Виды налогообложение – Виды налогов, налоги предпринимательской деятельности и физических лиц, отдельные налоговые классификации

Системы налогообложения для ИП и ООО. Виды налоговых режимов РФ в 2018 году

По состоянию на 2018 год для российских индивидуальных предпринимателей и организаций предусмотрено 5 режимов налогообложения: 1 общий (ОСН) и 4 специальных (УСН, ЕНВД, ЕСХН, ПСН).

Рассмотрим каждый из них более подробно:

Общая система налогообложения

Общая система налогообложения (ОСНО, ОСН, традиционная, основная) – налоговый режим, который назначается автоматически всем ИП и организациям после их создания (за исключением случаев, когда вместе с документами на регистрацию было подано заявление о переходе на один из специальных режимов).

ОСН является самым тяжёлым налоговым режимом по части уплаты налогов и ведения отчётности. Как правило, общий режим используют те предприниматели и организации, которые по каким-либо причинам не могут находиться на других системах налогообложения (например, из-за большой численности сотрудников или превышающего доступные пределы размера дохода).

Подробнее про общую систему налогообложения.

Упрощенная система налогообложения

Упрощенная система налогообложения (УСНО, УСН, упрощенка) – специальный налоговый режим, который чаще всего является самым выгодным для уплаты налогов и ведения отчетности. По сравнению с другими особыми режимами под действие УСН попадает гораздо большее количество видов предпринимательской деятельности.

Применяя УСН, предприниматели и организации платят только один налог в соответствии с самостоятельно заранее выбранной облагаемой базой (6% от доходов или 15% от доходов, уменьшенных на величину расходов).

Подробнее про упрощенную систему налогообложения.

Единый налог на вменённый доход для отдельных видов деятельности

Единый налог на вмененный доход (ЕНВД, вмененка) – специальный налоговый режим, который применяется только в отношении определённых видов деятельности (как правило, это розничная торговля и оказание услуг населению).

Главной особенностью ЕНВД является то, что при исчислении и уплате налога размер реально полученного дохода значения не имеет. ЕНВД считается исходя из размера предполагаемого дохода предпринимателя, который устанавливается (вменяется) государством.

Подробнее про единый налог на вменённый доход.

Единый сельскохозяйственный налог

Единый сельскохозяйственный налог (ЕСХН) – специальный налоговый режим, который предназначен специально для сельскохозяйственных товаропроизводителей. Применять ЕСХН имеют право только те ИП и организации, у которых доход от сельскохозяйственной деятельности составляет больше 70%.

Как и любой другой специальный режим, ЕСХН позволяет одним единым налогом заменить все основные налоги общей системы налогообложения: НДС, налог на имущество и НДФЛ.

Подробнее про единый сельскохозяйственный налог.

Патентная система налогообложения

Патентная система налогообложения (ПСН) – специальный налоговый режим, который могут применять только индивидуальные предприниматели, при этом средняя численность наёмных работников, у них не должна превышать 15 человек.

Применяя ПСН, индивидуальный предприниматель получает право покупать патенты (по одному на каждый) на определённые виды деятельности (как правило, это оказание бытовых услуг населению и розничная торговля).

При расчёте стоимости патента размер реального полученного дохода не имеет значения. Налог на ПСН рассчитывается исходя от потенциально возможного к получению дохода, который устанавливается законами субъектов России.

Подробнее про патентную систему налогообложения.

Совмещение систем налогообложения

Подавляющее большинство ИП и организаций во время своей деятельности используют только один из вышеперечисленных налоговых режимов, однако законом не запрещено совмещение некоторых систем налогообложения (каких именно вы можете посмотреть в этой таблице).

www.malyi-biznes.ru

Система налогообложения — Википедия

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 11 июня 2015; проверки требуют 9 правок. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 11 июня 2015; проверки требуют 9 правок.Основы действующей в настоящее время системы налогообложения (Российской Федерации) были заложены в 1992 году. В это время был принят пакет законов Российской Федерации об отдельных видах налогов и сборов, основные принципы которых сохранены.

Законодательной основой построения налоговой системы Российской Федерации является Налоговый Кодекс, а также принятые в соответствии с ним федеральные законы о налогах и сборах, законодательные акты субъектов Российской Федерации.

Основные виды систем налогообложения в Российской Федерации:

Традиционная (общая) система (режим) налогообложения. Предусматривает уплату наибольшего количества налогов: налог на прибыль, уплачиваемый юридическими лицами; НДФЛ для индивидуальных предпринимателей и физических лиц; налог на добавленную стоимость; страховые взносы и прочие налоги. Традиционная система в обязательном порядке применяется теми налогоплательщиками, чьи условия не подходят ни под одну систему налогообложения, либо они не приняли решения о применении других систем налогообложения.

Упрощённая система налогообложения (УСН). В упрощенной системе часть «традиционных» налогов заменяется единым налогом. Для её применения необходимо, чтобы условия осуществления предпринимательской деятельности отвечали определенным законодательством правилам и ограничениям.

Единый налог на вменённый доход (ЕНВД). Применение ЕНВД обязательно для тех налогоплательщиков, которые осуществляют виды деятельности, попадающие под её действие. Расчет ЕНВД не зависит от конкретной суммы полученных доходов, а рассчитывается по иным усредненным показателям.

Единый сельскохозяйственный налог (ЕСХН). Налогоплательщиками едино

Понятие и виды налогов

Государство воздействует на экономику при помощи различных экономических рычагов. Налоги можно назвать одним из основных рычагов, с помощью которых осуществляется экономическое регулирование экономики. Соответственно, для наилучшего осуществления данной регулирующей функции используются разные виды налогов.

Важно отметить, что развитие экономики страны не возможно без определенных финансовых институтов, к которым также относят и систему налогообложения. Учитывая важность данной экономической структуры, можно сказать, что сущность налогообложения кроется в правильном и бесперебойном функционировании всех рычагов власти и общества, что может быть достигнуто с достижением грамотно разработанной системы налогообложения. Именно поэтому сущность и виды налогов играют далеко не последнюю роль в жизни всей страны. Если же рассматривать экономическую сущность налогов, то она без сомнения заключается в том, что налоги характеризуют денежные отношения внутри страны, полученные средства, от которых поступают в распоряжение государства и направляются на обязательные нужды.

Итак, рассмотрим, какие виды налогов существуют. Основную классификацию можно начать с разделения всех налогов на косвенные и прямые. Прямые налоги – это налог на имущество или доход налогоплательщика (юридических и физических лиц). Косвенные же, напортив, выплачиваются потребителем и представляют собой разного рода надбавки на товары или услуги, которыми пользуются потребители.

При осуществлении различной трудовой или экономической деятельности, предусмотрены разные виды налогов. Все зависит от сущности того или иного налога и от того какое понятие и виды налогов вкладывается в то или иное определение.

Итак, одной из самых основных является система подоходного налогообложения, а именно начисление налога на прибыль или доход как юридических, так и физических лиц. В данном случае, с юридического лица взимается налог на прибыль фирмы, предприятия или организации. Если говорить о коммерческих организациях, например, коммерческие банки, то они выплачивают подоходный налог.

Не стоит упускать их виду и имущество налогоплательщиков, на которое также начисляется налог. Это обусловлено тем, что стоимость имущества может в той или иной степени влиять на прибыль предприятия. К этому же типу налогообложения можно отнести и налог на природные ресурсы, которые также могут повлиять на прибыль, а значит и на подоходный налог (налог на прибыль). К природным ресурсам относятся земля, вода, лес и многое другое. Соответственно и налоги взимаются исходя из назначения, а именно: земельный налог, налог на лесной доход, плата за воду в определенной местности ит.д.

Плата за землю не всегда взималась в России, земельный налог вошел в обиход в 1992 году, и обусловлено это было тем, что бесплатное использование земельных ресурсов наносило урон не только экономике страны, но и некоторым видам экономической деятельности. А плата за воду, как правило, насчитывается промышленным предприятиям, которые используют данный ресурс в производственных целях.

Что же касается физических лиц, то основным налогом в этой категории является подоходный налог. Его сущность заключается в том, что исходя из количества дохода, налог увеличивается или уменьшается пропорционально сумме дохода. Это дает возможность использовать данные средства для проведения различных социальных программ. Для данной категории лиц применяется также и начисление налога на имущество.

Все вышеперечисленное относится к прямым налогам, а если рассмотреть косвенные виды налогов, то основными здесь будут НДС (налог на добавленную стоимость) и различного рода акцизы. Эти налоги входят в стоимость товаров и услуг. По своей сути НДС – это разница между стоимостью и материальными затратами, отнесенными на издержки предприятия.

fb.ru

Система налогообложения. Понятие «налог». Виды налогов.

Налог являет собой с одной стороны философскую и экономическую категорию, а с другой — выступает конкретной формой правовых взаимоотношений, которые закрепляются законодательством при наполнении доходами бюджетной системы.

Налог всегда выплачивается в бюджет — общегосударственный или местный, и может распределяться между ними. Он не предназначен для конкретных трат. Все поступления от налогов смешиваются в бюджете в виде денежных сумм и оттуда могут пойти на финансирование любых целей, которые составляют всеобщий интерес.

Таким образом, налог — это установленный законом для достижения общегосударственных или местного значения целей обязательный индивидуально безвозмездный денежный платёж, который вносится юридическими и физическими лицами в государственный или местный бюджет при наличии материальных предпосылок (дохода, прибыли или имущества) в чётко определённые сроки и в предусмотренных законодательством размерах.

Налоги классифицируют по нескольким признакам: форме налогообложения; экономическому содержанию объекта налогообложения; в зависимости от уровня государственных структур, которые устанавливают налог; способу взыскания.

По форме налогообложения все налоги делятся на прямые и непрямые. Прямые налоги устанавливаются непосредственно на плательщика, а их размер зависит от масштабов объекта налогообложения. К таким налогам относят налог на доходы физических лиц, налог на прибыль, имущество и др. Непрямые налоги — это налоги на товары и услуги, входящие в цену товара или включённые в тариф. К ним относятся налог на добавленную стоимость, акцизный сбор, пошлина.

По экономическому содержанию объекта налогообложения налоги делятся на 3 группы: налоги на доходы, потребление и имущество. По субъекту налогообложения налоги делятся на те, которые взимаются с юридических лиц, с физических лиц и смешанные (взимаются как с юридических, так и с физических лиц).

В зависимости от уровня государственных структур налоги делятся на общегосударственные, региональные и местные. В соответствии с действующим законодательством к общегосударственным относят подоходные налоги с юридических и физических лиц, налог на добавленную стоимость и акцизный сбор, налог с владельцев транспортных средств и плату за землю, единый налог и так далее. К местным относят налог на рекламу и коммунальные налоги.

Систематизация и регламентирование правовых норм в области налогового законодательства прописаны в основном законодательном акте — Налоговом кодексе. Данный Кодекс устанавливает систему налогов и сборов, принципы налогообложения.

Налоги являются платой граждан своему государству за то, что оно берёт на себя некоторые функции, потому что нет и не будет такого человека, который не пользовался бы общественными благами, такими как бесплатное среднее образование, безопасность граждан, дороги и многое другое.

В разных странах налоги разные, но они есть везде. Налоги никто никогда не отменит, т. к. тогда прекратит своё существование и государство, а люди к этому пока не готовы.

ubiznes.ru

Виды налогов и сборов в России

Какие налоги мы платим и какие существуют налоги? В январе 1992 года в России была введена единая система уплаты налогов и с тех пор она постоянно совершенствовалась и адаптировалась к федеративному устройству государства. На сегодняшний день

Знать все виды системы налогообложения и дополнительных сборов необходимо не только тем, кто планирует уплату налоговых платежей со своей предпринимательской деятельности, так же эта информация будет полезна тем, кто только начинает разрабатывать бизнес-план.

Виды налоговых сборов

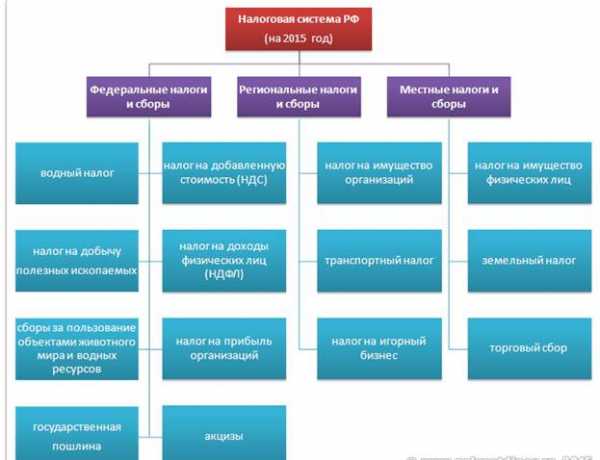

В соответствии с НК РФ имеются следующие виды сборов и налогов:

- налоги, собираемые в федеральный бюджет;

- налоги, идущие в региональный бюджет;

- налоги, идущие в местный бюджет.

Какое-либо другое налогообложение, которое не регулируется действующим НК, устанавливаться не может. Это указано в статье 12 Налогового Кодекса. Федеральное налогообложение регулируется НК РФ, и никто не должен платить налоги и сборы, которые не установлены законодательством.

Налоговый Кодекс четко определяет список региональных, федеральных и местных налоговых сборов.

Федеральное налогообложение:

- налог на добавочную стоимость;

- налог на водные ресурсы;

- налоги на использование объектов животного и водного мира РФ;

- сборы с наследуемого имущества и имущества полученного в дар;

- налог на выработку полезных ископаемых;

- налог на полученную прибыль предприятий;

- акцизные сборы;

- социальный налог;

- сборы на прибыль физических субъектов;

- государственная пошлина.

Местное налогообложение:

- налоговый сбор, собираемый с физических лиц на имущество;

- налог на владение землей.

Региональное налогообложение:

- налог на собственность компаний;

- налог на транспорт;

- налог на бизнес в сфере игровой индустрии.

В 2017 году в Налоговый кодекс был добавлен новый вид налогов – страховые взносы.

Специальные режимы уплаты налогов

На сегодняшний день на территории России действуют специальные режимы уплаты налогов. Они разработаны для регулирования порядка налогообложения некоторых отдельных субъектов предпринимательской деятельности и предоставления возможности освобождения от уплаты налоговых сборов (ст. 13, 14, 15 НК РФ).

К специальным режимам уплаты налогов относится следующее:

- упрощенная система уплаты налогов;

- единый налог на ведение деятельности в сфере сельского хозяйства;

- единый налоговый сбор на вмененную прибыль;

- система уплаты сборов при выполнении соглашений о делении продукции;

- патентная система уплаты налоговых сборов.

В соответствии с Налоговым Кодексом таможенная пошлина исключена из списка специальных режимов уплаты налогов в 2004 году, хотя до внесения поправок она там фигурировала.

Порядок уплаты налогов

Для каждого вида налогообложения законодательство предусмотрело свои сроки уплаты налогов. Но, не смотря на это, некоторые региональные органы самоуправления самостоятельно устанавливают ставки и период уплаты сборов. За основу назначения размера и срока выплаты налоговой суммы берутся общие правила НК РФ.

Предприятия и юридические лица самостоятельно занимаются расчетом налоговых сборов. Сроки сдачи отчетной документации в налоговую инспекцию устанавливаются персонально для каждого субъекта предпринимательской деятельности. Однако, в том случае, если расчетом налоговых сборов занимаются представители налоговой инспекции, то время, отведенное на уплату налогов, не может превышать одного календарного месяца.

В некоторых случаях налоговые сборы могут быть выплачены в виде авансовых взносов. Это подразумевает под собой постепенную предварительную выплату налоговой суммы, которая осуществляется в течение всего отчетного периода. Если же юридическое лицо использует в качестве уплаты налогов авансы, то привлечь его к ответственности за уклонение от неуплаты авансовых взносов нельзя.

Оплату налогов можно осуществить как наличным, так и безналичным платежом. Оплата проводится через расчетный счет субъекта предпринимательской деятельности в банке. Если же требуется выполнить оплату налоговых сборов физическому лицу, то он может сделать это через почтовые отделения и кассы администраций.

Каждому предпринимателю очень важно помнить, что при ведении своего бизнеса на него ложиться ответственность социального характера, которую он несет перед государственными органами, контролирующими уплату налогов в бюджет. Этими органами является налоговая инспекция и в том случае, если предприятие нарушило порядок уплаты налогов и сборов, к нему могут быть применены штрафы. Поэтому, для того чтобы избежать каких-либо неприятностей, вне зависимости от вида налогообложения очень важно соблюдать порядок оплаты налоговых сборов.

ooocivilist.ru

Принципы налогообложения, виды налогов — Энциклопедия по экономике

Принципы налогообложения, виды налогов [c.154]Существование большого числа налогов неоправданно с экономической точки зрения, так как количество объектов налогообложения весьма ограничено (доход, добавленная стоимость, стоимость имущества, производство определенных видов продукции, совершение определенных видов операций), а установление целевых налогов и сборов противоречит общим принципам налогообложения. [c.94]

Данный налог введен Федеральным законом О едином налоге на вмененный доход для определенных видов деятельности от 31 июля 1998 № 148-ФЗ и направлен на повышение доходов бюджета за счет расширения базы налогообложения в связи с легализацией укрываемых доходов, снижение налогового бремени для добросовестных налогоплательщиков, упрощение системы учета и отчетности. Закон определяет лишь общие принципы действия данного налога. Единый налог устанавливается и вводится нормативно-правовыми актами законодательных (представительных) органов государственной власти субъектов РФ и является обязательным к уплате на всей территории того субъекта РФ, где он был установлен. [c.381]

В этой главе учебника раскрыты и обоснованы экономическое содержание налогов и приравненных к ним сборов, перечень которых включен в Налоговый кодекс, даны понятия налоговой системы и принципов ее формирования, субъекта, объекта налогообложения, единицы обложения, рассмотрены виды норм (ставок) налогового обложения, виды налогов, сборов и налоговых режимов, функции налогов и механизм их проявления. [c.5]

Исходя из изложенного выше принципа удобства и времени взимания налогов особую актуальность приобретает принцип разумного сочетания прямых и косвенных налогов. Для реализации этого принципа должно использоваться все многообразие видов налогов, позволяющее учесть как имущественное положение налогоплательщиков, так и получаемые ими доходы. Кроме того, использование данного принципа важно для стабильности финансов государства, особенно в период обострения кризисной ситуации в экономике, поскольку экономически более обоснованно иметь много источников пополнения бюджета со сравнительно низкими ставками и широкой налогооблагаемой базой, чем один-два вида поступлений с высокими ставками налогообложения. [c.84]

Таким образом, при разработке финансовых, бюджетных и налоговых законов важное значение имеет выбор, наряду с фундаментальными (экономическими) принципами, и организационно-правовых принципов построения налоговой системы. Как известно, налоговая система создается сообразно общественно-политическому устройству общества, типу государства, его задачам, принятым конечным целям и проводимой экономической политике. При построении налоговой системы особо важен выбор видов налогов, методов управления ими, т. е. конкретный налоговый механизм. Именно с выбора налоговых форм начинается реализация внутреннего потенциала категорий налог и налогообложение . Теоретически функциональное предназначение налога как такового распространяется на все его формы, в которых он может быть использован на практике. Практически эта зависимость соблюдается в том случае, если имеются все необходимые предпосылки для применения налоговых форм, отражающих его внутренний потенциал. В рациональном налогообложении не должно быть ни одной налоговой формы, которая бы препятствовала накоплению богатства всеми участниками воспроизводства. В противном случае отдельные налоги будут только носить название налоги , а в действительности будут представлять собой форму директивного изъятия из хозяйственного оборота финансовых ресурсов. [c.69]

Функциональное предназначение системы налогообложения в целом должно распространяться на все его практические формы, если следовать фундаментальным принципам налогообложения и исходить из сущностного содержания экономических категорий налог и налогообложение . Однако набор конкретных налоговых форм (видов налогов и условий управления ими) при разработке налоговой концепции должен быть сориентирован на главную цель — равномерное разложение фискальной и регулирующей нагрузки между плательщиками и территориями. Иными словами, между группами прямых и косвенных налогов должно быть установлено максимально возможное равновесие. Мы уже усвоили положение о том, что косвенные налоги преследуют фискальные цели, а прямые налоги — стимулирующие цели. Более того, функционирование каждого вида налога должно быть организовано (организовать — значит определить в законе экономически обоснованную налоговую концепцию в рамках конкретного налога и обеспечить ей соответствующее методическое оформление в инструктивных положениях к закону), так, чтобы обеспечивалось относительное равновесие фискальной и регулирующей налоговых функций. Это достигается установлением оптимального соотношения прямых и косвенных налогов. Обусловленность функций налога реалиями базиса и надстройки представлена на рис. 3, 4 и 7. [c.93]

Налоговая система — совокупность видов налогов и методов управления ею. Это классификационные характеристики собственно налогов и других форм, отнесенных законодательством к разряду налоговых. Это определенная система принципов построения взаимоотношений субъектов налогового права, базирующаяся на фундаментальных, исторически сложившихся принципах налогообложения и принципах, которые вытекают из национальных особенностей экономики и политики, закрепленных в Конституции того или иного государства. Это система методов и органов управления налоговыми отношениями в соответствии с правами и обязанностями сторон, принятыми в Конституции страны и своде налоговых законов — Налоговом кодексе. [c.194]

Важно другое — каким образом сказывается налогообложение на темпах и уровне развития производительных сил той или иной страны, способствует ли оно обогащению всей нации Эта сущностная особенность налога как такового, как было сказано ранее, сформулирована еще А. Смитом в виде фундаментальных принципов налогообложения. На базе этих принципов (равномерность, определенность, обязательность, удобство и дешевизна) разрабатываются приемлемые для каждой страны организационно-экономические принципиальные установки построения налогообложения в конкретных условиях развития ее экономики и в зависимости от степени зрелости общественно-правовых взаимоотношений между всеми ее гражданами. [c.401]

Организационно-правовое единство системы налогов выражается в централизованном порядке установления видов налогов и основных элементов их юридического состава. Оно обусловлено общими для любых налогов конституционными принципами налогообложения. Системность позволяет сгруппировать налоги по признакам, существенным с правовой точки зрения. [c.260]

Налог на имущество физических лиц базируется на территориальном принципе. Налогообложению подлежат два вида объектов недвижимость —жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения, находящиеся на территории Российской Федерации транспортные средства — самолеты, вертолеты, теплоходы, яхты, катера, мотосани, моторные лодки и другие транспортные средства, зарегистрированные в России, независимо от национального или юридического статуса их собственника. [c.270]

Принцип справедливого налогообложения определяет единые правовые условия взимания налога и единые требования к налоговым законам. Налогообложение должно быть единообразным по каждому виду налогов на всей территории государства. На основе этого принципа формируется единая налоговая система. В федеративных государствах единообразие налогов представляет собой необходимое условие не только их эффективности, но и нормального функционирования налоговых систем субъектов федерации. [c.440]

Первый сущностный признак налога — императивность. Императивность предполагает отношения власти и подчинения. Второй признак — смена собственника. Любая налоговая система, представленная отдельными видами налогов, отличается безвозвратностью. Но при этом для решения общегосударственных задач налоговая система должна подчиняться классическим принципам налогообложения, выработанным А. Смитом [c.174]

Государственное стимулирование развития рынка ценных бумаг невозможно без использования налоговых методов. Налоговая политика будет строиться на принципах унификации ставок налогов и налогообложения, включения В состав затрат в целях налогообложения отрицательных разниц, образующихся при падении цен на приобретенные субъектами рынка ценные бумаги, отказа от установления налоговых льгот по отдельным видам ценных бумаг, освобождения от двойного налогообложения всех форм коллективных инвестиций, отказа от введения любых видов налогов и сборов с оборота ценных бумаг, создания льготного режима налогообложения только для некоммерческих организаций, выполняющих функции инфраструктуры (например, для фондовых бирж). [c.383]

Положения абз. 3-9 п. 1 ст. 4 Закона РФ от б декабря 1991 г. О налоге на добавленную стоимость , а также п. 5 ст. 2 Закона РФ от 27 декабря 1991 г. О налоге на прибыль предприятий и организаций замещаются соответствующими нормами ст. 40 части первой Кодекса, устанавливающей общие для различных видов налогов принципы определения цены товаров, работ или услуг для целей налогообложения. [c.380]

НАЛОГОВАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ — составная часть финансовой стратегии предприятия, заключающаяся в выборе наиболее эффективных вариантов осуществления налоговых платежей при альтернативных вариантах его хозяйственной деятельности. Н.п.п. строится на следующих основных принципах 1) строгое соблюдение действующего налогового законодательства. Ни одна из форм незаконного уклонения от уплаты налогов (сокрытие реальных доходов или прибыли, подтасовка бухгалтерской отчетности, задержка налоговых платежей и т.п.) не может быть использована предприятием, которое заботиться о своей деловой репутации 2) поиск и использование наиболее эффективных хозяйственных решений, обеспечивающих минимизацию базы налогообложения. Это предполагает целенаправленное воздействие на различные элементы базы налогообложения в разрезе источников уплаты отдельных налогов, широкое использование установленной системы прямых и непрямых налоговых льгот 3) оперативный учет изменений в действующей налоговой системе. Разработанная предприятием налоговая политика, а в отдельных случаях и виды хозяйственных операций должны оперативно корректироваться с учетом появления новых видов налогов, изменения ставок налогообложения, отмены или предоставления налоговых льгот и т.п. 4) плановое определение сумм предстоящих налоговых платежей. В основу такого планирования должны быть положены целевая сумма прибыли предприятия и другие плановые показатели его экономического развития 5) обеспечение своевременных расчетов с бюджетом и внебюджетными фондами по налоговым платежам. С целью их обеспечения на предприятии должен быть разработан «налоговый календарь» — график осуществления конкретных видов налоговых платежей предприятия в предстоящем периоде. Разработка такого графика позволяет минимизировать затраты предприятия [c.103]

В своем докладе о бюджете министр финансов предлагает распространить принципы налогообложения прироста капитала, изложенные в разделе 72 Закона о государственном бюджете (1985 г.), на некоторые внебиржевые финансовые фьючерсы и опционы. Основным результатом станет то, что прибыль от сделок с этими фьючерсами и опционами будет всегда облагаться налогом как прибыль от прироста капитала, а не как обыкновенный доход, если, конечно, сделка не является спекулятивной. В настоящее время финансовые фьючерсы и опционы могут при некоторых обстоятельствах облагаться налогом как доход. Предлагается распространить раздел 72 на следующие виды прибыли [c.228]

Налогообложение сущность, принципы. Виды налогов [c.114]

К настоящему времени сформировались две основные концепции налогообложения. Концепция полученных благ (принцип выгоды) рассматривает налоги как способ финансирования государственных расходов на создание общественных благ и услуг. Ее сторонники утверждают, что тот, кто получает больше выгод от государства, должен уплачивать и более высокие налоги. Эта концепция в основном не оправдывает себя, так как люди, получающие пенсии, пособия, должны выплачивать в виде налогов суммы большие, чем те, кто их не получает. Вместе с тем в отдельных случаях этот подход приемлем. Например, целесообразно дорожным налогом облагать тех, кто пользуется автомобилем. [c.116]

В России принципы налогообложения закреплены Конституцией РФ и Законом РФ «Об основах налоговой системы в РФ». Среди этих принципов следует выделить а) всеобщность (каждый обязан платить законно установленные налоги и сборы -ст. 57 Конституции) б) верховенство представительной власти в их установлении (ст. 57, 71, 76, 105, 106 Конституции, ст. 1 Закона) в) прямое действие во времени законов, устанавливающих новые налоги или ухудшающих положение налогоплательщиков (ст. 57 Конституции) г) однократность налогообложения (один и тот же объект не может облагаться налогами одного вида (уровня) два раза за один период налогообложения — ст. 6 Закона) д) очередность взимания налогов из одного источника (в целях уменьшения налогового бремени — ст. 22 Закона) е) временное ограничение налоговых притязаний (ст. 24 Закона) ж) определенность налогообложения (согласно ст. 11 Закона в целях определения обязанностей налогоплательщика законодательные акты о конкретных налогах устанавливают и определяют субъект налога, объект и источник налога, единицу налогообложения, налоговую ставку, сроки уплаты налога, бюджет или внебюджетный фонд, в который налог [c.198]

Закон от 14 июня 1990 г. решает проблему налогообложения СП в контексте единой системы взимания налогов с отечественных, совместных и иностранных фирм. Имеется в виду, что СП должны действовать в рамках общего механизма экономического регулирования, основанного на принципах хозяйственного расчета, самоокупаемости и самофинансирования. Это, конечно, не означает, что система налогообложения СП идентична налогообложению отечественных предприятий. Однако, что весьма важно, в новом законе устранены качественные различия, которые прежде существовали в принципах налогообложения. [c.49]

Регулируя налоговые отношения, НК устанавливает систему налогов, взимаемых в федеральный бюджет и общие принципы налогообложения и сборов в РФ, определяет виды налогов и сборов, взимаемых на территории РФ и выполняет другие функции, указанные в п. 2 ст. 1 НК. [c.14]

ОДНОКРАТНОСТЬ НАЛОГООБЛОЖЕНИЯ — принцип налогообложения, согласно которому один и тот же объект может облагаться налогом определенного вида только один раз за установленный законом период времени. [c.473]

Часть тематических рубрик объединяет информацию, характеризующую общие вопросы регулирования объектов гражданских прав, принципы налогообложения, организации и ведения бухгалтерского учета (например, Бухгалтерская отчетность , Бухгалтерский учет , Гражданское законодательство , Налоги и сборы — законодательство , Документирование информации и хозяйственных операций, документооборот , Учетная политика и др.). Общие сведения о различных видах налогов (на прибыль, имущество, земельный, платежи в дорожные фонды) приведены в рубриках, раскрывающих характеристики объектов и баз налогообложения. Исключение составляют акциз, акцизный сбор, налог на добавленную стоимость — в силу относительно большого объема информации общие положения по ним сгруппированы в отдельных тематических рубриках, посвященных этим налогам. [c.985]

НАЛОГОВОЕ БРЕМЯ — 1) мера, степень, уровень экономических ограничений, создаваемых отчислением средств на уплату налогов, отвлечением их от других возможных направлений использования. Количественно налоговая нагрузка может быть изменена отношением общей суммы налоговых изъятий за определенный период к сумме доходов субъекта налогообложения за тот же период. Распределение налогового бремени между налогоплательщиками опирается на два принципа а) увязка налога с получаемыми за счет него благами, например дорожный налог платят владельцы транспортных средств. Такой подход весьма ограничен, так как отдельные виды государственных расходов (скажем, пособие по безработице) невозможно переложить на пользователей б) принцип платежеспособности, согласно которому чем выше доходы лица, чем больше у него способность платить, тем более высоким должен быть налог, которым облагается лицо 2) в широком смысле слова — бремя, налагаемое любым платежом. [c.238]

В соответствии с нормативно-правовым комплексом, содержащимся в указанных положениях федерального законодательства в их взаимосвязи, платежи за негативное воздействие на окружающую среду как необходимое условие получения юридическими лицами и индивидуальными предпринимателями права осуществлять хозяйственную и иную деятельность, оказывающую негативное воздействие на окружающую среду, являются обязательными публично-правовыми платежами (в рамках финансово-правовых отношений) за осуществление государством мероприятий по охране окружающей среды и ее восстановлению от последствий хозяйственной и иной деятельности, оказывающей негативное на нее влияние в пределах установленных государством нормативов такого допустимого воздействия. Они носят индивидуально-возмездный и компенсационный характер и являются по своей правовой природе не налогом, а фискальным сбором. Общие принципы обложения таким сбором, ряд существенных его признаков, а именно плательщики, объект налогообложения — виды вредного (негативного) воздействия на окружающую природную среду, а также в общей форме налоговая база — нормативно допустимые выбросы и сбросы загрязняющих веществ, размещение отходов и т.д., а также перечень нормативов допустимого негативного воздействия на окружающую среду и их существенные характеристики определены непосредственно федеральным законом. Что же касается порядка определения платы и ее предельных размеров, то федеральный законодатель предоставил право его установления Правительству Российской Федерации. [c.114]

ЕДИНЫЙ НАЛОГ НА ВМЕНЕННЫЙ ДОХОД ДЛЯ ОПРЕДЕЛЕННЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ — введен федеральным законом № 148 от 31.07.98 г., который носит рамочный характер, т.е. определяет основные принципы налогообложения вмененного дохода предприятий (организаций) и индивидуальных предпринимателей, занимающихся определенными видами деятельности. [c.23]

Кодекс устанавливает систему налогов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в РФ, в том числе определяет виды налогов и сборов, взимаемых в РФ устанавливает основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и (или) сборов определяет основные начала установления региональных и местных налогов и сборов устанавливает права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах определяет формы и методы налогового контроля устанавливает ответственность за совершение налоговых правонарушений устанавливает порядок обжалования действий (бездействия) налоговых органов и их должностных лиц. Действие Кодекса распространяется на отношения по установлению, введению и взиманию сборов в тех случаях, когда это прямо предусмотрено Кодексом. [c.101]

Кроме того, включение стоимости подарков в совокупный доход работников не исключает обязанности физических лиц по уплате налога с дарения в соответствии с Законом Российской Федерации от 12 декабря 1991 года № 2020-1 О налоге с имущества, переходящего в порядке наследования или дарения (письмо Госналогслужбы РФ от 15 октября 1996 года № 08-3-10). Это объясняется тем, что в случае получения физическим лицом имущества в порядке дарения от юридического лица объектом налогообложения является само имущество, а при получении физическим лицом подарка от юридического лица объектом налогообложения подоходным налогом является доход физического лица в виде стоимости этого подарка, и поэтому не нарушается принцип однократности налогообложения [c.241]

До введения в действие Налогового кодекса Закон Российской Федерации Об основах налоговой системы в Российской Федерации от 27.12.91 г. № 2118-1 (в редакции Законов РФ от 16.07.92 г. № 3317-1 от 22.12.92 г. № 4178-1, от 21.05.93 г. № 5006-1, от 21.07.97 г. № 121-ФЗ) остается главным налоговым законом в РФ, определяющим базовые принципы налогообложения, регулирующим отношения налогоплательщика с бюджетами разных уровней. В соответствии с указанным законом в РФ действуют законы по отдельным видам налогов О налоге на добавленную стоимость от 6.12.91 г. № 1992-1 (в редакции Закона № 128-ФЗ от 7.08.95 г.), Об акцизах (в редакции Закона № 5604-1 от 6.08.93 г.), О налоге на прибыль предприятий и организаций от 27.12.91 г. № 2116-1 (в редакции Закона № 95-ФЗ от 26.07.95 г.), О налоге на имущество предприятий от 13.12.91 г. № 2030-1 (в редакции Закона № 94-ФЗ от 23.06.95 г.), О дорожных фондах в Российской Федерации от 18.10.91 г. (в редакции Закона № 37-ФЗ от 11.11.94 г.), О плате за землю от 11.10.91 г. № 17/8-1 (в редакции Закона № 22-ФЗ от 9.08.94 г.), О недрах от 21.02.91 г. (в редакции Закона № 9-ФЗ от 1.07.94 г.), О подоходном налоге с физических лиц от 7.12.91 г. № 1998-1 (в редакции законов № 125-ФЗ от 4.08.95 г. и № 11-ФЗ от 10.01.97 г.) инструкции Госналогслужбы РФ, изданные на основе приведенных выше законов, а также согласно отдельным постановлениям Правительства РФ № 25 от 19.04.94 г. (с изменениями и дополнениями), № 28 от 30.09.94 г. (с последующими изменениями и дополнениями), № 29 от 17.04.95 г. (с изменениями и дополнениями), № 30 от 15.05.95 г. (в редакции приказа ГНС РФ от 31.03.98 г. № 33 от 08.07.95 г. (с изменениями и дополнениями), № 34 от 16.06.95 г., № 35 от 29.06.95 г. (в редакции приказа ГНС РФ от 26.02.98 г.), № 36 от 17.07.95 г. (с изменениями и дополнениями), № 37 от 10.08.95 г., № 39 от 11.10.95 г. (в редакции приказа ГНС РФ от 29.12.97 г.) инструкции ГНС РФ и Минфина РФ от 07.10.93 г. № 23, № ИЗ инструкции ГНС и Государственного таможенного комитета РФ от 30.01.93 г. № 16, № 01-20/741 инструкции Минфина РФ, ГНС РФ и Федерального горного и промышленного надзора России от 4.02.93 г. № 8, от 30.01.93 г., № 17, от 4.02.93 г. № 01-17/41 письмо ГНС РФ и Минфина РФ от 17.03.94 г. № ВЗ-4/15/39н, 28 письмо Минфина РФ от 12.11.96 г. № 96. Каждый вид налогов учитывается на отдельном субсчете к счету 68. [c.430]

Кроме налогов, подпадающих под действие соглашений об избежании двойного налогообложения, существует много не подпадающих под эти соглашения видов налогов для юридических и физических лиц одного государства в другом государстве. Это касается не только таможенных пошлин, которые в принципе — разновидность налога, но и косвенных налогов, и разнообразных специальных, в том числе муниципальных налогов, например дорожный налог наличный транспорт, экологический налог и т.п. [c.396]

Эта часть НК РФ предусматривает общие принципы налогообложения и сборов виды налогов и сборов, взимаемых в РФ основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов основные начала установления налогов и сборов субъектов РФ и местных [c.330]

Принципы и методы налогообложения. Для выполнения своих функций государство нуждается в крупных денежных средствах. Сбор таких средств в государственную казну осуществляется с помощью налогов на доходы, имущество и некоторые виды деятельности граждан и фирм. В большинстве стран мира применяется многоканальная система налогообложения, когда сбор доходов осуществляется с помощью многих видов налогов одновременно. [c.293]

Принципы налогообложения, разработанные в XVIII-XIX вв., с учетом реалий экономической и финансовой теории и практики XX в. не утратили своего значения и сформулированы следующим образом Справедливость налогообложения в вертикальном и горизонтальном аспектах. Справедливость налогообложения в вертикальном разрезе означает, что налог должен взиматься в строгом соответствии с материальными возможностями конкретного лица, т.е. что с повышением дохода ставка налога увеличивается. Справедливость налогообложения в горизонтальном разрезе — это принцип, предполагающий единую налоговую ставку для лиц с одинаковыми доходами. Эффективная налоговая система подразумевает наличие в ней инструментов, стимулирующих экономический рост, хозяйственную деятельность индивидов и предприятий. Нейтральность налогообложения предполагает рав-новеликость налоговых изъятий независимо от сфер приложения капитала и видов экономической деятельности. Простота налоговой системы выражается в легкости и доступности для широких кругов техники подсчета налогов и заполнения различных форм налоговой отчетности 2. [c.106]

Перйое — это непосредственное равенство обязательств для всех лиц, находящихся в одинаковом положении с т очки зрения принятого принципа. Второе— соответствие дифференциации налоговых обязательств различиям в их положении. Оба эти принципа, по сути, выражают идею запрета на дискриминацию в налогообложении. После выбора» принципов налогообложения в целом и расчета необходимой суммы, следует сформировать общую структуру системы, т.е. выбрать конкретные виды и рассчитать ставки. Делать это нужно на базе анализа воздействия налогов на рыночное поведение производителей и потребителей, так как только он позволяет выявить искажающее влияние налогов неправильно подбирая их характеристики, добиваться относительного уменьшения нежелательных искажений. 75 [c.44]

Какова идея налогообложения, основанного на принципе платежеспособности налогоплательщика Сторонники этого принципа утверждают, что каждый дополнительный доллар дохода, полученного домохозяйством, будет приносить все меньше и меньше удовлетворения или предельной полезности. Это объясняется рациональным поведением потребителей первые доллары полученного в любое время дохода они потратят на товары первой необходимости, то есть на товары с наибольшей предельной полезностью. Все последующие доллары из дохода пойдут на менее необходимые товары и услуги, а потом на мелкие расходы. Это значит, что доллар, изъятый в виде налога у бедного человека, имеюще- [c.688]

Принцип налогообложения получаемых благ (benefits-re eived prin iple) — концепция, согласно которой лица, получающие от государства какие-то блага в виде товаров и услуг, должны платить налоги, необходимые для финансирования их производства. [c.956]

В истории развития налоговой науки определяющую роль сыграли труды Д. Риккардо и А. Смита. Они положили начало формированию классической теории налогообложения, которая выдвинула основные фундаментальные принципы налоговой системы. Налоговая система — совокупность различных видов налогов, в построении и методах исчисления которых, реализуются принципы налогообложения. [c.269]

Как и в других странах Западной Европы, освоение ресурсов природного газа в Голландии осуществляется на концессионной основе, а система налогообложения построена на принципах экономического подхода. Государство участвует в большинстве проектов по добыче газа с долей до 40 50%. Основными видами налогов являются специальный налог (доля государства в прибыли — State Profit Share и налог на сверхприбыль от добычи газа (табл. 3.11). Налог на добычу (роялти) не играет существенной роли в голландской налоговой системе. [c.94]

Регулирование международных налоговых отношений может проводиться странами в одностороннем порядке — путем издания законодательных актов, определяющих налоговые режимы как для иностранных юридических и физических лиц на территории данной страны, так и для ее юридических и физических лиц, получающих доходы или осуществляющих деятельность за рубежом или на основе двусторонних и многосторонних международных договоров по вопросам налогообложения. В отношении налогов, имеющих своим объектом сделки, например куплю-продажу товаров, услуг, недвижимости, такое регулирование, как правило, осуществляется в форме издания законодательных актов, а в сфере таможенных пошлин, налогов на доходы и капитал широко применяются налоговые соглашения, дополняющие или заменяющие соответствующие нормы внутреннего законодательства. Особенно важное значение имеют налоговые соглашения, касающиеся налогов на доходы и капитал. Страны — члены Организации экономического сотрудничества и развития (ОЭСР) практически полностью охвачены сетью таких двусторонних соглашений (некоторые из них заключили между собой дополнительные соглашения об оказании административной и правовой помощи в налоговых вопросах). Страны — участницы Европейского союза в договорном порядке регулируют обложение и другими видами налогов (например, директивы Совета ЕЭС о единых принципах построения системы НДС). [c.179]

economy-ru.info