Вид проверка – камеральные, выездные, встречные и повторные. Особенности проведения различных видов проверок

Виды проверок: плановая, внепалновая, документарная, выездная и их характеристики

Выделяют 4 вида проверок:

- Плановая проверка. Предметом плановой проверки является соблюдение юридическим лицом, индивидуальным предпринимателем в процессе осуществления деятельности обязательных требований и требований, установленных муниципальными правовыми актами, а также соответствие сведений, содержащихся в уведомлении о начале осуществления отдельных видов предпринимательской деятельности, обязательным требованиям.

- Внеплановая проверка. Предметом внеплановой проверки является соблюдение юридическим лицом, индивидуальным предпринимателем в процессе осуществления деятельности обязательных требований и требований, установленных муниципальными правовыми актами, выполнение предписаний органов государственного контроля (надзора), органов муниципального контроля, проведение мероприятий по предотвращению причинения вреда жизни, здоровью граждан, вреда животным, растениям, окружающей среде, по обеспечению безопасности государства, по предупреждению возникновения чрезвычайных ситуаций природного и техногенного характера, по ликвидации последствий причинения такого вреда.

- Документарная проверка. Предметом документарной проверки являются сведения, содержащиеся в документах юридического лица, индивидуального предпринимателя, устанавливающих их организационно-правовую форму, права и обязанности, документы, используемые при осуществлении их деятельности и связанные с исполнением ими обязательных требований и требований, установленных муниципальными правовыми актами, исполнением предписаний и постановлений органов государственного контроля (надзора), органов муниципального контроля.

- Выездная проверка. Предметом выездной проверки являются содержащиеся в документах юридического лица, индивидуального предпринимателя сведения, а также соответствие их работников, состояние используемых указанными лицами при осуществлении деятельности территорий, зданий, строений, сооружений, помещений, оборудования, подобных объектов, транспортных средств, производимые и реализуемые юридическим лицом, индивидуальным предпринимателем товары (выполняемая работа, предоставляемые услуги) и принимаемые ими меры по исполнению обязательных требований и требований, установленных муниципальными правовыми актами.

Срок проведения проверки.

Сроки проведения проверок регламентируются ст. 13 Закона.

Срок проведения каждой из проверок, предусмотренных ст. 11 и 12 Закона (документарной и выездной), не может превышать двадцать рабочих дней.

В отношении одного субъекта малого предпринимательства общий срок проведения плановых выездных проверок не может превышать пятьдесят часов для малого предприятия и пятнадцать часов для микропредприятия в год.

В исключительных случаях, связанных с необходимостью проведения сложных и (или) длительных исследований, испытаний, специальных экспертиз и расследований на основании мотивированных предложений должностных лиц органа государственного контроля (надзора), органа муниципального контроля, проводящих выездную плановую проверку, срок проведения выездной плановой проверки может быть продлен руководителем такого органа, но не более чем на двадцать рабочих дней, в отношении малых предприятий, микропредприятий не более чем на пятнадцать часов.

Срок проведения каждой из предусмотренных ст. 11 и 12 Закона (документарной и выездной) проверок в отношении юридического лица, которое осуществляет свою деятельность на территориях нескольких субъектов Российской Федерации, устанавливается отдельно по каждому филиалу, представительству, обособленному структурному подразделению юридического лица, при этом общий срок проведения проверки не может превышать шестьдесят рабочих дней.

Ограничения при проведении проверки.

При проведении проверки должностные лица органа государственного контроля (надзора), органа муниципального контроля

- проверять выполнение обязательных требований и требований, установленных муниципальными правовыми актами, если такие требования не относятся к полномочиям органа государственного контроля (надзора), органа муниципального контроля, от имени которых действуют эти должностные лица;

- осуществлять плановую или внеплановую выездную проверку в случае отсутствия при ее проведении руководителя, иного должностного лица или уполномоченного представителя юридического лица, индивидуального предпринимателя, его уполномоченного представителя, за исключением случая проведения такой проверки по основанию, предусмотренному подпунктом «б» п. 2 ч. 2 ст. 10 Закона;

- требовать представления документов, информации, образцов продукции, проб обследования объектов окружающей среды и объектов производственной среды, если они не являются объектами проверки или не относятся к предмету проверки, а также изымать оригиналы таких документов;

- отбирать образцы продукции, пробы обследования объектов окружающей среды и объектов производственной среды для проведения их исследований, испытаний, измерений без оформления протоколов об отборе указанных образцов, проб по установленной форме и в количестве, превышающем нормы, установленные национальными стандартами, правилами отбора образцов, проб и методами их исследований, испытаний, измерений, техническими регламентами или действующими до дня их вступления в силу иными нормативными техническими документами и правилами и методами исследований, испытаний, измерений;

- распространять информацию, полученную в результате проведения проверки и составляющую государственную, коммерческую, служебную, иную охраняемую законом тайну, за исключением случаев, предусмотренных законодательством РФ;

- превышать установленные сроки проведения проверки;

- осуществлять выдачу юридическим лицам, индивидуальным предпринимателям предписаний или предложений о проведении за их счет мероприятий по контролю.

Читайте также: Виды наказания при выявлении нарушений.

Консультации МедИнфо24

Для успешного прохождения проверки вы можете получить консультации специалистов МедИнфо24:

- Разберутся и классифицируют проверку: плановая, внепалновая, документарная, выездная, выдадут инструкции к действию;

- Подберут, помогут заполнить и вышлют необходимые документы: журналы, приказы, протоколы;

- Подскажут ваши права и ответственность за нарушения, поделятся практическими советами;

Получить консультацию Мединфо24

www.medinfo24.ru

Какие бывают виды проверок бывают?

Закон предусматривает четыре вида проверок. При этом плановая и внеплановая проверка может проводиться в форме документарной и выездной проверки. Поэтому правильнее следовало бы говорить о следующих видах проверки:

плановая документарная проверка;

плановая выездная проверка;

внеплановая документарная проверка;

внеплановая выездная проверка.

Как осуществляются плановые проверки, что является предметом плановой проверки?

Предметом плановой проверки является соблюдение юридическим лицом, индивидуальным предпринимателем в процессе осуществления деятельности обязательных требований и требований, установленных муниципальными правовыми актами, а также соответствие сведений, содержащихся в уведомлении о начале осуществления отдельных видов предпринимательской деятельности, обязательным требованиям.

Плановая проверка проводиться на основании следующих документов:

на основании разрабатываемых органами государственного контроля (надзора), органами муниципального контроля в соответствии с их полномочиями ежегодных планов;

на основании распоряжения или приказа руководителя, заместителя руководителя органа государственного контроля (надзора), органа муниципального контроля о проведении проверки.

В свою очередь, закон устанавливает всего три основания для включения плановой проверки в ежегодный план проведения плановых проверок.

Так, согласно п. 8 ст. 9 ФЗ от 26.12.2008 г. N 294-ФЗ основанием для включения плановой проверки в ежегодный план проведения плановых проверок является истечение трех лет со дня:

государственной регистрации юридического лица, индивидуального предпринимателя;

окончания проведения последней плановой проверки юридического лица, индивидуального предпринимателя;

начала осуществления юридическим лицом, индивидуальным предпринимателем предпринимательской деятельности в соответствии с представленным в уполномоченный Правительством Российской Федерации в соответствующей сфере федеральный орган исполнительной власти уведомлением о начале осуществления отдельных видов предпринимательской деятельности в случае выполнения работ или предоставления услуг, требующих представления указанного уведомления.

В свою очередь, в ежегодных планах проведения плановых проверок указываются следующие сведения:

наименования юридических лиц, фамилии, имена, отчества индивидуальных предпринимателей, деятельность которых подлежит плановым проверкам;

цель и основание проведения каждой плановой проверки;

дата и сроки проведения каждой плановой проверки;

наименование органа государственного контроля (надзора) или органа муниципального контроля, осуществляющих конкретную плановую проверку. При проведении плановой проверки органами государственного контроля (надзора), органами муниципального контроля совместно указываются наименования всех участвующих в такой проверке органов.

В распоряжении или приказе руководителя, заместителя руководителя органа государственного контроля (надзора), органа муниципального контроля указываются:

наименование органа государственного контроля (надзора) или органа муниципального контроля;

фамилии, имена, отчества, должности должностного лица или должностных лиц, уполномоченных на проведение проверки, а также привлекаемых к проведению проверки экспертов, представителей экспертных организаций;

наименование юридического лица или фамилия, имя, отчество индивидуального предпринимателя, проверка которых проводится;

цели, задачи, предмет проверки и срок ее проведения;

правовые основания проведения проверки, в том числе подлежащие проверке обязательные требования и требования, установленные муниципальными правовыми актами;

сроки проведения и перечень мероприятий по контролю, необходимых для достижения целей и задач проведения проверки;

перечень административных регламентов проведения мероприятий по контролю;

перечень документов, представление которых юридическим лицом, индивидуальным предпринимателем необходимо для достижения целей и задач проведения проверки;

даты начала и окончания проведения проверки.

Законодатель устанавливает следующие требования в отношении периодичности и продолжительности плановой проверки.

Так, по общему правилу, плановые проверки проводятся не чаще чем один раз в три года. В исключительных случаях, а именно: в отношении юридических лиц и индивидуальных предпринимателей, осуществляющих виды деятельности в сфере здравоохранения, сфере образования, в социальной сфере, плановые проверки могут проводиться два и более раза в три года. Перечень таких видов деятельности и периодичность их плановых проверок устанавливаются Правительством РФ.

Наименование вида деятельности | Органы, осуществляющие плановые проверки | Периодичность проведения проверки плановой |

Оказание амбулаторно-поликлинической медицинской помощи | органы, осуществляющие лицензирование деятельности медицинской | не чаще 1 раза в год |

органы, осуществляющие государственный пожарный надзор, государственный санитарно-эпидемиологический надзор | не чаще 1 раза в 2 года | |

Оказание стационарной и санаторно-курортной медицинской помощи | органы, осуществляющие лицензирование медицинской деятельности, и органы, осуществляющие государственный пожарный надзор, санитарно-эпидемиологический государственный надзор | не чаще 1 раза в 2 года |

Оказание скорой медицинской помощи | органы, осуществляющие лицензирование медицинской деятельности | не чаще 1 раза в 2 года |

Розничная торговля лекарственными средствами и изготовление лекарственных средств в аптечных учреждениях | органы, осуществляющие лицензирование фармацевтической деятельности | не чаще 1 раза в год |

Оптовая торговля лекарственными средствами | органы, осуществляющие лицензирование фармацевтической деятельности | не чаще 1 раза в 2 года |

Дошкольное и начальное общее образование | органы, осуществляющие государственный пожарный надзор, государственный санитарно-эпидемиологический надзор | не чаще 1 раза в год |

органы, осуществляющие лицензирование образовательной деятельности | не чаще 1 раза в 2 года | |

Основное общее и среднее (полное) общее образование | органы, осуществляющие государственный пожарный надзор, государственный санитарно-эпидемиологический надзор | не чаще 1 раза в год

|

органы, осуществляющие лицензирование образовательной деятельности | не чаще 1 раза в 2 года

| |

Деятельность детских лагерей на время каникул | органы, осуществляющие государственный пожарный надзор, государственный санитарно-эпидемиологический надзор | 1 раз перед началом каникул |

Предоставление социальных услуг с обеспечением проживания

| органы, осуществляющие государственный пожарный надзор, государственный санитарно-эпидемиологический надзор | не чаще 1 раза в год

|

органы, осуществляющие государственный надзор в сфере здравоохранения и социального развития | не чаще 1 раза в 2 года |

Срок проведения проверок не может превышать двадцать рабочих дней. Этот срок является общим как для плановых (документарных, выездных), так и для внеплановых (документарных, выездных) проверок.

Однако, в исключительных случаях, сроки проведения проверки могут быть иными. Так, иные сроки проведения проверки установлены только для плановых выездных проверок при соблюдении следующих условий:

в отношении одного субъекта малого предпринимательстваобщий срок проведения плановой выездной проверки не может превышать пятьдесят часов для малого предприятия и пятнадцать часов для микропредприятия в год.

в исключительных случаях, связанных с необходимостью проведения сложных и (или) длительных исследований, испытаний, специальных экспертиз и расследований на основании мотивированных предложений должностных лиц органа государственного контроля (надзора), органа муниципального контроля, проводящих выездную плановую проверку, срок проведения выездной плановой проверки может быть продлен руководителем такого органа, но не более чем на двадцать рабочих дней, в отношении малых предприятий, микропредприятий не более чем на пятнадцать часов.

Плановые проверки проводятся не чаще чем один раз в три года на основании разрабатываемых органами государственного контроля (надзора), органами муниципального контроля в соответствии с их полномочиями ежегодных планов.

С 1 января 2010 года вступят в силу положения Закона, регулирующие координацию органами прокуратуры мероприятий по составлению планов проверок и устанавливающие следующее.

В срок до 1 ноября года, предшествующего году проведения плановых проверок, органы государственного контроля (надзора), органы муниципального контроля направляют проекты ежегодных планов проведения плановых проверок в органы прокуратуры для формирования Генеральной прокуратурой РФ ежегодного сводного плана проведения плановых проверок. Порядок направления планов проверок в органы прокуратуры, форма и содержание ежегодного сводного плана проведения плановых проверок устанавливаются Правительством РФ.

Согласно Федерального закона № 294-ФЗ в отношении одного юридического лица или индивидуального предпринимателя каждым органом государственного контроля (надзора) плановое мероприятие по контролю может проводиться не чаще, чем один раз в три года по согласованию списка с прокуратурой и внеплановые проверки проводятся после согласования и разрешения прокуратуры.

studfiles.net

Проверка – что такое проверка, какие бывают проверки?

Законы, прописанные в кодексах и различных актах, на деле не всегда исполняются. Для того, чтобы контролировать их исполнение, нужно знать где они нарушаются. Для этого существуют проверки, которые выявляют правонарушения и пресекают дальнейшее развитие событий.

Что такое проверка?

Проверка – это средство контроля, за исполнением законов. Проверка осуществляется надлежащими органами. Основанием для проведения проверки служит информация, которая поступает от граждан. Однако в органах местного самоуправления, федеральных министерствах и ведомствах, органах контроля, военного управления проверки могут осуществляться и без поступившей информации. Проверку проводят прокуроры, судебные приставы, налоговые органы, трудовая инспекция и т.д.. В ходе проведения проверок выясняется, имело ли место нарушения закона.

Какие бывают проверки?

Проверки могут быть целевыми. При таких проверках надлежащими органами выясняется, нарушен ли какой-либо определённый закон либо несколько определённых законов в определённой сфере. Бывают проверки комплексные. При таких проверках целью надлежащих органов является выявление нарушений разных законов в различных сферах, например, в налоговых и банковских сферах. Также бывают сквозные проверки. В таком случае всеми органами данной сферы проверяется исполнение или нарушение определённого закона. Бывают проверки первичные, повторные и контрольные. При контрольной проверке органы контроля должны выявить ошибки при проведении предыдущих проверок, либо отсутствие таковых, должны выяснить, повлияли ли на деятельность организаций меры, предпринятые органами контроля после проведения предыдущей проверки. Другими словами контрольная проверка служит контролем качества предыдущих проверок.

Этапы проведения проверок?

Для начала органы, проводящие проверку, должны быть ознакомлены с материалами проведения предыдущих проверок в том же органе. Затем нужно изучить законы, которые регулируют положение органа, в котором будет проведена проверка. Далее надзорный орган должен составить план проведения проверки. Дальше обычно следует уже сама проверка на определённом объекте. После проведения проверки нужно составить справку и другие документы, в которых отражается объём выполненных работ.

Руководителя организации, в которой должна быть проведена проверка, обычно предупреждают об этом ещё до её проведения. Органы надзора заранее знают, нарушение какого закона они должны проверить, так как ранее получили информацию о таком нарушении. Но если вдруг в ходе проведения проверки органами надзора обнаружены и другие нарушения, то объём работы увеличится. Тогда прокурор должен будет принять меры по устранению всех нарушений закона, имеющихся в данной организации.

Проверки в законодательстве?

Нормы о проверках разбросаны по разным актам законодательства. Так, например, глава 57 Трудового кодекса РФ целиком посвящена контролю и надзору за соблюдением трудового законодательства. А в статье 360 этой же главы описан весь порядок организации и проведения проверок работодателей. Глава 12 Земельного кодекса посвящена земельному надзору и контролю. В статье 71.1 ЗК РФ описаны особенности проведения таких проверок. Глава 10 ФЗ «О Центральном банке РФ» раскрывает информацию о банковском надзоре. А в статье 87 Налогового кодекса описаны виды налоговых проверок (камеральные и выездные налоговые проверки), которые подробно раскрываются в 88 и 89 статьях соответственно. А в ФЗ «О таможенном регулировании в РФ» весь третий раздел посвящён таможенному контролю. Помимо этих, существуют ещё и другие акты, в которых содержатся нормы о проверках в РФ.

По всем вопросам по проверке можно обратиться по номеру 8-800-777-32-63 на бесплатную юридическую линию.

что такое проверка, какие бывают проверки, проверки в законодательстве, этапы проведения проверки

jur24pro.ru

2. Понятие и виды налоговых проверок

Налоговые органы осуществляют налоговый контроль путем проведения налоговых проверок.

Налоговая проверка – это совокупность действий налогового органа по контролю за правильностью исчисления, полнотой и своевременностью уплаты налогов и сборов в соответствующий бюджет.

Выявление нарушений законодательства РФ о налогах и сборах производится на основе сопоставления данных, полученных в результате проведения налоговых проверок, с данными налоговых деклараций, представленных в налоговые органы.

Проверки, которые проводятся налоговыми органами, можно классифицировать по различным основаниям.

В зависимости от объема проверяемой документации и места проведения налоговые проверки делятся на камеральные и выездные.

Камеральная налоговая проверка – это проверка налоговых расчетов после принятия их должностными лицами налогового органа. Она проводится по месту нахождения налогового органа.

Выездная налоговая проверка – это более глубокая проверка полноты и правильности расчетов по налогам, в ходе которой проверяется достоверность отчетов, деклараций, расчетов путем сопоставления их данных с данными первичных документов и бухгалтерских записей. Она проводится по месту нахождения налогоплательщика на основании решения руководителя налогового органа. Если налогоплательщик не может предоставить помещение проверяющим, то выездная проверка может проводиться в помещении налогового органа.

В рамках камеральной или выездной налоговой проверки может быть проведена встречная налоговая проверка. Термин «встречная проверка» из НК исключен. Однако по сути она осталась как одно из дополнительных мероприятий налогового контроля.

Встречная проверка представляет собой сопоставление данных проверяемого налогоплательщика с данными, которые имеются о нем у других лиц. Налоговый орган имеет право истребовать у этих лиц документы, которые относятся к деятельности проверяемого налогоплательщика (ст.93′ НК РФ).

Цель встречной проверки – выявить факты совершения определенной сделки, полноты оприходования по ней продукции или выручки от реализации этой продукции.

Встречная проверка проводится в том случае, если есть основания полагать, что у проверяемого налогоплательщика не приходовались товары, полученные по сделкам с иными лицами либо выручка от реализации товаров (работ, услуг) и иные денежные средства. Также может быть проверено, как отражены у контрагента товарообменные, взаимные зачетные и иные не денежные операции с налогоплательщиком.

В рамках встречной проверки могут быть запрошены документы у лиц, связанных с проверяемым налогоплательщиком, если они продали и отгрузили продукцию (работы, услуги) по документам, оформленным с нарушением установленных требований. Речь идет о документах с исправлениями, подчистками, с расплывчатыми или нечеткими подписями, печатями, штампами организаций. Кроме того, проверяется сделка, при заключении которой не был составлен договор в письменной форме и т.д.

По объему проверяемых вопросов налоговые проверки делятся на комплексные, выборочные и целевые.

Комплексная проверка – это проверка финансово-хозяйственной деятельности организации за определенный период времени по всем вопросам соблюдения налогового законодательства.

Выборочная проверка – это проверка отдельных вопросов финансово-хозяйственной деятельности (например, проверка правильности исчисления налога на прибыль или налога на добавленную стоимость и других налогов).

Целевая проверка – это проверка соблюдения налогового законодательства по определенному направлению или финансово-хозяйственным операциям организации (например, по экспортно-импортным операциям, по определенной сделке, правильности применения льгот и другим операциям).

По способу организации различают плановые и внезапные налоговые проверки.

Плановые налоговые проверки проводятся в соответствии с планом, принятым налоговым органом.

Внезапная налоговая проверка – это разновидность выездной налоговой проверки, которая проводится без предварительного уведомления налогоплательщика.

По объему проверяемых документов налоговые проверки подразделяются на две группы:

сплошные, когда проводится проверка всех документов налогоплательщика без пропусков и предположений об отсутствии нарушений;

выборочные, когда проверяется только часть документации.

Налоговый кодекс Российской Федерации предусматривает также проведение контрольных и повторных налоговых проверок (ст. 89).

Повторная налоговая проверка – это проверка по тем же налогам и по тем же налоговым периодам, по которым ранее проводилась проверка налоговым органом. Она может проводиться в двух случаях:

1) вышестоящим налоговым органом с целью контроля за деятельностью налогового органа на основании мотивированного постановления;

2) налоговым органом, ранее проводившим проверку на основании решения его руководителя (заместителя) – в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. При повторной выездной налоговой проверке проверяется период, за который представлена уточненная налоговая декларация.

studfiles.net

Виды налоговых проверок и их особенности

Виды налоговых проверок и их особенности

Известно немало видов налоговых проверок. Запомнить все, если вы не работаете над этой информацией постоянно, просто не получится. Тем не менее, полезно иметь представление, какую вообще проверку можно ожидать. Поэтому ниже детально рассмотрим все существующие категории данного явления.

Основные виды налоговых проверок: камеральные, выездные, встречные и повторные

Налоговая проверка – совокупность действий налогового органа по отслеживанию документальной, фактической законности расчета, удержания и выплаты налогов и сборов налогоплательщиками. Вышеупомянутая инстанция имеет право осуществлять контроль над компаниями с любой организационно-правовой формой, составом учредителей, формой собственности, ведомственной подчиненностью и т.д.

Определение необходимости всех видов налоговой проверки связано с несколькими причинами:

-

Нормативные налоговые акты учета в некоторых случаях не согласовываются с правилами бухгалтерского учета.

-

Частный бизнес развивается без создания юридического лица. Его собственники скрываются от налогообложения или подают документы с заниженными данными по доходам, таким образом, платят меньше. Это связано со сложностью отслеживания их работы из-за мобильности таких лиц и постоянной смены их местонахождения.

-

Нестабильность, несовершенство законов в области налогообложения ведут к неоднозначности понимания законодательных актов управленцами и главными бухгалтерами организаций.

-

Предприниматели преднамеренно уходят от уплаты налогов или занижают налоговую базу, то есть налог на прибыль, налог на добавленную стоимость, имущество организаций.

Если налоговый период уже проверен, осуществление повторных мероприятий невозможно, кроме тех ситуаций, при которых рассмотрение дублируется из-за реорганизации либо ликвидации предприятия. Также вышестоящие налоговые органы проводят ее как контрольные действия над функционированием самой проверяющей организации.

Под рассмотрение попадают максимум три календарных года работы компании до года проверки. Отметим, что рассматривать текущий календарный год разрешается. Первым обязательным этапом подобных мероприятий считается вручение руководителю рассматриваемой компании решения о начале данной проверки.

Налоговые органы проводят следующие виды налоговых проверок:

-

Камеральная.

-

Встречная.

-

Выездная.

-

Повторная.

Все обозначенные виды проверок налоговых органов основаны на законах, статьях НК Российской Федерации. Тема достаточно обширная, поэтому ее довольно сложно изучить без помощи профессионалов. Данный материал подготовлен специалистами компании «Бизнес Ресурс», предоставляющей услуги бухгалтерского обслуживания предприятиям малого и среднего бизнеса. Он поможет читателям разобраться в понятии и видах налоговых проверок. Можно обратиться в саму компанию с оставшимися вопросами. Опытные специалисты подробно проконсультируют по любому из них.

Теперь подробнее обсудим, какие виды проверок проводят налоговые органы?

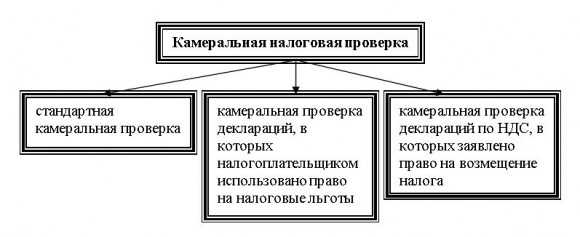

Какие различают виды камеральных налоговых проверок

Камеральная налоговая проверка осуществляется по территориальному принципу — в зависимости от местонахождения проверяющих органов. Она направлена на отслеживание выполнения организацией-налогоплательщиком законов о налогах и сборах РФ. Организация-налогоплательщик должна предоставить бухгалтерские документы:

-

Декларации с приложениями.

-

Первичные документы (устав и др.).

-

Прочие бухгалтерские бумаги о финансово-хозяйственной деятельности налогоплательщика: бухгалтерский учет, учетная политика организации, расчеты по налогам, справки об авансовых платежах и т.д.

В процессе проверяющая инстанция имеет право запросить у рассматриваемой компании иные бухгалтерские бумаги. Сюда будут входить те, которые поясняют верность расчета и уплаты определенных видов налогов: НДС, ЕНДВ, ЕСН и т.д. Как гласит статья № 88 НК РФ, компания обязана удовлетворить требования сотрудников инспекции.

Камеральный вид проверки в налоговом праве производится должностными лицами. Для этого в продолжение 3 месяцев с даты подачи деклараций им не требуются разрешающие документы от главы местных налоговых отделений. Подача данных документов – основание для расчета, внесения определенных типов налогов, если законы России не оговаривают другие сроки.

Организация-налогоплательщик будет обязана исправить бухгалтерию, если инспекторы выявят недочеты, неточности либо ошибки в заполнении бумаг или противоречивую информацию. Об этом сообщат представители проверяющей инстанции и установят срок для исправления.

Следствием данного рассмотрения могут стать налоговые споры о возмещении или возврате (вычете) НДС, возврате экспортного НДС или налога на доходы компании. Как говорится в абзаце № 2 параграфа № 1 статьи № 100 НК РФ, после данной проверки налоговым органам дается 10 дней на составление акта по итогам работы, если по бухгалтерским документам обнаружено правонарушение. В течение 15 рабочих дней с даты вручения акта можно подать возражение по поводу его составления. Налоговые органы имеют возможность прервать банковские операции организации на время ведения дополнительных мероприятий, как гласит статья № 76 НК РФ.

Помните — организация-налогоплательщик не информируется о начале мероприятий.

Во время камеральных проверок деклараций, где организация использует право на льготы, и деклараций по НДС, где заявляется право на возмещение налога, проверяющая инстанция имеет возможность запросить документы, способные подтвердить право на применение вычетов по НДС и льгот в соответствии со статьей 88 НК РФ.

Камеральные налоговые проверки можно распределить по видам налогов таким образом:

-

Стандартная проверка;

-

Рассмотрение деклараций, где организацией используются налоговые льготы;

-

Проверка деклараций НДС, где заявляется право на возмещение налога.

Какие еще виды проверок проводят налоговые органы? Камеральный тип осуществляется в нескольких направлениях:

-

Формальная проверка;

-

Арифметическая проверка;

-

Нормативная проверка;

-

Непосредственная камеральная проверка.

К первому типу относят контроль присутствия у компании всех форм отчетности, определенных законом. Сюда могут входить бумаги, свидетельствующие о предоставлении льгот или экспорте товара и др. Кроме того контролируется заполнение и наличие реквизитов, предусмотренных актами.

Напомним: ведение отчетной деятельности может проходить от руки (ручкой, фломастером) или в машинописном варианте. Нельзя делать исправления. При отсутствии каких-либо данных в нужной секции выставляется прочерк или ссылка на недостаточные основания для ее заполнения. Инспектор смотрит на наличие подписи главы организации, затем сверяет совпадение с имеющимися образцами. В конце на втором экземпляре проверяющим ставится дата получения отчетности.

Арифметическая проверка направлена на оценку верности подсчета показателей, к примеру, налогооблагаемой прибыли. Сверяется расчет сумм документа по горизонтали и вертикали.

Нормативная проверка – это вид проверки налоговой инспекции, рассматривающий соответствие документа действующему на данный момент закону. Такой способ помогает определить документы с незаконным содержанием, установить необоснованное списание средств на себестоимость продукции, неверное понимание налоговых ставок и т.д. В этом случае проверяющий специалист действует, ссылаясь на нормативную базу о налогах и сборах.

Непосредственная камеральная проверка – это логическое рассмотрение цифровых данных, при помощи которых налогоплательщик высчитывает необходимый для выплаты размер налога.

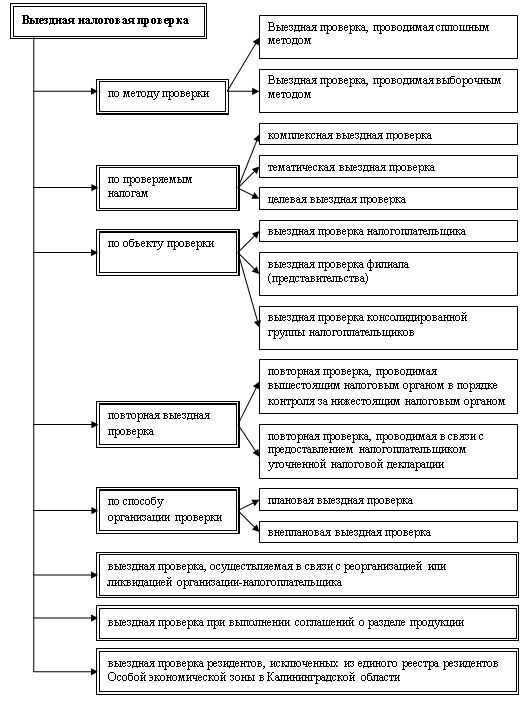

Виды выездных налоговых проверок и их особенности

Выездная налоговая проверка – это форма контроля и соответствующие виды налоговых проверок, определяющие верность внесения налогов, сборов, исполнение обязанностей организацией-налогоплательщиком.

Она проходит в самой компании и требует письменного разрешения главы местного отделения налоговых органов либо замещающего лица. Ее сроки не могут превышать два месяца. Их увеличение возможно до трех, но исключительно с разрешения в письменном виде от главы местного отделения или замещающего человека. Данный вид налоговой проверки не имеет права повторяться в продолжение календарного года. Однако для реорганизации и ликвидации компании выездная проверка проходит в независимости от времени завершения прошлой. Проверяющая инстанция имеет право запросить в письменной форме оригиналы бухгалтерских документов компании. Отказ представить эти документы влечет к их принудительной выемке, а также штрафу, как указано в статье № 126 НК РФ.

При завершении данных мероприятий выдается справка, куда входит перечень обнаруженных ошибок бухгалтерии и акт проверки. Руководитель проверяемой компании может подать заявление с возражением по акту в срок не свыше десяти рабочих дней, согласно ст. № 6.1 НК РФ.

В итоге глава проверяющей инстанции способен принять несколько вариантов решений:

-

Привлечь проверяемого к налоговой ответственности.

-

Не привлекать его к налоговой ответственности по итогам данного вида налоговой проверки.

-

Провести дополнительные рассмотрения.

Виды данных проверок, осуществляемых налоговыми органами, делятся согласно таким критериям:

-

Способ проверки: сплошной и выборочный метод;

-

Рассматриваемые налоги: комплексные и тематические проверки;

-

Объект проверки: налогоплательщик, филиал, консолидированная группа налогоплательщиков;

-

Повторная выездная проверка: проверка, совершаемая вышестоящей инстанцией или после получения измененной декларации;

-

Выездная проверка, связанная с реорганизацией или ликвидацией компании;

-

Выездная проверка при завершении соглашений о разделе продукции;

-

Выездная проверка лиц, исключенных из реестра резидентов Особой экономической зоны в Калининградской области.

Отметим, что зачастую выделяют отдельной группой вид целевой налоговой проверки.

Это целенаправленное рассмотрение верности расчета, внесения налогов. Она затрагивает определенное направление либо финансово-хозяйственные операции компании. Данные мероприятия способны контролировать взаиморасчеты с продавцами и потребителями оказываемых услуг, экспортно-импортные операции, долги (п. 2 ст. 269 НК РФ), конкретные сделки, любые финансово-хозяйственные операции.

Однако выполнение целевого выездного вида налоговой проверки не предполагается существующим на 2016 год Кодексом.

Выездной вид налоговых проверок разделяют по методу организации на плановые и внеплановые формы.

Если соответствующие службы уведомили вас о предстоящих мероприятиях заранее, значит, они плановые. При внеплановых проверках инспекторы приходят без предупреждения. Но это происходит нечасто, например, в том случае, если они подозревают, что нужные документы будут заранее уничтожены.

Плановые мероприятия проходят на основании годовых планов контрольной работы, квартальных планов выполнения выездных проверок. Универсальных критериев формирования планов не существует. Однако внимание к определенной компании или собственнику неслучайно.

Каждое мероприятие должно вносить свою лепту в бюджет, то есть выявлять неуплаченные налоги, начислять штрафы. Поэтому первыми включают в план выездных мероприятий организации, скрывающие налоги. Данные приходят в проверяющие инстанции из разных каналов. Так во внимание берутся результаты камеральных мероприятий. Если вы не сдаете отчетность или сдаете «нулевые» декларации — вас ждет данный вид налоговой проверки. Насторожить специалистов может и разительное отличие данных отчетности определенной организации от документов аналогичных предприятий. Либо у фирмы от месяца к месяцу значительно меняются суммы платежей в бюджет при одинаковом объеме производимого товара.

Также компания занимает свое место в плане проверок, если у нее ранее обнаруживались нарушения либо инспекция могла получить сведения о сокрытии налогов из Федеральной службы по экономическим и налоговым преступлениям, прокуратуры и других ведомств. Немаловажное значение имеет использование льгот: чем их больше, тем выше риск проверки. Запомните: чем меньше ваша организация выделяется на фоне других, тем ниже шанс попасть под проверку.

В итоге выездного вида налоговой проверки проверяющая инстанция в течение 2 месяцев с момента ее завершения готовит акт. В этом документе содержатся:

-

Общая информация о проверке: кто проводил, когда, по какому поводу, за какой срок и где выполнялись мероприятия. Справка о компании: юридический адрес, виды деятельности, учредители и т.д.

-

Нарушения, найденные при проверке, со ссылками на НК РФ. Все факты обязательно подтверждаются соответствующими документами.

-

Выводы и рекомендации инспекторов для устранения найденных нарушений.

Налогоплательщик получает на руки копию документа. При отказе от него специалисты налоговой службы ставят отметку и отсылают бумаги по почте. Спустя шесть дней с момента отправки акт числится полученным.

Гражданин может в течение двух недель с даты получения документа направить письмо о своем несогласии в соответствующий орган, если считает, что результаты не соответствуют действительности. Спорные вопросы записываются в произвольной форме, но они должны подтверждаться документами и быть обоснованными.

Виды проверок, проводимых налоговыми органами повторно

В основном повторные мероприятия ведутся Налоговой инспекцией в случае реорганизации или ликвидации компаний. Какие виды налоговых проверок предусмотрены НК РФ в данном случае? Организация вторичных мероприятий по тем же налогам за календарный год запрещена законом. От повторных проверок следует отличать встречные, применяющиеся для контроля финансово-хозяйственной деятельности компании. Такие мероприятия по статье № 89 НК РФ должны проходить на общих основаниях.

Следует помнить, что повторная проверка иногда осуществляется, чтобы проконтролировать деятельность организации, проводившей первую проверку. Если мероприятия проводят только те работники ИФНС, которые проводили первоначальную проверку, то смысл повторных мероприятий теряется. Получается, что это не контроль над инспекторами, а просто перепроверка самой компании, не описанная в законе. А вот участие в повторной проверке сотрудников инспекции, проводивших первоначальную проверку наряду с сотрудниками УФНС, законом не запрещено.

Виды налоговых проверок и их особенности, исходя из объёма работ

Можно выделить виды налоговых проверок по НК РФ по объему работ:

Сплошные налоговые проверки (комплексные) рассматривают все существующие документы компаний без каких-либо ограничений. Они обычно проходят в организациях с небольшим объемом документации и там, где нужно возобновить учет.

Выборочный (тематический) вид налоговой проверки рассматривает не все документы компании. В тематическую проверку входит анализ таких пунктов:

-

Исполнение налогового обязательства по конкретному виду налога и другого обязательного платежа в бюджет;

-

Исполнение уполномоченными органами функций по расчету и приему налогов и других платежей в бюджет;

-

Исполнение органами переданных им обязанностей, определенных статьей 47 настоящего Кодекса;

-

Исполнение банками, другими финансово-кредитными организациями, осуществляющими банковские операции, функций, указанных настоящим Кодексом;

-

Оборот некоторых категорий подакцизных товаров и ведение некоторых типов подакцизной деятельности. (Закон №376 от 20.03.08г.).

Целевые налоговые проверки (экспресс-проверки) следят за соблюдением законов по некоторым направлениям финансово-хозяйственной работы компании и определенным финансово-хозяйственным процессам. Сюда входят взаиморасчеты с поставщиками и потребителями, внешнеэкономические операции и т. п. Чаще всего они включены в комплексные или выборочные мероприятия, но могут проходить и отдельно.

Налоговые проверки, их виды и порядок проведения

Камеральная налоговая проверка

Одним из видов налоговых проверок является камеральная. Как гласит статья 88 НК, она проходит по месту нахождения проверяющего органа с привлечением налоговых деклараций и документов, представляемых компанией, а также документов о его работе, которые есть у проверяющей инстанции. Задача мероприятий – установление выполнения компанией законов о налогах и сборах.

Проведение камерального вида налоговой проверки занимает три месяца со сдачи налоговой декларации и документов, подтверждающих действительность декларации. Продление данного срока невозможно.

НК РФ требует составления документа по итогам камеральных мероприятий, если были выявлены нарушения законов о налогах и сборах.

Такие мероприятия выявляют ошибки декларации, противоречивые сведения в дополнительных бумагах и несоответствие сведений компании информации, содержащейся в данных проверяющего. В подобной ситуации об этом факте сообщается гражданину, после чего он должен в течение 5 дней представить необходимые пояснения или соответствующие исправления. Изучив их, должностное лицо формирует акт, когда установлено налоговое правонарушение и иное нарушение законов о налогах и сборах. Акт соствляется также в случае отсутствия пояснений компании.

Выездная налоговая проверка

Выездной контроль считается наиболее эффективным видом налоговых проверок. Предметами этих мероприятий являются верность расчетов, внесение налогов в срок. Они проходят в проверяемой компании по решению главы либо его заместителя в налоговом органе по месту нахождения компании или жительства физического лица.

Если компания не способна предоставить территорию для осуществления мероприятий, они осуществляются непосредственно в налоговой инспекции.

Выездные мероприятия по какой-то конкретной компании могут касаться одного или более налогов. В их рамках рассматривается срок менее 3 календарных лет. Они обязательно предшествуют году, когда постановлено провести данную проверку. Нельзя организовывать два и более таких мероприятий по повторяющимся налогам за определенный срок.

Данный вид налоговой проверки проходит после принятия решения главой либо замещающим лицом уполномоченной инстанции по месту расположения компании или жительства гражданина. Назначает выездные мероприятия в самой компании, относящейся к группе крупнейших налогоплательщиков, соответствующая инстанция, поставившая эту организацию на учет в данном качестве.

Выездные мероприятия по филиалу или представительству проходят в соответствии с решением проверяющей инстанции по месту нахождения отделения.

Данный документ обязательно включает такие сведения:

-

Полное и краткое название или полное имя налогоплательщика;

-

Предмет проверки: налоги, верность расчета и выплаты которых подпадают под проверку;

-

Рассматриваемые периоды;

-

Должности, фамилии и инициалы ответственных за мероприятия инспекторов.

Этот вид налоговой проверки не длится больше 2 месяцев с момента назначения мероприятий и до времени формирования заключительной справки о выполненной работе. Однако сроки осуществления могут увеличиться до 4 месяцев, в некоторых ситуациях до 6.

Приостановление в процессе мероприятий может произойти по причине необходимости таких действий:

-

Запрос документов у контрагентов или у иных лиц, обладающих сведениями, касающимися работы проверяемой компании. Такая процедура возможна только раз по каждому человеку, на которого ожидаются бумаги.

-

Запрос данных в органах, находящихся за границей, согласно международным договорам России.

-

Осуществление экспертиз.

-

Перевод документов, предоставленных на иных языках, на русский язык.

Приостановление срока происходит исключительно по решению главы проверяющей инстанции.

Суммарная продолжительность данной процедуры во время проведения мероприятий не должна превышать 6 месяцев, кроме приостановки такого вида налоговой проверки с целью запроса данных у зарубежных инстанций по международным договорам России. Тогда, если налоговой инстанции не удалось достать важную информацию за 6 месяцев, даются дополнительные 3.

Повторная выездная налоговая проверка

Повторная выездная проверка – это вид налоговой проверки по НК, совершаемый независимо от сроков осуществления предыдущих мероприятий по тем же самым обязательствам и за повторяющийся период времени.

Данный вид налоговой проверки обладает одной из характеристик:

-

Вышестоящая инстанция выполняет проверку функционирования специалистов, осуществлявших первичные мероприятия.

-

Предоставлена дополненная налоговая декларация, где обозначена меньшая сумма, чем заявленная до этого. Мероприятия по решению главы (заместителя) проводит проверяющая организация, занимавшаяся данной компанией. Проверяться будет тот период, по которому предоставлена дополненная декларация.

При повторных мероприятиях рассматривается срок не свыше трех календарных лет до года, когда было принято решение об организации повторных мероприятий.

НК закрепляет следующее положение: когда при осуществлении повторных выездных мероприятий обнаружено налоговое правонарушение, не найденное в процессе первичных мероприятий, последующие санкции невозможны.

biznes-resurs.ru

Виды проверок установелнных Федеральным Законом № 294-ФЗ (17.11.2009) — 17 Ноября 2009

ВИДЫ ПРОВЕРОК

Согласно закону проверки делятся на плановые и внеплановые.

1. Плановая

Предметом плановой проверки является соблюдение юридическим лицом, индивидуальным предпринимателем в процессе осуществления деятельности обязательных требований и требований, установленных муниципальными правовыми актами (далее – обязательные требования).

Плановые проверки проводятся не чаще, чем один раз в три года.

При этом план проведения проверок размещается соответствующими государственными органами в сети Интернет.

Такие планы будут составляться начиная с 01 января 2010 года.

Юридическое лицо, индивидуальный предприниматель уведомляются контролирующим органом о проведении такой проверки не позднее чем в течение трех рабочих дней до начала ее проведения. Уведомление может направляться как по почте с уведомлением о вручении, так и иным доступным способом. При этом содержание такого уведомления Законом или подзаконным актом не установлено.

Основанием для включения плановой проверки в ежегодный план проведения плановых проверок является истечение трех лет со дня:

1) государственной регистрации юридического лица, индивидуального предпринимателя;

2) окончания проведения последней плановой проверки юридического лица, индивидуального предпринимателя;

3) начала осуществления юридическим лицом, индивидуальным предпринимателем предпринимательской деятельности в соответствии с представленным в уполномоченный орган уведомлением о начале осуществления отдельных видов предпринимательской деятельности.

Плановая проверка проводится в форме документарной проверки и (или) выездной проверки.

2. Внеплановая

Вторым видом проверок является внеплановая проверка.

Основанием для проведения внеплановой проверки является:

1) истечение срока исполнения юридическим лицом, индивидуальным предпринимателем ранее выданного предписания об устранении выявленного нарушения обязательных требований;

2) поступление в контролирующие органы обращений и заявлений граждан, юридических лиц, индивидуальных предпринимателей, информации от органов государственной власти, органов местного самоуправления, из средств массовой информации о фактах:

а) возникновение угрозы причинения вреда жизни, здоровью граждан, вреда животным, растениям, окружающей среде, безопасности государства, а также угрозы чрезвычайных ситуаций природного и техногенного характера;

б) причинение вреда жизни, здоровью граждан, вреда животным, растениям, окружающей среде, безопасности государства, а также возникновение чрезвычайных ситуаций природного и техногенного характера;

в) нарушение прав потребителей (в случае обращения граждан, права которых нарушены).

Внеплановая выездная проверка субъектов малого или среднего предпринимательства, может быть проведена по основаниям, указанным в пунктах «а» и «б», после согласования с органом прокуратуры по месту осуществления деятельности таких юридических лиц, индивидуальных предпринимателей.

О проведении внеплановой выездной проверки, проводимой в связи с истечением срока исполнения юридическим лицом, индивидуальным предпринимателем ранее выданного предписания об устранении выявленного нарушения обязательных требований, юридическое лицо, индивидуальный предприниматель уведомляются контролирующим органом не менее чем за двадцать четыре часа до начала ее проведения любым доступным способом.

В день подписания распоряжения о проведении внеплановой выездной проверки субъектов малого или среднего предпринимательства контролирующий орган представляет в соответствующий орган прокуратуры заявление о согласовании проведения внеплановой выездной проверки.

По результатам рассмотрения заявления не позднее чем в течение рабочего дня, следующего за днем их поступления, прокурором или его заместителем принимается решение о согласовании проведения такой проверки или об отказе в согласовании.

При этом согласует проведение проверки прокуратура по месту осуществления деятельности юридических лиц и индивидуальных предпринимателей.

Необходимо иметь в виду, что в случае если основанием для проведения внеплановой выездной проверки является причинение вреда жизни, здоровью граждан, вреда животным, растениям, окружающей среде, безопасности государства, а также возникновение чрезвычайных ситуаций природного и техногенного характера, обнаружение нарушений обязательных требований, в момент совершения таких нарушений в связи с необходимостью принятия неотложных мер, контролирующие органы вправе приступить к проведению внеплановой выездной проверки незамедлительно.

В таком случае документы для согласования должны быть в прокуратуру в течение двадцати четырех часов. В этом случае прокурор или его заместитель принимает решение о согласовании проведения внеплановой выездной проверки в день поступления соответствующих документов.

В связи с этим, прежде чем допускать проверяющих на территорию организации, стоит попросить их предъявить документ о согласовании данной проверки прокуратурой.

Примечание:

Критерии отнесения юридических лиц, индивидуальных предпринимателей к категории субъектов малого или среднего предпринимательства, а также микропредприятиям установлены ст.4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

3. Формы проверок

Каждый из указанных выше видов проверок может проводиться в следующих формах:

1) документарной

Проводится по месту нахождения органа контролирующего органа. В процессе ее проведения в первую очередь рассматриваются документы юридического лица, индивидуального предпринимателя, имеющиеся в распоряжении контролирующего органа, в том числе уведомления о начале осуществления отдельных видов предпринимательской деятельности (о них — далее), акты предыдущих проверок, и другие документы.

В случае, если достоверность сведений, содержащихся в таких документах вызывает сомнения либо эти сведения не позволяют оценить исполнение обязательных требований, контролирующий орган направляет в адрес юридического лица, индивидуального предпринимателя мотивированный запрос с требованием представить иные необходимые документы. При этом документы, которые требует контролирующий орган, должны соответствовать предмету проверки.

К запросу обязательно прилагается заверенная печатью копия распоряжения или приказа руководителя, заместителя руководителя контролирующего органа о проведении проверки либо его заместителя о проведении документарной проверки.

В течение десяти рабочих дней со дня получения такого запроса юридическое лицо, индивидуальный предприниматель обязаны направить в контролирующий орган указанные в запросе документы.

Законом прямо установлено, что требования контролирующих органов о нотариальном заверении данных документов незаконны.

В случае, если в ходе документарной проверки выявлены ошибки, противоречия в представленных документах либо несоответствие сведений, содержащихся в этих документах, сведениям, содержащимся в имеющихся у контролирующего органа документах, информация об этом направляется юридическому лицу, индивидуальному предпринимателю с требованием представить в течение десяти рабочих дней необходимые пояснения в письменной форме.

Юридическое лицо, индивидуальный предприниматель, вправе при этом представить дополнительно в контролирующий орган документы, подтверждающие достоверность ранее представленных документов.

Должностное лицо, которое проводит документарную проверку, обязано рассмотреть представленные пояснения и документы. В случае если после рассмотрения представленных пояснений и документов либо при их отсутствии контролирующий орган установит признаки нарушения обязательных требований должностные лица контролирующего органа вправе провести выездную проверку.

2) выездной

Выездная проверка проводится по месту нахождения юридического лица, индивидуального предпринимателя в случае, если при документарной проверке не представляется возможным:

1) удостовериться в полноте и достоверности сведений, содержащихся в уведомлении о начале осуществления отдельных видов предпринимательской деятельности и иных имеющихся в распоряжении органа государственного контроля (надзора), органа муниципального контроля документах юридического лица, индивидуального предпринимателя;

2) оценить соответствие деятельности юридического лица, индивидуального предпринимателя обязательным требованиям или требованиям, установленным муниципальными правовыми актами, без проведения проверки.

При проведении выездной проверки должностные лица контролирующего органа обязаны:

1) предъявить служебное удостоверение;

2) ознакомить уполномоченного представителя юридического лица, индивидуального предпринимателя с:

а) распоряжением или приказом о назначении выездной проверки;

б) полномочиями проводящих выездную проверку лиц;

в) с целями, задачами, основаниями проведения выездной проверки,

г) видами и объемом мероприятий по контролю;

д) составом экспертов, представителями экспертных организаций, привлекаемых к выездной проверке;

е) сроками и с условиями ее проведения.

Уполномоченный представитель юридического лица, индивидуального предпринимателя, обязаны предоставить должностным лицам контролирующего органа, возможность ознакомиться с документами, связанными с целями, задачами и предметом выездной проверки, в случае, если ей не предшествовало проведение документарной проверки.

Также представители проверяемого обеспечить доступ проводящих выездную проверку должностных лиц, экспертов, представителей экспертных организаций на территорию, в используемые им при осуществлении деятельности здания, строения, сооружения, помещения, к используемым оборудованию, подобным объектам, транспортным средствам и перевозимым ими грузам.Помощник прокурора

Сурского района

юрист 3 класса Д.С. Пасечник

surprok.ucoz.ru

Виды проверок

Производство Виды проверокпросмотров — 72

Плановые проверки.

Плановые проверки проводятся на основании разрабатываемых органами контроля в соответствии с их полномочиями ежегодных планов.

На основании закона № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» плановые проверки должны проводиться не более 1 раза в три года каждым органом государственного контроля.

Срок проведения каждой из проверок не может превышать двадцать рабочих дней. В отношении одного субъекта малого предпринимательства общий срок проведения плановой выездной проверки не может превышать пятьдесят часов для малого предприятия и пятнадцать часов для микропредприятия в год.

Плановая проверка проводится в форме документарной проверки и (или) выездной проверки.

Документарная проверка — проверка сведений, содержащихся в документах юридического лица, индивидуального предпринимателя, устанавливающих их организационно-правовую форму, права и обязанности, документов, используемых при осуществлении их деятельности и связанных с исполнением ими обязательных требований и требований, установленных муниципальными правовыми актами, исполнением предписаний и постановлений органов государственного контроля (надзора), органов муниципального контроля.

Выездная проверка — проверка сведений содержащихся в документах юридического лица, индивидуального предпринимателя, а также соответствие их работников, состояние используемых при осуществлении деятельности территорий, зданий, строений, сооружений, помещений, оборудования, подобных объектов, транспортных средств, производимых и реализуемых товаров (выполняемых работ, предоставляемых услуг) и принимаемых ими мер по исполнению обязательных требований и требований, установленных муниципальными правовыми актами.

Выездная проверка (как плановая, так и внеплановая) проводится по месту нахождения юридического лица, месту осуществления деятельности индивидуального предпринимателя и/или по месту фактического осуществления их деятельности.

Внеплановыепроверки

Основанием для проведения внеплановой проверки является:

· истечение срока исполнения юридическим лицом, индивидуальным предпринимателем ранее выданного предписания об устранении выявленного нарушения обязательных требований и (или) требований, установленных муниципальными правовыми актами;

· поступление в органы контроля обращений и заявлений граждан, юридических лиц, индивидуальных предпринимателей, информации от органов государственной власти, органов местного самоуправления, из средств массовой информации о следующих фактах:

а) возникновение угрозы причинения вреда жизни, здоровью граждан, вреда животным, растениям, окружающей среде, безопасности государства, а также угрозы чрезвычайных ситуаций природного и техногенного характера;

б) причинение вреда жизни, здоровью граждан, вреда животным, растениям, окружающей среде, безопасности государства, а также возникновение чрезвычайных ситуаций природного и техногенного характера;

в) нарушение прав потребителей (в случае обращения граждан, права которых нарушены). Обращения и заявления, не позволяющие установить лицо, обратившееся в орган контроля, а также обращения и заявления, не содержащие сведений о фактах, не могут служить основанием для проведения внеплановой проверки.

· получение информации об обстоятельствах (авария, выход из строя сооружения, оборудования и т.д.), которые могут причинить вред жизни, здоровью и имуществу граждан, юридических лиц и индивидуальных предпринимателей, а также окружающей среде;

· возникновения угрозы жизни, здоровью, загрязнению окружающей среды, повреждению имущества юридических лиц и индивидуальных предпринимателей;

· обращение граждан, юридических лиц и индивидуальных предпринимателей с жалобами на нарушения их прав и законных интересов гражданами, юридическими лицами и индивидуальными предпринимателями.

Читайте также

ПРОДУКЦИИ МЕТОДЫ ОПРЕДЕЛЕНИЯ И ИЗМЕРЕНИЯ КАЧЕСТВА Тема 7. ДИАГНОСТИКА УРОВНЯ КАЧЕСТВА ПРОДУКЦИИ.Проблематика: Необходимость, сущность и задачи диагностики. Основные понятия технической диагностики. Виды проверок состояния объекта. Виды диагностик. Модели… [читать подробенее]

ПРОДУКЦИИ МЕТОДЫ ОПРЕДЕЛЕНИЯ И ИЗМЕРЕНИЯ КАЧЕСТВА Тема 7. ДИАГНОСТИКА УРОВНЯ КАЧЕСТВА ПРОДУКЦИИ.Проблематика: Необходимость, сущность и задачи диагностики. Основные понятия технической диагностики. Виды проверок состояния объекта. Виды диагностик. Модели… [читать подробенее]

Плановые проверки. Плановые проверки проводятся на основании разрабатываемых органами контроля в соответствии с их полномочиями ежегодных планов. На основании закона № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении… [читать подробенее]

Под формой финансового контроля понимают способы конкретного выражения и организации контрольных действий. В зависимости от времени совершения контроля выделяют три основные формы финансового контроля:предварительный, текущий и последующий. Предварительный… [читать подробенее]

oplib.ru