Векселя какие бывают – Финансы-Менеджмент-Маркетинг-Рынок Ценных Бумаг » Вексель и вексельное обращение Основы рынка ценных бумаг » Какие существуют векселя?

Что такое вексель? | SPRINTinvest.RU

Хождение векселей по просторам отечественного фондового рынка регламентировано специальным федеральным законом, множеством подзаконных актов и даже, следуя какой-то не вполне понятной традиции, принятым аж в 1937 г. постановлением тогдашнего правительства в лице Центрального исполнительного комитета и Совета народных комиссаров уже давно канувшего в лету Союза ССР.

Пик активности по части вовлечения в хозяйственный оборот векселей пришелся на вторую половину 1990-х, постепенно уступая место другим формам расчетов, чему немало поспособствовало значительное совершенствование банковского сектора.

Что такое вексель?

Следуя национальному законодательству, признаем за векселем право именоваться ценной бумагой.

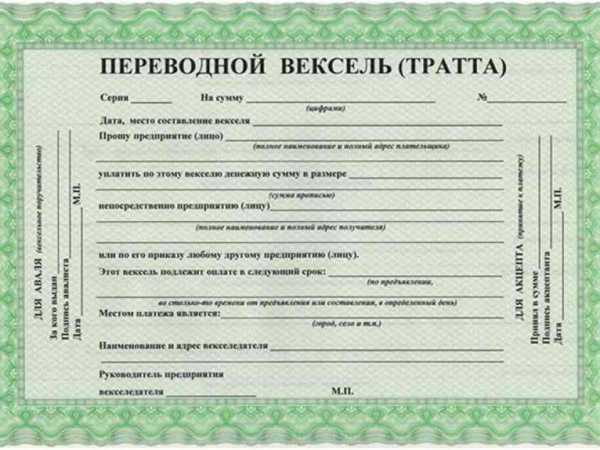

В отличие от большинства акций и облигаций, сплошь и рядом эмитируемых в бездокументарной форме, векселя, в силу своей юридической природы, обязательно должны быть отпечатаны типографским способом, дабы было на чем учинять сопроводительные надписи, о которых мы расскажем несколько позже…

Главное назначение векселя состоит в закреплении письменного обязательства указанного в нем должника (либо корреспондирующего этому обязательству требования кредитора) уплатить в установленный срок оговоренную в векселе сумму денежных средств.

В качестве должников, по общему правилу, могут указываться российские граждане и юридические лица, а в специально оговоренных законом случаях – муниципальные образования, региональные субъекты Российской Федерации и государство в целом.

В силу сказанного, любой вексель характеризуется признаками документарной, ордерной, долговой ценной бумаги.

Какие бывают векселя?

Разновидностей векселей не так уж и много. Самые главные из них две:

Простой вексель закрепляет простое письменное обязательство должника уплатить такую-то сумму в такой-то срок.

Переводной вексель куда интереснее простого, ибо удостоверяет письменный приказ кредитора уплатить некоторую сумму в пользу обозначенного на векселе лица в оговоренный срок.

Для обозначения главных действующих лиц, причастных к обращению переводных векселей, уже много веков используется своя терминология, пришедшая к нам от итальянских купцов времен Средневековья…

В частности, кредитора по таким векселям именуют векселедателем или трассантом, должника – трассатом, а векселедержателя – ремитентом…

Юридическое содержание векселей

Независимо от принадлежности к тому или иному типу – простой или переводной – любой вексель должен включать в себя следующие обязательные условия:

[1] прямое указание наименования ценной бумаги — «вексель»;

[2] определение срока платежа;

[3] указание места платежа;

[4] обозначение имени (наименования) должника или кредитора;

[5] отражение даты составления векселя;

[6] расшифровка места оформления векселя;

[7] наличие подписи векселедателя.

Это не исчерпывающий перечень условий.

В простом векселе, кроме того, должна быть ссылка на ничем не обусловленное обещание, а в переводном – на столь же ничем не обусловленное предложение раскошелиться на конкретную сумму денежных средств.

При определении срока платежа допустимы различные вариации, как правила привязанные к какому-то моменту (будь то дата составления или дата предъявления векселя).

Случается, что срок платежа по тем или иным причинам не указан. В таком случае оплата должна производиться на дату предъявления ценной бумаги.

Ко всему прочему, на векселях могут учиняться различные сопроводительные надписи, о которых мы предметно поговорим в следующий раз…

sprintinvest.ru

Что такое вексель простыми словами: обзор термина

Вексель – это ценная бумага, дающая возможность отсрочки платежа или безусловной оплаты за поставленные товары или услуги в заранее оговоренный срок. Ликвидные векселя также могут использоваться в качестве платежного средства или залогового обеспечения.

Вексель – это ценная бумага, подтверждающая обязательства должника (векселедателя) уплатить требуемую сумму кредитору (векселедержателю) через оговоренный срок после его предъявления. Право требования может перейти к третьим лицам без дополнительных условий и согласований с векселедателем.

Именно от векселя произошли все последующие акции, фьючерсы, опционы, деривативы и прочие варианты долговых обязательств. Их активное использование в качестве платежного и кредитного средства привело к принятию в 1930 году Женевского «Единого закона о переводном и простом векселе» который большинством стран принят за основу при создании внутренних нормативных документов, например, Федеральный закон РФ «О простом и переводном векселе».

Ряд стран, таких как Англия, США, Канада, Австралия, руководствуются в своей практике Английским законом от 1882 г., основные положения которого совпадают с Женевской конвенцией. Также есть группа стран, использующих нормы вексельного обращения отдельные от двух перечисленных: Египет, Испания, Тайвань и другие.

Как и все ценные бумаги, находится в свободном обращении, но имеет свои отличительные особенности:

- Абстрактность − обязательства имеют только денежное выражение и напрямую не связаны с конкретными обязательствами, предшествовавшими его оформлению.

- Бесспорность − требования являются безусловными к исполнению в полном объеме.

- Солидарность − финансовую ответственность несут все лица участвующие в исполнении и обороте векселя.

- Документарность − существует только в виде бумажных бланков строгой отчетности с несколькими степенями защиты.

Использование в коммерческой практике решает следующие основные задачи:

- создает условия для безусловного получения средств за поставленные товары оказанные услуги;

- позволяет заключить сделку без предварительной оплаты, без использования факторинга;

- может использоваться как платежное средство между юридическими и физическими лицами, для зачета взаимных требований;

- может быть объектом купли-продажи или предоставляться в качестве залогового обеспечения.

Типы векселей

- Простой. Обязательство уплаты требуемой суммы в оговоренные сроки, в пользу кредитора на имя которого оформлен. Что такое вексель своими словами − это аналог долговой расписки;

- Переводной или тратта (итал. «tratta» — передача) – должник (трассат) проводит платеж в пользу третьего лица (ремитента) по его приказу или по поручению лица его выдавшего (трассанта). Аналог перевода долга по договору займа.

- авалированный. Дополнительная гарантия банка (авалиста) по исполнению платежей. Может быть как простым, так и переводным. Допускается частичное авалирование требуемой суммы.

Обязательные реквизиты

Текст на бланке должен содержать следующие данные:

- приказ или обязательство. В случае переводного обязательна фраза: «Оплата …<данные организации или физического лица> или его приказа». Если оформлено в свою пользу, пишем: «Оплата в пользу меня или моего приказа» либо равнозначную по смыслу фразу;

- реквизиты для предъявления после наступления срока погашения. Наименование и адрес для юридических лиц (обязательно – проверенные), место жительства и персональные данные для физических лиц;

- сумма к оплате. Обязательно цифрами и прописью, которая считается основной в случае расхождения с цифровой. Если имеется несколько сумм, оплачивается меньшая. Не допускаются исправления, разбивка по срокам или частям.

- срок платежа.Законодательство предусматривает следующие варианты:

«по предъявлению» − подлежит оплате не позднее года с момента составления, если не указан иной срок. В случае просрочки становится недействительным.

«период после начала действия». Платеж через определенное количество дней от даты составления.

«в определенный день» — оплата в конкретный день, указанный в векселе.

- место платежа. Если иное не оговорено, предъявление осуществляется по местонахождению плательщика. Не допускается указание нескольких мест.

- дата, адрес выписки и платежа. Не допускается указание нескольких мест. Нереальная дата, ее отсутствие или несуществующий адрес делают документ недействительным.

- подпись векселедателя. Выполняется только рукописным способом. Будет недействительным без нее, при отсутствии права подписи или в случае выявления подделки. Для юридических лиц обязательны печать и две подписи: директора и главного бухгалтера.

Акцепт

Согласие плательщика (акцептанта) выполнить требования по переводному векселю. Это не требуется для простых векселей, так как в этом случае обязательства погашения возникают и принимаются в момент предъявления.

Передача прав

С помощью надписи на оборотной стороне бланка или при отсутствии места на добавочном листе (аллонже), называемом индоссамент, текущий владелец (индоссант) передает все права по нему новому держателю (индоссату).

Передаточная надпись должна быть заверена лично индоссантом и печатью, если он юридическое лицо. Он может убрать свои обязательства по акцептам и платежам фразой «без оборота на меня», что обычно приводит к снижению ликвидности при продаже. Не допускается частичный индоссамент. Если требуется исключить возможность следующей передачи прав, в текст индоссамента вносится фраза «не по приказу». В этом случае применяется только договор купли-продажи.

Варианты индоссамента:

- Именной. С полными реквизитами индоссата.

- Бланковый или предъявительский. В данном случае данные нового держателя указываются индоссатом. После наступления срока платежа автоматически превращается в именной.

- Инкассовый. Надпись в пользу банка, который получает право акцепта или требования платежа. Держатель получает компенсацию в виде указанной суммы за вычетом процента (дисконта) за досрочное погашение;

- Безоборотный. С фразой «без оборота на меня», освобождающей текущего владельца от акцептов и платежей.

- Препоручительный. Дает право приобретателю действовать от имени индоссанта без права собственности на вексель.

- Залоговый для обеспечения по кредиту.

Платеж по векселю

Процедура содержит:

- предъявление векселя к оплате в допустимые сроки, если дата погашения приходится на выходной, платеж делается в первый рабочий день;

- немедленную оплату должником указанной в нем суммы, отсрочка платежа допускается только в случае форс-мажорных обстоятельств;

- досрочное предъявление к оплате не обязывает производить и принимать платежи до наступления окончательной даты погашения;

- должник имеет право оплатить часть требуемой суммы, о чем делается соответствующая отметка на бланке.

Протест векселя

Нотариально заверенный отказ произвести оплату подтверждает факт возникновения солидарной ответственности всех связанных с ним лиц. Ведется специальный реестр опротестования и важно понимать, что такой вексель может быть основанием для подачи судебного финансового иска.

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

moneymakerfactory.ru

виды, формы векселя и сферы его применения

Что такое вексель: просто о сложном

Вексель – это документ в письменной форме, удостоверяющий долговые обязательства должника перед кредитором. Должник называется векселедателем, кредитор – векселедержателем.

В таком документе указывается чёткая сумма долга, которую, спустя определённое время и в оговоренном месте, векселедатель возвращает векселедержателю.

В отличие от долговой расписки, вексель не привязан к конкретной сделке или займу.

То есть этот документ – свидетельство того, что одно лицо должно деньги другому. Его предмет – только деньги, которые определяют стоимость векселя. Благодаря этому документу векселедержатель имеет законное право требовать с векселедателя возвращение долга в полном объёме, в конкретное время и в заранее оговоренном месте.

Вексель содержит:

- метку в верхней части документа;

- текст, описывающий условия;

- сумму денег, переданную векселедателю;

- личные данные плательщика;

- срок возврата долга;

- место совершения платежа;

- данные векселедержателя;

- дату и место оформления;

- подпись векселедателя.

«Вексель – это финансовый инструмент товарооборота, который известен торговцам многих столетий, и Россия не исключение. Но в лихие 90-е дикий капитализм использовал векселя в различных незаконных схемах, что привлекло внимание налоговой инспекции. Это пристальное внимание испугало торговцев, которые поспешили забыть векселя.

Вексель – это наиболее простой способ решения проблемы кассового разрыва, в сравнении с займами, кредитами, факторингом. Поэтому для добросовестных предпринимателей есть все основания использовать векселя в своих моделях финансирования».

Игорь Петраш – юрист области регулирования экономической деятельности

Виды и формы векселей

Виды

Простой – документ, предусматривающий выдачу кредита или займа. Должник ставит подпись, чем подтверждает своё согласие вернуть долг в полном объёме, в установленное время и указанном в документе месте. Предмет векселя – деньги, а заключается он между векселедателем и векселедержателем.

Переводной – документ, который выдаётся и подписывается только кредитором. В нём изложены требования к должнику по выплате долга третьему лицу. То есть не самому кредитору, а ремитенту.

Формы

- Коммерческие – для защиты сделок между продавцами и оптовыми покупателями.

- Финансовые – для предоставления ссуд и кредитов.

- Дружеские – доверительные векселя, заключаемые с близкими и знакомыми людьми, заслуживающими доверие.

- Бланковые – для торговых сделок, где стоимость товара ещё не установлена или может измениться.

- Обеспечительные – для обеспечения кредитов и ссуд надёжного заемщика.

- Бронзовые – выписываются на несуществующие имена или компании для увеличения долгов или банковской отчётности.

- Именные – документ, который можно передать третьему лицу.

В каких сферах и когда применяют векселя

- В сфере кредитования юридических, физических лиц, компаний или предприятий. Кредитором может выступать любое лицо. Под кредитованием стоит понимать кредиты с процентами или беспроцентные займы. А сам вексель удобен тем, что долг можно передать или продать третьему лицу.

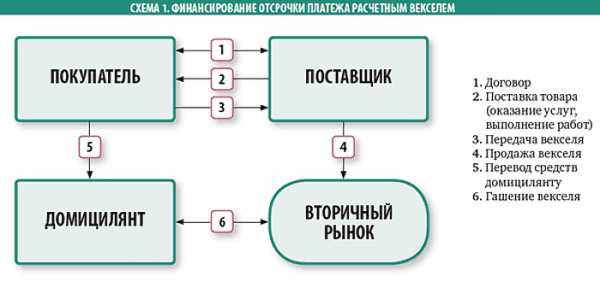

- Вексель используют предприниматели для отсрочки платежа за приобретённый товар. Здесь нет процентных ставок по долгу. Деньги возвращаются продавцу или перечисляются на его счёт в срок, указанный в документе.

- Векселя используют в банковской сфере для привлечения капитала. Такой документ заменяет договор банковского вклада. Вексель имеет минимальные риски, что делает его удобным для инвестирования.

- Вексель используют как предмет расчётов. То есть им можно рассчитаться за товар, услугу. По сути происходит передача долга другому лицу, который и будет получать деньги от должника. Такие методы расчёта применяют в бизнесе.

Кто может выписывать вексель

По закону большинства стран СНГ, вексель может выписать любое совершеннолетнее и дееспособное физическое лицо или правоспособное юридическое лицо. Он не требует обязательного наличия подписи и печати главного бухгалтера.

Такой документ не может быть выписан органами исполнительной власти.

Обязательные реквизиты векселя

Бланк векселя должен содержать следующие реквизиты и данные:

- Заголовок – чётко написано, какой тип векселя заключается: простой или переводной.

- Текст приказа и обязательств. Например, «Оплата в мою пользу или моего приказа» или другая равнозначная фраза.

- Реквизиты юридического лица или персональные данные физического лица.

- Сумма к оплате.

- Проценты (если есть).

- Срок выплаты долга.

- Место платежа.

- Дата.

- Подпись векселедателя.

Стоит уделить отдельное внимание срокам платежа. Есть несколько вариантов:

- По окончанию срока векселя. То есть долг погашается в течение установленного срока.

- По предъявлению. Долг погашается не позднее 1 года с момента оформления векселя.

- В конкретный день. Деньги возвращаются в конкретную дату, например, 23 сентября.

- В период после начала действия векселя. Платёж производится через указанное количество дней, отсчёт которых идёт от момента составления документа.

Отличие векселя от долговой расписки

Вексель оформляется в строгой форме и с указанием необходимых реквизитов. Делается это на специальной бумаге или бланке, который сложно подделать или изменить. Но можно использовать и простую бумагу.

Долговая расписка не составляется в строгой форме и в ней отображаются только паспортные данные обеих сторон.

Обязательства по векселю строже, чем по долговой расписке. Документ не привязан к конкретной сделке, а только подтверждает факт долга. В расписке же указывается сумма долга и сделка.

Вексель является ценной бумагой, юридическая сила которой регулируется на международном рынке.

Подводя итоги

Вексель – это документ, который используют для официального оформления долговых обязательств одного лица по отношению к другому. Вексель может составить любое физическое лицо, достигшее совершеннолетия. А вот государственные органы власти такого сделать не могут.

Всего существует 2 вида и 7 форм векселя. При составлении документа в заголовке обязательно указывается его вид.

Главное отличие векселя от долговой расписки – надёжность и отсутствие рисков по возврату долга.

bizbe.biz

Что такое вексель? Простой и переводной вексель. Операции с векселями

На сегодняшний день есть множество вариантов долговых бумаг, включая долговую расписку, договор на предоставление кредита, договор займа без процентов, а также вексель. Последний занимает особенное место, поскольку относится к числу ценных бумаг и регулируется определенными законами. Рассмотрим подробнее, что такое вексель и каковы его особенности. А также проанализируем, выгодно ли иметь дело с векселями на практике.

Понятие «вексель»

Вексель является ценной бумагой, оформленной по конкретной форме, удостоверяющей переход одного обязательства в другое. Данный документ дает право лицу, которому передали вексель, на получение долга от должника в оговоренные заранее сроки. Что такое вексель простыми словами? Это вид долговой бумаги, удостоверяющей право векселедержателя требовать сумму долга у человека, выдавшего вексель, обратно в то время и в том месте, которые указаны в договоре.

По своей сути вексель относится к ордерным ценным бумагам. Держателя здесь указывают в самом векселе либо заменяют на передаточный индоссамент, где уже прописывается новый держатель. Что касается индоссамента, то он может выступать как бланковым, так и на предъявителей. Если рассматривать, что такое вексель с позиции ценных бумаг, то он вполне может быть именным документом. В таком случае передавать другому лицу вексель нельзя, лишь согласно правилам цессии.

Исторические факты

Как ни странно, но операции с векселями проводились очень давно, так как вексель считается одним из старейших инструментов в сфере финансов. Еще в Древней Греции и в Риме существовали аналоги векселя – синграф и хирограф. Древний Китай также не отставал в этом отношении, где придумали фейцянь для перевода крупных денежных средств. Арабскими прототипами векселя являются документы суфтаджа и хавала. По мнению историков, именно они оказали существенное влияние на появление первоначальных форм векселей в Италии еще в 13-м столетии. Неудивительно, что такие слова, как «индоссамент» и «аваль», имеют итальянские корни. Впоследствии из простой расписки вексель «перерос» в бумагу, которая сопровождала обмен валют.

Благодаря своему удобству вексель довольно быстро приобрел популярность и широчайшее распространение в европейских странах. Обращение векселей стремительно увеличивалось в объеме, что подтолкнуло к написанию первого Устава по векселям в городе Болонье в 1569 году. Согласно первым правилам векселедержатель не имел права передавать вексель другому лицу. Однако чтобы не сдерживать торговые пути и развивающиеся отношения, данное ограничение отменили в начале 17-го века.

История векселя в России

Немного позже, а именно в начале 18-го столетия, вексель появился на территории России по причине налаживания торговли с Европой. В частности, германские княжества привнесли термин «вексель» (Wechsel) в русский язык, что в переводе означало «переход» или «обмен». Германские законы повлияли на содержание первого российского Устава 1729 года, который регулировал вексельные отношения. Однако в то время простой и переводной вексель неравномерно действовали в России. Среди россиян больше был распространен простой вексель, который использовался при оформлении займов. А в уставе более детально были расписаны правила относительно переводного векселя. Такое несоответствие законов и реалий привело к тому, что был издан новый вексельный устав спустя почти век. На этот раз многое было заимствовано из французского кодекса торговли. Однако снова большая часть документа была посвящена переводному векселю. После многих редакций и переделок устав был переиздан в мае 1902 года. Что такое вексель в этом документе? Здесь речь шла о векселе как об обязательстве векселедателя о доставлении векселедержателю известной суммы денежных средств. Просуществовал данный вексельный устав лишь до Революции 1917 года, а позднее все операции с векселями были жестко сокращены.

Законодательные основы

На сегодняшний день в Российской Федерации действует Федеральный закон, в котором было введено в действие Положение о простом и переводном векселе, а также указана группа лиц, имеющих право пользоваться вексельными операциями. Также в законе перечислены все необходимые реквизиты, которые должны быть проставлены в долговой бумаге. Их проставляют на простой бумаге, но чаще используются отпечатанные бланки векселей, выпускаемые государственным казначейством.

В Великобритании, Штатах, Канаде, Австралии до настоящего времени финансисты используют в своей деятельности Английский закон 1882 года. Женевская конвенция имеет весьма схожие с данным законом положения. В некоторых государствах, таких как Испания, Египет и пр., практикуются иные нормы вексельных обращений.

Виды векселей

Известны две основные разновидности описываемой ценной бумаги – это простой и переводной вексель. Самым популярным и традиционным видом считается простой вексель. В этом случае должник – это то лицо, которое выписало вексель.

Переводной вексель значительно отличается по нескольким моментам. Здесь должником является третье лицо, задолжавшее лицу, выписавшему вексель. В качестве долга может выступать как расписка долгового характера, так и договор по кредиту. По сути лицо, выписывая вексель, выполняет обязательства перед векселедержателем и в то же время «ликвидирует» долг своего должника, переводя его теперь на держателя выписанной бумаги.

Простыми словами, во время использования простого векселя требуется участие только двух сторон – должника и того, кому должны. А при переводном векселе необходимо, чтобы участвовали три лица: плательщик, векселедатель и тот, кому оплатят требуемую сумму. В РФ платеж по векселю и всякое другое обращение регулируется вексельным правом, а на глобальном уровне – пунктами международного закона (или международной конвенцией).

Задачи векселя и передача права

Самой основной задачей векселя на финансовом поприще является упростить долговые процедуры, то есть теперь факт долгового обязательства сразу же считается доказанным на законном уровне. Если человек выдает вексель, образец которого есть в статье, то тем самым он зачисляет себя в ряды должников.

Как можно передать право по векселю? В отличие от других ценных бумаг передача происходит методом индоссамента – путем передаточной надписи. Так, любое лицо, подпись которого обозначена на обратной стороне векселя, затем можно привлечь к выплате долга. На лицевую сторону векселя обычно ставят аваль – это поручительство по ценной бумаге. Авалем принято считать любую подпись на лицевой стороне, если это не запись векселедателя или плательщика.

Особенности

Поскольку вексель является ценной бумагой, то ему присуще свободное обращение и многие другие черты ценных финансовых документов. Однако имеются здесь и отличия.

Одним из явных преимуществ векселя выступает его бесспорность. Это означает, что требования векселедержателя считаются абсолютно безусловными к быстрому исполнению в полной мере. Еще одна черта – абстрактность, которая подчеркивает, что характер обязательств исключительно денежный. Солидарность также присуща векселю. Все лица, которые принимают участие в обороте данной бумаги, не освобождены от полной финансовой ответственности. Насчет документарности векселя идут споры: одни считают, что существование только в бумажном виде защищает его от подделок, другие, наоборот, высказываются о слабой защите.

Именные и ордерные бумаги

Существуют векселя именные и ордерные (или их называют «на предъявителя»). В последнем виде срок погашения векселя может указываться по предъявлении, в определенный день, в конкретное время от предъявления либо в конкретное время от составления.

В каких случаях возможно начисление процентов? Только если бумага выписана с выплатой долговой суммы по предъявлении или в оговоренное время от предъявления. Во всех других ситуациях проценты начисляться не могут. Также есть возможность по векселю получать доход в виде дисконта. Многие коммерсанты сами составляют вексель либо же используют готовые бланки векселей, где достаточно вписать точные данные.

Предъявление векселей

Согласно букве закона вексель необходимо предъявлять в день оплаты либо на протяжении двух дней от указанной даты. В том случае, если выплата по векселю не прошла, следует делать протест. Интересно, что протест по векселю можно осуществить, просто обратившись к нотариусу, без детального рассмотрения в суде. Судья сразу принимает решение и выдает приказ, согласно которому происходит взыскание с должника. К примеру, если лицо приходит в банк и предъявляет банковский вексель, то учреждение обязано выплатить в срок, иначе последует масса проблем и разбирательств, что негативно отразится на имидже.

Принципы платежа

Платежная процедура по векселю состоит из следующих этапов. Сначала вексель предъявляется к оплате в указанные сроки. Если дата пришлась на выходной день, то оплату обязаны сделать не позднее первого рабочего дня. Далее идет немедленная оплата должником оговоренной в векселе суммы без всяких отсрочек. Последние по закону допускаются только при непредвиденных обстоятельствах. У должника есть право выплатить лишь часть указанной в документе суммы, и об этом обязательно проставляется отметка. Если предъявить вексель решили досрочно, то данный факт не обязывает немедленно платить, следует дождаться конкретного времени погашения.

Операции с векселями

Не секрет, что вексель входит в топ наиболее распространенных финансовых документов, используемых российскими фирмами и компаниями в своей коммерческой деятельности. Самое уникальное при работе с векселем то, что он может выступать как средством расчета, так и средством кредитования. Нередко между организациями за какие-то товары или услуги производится оплата векселем.

Также любое предприятие вполне может выписать свой собственный вексель на конкретную сумму, если берет денежные средства у другого лица взаймы. Многие умудряются заработать на вексельном обороте путем скупки таких ценных бумаг, а затем получения немалых процентов. Векселя организации часто приобретают у самого векселедателя, а иногда прибегают к услугам вторичного рынка и покупают у третьих лиц.

На практике векселя используются для накопления денег или в качестве платежного инструмента. В первом случае хорошим подспорьем выступают дисконтные векселя, выданные банком. А во втором – вексель можно использовать в качестве платежа за крупную покупку или оплату за строительство и при этом избежать высоких банковских комиссий.

Банковские векселя

Вексель не относится к числу эмиссионных ценных бумаг. Благодаря этому факту нет необходимости в регистрации на государственном уровне. Именно поэтому многие банки РФ часто используют вексель в роли финансового инструмента, схожего с депозитным вкладом. Отличие его о от депозита состоит в том, что он не принимает участия в страховании денежных вкладов. Что собой представляет банковский вексель? Это долговое обязательство в виде ценной бумаги, выданное банковским учреждением по уплате указанному в нем лицу либо согласно его приказу конкретной суммы денежных средств в определенное число. Векселя самых крупных банков Российской Федерации по ликвидности не уступают наличным деньгам. Следовательно, для предприятий хранить свои средства в векселях выгодно – улучшается финансовая дисциплина и сокращается нецелевое расходование денег. Плюс в том, что есть возможность рассчитаться за работу или товар векселем. Однако принимать векселя в качестве оплаты могут не все. Стоит отметить и защиту от хищения денежных средств. Даже если вексель кто-то украдет, получить по нему деньги он не сможет, поскольку на бланке проставлено конкретное юридическое или физическое лицо.

Погашение векселей в банке

Метод погашения векселя зависит напрямую от его типа. В банковской практике нашей страны чаще всего встречаются следующие варианты:

- Процентный вексель. По такому виду предусмотрено начисление на номинальную стоимость ценной бумаги процентного дохода. Здесь погашать можно разными способами. Проще всего – в районе конкретных дат, но не позднее указанной в документе даты.

- Дисконтный вексель. Его покупает первый векселедержатель за сумму, меньшую номинала. В конце термина банк погашает это обязательство по номинальной стоимости. Доход составляет разница между закупочной стоимостью и номинальной (погашенной суммой).

Что касается процентных ставок, то они примерно соответствуют ставкам по депозитным вкладам, если векселя номинированы в национальной валюте. Если же в иностранной, например в долларах или евро, то ставки будут значительно ниже. Также нужно учитывать тот факт, что при покупке банковского векселя в заграничной валюте расчет идет в рублях по курсу на момент совершения сделки. А при погашении векселя выплата средств также производится в рублях, но уже по текущему курсу.

fb.ru

Что такое вексель, и какие бывают векселя

Сегодня существует множество инструментов, регулирующих финансовый оборот и товарно-денежные отношения между различными лицами. Один из таких инструментов – вексель, он появился в России довольно давно, и на протяжении долгих лет успешно применяется как инструмент регулировки финансовых взаимоотношений.

Определение понятия вексель

Так что такое вексель и каковы его полномочия в вопросе финансов? Векселем именуется бумага, считающаяся ценной, поскольку в ней отражены гарантии по выплате денежных обязательств, которые берет на себя определенный субъект. Согласно векселю субъект обязуется уплатить обозначенную сумму денежных средств в полном объеме в оговоренный срок. Векселя введены в эксплуатацию в различных сферах рынка, для финансовых операций, совершаемых при помощи этих ценных бумаг, разработано специальное законодательство, призванное регулировать непосредственно обращение векселей на рынке.

Существует несколько видов основных финансовых отношений, в которых участвуют векселя:

- Векселем фиксируются банковские операции о займах клиентам. Такие отношения фиксируются документом, именуемым соло-векселем;

- Государственные отношения с обществом регулируются специальными казначейскими векселями;

- Еще в одном виде финансовых отношений не предусмотрено участие банков, если речь идет о договоренностях между физическими и юридическими лицами и их представителями.

У различных векселей могут быть различные направленности, характер которых отражает их конечные цели. И если известно, что такое вексель в общем понимании, то есть конкретизации, разделяющие векселя на категории коммерческих, финансовых и даже фиктивных.

Что такое коммерческий вексель

Приобретение и продажа различных товаров и услуг в кредит породило в обращении так называемый коммерческий вексель. Такой вид обеспечения обязательств позволяет потенциальному покупателю в день обращения обзавестись необходимой вещью, предложив взамен вексель. Этот вексель должен быть заверен именем покупателя, или же содержать передаточную надпись. Такой вексель считается коммерческим. Стоимость такого векселя эквивалентна цене проданных товаров. То есть, он обеспечен теми средствами, которые должны поступить от продажи определенных товаров. Кроме того, коммерческие векселя ограничены четко обозначенными сроками и платежами по приобретенным в кредит товарам.

Что такое финансовые векселя

Этот вид векселей подразумевает заключение финансовых соглашений по займам. Вексель призван обеспечить гарантии выплат по займам, тем самым защитив права займодателя.

Что такое фиктивные векселя

Фиктивные векселя не несут в себе денежных или иных материальных ценностей, представленных товарами и услугами. Это так называемые дружественные векселя.

Причины появления таких видов векселей – это возможность для предприятий, испытывающих финансовые трудности, получить в банке денежную ссуду по векселю, который выписывает платежеспособное предприятие, выступая как бы в роли поручителя. Вексель предоставляется для учета или является самостоятельным залогом при обращении в банк. Кроме такого векселя, может быть выписан так называемый встречный вексель, по которому предприятие, не имеющее средств на текущий момент, гарантирует их возмещение в будущем.

Кроме основных видов векселей, встречаются так же векселя переводные или простые. В первом случае вексель призывает кого-либо к выплате каких-либо обязательств, во втором случае вексель предоставляется самим плательщик, подтверждая его намерение осуществить выплату безусловно.

В чем суть безусловности оплат по векселям

При выдаче векселя не обговариваются причины, побудившие к его выдаче. Обязательства по векселям считаются безусловными, не подлежащими оспариванию. Сам вексель является ценной бумагой, поэтому может быть передан в качестве платежного средства иному лицу. Права на владение векселя передаются посредством простановки индоссамента на оборотной стороне бумаги. Эта передаточная надпись утверждает права на вексель нового владельца. Если по векселю не произведены оплаты, или заемщик отказывается от ранее взятых на себя обязательств, то сегодняшний владелец сообщает предыдущему о том, что вексель не обеспечен на текущий момент.

Любой владелец векселя так же может обратиться с этой бумагой к любому трассанту, или поручителю с требованиями о выплате, поскольку вексель предполагает одинаковую ответственность всех причастных лиц. Предъявитель вправе самостоятельно решить к кому именно обратиться с требованием, или требование может быть предъявлено одновременно всем обозначенным субъектам. И любой из них обязан выплатить средства по векселю, поскольку знал, что, будучи даже поручителем, выступал в роли потенциального плательщика в случае отказа от акцепта начального заемщика.

finrussia.ru

Что такое вексель простыми словами: его виды и применение

Здравствуйте! Рад вас снова приветствовать! Сегодня мы поговорим о наиболее популярном виде долговых обязательств, которые появились еще в XIV веке, и до сих пор не потеряли свою актуальность.

Что такое вексель простыми словами, каковы его особенности, разновидности и сферы применения, и вообще, для чего он нужен? На все эти вопросы мы сегодня ответим.

Содержание статьи:

Так что же это такое?

Векселем называют обязательство в письменной форме об уплате его держателю определенной суммы и в конкретный срок.

Если говорить простыми словами, то это долговая бумага.

Следует обратить внимание, что такой вид обязательства не является кредитным договором, либо распиской, так как не привязывается к какому-либо займу, либо другой сделке. Предполагается подтверждение наличия долга человека, который выписал вексель, перед тем, кто является его держателем.

Долг возвращается не позже оговоренного срока. В основном это происходит в банке, где со счета должника снимают конкретную сумму, и выдают ее векселедержателю (при этом векселедатель может не присутствовать в банке).

В Эпоху Возрождения с помощью таких долговых бумаг кредитовали население, ими можно было расплачиваться за товары, по своим долгам и так далее.

Тогда, как и сейчас, должник был обязан оплатить указанную сумму, а при его неплатежеспособности – могли продать любое имеющееся имущество для возвращения долга.

Во время его создания присутствует две стороны:

- Векселедатель – человек, выпускающий данный документ (его эмитент),

- Векселедержатель – человек, который в последствии будет претендовать на прописанную в документе сумму.

Кто имеет право выписывать вексель?

Таким правом обладают дееспособные физические и юридические лица:

- морально здоровые граждане, находящиеся в возрасте от 18 лет;

- правоспособные по законодательству юридические лица.

По законодательству России, его не могут выпустить исполнительные органы РФ. Это значит, что подобные долговые обязательства обращаются среди частных организаций, либо государственных, которые не относятся к органам власти (заводы, государственные банки).

Какие его основные разновидности?

Виды векселей определяют исходя из предполагаемой процедуры погашения долгов.

Различают простой и переводной, именной и ордерный, а также встречается и банковский вексель. Рассмотрим подробнее каждый из них:

Простой – наиболее традиционный вид, который означает, что векселедатель должен погасить выданное им обязательство.

Переводной – означает наличие третьей стороны сделки, и эмитент предлагает оплатить долг ей. Данный вид отличается от простого своим оформлением.

В основном переводной вид применяют, когда векселедатель имеет должника. При его погашении аннулируется 2 долга: человека, выпустившего его перед векселедержателем, и должника векселедателя.

Согласно законодательству, третье лицо, являющееся должником эмитента ценной бумаги, должен быть осведомлен о данной процедуре, и должен подтвердить это акцептом – своим согласием погашать долг. При наличии такого акцепта, должник векселедателя становится основным должником.

Именной – в нем прописывают лицо, которое обладает правами на получение долга в определенное время.

Ордерный – в нем указывают только векселедателя, величину долга, место и время осуществления расчета. А правом на получение средств обладает лицо, у которого сейчас находится данный документ.

В случаях, когда срок погашения большой, за это время может смениться несколько ее владельцев. Требовать оплату по долгу будет последний векселедержатель.

При этом, если векселедатель окажется на момент уплаты долга не способным его погасить, то последний векселедержатель может требовать средства с предыдущего держателя, и так далее.

Наличие нескольких должников — это всегда хорошо, при неплатежеспособности одного, долг можно потребовать с другого. Схожую аналогию можно провести с кредитом, выдаваемым под поручительство. Вы согласны?

Однако, сменить владельца можно и по именному векселю: на обратной стороне которого должна содержаться надпись (индоссамент), указывающая переход владения его к другому лицу, с подписью предыдущего векселедержателя – индоссата.

А теперь перейдем к банковскому векселю, с помощью которого банки могут привлечь дополнительные капиталы, а инвесторы могут вложить свои деньги. Его можно сравнить с банковским депозитом, но на него не распространяется обязательное страхование вклада (то есть, если банк обанкротится, потери инвесторам возмещаться не будут).

Однако, вексель – более значимая долговое свидетельство, по сравнению с банковским договором, и если при банкротстве банк будет распродавать свое имущество, то векселедержатели первые получат свои финансовые средства.

Как это было на моем личном опыте при банкротстве Татфондбанка, сначала обслуживали векселедержателей, а для вкладчиков прием был закрыт. и только спустя недели 2 начали выдавать застрахованные вклады через АСВ.

Как правильно оформить такое долговое обязательство?

Для того, чтобы не связаться с мошенниками, нужно знать, какие реквизиты являются обязательными:

- необходимо употребление слова «вексель» в заголовке, либо хотя бы один раз в тексте;

- не должны указываться дополнительные условия;

- сумма долга указывается цифрами и прописью;

- обозначение конкретной даты произведения расчета;

- должен быть указан адрес произведения расчета и информация, содержащая данные о векселедателе;

- необходимо наличие подписей всех участвующих сторон, а также печать компании.

Сферы применения

Давайте рассмотрим наиболее распространенные сферы применения векселей:

- Данную ценную бумагу используют для кредитования частных лиц, компаний, банков. Такой кредит более надежен для кредитора, так как обязательства по таким бумагам считаются более серьезными, по сравнению с другими документами.

- В предпринимательской среде продавец с помощью данного долгового обязательства может продать товар покупателю с отсрочкой платежа, причем беспроцентной. При этом продавец, ставший векселедержателем, может либо дождаться срока погашения долга, либо продать его банку, а также по индоссаменту расплатиться со своими поставщиками.

- В банковской сфере, как мы рассматривали выше, — с их помощью привлекают дополнительные финансовые средства. Таким же образом и крупные организации могут увеличить свои капиталы. Для инвесторов они очень удобны, благодаря своим минимальным рискам.

- Как и все ценные бумаги, данная может выполнять денежную (расчетную) функцию, что очень удобно в деловой сфере.

Вот мы и подошли к завершению сегодняшней темы. Мы с вами узнали о понятии, особенностях, разновидностях, и сфере применения данных ценных бумаг. Они применяются в различных сферах, с их помощью можно оплачивать и продавать свои долги, а также приобретать товары в рассрочку, банки и компании могут увеличивать благодаря им свои капиталы.

Хочу пожелать вам успешной и обеспеченной жизни!

Ваш Руслан Мифтахов!

ruslantrader.ru

Что такое вексель и для чего он нужен?

Существует немало экономических инструментов, о сути и принципе действия которых обычный человек без экономического образования имеет самое слабое и отдаленное понятие.

Одним из таких инструментов, широко применяемым для расчетов между юридическими лицами, является вексель.

Что означает слово «вексель»?

Что такое вексель?

Для чего нужен вексель?

Что такое вексель простыми словами?

Какие виды векселей бывают?

Что означает слово «вексель»?

Слово «вексель» имеет немецкое происхождение. По-немецки «Wechsel» обозначает «обмен». Так называется финансовый документ определенного формата, который фиксирует обязательство должника вернуть сумму долга в строго определенный срок.

Как только по истечении этого срока заимодавец предъявляет вексель к оплате, должник обязан рассчитаться с ним без всяких возражений.

Что такое вексель?

Вексель представляет собой долговое обязательство, выданное одним человеком или юридическим лицом, которого называют векселедателем, другому – векселедержателю или кредитору. Это бесспорный и безусловный долговой документ, взыскание долга по которому невозможно оспорить в суде или другой инстанции.

С помощью векселей удобно формировать кредитно-расчетные отношения между хозяйствующими субъектами. Они используются не только как долговые расписки, но и как платежные документы, которые могут передаваться от одного лица другому вместо денежных средств.

Для чего нужен вексель?

Вексель – удобный способ расчета между контрагентами, позволяющий покупателю моментально оплатить поставку, не углубляясь в соблюдение различных формальностей, даже если у него на данный момент нет наличных средств.

Фактически вексель – это те же деньги: покупатель выписывает переводной вексель на один из коммерческих банков, а поставщик получает по нему деньги в любое удобное время.

Правом выпускать векселя обладают как юридические, так и физические лица. Исключением являются государственные структуры и предприятия госсобственности, которым для выпуска векселя необходимо разрешение. Обычно вексель выписывается на специальном бланке гербовой бумаги, но допускается и оформление на обычном бумажном листе, заполнив его по существующему образцу.

Что такое вексель простыми словами?

Если говорить простым языком, вексель – это долговая расписка. Должник выдает ее кредитору в том случае, когда оба хотят надежно зафиксировать срок возврата долга. Иногда на сумму долга могут насчитываться проценты, и тогда это обстоятельство указывается в тексте векселя. Содержание долговой бумаги гласит, что гражданин А обязуется вернуть гражданину Б такую-то сумму такого-то числа.

Отличием от долговой расписки являются следующие свойства векселя:

— обязательство по выплате денежной суммы абсолютно не связывается с причинами, по которым появился долг – вексель просто указывает, что должник обязан выплатить ее кредитору такого-то числа;

— должник несет ответственность по векселю всем своим имуществом: если после предъявления к оплате он не может найти нужную сумму, недостающие средства изыскиваются путем продажи его имущества;

— вексель, в отличие от долговой расписки, можно использовать вместо денег как платежное средство за любой товар или услугу.

Если долговую расписку или кредитный договор можно оспорить в суде, то вексель является бесспорным документом, платеж по которому будет взыскан в любой форме. Поэтому желательно несколько раз взвесить свои возможности, прежде чем выписывать вексель на сумму своей задолженности.

Какие виды векселей бывают?

В финансовом обращении присутствуют разные виды векселей, отличающиеся друг от друга по некоторым свойствам и признакам.

— Именной вексель выписывается на ФИО конкретного кредитора, и только он имеет право требовать по нему выплату.

— Ордерный вексель – обязательство об уплате определенной суммы предъявителю векселя, причем в этой роли может выступать любой человек. Такой вексель можно продать или использовать вместо денег.

— Переводной вексель – предложение от векселедателя выплатить нужную сумму кредитору, сделанное третьему лицу.

Вексель является одним из старейших финансовых документов, используемых в течение многих столетий практически в том же виде, в каком он существует сегодня.

www.mnogo-otvetov.ru