Типы инвестиций – Инвестирование для начинающих — понятие и виды инвестиций + 9 способов куда инвестировать деньги

1. Виды инвестиций

Финансовые ресурсы предприятия направляются на финансирование текущих расходов и на инвестиции.

Инвестиции – совокупность долговременных затрат финансовых, трудовых и материальных ресурсов в целях увеличения активов и прибыли. Это понятие охватывает и реальные инвестиции (капитальные вложения), и финансовые (портфельные) инвестиции. Инвестиции осуществляют как физические, так и юридические лица.

В законе РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» № 39-ФЗ от 25 февраля 1999 г. Дается следующее определение инвестициям:

Инвестиции – денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Инвестиции обеспечивают динамичное развитие предприятия и позволяют:

Расширять собственную предпринимательскую деятельность за счет накопления финансовых и материальных ресурсов;

Приобретать новые предприятия;

Осуществлять диверсификацию в новых областях бизнеса;

В мировой практике инвестиции подразделяют на

1) интеллектуальные направлены на подготовку и переподготовку специалистов на курсах, передачу опыта, лицензий и нововведений, совместные научные разработки;

2) капиталообразующие – затраты на капитальный ремонт, приобретение земельных участков;

3) прямые – инвестиции, сделанные юридическими и физическими лицами, имеющими право на участие в управлении предприятием и полностью владеющими предприятием или контролирующими не менее 10 % акций или акционерного капитала предприятия;

4) портфельные – не дающие право вкладчикам влиять на работу фирм и компаний, вкладываемые в долгосрочные ценные бумаги, покупку акций;

5) реальные – долгосрочные вложения средств в отрасли материального производства;

6) финансовые – долговые обязательства государства;

7) тезаврационные – так называются инвестиции, осуществляемые с целью накопления сокровищ. Они включают вложения в золото, серебро, другие драгоценные металлы, драгоценные камни и изделия из них, а также в предметы коллекционного спроса.

Общей специфической чертой этих инвестиций является отсутствие текущего дохода по ним.

Прибыль от таких инвестиций может быть получена инвестором только за счет роста стоимости самих объектов инвестирования, т. е. за счет разницы между ценой покупки и продажи.

Долгое время в нашей стране тезаврационный вид инвестиций представлял практически единственную возможную форму инвестирования, и до сих пор для многих инвесторов остается основным способом хранения и накопления капиталов.

1.1. Реальные и портфельные инвестиции, их понятие, характеристика и эффективность.

Портфельные инвестиции представляют собой покупку ценных бумаг, акций, паев, которые составляют не более 10% от акционерного капитала организации. Портфельное инвестирование используется для получения прибыли на спекуляциях. От обычных инвестиций портфельные отличаются тем, что их прибыль связана с различными спекулятивными операциями, тогда как обычные инвестиции связаны с реальным сектором экономики. Хотя бывают случаи, когда инвестиции друг от друга не отличаются, например, в той ситуации, когда приобретаются акции организации, которая выпускает материальные блага.

Прямые и портфельные инвестиции практически не имеют границы. Разные страны по-разному устанавливают эту границу, обычно эта разница составляет 10%. Портфельные инвестиции предполагают не получение контроля над делами компании, дополнительной выгоды в результате управления фирмой и принятие участия в хозяйственной деятельности. Цель портфельного инвестора заключается в получении высокого дохода путем увеличения стоимости инвестированного капитала (примером этого могут быть акции), а также дохода в текущем периоде (например, дивиденды по акциям). При этом инвестор не вкладывает реальный или финансовый актив в одно вложение, а создает из большого количества активов один портфель.

Инвестиционные

портфели бывают нескольких видов. Это зависит

от степени риска и источника получения

прибыли. Инвестиционный портфель

роста сформировывается из ценных бумаг, на

которые постоянно растет стоимость. Портфель

постоянного дохода формируется при минимальном риске,

включает высоконадежные ценные бумаги,

но приносит не высокие, а средние доходы.

Портфельные инвестиции имеют особенность. Она заключается в том, что при изменении доходности одной акции существует риск изменения доходности остальных акций, которые входят в инвестиционный портфель. Высокий постоянный доход можно достичь путем приобретения высокодоходных и надежных облигаций, и сохранения их до погашения.

Реальные инвестиции. Начало нового производства невозможно без создания нового капитала, так же как продолжение производственного процесса требует затрат на восстановление и обновление капитала, связанных с физическим износом или моральным старением средств производства. В этом случае предприятие — инвестор, вкладывая средства, увеличивает свой производственный капитал — основные производственные фонды и необходимые для их функционирования оборотные средства. Любые затраты на создание нового или восстановление существующего капитала — это реальные инвестиции.

Реальные инвестиции в свою очередь делятся на:

материальные: средства производства и их модернизация, оборудование, приобретение объектов недвижимости, запасы, квалификация сотрудников, социальные мероприятия, вложения в исследования и разработки;

нематериальные: права пользования землей и другими природными ресурсами; вложения в интеллектуальную собственность (приобретение технологий, лицензий, товарных знаков, авторских прав).

В любом случае для осуществления инвестиций необходимы средства. Лицо, осуществляющее реальные инвестиции, может использовать собственные средства или занять у кого — либо другого с обязательством возврата через определенный промежуток времени с (возможно) некоторым вознаграждением. Вознаграждение сверх суммы долга является стимулом для лица, предоставляющего в пользование свои ресурсы, и их также можно рассматривать как инвестиции в том смысле, что средства выдаются в обмен на обязательства возврата.

studfiles.net

Основные типы инвестиций — Мегаобучалка

Под инвестициями понимаются целенаправленные вложения на определенный срок капитала во всех его формах в различные объекты для достижения индивидуальных целей инвесторов[14].

Инвестирование является одной из наиболее важных сфер деятельности любого динамично развивающегося предприятия, руководство которого отдает приоритет рентабельности с позиции долгосрочной перспективы.

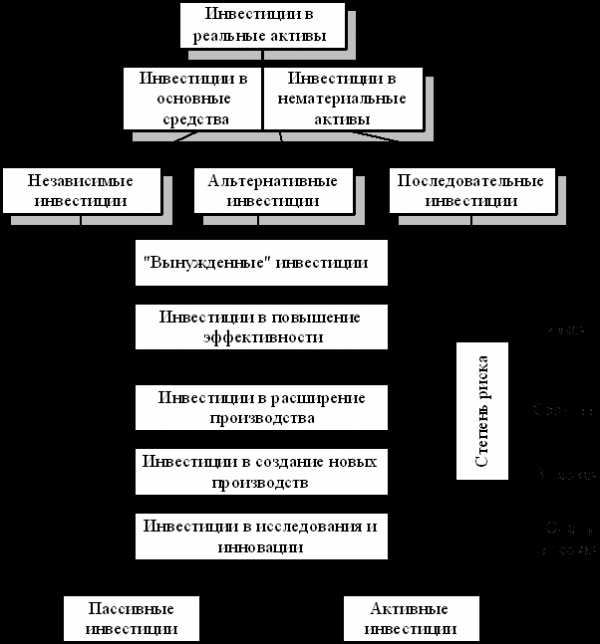

В зависимости от объектов вложения капитала различают инвестиции в реальные активы и финансовые инвестиции (рис. 3.2).

Рис. 3.2. Классификация инвестиций по критерию

объекта вложения капитала [14]

Под инвестициями в реальные активы понимаются вложения средств в материальные и нематериальные активы.

Финансовые инвестиции – это вложения капитала в различные финансовые инструменты (депозитные вклады в банки, в долевые и долговые ценные бумаги, облигации, акции и др.).

Оба типа инвестиций имеют большое значение в деятельности предприятия. Однако в настоящем учебном пособии будут рассматриваться инвестиции в реальные активы.

Инвестиции в реальные активы осуществляются в разнообразных формах, основными из которых являются капитальные вложения, вложения в оборотные активы и нематериальные активы.

В Федеральном законе от 25.02.1999 г. №39-Ф3 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [34] дается следующее определение понятия «капитальные вложения»: «Капитальные вложения – это инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские и другие затраты».

Новое строительство обычно связано с инвестициями в современные производства, обеспечивающие более высокий уровень производительности труда, удовлетворяющие требованиям экологической безопасности.

Реконструкция в большинстве случаев предполагает переход на современные технологии производства с учетом достижений научно-технического прогресса. Как правило, она связана с внедрением ресурсосберегающих технологий, с переходом на современные стандарты качества выпускаемой продукции и т. п. Реконструкция может включать в себя и строительство новых объектов.

Модернизация чаще всего связана с приведением активной части основных средств в соответствие с современными требованиями осуществления технологических процессов.

Техническое переоснащение включает в себя замену, приобретение нового оборудования, механизмов, целых комплексов технических систем для эффективного осуществления технологических процессов. Четкую грань между техническим переоснащением и модернизацией не всегда можно провести.

Инвестирование в оборотные активы направлено, как правило, на расширение объема используемых оборотных фондов предприятия для обеспечения расширенного воспроизводства. Инвестиции в оборотные активы в большинстве случаев осуществляются вслед за реализацией капитальных вложений и, по сути, являются следствием осуществления капитальных вложений.

Инвестирование в нематериальные активы в основном предполагает инновационное инвестирование и осуществляется в двух основных формах:

• в форме приобретения готовой научно-технической продукции, патентов на научные открытия, изобретения, товарных знаков и т. п.;

• посредством самостоятельной разработки научно-технической продукции.

3.1.2. Классификация инвестиций в реальные активы [14,15,19]

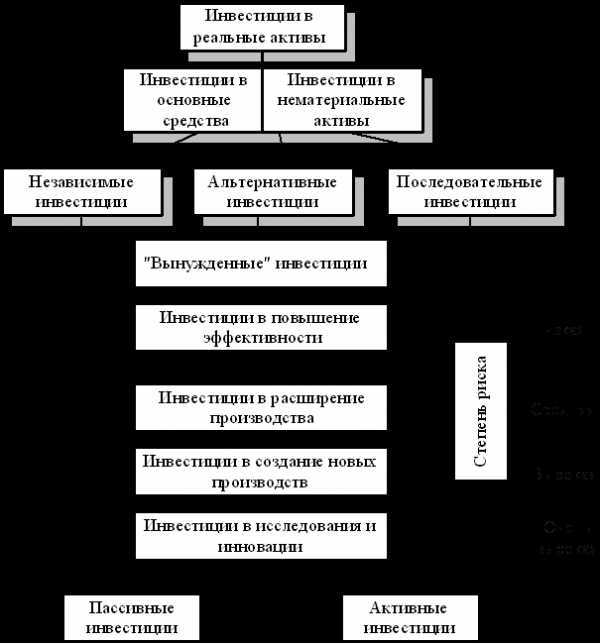

Подготовка и анализ инвестиций в реальные активы существенно зависят от того, какого рода эти инвестиции, т.е. какую из стоящих перед предприятием задач необходимо решить с их помощью. С этих позиций все возможные разновидности инвестиций можно свести в следующие основные группы:

1. «Вынужденные инвестиции», необходимые для соблюдения законодательных норм по охране окружающей среды, охраны труда, безопасности товаров либо иных условий деятельности.

2. Инвестиции для повышения эффективности. Их целью является прежде всего создание условий для снижения затрат фирмы за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства.

3. Инвестиции в расширение производства. Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств.

4. Инвестиции в создание новых производств. Такие инвестиции обеспечивают создание новых предприятий, которые будут выпускать ранее не изготавливавшиеся предприятием товары (или оказывать новый тип услуг) либо позволяет предприятию предпринять попытку выхода с уже выпускавшимися ранее товарами на новые для него рынки;

5. Инвестиции в исследования и инновации.

Причиной, заставляющей вводить такого рода классификацию инвестиций, является различный уровень риска, с которым они сопряжены (рис. 3.3).

Логика такой зависимости между типом инвестиций и уровнем их риска очевидна: она определяется степенью опасности не угадать возможную реакцию рынка на изменение результатов работы предприятия после завершения инвестиций. Ясно, что с этих позиций исследования и инновации сопряжены с очень высокой степенью неопределенности, тогда как повышение эффективности (снижение затрат) в производстве уже принятого рынком товара несет минимальную опасность негативных последствий инвестирования. Связь между типом инвестиций и уровнем риска показана на рис. 3.3.

Инвестиции в реальные активы можно также представить с позиции взаимозависимости.

Независимые инвестиции. Инвестиции осуществляются независимо друг от друга, т.е. выбор одного инвестиционного проекта не исключает также выбора какого-либо другого.

Рис. 3.3. Классификация инвестиций в реальные активы

Альтернативные инвестиции. Инвестиции связаны таким образом, что выбор одной из них будет исключать другую. Обычно это возникает тогда, когда имеются два альтернативных способа решения одной и той же проблемы. Такие инвестиционные проекты являются взаимоисключаемыми. Это обстоятельство имеет важное значение в условиях ограниченности источников финансирования капиталовложений.

Последовательные инвестиции. Крупные инвестиции в завод или в оборудование обычно порождают последующие капиталовложения в течение нескольких лет, что должно быть учтено при принятии инвестиционного решения.

Осуществление инвестиций порой рассматривается как «произвольная» форма деятельности фирмы в том смысле, что последняя может осуществлять или не осуществлять подобного рода операции. На самом деле такой взгляд на проблему далек от истины, поскольку жизнь любого предприятия – плавание против потока времени и конкуренции. И в этом смысле неосуществление инвестиций приводит к результату, сходному с тем, который обнаруживает пловец, гребущий недостаточно сильно, чтобы хотя бы удержаться на одном месте (его снесет назад) [19].

Поэтому все возможные инвестиционные стратегии предприятия можно разбить на две группы:

§ пассивные инвестиции, т.е. такие, которые обеспечивают в лучшем случае неухудшение показателей прибыльности вложений в операции данного предприятия за счет замены устаревшего оборудования, подготовки нового персонала взамен уволившегося и т.д.;

§ активные инвестиции, т.е. такие, которые обеспечивают повышение конкурентоспособности предприятия и его прибыльности по сравнению с ранее достигнутыми уровнями за счет внедрения новой технологии, организации выпуска пользующихся спросом товаров, завоевания новых рынков или поглощения конкурирующих фирм.

Классификация инвестиций в реальные активы приведена на рис. 3.3.

megaobuchalka.ru

Все виды инвестиций — по сроку, размеру доходности и уровню риска

Опытные инвесторы знают, что деньги, лежащие в «трехлитровой банке» на полке или под матрасом — это самый невыгодный способ «вложения». Купюры и монеты должны находиться в постоянном движении, преумножаться и работать на своего владельца. Конечно, существуют риски, что инвестиционный проект провалится, но если подходить к вопросу вложений грамотно и осторожно, то всегда можно свести эти вероятности к минимуму. Какие виды инвестиций бывают? Начинающие инвесторы должны знать основные аспекты грамотного распределения капитала.

Читайте также основы инвестирования для новичков.

Инвестиции — основные понятия

Суть инвестиций заключается во вложении капитала (материальной или нематериальной формы) в различные инвестиционные проекты, ценные бумаги, фонды, чтобы получить прибыль в дальнейшем. Очень часто некоторые виды инвестиций сравнивают со спекуляцией, однако, это два разных понятия. Ведь спекулятивные проекты предполагают вложения денег на срок до одного года (чаще всего на месяц-два). Все вложения на срок больше года — это уже инвестиции. Но бывают типы капиталовложений, которые попадают под эти два определения, как, например, операции на фондовых биржах. Они в основном носят краткосрочный характер, но их не называют спекуляцией.

Реальные инвестиции

Этот вид капиталовложения отличается от других тем, что здесь деньги вкладываются в реальные вещи: предприятия, приватизируемые объекты, недвижимость. Существуют несколько видов реальных инвестиций:

Как определить выгодность вложений? Можно использовать метод динамического характера для оценки эффективности вложений: определение индекса окупаемости вложения, внутренней нормы прибыли или использование метода чистой приведенной стоимости. Чаще всего используют метод сравнения, когда актуальный проект сравнивают с подобным и определяют норму прибыли. Если она оказывается высокой, то и инвестиции считаются эффективными.

Стоит заметить, что такие инвестиции считаются рисковыми, поэтому требуют профессионального управления. Прежде чем решиться на вложения, например, в конкретное производство, рекомендуется получить возможность влиять на управление компанией, а лучше всего владеть основным пакетом акций. Известны случаи, когда взгляды на способы распределения инвестиционных средств у руководства компании и инвестора не совпадали. В результате возникали конфликтные ситуации. Грамотное управление реальными инвестициями предполагает проведение постоянного анализа рынка, поиск консенсуса между заинтересованными сторонами, прогнозирование результатов деятельности.

Особенности реальных инвестиций

В отличие от национальной валюты, курс которой может прыгать вверх-вниз, объекты реального инвестирования редко обесцениваются. Например, инвестор купил квартиру, чтобы сдавать ее в аренду, и она только растет в цене на фоне общей инфляции. Уровень доходности таких вложений довольно высок. Это не фиксированный процент в банке, как в случае с депозитом, а возможность заработать намного больше. Ведь занимаясь расширением производства, модернизацией, повышением квалификации персонала, можно получать больше качественной продукции, а значит — и больше денег.

Но существуют и определенные риски этого вида капиталовложений:

- Технический прогресс влияет на быструю потерю актуальности того или иного оборудования. Реальные объекты требуют постоянного вложения средств. Инвестор занимается внедрением новых технологий, а конкурент уже приобрел что-то еще более высокотехнологичное.

- Некоторые объекты реальных инвестиций имеют низкую ликвидность. Например, закупленное сырье быстро пришло в негодность или оборудование устарело.

В последнем случае финансовые инструменты выглядят более привлекательно. Их можно легко продать на любой бирже. Но именно реальные вложения позволяют бизнесу развиваться, действовать более широко и эффективно.

Реальные инвестиции для физических лиц

Эти виды инвестирования не требуют оформления большого количества бумаг (за исключением вложения в открытие собственной фирмы):

- Покупка квартиры, дома или другого помещения для дальнейшей сдачи в аренду. Очень выгодным капиталовложением считается приобретение недвижимого объекта в строящемся доме и последующую его продажу после сдачи дома в эксплуатацию по значительно большей цене.

- Приобретение различной техники, чтобы сдавать ее в аренду или перепродать по более выгодной цене.

- Покупка антиквариата, который со временем только растет в цене.

- Открытие собственной компании.

Все эти виды реальных инвестиций используют и юридические лица, но список их возможностей более обширный. В него входит также модернизация производства, реконструкция зданий, строительство новых объектов и оборудование инфраструктуры.

Финансовые инвестиции

Этот вид вложений считается наиболее популярным и широко распространенным. В этом случае вкладчик использует различные инвестиционные инструменты с целью получения прибыли. Кроме этого подобный способ использоваться и для диверсификации рисков, получения контроля над компанией-эмитентом, сохранения капитала. Основные качества финансовых инвестиций:

- доступность для всех видов инвесторов;

- обращение на рынке «вторички»;

- доступна портфельная фор

vkoshelek.com

Виды инвестирования — Классификация основных видов

Для начала осуществления самостоятельных инвестиций, одного желания мало. Чтобы всерьез заняться этим, необходимо знать основные виды инвестирования.

Сразу хотелось бы сказать, что каждый инвестор выбирает для себя тот вид, который подходит именно ему. Это значит, что определенный объект инвестиций, полностью устраивающий одного инвестора, необязательно будет удовлетворять потребности другого инвестора.

Классификация основных видов инвестирования

Любой вид инвестирования преследует две основных задачи, получение максимально возможной прибыли и снижение риска. И перед осуществлением капиталовложений каждому инвестору следует определить эти два параметра.

Рассмотрим основные виды инвестирования.

Виды инвестирования по объектам вложения:

- Реальное инвестирование характеризуется вложением средств непосредственно в хозяйственную и производственную сферу деятельности организации. (увеличение запасов организации, расширение штата сотрудников, прирост основных средств, улучшение условий труда и т.п.)

- финансовое инвестирование это покупка ценных бумаг, либо вложение в другие финансовые инструменты. Данный вид инвестирование преследует, как правило, одну цель – получение прибыли.

Виды инвестирования по характеру участия в инвестиционном процессе:

- Прямое инвестирование характеризуется непосредственным участием инвестора во всем процессе осуществления инвестиции. Это означает, что инвестор самостоятельно выбирает объект инвестирования, оценивает риски и принимает все требующиеся от него решения.

Виды инвестирования по отношению к объекту инвестирования:

- внутреннее инвестирование это осуществление вложений в собственное предприятие, в его собственные операционные активы

- внешнее инвестирование характеризуется вложением средств в реальные активы стороннего предприятия, либо в его финансовые инструменты

Виды инвестирования по временным критериям:

Виды инвестирования по уровню дохода:

- Бездоходное инвестирование. Данный вид инвестирования не подразумевает получение дохода, а преследует иную цель — получение положительного социального, экологического или другого эффекта

- Низко доходное инвестирование. Инвестирование в объекты с уровнем ожидаемого дохода, уступающим средней инвестиционной прибыли

- Средне доходное инвестирование. Инвестирование в объекты, по которым уровень ожидаемой инвестиционной прибыли соответствует средней норме ожиданий по рынку

- Высокодоходное инвестирование. Инвестирование в объекты с ожидаемым уровнем прибыли, превышающим средние ожидания по рынку

Виды инвестирования по уровню риска:

- Безрисковое инвестирование. Инвестирование в объекты, по которым риск потери вложенного капитала отсутствует

- Низко рисковое инвестирование. Инвестирование в объекты с уровнем риска значительно уступающим среднему по рынку

- Средне рисковое инвестирование. Инвестирование в объекты, уровень риска по которым соответствует среднерыночному

- Высоко рисковое инвестирование. Инвестирование в объекты, уровень риска которых значительно превышает среднерыночный. Такие объекты, как правило, характеризуются высокими уровнями доходов.

Виды инвестирования по степени ликвидности:

- Высоколиквидное инвестирование. Такой вид инвестирования, объекты которого возможно преобразовать в денежную форму в течении одного месяц, без существенной потери стоимости

- Средне ликвидное инвестирование. Такой вид инвестирования, объекты которого возможно преобразовать в денежную форму в период времени от 1 до 6 месяцев, без существенной потери собственной стоимости

- Низколиквидное инвестирование. Такой вид инвестирования, объекты которого возможно реализовать без потери текущей стоимости через продолжительный период времени

- Неликвидное инвестирование. Такой вид инвестирования, который самостоятельно инвестор реализовать не может.

Виды инвестирования по формам собственности:

- Частное инвестирование. Инвестиции преимущественно физических лиц, либо юридических лиц негосударственной формы собственности

- Государственное инвестирование. Инвестирование государственных учреждение, либо средств государственного бюджета разных уровней

- Смешанное инвестирование. Совместное инвестирование, как частного, так и государственного сектора.

investicii-v.ru

Виды инвестиций

1. Виды инвестиций – основная классификация.

Инвестиции — это средства, которые вкладываются в определенный коммерческий процесс или финансовый инструмент с целью получения доходов. Для современной экономики инвестирование — один из самых важных и нужных процессов. С точки зрения денежной теории любые средства можно использовать двумя способами: либо тратить на покупку услуг, предметов, либо сберегать и накапливать. Если средства не находятся в обороте – это одновременно снижает их стоимость вследствие инфляции, а в глобальном масштабе уменьшает оборот и тем самым способствует кризису.

Говоря об инвестициях невозможно пройти мимо такого явления как Криптовалюты и Bitcoin. Это новое явление в Мировой экономике и финансовом рынке в целом. То что криптовалюты стоили — 0$ 9 лет назад, а сейчас стоят около 200 миллиардов долларов — говорит о многом. Грядут глобальные перемены в рынке инвестирования и в переосмысления самого понятия денег. Самый просто способ сделать свою инвестицию в Биткоины это подключиться к облачному майнингу. Облачные майниг, это когда вы платите сервису, которые добывает криптовалюту за использование их оборудования и электроэнергии, а взамен получаете получаете те самые заветные деньги. Самый популярный и надежный сервис это Hashflare. Этот сервис заработал международную популярность. Его создали люди, занимающиеся разработкой программного обеспечения для майнинга.

Если же вы хотите самостоятельно добывать крипровалюту, тогда рекомендую вам перейти по выше приведенной ссылке.

А теперь вернемся к теме статье.

Таким образом, если средства принадлежат некоторому субъекту (частное, юридическое лицо), то инвестирование — наиболее практичный и прибыльный вид сохранения и одновременного приумножения средств. Даже открытие банковского депозита можно отнести к инвестированию, так как предоставленные средства банк размещает по своему усмотрению, инвестируя в коммерческие проекты, кредитование и подобные финансовые процессы.

Экономисты разделяют инвестиции по форме собственности, объектам, целям, срокам и рискам.

- по форме собственности: частные, государственные, иностранные, смешанные. То есть средства для инвестирования выделяет либо частное лицо, юридическое или физическое, либо государство или его представители, либо зарубежные компании, или происходит смешивание средств от двух-трех и более сторон, например, государство и иностранная корпорация, юридические и физические лица и так далее.

- по объектам: реальные, спекулятивные и финансовые инвестиции.

К реальным можно отнести приобретение основных фондов, недвижимости, земли, строительство, ремонт, покупка товарных знаков, лицензий, патентов, прав, технологий. Сюда же относят инвестиции в образование, научные исследования, повышение квалификации и подобные вещи. К спекулятивным, относят инвестирование, при котором прибыль образуется за счет изменения стоимости активов. Чаще всего это вложение средств в покупку валют, акций, паев и других ценных бумаг, а также приобретение металлов (драгоценных и редких) или соответствующих депозитных счетов.

Финансовые инвестиции представляют собой покупку части капитала посредством приобретения некоторых финансовых активов. К ним относят ценные бумаги, кредитные обязательства, акции, доли в ПИФах, лизинг.

Ценные бумаги и акции можно отнести и к спекулятивным, и к финансовым видам инвестиций одновременно, в зависимости от целей, которые ставит перед собой инвестор.

- По целевому назначению: прямые инвестиции (приобретение недвижимости, технологий и т.п.), создание портфеля, реальные инвестиции (в объекты производства, закупку материалов и т.п.), нефинансовые инвестиции, интеллектуальные инвестиции (образование, развитие технологий, научные изыскания и прочее).

- По сроку вложений. Срок вложения – это период, в течение которого владелец будет использовать свои средства для инвестирования с целью получения определенного результата (прибыли). Инвестирование по срокам разделяют на три вида: долгосрочные – более 5 лет, среднесрочные – от 1 до 5 лет и краткосрочные – до 1 года.

- По степени риска: агрессивные, консервативные, умеренные. Чаще всего степень риска прямо пропорциональна получаемому в результате доходу. Чем выше риск по невозврату вложенных средств, тем больше прибыль. Хорошая прибыль в совокупности с повышенным риском часто отпугивает даже опытных инвесторов и профессионалов. Решение этой проблемы – диверсификация, которая позволяет рассредоточить средства на несколько видов инвестиций из радикально разных областей коммерции.

- Некоторые экономисты дополнительно выделяют инвестирование по способу учета средств: чистые и валовые инвестиции. К чистым относят всю сумму вложений, за исключением амортизационных отчислений, к валовым — полный объем вкладываемых средств.

Многие инвестиции можно отнести и к спекуляциям, и к инвестициям одновременно. Происходит это потому, что граница между понятием инвестиции и спекуляции несколько неопределена. Часто в качестве критерия берут срок инвестирования – если он менее года, то это спекуляция, если более – инвестиция. С другой стороны, никто не называет вложения средств в биржевую торговлю спекуляцией – всегда речь идет об «инвестициях на бирже», хотя многие из инвесторов очень тщательно следят за состоянием дел в экономике и на бирже и при этом учитывают доходность, а не длительность сделок. Иногда разграничение проводят по целевому назначению. То есть, если средства идут на закупку материалов, оборудования, технологий, приобретение сотрудниками новых навыков, ввод инноваций, то это называют инвестициями. Если же средства предприятия или частного лица направляются на покупку акций уже работающих предприятий, коммерческих объектов, паев, торговых знаков, юридических прав и других ценных бумаг или подобных объектов – то такие вложения относят к спекуляциям.

2. Различие между финансовыми и реальными инвестициями.

Инвестирование — один из самых удобных и прибыльных способов приумножить свои капитал и сделать из небольшой суммы достаточно крупную. В настоящее время существует много видов инвестиций, и каждый, кто решил посвятить свое время этому прибыльному занятию, может выбрать подходящий. Критерии выбора лучшего вида инвестиций могут быть основаны на доходности, степени риска или доступной для инвестора информации, которая поможет правильно определить время покупки паев или ценных бумаг и других инструментов.

По роду инвестиционных инструментов рассматривают реальные (прямые) и финансовые (портфельные) инвестиции. К реальным инвестициям относят вложение средств в производство определенной продукции, приобретение оборудования, коммерческой недвижимости и прочего.

Для большего удобства реальные инвестиции разделяют на вложения в оборотный и основной капитал. К инвестициям в основной капитал относят покупку программного обеспечения, оборудования, станков, объектов недвижимости и подобных предметов, к инвестициям в оборотный капитал – приобретение товаров для дальнейшей реализации или сырья, материалов для производства.

К финансовым относят все инвестиции, направленные на непосредственное получение прибыли. Объекты финансового инвестирования – акции, паи, облигации, доли в коммерческих проектах, юридические права и прочие ценные бумаги. Прибыль от этого вида инвестирования, как правило, возможна из двух источников: регулярные выплаты дивидендов (полученной части прибыли) и доход от увеличения первоначальной стоимости ценной бумаги, получаемый при ее реализации.

Представители экономической сферы помимо деления на реальные и финансовые вложения, также выделяют другие виды инвестиций:

- Финансовые, имущественные (материальные) и нематериальные. Как уже было сказано, к финансовым можно отнести любые инвестиции в финансовые инструменты такие как паи, акции, права на использование, ценные бумаги и тому подобное. К имущественным относят вложения в разные материальные объекты: недвижимость, транспорт, оборудование, материалы для производства, драгоценные металлы, произведения искусства и прочее. Нематериальные инвестиции – это вложение некоторого объема имеющихся средств в проведение рекламной кампании, обучение персонала, подбор кадров, научные разработки и сходные области.

- Краткосрочные, среднесрочные, долгосрочные и аннуитетные. Аннуитетный вид инвестиций – это вложения, которые приносят прибыль периодически, через относительно одинаковые промежутки времени. Примерами этого вида инвестирования могут послужить приобретение долговых обязательств, депозиты, вложения в различные пенсионные или страховые фонды.

- По характеристикам использования разделяют инвестиции на диверсификацию, расширение предприятия, закупку средств производства, обучение, рекламу и прочее. Сюда же стоит отнести рисковые вложения, венчурные и подобные.

И для частных лиц, и для представителей бизнеса наибольший интерес представляют финансовые инвестиции в ценные бумаги, валютный рынок (Форекс), паевые инвестиционные фонды (ПИФы), акции развивающихся предприятий, стартапы и подобные проекты.

Каждый инвестор стоит перед выбором: обратить свое внимание на один из видов инвестиций или создать инвестиционный портфель на основе нескольких видов вложений, относящихся к абсолютно разным отраслям и сферам экономики. Для того, чтобы легко ориентироваться во всех современных инвестициях, нужно просто последовательно изучить все интересующие виды инвестиций и соответствующие объекты вложений и выделить для себя наиболее привлекательные.

3. Популярные виды инвестиций.

Инвестирование привлекает все больше внимания, причем не только тех, кто работает в экономической сфере, но и обычных людей. Сравнивая доходность и риск разных видов инвестирования, можно без труда определить наиболее прибыльные точки приложения финансовых инструментов и не тратить средства на вложения с малой доходностью. Диверсификация, предназначенная для уменьшения степени риска, заключается в подборе наиболее доходных инвестиций и уменьшении рисков. Воспользоваться этой возможностью можно лишь достаточно хорошо разбираясь в предмете, поэтому давайте более внимательно рассмотрим самые интересные и прибыльные инвестиционные инструменты. Мы не будем останавливаться на инвестициях в производство и бизнес, так как они требуют постоянного контроля ситуации, сосредоточимся на тех, которые могут принести пассивный доход.

Наиболее интересные такие финансовые инструменты: акции, ПИФы, деривативы, инвестиции в торговлю на Форекс, облигации.

ПИФ— это аббревиатура, которая является сокращением от сочетания — «паевой инвестиционный фонд». Иногда ПИФы называют взаимными фондами. Здесь чаще всего предусмотрено комбинирование финансовых инструментов для получения прибыли, то есть средства инвесторов вкладываются в: доходные акции, ценные бумаги, облигации и подобные инструменты. Финансово-инвестиционный рынок всегда может предложить услуги множества самых разных ПИФов, при этом каждый из них отвечает тем или иным требованиям по степени риска, доходности, срокам и видам инвестиций. Вкладывая свои средства в ПИФ, инвестор приобретает пай – часть, долю в коллективном инвестиционном портфеле.

При этом предполагается, что руководство в лице управляющего фондом самостоятельно выбирает финансовые инструменты для инвестирования, то есть составляет инвестиционный портфель. Этот момент – одно из основных достоинств инвестирования в ПИФы, так как мониторинг, анализ и прогнозы относительно того или иного инструмента финансового рынка делает профессиональный управляющий – специалист в области инвестирования. Инвестор, со своей стороны, не тратит время на изучение состояния и доходности тех или иных инвестиционных инструментов, не анализирует новости и не пытается прогнозировать дальнейший рост акций, ценных бумаг и прочих финансовых инструментов. За свои знания и работу с инвестиционным портфелем управляющий получает комиссионные или гонорар. С другой стороны, инвестор имеет возможность одновременно сэкономить время и вложить свои средства в наиболее доходные и не слишком рискованные инвестиционные инструменты.

Акции — ценные бумаги, благодаря которым инвестор становится совладельцем компании или предприятия. Приобретение даже совсем небольшого количества акций дает возможность влиять на бизнес решения и коммерческие дела компании. Акционер имеет полное право присутствовать на посвященных всем делам компании собраниях, обсуждениях, получать полную и достоверную информацию о текущем состоянии дел и — что самое приятное – получать дивиденды.

Из множества голливудских фильмов мы знаем, что получение 51% от общего числа акций дает фактически полный контроль над делами компании. Но, увы, как и многое в американских фильмах, это довольно надуманно. На деле обладание пакетом акций около 20% от общего количества может оказать очень существенное влияние на все решения, принимаемые правлением. Однако стоит помнить, что большое количество акций у одного акционера – достаточно редкое явление в современном финансовом мире.

Дивиденды – это часть прибыли компании, которая выплачивается каждому акционеру как совладельцу компании в зависимости от его доли в общем капитале. Регулярность выплат дивидендов зависит от того, насколько велик доход компании и от наличия более важных текущих расходов. Однако дивиденды — не самое важное при инвестировании в акции. Главное мерило доходности акций – их рыночная стоимость. Колебания цен на те или иные акции чаще всего бывают достаточно велики, поэтому за счет роста стоимости акций можно значительно обогатиться. В некоторых случаях увеличение стоимости акции достигает более 100% и выше. Но возможен и обратный процесс — если акции упали в цене, то владелец теряет значительные средства. Гарантировать уверенный и высокий рост стоимости акции не может никто, это можно лишь предполагать. Аналитики строят предположения на основе обобщений результатов технического и фундаментального анализов или посредством других средств прогнозирования, например, исторических прецедентов, новостей и прочих факторов.

В целом, при инвестировании в акции работает известное инвестиционное правило: чем больше доходность, тем выше степень риска.

Облигации представляют собой заемные обязательства. Слово «облигация» производное от оbligation — английского слова, основное значение которого – обязательства. Облигации – это ценные бумаги, которые подтверждают что некая компания, предприятие или правительство взяли в долг у кредитора некоторую сумму и обязаны вернуть эти деньги полностью и с процентами за использование. Процент, который будет начислен всегда, оговаривается первоначально, что означает низкую степень риска, именно поэтому доходность облигации совсем невелика. Если облигации выпущены правительством той или иной страны, то возможность невозврата ничтожно мала. В большинстве частных компании обязательный возврат заемных средств обязательно прописан в уставе, и это тоже гарантирует своевременный и полный возврат средств по облигациям.

Инвестиции в торговлю на Форекс – международную валютную биржу. Торговля валютой -весьма прибыльное и азартное занятие, так как котировки постоянно меняются и тот, кто может хорошо спрогнозировать подъемы и спады разных видов валют, хорошо зарабатывает, заключая сделки по продаже или покупке валюты. Несмотря на некоторую рискованность подобных вложений, в настоящее время разработаны такие инструменты, как ПАММ-счета, ПАММ-индексы, которые с легкостью снижают степень риска при сохранении первоначальной доходности. Форекс-брокеры и дилинговые центры выступают посредниками между инвесторами и управляющими ПАММ-счетов на Форекс. К сожалению, из-за высокой популярности этого вида инвестиций достаточно часто под видом профессиональных брокеров и трейдеров выступают мошенники. Для того, чтобы не стать очередной жертвой обманщиков, необходимо тщательно изучить правила инвестирования в ПАММ-счета, критерии выбора надежного Форекс-брокера и управляющего трейдера. В принципе, выбор основан на получении достоверной информации о длительном периоде торговли трейдера и предпочитаетмой стратегии торговли. Некоторые инвесторы, прослушав семинары, вебинары, изучив множество литературы и пройдя обучение у профессиональных управляющих счетами, сами становятся трейдерами, так как торговля на Форекс — очень увлекательный и затягивающий вид деятельности. Доход от этого вида инвестирования весьма высок и порой достигает 100% и более в год.

Недвижимость — достаточно стабильный и прибыльный инвестиционный инструмент. Недостатком является большая стоимость первоначальной покупки. Есть возможность просто заработать на разнице между стоимостью покупки и продажи или получить дополнительный доход от сдачи объекта в аренду для коммерческого или жилищного использования.

Инвестиции в драгоценные металлы и изделия их них, коллекционные предметы искусства (объекты тезаврации) – пожалуй, самый древний и стабильный вид вложений. На протяжении многих веков за неимением более прибыльных и стабильных форм инвестиции люди раз за разом инвестировали в золото, серебро и другие металлы. Сюда же можно отнести драгоценные камни и инвестирование в различные художественные полотна и подобные предметы. Стоимость этих видов вложений неуклонно растет, но вложить небольшую сумму достаточно трудно, так как первоначальная стоимость приобретения подобных вещей довольно высока. Исключение составляют банковские слитки золота, которые выпускаются различного веса, что позволяет приобрести соответствующий по стоимости или оформить специальный депозитный договор.

Опционы и фьючерсы — это права на продажу или покупку определенного товара или ценной бумаги по заранее обозначенной стоимости. Фьючерсный контракт – контракт согласно которому происходит эта покупка или продажа товара по предварительно заявленной стоимости. Этот вид инвестирования больше подходит профессиональным инвесторам и тем, кто хорошо разбирается в этих финансовых инструментах.

Здесь приведены лишь самые востребованные и интересные виды инвестирования. Есть еще инвестирование в развитие бизнеса, стартапы или интернет-проекты. Из-за своей специфичности и недостатка доступной информации эти инструменты доступны лишь узкому кругу инвесторов.

Выбирая наиболее подходящую сферу вложения, не следует забывать первое и самое главное правило инвестора — деньги, вложенные в любую сферу деятельности, обязательно должны приносить прибыль.

А для того, чтобы не потерять свои средства и получить ожидаемый доход, не стоит пренебрегать диверсификацией – распределением рисков посредством подбора нескольких разных инструментов из разных сфер коммерческой деятельности.

4. Инвестиции для физических лиц.

Каждый, кто имеет свободные средства, обязательно должен найти им достойное применение. Конечно, можно воспользоваться «дедовским» способом и оставить их дома в тайнике или вложить в изделия из драгоценных металлов или доллары. Но этот способ постепенно изживает себя, так как за окном XXI век и способы накопления и хранения материальных ценностей прошлого века теперь не работают и не приносят ожидаемого дохода и спокойствия. Деньги, спрятанные «под подушкой», вполне могут позаимствовать воры, или, что наиболее вероятно, – их просто-напросто съест инфляция.

С другой стороны, вкладывая средства в прибыльные финансовые инструменты, мы не только сохраняем их, но и получаем пассивный доход. Понятие «пассивного дохода» подразумевает, что инвестор, вложивший средства в тот или иной инструмент, получает прибыль от использования этих денег, практически ничего не делая. То есть, первоначально проанализировав рынок инвестиций и выбрав подходящую сферу, инвестор доверяет свои средства профессиональным управляющим и за это выплачивает им комиссионные с полученной прибыли.

Не все инвестиционные инструменты, которые доступны обычным людям, подразумевают такую схему, есть и иные способы инвестирования. В целом, современная экономика предусматривает десятки способов получения дохода от самых разных видов инвестиций, но в силу некоторых требований, необходимого объема средств или юридических законов, не все из них подойдут физическому лицу.

В нашей стране любой человек может абсолютно беспрепятственно размещать свои деньги и получать пассивный доход при помощи таких видов инвестиций :

- ПИФы (паевые инвестиционные фонды). Инвестиционные продукты, которые предлагают своим клиентам ПИФЫ, включают в себя: акции, облигации и другие ценные бумаги, которые представляют собой доли коммерческих предприятий или компаний. Чаще всего инвестору предлагается приобрести долю (пай) в портфеле, состоящем из списка ценных бумаг разных предприятий. Подбором акций и других инвестиционных инструментов для портфеля занимается профессиональный управляющий. Кроме этого, он осуществляет контроль и анализ текущего состояния финансового рынка с целью незамедлительного реагирования на изменения доходности каждой составляющей портфеля. Чаще всего ПИФы предлагают несколько портфелей с различной доходностью, стоимостью пая и степенью риска. Поэтому каждый инвестор может выбрать пай, соответствующий объему инвестируемых средств или другим условиям. Паи в ПИФах максимально подходят начинающим инвесторам как удобная площадка для обучения и приобретения навыков инвестирования. Отдельные ПИФы даже предлагают специальные возможности и программы, которые позволяют клиенту создавать собственный портфель инвестиций, приобретая или продавая акции и ценные бумаги. Такое решение позволит понять механизмы инвестиционного рынка и подобрать наиболее интересный пакет ценных бумаг.

- Банковские депозиты. Достаточно стабильный и популярный способ вложения средств. Если рассматривать его с точки зрения соотношения доходность/степень риска, то это подходящий вариант для тех, кто не любит рисковать и согласен на не слишком большой размер прибыли от вкладываемых средств. Весь процесс инвестирования заключается в следующих шагах: найти банк с хорошими условиями по депозитам, выбрать вклад, срок, сумму, оформить договор и получить по окончании оговоренного срока средства с процентами. Все условия указаны в договоре, ставка по депозиту – фиксированная, а возврат вкладов гарантирован уставом и участием банка в страховом сообществе. Поэтому риски таких вложений минимальны, а прибыль не слишком высока. Банки в свою очередь предоставляют депозитные средства в качестве кредитов юридическим и физическим лицам, инвестируют в сделки на различных биржах и другие коммерчески выгодные проекты.

- Доверительное управление. Этот вид инвестиций по своей идее схож с вложением средств в паевые инвестиционные фонды, но есть ряд качественных отличий. Инвестор документально оформляет передачу средств юридическому лицу в лице его представителя (управляющего) с целью получить доход от управления активами. Основное отличие от инвестирования в ПИФы – индивидуальный подход. К этому виду инвестиций можно отнести управление средствами для торговли на валютной бирже (Форекс). Для удачного инвестирования средств на валютной бирже необходим тщательный подбор управляющих, анализ их деятельности, торговой стратегии и обязательная диверсификация средств по нескольким ПАММ-счетам. Риски для этого вида инвестирования различны, так как зависят от верного выбора компании-брокера, управляющего трейдера и подбора оптимальной линейки счетов для инвестиционного портфеля.

- Кредитные союзы. В принципе, схема инвестирования похожа на банковские депозиты. Но отличие состоит в размере прибыли и степени риска — они выше. Основная статья заработка кредитных союзов соответствует их названию – предоставление кредитов. Эти коммерческие организации служат посредниками между физическими лицами, беря средства у одних и предоставляя их другим. Для того, чтобы привлечь как можно больше средств, кредитные союзы предлагают на порядок более высокие ставки по своим договорам, чем банки. Но нужно учитывать, что при этом достаточно высоки риски по невозврату кредитных средств, так как союзы не слишком тщательно проверяют кредитные истории заемщиков и не всегда грамотно оформляют кредитные договора.

- Негосударственный пенсионный фонд. Организации такого характера все чаще предлагают свои услуги клиентам – управление будущими пенсионными активами. Суть их работы – накопление и последующее управление средствами для обеспечения дополнительных пенсионных выплат клиентам. При оформлении договора указывается размер регулярных взносов, сроки накопления и сопутствующие условия.

- Недвижимость. Инвестирование в объекты недвижимости достаточно прибыльны при стабильном экономическом развитии. В случае кризиса возможны как высокая прибыль, так и потери средств из-за изменения стоимости объекта недвижимости. Такие инвестиции предполагают несколько видов дохода: регулярный и спекулятивный. Инвестор может вложить средства в строящийся объект коммерческой или жилой недвижимости и по окончании строительства продать его и сразу же вернуть вложенные средства и одновременно получить прибыль от увеличения стоимости квадратных метров. В другом случае, он может не продавать достроенный объект, а сдавать его в аренду, получая регулярные ежемесячные выплаты за использование коммерческого или жилого помещения, а впоследствии может реализовать объект по возросшей цене. Однако, у этого способа есть и небольшие недостатки: необходимость платить налоги и постоянно следить за состоянием сдаваемого в аренду объекта и своевременностью выплат. Однако в результате чистая прибыль достаточно велика. Это способ подойдет лишь тем лицам, у которых есть достаточно средств для покупки недвижимости. Если же средств недостаточно – использовать этот способ инвестиций затруднительно, но при необходимости можно воспользоваться кредитами.

- Инвестиции в коммерческую деятельность. Очень часто, начиная бизнес или расширяя уже существующее дело, предприниматели нуждаются в средствах. Обращение за кредитом в банк становится выходом не всегда, поэтому многие предлагают своим друзьям или родственникам стать партнерами. При этом партнерство чаще всего оформляется юридически, а участники становятся совладельцами или акционерами. Основные условия такого вида инвестирования: грамотно оформленные документы, подтверждающие передачу средств, участие в организации предприятия, знания в избранной для бизнеса сфере и возможность контроля за ведением дел. Риски могут быть высокими, особенно при организации нового дела или не слишком высокими в случае расширения уже существующего. Объем инвестируемых средств и прибыль различны в каждом отдельном случае и зависят от сферы бизнеса, масштаба организуемого дела и других факторов.

- Самостоятельное инвестирование в ценные бумаги и акции. Этот вид инвестиций достаточно сложен в силу необходимости постоянного мониторинга рынка ценных бумаг и наличия профессиональных знаний. Навыки самостоятельного инвестирования можно приобрести, лишь постоянно занимаясь этим, ошибаясь и получая реальный опыт. Таким образом, этот вид вложений больше подходит для опытных инвесторов. Так как в этом случае инвестор не выплачивает часть прибыли в качестве комиссионных управляющему и может рисковать по собственному решению — доходность этого вида гораздо больше, чем в случае покупки паев в ПИФах. Некоторые ПИФы предоставляют таким инвесторам программное обеспечение, позволяющее работать на рынке ценных бумаг непосредственно с персонального компьютера.

- Тезаврационное инвестирование. Этот вид инвестирования включает приобретение и хранение различных предметов искусства (картин, статуэток, редких изданий, винтажных изделий быта, моды), изделий из драгоценных металлов, драгоценных металлов в слитках, драгоценных камней, редких монет, предметов антиквариата, коллекций. Вкладывая средства в покупку этих предметов, инвестор рассчитывает на определенное увеличение их стоимости с течением времени. Инвестирование в этой сфере предполагает определенные знания и понимание ценообразующих факторов. Недостаток этого вида инвестирования – уменьшение стоимости объекта из-за падения спроса, порча его вследствии форс-мажорных обстоятельств и банальные кражи. Кроме этого, в последнее время участились случаи покупки подделок вместо оригиналов.

Для инвестирования в такие объекты необходима достаточная сумма, так как первоначальная стоимость чаще всего весьма велика, при этом обязательны траты на оценку и обеспечение соответствующих условий хранения, охрану и другие мероприятия. - Венчурные инвестиции. Достаточно рискованный вид вложений, который подразумевает инвестиции в развитие стартапов, поиск новых технологий, развитие нестандартных объектов предпринимательства, уникальных идей и бизнес-решений. Многие такие объекты «выстреливают» принося инвесторам огромную прибыль, но многие – наоборот приносят лишь убытки. Предсказать успех, окончательную прибыль, срок инвестирования и положительные результаты – практически невозможно. Многие Интернет-проекты, в которые были вложены средства, принесли своим инвесторам большие деньги, несмотря на кажущуюся бесперспективность в начале. Угадать с этим видом инвестирования и объектом достаточно трудно, поэтому этот вид инвестирования относят к высокорисковым. Вкладывать в стартапы лучше только свободные средства, не забывая о профессиональном юридическом оформлении.

Все описанные виды инвестиций наиболее прибыльны, доступны и интересны для любого инвестора. Имея даже небольшой объем свободных средств, можно легко выбрать объект инвестиций и получить хорошую прибыль по истечении относительно небольшого периода.

По данным социологических опросов, в настоящее время наибольший интерес как среди начинающих, так и среди опытных инвесторов вызывают инвестиции в ПИФы, акции отдельных предприятий, доверительное управление на валютной бирже Форекс и инвестиции в недвижимость. Постепенная стабилизация мировой экономики дала возможность накопить свободные средства, которые теперь чаще всего не держат на депозитах, а вкладывают в инвестиционные инструменты с более высоким объемом прибыли и относительно невысокой степенью риска.

anokalintik.ru

Основные типы инвестиций

⇐ ПредыдущаяСтр 8 из 68Следующая ⇒Под инвестициями понимаются целенаправленные вложения на определенный срок капитала во всех его формах в различные объекты для достижения индивидуальных целей инвесторов[14].

Инвестирование является одной из наиболее важных сфер деятельности любого динамично развивающегося предприятия, руководство которого отдает приоритет рентабельности с позиции долгосрочной перспективы.

В зависимости от объектов вложения капитала различают инвестиции в реальные активы и финансовые инвестиции (рис. 3.2).

Рис. 3.2. Классификация инвестиций по критерию

объекта вложения капитала [14]

Под инвестициями в реальные активы понимаются вложения средств в материальные и нематериальные активы.

Финансовые инвестиции – это вложения капитала в различные финансовые инструменты (депозитные вклады в банки, в долевые и долговые ценные бумаги, облигации, акции и др.).

Оба типа инвестиций имеют большое значение в деятельности предприятия. Однако в настоящем учебном пособии будут рассматриваться инвестиции в реальные активы.

Инвестиции в реальные активы осуществляются в разнообразных формах, основными из которых являются капитальные вложения, вложения в оборотные активы и нематериальные активы.

В Федеральном законе от 25.02.1999 г. №39-Ф3 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [34] дается следующее определение понятия «капитальные вложения»: «Капитальные вложения – это инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские и другие затраты».

Новое строительство обычно связано с инвестициями в современные производства, обеспечивающие более высокий уровень производительности труда, удовлетворяющие требованиям экологической безопасности.

Реконструкция в большинстве случаев предполагает переход на современные технологии производства с учетом достижений научно-технического прогресса. Как правило, она связана с внедрением ресурсосберегающих технологий, с переходом на современные стандарты качества выпускаемой продукции и т. п. Реконструкция может включать в себя и строительство новых объектов.

Модернизация чаще всего связана с приведением активной части основных средств в соответствие с современными требованиями осуществления технологических процессов.

Техническое переоснащение включает в себя замену, приобретение нового оборудования, механизмов, целых комплексов технических систем для эффективного осуществления технологических процессов. Четкую грань между техническим переоснащением и модернизацией не всегда можно провести.

Инвестирование в оборотные активы направлено, как правило, на расширение объема используемых оборотных фондов предприятия для обеспечения расширенного воспроизводства. Инвестиции в оборотные активы в большинстве случаев осуществляются вслед за реализацией капитальных вложений и, по сути, являются следствием осуществления капитальных вложений.

Инвестирование в нематериальные активы в основном предполагает инновационное инвестирование и осуществляется в двух основных формах:

• в форме приобретения готовой научно-технической продукции, патентов на научные открытия, изобретения, товарных знаков и т. п.;

• посредством самостоятельной разработки научно-технической продукции.

3.1.2. Классификация инвестиций в реальные активы [14,15,19]

Подготовка и анализ инвестиций в реальные активы существенно зависят от того, какого рода эти инвестиции, т.е. какую из стоящих перед предприятием задач необходимо решить с их помощью. С этих позиций все возможные разновидности инвестиций можно свести в следующие основные группы:

1. «Вынужденные инвестиции», необходимые для соблюдения законодательных норм по охране окружающей среды, охраны труда, безопасности товаров либо иных условий деятельности.

2. Инвестиции для повышения эффективности. Их целью является прежде всего создание условий для снижения затрат фирмы за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства.

3. Инвестиции в расширение производства. Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств.

4. Инвестиции в создание новых производств. Такие инвестиции обеспечивают создание новых предприятий, которые будут выпускать ранее не изготавливавшиеся предприятием товары (или оказывать новый тип услуг) либо позволяет предприятию предпринять попытку выхода с уже выпускавшимися ранее товарами на новые для него рынки;

5. Инвестиции в исследования и инновации.

Причиной, заставляющей вводить такого рода классификацию инвестиций, является различный уровень риска, с которым они сопряжены (рис. 3.3).

Логика такой зависимости между типом инвестиций и уровнем их риска очевидна: она определяется степенью опасности не угадать возможную реакцию рынка на изменение результатов работы предприятия после завершения инвестиций. Ясно, что с этих позиций исследования и инновации сопряжены с очень высокой степенью неопределенности, тогда как повышение эффективности (снижение затрат) в производстве уже принятого рынком товара несет минимальную опасность негативных последствий инвестирования. Связь между типом инвестиций и уровнем риска показана на рис. 3.3.

Инвестиции в реальные активы можно также представить с позиции взаимозависимости.

Независимые инвестиции. Инвестиции осуществляются независимо друг от друга, т.е. выбор одного инвестиционного проекта не исключает также выбора какого-либо другого.

Рис. 3.3. Классификация инвестиций в реальные активы

Альтернативные инвестиции. Инвестиции связаны таким образом, что выбор одной из них будет исключать другую. Обычно это возникает тогда, когда имеются два альтернативных способа решения одной и той же проблемы. Такие инвестиционные проекты являются взаимоисключаемыми. Это обстоятельство имеет важное значение в условиях ограниченности источников финансирования капиталовложений.

Последовательные инвестиции. Крупные инвестиции в завод или в оборудование обычно порождают последующие капиталовложения в течение нескольких лет, что должно быть учтено при принятии инвестиционного решения.

Осуществление инвестиций порой рассматривается как «произвольная» форма деятельности фирмы в том смысле, что последняя может осуществлять или не осуществлять подобного рода операции. На самом деле такой взгляд на проблему далек от истины, поскольку жизнь любого предприятия – плавание против потока времени и конкуренции. И в этом смысле неосуществление инвестиций приводит к результату, сходному с тем, который обнаруживает пловец, гребущий недостаточно сильно, чтобы хотя бы удержаться на одном месте (его снесет назад) [19].

Поэтому все возможные инвестиционные стратегии предприятия можно разбить на две группы:

§ пассивные инвестиции, т.е. такие, которые обеспечивают в лучшем случае неухудшение показателей прибыльности вложений в операции данного предприятия за счет замены устаревшего оборудования, подготовки нового персонала взамен уволившегося и т.д.;

§ активные инвестиции, т.е. такие, которые обеспечивают повышение конкурентоспособности предприятия и его прибыльности по сравнению с ранее достигнутыми уровнями за счет внедрения новой технологии, организации выпуска пользующихся спросом товаров, завоевания новых рынков или поглощения конкурирующих фирм.

Классификация инвестиций в реальные активы приведена на рис. 3.3.

mykonspekts.ru

Виды инвестиций и их характеристики

Получение пассивного дохода – один из наиболее привлекательных видов деятельности, позволяющий значительно приумножить капитал. Однако здесь есть немало подводных камней и нежелательных рисков. Чтобы стать успешным инвестором, необходимо знать какие бывают виды инвестиций, а также какую прибыль и потери они могут вам принести. Давайте рассмотрим несколько классификаций инвестиций, а также обсудим наиболее важные моменты при принятии решения о будущих вложениях.

Классификация по форме собственности

В зависимости от того, кто выделяет средства для инвестирования, можно выделить следующие виды инвестиций:

- Частные. В роли инвестора выступает частное лицо. Это может быть физическая особа или юридическая организация.

- Государственные. Средство вкладывает государство или его представители.

- Иностранные. Инвесторами выступают зарубежные корпорации.

- Смешанные – совместное владение активами нескольких инвесторов.

Классификация по срокам

Срок инвестирования – это время, через которое инвестор планирует выйти на определенный уровень прибыли. Сроки могут существенно отличаться – от месяца до десятков лет. По общепринятой классификации различают такие виды инвестиций:

- Краткосрочные. Как правило, инвестор ожидает получить прибыль в течение ближайшего года.

- Среднесрочные. В таком варианте средства вкладываются на период от 1 до 5 лет.

- Долгосрочные. Сюда относятся длительные инвестиции, сроком более 5 лет.

- Аннуитетные. Некоторые виды инвестиционной деятельности могут приносить прибыль не постоянно, но регулярно. Например, депозиты, приобретение долговых обязательств, выплаты пенсионных фондов.

Классификация по рискам

Каждый инвестор определяет индивидуальный уровень риска, который он может допустить. Часто это зависит от склада характера человека и опыта вложения средств. Высокорисковые операции, как правило, обещают быструю и значительную прибыль. Инвестиции с минимальным риском приносят стабильную и размеренную прибыль. Вложений, которые давали бы высокий доход при отсутствии риска потери, не бывает. Поэтому каждый инвестор определяет, какой из двух факторов для него важнее. От этого выбора и зависят выбранные виды инвестиционных стратегий:

- Агрессивная. Предполагает получение быстрой прибыли при высокой вероятности получения убытков.

- Консервативная. Подходит для осторожных инвесторов, которые предпочитают стабильный, надежный, менее рискованный доход.

- Смешанная. Комбинирование двух предыдущих стратегий позволяет диверсифицировать риски и вкладывать средства в активы разного характера.

к оглавлению ↑

к оглавлению ↑

Классификация по объектам

Различают следующие виды инвестиций:

- Реальные. Это реальные активы или блага, полученные в результате инвестирования средств. Например, приобретение земли, недвижимости, технологий, патентов, повышение квалификации, новые исследования и другие. Реальные инвестиции можно совершать в оборотный (материалы для производства, сырье) и основной капитал (оборудование, программное обеспечение, станки).

- Спекулятивные. Прибыль инвестор получает за счет изменения цен активов и удержания разницы в стоимости. Как правило, такие виды инвестирования применяются для акций, металлов и других ценных инструментов.

- Финансовые. Финансовые инвестиции занимают значительный сегмент деятельности и очень схожи с предыдущим видом. Главная цель такого вида деятельности – непосредственное получение прибыли. Сюда также можно отнести покупку акций, долговых обязательств, вложение в валютный рынок, лизинг. Граница, отличающая финансовые инвестиции от спекулятивных позиций, очень размыта. Принято считать, что инвестиции – это более длительное и просчитанное вложение, чем спекулятивная торговля.

При выборе объекта инвестирования также может играть роль территориальная составляющая. В зависимости от этого, инвестиции могут быть внутренние и внешние.

Похожие статьи:

к оглавлению ↑Финансовые инвестиции

Они являются наиболее интересными для многих инвесторов. Прибыль от финансового типа инвестиций может быть получена несколькими путями:

- Непосредственный рост стоимости актива и удержание разницы в цене при последующей его продаже.

- Дополнительная прибыль. Как правило, это дивидендные выплаты, которые компания платит своим акционерам.

Для успешного инвестирования, необходимо хорошо понимать в какую область вы вкладываете средства, как она развивается, какой процент прибыли и убытка вы можете получить. Чтобы обезопасить себя от форс-мажорных обстоятельств, многие инвесторы диверсифицируют риски, вкладывая средства в разные активы, которые обладают разными характеристиками. К инвестированию нужно относиться достаточно серьезно, ведь вместо быстрой и большой прибыли вы можете получить такой же убыток. Изучив разные возможности вложений, следует выбирать те инструменты, которые способны принести хорошую доходность. Наиболее интересными для инвестирования могут быть следующие виды инструментов:

- ПИФ. Сами ПИФы являются фондами, которые анализируют разные инструменты и вкладывают в них средства инвестора. Как правило, они всегда используют диверсификацию и инвестируют одновременно в разные инструменты. Существуют разные виды паевых инвестиционных фондов, инвестор может выбрать тот ПИФ, которые соответствует его требованиям по срокам, рискам и доходности. В обмен на деньги, фонд дает инвестору долю в общем коллективном портфеле. Портфель составляется на усмотрение фонда, что является позитивным моментом, ведь анализ рынка и выбор инструментов для составления портфеля проводится специалистом и профессиональным управляющим. Инвестор же освобожден от постоянного мониторинга рынка, анализа эффективности своих вложений и при этом не беспокоится об их надежности.

- Акции. Теоретически, приобретая акции, инвестор становится совладельцем компании и имеет право влиять на некоторые решения, принимать участие в обсуждениях и контроле дел компании. Если эти действия не являются целью инвестора и он хочет только получить финансовую прибыль, то покупка акций становится лишь техническим моментом. Получение прибыли основано на разнице рыночной цены актива при его покупке и последующей продаже. Длительный период удержания позиции по акциям дает дополнительный доход благодаря получению дивидендов. Дивиденды составляют часть прибыли компании, которая выплачивается всем акционерам. Сумма и регулярность выплаты дивидендов может меняться и в некоторой мере свидетельствует о состоянии текущих дел в компании, однако рыночная стоимость является наиболее важным оценочным показателем.

- Облигации. Облигации подтверждают, что у инвестора была занята определенная сумма денег, которая подлежит обязательному возвращению и уплате процентов. Сумма процентов оговаривается до совершения сделки, поэтому вложения в облигации считаются достаточно надежными – они имеют маленький риск и приносят небольшую прибыль. Полный и своевременный возврат средств по облигациям прописывается в определенных документах и обеспечивает надежность сделки.

- Валюта. Мнения по поводу торговли на валютной бирже не однозначны. С одной стороны, такие виды инвестиций считаются хорошим вложением из-за высокой вероятности получить большую и быструю прибыль. С другой стороны, это достаточно азартное занятие, к которому следует подходить со всей серьезностью. На валютном рынке могут применяться различные виды инвестиционных стратегий – от краткосрочных до длительных вложений. Однако выбирая актив для инвестирования на несколько лет, лучше отдать предпочтение акциям.

- Недвижимость. Является хорошим вложением денег. Прибыль можно получать от разницы между ценами покупки и продажи, а также от сдачи жилья в аренду. Последний способ используется наиболее часто и через время становится для инвестора надежным постоянным источником дохода.

- Драгоценные металлы. Оправданы такие вложения только в долгосрочной перспективе. Стоимость золота, драгоценных камней и предметов искусства со временем только растет, однако при совершении быстрых спекулятивных сделок вы можете понести некоторые убытки.

- Фьючерсы и опционы. Это контракты, которые дают право на продажу или покупку определенного товара по оговоренной стоимости. Являются менее рискованными, чем акции, потому что несколько лимитируют возможные потери.

Экономическая сущность инвестиций и их виды – знания, необходимые инвестору, чтобы его вложения оказались прибыльными. Понимая основные виды инвестиций, нужно соотносить каждый из них со своими желаниями и возможностями. Не стоит, например, делать долгосрочные вложения при недостаточной сумме капитала – результат не сможет окупить длительность ожиданий.

Экономическая сущность и виды инвестиций, перечисленные выше, соответствуют самой главной цели – получению прибыли. Куда бы вы не вложили деньги, они должны работать и приносить доход. Только после оценки потенциальной прибыли, нужно оценивать возможный риск. Разнообразные формы и виды инвестиций позволяют распределить риски среди нескольких инструментов и обезопасить себя от больших потерь. Диверсификация – один из наиболее надежных способов минимизации убытков. Никакая аналитика и никакие прогнозы не могут уберечь вас от неожиданных убытков на 100%. к оглавлению ↑

Куда инвестировать физическому лицу

Крупные организации и все юридические лица имеют штат аналитиков и широкие возможности для правильного выбора инструмента инвестирования. А вот куда лучше инвестировать физическим лицам?

Наилучшими способами получения пассивного дохода считаются следующие виды инвестирования:

- ПИФы. Для начинающих инвесторов они интересны тем, что следить за активами будет профессионал, имеющий большой опыт инвестирования. Вкладывая деньги в паевые фонды можно попрактиковаться в инвестировании без значительных потерь перед тем, как принимать решения в будущем самостоятельно.

- Депозиты в банк. Наиболее надежный способ вложения денег. Подходит для тех, кто боится рисковать и готов отдать часть прибыли за уменьшение риска. Положительным моментом является возможность выбора подходящих и даже индивидуальных условий по сумме вклада, процентам, валюте, срокам.

- Отдать в управление. Имеет много общего в вложение денег в ПИФы, однако предполагает индивидуальные условия. Подход к инвестору определяется компромиссом между ним и управляющей компанией – оговариваются риски, доли прибыли.

- Пенсионный фонд негосударственного типа. Предлагают накопление и управление деньгами, чтобы обеспечить дополнительные выплаты в будущем.

- Недвижимость. Частному физическому лицу наиболее интересным вариантом будет получение прибыли от сдачи жилья в аренду.

- Инвестиции в коммерческую деятельность. Некоторые перспективные предприятия на начальном этапе развития нуждаются в деньгах. Если вовремя вложить в них средства и стать партнером такого предприятия, то в будущем можно получать хороший пассивный доход. Также можно рассматривать как объект инвестирования средние коммерческие предприятия, которые планируют расширение производства или усовершенствование технологий. Аналогично работают некоторые виды инвестиций в человеческий капитал.

Экономическая сущность и виды инвестиций могут в чем-то отличаться, но все варианты нацелены на получение дополнительной прибыли.

Самостоятельное инвестирование. Часто встречается в области биржевой торговли, покупки антиквариата и ценностей. Такие виды инвестиций требуют глубоких знаний в выбранной области. Получить хороший доход можно только при профессиональном подходе к делу.

Похожие статьи:

Вышеописанные виды инвестиций доступны каждому. Можно подобрать область вложений на любую сумму денег и при любых требованиях к соотношению риск/прибыль. Можно выбирать объект инвестирования самому, а можно доверить это более опытным людям. В зависимости от того, кто принимает решение какие виды инвестиций выбрать, их можно классифицировать на:

- Прямые – когда решение принимается самим инвестором.

- Косвенные – когда инвестор только дает деньги, а управляющие компании сами решают во что их вложить.

В зависимости от источника средств для будущих эффективных вложений, сформировалась следующая классификация:

- Первичные инвестиции. Осуществляются за счет капитала, сформированного как из собственных свободных, так и из заемных средств.

- Реинвестиции. Формируются из капитала, который был получен как прибыль от предыдущих инвестиций.

- Дезинвестиции. Обратный инвестированию процесс, когда капитал извлекается из сделанных вложений и больше не используется для этих целей.

Экономическая сущность и виды инвестиций подразумевают тщательный отбор объекта вложения средств. На этом этапе многие инвесторы задаются вопросом: что лучше – выбрать что-то одно или создать портфель инструментов? Правильного решения здесь нет. Если вы очень хорошо разбираетесь в выбранной области и можете максимально точно спрогнозировать размер прибыли и риска, то выбор единственного инструмента вполне оправдан. Портфель же выигрывает в том, что дает возможность диверсификации, которая суммарно приводит к стабильной прибыли и пониженному риску.

Существуют определенные правила, чтобы составленный портфель был максимально эффективен и действительно смог оградить вас от непредвиденных убытков – все активы должны быть тщательно подобраны с учетом корреляции, доли всех инструментов должны быть одинаковы, обязательна комбинация агрессивного и консервативного стиля торговли и другие важные моменты.

Понравилась статья? Жми на одну из кнопок — расскажи друзьям, это лучшая благодарность!Оцените статью

Загрузка…business-poisk.com