Срок полезного использования нма в бухгалтерском учете – Правильно ли использовали сроки полезного использования в бухгалтерском и налоговом учете? Правильно ли организация оприходовала на 04 счет нематериальные активы 02.12.2016?

проводки, срок полезного использования, амортизационная группа НМА

28 сентября 2018 Нематериальные активы Нематериальными активами (НМА) организации считаются имущественные объекты, которые хоть и не обладают физически выраженной формой, но, однако, приносят предприятию-правообладателю экономическую пользу – выгоду.

Нематериальными активами (НМА) организации считаются имущественные объекты, которые хоть и не обладают физически выраженной формой, но, однако, приносят предприятию-правообладателю экономическую пользу – выгоду.

Иначе говоря, разумное применение НМА способствует получению и росту прибыли.

Полноценными объектами НМА в компании могут признаваться зарегистрированные патенты, товарные знаки, имущественные права, программное обеспечение и прочие активы подобного рода.

Общие сведения

Нематериальные активы в бухучете небезосновательно относятся к категории внеоборотных активов, что обуславливает определенные их сходства с основными средствами. Их учет ведется в специальных карточках по форме НМА-1.

Так, объекты НМА, как правило, эксплуатируются компанией-правообладателем на протяжении достаточно длительного времени, обычно превышающего двенадцатимесячный период.

Кроме того, они также постепенно переносят свою балансовую стоимость на фактическую себестоимость изготавливаемой, производимой продукции (предоставляемых услуг, выполняемых работ) в порядке амортизации, то есть возмещения накапливаемого износа в течение ряда отчетных периодов.

Нужно отметить, что амортизация НМА, её бухгалтерский и налоговый учет имеют на предприятии свою специфику. Прежде всего, это связано с некоторыми сложностями, неизбежно возникающими при достоверном определении точного срока полезной эксплуатации таких объектов.

К примеру, период действия зарегистрированного патента может устанавливаться соответствующими нормами юридического характера.

Однако не для всех НМА можно однозначно определить срок действия (амортизации).

Таким образом, в учетной практике принято считать, что для нематериальным активам, по которым не представляется возможным четкое ограничение времени эксплуатации, устанавливается условный срок службы, равный 20 (двадцати) годам.

Соответственно, амортизация подобных объектов должна осуществляться предприятием на протяжении данного срока. В налоговом учете, однако, период амортизации при таких обстоятельствах сокращается зачастую до 10 (десяти) лет.

Некоторые объекты НМА, между прочим, учитываются на хозяйственном балансе компании, но при этом вообще не амортизируются. Речь идет, например, о деловой репутации предприятия – разнице между фактической ценой приобретения компании и балансовой стоимостью её активов.

Это, конечно, отдельный случай, но в большинстве возникающих ситуаций организации-правообладателю все-таки придется начислять и учитывать амортизацию имеющихся нематериальных активов. Совершение данной процедуры имеет свои особенности, что выражается как в бухгалтерском, так и в налоговом учете.

Понятие амортизации, её экономический смысл, способы начисления, методику учета также следует рассмотреть более детально.

Читайте также:

Понятие кратко и назначение

Амортизация НМА представляет собой регламентированный процесс постепенного перенесения балансовой стоимости эксплуатируемого НМА на фактическую себестоимость производимой (изготавливаемой) продукции, оказываемых услуг, выполняемых работ.

Первичная стоимость амортизируемого объекта, изначально учтенная по балансу, переносится определенными частями на себестоимость товара.

Иными словами, амортизационные отчисления в экономике предприятия небезосновательно считаются элементом себестоимости производимого продукта (выполняемой работы, оказываемой услуги).

Процесс такого перенесения стоимости

Таким образом, нормы начисления амортизации для нематериальных активов определяются на основе двух важных параметров:

Как уже говорилось ранее, если у специалистов предприятия отсутствует возможность достоверного определения срока эксплуатации НМА, подлежащего амортизации, считается, что он соответствует двадцатилетнему периоду.

Однако фактическая продолжительность амортизационного периода в этом случае не должна быть больше, чем срок деятельности самой организации.

Актив или пассив?

Амортизационные начисления для нематериальных активов списываются обычно на бухгалтерские счета, по которым учитываются понесенные организацией расходы.

Выбор конкретных счетов для списания амортизации НМА предопределяется сферой использования соответствующего объекта.

Это может быть изготовление продукции, сбыт товаров, административные цели и другие варианты. Таким образом, дебет затратных счетов (20,44,26) корреспондирует в этом случае с кредитом 05-счета.

Если НМА целенаправленно применяется компанией-правообладателем для формирования иных внеоборотных активов (к примеру, для возведения здания), амортизационные начисления по такому НМА фиксируются корреспонденцией 08-счета (дебет) с 05-счетом (кредит).

Фиксация амортизации НМА на бухгалтерском

Бухгалтерский баланс, как известно, формируется по нетто-оценке соответствующих величин, то есть за вычетом регулирующих значений.

Соответственно, в балансе не предусматривается отдельное отражение амортизации.

По каким объектам НМА не начисляется?

Начисление амортизации по конкретным объектам НМА не допускается на предприятии в следующих ситуациях:

- Если для таких активов не получается достоверно определить точный срок эксплуатации

- Некоммерческие организации

Срок полезного использования в бухучете

Сроком полезной эксплуатации объекта НМА считается временной период, на протяжении которого организация-правообладатель намеревается применять данный объект для извлечения экономической выгоды.

Измеряется этот срок общим количеством месяцев использования объекта. Он устанавливается специалистами предприятия в момент зачисления нематериального актива на учет.

Этот срок, по сути, является периодом амортизации НМА и, соответственно, используется для расчета размеров амортизационных отчислений.

Как уже говорилось ранее, если для конкретного НМА установить четкий срок эксплуатации не представляется возможным, такой актив считается условно-бессрочным, то есть имеющим неопределенный период использования, что не позволяет его законно амортизировать.

Срок эксплуатации (амортизации) объекта должен превышать 12 (двенадцать) месяцев, так как данный критерий является обязательным для признания нематериального актива в бухгалтерском учете.

Чтобы достоверно определить амортизационный срок для конкретного объекта НМА в бухучете, необходимо руководствоваться следующими параметрами:

- прогнозируемый срок полезной эксплуатации актива, на протяжении которого могут извлекаться экономические выгоды;

- срок действия законных прав у предприятия, легально обладающего продуктами интеллектуальной деятельности, а также период обязательного контроля над такими активами.

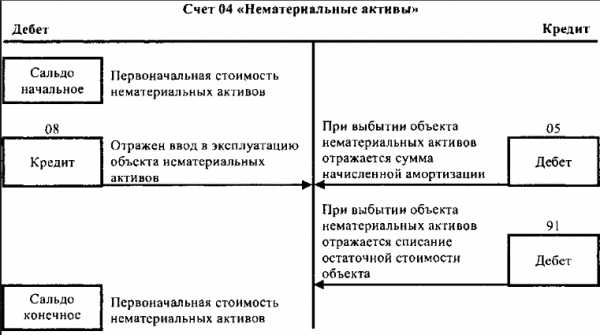

Бухгалтерский учет

Бухучет амортизационных отчислений для НМА осуществляется по 05-счету.

Исключениями в этом случае являются ситуации, когда списание амортизационных начислений для объектов производится по кредиту 04 счета, непосредственно корреспондирующего с дебетом затратных счетов, то есть без применения 05-счета.

Если говорить о 05-счете в аспекте бухучета, то надо отметить, что он является балансовым счетом пассивного характера, имеющим кредитовое сальдо.

Счет 05 используется на предприятии для обобщения данных о накопленном износе по нематериального актива, пребывающим в собственности компании-правообладателя.

Согласно общепринятому подходу, начисление амортизации учитывается по кредиту 05-счета, а списание амортизационных начислений отражается по дебету 05-счета.

Какой проводкой отражается начисление?

Типичные корреспонденции счетов, обычно используемые для бухучета начисления амортизации НМА:

Содержание операции | Дебет | Кредит |

Проводка: начислена амортизация объекта НМА:

| 20-счет, 23-счет | 05-счет |

| 26-счет | |

| 44-счет | |

| 08-счет | |

| 91/2-счет |

Начисленная амортизация НМА, выбывших на тех или иных правовых основаниях, списывается проводкой: 05 (дебет), 04 (кредит).

О выбытии нематериальных активов читайте здесь.

Налоговый учет

Для налогового учета сроком эксплуатации НМА считается временной период, измеряемый в годах/месяцах, на протяжении которого соответствующий актив будет эффективно способствовать достижению целей и выполнению задач предприятия-правообладателя.

Данный период определяется для амортизируемого объекта непосредственно при вводе его в эксплуатацию.

Его продолжительность должна быть больше 12 (двенадцати) месяцев.

Амортизационные группы

Предусматривается распределение объектов НМА на 10 (десять) амортизационных групп по срокам эксплуатации (в количестве лет):

- Первая (I) – от 1 (одного) до 2 (двух).

- Вторая (II)– более 2 (двух) и до 3 (трех).

- Третья (III)– более 3 (трех) и до 5 (пяти).

- Четвертая (IV) – более 5 (пяти) и до 7 (семи).

- Пятая (V) – более 7 (семи) и до 10 (десяти).

- Шестая (VI) – более 10 (десяти) и до 15 (пятнадцати).

- Седьмая (VII) – более 15 (пятнадцати) и до 20 (двадцати).

- Восьмая (VIII) – более 20 (двадцати) и до 25 (двадцати пяти).

- Девятая (IX) – более 25 (двадцати пяти) и до 30 (тридцати).

- Десятая (X) – более 30 (тридцати).

Выводы

Как и основные средства компании, объекты НМА постепенно переносят свою первичную (актуальную) стоимость на фактическую себестоимость продукции/услуг/работ через процедуру амортизации.

Амортизационный процесс осуществляется на протяжении регламентированного периода эксплуатации актива, установление которого имеет свои нюансы в налоговом и бухгалтерском учете.

Возможность достоверного определения срока использования НМА является основанием для его амортизации. Начисление и списание амортизации для НМА подлежат тщательному бухучету.

Вконтакте

Google+

praktibuh.ru

Амортизация НМА

Актуально на: 30 июня 2017 г.

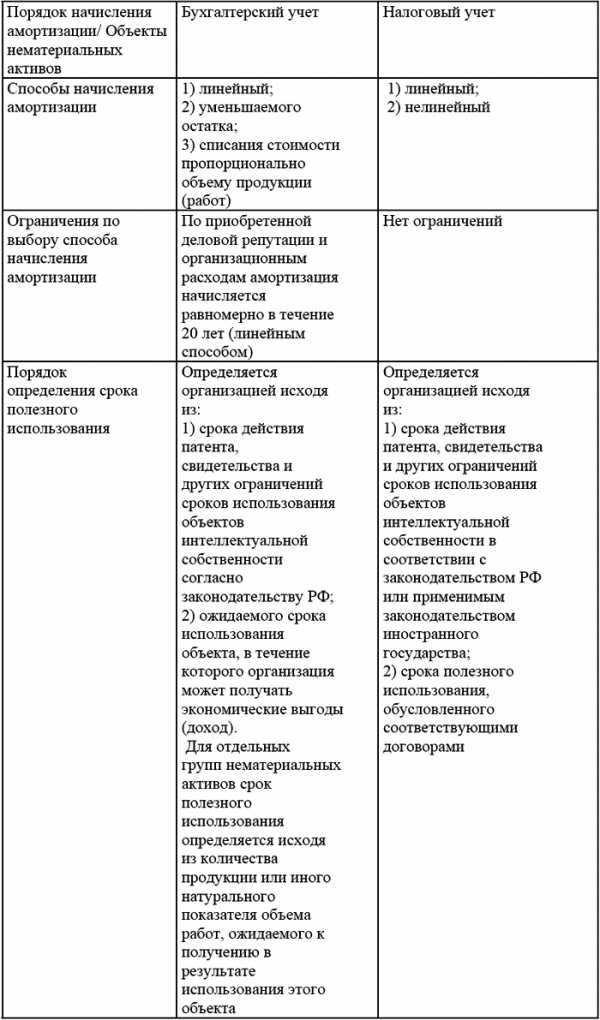

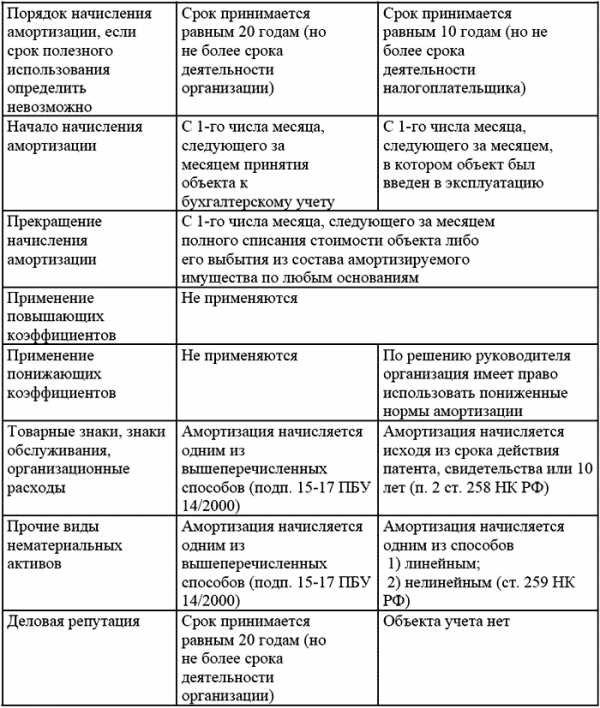

О существующих способах начисления амортизации нематериальных активов (НМА) в бухгалтерском и налоговом учете мы рассказывали в нашей консультации. А как определяется срок, в течение которого нематериальные активы амортизируются?

Амортизация НМА: как определить срок полезного использования в бухгалтерском учете?

Срок полезного использования (СПИ) нематериальных активов – это период времени, выраженный в месяцах, в течение которого организация предполагает использовать НМА для получения экономических выгод. Этот срок определяется на момент принятия НМА к бухучету (п. 25 ПБУ 14/2007). СПИ используется для определения величины амортизационных отчислений.

При применении способа амортизации пропорционально объему продукции СПИ определяется исходя из объема предполагаемой к производству продукции или иного натурального показателя.

Если СПИ по конкретному объекту надежно определить не получается, такой объект признается активом с неопределенным СПИ и, следовательно, амортизации не подлежит (п. 23 ПБУ 14/2007).

Естественно, СПИ для НМА должен быть больше 12 месяцев, поскольку этот критерий – один из обязательных для признания объекта имущества нематериальным активом (п. 3 ПБУ 14/2007).

При определении срока амортизации НМА руководствуются (п. 26 ПБУ 14/2007):

- сроком действия прав у организации на результат интеллектуальной деятельности или средство индивидуализации и периодом контроля над активом;

- ожидаемым сроком использования актива, в течение которого предполагается получать от него экономические выгоды.

Деловая репутация как особый вид НМА

В составе НМА учитывается также положительная деловая репутация, которая возникает при приобретении предприятия как имущественного комплекса. Определяется она как превышение покупной цены, уплачиваемой продавцу при приобретении предприятия, над суммой всех активов и обязательств по бухгалтерскому балансу на дату приобретения. Такая деловая репутация рассматривается как надбавка к цене, которую уплачивает покупатель предприятия, ожидающий будущие экономические выгоды от него (п.п.4, 42, 43 ПБУ 14/2007).

Срок амортизации деловой репутации единый для всех и составляет 20 лет. Причем амортизацию можно начислять только линейным способом (п. 44 ПБУ 14/2007).

Возможно ли изменение СПИ в дальнейшем?

Установить СПИ нематериального актива на момент его принятия к учету не означает, что этот срок окончательный и изменению не подлежит.

СПИ необходимо проверять ежегодно на правильность его установления. Если этот срок существенно изменился (к примеру, значительно увеличился предполагаемый период использования НМА), срок необходимо скорректировать, а возникшие корректировки отразить как изменения в оценочных значениях (п. 27 ПБУ 14/2007).

Также проверять нужно НМА с неопределенным СПИ. Если по нему появилась возможность этот срок установить, для такого НМА выбирается способ начисления амортизации, а сам объект начинает амортизироваться. Возникшие корректировки отражаются, как и при пересмотре СПИ, как изменения в оценочных значениях.

Амортизация нематериальных активов: актив или пассив?

Как правило, амортизация нематериальных активов списывается на счета учета затрат. Каких именно, зависит от того, где объект используется (производство, продажа товаров, управленческие цели и т.д.). А по кредиту, как правило, относится на счет 05 «Амортизация нематериальных активов» (Приказ Минфина от 31.10.2000 № 94н):

Дебет счетов 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т.д. – Кредит счета 05

В том случае, если объект НМА используется при создании иного имущества, к примеру, в строительстве здания, начисленная по нематериальному активу амортизация будет отражаться так:

Дебет счета 08 «Вложения во внеоборотные актив» — Кредит счета 05

Несмотря на то, что амортизация НМА отражается на пассивном счете 05, говорить об отражении амортизации в активе или пассиве бухгалтерского баланса нельзя. Ведь баланс составляется в нетто-оценке, т. е. за минусом регулирующих величин. Это значит, что в бухбалансе амортизация отдельно не отражается (п. 35 ПБУ 4/99).

Срок амортизации НМА в налоговом учете

Срок полезного использования НМА в налоговом учете – это период времени, выраженный в месяцах или годах, в течение которого объект нематериальных активов служит для выполнения целей деятельности организации (п. 1 ст. 258 НК РФ). Для амортизируемых объектов НМА этот срок устанавливается организацией на дату ввода объекта в эксплуатацию и должен быть более 12 месяцев (п. 1 ст. 256 НК РФ).

По амортизационным группам НМА распределяются аналогично основным средствам на 10 групп: с первой (1 года 10 лет).

Для расчета амортизации нематериальных активов в налоговом учете СПИ определяется исходя из срока действия патента, свидетельства, других законодательных ограничений сроков использования объектов интеллектуальной собственности или ограничений, установленных договором. Если СПИ установить нельзя, то, в отличие от бухучета, такие НМА амортизируется исходя из срока, равного 10 годам (п. 2 ст. 258 НК РФ).

По некоторым НМА организация может самостоятельно установить СПИ продолжительностью не менее 2 лет:

- исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

- исключительное право автора и иного правообладателя на использование программы для ЭВМ, базы данных;

- исключительное право автора или иного правообладателя на использование топологии интегральных микросхем;

- исключительное право патентообладателя на селекционные достижения;

- владение «ноу-хау», секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта;

- исключительное право на аудиовизуальные произведения.

glavkniga.ru

4.2. Срок полезного использования объектов нематериальных активов. Нематериальные активы: бухгалтерский и налоговый учет

4.2. Срок полезного использования объектов нематериальных активов

Норма амортизации определяется как отношение первоначальной стоимости объектов нематериальных активов к сроку полезного использования.

Первоначальная стоимость объектов нематериальных активов определяется в порядке, установленном ПБУ 14/2007. Подробно вопросы формирования первоначальной стоимости данного вида имущества рассмотрены выше.

Что касается срока полезного использования нематериального актива, то в соответствии с п. 26 ПБУ 14/2007 его определение производится исходя из:

– срока действия прав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом;

– ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды (или использовать в деятельности, направленной на достижение целей создания некоммерческой организации).

Срок полезного использования нематериального актива не может превышать срок деятельности организации.

Перечень объектов нематериальных активов и их краткая характеристика приведены в первом разделе данного издания.

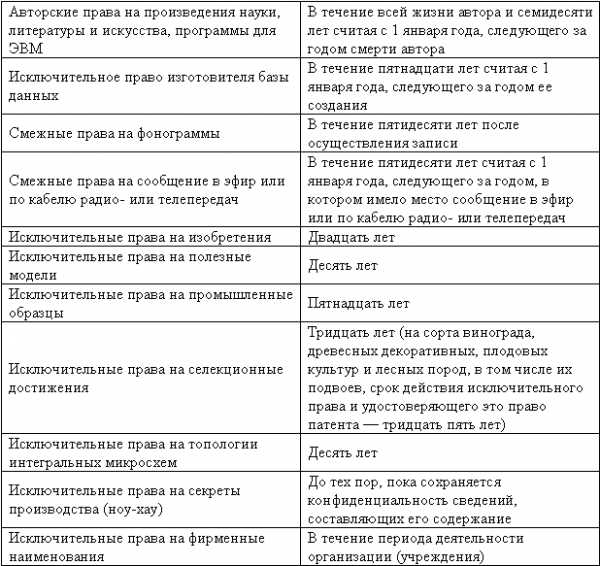

Ограничения, установленные нормами отдельных федеральных законов, приведены в таблице.

Считаем необходимым напомнить читателям, что авторское право и исключительное право на произведение – разные понятия. Авторским правом охраняется все созданное автором независимо от того, опубликовано произведение или нет. Термин «исключительное право» в этом случае применяется только к праву на издание (или иные формы гражданского оборота) на конкретное произведение, то есть на объект, в котором результаты интеллектуальной деятельности, охраняемые авторским правом, соответствующим образом структурированы, формализованы и представлены для последующей доработки (к опубликованию).

Иными словами, в отношении всех видов авторских и смежных прав расчет нормы амортизации применительно к предельному сроку действия прав не имеет практического значения, так как субъекты предпринимательской деятельности пользуются такими объектами нематериальных активов посредством заключения авторских и иных аналогичных договоров, срок действия которых существенно меньше. В этом случае норма амортизации определяется исходя из срока действия соответствующего договора. Информация о предельном периоде действия авторских и смежных прав необходима при заключении авторских договоров, с тем чтобы срок действия договора не выходил за рамки периода действия авторских и смежных прав. Например, если со дня смерти автора литературного произведения прошло 68 лет, авторский договор с наследниками не может быть заключен более чем на два года.

Для отдельных групп нематериальных активов срок полезного использования определяется исходя из количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования этого объекта. Документы системы нормативного регулирования бухгалтерского учета не уточняют, в каких ситуациях срок полезного использования объектов нематериальных активов может определяться вышеуказанным образом. По нашему мнению, правомерным применение такого способа может считаться в случае, если объект нематериальных активов приобретается под определенное количество конкретного вида продукции.

Пример.

По авторскому договору предусмотрено издание книг общим тиражом 20 тысяч экземпляров. Менеджментом издательства принято решение выпускать книгу тремя заводами – 5, 10 и 5 тысяч экземпляров. При этом срок выпуска очередного завода заранее не устанавливается, а определяется фактом продажи изданий предыдущего выпуска. В этих условиях начисление амортизации в течение всего срока действия авторского договора равными долями представляется не вполне экономически обоснованным. Более правильной можно считать схему, в соответствии с которой амортизация начисляется пропорционально количеству выпущенной продукции к общему ее объему (соответственно 25, 50 и 25 %). Так как полное списание первоначальной стоимости актива совпадает с датой определения себестоимости последнего завода, то и срок полезного использования должен быть ограничен этой датой независимо от даты окончания действия авторского договора. Это может быть объяснено тем, что после исчерпания общего объема тиража, предусмотренного договором, данный объект нематериальных активов просто не сможет приносить экономические выгоды для организации.

Срок полезного использования нематериальных активов не может превышать срок деятельности организации. Данное требование к внеоборотным активам является общим. Так как при создании организации срок ее деятельности, как правило, не устанавливается, соблюдение на практике процитированной нормы проблем не представляет. Что касается случаев ликвидации или реорганизации организаций, то для подобных ситуаций документами системы нормативного регулирования бухгалтерского учета установлена достаточно детализированная схема списания стоимости имущества. В частности, недоамортизированная часть объектов нематериальных активов при ликвидации принимается в качестве расходов, а при реорганизации – передается правопреемнику. В последнем случае общий срок полезного использования объектов нематериальных активов, как правило, не изменяется, и правопреемник в зависимости от формы реорганизации отражает во вступительном балансе либо первоначальную стоимость объектов нематериальных активов и начисленную ранее амортизацию, либо только остаточную стоимость полученных активов.

Поделитесь на страничкеСледующая глава >

econ.wikireading.ru

Учет НМА полученных безвозмездно с неопределенным сроком полезного использования.

Организацией получен безвозмездно нематериальный актив в виде торговой марки (дале-НМА) от участника общества. Произведена рыночная оценка НМА. Амортизация по НМА в соответствии с п. 23 ПБУ «Учет нематериальных активов» по активам с неопределенным сроком полезного использования не начисляется. Вся стоимость НМА единовременно отнесена на прочие расходы в текущем периоде. Правомерны действия организации?

На основании п. 19 ПБУ 10\99 «расходы организации» Расходы признаются в отчете о прибылях и убытках с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов).

Организация должна иметь большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности, п. 6 ПБУ 1\2008 «Учетная политика»).

В соответствии с Планом счетов и инструкции по его применению (в ред. Приказов Минфина РФ от 07.05.2003 №38н, от 18.09.2006 №115 н, от 08.11.2010 №142 н) По кредиту счета 98 “Доходы будущих периодов” в корреспонденции со счетом 08 “Вложения во внеоборотные активы” и другими отражается рыночная стоимость активов, полученных безвозмездно.

Организация имеющий материальный актив с неопределенным сроком полезного использования (п. 27 ПБУ 14/2007 «Учет нематериальных активов»), ежегодно должна рассматривать наличие факторов, свидетельствующих о невозможности правильно определить срок полезного использования данного актива. В случае прекращения существования этих факторов организация определяет срок полезного использования данного нематериального актива и способ его амортизации. В связи с этим возникшие корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности на начало отчетного года как изменения в оценочных значениях.

На основании вышеизложенного Организация не может признавать доход в бухгалтерском учете от поступления безвозмездно полученного НМА единовременно. Стоимость данного актива уравновешивается в бухгалтерском балансе аналогичной суммой по строке «Доходы будущих периодов».

profacc.ru

Срок полезного использования нематериальных активов

При признании нематериального актива организация должна определить, является ли срок полезной службы актива ограниченным или неограниченным, и, в первом случае установить продолжительность или количество единиц производства или аналогичных единиц, составляющих этот срок. Организации надлежит рассматривать нематериальный актив как имеющий неограниченный срок полезной службы, если анализ всех соответствующих факторов указывает на отсутствие предвидимого предела у периода, в течение которого, как ожидается, данный актив будет генерировать чистые притоки денежных средств в эту организацию.

При определении срока полезной службы нематериального актива бухгалтеру необходимо учесть множество факторов, включая:

1. предполагаемое использование актива организацией, а также способность другой группы менеджеров эффективно управлять этим активом;

2. типичный жизненный цикл для актива и публичную информацию об оценках сроков полезной службы аналогичных активов, которые используются аналогичным образом;

3. технические, технологические, коммерческие или другие типы устаревания и т.д. и т.п

В отношении нематериальных активов, возникающих из юридических прав, в стандарте отдельно оговаривается, что срок полезной службы не должен превышать периода действия таких прав, но может быть короче.

НМА с ограниченным сроком полезной службы амортизируется. НМА с неограниченным сроком полезной службы не подлежит амортизации. Срок полезной службы неамортизируемого нематериального актива должен анализироваться в каждом периоде на предмет выяснения, продолжают ли события и обстоятельства обеспечивать правильность оценки, согласно которой данный актив имеет неограниченный срок полезной службы. В случае отрицательного ответа, изменение в оценке срока полезной службы с неограниченного на ограниченный подлежит отражению в учете как изменение в бухгалтерской оценке.

Срок и метод начисления амортизации

Учету амортизации в МСФО посвящена часть стандарта IAS 16.

Под амортизацией понимается систематическое распределение амортизируемой стоимости актива на рассчитанный срок его полезной службы. Обычно амортизация прямо или косвенно относится на чистую прибыль или убыток за период.

Это обозначает, что под амортизацией понимается процесс перенесения стоимости амортизируемого объекта на готовый продукт. Амортизация признается даже в том случае, если справедливая стоимость актива превышает его балансовую стоимость.

Не менее важно также исчисление или определение срока полезной службы амортизируемого актива на основе учета следующих факторов:

Ожидаемого физического износа;

Морального износа;

Юридических ограничений на использование актива;

Других ограничений на использование актива. Надо отметить, что МСФО в обязательном порядке предполагает систематический периодический пересмотр сроков полезного использования амортизируемых активов или их групп.

МСФО предполагает периодический пересмотр сроков полезного использования амортизируемых активов или их групп, по крайней мере, обязательно в конце каждого финансового года, причем, если текущие ожидания отличаются от предыдущих оценок, то изменения в обязательном порядке отражаются в учете и финансовой отчетности как изменения в расчетной оценке, согласно стандарту IAS 3 «Учетная политика, изменения в расчетных бухгалтерских оценках и ошибки» МСФО.

Установление срока службы актива должно основываться на опыте работы с аналогичными активами, из чего вытекает применение метода аналогии при осуществлении практической работы и фактических расчетов, а не только при осуществлении анализа деятельности.

Однако в случае появления абсолютно нового актива, основанного на новой технологии, или используемого для производства новой продукции или оказания нового вида услуг рассчитать показатель срока службы достаточно сложно, но, тем не менее, необходимо.

Особенно важно точно знать, что срок полезной эксплуатации или использования актива не обязательно равен сроку физического существования актива. Он может отличаться, и значительно. Прежде всего, он может быть короче, поскольку кроме физического износа, зависящего от эксплуатационных факторов (количества смен использования актива, программы ремонта и обслуживания) необходимо использование и других факторов и, прежде всего, морального износа, вызванного:

технологическими изменениями и усовершенствованиями производства;

изменениями на рынке спроса на объем товаров или услуг, производимых с помощью данного актива;

юридическими ограничениями, такими как срок аренды.

Используемый метод амортизации должен отражать предполагаемую структуру потребления предприятием будущих экономических выгод от актива.

Метод амортизации, применяемый в отношении актива, должен пересматриваться как минимум один раз в конце каждого отчетного года и, в случае значительного изменения в предполагаемой структуре потребления будущих экономических выгод, заключенных в активе, метод должен быть изменен с целью отражения такого изменения структуры. Это изменение должно отражаться в учете как изменение в бухгалтерской оценке в соответствии с МСФО (IAS) 8.

Для погашения амортизируемой величины актива на протяжении срока его полезного использования могут применяться различные методы амортизации. К ним относятся линейный метод, метод уменьшаемого остатка и метод единиц производства продукции. Метод линейной амортизации основных средств заключается в начислении постоянной суммы амортизации на протяжении срока полезного использования актива, если при этом не меняется остаточная стоимость актива. В результате применения метода уменьшаемого остатка сумма начисляемой амортизации на протяжении срока полезного использования уменьшается. Метод единиц производства продукции состоит в начислении суммы амортизации на основе ожидаемого использования или ожидаемой производительности. Предприятие выбирает тот метод, который наиболее точно отражает предполагаемую структуру потребления будущих экономических выгод, заключенных в активе. Выбранный метод применяется последовательно от одного отчётного периода к другому, кроме случаев изменения в структуре потребления этих будущих экономических выгод.

studfiles.net

Амортизация НМА | Современный предприниматель

Амортизация нематериальных активов – специфический инструмент постепенного перевода стоимости НМА на выпускаемый продукт или оказываемую услугу. Как происходит этот процесс, расскажет наша статья.

Амортизация нематериальных активов: определение

Исчисляют износ НМА по нормам, которые устанавливает сама компания, опираясь на характер актива, его цену и срок полезного использования (СПИ), т. е. период, на протяжении которого НМА приносит предприятию доход. В свою очередь СПИ напрямую зависит от вида актива. Например, патент амортизируется в течение срока собственного действия и полезность его максимальна именно до окончания оговоренного периода.

Установить СПИ, к примеру, по программным продуктам, необходимым производству в течение определенного времени, компании также достаточно просто, и предприятия используют эту возможность, рассчитывая ожидаемый экономический доход и, соответственно, СПИ актива. А вот товарные знаки или деловая репутация работают на имидж компании постоянно. По подобным специфичным активам, определить СПИ невозможно.

ПБУ 14/2007, регулирующее использование подобного имущества, предполагает невозможность начисления амортизации по некоторым видам НМА, тем, полезность которых для предприятия не изменяется с течением времени. Для подобных активов СПИ устанавливают равный 20 годам (но не выше срока работы предприятия).

Итак, СПИ рассчитывают:

- как срок действия патента, лицензионного соглашения, либо других объектов с четко ограниченным периодом действия;

- исходя из возможности расчета ожидаемого периода использования НМА с максимальной эффективностью;

- при невозможности определения СПИ устанавливают 20-тилетний срок либо не превышающий период деятельности компании.

В ПБУ 14/2007 даются разъяснения, по каким НМА амортизация не начисляется. Это касается активов, имеющихся в некоммерческих организациях. Следует учесть, что не начисляется износ и на НМА, приобретенные компанией для дальнейшей реализации, поскольку они учитываются на счетах товаров, не участвуя в производственном процессе как непосредственный нематериальный актив.

Амортизационные группы НМА

НК РФ (ст. 257) установлено право компаний определять срок полезного использования имеющихся НМА с ограничением, заключающимся в том, что СПИ не может быть менее 2-х лет. Таким образом, объекты НМА, как амортизируемое имущество, объединяются в амортизационные группы (АГ):

№ АГ | СПИ (лет) |

II | от 2 до 3 |

III | от 3 до 5 |

IY | от 5 до 7 |

Y | от 7 до 10 |

YI | от 10 до 15 |

YII | от 15 до 20 |

YIII | от 20 до 25 |

IX | от 25 до 30 |

X | более 30 |

Расчет амортизации нематериальных активов

Для начисления износа НМА выбирают один из 3-х способов:

Выбор способа – прерогатива компании. Осуществляют его, учитывая ожидаемую выгоду от использования актива, в т. ч. и от его реализации. Выбранный метод фиксируют в учетной политике.

Линейный способ заключается в расчете суммы износа за год, базирующемся на первоначальной стоимости (ПС) и норме амортизации (НА), исчисленной из СПИ. Месячная норма (в % к ПС) для каждого объекта определяется по формуле:

Нм = (1/СПИ) х 100

Суть использования метода уменьшаемого остатка, в том, что годовой износ определяется по остаточной стоимости актива на начало года и нормы амортизации, исчисленной в соответствии с СПИ.

Метод списания стоимости в пропорции к объему производства базируется на показателях объема выпуска в отчетном году и соотношении ПС актива к предполагаемому объему за весь СПИ.

Впервые начинают производить отчисления износа с начала месяца, наступающего за месяцем постановки объекта на учет. При списании, продаже или погашении стоимости НМА начислять износ прекращают с начала месяца, следующего за месяцем, когда эти события произошли.

Амортизация нематериальных активов: счет учета

Амортизационные отчисления по нематериальным активам отражаются:

- путем аккумулирования сумм износа на балансовом счете 05 «Амортизация НМА»;

- уменьшением ПС объекта на счете 04 «НМА».

В зависимости от практикуемой методики амортизация нематериальных активов либо суммарно уменьшает активный сч. 04 или аккумулируется в пассивном сч. 05.

В первом случае амортизация нематериальных активов учитывается в дебете затратных счетов и кредите сч. 05. Во втором – учитывается по дебету этих же счетов и кредиту сч. 04, помесячно уменьшая первоначальную стоимость НМА. Целесообразным считается сочетать в компании оба этих метода учета, необходимо лишь закрепить это в учетной политике.

spmag.ru

Учет нематериальных активов в бухгалтерском учете (НМА)

Само понятие нематериальных активов для бухгалтерского учёта появилось сравнительно недавно. Но это не значит, что данное явление редкое либо неиспользуемое вообще. Напротив, эта группа обширна и практически никак не ограничивается действующим законом. Есть лишь некоторые требования, которым должен отвечать любой актив. Как и сам учёт нематериальных активов в бухгалтерском учёте.

Об основных моментах

Любое имущество на предприятии, чей срок эксплуатации длительный, относится к нематериальным активам. Для получения соответствующего статуса требуется соблюдение определённых условий:

- Отсутствие физической формы.

- Применение в процессе производства с реализацией либо для удовлетворения управленческих нужд.

- Эксплуатация на протяжении минимум года.

- Статус источника дохода в настоящем времени либо в ближайшем будущем.

- Возможный переход от одних физических лиц к другим.

Наличие прав собственности по активу обязательно для предприятия, чтобы иметь возможность распоряжаться им. Но подлежат ли такие средства амортизации? Ведь как проходит износ при отсутствии физической формы? Амортизацией называют процесс морального устаревания. Требуется учёт следующих нюансов, когда определяют сумму отчислений:

- Результаты оценки как по стоимости, так и по времени полезного использования.

- При расчёте используется только один метод производственного либо линейного типа.

- Отчисления начинаются с первого числа в месяце, который следует за отчётным периодом, когда средство было принято на учёт.

- Организации некоммерческого плана вообще освобождаются от амортизации.

Линейный метод можно применять владельцам любых типов имущества. Величина приносимого дохода, срок службы относятся к показателям без влияния в данном случае. Это актуальное решение в ситуациях, когда точный период использования вообще не получается найти и невозможно оценить прибыль, которая появится в будущем.

Что касается способа с уменьшаемым остатком, то его применяют для активов, которые за первое время эксплуатации приносят максимальную прибыль. Производственный метод отличается наибольшей гибкостью. Он зависит только от того, какое количество продукции было приобретено.

Необходимо знать стоимость имущества, иначе постановка на учёт представляется невозможной. Для бухгалтерского учёта берут изначальный показатель. Фактическая сумма, потраченная на приобретение активов, включает задолженности по кредитам, а также чистую стоимость самого актива.

После установки самой цены переходят к определению эксплуатационного срока. Основой становится продолжительность действия права собственности. Срок может иметь ограничения либо лишается их. Нематериальные активы в бухгалтерском учёте – это инструмент, позволяющий менять параметры.

Кроме того, существуют следующие причины для выбытия активов:

- Объект становится частью уставного капитала.

- Безвозмездная передача в адрес другой организации.

- Выставление на продажу.

- Списание по причине непригодности и потери основных качеств.

При самостоятельном создании активы проходят два этапа – исследования и проведение опытно-конструкторских работ. Первый состоит из следующих частей:

- Приход новых сведений.

- Переходят к поиску и анализу методов, позволяющих полученные знания применить.

- Поиск подходящего сырья.

- Поиск материалов, чьи характеристики улучшены.

Второй этап тоже далеко не самый простой:

- Проектирование, тестирование новых моделей.

- Запуск установок, прошедших отбор.

- Тестирование материалов, предварительно прошедших отбор.

Следующие явления в группу нематериальных активов не входят: расходы в связи с рекламой, постоянные покупатели и обычные клиенты, оплата для сотрудников, процесса их обучения, репутация организации, заработанная за весь период.

Какую роль играют эти средства

Нематериальные активы позволяют подтвердить оформление прав собственности на объект со стороны руководства, организации в целом. Главная цель любых средств – получение дохода, в связи с чем постоянно проводится оценка стоимости. Использование нематериальных активов даёт право на внесение изменений в капитале. При увеличении доли таких средств увеличивается конкурентоспособность. Это надо учитывать, когда ведётся учёт НМА в бухгалтерском учёте.

Какова нормативная база

Нормативная база состоит из 1 и 2 частей в Гражданском Кодексе с опорой на 1 и 2 части в Налоговом Кодексе. Также следует помнить о ПБУ №34 от 98 года и ФЗ №129.

Какие нюансы надо учесть

Для предприятий важно оформить права собственности, чтобы извлекать полученную из него прибыль. Должна присутствовать документация, подтверждающая наличие актива, осуществление охраны объекта.

На протяжении минимум одного года организация не должна проводить сделки по продаже актива. Можно лишь раз за 12 месяцев провести переоценку стоимости НМА.

Примеры и некоторые особенности

Можно привести следующие примеры принадлежности к нематериальным активам:

- права в связи с достижениями;

- знак, название объекта и другие подобные обозначения;

- собственность в виде имущества;

- права, принадлежащие авторам;

- установленные образцы, изобретения и патенты. НМА в бухгалтерском учёте – это категория, состоящая из множества позиций.

Деловая репутация компании также относится к этой категории. Как и любые затраты, связанные с данными объектами.

По каким основаниям и причинам возникают сами права? Это может быть договор на покупку и продажу, учредительный документ, патент или авторский договор.

Разновидности

Любые произведения приводят к появлению прав. Не важно, опубликовано оно или нет, относится к науке или культуре. Что такое нематериальные активы в бухгалтерском учёте, мы уже разобрались. Объектами для данной сферы деятельности будут считаться:

- архитектурные объекты и фотографии;

- искусство декоративно-прикладного характера;

- дизайн и графика, объекты живописи и скульптуры;

- аудиовизуальное оформление;

- номера в хореографии и сфере пантомимы;

- произведение из сценарного и литературного направления.

Патентом принято называть право, которое позволяет использовать, производить или продавать продукцию на основе конкретного объекта, на протяжении определённого времени. С момента написания заявки патент дают на 20 лет. Объект может быть любым – устройства, способы, вещества и так далее.

В данном направлении часто используется понятие промышленных образцов. Так называют художественные решения, в дальнейшем образующие внешний вид того или иного объекта. Новизна и оригинальность должны стать отличительными чертами любого промышленного образца. Срок защиты на данный объект равен 5 годам.

Товарные знаки также относятся к группе нематериальных активов. Эти изображения указывают на того, кто отвечает за качество обслуживания клиентов. Товарные знаки могут выполнять и другие функции:

- упрощение выделения собственников;

- помощи при распознавании именно данных продуктов;

- дополнительная информация по качеству для клиентов.

Лицензии могут выдаваться как физическим, так и юридическим лицам. Сам документ является разновидностью нематериального актива, а срок его действия равен 3 годам. Выше было отмечено, что относится к нематериальным активам в бухгалтерском учёте.

Полезное использование: как быть со сроком

Когда средство принимается для эксплуатации, сразу отсчитывается срок по полезному использованию. Это название периода не только самой активной эксплуатации, но и извлечение дохода. Нужно учитывать следующие особенности, когда определяется срок полезного использования:

- общий срок эксплуатации, которого ожидают;

- время, на протяжении которого права по собственности сохраняют силу.

Важно, чтобы срок был правильно определён самим бухгалтером. Поскольку без данного показателя не будет правильно начисляться амортизация. Лишь некоторые объекты позволяют при её определении опираться на количество произведённых услуг и единиц товаров.

Каждый год сроки использования проверяются повторно для уточнения. Если возникли изменения, то их необходимо зафиксировать. Срок действия для некоторых видов нематериальных активов может остаться без определения. Это средства, для которых не удалось определить точную цифру. Такие объекты не подлежат амортизации. Каждый год заново устанавливаются факторы, которые не дают вывести точный и определённый срок.

Если же факторы отсутствуют, то срок амортизации устанавливается. Иногда он указывается в документах, которые передаются вместе с правами на актив.

Новые правила учёта

Чтобы нематериальные активы получили отображение в документах, используется счёт 04 — это по дебету, а кредитный счёт обозначается 08. При этом документального подтверждения требует буквально любое движение средств, происходящее на предприятии. В документах отображаются все характеристики, которые используются при организации учёта и документооборота.

Когда срок использования прекращается, то происходит списание со счёта на другой – 91. Такое движение также подтверждается документально. Отражение происходит по дебету.

Нематериальный актив не списывается с баланса предприятия, если происходит передача другому лицу. В бухгалтерии просто создают проводки Д 62 К 90.1. Это для выручки от продажи. Потом оформляется амортизация: Д 20 К 05. Проводки данного типа будут актуальны в работе предприятий, у которых нормой является сдача в аренду. Отдельно оформляется амортизация НМА в бухгалтерском учёте.

Кроме того, обязательно проводится оценка. Она зависит от того, каким способом на учёт поступает тот или иной актив.

- самостоятельное создание предприятием;

- приобретение у другого участника рынка;

- получение на безвозмездной основе;

- вклад для уставного капитала, инвестиции.

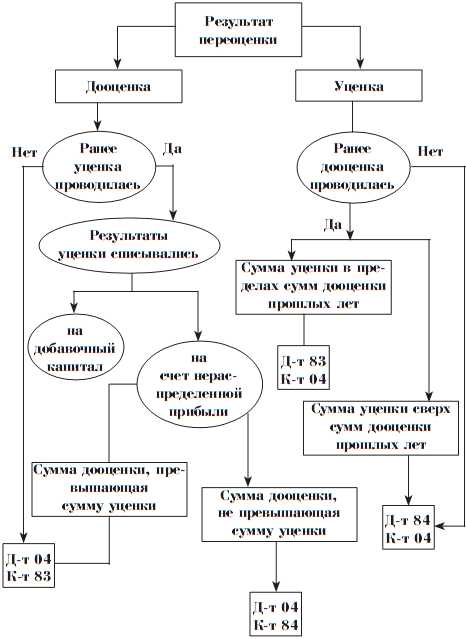

Регулярное проведение переоценки обязательно при работе с НМА, тогда меняется и амортизация. Запись к добавочному капиталу осуществляется, когда актив дооценивается. Сама оценка при таких обстоятельствах становится частью финансового результата. При этом всегда есть вероятность того, что активы потеряют ценность.

Стоит учитывать и то, что для некоммерческих организаций использование амортизации вообще не обязательно.

znatokdeneg.ru