Рынок капитала это – CGI script error

Рынок капитала

Рынок капитала (Capital Market) — система экономических отношений по поводу формирования спроса и предложения на среднесрочный и долгосрочный ссудный капитал и перераспределение свободных капиталов. Рынок капитала — это составляющая часть финансового рынка. Рынок капитала включает рынок ценных бумаг и рынок долговых обязательств сроком свыше одного года.

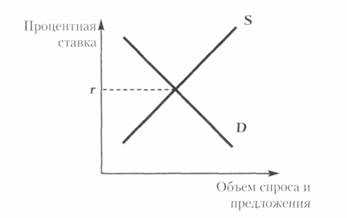

Рынок капитала (capital market) — рынок, обеспечивающий направление — через банки и другие подобные учреждения — сбережений населения (сберегаемого дохода) на финансирование инвестиций и/или бюджетного дефицита. Равновесие на рынке капитала предполагает равенство предложения депозитов спросу на кредиты. Поскольку аккумулирование денежных средств происходит через банки, а инвестирование, соответственно, — через кредит, то процентная ставка играет ключевую роль в установлении равновесия в экономике в целом (равновесие на рынке капитала приводит, в свою очередь, к равновесию товарных рынках).

Функционирование рынка капитала позволяет предприятиям решать проблемы как формирования инвестиционных ресурсов для реализации реальных инвестиционных проектов, так и эффективного финансового инвестирования (долгосрочных финансовых вложений).

Рынок капитала выполняет следующие функции:

- объединяет мелкие, разрозненные денежные сбережения населения и субъектов хозяйствования и создает большие денежные фонды;

- трансформирует привлеченные денежные средства в ссудный капитал в целях финансирования национальной экономики и домашних хозяйств;

- обеспечивает покрытие дефицита бюджета государства.

Функционирование рынка капитала позволяет субъектам хозяйствования решать проблемы формирования инвестиционных ресурсов для реализации инвестиционных проектов и предоставляет возможности для осуществления финансового инвестирования.

Значение рынка капитала заключается в том, что он открывает широкие возможности для финансирования инвестиций в экономику. Основными институтами рынка капитала являются фондовые биржи, инвестиционные компании, банки, государство, брокерские и дилерские фирмы, регистраторы, другие финансовые компании и технические посредники. На рынке капитала могут работать все субъекты денежного рынка — кредиторы, заемщики и финансовые посредники. В частности, банки эмитируют финансовые инструменты (акции, облигации) для наращивания собственного капитала, а также могут покупать фондовые ценности других компаний с целью торговли или получения прибыли.

Классическими операциями на рынке капитала являются операции с фондовыми инструментами (фондовыми ценностями) — акциями, средне- и долгосрочными облигациями, долгосрочными депозитами и кредитами банков, операции специализированных инвестиционных и финансовых компаний. Финансовые активы, обращающиеся на рынке капитала, как правило, менее ликвидны, чем денежные средства, и имеют более высокий уровень риска. Однако они могут обеспечить стабильный и высокий доход.

Инструменты, используемые на рынке капитала, разделяют на две группы:

- акции, которые являются требованиями на долю в активах акционерного общества и в чистом доходе в виде дивидендов;

- средне- и долгосрочные облигации, которые являются долговыми обязательствами эмитентов выплачивать владельцу облигации заранее определенную сумму денежного дохода в форме процентов (или купонных выплат) с определенной периодичностью.

Различают рынок отдельных финансовых инструментов (акций, облигаций), региональный рынок, национальный и международный рынок капитала.

(См. Денежный рынок, Ипотечные ценные бумаги, Финансовое посредничество, Эмиссионная деятельность банка).

discovered.com.ua

Рынок капиталов

Рынок капиталов – отношения между субъектами, где формируется спрос, перераспределение и предложение на финансовые активы.

Понятие рынка капиталов

Рынок капиталов включает в себя:

-

рынок реального капитала – рынок ресурсов и основных фондов, материальных благ, созданных людьми, которые используются для участия в производстве;

-

рынок финансового капитала – рынок, где осуществляется процесс торговли финансовыми инструментами.

Развитие рынка капиталов играет большую роль в условиях рыночной экономики. Он служит для аккумулирования финансовых средств, которые затем могут трансформироваться в судные и перераспределяются в виде займов или инвестиций.

При перераспределении финансовых инструментов, действуют свои определенные законы. Государство осуществляет контроль над процессами, которые происходят на рынке капитала. Жесткое административное влияние крайне нежелательно, так как это негативно сказывается на инвестиционной привлекательности и отпугивает участников рынка. Но все же каждая страна производит своеобразное регулирование рыночных процессов с помощью нормативных актов. От правильности решений и принятия необходимых законов зависит успех развития финансового рынка.

Структура рынка капиталов

Финансовый рынок состоит из нескольких рынков, которые связаны между собой и друг друга дополняют. Итак, его структуру можно представить как совокупность рынков:

-

Валютный рынок создает условия для отношений между продавцами и покупателями валюты. Этот рынок один из самых больших, его субъектами являются компании, занимающиеся экспортно-импортными операциями, нерезиденты и другие. Кроме того, на этом рынке производится международное движение капитала. Из-за большого объема проводимых операций, на рынке присутствует множество посредников, которые занимаются покупкой и продажей валюты не с целью дальнейшего перераспределения, а для получения прибыли на разнице в курсе.

-

Рынок страховых услуг – также является довольно масштабным. В России он менее выражен, но в странах Европы и США объемы такого рынка велики. Страховые компании осуществляют свою деятельность во многих странах, благодаря аккумулированию значительного количества финансовых инструментов, они осуществляют инвестиции в различные сферы экономики.

-

Кредитный рынок – совокупность отношений между субъектами, нуждающимися в финансовых ресурсах и теми, кто их может предоставить. Кредитный рынок является фундаментальным для развития экономики. Его участники аккумулируют финансы посредством привлечения свободных ресурсов физических и юридических лиц для дальнейшего инвестирования в производство или для стимулирования покупательской способности.

-

Рынок акций (фондовый) – механизм привлечения финансовых инструментов путем выпуска акций для дальнейшего перераспределения и инвестирования в экономику.

utmagazine.ru

Рынки капитала (Capital Markets) — Инвестопедия: инвестиционная энциклопедия

Рынки капитала — это рынки для покупки и продажи активов и долговых инструментов. Рынки капитала представляют собой канал капиталов и инвестиций между поставщиками капитала (такими как розничные инвесторы и институциональные инвесторы) и пользователями капитала (такими как бизнес, государственные и частные лица). Рынки капитала имеют жизненно-важное значение для функционирования экономики, поскольку капитал является важным компонентом для развития экономики. Рынки капитала включают в себя первичные рынки (место первоначального предложения акций, эмитированных компанией), и вторичные рынки, предназначенные для обеспечения максимальной ликвидности ценных бумаг, а также для регулирования торговли ими.

Подробнее о Рынках капитала

Рынки капитала представляют собой широкую категорию рынков, облегчающих покупку и продажу финансовых инструментов. В частности, существуют две категории финансовых инструментов, являющихся основными на рынке. Это долевые ценные бумаги, которые часто называют акциями, и долговые ценные бумаги, которые также известны как облигации.

Рынки капитала контролируются различными регуляторами в зависимости от страны. В США, например, эту функцию выполняет Комиссия по ценным бумагам и биржевой деятельности. Хотя рынки капитала, в основном, сосредоточены в финансовых центрах по всему миру, большинство сделок, проходящих внутри рынков капитала, осуществляются через компьютеризированные электронные торговые системы. Некоторые из них открыты и доступны всем желающим, другие очень жестко регулируются.

Кроме вышеперечисленных различий, рынки капитала также обычно делятся на две категории рынков, первая из которых, относится к первичным рынкам. На первичных рынках, акции и облигации выпускаются непосредственно компаниями для инвесторов, бизнеса и других институтов, зачастую через андеррайтинг. Первичные рынки позволяют компаниям привлекать капитал без или до проведения первичного публичного размещения акций, что позволяет получать больше прямой прибыли. Затем компания может провести первичное публичное размещение акций, чтобы сгенерировать более ликвидный капитал. В таком случае, компания, как правило, продает свои акции нескольким инвестиционным банкам или другим фирмам.

После первичного рынка акции переходят на вторичный рынок, где инвестиционные банки, другие фирмы, частные инвесторы и множество других участников рынка перепродают свои долевые и долговые ценные бумаги инвесторам. Это происходит на фондовых рынках или на рынках облигаций, которые располагаются на биржах по всему миру, таких как Нью-Йоркская фондовая биржа или NASDAQ. Очень часто торговля осуществляется с помощью компьютеризированных торговых систем. От перепродажи ценных бумаг на вторичном рынке эмитент не получает за это денег. Однако компания-эмитент, скорее всего, будет иметь в своем распоряжении некоторое количество акций, зачастую в форме капитала.

Рынки капитала включают в себя большое количество участников, таких как индивидуальные инвесторы, институциональные инвесторы (сюда относятся пенсионные фонды и взаимные фонды), муниципалитеты и правительства, компании и организации, банки и другие финансовые институты. Некоторые из участвующих в рынках капитала групп, включая правительства, могут выпускать долговые обязательства через облигации (они называются государственными облигациями), однако правительства не могут выдавать собственный капитал за счет акций. Поставщики капитала обычно хотят получить максимально возможную отдачу при минимально возможном риске, в то время как пользователи капитала хотят увеличить его по минимально возможной стоимости.

Размер рынков капитала той или иной страны прямо пропорционален размеру ее экономики. США — крупнейшая экономика в мире, имеет самые большие рынки капитала. Рынки капитала перемещают деньги от людей, обладающих ими, к организациям, которые нуждаются в деньгах для того, чтобы быть более производительными, поэтому рынки капитала имеют решающее значение для функционирования современной экономики. Кроме того, еще одна важность рынков капитала заключается в том, что капитал и ценные бумаги, часто рассматриваются в качестве показателя относительного состояния здоровья рынков по всему миру.

С другой стороны, в условиях глобализации экономики, все рынки капитала связаны между собой, поэтому малейшие проблемы в одном уголке земного шара могут вызвать серьезные последствия в другом. Лучше всего подобное поведение иллюстрируется глобальным кредитным кризисом 2007-2009 гг., который был спровоцирован крахом ипотечных ценных бумаг США. Последствия этого кризиса отразились на всех мировых рынках капитала, так как банки и институты в Европе и Азии перевели триллионы долларов в эти ценные бумаги.

Люди часто путают или приравнивают рынки капитала к денежным рынкам, хотя они различаются по нескольким важным аспектам. Рынки капитала отличаются от денежных рынков тем, что они используются исключительно для среднесрочных и долгосрочных инвестиций от года или более. Денежные рынки, наоборот, ограничены торговлей финансовыми инструментами, со сроками погашения не более одного года. Денежные рынки также используют различные финансовые инструменты, чего рынки капитала не делают. В то время как рынки капитала используют капитал и долговые ценные бумаги, денежные рынки используют депозиты, кредитование под залог и векселя.

Из-за существенных различий между этими двумя видами рынков, они часто используются по-разному. Из-за более длительного периоды инвестиций, рынки капитала часто используются для покупки активов, денежные достоинства которых инвесторы смогут оценить с течением времени, получая доходы от прироста капитала, и продавая активы, как только настанет подходящее время.

Денежные рынки часто используются, в основном, для небольших по количеству капиталов или просто используются фирмами в качестве временного хранилища средств. С помощью регулярного взаимодействия с денежными рынками, компании и правительства способны поддерживать желаемый уровень ликвидности на постоянной основе. Кроме того, из-за их краткосрочного характера, денежные рынки часто считаются более безопасными, чем инвестиции, сделанные на рынке акций. Это связано с тем, что более длительные сроки трудно предсказуемы. Таким образом, капитал и долговые ценные бумаги, как правило, считаются более рисковыми инвестициям, чем инвестиции, сделанные на денежном рынке.

investassist.ru

РЫНОК КАПИТАЛА — это… Что такое РЫНОК КАПИТАЛА?

РЫ́НОК КАПИТА́ЛА, сфера спроса и предложения финансовых ресурсов, используемых в качестве инвестиций. (см. ИНВЕСТИЦИИ) Посредством рынка капитала большая часть денежных средств, поступающих от частных инвесторов, банков, (см. БАНК) пенсионных фондов, страховых компаний и др., вкладывается в коммерческие, производственные проекты, ценные бумаги (см. ЦЕННЫЕ БУМАГИ) или имущество в целях получения дохода. В деятельности рынка капитала участвуют также фондовые биржи, (см. ФОНДОВАЯ БИРЖА) которые выпускают акции (см. АКЦИЯ (ценная бумага)) и облигации (см. ОБЛИГАЦИЯ), выступающие в качестве капитала.Затем инвестиции направляются фирмам на рынок физического капитала (зданий, сооружений, оборудования, строительных работ), где приобретаются элементы капитала фирмы.

На практике основным средством получения собственного капитала является выпуск и продажа различного акций, владельцы которых не могут вернуть их фирме-эмитенту, но вправе продать на фондовом рынке. Цена акций на этом рынке определяется ожиданиями относительно доходов, которые фирма может заработать для своих владельцев в будущем.

В состав рынка капитала входят разные сектора, различающиеся условиями купли-продажи денежного капитала: кредитный рынок, рынок акций и рынок долговых обязательств фирм (облигаций).

Цена на рынке капитала определяется взаимодействием предложения капитала со стороны владельцев сбережений и спроса со стороны фирм, нуждающихся в средствах для инвестиций. Величина спроса здесь определяется ситуацией на рынках товаров, выпускаемых фирмами, а также прибыльностью, с которой фирмы могут использовать средства, привлеченные с рынка капитала. Такая оценка производится на основе пересчета денежных сумм, затраченных или полученных в различные годы, к одному моменту времени. Предложение капитала зависит от размеров сбережений, срока отвлечения средств и риска инвестирования. Все эти факторы влияют как на размеры предложения, так и на цену, которую владельцы сбережений требуют от фирм за право пользования своими средствами. Как правило, чем выше риск инвестирования и дольше срок отвлечения средств, тем более высокой платы требуют владельцы сбережений.

Наличие и развитость рынка капитала отличают промышленно развитые страны от развивающихся.

dic.academic.ru

Что такое рынок капитала и его основные законы

Рынок капитала — рынок, на котором происходит перераспределение свободных капиталов и их инвестиция в финансовые активы. Проще говоря, это рынок купли-продажи капитала. Посредством рынка, денежные средства, поступающие от банков, фондовых бирж, страховых компаний, пенсионных фондов вкладываются в коммерческие предприятия, ценные бумаги, производственные проекты. Капитал делится на 2 типа: вещественный (физический) и невещественный (незримый).

К вещественному относятся: здания, автомобили, сооружения и прочая недвижимость. К незримому капиталу относят: навыки, знания и умения, с помощью которых можно качественнее произвести какое-либо благо.

Мнение: рынок капитала — это история про деньги.

Рынок капитала — это рынок купли-продажи капиталов и их перераспределения в коммерческие предприятия.

Законы рынка капитала

- Многоукладность – наличие разных видов экономических укладов. Существует 2 вида укладов: формационные (первобытно-общинный, рабовладельческий, феодальный, капиталистический) и неформационные (патриархальный, мелкое натуральное хозяйство и мелкотоварный)

- Хозяева — лидеры натурального производства. В условиях рыночной экономики такие лидеры становятся предпринимателями, имеющими собственные названия в разных сферах экономики: фермеры, ремесленники

- Риск — не один участник капиталистического рынка не чувствует себя в безопасности. Каждый должен вести борьбу на пределе своих возможностей.

- Спрос равен предложению. (Эту теорию впервые ввёл знаменитый экономист Лион Вальрас).

Коммерция и предпринимательство

Коммерция — участие в торговой деятельности, направленной на продажу товаров или услуг, с целью получения прибыли. С развитием интернета, появилась электронная коммерция. Она предполагает заключение коммерческой сделки с любым пользователем сети. В процессе коммерческой деятельности, торговые специалисты изучают спрос на товары и рынок их сбыта. Так же проводится большая работа по формированию ассортимента. Коммерческие функции можно разделить на 2 типа:

- Функции, которые несут коммерческий характер ( перепродажа, закупка, продажа).

- Функции, которые несут производственный характер ( отгрузка, доставка, поставка).

Предпринимательство — экономическая деятельность, направленная на получение прибыли от производства и продажи товаров или услуг. Может осуществляться физическим или юридическим лицом. Основными средствами воздействия предпринимателя на потребителя являются следующие факторы:

- новизна товара;

- качество;

- цена;

- доступность;

- степень универсальности товара;

- внешний вид и упаковка;

- возможность воспользоваться услугами послепродажного сервиса;

- соответствие государственным или общепринятым стандартам;

- престижность и привлекательность рекламы и т. д.

Полезно: вопросы начинающих предпринимателей.

Движение промышленного капитала

Промышленный капитал — капитал, направленный на создание товаров в области материального производства. Так же существует 3 типа капитала:

- денежный

- производительный

- товарный

Капитал проходит 3 стадии:

1 стадия: превращение денежного капитала в производственный ( покупка товаров, раб. силы и средств производства)

2 стадия: превращение производственного капитала в товарный. Средства производства становятся вещественным носителем постоянного капитала.

3 стадия: превращение товарного капитала в денежный.

Понимание рабочей силы, как товара

Рабочая сила – способность человека к труду или какой-либо деятельности, совокупность его духовных и физических возможностей, которые индивид использует в своей деятельности.

Рабочую силу называют товаром. Особенность «рабочей силы» как товара состоит в том, что его носителем является работник с его правами как человека и гражданина общества.

Выручка, издержки, прибыль

Выручка (чистая прибыль ) — сумма денежных средств, полученная предприятием или предпринимателем от реализации какой-либо продукции. Чистая прибыль =Доходы-расходы

Издержки производства- затраты, связанные с производством товаров. Отражаются в виде себестоимости. Включают в себя расходы на оплату труда, мат. Затраты, налоги и проценты на кредиты

Прибыль-положительная разница, между доходами и затратами. Если же разница отрицательная, то бизнес неуспешен.

Карл Маркс: Экономические эпохи различаются не тем, что производится, а тем, как производится, какими средствами труда.

Самый популярный материал месяца: до 300 тысяч без процентов до 1 года, но только на покупки — расскажу, где взять.

kudavlozitdengi.adne.info

Структура рынка капитала

Рынок капиталов – в общем определении это такая часть финансового рынка, в которой формируются как спрос, так и предложение, в большинстве случаев, — на долгосрочный или среднесрочный заемный капитал

Особенная сфера рыночных отношений, в которой объект сделки — денежный капитал, предоставляемый в ссуду, и здесь же одновременно формируются как спрос, так и предложение на это.Заемный капитал — это те средства, которые передаются в ссуду под установленный процент, и обязательное условие при этом – возвращение капитала.

Кредит — одна из форм перемещения ссудного капитала. Основой его являются средства, высвобождаемые воспроизведением: это часть оборотного капитала в денежном эквиваленте, различные амортизационные фонды предприятий, прибыль, которая идёт на расширение и обновление производства, а ещё — сбережения и денежные доходы населения.

Функциональная точка зрения на р.к.: это такая система рыночных отношений, обеспечивающая перераспределение и аккумуляцию капиталов, для того, чтобы обеспечить постоянный процесс воспроизводства. Институциональная точка зрения — совокупность всевозможных фондовых бирж и кредитно-финансовых учреждений, с помощью которых заемный капитал перемещается.

Т.о., рынок капиталов — неотъемлемый сектор финансового рынка, распадающийся на рынок долгосрочных среднесрочных кредитов и рынок ценных бумаг. Также – это основной источник инвестиционных долгосрочных ресурсов для корпораций, правительства и банков.

Рынок капиталов эволюционировал от появления рынка простейшего товарного производства, где обращение было в форме ростовщического капитала — к очень широкому развитию разнообразия рынка.

Наиболее развитый рынок капиталов в мире – в США. Он известен большой разветвленностью, существованием огромной и сильной кредитной системы и не менее внушительного рынка ценных бумаг, а также самым высоким уровнем накопительных сбережений.

Рынок капиталов — один из основных, главных сегментов в финансовом рынке.

Главными участниками на этом рынке являются:

• обычный первичный инвестор, т.е. владелец каких-либо независимых финансовых ресурсов, мобилизованных банками и переведёнными в заемный капитал; • профессиональные посредники – разнообразные кредитно-финансовые организации, которые проводят аккумуляцию (т.е. непосредственное привлечение) денежного капитала, превращая их в капитал ссудный и, также проводят после этого временную передачу его заемщикам на основе возврата за плату в виде установленных заранее процентов; • заемщик — физическое и юридическое лицо, или же государство. Заёмщик испытывает нехватку финансовых ресурсов и готов заплатить посреднику-профессионалу за временное пользование ими.

mdmspb.com

Глава 27.

Рынок

капитала И рынок заемных средств 1. Рынок капитала Рынок капитала — рынок, на котором продаются и приобретаются инвестиционные ресурсы. Капитал можно, прежде всего, разделить на (физический)

материально-вещественный и невещественный. Невещественный (незримый) капитал — знания, умения и информация, которые могут быть использованы

для производства благ и их продажи (патенты, лицензии, авторские права,

человеческие навыки, торговая марка и пр.) Невещественный капитал иначе называется человеческим и, по сути своей, он является разновидностью трудовых ресурсов. Поэтому под капиталом

как таковым обычно подразумевают материальный — физический капитал. Физический (материально-вещественный) капитал — здания, сооружения, машины, сырье и

т.п. | Физический капитал разделяется на основной капитал и оборотный. Основной капитал служит в течение нескольких лет и подлежит замене

только в случае износа или негодности, в которую может прийти со временем. Основой капитал включает в себя активы (то есть то, что может принести доход) длительного пользования (здания, сооружения,

машины, оборудование). \ Оборотный капитал целиком расходуется в течение одного

производственного цикла (от начала производства благ до выпуска готовой

продукции). Оборотный капитал тратится на приобретение средств для каждого

цикла: сырья, основных, вспомогательных материалов труда и т. п. Капиталом являются и денежные средства, которыми обладает

фирма или потребитель. Денежные средства, на которые потребитель, например,

может приобрести необходимые блага для последующего потребления, а фирма —

ресурсы для производства благ. Деньги (или финансовый капитал) могут как находиться в собственности потребителя или фирмы, так и берутся взаймы, то есть представляют

собой заемный капитал. Заемный капитал (кредит) — денежные средства, которые

могут быть предоставлены фирме (потребителю) в пользование на строго фиксированное время и под установленную в договоре займа плату Примером займа для потребителя может быть потребительское

кредитование, покупка в рассрочку. Принципиальное отличие заемного капитала

состоит в том, что он непременно должен быть возвращен, причем с определенной

платой за его предоставление и использование (процент). Собственный капитал — денежные средства, предоставляемые фирме в обмен на право совладения ее имуществом и доходами, обычно не подлежат возврату и приносят доход, зависящий

от итогов работы фирмы. Владельцы капитала безвозвратно отдают свои средства для

использования их в деятельности фирмы и при этом становятся вкладчиками или,

например, совладельцами фирмы. Собственный капитал предоставляется фирме без

ограничения сроков пользования и без фиксации платы, которую владелец капитала

(вклада, инвестиций) хотел бы получить взамен. Инвестиции — это увеличение запаса капитала фирмы. Заемные средства и инвестиции играют ключевую роль в современном бизнесе: одни контрагенты рынка берут распределении ролей в фирме подробнее смотрите в Теме

«Производство (теория фирмы)». денежные средства в займы и пускают их в оборот, чтобы

получить прибыль, другие — дают в долг или инвестируют, чтобы в будущем получить

больше (например, процент с этой прибыли). Благодаря вовремя вложенному

финансовому капиталу запускается выгодное производство, строится бизнес. А на дальновидном инвестировании и кредитовании формируются новые финансовые

капиталы. Как мы уже говорили ранее, деньги — самый ликвидный ресурс60. А значит, и самый важный для предпринимателя, бизнеса, фирмы, потребителей. Поэтому операции с финансовым капиталом — на рынке заемных

средств — рассмотрим подробнее. 2. Поведение потребителя на рынке капитала (межвременной

выбор) Аналогом собственного капитала фирмы для потребителя могут

являться средства, которые находятся в собственности потребителя. Собственные

средства для потребителя — это его доход. Человек может целиком потреблять свой

доход или частично сберегать его, чтобы обеспечить свое будущее потребление.

Такое поведение потребителя называется межвременным выбором. Одни люди делают сбережения, помещая деньги под проценты в банк. Другие совершают покупки, пользуясь для их оплаты кредитом. Одни фирмы

нуждаются в деньгах для осуществления выгодных проектов, и им требуются

кредиты. У других — есть деньги, но нет возможности их немедленно потратить, и они предпочитают дать их в долг под проценты. Предоставление и получение денег в долг

— это основной тип сделок, совершаемых на рынке заемных средств. Этот рынок

дает возможность потребителям и фирмам распределять во времени свои расходы

наиболее выгодным для себя образом. Процессы на рынке заемных средств оказывают

существенное влияние на распределение ресурсов, и, следовательно, на экономику в целом. Люди, которые предпочитают сберегать денежные средства или,

наоборот, использовать их исключительно для потребления в настоящем времени,

сравнивают текущее потребление с будущим. Сбережения — это остаток от доходов потребителя после

оплаты расходов, связанных с текущим потреблением. Поведение потребителя можно отобразить при помощи частного

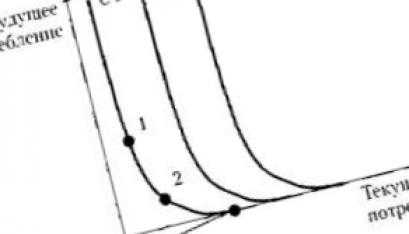

вида кривых безразличия — кривых временных предпочтений. Кривые временных предпочтений характеризует набор решений человека о потреблении в настоящем

или будущем. . В точке касания кривых временных предпочтений линии

текущего потребления (ось абсцисс) сбережения равняются нулю, то есть все свои

доходы человек тратит исключительно на потребление в настоящем времени. Точка 1

на первой кривой безразличия характеризует поведение потребителя, при котором он решает часть денежных средств сберечь, а не потреблять весь свой доход без

остатка. Точка 2 иллюстрирует ситуацию, при которой потребитель сберегает еще

больше. Но решение сберегать большую сумму дается ему труднее — это отражается в том, что кривая безразличия принимает крутой наклон (почти вертикальное

положение). Но ведь человек не просто так отказывается от текущего

потребления. Он рассчитывает получить в будущем не ту сумму, от которой

отказался в настоящем, а много больше, то есть те же деньги плюс вознаграждение

(плата) за решимость отказаться от потребления в настоящем. Соответственно,

чем больше потребитель жертвует, тем больше надеется получить в будущем.

Степень «вознаграждения» за сбережения определяется размером ставки процента. Ссудный процент — это цена, которая уплачивается

собственнику капитала за использование I его денежных средств в течение

определенного периода времени. Потребитель отказывается от части своих средств и вкладывает деньги, например, в банк. Банк дает кредит фирме и со временем

получает долг с платой за пользование капиталом (процентами) и возвращает

деньги потребителю (также с процентами). Однако потребитель не может сберегать бесконечное

количество денежных средств. Его возможности определяются уровнем его

межвременного бюджетного ограничения. Межвременное бюджетное ограничение представляет собой тот размер сбережений, который

может себе позволить потребитель, то есть разность между его доходом и текущим потреблением. Межвременное бюджетное ограничение показывает возможность

переключения текущего потребления на будущее. Угол наклона линии межвременного

бюджетного ограничения характеризуется размером процентной ставки. Чем больше

ставка ссудного процента, тем более крутой наклон у линии бюджетного ограничения

и тем более высокий уровень сбережений может себе позволить данный потребитель. В точке касания кривых временных предпочтений линии

текущего потребления (ось абсцисс) сбережения равняются нулю, то есть все свои

доходы человек тратит исключительно на потребление в настоящем времени. Точка 1

на первой кривой безразличия характеризует поведение потребителя, при котором он решает часть денежных средств сберечь, а не потреблять весь свой доход без

остатка. Точка 2 иллюстрирует ситуацию, при которой потребитель сберегает еще

больше. Но решение сберегать большую сумму дается ему труднее — это отражается в том, что кривая безразличия принимает крутой наклон (почти вертикальное

положение). Но ведь человек не просто так отказывается от текущего

потребления. Он рассчитывает получить в будущем не ту сумму, от которой

отказался в настоящем, а много больше, то есть те же деньги плюс вознаграждение

(плата) за решимость отказаться от потребления в настоящем. Соответственно,

чем больше потребитель жертвует, тем больше надеется получить в будущем.

Степень «вознаграждения» за сбережения определяется размером ставки процента. Ссудный процент — это цена, которая уплачивается

собственнику капитала за использование I его денежных средств в течение

определенного периода времени. Потребитель отказывается от части своих средств и вкладывает деньги, например, в банк. Банк дает кредит фирме и со временем

получает долг с платой за пользование капиталом (процентами) и возвращает

деньги потребителю (также с процентами). Однако потребитель не может сберегать бесконечное

количество денежных средств. Его возможности определяются уровнем его

межвременного бюджетного ограничения. Межвременное бюджетное ограничение представляет собой тот размер сбережений, который

может себе позволить потребитель, то есть разность между его доходом и текущим потреблением. Межвременное бюджетное ограничение показывает возможность

переключения текущего потребления на будущее. Угол наклона линии межвременного

бюджетного ограничения характеризуется размером процентной ставки. Чем больше

ставка ссудного процента, тем более крутой наклон у линии бюджетного ограничения

и тем более высокий уровень сбережений может себе позволить данный потребитель.  Прямая линия на графике (сплошная) характеризует данный

уровень межвременного бюджетного ограничения для данного потребителя. Точка 1 —

точка касания кривой временных предпочтений и линии межвременного бюджетного

ограничения при данной ставке ссудного процента. Эта точка является точкой

межвременного равновесия. Если ставка процента возрастает, то линия бюджетного

ограничения меняет свой наклон — и потребитель может решиться на больший объем

сбережений, потому что получит при этом адекватное вознаграждение. Если же ставка ссудного процента относительно невысока, то сберегать потребителю невыгодно. Зато выгодно брать в кредит, воспользоваться

системой потребительского кредитования или выплат в рассрочку за товары,

например, за бытовую технику или квартиру. Таким образом, в зависимости от размера ставки процента

образовывается две различных схемы отношения потребителя к текущему и будущему

потреблению: Прямая линия на графике (сплошная) характеризует данный

уровень межвременного бюджетного ограничения для данного потребителя. Точка 1 —

точка касания кривой временных предпочтений и линии межвременного бюджетного

ограничения при данной ставке ссудного процента. Эта точка является точкой

межвременного равновесия. Если ставка процента возрастает, то линия бюджетного

ограничения меняет свой наклон — и потребитель может решиться на больший объем

сбережений, потому что получит при этом адекватное вознаграждение. Если же ставка ссудного процента относительно невысока, то сберегать потребителю невыгодно. Зато выгодно брать в кредит, воспользоваться

системой потребительского кредитования или выплат в рассрочку за товары,

например, за бытовую технику или квартиру. Таким образом, в зависимости от размера ставки процента

образовывается две различных схемы отношения потребителя к текущему и будущему

потреблению:

Но стоит заметить, что представление рынка заемных средства

как совершенно конкурентного идеализированно. Во-первых, потому что товар на реальном рынке заемных

средств не является совершенно однородным: предоставление денег взаймы

сопряжено с риском невозврата долга, и уровень риска в различных сделках неодинаков.

Соответственно, чем больше риск, тем больше должна быть и плата за пользование

кредитом, т. е. процентная ставка. Кроме того, на реальном рынке капитала продавцы и покупатели чаще всего не встречаются друг с другом. Сделки совершаются через

посредников, роль которых выполняют банки и другие финансовые институты. При

непосредственном контакте партнеров процент, под который один из них берет

деньги в долг, в точности совпал бы с процентом, под который другой их дает.

При сделке, совершаемой через посредника, партнеры оплачивают его услуги.

Значит, посредник, предоставляющий кредит от своего имени, берет на себя

значительную часть риска невозврата долга, и это дополнительно повышает цену его

услуг. РЕЗЮМЕ Капитал, которым владеет фирма, прежде всего, можно

разделить на физический и невещественный. Физический капитал, в свою очередь,

разделяется на оборотный и основной. Финансовый капитал фирмы (деньги) также

является физическим. Отдельно имеет смысл рассматривать разделение финансового

капитала фирмы на собственный и заемный. В собственный капитал фирмы средства

инвестируются в обмен, например, на совладение или долю прибыли. Заемный

капитал фирма берет в кредит под определенный ссудный процент. Потребитель на рынке заемных средств выбирает между текущим

потреблением и сбережением на будущее (то есть хранением денег в банке по процент). Кроме того,

потребители могут использовать систему кредитования для обеспечения текущего

потребления. Поведение потребителя характеризуется линией межвременного

бюджетного ограничения и кривыми временных предпочтений. И фирма, и потребитель склонны вкладывать деньги куда-либо,

если процентная ставка высока, и брать в кредит, если она снижается. И потребитель, и фирма в любой момент времени могут играть обе роли: и кредитора,

и заемщика. Но стоит заметить, что представление рынка заемных средства

как совершенно конкурентного идеализированно. Во-первых, потому что товар на реальном рынке заемных

средств не является совершенно однородным: предоставление денег взаймы

сопряжено с риском невозврата долга, и уровень риска в различных сделках неодинаков.

Соответственно, чем больше риск, тем больше должна быть и плата за пользование

кредитом, т. е. процентная ставка. Кроме того, на реальном рынке капитала продавцы и покупатели чаще всего не встречаются друг с другом. Сделки совершаются через

посредников, роль которых выполняют банки и другие финансовые институты. При

непосредственном контакте партнеров процент, под который один из них берет

деньги в долг, в точности совпал бы с процентом, под который другой их дает.

При сделке, совершаемой через посредника, партнеры оплачивают его услуги.

Значит, посредник, предоставляющий кредит от своего имени, берет на себя

значительную часть риска невозврата долга, и это дополнительно повышает цену его

услуг. РЕЗЮМЕ Капитал, которым владеет фирма, прежде всего, можно

разделить на физический и невещественный. Физический капитал, в свою очередь,

разделяется на оборотный и основной. Финансовый капитал фирмы (деньги) также

является физическим. Отдельно имеет смысл рассматривать разделение финансового

капитала фирмы на собственный и заемный. В собственный капитал фирмы средства

инвестируются в обмен, например, на совладение или долю прибыли. Заемный

капитал фирма берет в кредит под определенный ссудный процент. Потребитель на рынке заемных средств выбирает между текущим

потреблением и сбережением на будущее (то есть хранением денег в банке по процент). Кроме того,

потребители могут использовать систему кредитования для обеспечения текущего

потребления. Поведение потребителя характеризуется линией межвременного

бюджетного ограничения и кривыми временных предпочтений. И фирма, и потребитель склонны вкладывать деньги куда-либо,

если процентная ставка высока, и брать в кредит, если она снижается. И потребитель, и фирма в любой момент времени могут играть обе роли: и кредитора,

и заемщика. | ||

www.milogiya2007.ru