Налог ндфл это что – что это такое: расшифровка, простыми словами, налог на доходы физических лиц, ставка

Что такое 13% или что такое НДФЛ — Простые налоги

Этим вопросом задается каждый, кто получает официальную зарплату. НДФЛ — это Налог на Доходы Физических Лиц. Как понятно из названия, этот налог удерживается с физических лиц. Каждый человек, получая любой доход (это может быть не только зарплата, а и сдача квартиры в аренду, продажа имущества, например, или выигрыш в лотерею) должен уплатить налог с этого дохода. С зарплаты налог составит 13%, а с выигрыша — 35% (читайте статью о налогообложении выигрыша здесь).

Есть и другие ставки налогов 9%, 30%, о них я, возможно, напишу позже. Если у вас есть работодатель — то, согласно Налоговому Кодексу, он должен удержать у вас налог и перечислить его в бюджет, то есть работодатель является налоговым агентом. В этом смысле вам повезло. Вам не нужно бегать по банкам, списывать со стендов реквизиты для уплаты, заполнять квитанции, стоять в очереди, а еще и ежегодно сдавать декларацию. Все это сделает за вас бухгалтерия работодателя.

Резиденты платят НДФЛ по ставке 13%, а нерезиденты — по ставке 30%.

Что же такое налоговый вычет? Это та сумма, с которой вы можете не платить налог на доход, а если уже оплатили — вернуть эту сумму. Наше государство различными способами пытается помогать своим гражданам. И в тех начинаниях человека, которые выгодны государству, которые предполагают увеличение рождаемости или повышение уровня образованности населения, улучшение здоровья или обеспечения самого себя жильем, государство готово оказать помощь в виде возврата вам части уплаченного вами налога.

у вас есть ребенок;

стандартный налоговый вычет «на себя»

вы или ваши дети учатся;

вы платите дополнительные пенсионные взносы;

вы продаете имущество;

вы купили жилье (землю под строительство) — самый интересный, который предоставляется один раз в жизни.

Теперь вы знаете, почему у вас удерживают 13%, что такое налоговый вычет и что можно вернуть часть НДФЛ из бюджета.

vsenalogi.com

что это такое, для чего она нужна и как ее заполнить

Что такое справка 2-НДФЛ и для чего она нужна?

Как вы знаете, сокращение НДФЛ расшифровывается как налог на доходы физических лиц. Данный налог выделяется среди остальных тем, что перечисляется непосредственно налогоплательщиком, а проходит через работодателя, что создаёт массу сложностей и путаницы как для налогового агента (работодателя), так и для работника.

В данной статье будут раскрыты основные подводные камни этой юридической деятельности и то, как нужно правильно работать с документацией по этому налогу (конкретно – со справкой вида 2-НДФЛ), чтобы у вас не возникало проблем.

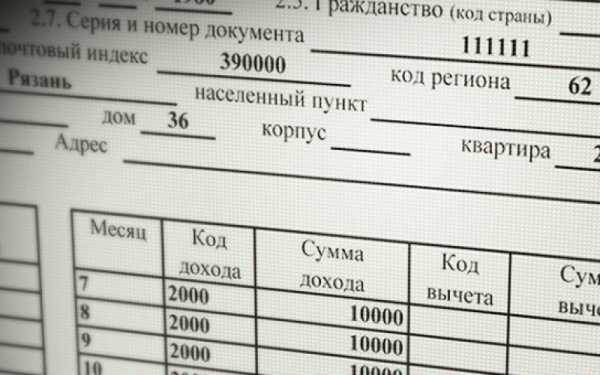

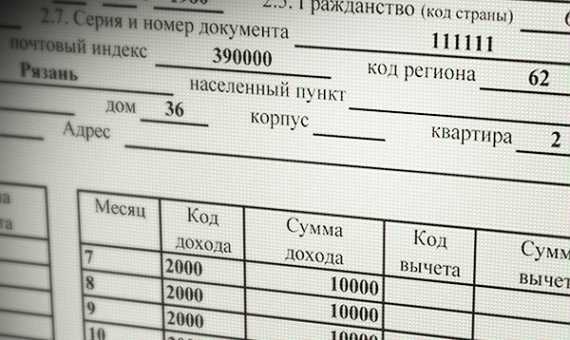

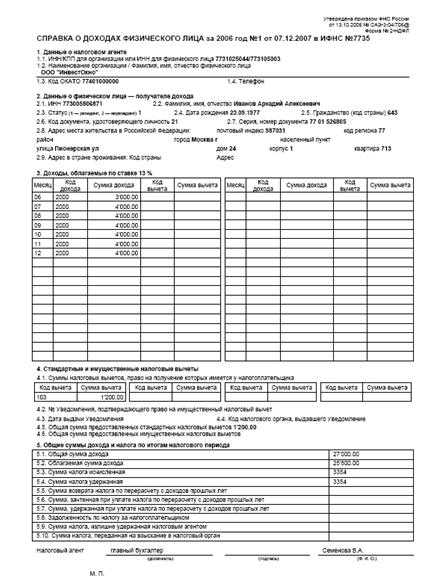

Справка 2 НДФЛ содержит:

- сведения о работодателе: его наименование, реквизиты;

- данные сотрудника;

- доход помесячно;

- вычеты с кодами;

- общая сумма доходов, вычетов и удержанных налогов.

[box type=»download»] Получить эту справку вы можете в бухгалтерии предприятия, на котором вы работаете. Должны вы её получить, согласно нормам трудового законодетнльства, не позднее, чем через три дня. Номера на ней не будет, но должны быть подпись вашего начальника и печать организации.[/box]

Также она выдаётся органу Федеральной Налоговой Службы через работодателя один раз за налоговый период (для НДФЛ он равен одному году).

Кому нужна справка 2-НДФЛ?

- Чаще всего 2-НДФЛ может быть затребована кредитной организацией, когда к ним обращаются для получения кредита. В любом случае от вас потребуют справку 2-НДФЛ, если вы хотите взять недвижимость в ипотеку либо же автомобиль в кредит.

- Требуют справку этого вида и в отделах кадров предприятий, когда вы меняете рабочее место, переходя на работу к другому работодателю. Не забудьте её потребовать, увольняясь с прежнего места, хотя иногда её и выдают без лишних требований и вопросов сразу.

- Справка НДФЛ необходима налоговым органам для оформления налоговых вычетов определённым категориям лиц (родители и опекуны детей, обучающихся на дневной форме обучения высших учебных заведений, инвалиды Великой Отечественной войны, лица, награждённые государственными наградами Российской Федерации и Советского Союза и так далее).

- 2-НДФЛ требуется Пенсионным Фондом РФ для оформления вам пенсии.

- Она может требоваться органами опеки и попечительства при усыновлении ребёнка.

- Применяется для судебных разбирательств.

- Справка требуется для расчёта выплат по алиментам.

- Данный документ могут у вас потребовать в посольских и консульских органах при оформлении виз на выезд в иное государство. Тем не менее, обычно хватает и выписки с места работы.

Как выдается справка 2 НДФЛ?

То, как следует выдавать справки 2-НДФЛ, описано в Налоговом Кодексе Российской Федерации. Так, налоговое законодательство возлагает на работодателя по заполнению справок данной формы для своих работников.

Заполнение справки 2-НДФЛ проводят единожды в год для органов налогового контроля и по требованию сколько угодно раз для работника, с доходов которого перечисляется налог на доходы физических лиц.

Таким образом, выдаётся эта справка только через работодателя. Такое ограничение проводится налоговым законодательством.

Также стоит отметить, что предприниматель-не работодатель для себя самого, из чего следует, что он не может выдать 2-НДФЛ самому себе.

Всё же, порой эта справка нужна и ему (так, без неё подчас он не может получить кредит в банке). В таком случае обычно обращаются в юридические агентства, чтобы справку оформили там.

Но зачастую такие фирмы, что выполняют подобные юридические действия, могут находиться вообще в другом регионе, что значит, получение справки будет удовольствием не из дешёвых.

В ваших расходах по приобретению справки помимо транзакции (организации переезда) роль сыграет период, за который делается справка и указанные в ней доходы, а также то место, куда её предъявляют: если справку требуют от вас налоговые органы, службы судебных приставов, прочие государственные органы, то она обойдётся дороже, нежели чем справка, которая будет предъявлена в банк или иное кредитное учреждение.

Как заполнять справку 2-НДФЛ?

- В справке 2-НДФЛ, которая подаётся согласно п. 2 ст. 230 НК РФ (в орган Федеральной Налоговой Службы), отражается ставка на все категории доходов , а также все вычеты. Если весь объём не умещается на 1 странице, то она оформляется на необходимом количестве страниц, на каждой из которых должно быть указано «Справка о доходах физического лица за 20__ год», её номер и дата выдачи.

- В справке 2-НДФЛ, которая подаётся согласно п. 5 ст. 226 НК РФ, отражается только та налоговая база, с которой не удержан налог, а также неудержанные суммы. Такая справка описывает ситуацию невозможности удержания НДФЛ с данного лица и необходима работнику для того, чтобы самому возместить эту сумму в случае, если налог не смог внести налоговый агент-работодатель, для чего необходимо будет заполнить налоговую декларацию.

- В справке 2-НДФЛ, которая подаётся согласно п. 3 ст. 230 НК РФ, ст. 62 ТК РФ (в соответствии с требованием работника), должны перечисляться все статьи доходов и их суммы, ставка НДФЛ по каждой категории и суммы вычетов. Согласно нормам трудового права, данная справка без кода должна быть выдана работнику в трёхдневный срок после того, как он её затребует.

Корректировка справки

Отчёт для корректировки всегда соответствует таковым кондициям:

- В нём должны содержаться справки 2-НДФЛ, но только подлежашие исправлению;

- Корректирующий отчёт не может быть отправлен в один день с первичным.

- Номера новых справок и корректируемых должны совпадать.

Нововведения в бланке справки 2 НДФЛ:

- С 2014 года в справке 2-НДФЛ нужно указывать коды ОКТМО вместо ОКАТО.).

- Федеральная Налоговая Служба внесла изменения в порядок подачи справок 2-НДФЛ . Теперь одна справка должна содержать одинаковую комбинацию реквизитов: ИНН налогового агента, КПП (для организации), ОКТМО, отчетный год, признак поданных сведений. [box type=»download»] Также запрещено приносит справки на дискетах, теперь в вашем распоряжении DVD, CD, флэш-карты и так далее. При использовании санкционированных ФНС криптографических средств защиты можно подавать справки 2-НДФЛ и по электронной почте через сеть Интернет.[/box]

Важные моменты:

- Компания не может быть оштрафована за ошибки в предоставленных ею справках формы 2 –НДФЛ, а её счета не могут быть заблокированы в силу того, что налоговое законодательство Российской Федерации предусматривает штрафы только за намеренное введение в заблуждение органов Федеральной Налоговой Службы, а также в силу того, что подобные санкции предусмотрены касательно деклараций о доходах, а справка 2-НДФЛ декларацией не является. Можно получить подобные проблемы только в случае невыплаты налогов, пеней и штрафов касательно налога на доходы физических лиц.

- При реорганизации предприятия компания-правопреемник не должна вносить справки 2-НДФЛ в органы налоговой службы.

Заключение

Справка формы 2НДФЛ в первую очередь необходима работодателю для отчётов по своей деятельности как налогового агента касательно перечисления налога на доходы физических лиц. Также у вас её могут потребовать при переходе на новое рабочее место.

Согласно нормам налогового законодательства Российской Федерации, выдаётся она исключительно работодателем, один раз за налоговый период – в ФНС и неограниченное количество раз – работнику.

urist7.ru

Что значит НДФЛ? Как понять 2-НДФЛ справка? Расшифровка НДФЛ…

С тех пор, как у нас случился капитализм, государство пытается содрать с простых граждан последнюю копейку, придумывая все новые и новые ухищрения. В этой статье мы поговорим о таком интересном явлении на экономическом небосклоне РФ, как НДФЛ.

С тех пор, как у нас случился капитализм, государство пытается содрать с простых граждан последнюю копейку, придумывая все новые и новые ухищрения. В этой статье мы поговорим о таком интересном явлении на экономическом небосклоне РФ, как НДФЛ. Данный налог позволяет взять некую сумму денег от каждой вашей зарплаты, от дохода по банковским вкладам, от выигрышей в лотерею (что и такие бывают?), а также другие доходы получаемые физическим лицом. Некоторые называют НДФЛ

НДФЛ — это налог на доходы от физических лиц, и является обязательным, индивидуально безвозмездным платежом, который берётся с физических лиц из денежных средств им принадлежащих для обеспечения финансовой деятельности государства

У многих на языке вертится вопрос, что значит 2-НДФЛ справка?

2-НДФЛ — это специальный документ, в котором прописывается информация об заработной плате, удержанных налогах и источнике вашего дохода

Выдаётся работодателем, как правило, за 12 месяцев и содержит следующие разделы:

общая сумма удержанных налогов, вычетов, общая сумма дохода;

доход, облагаемой по базовой ставке 13% каждый месяц;

информация о вашем работодателе, его реквизиты, наименование;

имущественные, социальные, стандартные налоговые вычеты с кодами;

информация о сотруднике.

Этот документ можно получить в вашей бухгалтерии. При этом время затраченное на её оформление не должно превышать трёх дней со дня подачи запроса (согласно 62 статье Трудового Кодекса РФ). Данная справка должна быть заверена печатью организации и завизирована руководителем.