Меры по восстановлению платежеспособности должника – Статья 109. Меры по восстановлению платежеспособности должника. Планом внешнего управления могут быть предусмотрены следующие меры по восстановлению платежеспособности должника:

Меры по восстановлению платежеспособности должника при внешнем управлении :: BusinessMan.ru

Если человек или компания не могут справляться с многочисленными платежами и долгами, то для них оптимальным решением будет начало процедуры банкротства. Она предполагает использование разных мер для погашения задолженностей должника, для чего применяется его имущество. Сама процедура делится на несколько этапов, каждый из которых имеет свое предназначение. Если имеется возможность для улучшения финансового состояния должника, то осуществляется внешнее управление. При нем используются разные меры по восстановлению платежеспособности должника.

Понятие внешнего управления

Не всегда банкротство предполагает полное аннулирование долгов, которые не могут быть погашены должником. Если имеются предпосылки для улучшения его финансовой ситуации, то используются разные меры по восстановлению платежеспособности должника при внешнем управлении. Они направлены на то, чтобы у компании появились возможности самостоятельно справляться со всеми долгами.

Внешнее управление представлено определенным этапом банкротства, на котором предпринимаются разные действия, способствующие выходу фирмы из кризисной ситуации. Вводится процедура на срок, не превышающий 18 месяцев, но допускается в некоторых случаях его продление, но максимум на полгода.

Целью внешнего управления выступает организация разных мер по восстановлению платежеспособности должника при банкротстве. За счет этих действий удается вывести организацию из кризисной ситуации, восстановить ее положение на рынке, а также дать возможность самостоятельно погасить все долги разными способами, причем нередко удается даже сохранить активы фирмы.

Поэтому внешнее управление считается процессом, предполагающим использование реабилитационных действий для спасения бизнеса, а не для его закрытия.

Отличие от оздоровления

Оба данных процесса преследуют одну цель, предполагающую улучшение финансового состояния должника.

При оздоровлении инициатором выступает сама компания. Меры по восстановлению платежеспособности должника, принимаемые собственником, не всегда являются эффективными.

Внешнее управление предполагает, что именно кредиторы или иные прочие компании стараются улучшить положение фирмы. В большинстве случаев эти действия являются действенными, так как приостанавливаются все действия по возврату долгов.

Процедура внешнего управления применяется по решению собрания кредиторов или суда. После этого разрабатываются разные меры по восстановлению платежеспособности должника, для чего оценивается его состояние, направление работы и иные факторы.

Составление плана

При внешнем управлении учитываются положения закона о несостоятельности.

После утверждения управляющего дается ему месяц на составление специального плана, по которому необходимо действовать для улучшения финансового состояния компании. Данный документ рассматривается на собрании кредиторов, после чего утверждается ими.

В план должны включаться меры по восстановлению платежеспособности должника при банкротстве. Дополнительно в него входят разные расходы, для воплощения всех действий в жизнь. Рассматривается и утверждается документ в течение одного месяца после его предоставления управляющим. Далее он направляется в суд, причем на это дается пять дней.

Срок внешнего управления

Данный этап банкротства является строго ограниченным по времени, поэтому все действия должны воплощаться в течение 18 месяцев. Если имеются основания полагать, что необходимо еще немного времени для оздоровления фирмы, то этот срок может продлеваться еще на полгода.

Внешний управляющий первоначально анализирует финансовое состояние конкретной компании, после чего разрабатывает разные мероприятия для его улучшения.

Основные меры

Меры по восстановлению платежеспособности должника – это разные действия, предполагающие улучшение его материального положения, стабилизацию на рынке, а также предотвращение действия разных негативных факторов, приводящих к уменьшению прибыли и увеличению задолженности.

Данные действия являются многочисленными, поэтому могут применяться в совокупности разные меры.

Продажа имущества

Проводится данный процесс после осуществления инвентаризации. По ее итогам определяется, какое имущество имеется у должника, а также выполняется его оценка, чтобы определить, какое количество средств может быть получено для погашения долга.

Продажа ценностей выполняется только на открытых торгах, куда имеют доступ разные лица.

Переуступка прав требования

Данная процедура осуществляется только от имени назначенного управляющего или самого руководителя компании.

Для ее оформления требуется составить договор купли-продажи.

Передача обязательств третьим лицам

Как называется мера по восстановлению платежеспособности должника в таком случае? Она предполагает привлечение страховых компаний или поручителей, так как они должны расплачиваться по долгам компании, если она сама не справляется с этим процессом.

Данный процесс может осуществляться в любое время до окончания процедуры внешнего управления самим должником. Для этого надо написать письменное уведомление, направляемое управляющему. Обычно это действие является эффективным, поэтому не встречают недовольства со стороны специалиста.

Смена направления работы

Нередко компании осознают, что выбранная ими сфера деятельности не является выгодной и оптимальной. Для этого проводится мониторинг результатов работы, имеющегося рынка сбыта и других параметров. Если выявляется, что при смене направления деятельности будет улучшена финансовая ситуация фирмы, то управляющий может разрешить выполнение этого процесса.

Для его реализации требуется вносить корректировки в уставные документы и реестр.

Закрытие нестабильных или невыгодных подразделений

Все меры по восстановлению платежеспособности должника, принимаемые внешним управляющим, должны быть комплексными и универсальными. Поэтому подвергаются проверке все имеющиеся филиалы. Нередко выясняется, что некоторые подразделения являются убыточными, поэтому оптимальным считается их закрытые.

Первоначально проводится тщательное изучение результатов деятельности филиала. Далее принимается решение по его ликвидации, что значительно улучшит материальное положение организации. Далее выпускается распоряжение руководителя компании, на основании которого и производится закрытие филиала.

Увеличение уставного капитала

Учредители разных обществ не несут ответственность по долгам своим личным имуществом, но они могут воспользоваться своими сбережениями и ценностями для предотвращения банкротства организации. Для этого они могут вложить их в уставный капитал для его значительного увеличения.

Именно средства из уставного капитала применяются для погашения долгов, поэтому если их будет достаточно для покрытия всех задолженностей, то можно избежать принудительной ликвидации фирмы.

Для увеличения капитала потребуется внести соответствующие изменения в Устав и другую документацию. Дополнительно надо корректировать сведения, имеющиеся в ЕГРЮЛ.

Взыскание средств с дебиторов

Нередко кризис в компании возникает по причине того, что у компании имеется значительная дебиторская задолженность. Должники не отдают средства своевременно, поэтому появляется сомнительная или вовсе безнадежная задолженность.

Сам процесс взимания средств с дебиторов делится на этапы:

- первоначально определяется размер долгов;

- анализируются отношения, имеющиеся между фирмами;

- направляются претензии дебиторам, на основании которых они должны возвращать средства в короткие сроки, что может предотвратить банкротство компании;

- если претензии не приводят к нужному результату, то приходится обращаться в суд для принудительного взыскания денег.

Такие меры, применяемые для восстановления платежеспособности должника, являются действенными, так как у многих организаций действительно имеется значительная дебиторская задолженность.

Эмиссия ценных бумаг

Другим эффективным способом улучшения финансового состояния фирмы выступает выпуск дополнительных акций. Осуществляется процесс только в закрытой подписке. Выполняется исключительно в течение максимально трех месяцев после того, как будет принято решение о выпуске акций.

Для применения этого метода необходимо вносить изменения в регистрационные документы фирмы.

Досудебная санация

Этот способ относится к иным мерам по восстановлению платежеспособности должника. Он реализуется при финансовом оздоровлении компании, поэтому проводится до непосредственного обращения в суд для закрытия организации.

Основной целью этого процесса выступает погашение долгов путем выделения денег третьими лицами. В качестве инициатора выступают обычно сами владельцы бизнеса, но могут заниматься этим процессом и кредиторы.

Результатом процедуры выступает погашение прошлых долгов с одновременным формированием новых обязательств, отличающихся более выгодными и простыми условиями для постепенного погашения задолженности.

Другие обязательные действия

Меры по восстановлению платежеспособности должника могут быть принудительными или добровольными. Обязательными действиями являются:

- руководитель компании отстраняется от должности, причем он может увольняться или переводиться на другую работу в фирме, а при этом должны соблюдаться основные положения трудового законодательства;

- доверительный управляющий принимает обязательства по управлению активами предприятия;

- управленческие органы фирмы лишаются своих полномочий;

- данные полномочия делятся между управляющим и собранием кредиторов, поэтому все действия, имеющие отношение к интересам кредиторов, используются только при их предварительном одобрении;

- бухгалтерские бумаги, ценности фирмы, штампы и печати передаются в полное распоряжение временному управляющему;

- учредителям вменяется о необходимости увеличение уставного капитала, для чего они должны вносить свои средства;

- принимаются меры по восстановлению платежеспособности должника, связанные со снятием ареста с имущества, чтобы можно было продать его на торгах.

Могут использоваться и иные действия, если они получают одобрение собрания кредиторов, а также планируется, что они действительно будут эффективными.

Наложение моратория на удовлетворение требований кредиторов

Как называется мера по восстановлению платежеспособности должника, предполагающая отсутствие необходимости погашать долги? Она представлена мораторием, поэтому временно приостанавливается удовлетворение всех требований имеющихся кредиторов. Эта возможность считается наиболее значимым преимуществом внешнего управления.

На основании этого процесса дается примерно 1,5 года на то, чтобы компания распоряжалась всеми деньгами для развития и стабилизации своего состояния, а не для погашения долгов.

Нередко недобросовестные владельцы бизнеса намеренно в мошеннических целях пользуются возможностью использования моратория при фиктивной инициации банкротства, чтобы распоряжаться всеми денежными поступлениями в своих целях. Мораторий применяется только по отношению к тем долгам, которые имелись до начала оздоровления фирмы.

Такая мера по восстановлению платежеспособности должника обладает некоторыми ограничениями:

- не списываются штрафы и неустойки, начисляемые в связи с тем, что долги не были возвращены своевременно и в полном размере;

- исполнительная документация по-прежнему является действительной.

Не относится мораторий к выплате зарплаты или покрытию морального или физического ущерба.

Как восстанавливается платежеспособность фирмы путем внешнего управления?

Сама процедура внешнего управления осуществляется последовательными действиями:

- первоначально назначается специалист для временного управления фирмой;

- формируется им специальная программа в течение месяца, в которой указываются все действия для улучшения состояния фирмы;

- план согласовывается с кредиторами, после чего отправляется в суд;

- осуществляется непосредственное внедрение разных мер, способствующих восстановлению платежеспособности и стабильности организации;

- управляющий регулярно отсылает кредиторам уведомления о достижении тех или иных целей плана;

- проводится собрание, при котором обсуждаются все достигнутые результаты, а итоги такого собрания протоколируются;

- управляющий представляет разные планы и отчеты, причем если будет доказано, что было улучшено финансовое состояние должника, то через суд не получится признать компанию банкротом.

Назначается на должность внешнего управляющего только незаинтересованный специалист, хорошо разбирающийся в особенностях работы имеющегося предприятия. Он не должен являться работником фирмы, поэтому обычно выступает им приглашенный юрист.

Таким образом, для предотвращения банкротства часто используются разные способы, позволяющие улучшить финансовое состояние фирмы. Мерами по восстановлению платежеспособности должника являются: продажа имущества, мораторий на требования кредиторов, изменение сферы деятельности и другие методы. Реализуются они только в рамках временного управления, причем все действия согласуются предварительно с кредиторами. Если они дают необходимый результат, то это становится основанием для прекращения процедуры банкротства. Некоторыми такими мерами пользуются даже недобросовестные владельцы бизнеса, так как это позволяет длительное время не уплачивать средства по имеющимся долгам.

businessman.ru

Меры по восстановлению платежеспособности должника

Управление предприятием является ответственным и сложным занятием, требующим профессиональных навыков руководителя, необходимых для компетентного координирования предпринимательской деятельности. Однако, внешние обстоятельства сложно победить даже грамотному руководителю, что обуславливает необходимость инициирования процедуры банкротства.

Как реабилитировать предприятие

В сложных для бизнеса моментах, не стоит ставить сразу на нем крест, поскольку даже глобальный кризис можно попытаться преодолеть. Для этого следует компетентно разработать мероприятия, проведение которых увеличит шансы организации вернуться в привычный ритм работы.

В зависимости от состояния финансовых и экономических параметров предприятия могут быть разработаны несколько видов реабилитационных проектов:

- Для устранения лёгких форм кризиса достаточно в план деятельности включить разделы, касающиеся нормализации текущей ситуации, подразумевающие экономичное расходование ресурсов организации, сокращение штатов и заказов, что необходимо для реализации внутренней балансировки.

- В сложных ситуациях рекомендуется задействовать все внутренние резервы стабилизации, необходимые для проведения процедур санации или реорганизации.

Если не одно из мероприятий не окажет должного эффекта, то предприятие подлежит ликвидации. Но даже в таком положении, управляющим органам следует побеспокоиться о восстановлении платёжеспособности с целью достижения уровня финансовой устойчивости.

Как инициировать процедуру

Реализация мероприятия производится на основании решения арбитражного суда при банкротстве в случае, если был выявлен шанс возможности сохранения деятельности посредством оздоровления и, как следствие этого, восстановление финансовой состоятельности.

Решение арбитражного суда о внедрении порядка доверительного управления должно быть немедленно исполнено. В ситуациях, когда собственник организации не согласен с таким решением, он имеет право его обжаловать в вышестоящей судебной инстанции. Однако, результатом таких действий будет банкротство компании и её ликвидация.

Срок, в который нужно вложиться

Оформление доверительного управления компании возможно на срок 1 год, который можно продлить ещё на 6 месяцев на основании утверждённого представителями арбитражного суда протокола собрания учредителей кредиторов. При этом отсутствует необходимость обоснования эффективности процедуры. Внешний управляющий назначается собранием кредиторов. В его обязанности входят:

- анализ финансового состояния компании;

- оценка возможностей восстановления компании.

Видео: Этапы

Меры по восстановлению платёжеспособности должника

Различают несколько мер восстановления платёжеспособности субъекта предпринимательской деятельности:

- общие мероприятия;

- досудебная санация;

- доверительное управление.

Сущность лизинга. Подробнее тут.

Общие мероприятия

Общие процедуры возобновления финансовой состоятельности организации, применяются её руководителем для быстрой реабилитации производственной деятельности. Их рекомендуется реализовывать не только в процессе доверительного управления, но и при появлении первых признаков проблем.

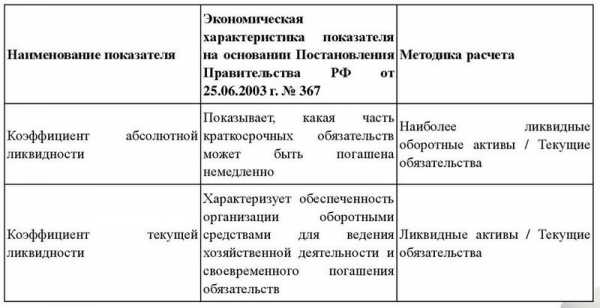

Перечень основных реабилитационных процедур отражён в таблице.

| Наименование процедуры | Условия проведения | Нюансы оформления |

| Продажа имущества | После окончания проведения инвентаризации и его оценки имущества субъекта предпринимательства | На открытых торгах. |

| Уступка прав требования | Проводится от имени руководителя или управляющего | Оформлением договора купли – продажи |

| Выполнение обязательств третьими лицами | Может быть проведено в любой период времени до окончания внешнего управления | Для начала процедуры необходимо письменное уведомление арбитражного управляющего и кредиторов |

| Смена профиля деятельности предприятия | Инициация мероприятия возможна только после проведения мониторинга деятельности специально созданной комиссией | Необходимо внесение изменений в уставную документацию, а также в единый реестр |

| Закрытие подразделения, для которых характерна нерентабельность | На основании распоряжения руководителя | |

| Увеличение размера уставного фонда

| Происходит за счёт внесения учредителями предприятия денежных средств в уставный фонд | Необходима регистрация изменений в уставную документацию и единый реестр юридических лиц |

| Взыскание дебиторской задолженности | Процедуре должен предшествовать анализ взаимоотношений с контрагентами | Может быть произведено в претензионном или судебном порядке |

| Выпуск дополнительных акций | Проводится по закрытой подписке в период, не превышающий три месяца, с даты принятия решения | Требует внесения в регистрационную документацию |

Досудебная санация

Восстановление платёжеспособности предприятия по инициативе заинтересованных лиц возможно по схеме досудебной санации в процедуре финансового оздоровления.

Целью мероприятия является погашение обязательных платежей за счёт выделенных третьими лицами денежных средств. Инициаторами мероприятия могут быть как собственники организации, так и его кредиторы. Результатом досудебной санации являются возникновение дополнительных обязательств в пользу кредиторов или третьих лиц.

Доверительное управление

Передача имущества должника учредителем компании в доверительное управление на определённый период времени относится к самой эффективной схеме восстановления финансовой состоятельности.

На протяжении срока действия договорённостей доверительный управляющий обязан управлять активами предприятия в её интересах. При этом заинтересованным лицом могут быть выгодоприобретатели, являющиеся кредиторами.

Обязательные мероприятия

После внедрения схемы восстановления финансовой состоятельности компании внешний управляющий обязан инициировать проведение обязательных процедур:

- Отстранение от должности руководителя организации, который может быть уволен или переведён на другую должность, в соответствии с трудовым законодательством.

- Принятие обязанностей по управлению делами.

- Завершение полномочий управленческих органов предприятия, являющегося в настоящий момент владельцем имущества должника.

- Распределение полномочий между внешним управляющим, комитетом кредиторов и собранием участников. Все финансовые операции, касающиеся интересов кредиторов, проводятся только по согласованию с их комитетом.

- Передача бухгалтерской документации, материальных ценностей, печатей и штампов предприятия представителями должника управляющему.

- Вменение обязанности учредителям компании принимать решения относительно увеличения размера уставного капитала и определения порядка проведения собрания акционеров.

- Оформление документации и предоставление гарантий, необходимых для снятия мер, связанных с удовлетворением требований кредиторов.

- Принятие мер, связанных с ограничением распоряжения имуществом по схеме его ареста возможно только в процессе делопроизводства банкротства.

- Введение моратория на выплату обязательных платежей и других финансовых обязательств.

Мораторий на удовлетворение требований кредиторов

Приостановление выполнения финансовых обязательств является главным преимуществом внешнего управления. Процедура позволяет на протяжении 1,5 лет распоряжаться денежными средствами, предназначенными для уплаты задолженности, используя их на проведение мероприятий, направленных на восстановление финансовой состоятельности.

Уникальными возможностями моратория пользуются недобросовестные руководители, инициирующие фиктивное банкротство предприятий.

Схема управления компании с ограничением на проведение финансовых обязательств распространяется на те виды задолженности, которые были сформированы до внедрения программы восстановления.

Во время моратория актуальны ограничения:

- действий исполнительной документации, касающейся взыскания имущества;

- в полном объёме на начисления штрафных санкций за невыплату или за проведение несвоевременных платежей, относящихся к категории обязательных.

В процессе мероприятия не являются востребованными выплаты сформированных ранее обязательств, касающиеся:

- заработной платы;

- вознаграждений по авторским договорам;

- возмещений морального вреда;

- задолженности по текущим платежам;

- ущерба, нанесённого здоровья или жизни.

Не распространяется мораторий на кредитные обязательства, сформированные:

- фондом статей расходов, касающихся начисления заработной платы, морального вреда за нарушение авторских прав, а также ущерба за нанесение урона здоровью или жизни работников;

- после начала делопроизводства о признании компании банкротом и внедрения внешнего управления.

Алгоритм восстановления платёжеспособности путём внедрения внешнего управления

Внешнее управление внедряется в предприятие поэтапно:

- Назначение внешнего управляющего.

- Разработка плана программы на протяжении месяца, с даты начала проведения операции.

- Направление плана на согласование в федеральный орган исполнительной власти, имеющей отношение к отрасли, деятельность в которой осуществляется компанией.

- Передача Федеральным органом в арбитражный суд положительного заключения о согласовании плана, ходатайства, касающегося вступления в действие мероприятий финансового оздоровления и графика погашения задолженностей.

- Утверждение плана на собрании кредиторов.

- Внедрение реабилитационной схемы.

- Составление управляющим писем-уведомлений о собрании кредиторов, целью которого является отчёт плана устранения неплатёжеспособного состояния. Мероприятие должно быть проведено не позднее, чем через два месяца после начала процедуры восстановления.

- Проведение собрания, результаты которого должны быть запротоколированы.

- Предоставление плана, отчёта и протокола собрания в арбитражный суд.

Если документы не предоставляются внешним управляющим в арбитражный суд на протяжении четырёх месяцев с даты начала операции, то арбитражный суд имеет право вынести решение о признании предприятия банкротом.

План внешнего управления

В плане внешнего управления должны быть отражены операции, касающиеся глобальных разделов:

- устранения банкротства;

- порядка организации и реализации мероприятий;

- предусматривающих расходы должника;

- расчётных процедур относительно определения сроков восстановления платёжеспособности.

В документе необходимо учесть общие меры по восстановлению платёжеспособности должника.

Своевременно предпринятые процедуры финансового оздоровления увеличивают шансы предприятия остаться в рядах успешных субъектов предпринимательской деятельности. Грамотно подобранные мероприятия и компетентно составленный план действий, связанных с восстановлением платёжеспособности помогут владельцам компании сохранить бизнес.

biznes-delo.ru

21. Меры по восстановлению платежеспособности должника в ходе внешнего управления.

Планов внешнего управления могут быть предусмотрены следующие меры по восстановлению платежеспособности должника:

исполнение обязательств должника собственником имущества должника — унитарного предприятия, учредителями(участниками) должника либо третьим лицом или третьими лицами;

26. Мировое соглашение как специальная процедура банкротства. Решение о заключении мирового соглашения: условия принятия, утверждения и последствия заключения мирового соглашения на разных этапах арбитражного управления.

Мировое соглашение – это процедура банкротства, применяемая на любой стадии рассмотрения дела о банкротстве в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами.

Решение о заключении мирового соглашения со стороны конкурсных кредиторов и уполномоченных органов принимается собранием кредиторов.

Мировое соглашение заключается в письменной форме и должно содержать следующие положения:

1) Положение о прекращении обязательств должника путем предоставления отступного, обмена требований на доли в уставном капитале, акции или иные ценные бумаги и др.

2) Положения об изменении сроков и порядка уплаты обязательных платежей, включенных в реестр

3) Меньший размер процентной ставки или срок ее начисления или освобождение от уплаты процентов

Условия: Вступает в силу с даты его утверждения арбитражным судом и является обязательным. Может быть утверждено только после погашения задолженности по требованиям кредиторов первой и второй очереди

особенности МС на разных этапах арбитражного управления:

1) В ходе наблюдения

Принимается гражданином-должником или руководителем должника – юридического лица или исполняющим обязанности.

2) В ходе финансового оздоровления

Принимается руководителем должника

3) В ходе внешнего управления

Принимается внешним управляющим

4) В ходе конкурсного производства

Принимается конкурсным управляющим

17. Наблюдение как специальная процедура банкротства.

Наблюдение является обязательной процедурой при рассмотрении дел о банкротстве, которая вводится на основании определения арбитражного суда.

Основная цель — принятие комплекса мер, направленных на сохранение имущества должника, проведение анализа финансово-экономического и хозяйственного состояния должника, установление размера задолженности перед кредиторами.

Наблюдение — процедура банкротства, применяемая к должнику с момента принятия арбитражным судом заявления о признании должника банкротом до момента, определяемого в соответствии с данным Федеральным законом, в целях обеспечения сохранности имущества должника и проведения анализа финансового состояния должника. Эта процедура позволяет сбалансировать законные интересы участников дела о банкротстве, в частности предупредить злоупотребление правами, как со стороны должника, так и со стороны кредиторов. При введении наблюдения арбитражный суд назначает временного управляющего, который наделен контрольно-распорядительными полномочиями, направленными на обеспечение сохранности имущества должника и защиту законных интересов лиц, участвующих в деле о банкротстве.

В период наблюдения выявляется размер требований кредиторов, определяются конкурсные кредиторы и количество голосов, принадлежащих каждому кредитору на собрании кредиторов. Временный управляющий созывает первое собрание кредиторов, которому докладывает результаты финансового анализа и предложения о дальнейшей судьбе должника.

Наблюдение заканчивается в момент вынесения соответствующего решения арбитражного суда по существу рассматриваемого дела либо о прекращении производства по делу в случаях, предусмотренных законом.

studfiles.net

32. Меры по восстановлению платежеспособности предприятия-должника, предусмотренные фз «о несостоятельности (банкротстве)».

Несостоятельность (банкротство) — признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

В целях предупреждения банкротства организаций учредители (участники) должника, собственник имущества должника — унитарного предприятия до момента подачи в арбитражный суд заявления о признании должника банкротом принимают меры, направленные на восстановление платежеспособности должника. Меры, направленные на восстановление платежеспособности должника, могут быть приняты кредиторами илииными лицами на основании соглашения с должником.

Досудебная санация — меры по восстановлению платежеспособности должника, принимаемые собственником имущества должника — унитарным предприятием, учредителями (участниками) должника — юридическим лицом, кредиторами должника и иными лицами в целях предупреждения банкротства.

Особое значение для финансовой службы предприятия имеет совокупность мер по предупреждению банкротства, которые она обязана реализовать. Ст 31 .Досудебная санация

Учредителями (участниками) должника, собственником имущества должника — унитарного предприятия, кредиторами и иными лицами в рамках мер по предупреждению банкротства должнику может быть предоставлена финансовая помощь в размере, достаточном для погашения денежных обязательств и обязательных платежей и восстановления платежеспособности должника (досудебная санация).

Предоставление финансовой помощи может сопровождаться принятием на себя должником или иными лицами обязательств в пользу лиц, предоставивших финансовую помощь.

финансовое оздоровление — процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности;

внешнее управление — процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности,

В целях предупреждения банкротства организаций учредители (участники) должника, собственник имущества должника — унитарного предприятиядо момента подачи в арбитражный суд заявления о признании должника банкротом принимают меры, направленные на восстановлениеплатежеспособности должника. Меры, направленные на восстановление платежеспособности должника, могут быть приняты кредиторами илииными лицами на основании соглашения с должником.

Ст. 109. Меры по восстановлению платежеспособности должника.

Планом внешнего управления могут быть предусмотрены следующие меры восстановления платежеспособности должника:

-перепрофилирование производства;

-закрытие нерентабельных производств;

-взыскание дебиторской задолженности;

-продажа части имущества должника;

-уступка прав требования должника;

-исполнение обязательств должника собственником имущества должника -унитарного предприятия, учредителями (участниками)должника либо третьим лицом или третьими лицами;

-увеличение уставного капитала должника за счет взносов участников и третьих лиц;

-размещение дополнительных обыкновенных акций должника;

-продажа предприятия должника;

-замещение активов должника,

-иные меры восстановления платежеспособности должника.

studfiles.net

22. Меры по восстановлению платежеспособности несостоятельного должника. Статья 109. Меры по восстановлению платежеспособности должника

Планом внешнего управления могут быть предусмотрены следующие меры по восстановлению платежеспособности должника:

перепрофилирование производства;

закрытие нерентабельных производств;

взыскание дебиторской задолженности;

продажа части имущества должника;

уступка прав требования должника;

исполнение обязательств должника собственником имущества должника — унитарного предприятия, учредителями (участниками) должника либо третьим лицом или третьими лицами;

увеличение уставного капитала должника за счет взносов участников и третьих лиц;

размещение дополнительных обыкновенных акций должника;

продажа предприятия должника;

замещение активов должника;

иные меры по восстановлению платежеспособности должника.

Управление предприятием – это очень интересное, однако достаточно тяжелое и ответственное занятие. Оно под силу далеко не каждому. Знание своего дела наряду с личностными характеристиками, необходимыми для управления, являются залогом успеха. Однако иногда ни компетентность руководителя, ни его сила воли не в силах спасти предприятие от банкротства. Внешние обстоятельства не всегда возможно победить. Сегодня в условиях глобального кризиса мировой экономики этот вопрос особенно актуален. Однако не стоит сразу ставить крест на своем бизнесе. Иногда выход из кризиса вполне возможен. В зависимости от масштабов кризиса разрабатываются мероприятия по выведению его из состояния банкротства. При легкой форме кризиса обычно предпринимаются действия по нормализации текущего положения предприятия, если масштабы кризиса велики, то включается механизм использования всех внутренних резервов стабилизации, в условиях же катастрофического положения обычно проводится санация, реорганизация или ликвидация предприятия.

Однако даже в таком положении стоит задуматься о возможном восстановлении платежеспособности. Основами антикризисной политики предприятия являются разработка и реализация комплекса мер, направленных на восстановление платежеспособности организации и достижение уровня финансовой устойчивости. Меры по восстановлению платежеспособности должника включают в себя комплекс действий, направленных на уменьшение расходов и убытков, а также на увеличение финансовых ресурсов.

Понятие банкротства предприятия

Закон использует понятия «банкротство» и «несостоятельность» как синонимы. Этот термин трактуется, как неспособность должника удовлетворить требования своих кредиторов по финансовым обязательствам и по выплате обязательных платежей, объявленная должником или признанная арбитражным судом. С точки зрения экономической теории понятие «несостоятельность» имеет смысловое сходство с термином «неплатежеспособность». Под неплатежеспособностью подразумевается утеря предприятием способности совершать своевременные выплаты задолженности по кредиту.

Длительное пребывание в состоянии неплатежеспособности, или несостоятельности, может привести к абсолютной неплатежеспособности, поэтому его дальнейшая деятельность признается нецелесообразной и невозможной. При этом под невозможностью ведения деятельности подразумевается отсутствие шанса вернуть платежеспособность и финансовую состоятельность для ведения хозяйственной деятельности. Под нецелесообразностью деятельности предприятия подразумевается отсутствие производственного и экономического потенциала, социально-экономического значения, конкурентоспособности и т. д.

Такое предприятие объявляется банкротом, ликвидируется, его активы продаются с целью удовлетворения требований кредиторов. Банкротство предприятия – это частный случай неплатежеспособности.

studfiles.net

Меры по восстановлению платежеспособности должника: внешнее управление

Управление предприятием — это очень интересное, однако достаточно тяжелое и ответственное занятие. Оно под силу далеко не каждому. Знание своего дела наряду с личностными характеристиками, необходимыми для управления, являются залогом успеха. Однако иногда ни компетентность руководителя, ни его сила воли не в силах спасти предприятие от банкротства. Внешние обстоятельства не всегда возможно победить. Сегодня в условиях глобального кризиса мировой экономики этот вопрос особенно актуален. Однако не стоит сразу ставить крест на своем бизнесе. Иногда выход из кризиса вполне возможен. В зависимости от масштабов кризиса разрабатываются мероприятия по выведению его из состояния банкротства. При легкой форме кризиса обычно предпринимаются действия по нормализации текущего положения предприятия, если масштабы кризиса велики, то включается механизм использования всех внутренних резервов стабилизации, в условиях же катастрофического положения обычно проводится санация, реорганизация или ликвидация предприятия.

Однако даже в таком положении стоит задуматься о возможном восстановлении платежеспособности. Основами антикризисной политики предприятия являются разработка и реализация комплекса мер, направленных на восстановление платежеспособности организации и достижение уровня финансовой устойчивости. Меры по восстановлению платежеспособности должника включают в себя комплекс действий, направленных на уменьшение расходов и убытков, а также на увеличение финансовых ресурсов.

Однако даже в таком положении стоит задуматься о возможном восстановлении платежеспособности. Основами антикризисной политики предприятия являются разработка и реализация комплекса мер, направленных на восстановление платежеспособности организации и достижение уровня финансовой устойчивости. Меры по восстановлению платежеспособности должника включают в себя комплекс действий, направленных на уменьшение расходов и убытков, а также на увеличение финансовых ресурсов.

Понятие банкротства предприятия

Закон использует понятия «банкротство» и «несостоятельность» как синонимы. Этот термин трактуется, как неспособность должника удовлетворить требования своих кредиторов по финансовым обязательствам и по выплате обязательных платежей, объявленная должником или признанная арбитражным судом. С точки зрения экономической теории понятие «несостоятельность» имеет смысловое сходство с термином «неплатежеспособность». Под неплатежеспособностью подразумевается утеря предприятием способности совершать своевременные выплаты задолженности по кредиту.

Длительное пребывание в состоянии неплатежеспособности, или несостоятельности, может привести к абсолютной неплатежеспособности, поэтому его дальнейшая деятельность признается нецелесообразной и невозможной. При этом под невозможностью ведения деятельности подразумевается отсутствие шанса вернуть платежеспособность и финансовую состоятельность для ведения хозяйственной деятельности. Под нецелесообразностью деятельности предприятия подразумевается отсутствие производственного и экономического потенциала, социально-экономического значения, конкурентоспособности и т. д.

Такое предприятие объявляется банкротом, ликвидируется, его активы продаются с целью удовлетворения требований кредиторов. Банкротство предприятия — это частный случай неплатежеспособности.

Меры по восстановлению платежеспособности

Досудебная санация — это метод восстановления платежеспособности предприятия по инициативе кредиторов, собственников или других заинтересованных лиц.Эта процедура представляет собой предоставление финансовой помощи предприятию-должнику для погашения обязательных платежей и финансовых обязательств и восстановления его платежеспособности.

Взамен финансовой помощи кредитор может возложить на должника дополнительные обязательства в свою пользу или в пользу третьих лиц.

Доверительное управление как метод выведения предприятия из состояния банкротства

Меры по восстановлению платежеспособности должника включают в себя такое понятие, как доверительное управление. Согласно договору доверительного управления первая сторона (учредитель управления) передает свое имущество второй стороне (доверительному управляющему) в управление на определенный срок. Доверительный управляющий при этом обязуется управлять этими активами в интересах учредителя управления или третьего лица, обозначенного учредителем управления, или выгодоприобретателем.

Внешнее управление активами предприятия вводится арбитражным судом в рамках процедуры банкротства тогда, когда есть шанс сохранения деятельности, оздоровления и восстановления платежеспособности должника. Решение арбитражного суда о внедрении внешнего управления подлежит немедленному исполнению и может быть обжаловано участниками дела о банкротстве в вышестоящих судовых инстанциях. Внешнее управление устанавливается на срок 1 год с возможностью продления на 6 месяцев. Решение о продлении срока утверждается на собрании кредиторов и передается в арбитражный суд. Предоставлять обоснование эффективности внешнего управления не требуется. Собрание кредиторов определяет кандидатуру внешнего управляющего. Внешний управляющий проводит анализ финансового состояния и возможностей восстановления организации.

После внедрения внешнего управления на предприятии проводятся следующие мероприятия:

- отстранение от должности руководителя предприятия-должника и возложение обязанностей по управлению делами на внешнего управляющего. Таким образом, внешний управляющий получает право уволить руководителя или переместить его на другую должность согласно порядку, установленному трудовым законодательством;

- завершение полномочий органов управления предприятия (совет директоров, общее собрание участников, общее собрание акционеров, правление, и.т.д.) и владельца имущества должника — унитарного предприятия. Большую часть полномочий вышеупомянутых органов управления должника берет на себя внешний управляющий, а те полномочия, которые касаются согласования крупных сделок, в которых имеется заинтересованность, переходят к комитету кредиторов или собранию участников. В течение трех дней с даты назначения управляющего представители должника обязаны передать ему бухгалтерскую и другую документацию, материальные ценности, печати, штампы предприятия-должника. Органы управления должника уполномочены лишь принимать решения касательно избрания представителя учредителей для участия в собрании кредиторов, увеличения уставного капитала, определения порядка проведения общего собрания акционеров;

- снятие мер по удовлетворению требований кредиторов; арест имущества предприятия-должника и другие ограничения распоряжения имуществом должника вводятся только в рамках процесса о банкротстве;

- мораторий на удовлетворение требований — приостановление исполнения финансовых обязательств и выплаты обязательных платежей.

Мораторий на удовлетворение требований кредиторов — одно из преимуществ внешнего управления. Он позволяет распоряжаться денежными средствами, предназначенными для уплаты долгов, в рамках проведения мероприятий по восстановлению платежеспособности должника в течение полутора лет. Поэтому мораторием на долги часто пользуются недобросовестные руководители, объявляющие о фиктивном банкротстве предприятий.

Согласно закону, мораторий распространяется на обязательные платежи и финансовые обязательства, сроки выплаты которых наступили еще до внедрения внешнего управления. Во время моратория действуют такие ограничения:

- приостанавливается действие исполнительных документов по взысканию имущества, других документов, за исключением исполнительных документов по судебным решениям, вступившим в силу до введения внешнего управления, решениям о выплате задолженности по зарплате, вознаграждений по авторским договорам, о возмещении морального вреда, вреда, причиненного здоровью или жизни, а также о выплате задолженности по текущим платежам;

- не насчитываются неустойки, пени, штрафы и другие санкции за невыплату обязательных платежей и невыполнение денежных обязательств. Исключением являются обязательства, возникшие после признания должника банкротом.

Мораторий на выполнение кредитных обязательств не распространяется:

- в случае их возникновения после принятия заявления о признании банкротства и внедрения внешнего управления;

- на задолженность по заработной плате, по вознаграждениям по авторским договорам о возмещении морального вреда, вреда, причиненного здоровью или жизни.

План внешнего управления в восстановлении платежеспособности

В течение одного месяца с даты назначения внешний управляющий разрабатывает план внешнего управления и утверждает его на собрании кредиторов.

Не позднее чем за 15 дней до проведения собрания кредиторов внешний управляющий направляет план внешнего управления в федеральный орган исполнительной власти, реализующий единую государственную политику в отрасли, которой принадлежит предприятие-должник. Федеральный орган передает в арбитражный суд заключение о плане внешнего управления и ходатайство о вступлении в действие процедур финансового оздоровления вместе с графиком погашения задолженности.

План внешнего управления содержит мероприятия по устранению банкротства, порядок и условия их реализации, перечень расходов должника и гарантии по срокам возобновления платежеспособности. План внешнего управления может предусматривать такие меры по восстановлению платежеспособности должника, как:

- взыскание дебиторской задолженности;

- продажа имущества должника;

- перепрофилирование производства;

- закрытие нерентабельного производства;

- уступка прав требования должника;

- увеличение уставного капитала предприятия за счет взносов участников и третьих лиц;

- увеличение уставного капитала путем размещение дополнительных акций должника;

- замещение активов должника.

Не позднее чем через два месяца после внедрения внешнего управляющего, он инициирует собрание кредиторов, уведомив их об этом в письменном виде, для рассмотрения плана внешнего управления. При этом не позднее чем за 14 дней до даты проведения собрания он предоставляет возможность его участникам ознакомиться с этим планом.

Не позднее чем через пять дней после даты проведения собрания утвержденный план внешнего управления вместе с протоколом собрания кредиторов предоставляются в арбитражный суд.

Если план внешнего управления не был предоставлен суду в течение четырех месяцев с даты внедрения внешнего управления, арбитражный суд имеет право вынести решение о признании предприятия-должника банкротом.

1bankrot.ru

Меры по восстановлению платежеспособности должника

Один из ключевых терминов в кредитовании – платежеспособность. Им обозначается возможность заемщика (как юридического, так и физического лица) выплачивать средства по действующим обязательствам.

Если у должника нет средств, чтобы рассчитаться с кредиторами, принимаются меры для улучшения его положения. Следует разобраться, какие существуют меры по восстановлению платежеспособности должника.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону

+7 (499) 450-39-61

Это быстро и бесплатно!

Платежеспособность должника

Беря средства взаймы, юридическое лицо (как и физическое) должно постепенно возвратить их. Особенностью кредитования является начисление процентной ставки на сумму, которая используется заемщиком. Соответственно, лицу необходимо вернуть тело займа и процент по нему.

Справка! Возможность проводить подобные платежи определяется платежеспособностью.

Под этим понятием подразумевается возможность гражданина или компании выполнять обязательства, взятые на себя. Чем выше платежеспособность, тем лучше финансовое состояние гражданина, и тем выше его шансы на получение новых займов. Чем ниже этот показатель, тем хуже. Подобное состояние дел может привести к невозможности выполнения взятых обязательств и банкротству.

Физического лица

Чтобы определить платежеспособность простого гражданина, необходимо учесть несколько факторов. В первую очередь это касается общего дохода лица в течение определенного промежутка времени.

Также в расчетах принимается во внимание срок кредитования и специальный коэффициент, который напрямую зависит от уровня дохода. На основании этих данных проводятся вычисления, позволяющие определить текущую платежеспособность гражданина.

Юридического лица

Для определения платежеспособности юридического лица используются другие характеристики. В первую очередь принимается во внимание капитал компании, то есть ее собственные средства. Если их количество превышает размер обязательств, компания может отвечать по требованиям кредиторов.

Обращается внимание на ликвидность активов. Наличие большого количества низколиквидных активов и краткосрочных обязательств негативно сказывается на платежеспособности предприятия.

Восстановление платежеспособности: условия

В статье 109 ФЗ под номером 127 обозначены конкретные меры, которые необходимо предпринять для этого. Соответственно, главным условием является наличие возможности проведения восстановления. Если ни одна из этих мер не даст результата, процедура не проводится.

Начать процедуру можно в любой момент времени. Однако нужно иметь в виду, что разработка плана внешнего управления должна занять не более одного месяца с того момента, когда будет назначен внешний управляющий. Назначить процедуру восстановления может арбитражный судья. В таком случае у компании есть возможность опротестовать его решение, что приведет к банкротству.

Конкретные меры и их реализация

ФЗ под номером 127 полностью посвящен вопросу банкротства. Проблема мер восстановления платежеспособности поднимается в 109 статье этого нормативного акта. В соответствии с ней, к подобным мерам относят действия, связанные с:

- Закрытием частей компании, которые не приносят прибыль.

- Взысканием задолженностей с должников фирмы.

- Уступкой прав требования.

- Перепрофилированием производства.

- Продажей имущества лица, являющегося должником.

- Выпуском дополнительных ценных бумаг, касающихся предприятия.

- Замещением активов.

- Продажей предприятия.

- Отчуждением имущества должника.

Существуют и другие меры по восстановлению платежеспособности. Какие именно действия будут предприняты, зависит от конкретной ситуации. Следует детальнее рассмотреть наиболее популярные меры.

Замещение активов

Суть данной меры заключается в том, что вместо компании создается акционерное общество, распоряжающееся ее капиталом. В зависимости от ситуации, общество может быть одно, или несколько. При этом вне зависимости от количества АО, все они используют имущество и финансы компании, на основании которой появились.

Важно! Неплатежеспособность может быть преодолена таким способом только в том случае, если все кредиторы предприятия дают свое разрешение на подобные действия.

После образования новой организации, ее акции выставляются на торгах. При этом можно использовать все ценные бумаги или только часть из них. Вырученные средства используются для восстановления платежеспособности предприятия.

Все трудовые договоры, которые были заключены у первоначальной компании, сохраняют свое действие (сокращение штата не происходит). Учредителем выступает только должник. На протяжении десяти дней с момента восстановления платежеспособности кредиторы получают уведомление об этом.

Продажа предприятия

Еще один способ восстановить платежеспособность предприятия – сменить его собственника. Для этого проводятся торги, на которых все материальные и нематериальные права (вместе с обязанностями) переходят к другому лицу (вместе со всем имуществом).

Еще один способ восстановить платежеспособность предприятия – сменить его собственника. Для этого проводятся торги, на которых все материальные и нематериальные права (вместе с обязанностями) переходят к другому лицу (вместе со всем имуществом).

При этом проводятся открытые торги, которые организовываются внешним управляющим или другой компанией. Информация о проведении торгов публична и распространяется через печатные издания.

Стоимость компании устанавливается кредиторами, а не самим должником. Это происходит на собрании кредиторов. С подобной целью можно также использовать специальных оценщиков, которые смогут адекватно оценить реальную стоимость предприятия.

Если торги прошли успешно, у фирмы появляется новый владелец, а вырученные средства направляются на погашение задолженностей. В случае провала торгов, кредиторы имеют право попробовать продать компанию еще раз, уменьшив ее стоимость на десять процентов.

Дополнительные акции

Еще один способ повысить платежеспособность должника – разместить дополнительные акции на рынке ценных бумаг. Как и в предыдущих случаях, эта процедура реализуется только после организации собрания кредиторов и получения разрешения с их стороны. Приобретать ценные бумаги можно только за денежные знаки.

Внимание! Преимущество предоставляется лицам, которые уже имеют акции компании.

Процедура регистрируется на государственном уровне. В случае обнаружения нарушений она признается недействительной. В таком случае должнику придется возвратить средства покупателям, что усугубит его финансовое положение. Главная цель процедуры – увеличение уставного капитала, что положительно скажется на платежеспособности.

Продажа имущества

Схожий с продажей компании процесс реализации на рынке части ее имущества. Стоимость продаваемых активов рассчитывается на основании проведенной инвентаризации, после чего происходит независимая оценка.

Особенностью процедуры является возможность продажи только той части имущества, которая непосредственно не используется в процессе производства. Можно также реализовать продукцию компании.

Продать можно не только материальные, но и нематериальные объекты. К примеру, действующее законодательство предоставляет возможность уступить права требования долга. Управляющий может воспользоваться ею после получения разрешения со стороны кредиторов.

Заключение

Таким образом, существует несколько способов восстановления платежеспособности должника. Банкротство делает невозможным их применение, поэтому использовать меры необходимо до того момента, как компания будет признана несостоятельной.

В большинстве случаев для осуществления подобных мер необходимо получить разрешение кредиторов, а не самого должника. В случае успеха платежеспособность последнего улучшится, что даст возможность погасить долги.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 450-39-61

Это быстро и бесплатно!

prava.expert