Коэффициенты ликвидности абсолютной – Коэффициенты ликвидности

формула, по балансу, показывает значение

Коэффициент абсолютной ликвидности показывает, какую долю текущих обязательств компания способна погасить в краткосрочном периоде. Для расчета нужно использовать сведения бухгалтерского баланса: из активов – суммы денежных средств и краткосрочных инвестиций, из пассивов – текущие обязательства. Нормальное значение показателя для российской практики – от 0,2 до 0,5.

Когда поставщики сырья и материалов рассматривают возможность заключения контракта с конкретным производителем, они исследуют динамику его коэффициента быстрой ликвидности. Что дает им такой анализ?

Коэффициент абсолютной ликвидности (Cash ratio – CR) – это финансовый коэффициент, который рассчитывается путем деления суммы денежных средств и краткосрочных финансовых инвестиций на краткосрочные обязательства.

Основанием для определения CR служит бухгалтерский баланс предприятия. Он показывает поставщикам, какую долю своих краткосрочных обязательств производитель сможет покрыть за счет своих абсолютно ликвидных активов.

Справка! К числу абсолютно ликвидных активов относят денежные средства в кассе и на банковском счете, депозиты до востребования, иные краткосрочные финансовые вложения. Главный критерий – возможность быстрого превращения (в течение дня) в наличность.

Cash Ratio показывает, какой процент своих обязательств фирма способна погасить в краткосрочном периоде, то есть демонстрирует ее способность расплатиться за сырье и материалы денежными средствами.

Если коэффициент текущей ликвидности важен для инвесторов, коэффициент быстрой ликвидности – для банков, то CR имеет определяющее значение для поставщиков ресурсов.

Формула расчета коэффициента

Коэффициент абсолютной ликвидности (Кабл) является финансовым показателем, который рассчитывается на базе сведений бухгалтерского баланса предприятия – данных о денежных средствах (ст. 1250), краткосрочных вложениях (ст. 1240) и текущих обязательствах (ст. 1500).

Кабл = (ДС + Кфи) / ТО, где

Кабл – коэффициент абсолютной ликвидности;

Кфи – краткосрочные финансовые инвестиции;

ДС – денежные средства;

ТО – текущие обязательства.

От текущих обязательств аналитики рекомендуют отнимать оценочные обязательства и доходы будущих периодов. В этом случае формула расчета по балансу приобретает следующий вид:

Кабл = (ст. 1240 + ст. 1250) / (ст. 1500 – ст. 1530 – ст. 1540)

Нормальное значение показателя абсолютной ликвидности

Cash ratio демонстрирует способность компании погашать свои текущие обязательства. При этом неверно полагать, что чем больше ее значение, тем стабильнее положение фирмы. Если CR равен единице, то есть фирма может покрыть все краткосрочные долги наличностью, значит, она неэффективно использует свои финансовые ресурсы.

Нормальное значение показателя составляет:

- не менее 0,2 в мировой практике, что говорит о том, что каждый день фирма должна быть готова погасить от 20% своих текущих обязательств;

- от 0,2 до 0,5 в российской практике в связи с тем, что наблюдается неоднородность структуры текущих их обязательств, а сроки их погашения меняются.

Важный момент! Если показатель абсолютной ликвидности становится меньше 0,2, то в компании требутся провести анализ платежеспособности. Когда он превышает отметку в 0,5, важно оценить дополнительные возможности использования капитала.

Компании достаточно иметь сумму абсолютных активов, сставляющую 20% от величины текущих обязательств. Остальные средства могут быть размещены на срочных банковских счетах, направлены в реальные или финансовые инвестиции.

Справка! В России в настоящее время отсутсвует статистическая база нормативных значений коэффициента абсолютной ликвидности для различных отраслей экономики. В связи с этим рекомендуется оценивать нормальное значение Кабл в интервале от 0,2 до 0,5. При этом у торговых компаний показатель будет стремиться к максимальному значению, а у производственных – к минимальному.

Источник: журнал «Финансовый директор»

При оценке краткосрочной платежеспособности предприятия любой отрасли желательно рассчитать CR не только за текущий год, но и за 3-5 предыдущих лет. Существенные колебания коэффициента – тревожный сигнал для инвестора.

Примеры расчета показателя

Чтобы понять, какую роль Кабл играет в деле оценки краткосрочной платежеспособности компании, нужно привести примеры расчета показателя.

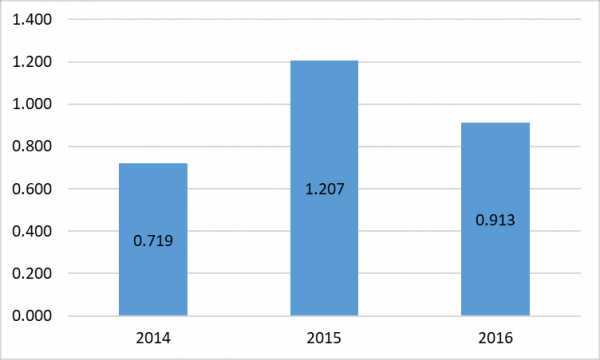

Рисунок 1. Динамика Кабл ПАО «Вымпел-коммуникации» в 2014-2016 гг.

Рисунок 1. Динамика Кабл ПАО «Вымпел-коммуникации» в 2014-2016 гг.Проведенные расчеты позволили установить, что ликвидность и платежеспособность публичной корпорации сохраняются на достаточном для стабильного функционирования уровне.

Вывод! Публичное акционерное общество «Новолипецкий металлургический комбинат» неэффективно формирует структуру активов: в кассе, на расчетном счете и в краткосрочных вложениях чрезмерное количество средств, что делает их уязвимыми к инфляционным колебаниям. Особенно неблагоприятное значение наблюдалось в 2015 году: тогда корпорация могла покрыть высоколиквидными средствами 120% своих текущих обязательств.

Рисунок 2. Динамика Кабл ПАО «НЛМК» в 2014-2016 гг.

Рисунок 2. Динамика Кабл ПАО «НЛМК» в 2014-2016 гг.Динамика финансового коэффициента показала, что в 2016 году ситуация стала улучшаться (сумма ликвидных активов сократилась), однако значение еще выходит за пределы оптимального интервала. Для исправления ситуации необходимо пересмотреть структуру текущих активов и обязательств:

- привлечь дополнительные заемные средства;

- инвестировать излишние ликвидные ресурсы в объекты с достаточным уровнем доходности.

В чем измеряется?

Он измеряется в числовом значении либо в процентах.

Отличия от текущей и срочной ликвидности

От упомянутых показателей, коэффициент отличается составом активов, которые могут быть использованы для расчетов по текущим обязательствам.

Ключевое отличие скрыто в слове абсолютной. Он учитывает только самые ликвидные активы.

В отличие от него коэффициент текущей ликвидности равен соотношению всех оборотных активов к сумме задолженности за короткий период.

Расчет значения срочной ликвидности предполагает деление суммы высоко- и средне ликвидных активов на стоимость краткосрочных пассивов.

Отличия между показателями представлены в таблице.

| Коэффициент | Абсолютной ликвидности | Текущей ликвидности | Срочной ликвидности |

| Включаемые активы | Самые ликвидные активы, такие как кратковременные финансовые вложения, депозиты и наличные деньги | Все оборотные активы | Все активы с высокой и средней ликвидностью |

В каких случаях требуется?

Коэффициент применяют для оценки платежеспособности в кратковременной перспективе.

Например, его могут использовать поставщики или кредиторы по текущим займам или для выяснения возможности срочного расчета.

Стратегические инвесторы пользуются им реже.

Факторы, влияющие на динамику показателя

Предприятие представляет собой сложную структуру, которая состоит из отдельных элементов. Оно постоянно развивается под воздействием внутренних и внешних факторов.

Исследуемый показатель оценивает соотношение высоколиквидных активов и краткосрочных пассивов. Из этого следует вывод, что на его величину влияет все, что определяет их стоимость.

Оборот денежной наличности определяется следующим:

- продолжительностью цикла операций;

- сезонностью бизнеса;

- сроками инвестиционных программ;

- показателями операционного левериджа;

- финансовым мышлением владельцев;

- ситуацией на товарном рынке;

- налогообложением;

- кредитованием поставщиков и получателей;

- особенностями расчетов;

- доступностью кредитов и безвозмездного финансирования.

По балансу

Аналогичную формулу можно выразить и с помощью строк бухгалтерского баланса:

Кал= с.1240 + с. 1250/с.1510 +с.1520+с.1530

Строки баланса обозначают следующее:

- 1240- финансовые вложения;

- 1250 – денежные средства;

- 1510- заемные средства;

- 1520- кредиторская задолженность;

- 1530- доходы будущих периодов.

Какие документы потребуются для расчета?

Для расчета коэффициента обычно применяется бухгалтерская отчетность — баланс, составленный по форме-1.

Могут применяться и иные материалы, связанные с операциями бухгалтерского учета.

Интерпретация результата

Анализ коэффициента позволяет оценить платежеспособность организации, её проблемы и перспективы.

Для этого необходимы некоторые стандарты или нормативы, на которые следует ориентироваться при анализе платежеспособности.

Нормативное значение

Оптимальным значением считается значение от 0.2 до 0.5. Иные значения свидетельствуют о проблемах и необходимых действиях.

Если ниже нормы

Оно говорит о таких проблемах и мерах:

- при значении ниже нормативного диапазона фирма не способна оплатить обязательства за счет наиболее ликвидных активов;

- при дефиците вышеуказанных активов следует более внимательно проанализировать платежеспособность;

- если коэффициент равен 0, то это говорит о крайне критическом состоянии ликвидных активов — их просто нет и фирма не может рассчитаться по долгам.

Если выше нормы

Завышенное значение показателя указывает на:

- отклонения в структуре капитала;

- нерациональное применение высоколиквидных активов;

- потребность в изучении использования капитала.

На что указывает его рост?

Рост указывает на изменение соотношения высоколиквидных активов и текущих пассивов в пользу первых.

Более конкретные выводы делаются на основе изменения стоимости активов и пассивов. У фирмы растет платежеспособность и увеличиваются возможности для оперативных расчетов.

Если снизился – что это значит?

Более низкое значение показателя по сравнению с предыдущим периодом говорит об уменьшении средств, которые можно направить на оперативное решение проблем текущей задолженности. Понадобятся другие активы.

Практический пример расчета

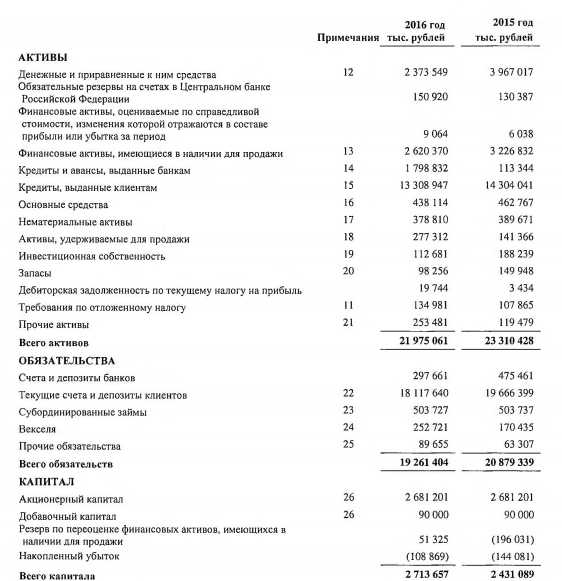

Возьмем за основу отчетность банка на конец 2016 года.

В его случае показатель рассчитывается по формуле:

К аб.ликв. = Денежные и приравненные к ним средства/общая стоимость обязательств =

=2373549/19261404 = 0.12.

В 2015 году он был равен 0.19.

Теперь определим причины изменения величины коэффициента. Посмотрим на значение показателей пассивов и активов.

В данном случае снижение показателя произошло за счет опережающего снижения стоимости денежных средств.

Объем денежных средств уменьшился на 40% при уменьшении объемов обязательств примерно на 8%.

Похожие записи

adpravo.ru

Коэффициент абсолютной ликвидности — формула по балансу, что показывает, нормативное значение

Большинство предприятий работает постоянно, и у них все время возникают активы или появляются обязательства, долги по которым нужно оперативно погашать.

Чтобы оценить их возможности оперативно осуществить платежи по долгам, применяют коэффициенты ликвидности. С их помощью сравнивают стоимость краткосрочной задолженности со стоимостью оборотных средств, используемых для её погашения.

Что это такое?

Природу рассматриваемого показателя лучшего всего объяснить на основе представлений об абсолютной ликвидности.

Под абсолютной ликвидностью понимают общую стоимость активов, которые организация способна легко и оперативно использовать для текущих выплат.

Наибольшей ликвидностью отличаются денежные средства и краткосрочные финансовые обязательства.

Чем их больше, тем легче решить проблему текущих долгов.

Поэтому нужен показатель для изучения возможностей оперативно погасить текущую задолженность.

Коэффициент абсолютной ликвидности служит данной цели. Под ним понимают соотношение суммы самых легко используемых активов к сумме краткосрочных пассивов.

Он равен отношению стоимости величины денежных средств и краткосрочных инвестиций по отношению к стоимости обязательств.

Что показывает и характеризует?

Теперь необходимо написать, о чем говорит коэффициент.

Этот показатель указывает на долю краткосрочных обязательств, которая покрывается всеми абсолютно ликвидными активами.

С его помощью оценивается следующее:

- способность погасить краткосрочные долги за счет ликвидных активов;

- необходимость детального изучения платежеспособности;

- актуальность подробного анализа использования капитала;

- степень отклонения показателя от оптимального значения;

- потребность в оптимизации краткосрочных активов.

В чем измеряется?

Он измеряется в числовом значении либо в процентах.

Отличия от текущей и срочной ликвидности

От упомянутых показателей, коэффициент отличается составом активов, которые могут быть использованы для расчетов по текущим обязательствам.

Ключевое отличие скрыто в слове абсолютной. Он учитывает только самые ликвидные активы.

В отличие от него коэффициент текущей ликвидности равен соотношению всех оборотных активов к сумме задолженности за короткий период.

Расчет значения срочной ликвидности предполагает деление суммы высоко- и средне ликвидных активов на стоимость краткосрочных пассивов.

Отличия между показателями представлены в таблице.

| Коэффициент | Абсолютной ликвидности | Текущей ликвидности | Срочной ликвидности |

| Включаемые активы | Самые ликвидные активы, такие как кратковременные финансовые вложения, депозиты и наличные деньги | Все оборотные активы | Все активы с высокой и средней ликвидностью |

В каких случаях требуется?

Коэффициент применяют для оценки платежеспособности в кратковременной перспективе.

Например, его могут использовать поставщики или кредиторы по текущим займам или для выяснения возможности срочного расчета.

Стратегические инвесторы пользуются им реже.

Факторы, влияющие на динамику показателя

Предприятие представляет собой сложную структуру, которая состоит из отдельных элементов. Оно постоянно развивается под воздействием внутренних и внешних факторов.

Исследуемый показатель оценивает соотношение высоколиквидных активов и краткосрочных пассивов. Из этого следует вывод, что на его величину влияет все, что определяет их стоимость.

Оборот денежной наличности определяется следующим:

- продолжительностью цикла операций;

- сезонностью бизнеса;

- сроками инвестиционных программ;

- показателями операционного левериджа;

- финансовым мышлением владельцев;

- ситуацией на товарном рынке;

- налогообложением;

- кредитованием поставщиков и получателей;

- особенностями расчетов;

- доступностью кредитов и безвозмездного финансирования.

Как рассчитать коэффициент абсолютной ликвидности?

Как посчитать значение коэффициента понятно из его сути и составляющих.

Формула

Он рассчитывается по формуле, которую можно написать по-разному.

Самый простой способ её выразить выглядит так:

К аб.ликв.= Денежные средства + кратковременные инвестиции/текущие пассивы

Где К аб.ликв. — коэффициент абсолютной ликвидности.

По балансу

Аналогичную формулу можно выразить и с помощью строк бухгалтерского баланса:

Кал= с.1240 + с. 1250/с.1510 +с.1520+с.1530

Строки баланса обозначают следующее:

- 1240- финансовые вложения;

- 1250 – денежные средства;

- 1510- заемные средства;

- 1520- кредиторская задолженность;

- 1530- доходы будущих периодов.

Какие документы потребуются для расчета?

Для расчета коэффициента обычно применяется бухгалтерская отчетность — баланс, составленный по форме-1.

Могут применяться и иные материалы, связанные с операциями бухгалтерского учета.

Интерпретация результата

Анализ коэффициента позволяет оценить платежеспособность организации, её проблемы и перспективы.

Для этого необходимы некоторые стандарты или нормативы, на которые следует ориентироваться при анализе платежеспособности.

Нормативное значение

Оптимальным значением считается значение от 0.2 до 0.5. Иные значения свидетельствуют о проблемах и необходимых действиях.

Если ниже нормы

Оно говорит о таких проблемах и мерах:

- при значении ниже нормативного диапазона фирма не способна оплатить обязательства за счет наиболее ликвидных активов;

- при дефиците вышеуказанных активов следует более внимательно проанализировать платежеспособность;

- если коэффициент равен 0, то это говорит о крайне критическом состоянии ликвидных активов — их просто нет и фирма не может рассчитаться по долгам.

Если выше нормы

Завышенное значение показателя указывает на:

- отклонения в структуре капитала;

- нерациональное применение высоколиквидных активов;

- потребность в изучении использования капитала.

На что указывает его рост?

Рост указывает на изменение соотношения высоколиквидных активов и текущих пассивов в пользу первых.

Более конкретные выводы делаются на основе изменения стоимости активов и пассивов. У фирмы растет платежеспособность и увеличиваются возможности для оперативных расчетов.

Если снизился – что это значит?

Более низкое значение показателя по сравнению с предыдущим периодом говорит об уменьшении средств, которые можно направить на оперативное решение проблем текущей задолженности. Понадобятся другие активы.

Более детально рассмотрим на примере указанного банка ниже.

Узнайте из нашей статьи, что показывает фондоемкость.Как правильно написать заявление на ежегодный оплачиваемый отпуск? Об этом — тут.

Оплачивается или нет отпуск на свадьбу? Информацию об этом вы найдете здесь.

Влияние на платежеспособность организации и пути его корректировки

На платежеспособность влияют составляющие коэффициента.

Как повысить её? Очевидно, что улучшить её можно либо увеличивая денежную массу и её оборот на предприятии, либо уменьшая обязательства. В упрощенном виде нужно увеличивать объёмы продаж, продавать малоэффективные активы за наличность и т.п.

Чтобы уменьшить обязательства, нужно сокращать расходы. Ответ на вопрос, как найти конкретные пути улучшения, зависит от особенностей бизнеса.

Практический пример расчета

Возьмем за основу отчетность банка на конец 2016 года.

В его случае показатель рассчитывается по формуле:

К аб.ликв. = Денежные и приравненные к ним средства/общая стоимость обязательств =

=2373549/19261404 = 0.12.

В 2015 году он был равен 0.19.

Теперь определим причины изменения величины коэффициента. Посмотрим на значение показателей пассивов и активов.

В данном случае снижение показателя произошло за счет опережающего снижения стоимости денежных средств.

Объем денежных средств уменьшился на 40% при уменьшении объемов обязательств примерно на 8%.

Заключение

Коэффициент абсолютной ликвидности служит главным образом для анализа платежеспособности фирмы.

Отклонение показателя от нормативного значения указывает на проблемы со структурой активов.

Если значение низкое, то есть угроза дефицита средств для своевременных выплат.

При чрезмерно высоких значениях следует обратить внимание на структуру капитала.

Анализ хозяйственной деятельностиПоделиться

buhdzen.ru

43. Коэффициенты ликвидности: текущей, срочной и абсолютной.

Ликвидность – способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидность – способность обращаться в деньги.

Текущая ликвидность

Коэффициент текущей (общей) ликвидности (коэффициент покрытия; англ. current ratio, CR) — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Ктл = (ОА — ДЗд) / КО, где: Ктл – коэффициент текущей ликвидности; ОА – оборотные активы; ДЗд – долгосрочная дебиторская задолженность; КО – краткосрочные обязательства.

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента 2 и более (это значение наиболее часто используется в российских нормативных актах; в мировой практике считается нормальным от 1.5 до 2.5, в зависимости от отрасли). Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая (срочная) ликвидность

Коэффициент быстрой ликвидности— финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств.

Кбл = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) / Текущие обязательства

Коэффициент отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции.

Нормальным считается значение коэффициента не менее 1.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и близкие к ним по сути средства:

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства

В отличие от двух приведенных выше, данный коэффициент не нашел широкого распространения на западе. Согласно российским нормативным актам нормальным считается значение коэффициента не менее 0,2.

44. Прогнозирование показателей платежеспособности.

При решении вопроса о привлечении кредитных ресурсов необходимо определить кредитоспособность предприятия.

На современном этапе приняты следующие коэффициенты:

— коэффициент текущей ликвидности (покрытия), Кп;

— коэффициент обеспеченности собственными оборотными сред-ствами, Кос;

— коэффициент восстановления (утраты) платежеспособности, Кув.

Эти показатели рассчитываются по данным баланса по следующим формулам:

Кп = | Оборотные средства в запасах, затратах и прочих активах | |

Наиболее срочные обязательства |

Коэффициент Кп характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

Кос = | Собственные оборотные средства | |

Оборотные средства в запасах, затратах и прочих активах |

Коэффициент Кос характеризует долю общих оборотных средств в общей их сумме.

Кув = | Кпр | = | Расчетный Кп |

Кпу | Установленный Кп |

Коэффициент Кув показывает наличие реальной возможности у предприятия восстановить либо утратить свою платежеспособность в течении определенного периода. Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным является выполнение одного из следующих условий: Кп < 2 или Кос > 0,1. Следует помнить, что при решении вопроса о выдаче кредита в банке или иной кредитной организации вычисляется следующая система финансовых коэффициентов:

— коэффициент абсолютной ликвидности Кал;

— промежуточный коэффициент покрытия Кпр;

— общий коэффициент покрытия Кп;

— коэффициент независимости Кн.

Коэффициент абсолютной ликвидности показывает, в какой доле краткосрочные обязательства могут быть погашены за счет высоколиквидных активов и рассчитываются по формуле, нормативное значение показателя 0,2 – 0,25:

Кал = | Денежные средства | |

Краткосрочные обязательства |

Промежуточный коэффициент покрытия показывает, сможет ли предприятие в установленные сроки рассчитаться по своим краткосрочным долговым обязательствам. Он рассчитывается по формуле:

Денежные средства, краткосрочные финансовые вложения, дебиторская задолженность | ||

Кпр = | ||

Краткосрочные обязательства |

Расчет общего коэффициента покрытия аналогичен определению коэффициента текущей ликвидности. Коэффициент финансовой независимости характеризует обеспеченность предприятия собственными средствами для осуществления своей деятельности. Он определяется отношением собственного капитала к валюте баланса и исчисляется в процентах.

Кн = | Собственные средства | * 100 % |

Итог баланса |

Оптимальное значение, обеспечивающее достаточно стабильное финансовое положение в глазах инвесторов и кредиторов: 50 – 60 %.

45. Собственные и заемные ресурсы предприятия

Заемные и собственные средства предприятия — в совокупности определяют ликвидность его активов, и напрямую влияют на размер финансовых и других средств, которые предоставляют возможность их использования, в конкретный момент или период времени.

Заемные средства, позволяют предприятию, увеличить производство, товарооборот, получить дополнительную прибыль и даже, погасить предыдущие задолженности и многое другое.

Кроме заемных средств, для получения определенных финансовых преимуществ, предприятие может использовать и привлекаемые средства, которые в отличие от заемных, фактически не возвращаются — например, долевые паи и безвозмездное государственное финансирование.

Активно использовать заемные средства, могут и обычные предприниматели. Государственная политика Российской Федерации по развитию предпринимательской деятельности, посредствам привлечения заемных средств из различных источников, предусматривает получение беспроцентных займов, в соответствии с действующим законодательством. Кроме того, такие займы — не облагаются налогом.

Налоги будут только на полученный доход, в случае денежного займа — в случае вещевого займа, материальная выгода не рассчитывается. Использовать заемные средства, можно постоянно или регулярно, если это эффективно и имеет стабильную прибыль, либо является необходимостью.

Однако, желательно очень внимательно следить и обращать внимание на соотношение заемных и собственных средств и соблюдать четко определенный баланс — хорошо иметь определенную стратегию действий, на случай непредвиденных обстоятельств, так как в случае использовании заемных средств, имеется определенный порог финансовых потерь, перейдя который вы не сможете восстановить свой бизнес и сразу или через определенное время станете банкротом.

Здесь, так же надо учитывать — коэффициент собственных и заемных средств — приблизительно его можно рассчитать, разделив общую сумму действующих займов и процентных начислений по ним на общие активы и будущие доходы.

Значение этого коэффициента, будет являться, одним из основополагающих факторов, предоставления вам кредитов, то есть — чем меньше коэффициент, тем больше вероятность получения кредита.

В общем, использовать безвозмездные и особенно возмездные заемные средства, желательно только тогда, когда вы уже будете хорошо стоять на ногах и разбираться в своем сегменте бизнеса.

Сейчас, государственное законодательство РФ, предусматривает безвозмездные субсидии, на открытие частного бизнеса, в виде частичного финансирования первоначального капитала – но ведь, оно не предоставляет гарантий успешности его развития.

studfiles.net

Коэффициент абсолютной ликвидности — в 2019 году, формула по балансу, текущая, показывает значение, норма расчёта, показатели активов, предприятие, вывод платежеспособность, равно ли краткосрочным обязательствам, низкий и высокий, какая часть срочная, характеризовать оценку, пример покрытия, отношение роста в анализе

Ликвидность с экономической точки зрения показывает, в какой степени находящиеся в распоряжении юридического лица ресурсы способны переходить в категорию денежных средств. Применение коэффициента абсолютной ликвидности дает возможность понять, какой процент взятых на себя предприятием обязательств можно погасить, используя имеющиеся в наличии активы.

При оценке уровня платежеспособности организации прибегают к расчету и последующему анализу коэффициентов ликвидности. Благодаря текущему показателю можно понять, в какой пропорции соотносятся существующие активы, переведенные в денежные единицы, с каждым рублем краткосрочной задолженности.

Быстрая ликвидность свидетельствует о возможности компании осуществлять немедленное покрытие задолженности при помощи денег, инвестиций, а также причитающихся фирме долгов.

Абсолютная ликвидность дает возможность выявить способность предприятия обслуживать текущие обязательства исключительно за счет имеющихся в распоряжении в конкретный момент денежных средств.

Смысл понятия

Понятие ликвидности применяется в отношении процесса реализации принадлежащего юр. лицу имущества.

В зависимости от того, насколько быстро данное имущество может быть продано, оно подразделяется на:

| Деньги и финансовые инвестиции краткосрочного характера | Реализуются практически мгновенно. |

| Дебиторская краткосрочная задолженность | Реализуется быстро. |

| Запасы | Для реализации требуется некоторое время. |

| Активы внеоборотного характера | Реализуются долго. |

При учете первых трех видов имущества, входящих в категорию оборотных активов, рассчитываются показатели, за счет которых удается определить, в какой мере юрлицо способно оплачивать числящиеся на нем долги краткосрочного характера. Получаемые при расчете характеристики получили название коэффициентов ликвидности.

Нормативное значение

Коэффициент абсолютной ликвидности менее востребован, чем те, которые служат для определения быстрой и текущей ликвидности, поэтому четкая норма для него не установлена.

В большинстве случаев нормальным считается показатель, значение которого равно 0,2 и выше. В то же время, если данный коэффициент чрезмерно высок, это свидетельствует о том, что компания держит слишком большой объем свободных средств, которые могли бы быть задействованы для дальнейшего развития бизнеса.

На практике нормальное значение коэффициента может серьезно варьироваться, так как в значительной степени зависит от той отрасли, в которой предприятие функционирует. Для того, чтобы вычислить приемлемый уровень следует учесть, с какой скоростью оборачиваются текущие активы и обязательства.

В случае оборачиваемости активов за более короткий период по сравнению с периодом потенциальной отсрочки обязательств, платежеспособность будет считаться нормальной.

Коэффициент абсолютной ликвидностиОсновные моменты

Работа с данными

Для произведения расчетов и определения коэффициента ликвидности традиционно в качестве источника исходных данных используется бухгалтерская отчетность. По балансу компании можно легко выполнить все желаемые расчеты, найдя отношение суммы кодов 1240 и 1250 к сумме кодов 1510, 1520 и 1550.

В числителе идут наиболее ликвидные активы. В строке 1240 находит отражение сумма финансовых инвестиций, срок которых составляет менее года, при этом денежное эвыражение не учитываются. Сюда включают долговые ценные бумаги, средства, использованные в качестве уставных вкладов в другие организации, выданные некоторым компаниям займы иные вложения.

Код 1250 служит отражением денежных средств и их эквивалентов. К данной категории относят имеющиеся непосредственно в кассах и на счетах деньги, депозиты, ожидаемые к получению переводы, ценные бумаги с высоким уровнем ликвидности.

Коды баланса

Коды балансаКоэффициент абсолютной ликвидности выражается в виде отношения активов высокой ликвидности к к срочным и краткосрочным пассивам. В знаменателе прописываются заемные средства, имеющиеся перед иными субъектами задолженности, а также прочего рода обязательства.

Связь с платежеспособсностью

Для получения максимально точной и достоверной информации относительно платежеспособности компании должен быть проведен детальный внутренний анализ, основанный на данных, полученных благодаря бухгалтерскому учету.

Ранее особой популярностью пользовалась уже практически незадействуемые в 2019 году при определении ликвидности нормативы скидок. Основой для данной системы служили среднестатистические оценки ликвидности всех статей в балансе, а также разработка нормативов скидок, которые позволяют осуществлять перераспределение балансовых статей между прочими группами.

Например, к быстро реализуемым активам причислялось 80 процентов имеющейся дебиторской задолженности, 70 процентов изготовленной продукции и половина запасов производства с незавершенным производством. Все остальное причислялось к категории медленно реализуемых активов.

По аналогии происходило перераспределение кредиторской задолженности, то есть определенная доля долгосрочной считалась краткосрочной, равно как и наоборот.

Платежеспособность находится также в зависимости от того, какова структура капитала, включая основной. В частности, при высокой востребованности и высоких биржевых котировках акций с векселями и иными ценными бумагами продажа возможна с незначительными потерями. В связи с этим они превращаются в более ликвидный товар, чем некоторая продукция.

В подобной ситуации предприятию вовсе не обязательно иметь высокий коэффициент ликвидности, поскольку основной капитал можно стабилизировать, продав часть основного капитала.

Как рассчитать

Расчет коэффициента достаточно просто произвести, опираясь на следующие постулаты:

- он представляет собой отношение высоколиквидных активов к текущим пассивам;

- также его можно рассматривать в качестве отношения имеющихся денег к текущим финансовым вложениям и обязательствам;

- в балансовом выражении это отношение суммы 250-й и 260-й строк к сумме 610-й, 620-й и 660-й строк.

Полученная вследствие расчета сумма будет четко отражать реальные возможности организации. О финансовой стабильности компании можно говорить при коэффициенте в районе 0,2-0,25, так как это означает, что она способна безболезненно отчислять четвертую-пятую часть собственных денежных средств на погашение текущей задолженности.

Международный стандарт ISO гарантирует, что продукты или услуги являются качественными, безопасными и надежными.Как правильно отразить уменьшение или увеличение уставного капитала в бухгалтерском балансе — подскажем здесь.

Формула коэффициента абсолютной ликвидности

Для расчета коэффициента абсолютной ликвидности используется следующая формула:

К = Высоколиквидные оборотные активы/Краткосрочные обязательства

К категории высоколиквидных текущих активов принято причислять имеющиеся в кассах и на банковских счетах наличные, а также сделанные на короткий срок финансовые инвестиции. В категорию текущих пассивов относят ссуды, которые должны быть погашены в ближайший год, внеплановые требования, а также иные обязательства текущего характера.

Существующие виды

Текущая

Текущая ликвидность определяется путем нахождения соотношения текущих (именуемых оборотными) активов к текущим пассивам (краткосрочным обязательствам). Рассчитываемый таким образом коэффициент позволяет сделать вывод о том, насколько компания способна погашать краткосрочные обязательства, используя для этого исключительно оборотные активы.

Чем более высоким получается данный показатель, тем лучшей платежеспособностью обладает фирма, причем не только непосредственно в данный момент, но и в случае наступления каких-либо непредвиденных обстоятельств. В зависимости от того, в какой отрасли функционирует предприятие, нормативным считается коэффициент, находящийся в пределах от 1,5 до 2,5.

Чересчур низкий коэффициент, не дотягивающий до 1, свидетельствует о значительных финансовых рисках, так как компания не может обеспечить стабильную оплату текущих счетов. В то же время неблагоприятным является и коэффициент, превышающий 3, так как он является признаком нерационального использование собственного капитала.

Срочная

Срочная ликвидность показывает, насколько предприятие способно справляться с погашением обязательств краткосрочного характера, используя исключительно оборотные активы. В отличие от текущей ликвидности, в данном случае в расчет берутся только текущие активы средней и высокой ликвидности.

За счет этого финансового коэффициента можно узнать, какая часть обязательств предприятия краткосрочного характера может быть немедленно ликвидирована благодаря использованию имеющихся на различных счетах средств, ценных бумаг краткосрочного типа, погашенных дебиторских задолженностей.

Рост этого показателя (нормальным считается 0,6-1,0) говорит о том, что платежеспособность предприятия увеличивается и проблем с покрытием текущих долгов у нее не возникнет. Но и чрезмерно высоким коэффициент также не должен быть, так как в таком случае будет ясно, что свободные средства используются нерационально, тогда как могли бы быть направлены на развитие предприятия.

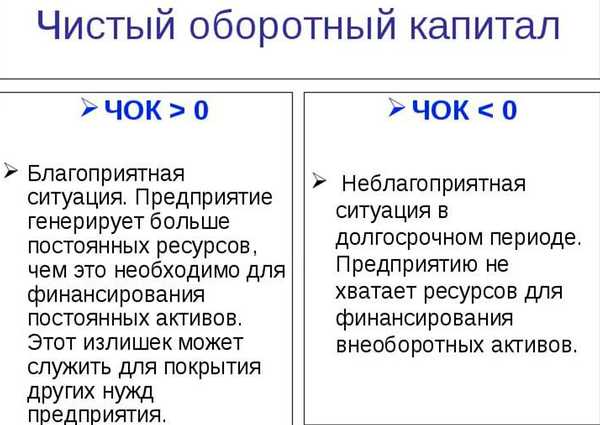

Чистый оборот

При помощи коэффициента чистого оборотного капитала производится оценка того, насколько предприятие способно поддерживать свою финансовую устойчивость. Он определяется в виде разности между находящимися в обороте активами и обязательствами краткосрочного характера, в которые также входят заемные средства, взятые на непродолжительный период, имеющаяся кредиторская задолженность, а также обязательства, которые к ней приравниваются.

Чистый оборотный капитал принято характеризовать как часть оборотного капитала, которая формируется собственным оборотным и долгосрочным заемным капиталами, в том числе так называемым квазисобственным капиталом, средствами, полученными взаймы, и прочими обязательствами долгосрочного типа.

Необходимость в чистом оборотном капитале обусловливается требованием поддерживать финансовую устойчивость фирмы. Если ее оборотные средства превосходят краткосрочные обязательства, то это пример того, что компания способна не только осуществлять погашение своих краткосрочных обязательств, но также обладает достаточными резервами для расширения своей деятельности.

Значение оборотного капитала должно всегда быть выше нулевой отметки.

Анализ значений

Определяя платежеспособность предприятия, целесообразно рассматривать полную структуру капитала, учитывая основной. В том случае, если компания обладает значительными авуарами, то есть акциями с векселями и иными ценными бумагами, и при этом они имеют хорошие котировки на бирже, то при погашении задолженностей есть смысл продавать именно их, как гарантирующих высокую ликвидность.

В подобном положении предприятие может спокойно функционировать, не имея высокого коэффициента ликвидности, так как при необходимости стабилизация оборотного капитала может быть осуществлена благодаря части основного капитала.

При анализе показателей ликвидности необходимо учитывать, что их расчетная величина является достаточно условной, поскольку определяется по бухгалтерскому балансу только приблизительно.

В частности, на ликвидность запасов влияет то, насколько они качественны, на ликвидность дебиторской задолженности — то, какова ее оборачиваемость, каков процент просроченных платежей и тех, которые не могут быть взысканы.

В этой связи для более точного анализа и повышения правдивости оценки ликвидности прибегают к детальному внутреннему анализу, основываясь на данных аналитического бухгалтерского учета.

Эксперты отмечают, что для перевода платежей в бюджетную систему РФ код УИН необходимо указывать в поле «Код» платежного поручения.Как связаны между собой добавочный капитал, резервный капитал и нераспределенная прибыль, читайте здесь.

Образец заполнения бухгалтерской справки можно найти на этой странице.

buhuchetpro.ru

Коэффициент абсолютной ликвидности (Cash ratio)

Определение

Коэффициент абсолютной (денежной) ликвидности (cash ratio) показывает отношение самых ликвидных активов организации – денежных средство и краткосрочных финансовых вложений – к краткосрочным обязательствам.

Коэффициент абсолютной ликвидности является вариацией двух других более распространенных коэффициентов ликвидности: коэффициент текущей ликвидности и коэффициент быстрой ликвидности. При этом в расчете данного показателя используют только самые быстрореализуемые (ликвидные) активы.

Расчет (формула)

Коэффициент рассчитывается следующим образом:

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Все составляющие формулы берутся из бухгалтерского баланса организации.

Нормальное значение

Коэффициент абсолютной ликвидности не столь популярен как коэффициенты текущей и быстрой ликвидности и не имеет прочно устоявшейся нормы. Чаще всего в качестве ориентира нормального значения показателя используют значение 0,2 и более. Однако слишком высокое значение коэффициента говорит о неоправданно высоких объемах свободных денежных средств, которые можно было бы использовать для развития бизнеса.

О коэффициенте денежной ликвидности на английском языке читайте в статье «Cash Ratio«.

Коэффициент текущей ликвидности (Current ratio)

Определение

Коэффициент текущей (общей) ликвидности (current ratio) является мерой платежеспособности организации, способности погашать текущие (до года) обязательства организации. Кредиторы широко используют данный коэффициент в оценке текущего финансового положения организации, опасности выдаче ей краткосрочных займов. В западной практике коэффициент также известен под названием коэффициент рабочего капитала (working capital ratio).

Расчет (формула)

Коэффициент текущей ликвидности рассчитывается как отношение оборотных активов к краткосрочным обязательствам:

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Числитель формулы берется из актива бухгалтерского баланса, знаменатель – из пассива.

Нормальное значение

Чем выше значение коэффициента текущей ликвидности, тем выше ликвидность активов компании. Нормальным считается значение коэффициента 2 и более. Однако в мировой практике допускается снижение данного показателя для некоторых отраслей до 1,5.

Низкое значение коэффициента (ниже 1) говорит о вероятных трудностях в погашении организацией своих текущих обязательств. Однако для полноты картины нужно смотреть поток денежных средств от операционной деятельности организации – часто низкий коэффициент оправдан мощным потоком наличности (например, в сетях быстрого питания, розничной торговле).

Слишком высокий коэффициент текущей ликвидности также не желателен, поскольку может отражать недостаточно эффективное использование оборотных активов либо краткосрочного финансирования. В любом случае, кредиторы предпочитаются видеть более высокое значение коэффициента как признак устойчивого положения компании.

О коэффициенте текущей ликвидности на английском языке читайте в статье «Cash Ratio«.

Коэффициент быстрой ликвидности (Quick ratio)

Определение

Коэффициент быстрой ликвидности (quick ratio, acid-test ratio) характеризует способность организации погасить свои краткосрочные обязательства за счет продажи ликвидных активов. При этом в ликвидные активы в данном случае включаются как денежные средства и краткосрочные финансовые вложения, так и краткосрочная дебиторская задолженность (по другой версии – все оборотные активы, кроме наименее ликвидной их части — запасов). Коэффициент быстрой ликвидности получил широкое распространение в российской и мировой практике наряду с коэффициентом текущей ликвидности.

Расчет (формула)

Коэффициент быстрой ликвидности рассчитывается делением ликвидных активов на краткосрочные обязательства:

Коэффициент быстрой ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

По другой версии:

Коэффициент быстрой ликвидности = (Оборотные активы — Запасы) / Краткосрочные обязательства

Запасы считаются наименее ликвидные активами, считается, что их труднее всего перевести в деньги (т.е. реализовать), поэтому они в любом случае не участвуют в расчете.

Нормальное значение

Чем выше коэффициент быстрой ликвидности, тем лучше финансовое положение компании. Нормой считается значение 1,0 и выше. В то же время, значение может отличаться для разных отраслей. При значении коэффициента менее 1 ликвидные активы не покрывают краткосрочные обязательства, а значит существует риск потери платежеспособности, что является негативным сигналом для инвесторов.

studfiles.net

Коэффициент абсолютной ликвидности

Определение

Коэффициент абсолютной ликвидности — это показатель, говорящий о том, какую часть краткосрочных обязательств П1 и П2 предприятие может покрыть с помощью своих денежных средств и краткосрочных финансовых вложений.

Или, если упростить, какую часть краткосрочных долгов предприятие может погасить сразу же.

Есть разные варианты расчёта показателя, поскольку под краткосрочными обязательствами могут пониматься либо данные раздела 5 баланса, либо эти же данные, но без статьи доходов будущих периодов.

Итог, тем не менее, скорее всего, будет один и тот же, поскольку практически всегда эти доходы будущих периодов равны нулю, а даже если и не равны, то обычно они довольно малы, по сравнению со всем остальным разделом 5 баланса.

В сервисах anfin.ru расчёт ведётся без статьи доходов будущих периодов.

Формула расчёта (по отчётности)

(Строка 1240 плюс строка 1250) / итог раздела 5 бухгалтерского баланса

или

(Строка 1240 плюс строка 1250) / (итог раздела 5 минус строка 1530) бухгалтерского баланса

Норматив

0,2 — 0,5

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Возможно, у организации слишком много денежных средств, которые «не работают» и могут обесцениваться со временем.

Если показатель ниже нормы

Возможно, организации не хватает денежных средств для осуществления платежей по краткосрочным обязательствам.

Если показатель увеличивается

Обычно позитивный фактор

Если показатель уменьшается

Обычно негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

anfin.ru

Ликвидность — Википедия

Материал из Википедии — свободной энциклопедии

Ликви́дность (от лат. liquidus «жидкий, перетекающий») в экономике — свойство активов быть быстро проданными по цене, близкой к рыночной[1]. Ликвидный — обращаемый в деньги.

Обычно различают высоколиквидные, низколиквидные и неликвидные ценности (активы). Чем легче и быстрее можно обменять актив с учётом его полной стоимости, тем более ликвидным он является. Для товара ликвидность будет соответствовать скорости его реализации по номинальной цене, без дополнительных скидок.

Например, активы предприятия, отражаемые в бухгалтерском балансе, имеют разную ликвидность (по убыванию):

Термин «ликвидность» используется также по отношению к банкам, деньгам, предприятиям (фирмам), рынку, ценным бумагам

ru.wikipedia.org