Коэффициент финансовой автономии независимости формула по балансу – Коэффициент финансовой независимости — формула, рассчитать как отношение, автономия больше 0,5, предприятие, считается как отрицательный, капитализированный источник, характеризует отношение, нормативное значение, часть баланса, показывает ниже, формирование запасов, собственный анализ, как определить, долгосрочная, оптимальный вывод

Коэффициент финансовой независимости (формула) — nalog-nalog.ru

Коэффициент финансовой независимости укажет, достаточно ли у компании собственных средств, чтобы рассчитаться со всеми долгами. Подробнее о том, какие значения коэффициента финансовой независимости компании оптимальны, расскажем в нашей статье.

Что показывает коэффициент

Формула для расчета

Анализ показателя

Итоги

Что показывает коэффициент

Коэффициент финансовой независимости (Кфн) указывает на удельный вес активов компании, которые могут быть сформированы за счет собственных источников. Соответственно, остальные активы складываются за счет заемных источников.

Этот коэффициент важен для определения финансовой привлекательности потенциального заемщика или партнера банковскими учреждениями и инвесторами.

Для определения рентабельности компании также будет полезно ознакомиться со статьей «Определяем рентабельность активов (формула по балансу)»

Формула для расчета

Чтобы понять, насколько компания обеспечена собственными ресурсами для покрытия существующих обязательств, воспользуемся формулой коэффициента финансовой независимости, которая выглядит так:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсягде: СобК — собственный капитал;

Р — резервный капитал;

ВБ — валюта баланса.

Анализ показателя

Нормативное значение коэффициента финансовой независимости не должен быть меньше 0,5. Чем больше данный показатель, тем привлекательнее компания для инвесторов, ведь это означает, что у нее есть необходимые средства для погашения долгов и она независима от внешних кредиторов.

Однако если полученный коэффициент финансовой независимости будет максимально приближен к 1, то для инвесторов это может стать сигналом, что компания развивается очень медленными темпами и имеются какие-то сдерживающие механизмы. При отказе от привлечения средств извне компания теряет дополнительные источники инвестирования в свою деятельность, за счет чего можно было бы обеспечить рост доходов и расширение рынка.

Чтобы провести более детальный анализ коэффициента финансовой независимости, следует сравнить полученное значение со среднеотраслевыми данными.

Итоги

Анализируя коэффициент финансовой независимости, можно прийти к следующему выводу: чем выше данный показатель, тем больший интерес для потенциальных инвесторов будет представлять компания.

В то же время близость коэффициента к 1 нежелательна. Это может свидетельствовать о наличии факторов, сдерживающих развитие предприятия.

Потенциальным инвесторам для оценки эффективности компании будет полезно ознакомиться со статьей «Расчет и формирование операционной прибыли (формула)».

nalog-nalog.ru

Формула коэффициента финансовой независимости по балансу

Понятие коэффициента финансовой независимости

Формула коэффициента финансовой независимости по балансу применяется банками и инвесторами при определении финансовой привлекательности потенциальных заемщиков или партнеров.

Коэффициент финансовой независимости имеет двойственную природу, поскольку его увеличение может говорить о двух вещах:

- Укрепление финансовой независимости компании за счет увеличения собственного капитала,

- Снижение рентабельности собственного капитала.

Формула коэффициента финансовой независимости

Формула коэффициента финансовой независимости по балансу применяется для оценки обеспеченности предприятия собственными ресурсами с целью покрытия существующих обязательств. Она выглядит следующим образом:

Кфн = (СК + РК)/ВБ,

Здесь СК — сумма собственного капитала;

РК — сумма резервного капитала;

ВБ — валюта баланса.

Формула коэффициента финансовой независимости по балансу с учетом строк будет выглядеть следующим образом:

Кфн=(стр.1310 + стр.1340 + стр. 1360 + стр. 1370) / стр. 1600

Здесь собственный капитал представлен суммой строк 1310, 1340, 1360 и 1370. Собственный капитал по балансу представляет собой часть капитала, остающаяся у предприятия после вычета сумм по всем обязательствам.

Строка 1600 включает в себя совокупность активов по балансу (валюта баланса).

Норматив коэффициента финансовой независимости

Коэффициент финансовой независимости показывает, насколько достаточным является наличие у предприятия собственных средств для расчета по задолженности. По нормативу значение коэффициента финансовой независимости должно превышать 0,5. При этом, чем выше значение коэффициента, тем более привлекательно предприятие для инвестиций.

Высокое значение коэффициента независимости показывает состояние предприятия, при котором оно обладает всеми необходимыми средствами для погашения всех долгов, а также независимость от внешних кредиторов.

При значении коэффициента, максимально приближенного к единице, можно говорить о медленных темпах развития предприятия, о сдерживающих механизмах его развития. Это вызвано тем, что предприятие, которое отказывается от привлеченных средств, часто теряет возможность дополнительного получения прибыли и расширения производства (рынка сбыта).

Для более точного и детального проведения анализа коэффициента финансовой независимости, необходимо сравнивать его значения в динамике, а также со средними значениями других компаний отрасли.

Примеры решения задач

ru.solverbook.com

Коэффициент финансовой независимости — формула, рассчитать как отношение, автономия больше 0,5, предприятие, считается как отрицательный, капитализированный источник, характеризует отношение, нормативное значение, часть баланса, показывает ниже, формирование запасов, собственный анализ, как определить, долгосрочная, оптимальный вывод

Финансовая устойчивость предприятия характеризуется одним из таких важных показателей, как удельный вес капитала компании с учетом всех хозяйственных средств. Коэффициент финансовой независимости часто рассматривают вместе с коэффициентом автономии или концентрации личного капитала.

Чтобы определить данный показатель, необходимо величину собственного капитала разделить на валюту баланса. Значение полученного коэффициента характеризует предприятие как независимое от привлеченного капитала, который принадлежит другим компаниям. Так, можно сделать такой вывод: организация считается как стабильная в деятельности при большом удельном весе собственного капитала.

Нормативное значение коэффициента автономности не должно превышать 0,5. Коэффициент финансовой зависимости является обратным показателем и его можно рассчитать, как отношение валюты баланса и собственного капитала компании.

Увеличение данной характеристики означает то, что доля привлеченного капитала возросла. Когда значение коэффициента приближается к единице, можно заключить, что компания практически полностью использует собственные источники средств для финансирования.

Зачем и как вести расчет

Способность организации существовать и регулярно обеспечивать свое производство и реализацию товаров и предлагаемых услуг без привлечения стороннего капитала характеризуется финансовой устойчивостью компании. На независимости компании, как правило, не сказываются ни внешние, ни внутренние условия.

Так, устойчивое предприятие всегда располагает достаточными средствами для того, чтобы:

- своевременно расплачиваться по счетам;

- расширять производство, увеличивать его объемы и сбыт продукции, развивать новые отрасти;

- компенсировать возможный ущерб при изменении рыночных условий.

Добиться одновременного решения этих задач можно только по прошествии довольно длительного времени. Компания должна поддерживать оптимальные соотношения между привлеченными средствами и структурой активов.

Основной идеей является то, что устойчивость предприятия напрямую зависит от количества собственного капитала организации, которым она может воспользоваться для погашения счетов по всем внешним обязательствам. Из определения следует то, что устойчивая компания может брать заемные средства, однако при этом она должна своевременно и во всем объеме погашать различные обязательства.

Достаточный уровень собственного капитала организации, которые занимается в разных сферах профессиональной деятельности, будет различным. Кроме этого, на этот показатель также оказывает влияние и вид деятельности, и качество управления производством. Если рассматривать одну организацию, то даже изменение в ней производственного процесса может повлечь за собой изменение в структуре активов.

Для расчета коэффициента финансовой независимости необходимо определить соотношение между резервами, собственным капиталом предприятия и итоговой суммой привлеченных средств. Формула для расчетов по группам пассивов и активов также может быть использована для расчета данного показателя.

В этой ситуации привлеченным капиталом считается сумма того, что быстро и медленно реализуется в производстве, и то, что не реализуется вообще. Так, коэффициент рассчитывается как частное между капиталом и этим суммарным значением. Бухгалтерский баланс применяется в следующей формуле: необходимо соотнести показатели в строках 490 и 700.

Коэффициент финансовой независимостиТеоретические основы

В строке 490, в соответствии с формой №1, отражается сумма нижеприведенных строк:

- В строке 410 указывается уставный капитал, в строчке 420 отражается добавочный капитал, в строчке 430 находится количество резервного капитала. Нераспределенная прибыль, непокрытые убытки указываются в строчке 470, при этом если компания получила прибыль, вычитается строка 411, и если организация потерпела убыток, то вычитается строчка 470.

- Сумма строчек 490, 590 и 690 отражается в строчке 700.

- Сумму кредитов и различных займов, отложенных налоговых счетов и любых других долгосрочных обязательств принято указывать в строчке 590.

- Сумму кредитов и различных займов, кредиторских задолженностей и любых других краткосрочных обязательств отражают в строчке 690.

Объяснение сущности

В определении финансовой устойчивости наиболее важным является показатель автономности предприятия. Его определяют, как частное между собственным капиталом и другими финансовыми ресурсами. Значение данного коэффициента показывает часть из всех активов, которую организация может профинансировать за свой счет. Предположим, коэффициент финансовой устойчивости некоторой компании равен 0,48. Это означает, что предприятие способно обеспечить на свои средства только 48% активов.

И собственники, и кредиторы компании обязаны следить за этим показателем по нескольким причинам. Так, чем ниже данный коэффициент, тем ниже устойчивость компании, а значит высок уровень рисков. Даже если организация на текущий момент является стабильной и ее деятельность постоянно приносит доход, это вовсе не означает, что она останется платежеспособной при изменениях в рыночных условиях.

Кроме того, обычно низкий уровень собственного капитала компании приводит к большим финансовым издержкам, например, процентным платежам. Операционные и финансовые расходы в этом случае будут превышать полученную компанией прибыль, а это неминуемо через определенное время станет результатом банкротства.

Собственники должны оценивать перспективу работы предприятия на срок от трех до десяти лет. Коэффициент финансовой независимости отражает еще один аспект. Высокая рентабельность при низкой доле собственного капитала говорит о большой доходности.

Менеджмент организации должен найти компромисс в удовлетворении интересов собственников, как и в обеспечении экономической устойчивости организации.

Особенности автономии

Коэффициент автономии или по-другому его еще называют коэффициентом финансовой независимости входит в группу, которая характеризует финансовую устойчивость организации.

Существуют четыре группы экономических коэффициентов, которые определяют ликвидность, рентабельность, деловую активность и финансовую устойчивость. Здесь важно отметить одну особенность. Первые три из перечисленных коэффициентов являются характеристикой для краткосрочной платежеспособности. Финансовая устойчивость рассматривает долгосрочную платежеспособность предприятия.

Расчет финансовой и автономной независимости чаще всего используется арбитражными управляющими, когда состояние предприятия анализируется с точки зрения его финансового благополучия. Об этом гласит постановление Правительства РФ, принятое 25 июня 2003 года.

Источники формирования собственных оборотных средств предприятия зависят от вида деятельности фирмы.Какие установлены сроки выплаты дивидендов в 2018 году — мы расскажем.

Таким образом, с коэффициентом финансовой независимости обычно имеют дело арбитражные управляющие и финансовые аналитики при определении экономической устойчивости предприятия.

Нормативные значения

Любая компания ставит перед собой цель сгенерировать как можно больше прибыли и остаться в то же время стабильной в долгосрочной перспективе. Нормативное значение коэффициента автономности может варьироваться от 0,4 до 0,6. Если нормативное значение ниже установленного, то это говорит о том, что предприятие экономически не устойчиво. Более высокий показатель, например, автономия больше 0,5 означает то, что организация активно пользуется всем своим потенциалом.

Финансовая устойчивость рассматривается в сравнении с показателями конкурентов, которые ведут деятельность того же вида. Нормативные значения различаются в разных отраслях. Так, коэффициент для банков принимает значение меньше 0,05. Новые компании, еще не успевшие зарекомендовать себя, в профессиональной деятельности обычно используют только собственный капитал, поэтому его доля будет высокой.

Если коэффициент финансовой устойчивости принимает отрицательное значение, то организация должна в скором времени произвести изменения в финансировании, иначе ей грозит банкротство.

Допустимая величина коэффициента финансовой независимости

Принято считать, финансовая устойчивость организации напрямую зависит от коэффициента автономности. Чем ниже показатель данного соотношения, тем сильнее предприятие зависит от сторонних источников финансирования.

Минимальное нормативное значение не должно быть меньше 0,3. Оптимальным является показатель в 0,5, однако он может различаться в зависимости от деятельности организации, которая определяет структуру активов.

Когда коэффициент автономности стремится к единице, с одной стороны, это хорошо, так как организация использует весь свой потенциал, но с другой стороны, это не всегда наилучший из возможных вариантов. Поэтому наиболее оптимальным является показатель равный от 0,7 до 0,8.

Что влияет

Коэффициент финансовой независимости определяет благополучие организации. Если она финансово устойчива, то она может модернизироваться и развиваться, при этом соблюдая баланс между активными и пассивными ресурсами.

Компания считается таковой, только если распределение денежный средств внутри нее оптимально и сбалансировано. Так, главным критерием устойчивости является тот факт, что организация в состоянии вести текущую деятельности и покрывать сделанные займы.

Подобная компания будет считаться привлекательной для инвесторов, но в то же время иметь минимальный риск для собственников.

Факты, влияющие на финансовое положение организации, следующие:

- объем собственных денежных средств;

- показатель качества пассивов и активов;

- прибыль и стабильность в получении выручки;

- уровень рентабельности, который включает финансовые и операционные риски;

- показатель ликвидности;

- оперативное привлечение сторонних займов.

Последние два показателя находятся под контролем у финансовой устойчивости и напрямую от нее зависят.

При увеличении коэффициента, который определяет объем внешних займов во время финансирования предпринимательской деятельности, платежеспособность организации падает. То есть, компания находится под финансовой зависимостью. Качество отношений банковских учреждений и их партнеров регулируется коэффициентом финансовой зависимости.

Однако собственные средства предприятия в большом размере еще не гарантируют его успешность. Рентабельность профессиональной деятельности становится выше, когда к ней привлекаются и сторонние инвестиции. Именно поэтому очень важно уметь находить баланс в доле займов и личных средств организации.

Состояние баланса

Финансовая устойчивость должна соответствовать требованиям рынка, а также отвечать всем потребностям, которые возникают в ходе развития предприятия. Она характеризуется, прежде всего, платежеспособностью организации.

Может показаться, что платежеспособность показывает, что у компании имеются свободные денежные средства, однако на практике это не всегда так. Еще какое-то время предприятие и так может быть платежеспособным, если оно сможет оперативно продать часть какого-либо имущества.

Некоторые предприятия не располагают такой возможностью, поскольку их активы не могут быть переведены в деньги быстро. Именно поэтому их принято классифицировать на ликвидные активы, то есть денежное имущество организации, быстрореализуемые активы, например, различные депозиты или дебиторские задолженности.

Любая готовая продукция реализуется намного дольше и ее относят к третьей группе. Долгосрочные финансовые вложения составляют четвертую группу. Сравнение активных средств и пассивных дает оценку балансу предприятия.

Детали анализа

При анализе коэффициента финансовой независимости необходимо придерживаться следующего плана:

- Изучить динамику предприятия в течение последних лет.

- Выявить все изменения в структуре.

- Определить взаимосвязь между произведенными нововведениями и уровнями.

Результат проведенного анализа позволяет смоделировать финансовую устойчивость организации на определенное время.

Финансовая стабильность бывает нескольких видов:

- абсолютная стабильность;

- нормальная стабильность;

- переменчивое положение;

- состояние кризиса.

Подобное подразделение сделано исходя из уровня, которому соответствует доля заемных средств среди собственных активов организации.

Финансово-хозяйственная деятельность предприятия характеризует экономическую независимость от привлечения сторонних средств. Этим показателем является коэффициент финансовой независимости.

Коэффициент автономности представляет собой частное между собственными капиталами предприятия и привлеченными инвестициями, и капиталами. Его сущность состоит в том, чтобы показать, какая часть профессиональной деятельности обеспечивается собственными деньгами, а какая – активами кредитных учреждений. Обычно эта информация о стабильности и устойчивости организации волнует инвесторов, которые вкладываются в предприятие и его деятельность.

Список показателей ликвидностиТак, например, банковские учреждения и другие инвесторы принимают решение о выдаче займа исходя из коэффициента: чем показатель выше, тем вероятнее возможность займа.

Показатель автономности выше 0,5 говорит о том, что организации можно доверять, поскольку она в любой момент сможет расплатиться со всеми долговыми обязательствами с помощью личных средств, даже если некоторая часть является заемной.

Однако компания, которая существует только за счет привлеченных денежных средств, не может полноценно развиваться, поскольку ей постоянно необходимо расплачиваться с кредиторами. Растущие проценты не дают расти доходам предприятия.

Жестких рамок, в которые должен укладываться коэффициент финансовой независимости, нет, однако экономисты считают, что собственный капитал должен быть приблизительно равен общему числу активов.

Почему именно так? Объяснение довольно простое. При требовании кредиторов и инвесторов в тот же момент отдать долги по всем существующим счетам, то, таким образом, предприятие сможет благополучно реализовать половину сформированного за счет них имущества. Минимальный показатель не должен опускаться ниже 30-40%.

buhuchetpro.ru

Коэффициент финансовой независимости по балансу, формула расчета КФН

Коэффициент финансовой независимости по балансу относится к важнейшим критериям финансовой стабильности предпринимательской деятельности. Данный показатель стабильности, или коэффициент концентрации собственного капитала, рассчитывается с помощью определенных методов, а также обладает практической пользой.

Для чего нужно подсчитывать КФН

Показатель характеризует возможность предприятия на протяжении неограниченного отрезка времени осуществлять производственный процесс без перерывов, а также реализовывать собственные товары и услуги, без зависимости от смены различных условий внешнего или внутреннего характера. Говоря конкретнее, КФН устойчивого предприятия предполагает наличие достаточной финансовой базы для:

- Своевременной оплаты любых обязательств, из чего исходит, что предприятие платежеспособно.

- Оптимизация производственной базы, расширение объемов компании или вложение в прочие направления предпринимательской деятельности, то есть предприятие имеет способности к развитию.

- Компенсация определенного ущерба, если были реализованы риски или рыночная конъюнктура изменилась в неблагоприятном направлении. При этом имеет место финансовая безопасность организации.

Чтобы достичь одновременного наличия данных факторов на длительном отрезке времени, используется поддержание качественного соотношения между суммой получаемых ресурсов, их источниками и оптимизацией финансов. Подобный общий подход позволяет выразить значение коэффициента автономии.

Основной идеей стабильности организации является факт наличия достаточного количества личных средств, чтобы своевременно погашать любые денежные обязательства, поступающие извне компании. Сам анализ финансовой независимости предполагает, что стабильная компания – это не та, которая полностью исключает займы, а организация, использующая их в размере, чтобы успевать полностью погашать все обязательства точно в срок.

Основываясь на сфере деятельности, оптимизации управления и прочих показателях, уровень нормы для личных средств будет отличаться. Но даже в рамках одной компании смена процесса производства или стратегии ведения бизнеса, а также воздействие сезонного фактора, способны внушительно скорректировать структуры финансовой базы, а вместе с ней, и уровень требуемых для стабильной деятельности средств.

Формула расчет КФН

Финансовая независимость предполагает определение доли личных денежных средств в рамках комплекса финансовых источников, так что коэффициент рассчитывается так:

Коэффициент финансовой независимости=коэффициент автономии=Личные средства/Валюта баланса

Подобная формула коэффициента финансовой независимости демонстрирует объем активов из личных финансовых источников, то есть, из нее можно вывести и уровень зависимости организации от кредитных денежных средств.

Если компания может использовать займы на длительный период времени, КФН может предполагать их внесение в состав личного капитала фирмы. В данной ситуации может применяться другая формула КФН по балансу, где учтены длительные долговые потребности:

Коэффициент финансовой устойчивости=(Личные средства+Длительное кредитование)/Валюта баланса.

Благодаря данному параметру можно вывести общую часть суммарных вливаний, полученную из долгосрочных финансовых вливаний. Таким образом, можно точнее подсчитать оптимальную структуру финансовой базы компании.

Где находятся сведения для подсчета КФН

И та, и другая формула расчета финансовой независимости демонстрируют подсчет характеристик на основе балансовой отчетности. Некоторые организации применяют для этого отчетность бухгалтерии за 1 финансовый год, но значительно выгоднее применять специальный управленческий баланс за 1 месяц. Для этого имеются свои основания:

- Чем больший объем учетных дат, тем качественнее демонстрация средних параметров, соответствующих фактическим активам и задолженностям по среднегодовому объему.

- Нередко расчет коэффициента требует совмещение статей, которые расходятся с законодательными формами. При этом управленческий учет, основанный на специфике организации, обеспечивает исключение любых перерасчетов, что значительно оптимизирует проведение аналитической деятельности.

- Основываясь на отчетах за 1 месяц, возможно отслеживание динамики структуры финансовой базы внутри 12 месяцев, что имеет огромное значение при предотвращении кассовых расхождений.

Какой вид должен иметь КФН

Принято считать, что коэффициент финансовой независимости демонстрирует стабильность фирмы. Чем ниже данное соотношение, тем большая зависимости организации от кредитных займов и побочных финансовых вливаний, что уменьшает независимость предприятия.

Что касается допустимого минимума для КФН, он находится на уровне 0,3-0,5, основываясь на сфере деятельности предприятия, что имеет свои критерии требований для структуры финансовой базы. Если рассматривать фондоемкую организацию, имеющую серьезный процент внеоборотных финансовых средств, ее доля личной финансовой базы, как и КФН, обязаны превышать указанные показатели нормы.

Если коэффициент показывает близость к 1, это указывает на отсутствие используемых кредитных денег при действующей финансовой базе, что далеко не всегда является благоприятным фактором. Если вид предпринимательской деятельности предполагает повышенный процент высоколиквидного оборота, возможно применение внешних финансовых вливаний в требуемых объемах, что позволит увеличить окупаемость личных средств. Основываясь на данном предположении, характеристика КФН порядка 0,7-0,8 может быть самой подходящей.

Дополнительные особенности КФН

Мы разобрались, как рассчитать коэффициент финансовой независимости предприятия, но этот показатель не демонстрирует полную картину ситуации на предприятии. Для этого требуются данные о платежеспособности компании в ближайшем будущем, так как завышенная степень обязательств на краткосрочном отрезке времени может стать причиной просрочки платежей по имеющимся кредитным займам.

Чтобы продолжить данные исследования, важно использование побочных соотношений, которые также демонстрируют структуру источников финансирования и имеющихся денежных средств, но здесь имеет место учет срочности оплаты счетов и оперативности превращения вкладов в чистую прибыль.

Первая подобная группа называется параметрами ликвидности. Зачастую наиболее целесообразным шагом становится применение параметра скоростной ликвидности, рассчитываемого по формуле:

Коэффициент скоростной ликвидности=(Краткосрочные долговые обязательства по дебиторке+Ликвидные запасы товара и продукта+Финансовая база и эквиваленты)/Краткосрочные обязательства.

Подобное соотношение, также называемое коэффициентом покрытия, способно пролить свет на возможность фирмы погашать долговые обязательства на небольшом временном отрезке, используя для этого только высоколиквидные активы. Принято считать, что показатель менее 1 указывает на высокие риски неплатежеспособности. Оптимальным уровнем считается коэффициент от 1,5 до 2,5. Если же данная величина превышена, это может свидетельствовать о неграмотной структуре финансовой базы, присутствии возможности внедрения внешних денежных средств, что позволит улучшить окупаемость личных финансов.

Важно не забывать о том, что расчет коэффициента скоростной ликвидности не требует внесения в числитель сырья, материальной базы и трат предприятия в неоконченный производственный процесс. Если говорить о норме, такие факторы не используются в торговле, и их превращение в финансовую базу может нарушить процедуру производства, приведя компанию к убыточности.

Еще один побочный фактор – коэффициент обеспеченности личными оборотными активами. Его также принято называть коэффициентом маневренности и рассчитывать на основе следующей формулы:

Коэффициент маневренности собственного капитала=(Собственный капитал –Внеоборотные активы )/Собственный капитал.

Благодаря данной формуле устанавливается объем личных средств, пребывающих в самой подвижной форме – оборотных активах.

Выводы

Любое предприятие имеет массу параметров, на основе которых устанавливается индивидуальная оптимальная база активов и методик их пополнения. Суть подхода заключается в том, что оценка финансовой стабильности фирмы требует комплексных мероприятий.

Каждый КФН обязан применяться неразрывно с параметром ликвидности и наполнении капитала личными оборотными финансами. В ситуации грамотного усреднения сведения и подсчетов можно получить только характеристику имеющейся финансовой базы и источников денежных вливаний.

Если вам необходимо, чтобы КФН стал полезнейшим финансовым инструментом, важно осуществлять анализ на постоянной основе и в различных периодах времени, следить за динамикой показателей и исследовать воздействия случаев финансово-хозяйственных операций на корректировки структуры общего капитала.

Таким образом, использование системы аналитических параметров обязано быть своевременным и соответствующим текущему времени, что можно сравнить с каждой успешно функционирующей фирмой. Подобный подход к применению коэффициентов обеспечит своевременную демонстрацию вероятных рисков и выявление узких зон организации, а также путей нормализации сложившейся ситуации.

sodrugestvo.org

Формула коэффициента финансовой независимости

Коэффициент финансовой независимости

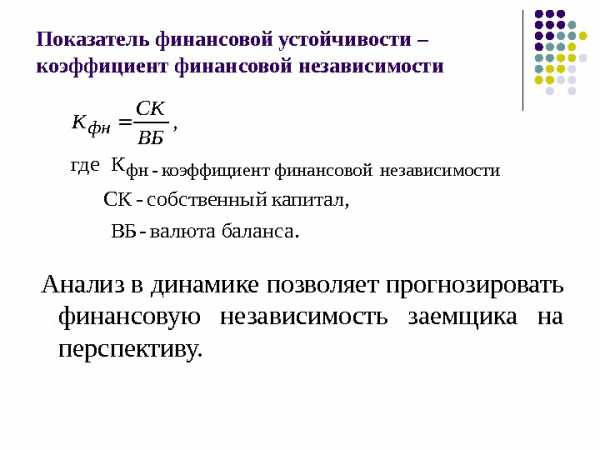

Формула коэффициента финансовой независимости используется в работе банковскими организациями, инвесторами с целью определении финансовой привлекательности потенциального заемщика (партнера).

Показатель финансовой независимости обладает двойственной природой, так как его рост свидетельствует о двух моментах:

- Происходит укрепление финансовой независимости предприятия путем увеличения собственного капитала,

- Снижается рентабельность собственного капитала.

Формула коэффициента финансовой независимости

Формула коэффициента финансовой независимости используется в процессе мониторинга обеспеченности фирмы собственными ресурсами, которые необходимы для покрытия существующих обязательств.

Формула коэффициента финансовой независимости представлена в следующем виде:

Кфн = (Ксобст. + Крезерв.)/ВБ,

ЗдесьКсобст. — стоимость собственного капитала;

К резерв. — сумма резервного капитала;

ВБ — валюта баланса.

Формула коэффициента финансовой независимости, если подставить в нее строки бухгалтерской отчётности, будет выглядеть так:

Кфн=(1310 + 1340 + 1360 +1370) / 1600

В данной формуле сумма собственного капитала составляет сумму строк 1310, 1340, 1360 и 1370 бухгалтерского баланса. Собственный капитал в соответствии с балансом компании представляет собой часть капитала, которая остается в распоряжении компании после минуса сумм по всем обязательствам.

В строку 1600 входит вся совокупность активов по балансу (то есть валюта баланса).

Норматив показателя

Показатель финансовой независимостиотражает достаточность собственных средств в наличии у компании для расчета по задолженности. В соответствии с нормативом значение коэффициента финансовой независимости должно быть выше 0,5. В этом случае, чем больше значение показателя, тем более привлекательной является компания для инвестиций.

Высокое значение показателя независимости отражает положение предприятия, при котором у него в наличии есть все необходимыесредства для погашения долгов, а также высокую независимость от внешних кредиторов.

Если значение коэффициентаприближено к единице, то говорят о медленных темпах развития организации, сдерживающих механизмах ее развития. Данная ситуация вызвана отказом от привлеченных средств, что в большинстве случаев ведет к потере возможности дополнительного получения прибыли, в том числе расширения производства (рынков сбыта).

Для более точных и детальных расчетов показатель финансовой независимости приводят к сравнению его значений в динамике, а также к средним значениям других предприятий аналогичной отрасли.

Примеры решения задач

ru.solverbook.com

Коэффициент финансовой независимости: формула и пример расчета

Коэффициент финансовой независимости – один из основных показателей финансовой устойчивости бизнеса. Его также называют коэффициентом автономии или концентрации собственного капитала. Далее рассмотрим способы его расчета и практического применения, а все эти названия будут использоваться как синонимы.

Зачем считать коэффициент финансовой независимости

Под финансовой устойчивостью обычно понимают способность организации неограниченно долго обеспечивать непрерывный процесс производства и продажи своей продукции, работ и услуг вне зависимости от изменения внешних и внутренних условий. Конкретизируя это определение, мы получим, что у устойчивого предприятия всегда достаточно денежных средств для:

- Своевременного погашения всех обязательств, то есть организация платежеспособна.

- Расширения производства, увеличения его объемов или инвестирования в другие направления бизнеса, то есть организация может развиваться.

- Компенсации возможного ущерба в случае реализации тех или иных рисков или неблагоприятного изменения рыночной конъюнктуры, то есть, обеспечена финансовая безопасность.

Добиться этих целей одновременно, причем в течение длительного времени, можно только путем поддержания оптимального соотношения между объемами привлеченных ресурсов, их источниками и структурой активов. Это самый общий подход к обеспечению и оценке финансовой устойчивости.

В основе лежит идея о том, что предприятие устойчиво, если у него имеется достаточно собственного капитала для своевременного погашения всех внешних обязательств. Из самого определения следует, что устойчивое предприятие не то, которое не берет заемных средств, а которое использует их в том размере, в каком оно всегда способно погасить свои обязательства в установленные сроки и в полном объеме. В зависимости от отрасли, вида деятельности, качества управления и других факторов уровень достаточности собственного капитала будет разным. Даже в одной и той же организации изменение производственного процесса или рыночной стратегии, влияние фактора сезонности могут значительно менять структуру активов, а значит, и необходимый для устойчивой работы уровень собственных средств.

Формула коэффициента финансовой независимости

Экономический смысл показателя в том, что он определяет долю собственного капитала в общей сумме источников финансирования, поэтому формула его расчета имеет вид:

Коэффициент финансовой независимости = коэффициент автономии = Собственный капитал / Валюта баланса

Из этого соотношения видна доля активов, обеспеченная собственными источниками, а, значит, и степень зависимости предприятия от внешних заимствований.

Если у организации есть возможность пользоваться долгосрочными заемными средствами, то для оценки финансовой устойчивости мы можем приравнять их к собственному капиталу. В таком случае целесообразно использовать похожий показатель, только учитывающий дополнительно обязательства с длительным сроком погашения:

Коэффициент финансовой устойчивости = (Собственный капитал + Долгосрочные займы) / Валюта баланса

Этот показатель говорит о том, какая доля суммарных активов обеспечена долгосрочными, то есть устойчивыми, источниками финансирования, и позволяет делать более точные выводы об оптимальной структуре капитала.

Откуда брать данные для расчета коэффициента финансовой независимости по балансу

Как видно из приведенных формул, показатель рассчитывается по данным балансового отчета. Обычно в учебной литературе рассматривается расчет коэффициента финансовой независимости по балансу, для чего используется годовая бухгалтерская отчетность, и даются ссылки на номера соответствующих строк формы № 1. Однако, если только у нас не предприятие длительного (до нескольких лет) производственного цикла, то намного предпочтительней все расчеты производить по управленческому балансу, как правило, ежемесячному. Это следует делать по нескольким причинам:

- Чем больше количество отчетных дат, тем лучше усредненные показатели соответствуют фактическим среднегодовым размерам активов и обязательств;

- Очень часто для расчета коэффициентов финансовой независимости необходима группировка статей, отличная от законодательно утвержденных форм, и созданная с учетом специфики предприятия управленческая отчетность позволит избежать дополнительных перерасчетов, облегчая и ускоряя аналитическую работу;

- По ежемесячной отчетности можно отследить внутригодовую динамику структуры активов и обязательств, что очень важно для предотвращения кассовых разрывов.

Допустимая величина коэффициента финансовой устойчивости

Считается, что устойчивость предприятия тем выше, чем выше коэффициент финансовой независимости. Чем меньше значение этого соотношения, тем больше организация зависит от внешних источников финансирования, что при прочих равных понижает финансовую устойчивость. Минимально допустимое значение показателя автономии может варьироваться от 0,3 до 0,5 в зависимости от отрасли и вида деятельности, которые диктуют необходимую структуру активов. В случае, фондоемкого производства с высокой долей внеоборотных активов, доля собственного капитала, а значит и коэффициент независимости, должны быть выше.

С другой стороны, близость этого показателя к 1 говорит об отсутствии заемных средств в составе источников финансирования, что не всегда является лучшим вариантом. Если для нашего вида деятельности характерна большая доля высоколиквидных оборотных средств, то можно позволить себе использование внешнего финансирования в соответствующем размере, повысив тем самым рентабельность собственного капитала. Исходя из этой логики значение показателя автономии на уровне 0,7–0,8 считается наиболее оптимальным.

Что нужно добавить

Полученные в результате расчетов оптимальные показатели автономии и устойчивости еще не дают возможности сделать полноценные выводы. Нам пока что ничего не известно о платежеспособности организации в краткосрочном периоде, а ведь необоснованно высокий уровень краткосрочных обязательств может привести к срыву платежей по текущим счетам.

Для дальнейшего анализа необходимо ввести дополнительные соотношения, также определяющие структуру источников финансовых ресурсов и активов, но уже с учетом срочности погашения обязательств и скорости обращения активов в денежные средства.

Первую группу таких показателей называют коэффициентами ликвидности. Чаще всего целесообразно использовать коэффициент быстрой ликвидности:

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Ликвидный товарные запасы и готовая продукция + Денежные средства и эквиваленты) / Краткосрочные обязательства.

Это соотношение, его еще называют коэффициентом покрытия, демонстрирует способность предприятия погасить краткосрочную задолженность только за счет высоколиквидных активов. Считается, что значение ниже 1 сигнализирует о риске неплатежеспособности. За оптимальный уровень принимают 1,5 – 2,5. Более высокий показатель может говорить о нерациональной структуре капитала, о наличии возможности привлечения внешнего финансирования для повышения рентабельности собственного капитала.

Особо следует подчеркнуть, что при расчете коэффициента быстрой ликвидности в числитель не включаются сырье, материалы и затраты в незавершенном производстве. В норме они не предназначены для продажи, и их обращение непосредственно в денежные средства нарушает производственный процесс, принося тем самым убытки.

Вторым дополнительным показателем будет коэффициент обеспеченности собственными оборотными средствами, или, как его еще называют, коэффициент маневренности:

Коэффициент маневренности собственного капитала = (Собственный капитал – Внеоборотные активы ) / Собственный капитал

С его помощью мы определяем долю собственного капитала, находящуюся в наиболее подвижной форме, то есть в виде оборотных активов.

Читайте также:

Пример расчета коэффициента финансовой независимости

Рассчитаем коэффициент финансовой независимости по балансу предприятия А.

Таблица 1. Управленческий баланс компании А

|

АКТИВ |

Сумма, млн руб |

ПАССИВ |

Сумма, млн руб |

|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

III. КАПИТАЛ И РЕЗЕРВЫ |

|||

|

Нематериальные активы |

20 |

Уставный капитал |

100 |

|

|

Основные средства |

100 |

Нераспределенная прибыль (непокрытый убыток) |

125 |

|

|

Финансовые вложения (долгосрочные) |

42 |

ИТОГО по разделу III |

225 |

|

|

ИТОГО по разделу I |

162 |

|||

|

II. ОБОРОТНЫЕ АКТИВЫ |

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||

|

сырье, материалы и другие аналогичные ценности |

25 |

Заемные средства (долгосрочные) |

30 |

|

|

затраты в незавершенном производстве |

43 |

ИТОГО по разделу IV |

30 |

|

|

готовая продукция и товары для перепродажи |

18 |

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||

|

Дебиторская задолженность |

32 |

Заемные средства (краткосрочные) |

17 |

|

|

Денежные средства и денежные эквиваленты |

10 |

Кредиторская задолженность |

18 |

|

|

ИТОГО по разделу II |

128 |

ИТОГО по разделу V |

35 |

|

|

БАЛАНС |

290 |

БАЛАНС |

290 |

Для расчетов нам понадобятся: итог баланса (совокупные активы), итоги разделов III и IV:

Коэффициент автономии = 225 / 290 = 0,78.

Для полноценного анализа выполним дополнительные расчеты:

- Коэффициент финансовой устойчивости = (225 + 30) / 290 = 0,88.

- Коэффициент быстрой ликвидности = (18 + 32 + 10) / 35 = 1,71.

- Коэффициент маневренности собственного капитала = (225 – 162) / 225 = 0,28.

Можно видеть, что значение всех показателей оптимально, уровень устойчивости предприятия «А» высокий, оно обладает собственными оборотными средствами и способно погасить краткосрочные обязательства только за счет высоколиквидных оборотных активов.

Что произошло дальше с финансовой устойчивостью

Казалось бы, на предприятии «А» все хорошо, оно устойчиво, показатели оптимальны. И вот акционеры приняли решение направить большую часть прибыли прошлого года на выплату дивидендов. Правда, чтобы это сделать пришлось взять еще один кредит в банке, но что тут поделаешь, акционерам срочно понадобились деньги, а финансовому работнику за то и платят, чтобы привлекал заемные средства, это ведь его работа. После этой выплаты баланс стал выглядеть так:

Таблица 2. Баланс предприятия «А» после выплаты дивидендов акционерам

|

АКТИВ |

Сумма, млн руб |

ПАССИВ |

Сумма, млн руб |

|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

III. КАПИТАЛ И РЕЗЕРВЫ |

|||

|

Нематериальные активы |

20 |

Уставный капитал |

100 |

|

|

Основные средства |

100 |

Нераспределенная прибыль (непокрытый убыток) |

125 |

|

|

Финансовые вложения (долгосрочные) |

42 |

ИТОГО по разделу III |

225 |

|

|

ИТОГО по разделу I |

162 |

|||

|

II. ОБОРОТНЫЕ АКТИВЫ |

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||

|

сырье, материалы и другие аналогичные ценности |

17 |

Заемные средства (долгосрочные) |

30 |

|

|

затраты в незавершенном производстве |

8 |

ИТОГО по разделу IV |

30 |

|

|

готовая продукция и товары для перепродажи |

12 |

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||

|

Дебиторская задолженность |

3 |

Заемные средства (краткосрочные) |

37 |

|

|

Денежные средства и денежные эквиваленты |

1 |

Кредиторская задолженность |

11 |

|

|

ИТОГО по разделу II |

41 |

ИТОГО по разделу V |

48 |

|

|

БАЛАНС |

203 |

БАЛАНС |

203 |

Посмотрим, что произошло с показателями финансовой устойчивости:

- Коэффициент автономии = 125 / 203 = 0,62;

- Коэффициент финансовой устойчивости = (125 + 30) / 203 = 0,76;

- Коэффициент быстрой ликвидности = (12 + 3 + 1) / 48 = 0,33;

- Коэффициент маневренности собственного капитала = (125 – 162) / 125 = — 0,3.

Легко заметить, что при нормальном, казалось бы, уровне коэффициентов независимости и устойчивости, показатели ликвидности и маневренности приняли неудовлетворительные значения.

То есть всего лишь треть краткосрочных обязательств покрыта высоколиквидными активами, а собственные оборотные средства вообще отсутствуют. Получается, что такая крупная единовременная выплата была не вполне обдуманным шагом, и поставила организацию под угрозу срыва платежей по текущим обязательствам, случись какой-либо сбой в производстве или снижение продаж. И работа финансиста в данном случае должна была заключаться не в привлечении нового займа, а в том, чтобы предложить акционерам другое, более безопасное для бизнеса решение и убедить их в необходимости его принятия.

Заключение

На каждом предприятии есть множество особенностей, определяющих индивидуальную оптимальную структуру активов и источников их финансирования. При этом общий принцип состоит в том, что к оценке финансовой устойчивости предприятия надо подходить комплексно. Это значит, что коэффициенты финансовой независимости должны использоваться одновременно с коэффициентами ликвидности и обеспеченности собственными оборотными средствами.

Даже при правильном усреднении данных и расчетах мы получим лишь описание сложившейся структуры активов и источников финансирования. Для того, чтобы превратить коэффициенты в полезный инструмент, необходимо рассчитывать их регулярно и за разные временные интервалы, отслеживать их динамику и анализировать влияние фактов финансово-хозяйственной деятельности на изменение структуры баланса. Иными словами, система аналитических коэффициентов, должна быть живой структурой, неким подобием той живой структуры, которой является любое успешно работающее предприятие. Такой подход к использованию этих показателей поможет не только сигнализировать о возможных рисках, но и выявить узкие места бизнеса, определить пути улучшения ситуации в случае такой необходимости.

Методические рекомендации по управлению финансами компании

fd.ru