Исчисление транспортного налога – Как рассчитать налог на машину в 2018 году по мощности двигателя: калькулятор транспортного налога

Налоговый период при оплате транспортного налога (нюансы)

Налоговый период при оплате транспортного налога определен НК РФ и обычно составляет календарный год. Влияет ли на продолжительность налогового периода продажа или угон автомобиля, а также о других нюансах налогового периода по транспортному налогу вы узнаете из нашей статьи.

Налоговый период транспортного налога

Авансы внутри налогового периода

Налоговый период при продаже машины

Налоговый период в случае хищения автомобиля

Нюансы налогового периода по транспортному налогу для юридических лиц

Укороченный налоговый период

Итоги

Налоговый период транспортного налога

В соответствии с п. 1 ст. 360 НК РФ налоговый период по транспортному налогу составляет 1 год.

ВАЖНО! Согласно п. 1 ст. 55 НК РФ налоговым периодом называется промежуток времени, по истечении которого налог рассчитывается и вносится в бюджет.

Для всех владельцев автомобилей, мотоциклов и иных транспортных средств этот временной отрезок одинаков. От марки транспорта, мощности двигателя или иных характеристик он не зависит.

Отсутствует также разница в длительности налогового периода в отношении транспорта коммерсанта и аналогичного транспортного средства обычного человека, далекого от предпринимательской деятельности. Для всех указанных лиц налоговый период по транспортному налогу составляет календарный год.

Об особенностях, связанных с уплатой и расчетом ТН, вы узнаете из этой статьи.

Не зависит продолжительность налогового периода по указанному налогу и от места нахождения (регистрации) транспорта, хотя налоговым законодательством регионам предоставлены большие полномочия в вопросах ТН (по определению ставок налога, сроков уплаты и т. д.). Об особенностях регионального законодательства, связанного с расчетом и уплатой транспортного налога, поговорим в следующем разделе.

Авансы внутри налогового периода

Особенностью транспортного налога является наличие или отсутствие отчетных периодов в разных регионах нашей страны.

ВАЖНО! В соответствии с п. 2 ст. 360 НК РФ налоговый период по транспортному налогу состоит из отчетных 1, 2 и 3-го кварталов (п. 2. ст. 360 НК РФ).

Принадлежность транспортного налога к региональной группе налогов позволяет отдельным субъектам РФ отказаться от отчетных периодов (п. 3 ст. 360 НК РФ).

К примеру, московские законодатели решили не устанавливать отчетные периоды (закон г. Москвы «О транспортном налоге» от 09.07.2008 № 33), чем избавили коммерсантов от ежеквартальной уплаты транспортных авансов.

А вот в Татарстане отчетные периоды предусмотрены, поэтому фирмам необходимо не только уплатить налог до 10 февраля по окончании налогового периода, но и по истечении каждого квартала внутри года осуществлять авансовые платежи (закон Республики Татарстан от 29.11.2002 № 24-РТ).

Для физических лиц — владельцев транспортных средств и плательщиков налога отчетных периодов не предусмотрено. Им надлежит перечислить налоговый платеж всего 1 раз в год.

ВАЖНО! Сейчас платить налог за свой транспорт физлицам позволено до 1 декабря. Это крайний срок, установленный законом «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» от 23.11.2015 № 320-ФЗ.

Со сроками «транспортных» платежей для физических и юридических лиц можно подробнее ознакомиться здесь.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Налоговый период при продаже машины

Если физическое лицо или ИП продали свое транспортное средство и сняли его с учета, налоговый период по транспортному налогу для них никак не изменится. Уведомление от налоговиков с информацией о «транспортном» платеже гражданину придет в положенный срок после окончания налогового периода (не позднее 30 дней до законодательно установленной даты платежа). Обычно это происходит заранее — с апреля по август (налоговики рассчитывают налог по транспорту граждан, оформляют и рассылают уведомления адресатам).

Пример

В январе 2017 года гражданин продал свой автомобиль соседу по гаражу, а 16 января авто было снято с учета в органах ГИБДД. Поскольку в текущем году транспорт был зарегистрирован на нем всего 1 месяц, сумма транспортного налога по сравнению с прошлым годом уменьшится в 12 раз. При этом налоговый период для данного гражданина закончится, как и для всех автовладельцев, 31.12.2017. Перечислить в бюджет транспортный налог за месяц владения своим автомобилем придется в общие для всех сроки — после получения налогового уведомления.

Купившему транспорт соседу, который поставил машину на учет в ГИБДД после 15 января, платить транспортный налог за январь (месяц регистрации транспорта) не придется – на это указывает п. 3 ст. 362 НК РФ.

О подробностях применения п. 3 ст. 362 узнайте здесь.

Предприятию, реализовавшему свой транспорт и снявшему его с учета, расчет налога придется провести самостоятельно — налоговики уведомление с суммой налога не пришлют. Уплатить налог потребуется по окончании года (либо по отчетным периодам).

Налоговый период в случае хищения автомобиля

Никаких особенностей в длительности налогового периода для случаев хищения транспортного средства не установлено — он составляет все тот же календарный год. И не имеет значения тот факт, что фактически владелец машиной не пользуется. Пока транспорт зарегистрирован на него, от обязанности по уплате налога избавиться не получится.

Можно только уменьшить размер платежа. Для этого потребуется известить об угоне налоговиков. В этом случае весь период, пока автомобиль ищут, транспортный налог начисляться не будет (письмо ФНС России от 30.09.2015 № БС-3-11/3660@).

Откуда налоговики узнают информацию о периоде для расчета транспортного налога по похищенному автомобилю, узнайте из сообщения «Направлять в налоговую справку об угоне авто не обязательно».

Простое информирование налоговиков поможет уменьшить сумму транспортного платежа как обычным гражданам, так и коммерческим предприятиям.

Таким образом, что бы ни происходило с транспортом, налоговый период по транспортному налогу для физических лиц остается неизменным. С юридическими лицами не все так однозначно. Расскажем об этом в следующих разделах.

Нюансы налогового периода по транспортному налогу для юридических лиц

Не все предприятия и учреждения имеют зарегистрированный транспорт, поэтому часто пользуются арендованными машинами. В этом случае вопрос о продолжительности налогового периода по транспортному налогу для них не актуален. Плательщиком налога будет его владелец (арендодатель), так как автомобиль зарегистрирован на него.

Для компаний, имеющих на балансе хотя бы 1 зарегистрированное транспортное средство, вопрос о продолжительности налогового периода может встать в следующем случае. К примеру, фирма прошла госрегистрацию в налоговом органе 01.12.2017, и в этом же месяце (до 15 декабря) ею поставлено на учет в органах ГИБДД несколько автомобилей, необходимых для осуществления основной деятельности.

Для этого НК РФ предусмотрен особый порядок определения длительности налогового периода. Он будет длиннее обычного — с 01.12.2017 по 31.12.2018 (абз. 3 п. 2 ст. 55 НК РФ). После окончания указанного периода налог подлежит уплате в сроки, установленные соответствующим региональным законодательством. Внутри налогового периода придется уплатить «транспортные» авансы, если такой порядок предусмотрен законом региона, в котором автомобиль стоит на учете.

Узнать подробности о сроках уплаты транспортного налога поможет статья

О нюансах налогового периода по транспортному налогу для юридических лиц, решивших открыться или ликвидироваться (реорганизоваться) в середине года, расскажем в следующем разделе.

Укороченный налоговый период

Налоговый период по транспортному налогу для коммерческой фирмы сократится, если она решит прекратить свое существование или реорганизоваться в 1 из месяцев календарного года. К примеру, последний налоговый период для компании, ликвидировавшейся в марте 2017 года, составит всего 3 месяца — с 01.01.2017 по 31.03.2017 (абз. 1 п. 3 ст. 55 НК РФ).

Вновь созданная компания, на балансе которой есть зарегистрированный транспорт, в течение этого же календарного года решившая ликвидироваться или реорганизоваться, также столкнется с укороченным налоговым периодом. Например, дата госрегистрации компании — 01.04.2017, дата ликвидации (реорганизации) — 30.10.2017, налоговый период — 7 месяцев.

Если же фирма, имевшая зарегистрированный транспорт, создана в декабре 2017 года, а прекратила деятельность и была снята с налогового учета в мае 2018 года, налоговый период в таком случае продлится 6 месяцев — с 01.12.2017 по 31.05.2018 (абз. 3 п. 3 ст. 55 НК РФ).

Укороченный налоговый период будет и у новичков — компаний, решивших открыть свой бизнес не с начала года, а в каком-то из последующих месяцев и при этом зарегистрировавших свой автотранспорт в установленном порядке. К примеру, госрегистрация компании осуществлена в начале августа 2017 года, и в этот же период фирма купила и зарегистрировала несколько грузовых машин и микроавтобус. 1-й налоговый период по транспортному налогу составит 5 месяцев, с 01.08.2017 по 31.12.2017, и будет укороченным по сравнению с обычным налоговым периодом (абз. 1 п. 3 ст. 55 НК РФ).

Итоги

Налоговый период при оплате транспортного налога обычно составляет 1 год — с 1 января по 31 декабря. И коммерсант, и частное лицо, имеющие зарегистрированный в органах ГИБДД транспорт, обязаны уплатить налог по истечении налогового периода в установленные сроки.

Для физических лиц налоговый период всегда составляет 1 календарный год, независимо от того, сколько месяцев в этом году транспорт ими использовался и за ними учитывался (по данным регистрирующих органов).

В отношении юридических лиц предусмотрены особые правила. Если в регионе, где автомобиль поставлен на учет, установлены отчетные периоды, внутри налогового периода придется уплачивать авансы, а при определении длительности налогового периода в отдельных случаях необходимо учитывать положения ст. 55 НК РФ.

nalog-nalog.ru

Налоговая база и ставки транспортного налога

В отличие от граждан, которым транспортный налог известен исключительно по извещениям, приходящим из налоговой, предприятия и организации несут юридическую ответственность за правильное исчисление и своевременное декларирование транспортного налога. И в этом вопросе есть множество нюансов, которые просто необходимо учитывать. В этой статье мы поговорим о том, как определить налоговую базу по транспортному налогу, откуда взять ставки и как исчислить сумму к уплате.

Что такое налоговая база?

Налоговая база есть ничто иное, как основа, которая берется для начисления налога. Например, в НДС налоговой базой является добавленная стоимость или, проще говоря, торговая наценка розничного продавца к производственной стоимости изделия.

Не стоит путать налоговую базу и объект налогообложения. Объект — это то, что облагается налогом. База — это то, за счет чего рассчитывается налог.

Объектом налогообложения по транспортному налогу является транспортное средство, налоговой базой — его мощность. Чем мощнее агрегат, тем больше владелец будут вынужден за него заплатить. Однако мощность — не единственная возможная база. Там, где мощность выяснить не возможно, в качестве налоговой базы применяются объемно-весовые характеристики транспортного средства.

Надо сказать: сколько существует транспортный налог, столько ведутся споры о справедливости его исчисления. К примеру, показатель мощности никак не коррелирует со временем, которое владелец данного ТС проводит за рулем. Получается, что пенсионер, который пользуется автомобилем несколько раз летом, чтобы отвезти и привезти овощи с дачи, и бизнесмен, который проводит за рулем по 18 часов 7 дней в неделю, будут платить налоги одинаково — пропорционально мощности автомобиля.

На сегодняшний день Госдума уже дважды рассматривала законопроект, который позволил бы отменить транспортный налог и включить его в стоимость акциза на бензин. Данная мера позволила бы сделать налог более честным по отношению к автопользователям: чем больше человек ездит, тем больше платит. Однако отсутствие поддержки в Правительстве и Министерстве Финансов до сих пор тормозило развитие транспортного налога по этому направлению. Но вернемся к нашей основной теме.

Определение налоговой базы

Как произвести расчет базы по налогу? Как таковую, налоговую базу по транспортному налогу не рассчитывают. Обычно она заявлена производителем и отражена в технических документах. Все, что требуется от вас — это найти необходимый показатель и переписать его в налоговую декларацию.

Налоговая база по транспортному налогу определяется как:

- у автомобиля, автобус, грузовика или иного наземного или водного транспорта, оборудованного двигателем — это заявленная в техпаспорте мощность его мотора, выраженная в л.с.;

- у самолета или иного воздушного ТС с воздушно-реактивным двигателем (двигателями) — заявленная изометрическая тяга в режиме взлета (или сумма нескольких тяг), выраженная в кгс.;

- у водных ТС, не оснащенных двигателем и передвигающихся на буксире — валовая вместимость, выраженная в рег. тоннах;

- у иных, не классифицируемых водных и воздушных ТС — транспортное средство целиком.

Если в технических документах на ТС мощность исчислена в кВт, необходимо перевести их в л.с.с помощью специального коэффициента. При этом полученное значение округляется до сотых частей целого.

В разделе 2 налоговой декларации вы отражаете базу отдельно по каждому ТС, зарегистрированному на ваше предприятие. Точно также отдельно производятся все вычисления, складываются лишь конечные суммы.

Расчет налога

Для правильного расчета транспортного налога знать одну лишь налоговую базу недостаточно. Для этого вам также понадобятся актуальные для вашего региона налоговые ставки.

Ставки, как правило, дифференцированы по типу транспортного средства и размеру налоговой базы. Некоторые регионы идут дальше и дополнительно вводят классификацию ставок по возрасту ТС, а также по категории владельца(не путать со льготами) — например, для граждан, владеющих только одним ТС, для граждан — владельцев нескольких ТС и для ЮЛ-резидентов особых экономических зон и т.д.

Также при расчете транспортного налога в 2015 году плательщики обязаны использовать повышающие коэффициенты к налоговой базе, если ТС, находящееся у них на балансе, отнесено Минпромторгом к категории «люксовых».

Формула для расчета налога крайне проста: нужно просто перемножить базу и соответствующую ей ставку. Если ТС средство было куплено и поставлено на учет или продано и соответственно снято с учета в течение налогового года, полученная сумма налога умножается на поправочный коэффициент, равный:

количество месяцев, в течении которых ТС состояло на учете за данным налогоплательщиком (включительно месяц снятия и постановки на учет) / 12 месяцев.

Повышающий коэффициент (если он требуется) или налоговая льгота (при наличии документального подтверждения права) также перемножаются с исчисленной суммой налога.

Все вычисления заносятся в раздел 2 бланка налоговой декларации. Далее вычисления по каждому ТС суммируются и переносятся в раздел 1 декларации. Если уплачивались авансовые платежи, их сумма также указывается в 1 разделе. Обратите внимание: авансы указываются фактически уплаченные, а не их расчетные значения.

За достоверность сведений, указанных в налоговой декларации ЮЛ отвечает по всей строгости закона, а потому тщательно сверяйте все значения с указанными в технической документации. Никогда не пытайтесь сознательно занизить налоговую базу или подделать технические документы — это грозит вам уголовной ответственностью! Будьте внимательны и бдительны, и тогда транспортный налог не доставит вам абсолютно никаких хлопот.

creditnyi.ru

Как рассчитывается транспортный налог — формула

Как рассчитывается транспортный налог? Этот вопрос актуален для тех, кто столкнулся с этим видом государственной пошлины. Транспортным налогом облагаются все лица, на которые зарегистрировано одно или несколько транспортных средств.

Чтобы рассчитать эту пошлину, налоговая служба учитывает целый ряд факторов: стоимость автомобиля, срок нахождения его в собственности налогоплательщика и т. д.

Калькулятор для расчета

Калькулятор для самостоятельного расчета налога в этом году:

Что такое налог на автомобиль?

Налог на автомобиль — один из видов государственных пошлин. Он является обязательным для всех автовладельцев и платится за транспортное средство до тех пор, пока оно зарегистрировано на конкретное лицо.

Транспортный налог — не однократная выплата. Она должна осуществляться автовладельцем регулярно, каждый отчетный период. Взносы перечисляются в бюджет конкретного субъекта Российской Федерации в установленном размере и в строго определенные сроки.

Этот вид государственной пошлины является региональным. Назначенные ответственные государственные органы в каждом субъекте устанавливают конкретные для этой территории условия и правила расчета и оплаты транспортного налога. Все полученные от уплаты автомобилистами государственной пошлины средства перенаправляются в бюджет региона.

Правила для физических лиц и предприятий

Условия по расчету и оплате транспортного налога для физических лиц, которые используют автомобиль для собственных нужд, и предприятий, которым необходим автомобиль для ведения их деятельности, значительно различаются. Что касается первой категории налогоплательщиков, то для нее процедура расчета и погашения государственной пошлины значительно упрощена.

Физическому лицу необходимо подать пакет документов в соответствующий государственный орган. После этого вся ответственность за расчет налога берет на себя налоговая инспекция. Физическому же лицу остается только оплатить государственную пошлину по полученной квитанции.

Что касается различных предприятий, то для них эта процедура значительно усложнена. Они должны самостоятельно находить размер государственной пошлины и оплачивать по собственным расчетам. Даже самые незначительные ошибки при вычислении могут привести к привлечению предприятия к административной или уголовной ответственности.

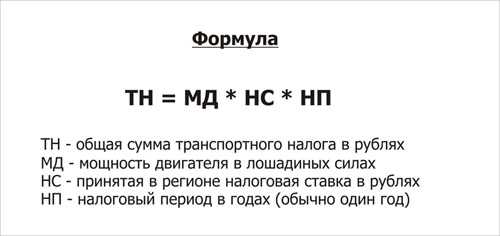

Формула для расчета налога

Для физических лиц существует универсальная формула для расчета транспортного налога. Она состоит из нескольких компонентов, значение которых может варьироваться в зависимости от субъекта Российской Федерации.

Для того чтобы найти налог, перемножаются налоговая база, ставка, срок владения транспортного средства и повышающий коэффициент. Последний компонент в формуле не является обязательным. Его наличие и размер определяются категорией налогоплательщика.

Налоговая база

Для многих налоговых пошлин налоговая база представляет собой кадастровую стоимость объекта налогообложения. С государственной пошлиной за автомобиль дела обстоят несколько иначе.

При расчете транспортного налога за налоговую базу берут мощность автомобиля, которая указана в регистрационных документах. Она необходима в лошадиных силах. Так как во многих документах мощность указывается в Ваттах, стоит воспользоваться специальными калькуляторами перевода величин.

Но не все транспортные средства, которые относятся к объектам налогообложения, оснащены двигателями. Именно поэтому налоговая база как мощность не может быть взята. За эту величину берется сама единица автомобиля или иного транспортного средства.

Ставка налога

Ставка налога — определенный процент, от которого зависит конечный размер государственной пошлины. Эта величина устанавливается каждым субъектом Российской Федерации отдельно. Ставка может зависеть от следующих факторов:

- Срок выпуска автомобиля.

- Срок владения транспортным средством.

- Категория автомобиля.

- Мощность двигателя (в лошадиных силах).

- Вместимость транспортного средства.

Все указанные выше факторы могут сильно изменить размер налоговой ставки. В разных субъектах она может значительно отличаться. Но существуют и некоторые ограничения в деятельности органов самоуправления субъектов Российской Федерации.

Ставка налога не может изменяться более чем в десять раз в отличие от первоначального значения. Это касается изменений как в пользу повышения, так и в пользу понижения ставки.

Срок владения транспортным средством

Большую роль в нахождении размера налога играет и срок владения физического лица транспортным средством. При использовании этого параметра в формуле его обязательно необходимо поделить на число 12.

Почему считается срок владения транспортным средством при нахождении налога на него? Чем старше транспортное средство и чем больше срок его полезного использования, тем больший вред он наносит как дорожному покрытию, так и окружающей среде.

Старые модели автомобилей уже не отвечают общепринятым стандартам, именно поэтому налог за их использования выше, чем за использование новых моделей.

Повышающий коэффициент

Повышающий коэффициент, как уже было сказано выше, — переменный фактор. Для ряда случаев он может и вовсе не учитываться при нахождении транспортного налога. Все зависит от конкретной ситуации.

Размер повышающего коэффициента определяется стоимостью транспортного средства и годом его выпуска. Он может быть равен 1.1, 1.3, 1.5, 2 и 3. Этот коэффициент может снижаться или повышаться с течением времени. Именно поэтому за один и тот же автомобиль в разные налоговые периоды могут быть начислены разные государственные пошлины.

Как и во всех предыдущих случаях, повышающий коэффициент устанавливается администрацией субъекта Российской Федерации.

Для того чтобы получить больше информации о нахождении транспортного налога, вам необходимо перейти по ссылке ниже и просмотреть информативный видеоролик:

grazhdaninu.com

Транспортный налог (налог на автомобиль)

Рассчитать транспортный налог можно здесь.

С 2003 года каждый владелец транспортного средства, подпадающего под определенные критерии, становится плательщиком транспортного налога. В Налоговом Кодексе РФ четко сказано, что транспортный налог носит статус регионального налога. Такой статус присвоен в силу различий в условиях проживания, наличия и эксплуатации дорог в разных регионах России. Правительство региона само может определять механизм уплаты, ставки налога на автомобиль и периодичность этих поступлений.

Вообще изначально транспортный налог был придуман и введен для обеспечения государства средствами на содержание, ремонт и развитие дорожного полотна по всей территории страны. Конечно, соответствие выполняемых государством действий по своим обязательствам по поводу дорог вопрос спорный, как и большинство дел в России. Но стоит отметить, что, однажды введя налог на автомобиль, правительство не спешит его отменять, а наоборот только увеличивает ставки.

Основные понятия, особенности и механизм взимания транспортного налога устанавливаются двадцать восьмой главой НК РФ. Также любой из регионов на базе Налогового Кодекса может принимать дополнительные нормативные акты для урегулирования вопросов о транспортном налоге.

Существуют различия в расчете и оплате транспортного налога у физических и юридических лиц.

Транспортный налог с физических лиц

В статье 358 НК РФ подробно перечислены все транспортные средства, владение которыми, предусматривает обязательную уплату транспортного налога. Их можно разделить на три группы: наземные (мотоциклы, автомобили, снегоходы и так далее), водные (яхты, катера и так далее) и воздушные (самолеты, вертолеты и так далее) средства транспорта. Кроме того, там указаны транспортные средства, которые не облагаются транспортным налогом, например, весельные лодки, тракторы, комбайны и так далее.

Через определенный период, установленный в кодексе, то есть раз в год, лицо, на которое официально зарегистрировано транспортное средство, а значит считающееся его владельцем, обязано уплачивать транспортный налог.

Если машина была угнана и разыскивается органами внутренних дел, то транспортный налог не должен быть начислен. Но для того, чтобы не произошло ошибки, следует заранее принести в Налоговую службу документ, заверенный правоохранительными органами, что автомобиль в угоне. Если транспорт был найден и не снят с учета, то вам начислят налог на автомобиль с того месяца, когда официально его нашли.

Если автомобиль не используется – это не дает право освобождения от транспортного налога, то есть если за вами зарегистрировано авто, а вы, например, не ездите зимой, то налог будет начисляться за целый год. Тоже самое, если автомобиль не снят с учета хоть и представляет собой груду ржавеющего металлолома.

Если автомобиль передан другому лицу по генеральной доверенности, а договор купли-продажи оформлен не был, то ответственность по уплате транспортного налога может быть перенесена на лицо, на которое выписывается доверенность. Кроме того, обязательно следует проинформировать налоговую об этом. Но возможность перенести налоговое бремя предоставляется только на доверенности, подписанные до 29 июля 2002 года. Если доверенность выписана позже этой даты, то плательщиком является тот, за кем официально зарегистрирован автомобиль.

Для того чтобы рассчитать налог, в систему было введено понятие «налоговая база». Фактически это то, на что начисляется налог, в нашем случае – характеристики транспортного средства. По каждому транспорту определяется индивидуальная налоговая база в зависимости от его принадлежности к тому или иному классу средств. Например, налоговой базой для ТС, имеющих двигатель, будет их мощность, выраженная в лошадиных силах, а для не имеющих двигатель, это вместимость в тоннах. Иногда мощность двигателя в документации выражается в киловаттах, чтобы произвести расчет нужно пересчитать киловатты в лошадиные силы, 1 киловатт равен 1, 359 лс.

Российское исчисление транспортного налога в корне отличается от общемирового тем, что ставка, по которой рассчитывается налог, основана на весе транспортного средства или его экологических свойствах.

Физические лица, то есть обычные граждане, на которых официально зарегистрирован автомобиль или любое другое транспортное средство, сами не занимаются расчетом транспортного налога, за них это делает налоговый орган в том регионе, где оно зарегистрировано. Ежегодно до первого июня по прошествии налогового периода в один год, налоговая служба вручает специальное уведомление, в котором указывается общая сумма налога на автомобиль, которую следует уплатить. Специалисты советуют каждый раз проверять сумму, так как налоговики нередко допускают ошибки. Рассчитаться с налоговой нужно до первого февраля следующего года. Причем если до вас по каким-либо причинам письмо с уведомлением не дошло, и вы не заплатили в указанный срок, а в налоговой подтвердят, что оно было отправлено, вас заставят уплатить пеню.

Подробные сроки и возможные особенности уплаты следует узнавать в Налоговой, к которой вы относитесь. Это связано с тем, что транспортный налог является региональным, поэтому каждый субъект Федерации может ввести дополнительные требования и указания.

Транспортный налог с юридических лиц

Главное отличие начисления и оплаты транспортного налога для организаций заключается в том, что они все операции осуществляют самостоятельно. Проще говоря, они сами рассчитывают и направляют в налоговый орган, в котором зарегистрирован транспорт, декларацию. Причем делать это они должны не позже двадцатого января следующего за облагаемым налогом года. Хотя в каждом регионе налоговики вправе сами устанавливать крайний срок оплаты налога на автомобиль. Декларацию по транспортному налогу можно передать в печатном или электронном виде, главное чтобы данные были точными, без ошибок. Три раза в год организации обязаны предоставлять отчетность по находящимся на балансе фирмы транспортным средствам.

Расчет транспортного налога

Согласно Конституции РФ, каждый гражданин обязан уплачивать установленные законом налоги и другие сборы. В данном пункте мы расскажем, как начисляется налог именно для физических лиц. Ранее мы уже отмечали, что граждане не занимаются самостоятельным расчетом налогов, за них это делает Налоговая инспекция. Эта организация в свою очередь руководствует Налоговым Кодексом и информацией, которую ей перенаправляют регистрирующие органы. Период, за который насчитывается налог на автомобиль, равен одному календарному году. Если автомобиль находится во владении меньше года, то при расчете транспортного налога берется не целый год, а коэффициент, который рассчитывается путем деления количества месяцев владения на двенадцать, то есть на количество месяцев отчетного периода.

Общая сумма необходимого к уплате транспортного налога складывается из нескольких характеристик и показателей, таких как класс транспортного средства, мощность установленного на него двигателя, принятые налоговые ставки в том или ином регионе, наличие льгот по налогам и периода времени, за которое транспортное средство находится в собственности конкретного лица.

Таким образом, можно вывести общую формулу расчета транспортного налога, например, для автомобиля. Сумма налога на автомобиль равна налоговой базе (дл автомобиля – лошадиным силам двигателя), умноженной на налоговую ставку и на отчетный период (в обычном случае это один год).

Как рассчитать транспортный налог

Также стоит запомнить, что не зависимо от того, какого числа был зарегистрирован или снят с учета автомобиль, учитываться будет целый месяц. Если действия по регистрации и снятию с учета производились в течение одного месяца, то будет учитываться только этот месяц. Если у вас угнали автомобиль, а через какое-то время правоохранительные органы нашли его и предоставили информацию об этом в Налоговую инспекцию, то вам будет начислен транспортный налог с того месяца, с которого он находится вновь в вашей собственности.

Если уведомление о начислении вам транспортного налога не пришло то, чтобы избежать проблем, самостоятельно обратитесь в Налоговую инспекцию и выясните все фактические задолженности.

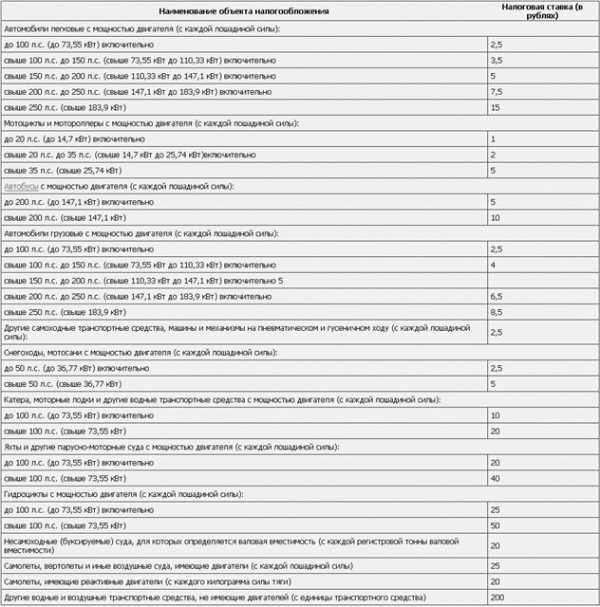

Ставка транспортного налога

Одной из важных составляющих для расчета суммы транспортного налога является ставка транспортного налога. В Налоговом Кодексе РФ установлены так называемые базовые ставки транспортного налога, которые отражены в таблице.

Базовые ставки для расчета транспортного налога

Но следует помнить о региональности транспортного налога. То есть, проще говоря, любой субъект Федерации своим законодательным актом может увеличить или уменьшить ставки по этому налогу в десять раз. Также они могут повышать ставки не для всех категорий транспорта, а для некоторых отдельно взятых.

Льготы по транспортному налогу

Так как транспортный налог является региональным налогом, то помимо ставок, порядка расчетов и налогового периода, субъекты Федерации могут устанавливать или сокращать льготы по транспортному налогу определенным категориям граждан. Льготы обычно распространяются только на одно транспортное средство, принадлежащее тому, кто подпадает под льготы. В основном льготы по налогу на автомобиль предоставляются следующим лицам:

1. Герои Советского Союза, Герои РФ.

2. Ветераны Великой Отечественной войны и инвалиды первой и второй группы.

3. Автомобили с двигателем, мощность которого менее ста лошадиных сил, полученные от специальных социальных служб.

4. Автомобили, зарегистрированные на Министерство Обороны, УВД, МЧС, органы уголовного розыска, органы по контролю за оборотом наркотиков.

Примером введения дополнительных льгот для граждан от уплаты транспортного налога может служить законодательный акт Москвы, который освобождает от налога владельцев легковых автомобилей, чья мощность двигателя меньше семидесяти лошадиных сил.

Таким образом, можно сделать вывод, что региональность транспортного налога выделяет его среди других налогов и накладывает определенную специфику, поэтому когда в ноябре 2009 года Правительство хотело увеличить ставки транспортного налога в два раза население выступило резко против. Президент поддержал население, и повышение было отменено, но как будет налогообложение транспорта в нашей стране покажет время.

(с) Статью подготовила Алла Меллер для информационного портала Finansy.asia

Еще материалы по теме:

Возрождение дорожных фондов, целевой транспортный налог, равенство на дорогах, реформы в ГИБДД – таковы требования организаторов

Транспортный налог в стоимость бензина

Повышение транспортного налога в Санкт-Петербурге в 2010 году отменяется

Транспортный налог в Москве 2010

www.finansy.asia