Государственный пенсионный фонд – Пенсионный фонд РФ

Государственные и негосударственные пенсионные фонды

Сегодня государственные и негосударственные пенсионные фонды пестрят в заголовках различных газет. Так называемые «молчуны» находятся в государственном пенсионном фонде, несмотря на призыв государства выйти из него. Есть огромное количество людей, которые не могут сделать выбор в пользу того или иного негосударственного пенсионного фонда, но точно не хотят находиться в государственном. Для них текст, который будет ниже, окажется весьма полезным.

Государственный пенсионный фонд

Сегодня те, кто оставил свои пенсионные сбережения в государственном пенсионном фонде рискует их потерять. Это связано с тем, что начисление ежегодных процентов гораздо ниже, чем уровень инфляции. Все средства находятся во «Внешэкономбанке», который никак не возмещает потери своих молчаливых вкладчиков, если терпит убытки. Тем не менее, несмотря на эти недостатки, никто не может гарантировать, что негосударственные пенсионные фонды выполнят свои обязательства через несколько десятков лет.

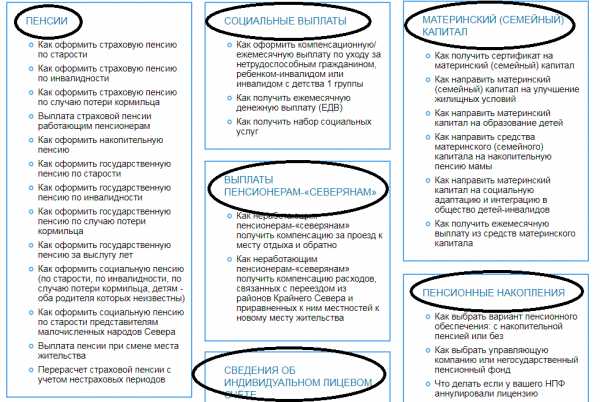

Государственным пенсионным фондом выполняется целый ряд важных функций. Он учитывает все страховые взносы, которые поступают по обязательному пенсионному страхованию, назначает размер пенсии гражданам, в зависимости от различных факторов, назначает социальные выплаты, взаимодействует с работодателями РФ, выдает сертификаты на получение материнского капитала, занимается программой государственного софинансирования и многое другое. Таким образом, чтобы не распыляться и минимизировать затраты ПФР, было принято решение об учреждении НПФов. Это позволило более разумно распределять средства в управляющие компании, что стало приносить большую прибыль, чем «Внешэкономбанк».

Негосударственный пенсионный фонд

Сегодня огромное число негосударственных пенсионных фондов действует в России. Для того, чтобы сделать правильный выбор, существует несколько сайтов, где приведены рейтинги крупнейших фондов. На основании этой информации можно сделать выбор в пользу одного из них.

Основными задачами НПФ являются сохранение и преумножение средств, которые получены от участников негосударственного, а также получение прибыли для своего фонда. Зарабатывают НПФы за счет инвестирования средств в ценные бумаги аккредитованных управляющих компаний. Как правило, это 2-5 организаций, между которыми распределяются средства. Это обеспечивает высокий процент доходности клиента, а также высокий уровень надежности.

В случае, если НПФ терпит убытки, он возмещает их своего уставного капитала, выплачивая клиентам положенные им дивиденды. «Внешэкономбанк» же распределяет убыток среди всех вкладчиков. К тому же, процент, предлагаемый НПФами, гораздо выше, чем уровень инфляции. То есть, вы можете рассчитывать на получение достойной пенсии по достижению пенсионного возраста. Если, вдруг, НПФ банкротится, все ваши средства переходят обратно в государственный пенсионный фонд. То есть, вы ничего не теряете.

К тому же получение пенсии по достижению пенсионного возраста может варьироваться. Так средства можно получить единовременно или разделить их на ежемесячную выплату. В случае вашей смерти родственники беспрепятственно смогут забрать остаток средств из фонда, чего не позволяет сделать государственный пенсионный фонд.

Таким образом, выгоды сотрудничества с негосударственными пенсионными фондами очевидны. Однако не стоит забывать, что мы все живем в России. Нужно обязательно следить за законодательным процессом, чтобы вовремя лавировать и получить максимальную прибыль, достигнув пенсионного возраста.

biznesluxe.ru

В чем разница между государственным пенсионным фондом и негосударственным?

23 октября 2017

Как выбрать управляющую компанию или негосударственный пенсионный фонд для формирования накопительной пенсии?

В чем разница между государственным пенсионным фондом и негосударственным? М. Монгуш, Кызыл

Отвечает руководитель группы по инвестированию пенсионных накоплений ОПФР по Республике Тыва Чимис Эрес-ооловна Монгуш.

Вы можете спросить «Зачем мне слушать про пенсию сейчас, когда мне всего 20,30 или 40лет и до нее еще, ох, как далеко?!» Но не торопитесь отмахиваться от этой темы. Это здорово, что вам до пенсии пока далеко! Ведь, чем раньше начнете задумываться о будущей пенсии, тем больше успеете сделать, чтобы увеличить ее размер.

- Для этого необходимо контролировать платит ли работодатель взносы за Вас в ПФР.

- Грамотно управлять своими пенсионными накоплениями.

Система обязательного пенсионного страхования (ОПС) действует в России с 2002 года и базируется на страховых принципах: основой будущей пенсии гражданина являются страховые взносы, которые уплачивают за него работодатели в течение всей трудовой жизни.

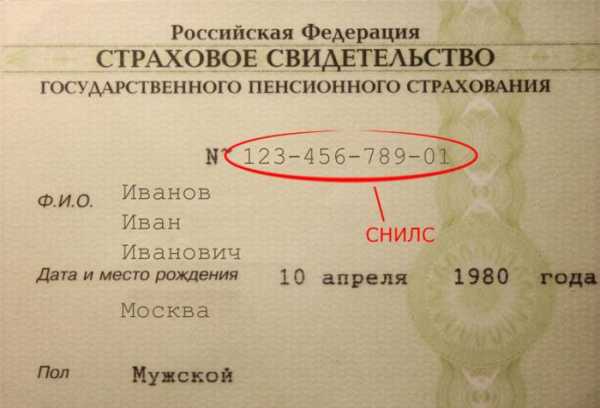

Чтобы стать участником системы ОПС и формировать свои пенсионные права, нужно быть зарегистрированным в системе индивидуального (персонифицированного) учета ПФР. В этой системе в течение всей трудовой деятельности гражданина фиксируются данные, необходимые для назначения, выплаты и перерасчета пенсии: о стаже, периодах трудовой деятельности и местах работы, и в первую очередь – о страховых взносах, поступивших в фонд его будущей пенсии.

Страховые взносы в ОПС работодатели платят по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Важно знать! В 2014 — 2019 годах по решению государства все средства страховых взносов на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии, т.е. все 22% идут на формирование только страховой пенсии.

Накопительная часть будущей пенсии формируется у работающих граждан 1967 года рождения и моложе, а также у участников Программы государственного софинансирования пенсий, уплачивающих дополнительные страховые взносы.

Граждане, у которых формируются средства пенсионных накоплений в системе ОПС, вправе передавать эти средства страховщику для инвестирования на финансовом рынке государственной или частными управляющими компаниями. Страховщиком пенсионных накоплений может быть Пенсионный фонд России или негосударственный пенсионный фонд, входящий в систему гарантирования прав граждан. ПФР инвестирует пенсионные накопления через государственную управляющую компанию «Внешэкономбанк» и частные управляющие компании.

В Российской Федерации есть два типа пенсионных фондов — государственный (ПФР) и негосударственные (НПФ).

Государственный пенсионный фонд

В России на данный момент работает только один государственный пенсионный фонд — Пенсионный фонд Российской Федерации (ПФР). ПФР является крупнейшей федеральной системой оказания государственных услуг в области социального обеспечения в России. Пенсионный фонд России входит в бюджетную систему страны и выполняет широкий круг социально значимых задач, связанных с пенсионным обеспечением и пенсионным страхованием граждан РФ.

Негосударственные пенсионные фонды (НПФ)

Негосударственный пенсионный фонд – некоммерческая организация социального обеспечения. На рынке пенсионного страхования НПФ осуществляют несколько видов деятельности, в том числе деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения. НПФ, как и ПФР, может выступать страховщиком гражданина в части его пенсионных накоплений. По достижении человеком пенсионного возраста НПФ обязан выплачивать накопительные пенсии, исходя из размера накоплений гражданина, сформированных на его счете в НПФ.

В чем отличие государственного пенсионного фонда от негосударственного

Главное отличие государственного пенсионного фонда от негосударственного в том, что ПФР включен в бюджетную систему и полностью подотчетен государству, а НПФ —не входит в бюджетную систему РФ и является частной компанией.

Выбор НПФ только за Вами

Необходимо внимательно подходить к выбору негосударственного пенсионного фонда (НПФ), принимать во внимание опыт, репутацию НПФ и показатели доходности от инвестирования пенсионных накоплений. Полная информация о негосударственных пенсионных фондах размещена на сайте Банка России и на сайтах самих НПФ. Список негосударственных пенсионных фондов, которые вошли в систему гарантирования прав застрахованных лиц, размещен на сайте Банка России и Агентства по страхованию вкладов.

Выбор страховщика – это личное решение гражданина. Требовать перевода средств пенсионных накоплений в НПФ не имеют права ни работодатель, ни агентства по трудоустройству, ни коммерческие банки при кредитовании.

Варианты подачи заявлений о переводе пенсионных накоплений в УК и НПФ:

Через клиентскую службу ПФР или МФЦ

- Заявление можно подать как лично, так и через представителя.

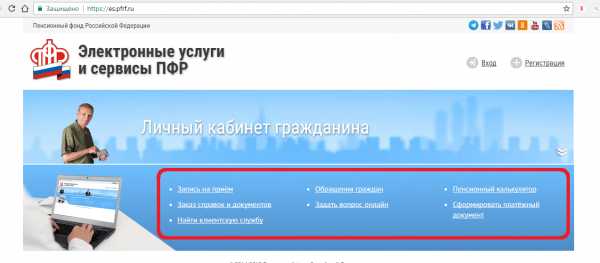

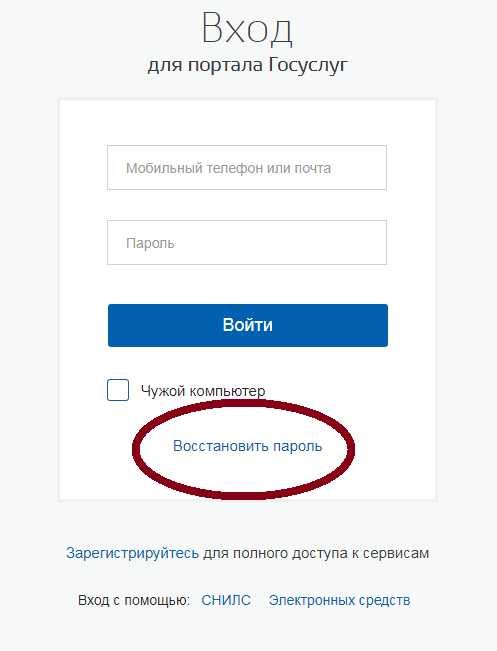

Через интернет

- Подать электронное заявление можно через Единый портал государственных услуг или Личный кабинет гражданина на сайте ПФР. И в том, и в другом случае электронное заявление должно быть подписано усиленной квалифицированной электронной подписью.

По почте

- В этом случае установление личности гражданина и проверка подлинности его подписи осуществляется нотариусом или в установленном законодательстве порядке.

СОВЕТ!

Если Вы принимаете решение о смене страховщика, то есть о переводе средств пенсионных накоплений из ПФР в НПФ или из НПФ в ПФР, чтобы избежать потери инвестиционного дохода или убытков от инвестирования пенсионных накоплений, рекомендуется подавать заявление о переходе к новому страховщику через пять лет. Менять страховщика, переводя свои пенсионные накопления чаще одного раза в пять лет, не выгодно. Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина.

В случае возникновения дополнительных вопросов Вы можете обратиться в Отделение Пенсионного фонда Российской Федерации по Республике Тыва по адресу: г.Кызыл, ул.Кочетова, д.18, каб. 308, тел. (394 22) 9-61-20.

www.pfrf.ru

Пенсионный фонд РФ | Назначение и расчет пенсий на официальном сайте www.pfrf.ru

Пенсионный фонд Российской Федерации (ПФР) — один из самых крупных и значимых государственных органов нашей страны, предоставляющий услуги в сфере социального обеспечения в России.

Основной задачей которого является назначение, начисление и своевременная выплата пенсии гражданам России, а также полный переход системы предоставления государственных услуг в электронный вид без посещения ПФР, что позволит гражданам России экономить свое время, снизить затраты государства и граждан, повысить доступность услуг.

Ежедневно специалисты пенсионного фонда предоставляют социально-значимые услуги в сфере назначения, начисления, перерасчета пенсии гражданам России. Это небольшая доля услуг, которые предоставляются пенсионным фондом. В функции ПФ РФ также входит:

- Выплата пенсий;

- Социальные выплаты ветеранам, инвалидам, Героя России и Советского союза;

- Выдача сертификаты на материнский капитал;

- Выплата денежных средств по материнскому капиталу;

- Выплата социальных доплат к социальным пенсиям;

- Учет страховых средств в обязательном пенсионном страховании.

В структуру пенсионного фонда РФ входит 8 управлений, 83 отделения а также 2500 территориальных управлений во всех регионах страны.

- Пенсионный фонд РФ официальный сайт

- Сервис назначения пенсии через личный кабинет

- Расчёт пенсионных баллов

- Пенсионный калькулятор

- Центр консультирования

- Голосовой ассистент

- Скачать мобильное приложение

Пенсионный фонд РФ официальный сайт

Адрес для письменных обращений: 119991, г. Москва, ул. Шаболовка, д. 4, Пенсионный фонд Российской Федерации.

Пенсионный фонд РФ официальный сайт: www.pfrf.ru

Пенсионный фонд России постоянно дорабатывает функционал своего официального сайта, вводит новые технологии шагая в ногу со временем:

В настоящее время на официальном сайте пенсионного фонда РФ доступен в следующий функционал:

1. Сервис назначения пенсии через личный кабинет

Сервис позволяет подать заявление о назначении пенсии и заявления о доставке пенсии через электронный сервис «Личный кабинет застрахованного лица».

Инструкция по назначению пенсий можно скачать и посмотреть по ссылке: памятка для застрахованных лиц.

2. Расчёт пенсионных баллов

Можно рассчитать сколько пенсионных баллов может быть начислено Вам за 2018 год при учете что их максимальное количество в 2018 году может быть 8,70 баллов.

Рассчитать количество баллов очень просто, необходимо ввести соответствующее окно размер вашей ежемесячной заработной платы до вычета НДФЛ.

Расчитать баллы можно на официальном сайте пенсионного фонда перейди по по адресу: www.pfrf.ru/info/smev.

3. Пенсионный калькулятор

Показывает, как на размер страховой пенсии влияет Ваша зарплата, доход полученный от самозанятости, выбранный Вами вариант пенсионного обеспечения, трудовой стаж, период военной службы, отпуск по уходу за ребенком и другие социально значимые периоды жизни.

Во сколько пенсионный калькулятор можно на официальном сайте ПФ РФ, перейдя по адресу: www.pfrf.ru/eservices/calc.

4. Центр консультирования

Можно найти ответы на интересующие Вас вопросы сфере социального обеспечения.

Центр консультирования находится на официальном сайте пенсионного фонда России по адресу: www.pfrf.ru/knopki/online_kons.

Если вы не нашли ответ, то Вы можете задать вопрос через форму онлайн-консультанта, перейдя по адресу: www.pfrf.ru/knopki/online_kons/online_konsult.

5. Голосовой ассистент

Это совершенно новая функция официального сайта пенсионного фонда, которая позволяет людям со слабым зрением прослушивать любую информацию размещенную на ресурсе. Для этого необходимо, войти во вкладку для слабовидящих в верхней части страницы сайта http://www.pfrf.ru, выделить мышкой текстовой фрагмент и нажать кнопку воспроизвести.

6. Мобильное приложение

Пенсионный фонд запустил мобильное приложение на платформах iOS и Android, с помощью которого через сотовый телефон можно узнать информацию о назначении пенсии, социальных выплатах, о состоянии лицевого счёта, о страховых взносах работодателем, а также можно записаться на прием и заказать необходимые документы.

Скачать:

Для начала работы в приложении необходимо пройти авторизацию с помощью подтвержденной учетной записи на портале госуслуг. Позже было реализовано технология Touch ID, которая позволяет войти в приложение по отпечатку пальцев.

www-pfrf-ru.ru

Какой пенсионный фонд выбрать — государственный или негосударственный? :: SYL.ru

Какой лучше выбрать пенсионный фонд: государственный или негосударственный? Споры об этом не утихают вот уже который год. Защитники государственного апеллируют к надежности такой структуры, а любители выгоды предлагают работать с частниками. Понять, что подходит именно себе, не всегда легко. Какой пенсионный фонд выбрать? Рейтинги надежности частных компаний, ежегодно публикуемый ведущими статистическими изданиями, позволяют сориентироваться в этом вопросе. Не будет лишним и ознакомиться с мнениями профессиональных инвесторов.

Пенсия – это будущее

Не секрет, что после пенсионной реформы многие (особенно молодежь) для себя решили, что на пенсию рассчитывать не приходится. И правда, государство по возможности сложило с себя обязательства по обеспечению жизни в будущем тех, кто нынче находится в работоспособном возрасте. Вместо этого каждый гражданин вправе выбрать для себя фонд для перечисления некоторых сумм. Из этих накоплений в будущем и будет выплачиваться пенсия. Фактически это долгосрочное инвестирование, и вопросы о том, какой выбрать негосударственный пенсионный фонд (или все-таки государственный?), действительно актуальны – ответ на них определяет будущее человека.

Отношение к пенсии должно быть максимально ответственным. Человек в наши дни полностью сам определяет свое будущее. Хоть и кажется, что до пенсионных лет еще очень долго, накопления лучше делать заранее, а для этого следует знать, какой лучше пенсионный фонд: государственный или негосударственный. Нужно помнить, что при неправильном выборе в будущем пенсия окажется очень маленькой даже у тех, у кого сейчас заработная плата средняя и выше средней.

Задуматься лучше раньше, чем позже

Какой пенсионный фонд лучше? Споры об этом не утихают вот уже который год. Традиционно люди работают с государственным ПФ РФ. Условия в нем не самые лучшие, а вот частники предлагают большие проценты. Какой пенсионный фонд лучше? Один — более надежный, точно не прогорит, но ведь хочется рискнуть, чтобы испить потом лучшего шампанского.

Негосударственный ПФ представляет собой специфическое юридическое лицо, подчиняющееся специально для него принятым нормативным законодательным актам. Первые НПФ в нашей стране появились в бурных девяностых, когда в 1992 был издан приказ под номером 1077. Спустя некоторое время ситуация прояснилась с введением 75-го федерального закона, и в настоящее время НПФ представлены в довольно большом разнообразии. С одной стороны, это дает право выбирать, принимая решение в пользу оптимального варианта, с другой – усложняет задачу: какой негосударственный пенсионный фонд лучше выбрать? В настоящее время число фондов в нашей стране – около полутора сотен.

НПФ и ПФР

Негосударственный ПФ специализируется на пенсионном обеспечении своих клиентов. Для этого нужно войти в число участников и соблюдать условия подписанного договора. При этом фонд сотрудничает со страховыми компаниями, что позволяет реализовать требования обязательной страховой программы. Фактически современные НПФ по своей деятельности похожи на ПФ РФ, подчиняются тому же закону, следуют положениям общепринятых нормативных актов. Надежная фирма имеет довольно внушительные счета, где аккумулируются полученные от населения средства. Так как компания инвестирует доверенные ей деньги, средства из года в года прирастают в объемах. Затем из них ежемесячно выплачивается награда участникам фонда, вышедшим на пенсию. Изучая рейтинги негосударственных пенсионных фондов (какой выбрать из них – это не самый простой вопрос), нужно помнить, что такая компания будет отвечать за накопительную часть пенсионных выплат.

Если же рассматривать государственную структуру, то стоит отметить: для нее нормативные акты точно такие же, как для частников, она подчинена тем же законам. Логика работы в целом сходна с тем, чем занимаются частники. Государственный ПФ собирает деньги населения, инвестирует их, а с полученной выгоды уплачивает тем, кому положено, пенсионные отчисления.

Разбираясь, какой государственный пенсионный фонд выбрать, нужно помнить, что такое юридическое лицо не только выплачивает пенсии, но и рассчитывает, начисляет эти суммы, а также учитывает страховую часть. На ПФ РФ ложатся обязательства по уплате социальных вознаграждений специфическим группам лиц (ветеранам, инвалидам). Государственная структура получает средства от работодателей, рассчитывается с населением по программе материнского капитала и является основным реализующим пенсионную государственную программу юридическим лицом. Также ПФРФ работает с рядом государственных программ и ведет личные счета всех застрахованных лиц.

Это важно!

Если некий работающий гражданин нашей страны не знает, какой пенсионный фонд выбрать: государственный или негосударственный, он должен учитывать, что до специализированного решения с его стороны все средства отчисляются в пользу государственной структуры. Если этот человек заключит договорённость с частником, тогда отчисления будут направляться по новому адресу. При желании потом можно вернуть накопления обратно в государственную структуру. Разбираясь, какой пенсионный фонд выбрать (государственный или негосударственный), необходимо по мере принятия решения не медлить с его реализацией. Например, если было решено, что частник предпочтительнее, нужно выбрать фирму и подписать с ней договор в офисе компании, чтобы перевести свои деньги туда. В противном случае промедление приводит к финансовым потерям.

В стандартном варианте ставка ПФ РФ 22%, на накопления идет 16%, прочие шесть процентов – страховка. Разбираясь, какой пенсионный фонд выбрать, нужно обратить внимание: при сотрудничестве с частниками у клиента зачастую есть возможность самостоятельно выбирать, насколько большими должны быть отчисления, какой процент из них направлять в накопительную часть, а какой – в страховую.

Столь разные, но так похожи

Анализируя, какой пенсионный фонд лучше выбрать, можно заметить, что логика работы государственной и частных структур сходная. При этом ПФ РФ – это устоявшееся юридическое лицо, располагающее помощью со стороны бюджета. Обороты этого фонда огромны, объем работы – тоже. Работодатели направляют взносы по установленным законам, и все эти отчисления автоматически учитываются для расчета будущей пенсии человека.

При сравнении, какой пенсионный фонд лучше выбрать, можно припомнить, что государственная структура в последние годы наладила систему отчетности перед частным лицами. Из года в год многие получают выписку со своего лицевого счета. Это позволяет держать ситуацию под контролем, постоянно отслеживая, насколько велики личные накопления. Государственная компания занимается индексацией, благодаря этому инфляция не так сильно сказывается на накоплениях населения. Несомненно, это важный плюс, который нужно учитывать, анализируя, какой пенсионный фонд выбрать. В то же время индексация не столь значительна, чтобы полностью поглощать инфляцию, временами в нашей стране устанавливающую на астрономических уровнях.

И так, и эдак

Как видно из официально опубликованной программы пенсионного обеспечения, при сотрудничестве с государственным фондом можно рассчитывать на защиту от обесценивания. Впрочем, при анализе разных предложений (а это необходимое мероприятие, чтобы выбрать, какой пенсионный фонд лучше) можно заметить, что частные структуры тоже обещают такую защиту и также говорят о переоценке накоплений с учетом инфляции. Государственная компания может прибегать к довольно ограниченному списку возможностей для наращивания капитала (государственные облигации), а вот частникам методов доступно больше.

Анализируя, какой пенсионный фонд выбрать, нужно также учесть, что негосударственные компании аккумулируют в первую очередь накопительную часть, а вот страховые взносы все равно передаются в ПФ РФ. Из года в год такие накопления становятся все больше, что обусловлено доходом частной фирмы. В большинстве своем ПФ получают деньги за счет удачного инвестирования, и при анализе того, какой пенсионный фонд выбрать, нужно помнить, что инвестирование всегда сопряжено с рядом рисков. Конечно, НПФ имеет доступ к обширному числу инструментов для наращивания запасов, но некоторые из них довольно сомнительны. При убыточности выбранного метода заработка есть вероятность, что НПФ и незадачливым клиентам, доверившим свои сбережения этой компании, уже никто не поможет.

НПФ: положительные моменты

Если проанализировать общие заключения специалистов по этому вопросу, можно заметить, что многие обращают внимание на эффективность – именно негосударственные компании распоряжаются средствами с наибольшей прибылью, так как имеют для этого все возможности. При этом деятельность таких фирм подчиняется действующему законодательству, а значит, применяются только законные методики. В последние годы установилась практика регулярной проверки деятельности негосударственных фондов ответственными за них государственными инстанциями.

Сотрудничать с НПФ не только выгодно, но и удобно. В отличие от государственной структуры, тут обычно нет очередей, а офисы есть в любом небольшом городе. В крупных населённых городах обычно открыто несколько отделений в разных частях города, поэтому клиентам удобно прийти и написать заявление, подписать договор или запросить информацию по своему личному счету. Консультирование в коммерческих фирмах также на высоте, ведь от этого зависит, не уйдет ли клиент в другую организацию, а количество клиентов определяет успешность компании. В последние годы негосударственные пенсионные фонды привлекают клиентуру через агентов, нанятых специально для обеспечения внимания к своей деятельности. Агенты ищут клиентов, инструктируют широкую публику, рассказывают о преимуществах конкретной компании. Через такого посредника заключить договор просто и быстро.

Надежно или нет?

При сотрудничестве с НПФ клиент имеет право проверить используемые фирмой инвестиционные инструменты – обычно компания публикует их на своем сайте. Это позволяет оценить, насколько перспективна деятельность организации, надежно ли будет работать с ней. Взаимодействие между организацией и участником фонда всегда подкрепляются договоренностью в официальном порядке, с подписями и печатями. В договоре указываются и обязательства каждой из сторон, и права, которые подобное сотрудничество дает. Кроме того, обычно прописывают наследников, уточняют особенности распределения средств.

По закону у граждан нашей страны есть право менять пенсионные фонды каждые пять лет. Реже – можно, чаще – нельзя. При таком подходе можно рассчитывать на максимальный уровень доходности. Чтобы понять, с какой организацией сотрудничать, перед переходом нужно проанализировать рейтинги пенсионных фондов: какой лучше по доходности. Их разработкой занимаются ведущие финансовые статистические агентства нашей страны. Обычно данные публикуются в надежных бизнес-журналах или на виртуальных страничках, посвященных их деятельности.

Важные аспекты

Собираясь заключить договор с частной компанией, нужно вспомнить о таком моменте: по закону НПФ только тогда может работать со сбережениями населения, когда он сперва озаботился получением на свою деятельность специальной лицензии. Если некоторая компания такую лицензию предоставить клиентам не может, работать с ней нельзя – вероятно, это мошенники. Ответственная организация обычно размещает копию лицензии на своем сайте, заверенные копии есть и во всех отделениях, а в главном офисе, в бухгалтерии хранится оригинал. Кроме лицензии для осуществления официальной деятельности, компания также должна соответствовать всем законам нашей страны. Эти факты регулярно проверяются в ходе плановых, внеплановых проверок со стороны государственных инстанций, а также Центробанка. Если компания соответствует действующим требованиям, она имеет право собирать отчисления и работать с ними, при нарушении закона лицензию могут отобрать. Чтобы не доверить свои деньги ненадежной фирме, перед заключением договора нужно убедиться, что компания работает давно, эксцессов в ее деятельности не было, конфликтных ситуаций – тоже.

По правилам, негосударственный фонд может работать только в том случае, когда все его накопления застрахованы. Это дает некоторую защиту клиентам: если даже организация обанкротится, можно рассчитывать на возврат кровно заработанных. В то же время важно проверить факт участия в страховой программе уже на этапе заключения договоренности с фондом. Если произойдет неприятная ситуация, клиенту беспокоиться не придется: его сбережения автоматически будут переведены в государственный фонд. Вероятно, немного на этом все равно будет потеряно, но сумма, на которую человек уйдет в минус, будет относительно несущественной. А вот если при заключении договора факта страхования проверено не было, а лицензию у фирмы отозвали, и оказалось, что страховка в этот момент не действовала, могут быть немалые проблемы.

Правила сотрудничества

Как следует из нормативов действующего законодательства, когда человек выходит на пенсию, он может получить все те деньги, которые накопил НПФ, за один раз на руки. Альтернативный вариант – ежемесячные отчисления, величину которых можно установить специфическим договором. Чтобы контролировать текущее состояние счета, можно проверять личный виртуальный кабинет.

Если случилось так, что человек скончался раньше выхода на пенсию, накопленные им суммы будут переданы по наследству тому, кто указан в договоре. На это распространяются правила наследования, установленные действующим законодательством.

Слабые стороны

Как видно из некоторых опубликованных надежными финансовыми изданиями историй, в ряде случаев негосударственные пенсионные фонды избирали неэффективную стратегию наращивания капитала. Такие риски в лучшем случае приводили к низкому уровню прироста накоплений, но в ряде случаев оказывались «крушением корабля»: фирма разорялась, что приводило к потерям у населения. Такое неэффективное решение для компании способствует возникновению больших неприятностей, но для каждого отдельно взятого человека это удар по будущему. Нужно очень аккуратно и тщательно выбирать среди негосударственных лиц, уметь просчитать, кому доверить свои деньги и не оказаться в такой ситуации. Максимальный уровень защиты от банкротства получают те, кто решают остановить свой выбор на государственной структуре.

Как видно из сводок газет, в последние несколько лет Центробанк очень тщательно взялся за очистку сектора компаний, работающих с населением. И у банков, и у страховых организаций, и у негосударственных пенсионных фондов все чаще отзывают лицензии, если фирмы хоть немного «провинились» перед законом. Если нарушения установлены, процедура не будет долгой – еще вчера офис был открыт, а сегодня на двери висит уведомление о закрытии. Конечно, в такой ситуации клиентские деньги направляются в государственную структуру, но доходность теряется. В то же время, как говорят аналитики, если гражданин часто меняет негосударственные фонды, он тем самым наносит удар по своему же будущему: доходность теряется, накопления не индексируются, их фактически поглощает инфляция. Кроме того, деньги могут обесцениться.

www.syl.ru

Чем отличается государственный пенсионный фонд от негосударственного

В России есть два типа пенсионных фондов — государственный (ПФР) и негосударственные, представленные на рынке в большом многообразии. В чем специфика работы каждого типа учреждений?

Что характеризует государственный пенсионный фонд?

В России на данный момент работает только один государственный пенсионный фонд — ПФР. Он представляет собой полностью подчиненную органам власти финансовую организацию, которая входит в бюджетную систему страны и выполняет широкий круг социально-экономических задач, связанных с денежным обеспечением пожилых граждан РФ.

Пенсионный фонд России снабжает пожилых россиян соответствующим денежным обеспечением как за счет накоплений, которые граждане собирают на личных счетах данной организации в течение рабочего стажа, так и посредством инвестирования располагаемых денежных средств в различные прибыльные активы. ПФР при этом взаимодействует с Государственной управляющей компанией и не выстраивает отношений с частными УК.

Для гражданина главное преимущество размещения пенсии в ПФР — надежность. Данный фонд практически не может прекратить свою деятельность, поскольку государство так или иначе будет поддерживать его работу. Функционирование ПФР в достаточной мере прозрачно, принципы начисления пенсии специалисты этого учреждения всегда готовы разъяснить обратившемуся гражданину.

Одним из недостатков размещения пенсии в ПФР можно назвать наличие существенных препятствий для формирования накопительной части пенсии — как раз таки той, что пополняется за счет инвестирования, а также за счет личных взносов гражданина. Вместе с тем страховая часть пенсии при достаточном объеме стажа и зарплаты человека вполне может быть весьма приличной и не уступать соответствующей сумме, сконцентрированной на накопительном аккаунте.

к содержанию ↑Что представляет собой негосударственный пенсионный фонд?

Данного типа организации решают, в принципе, те же социальные задачи, что и ПФР, но при этом их собственность принадлежит частным лицам или корпорациям. Главное направление деятельности НПФ — реализация программ накопительного пенсионного страхования. То есть работа НПФ в преобладающей степени связана с увеличением объема пенсий граждан, которые находятся в юрисдикции соответствующих фондов.

Негосударственные фонды могут взаимодействовать, таким образом, с несколькими управляющими компаниями и выбирать из них ту, которая оказывается способной обеспечить наибольшую прибыльность пенсионных инвестиций.

НПФ юридически независимы от ПФР и органов власти, но контрольный пакет акций в них зачастую принадлежит и госпредприятиям. В этом случае взаимосвязь НПФ и государства все-таки присутствует, и она способна влиять на расстановку приоритетов в деятельности соответствующих фондов.

к содержанию ↑Сравнение

Главное отличие государственного пенсионного фонда от негосударственного в том, что ПФР включен в бюджетную систему и полностью подотчетен государству, а НПФ — это частная компания (хотя контрольный пакет ее акций может принадлежать госкорпорации). Данный нюанс предопределяет иные различия между ПФР и НПФ — в частности, в политике инвестирования пенсионных накоплений.

Определив то, в чем разница между государственным и негосударственным пенсионным фондом прослеживается принципиально, зафиксируем основные выводы в таблице.

к содержанию ↑Таблица

| Государственный пенсионный фонд | Негосударственный пенсионный фонд |

| Что между ними общего? | |

| ПФР и НПФ решают одни и те же социальные задачи, связанные с денежным обеспечением пожилых граждан РФ | |

| НПФ может принадлежать госкорпорации | |

| В чем разница между ними? | |

| Входит в бюджетную систему РФ, полностью принадлежит государству и подотчетен ему | Не входит в бюджетную систему РФ, является частной компанией |

| Может взаимодействовать в процессе инвестирования средств только с Государственной управляющей компанией | Может взаимодействовать с несколькими УК |

thedifference.ru

Что лучше — государственный или негосударственный пенсионный фонд? Как сделать выбор?

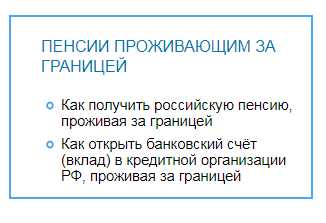

Гражданам, имеющим российское гражданство, и рожденным после 1967 года, предоставлена возможность обеспечить свою пенсию с максимально выгодными условиями. В результате принятия ряда положений пенсионной реформы с 2002 года все будущим пенсионерам стал доступен выбор пенсионного фонда по своему усмотрению.

Более того, все работоспособные лица имеют право определять величину накопительной и страховой части своей будущей пенсии, влияя таким образом на размер пенсионных выплат в будущем.

Вопросы формирования пенсионных выплат наряду с центральным органом этой системы — ПФР — были доверены и учреждениям негосударственного формата — НПФ. Значительно расширившиеся возможности многих плательщиков пенсионных страховых взносов поставили перед выбором — что для них лучше — государственный пенсионный фонд или негосударственный?

В чем отличия государственных и негосударственных фондов?

Принципы работы обеих категорий пенсионных фондов в основном идентичны. В обоих случаях страхователь переводит установленную сумму взносов для пополнения лицевого счета, который имеется у каждого гражданина.

Однако имеются для обоих видов фондов отличия законодательного и правового характера. Государственная структура полностью зависит от принятых на правительственном уровне решений и также полноценно контролируется федеральными органами. В то же время контроль за работой фондов негосударственного формата осуществляется лишь частично.

При этом в некоторых вопросах НПФ имеют большую свободу в отношении принятия решений.

Для застрахованных лиц значение имеют несколько критериев, составляющих список, определяющий, что лучше — государственный пенсионный фонд или негосударственный. Вот в чем выражаются отличия, играющие ключевую роль в выборе пенсионного фонда:

- Стабильность работы самого учреждения;

- Надежность в отношении пенсионных выплат;

- Возможности инвестирования в доходные инструменты;

- Рентабельность вносимых пенсионных взносов и величина пенсионных выплат;

- И, безусловно, важным является факт наличия гарантий фонда перед своими застрахованными лицами и страхователями.

В то же время и страхователей могут интересовать некоторые вопросы, касающиеся того, что лучше предпочесть — государственный ПФ или фонд негосударственный пенсионного страхования. Интерес страхователей лежит, прежде всего, в области полномочий, предоставленных разным категориями фондов. Это вызвано тем, что фонды пенсионного страхования, выступающие в роли страховщиков, имеют определенные права и даже обязанности в отношении проведения проверок страхователей, регулярности и прозрачности поступления страховых взносов, состояния финансовой документации по выплате взносов. Такие процедуры не доставляют огромного восторга работодателям, и потому им удобнее было бы сотрудничать с максимально лояльными структурами.

Достоинства государственной пенсионной системы

Многие десятилетия эта структура развивалась так, чтобы все люди пенсионного возраста могли бы иметь гарантированный пенсионный доход. Причем зачастую самих будущих пенсионеров никто и никогда не спрашивал относительно их приоритетов в вопросах пенсионного обеспечения.

С начала третьего тысячелетия реформирование этой устаревшей системы привело к тому, что уже с 2012 года был изменен алгоритм перераспределения страховых взносов на лицевом номере СНИЛС. Если ранее страхователь уплачивал за каждого своего сотрудника 22% от размера его заработной платы, то теперь это может делать и само застрахованное лицо, что дает возможность обеспечить себе пенсию даже неработающим гражданам.

Пенсионный фонд государственной структуры определенно выигрывает в отношении стабильности своей работы. Все его действия регламентируются на правительственном уровне, что и служит гарантией стабильного и надежного обслуживания граждан.

Однако за такую стабильность застрахованным лицам приходится в некотором смысле платить. Точнее — им приходится жертвовать частью доходности своих пенсионных накоплений. При всей стабильности и гарантиях надежности главный фонд пенсионного обеспечения не может продемонстрировать высокую степень рентабельности. Это вызвано ограничениями в выборе инвестиционных инструментов. ПФР имеет право лишь на небольшую часть из них:

- Облигации федерального займа;

- Муниципальные облигации;

- Акции ведущих российских государственных корпораций;

- Ценные бумаги по долевым паям.

Все эти инструмент могут контролироваться на государственном уровне, что исключает риски рыночного характера. А значит — вкладчик может быть уверен, что его деньги не исчезнут бесследно из государственного фонда, и пенсионные выплаты будут производиться гарантированно. К тому же управлением инвестиционных средств государственного фонда занимается ограниченное число управляющих компаний, и основная доля капитала приходится на государственный субъект «Внешэкономбанк», что в большой степени обеспечивает безопасность средств.

Кроме того, эта структура солидарна с государственной экономической политикой, а само государство несет субсидиарную ответственность перед застрахованными лицами за все действия центрального пенсионного фонда РФ.

Но как бы ни были привлекательны достоинства пенсионной государственной структуры, ее доходность оставляет желать лучшего. На нынешний момент рентабельность пенсионных накоплений в государственном ПФ составляет всего 7,0% годовых. А это никак не может покрывать убытки по инфляции в долгосрочной перспективе.

Но этот, один из немногих недостатков, успешно компенсируется тем, что эти 7% будут гарантированно начислены, а вся сумма — стабильно находиться на лицевом счете. При этом застрахованное лицо может не волновать риск банкротства данного субъекта пенсионной системы страхования или лишение его лицензии.

Достоинства негосударственных субъектов пенсионного страхования

В прежние времена, когда распоряжение пенсионными накоплениями происходило монопольно посредством государственного фонда, доля страховых выплат составляла 22 процента от полученного застрахованным лицом дохода.

При этом распределение включало перевод накопительной части на счет в размере 16%, и лишь 6% поступало на страховой счет.

Отныне страховая часть пенсии может составлять все 22%, что открывает больше перспектив в плане роста размера пенсионных выплат. Такая возможность предоставляется негосударственными фондами. И это одно из главных их достоинств.

Что касается рентабельности, то она тоже намного выше показателей государственной структуры, и минимальный порог доходности обычно составляет 10% и выше.

Высокая степень инвестиционной рентабельности во многом обусловлена тем, что НПФ не имеют ограничений в выборе инвестиционных фондовых инструментов. Аналогично они обладают большей свободой выбора управляющих компаний, при этом число таких компаний тоже не ограничено. Так соблюдаются принципы диверсификации рисков, что способствует надежности и сохранности пенсионных страховых накоплений граждан.

Неоспоримым преимуществом вкладов в негосударственные ПФ есть наличие договора. В его условиях застрахованное лицо может указать имена правонаследников, которым будет выплачена полностью вся сумма накопительной и страховой частей пенсии в случае его смерти.

К списку рисков при сотрудничестве с этими структурами можно отнести вероятность отзыва лицензии, банкротство вследствие некорректного управления капиталом и прочие риски нерыночного характера.

Однако максимум, что может потерять вкладчик — это некоторую часть процентов. При наступлении подобных рисков государственными структурами создается временное правление, а все клиенты прекратившего деятельность фонда в течение трех месяцев получают свои деньги и могут перевести их в другое учреждение.

Что лучше выбрать?

Выбирая государственный или негосударственный фонд пенсионного страхования, стоит принимать во внимание собственные приоритеты. Стремление к большей доходности мотивирует обращаться к услугам НПФ, но соображения практичности и надежности диктуют необходимость сотрудничества с государственным фондом.

Только учитывая собственные приоритеты, можно определить, что лучше — государственный пенсионный фонд или негосударственный.

socstrah24.ru

Чем отличается государственный пенсионный фонд от негосударственного

Вопрос выбора пенсионного фонда стал довольно актуальным сегодня. Мало кто доверяет государственному пенсионному фонду, выбирая коммерческие структуры. Но они могут обанкротиться, в результате чего вкладчики лишатся всех своих пенсионных накоплений. Необходимо тщательно изучить все преимущества и недостатки коммерческой и государственной пенсионной структуры, чтобы понять, с кем сотрудничать выгоднее.

Чем отличается государственный пенсионный фонд от негосударственного

Содержание материала

Основные положения действующей пенсионной реформы

С 2002 года у граждан 1967 года рождения и далее появился выбор, сотрудничать с ПФР или НПФ. Также трудоспособное население самостоятельно определяет размер страховой части пенсии. Существует несколько принципиальных отличий государственного и негосударственного пенсионных фондах во время работы с деньгами населения. Вот основные из них:

- НПФ могут использовать деньги вкладчиков для повышения собственного заработка путем их вложения в ценные бумаги и другие коммерческие проекты, которые могут принести доход.

- Если компания не получила доход по итогам года, то она не может компенсировать потери из денег вкладчиков.

- Есть возможность самостоятельно пополнять свой пенсионный счет в обоих видах ПФ.

- Страховую часть пенсии могут получить наследники после смерти застрахованного.

- Есть возможность получить страховую часть в течение определенного времени или единовременно.

- ПФР может отказать в предоставлении страховой пенсии, если при выходе на пенсию у гражданина будет недостаточное количество пенсионных баллов.

Согласно Указу Президента РФ №1077 от 16.09.1992 года, на территории России могут работать негосударственные пенсионные фонды. Однако большую популярность они получили только в 2002 году во время проведения очередной пенсионной реформы.

Указ Президента РФ от 16.09.1992 N 1077 (ред. от 12.04.1999) «О негосударственных пенсионных фондах»

Суть данной реформы заключается в перекладывании ответственности по заботе за престарелыми гражданами с государства на самих граждан. Теперь они обязаны заранее решать, где хранить свои пенсионные деньги, когда и в каком размере их получать и так далее.

Важно! С 2014 года по 2019 год все 22% от зарплаты сотрудника идут на страховую часть пенсии, на базовую ничего не откладывается в результате действия моратория.

Основные виды негосударственных ПФ

Что такое негосударственный пенсионный фонд

Сегодня существует четыре основных типа НПФ, а именно:

- Универсальные. Они также называются открытыми. Их основное отличие от других заключается в том, что ни работают на большей территории страны и основаны крупными организациями. К ним относятся банковские ПФ, нефтегазовые и другие сырьевые ПФ и так далее.

- Территориальные, которые действуют на территории одного или нескольких регионов. Обычно они активно поддерживаются муниципальными властями в результате высокой конкуренции на рынке.

- КЭПтивные существуют за счет пенсионных накоплений граждан родственных или учредительских организаций. Их основная цель – обеспечить достойную пенсию сотрудникам данных структур.

- Корпоративные примерно то же, что и КЭПтивные, но они активно вкладывают пенсионные накопления для получения прибыли и увеличения доходности вкладчиков. Сами компании носят закрытый характер и актуальны только для сотрудников отдельных организаций.

Схема работы негосударственного пенсионного фонда

Какой именно фонд выбрать – решать вам. Что касается ПРФ, то это единственная структура, которая имеет большое количество филиалов по всей стране. В результате децентрализованности компании, существуют различные правила обслуживания даже в пределах одного города, но в разных отделениях. Чтобы понимать, что именно необходимо сделать для получения необходимой услуги, надо позвонить в ПФР и получить подробную консультацию.

Схема организации негосударственного пенсионного фонда

Принцип работы ПФ

Принципы работы данных структур достаточно прозрачные. Все граждане по умолчанию являются клиентами ПФР. Если вы не пишите никаких заявлений о переходе в другой фонд, то деньги автоматически перечисляются в государственную структуру. Но если вы желаете обслуживаться в негосударственном ПФ, то необходимо:

- Предъявить паспорт.

- Предъявить СНИЛС.

- Написать заявление.

Схема пенсионного обеспечения в РФ

Важно! В заявлении главное указать только СНИЛС, чем активно пользуются мошенники. Многие представители различных пенсионных фондов ходят по квартирам и под различным предлогом просят показать СНИЛС. Получив номер, они самостоятельно пишут заявление на переход из одного НПФ в другой. Таким образом, необходимо внимательно смотреть, кому именно вы предоставляете данные своего СНИЛС, чтобы за вас никто не написал заявление на переход в другой НПФ.

После перехода в НПФ деньги вносятся работодателем на счет ежемесячно в размере 22% от официальной зарплаты. Но если гражданин желает увеличить размер своей пенсии, то сам дополнительно вносит оплату по указанным в договоре реквизитам.

Далее сам ПФ вкладывает деньги в различные проекты, чтобы получать прибыль. В зависимости от доходности проекта, происходит увеличение размеров пенсионных накоплений.

В чем разница между государственным пенсионным фондом и негосударственным

Как выбрать подходящий ПФ

Выбирать конкретно взятый пенсионный фонд необходимо, учитывая следующие данные о нем:

- Стабильность. Он должен работать на рынке достаточно долго.

- Прибыльность. На финальных сайтах и других открытых источниках есть данные о том, какую прибыль получает ПФ и сколько месяцев подряд.

- Открытость информации. Если данные о прибыли, учредителях и способах получения дохода закрыта, то стоит задуматься перед подписание договора.

- Уровень обслуживания. Современные надежные ПФ предлагают горячую линию. Отвечают на вопросы по электронной почте, имеют широкую филиальную сеть.

- Репутация компании. Не стоит читать отзывы в интернете, так как чаще всего они являются заказными. Гораздо лучше изучить учредителей. Если ими являются крупные корпорации, то репутация пенсионного фонда рассматривается как положительная.

Ведущие НПФ

Важно! Существуют пенсионные фонды с долей иностранного учредительного капитала. Так как сейчас ведется активная кампания против компаний с долей иностранного учредительного капитала, то стоит избегать подобные фонды. Наиболее стабильными являются те, которые основаны ресурсодобывающими компаниями или банками.

Преимущества работы с НПФ и ПФР

У каждого из пенсионных фондов есть свои преимущества и недостатки. Стоит рассмотреть их более подробно, чтобы понять, с кем сотрудничать выгоднее.

| Преимущества ПФР | Преимущества НПФ |

|---|---|

| Высокий уровень стабильности | Индивидуальный подход к клиенту и полная информационная поддержка на любой стадии сотрудничества |

| Большое количество филиалов по всей стране | Высокий уровень и скорость обслуживания |

| Полная интеграция в государственную финансовую систему | Возможность самостоятельно решить, в какой возраст выходить на пенсию |

| Нет проблем с перечислением денег в счет ПФР от работодателя | Деньги на счете клиента являются его собственностью, после его смерти наследники могут получить денежные средства |

| Всегда есть возможность обратиться к специалистам ПФР для получения полной информационной поддержки | При закрытии НПФ клиент спокойно переводит свои сбережения в другую компанию |

| Отделение в вашем городе точно закрыто не будет | Действует капитализация, которая позволяет повысить прибыль клиента |

Как сменить пенсионный фонд

На сегодня рентабельность ПФР составляет около 7 %, поэтому инфляция «съедает» все ваши сбережения. Однако вы гарантированно их получите. Таким образом, только вам выбирать, с кем именно сотрудничать. Но перед тем, как вы примете решение, рекомендуется узнать о недостатках негосударственных пенсионных фондов.

Недостатки НПФ

Существует несколько недостатков у НПФ. К основным относятся:

- Невозможность получить всю сумму единовременно, деньги выплачиваются раз в месяц или раз в три месяца.

- Возможность хранения денег только в национальной валюте.

- Низкий уровень надежности многих пенсионных фондов.

- Пенсия подлежит налогообложению.

Таким образом, при получении пенсии от НПФ вам придется отдавать 13% государству в виду того, что фонд осуществляет капитализацию. По факту, все дополнительные деньги, которые НПФ начисляет, государство забирает в виде налогов. Более того, в некоторых случаях государство забирает даже часть средств самого пенсионера. То есть, по факту, он платит налог дважды: пока работает из его зарплаты вычитают 22% и когда вышел на пенсию, должен заплатить еще 13% от этих 22%.

Как перейти в ПФР

Недостатки ПФР

У государственного пенсионного фонда тоже есть несколько важных недостатков, которые не менее значимые. К ним относятся:

- Базой для формирования пенсии служит только официальная зарплата, поэтому такой способ формирования пенсии не подходит большинству россиян.

- Часть налогов идет не на личный счет пенсионера, а используется для выдачи пенсии на данный момент.

- Внешэкономбанк управляет деньгами ПФР, а если он терпит убытки, по закону их терпят и сами будущие пенсионеры, что не допускается при работе НПФ.

- Нет возможности полностью управлять своими деньгами даже после выхода на пенсию.

Таким образом, с ПФР выгодно сотрудничать, имея большую официальную зарплату. Если вы намерены самостоятельно формировать свои пенсионные накопления, то рекомендуется сотрудничать с негосударственными компаниями.

Пошаговый переход из НПФ в ПФР

Основные отличия фондов

ПФР подчиняется исключительно государству, зато НПФ – это коммерческие структуры, которые созданы для получения прибыли. Часть прибыли передается вкладчикам, так как за счет их сбережений компания и может получать денежные средства за счет их инвестирования.

ПФР не может инвестировать в ценные бумаги с высоким уровнем риска. Есть несколько видов ценных бумаг, куда можно инвестировать, в результате чего рентабельность ПФР минимальна. НПФ диверсифицируют свои доходы путем вложения денег в различные ценные бумаги с разным уровнем риска. Таким образом, они получают доход до 20%. Это действительно высокий показатель, обычно он не превышает 12%.

Разница между ПФР и НПФ

Необходимо подходить к вопросу выбора пенсионного фонда серьезно, изучив его рентабельность и уровень надежности. При этом важно лишний раз никому не показывать свой СНИЛС, чтобы мошенники не перевели ваши деньги в другой фонд. Перед подписанием договора можно запросить полную информацию о том, как именно происходит капитализация и задать представителю фирмы все интересующие вопросы. Оставаться в государственном пенсионном фонде сегодня не выгодно.

Видео — Схема деятельности негосударственного пенсионного фонда

Видео — Государственный или негосударственный пенсионный фонд

law-world.ru