Формирования доходов федерального бюджета – Основные направления совершенствования механизмов формирования доходов федерального бюджета Российской Федерации

Формирование доходов федерального бюджета 2

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

НИЖЕГОРОДСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ им.Н.И. ЛОБАЧЕВСКОГО

ФАКУЛЬТЕТ УПРАВЛЕНИЯ И ПРЕДПРИНИМАТЕЛЬСТВА

Курсовая работа по дисциплине: «Бюджетная система РФ»

на тему: «Формирование доходов федерального бюджета «

Работу выполнил студент группы 12а482-06

Бороздина Людмила Александровна

Номер зачетной книжки 812

Проверил: Яшина Н.И.

Нижний Новгород 2009г.

Содержание

Введение

Глава 1. Понятие государственных доходов

1.1 Характеристика доходов государства

1.2 Федеральный бюджет — основа государственной казны

Глава 2. Доходы проекта федерального бюджета

2.1 Основные выводы подраздела

2.2 Анализ отчетов об исполнении федерального бюджета

2.3 Взаимоотношения федерального бюджета с бюджетами других уровней бюджетной системы

Глава 3. Источники и анализ источников финансирования дефицита федерального бюджета

3.1 Источники финансирования дефицита федерального бюджета на 2009 год и на период до 2011 года

3.2 Анализ источников внутреннего финансирования дефицита федерального бюджета на 2009 — 2011 годы

3.3 Анализ источников внешнего финансирования дефицита федерального бюджета на 2009 — 2011 годы

Заключение

Список использованной литературы

В доходы федерального бюджета зачисляются собственные налоговые доходы федерального бюджета за исключением налоговых доходов, передаваемых в виде регулирующих доходов бюджетам других уровней бюджетной системы РФ и неналоговые доходы. В процессе исполнения федерального бюджета в его доходы могут поступать средства по взаимным расчетам из бюджетов субъектов РФ и другие безвозмездные перечисления.

К налоговым доходам федерального бюджета относятся:

федеральные налоги и сборы, перечень и ставки которых определяются налоговым законодательством РФ. Пропорции их распределения в порядке бюджетного регулирования между бюджетами разных уровней бюджетной системы РФ утверждаются федеральным законом о федеральном бюджете на очередной финансовый год на срок не менее трех лет при условии возможного увеличения нормативов отчислений в бюджеты нижестоящего уровня на очередной финансовый год. Срок действия долговременных нормативов может быть сокращен только в случае внесения изменений в налоговое законодательство РФ;

таможенные пошлины, таможенные сборы и иные таможенные платежи;

государственная пошлина.

Неналоговые доходы федерального бюджета включают:

доходы от использования имущества, находящегося в государственной собственности, доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении органов государственной власти РФ в полном объеме;

часть прибыли унитарных предприятий, созданных в РФ и остающейся после уплаты налогов и иных обязательных платежей, в размерах, устанавливаемых Правительством РФ;

доходы от внешнеэкономической деятельности. Собственные доходы федерального бюджета могут передаваться

бюджетам субъектов РФ и местным бюджетам по нормативам, устанавливаемым федеральным законом о федеральном бюджете на очередной финансовый год на срок не менее трех лет и Федеральным законом “О финансовых основах местного самоуправления в РФ». Срок действия нормативов может быть сокращен только в случае внесения изменений в налоговое законодательство РФ.

Установление новых видов налогов, их отмена или изменение возможны только путем внесения соответствующих изменений в налоговое законодательство РФ.

Федеральные органы законодательной власти могут устанавливать новые виды неналоговых доходов, отменять или изменять действующие после представления федеральными органами исполнительной власти своего заключения и только путем внесения изменений в БК РФ. Федеральные законы о внесении изменений и дополнений в налоговое законодательство РФ, вступающие в силу с начала очередного финансового года, должны быть приняты до утверждения федерального закона о федеральном бюджете на очередной финансовый год.

Внесение изменений и дополнений в законодательство РФ о федеральных налогах и сборах, предполагающих вступление их в силу в течение текущего финансового года, допускается только в случае внесения соответствующих изменений и дополнений в федеральный закон о федеральном бюджете на текущий финансовый год.

Федеральные органы исполнительной власти предоставляют налоговые кредиты, отсрочки и рассрочки по уплате налогов и иных обязательных платежей в федеральный бюджет в соответствии с налоговым законодательством РФ в пределах лимитов предоставления налоговых кредитов, отсрочек и рассрочек по уплате налогов и иных обязательных платежей, определенных федеральным законом о федеральном бюджете на очередной финансовый год.

Доходы федеральных целевых бюджетных фондов обособленно учитываются в доходах федерального бюджета по ставкам, у становленным налоговым законодательством РФ, и распределяются между федеральными целевыми бюджетными фондами и территориальными целевыми бюджетными фондами по нормативам, определенным федеральным законом о федеральном бюджете на очередной финансовый год. [14]

Под доходами государства понимается часть централизованных финансовых ресурсов государства, необходимых для выполнения его функций. Доходы как экономическая категория отражают экономические отношения, возникающие в процессе формирования фонда денежных средств.

Государство как экономический субъект в силу своих властных полномочий устанавливая налоги, формирует свои доходы за счет налоговых платежей, сборов, отчислений и расходует их для создания общественных благ, т.е. несет определенное бремя расходов для удовлетворения общественных нужд — содержания армии, служб общественного порядка, администрации, судов, оказания медицинских услуг и социальной помощи и т.д. В чем же заключается роль государственных доходов и расходов в государственном финансовом регулировании социальных процессов и модернизации экономики?

Государственные доходы представляют собой ресурсы, материально обеспечивающие участие государства в общественном воспроизводстве. Они являются частью стоимости общественного продукта и безвозмездно изымаются у юридических и физических лиц в распоряжение государства. В этом случае происходит огосударствление доли финансовых ресурсов с целью изменения части доходов в бюджетный фонд и централизованные внебюджетные фонды государство участвует в регулировании деятельности субъектов воспроизводства. Прямое воздействие с его стороны оказывает влияние на некоторые экономические показатели. Например, установление прямых и косвенных налогов или предоставлением льгот по налогам и сборам могут быть изменены:

расходы хозяйствующих субъектов на производство продукции и оказание услуг, а также цены реализации;

объем капитальных вложений в основные фонды и оборотные активы;

величина потребления вновь созданной стоимости и др.

Государство или органы местной власти, увеличивая суммы налогов от прибыли хозяйствующих субъектов, ограничивают их производственные возможности, при снижении уровня налоговых изъятий последние повышаются. Подобным образом сдерживается или увеличивается личное и производственное потребление. Путем налогообложения государство может целенаправленно регулировать спрос на определенные виды продукции и услуг, поддерживать отечественных товаропроизводителей, стимулировать внедрение новых технологий.

Непосредственное (прямое) регулирование рыночных процессов осуществляется с помощью взимания общегосударственных налогов, в процессе финансирования расходов из бюджета развития, посредством применения повышенных или пониженных ставок налогов и платежей в бюджет и централизованные внебюджетные фонды, при изменении размеров нормативов государственных расходов, в результате взимания штрафов, пени, неустоек за нарушение финансовой дисциплины. К опосредованные (косвенным) формам регулирования, способствующим справедливому распределению в обществе и в то же время не оказывающим резкого воздействия на развитие рынка, относятся косвенное общегосударственное налогообложение и осуществление текущих государственных расходов.

Государственные доходы, как и расходы, любого государства, находят свое нормативное закрепление в государственном бюджете. Обратимся к толковому словарю современных бюджетных терминов. Бюджет — «общее название термина, обозначающего расчетную и ограничительную смету доходов и расходов и их роспись за определенный период времени, утверждаемую соответствующим решением и подлежащую исполнению индивидуальным или коллективным субъектом». Следовательно, акцент делает на бюджет как документ соответствующего содержания. Бюджет государственный — «система определенных денежно-распределительных отношений, регламентируемых государственными органами власти, по поводу перераспределения части национального богатства для образования и расходования основного централизованного фонда денежных средств государства».

Государственный бюджет — смета доходов и расходов государства на определенный период времени, чаще всего на год, составленная с указанием источников поступления государственных доходов и направлений и каналов расходования средств. Государственный бюджет составляется правительством, утверждается и принимается высшими законодательными органами. В процессе исполнения бюджета может иметь место его частичный пересмотр.

mirznanii.com

Основные направления совершенствования механизмов формирования доходов федерального бюджета Российской Федерации

Определить основные направления совершенствования механизмов формирования доходов федерального бюджета Российской Федерации.

Объектом исследования данной курсовой работы являются доходы, формирующие государственный бюджет страны.

Предметом исследования выступают финансовые отношения, складывающиеся в процессе формирования доходов федерального бюджета

Теоретическую и методологическую основы курсовой работы составили концепции и положения, представленные в трудах отечественных ученых, законодательные и нормативные документы государственных органов Российской Федерации.

Для решения поставленных задач использовались методы теоретического анализа литературы, статистического анализа, эмпирического, аналитического, графическо-аналитического анализа.

Информационную базу исследования составили справочные и аналитические материалы, опубликованные в специальной финансовой литературе и периодических изданиях, статистические данные Министерства финансов Российской Федерации.

Государство участвует в экономическом регулировании не только посредством аккумулирования в бюджете определенной части финансовых ресурсов общества. Еще более активно эта роль проявляется при распределении этих ресурсов. Существуют определенные требования общеэкономического характера к определению структуры бюджетных доходов. Суть их заключается в том, чтобы они давали необходимую отдачу не только материального, но и социального характера [9, c. 107].

Бюджет является важным звеном финансовой системы страны. Отражая содержание процессов производства и распределения общественного продукта и национального дохода, бюджет представляет собой экономическую форму образования и использования основного централизованного фонда денежных средств государства.

Федеральный бюджет составляет первый уровень бюджетной системы Российской Федерации. Федеральный бюджет – это основной финансовый план государства, утверждаемый Федеральным Собранием в виде федерального закона. Именно федеральный бюджет является основным орудием перераспределения национального дохода и ВВП, через него мобилизуются финансовые ресурсы, необходимые для регулирования экономического развития стран и реализации социальной политики на всей территории России. Федеральный бюджет строится с учетом необходимости осуществления избранной социально-экономической стратегии [9, c. 107].

Структурно, любой бюджет включает две части: доходы субъекта и его расходы. Расходы показывают направление и цели бюджетных ассигнований. По своей структуре расходные статьи, например государства, подразделяются на расходы по государственному управлению, на военные расходы, расходы на социально-экономические цели, расходы на хозяйственную деятельность государства, расходы на осуществление внешнеэкономической деятельности [9, c. 107].

Государственный бюджет – это централизованный фонд денежных ресурсов, которым располагает правительство страны для финансирования государственного аппарата, вооруженных сил, выполнение необходимых социально-экономических функций.

Соотношение между этими глобальными категориями определяется многими факторами: социальной и экономической структурой в конкретной стране, долей государственного сектора, историческими и политическими традициями, общей стратегией регулирования экономики. Бюджет – роспись денежных расходов и доходов, составляемая для государственных органов управления, предприятий, семей или отдельного лица [9, c. 108].

Таблица 1 – Структура государственного бюджета

Доходы | Расходы |

Налог с физических лиц (подоходный) | Социальные расходы |

Налог на прибыль предприятий | Военные расходы |

Налог с оборота (НДС) | Расходы на фундаментальную науку и научные исследования |

Акцизы | Расходы на финансирование экономики: а) предоставление субсидий, дотаций, займов; б) государственные инвестиции в) федеральные программы |

Таможенные пошлины | Содержание государственного аппарата |

Прочее | Обслуживание государственного долга |

Бюджетные доходы, сокращая долю денежных средств, остающихся в распоряжении хозяйствующих субъектов, сдерживают экономическую активность определенных отраслей. И наоборот, бюджетное финансирование, субсидирование предоставляют дополнительные возможности для развития приоритетных отраслей в соответствии с потребностями общества. Субвенции, трансферты играют большую роль в перераспределении валового национального продукта между территориями, способствуют выравниванию уровней их экономического и социального развития [6, c. 94].

Доходы бюджетов, как установлено в Бюджетном кодексе РФ, — это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ, субъектов РФ и органов местного самоуправления. В состав доходов бюджетов включаются налоговые и неналоговые доходы, а также безвозмездные перечисления. Обособленно в составе доходов бюджетов учитываются доходы целевых бюджетных фондов [6, c. 94].

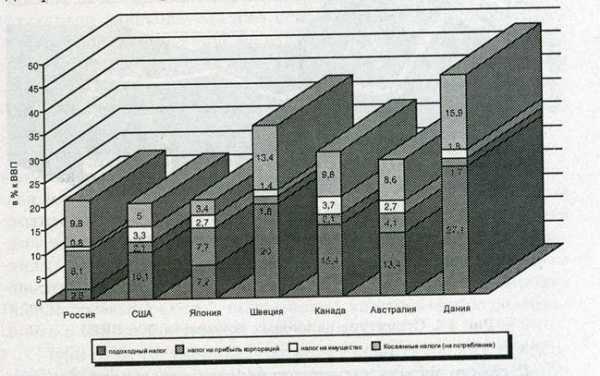

Среди доходов бюджетов приоритетное место занимают налоги. Анализируя бюджеты промышленно развитых стран, нельзя не отметить тот факт, что в современном мире на долю налогов приходится от 80 до 90% всех бюджетных поступлений (рисунок 1) [6, c. 152].

подоходный налог налог на прибыль организаций налоги на имущество

косвенные налоги (на потребление)

Рисунок 1 – Структура доходной части бюджета, формируемой за счет налоговых поступлений в ведущих странах (в % к ВВП)

Мировая практика доказала, что главным направлением мобилизации средств в бюджет являются именно налоги. Конечно, государство может использовать для покрытия расходов займы, но их необходимо возвращать и уплачивать проценты, что также требует дополнительных налоговый поступлений. Кроме того, государство может прибегнуть к денежной эмиссии, однако это приведет к инфляции и тяжелым экономическим последствиям. В результате остается главный источник доходов — налоги [6, c. 152].

Налоговый кодекс РФ [3], вступивший в силу с 1 января 1999 г., дает определения налога и тесно примыкающего к нему, но все же отличного от него сбора. Под налогом

понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) с муниципальных образований. Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). В Налоговом кодексе РФ установлены принципы налогообложения, на основе которых строится и функционирует налоговая система РФ.

К налоговым доходам

относятся предусмотренные налоговым законодательством РФ федеральные, региональные и местные налоги и сборы, а также пени и штрафы.

К неналоговым доходам относятся:

— доходы от использования имущества, находящегося в государственной или муниципальной собственности;

Доходы бюджета выражают экономические отношения, возникающие между государством и предприятиями, организациями и гражданами в процессе формирования бюджетного фонда страны

Формой проявления этих экономических отношений служат различные виды платежей предприятий, организаций и населения в государственный бюджет, а их материально-вещественным воплощением — денежные средства, мобилизуемые в бюджетный фонд [6, c. 154].

Бюджетные доходы, с одной стороны, являются результатом распределения стоимости общественного продукта между различными участниками общественного воспроизводства, а с другой — выступают объектом дальнейшего распределения сконцентрированной в руках государства стоимости, ибо последняя используется для формирования бюджетных фондов и по существу представляет собой цену государственных услуг [6, c. 154].

В соответствии с Бюджетным кодексом РФ [2] расчеты доходов бюджетной системы Российской Федерации формируются на основании законов (решений) законодательных (представительных) органов государственной власти и местного самоуправления о бюджетах на соответствующий финансовый год в соответствии с принятым налоговым, таможенным и другим законодательством на момент составления проекта бюджета.

Пропорции распределения налогов и порядок бюджетного регулирования между бюджетами разных уровней утверждаются федеральным законом о федеральном бюджете на очередной финансовый год на срок не менее трех лет. Срок действия долговременных нормативов может быть сокращен только в случае внесения изменений в налоговое законодательство Российской Федерации. Бюджетный кодекс РФ [2] вводит как обязательное условие возможное увеличение нормативов отчислений в бюджеты нижестоящего уровня на очередной финансовый год, однако механизм реализации этой нормы до настоящего времени еще четко не установлен.

В доходах российского федерального бюджета основные налоговые поступления — это косвенные налоги (налог на добавленную стоимость, акцизы, таможенные пошлины). Это также свидетельствует о недостаточно рациональной структуре доходных источников. Поскольку косвенное налогообложение по существу представляет собой надбавки к цене товара, которые полностью оплачивают конечные потребители, в конечном итоге чрезмерное косвенное налогообложение сужает внутренний покупательный спрос и соответственно сокращает потенциальные возможности экономического развития страны. Но не только акцент на косвенное налогообложение искажает возможности воздействия налогов как экономического рычага на стимулирование экономической активности общества. Достаточно негативное влияние на налоговую систему оказывает так называемый механизм регулирующих налогов [6, c. 154].

1.2 Виды доходов федерального бюджета

Доходы бюджетов формируются в соответствии с бюджетным и налоговым законодательством РФ.

Собственные доходы

бюджетов — виды доходов, закрепленные законодательством РФ на постоянной основе полностью или частично за соответствующими бюджетами. К собственным доходам бюджетов относятся:

bukvi.ru

Формирование доходов федерального бюджета в современных условиях

Министерство образования РФ

ВОСТОЧНО-СИБИРСКИЙ

УНИВЕРСИТЕТ ТЕХНОЛОГИЙ И УПРАВЛЕНИЯ

Кафедра «Финансы и кредит»

Курсовая работа

по дисциплине: «Финансы»

на тему: «Формирование доходов федерального бюджета

в современных условиях»

Выполнил: студент группы ЭВ-11

Иванов Ф.В.

Проверил: к.э.н. Егорова Л.К.

Улан-Удэ

2013

Содержание

Введение

В доходы федерального бюджета зачисляются собственные налоговые доходы федерального бюджета за исключением налоговых доходов, передаваемых в виде регулирующих доходов бюджетам других уровней бюджетной системы РФ и неналоговые доходы. В процессе исполнения федерального бюджета в его доходы могут поступать средства по взаимным расчетам из бюджетов субъектов РФ и другие безвозмездные перечисления.

К налоговым доходам федерального бюджета относятся:

федеральные налоги и сборы, перечень и ставки которых определяются налоговым законодательством РФ. Пропорции их распределения в порядке бюджетного регулирования между бюджетами разных уровней бюджетной системы РФ утверждаются федеральным законом о федеральном бюджете на очередной финансовый год на срок не менее трех лет при условии возможного увеличения нормативов отчислений в бюджеты нижестоящего уровня на очередной финансовый год. Срок действия долговременных нормативов может быть сокращен только в случае внесения изменений в налоговое законодательство РФ;

таможенные пошлины, таможенные сборы и иные таможенные платежи;

государственная пошлина.

Неналоговые доходы федерального бюджета включают:

доходы от использования имущества, находящегося в государственной собственности, доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении органов государственной власти РФ в полном объеме;

часть прибыли унитарных предприятий, созданных в РФ и остающейся после уплаты налогов и иных обязательных платежей, в размерах, устанавливаемых Правительством РФ;

прибыль Банка России, остающейся после уплаты налогов и других обязательных платежей — по нормативам, установленным федеральными законами;

доходы от внешнеэкономической деятельности. Собственные доходы федерального бюджета могут передаваться

бюджетам субъектов РФ и местным бюджетам по нормативам, устанавливаемым федеральным законом о федеральном бюджете на очередной финансовый год на срок не менее трех лет и Федеральным законом “О финансовых основах местного самоуправления в РФ». Срок действия нормативов может быть сокращен только в случае внесения изменений в налоговое законодательство РФ.

Установление новых видов

Федеральные органы законодательной власти могут устанавливать новые виды неналоговых доходов, отменять или изменять действующие после представления федеральными органами исполнительной власти своего заключения и только путем внесения изменений в БК РФ. Федеральные законы о внесении изменений и дополнений в налоговое законодательство РФ, вступающие в силу с начала очередного финансового года, должны быть приняты до утверждения федерального закона о федеральном бюджете на очередной финансовый год.

Внесение изменений и

Федеральные органы исполнительной власти предоставляют налоговые кредиты, отсрочки и рассрочки по уплате налогов и иных обязательных платежей в федеральный бюджет в соответствии с налоговым законодательством РФ в пределах лимитов предоставления налоговых кредитов, отсрочек и рассрочек по уплате налогов и иных обязательных платежей, определенных федеральным законом о федеральном бюджете на очередной финансовый год.

Доходы федеральных целевых бюджетных фондов обособленно учитываются в доходах федерального бюджета по ставкам, у становленным налоговым законодательством РФ, и распределяются между федеральными целевыми бюджетными фондами и территориальными целевыми бюджетными фондами по нормативам, определенным федеральным законом о федеральном бюджете на очередной финансовый год.

Глава 1. Теоретические основы формирования доходной

части федерального бюджета

1.1 Характеристика доходов бюджета и его классификация

Под доходами государства понимается часть централизованных финансовых ресурсов государства, необходимых для выполнения его функций. Доходы как экономическая категория отражают экономические отношения, возникающие в процессе формирования фонда денежных средств.

Государство как экономический субъект в силу своих властных полномочий устанавливая налоги, формирует свои доходы за счет налоговых платежей, сборов, отчислений и расходует их для создания общественных благ, т.е. несет определенное бремя расходов для удовлетворения общественных нужд — содержания армии, служб общественного порядка, администрации, судов, оказания медицинских услуг и социальной помощи и т.д. В чем же заключается роль государственных доходов и расходов в государственном финансовом регулировании социальных процессов и модернизации экономики?

Государственные доходы представляют собой ресурсы, материально обеспечивающие участие государства в общественном воспроизводстве. Они являются частью стоимости общественного продукта и безвозмездно изымаются у юридических и физических лиц в распоряжение государства. В этом случае происходит огосударствление доли финансовых ресурсов с целью изменения части доходов в бюджетный фонд и централизованные внебюджетные фонды государство участвует в регулировании деятельности субъектов воспроизводства. Прямое воздействие с его стороны оказывает влияние на некоторые экономические показатели. Например, установление прямых и косвенных налогов или предоставлением льгот по налогам и сборам могут быть изменены:

расходы хозяйствующих субъектов на производство продукции и оказание услуг, а также цены реализации;

объем капитальных вложений в основные фонды и оборотные активы;

величина потребления вновь созданной стоимости и др.

Государство или органы местной

власти, увеличивая суммы налогов

от прибыли хозяйствующих

Непосредственное (прямое) регулирование рыночных процессов осуществляется с помощью взимания общегосударственных налогов, в процессе финансирования расходов из бюджета развития, посредством применения повышенных или пониженных ставок налогов и платежей в бюджет и централизованные внебюджетные фонды, при изменении размеров нормативов государственных расходов, в результате взимания штрафов, пени, неустоек за нарушение финансовой дисциплины. К опосредованные (косвенным) формам регулирования, способствующим справедливому распределению в обществе и в то же время не оказывающим резкого воздействия на развитие рынка, относятся косвенное общегосударственное налогообложение и осуществление текущих государственных расходов.

Государственные доходы, как и расходы, любого государства, находят свое нормативное закрепление в государственном бюджете. Обратимся к толковому словарю современных бюджетных терминов. Бюджет — «общее название термина, обозначающего расчетную и ограничительную смету доходов и расходов и их роспись за определенный период времени, утверждаемую соответствующим решением и подлежащую исполнению индивидуальным или коллективным субъектом». Следовательно, акцент делает на бюджет как документ соответствующего содержания. Бюджет государственный — «система определенных денежно-распределительных отношений, регламентируемых государственными органами власти, по поводу перераспределения части национального богатства для образования и расходования основного централизованного фонда денежных средств государства».

Государственный бюджет — смета доходов и расходов государства на определенный период времени, чаще всего на год, составленная с указанием источников поступления государственных доходов и направлений и каналов расходования средств. Государственный бюджет составляется правительством, утверждается и принимается высшими законодательными органами. В процессе исполнения бюджета может иметь место его частичный пересмотр.

Бюджетная система России включает три звена: федеральный бюджет, территориальные бюджеты субъектов РФ, местные бюджеты. В 1995 г. законом РФ «Об общих принципах организации местного самоуправления в РФ», было введено новое понятие — муниципальное образование. Каждое муниципальное образование имеет собственный бюджет и право на получение в процессе бюджетного регулирования средств из федерального, территориального бюджета субъекта РФ. Необходимо отметить, что понятия «местные бюджеты», «бюджеты муниципальных образований» на практике рассматриваются как синонимы.

1.2 Виды доходов федерального бюджета

Федеральный бюджет — центральное, стратегическое звено бюджетной системы РФ. Определяющее значение для реализации задач бюджетной политики государства имеют его параметры — объем доходов и расходов, их структура, доля доходов государства, централизуемая в федеральном бюджете, его сбалансированность.

В соответствии с Бюджетным кодексом РФ (далее БК РФ), доходы бюджетов формируются за счет налоговых и неналоговых доходов, финансовой помощи, а также за счет безвозмездных перечислений. В доходы бюджета текущего года зачисляется остаток средств на конец предыдущего года. В составе доходов бюджетов обособленно учитываются доходы целевых бюджетных фондов.

Кратко рассмотрим принципы построения и структуру классификации доходов бюджетов РФ, которая является группировкой доходов бюджетов всех уровней бюджетной системы РФ и основывается на законодательных актах РФ определяющих источники формирования доходов бюджетов всех уровней. Группы доходов состоят из подгрупп, статей и подстатей доходов, объединяющих конкретные виды доходов по источникам и способам их получения. Виды доходов конкретизируются также по уровням бюджетов, в которые они зачисляются. Приведем пример бюджетной классификации доходов по группам: 1000000 — налоговые доходы; 2000000 — неналоговые доходы; 300000 — безвозмездные перечисления; 4000000 — доходы целевых бюджетных фондов; 5000000 — доходы от предпринимательской и иной приносящей доход деятельности.

К налоговым доходам, в соответствии с БК РФ относятся предусмотренные налоговым законодательством РФ федеральные, региональные и местные налоги и сборы, а также пени и штрафы (статья 41). К налоговым доходам федерального бюджета, в соответствии со ст.50 БК РФ также относится государственная пошлина в соответствии с законодательством РФ.

Пропорции их распределения в порядке бюджетного регулирования между бюджетами разных уровней бюджетной системы утверждаются федеральным законом на срок не менее трех лет. В доходы федерального бюджета зачисляются собственные (закрепленные) налоговые доходы федерального бюджета, за исключением налоговых доходов, передаваемых в виде регулирующих доходов бюджетам других уровней, а также собственные неналоговые доходы и средства по взаимным расчетам из бюджетов субъектов РФ. Полностью зачисляются в доходы едерального бюджета такие налоги, как государственные пошлины. В соответствии с бюджетной политикой к регулирующим доходам бюджета относятся федеральные и региональные налоги, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или местные бюджеты на очередной финансовый год.

В соответствии с бюджетной классификацией в группу налоговых доходов (1000000) входят, в частности, следующие подгруппы: 1010000 — «Налоги на прибыль»; 1020000 -«Налоги на товары и услуги. Лицензионные и регистрационные сборы»; 1030000 — «Налоги на совокупный доход» и т.д.

Остальные налоги, в том числе налог на доходы физических лиц, несут в налоговой системе РФ незначительную фискальную нагрузку.

Очевидно, что проблема налоговой составляющей в доходах бюджетов многогранна, и одна из важнейших ее сторон улучшение ситуации с собираемостью налогов, и в то же время снижение налоговой нагрузки в ВВП. От научного обоснования налоговой политики государства, структуры налогов, порядка их исчисления и взимания, организации контроля за полнотой и своевременной мобилизацией налоговых поступлений, по сути дела, зависит более 80% объема федерального бюджета — основной государственной казны. Поэтому российские и зарубежные ученые и практики уделяют особое внимание исследованиям налоговых концепций и их реализации.

Стоит отметить, что правительство

РФ в рамках проводимой налоговой

реформы, делает реальные шаги на пути

эффективности налоговой

stud24.ru

Формирование доходов федерального бюджета

Поиск ЛекцийОбщие положения по федеральному бюджету

Бюджетная система – это система бюджетов, из которых состоит государственный бюджет, взаимосвязанных между собой на основе установленных принципов и составляющих их денежных доходов и расходов.

Бюджетная система определяется устройством государства – обычно двух– или трехзвенным.

| Государственный бюджет федеративного государства |

| Центральный бюджет (бюджет правительства) |

| Местный бюджет (бюджет местного органа власти) |

| Региональный бюджет (бюджет субъектов федерации) |

Рисунок 1 – Трехзвенная, или федеративная, система государственного бюджета

Проект бюджета составляется на основе прогноза социально-экономического развития в целях финансового обеспечения расходных обязательств[1].

Проект федерального бюджета и проекты бюджетов государственных внебюджетных фондов Российской Федерации составляются в порядке, установленном Правительством Российской Федерации, в соответствии с положениями БК РФ.

Проект бюджета субъекта Российской Федерации и проекты бюджетов территориальных государственных внебюджетных фондов составляются в порядке, установленном высшим исполнительным органом государственной власти субъекта Российской Федерации, в соответствии с положениями БК РФ и принимаемыми с соблюдением его требований законами субъектов Российской Федерации.

Проект местного бюджета составляется в порядке, установленном местной администрацией муниципального образования, в соответствии с БК РФ и принимаемыми с соблюдением его требований муниципальными правовыми актами представительного органа муниципального образования.

Проект федерального бюджета и проекты бюджетов государственных внебюджетных фондов Российской Федерации составляются и утверждаются сроком на три года – очередной финансовый год и плановый период.

Проект бюджета субъекта Российской Федерации и проекты территориальных государственных внебюджетных фондов составляются и утверждаются сроком на три года – очередной финансовый год и плановый период.

Проект бюджета муниципального района, проект бюджета городского округа, проект бюджета городского округа с внутригородским делением, проект бюджета внутригородского района составляются и утверждаются сроком на один год (на очередной финансовый год) или сроком на три года (очередной финансовый год и плановый период) в соответствии с муниципальными правовыми актами представительных органов муниципальных образований, если законом субъекта Российской Федерации, за исключением закона о бюджете субъекта Российской Федерации, не определен срок, на который составляются и утверждаются проекты бюджетов муниципальных районов, городских округов, городских округов с внутригородским делением, внутригородских районов.

Проект бюджета городского, сельского поселения составляется и утверждается сроком на один год (на очередной финансовый год) или сроком на три года (очередной финансовый год и плановый период) в соответствии с муниципальным правовым актом представительного органа городского, сельского поселения.

В случае если проект местного бюджета составляется и утверждается на очередной финансовый год, местная администрация муниципального образования разрабатывает и утверждает среднесрочный финансовый план муниципального образования.

Формирование доходов федерального бюджета

Доходы бюджетов формируются в соответствии с бюджетным законодательством Российской Федерации, законодательством о налогах и сборах и законодательством об иных обязательных платежах.

Доходы от федеральных налогов и сборов, региональных налогов, местных налогов и сборов, страховых взносов на обязательное социальное страхование, иных обязательных платежей, других поступлений, являющихся источниками формирования доходов бюджетов бюджетной системы Российской Федерации, зачисляются на счета органов Федерального казначейства для их распределения этими органами в соответствии с нормативами, установленными БК РФ, законом (решением) о бюджете и иными законами субъектов Российской Федерации и муниципальными правовыми актами, принятыми в соответствии с положениями БК РФ, между федеральным бюджетом, бюджетами субъектов Российской Федерации, местными бюджетами, а также бюджетами государственных внебюджетных фондов в случаях, предусмотренных законодательством Российской Федерации.

Органы Федерального казначейства осуществляют в установленном Министерством финансов Российской Федерации порядке учет доходов, поступивших в бюджетную систему Российской Федерации, и их распределение между бюджетами в соответствии с кодом бюджетной классификации Российской Федерации, указанным в расчетном документе на зачисление средств на счет, а в случае возврата (зачета, уточнения) платежа соответствующим администратором доходов бюджета – согласно представленному им поручению (уведомлению).

Органы Федерального казначейства не позднее следующего рабочего дня после дня получения от учреждения Центрального банка Российской Федерации выписки со своих счетов, осуществляют перечисление указанных доходов на единые счета соответствующих бюджетов.

По запросу финансовых органов субъектов Российской Федерации, финансовых органов муниципальных образований органы Федерального казначейства предоставляют информацию из расчетных документов, о поступивших от юридических лиц платежах, являющихся источниками формирования доходов соответствующего бюджета (в том числе консолидированного бюджета субъекта Российской Федерации, консолидированного бюджета муниципального района, консолидированного бюджета городского округа с внутригородским делением).

Денежные средства считаются поступившими в доходы соответствующего бюджета бюджетной системы Российской Федерации с момента их зачисления на единый счет этого бюджета.

poisk-ru.ru

Система формирования доходов федерального бюджета, бюджетов субъектов РФ и местных бюджетов. Состав доходов.

Количество просмотров публикации Система формирования доходов федерального бюджета, бюджетов субъектов РФ и местных бюджетов. Состав доходов. — 215

Доходы бюджета͵ их экономическое содержание. Доходы бюджета. Налоговые доходы, их характеристика и роль в формировании бюджетов различных уровней. Неналоговые доходы, их состав и роль в формировании бюджетов. Государственные и муниципальные заимствования, их правовая основа, виды и назначение. Безвозмездные перечисления из вышестоящих бюджетов в нижестоящие, их целевое назначение.Межбюджетное регулирование доходов. Норматив минимальной бюджетной обеспеченности.

Доходы бюджета — это экономические отношения между государством в лице его органов власти и управления, с одной стороны, юридическими и физическими лицами, с другой стороны, по поводу перераспределения части валового национального продукта в пользу государства для выполнения функций последнего.

Следует отметить, что эти отношения строятся не только на праве, а прежде всего на объективной крайне важно сти выполнения государством своих функций, что требует соответствующего материального обеспечения. Никто не ставит под сомнение целесообразность и крайне важно сть существования государства, следовательно, и его доходы. Более того, история свидетельствует о расширении функций, выполняемых государством, а, значит, и об увеличении его доходов. В случае если до первой мировой войны через бюджет перераспределялось 9-15 % ВВП, то в настоящее время — от 30 % до 50 %. Причем, чем более развита страна, тем больше средств в абсолютном и, как правило, в относительном выражении становится доходом государства.

Доходы бюджета выражают экономические отношения, возникающие в процессе формирования централизованного общегосударственного фонда денежных средств. В финансово-энциклопедическом словаре доходы бюджета определяются по экономическому содержанию или по материально-вещественному воплощению. По экономическому содержанию доходы бюджета определяются как «денежные отношения, возникающие у государства (в лице уполномоченных на это органов) с юридическими и физическими лицами в процессе формирования бюджетного фонда страны, а также бюджетных фондов государственных и административно-территориальных образований». По материально-вещественному воплощению доходы бюджета — это «денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с действующим в стране законодательством в распоряжение федеральных и региональных органов государственной власти и органов местного самоуправления».

Следует различать понятия «бюджетные доходы государства» и «государственные доходы». Бюджетные доходы — понятие более узкое по сравнению с государственными доходами, т.к. последнее включает в себя также доходы внебюджетных фондов, доходы государственных предприятий и организаций, доходы от эмиссии ценных бумаг государства, доходы от проведения лотерей, средства, привлекаемые путем эмиссии бумажных денег и др.

Бюджет представляет собой денежные отношения по поводу перераспределения части национального дохода в связи с образованием и использованием бюджетных ресурсов, предназначенного для финансирования народного хозяйства, социальной сферы, нужд обороны и государственного управления.

Налог — обязательный, безвозмездно и безвозвратно взимаемый с физических и/или юридических лиц платеж в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях обеспечения деятельности государства и местного самоуправления.

Налоговые платежи имеют следующие признаки:

— взимание осуществляется на основании закона;

— принудительность и обязательность осуществления платежа;

— индивидуальность платежа;

— безвозмездность платежа для налогоплательщика.

Налоги как экономическая категория обладают двумя основными функциями: фискальной и регулирующей. Фискальная функция связана с тем, что налоги являются доходом, взимаемым государством.

Регулирующая функция налогов связана с их воздействием на различные стороны экономических и общественных отношений. Налоги оказывают влияние на платежеспособный спрос, стимулируют или угнетают инвестиционные процессы и деловую активность в целом, могут оказывать влияние на внедрение новых типов технологий, к примеру, природоохранных или ресурсосберегающих.

Налог на прибыль (доход), прирост капитала, подразделяется на налог на прибыль организаций, налог на доходы физических лиц и налог на игорный бизнес.

Налог на прибыль организацийявляется важнейшим инструментом налоговой политики и относится к регулирующим.

Налог на доходы физических лицявляется прямым федеральным налогом, зачисляемым в бюджеты субъектов РФ и местные бюджеты.

referatwork.ru