Енвд для ип – Что такое ЕНВД простыми словами | Что лучше УСН или ЕНВД и что нужно для перехода на ЕНВД — Контур.Бухгалтерия

Что такое единый налог на вмененный доход для ИП

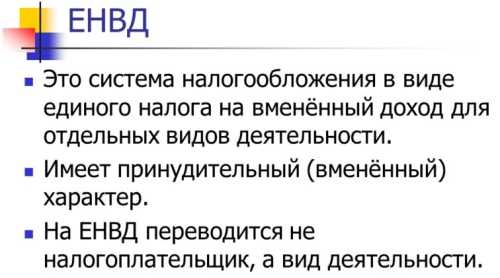

Система ЕНВД (единый налог на вмененный доход) применяется ИП малого или среднего уровня бизнеса. Перейти на режим можно добровольно при регистрации или в любом периоде ведения деятельности. Выбрать систему при регистрации не всегда оправдано. Платить единый налог необходимо со дня постановки на учет лица как плательщика ЕНВД.

Успешность применения специальной системы основана на особенностях условий, при реализации которых предприниматели:

- Должны уплачивать только фиксированную сумму, не зависящую от величины полученного дохода.

- Имеют возможность снизить налог на обязательные платежи во внебюджетные фонды.

- Могут не использовать ККМ при расчетах с населением при получении дохода.

- Имеют возможность иметь в штате минимальное число счетных работников благодаря отсутствию значительных требований к учету.

Фиксированные суммы, которые необходимо платить при вмененке, позволяют планировать расходы. При определении затрат учитываются ежегодные индексации коэффициентов-дефляторов, влияющие на величину налога. Какие суммы обязательств необходимо платить в новом календарном году требуется узнавать в ИФНС.

Применение ЕНВД оправдано для розничной торговли и аналогичных видов деятельности при условиях:

- Наличия больших оборотов дохода.

- Отсутствия значительной прибыли, позволяющей иметь большой штат работников для ведения учета.

- Отсутствия возможности ведения подробного номенклатурного учета.

Предприниматели на вмененке должны вести учет только физического показателя, лежащего в основе вмененного дохода. Что такое физический показатель? Это величина численности работников, числа мест, транспортных единиц, метража и иных параметров, по размеру или количеству которых определяется сумма вмененного дохода. Предприниматель не может самостоятельно выбрать параметр. Определение показателя находится в ведении законодательства.

Как воспользоваться правом применить систему

В случае соответствия данных ИП требованиям лицо может перейти на режим путем подачи уведомления. Регистрация ИП как плательщика ЕНВД производится в течение 5 дней. По окончании срока предприниматель может получить уведомление о постановке на учет.

Встать на учет и применить систему можно сразу после подачи уведомления. Если первый расчетный квартал оказался неполным, платить налог необходимо пропорционально дням периода.

Ограничения применения системы

Режим имеет налоговые послабления, что определяет ограничительные требования к налогоплательщикам. Встать на учет по ЕНВД предприниматель имеет право при выполнении условия по ограничению числа сотрудников.

Штат наемных работников не должен превышать 100 человек. Для расчета принимается штат всех сотрудников ИП вне зависимости от числа совмещаемых режимов. Какие категории работников учитываются в среднесписочной численности, можно узнать из инструкций органов Статистики.

Кроме ограничения численности, регистрация в качестве плательщика ЕНВД не применяется для деятельности:

- По организации общепита в лечебных и социальных учреждениях.

- Ведения медицинских или образовательных заведений.

- По передаче в аренду заправочных станций.

Для отсутствия нареканий со стороны ИФНС и возникновения возможных проблем при подаче отчетности надо выбрать, какие виды деятельности будут применяться у ИП. Ряд кодов используется только для вмененки, что необходимо учесть при регистрации.

Внимание! Применение режима доступно для ограниченных видов деятельности, установленных по регионах.

Востребованные виды деятельности для ведения ЕНВД

Распространенными видами, которые попадают под налогообложение, являются:

- Розничная торговля с населением и предприятиями, приобретающими товары для личного пользования. Размер зала ограничен в пределах в 150 кв. м.

- Оказание бытовых услуг физическим лицам.

- Услуги транспортных перевозок при условии ограничения единиц техники в количестве 20 штук.

- Иные виды, выбрать которые разрешено региональными законами.

Предприниматель на вмененке имеет возможность применять несколько видов вмененной деятельности, при использовании которых необходимо платить налог по каждому типу работ или услуг. В декларации разные виды доходности потребуется рассчитать отдельно. По каждому виду необходимо встать на учет и пройти регистрацию как плательщика ЕНВД.

Налоговые льготы режима

Предприниматель при ведении системы получает освобождение от налогообложения:

- НДФЛ, уплачиваемого при реализации общеустановленного режима. За лицом сохраняется обязанность налогового агента по уплате НДФЛ с вознаграждений работников.

- Налога, уплачиваемого на имущество, используемого в получении дохода. Если имущество относится к объектам недвижимости, в отношении которых установлен порядок обложения, налог уплачивается. Здания должны иметь установленную кадастровую стоимость и указаны в реестре облагаемых объектов.

- НДС, начисленного потребителям товаров, работ, услуг. Исключение составляет налог, уплаченный при ввозе на территорию страны.

Льгота не применяется в отношении обязательств, которые ИП платит как физическое лицо – транспортного и налога на землю. Не освобождаются предприниматели от уплаты начислений на вознаграждение работников. В обязательном порядке ИП должен платить отчисления на собственное пенсионное и медицинское страхование.

Налогообложение при ЕНВД

Величина налога и состав разрешенных типов деятельности отличаются в каждом отдельном регионе.

ИП должен платить единый налог, сумма которого зависит от параметров:

- Базовой доходности, установленной отдельно для каждого вида деятельности.

- Корректирующих коэффициентов К1 и К2, одинаковых для разных форм деятельности.

- Сумм, снижающих величину начисленного налога.

Отчетность представляется ежеквартально до 20 числа месяца, следующего за окончанием налогового периода (квартала). Отчетность подается со дня регистрации вмененщика. Уплата производится не позднее 25 числа месяца. Если даты приходятся на нерабочие дни, срок переносится на следующую рабочую дату.

Внимание! Срок подачи декларации позволяет ИП рассчитать уплаченные в фонды взносы и снизить налог на размер платежей.

Резервы для снижения налога

Законодательство предоставляет возможность снизить единый налог на отчисления в фонды:

- При наличии работников – на суммы, начисленные с вознаграждения и уплаченные в фонды. Предельная сумма снижения имеет ограничение в размере 50% обязательства.

- При отсутствии у ИП работников – на взносы, уплаченные в ПФР на собственное страхование. Величина обязательства по ЕНВД снижается на всю сумму отчислений.

Для снижения налога необходимо планировать платежи в фонды. Для равномерного уменьшения сумм в каждом квартале отчисления в фонды платят ежеквартальными частями. Предельный срок для платежа предпринимателя на собственное страхование наступает 31 декабря. Оптимальным вариантом служит разбивка платежей на квартальные взносы.

Внимание! Снизить обязательства можно только на суммы, уплаченные в конкретном налоговом периоде (квартале).

Возможность совмещения режимов

Одним из преимуществ ЕНВД служит возможность совмещения режима с другими формами. Что такое совмещение и насколько выгодно организовать учет?

Объединение позволяет:

- Правильно использовать резервы ИП для оптимизации налогообложения.

- Отсутствие необходимости в регистрации при потребности ведения форм деятельности, попадающей под разные режимы обложения дохода.

- Упрощенно перейти на общий или упрощенный режим при отказе применения ЕНВД.

Для прекращения использования учета в налоговую инспекцию необходимо подать уведомление. На процедуру снятия с регистрации плательщика ЕНВД налоговым органам предоставлено 5 дней. Рассчитать окончательный налог необходимо пропорционально дням квартала. Определить, какие суммы необходимо уплатить, можно в ИФНС.

Утрата права на использование режима

Если ИП превысил допустимые нормы численности работников, теряется право на ЕНВД, что влечет автоматический переход на общий режим или УСН, если система принята ранее.

Потребуется произвести действия:

- Представить отчетность по общей или упрощенной системе с обложением дохода.

- Внести необходимые налоги. Платить допускается с учетом платежей единого налога при условии совпадения бюджетов. В ином случае переплаченные суммы нужно вернуть на счет.

- Рассчитать и платить положенные пени.

Внимание! Для предотвращения превышения лимита численности работников необходим ежемесячный расчет.

ipprof.ru

ЕНВД — nalog-nalog.ru

Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

Расчет налога: базовая доходность и коэффициенты-дефляторы

Бланк декларации 2018 года: как заполнить и сдать

Каков срок сдачи декларации по ЕНВД за 3 квартал 2018 года и последующие периоды

КБК по ЕНВД в 2018 году для ИП и ООО и уплата налога

Обязанности плательщиков при ЕНВД: уплата других налогов и раздельный учет

Прекращение деятельности на ЕНВД

Режим ЕНВД: возможность применения

Компании и ИП вправе осуществить переход на ЕНВД при выполнении определенных условий. С их перечнем вы можете ознакомиться в статье «Кто может применять ЕНВД (порядок, условия, нюансы)?».

О расчете численности работников при ЕНВД читайте в публикациях:

О плюсах и минусах ЕНВД мы рассказываем в этих материалах:

Сравнить режимы налогообложения и выбрать приемлемый вам помогут статьи:

О возможности применения ЕНВД при определенных видах деятельности можно узнать из материалов:

Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

Применять ЕНВД могут не только вновь зарегистрированные организации и ИП, но и уже действующие. Однако последним нужно учитывать некоторые нюансы.

Подробнее о них вы можете прочитать в статьях:

Порядок перехода на ЕНВД также рассмотрен в статье «Порядок перехода на ЕНВД».

Первым шагом, ведущим к началу работы на ЕНВД, является постановка на учет в налоговом органе, в адрес которого в течение 5 дней с момента начала работы на ЕНВД налогоплательщику следует направить соответствующее заявление. Налоговым законодательством предусмотрены 2 его формы:

-

ЕНВД-1 (для организаций): в документе отражается статус фирмы — российская или иностранная, ее наименование и адрес, код оказываемых услуг и место их осуществления. Что еще нужно указать в ЕНВД-1? Об этом вам расскажет статья «Как заполнить заявление по форме ЕНВД 1 (бланк)?».

-

ЕНВД-2 (для ИП): в заявлении указывается Ф. И. О. будущего плательщика ЕНВД, вид его деятельности, адрес, по которому она осуществляется, и дата начала применения ЕНВД. О том, как правильно заполнить такой документ по ЕНВД, говорится в этом материале.

Способы подачи заявлений в ИФНС рассмотрены в материале «ФНС рассказала, как встать на учет по ЕНВД».

Получив указанные формы, ИФНС регистрирует ИП или компанию в качестве плательщиков ЕНВД, о чем извещает их посредством выдачи уведомлений № 1-3-Учет (для организаций) и № 2-3-Учет (для ИП). Подробнее о данной процедуре — в материалах:

Расчет налога: базовая доходность и коэффициенты-дефляторы

Сумма налога при ЕНВД определяется как произведение налоговой базы и ставки налога. Налоговая база по ЕНВД определяется по каждому виду деятельности и зависит от базовой доходности, физического показателя и корректирующих коэффициентов К1 и К2. Подробнее о расчете налоговой базы можно прочитать в этой статье.

О том, что такое базовая доходность и как ее рассчитать, рассказывает статья «Базовая доходность ЕНВД в 2018 году».

О порядке расчета физических показателей читайте здесь.

Об особенностях расчета физического показателя «количество работников» можно узнать из материала «Как учесть АУП при совмещении ОСН и ЕНВД с физическим показателем ”количество работников”».

О корректирующих коэффициентах читайте в публикациях рубрики «Коэффициенты ЕНВД (К1, К2)».

Об особенностях расчета ЕНВД за неполный налоговый период можно узнать из материалов:

Об особенностях расчета ЕНВД при осуществлении отдельных видов деятельности читайте в статьях:

О расчете ЕНВД при грузоперевозках можно прочитать здесь.

Об уменьшении налоговой базы по ЕНВД на страховые взносы читайте в публикациях:

О том, как отражается начисление и уплата ЕНВД в бухгалтерском учете, смотрите в статье «Проводки по начислению и уплате ЕНВД».

Бланк декларации 2018 года: как заполнить и сдать

Став плательщиком ЕНВД, компания или предприниматель начинают работать по правилам гл. 26.3 НК РФ, в соответствии с которыми они получают освобождение от исчисления и уплаты:

-

НДС (за некоторым исключением).

-

Налога на прибыль (для компаний) или НДФЛ (для ИП).

-

Налога на имущество, кроме облагаемого по кадастровой стоимости.

Однако у вмененщиков появляется новая обязанность — рассчитать и перечислить в бюджет ЕНВД.

Порядок расчета налога должен быть отражен в декларации по ЕНВД. Форма указанного документа пока утверждена приказом ФНС России от 04.07.2014 № ММВ-7-3/353@. Бланк отчета по ЕНВД доступен на нашем сайте. Скачать его можно здесь.

Посмотреть образец заполнения декларации можно в материале «Сроки сдачи декларации по ЕНВД за 3-й квартал».

Однако имейте в виду, что сейчас декларация по вмененке в процессе изменения и с отчетности за 3 квартал 2018 года ФНС просит сдать ее по этой рекомендованной форме.

Также о заполнении и сдаче декларации по ЕНВД можно прочитать в статье «Декларация ЕНВД за 3 квартал 2018 года»;

ОБРАТИТЕ ВНИМАНИЕ! Заполнение декларации с нулевыми показателями для ЕНВД недопустимо. Эта позиция ФНС РФ приведена в публикации «У ”вмененщика” не может быть нулевых деклараций».

О том, как чиновники предлагают заполнить декларацию по ЕНВД в случае отсутствия физического показателя, читайте в статье «Можно ли сдавать нулевую декларацию по ЕНВД?».

Мнение ФНС о том, как подать декларацию в случае приостановки деятельности узнайте из публикации «ФНС разъяснила, как быть с ЕНВД при приостановке деятельности».

Плательщик ЕНВД может направить декларацию в ФНС как в электронном виде, так и на бумажном носителе. О нюансах отправки отчета ЕНВД в электронном виде рассказывается в статье «Порядок сдачи налоговой отчетности через Интернет».

О возможности сдачи декларации по ЕНВД через сайт ФНС без посредника-оператора связи читайте в материале «ФНС РФ: почти всю отчетность можно сдать через сайт».

О том, какую еще отчетность сдают ИП и ООО на ЕНВД, читайте в статьях:

Каков срок сдачи декларации по ЕНВД за 3 квартал 2018 года и последующие периоды

Сроки представления декларации по ЕНВД регламентированы п. 3 ст. 346.32 НК РФ. В соответствии с указанной нормой отчет по ЕНВД направляется в ИФНС по окончании налогового периода до 20 числа месяца, следующего за отчетным кварталом.

Таким образом, отчет за 3 квартал 2018 года нужно сдать до 22.10.2018 (20.10.2018 – суббота, в соответствии с п.7 ст. 6.1 НК РФ декларация сдается в первый рабочий день).

Какой налоговый период по ЕНВД, можно узнать из статьи «Налоговый период по ЕНВД».

О последствиях несвоевременной сдачи декларации читайте в статье «Будет ли штраф за неподачу декларации по ЕНВД в срок?».

А вот в какие сроки необходимо осуществить налоговые платежи по ЕНВД, вы сможете узнать из статьи «Порядок и сроки уплаты ЕНВД в 2018 году».

КБК по ЕНВД в 2018 году для ИП и ООО и уплата налога

Плательщики налога при заполнении формы ЕНВД для юридических лиц КБК в 2018 году должны использовать следующий — 182 1 05 02010 02 1000 110. А о том, какие для плательщиков ЕНВД КБК коды действуют в 2018 году при оплате пени вы сможете узнать здесь.

Все коды КБК по ЕНВД для ИП соответствуют кодам, применяемым организациями.

Подробнее см. в статье «КБК для уплаты ЕНВД в 2017-2018 годах для ИП».

Нужно ли продолжать уплачивать ЕНВД при приостановлении деятельности, читайте в публикации «Приостановление деятельности не освобождает от уплаты ЕНВД».

Обязанности плательщиков при ЕНВД: уплата других налогов и раздельный учет

У плательщиков ЕНВД, помимо подачи декларации и уплаты этого налога, есть и другие обязанности. К таким обязанностям относится уплата налогов, от которых применение ЕНВД не освобождает, и ведение раздельного учета.

Подробнее об обязанностях плательщиков ЕНВД читайте в этом материале.

О том, как «вмененщик» начисляет и уплачивает налог на имущество, читайте здесь.

Несмотря на то, что применение ЕНВД освобождает от уплаты НДС, в некоторых случаях «вмененщик» тем не менее обязан подать декларацию по НДС и уплатить налог. Подробнее читайте в статье «При каких операциях на ЕНВД нужно платить НДС?».

НК РФ требует от «вмененщика» вести раздельный учет при осуществлении нескольких видов деятельности, облагаемых ЕНВД, и при совмещении ЕНВД с другими режимами налогообложения. Прочитать об этом можно в публикациях:

Прекращение деятельности на ЕНВД

Для того чтобы прекратить применение ЕНВД, необходимо подать заявление о снятии с учета в качестве плательщика этого налога. Найти информацию о том, как это сделать, и ознакомиться с образцом заявления можно в статье «Форма ЕНВД 3: заявление о снятии с учета организации».

При прекращении вмененной деятельности юридические лица подают заявление по форме ЕНВД 3, а индивидуальные предприниматели — по форме ЕНВД 4. Скачать бланки заявлений можно здесь.

О порядке прекращения деятельности на ЕНВД читайте в материалах:

О последствиях нарушения срока представления заявления о прекращении деятельности можно узнать из публикаций:

Об особенностях расчета налога при прекращении деятельности читайте в материале «Как рассчитать ЕНВД, если торговая точка закрылась?».

Порядок исчисления ЕНВД, безусловно, намного проще, чем исчисление налогов на общем режиме налогообложения — только один этот факт может склонить плательщика к выбору ЕНВД. Однако и на ЕНВД бывают нестандартные ситуации, но с ними вам всегда помогут разобраться публикации нашей рубрики «ЕНВД».

nalog-nalog.ru

Единый налог на вмененный доход (ЕНВД) для ИП

Порядок начисления сборов и величина ставки устанавливается налоговым законодательством. Обязанность по уплате налогов возникает в момент государственной регистрации налогоплательщика.

В связи с этим нужно разобраться, что собой представляет система налогообложения (ЕНВД) и какие она содержит плюсы и минусы для ИП.

Чтобы получить статус индивидуального предпринимателя физическое лицо должно пройти государственную регистрацию в установленном законом порядке.

После этого ИП наделяется правом осуществлять предпринимательскую деятельность без создания юридического лица.

Далее, в зависимости от выбранной системы налогообложения предприниматель должен вести учет своих доходов (расходов), уплачивать налоги и сдавать налоговую декларацию в ФНС.

При этом отчетная документация подается не позже 20 числа месяца, что идет за отчетным налоговым периодом. Способ подачи налоговой отчетности закреплен ст.80 НК РФ.

На основании НК РФ предприниматели имеют право заниматься коммерческой деятельностью, которая подпадает под:

- ОСН.

- УСН.

- ЕНВД.

Находясь на ОСН, предприниматель должен вести книгу учета доходов и расходов. Потому как полученные данные ложатся в основу расчета налоговой базы по налогу, включая НДФЛ.

Если говорить об УСН, то здесь также ведется книга учета доходов и расходов, но, для ИП избравших 6% налоговую ставку отображение расходов не является обязательным.

Так как единым налогом облагается вся сумма полученной прибыли независимо от величины понесенных расходов.

Что касается налогоплательщиков, использующих 15% налоговую ставку, то ведение учета расходов предприятия является обязательным.

Это связано с тем, что организация при исчислении суммы налога может уменьшить размер налогооблагаемой базы за счет понесенных издержек, связанных с осуществлением коммерческой деятельности.

Порядок ведения учета имущества, договорных обязательств и хозяйственных операций налогоплательщиками, избравшими режим ЕНВД, закреплен ст.346.26 НК РФ.

Если организация использует одновременно несколько налоговых режимов, тогда она должна обеспечить ведение раздельного учета по каждому из них.

Чтобы перейти на ЕНВД налогоплательщику необходимо заниматься таким видом деятельности, который подпадает под эту систему налогообложения.

Вновь созданным организациям достаточно подать заявление о постановке на учет в качестве плательщика ЕНВД. В 2018 году для ИП бланк документа остался без изменений.

Встать на налоговый учет можно по месту жительства или по месту осуществления хозяйственной деятельности. Переход на другую систему налогообложения возможен только по итогам календарного года.

На вопрос как узнать является ли ИП плательщиком ЕНВД, необходимо напомнить о том, что фискальный орган должен выдать заявителю уведомление о постановке на учет.

ЕНВД распространяется на следующие виды деятельности:

- Ремонт, мойка и техобслуживание автомобилей.

- Хранение транспортных средств и обеспечение стоянки для них.

- Пассажирские и грузовые перевозки.

- Розничная торговля в помещениях площадью до 150 м2.

- Бытовые услуги.

- Ветеринарные услуги.

- Организация общественного питания в помещениях площадью до 150 м2.

- Распространение рекламы с использованием внешних несущих конструкций.

- Сдача помещений в аренду по договору.

- Передача земли во временное пользование.

Не допускается применение ЕНВД, если:

- Налогоплательщики оказывают услуги связанные с социальным обеспечением, образованием или здравоохранением.

- Организация получает значительную прибыль.

- Предприятие передает в аренду автозаправочные станции.

- Количество работников за год превысило 100 человек.

- В составе организации доля юридических лиц превышает 25%.

- Организации, осуществляющие хозяйственную деятельность в рамках соглашений по доверительному управлению имуществом.

Основные понятия

ЕНВД – единый налог на вмененный доход. Одним из преимуществ этой системы налогообложения является то, что ее можно совмещать с ОСН или УСН.

На вопрос можно ли быть только на ЕНВД, необходимо напомнить о соответствии видов деятельности, подпадающих под эту систему налогообложения (см. подзаголовок «Общие сведения»).

Базовым отличием ЕНВД служит порядок начисления налога. Другими словами, единый налог начисляется не на фактически полученный доход, а на предполагаемую прибыль налогоплательщика.

При его исчислении используется 15% налоговая ставка. Уплата налога осуществляется ежеквартально, но не позже 25 числа месяца, что идет за истекшим налоговым периодом.

Плательщиками ЕНВД являются:

- организации;

- ИП.

Если говорить о базовой доходности, то это условный объем месячной прибыли налогоплательщика, что определяется в стоимостном выражении по отношению к конкретному физическому показателю и зависит от конкретного вида деятельности.

К полученной величине также применяются корректирующие коэффициенты, которые способствуют выявлению степени влияния определенных условий на результаты хозяйственной деятельности налогоплательщика.

Но, если по итогам года доход ИП свыше 300 000 при ЕНВД, то такой предприниматель должен произвести дополнительную уплату страховых взносов.

Величина доплаты составляет 1% от суммы превышения, но не более установленного законом предельного размера (письмо Минфина от 18.07.2014 N 03-11-11/35499).

Базовая доходность определяется следующим образом:

| Сфера деятельности | Определение |

| Бытовые услуги | Фиксированная сумма умножается на количество наемных рабочих, включая ИП |

| Платные автостоянки | Фиксированная сумма умножается на метраж автомобильной стоянки |

| Пассажирские перевозки | Фиксированная сумма умножается на количество посадочных мест автопарка организации (макс. количество авто не более 20 шт.) |

| Распространение наружной рекламы | Фиксированная сумма умножается на метраж, предназначенный для нанесения изображения |

| Передача земли во временное пользование | Фиксированная сумма умножается на количество переданных земельных участков |

Какие налоги еще платит ИП

Налогоплательщики, избравшие УСН или ЕНВД, а также те, которые совмещают несколько налоговых режимов, уплачивают единый налог на общих основаниях.

Уплата НДС производится субъектами хозяйственной деятельности только по импортной продукции, что поставляется на территорию России.

Что касается НДФЛ при ЕНВД, то обязанность по его уплате сохраняется за ИП с наемными работниками.

Если предприниматель не вступал в трудовые отношения, тогда он может не платить НДФЛ, но, при условии, что полученная прибыль относится исключительно к предпринимательской деятельности.

В то же время для ИП не исключается возможность уплаты транспортного налога, акцизного или земельного сбора. Сюда же можно отнести налог на игорный бизнес.

Удержание указанных налогов производится независимо от применения ЕНВД. Уплата страховых взносов осуществляется согласно ФЗ от 15.12.2001 N 167-ФЗ.

Законные основания

Система налогообложения в виде ЕНВД закреплена гл.26.3 НК РФ. Единый налог уплачивается на основании ст.346.32 НК РФ.

Форма отчетной документации утверждена соответствующим распоряжением ФНС. Здесь же налогоплательщики смогут найти порядок заполнения отчетной документации.

Чтобы понять механизм работы ЕНВД необходимо разбить этот вопрос на отдельные блоки:

- размер платежа;

- применяемые коэффициенты;

- бухгалтерская отчетность;

- учетная политика.

Сколько платить

Как уже говорилось, единый налог уплачивается до 25 числа месяца, что наступает за прошедшим налоговым периодом.

Расчет суммы налога необходимо производить согласно с требованиями российского законодательства. Для исчисления суммы налога можно использовать следующую формулу:

При этом не стоит забывать, что полученный результат нужно умножить на коэффициент-дефлятор и корректирующий коэффициент. В текущем году коэффициент дефлятор составляет 1,798 (приказ Минэкономразвития от 29.10.2014 N 685).

Чтобы вывести окончательные цифры, налогоплательщику необходимо учитывать следующие моменты:

- При неизменности физических показателей полученная сумма умножается на три.

- Если показатели менялись в течение квартала, тогда расчет производится помесячно, а полученная сумма суммируется.

- При наличии нескольких видов деятельности расчет единого налога делается по каждому из них, после чего также суммируется.

Чтобы уменьшить сумму налога можно вычесть величину уплаченных взносов, включая:

- страховые взносы, в т. ч. те, что уплачены по договорам добровольного страхования;

- взносы по обязательному социальному страхованию;

- взносы, выплаченные в связи с временной потерей трудоспособности.

Но, уменьшение суммы налога для организаций может происходить не более чем на 50%. Однако на ИП это ограничение не распространяется (ст.346.32 НК РФ).

Единственным условием является отсутствие каких-либо отчислений по трудовым договорам. Пример расчета единого налога можно посмотреть в прикрепленном файле.

Коэффициенты для индивидуальных предпринимателей

Ранее уже говорилось о применение корректирующего коэффициента и коэффициента-дефлятора, который ежегодно утверждается профильным министерством (см. подзаголовок «Сколько платить»).

Анализ нормативного акта показывает, что коэффициент-дефлятор привязывается не к организационно-правовой форме субъекта хозяйственной деятельности, а к применяемой системе налогообложения, включая УСН и ЕНВД.

Какой КБК ЕНВД для юридических лиц в 2018 году смотрите в статье: КБК ЕНВД.Что такое ЕНВД (простыми словами), читайте здесь.

По состоянию на 2018 год его размер для налогоплательщиков составляет 1,798. Как правило, правительство закладывает в эту цифру инфляционный разрыв по отношению к предыдущему налоговому периоду.

Если говорить о корректирующем понижающем коэффициенте, то его размер определяют органы местного самоуправления. Величина этого показателя может зависеть от следующих факторов:

- вида деятельности организации;

- территории;

- ассортимента продукции;

- сезонности и режима работа;

- размера прибыли;

- используемых для рекламы площадей;

- количества автомобилей или троллейбусов;

- другие особенности.

Бухгалтерская отчетность при ЕНВД

Ведения бухгалтерской отчетности для налогоплательщиков, применяющих ЕНВД, является обязательным.

Все операции должны быть отображены в регистрах бухучета на основании первичных документов, имеющих все необходимые реквизиты. Объектом учета считаются:

- Доходы и расходы организации.

- Активы и обязательства.

- Другие хозяйственные операции.

При этом бухгалтерский учет подлежит не только внутреннему, но и внешнему контролю. Однако это требование не относится к ИП, которые должны вести только книгу учета доходов и расходов (ст.6 ФЗ «О бухгалтерском учете»).

Подобной точки зрения придерживается Министерство финансов в письме от 17.07.2012 № 03-11-10/29.

В то же время предприниматели должны в течение 4 лет сохранять первичную документацию, связанную с поступлением денег, понесенными издержками, а также по начислению и уплате налогов и сборов (ст.23 НК РФ).

Если налогоплательщик при подаче отчетной документации использовал электронно-цифровую подпись, то доказательством ее подлинности является соответствующий сертификат.

Этот документ может быть как в электронном формате, так и на бумажном носителе. Если по требованию фискального органа ИП не сможет предоставить любой из указанных документов, то на него могут наложить штрафные санкции согласно с предписаниями Налогового кодекса.

Действие учетной политики

Формирование учетной политики является обязательным для ИП, если он осуществляет более 1 вида деятельности.

Здесь налогоплательщики должны учитывать следующие факторы:

- Порядок ведения раздельного учета тех показателей, которые нужны для расчета суммы налога по разным видам деятельности.

- Порядок ведения раздельного учета имущества, договорных обязательств и хозяйственных операций.

Если организация совмещает два режима налогообложения (ОСН и ЕНВД), тогда ей нужно вести раздельный учет прибыли и издержек от видов деятельности по каждому из используемых режимов.

Что касается определения НДС, то здесь необходимо обеспечить раздельный учет облагаемой и необлагаемой этим налогом выручки налогоплательщика. То же касается и входного НДС в отношении приобретенной продукции.

Отдельно предпринимателю нужно будет установить порядок принятия входного НДС к налоговому вычету (ст.170 НК РФ).

Если субъект хозяйственной деятельности совмещает УСН и ЕНВД, то ему желательно обеспечить ведение раздельного учета по расходам, связанным с уплатой страховых взносов.

При этом для обеспечения раздельного учета можно использовать:

По общим правилам налогообложения произвести уменьшение суммы единого налога можно за счет уплаченных фиксированных платежей, включая страховые взносы (см. подзаголовок «Сколько платить»).

Однако подобные налоговые преференции распространяются только на тех ИП, которые не используют труд наемных рабочих в деятельности, облагаемой ЕНВД.

Аналогичная правовая позиция закреплена в письме Минфина от 29.04.2013 №03-11-11/15001.

При подаче налоговой декларации фискальный орган осуществляется следующие действия:

- Оценивает вид хозяйственной деятельности налогоплательщика.

- Проводит расчет базовой доходности.

- Сверяет корректирующие коэффициенты.

- Проверяет физические показатели.

- Рассчитывает сумму единого налога за прошедший налоговый период.

Также фискальный орган может запросить у налогоплательщика первичную документацию, на основании которой производились расчеты.

Вопросы, возникающие у налогоплательщиков при использовании ЕНВД:

- Какие нужно оформлять документы при осуществлении грузоперевозок.

- Как быть если хозяйственная деятельность ИП приостановлена.

- Где узнать КПП.

- Как производить расчет и уплату алиментов.

- Чем подтверждается полученная прибыль.

- Что делать, если была закрыта одна торговая точка.

Какой документооборот при реализации транспортных услуг (грузоперевозки)?

Налогоплательщики, занимающиеся грузоперевозками, чаще всего используют систему налогообложения в виде ЕНВД.

Видео: ЕНВД для ИП без наёмных работников, льгота для уплаты налога

Однако ее могут применять только те организации, у которых автопарк не превышает 20 единиц транспортных средств, иначе налогоплательщик переводится на ОСН.

Что касается документации, необходимой для осуществления этой деятельности, то здесь следует выделить:

Если совершена приостановка деятельности ИП

Одним из недостатков ЕНВД для налогоплательщиков является необходимость уплаты налога независимо от того, ведется хозяйственная деятельность или нет.

При этом размер налога может отличаться в зависимости от региональных особенностей.

Как узнать КПП

Код причины постановки на учет вместе с ИНН присваивается организациям при их регистрации в органах ФНС. Гражданам и индивидуальным предпринимателям такой код не присваивается.

КПП состоит из 9 цифр, которые расшифровываются следующим образом:

| 1–4 | Код налогового органа |

| 5–6 | Причина постановки на учет |

| 7–9 | Порядковый номер постановки на учет |

КПП указывается в следующих документах:

- свидетельство о госрегистрации налогоплательщика;

- налоговая декларация;

- платежные документы.

Так как у ИП нет этого номера, то предусмотренные для КПП поля остаются незаполненными.

Платежи по алиментам

Обязанность родителей по содержанию своих малолетних детей закреплена ст.80 СК РФ. При этом удержание алиментов может происходить на основании договора или по решению суда.

Размер материального обеспечения устанавливается в фиксированной сумме или процентном соотношении.

Однако если ИП использует ЕНВД, то здесь вместо фактического дохода фигурирует предполагаемая прибыль, что усложняет возможность расчета суммы алиментов.

Поэтому Министерство финансов рекомендует производить расчеты, исходя их реальных доходов плательщика алиментов (письмо Минфина от 17.08.12 №03-11-11/250).

К тому же профильное министерство утверждает, что налогоплательщик не имеет права сдавать нулевую декларацию.

Как подтвердить доход

Получение доходов от предпринимательской деятельности на УСН можно подтвердить декларацией формы 3-НДФЛ. Этот документ является альтернативой справке о доходах.

Что касается предпринимателей, избравших ЕНВД, то здесь доходы могут быть подтверждены следующим образом:

- на основании первичных документов;

- согласно с упрощенным учетом доходов.

Такая правовая позиция изложена в письме Минфина от 14.03.2012 № 03-11-11/81.

При этом если говорить о первичной документации, которая подтверждает не только совершение хозяйственных операций, но, и денежные поступления, то здесь возникает вопрос о необходимости содержания чекопечатающей машины (ЧПМ).

Однако субъекты хозяйственной деятельности, являющиеся плательщиками ЕНВД и использующие ЧПМ, освобождаются от использования контрольно-кассовой машины (ККМ).

Если ИП закрыл одну из торговых точек

Разъяснение о прекращении деятельности одной торговой точки были даны в письме Минфина от 30.10.2013 №03-11-11/46223.

Профильное министерство считает, что если в налоговом периоде произошло изменение величины физического показателя, то ИП должен производить расчеты суммы налога с учетом текущих изменений.

За основу расчетов берется месяц, в котором произошло соответствующее изменение.

Подбивая итог статьи необходимо напомнить основные моменты, связанные с использование ЕНВД.

Чтобы перейти на эту систему налогообложения предприятию нужно заниматься соответствующим видом хозяйственной деятельности.

При этом организации могут совмещать два режима налогообложения. Однако в этом случае налогоплательщики должны вести раздельный учет доходов и расходов от разных видов деятельности по каждому из этих режимов.

buhonline24.ru

Особенности ЕНВД для ИП в 2018 году

Единый налог на вмененный доход («вмененка») – один из режимов, который относится к упрощенным. Государству не важно здесь, какую прибыль вы получите. Налог будет рассчитываться из некой идеальной суммы, которую вы могли бы получить. Кстати, даже если вы сработаете в минус, платить все равно придется. Но если вы твердо стоите на ногах, то бояться нечего. Смело меняйте систему налогообложения, но сначала изучите особенности ЕНВД для ИП.

Что такое ЕНВД

Единый налог на вмененный доход (ЕНВД) был введен в России в 2003 году. Эта упрощенная система налогообложения удобна и популярна. Но воспользоваться ей могут не все индивидуальные предприниматели. Налоговую систему можно было применять только к отдельным видам деятельности, которые регламентируются п. 2 ст. 346.26 Налогового кодекса РФ.

К направлениям работы, при которых можно использовать ЕНВД, относятся:

- Розничная торговля.

- Ветеринарные услуги.

- Бытовые услуги.

- Ремонт ТО.

- Мойка автомобилей и других транспортных средств.

- Рекламная деятельность.

- Сдача в аренду торговых мест и участков.

- Деятельность отельеров.

- Автомобильные пассажиро- и грузоперевозки.

- Услуги стоянок и парковок.

От других систем ЕНВД отличает то, что реальный доход, который получает предприниматель, неважен.

От других систем ЕНВД отличает то, что реальный доход, который получает предприниматель, неважен.

Отчетность ИП на ЕНВД

Основным отчетным документом является налоговая декларация. Ее нужно предоставлять ежеквартально, до 20 числа месяца, следующего за отчетным.

Форма декларации и подробные указания по заполнению утверждены приказом ФНС России от 04.07.2014 № ММВ-7-3/353. В 2017 году в форму декларации внесены изменения. Документ можно подать лично или по доверенности.

Важно! Нулевая декларация на ЕНВД не предусмотрена.

Если вы не наняли сотрудников, то отчитываться во внебюджетные фонды не нужно. А если на вас работает хотя бы 1 человек, ранее приходилось собирать пакет документов.

В ФНС (налоговую):

- Среднесписочную численность (до 20 января за прошлый год).

- Отчетность по форме 2-НДФЛ (до 1 апреля следующего за отчетным года).

В ПФР (Пенсионный фонд):

- РСВ-1 об уплате взносов за сотрудников (поквартально, до 15 числа месяца, следующего за отчетным).

- Данные персонифицированного учета (АДВ-6-5, СЗВ 6-4, АДВ-6-2), ежеквартально.

За первый отчетный период 2018 года вместо этого нужно сдать в ИФНС единый расчет по страховым взносам. Форма единого расчета по страховым взносам утверждена Приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

ЕНВД, в отличие от УСН или ЕСХН, не имеет авансовых платежей. Налог перечисляется ежеквартально, не позднее 25 числа месяца, следующего за отчетным.

Перевести средства можно с помощью системы банк-клиент со своего расчетного счета или сформировав поручение на сайте Федеральной налоговой службы. Пошаговую инструкцию по использованию системы смотрите в разделе «описание сервиса».

ЕНВД, в отличие от УСН или ЕСХН, не имеет авансовых платежей. Налог перечисляется ежеквартально, не позднее 25 числа месяца, следующего за отчетным.

Как рассчитывается налог

В определении налоговой базы, с которой будет начисляться платеж, главными факторами являются:

1. Базовая доходность вида деятельности.

Она отражена в Налоговом кодексе РФ (ст. 346.29 НК РФ) и установлена в виде конкретной суммы (в рублях) для каждого вида деятельности.

2. Коэффициенты: К-1, К-2.

– К-1. Коэффициент-дефлятор, который учитывает изменение цен на товары и услуги в предшествующем налоговом году. Этот показатель принимается на федеральном уровне. Коэффициент установлен на основании Приказа Минэкономразвития от 30.10.2017 № 579 и составляет 1,868.

– К-2. Коэффициент, который корректирует базовую доходность. Он принимается на региональном уровне и колеблется от 0,005 до 1 включительно. На этот показатель влияет вид деятельности, сезонность, место ведения бизнеса и другие факторы. Это логичная норма, ведь доходы, которые могут получить, например, парикмахеры в Москве и в сельской глубинке (уплачивающие ЕНВД), могут отличаться в несколько раз. Информацию о нем необходимо уточнять на официальных сайтах региональных администраций.

3. Физический показатель

Физический показатель учитывает масштаб вашего бизнеса. Он рассчитывается по разным критериям: количество сотрудников, площадь торгового зала, величина рекламной площади, количество мест в автобусе и т.д.

Сумма налога = (базовый доход × К-1 × К-2 × физический показатель × ставка налога 15%) – страховые взносы (налоговый вычет).

Как и в любой упрощенной системе налогообложения, ЕНВД заменяет ряд налогов единым платежом. Предприниматель, перешедший на «вмененку», может не отчитываться по НДФЛ и налогу на имущество. Также предприниматель на ЕНВД может уменьшить налог, вычтя из него платежи, перечисленные в Пенсионный фонд и Соцстрах, ФОМС. При этом ИП с сотрудниками вправе списать только 50% от платежа.

Как перейти на ЕНВД с другой системы

Применение ЕНВД является добровольным, но при этом плательщики должны соответствовать требованиям закона. А именно:

- В штате должно быть не более 100 сотрудников.

- На территории ведения бизнеса должен быть введен режим ЕНВД.

- Предприниматель не должен сдавать в аренду АЗС (в том числе и газовые), действовать в рамках договора простого товарищества и договора доверительного управления.

Для того чтобы стать плательщиком ЕНВД, нужно подать заявление в налоговую инспекцию. С УСН на «вмененку» можно перейти с начала календарного года, соответствующий документ нужно предоставить в течение 5 рабочих дней. Пошаговую инструкцию о том, как начать пользоваться ЕНВД сразу после регистрации, мы вынесли в отдельный материал.

Перед принятием решения об использовании новой системы необходимо проанализировать финансовые показатели, а именно: выручку и затраты на ведение бизнеса. Примеры различных ситуаций вы найдете в нашем материале о выборе налоговых систем. Если вы решили перейти на ЕНВД, помните: придется ежеквартально выплачивать фиксированную и весьма внушительную сумму, вне зависимости от того, получили вы прибыль или нет. ЕНВД полезен, только если у вас есть стабильный доход.

zhazhda.biz

Что такое вмененка и как по ней работать 🚩 вмененка ип 🚩 Налоги

Вам понадобится

- — заявление о постановке на учет ЕНВД-1 или ЕНВД-2;

- — декларация по ЕНВД;

- — учет физических показателей по ЕНВД.

Инструкция

Ранее применение ЕНВД носило обязательный характер. Предприниматель, который попадал под применение данного налогового режима, обязан был в течение пяти дней после начала деятельности встать на учет. Иначе ему грозил штраф. Теперь у предпринимателей есть свобода выбора — применять УСН (ОСНО) или ЕНВД.

Для того, чтобы начать применять ЕНВД, необходимо написать заявление, в котором уведомить налоговую об этом. Заявление подается по строго установленной форме, для ИП — это ЕНВД-2, для организаций — ЕНВД-1. Передавать его нужно в налоговую по месту регистрации ИП и ООО или по месту ведения деятельности. Датой начала использования ЕНВД будет дата, указанная в заявлении налогоплательщика. Главное, чтобы налогоплательщик успел встать на учет по ЕНВД в течение 5 дней после начала такой деятельности. Перейти на вмененку по закону не могут налогоплательщики с численностью свыше 100 человек, а также компании с долей участия в них других организаций не менее 25%.

Налоговая ставка по ЕНВД установлена в размере 15%. При этом налогооблагаемая база зависит не от реального дохода, а от физических показателей: количества работников, посадочных мест, транспортных средств, площади помещения и пр. При расчете налога учитывается фактическое количество дней, в которых компания (ИП) вела свою деятельность. Налоги ЕНВД уплачиваются по итогам каждого квартала до 25 числа месяца, следующего за кварталом.

Для расчета налога ЕНВД за месяц базовую доходность (она зафиксирована законодательно для каждого вида деятельности) необходимо умножить на величину физического показателя и на коэффициенты К1 (в 2014 г. он составляет 1,672) и К2 (в каждом регионе он свой). Затем нужно полученное число разделить на количество календарных дней месяца и умножить на количество дней, когда компания вела вмененную деятельность.

Плательщики ЕНВД освобождены от уплаты НДС, налога на прибыль или НДФЛ, имущественного налога. Стоит учесть, что на ЕНВД невозможно учесть понесенные расходы.

Вмененные налоги можно уменьшить на уплаченные страховые взносы в фонды за ИП и работников. При этом ИП с работниками и ООО могут уменьшить налог с ограничениями до 50%. Для ИП без работников ограничений не предусмотрено, они уменьшают налог до 100%.

Бухгалтерская и налоговая отчетности при ЕНВД сведены к минимуму. Предпринимателям достаточно по итогам квартала сдавать декларацию по ЕНВД (до 20 числа месяца, следующего за концом квартала). Вести учет доходов и расходов им не нужно, только в случае совмещения нескольких налоговых режимов.Особый контроль налоговая устанавливает за учетом физических показателей на ЕНВД. Если в таком качестве выступает количество работников, то необходимо вести все кадровые документы и учет рабочего времени. Для розничной торговли физическим показателем является торговая площадь, поэтому у компании должен быть на руках договор аренды с указанием площади магазина.

ИП и ООО на ЕНВД, которые занимаются розничной торговлей, могут работать без кассового аппарата. Это связано с тем, что их налоги не зависят от объема полученных доходов. При этом они в любом случае обязаны выдавать покупателям бланки строгой отчетности (при оказании услуг) или товарные чеки (при продаже товаров).

При завершении или приостановке деятельности по ЕНВД предпринимателю необходимо сняться с учета. Если ООО или ИП это не сделают, они должны будут платить все предусмотренные ЕНВД налоги. Даже если фактически они не получили в квартале доходов, либо понесли убытки.

Обратите внимание

ЕНВД выгоден для бизнеса со стабильной доходностью. Для начинающих предпринимателей этот режим может привести к увеличению налогового бремени.

Полезный совет

Для оценки целесообразности перехода на ЕНВД рассчитайте собственную фактическую доходность и сопоставьте ее с вмененной. Если реальный размер поступлений в разы превосходит гипотетический доход ЕНВД, то однозначно, его применение — более выгодно. Но учтите, что налоговая ставка по вмененке — 15%, а по УСН она составляет 6%.

www.kakprosto.ru

Налог ЕНВД для ИП в 2017 году – изменения

В 2017 году начинают действовать изменения в налогообложении для индивидуальных предпринимателей, которые находятся на едином налоге на вмененный доход. Существенно облегчить ведение ЕНВД может этот сервис. Это эффективный способ минимизировать риски и экономить время.

В 2017 году начинают действовать изменения в налогообложении для индивидуальных предпринимателей, которые находятся на едином налоге на вмененный доход. Существенно облегчить ведение ЕНВД может этот сервис. Это эффективный способ минимизировать риски и экономить время.

Налог с имущества

С 1 января 2015 года налог с имущества платят организации и ИП на ЕНВД, ПСН и УСН, если базой налогообложения является кадастровая стоимость имущества (движимого и недвижимого).

Это означает, что:

- Платеж налога на имущество ИП на УСН, ЕНВД и ПСН расчитывается только по недвижимости, включенной в специальный региональный перечень, отвечающий необходимым требованиям, установленным налоговым кодексом РФ.

- Декларацию и авансовые расчеты предоставляют только ЮЛ. ИП на ЕНВД в 2017 году в данном случае приравниваются к ФЛ, которые, в свою очередь, производят уплату данного платежа только на основании уведомления, направляемого налоговым органом.

- Ставки, льготы, порядок уплаты, отчетные периоды устанавливаются местными властями регионов.

- Затраты по имущественному платежу могут быть учтены в составе расходов при УСН — 15%. При УСН – 6%, ЕНВД и ПСН затраты сумм соотвествующих налогов не вычитаются.

Важные нововведения

С января 2017 года будет действовать новый порядок уменьшения размера ЕНВД, который улучшит материальное положение налогоплательщиков.

Как и в предыдущие годы, ИП без наемных работников вправе уменьшать налог ЕНВД на сумму уплаченных фиксированных взносов во внебюджетные фонды.

С начала 2017 года ИП с наемными работниками будет разрешено учитывать и перечисленные фиксированные страховые платежи при определении сумм к вычету, но в пределах все тех же 50% от налога.

Ранее при наличии наемных работников у ИП допускался учет в качестве вычетов лишь уплаченных взносов за работников в размере до 50% от рассчитанного налога. Фиксированные взносы, уплаченные ИП за себя, в расчет не принимались.

Неоднозначность закона

В подпункте 1 пункта 2 статьи 346.32 НК РФ исключены следующие слова «при выплате налогоплательщиком вознаграждений работникам». Эта норма Закона начала действовать с 1 января 2017 года.

Пункт 2.1. статьи 346.32 НК РФ остался без изменений, что вызывает недоумение у многих плательщиков ЕНВД: одним пунктом Кодекс разрешает уменьшать ЕНВД на фиксированные взносы ИП, являющего работодателем, а другой пункт это запрещает.

Но новая форма декларации за 1 квартал 2017 года учитывает именно измененный пп.1 п.2 ст.346.32. Это же подтверждает разъяснение ФНС.

С разъяснением ФНС можно ознакомиться здесь: https://www.nalog.ru/rn32/news/activities_fts/6706779/

Перенесено требование законодательства о применении онлайн-касс для ИП, применяющих ЕНВД в розничной торговле с 01.01.2017 на 1.07.2018 года.

Ранее планировалось отменить специальный режим налогообложения ЕНВД в 2018 году, но срок действия режима законодательно продлен до конца 2020 года.

Еще одним новшеством, которое коснется «вмененщиков» — изменение дефляционного и корректирующего коэффициентов. Но каких-либо кардинальных изменений для организаций и индивидуальных предпринимателей в будущем году не планируется.

Приказом Министерства экономического развития РФ от 20.10.2015 за № 722, зарегистрированным в Минюсте РФ № 3953 от 11.11.2015, в редакции приказа Минэкономразвития РФ № 854 от 18.11.2015, на 2016 год коэффициент-дефлятор для ЕНВД равен 1,798, т.е. остался на уровне 2015 года.

Приказом Минэкономразвития России от 03.11.2016 N 698 коэффициент-дефлятор К1 для расчета ЕНВД в 2017 году установлен на уровне 2016 года в размере 1,798 . Т.е. уже третий год подряд К1 для ЕНВД не увеличивается.

Остановимся более детально на важных нюансах, которые необходимо учитывать в своей деятельности ИП.

Новая форма декларации по ЕНВД для ИП в 2016-2017 годах

В первую очередь стоит обратить внимание на то, что 04.07.2014 года ФНС была утверждена новая форма декларации для организаций и индивидуальных предпринимателей, применяющих ЕНВД в 2016 году. Для 2017 года декларация ЕНВД не изменилась.

Как пояснил Минфин в своем письме, для торговцев, которые демонстрируют товар в одном месте, а выдают в другом — запрещено применять единый налог на вмененный доход. По мнению представителей министерства, данный вид торговли относится к продажам по образцам. Таким образом, получается, что торговцы должны применять либо упрощенную систему налогообложения, либо общую.

В разъяснениях Минфина также упоминается и ЕНВД для ИП в 2016 году. Относительно индивидуальных предпринимателей говорится о том, что при уплате взносов (в фиксированном размере) ИП допустимо уменьшить налог только в том налоговом периоде, в котором налог был уплачен.

Скачать форму налоговой декларации по ЕНВД для ИП 2016-2017 можно по этой ссылке:

Обратите внимание на то, что Налоговом кодексе РФ не предусмотрена норма по распределению уплаченной денежной суммы в фиксированном размере (по периодам) на протяжении года.

Как рассчитать ЕНВД для ИП в 2017 году?

В 2017 году формула расчета ЕНВД будет такой же, как и в 2014 году. Таким образом, формула расчета ЕНВД для ИП в 2017 году следующая:

ЕНВД = Базовая доходность * К1 * К2 * 15%.

К1 — коэффициент в размере 1,798 на 2016-2017 годы.

Для того чтобы рассчитать базовую доходность нужно знать нормативное значение. Оно рассчитывается на 1 месяц и умножить на 3 (в квартале 3 месяца — налоговый период для ЕНВД).

Показатель дефлятора составляет 1,672. Коэффициент К1 в 2017 году составляет 1,798.

Коэффициент-корректор в регионах устанавливается органами власти на местах. Именно поэтому коэффициент отличается в зависимости от региона.

Значения коэффициента базовой доходности К2 ЕНВД для расчета налога ЕНВД устанавливается представительными органами областей, краев, муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов федерального значения Севастополя и Санкт-Петербурга.

В г. Москва ЕНВД с 2014 года не применяют.

К2 зависит от многих факторов. В том числе:

- сезонность предпринимательской деятельности;

- режим работы;

- ассортиментный перечень реализуемой продукции;

- зарплата наемных работников;

- размер дохода;

- место расположения.

Исходя из разъяснений Минфина прошлого года, в случае, если значение К2 к концу декабря текущего года не было установлено, то для того, чтобы рассчитать ЕНВД, нужно применить значение корректирующего коэффициента за прошлый год.

Если значение К2 ранее никогда не устанавливалось, то нужно использовать максимальное значение корректора, то есть 1.

Например, если работник торговли реализует товар с различными значениями К2, то в этой ситуации он должен применять максимальное значение коэффициента из его товарной группы.

Информация отредактирована в соответствии с действующим законодательством, актуальным на момент 29.11.2016.

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК — 74999385226. СПБ — 78124673429. Регионы — 78003502369 доб. 257

Комментарии

Добавить комментарий

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.tbis.ru

Вмененный налог ЕНВД для ИП и ООО

Единый налог на вменённый доход (ЕНВД) — система налогообложения, которая подходит только для определённого бизнеса. ЕНВД заменяет сразу несколько налогов: НДС, НДФЛ индивидуального предпринимателя, налог на прибыль ООО и налог на имущество. Налог зависит не от дохода, а от размера бизнеса.

Кто может применять ЕНВД

ЕНВД действует по всей России, кроме Москвы. Вы можете перейти на ЕНВД, если у вас ИП или ООО, в которых не больше 100 сотрудников. Исключение — ООО, где 25% или больше уставного капитала принадлежит другой организации.

Виды бизнеса, попадающие под ЕНВД, устанавливают местные власти. Вот общий перечень, на который они ориентируются:

- Розничная торговля через небольшой магазин до 150 кв.м. Нельзя применять ЕНВД для торговли через интернет-магазин или по каталогам.

- Общественное питание с залом для посетителей не больше 150 кв.м.

- Бытовые услуги населению — ремонт обуви, бытовой техники, пошив одежды и другие услуги в соответствии с распоряжением Правительства.

- Перевозка людей и грузов, если в собственности не больше 20 машин.

- Ремонт, техобслуживание и мойка автомобилей.

- Ветеринарные услуги.

- Сдача в аренду мест на автостоянках.

- Размещение наружной рекламы на рекламных конструкциях — щитах, стендах, табло — и транспорте.

- Сдача в аренду жилья.

- Сдача в аренду земли для торговли и общепита.

- Сдача в аренду торговых мест на рынке или в торговом комплексе, палаток, лотков, а также точек общепита без залов обслуживания посетителей.

Найдите в вашем регионе виды деятельности, которые попадают под ЕНВД. Для этого зайдите на сайт налоговой, выберите регион и посмотрите местный закон в последнем разделе «Особенности регионального законодательства».

Отчитывайтесь по ЕНВД через интернет вместе с Эльбой!

Сколько платить

Размер налога на ЕНВД не зависит от доходов. Поэтому вы заранее можете посчитать, сколько придётся платить, и оценить выгоду. Налог рассчитывается по формуле:

Налог за месяц = Базовая доходность х Физический показатель х К1 х К2 х Ставка налога

Базовая доходность — месячный доход, установленный Налоговым кодексом для вашего вида бизнеса.

Физический показатель — размер одного из показателей бизнеса: площадь торгового зала, число работников, количество транспортных средств и т.д. Узнайте, по какому физическому показателю измерять бизнес, в пункте 3 статьи 346.29 Налогового кодекса.

К1 — коэффициент, который ежегодно устанавливает правительство. В 2017 году равен 1,798. В 2018 — 1,868.

К2 — коэффициент, определённый местным законом и не превышающий 1. Найти К2 для вашего бизнеса можно на сайте налоговой вашего региона в разделе «Особенности регионального законодательства».

Ставка налога — от 7,5% до 15%. Пока ни в одном регионе не введена пониженная ставка, поэтому везде применяется 15%.

Налог можно уменьшить на страховые взносы. ИП без сотрудников уменьшают налог полностью на взносы за себя. ИП с сотрудниками и ООО уменьшают налог не более чем наполовину, и только на страховые взносы за сотрудников по вменённой деятельности, а также на больничные за первые три дня и платежи по ДМС. С 2017 года ИП с сотрудниками смогут уменьшить налог не только на взносы за сотрудников и больничные, но и на взносы за себя, всё так же соблюдая ограничение в 50% от суммы налога.

Решили, что применять ЕНВД выгодно? Читайте статью о том, как перейти на ЕНВД.

e-kontur.ru