Денежный поток формула – Как рассчитать денежный поток (cash flow)

Свободный денежный поток (Free Cash Flow): формула, примеры

Свободный денежный поток (по англ. Free Cash Flow или FCF), является показателем рентабельности, эффективности управления и ликвидности, который вычисляет, какой объем денежных средств генерирует компания после выплаты операционных расходов и инвестиций на расширение бизнес деятельности. FCF рассчитывается путем вычитания капзатрат из операционного денежного потока. Другими словами, FCF – это излишки, которые зарабатывает корпорация после выплаты всех своих операционных расходов и Capex. Это важная концепция, потому что она показывает:

1) насколько эффективно бизнес генерирует денежные средства 2) может ли компания доставить доход своим инвесторам после выплаты всех расходов, учитывая расширение бизнес деятельности.

Что такое свободный денежный поток?

Инвесторы и кредиторы используют этот показатель для оценки стоимости компании. FCF – показательная метрика, отражающая реальную рентабельность компании. Другие финансовые коэффициенты могут быть скорректированы или изменены путем управления принципами бухгалтерского учета. Подобное манипулирование невозможно при расчете FCF. Таким образом, аналитика рассматривают FCF, чтобы оценить, насколько хорошо работает бизнес, и, что еще более важно, сможет ли компания обеспечить возврат своих инвестиций. С другой стороны, кредиторы также используют это измерение для анализа денежных потоков компании и оценки ее способности выполнять свои долговые обязательства.

Теперь, когда мы знаем, почему это соотношение важно, давайте ответим на вопрос, что такое FCF?

Формула

Для расчета FCF необходимо найти операционный денежный поток (также называемый “денежный поток от операционной деятельности”) из отчета о движении денежных средств и вычесть из него капитальные затраты, необходимые для текущих операций.

Свободный денежный поток = Операционный денежный поток – Капзатраты Free Cash Flow = Operating Cash Flow – Capital Expenditures |

Пример. По итогам отчетного 2017 года операционный денежный поток Alphabet достиг $37.091 млрд., капитальные затраты составили $13.184 млрд. Таким образом, согласно отчету 10K на сайте компании свободный денежный поток Alphabet в 2017 году:

FCF = $37.091 – $13.184 = $23.907 млрд.

Альтернативный способ расчета FCF

Чтобы рассчитать FCF по-другому, потребуется отчет о прибылях и убытках и баланс. Начните с чистой прибыли и добавьте обратно расходы на износ и амортизацию. Внесите дополнительную корректировку изменений в оборотном капитале, которая производится путем вычитания текущих обязательств из текущих активов. Затем вычтите капитальные затраты:

Чистый доход |

+Износ / амортизация |

— Изменение оборотных средств |

— Капитальные расходы |

= Свободный денежный поток |

Интерпретация

Мы видим, что у Alphabet был большой свободный денежный поток, который можно использовать для выплаты дивидендов, расширения операций и сокращения баланса, т. е. сокращения задолженности.

При вычислении FCF имейте ввиду, что средства, полученные от разовой продажи имущества и оборудования, не включаются в расчет, а отмечены в разделе “Движение денежных средств от инвестиционной деятельности”, поскольку это разовое мероприятие, а не часть повседневных операций с денежными потоками.

Рост свободных денежных потоков часто является сигналом к увеличению прибыли. Компании, которые испытывают бурный рост FCF – из-за роста выручки, повышения эффективности, сокращения затрат, выкупа акций, распределения дивидендов или ликвидации задолженности – могут вознаградить инвесторов. Вот почему многие аналитики оценивают положительный FCF как положительный фактор. Когда цена акций фирмы низкая, а свободный денежный поток растет, вероятно, что прибыль и стоимость акций скоро повысятся. Напротив, сокращение FCF может означать, что компании не могут поддерживать рост прибыли. Недостаточный FCF для роста прибыли может заставить компанию повысить уровень долга или оперировать на грани ликвидности.

Анализ

Важно отметить, что избыточный запас денежных средств не всегда означает, что компания преуспевает или что она будет расти в будущем. Например, у компании может быть положительный FCF, потому что она не тратит деньги на новое оборудование. В конце концов, оборудование будет разрушено, и бизнес, возможно, должен будет прекратить работу до тех пор, пока оборудование не будет заменено. Например, грузоперевозочной компании может потребоваться замена грузовика. Если грузовик не работает, Компания потеряет заказы.

И наоборот, отрицательный свободный денежный поток может просто означать, что бизнес вкладывает значительные средства в новое оборудование и другие основные средства, в результате чего избыточные денежные средства исчезают. Как и во всех финансовых показателях, FCF является одним из ключевых финансовых метрик для оценки бизнеса. Вы должны детально анализировать отчетность, включая сноски, чтобы понять, где компания находится сейчас и куда она движется.

Free Cash Flow to Equity

FCFE измеряет, сколько денежных средств генерирует компания для своих акционеров и рассчитывается после вычета налогов, процентов по кредитам, капитальных затрат и выплаты/привлечения долговых займов.

FCFE = EBIT – Проценты – Налоги + Амортизация – Изменение в NWC – Капзатраты – Погашение долгов + Новые долги

FCFE = Чистая прибыль + Амортизация – Изменение в NWC – Погашение долгов + Новые долги

finopedia.ru

Операционный денежный поток: расчет, коэффициенты, примеры

Операционный денежный поток (operating cash flow), также известный как денежный поток от операционной деятельности, представляет собой сумму денежных средств, полученных компанией от ее основной деятельности. Операционный денежный поток отличается от свободного денежного потока фирмы (FCF) или чистой прибыли.

Операционный денежный поток (OCF или CFO) исключительно связан с операционной деятельностью эмитента и используется для оценки рентабельности. Высокий OCF позволяет выйти на новые рынки, разработать новый продукт, снизить долговую нагрузку или выплатить дивиденды.

Напротив, компании со стабильным отрицательным операционным денежным потоком вынуждены привлекать заемное финансирование, чтобы оставаться в бизнесе.

Формула

CFO = Чистый доход + Износ и амортизация +/- Единовременные корректировки +/- Изменение оборотных средств

CFO = Net Income + D&A +/- One-time Adjustments +/- Change in NWC

a) Чистый доход – можно найти в отчете о прибылях и убытках компании. Чистая прибыль – это учетная метрика, которая включает элементы, которые не влияют на денежные средства. Поэтому необходимо внести коррективы в цифру денежного потока.

b) Износ и амортизация. Стоимость активов снижается со временем по мере износа. Амортизация из износ затрагивают материальные активы, такие как здания, автомобили и оборудование, нематериальные активы, такие как патенты, авторские права, гудвилл и программное обеспечение. D&A снижает чистую прибыль в отчете о прибылях и убытках. Однако необходимо добавить D&A обратно в отчете о движении денежных средств для корректировки чистого дохода, поскольку это неденежные расходы.

c) Единовременные корректировки – найдены в отчете о движении денежных средств. Часто их также включают отдельно в отчете о прибылях и убытках. Единовременные корректировки могут включать в себя неденежные статьи, такие как отложенные налоги, доходы/потери от инвестиций, несвязанные с деятельностью компании и прочие.

d) Изменения в оборотном капитале. Оборотный капитал – разница между оборотными активами компании и текущими обязательствами. Любые изменения в оборотных активах (за исключением денежных средств) и текущих обязательствах влияют на денежные потоки от операционной деятельности.

Например, когда компания покупает товарно-материальные запасы, текущие активы увеличиваются. Это положительное изменение в запасах вычитается из чистой прибыли, поскольку оно рассматривается как отток денежных средств. Если дебиторская задолженность увеличивается, это означает, что компания продала свои товары в кредит, поэтому дебиторская задолженность также вычитается из чистой прибыли.

С другой стороны, если кредиторская задолженность увеличивается, это считается притоком денежных средств, поскольку у компании больше наличных средств для поддержания своей деятельности.

Пример

Ниже представлен операционный денежный поток компании General Electric за 2015-2017 гг. из отчета о движении денежных средств.

Чистая прибыль из отчета о прибылях и убытках используется в качестве отправной точки. Все неденежные элементы добавляются назад к чистой прибыли, в том числе: 1) амортизация, которая учитывает метод учета затрат на приобретение основных средств, 2) инвестиционная прибыль, 3) отложенные налоговые выплаты возникают из-за разницы между методами учета, применяемыми компаниями при подаче их налогов в отношении их финансовой отчетности.

Изменения в оборотном капитале (оборотные активы и текущие обязательства) также отражаются в CFO. Когда товарно-материальные запасы на балансе повышаются, это приводит к сокращению денежных средств. Когда дебиторская задолженность увеличивается, это также приводит к сокращению денежных средств, поскольку это означает, что часть зарегистрированных доходов не была оплачена клиентами. Когда кредиторская задолженность, начисленные расходы увеличиваются, они вызывают увеличение денежных средств.

Коэффициенты

1. EV/CFO

EV – Enterprise Value или Стоимость компании

2. CFO/Активы

Данный показатель сообщает, насколько эффективно компания использует свои активы.

3. CFO/Общий долг

Высокое соотношение лучше, чем низкое соотношение при анализе двух подобных компаний.

finopedia.ru

Чистый денежный поток

Денежный поток организации – это поступления (приток) и платежи (отток) ее денежных средств и их эквивалентов. Приток денежных средств также часто именуется положительным денежным потоком, а отток – отрицательным. А что понимается под чистым денежным потоком?

Что такое чистый денежный поток?

Чистый денежный поток – это разница между положительными и отрицательными денежными потоками организации за определенный период. Этот показатель, часто сокращаемый как NCF (Net Cash Flow), широко используется при оценке привлекательности инвестиций, а также при сравнении различных вариантов вложения средств. Ведь если NCF больше нуля, т. е. поступления денежных средств превышают их отток, инвестиция считается эффективной. Конечно, рассчитывать показатель целесообразно за относительно длительный промежуток времени, включающий в себя период окупаемости инвестиций. Влияние времени в расчете может быть учтено путем применения дисконтирования денежных потоков.

Чистый денежный поток в бухгалтерской отчетности

Информация о чистых денежных потоках организации за отчетный период может быть получена из данных бухгалтерской отчетности. Для большей аналитичности чистые денежные потоки организации могут быть исследованы в разрезе текущих, инвестиционных и финансовых операций.

Так, чистому денежному потоку от текущих операций за отчетный период соответствует величина, отражаемая по строке 4100 «Сальдо денежных потоков от текущих операций» Отчета о движении денежных средств, чистому денежному потоку от инвестиционных операций – сумма по строке 4200 «Сальдо денежных потоков от инвестиционных операций», а от финансовых операций – сумма по строке 4300 «Сальдо денежных потоков от финансовых операций».

Формула определения суммарного чистого денежного потока организации за отчетный период по данным Отчета о движении денежных средств предельно проста. Этому показателю соответствует сальдо строки 4400 «Сальдо денежных потоков за отчетный период». Как в разрезе операций, так и суммарно чистый денежный поток организации может быть как положительным, когда притоки превышают оттоки средств, так и отрицательным – при обратной ситуации.

glavkniga.ru

Свободный денежный поток — реальная прибыль компании

Прибыль компании, которая показана в отчете о прибылях и убытках по идее должна быть показателем эффективности ее работы. Однако на самом деле чистая прибыль лишь частично связана с деньгами, которые компания получает в реальном выражении. Сколько на самом деле бизнес зарабатывает денег можно узнать из отчета о движении денежных средств.

Прибыль компании, которая показана в отчете о прибылях и убытках по идее должна быть показателем эффективности ее работы. Однако на самом деле чистая прибыль лишь частично связана с деньгами, которые компания получает в реальном выражении. Сколько на самом деле бизнес зарабатывает денег можно узнать из отчета о движении денежных средств.

Дело в том, что чистая прибыль не в полной мере отражает полученные в реальном выражении деньги. Часть статей в отчете о прибылях и убытках чисто «бумажные», например амортизация, переоценка активов за счет курсовых разниц, и не приносят реальных денег. Кроме того компания тратит часть прибыли на на поддержание своей текущей деятельности и на развитие (капитальные затраты) — например, строительство новых цехов и заводов. Иногда эти затраты могут даже превышать чистую прибыль. Поэтому компания на бумаге может быть прибыльной, но в реальности терпеть убытки. Оценить, сколько на самом деле компания зарабатывает денег, помогает денежный поток. Денежные потоки компании отражаются в отчете о движении денежных средств.

Денежные потоки компании

Есть три типа денежных потоков:

- от операционной деятельности — показывает сколько денег получила компания от своей основной деятельности

- от инвестиционной деятельности — показывает движение денежных средств, направленных на развитие и поддержание текущей деятельности

- от финансовой деятельности — показывает движение денежных средств по финансовым операциям: привлечение и выплата долгов, выплата дивидендов, выпуск или обратный выкуп акций

Суммирование всех трех статей дает чистый денежный поток — Net Cash Flow. В отчете он указывается как Чистое увеличение/уменьшение денежных средств и их эквивалентов. Чистый денежный поток может быть как положительным, так и отрицательным (отрицательный указывается в скобках). По нему можно судить зарабатывает компания деньги или теряет их.

Теперь поговорим о том, какие денежные потоки используются для оценки компании.

Существуют два основных подхода к оценке бизнеса — с точки зрения стоимости всей компании, с учетом как собственного, так и заемного капитала, и с учетом стоимости только собственного капитала.

В первом случае дисконтируются денежные потоки, генерируемые всеми источниками капитала — собственными и заемными, ставка дисконтирования при этом берется как стоимость привлечения совокупного капитала (WACC). Денежный поток, генерируемый всем капиталом, называется свободный денежный поток фирмы FCFF.

Во втором случае рассчитывают стоимость не всей компании, а только ее собственного капитала. Для этого дисконтируют свободный денежный поток на собственный капитал FCFE — после выплаты платежей по долгам.

FCFE — свободный денежный поток на собственный капитал

FCFE — это количество денег, оставшихся из прибыли после уплаты налогов, платежей по долгам и расходов на поддержание и развитие операционной деятельности компании. Расчет свободного денежного потока на собственный капитал FCFE начинается с чистой прибыли компании (Net Income), значение берется из отчета о прибылях и убытках.

К ней прибавляется амортизация, истощение и износ (Depreciation, depletion and amortization ) из отчета о прибылях и убытках или из отчета о движении денежных средств, так как по сути этот расход существует только на бумаге, и в реальности деньги не уплачивается.

Далее вычитаются капитальные затраты (Capital expenditures) — это расходы на обслуживание текущей деятельности, модернизация и приобретение оборудования, строительство новых объектов и прочее. CAPEX берется из отчета об инвестиционной деятельности.

Что-то компания инвестирует в краткосрочные активы — для этого рассчитывается изменение суммы оборотного капитала (Net working capital). Если оборотный капитал возрастает, денежный поток сокращается. Оборотный капитал определяется как разница между текущими (оборотными) активами и краткосрочными (текущими) обязательствами. В данном случае необходимо использовать неденежный оборотный капитал, то есть корректировать величину текущих активов на величину денежных средств и их эквивалентов.

Для более консервативной оценки неденежный оборотный капитал считается как (Запасы+Дебиторская задолженность — Кредиторская задолженность последнего года) — (Запасы+Дебиторская задолженность — Кредиторская задолженность предыдущего года), цифры берутся из бухгалтерского баланса.

Помимо выплаты старых долгов, компания привлекает новые, это тоже влияет на величину денежного потока, поэтому необходимо посчитать разницу между платежами по старым долгам и получением новых кредитов (net borrowings), цифры берутся из отчета о финансовой деятельности.

Общая формула расчета свободного денежного потока на собственный капитал имеет вид:

FCFE = Чистая прибыль+Амортизация-Капитальные затраты+/-Изменение оборотного капитала — Погашение займов + Получение новых займов

Однако амортизация — это не единственный «бумажный» расход, уменьшающий прибыль, могут быть и другие. Поэтому можно использовать другую формулу с использованием денежного потока от операций, который уже включает в себя чистую прибыль, коррекцию на неденежные операции (в том числе амортизацию), и изменения оборотного капитала.

FCFE = Чистый денежный поток от операционной деятельности – Капитальные затраты — Погашение займов + Получение новых займов

Попробуем посчитать СДП для компании Лукойл на основе отчета о движении денежных средств. FCFE = 15568-14545-1698+3940=3265.

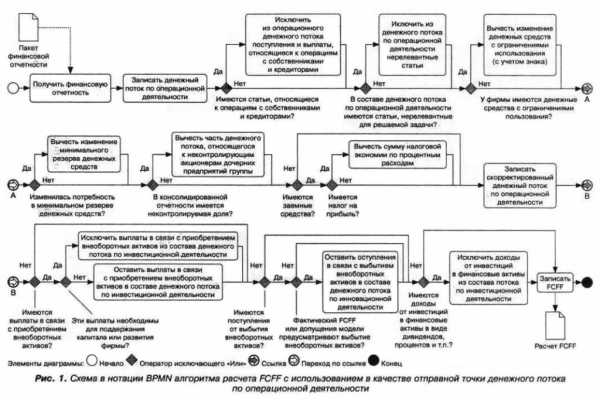

FCFF — свободный денежный поток фирмы

Сводобный денежный поток фирмы — это средства, которые остаются после выплаты налогов и капитальных затрат, но до вычета платежей по процентам и долгу. Для расчета FCFF берется операционная прибыль (EBIT), из нее вычитаются налоги и капитальные затраты, как это делается при расчете FCFE.

FCFF = Посленалоговая операционная прибыль (NOPAT) + Амортизация — Капитальные затраты +/- Изменение оборотного капитала

Или вот формула попроще:

FCFF = Чистый денежный поток от операционной деятельности – Капитальные затраты

FCFF для компании Лукойл будет равен 15568-14545=1023.

Денежные потоки могут быть отрицательными, если компания убыточна или капитальные затраты превышают прибыль. Основная разница между этими величинами в том, что FCFF рассчитывается до уплаты/получения долгов, а FCFE после.

Прибыль собственника — Owner`s earnings

Уоррен Баффет в качестве денежного потока использует то, что он называет прибылью собственника. Он писал об этом в своем обращении к акционерам Berkshire Hathaway в 1986 году. Прибыль собственника рассчитывается как чистая прибыль плюс амортизация и износ и прочие неденежные операции минус среднегодовая сумма капитальных затрат на основные средства, которые требуются для сохранения долгосрочной конкурентной позиции и объемов. (Если бизнес требует дополнительного оборотного капитала для сохранения своей конкурентной позиции и объемов, его прирост тоже должен быть включен в капитальные расходы).

Уоррен Баффет в качестве денежного потока использует то, что он называет прибылью собственника. Он писал об этом в своем обращении к акционерам Berkshire Hathaway в 1986 году. Прибыль собственника рассчитывается как чистая прибыль плюс амортизация и износ и прочие неденежные операции минус среднегодовая сумма капитальных затрат на основные средства, которые требуются для сохранения долгосрочной конкурентной позиции и объемов. (Если бизнес требует дополнительного оборотного капитала для сохранения своей конкурентной позиции и объемов, его прирост тоже должен быть включен в капитальные расходы).

Считается, что прибыль собственника — самый консервативный метод оценки денежного потока.

Прибыль собственника = Чистая прибыль+Амортизация и износ+Прочие неденежные операции -Капитальные затраты (+/- Дополнительный оборотный капитал)

По сути свободный денежный поток — это те деньги, которые можно совершенно безболезненно изъять из бизнеса, не боясь, что он потеряет свои позиции на рынке.

Если сравнить все три параметра компании Лукойл за последние 4 года, то их динамика будет выглядеть так. Как видно из графика, все три показателя падают.

Денежный поток — это те деньги, которые остаются у компании после всех необходимых расходов. Их анализ позволяет понять, сколько на самом деле зарабатывает компания, и сколько на самом деле у нее остается денежных средств для свободного распоряжения. ДП может быть как положительным, так и отрицательным, если компания тратит больше, чем зарабатывает (например у нее большая инвестиционная программа). Однако отрицательный ДП не обязательно говорит о плохом положении. Текущие большие капитальные расходы могут вернуться в разы большей прибылью в будущем. Положительный ДП говорит о прибыльности бизнеса и его инвестиционной привлекательности.

Поделиться в соцсетяхactiveinvestor.pro

свободный денежный поток — Финансовый словарь смарт-лаб.

FCF (free cash flow) — свободный денежный поток компании — это сумма, которую можно изъять из бизнеса без ущерба для будущей деятельности, так при её расчете были учтены внутренние потребности компании. Показатель FCF чаще даже более информативен чем чистая прибыль, поскольку инвесторы могут тратить только наличные денежные средства, а не прибыли отражаемые в отчетах компании[1].Формула свободного денежного потока FCF

Чистая прибыль +Затраты на выплату процентов, очищенные от налога на доходы+

Неденежные списания доходов (износ, амортизация) —

Капиталовложения +

Изменения в оборотном капитале +

Дивиденды, уплаченные по «префам» или другим старшим ценным бумагам

Пример расчета FCF компанией НЛМК можно посмотреть тут:

https://nlmk.com/upload/iblock/c88/financial_and_operating_data_4q_2016.xlsx на странице CashFlow:

FCF=

Net cash provided by operating activities-

-Purchases and construction of property, plant and equipment+

+Interest received-Interest paid —

— Advance VAT payments on imported equipment

Пример: расчет свободного денежного потока Газпрома за 2016 год 2 способами

Расчет свободного денежного потока

Пример того, как Газпром считает свой свободный денежный поток:

Пример расчета свободного денежного потока (FCF) МТС за 9 мес 2016:

http://static.mts.ru/uploadmsk/contents/1670/17112016_fin_res_Q3_2016.pdf

Отличие свободного денежного потока от чистого денежного потока

На примере результатов Траснефти:

Общий алгоритм расчета свободного денежного потока:

Неплохая статья, где расписано как считать свободный денежный поток:

https://bcs-express.ru/novosti-i-analitika/svobodnyi-denezhnyi-potok-free-cash-flow-chto-eto-takoe-i-kak-ego-schitat

smart-lab.ru

определение, особенности расчета :: BusinessMan.ru

Прибыль предприятия, которая отражается в отчетности, должна являться показателем результативности его деятельности. На практике же она связана с финансами, которые реально получает фирма, только частично. Действительный показатель, характеризующий прибыльность организации, можно выявить в отчете о движении средств.

Актуальность вопроса

Чистая прибыль не полностью отражает количество денег, полученных реально. Некоторые статьи в отчетности являются исключительно «бумажными». К примеру, амортизация или переоценка активов из-за курсовых разниц. Такие статьи не приносят реального дохода. Часть прибыли расходуется предприятием на поддержание текущей работы и развитие производства (строительство цехов, закупка оборудования). В ряде случаев эти издержки могут быть выше чистого дохода. В этой связи на бумаге предприятие может являться прибыльным, а на деле терпеть убытки.

Движение финансов

На практике различают три вида потоков:

- Операционный. Он показывает объем средств, полученных предприятием от основной деятельности.

- Инвестиционный. Этот поток характеризует движение средств, которые направлены на поддержание и развитие текущей работы.

- Финансовый. Он показывает перемещения по операциям с деньгами.

Чистый денежный поток, свободный денежный поток

Между этими статьями есть существенная разница. При суммировании операционного, инвестиционного и финансового показателей движения средств получается чистый поток. В отчетности он отражается как уменьшение/увеличение объема активов и их эквивалентов. Чистый поток может быть отрицательным (указывается в скобках) или положительным. По нему можно увидеть, сколько фирма зарабатывает либо теряет. Анализ бизнеса может осуществляться двумя методами. Первый предполагает оценку стоимости предприятия в целом, включая его заемный и собственный капитал. Второй метод учитывает только средства внутренних источников финансирования. При первом подходе дисконтируются свободные денежные потоки, которые генерируются всеми резервами. За ставку принимается стоимость привлечения капитала. Финансы, генерируемые всеми (внутренними и внешними) источниками образует свободный денежный поток компании (FCFF). Во втором случае определяется стоимость не всего предприятия, а только его собственного капитала. С этой целью дисконтируется свободный поток денежных средств FCFE. Он показывает количество финансов, которое остается после уплаты из прибыли налогов, погашения обязательств, осуществления расходов на поддержание и совершенствование операционной деятельности.

Свободный денежный поток: расчет

FCFE определяется в несколько этапов. Начинается все с чистой прибыли. Ее показатель берут из отчета о доходах и убытках. К указанной величине прибавляют амортизацию, износ и истощение. Показатели можно взять из отчета о движении финансов. По своей сути, амортизация существует исключительно на бумаге, поскольку реально отчисления не производятся. После этого вычитаются капвложения. Они представляют собой затраты на обслуживание текущей работы, приобретение и модернизацию оборудования, сооружение новых объектов и так далее. Показатели берут из отчета по инвестиционной деятельности.

Оборотный капитал

Предприятие может осуществлять инвестиции в краткосрочные активы. В этой связи вычисляется изменение величины оборотного капитала. Если он возрастает, свободные денежные потоки сокращаются. оборотный капитал определяют как разницу между текущими активами и обязательствами. В этом случае используется неденежный капитал. То есть корректируется размер текущих активов на показатель финансов и их эквивалентов.

Общая формула

Кроме уплаты имеющихся задолженностей, предприятие привлекает новые источники финансирования. Это обстоятельство также оказывает влияние на свободные денежные потоки. В этой связи необходимо вычислить разницу между отчислениями по старым долгам и поступлением новых кредитов. Показатели следует брать из отчета по финансовой деятельности. Таким образом, оценка свободного денежного потока на собственный капитал осуществляется по формуле:

— FCFE = Чп + А – Кз +/- изменение Ок – погашение долгов + получение кредитов, в которой:

- Чп — чистая прибыль;

- А – амортизация;

- Кз – капитальные затраты;

- Ок – оборотный капитал.

Альтернативный вариант

Следует сказать, что амортизация является далеко не единственным «бумажным» расходом предприятия, который уменьшает прибыль. В этой связи можно применить другое уравнение. В формуле используется денежный поток, включающий в себя чистый доход, коррекцию на операции неденежного характера (амортизацию в том числе), а также уменьшение/увеличение оборотного капитала. Выглядит уравнение следующим образом:

— FCFE = Чп от операционной деятельности – Кз – погашение долгов + получение кредитов, в котором:

- Кз – капитальные затраты;

- Чп – чистый поток денег.

FCFF

Свободные денежные потоки – активы, которые остаются у предприятия после капвложений и выплаты налогов. При этом вычисление FCFF осуществляется до вычета отчислений по долгу и процентам. Уравнение будет таким:

FCFF = посленалоговый операционный доход + амортизация – кап. затраты +/- изменения оборотного капитала.

Есть формула проще:

FCFF = чистый поток операционной деятельности – кап. затраты.

Рассмотренные величины могут иметь как положительное, так и отрицательное значение. В последнем случае это имеет место, если предприятие терпит убытки либо затраты больше поступающей прибыли. Рассмотренные свободные денежные потоки отличаются, главным образом, тем, что вычисление FCFF осуществляется после, а FCFE – до получения/выплаты задолженностей.

Прибыль собственника

У. Баффет использует ее как денежный поток. Расчет прибыли собственника осуществляется следующим образом:

Чп + А и другие неденежные операции – Кз (средние за год), где:

- Чп – чистая прибыль;

- Кз – капитальные затраты на основные средства, необходимые для сохранения долгосрочных объемов и конкуренции.

При этом если предприятию необходим дополнительный оборотный капитал, его увеличение также включается в капвложения. Считается, что оценка свободного денежного потока по прибыли собственника является наиболее консервативным методом из существующих.

Заключение

По своей сути, свободные денежные потоки представляют собой активы, которые могут быть изъяты из бизнеса совершенно безболезненно для него, не опасаясь, что предприятие может потерять свои позиции на рынке. Эти финансы остаются у фирмы после осуществления ею всех необходимых затрат. Анализ свободных потоков позволяет получить реальное представление о том, сколько в действительности зарабатывает предприятие, какое количество денег остается у него в распоряжении на нужды, не связанные с основной деятельностью. Показатель может быть и положительным, и отрицательным. В последнем случае предприятие будет расходовать больше, чем оно получает. Такое бывает, например, в случаях, когда запланирована крупная инвестиционная программа. Между тем отрицательный денежный поток далеко не во всех случаях указывает на плохую ситуацию в компании. Это обуславливается тем, что значительные текущие затраты в настоящий период могут принести большую прибыль в будущем.

businessman.ru

Cash Flow — что это такое? Денежный поток: определение, суть и формула расчета :: SYL.ru

В процессе осуществления своей деятельности любое предприятие проводит анализ финансовых показателей. Это позволяет устранить негативные факторы, которые могут снизить прибыльность бизнеса. Поэтому такому исследованию уделяется большое внимание.

Одним из важных показателей, который рассматривается аналитиками, является Cash Flow. Что это такое, как производится расчет, а также трактуются результаты, следует рассмотреть для проведения углубленного финансового анализа деятельности предприятия.

Сущность исследования

Перевод Cash Flow звучит на русском языке как «денежный поток». Существует определенная методика его оценки. Целью проведения анализа Cash Flow является расчет входящих и исходящих ресурсов, которые применяет компания в своей деятельности. Такое исследование дает информацию о дефиците или префиците средств организации за определенный период.

Чтобы проанализировать показатель кэш-флоу, составляется отчет, в котором отображаются приходы и расходы денежных средств. Он отображает движение ресурсов предприятия. Такой документ позволяет оценить, достаточно ли средств получила компания в исследуемом периоде для осуществления своей деятельности, как много она тратит денег в процессе проведения своей инвестиционной, операционной и финансовой деятельности.

Еще одной причиной проводить подобное исследование является оценка уровня зависимости организации от сторонних инвесторов. При этом становится возможным оценить выбытие и прибытие средств по каждой статье затрат отдельно. На основе полученной информации руководство предприятия принимает адекватные решения об уменьшении или увеличении финансирования деятельности компании за счет разных источников. Инвесторы при помощи такого анализа могут сделать вывод о платежеспособности организации.

Для чего проводится расчет?

Анализ Cash Flow применяется руководящими органами предприятия для выработки правильной политики и стратегии деятельности компании. Это позволяет найти гармоничное соотношение между входящими и исходящими потоками. В этом случае ресурсы компании будут использоваться целесообразно.

Нужно синхронизировать входящий и исходящий кэш-флоу по времени. Это позволит компании гармонично развиваться, повысить собственную финансовую устойчивость и стабильность. В этом случае компания может снизить потребность в платных сторонних источниках финансирования, правильно распределив собственные ресурсы. Такой подход позволяет выработать правильную стратегию в долгосрочной перспективе.

Управление показателем кэш-флоу позволяет оптимизировать расходы предприятия, снизить уровень рисков. При этом повышается правильность распределения своих ресурсов, стабильность, финансовая стойкость компании. При этом также растет интерес инвесторов к деятельности организации.

Виды денежных потоков

Рассматривая, что это такое Cash Flow, следует рассмотреть его виды. Денежный поток группируют в соответствии с 8 критериями. При этом учитывают, какая методика применялась для расчета. В соответствии с этим различают чистый и валовой кэш-флоу. В первом случае находится разность между входящими и исходящими потоками, а во втором – их сумма.

В соответствии с масштабом различают общий (глобальный) поток и его составные элементы. Также кэш-флоу может отличаться видом деятельности, в котором они были сформированы. Так, бывают денежные потоки, которые возникают при ведении организацией инвестиционной, операционной или финансовой деятельности.

В зависимости от направления кэш-флоу может быть отрицательный (исходящий) или положительный (входящий). Чтобы определить, достаточно ли средств у предприятия для проведения его деятельности, рассчитывают разность между этими двумя категориями. В этом случае можно говорить о дефицитном или избыточном (префицитном) потоке.

Расчет проводится для отчетного и планового периода. Потоки при этом могут перемещаться равномерно или хаотично. Это зависит от особенностей деятельности организации.

Чистый Cash Flow

Рассматривая, что это такое — Cash Flow, следует уделить внимание такой величине, как чистый денежный поток. Этот показатель применяется при оценке инвестиционной деятельности организации. При этом аналитик на основе полученной информации может сделать вывод о финансовом состоянии компании, способности ее к развитию и увеличению собственной стоимости на рынке.

Чистым кэш-флоу называется разность между входящими и исходящими потоками средств в определенном периоде времени. Результат такого расчета представляет собой фактически сумму между показателями всех видов деятельности организации.

Информация о показателе чистого кэш-флоу применяется в ходе разработки стратегических задач, принятия решений в долгосрочной перспективе. Также эта информация интересна для кредиторов и инвесторов. Это позволяет им сделать вывод о целесообразности финансирования деятельности этой организации. Чистый Cash Flow применяется при расчете стоимости компании.

Управление показателем Cash Flow

Показатель Cash Flow применяется при проведении финансового анализа всеми крупными предприятиями. Это позволяет руководящим органам проводить эффективную политику в области управления денежными поступлениями и растратами.

При этом в расчет берется количество всех положительных и отрицательных потоков в исследуемом периоде. Также отдельно рассматриваются их составные элементы.

Расчет может проводиться путем прямого, косвенного подхода. В первом случае информация поступает со счетов организации. Основным в этом случае является показатель выручки от реализации. В процессе косвенного расчета применяются данные статей формы №1 и 2 бухгалтерской отчетности. Это более информативная методика. Она раскрывает информацию о связи чистой прибыли и количества ресурсов организации, а также изменение количества и состава валюты баланса на этот показатель.

Методика прямого расчета

Если валовой или наращенный Cash Flow дает информацию аналитику о расширении деятельности компании, то чистый кэш-флоу предоставляет возможность оценить факторы влияния на результат работы предприятия в отчетном или будущем периоде. Чтобы исследовать чисты поток в определенный момент операционного цикла, применяется методика прямого подсчета. Она выглядит так:

ЧКФ = ЧКФО + ЧКФФ + ЧКФИ, где ЧКФ – чистый кэш-флоу, ЧКФО – от операцонной деятельности, ЧКФФ – от финансовых операций, ЧКФИ – от инвестиций.

В общем виде чистый кэш-флоу рассчитывается по такой формуле:

ЧКФ = ВП – ИП, где ВП – входящий поток, ИП — исходящий поток.

В расчет берутся все составляющие, которые рассматриваются для каждого вида деятельности отдельно. Анализ структуры важен для проведения полноценного исследования. Его осуществляют для нескольких периодов, чтобы иметь возможность отследить динамику изменений.

Косвенный метод расчета

Зная формулу Cash Flow, исследователь сможет сделать выводы о финансовом состоянии предприятия. Одним из наиболее информативных является косвенный метод. В ходе расчета применяются данные об амортизации баланса, а также изменения в структуре и количестве активной, пассивной части формы №1. Проводятся определенные корректировки. Расчет проводится так:

ЧКФ = ПЧ + АООС + АОНА – ИЗД – ИЗ – ИЗК + ИРК, где ПЧ – прибыль чистая, АООС – амортизационные отчисления основных активов, АОНА – амортизационные отчисления нематериальных средств, ИЗД – изменения задолженности дебиторов, ИЗ – изменение количества запасов, ИЗК – изменение задолженности перед кредиторами, ИРК – изменения резервного капитала.

На этот показатель в значительной степени влияют изменения стоимости текущих пассивов и активов.

Свободный Cash Flow

Рассмотрев примеры расчета Cash Flow, следует сказать о таком показателе, как свободный кэш-флоу. Его применяют аналитики для определения стабильности компании. Этот показатель нужно рассматривать с точки зрения потока организации и капитала.

В первом варианте для расчета берутся данные об операционной деятельности предприятия. Далее из этой суммы вычитается количество инвестиций в основной капитал.

Если же проводится расчет свободного денежного потока капитала, из общей суммы ресурсов вычитается количество своих вложений. Эта методика является информативной для акционеров компании. Первая методика чаще применяется инвесторами для принятия решения о вкладе своих средств в деятельность организации.

Дисконтирование

Денежный поток может рассматриваться в плановом и текущем периоде. Чтобы соотнести такие данные, необходимо дисконтировать кэш-флоу. В будущем деньги постепенно теряют свою стоимость. Именно этот показатель инфляции учитывается при подобных расчетах. В этом случае поток называется дисконтированным.

Для проведения расчетов в формулу включается дополнительный коэффициент. Его умножают на сумму кэш-флоу. Расчет выглядит так:

К = 1/(1 + ДС) ПВ, где ДС – дисконтная ставка, ПВ – период времени.

Этот коэффициент крайне важен при расчетах. От ставки дисконтирования зависит уровень дохода инвестора в будущем.

Оптимизация Cash Flow

Денежный поток требует оптимизации. После проведения соответствующих расчетов можно принять решение о необходимости установления баланса между приходами и расходами организации. Отрицательно на финансовое состоянии компании влияет как дефицит, так и префицит потока. Руководящие органы предприятия должны контролировать соотношение между этими величинами. От рациональности использования существующих ресурсов зависит финансовое состояние организации, ее рыночная стоимость и инвестиционная привлекательность.

Рассмотрев особенности расчета Cash Flow (что это такое, вам теперь известно), можно понять необходимость исследования этого показателя. Информация, полученная в ходе исследования, применяется не только руководством предприятия, но и инвесторами, кредиторами.

www.syl.ru