Ценные бумаги виды ценных бумаг – Ценные бумаги: понятие, наиболее прибыльные бумаги, основные виды ценных бумаг

Понятие и виды ценных бумаг

Ценными бумагами являютсядокументы, соответствующие установленным законом требованиям и удостоверяющие обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов (документарные ценные бумаги).

Ценными бумагами признаются также обязательственные и иные права, которые закреплены в решении о выпуске или ином акте лица, выпустившего ценные бумаги в соответствии с требованиями закона, и осуществление и передача которых возможны только с соблюдением правил учета этих прав в соответствии со статьей 149 настоящего Кодекса (бездокументарные ценные бумаги).

Гражданский кодекс подразделяет ценные бумаги на такие виды как:

Предъявительскойявляется документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается ее владелец.

Ордерной

Именнойявляется документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается одно из следующих указанных лиц:

1) владелец ценной бумаги, указанный в качестве правообладателя в учетных записях, которые ведутся обязанным лицом или действующим по его поручению и имеющим соответствующую лицензию лицом. Законом может быть предусмотрена обязанность передачи такого учета лицу, имеющему соответствующую лицензию;

2) владелец ценной бумаги, если ценная бумага была выдана на его имя или перешла к нему от первоначального владельца в порядке непрерывного ряда уступок требования (цессий) путем совершения на ней именных передаточных надписей или в иной форме в соответствии с правилами, установленными для уступки требования (цессии).

Основные ценные бумаги, используемые коммерческими банками:

а) Акция— эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является именной ценной бумагой.

Простые (или обыкновенные) – наиболее типичный вид акций, поскольку каждое акционерное общество имеет обыкновенные ценные бумаги. Простые акции удостоверяют права своего владельца (акционера) на получение прибыли по итогам деятельности АО в виде дивидендов или путем расчета курсовой стоимости, на управление политикой компании, в том числе при помощи голосования на общем собрании акционеров, на получение доли имущества

Привилегированные (префы) долевые ценные бумаги отличаются от первого вида в первую очередь тем, что, как правило, не предоставляют своему обладателю права голоса на собрании акционеров.

Другие виды акций:

б) Облигация— эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Главное отличие облигации от акции является, то, что облигация — долговое свидетельство, а акция — свидетельствует права собственности. Покупая акции, инвестор становится собственником общества, а приобретая облигации — кредитором.

Облигации можно классифицировать по различным признакам. Самые распространенные из них — в зависимости от эмитента: государственные, корпоративные, иностранные. Популярна и классификация облигаций зависимости от сроков погашения: краткосрочные, среднесрочные и долгосрочные.

Так как облигация является долговым инструментом, то ее обычно выпускают для привлечения ссудного капитала, то есть для обеспечения финансирования на платной основе, на определенный срок, с определенной целью и с обязательствами возврата основной суммы и платы за ее использование. Это также коренным образом отличает облигации от акций. Облигации могут выпускаться как с обеспечением, так и без него.

в) Вексель— письменное долговое обязательство установленной законом формы, выдаваемое заемщиком (векселедателем) кредитору (векселедержателю), предоставляющее последнему право требовать с заемщика уплаты к определенному сроку суммы указанной в векселе.

Помимо ценных бумаг коммерческие банки активно осваивают работу с производными финансовыми инструментами:

Форвардный контракт— договор купли-продажи (поставки) какого-либо актива через какой-либо срок в будущем, все условия сделки оговариваются в момент заключения.

Фьючерсный контракт— это форма форвардного контракта разрешенного к заключению на бирже. Это стандартный биржевой договор купли-продажи биржевого актива через определенный срок в будущем по цене, согласованной в момент заключения сделки.

Опцион— это стандартный договор купли-продажи биржевого актива, в соответствии с которым его держатель получает право купить/продать этот актив по определенной цене до установленной даты в будущем или на эту даты с уплатой на полученное право подписчику определенной суммы денег, называемой премией.

Своп— договорная конструкция, на основе которой стороны обмениваются своими обязательствами: активами, и/или связанными с ними фиксированными выплатами (наиболее распространенный вариант — процентные выплаты) в определенно периоде.

На основе эмиссии акций и облигаций формируется собственный заемный капитал банка.

Среди акций банков наибольшее распространение имеют обыкновенные акции. Привилегированные акции выпускаются довольно редко, объем их эмиссии ограничен 25% уставного фонда банка.

Банковские облигации в России пользуются еще меньшей популярностью, чем привилегированные акции, хотя в мировой практике облигации банков занимают значительное место на финансовом рынке. Например, в Германии банки выпускают наибольшее число облигаций, значительная часть которых обеспечивается залогом или государственными гарантиями.

studfiles.net

Ценные бумаги простыми словами — определение, виды ценных бумаг

Что такое ценная бумага?

Ценная бумага – документ, указывающий на определенные имущественные права его владельца при предъявлении. Ценная бумага должна быть оформлена в соответствии со своим видом и общим критериям для таких документов.

Существуют три самых распространенных определения ценных бумаг:

- Ценная бумага — документ, предъявление которого необходимо для осуществления выраженного в нем права.

- Ценная бумага — это деловой документ установленного образца, денежного или имущественного содержания, имеющий юридическую силу.

- Ценная бумага — это особая форма существования капитала, они могут передаваться вместо него самого, обращаться на рынке как товар и приносить прибыль. Суть их в том, что самого капитала нет, но есть все права на него, зафиксированные ценной бумагой.

Какие виды ценных бумаг бывают?

По признаку экономической природы ценные бумаги подразделяются на паевые бумаги, долговые бумаги и производные финансовые инструменты.

- Паевые бумаги

Фиксируют отношения совладения или паевого участия в формировании уставного капитала и распределения прибыли (акции).

- Долговые бумаги

Являются инструментами кредита (облигации, векселя, сберегательные и депозитные сертификаты) — письменные показания банка о депонированиях (вмещение) денежных средств, которые удостоверяют право вкладчика на получение по окончании установленного срока депозита и процентов по нему. Сертификаты могут быть срочными и по требованию, имени и на предъявителя.

- Производные финансовые инструменты (опционы, фьючерсы, варранты, и тому подобное)

Удостоверяют право на покупку или продажу ценных бумаг (чаще всего акций).

В зависимости от цели ценные бумаги разделяются на фондовые и коммерческие.

- Фондовые ценные бумаги (акции, облигации)

Являются инструментами инвестирования капитала, вращаются на фондовом рынке, они, как правило, являются бессрочными или действуют сверх одного года.

- Коммерческие бумаги (вексель, аккредитив и др.)

Являются кредитными инструментами, опосредствуют торговые операции и вращаются на денежном рынке. Эти бумаги преимущественно являются краткосрочными и только частично используются для инвестирования капитала.

Также ценные бумаги разделяются на рыночные, которые можно перепродавать, и на нерыночные, которые можно продать только один раз.

Наиболее часто встречающимися ценными бумагами являются акции (обыкновенные, привилегированные), векселя, облигации, опционы, чеки, дорожные чеки, закладные. Каждые из них имеют определенные правила оформления и назначения.

Откуда берутся ценные бумаги?

Ценные бумаги возникают путем эмиссии. Под эмиссией ценных бумаг подразумевают их выпуск и размещение среди держателей. Ценные бумаги выпускаются:

- для привлечения первичного капитала акционерного общества либо его увеличения;

- для реорганизации предприятия в акционерное общество;

- для изменения объема прав уже имеющихся держателей ценных бумаг;

- для привлечения дополнительных инвестиций (собственных либо заемных).

Выпускать ЦБ могут государство, органы власти, юридические и физические лица.

Что такое рынок ценных бумаг?

Рынок ценных бумаг, или, другими словами, фондовый рынок – это совокупность сделок в сфере обращения и выпуска различных ценных бумаг – акций, облигаций, сертификатов, закладных и пр. Его инфраструктура чрезвычайно широко развита и охватывает практически все отрасли экономики. Функционирование рынка ценных бумаг дает возможность упорядочить и повысить эффективность многих экономических процессов, особенно инвестиционных.

В биржевой торговле наиболее распространены акции, облигации и опционы.

Вам также будет интересно

Эксперты журнала FORTRADER

Журнал FORTRADER — это большая команда специалистов в торговле на финансовых рынках. Трейдеры, управляющие, инвесторы, программисты, тестировщики, технические администраторы — мы все работаем для Вас каждый день уже много лет. Иногда мы пишем статьи сообща, тогда автором становится целый журнал.

fortrader.org

Виды ценных бумаг

Энциклопедия МИП » Гражданское право » Гражданское право » Виды ценных бумагЦенные бумаги – особый документ, который составляется по определенной форме с наличием реквизитов, подтверждающий имущественные права.

Содержание

- Перечень разновидностей ценных бумаг

- Понятие, функции, содержание и виды государственной облигации

- Понятие, функции, содержание векселя

- Понятие и функции чека как разновидности ценной бумаги

- Депозитные и сберегательные сертификаты

- Сберегательная книжка, ее функции

- Понятие, функции, содержание и особенности коносамента

- Правовой режим акций как ценных бумаг

- Приватизационные ценные бумаги

- Опцион эмитента, понятие

- Ипотечный сертификат участия и закладная как ценные бумаги

- Понятие инвестиционных паев

- Отличие документов, подтверждающих права на ценную бумагу, от ценной бумаги

- Вопросы и ответы с возможностью задать бесплатный вопрос адвокату

Перечень разновидностей ценных бумаг

Ценные бумаги – особый документ, который составляется по определенной форме с наличием реквизитов, подтверждающий имущественные права.

Регулирование вопросов обращения и классификации ценных бумаг находится в содержании Гражданского кодекса и нормативных актов.

Виды ценных бумаг перечислены в положениях гражданского законодательства:

- Облигация – эмиссионная ценная бумага.

- Вексель: простой или переводной вексель, который содержит обещание вернуть долг. Простой вексель подтверждает обязательный возврат долга в определенный срок. Переводной вексель – утверждает предложение уплатить определенную сумму через определенный временной промежуток.

- Сберегательные и депозитные сертификаты.

- Коносамент – стандартный документ для перевозки груза. Виды коносаментов подтверждают различные операции с грузами. Выдача коносамента происходит по нормам закона. Выдача коносамента возможна в нескольких оригинальных экземплярах.

- Акции – документ, который подтверждает право получать прибыль от акций определенного предприятия, которыми он владеет.

- Приватизационные ценные бумаги.

Дополнительно в статье 912 в классификации изложены такие виды ценных бумаг:

- Складское свидетельство;

- Двойное складское свидетельство;

- Простое складское свидетельство;

- Складское свидетельство – часть двойного свидетельства;

- Закладная.

- Инвестиционный пай – документ, который подтверждает право на долю в паевом инвестиционном фонде.

В качестве ценной бумаги рассматривается сберегательная книжка – документ, который подтверждает договор с банком, относительно вклада в этот банк.

Виды государственных ценных бумаг отличаются особенностями содержания и функциональности.

Понятие, функции, содержание и виды государственной облигации

Государственные облигации – ценные бумаги, которые являются эмиссионными и применяются для привлечения денежных средств от физических и юридических лиц. Существуют в виде займов на нужды социальных или других сфер. Согласно закону, облигации подтверждают обязательство выплатить владельцу облигации определенную сумму и регулярно выплачивать проценты.

Облигации входят в основные виды ценных бумаг, которые регулируются на государственном уровне. Виды: облигация на предъявителя и именная облигация. Бенефициар или держатель ценной бумаги не является должником по данным облигациям.

Эмитируются государственные облигации центральным банком или другими органами государственного типа, которые имеют данные полномочия. Государственные облигации подтверждают определенные имущественные права собственника данного документа.

Также государственные облигации определяются как ценные бумаги, которые представляют собой кредит, предоставляемый государству юридическими или физическими лицами.

Понятие, функции, содержание векселя

Вексель – вид ценной бумаги, выпуск и функционирование которого осуществляется согласно нормам вексельного права. Данная бумага – подтверждение того, что одно лицо имеет долг перед другим. Права на вексель могут быть переданы другому лицу.

Основная функция, которую имеет вексель – контрольная. В документе указывается сумма и срок выплаты обязательство одной стороне от другой.

- Содержит в наименовании слово «вексель»;

- Указана сумма и стороны договора;

- Место платежа;

- Сумма;

- Дата и подписи сторон.

Виды векселей:

- Тратта или переводной: приказ от лица, которое выдало в долг сумму, лицу, которое получило кредит, выплатить его в указанном месте, в указанное время.

- Соло или простой: безусловное обязательство выплатить долг.

Виды векселей имеют особенности. Простой вексель содержит обещание выплаты, переводной – подтверждает обязанность с изложением ряда условий.

Понятие и функции чека как разновидности ценной бумаги

Чек – разновидность ценной бумаги, которая содержит безусловное распоряжение относительно выплаты указанной в чеке суммы чекодержателю. Данным документом чекодатель выражает свое распоряжение банку о выплате.

Выдать чек может любое физическое или юридическое лицо, которое имеет денежные средства на счету в банке. Данными средствами владелец может распоряжаться на свое усмотрение, также, выдавать чеки на определенную сумму. В данном случае, плательщиком выступает банк, а чекодержателем лицо, которое получило его от чекодателя.

Депозитные и сберегательные сертификаты

Депозитные и сберегательные сертификаты – документы, ценные бумаги, которые являются подтверждением факта наличия вклада в банке. Документ дает право на денежный вклад и получение процентов по данному вкладу.

Банк может выдавать такие документы, если:

- Работает более 2 лет;

- Отчетность подтверждена аудиторами;

- Выполняет все обязательства и соблюдает законы;

- Выполняет резервные требования;

- Имеет резервный фонд определенного объема.

Сберегательная книжка, ее функции

Сберегательная книжка представлена именными книжками и книжками на предъявителя. Второй вариант является ценной бумагой, которая подтверждает наличие вклада в банке и удостоверяет право на этот вклад. Документ содержит необходимые наименования, указание сумм вклада, сумы, которые сняты со счета и зачислены на него.

Владение таким документом дает права:

- На вклад в банке;

- На получение прибыли в виде процентов;

- На перечисление средств другим лицам.

Главная функция – контрольная, позволяет фиксировать все движения на счете.

Понятие, функции, содержание и особенности коносамента

Коносамент – ценная бумага, которая характеризуется многофункциональностью:

- Подтверждает права на груз;

- Коносамент является подтверждением приема груза;

- Коносамент подтверждает договор между перевозчиков и отправителем груза.

Коносамент отличается тем, что может быть выдан в нескольких оригинальных экземплярах. Особенности и виды коносаментов перечислены в правовых нормах. Выдача коносамента осуществляется сторонам договора.

Правовой режим акций как ценных бумаг

Правовой режим акций определяется федеральными законами и нормативными актами. Акцией называют эмиссионную ценную бумагу, которая подтверждает права владельца принимать участие в управлении акционерным обществом.

- Акция – именная бумага;

- Выпускать акции могут закрытые и открытые акционерные общества;

- Акции делятся на типы, исходя из разных критериев.

Выделяют привилегированные и обыкновенные акции. Каждая акция второго типа дает равные права владельцам. Привилегированные акции позволяют принимать решения о реорганизации или ликвидации общества, но права голоса на общем собрании такая акция не дает.

Приватизационные ценные бумаги

Приватизационные ценные бумаги – документы, которые являлись целевыми бумагами, но на теперешнем этапе они не актуальны.

Опцион эмитента, понятие

Опцион эмитента – документ или ценная бумага, которая предоставляет владельцу право на получение конвертации документа в акцию. Опцион эмитента определяет срок конвертации, обстоятельства, сумму.

Опцион эмитента является именной бумагой. Понятие «опцион эмитента» — новое для России.

Ипотечный сертификат участия и закладная как ценные бумаги

Закладная – ценная бумага, которая подтверждает право держателя залога по обязательству и ипотечному договору.

Данный документ дает ряд прав залогодержателю:

- Владелец имеет право получить средства, согласно обязательству;

- Право на залог на ипотечное имущество.

Ипотечный сертификат участия обеспечивает денежные обязательства без указания точной суммы долга. Согласно законодательству, на момент заключения договора, сумму определить нельзя.

Понятие инвестиционных паев

Инвестиционный пай – ценная бумага, которая подтверждает право на долю в инвестиционном паевом фонде. Данный документ дает ряд прав держателю:

- Бумага относится к категории именных ценных бумаг.

- Держатель имеет право на определенное имущество;

- Инвестиционный пай позволяет требовать погашения пая;

- Инвестиционный пай позволяет получить компенсации при необходимости;

- Документ дает право требовать рационального распоряжения паем.

Инвестиционный пай является документом, который также дает право принимать участие в собрания общества, на долю в котором держатель имеет право.

Отличие документов, подтверждающих права на ценную бумагу, от ценной бумаги

Согласно закону, требуется отличать документ, которые подтверждает права на ценную бумагу, от самой ценной бумаги.

Данные понятия не являются тождественными. Держателю ценных бумаг требуется иметь сертификаты, которые подтверждают владение бумагами, но сертификат их не заменяет.

Сертификат заполняется по форме, может быть выдан на одну-две ценные эмиссионные бумаги. В документе должны быть указаны реквизиты, согласно нормам законодательства.

advokat-malov.ru

Ценная бумага. Виды и краткое описание

Инвестировать капитал можно абсолютно в разные сферы деятельности и объекты. Одним из популярных направлений получения прибыли является такая экономическая категория, как ценная бумага. Их видов немало, поэтому разобраться в данном вопросе достаточно сложно. Поместить подробное описание каждой бумаги всего на одной странице не представляется возможным, поэтому в данном материале изложены лишь краткие описания.

Определение

Начнем с того, что ценная бумага – это своеобразный документ, который свидетельствует о наличии имущественного права у его владельца. Один важный момент – обязательное и четкое соблюдение форм и реквизитов, которые установлены действующими нормативно-правовыми документами. Ценная бумага может появиться лишь в результате эмиссии. Данный процесс представляет собой определенную последовательность действий эмитента (это органы власти, юридическое лицо, которые несут определенные обязательства перед собственниками данных документов по обеспечению прав, непосредственно закрепленных за ними) по размещению этих документов.

Начнем с того, что ценная бумага – это своеобразный документ, который свидетельствует о наличии имущественного права у его владельца. Один важный момент – обязательное и четкое соблюдение форм и реквизитов, которые установлены действующими нормативно-правовыми документами. Ценная бумага может появиться лишь в результате эмиссии. Данный процесс представляет собой определенную последовательность действий эмитента (это органы власти, юридическое лицо, которые несут определенные обязательства перед собственниками данных документов по обеспечению прав, непосредственно закрепленных за ними) по размещению этих документов.  Законом Российской Федерации регламентируются все отношения, возникающие в результате.

Законом Российской Федерации регламентируются все отношения, возникающие в результате.

Ценная бумага. Классификация

Необходимо отметить, что в рассматриваемом вопросе существует своя классификация. Так, выделяют облигации (они также могут быть государственными), вексель, чек, депозитные сертификаты, а также разнообразные акции и другие ценные бумаги. С большинством из них работа осуществляется банковскими учреждениями. Следует сказать, что есть разные классификационные признаки. Например, все ценные бумаги в зависимости от того, кем выпущены, подразделяются на банковские, государственные, а также выдаваемые юридическими лицами. Ценная бумага зачастую оформляется на специализированном бланке стандартной формы. В нем должно содержаться наименование, дата оформления, номинальная стоимость, полное название и местоположение эмитента, срок платежа, а также вид доходности. Что касается последнего пункта, то владелец может претендовать на получение процентов, дисконта. Есть также беспроцентные ценные бумаги.

Облигации

Это еще один составной элемент в рассматриваемом вопросе. Они являются долговым обязательством, которое выдается либо предприятием, либо государством при выпуске ими внутреннего займа. Облигация дает право владельцу претендовать на доход в форме процентов.

Вексель

Ценная бумага с таким наименованием свидетельствует о наличии безоговорочного долгового обязательства банка оплатить в установленный срок оговоренную сумму ее держателю.

Чек

Этот вид не менее распространен, чем те, что были рассмотрены выше. Он содержит распоряжение банковскому учреждению выдать определенную сумму его владельцу.

Депозитные сертификаты

Их еще называют сберегательными. Они удостоверяют сумму, которую ее держатель внес в банк. Помимо этого, депозитный сертификат подтверждает право вкладчика получить внесенную им ранее сумму с установленными процентами.

Акция

Данная ценная бумага выпускается предприятием, организационно-правовая форма которого – акционерное общество. Ее владелец имеет право претендовать на получение определенного процента прибыли в виде дивидендов. Помимо этого, акционер может принимать участие в управлении, а также получить часть имущества предприятия, которое останется в случае его ликвидации.

В заключение

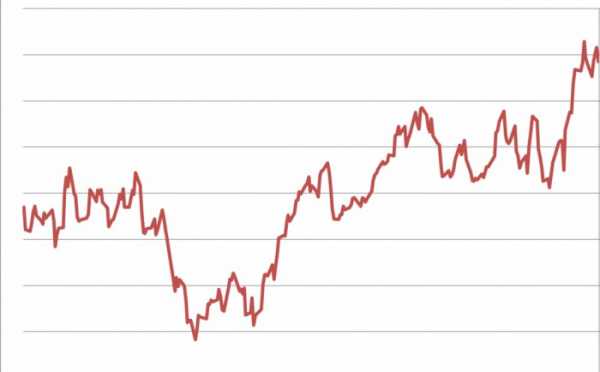

На сегодняшний момент акции являются наиболее эффективным вложением денежных средств (если речь идет о ценных бумагах крупных предприятий и корпораций). Они вполне доступны частным лицам.

fb.ru

Виды ценных бумаг! Подробно и понятно для каждого!

Приветствую, друзья. С вами Виктор Самойлов. Я продолжаю серию статей, посвященных ценным бумагам и торговле ими, и в этот раз остановлюсь на видах ценных бумаг. В современном мире выделяют множество разновидности подробных документов, и сейчас хочу перечислить наиболее значимые из них, которые часто используются.

Ценные бумаги – это особый вид документов, который предоставляет вам определенные права, при этом не накладывая обязанностей. В законодательстве всех цивилизованных стран для ценных бумаг предусмотрено отдельное место ввиду их повышенной значимости для бизнеса и экономики в целом. Ценные бумаги – это отличный инструмент для инвестирования, а также используются для ведения бизнеса и спекуляции. Более детально обо всем этом было расписано в статье «Рынок ценных бумаг», а сейчас я более детально остановлюсь на видах и опишу каждый из них.

Оглавление:

- Виды ценных бумаг: подробная характеристика!

- Классификация ценных бумаг!

- Как использовать ценные бумаги?

- Как торговать ценными бумагами «простому смертному»?

- На завершение!

Виды ценных бумаг: подробная характеристика!

Для начала стоит отметить, что в разных странах законодательство предусматривает разную классификацию. Так, к примеру, в России не относят к таковым опционы, и вообще законодательством подобные контракты никак не регулируются. Тем не менее, в мире это весьма популярная ценная бумага, использующаяся в бизнесе и для спекуляции. Сейчас будут перечислены разновидности, которые чаще всего применяются в мире, а не только в России. Это позволит более глубоко изучить вопрос.

- АКЦИИ. Пожалую, акции – это первое, что приходит на ум, когда речь заходит о ценных бумагах. Акции больше всего распространены на фондовой бирже, они у всех на слуху, даже если человек далекий от инвестирования и бизнеса.

Акция – это ценная бумага, которая свидетельствует о праве держателя на долю в компании, которая выпустила её. Доля пропорциональна пакету акций у держателя. По акции можно получать дивиденды, а также продать её в любой момент, получив за неё деньги. Кроме того, акции предоставляют вам право голоса на совете директоров, хотя значимыми голосами обладают лишь держатели приличного пакета.

Кто эмитент? Эмитент, т.е. лицо, выпустившее ценные бумаги – это корпорация. Только юридические лица специальной формации (ОАО или ЗАО) смогут выпускать свои акции. В отличие от стандартных ООО, уставной капитал акционерных обществ определяется не деньгами, а количеством акций. Впрочем, каждая акция имеет свою рыночную стоимость, поэтому при желании можно рассчитать уставной капитал и в деньгах.

Обратите внимание, что акции могут выпускать как ОАО (открытые акционерные общества), так и ЗАО (закрытые акционерные общества). Отличие в том, что акции первых можно легко купить на фондовой бирже, а вот вторыми обладают лишь сотрудники компании. Так, если человек не является сотрудником ЗАО, он не имеет права покупать акции компании и получать по ним дивиденды. По этой причине, инвесторов интересуют только ОАО, ведь именно на их акциях можно заработать.

Какие права дает? Акция – это имущественная ценная бумага, которая свидетельствует о том, что вы обладаете частью определенного имущества. Исходя из этого, у акционера возникают следующие права:

- Получать дивиденды, т.е. часть прибыли компании, в которую он вложился. Именно на дивидендах зарабатывает большинство инвесторов. Они выплачиваются регулярно, когда у компании есть прибыль. Часть чистого дохода идет на капитализацию, т.е. расширение, а часть – на выплаты акционерам. Размер выплат решается на совете директоров.

- Управлять компанией на совете директоров. Каждый акционер имеет право голоса, который равен доле в компании. Чем больше у вас акций – тем значимее ваш голос и сильнее влияние. Именно по этой причине практически в любой компании идет борьба за контрольный пакет (50% + 1). Получив его, акционер становится единоличным главой компании, ведь его голос будет цениться выше, нежели все остальные вместе взятые.

Само собой, акционер в любой момент может продать свои акции и получить за них деньги, а при разделе компании он имеет право на соответствующую часть имущества.

Другие особенности:

- Существует 2 разновидности акций: обыкновенные и привилегированные. Первые предоставляют вам право голоса на совете директоров, но при этом вы можете как получить дивиденды, так и не получить их, если это будет решено на заседании совета директоров. Привилегированные акции не дают права голоса, но зато дивиденды по ним выплачиваются регулярно, вне зависимости от желания правления компании. К тому же, минимальный размер этих дивидендов должен быть указан в самой акции. Выплаты по привилегированным акциям никогда не могут быть ниже, чем по обыкновенным. Выходит, что покупка привилегированных акций выгодная для инвесторов, стремящихся исключительно получать доход, а обычных – для тех, кто хочет управлять компанией. Обратите внимание, что стоимость обыкновенных акций для российских компаний выше, нежели привилегированных.

- В случае банкротства компании, акционеры получают свои деньги в самую последнюю очередь как собственники этой самой компании. По этой причине, инвестиции в акции молодых и неопытных организаций довольно рискованны.

- Купить акции можно на фондовой бирже или при помощи личного договора с акционером. Как правило, инвесторы пользуются первым способом, потому что личные договора заключаются исключительно на большие суммы.

Как использовать? Акции используются как с целью инвестирования, так и для бизнеса или спекуляции. Инвесторов интересуют дивиденды и возможность застраховать вклады от инфляции. Бизнесмены – это эмитенты ценных бумаг, их компании выпускают акции для того, чтобы привлечь инвесторский капитал. Спекулянтов интересуют ни дивиденды, а динамика цен на акции, которая может быть довольно высокой. Акции компаний постоянно изменяются в цене, иногда повышаются, а иногда снижаются. Задача спекулянта – купить актив дешевле, а продать дороже.

Таким образом, акции – это самый распространенный вид ценных бумаг, а использовать их можно разными методами и с разными целями. Одни применяют акции для заработка, другие – для эффективного ведения бизнеса, а третьи при помощи этих ценных бумаг пытаются захватить власть в компании.

- ОБЛИГАЦИИ. Эта разновидность ценных бумаг лишь немного уступает акциям по популярности. Облигация представляет собой долговую ценную бумагу, которая свидетельствует о том, что у эмитента есть долг перед держателем. По сути, принцип работы с облигацией аналогичен стандартному кредитному договору, вот только займ вы предоставляете не частному лицу, а целой корпорации, оттого и рисков у вас меньше. По облигациям можно зарабатывать на порядок больше, чем по банковским депозитам, чем и пользуются многие инвесторы. Облигация не дает вам право на часть прибыли компании, но зато способна обеспечить неплохой процент дохода, который будет стабилен и никак не зависит от успехов эмитента.

Кто эмитент? Эмитентом облигации, ровным счетом как и акции, является корпорация, частные лица не могут выпускать эти ценные бумаги. Кроме того, облигация может быть и государственной. Таким образом, эмитентами облигаций могут быть как частные компании, так и целое государство.

Какие права дает? Как уже упоминалось выше, облигация – это долговая ценная бумага, которая свидетельствует о долге эмитента перед держателем. Соответственно, ваши права аналогичны с правами кредитора. Так, вы можете требовать оплату долга, указанного в облигации, спустя оговоренное время и в оговоренной сумме. Как именно выплачивается долг – определяется индивидуально у каждой компании, более подробно об этом и других моментах, связанных с облигациями, вы можете прочитать в статье «Что такое облигации?»

Дополнительные особенности:

- В случае банкротства компании, долги по облигациям выплачиваются одними из первых, поэтому рисков у вас на порядок меньше, чем в случае с акциями. Тем не менее, рекомендуется выбирать исключительно крупные и надежные компании для кредитования, чтобы впоследствии не возникало никаких проблем.

- Государственные облигации – это не только источник дохода, но и возможность для миграции. Так, многие страны предоставляют крупным инвесторам вид на жительство или даже гражданство, чтобы привлечь к себе иностранный капитал. Пожалуй, инвестиции в этот инструмент – лучший способ миграции для состоятельного человека, готового вложить свои деньги.

- Облигацию, как и любую ценную бумагу, можно в любой момент продать на фондовой бирже, поэтому деньги вы можете получить даже до того момента, как истечет срок погашения долга. Цены на облигации, как правило, остаются неизменными, ведь выплаты по ним производятся фиксированные, вне зависимости от успехов компании. Сильно просесть эти цены могут только в том случае, если компания будет стоять на грани банкротства (риск того, что деньги не будут выплачены, становится выше).

Как использовать? Для спекуляции облигации вообще не используются, ведь динамика цен на них – минимальна. А вот для инвестиций и бизнеса ценные бумаги востребованы. Инвесторов привлекают высокие проценты по облигациям, а руководство крупных компаний с их помощью привлекает дополнительный инвесторский капитал, не распродавая собственные доли акций и не производя новую эмиссию (выпуск дополнительный акций понижает рыночную стоимость на них).

- ОПЦИОНЫ. Как я уже упоминал выше, опционы в России к ценным бумагам не относятся. Мало того, они вообще с законодательной точки зрения не существуют. Тем не менее, инструмент довольно интересный и удобный как для бизнеса, так и для спекуляции, поэтому оставлять его в стороне нельзя.

Опцион – это ценная бумага, которая дает вам право купить или продать определенный товар спустя время по текущей рыночной цене. К примеру, если сейчас цена определенного товара составляет 100 у.е., а через полгода она будет равна 110 у.е., то при условии наличия соответствующего опциона, вы можете приобрести товар за 100 у.е., чем существенно сэкономив деньги. Предприниматели часто используют опционы для минимизации своих рисков, предпочитая купить ценную бумагу, но зато потом быть спокойным на счет того, что цена товара может резко взлететь.

Кто эмитент? Продать опцион может кто угодно, никаких ограничений по этому поводу нет. Как правило, эмитентами выступают частные лица либо корпорации. К примеру, опционы могут продавать биржевые спекулянты или компании, занимающиеся добычей определенного вида ресурсов. При желании, партнеры могут договориться о том, что к основному договору будет прикреплен еще и опцион. При этом одна сторона получает фиксированную стоимость опциона, а другая – исключает свои риски.

Какие права дает? Опцион дает вам исключительное право купить или продать определенный товар или актив спустя указанный срок по оговоренной заранее цене, а также в прописанном количестве. Обратите внимание, что опцион, в отличие от фьючерса, не накладывает на вас обязанность. Так, вы имеете право совершить покупку, а можете этого и не делать, если рыночная цена на момент совершения сделки окажется для вас более выгодной, чем была на момент покупки опциона. Выходит, что держатель данного вида ценной бумаги полностью исключает свои риски, за что платит эмитенту фиксированную сумму. Более подробно об этом вы можете прочитать в статье «Что такое опцион?»

Дополнительные особенности:

- Альтернатива опционам на фондовой бирже – так называемые фьючерсы. Суть практически такая же самая, вот только фьючерс – это не ценная бумага, а договор. По нему стороны договариваются о купле-продаже определенного товара по заранее оговоренной стоимости. Выходит, что у вас теперь есть не только права, но и обязанности совершить сделку, вне зависимости от того, выгодно это вам или нет. В свою очередь, платить за фьючерс не нужно, это просто дополнительная договоренность между сторонами.

- Иногда опционы используются для спекулятивный целей. Так, спекулянт может сделать прогноз на соответствующее направление курса, а потом продавать соответствующие опционы, либо покупать их, а потом зарабатывать на разнице цены товара по опциону и рыночной. В целом, так можно заработать, но есть вариант несколько попроще – биржа опционов в интернете. Здесь принцип работы настолько прост, что поймет его даже сторонний от финансов человек. Впрочем, для заработка потребуется грамотная подготовка, о который я расскажу ближе к концу статьи. А сейчас рекомендую посмотреть следующий видеоролик:

- Опционы продаются на различные товары или активы. Так, вы можете купить опцион на валюту, акции, нефть, золото, технику и т.д. Чаще всего этот инструмент применяется по отношению к валюте, сельскохозяйственной продукции и полезным ресурсам.

Как использовать? Применяют опционы для бизнеса или спекуляции. Предприниматели при помощи данного инструмента страхуют (хеджируют) свои риски, опасаюсь сильных колебаний на рынке. Спекулянты же пользуются опционами для заработка. К примеру, спекулянт может приобрести опцион на право купить определенный товар в количестве 100 единиц по 200$ за штуку. Если спустя время рыночная стоимость товара вырастет до 220$, то спекулянт сможет совершить выгодную сделку, затем продать товар по рыночной цене и заработать по 20 долларов за каждую единицу. Есть и другие схемы заработка.

В целом, опционы – неплохой инструмент как для заработка, так и для страхования рисков при ведении бизнеса. Предпринимателям он позволяет с точностью просчитать, сколько денег нужно будет потратить на закупки, а спекулянты, при грамотном подходе, могут заработать на ценной бумаге. Настоятельно рекомендую обратить внимание на биржу опционов в интернете. Здесь я торгую уже 5 лет и зарабатываю вполне неплохо. При условии хорошей подготовки, преуспеть сможет каждый.

- ВЕКСЕЛЯ. Вексель – это еще одна разновидность долговых ценных бумаг, но на этот раз должником может выступать не только корпорация, но и частное лицо. Вексель свидетельствует о том, что у его эмитента есть долг перед держателем, который он обязан выплатить спустя определенное время в оговоренном месте. Данная ценная бумага регулируется отдельным законом, причем на международном уровне. Его используют предприниматели для совершения сделок с отсрочкой платежа, либо для выдачи ссуд и кредитов частными лицами.

У векселя есть целый ряд преимуществ перед кредитным договором или долговой распиской. Так, обязательства по векселю есть абсолютными, и они не могут быть списаны из-за временной неплатежеспособности должника. По этой причине, многие кредиторы предпочитают именно векселя. Более подробно об этом расписано в статье «Что такое вексель простыми словами?»

Кто эмитент? Выписать вексель может любое лицо, как физическое, так и юридическое. Единственный, кто не может этого сделать – это государство. По закону государственные органы не в праве выписывать векселя, поэтому это является прерогативой исключительно частных лиц и корпораций. Держателем векселя также может быть любой человек.

Какие права дает? Держатель векселя имеет право требовать оплату долга в указное время и в указанном месте. В этом, по сути, и заключается принцип работы с векселями. Система практически полностью совпадает с кредитным договором или долговой распиской. Платеж по векселю, к слову, единоразовый, т.е. нельзя обязать должника каждый месяц платить проценты.

Дополнительные особенности:

- Вексель, в отличие от того же кредитного договора или долговой расписки, можно продать банку, другому лицу либо на фондовой бирже. Как правило, векселя используются как платежное средство. Так, с их помощью можно рассчитаться за товар или услуги, либо погасить собственный долг. В этом и заключается преимущество ценных бумаг – их можно легко продать в любой момент.

- Векселя могут быть с процентами или без, все зависит от вашей договоренности. Вообще, разновидностей векселей существует довольно много, более детально все это разобрано в статье по ссылке выше.

- Если вы передаете вексель другому лицу – то несете вместе с должником солидарную ответственность. Так, если он не сможет выплатить долг – эта обязанность ляжет на вас. Эту ответственность несут все лица, у которых на руках был этот вексель, и которые его продали. Выходит, что чем больше у векселя было держателей – тем он надежнее.

Как использовать? Как правило, векселя применяют либо в бизнесе, либо частными лицами для своих повседневных сделок. Для спекулянтов вексель не имеет особой ценности, т.к. его рыночная стоимость хоть и постоянно повышается, но делает это крайне «вяло». Цена векселя растет из-за того, что приближается срок выплаты по нему, но заработать на этой динамике можно не больше, чем дав собственный кредит. Иногда векселя используют инвесторы, занимающиеся частным кредитованием. Для них данная ценная бумага служит хорошим способом закрепления долга.

- ЧЕКИ. Чек – это ценная бумага, которая дает вам право обналичить или перевести на свой счет определенную сумму со счета эмитента. Для инвестиций эта ценная бумага совершенно не подходит, она используется лишь как средство оплаты за товар или услугу. По этой причине я не стану расписывать о чеках слишком много. Скажу лишь, что эмитентом, как правило, вступает корпорация, в то время как держателем может быть любое лицо.

- ДЕПОЗИТАРНЫЕ РАСПИСКИ. Это альтернатива акциям с теми даже особенностями. Единственное отличие – депозитарные расписки российских компаний вращаются на международном рынке, в то время как акции – на отечественном. Выходит, что купить депозитарную расписку может иностранец, но права она дает те же самые, что и акция.

- ПРИВАТИЗАЦИОННЫЕ ЦЕННЫЕ БУМАГИ. Они дают вам право приватизировать часть государственной собственности и в последнее время часто распространены. Государство все больше распродает имущество, проводя так называемую политику капитализации. Купить часть государственной собственности – это достаточно перспективно, ведь грамотный предприниматель при условии наличия достаточного стартового капитала способен сделать из госкомпании прибыльный и перспективный бизнес.

Соответственно, эмитентом данного вида ценных бумаг является государство, держателем – частное лицо или корпорация. Приватизационные ценные бумаги дают вам право на часть государственной собственности, используют их только для бизнеса, спекулировать ими при всем желании не получится.

- ДРУГИЕ РАЗНОВИДНОСТИ. Есть еще несколько разновидностей ценных бумаг, которые прописаны в российском законодательстве, но все же менее распространены и совершенно неинтересны для инвесторов. По этой причине писать о них здесь не буду. Вы же можете ознакомиться с их краткой характеристикой в Таблице видов ценных бумаг.

Классификация ценных бумаг!

Помимо разновидностей, ценные бумаги разделяются на еще несколько подвидов, которые сейчас кратко опишу:

- По виду держателя: принадлежащие частным лицам, корпорации или государству. Думаю, здесь все должно быть понятною. Разные ценные бумаги могут находиться в собственности разных лиц, если на то нет законодательного ограничения. Большинство из них могут принадлежать как физическому лицу, так и юридическому, или даже государству.

- По виду эмитента: частные, корпоративные и государственные. Здесь также сложного ничего нет. Ценные бумаги могут выпускать частные лица (векселя, опционы), корпорации (акции, облигации), или даже государство (облигации, приватизационные ценные бумаги).

- По привязанности к держателю: именные и на предъявителя. Выплаты по первым получает лицо, которое прописано в ценной бумаге, в то время как по вторым – тот, кто в настоящий момент фактически владеет ценной бумагой. Впрочем, передать права по именным ценным бумагам также возможно путем специальной надписи (индоссамента).

Как использовать ценные бумаги?

- Для инвестирования. Это наиболее традиционный способ заработка на ценных бумагах, который не накладывает на вас слишком больших рисков. Тем не менее, много заработать таким способом также не получится. Больше 100% в год при наилучшем раскладе вряд ли удастся получить, поэтому для тех, кто ищет способ заработка больших денег, инвестиции не подходят. Тем не менее, вложения в ценные бумаги – отличный способ создать источник пассивного дохода, а также защитить деньги от инфляции и пр. внешних факторов. Главное – подойти к работе грамотно и выбрать надежный инструмент.

- Для бизнеса. Ценные бумаги – неотъемлемый атрибут бизнеса, особенно если речь идет о крупных компаниях. Довольно часто предприниматели привлекают к себе инвесторский капитал при помощи ценных бумаг, иногда с их использованием проходят сделки между бизнесменами. Предприниматель не ставит перед собой целью заработать на ценных бумагах, по крайней мере, прямого дохода он не получает. Но зато их использование существенно облегчает ведение бизнеса и создает дополнительные перспективы.

- Для спекуляции. Большинство участников рынка ценных бумаг – это спекулянты. Они пытаются заработать на динамике стоимости ценных бумаг. При этом им необходимо сделать правильный прогноз, т.е. предсказать, куда курс будет двигаться в будущем. При том условии, что спекулянт, он же трейдер, работает по торговой стратегии – сделать это не так уж и сложно. Тем не менее, работа связана с риском, но и заработать здесь можно в разы больше, чем традиционными инвестициями. Чтобы стать трейдером на фондовой бирже – необходимо иметь как минимум 1000$, но есть и альтернатива для простого человека с небольшими доходами, о которой речь пойдет далее.

Как торговать ценными бумагами «простому смертному»?

Если вы хотите заработать на динамике курса акций или любых других активов, но при этом не обладаете достаточным капиталом и умениями для работы на фондовой бирже – можете воспользоваться альтернативным вариантом – биржей бинарных опционов в интернете, о который выше было опубликовано видео.

Торговля на бирже опционов на порядок проще, чем на традиционной фондовой бирже. Так, вам необходимо лишь предсказать направление, в котором будет двигаться цена, после чего открыть один из двух опционов: Выше или Ниже. Если прогноз окажется верным – вы получаете фиксированную прибыль, а если нет – фиксированный убыток. Более подробно об этом я рассказывал в видеоролике выше. Также для лучшего понимания вопроса можете посмотреть видео, посвященное одной из самых простых торговых стратегий.

Заработать на бирже опционов сможет каждый, но только при том условии, что он подготовится к торговле, изучит торговую стратегию и будет относиться к работе серьезно. Где же проходить обучение? Сделать это можно на данном сайте, весь материал совершенно бесплатен. Начинать рекомендую со статьи «Как заработать на бинарных опционах? Секрет успеха Виктора Самойлова!» Подготовка занимает, как правило, около 10-15 часов в совокупности, и после этого вы можете либо продолжать изучать материал для еще большей уверенности в собственных силах, либо делать первые шаги на бирже. В любом случае, деятельность перспективная и не менее доходная.

На завершение!

Итак, сегодня вы узнали о видах ценных бумаг, о том, кто их выпускает, кто и как использует, а также как на них можно заработать. Думаю, теперь у вас есть как минимум начальные представления о рынке ценных бумаг, что, несомненно, пригодится в будущем. При желании вы можете попробовать себя в роли трейдера на бирже опционов, и если сделаете все грамотно и не пожалеете времени на подготовку – сможете достаточно стабильно зарабатывать, а также получить немало полезного опыта.

Всем успехов и состоятельной жизни!

Искренне ваш, Виктор Самойлов!

>

>

pamm-trade.com

2.Виды ценных бумаг

Существуют десятки разновидностей ценных бумаг. Они отличаются закрепленными в них правами и обязательствами инвестора (покупателя ЦБ) и эмитента (того, кто выпускает ЦБ).

2.1. Основные и производные.

В качестве основных ценных бумаг выступают акции, облигации, казначейские обязательства государства (ноты, векселя, депозитные сертификаты и др.), являющиеся правами на имущество, денежные средства, продукцию, землю и другие первичные ресурсы.

Акция – эмиссионная ценная бумага, закрепляющая права ее держателя (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении и на часть имущества, остающегося после его ликвидации.

Облигация – это долговое обязательство, в соответствии с которым эмитент гарантирует инвестору выплату определенной суммы по истечении определенного срока и выплату ежегодного дохода в виде фиксированного или плавающего процента.

Вексель – письменное договорное обязательство, составленное в установленной законом форме и дающее его владельцу безусловное право требовать по наступлению конца срока с лица, выдавшего обязательство, уплаты оговоренной в нем денежной суммы.

Депозитный сертификат – письменное свидетельство кредитных учреждений о депонировании денежных средств, удостоверяющее право вкладчика на получение депозита.

Производные ценные бумаги – ценные бумаги, удостоверяющие право владельца на покупку или продажу основных ценных бумаг. К числу таких бумаг можно отнести опционы, финансовые фьючерсы.

Опцион – это двусторонний договор о передаче прав на покупку или продажу определенного базисного актива по определенной цене на определенную будущую дату. Если владелец опциона может отказаться от реализации своего права, потеряв при этом денежную премию, которую он выплатил контрагенту, то фьючерсная сделка является обязательной для последующего исполнения.

Финансовый фьючерс – контракт, по которому инвестор, заключающий его, берет на себя обязательство по истечении определенного срока продать своему контрагенту (или купить у него) определенное количество биржевого товара (или финансовых инструментов) по обусловленной цене. Если владелец опциона может отказаться от реализации своего права, потеряв при этом денежную премию, которую он выплатил контрагенту, то фьючерсная сделка является обязательной для последующего исполнения.

2.2. Срочные и бессрочные.

По срокам погашения ценные бумаги делятся на срочные и бессрочные.

По общепринятой практике срочные ценные бумаги бывают:

краткосрочными – со сроком погашения до 1 года,

среднесрочными – от 1 года до 5 лет,

долгосрочными – свыше 5 лет (по долговым обязательствам Российской Федерации – от 5 до 30 лет).

К бессрочным ценным бумагам относятся фондовые инструменты, не имеющие конечного срока погашения – акции, бессрочные облигации, выпускаемые государством (например, консоли).

2.3. Бумажные,безбумажные, документарные и бездокументные.

В прошлом ценные бумаги существовали исключительно в физически осязаемой, бумажной форме и печатались типографическим способом на специальных бумажных бланках – бумажные ценные бумаги, с достаточно высокой степенью защищенности от возможных подделок. В последнее время в связи со значительным увеличением оборота ценных бумаг многие из них стали оформляться в виде записей в книгах учета, а также на счетах, ведущихся на различных носителях информации, то есть имеют безбумажную (безналичную) форму. Счета, предназначенные для хранения акций, называются «счетами депо». Безналичная форма выпуска ЦБ гарантирует владельцу защиту ценной бумаги от подделки и максимальную ликвидность, т. е. возможность продать или купить с минимальными издержками и быстро оформить сделку.

Документарные ценные бумаги – форма ценных бумаг, при которой владелец устанавливается на основании предъявления оформленного надлежащим образом сертификата ценной бумаги или, в случае депонирования такового, на основании записи по счету депо.

Бездокументарные ценные бумаги – форма ценных бумаг, при которой владелец устанавливается на основании записи в системе ведения реестра владельцев ценных бумаг или, в случае депонирования ценных бумаг, на основании записи по счету депо.

2.4. Именные, ордерные, на предъявителя.

На основании различий в правах владельца ценных бумаг при совершении операций с ними ценные бумаги делятся на именные, ордерные и на предъявителя.

Именной ценной бумагой признается документ, выписанный на имя конкретного лица, который только и может осуществить выраженное в нем право. Такие ценные бумаги обычно могут переходить к другим лицам, но это связано с выполнением целого ряда формальностей и специально усложненных процедур, что делает этот вид ценных бумаг малооборотоспособным.

Ордерная ценная бумага – составляется на имя первого держателя с оговоркой «по его приказу». Соответственно, ордерная бумага передается другому лицу путем совершения передаточной надписи. Ордерными бумагами по российскому законодательству могут быть чек, вексель, коносамент.

Предъявительской является такая ценная бумага, в которой не указывается конкретное лицо, которому следует произвести исполнение. Лицом, уполномоченным на осуществление выраженного в такой ценной бумаге права, является любой держатель ценной бумаги, который лишь должен ее предъявить. Указанный вид ценной бумаги обладает повышенной оборотоспособностью, так как для передачи другому лицу прав, удостоверяемых ценной бумагой, достаточно простого ее вручения этому лицу и не требуется выполнения каких-либо формальностей. Примерами такого рода ценных бумаг являются государственные облигации, банковские сберегательные книжки на предъявителя, приватизационные чеки и т.д.

2.5. Государственные, корпоративные, частные.

По форме собственности эмитента ценные бумаги делятся на государственные, корпоративные и частные.

Государственные ценные бумаги обычно охватывают фондовые инструменты, выпущенные или гарантированные правительством от имени государства, его министерствами и ведомствами, муниципальными органами власти.

В зависимости от эмитента государственные ценные бумаги подразделяются на правительственные (казначейские) и выпускаемые правительственными учреждениями. В зависимости от их свойств обращаемости на фондовых рынках они подразделяются на рыночные и нерыночные. Рыночные обязательства могут свободно продаваться и покупаться на открытом рынке. Нерыночные долговые инструменты такими свойствами не обладают. Обычно они эмитируются государством для привлечения средств мелких индивидуальных инвесторов (широких слоев населения) и специальных финансовых институтов.

К государственным ценным бумагам России относятся:

· Государственные краткосрочные обязательства (ГКО),

· Государственные долгосрочные обязательства (ГДО),

· Облигации внутреннего валютного займа (ОВВЗ),

· Золотой сертификат,

· Краткосрочные обязательства (КО),

· Облигации федерального займа (ОФЗ),

· Облигации государственного сберегательного займа (ОГСЗ).

Выпуск Государственных краткосрочных бескупонных облигаций (ГКО) используется с целью привлечения средств на финансирование государственных расходов и покрытия дефицита федерального бюджета.

· Облигации федерального займа (ОФЗ) являются основным видом среднесрочных бумаг, выпускаемых Правительством РФ для финансирования бюджетного дефицита.

Облигации Государственных Сберегательных Займов (ОГСЗ) выпускаются Правительством РФ для покрытия дефицита бюджета. ОГСЗ предоставляет право на получение дохода выше уровня доходности по другим видам государственных ценных бумаг.

Золотые сертификаты, выпущенные Минфином РФ в 1993г. сроком на 1 год, были размещены в 1994 году. Гарантированная доходность по сертификату начисляется ежеквартально. На золотой сертификат распространяются налоговые льготы.

К ценным бумагам корпораций относятся обязательства корпораций перед кредиторами о выплате в установленные сроки долга, а также процентов по полученным займам. Как правило, целью выпуска корпорациями акций и облигаций является мобилизация долгосрочного капитала. В РФ крупнейшими корпорациями являются «Газпром» и РАО «ЕЭС России». Как и акции, облигации являются фондовыми бумагами, но в отличие от акций, которые представляют собственный капитал корпораций, облигации являются выразителями заемного капитала, т.е. для корпорации они являются «долговыми бумагами». Доходы, получаемые от ценных бумаг государства, в отличие от корпоративных ценных бумаг, имеют льготное налогообложение.

Многие ценные бумаги выпускаются частными компаниями или физическими лицами и потому получили название частных (коммерческих). Частные инструменты фондового рынка являются менее надежными по сравнению с государственными, по которым правительство гарантирует выполнение условий выпуска.

К частным ценным бумагам относятся векселя и чеки.

Вексель – это ценная бумага, составленная в строго определенной форме, удостоверяющая денежное долговое обязательство векселедателя (должника), уплатить по наступлению, срока указанного векселем определенную сумму векселедержателю (владельцу векселя, кредитору). Вексель может быть простым и переводным. Простой вексель является именной ценной бумагой, поскольку в нем указывается наименование не только плательщика, но и получателя денежных средств. Причем в роли плательщика здесь выступает сам векселедатель, а получателем средств является лицо, в пользу которого выписан вексель.

Чеком признается ценная бумага, содержащая ничем не обусловленное письменное распоряжение чекодателя банку уплатить держателю чека указанную в нем сумму. Банк выдает чекодателю специальную чековую книжку (лимитированную или нелимитированную) с определенным числом чеков. Чек является сугубо срочной ценной бумагой, так как срок его действия определен законодательством и составляет 10 дней с момента выписки. Чеки могут быть именными, ордерными и предъявительскими.

studfiles.net

Классические Виды Ценных бумаг

Ценная бумага — документ в письменном виде, составленный по утвержденной форме и имеющий защиту от подделки, который удостоверяет собой имущественные права, наступающие при его предъявлении. В зависимости от закрепляемых прав выделяют виды ценных бумаг.

Сами ценные бумаги определяют такие имущественные права как право требования уплаты указанной в ней денежной суммы, передача имущества и т.д. Передача прав по ценным бумагам невозможна без передачи самих документов.

Основные виды ценных бумаг сводятся к следующим: облигация, государственная облигация, чек, вексель, сберегательный сертификат, депозитный сертификат, акция, банковская сберкнижка на предъявителя, приватизационные бумаги.

По субъектам прав виды ценных бумаг различают такие: именные, предъявительские, ордерные.

Именные бумаги обязательным реквизитом имеют указание конкретного лица, которому принадлежит ценная бумага. Все имущественные права по ней принадлежат только названному в ней лицу. К ним относятся именные акции, облигации, депозитные сертификаты и т.д.

В ценных бумагах на предъявителя не указывают конкретное лицо, а все права на нее принадлежат ее фактическому владельцу. К таким документам относя выигрышные лотерейные билеты, сберегательные и банковские сертификаты на предъявителя, облигации на предъявителя и т.д.

В ордерных ценных бумагах указывают лицо, которое имеет право получать имущественные права. Обладатель ордерной бумаги может осуществлять эти права самостоятельно или назначить для этого другое лицо.

Сущность и виды ценных бумаг определяются многими факторами. Прежде всего нужно знать, что в мировой практике они делятся на два крупных класса: основные и производные.

Основными называются ценные бумаги, определяющие имущественные права на определенные активы (деньги, капитал, товар, имущество, ресурсы и т.д.). В свою очередь основные бумаги делятся на более конкретные подгруппы, которыми являются первичные и вторичные документы. Первичные основаны на активах, в которые не включаются сами по себе ценные бумаги (закладные, акции, облигации, векселя и пр.). Ценные бумаги вторичного порядка выпускаются на базе первичных и являются документами на ценные бумаги (такие как депозитарные расписки, варранты и др).

Существует множество разновидностей ценных бумаг, которые отличаются по закрепленным за ними правам держателей и эмитентов. В связи с этим выделяют классические виды ценных бумаг.

Вексель – денежное обязательство должника в письменной форме о возврате долга, которое законодательно регулируется вексельным правом.

Акция – это единичный вклад в изначальный уставной капитал, формируемый акционерным обществом, с вытекающими правами и правилами.

Облигация – долговое обязательство единичного характера, которое заключается в гарантировании возврата денежной суммы по истечении определенного юридически срока с уплатой определенного дохода или без нее.

Коносамент – контракт международной формы, заключенный на перевозку груза, которые удостоверяет погрузку груза, его перевозку и право на получение.

Банковский сертификат — свидетельство о сберегательном (депозитном) вкладе средств в банк, при котором последний обязуется выплатить данный вклад с установленными процентами через определенный по договору срок.

Чек – поручение чекодателя в письменной форме банку выплатить чекополучателю определенную документально сумму денег.

Депозитивный сертификат – документ, который собой удостоверяет право держателей на сумму вклада, которая была внесена в банк, и права держателя сертификата на выдачу в прописанный срок суммы вклада и процентов по нему.

Приватизационный чек – целевая государственная ценная бумага, необходимая для передачи объектов приватизации (долей, акций, имущества) гражданам.

Эти виды бумаг являются самыми распространенными в практике.

fb.ru