Вклады физических лиц могут привлекаться банками которые: ставки депозитов, вклады населения в банк

Привлечение денежных средств во вклады (депозиты): кто имеет право, вкладчики

Пункт 1 ст. 835 ГК РФ гласит о том, что кредитная организация может получить право привлечения денежных средств во вклады, только в случае выданного ей специального разрешения Банком России. Данный вид разрешения имеется у каждого банка, который наделен возможностью осуществлять банковские операции. Лицензии могут отличаться между собой в зависимости от того, в какой валюте привлекаются вклады- исключительно в рублях или же не только в рублях, но и других валютах.

Замечание 1Небанковская кредитная организация, которая проводит депозитно-кредитные операции, имеет право привлекать бюджетные средства юридических лиц во вклады.

Для получения права на привлечение вкладов физических лиц, банки должны иметь следующие лицензии:

- для привлечения денежных средств физ. лиц во вклады в российской валюте;

- для привлечения денежных средств физ.

- генеральную.

Они дают возможность банку привлекать их денежные средства в инвестиции, а также открывать и вести их счета в банке.

Закон о банках

Согласно Закону о банках и банковской деятельности ст. 36 ч.3, вышеперечисленные лицензии могут выдаваться банку, только если дата гос. регистрации была более двух лет назад. Но другим организациям выдача подобных лицензий невозможна.

Нужно брать во внимание, что банкам, которые выполняют функции главного контрагента, запрещается привлекать бюджетные средства физических лиц во вклады, о чем говорится в Федеральном законе «О клиринге и клиринговой деятельности» ч. 9 ст. 5.

Вкладчики

Гражданами, на чье имя делаются вклады в кредитных организациях (инвесторами), имеют право быть как физические лица, так и юридические. А в случаях, указанных в ФЗ, это государственные и муниципальные органы, которые могут управлять бюджетными средствами.

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать заданиеКто может стать вкладчиком

Говоря о физических лицах, стать вкладчиком могут граждане РФ, иностранцы, а также лица не имеющие гражданства, о чем гласит Закон о банках и банковской деятельности статья 37.

Они вправе инвестировать денежные средства в банк, начиная с 14-ти лет, а также самолично ими распорядиться (подп. 3 п. 2 ст. 26 ГК РФ).

Когда вносятся денежные средства в банк на иное лицо, инвестор обретает права вкладчика, по первому требованию к банку или выражая банку другим способом желание применять эти права, в случае, если другое не учтено в договоре банковского вклада.

До того, как 3-е лицо выразило желание пользоваться правами вкладчика тот, кто заключил договор банковского вклада, вправе пользоваться правами вкладчика по отношению тех денежных средств, которые он внес на счет (ст. 842 ГК РФ).

Вкладчиками могут быть также и кредитные организации, вкладывая бюджетные средства в другие компании или Банк России. Данные операции являются одной из форм межбанковского кредитования.

Данные операции являются одной из форм межбанковского кредитования.

В Законе о банках и банковской деятельности ч.3 ст.30 говорится, что вкладчики имеют право на неограниченное количество вкладов и депозитных счетов в различной валюте, только если другое не предусматривается федеральным законом. А в ч. 2 данный закон дополнительно оговаривает это для физических лиц.

Исключением, упомянутым в ФЗ, является ст. 236 БК РФ, которая гласит, что размещение денежных средств на банковские депозиты запрещено, кроме случаев, предусмотренных в этом Кодексе.

Система распределения бюджета на банковских депозитах формируется Правительством РФ и высшими исполнительными органами гос. власти субъектов Российской Федерации.

Компаниям, размещающим в виде исключений денежные средства субъектов РФ на банковские депозиты, куда имеют право вкладывать деньги из федерального бюджета,необходимо отвечать требованиям, которые установлены Правительством РФ к кредитным организациям.

Источники финансирования российских банков

Андрей Земцов, эксперт отдела банковских рейтингов «Эксперт РА»

В последнее время тема рефинансирования российских банков вызывает

оживленные дискуссии в печати. Рост российской экономики требует адекватной финансовой

поддержки со стороны банковского сектора как предприятиям и организациям, так и частным

лицам. На первый план выступает проблема привлечения дешевых ресурсов для российских

кредитных организаций.

Рост российской экономики требует адекватной финансовой

поддержки со стороны банковского сектора как предприятиям и организациям, так и частным

лицам. На первый план выступает проблема привлечения дешевых ресурсов для российских

кредитных организаций.

Банки, ориентированные на активное развитие и расширение своей деятельности в настоящее время сталкиваются с необходимостью привлечения значительных ресурсов

Первичное публичное размещение акций

Однако несмотря на все преимущества следует учитывать, что в действительности

к инструменту IPO смогут прибегнуть лишь немногие банки. К ним относятся наиболее крупные

кредитные институты с государственным участием, а также крупные банки с прозрачной структурой

собственников и понятным, диверсифицированным бизнесом. Несмотря на избыток ликвидности на

фондовом рынке следует понимать, что стоимость банка в силу (специфики активов) оценить

зачастую сложнее, чем стоимость нефтяной компании. По нашим оценкам, хорошую перспективу

при выходе на фондовый рынок имеют банки, занимающие лидирующие позиции на каком-либо

сегменте рынка финансовых услуг. Для повышения стоимости своего бизнеса Юниаструм Банк

выделил систему денежных переводов «Юнистрим» в отдельный банк. При этом, банк «Юнистрим»

и Юниаструм Банк будут проводить IPO по отдельности. Это позволит привлечь больше средств,

за счет понятной и прозрачной структуры операций каждого из банков.

Синдицированное кредитование и облигационные займы

IPO, разумеется, является не единственной формой привлечения банками

финансирования. Хорошей альтернативой размещению акционерного капитала может стать

привлечение синдицированного кредитования и облигационных займов. Эти формы долгового

финансирования активно использовались российскими банками в последние 5-10 лет. Облигационные

займы и синдицированные кредиты являются более дешевым средством привлечения ресурсов, чем

размещение акций. При выпуске облигаций банку необходимо предоставить инвесторам конкретную

информацию о направлении вложений полученных средств. В российской практике облигационные

средства привлекались на развитие факторинговой деятельности (Банк «Национальная факторинговая компания»), ипотечное кредитование (Банк Жилищного Финансирования), потребительское

кредитование (Банк «Русский Стандарт»), на финансирование программ агропромышленному

комплексу (Татфондбанк) и т.

В том же месяце

Газпромбанк получил кредит по ставке LIBOR+0,5% 25 банков на сумму 500 млн долл.

Кредит был организован банками ABN AMRO, The Bank of Tokyo-Mitsubishi UFJ, Ltd и

Sumitomo Mitsui Banking Corporation Europe Limited.

В том же месяце

Газпромбанк получил кредит по ставке LIBOR+0,5% 25 банков на сумму 500 млн долл.

Кредит был организован банками ABN AMRO, The Bank of Tokyo-Mitsubishi UFJ, Ltd и

Sumitomo Mitsui Banking Corporation Europe Limited.

По некоторым параметрам синдицированные кредиты предпочтительнее облигационных займов. Эффективная процентная ставка по кредитам ниже чем доходность облигаций. Кроме того, раскрытие информации о заемщике происходит в том объеме, в каком это было согласовано между банками-кредиторами и банком-заемщиком. Выпуск долговых ценных бумаг предполагает более полное раскрытие информации об эмитенте. Привлечение синдицированного кредита требует предоставления существенно меньшего количества документов.

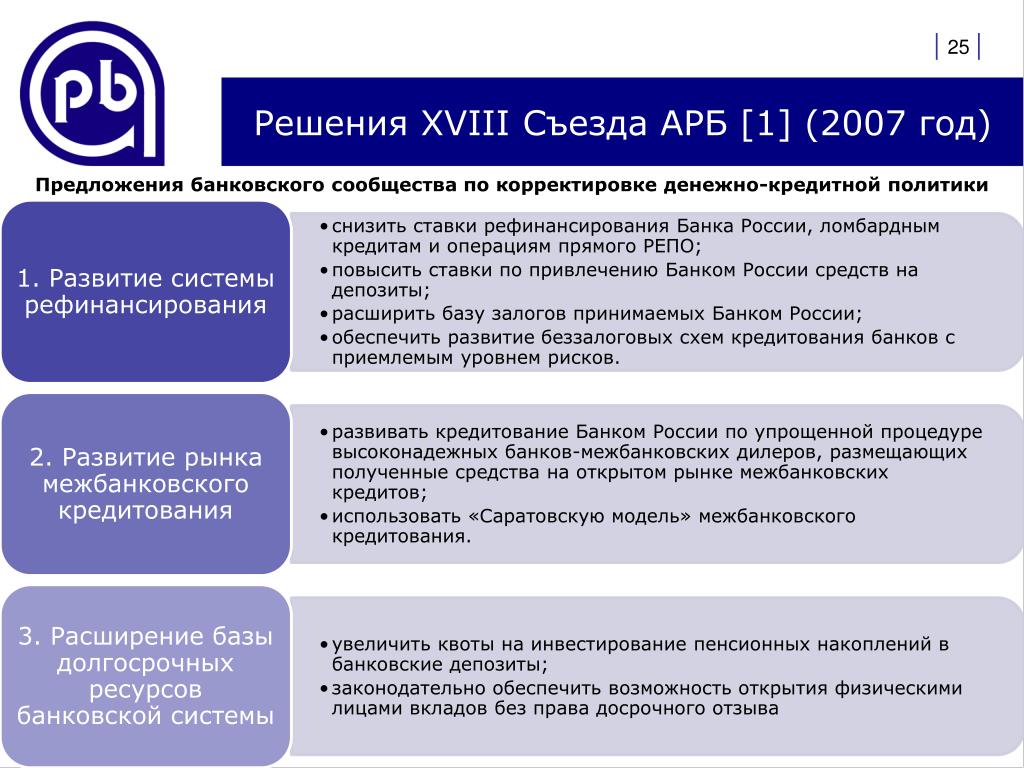

Рефинансирование Банка России

Российские банки неохотно используют такой механизм финансирования как

кредиты Банка России. Основным сдерживающим моментом является, безусловно, достаточно

высокая ставка привлечения средств регулятора рынка (11,5%). Большинство средних и крупных

банков имеют возможность привлекать долговое финансирование под меньшие проценты. К

рефинансированию ЦБ банки прибегают лишь в исключительных случаях недостатка ликвидности.

Основным спросом в связи с этим пользуются именно внутридневные кредиты и операции прямого

РЕПО (на 1 день). Более долгосрочные инструменты практически не используются. В то же время,

позицию регулятора понять можно. Роль центрального банка заключается в том, чтобы выполнять

функции «кредитора в последней инстанции», он не должен составлять конкуренцию другим

источникам финансирования и тем самым искажать рыночные стимулы. В задачи Банка России так же не входят функции т.н. «банков развития», предоставляющих целевое финансирование

банкам на кредитование тех или иных проектов (малый бизнес, агропромышленный комплекс

и т.

Основным сдерживающим моментом является, безусловно, достаточно

высокая ставка привлечения средств регулятора рынка (11,5%). Большинство средних и крупных

банков имеют возможность привлекать долговое финансирование под меньшие проценты. К

рефинансированию ЦБ банки прибегают лишь в исключительных случаях недостатка ликвидности.

Основным спросом в связи с этим пользуются именно внутридневные кредиты и операции прямого

РЕПО (на 1 день). Более долгосрочные инструменты практически не используются. В то же время,

позицию регулятора понять можно. Роль центрального банка заключается в том, чтобы выполнять

функции «кредитора в последней инстанции», он не должен составлять конкуренцию другим

источникам финансирования и тем самым искажать рыночные стимулы. В задачи Банка России так же не входят функции т.н. «банков развития», предоставляющих целевое финансирование

банкам на кредитование тех или иных проектов (малый бизнес, агропромышленный комплекс

и т. п.). В связи с этим критика Центрального Банка в завышении процентных ставок

представляется не вполне обоснованной.

п.). В связи с этим критика Центрального Банка в завышении процентных ставок

представляется не вполне обоснованной.

Межбанковское кредитование

Рынок МБК с трудом оправился от последствий летнего кризиса 2004 года. Межбанковское кредитование также как и финансирование ЦБ носит краткосрочный характер. Большинство кредитов укладываются в однодневный срок, максимум месяц. Однако банки пока еще неохотно открывают лимита на своих контрагентов в результате чего данный механизм не может представлять собой существенного финансового ресурса. Его основное предназначение в настоящее время — «корректировка» баланса и нормативных показателей для соответствия требованиям регулятора.

Депозиты

Депозиты пока являются основным инструментом привлечения финансирования

для российских банков. За последние два года доля средств клиентов в пассивах российских

банков выросла на 5 п. п.: с 53,6% до 59,7%. Этот рост обусловлен, в первую очередь,

увеличением доли депозитов юридических лиц. Доля депозитов физических лиц и средств

предприятий и организаций практически не изменилась. Представленные данные свидетельствуют о том, что пока еще преждевременно

говорить о снижении роли депозитов как источника средств для банков.

п.: с 53,6% до 59,7%. Этот рост обусловлен, в первую очередь,

увеличением доли депозитов юридических лиц. Доля депозитов физических лиц и средств

предприятий и организаций практически не изменилась. Представленные данные свидетельствуют о том, что пока еще преждевременно

говорить о снижении роли депозитов как источника средств для банков.

Оценивая более продолжительный период (в 5-6 лет) можно говорить о повышении

роли депозитов. Доля депозитов физлиц в пассивах банковского сектора в настоящее время

демонстрирует положительную тенденцию. В начале 1999 года данный показатель составлял

19,1%, в начале этого — уже 28,3%. Даже если мы будем рассматривать данный показатель

исключительно для 20-ки крупнейших банков, доля депозитов «физиков» в пассивах составляла

в январе 2001 года составляла 26,5% пассивов, в мае 2006 года — уже 32,3% (май 2006 года).

Такая же ситуация наблюдается со средствами, привлеченными от предприятий и организаций. В 1999 году они составляли 26,9% пассивов российских банков, в 2006 году — 30,3%.

В 1999 году они составляли 26,9% пассивов российских банков, в 2006 году — 30,3%.

У крупных банков, больше возможностей привлекать ресурсы по разумным процентным ставкам, но депозиты всё равно остаются важным источником формирования ресурсной базы. В среднесрочной перспективе благодаря экономическому росту все банки будут остро нуждаться в привлечении средств и депозиты останутся важным источником финансовых ресурсов. Тенденция перехода на другие источники ресурсов, характерная для Европы, до нас еще не скоро доберется. Пока спред между ставками привлечения и ставками кредитования на российском рынке достаточно высокий, и это позволяет банкам получать хорошую процентную маржу.

Проблема выбора

Выбор того или иного источника финансирования зависит, прежде всего,

от целей привлечения средств. Банк должен следить за тем, чтобы соблюдался, до определенной

степени, паритет привлеченных и размещенных средств по срочности и стоимости привлечения. Примерный рэнкинг источников привлечения банками средств, в зависимости от их стоимости

представлен в таблице 1. Данный рэнкинг имеет достаточно условный характер. Стоимость

привлечения средств банком, как и корпоративным заемщиком, будет существенно различаться

для различных банков и зависеть от целого ряда факторов. Одним из важнейших факторов

является рейтинг кредитоспособности (надежности), присвоенный банку рейтинговыми агентствами.

Другим фактором является структура собственности кредитной организации и ее транспарентность.

Также многое зависит от уровня развития банка и его стратегии. В частности, если банк

планирует расширение масштабов деятельности (например, экспансию в регионы страны),

то банк может привлечь акционерный капитал. На Западе это является нормальными

«правилами игры». В западных странах средства от IPO принято направлять именно

на развитие бизнеса, а не «замораживать» на чьих-либо счетах.

Примерный рэнкинг источников привлечения банками средств, в зависимости от их стоимости

представлен в таблице 1. Данный рэнкинг имеет достаточно условный характер. Стоимость

привлечения средств банком, как и корпоративным заемщиком, будет существенно различаться

для различных банков и зависеть от целого ряда факторов. Одним из важнейших факторов

является рейтинг кредитоспособности (надежности), присвоенный банку рейтинговыми агентствами.

Другим фактором является структура собственности кредитной организации и ее транспарентность.

Также многое зависит от уровня развития банка и его стратегии. В частности, если банк

планирует расширение масштабов деятельности (например, экспансию в регионы страны),

то банк может привлечь акционерный капитал. На Западе это является нормальными

«правилами игры». В западных странах средства от IPO принято направлять именно

на развитие бизнеса, а не «замораживать» на чьих-либо счетах. Ведь потенциальные

акционеры готовы платить высокую цену за банк только в том случае, если они четко

видят перспективы развития его деятельности.

Ведь потенциальные

акционеры готовы платить высокую цену за банк только в том случае, если они четко

видят перспективы развития его деятельности.

В то же время средства облигационных займов можно направлять на кредитование и т.п. Некоторые международные организации (МФК, МБРР) открывают специальные целевые кредитные линии российским банкам, кредитующим малый и средний бизнес. К сожалению, пока не все банки четко осознали, что перед тем как привлекать средства необходимо иметь четкое представление о том, куда они будут направлены. Банку будет проще найти общий язык с потенциальными акционерами (заемщиками) в том случае, если он предоставляет информацию об объектах вложения привлеченных ресурсов.

Другим важным фактором является размер банка. Банки, не входящие

в топ-50 российских банков и не занимающие при этом лидирующих позиций в каком-либо

определенном сегменте рынка (будь то потребительское кредитование, либо факторинговые

операции или системы денежных переводов) сильно ограничены в инструментах привлечения

средств. Для них практически закрыта дорога на IPO и облигационные займы обойдутся

слишком дорого. Не стоит забывать и тот факт, что привлечением ресурсов в объемах

менее 50 млн долл. (через облигационный заем, либо IPO) практически не предоставляет

интереса ни для зарубежных, ни (даже) для российских организаторов. Да и у потенциальных

инвесторов/кредиторов интереса к подобным кредитам (или пакетам акций) может не возникнуть.

Как правило, в настоящее время банки привлекают через данные механизмы суммы от 100 млн долл.

и выше. Поэтому для подобных банков не остается выбора относительно источников привлечения

средств: депозиты физических и юридических лиц, средства собственников банка, выпуск

векселей, кредиты Банка России и рынок межбанковского кредитования.

Для них практически закрыта дорога на IPO и облигационные займы обойдутся

слишком дорого. Не стоит забывать и тот факт, что привлечением ресурсов в объемах

менее 50 млн долл. (через облигационный заем, либо IPO) практически не предоставляет

интереса ни для зарубежных, ни (даже) для российских организаторов. Да и у потенциальных

инвесторов/кредиторов интереса к подобным кредитам (или пакетам акций) может не возникнуть.

Как правило, в настоящее время банки привлекают через данные механизмы суммы от 100 млн долл.

и выше. Поэтому для подобных банков не остается выбора относительно источников привлечения

средств: депозиты физических и юридических лиц, средства собственников банка, выпуск

векселей, кредиты Банка России и рынок межбанковского кредитования.

Таблица 1.

Рэнкинг инструментов фондирования российских банков

| Инструмент привлечения средств | % |

| Депозиты населения (валютные) | 5,0 |

| Синдицированные кредиты крупнейшим российским банкам | 6,0 |

| Процент по рублевым облигациям крупнейших негосударственных коммерческих банков | 8,0 |

| Депозиты населения (рублевые) | 10,0 |

| Ставка рефинансирования ЦБ РФ | 0,1 |

| Проведение IPO | Вознаграждение андеррайтера (до 6% от суммы размещения), комиссия аудиторов, юристов, затраты на road-show, комиссия торговой площадки (до 5 млн долл. ) ) |

обсудить на форуме

Условия использования и ограничение ответственности

Все материалы сайта являются интеллектуальной собственностью АО «Эксперт РА» (кроме случаев, когда прямо указано другое авторство) и охраняются законом.

Представленная информация предназначена для использования исключительно в ознакомительных целях.

Никакие из материалов сайта не должны копироваться, воспроизводиться, переиздаваться, использоваться, размещаться, передаваться или распространяться любым способом и в любой форме без предварительного письменного согласия со стороны Агентства и ссылки на источник www.raexpert.ru. Использование информации в нарушение указанных требований запрещено.

Агентство не несет ответственности за перепечатку материалов Агентства третьими лицами, в том числе за искажения, несоответствия и интерпретации таких материалов.

Рейтинговые оценки, обзоры, исследования и иные публикации, размещенные на сайте, выражают мнение АО «Эксперт РА» и не являются установлением фактов или рекомендаций покупать, держать или продавать те или иные ценные бумаги или активы, принимать инвестиционные решения. Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не несет ответственности и не имеет прямых или косвенных обязательств в связи с любыми возможными или возникшими потерями или убытками любого характера, связанными с содержанием сайта и с использованием материалов и информации, представленных на сайте, в том числе прямо или косвенно связанных с рейтинговой оценкой, независимо от того, что именно привело к потерям или убыткам.

Никакие материалы, отчеты, исследования, информация или разъяснения, размещенные на сайте, не могут в каком бы то ни было отношении служить заменой иных проверок и процедур, которые должны быть выполнены при принятии решений, равно как и заменять суждения, которые должны быть выработаны относительно вопросов, представляющих интерес для посетителей сайта. Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

На сайте могут быть предоставлены ссылки на сайты третьих лиц. Они предоставляются исключительно для удобства посетителей сайта. В случае перехода по этим ссылкам, Вы покидаете сайт Агентства. АО «Эксперт РА» не просматривает сайты третьих лиц, не несет ответственности за эти сайты и любую информацию, представленную на этих сайтах, не контролирует и не отвечает за материалы и информацию, содержащихся на сайтах третьих лиц, в том числе не отвечает за их достоверность.

Единственным источником, отражающим реальное состояние рейтинговой оценки, является официальный сайт АО «Эксперт РА» www.raexpert.ru.

АО «Эксперт РА» оставляет за собой право вносить изменения в информационные материалы сайта в любой момент и без уведомления третьих лиц. При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

|

|

О банке

Банк «Левобережный» успешно работает на рынке финансовых услуг с 1991 года. За этот период он заслужил статус надежной региональной кредитной организации, входящей в рейтинги крупнейших российских представителей банковского сообщества.

Сегодня его региональную сеть формируют 62 офиса в Новосибирске, каждом районном центре Новосибирской области, Красноярске, Кемерове, Новокузнецке, Калтане, Ленинске-Кузнецком, Барнауле, Бийске, Асино и Томске. Открывая новые офисы, «Левобережный» внедряет принятые стандарты качества, основанные на европейском стиле ведения бизнеса. Высокий уровень услуг финансовой организации ежегодно подтверждается результатами международных аудитов в соответствии со стандартами МСФО. В состав акционеров входят российские и иностранные инвесторы.

- 62 офиса в Сибирском федеральном округе

- 10 307 млн собственных средств на 01.01.2021

- 350 млн уставного капитала

Банк «Левобережный» отличает гибкость в принятии решений и индивидуальный подход к каждому клиенту. Главный офис организации расположен в Новосибирске, что позволяет нашим клиентам получать оперативные консультации специалистов, а руководству оперативно реагировать на любые изменения потребностей бизнес-сообщества и частных лиц.

Банк для каждого

В числе клиентов финансовой организации — как частные лица, так и коммерческие предприятия всех отраслей экономики, а также органы государственного управления и бюджетные учреждения. «Левобережный» по праву можно назвать одним из самых «народных» банков — его услугами пользуются около 400 тысяч частных клиентов и более 17 тысяч предприятий малого, среднего и крупного бизнеса.

Банк предоставляет полный комплекс услуг физическим лицам: потребительские кредиты, вклады, ипотеку, обслуживание банковских карт, все виды переводов и платежей, предоставление банковских ячеек для хранения сбережений и драгоценностей, услуги на рынке ценных бумаг.

Развивая бизнес

Важное направление бизнеса — обслуживание корпоративных клиентов. Представители бизнес-сообщества региона могут рассчитывать на весь спектр финансовых услуг, от открытия расчетных счетов в рублях и иностранной валюте до предоставления кредитов и торгового финансирования. Также организациям предлагаются гибкие индивидуальные условия зарплатных проектов.

Банк «Левобережный» участвует в программе предоставления кредитов субъектам малого и среднего бизнеса Новосибирской области под поручительства Фонда развития малого и среднего предпринимательства Новосибирской области, Государственного фонда поддержки предпринимательства Кемеровской области, Алтайского гарантийного фонда, Красноярского регионального агентства поддержки малого и среднего бизнеса, а также АО «Корпорация МСП» . Также активно развиваются собственные программы кредитования корпоративных клиентов, среди которых есть специальные предложения для представителей малых и средних предприятий, программы по беззалоговому кредитованию, доступные для организаций, не имеющих достаточного обеспечения заемных средств. Предоставляя местным предпринимателям необходимые денежные ресурсы, банк содействует развитию реального сектора экономики региона и сохранению конкурентоспособности регионального бизнеса.

Министерство финансов Российской Федерации включило Банк «Левобережный» в перечень банков, которые вправе выдавать банковскую гарантию в целях применения заявительного порядка возмещения НДС.

Для выгодных международных сделок

Одним из приоритетных направлений развития остается обеспечение внешнеэкономической деятельности клиентов.

Сейчас «Левобережный» предоставляет комплекс услуг в сфере международных операций. Основные из них — осуществление международных расчетов, конверсионные операции, сопровождение, валютный контроль контрактов от этапа постановки контракта на учет до этапа завершения исполнения контрактных обязательств.

Для участников ВЭД, ведущих торговлю с Китаем, есть специальные предложения: установлены партнерские отношения с крупнейшими банками Китайской Народной Республики, счета в китайских юанях значительно упрощают процедуру расчетов предпринимателей с партнерами и поставщиками, а также позволяют снизить расходы на обслуживание торговых сделок.

Включение «Левобережного» в реестр банков-гарантов Федеральной таможенной службы России по уплате таможенных платежей стало своеобразным знаком качества деятельности организации по обслуживанию внешнеэкономической деятельности.

Обеспечение доверия

Главным параметром, который учитывается клиентами при выборе партнера для финансового обслуживания, по-прежнему считается репутация на рынке. За годы успешной работы «Левобережный» заслужил право считаться надежным.

Банк «Левобережный» входит в систему обязательного страхования вкладов и основные профессиональные и деловые сообщества России.

- BB Прогноз «Негативный»

- ruА- Прогноз «Стабильный»

- 45 место среди банков России

Банк «Левобережный» — современная кредитная организация, занимающая активную позицию во всех секторах финансовых услуг. Сегодня мы ставим себе цель — стать лидером регионального финансового рынка, и приглашаем вас вместе с нами двигаться вперед!

Определение брокерского депозита

Что такое брокерский депозит?

Депозит при посредничестве — это депозит, внесенный в банк сторонним депозитным брокером. Депозит при посредничестве — это тип инвестиций, который привлекает индивидуальных инвесторов, потому что депозиты обычно предлагают более высокие процентные ставки. Брокерские депозиты обычно имеют крупный номинал и часто продаются банком депозитному брокеру, который затем делит депозит на более мелкие части для продажи своим клиентам. Банки, которые принимают депозиты через посредников, часто делают это для увеличения своей ликвидности.

Ключевые выводы

- Депозит при посредничестве — это депозит, внесенный в банк с помощью стороннего депозитного брокера.

- Депозитные брокеры содействуют размещению вкладов других людей в застрахованных финансовых учреждениях, таких как банки.

- Банки продают депозиты крупного номинала депозитным брокерам, которые делят эти крупные вклады на более мелкие инвестиции, которые затем продают индивидуальным инвесторам или более мелким банкам.

- В Соединенных Штатах Федеральная корпорация по страхованию депозитов (FDIC) устанавливает правила для депозитов при посредничестве, которые считаются более рискованным источником средств для банков по сравнению с основными депозитами.

- Индивидуальные инвесторы, покупающие депозиты через посредников, получают более высокую процентную ставку, чем традиционные депозиты.

Как работает брокерский депозит

В Соединенных Штатах Федеральная корпорация страхования депозитов (FDIC) отвечает за регулирование депозитов при посредничестве. FDIC устанавливает правила и нормативную базу в отношении того, что представляет собой брокерский депозит, и определяет, кто считается депозитным брокером. В общих чертах, брокер по депозитам — это физическое или юридическое лицо, которое способствует размещению вкладов других людей в застрахованных учреждениях, таких как банки.

Обычно банки продают депозиты (часто в форме депозитных сертификатов крупного номинала) депозитным брокерам, которые затем сегментируют эти крупные депозиты на более мелкие инвестиции для перепродажи индивидуальным инвесторам или более мелким банкам по привлекательной процентной ставке.

Согласно правилам FDIC, только банки с хорошей капитализацией и достаточными активами могут запрашивать и принимать депозиты через посредников. Достаточно капитализированные банки могут принять их после получения отказа, а недостаточно капитализированные банки не могут их принять вообще.Принимая депозиты через посредников, банк может получить доступ к большему пулу потенциальных инвестиционных фондов и повысить свою ликвидность.

По данным FDIC, общая сумма брокерских депозитов в застрахованных депозитных учреждениях США составляла 986 миллиардов долларов по состоянию на 30 сентября 2018 года, что составляет 8,0% от 12,3 триллионов долларов внутренних депозитов отрасли.

Брокерский депозит против основного депозита

Брокерские депозиты и основные депозиты — это два типа депозитов, которые составляют обязательства банка по депозитам.Основные депозиты включают текущие счета, сберегательные счета и депозитные сертификаты физических лиц. Хотя любой конкретный счет может представлять собой сравнительно небольшую сумму денег, в совокупности эти счета представляют собой ключевой компонент депозитов банка.

Преимущество основных депозитов для банка заключается в том, что они, как правило, стабильны в долгосрочной перспективе, имеют предсказуемые затраты и менее уязвимы для колебаний процентных ставок. С другой стороны, брокерские депозиты считаются более рискованным источником средств для банка, поскольку на них сильно влияют изменения процентных ставок.

Преимущества брокерских депозитов

Повышенная ликвидность в банковской системе, предлагаемая депозитами при посредничестве, часто дает банкам капитализацию, необходимую им для предоставления ссуд предприятиям и населению. Банк также может сэкономить деньги, принимая депозиты через посредников, по сравнению с обработкой эквивалентной долларовой суммы многочисленных более мелких основных депозитов. Физические лица могут принять участие в депозитных транзакциях при посредничестве, поскольку они обычно платят более высокую процентную ставку, чем традиционные депозиты.

7 маркетинговых стратегий банка по увеличению депозитов в 2021 году

получать советы по банковскому маркетингу на свой почтовый ящик

Используйте эти проверенные маркетинговые стратегии, чтобы охватить нужную аудиторию и увеличить рост депозитных счетов.

После Великой рецессии 2009 года показатели местных банков улучшились вместе с остальной банковской отраслью. К 2015 году общественные банки вернулись к докризисному уровню с точки зрения долгосрочных кредитов, чистых списаний и процентной доли убыточных организаций. Однако в последние годы рентабельность остается ниже докризисного уровня.

Основные депозиты оставались неизменными в течение трехлетнего периода для местных банков с активами менее 10 миллиардов долларов. Это бездействие означало, что гибкость этих банков была сильно ограничена, а их кредитные возможности были значительно сокращены.

Согласно недавнему отчету CommunityBanking.org, «почти треть банкиров считает рост основных вкладов или стоимость средств своей самой большой проблемой». С тех пор пандемия COVID-19 поставила перед финансовыми учреждениями ряд новых задач.Хотя до пандемии посещаемость филиалов снижалась, сейчас эта тенденция резко усилилась. Филиалы, безусловно, будут продолжать приносить пользу в обозримом будущем, но физическое расположение банков, вероятно, будет иметь меньшее влияние на рост депозитов. Местные банки и кредитные союзы все чаще нуждаются в эффективных маркетинговых стратегиях для достижения своих целевых аудиторий.

В этом руководстве представлены стратегии по привлечению потенциальных клиентов / участников с целью увеличения основных депозитов.

Современное банковское поведение

Поведение среднего американца в банке сейчас сильно отличается от поведения в 2009 году.6% всех банков США закрылись после финансового кризиса, и, по прогнозам, 20% всех филиалов закроются в ближайшие несколько лет. Розничные отделения традиционно были рыночным преимуществом для местных финансовых учреждений, но потребность в отделениях местных банков для развития целевых рынков может уменьшаться. По крайней мере, для транзакционных банковских операций, многие клиенты не могут вспомнить, когда в последний раз заходили в физический банк. И хотя национальные банки пользуются широкой известностью бренда благодаря огромным бюджетам на маркетинг, осведомленность местных банков и кредитных союзов на местном рынке обычно примерно вдвое меньше, чем у мегабанков.Это представляет собой серьезную проблему для местных финансовых организаций, поскольку большинство потребителей, ищущих текущий счет, уже имеют в виду бренд и в большинстве случаев выбирают этот бренд (см. Исследование Оливера Ваймана). Чтобы привлечь и удержать вкладчиков, местные банки должны скорректировать способы взаимодействия с клиентами и дифференцировать свой бренд.

При планировании стратегии роста депозитов для местного банка или кредитного союза рассмотрите следующие важные тактики увеличения основных депозитов:

1.Оптимизация для местных поисковых систем (SEO) гарантирует, что потенциальные клиенты найдут вас в Интернете

По данным CA Web Stress Index, 88% потребителей сначала совершат покупки в Интернете, прежде чем открыть текущий счет.Вы можете быть ближайшим финансовым учреждением, и у вас могут быть лучшие ставки для ваших депозитных счетов, но если ваши конкуренты доминируют на верхних органических позициях в результатах поиска Google и Bing, вы теряете новых клиентов. Знают ли ваши потенциальные клиенты о вашем банке?

Local SEO (поисковая оптимизация) является ключом к максимальному увеличению вашей видимости в Интернете для каждого из ваших филиалов. Многие элементы играют роль в создании комплексной локальной стратегии SEO, но вот несколько важных стратегий, которые вы можете использовать, чтобы привлечь внимание потенциальных клиентов:

- Список местных карт : Создайте и проверьте списки карт для каждого из ваших филиалов как в Google, так и в Bing.Эта информация обычно появляется над обычными результатами при выполнении локального поиска и предоставляет разбивку основной информации, которая больше всего нужна вашим клиентам: адрес филиала, часы работы, номер телефона, ссылка на ваш веб-сайт и направления, по которым они могут перейти прямо на твоя дверь. Получение 5-звездочных обзоров для этих списков повысит ваш авторитет, вселяет у потенциальных клиентов большее чувство уверенности в том, что вы сможете им помочь.

- Контент для конкретного города : Создайте страницы на своем веб-сайте для каждого из отделений вашего банка.Дополните их контактной информацией филиала, высококачественным изображением здания и адресом. Не забудьте добавить несколько абзацев с уникальным содержанием, описывающим услуги, которые вы предлагаете, ваших сотрудников и т. Д. Вставьте ссылку на страницу своих депозитов, чтобы помочь заинтересованным посетителям стать уверенными клиентами. Эти элементы работают вместе, чтобы помочь каждой странице местоположения филиала занять более высокое место в результатах поисковой системы. Дополнительные рекомендации по размещению филиалов можно найти здесь.

- Сайты обзора бизнеса : Многие люди просматривают такие сайты, как Yelp и Yellow Pages, чтобы идентифицировать местные предприятия.Убедитесь, что каждое из ваших филиалов указано на этих сайтах. Проверьте каждое объявление, чтобы убедиться, что ваш адрес, номер телефона и часы работы актуальны. Опять же, получение 5-звездочных отзывов на этих сайтах повысит ваш авторитет.

- Контент-маркетинг: Создание контента, ценного для вашей аудитории, — это эффективный способ привлечь новых потенциальных клиентов и одновременно предоставить полезные ресурсы, которые улучшают взаимодействие с существующими клиентами. Это эффективная стратегия цифрового маркетинга, используемая банками для продвижения практически любого продукта или услуги.Один из методов — создать контент, который отвечает на вопросы ваших клиентов и потенциальных клиентов. Возьмем, к примеру, депозиты — часто ли ваши клиенты спрашивают вас о различиях между счетами, которые вы предлагаете, или они должны планировать хранить определенную сумму денег на своем счете? Эти темы могут вдохновить вас на создание новых материалов, которые обучат вашу аудиторию и откроют путь для общения с вашим общественным банком.

Использование этих местных стратегий SEO также повысит вероятность того, что потенциальные клиенты найдут вас через поисковые запросы Google и сайты обзоров бизнеса.После того, как ваш посетитель зашел на ваш сайт или посетил один из ваших филиалов, самое время представить привлекательное предложение по открытию нового депозитного счета.

Эти стратегии обычно полезны для увеличения вашей видимости в Интернете для местной аудитории и приносят долгосрочные результаты. Если вы хотите настроить таргетинг на более конкретную аудиторию, продолжайте читать, чтобы узнать больше.

2.Используйте несколько маркетинговых каналов, чтобы охватить желаемую аудиторию

В сегодняшней конкурентной среде нельзя предполагать, что какой-либо отдельный канал проведет ваших потенциальных клиентов на протяжении всего пути к покупке.Часть вашего маркетингового плана банка должна заключаться в выявлении клиентов и деловых людей, которые могут значительно помочь вам в увеличении ваших вкладов, а затем в разработке многоканальной стратегии для их достижения.

Создайте профиль того типа клиента, которого вы хотите привлечь. Например, какой у них почтовый индекс и какие финансовые продукты они бы использовали? Они пожизненно проживают в этом районе или только что переехали сюда из другого штата? Является ли это их первым шагом на пути к организации своих финансов, или они хотят сменить финансовые институты через много лет? Каждая из этих групп имеет разные потребности и предоставляет уникальные возможности для открытия новых депозитных счетов.После того, как вы нанесете эту информацию на карту, вы сможете соответствующим образом разработать свой маркетинговый план банковских вкладов и охват.

Важным моментом при создании желаемых профилей клиентов является исследование того, что, по вашему мнению, может быть привлекательным для вашей аудитории. Миллениалы, поколение Z и молодежь могут по-разному заниматься финансами; понимание этих нюансов может помочь повысить актуальность ваших продуктов и коммуникаций. Однако, когда дело доходит до роста вкладов, не забывайте, что бэби-бумеры по-прежнему владеют двумя третями всех вкладов, при этом значительно больше активов находится под управлением фирм RIA (зарегистрированных инвестиционных консалтинговых компаний).

Как только вы узнаете, с кем хотите связаться, интегрированные маркетинговые стратегии, включающие несколько точек соприкосновения с прямой почтовой рассылкой, видео, содержанием веб-сайтов, электронной почтой, печатью и цифровой рекламой, могут помочь вам увеличить вклады существующих клиентов и привлечь новых клиентов, чтобы повысить доход вашего банка. депозиты.

3. Используйте платный поисковый маркетинг в своих интересах.

В 2021 году для потенциальных клиентов станет нормой обращаться к поисковой системе, чтобы изучить продукт или услугу, прежде чем они примут решение.Даже большинство людей, решивших открыть счет в физическом отделении, сначала собирают информацию в Интернете. В результате стало важно, чтобы ваш общественный банк был открыт для таких поисковиков. Это очевидно, но многие финансовые учреждения не используют весь потенциал своего присутствия в Интернете с помощью эффективной кампании поискового маркетинга.

Используя такие стратегии, как реклама с оплатой за клик (PPC) с использованием таких инструментов, как Google Ads, банки сообщества имеют возможность опередить своих конкурентов и занять видное место в верхней части страниц результатов поисковых систем.Платные поисковые кампании настолько эффективны, потому что они могут быть нацелены на определенную аудиторию в соответствии с точными фразами, которые они ищут в Google. Это достигается с помощью целевых групп ключевых слов, определенного рекламного контента, геотаргетинга и множества других опций.

Платная поисковая реклама предлагает четкий путь к представлению ваших услуг высококвалифицированной аудитории. Вот несколько вещей, которые вы должны учитывать при создании платной поисковой кампании, если ваша цель — увеличить депозиты:

- Создавайте объявления для каждой депозитной службы : создавайте объявления, ориентированные на отдельные депозитные услуги, и выбирайте целевые ключевые слова, которые будут показывать эти объявления для релевантных поисковых запросов.Ваши объявления всегда должны соответствовать ключевым словам, на которые вы ориентируетесь. Например, если кто-то ищет «открыть текущий счет рядом со мной», тогда вы захотите показать рекламу, связанную с вашими параметрами проверки, ставками и т. Д. Если объявления для ваших основных текущих счетов отображаются из поиска, связанного с компакт-дисками, то есть мало шансов, что пользователи действительно нажмут на них. Это типичная ошибка многих поисковых рекламодателей; Фактически, средний аккаунт Google Рекламы тратит 76% своего бюджета на несогласованные поисковые запросы и рекламный контент.

- Используйте продуманный геотаргетинг : Конкретный таргетинг — ключ к привлечению квалифицированного трафика и конверсий. Если ваша область таргетинга слишком широка, вы можете столкнуться с быстро уменьшающимся бюджетом, который тратится впустую пользователями, не входящими в вашу целевую аудиторию. Если у вас несколько филиалов, разумно ориентироваться на потенциальных клиентов в небольшом радиусе вокруг каждого из ваших местоположений.

- Подумайте о своих конкурентах : пристальное наблюдение за своими конкурентами — стандартная практика в поисковом маркетинге.Если вы видите рекламу местных конкурентов в поисковых системах, обратите внимание на услуги, которые они продвигают, и на то, чем они отличаются. Это может помочь вам понять, что интересует их клиентов и как они учитывают эти интересы. Вы также можете настроить таргетинг своих объявлений на показ, когда кто-то выполняет поиск одного из ваших конкурентов, что дает вам возможность позиционировать свой банк как лучшее решение для их нужд. Вы никогда не потратите больше денег на мегабанк, но вы можете полностью настроить таргетинг на потенциальных клиентов мегабанка или существующих клиентов, чтобы помочь им понять преимущества местного банковского обслуживания.

Мир PPC огромен, и есть много элементов, которые мы не затронули в этой статье: бюджет, расширения объявлений, медийная реклама, ремаркетинг / ретаргетинг, сопоставление клиентов и многое другое. Если вы планируете расширить свое присутствие в Интернете с помощью платной рекламы, лучше всего сотрудничать с агентством цифрового маркетинга, которое имеет опыт оказания помощи банкам в развитии.

4.Используйте социальную рекламу для нацеливания на потенциальных и существующих клиентов

Многие финансовые продукты предназначены для помощи людям на разных этапах их жизни — получение высшего образования, переезд, покупка дома, создание семьи.Социальная реклама — использование рекламы на платформах социальных сетей, таких как Facebook и LinkedIn, — позволяет маркетологам нацеливать этих людей на рекламу, которая обращается к их меняющемуся образу жизни и бесчисленному количеству других демографических групп или моделей поведения.

Социальные сети предлагают мощные инструменты таргетинга, которые позволяют показывать целенаправленную рекламу определенной аудитории с учетом ее интересов и образа жизни. Добавьте к этому всестороннее понимание своей аудитории, и вы сможете создавать рекламу в социальных сетях, которая привлекает на ваш сайт высококвалифицированный трафик.Например, рекламная кампания LinkedIn Ads, продвигающая бизнес-чековые счета, может быть доставлена владельцам компаний с менее чем 50 сотрудниками на ваших целевых географических рынках.

Этот таргетинг также позволяет вам создавать объявления, адаптированные к потребностям вашей конкретной аудитории. Это позволяет максимально эффективно использовать ваши рекламные расходы, показывая рекламу только тем лицам, которых вы выбрали с помощью таргетинга. Вы можете дополнительно сузить таргетинг до определенного списка адресов электронной почты клиентов (например,грамм. ссужайте клиентам, у которых также нет текущего счета в вашем финансовом учреждении). Используя эту аудиторию и следуя лучшим практикам социальной рекламы, банки имеют возможность привлекать высококвалифицированных потенциальных клиентов (и существующих клиентов / участников) с помощью своевременных и актуальных предложений.

5. Создайте эффективное мобильное присутствие.

В 2021 году можно быть уверенным в нескольких вещах.Во-первых, ваши клиенты проводят большую часть своей жизни в Интернете и на своих мобильных телефонах. Если у вашего банка нет цифрового присутствия, которое позволяет выполнять простые транзакции где угодно и когда угодно, вы не увеличите количество вкладов и, по сути, можете потерять существующих клиентов. Удобство имеет первостепенное значение, чтобы сделать банковские операции с вашим учреждением привлекательными.

Если у вас еще нет мобильного приложения, которое можно предложить своим клиентам, создайте простой вариант, который позволит клиентам выполнять основные функции, такие как внесение чека, обзор счета и перевод средств со своего портативного устройства.По оценкам, в США насчитывается 224 миллиона пользователей смартфонов, поэтому многие клиенты с высокими депозитами, которых необходимо привлечь вашему банку, входят в эту группу. Жизнь людей сегодня более загружена, чем когда-либо, поэтому предложение вариантов экономии времени с ориентацией на мобильные устройства сделает ваш банк более привлекательным и приведет к увеличению вашей прибыли.

6.Дружелюбное и образовательное обслуживание клиентов

Было время, когда подавали улыбку, и небольшого подарка было достаточно, чтобы получить новые аккаунты.Теперь ваш общественный банк конкурирует с более крупными банками, а также с финансовыми учреждениями, работающими только в Интернете, за очень востребованных клиентов. Это означает, что вам нужно провести исследование, а затем расстелить красную ковровую дорожку. Определите клиентов, которых ваш банк хотел бы привлечь, и попытайтесь понять их банковскую жизнь.

Например, занятые люди могут не захотеть тратить время на переключение своего текущего счета, поэтому вы не захотите руководствоваться маркетинговыми стратегиями проверки счетов. Однако конкурентоспособное предложение ссуды может привлечь того же частного или бизнес-клиента.Как только вы установите хорошие отношения с одним этим продуктом, вам будет проще продавать другие продукты, например, бесплатную проверку.

В этой связи сделайте работу кассира основной частью вашей внутренней маркетинговой стратегии. В эпоху прямого депозита и мобильного банкинга клиентам не нужно посещать физический филиал. Когда они это сделают, сделайте это с помощью дружелюбного и индивидуального обслуживания. Часто это то, что отличает общинный банк от более крупных и безличных организаций. По мере того, как кассир обрабатывает транзакцию клиента, он может рекомендовать продукты, которые ему подойдут, например продукты с более высокой доходностью сбережений или инвестиционные услуги.

Когда дело доходит до состоятельных клиентов, возьмите трубку и поговорите с ними лично. Отношения — это все, и отдельные люди и компании оценят особый подход и внимание к их потребностям и удовлетворению.

В целом, не воспринимайте клиентов как должное. Помните, что вы не единственный банк, который пытается привлечь потенциальных клиентов или продать дополнительные продукты существующим клиентам. Завоюйте их искренностью, доступностью, тщательностью и проактивностью.

7.Расскажите (хорошую) историю

Эффективное повествование может дать серьезные результаты.Исследования подтверждают здравый смысл в том, что люди чаще покупают у компаний, которые занимаются их образованием. Инвестируйте в соответствующий образовательный контент, создавая высококачественный контент для веб-сайтов и статьи в блогах, которые будут информировать вашу аудиторию.

Черпайте вдохновение для этих статей из общих вопросов, которые вы получаете регулярно, или выделите услуги, которые будут наиболее полезны для вашей целевой аудитории. Если вы пытаетесь продать определенный продукт — например, депозитные счета — используйте свой контент как возможность продать свою аудиторию, рассказывая им об этом продукте.Поступая так, вы создаете эффективный ресурс для своей аудитории, одновременно показывая им, почему ваши услуги являются решением их потребностей.

Ваши целевые клиенты с большей вероятностью откликнутся на местный банк, который активно работает над укреплением своего сообщества. Ваши состояния связаны с состояниями ваших соседей, и это важный аргумент.

Сделайте следующий шаг к увеличению прироста депозита уже сегодня

Какую из этих маркетинговых стратегий банковских депозитов вы будете использовать в следующий раз? Благодаря упреждающему плану, основанному на сильных сторонах вашего учреждения, ваша финансовая организация может разработать выигрышные стратегии для увеличения вкладов и процветания в банковской сфере новой эры.

Нужен партнер для реализации стратегии роста депозита? Свяжитесь с нами сегодня. BankBound работает исключительно с местными банками и кредитными союзами, используя маркетинг на основе данных для обеспечения максимальной рентабельности инвестиций.

Есть ли у вас дополнительные маркетинговые идеи по приумножению депозитов? Сообщите нам, и мы добавим их в наш список ниже!

{БОНУС} 25 дополнительных стратегий сбора депозитов для развития вашего банка:

- Бесплатные подарки за открытие текущего счета (кто-нибудь новый тостер?)

- Денежные стимулы для открытия нового счета (мы видели предложения до 600 долларов, но денежные стимулы часто требуют определенной суммы прямых депозитов в течение 60-90 дней (обычно 500 долларов и более), определенного количества завершенных транзакций (обычно 5 -10), а иногда также необходимо открывать и пополнять сберегательный счет.)

- Многоуровневые ставки, основанные на увеличении остатков на депозитах

- Реферальные поощрения за регистрацию друзей

- Внутренние соревнования сотрудников

- Предлагает совершенно бесплатную проверку для привлечения новых клиентов с намеренной стратегией дополнительных продаж

- Предложение соответствующих текущих счетов для определенных этапов жизни (например, проверка детей, проверка молодежи / подростков, проверка студентов, проверка 55+)

- Предлагает проверочные продукты с высокой заинтересованностью

- Кредитные скидки при оформлении ссуд с расчетным счетом с автоматической оплатой в вашем банке

- Предлагает инструменты управления личными финансами для клиентов по депозитам (или решения по управлению денежными средствами для клиентов по коммерческим депозитам), которые делают ваше финансовое учреждение особенно привлекательным, увеличивают долю кошелька и получают ценные сведения о клиентах

- Слияния / поглощения банков с большим объемом депозитов (см. Наш контрольный список цифрового маркетинга для слияний и поглощений банков)

- Обзвон клиентов с другими продуктами, у которых нет текущего счета или другого продукта в вашем банке.

- Обзвон клиентов вручную до истечения срока их CD или окончания периода действия специальной ставки

- Предлагайте другие бесплатные преимущества, такие как кибербезопасность, как часть владения учетной записью

- Сохранить, чтобы выиграть конкурсы

- Прямая почтовая рассылка новичкам со специальным предложением

- Внедрить геймификацию через мобильное приложение банка, чтобы стимулировать сбережения.

- Партнер с финтех-компанией

- Запустить цифровой банк

- Принимать заявки на депозит в цифровом виде

- Стать официальным банком местного колледжа / университета

- Размещайте рекламу на сайтах сравнения рейтингов (например,грамм. bankrate.com, nerdwallet.com, depositaccounts.com и т. д.)

- Используйте автоматизацию маркетинга для привлечения потенциальных клиентов, которые еще не готовы принять решение

- Участвуйте во взаимных депозитах (которые больше не считаются брокерскими вкладами в соответствии с Законом об экономическом росте, регулировании и защите прав потребителей)

- Станьте партнером местного туристического агентства, чтобы создать Клуб путешествий для клиентов, который предлагает поездки со скидкой, но требует, чтобы у участников был активный счет в вашем банке.

- Предложить сопутствующие сберегательные счета

{DOUBLE BONUS} Больше, чем ставка: функции и преимущества текущего счета, которые отличаются друг от друга

- Интернет-банкинг и оплата счетов

- Банковское дело с мобильным приложением и оплата счетов

- Мобильный чек

- Мобильные P2P-платежи

- Бесплатные чеки

- Индивидуальный дизайн чека

- Технология чипа дебетовой карты для дополнительной безопасности

- Мониторинг мошенничества

- Управление дебетовой картой (включение / выключение из мобильного приложения)

- Оповещения о транзакциях

- Защита утерянной или украденной дебетовой карты

- Без ежемесячной платы за счет

- Возврат комиссии через банкомат

- Повышенный лимит на снятие наличных

- Бесплатная замена дебетовой карты

- Без комиссии за международные транзакции

- Дебетовая карта моментального выпуска

- Выгодные ставки на другие банковские продукты

- Консультации по управлению капиталом

- Банковские переводы

- Кассовые чеки

- Подписка кибербезопасности

- Членство в туристическом клубе, спонсируемом банком

- Преимущества и безопасность дебетовой карты Visa

- Преимущества и безопасность дебетовой карты MasterCard

- Услуги по восстановлению кражи личных данных

- Возможность отправлять бумажные чеки, даже не имея чековой книжки

- Без комиссии за счет

- Нет неснижаемого остатка на счете

- Денежные переводы

- Остановить выплаты

- Ранний прямой депозит (многие финансовые организации теперь предлагают возможность получать выплаты на 2 дня раньше)

- Индивидуальный дизайн дебетовой карты

- Автоматическое сканирование на счета с более высокой процентной ставкой

- Защита от овердрафта

- Сейф

- Страхование FDIC

- Добавлена защита мобильных приложений (отпечаток пальца или двухфакторная аутентификация)

- Мониторинг / оповещение о повторяющихся платежах по подписке

- Выбор распечатанных выписок или электронных отчетов с включенными / заархивированными изображениями чеков

- Программа вознаграждений дебетовой картой

- Круглосуточная служба поддержки клиентов 7 дней в неделю

- Умные банкоматы, которые принимают депозиты наличными, являются бесконтактными, совместимыми с мобильными устройствами или оснащены видеотассом

- Программа возврата денежных средств по дебетовой карте

- Автоматическое переключение счета с предыдущего банковского счета

- Нотариальные услуги

- Инструменты управления личными финансами

- Ускоренное открытие счета («открыть счет за 5 минут или меньше»)

- Защита от нулевой ответственности

- Скидка по ипотечной ставке

- Дисконтированные расходы на закрытие ссуды

- Субсчета под конкретные цели / нужды

- Контактная информация приоритетной службы поддержки

- Доступ к эксклюзивным событиям

- Свободных торгов на соответствующем инвестиционном счете

10 умных способов увеличить депозиты в вашем общественном банке · Tidal Commerce

Точно знать, как увеличить банковские депозиты, — цель маркетинговой команды каждого местного банка или кредитного союза, но иногда бывает трудно понять, с чего начать.Есть так много способов продвинуть свой банк на рынок, и вам может быть интересно, стоит ли вообще пробовать некоторые из ваших идей. Что ж, мы здесь, чтобы сказать вам, что да, при правильном плане это того стоит, и что инвестирование в стратегии сбора банковских вкладов сейчас более важно, чем в последнее десятилетие, из-за роста нормы сбережений (1).

Последний раз общественные банки и кредитные союзы должны были активно думать о стратегиях повышения процентных ставок за несколько лет до краха 2008 года, и, согласно TheFinancial Brand , нужно было извлечь три урока:

- Крупные банки выдержали лишь небольшую часть повышения ставок ФРС.

- Поведение клиентов меняется, когда ставки достигают 2,5% и выше.

- Крупные банки были слишком медлительны, чтобы извлечь выгоду из роста ставок, что оставляло место для более гибких банков, чтобы привлекать клиентов.

Справедливо сказать, что сегодня у местных банков, использующих умные стратегии сбора депозитов, есть аналогичная возможность играть в мяч с более крупными банками. Когда вы не имеете дело с сотнями тысяч клиентов, проявлять инициативу проще, и вы должны использовать это в своих интересах.

Имея это в виду, давайте рассмотрим 10 стратегий сбора банковских вкладов, которые вы можете использовать для увеличения своих вкладов.

10 Тактик для увеличения депозита

# 1 Проанализируйте своих лучших клиентов и создайте для них маркетинговую кампанию

Если вы хотите привлечь больше клиентов определенного типа из банков, то вам и всем вашим сотрудникам необходимо понимать, кто они и их мотивация для работы с местным банком. Проанализируйте своих существующих клиентов и выясните, на какой демографической группе вы будете сосредоточены в этом квартале или в маркетинговой кампании, а затем составьте единый лист, в котором точно укажите, как они в настоящее время узнают о вашем банке и какие услуги, которые вы предлагаете, наиболее им интересны.Затем проведите мозговой штурм, как соединить эти темы.

# 2 Повысьте ставку депозита

Один из самых простых способов стать более конкурентоспособным — предлагать более выгодные тарифы. Это не конец всех маркетинговых стратегий, но это тот, который говорит наиболее ясно и имеет самую легкую подачу. Просто помните, что, если вы не имеете дело с клиентами с большими объемами наличных денег, скорее всего, ставка может стать потенциальным преимуществом, но не удержит их — ваш клиентский опыт и способность помочь им в достижении их финансовых целей будут.

При сравнении местных учреждений с национальными банками нет ничего лучше, чем личная забота и добросовестность сообщества. Активно инвестируя в свое сообщество как действиями, так и словами, вы можете дать потенциальным клиентам повод выбрать вас, а не более крупный банк, даже если у этих банков более высокие ставки.

Отличный способ продемонстрировать свои инвестиции — это понять и поддержать своих местных клиентов. Если вы работаете с местными владельцами бизнеса, подумайте, сможете ли вы стать партнером по сбору средств или вместе делать пожертвования местным школам.Вы также можете поэкспериментировать с предложением финансовых курсов для взрослых, чтобы помочь людям понять, как обезопасить свое будущее — есть много вариантов, которые можно использовать.

# 4 Убедитесь, что ваш местный SEO обновлен.

С точки зрения цифрового маркетинга, вы можете составить множество полезных списков, которые помогут вам выделиться в Интернете, и одна из самых важных из них — убедиться, что ваш местный оптимизатор поисковых систем в порядке. SEO означает поисковую оптимизацию, и это просто обеспечение наилучшего взаимодействия вашего сайта с Google и другими локальными каталогами.Вы можете нанять кого-нибудь, кто сделает это за вас, или попробовать сами. Самое важное — это ваша бизнес-страница в Google, сбор отзывов в Google и проверка того, что вы указали свой адрес и номер телефона в Google Maps, Waze и т. Д.

# 5 Использование интернет-рекламы

Хотя в крупных городах цены будут намного выше, вам обязательно стоит поиграть в онлайн-рекламу. Настройка вечнозеленых рекламных кампаний, предлагающих ставки по ключевым словам в Google, например «местный банк рядом со мной» и «необходимо создать текущий счет», может иметь большое значение для привлечения потенциальных клиентов.Свяжите это с пользовательской целевой страницей с пикселем Facebook, чтобы перенацелить людей, которые нажимают и взлетают! У вас есть автомат для роста банковских вкладов, который можно настроить и забыть.

# 6 Убедитесь, что ваш сайт адаптируется

В наши дни все, что вы делаете в Интернете, необходимо оптимизировать для мобильных устройств. В противном случае Google снизит рейтинг вашего сайта, и молодые люди тоже не будут конвертированы. Быть отзывчивым — это просто причудливый способ заявить, что ваш сайт можно использовать и он хорошо выглядит на мобильных устройствах. Чтобы узнать больше, перейдите сюда.Простой способ проверить, реагирует ли ваш сайт, — открыть его на рабочем столе, щелкнуть в правом верхнем углу окна и перетащить его до небольшого размера. Если ваш сайт автоматически перестраивается, чтобы поместиться в окне, значит, все готово. Если он начинает отсекать вещи и выглядит плохо, значит, у вас есть работа.

# 7 Подключите другие услуги, которые поддерживают цели ваших клиентов

Ваш банк должен чувствовать себя надежным ресурсом. Если ваши клиенты могут рассчитывать на ваши советы по важным деловым решениям, они с большей вероятностью будут расширять свой бизнес вместе с вами.Один из способов сделать это — создать или сотрудничать с дополнительными услугами, которые поддерживают вашего идеального клиента. Например, если вы работаете с большим количеством владельцев бизнеса, вы можете сотрудничать с центром предпринимательства, чтобы получать скидки для своих участников или предоставлять инновационные торговые услуги через партнерство.

# 8 Партнер с уважаемыми компаниями

Аналогичным образом, поиск лучших предприятий в вашем регионе и развитие отношений с ними может иметь большое значение, особенно если предоставляемые ими услуги часто требуют финансирования.Например, многие кредитные союзы и местные банки в партнерстве с местными продавцами автомобилей предлагают беспрепятственное кредитное финансирование. Когда вы сотрудничаете с нужными людьми, если клиент доверяет им, он будет безоговорочно доверять вашему бизнесу и рассматривать его как заслуживающую доверия рекомендацию.

# 9 Сегментируйте свой маркетинг по аккаунтам и типам клиентов

Маркетинг — это специфика. Когда дело доходит до ваших маркетинговых усилий, постарайтесь привязать каждую инициативу и план к определенной демографической группе. Это позволяет вам сосредоточиться на тексте, электронной почте и всех коммуникациях.Чем больше вы будете говорить о конкретных потребностях этого клиента, тем больше вероятность, что он обратится в ваш банк. Вы также можете подойти к этому с точки зрения продукта, поэтому разделите свои маркетинговые усилия на студенческие аккаунты, новые бизнес-аккаунты и т. Д.

# 10 Предлагаем дополнительные поощрения

Помимо более общей стратегии роста депозитов, вы можете использовать множество традиционных идей. Вот краткий список для начала:

- Предлагайте бонусы за регистрацию или привлечение людей.

- Предлагайте прогрессивные ставки в зависимости от суммы на счете.

- Удалите или отмените комиссию за овердрафт.

- Выдайте участникам бесплатные чеки.

- Предлагайте мобильные депозиты.

- Плата за переводы не взимается.

- Убедитесь, что ваш онлайн-портал прост в использовании и упрощает получение новых учетных записей.

- Предлагает бесплатную защиту от кражи личных данных.

Заключение

Также может быть полезно знать, что делают ваши конкуренты.Вот некоторые из основных стратегий роста, на которых банкиры сосредоточились в 2017 году:

Некоторые тактики немного изменятся в 2020 году, но в целом отрасль сосредоточена именно на этом.

Если вы потратите время на то, чтобы по-настоящему составить план и выполнить его с умным аналитическим подходом, то вы абсолютно обеспечите рост вкладов в своем банке. Теперь мяч на вашей стороне. Удачи!

Предоставьте клиентам банка торговые услуги, которые модернизируют их бизнес и сэкономят им деньги.Торговцы оснащены новейшими технологиями и экономят в среднем 35% при переходе на Tidal, и вы можете стать чемпионом историй успеха своих клиентов, сотрудничая с Tidal в любом выбранном вами формате.

Откройте для себя полезные и прибыльные преимущества партнерства с банком и кредитным союзом Tidal Commerce(PDF) Исследование взаимосвязи между привлечением депозитов и предоставлением возможностей для роста депозитов банков

М.Saeidian et al. / Management Science Letters 4 (2014)

1339

Таблица 3

Дисперсионный анализ для учреждения и провинций

Выводы Sig. Коэффициент статистики Фишера Объяснение

Отклонить нулевую гипотезу

0,000

4093,55

0,05

Нет значимой связи между учреждением и провинциями

H

Существует значительная связь между объектом и провинциями

H

Наконец, в таблице 4 показан анализ ковариации для депозита и объектов.

Таблица 4

Анализ ковариации для месторождения и объекта

Выводы

Значимые

Статистика Фишера

Частота ошибок

Источник проверки

Объяснение

H H

Отклонить гипотезу

0,000 65,23 0,05 Кредитные линии Существует значимая взаимосвязь

между депозитами и кредитным механизмом

Нет значительной взаимосвязи

между депозитами и кредитным механизмом 0.000 483,04 0,05 провинции

Согласно результатам таблицы 4, статистика Фишера показывает, что оценочная модель

достаточно значима, и существует значимая взаимосвязь между суммой депозитов после вычета

обязательного депозита и платежом за кредит. Роль местоположения очевидна в установлении этих отношений.

4. Обсуждение и заключение

По результатам нашего исследования, увеличение количества кредитов при условии, что все остальные условия были равны

оставались неизменными, что увеличивало депозиты банков.Фактически, люди больше работали с банками и

филиалами и передавали свои ресурсы банкам, которые выдавали больше вкладов. Роль местоположения

была настолько эффективной для привлечения депозитов, что мы должны учитывать взаимосвязь между депозитом и суммой платежа за объект

с местоположением. Следовательно, похоже, что должно быть движение к внедрению косвенных инструментов

. Кроме того, должны быть некоторые тенденции к рыночным финансовым системам и больший упор на методы распределения кредитов.

Благодарность

Авторы хотели бы поблагодарить анонимных рецензентов за конструктивные комментарии к более ранней версии

этой статьи.

Ссылки

Claeys, S., & Vander Vennet, R. (2008). Детерминанты банковской процентной маржи в Центральной и

Восточной Европе: сравнение с Западом. Экономические системы, 32 (2), 197-216.

Де Грейв, Ф., Де Йонге, О., и Веннет, Р. В. (2007). Конкуренция, передача и ценообразование для банков

Политика: данные бельгийских рынков кредитов и депозитов.Journal of Banking & Finance, 31 (1),

259-278.

Demirgüç-Kunt, A., & Huizinga, H. (1999). Детерминанты процентной маржи коммерческих банков и доходности

: некоторые международные данные. Обзор экономики Всемирного банка, 13 (2), 379-408.

Годлевски, К. Дж. (2014). Банковские кредиты и стоимость заемщиков во время мирового финансового кризиса: эмпирические данные

из Франции. Журнал международных финансовых рынков, институтов и денег, 28,

100-130.

Хайнц, К., Хорват, Р., и Главачек, М. (2014). Разница процентных ставок в Чехии:

Разные кредиты, разные факторы ?. Экономические системы, 38 (1), 43-54.

Капаракис, Э. И., Миллер, С. М., и Нолас, А. Г. (1994). Неэффективность краткосрочных затрат коммерческих

банков: гибкий стохастический пограничный подход. Journal of Money, Credit and Banking, 26 (4), 875-

893.

Lin, J. H., Tsai, J. Y., & Hung, W.М. (2014). Риск собственного капитала банка в рамках программ спасения ссуды

гарантии и / или вливания собственного капитала. International Review of Economics & Finance, 31, 263-

274.

4 Инструменты для привлечения и удержания депозитов в условиях цифровой конкуренции

С четырьмя повышениями ставок Федеральным комитетом по открытым рынкам (FOMC) в течение 2018 года в сочетании с Растущая экономика и растущий спрос на кредиты, битва за депозиты остается высококонкурентной. Рост ставок позволил онлайн-банкам завоевать значительную долю рынка, предлагая сберегательные счета, которые «в X раз превышают средний показатель по стране!» Цифровые банки в настоящее время привлекают примерно 12 процентов всех новых первичных банковских отношений в США.S., по сравнению с 4% десять лет назад по данным TNS Research. Кроме того, крупные банки расширяют географию своих филиалов, например, Chase открывает до 90 новых филиалов к концу года — скорее всего, в сочетании со стратегией роста депозитов, которую они использовали ранее, например, предлагая значительные бонусы для вновь пополненных депозитных счетов.

Используя «Отчет FDIC — Статистика по депозитным учреждениям», вы можете наблюдать рост / снижение депозитов по размеру активов с EOY 2017 — EOY 2018 следующим образом:

Принимая во внимание упомянутые выше данные, как могут общественные, региональные банки и даже кредитные союзы лучше конкурировать за вклады?

Данные показывают, что банки с активами от 1 до 250 миллиардов долларов не удерживают депозиты эффективно, а банки с активами менее 1 миллиарда могут использовать катализатор.Цифровые технологии и большие данные потрясают финансовую индустрию, и иногда лучшая защита — это хорошее нападение. В эту цифровую эпоху есть четыре основных направления, в которых финансовые учреждения могут лучше привлекать и удерживать депозиты.

1. Конкурентные варианты

Учитывая доступность и масштабы социальных сетей и цифрового маркетинга, клиенты лучше осведомлены о других предложениях по сравнению с тем, что было 10 лет назад. Конкурентоспособные возможности — ключевой фактор в удержании и привлечении новых клиентов.По мере усиления конкуренции за депозиты местные банки и кредитные союзы должны сосредоточить внимание на своих розничных предложениях и активизировать их как на потребительском, так и на коммерческом уровне.

Мы видели, как Uber выпускает бонусную кредитную карту от Visa, а Apple уверенно продвигается к предложению Apple Card, как с бонусами, так и без годовой платы. Эти легкодоступные кредитные карты предлагают новизну, а также упрощают процесс подачи заявки через мобильный телефон. У финансовых учреждений нет другого выбора, кроме как устранить трения при открытии и поддержании банковских отношений.Для лучшего исследования рынка, разработки продуктов и ценообразования, цифрового ландшафта и опыта и т. Д. Не требуются новые отделы или сотрудники. Часто четкая стратегия и правильное партнерство могут быть более выгодными / рентабельными по сравнению с внутренним подходом.

2. Прозрачность через данныеПо данным American Banker, только в этом году Чейз потратил 1,4 миллиарда долларов на технологии. Я считаю, что инвестирование в технологии — лучший способ для учреждения получить доступ к сбору данных, который обеспечивает прозрачность потребностей учреждения.Развитие серверных технологий может собирать ценные данные для финансового учреждения и обеспечивать удобство работы пользователей. Онлайн-банкинг и мобильный банкинг больше не являются «особенностью», но стали ожидаемыми и могут стать препятствием для удержания клиентов, если этого недостаточно. Без приложения и онлайн-платформы учетные записи и информация могут казаться недоступными для клиентов. Технические инновации обеспечивают эффективность, простоту использования и прозрачность финансовых учреждений следующим образом:

— Более точные данные означают большую прозрачность для управления, что, в свою очередь, позволяет принимать действенные решения на основе тенденций и конкретных цифр.

— Получение более точных данных в режиме реального времени помогает сотрудникам принимать решения, оценивая все банковские отношения с возможностью перекрестных продаж, когда это применимо.

— Все, что облегчает жизнь потребителя, например открытие онлайн-счета, прозрачность через мобильный и онлайн-банкинг и т. Д., Способствует увеличению / удержанию депозитов.

3. ВзаимоотношенияЕсли говорить о росте / снижении депозитов застрахованных FDIC банков выше, то самый маленький уровень активов (от 100 до 1 млрд долларов) превзошел банки с 1 до 250 млрд долларов транзакционных / нетранзакционных депозитов.Небольшие общественные банки не имеют средств, чтобы вкладывать 1,4 миллиарда долларов в такие технологии, как Chase, но у них есть преимущество, когда речь идет о взаимоотношениях с клиентами. Персонал небольших общественных банков обычно знает своих клиентов на личном уровне, что значительно упрощает ведение бизнеса и дает надежные рекомендации.

Хотя может быть трудно узнать клиентов на личном уровне в финансовых учреждениях со значительными активами, все же есть способы наладить хорошие отношения с клиентами.Многие торговые операции в местных банках и кредитных союзах еще не полностью развиты. Персонализированный контакт может иметь большое значение, особенно в банковском мире. Например, дни рождения — прекрасная возможность установить контакт и заложить основу для будущих дискуссий, которые могут привести к разговору об общих банковских отношениях и о том, как их можно улучшить.

Один из способов, которым ваше финансовое учреждение может продолжать развивать отношения с помощью технологий, — это инвестировать в цифровую справочную службу.Это эффективный и недорогой способ получить больше депозитов. По данным «Эрнст энд Янг», 71 процент потребителей во всем мире сначала консультируются с друзьями, семьями и коллегами по поводу банковских продуктов и взаимоотношений.

Отношения / ценообразование также могут быть ценными, если они правильно структурированы и проданы. Ценность проявляется в увеличении перекрестных продаж, более высоком уровне удержания клиентов, увеличении остатков на депозитах, снижении риска и возможности стать основным финансовым учреждением для потребителя.Тем не менее, неправильное соотношение продуктов / цен может отрицательно повлиять на прибыльность. Обеспечение ценообразования в соответствии с конкуренцией / окружающими рынками, но также важно для индивидуальной стратегии, но может быть обременительным. Для местных банков и кредитных союзов лучше всего было бы передать эти услуги беспристрастной вспомогательной стороне.

4. Персонализация

Исторически сложилось так, что финансовые учреждения создавали несколько продуктов для слоев населения многоуровневым образом, задним числом разделяя клиентов на их сегменты пирога.Такой подход «несколько размеров подходит большинству» оставляет позади потенциальных клиентов и оставляет текущих клиентов недостаточно обслуживаемыми. По словам Сони Ведрихович, руководителя отдела потребительских и общественных банковских технологий в Chase, «персонализация, основанная на эффективном использовании аналитики, на мой взгляд, является самым большим пробелом, который банки должны продолжать быстро преодолевать, чтобы иметь возможность эффективно конкурировать.»

В качестве урока персонализации давайте обратимся к техническим гигантам Amazon и Netflix.Несмотря на то, что обе компании обслуживают миллионы, у обеих компаний есть индивидуальный подход, оставляющий у конечного пользователя ощущение, что он был специально разработан для них. Аналитика данных позволяет обеим компаниям персонализировать, прогнозировать и предлагать следующий продукт / услугу. Используя аналитику данных, финансовые учреждения могут достичь аналогичных адаптивных цифровых интерфейсов, индивидуальных возможностей и персонализированного пути потребителя. McKinsey считает, что персонализация может обеспечить в пять-восемь раз большую окупаемость инвестиций в маркетинговые расходы и может поднять продажи на 10 и более процентов.