Усн уплата: Ошибка 404 | ФНС России

Срок уплаты УСН-налога за 1 квартал 2021 года

За 1 квартал 2021 уплата УСН-налога (его части) должна была состояться в апреле. До какого числа перечислить платеж, что следует сделать для его своевременного попадания в бюджет и какой для него выбрать КБК, расскажем в нашей статье.

В какой срок следует перечислить налог по УСН за 1 квартал 2021 года

Фраза «уплата УСН за 1 квартал 2021 года» означает следующее:

- применяющим УСН фирмам и ИП предписано рассчитаться с бюджетом по УСН-обязательству;

- данное УСН-обязательство представляет собой налоговый авансовый платеж;

- аванс исчисляется по результатам работы за квартал;

- срок перечисления авансового платежа за 1 квартал 25 апреля года, следующего за отчетным. Но т.к. 25.04.2021 — это воскресенье, срок смещается на следующий рабочий день, т.е. на понедельник 26.

Чтобы в срок перечислить УСН-аванс за 1 квартал 2021 года, упрощенцу до указанной даты потребуется:

- Сформировать достоверную информацию о полученных доходах и расходах (или только доходах).

Откуда взять эту информацию, расскажем по ссылке.

- Определить сумму УСН-аванса.

Справиться с этим поможет пример расчета из статьи «Авансовый платеж по УСН за 1 квартал 2021 года».

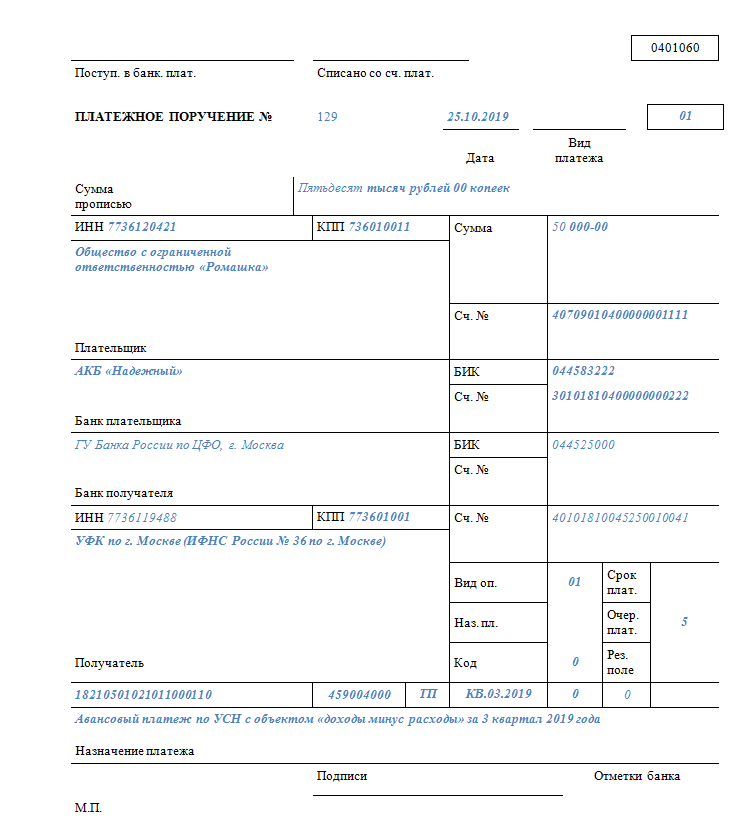

- Оформить платежное поручение и отправить его в банк.

Обратите внимание! С 01.01.2021 года изменились реквизиты Казначейства при уплате налоговых платежей. Период с 01.01.2021 по 30.04.2021 — переходный и платежи со старыми реквизитами лягут правильно. С 01.05.2021 налоги, перечисленные на старые реквизиты попадут в невыясненные платежи.

Подробнее о правилах заполнения платежек на уплату УСН рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Возьмите в помощь образец платежки из этого материала.

Чтобы отправленный платеж вовремя попал по назначению, важно указать в платежном поручении верный КБК. Для безошибочного выбора КБК воспользуйтесь схемой из следующего раздела.

Об ответственности за неуплату УСН-авансов расскажем тут.

Наглядная схема по КБК

Оформляя платеж по УСН-авансу, четко определитесь с КБК. Ошибка в КБК не позволит платежу вовремя попасть в бюджет.

В этом случае вам может пригодиться наш образец заявления об уточнении налогового платежа.

КБК на 2021 год утверждены Минфином. Чтобы быстро найти необходимый КБК по УСН за 1 квартал 2021 года, воспользуйтесь схемой:

Из приведенной схемы видно, что выбор нужного кода зависит от базы исчисления аванса («доходы» или «доходы минус расходы»).

Какие санкции предусмотрены за неуплату УСН, узнайте в КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите к подсказкам от экспертов.

Итоги

Срок уплаты УСН-аванса за 1 квартал 2021 года выпал на 26 апреля. Чтобы платеж вовремя попал в бюджет, упрощенцу необходимо до указанной даты рассчитать сумму аванса, оформить платежное поручение и отправить его в банк.

КБК в платежке указывается в зависимости от того, с какой базы упрощенец исчисляет УСН-обязательства («доходы» или «доходы минус расходы»).

Источники:

Налоговый кодекс РФ Более полную информацию по теме вы можете найти в КонсультантПлюс.кто платит и как работать — ПоДелу.

ру

руВ Налоговом кодексе прописано, что ИП и организации на УСН освобождены от НДС. Но есть ряд исключений, в которых платить налог всё-таки придётся. Расскажем, кто должен платить НДС на УСН и можно ли его возместить.

Когда платить НДС на УСН

Предприниматели и организации на УСН освобождены от уплаты НДС, такой вывод следует из ст. 346.11 НК РФ. Но именно из-за этого у упрощенцев возникают проблемы с поиском покупателей: если компания на ОСНО купит товар без НДС, то не сможет возместить входящий налог.

Каждый упрощенец может работать с НДС: выставить счёт-фактуру с налогом и перечислить его в бюджет. Кроме того, НК РФ предусматривает несколько операций, по которым уплата НДС и оформление счёта-фактуры обязательны.

Вы выставили покупателю счёт-фактуру с НДС

Если вы по просьбе покупателя или по ошибке выставили счёт-фактуру с выделенным НДС, то обязаны уплатить налог в бюджет (п. 5 ст. 173 НК РФ). В этом случае появится обязанность уплатить налог и сдать декларацию по НДС.

В декларацию по НДС нужно включать сведения, которые даны в выставленных счетах-фактурах.

Отдельный случай, когда вы выступаете посредником и приобретаете товар от своего имени, то должны перевыставлять счета-фактуры от продавца к покупателю. Такие операции фиксируются в журнале учёта счетов-фактур. По полученным и выписанным в текущем месяце счетам-фактурам нужно направить сведения в ФНС до 20-го числа следующего месяца (п. 5.2 ст. 174 НК РФ). При соблюдении правил налог платить не придётся.

Вы купили товар у иностранца

Импорт товара — ещё одна операция, которая требует уплаты НДС (п. 2 ст. 346.11 НК РФ). В данном случае порядок уплаты НДС зависит от страны продавца:

2 ст. 346.11 НК РФ). В данном случае порядок уплаты НДС зависит от страны продавца:

1. Продавец находится в стране ЕАЭС — Белоруссии, Армении, Казахстане и Киргизии

2. Продавец находится в стране, которая не входит в ЕАЭС

Вам нужно уплатить НДС на таможне. Налог начисляется на сумму стоимости товара, таможенных пошлин и акциза.

Если вы купили товар на территории России, то начисление налога зависит от наличия у продавца постоянного представительства в РФ. Если его нет, то вы становитесь налоговым агентом — получаете обязанность удержать с продавца НДС и уплатить его в бюджет.

Вы проводите операции с имуществом государства

Покупка и аренда государственного имущества тоже делает вас агентом по НДС. Так как сами госорганы не могут заплатить НДС и сдать отчёт в инспекцию. В этом случае вы должны вычесть налог и уплатить его в бюджет.

Так как сами госорганы не могут заплатить НДС и сдать отчёт в инспекцию. В этом случае вы должны вычесть налог и уплатить его в бюджет.

Например, при аренде государственного имущества вы должны удержать НДС с арендного платежа и перечислить его в бюджет. Арендодатель при этом получит меньше денег.

Расчёт суммы налога зависит от того, как цена прописана в договоре — с учётом НДС или без учёта НДС. В первом случае используйте ставку 20/120, во втором — просто 20 %.

При покупке госимущества вы тоже становитесь налоговым агентом и удерживаете налог с доходов, полученных продавцом. Налог можно не удерживать, если соблюдены следующие условия выкупа государственного и муниципального имущества, находящегося в собственности государства:

-

Вы арендовали этот объект госсобственности не менее двух лет;

-

У вас нет долгов по арендной плате и начисленным к ней штрафам или пеням;

-

Недвижимость не входит в перечень имущества, свободного от прав третьих лиц;

-

На день заключения договора купли-продажи вы причислены к субъектам малого или среднего предпринимательства.

Когда вы выступаете налоговым агентом, то обязаны выставить счёт-фактуру самостоятельно — на своё имя от имени продавца. По итогам квартала информацию из такого счёта-фактуры отражают во втором разделе декларации по НДС.

Вы оформили доверительное управление имуществом

Продажа имущества, которое вы получили в доверительное управление, тоже облагается НДС (ст. 174.1 НК РФ). Вы должны уплатить НДС с дохода от продажи и выставить счёт-фактуру. В графе «Продавец» дополнительно проставляется пометка «Д.У.».

Вознаграждение, которое вы как доверительный управляющий получаете от владельца имущества, не облагается НДС.

Сроки уплаты НДС в 2020 году

Когда продавец на УСН выставляет счёт-фактуру с НДС, он должен уплатить налог в бюджет. Платить налог нужно равными платежами по ⅓ каждый месяц в течение всего квартала, следующего за отчётным. В 2020 году сроки следующие.

|

НДС за период |

Срок уплаты НДС |

|

1 квартал 2020 года |

27 апреля |

|

25 мая |

|

|

25 июня |

|

|

2 квартал 2020 года |

27 июля |

|

25 августа |

|

|

25 сентября |

|

|

3 квартал 2020 года |

26 октября |

|

25 ноября |

|

|

25 декабря |

|

|

4 квартал 2020 года |

25 января 2021 года |

|

25 февраля 2021 года |

|

|

25 марта 2021 года |

Декларацию по налогу сдают до 25-го числа месяца, следующего за окончанием отчётного квартала.

Как возместить НДС на УСН

Если вы выставили контрагенту счёт-фактуру с НДС, то не сможете принять налог к вычету. Аналогичная ситуация сложилось при импорте товаров и операциях с госимуществом.

В ст. 172 НК РФ сказано, что вычеты по НДС могут получить только налогоплательщики НДС, к которым упрощенцы не относятся. Отсюда следует, что вычет им не положен.

Упрощенцы могут выставить счёт-фактуру с НДС, но принять налог к вычету нельзя. Поэтому придётся в полном размере уплатить налог в бюджет.

Даже если вы работаете на УСН «Доходы минус расходы», всё равно не имеете права отнести налог в затраты. Упрощенцы формируют счета-фактуры и уплачивают НДС по собственному решению, поэтому от налога не освобождаются (письмо Минфина РФ от 09.11.16 № 03-11-11/65552).

Возместить НДС может только доверительный управляющий. Для этого нужно вести раздельный учёт операций по договору доверительного управления и прочей деятельности и получить счёт-фактуру от поставщика. При её наличии по уплаченному взносу можно оформить вычет.

При её наличии по уплаченному взносу можно оформить вычет.

В случаях, когда упрощенец становится налоговым агентом при импорте, есть возможность включить НДС в стоимость приобретённых товаров, работ или услуг (п. 2 ст. 170 НК РФ).

Срок оплаты УСН для юридических лиц и ИП за 1 квартал 2021 года

Срок уплаты авансового платежа по УСН за 1 квартал 2021 г. – 25 апреля. Это крайняя дата и для юридических лиц, и для ИП.

Квартальные выплаты

На основании ст. 346.21 НК РФ организации и ИП, которые работают на упрощенке, платят квартальные авансы не позже 25-го числа месяца, следующего за кварталом. Но действует правило: если дата платежа по УСН за 1 квартал 2021 года или иной период выпала на нерабочий или выходной день, дату уплаты переносят на ближайший рабочий день.

С учетом правил из НК РФ поквартальные сроки для уплаты налога на УСН в 2021 году следующие:

| Отчетный период | Последняя дата выплаты аванса для организаций и ИП |

|---|---|

| 1 квартал | 25 апреля |

| 2 квартал | 26 июля |

| 3 квартал | 25 октября |

Из-за коронавируса чиновники ввели некоторые послабления и перенесли даты авансовых платежей. Правительство продлило сроки уплаты УСН за 2020 год для ИП и организаций из особого списка (Приложение к Постановлению Правительства от 02.04.2020 г. N 409) за счет предоставления рассрочки до января 2022 г.

Правительство продлило сроки уплаты УСН за 2020 год для ИП и организаций из особого списка (Приложение к Постановлению Правительства от 02.04.2020 г. N 409) за счет предоставления рассрочки до января 2022 г.

Если никаких иных изменений не появится, срок уплаты налога УСН за 1 квартал 2021 года для ООО и ИП единый – 25 апреля.

Как платить по итогам года

Помимо авансов, предприниматели обязаны рассчитаться за деятельность на протяжении всего года. Если крайняя дата, до какого числа нужно оплатить налоги ИП за 1 квартал 2021 г., совпадает с той, когда рассчитываются организации, то по итогам года предприниматели и юрлица платят УСН в разные сроки. По НК РФ они привязаны к налоговой отчетности, и для ИП – это 30 апреля, а для компаний – 31 марта.

В текущем году срок уплаты налога по УСН за 2020 год для юридических лиц не переносится, т.к. 31.03 – рабочий день. Индивидуальным предпринимателям «повезло» больше: из-за майских праздников полностью расплатиться по налогу на упрощенке они обязаны не позже 3 мая.

Пока никаких решений о переносе сроков отчетности или расчета с бюджетом не принято. Если чиновники введут новые меры поддержки бизнеса, РРТ.ru обязательно сообщит об этом читателям. Следите за изменениями.

Как платить налог при утрате права или прекращении деятельности

Законодательством предусмотрены ситуации, когда налогоплательщик либо утрачивает право на ведение деятельности по упрощенной системе налогообложения, либо прекращает ее вести. Если компания прекращает пользоваться упрощенной системой, ее руководству следует уведомить об этом налоговиков в течение 15 дней со дня принятия такого решения. До 25-го числа следующего месяца налогоплательщик обязан полностью рассчитаться и представить декларацию.

Что касается утраты права, то о нем тоже следует уведомить налоговиков. Но если юридическое лицо или ИП утратит право пользоваться упрощенной системой в июле — сентябре, то сроки оплаты УСН за 1 кв. 2020 г. и подачи декларации — 25 апреля.

Как считать и платить при возврате на ОСН

Штрафы за несвоевременную уплату

Не вовремя уплаченный налог — повод для назначения пени в размере 1/300 ставки ЦБ РФ за каждые сутки просрочки. Для организаций такая ставка действует только на протяжении первых 30 дней, а затем увеличивается вдвое — до 1/150.

Для организаций такая ставка действует только на протяжении первых 30 дней, а затем увеличивается вдвое — до 1/150.

Когда разрешат заплатить позже и не оштрафуют

В ст. 64 НК РФ предусмотрены ситуации, когда предпринимателям предоставят отсрочку или рассрочку по расчету с бюджетом. В некоторых случаях при перенесении сроков уплаты УСН на сумму задолженности начислят дополнительные проценты. Доплачивать придется тем, кто не имеет возможности полностью рассчитаться с бюджетом из-за признаков несостоятельности, сложной имущественной ситуации, производства и реализации сезонной продукции.

Чтобы получить возможность заплатить позже и не получить штраф, налогоплательщик направляет в ИФНС заявление и документы, перечень которых перечислен в ст. 64 НК РФ.

Правовые документы

Таблица со сроками уплаты УСН в 2020 году для организаций и ИП

В какие сроки уплачивать единый налог по УСН в 2020 году? Предусмотрены ли новые сроки (перенос) из-за нерабочих дней, карантина и коронавируса 2020? На какие КБК перечислять налог по упрощенной системе налогообложения и авансовые платежи по нему в 2020 году организациям и ИП? Ответы и таблицы со сроками в данной статье.

Также смотрите:

Как в 2020 году считают сроки уплаты УСН

Отчетные периоды по единому налогу на УСН — 1 квартал, полугодие и девять месяцев. Авансовые платежи по упрощенному налогу нужно перечислить не позднее 25-го числа первого месяца, следующего за отчетным периодом (т. е. квартала, полугодия и 9 месяцев).

Соответственно, по общему правилу, налог нужно оплатить в бюджет не позднее 25 апреля, 25 июля и 25 октября 2020 года. Такие сроки следуют из ст. 346.19 и п. 7 ст. 346.21 НК РФ.

По итогам года – налогового периода по единому упрощенному налогу — организации и ИП на УСН подводят итог и определяют конечную сумму налога.

При объекте «доходы минус расходы» это — единый или минимальный налог. Организации перечисляют эти платежи в бюджет не позже 31 марта следующего года, а ИП – не позже 30 апреля следующего года.

Возможно, что срок уплаты налога на УСН попадает на выходной, нерабочий или праздничный день. В таком случае единый налог или аванс по УСН можно направить в бюджет не позднее чем в ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

В таком случае единый налог или аванс по УСН можно направить в бюджет не позднее чем в ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

ИМЕЙТЕ В ВИДУ!

Налог по УСН за 2019 год и платеж за 1 квартал 2020 нужно было внести в бюджет до 6 мая 2020 года включительно. Это связано с переносом крайнего срока уплаты из-за нерабочих дней, карантина и коронавируса 2020. Но для организаций и ИП из пострадавших отраслей действуют другие сроки (см. ниже).

Учтите, что при закрытии ИП действуют свои сроки уплаты налога по УСН. Причём это спорный вопрос, который разобран и решён в КонсультантПлюс:

Налоговым кодексом РФ конкретные сроки уплаты налога по УСН при закрытии ИП не установлены. На наш взгляд, рассчитать и заплатить налог нужно перед… (читать полностью).

Таблица со сроками уплаты УСН в 2020 году

Далее приведена таблица, в которой обобщены сроки уплаты авансовых платежей по УСН в 2020 году, а также указан срок уплаты единого налога за 2019 год.

| ПЕРИОД УПЛАТЫ | СРОК (регион может установить более поздний срок) |

| За 2019 год (уплачивают только организации) | Не позднее 06.05.2020 (перенос) |

| За 2019 год (уплачивают только ИП) | Не позднее 06.05.2020 (перенос) |

| За 1 квартал 2020 года | Не позднее 06.05.2020 (перенос) |

| За полугодие 2020 года | Не позднее 27.07.2020 |

| За 9 месяцев 2020 года | Не позднее 26.10.2020 |

Теперь укажем новые сроки уплаты для организаций и ИП, включенных на 01.03.2020 в Реестр МСП, чей основной вид деятельности по ЕГРЮЛ (ЕГРИП) есть в правительственном Перечне пострадавших отраслей (утв. постановлением Правительства РФ от 03.04.2020 № 434).

Налог по УСН для организаций (переносы):

- 30.09.2020 – налог за 2019 год;

- 26.10.

2020 – платеж за 1 квартал 2020;

2020 – платеж за 1 квартал 2020; - 25.11.2020 – платеж за полугодие 2020.

Налог по УСН для ИП (переносы):

- 26.10.2020 – платеж за 1 квартал 2020;

- 30.10.2020 – налог за 2019 год;

- 25.11.2020 – платеж за полугодие 2020.

Также отметим, что в двух случаях налог по УСН уплачивают в особые сроки:

- При прекращении деятельности, в отношении которой применялась упрощенная система налогообложения, плательщики должны внести налог не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному в ИФНС, такая деятельность прекращена (п. 7 ст. 346.21, п. 2 ст. 346.23 НК РФ).

- При утрате права на применение УСН налогоплательщик должен уплатить налог не позднее 25-го числа месяца, следующего за кварталом, в котором он утратил это право (п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ).

Надо ли в случае ликвидации ООО уведомлять налоговый орган о прекращении применения УСН? Ответ на этот вопрос есть в КонсультантПлюс:

Как разъяснено в Письме Минфина России от 18. 07.2014 № 03-11-09/35436 (направлено для сведения и использования в работе Письмом ФНС России от 04.08.2014 № ГД-4-3/15196), по общему правилу утрата статуса юридического лица, применяющего УСН, означает одновременное прекращение действия УСН… (читать полностью).

07.2014 № 03-11-09/35436 (направлено для сведения и использования в работе Письмом ФНС России от 04.08.2014 № ГД-4-3/15196), по общему правилу утрата статуса юридического лица, применяющего УСН, означает одновременное прекращение действия УСН… (читать полностью).

ИМЕЙТЕ В ВИДУ

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса упрощенцев списал налог по УСН за 2 квартал 2020 года. А именно – авансовый платеж за отчетный период полугодие 2020, уменьшенный на аванс за отчетный 1 квартал 2020.Подробнее об этом см. “Кому и какие спишут налоги за 2 квартал 2020: перечень“.

КБК 2020 для оплаты УСН

В 2020 году авансы по УСН, единый и минимальный упрощенный налог нужно перечислить на два КБК. Один – для объекта «доходы», другой— для объекта «доходы минус расходы».

Объект УСН «доходы»

| Объект налогообложения «доходы» |

| Авансовые платежи и единый налог — 18210501011011000110 |

| Пени — 18210501011012100110 |

| Штраф — 18210501011013000110 |

“Новые КБК по УСН “доходы” в 2020 году“

“Новые КБК по УСН “доходы” в 2020 году“Объект «доходы минус расходы»

Далее представлена таблица с КБК по УСН на 2020 год для тех, кто применяет упрощенную систему с объектом «доходы минус расходы».

| Объект налогообложения «доходы минус расходы» |

| Авансовые платежи и единый налог, минимальный налог — 18210501021011000110 |

| Пени — 8210501021012100110 |

| Штраф — 18210501021013000110 |

Существуют определённые правила, как заполнить платежное поручение на уплату налога по УСН. Порядок, особенности заполнения платёжек и отличия для разных объектов по УСН раскрыты в КонсультантПлюс:

Есть небольшие отличия в заполнении платежек на авансовые платежи и на налог за год в полях 107 и 24…

Посмотреть готовое решение полностью.Днем уплаты УСН считают тот день, когда налогоплательщик предъявит в банк платежное поручение на перечисление единого налога со своего расчетного (лицевого) счета на счет Казначейства России. При этом важно, чтобы денег на счете хватило для платежа (письма Минфина России от 20.05.2013 № 03-02-08/17543, от 21.06.2010 № 03-02-07/1-287).

При этом важно, чтобы денег на счете хватило для платежа (письма Минфина России от 20.05.2013 № 03-02-08/17543, от 21.06.2010 № 03-02-07/1-287).

что это и зачем нужно

Многие предприниматели и компании предпочитают работать на упрощенной системе налогообложения, или УСН.

Роман Янушко

юрист

Низкие ставки налога — от 0 до 15%, — освобождение от уплаты НДФЛ, НДС и несложная налоговая отчетность делают упрощенку привлекательным режимом для бизнеса.

Но иногда предприниматель думает, что работает на упрощенке, а налоговая считает по-другому, и у этого могут быть неприятные последствия.

Почему права на УСН может не быть

Сразу после регистрации компания или ИП по умолчанию находятся на общей системе налогообложения — ОСН, у которой есть свои условия по уплате налогов и сдаче отчетности.

Чтобы применять упрощенку, нужно перейти на нее — то есть подать уведомление в налоговую о переходе на другой вид налогообложения. Обычно это делают при регистрации ИП или компании.

Обычно это делают при регистрации ИП или компании.

Но может случиться так, что предприниматель ведет деятельность на упрощенке, а в один прекрасный день получает отказ от налоговой — декларацию УСН за очередной год не приняли.

Предприниматель начинает выяснять, в чем дело, звонит в налоговую. Оказывается, что в ФНС нет уведомления о переходе на УСН, поэтому налоговики считают, что предприниматель на упрощенку не переходил, находится на общем режиме и должен платить налоги и сдавать отчетность по ОСН.

Как уведомляют налоговую о переходе

Чтобы перейти на УСН, не нужно получать разрешение налоговой. Но о выборе этого режима ее нужно уведомить. Правила перехода регулирует статья 346.13 Налогового кодекса РФ.

Для уведомления налоговой рекомендована форма 26.2-1. Подать ее можно вместе с документами на регистрацию или в течение 30 дней после. Уведомить можно через представителя, по почте или электронно, а также лично посетив налоговую.

Форма 26. 2-1. Уведомление о переходе на УСН

2-1. Уведомление о переходе на УСНЕсли пропустить сроки, то перейти на УСН можно только со следующего года, а уведомить налоговую нужно не позднее 31 декабря этого года.

Например, ИП зарегистрировался первого июня 2020 года. Если он не подал форму 26.2-1 при регистрации и в течение 30 дней после, то на УСН сможет перейти с 2021 года, уведомив налоговую до 31 декабря 2020.

Уведомление о переходе ИП или компании на упрощенку хранится в налоговой, а его подтверждение — у налогоплательщика. Но бывает, что уведомление в инспекции отсутствует. Причины могут быть разными: либо налоговики потеряли уведомление, либо сами предприниматели или их представители небрежно подготовили пакет документов. Например, банально забыли подписать форму 26.2-1. Так или иначе, уведомления нет.

В итоге вместо единого налога на УСН у предпринимателя или компании появляется перспектива заплатить все налоги на общем режиме, то есть НДФЛ, налог на прибыль, НДС, имущественные налоги, от которых освобождает режим УСН, штрафы за неуплату налогов и несданную отчетность, пени за просрочку за все время деятельности, когда предприниматель думал, что находится на упрощенке.

Но не все потеряно. В зависимости от конкретных обстоятельств у предпринимателя, скорее всего, есть возможность доказать свое право на УСН.

Что делать, чтобы не потерять право на УСН

Вот пара рекомендаций, которые помогут избежать споров с налоговой и отбить претензии об отсутствии права ИП или компании на упрощенную систему налогообложения.

Правильно заполняйте уведомление о переходе на УСН. Если верно заполнить форму с первого раза, это снимет вопрос о налогообложении в будущем. Форма 26.2-1 довольно простая, но и здесь можно допустить ошибки.

Например, ИП подал уведомление на УСН, но не указал объект налогообложения — доходы или доходы минус расходы. В итоге ИП думал, что находится на УСН, а налоговая инспекция потребовала отчетность и налоги по общему режиму. Налоговики не смогли определить объект налогообложения УСН и посчитали уведомление ошибочным.

Образец заполнения формы 26.2-1 для ИПИндивидуальному предпринимателю нужно указать в форме:

- Фамилию, имя и отчество.

- Момент перехода на УСН.

- Объект налогообложения.

- Контактный телефон.

- Код налоговой инспекции — это цифровой код, определяющий конкретную налоговую инспекцию.

- Признак налогоплательщика — он указан в примечаниях к форме 26.2-1.

- Год, когда подается уведомление.

- Некоторые другие реквизиты, например данные представителя, если он подает уведомление, ИНН.

Сохраните доказательство уведомления о переходе на УСН. Это может быть расписка с перечнем документов, поданных при регистрации, или экземпляр формы 26.2-1 с отметкой о принятии. Если налоговая инспекция предъявит вам претензии, вы сразу же сможете доказать свою правоту и избежать лишней волокиты.

Но что делать, если подтверждающих документов нет, и доказать, что уведомление было, нечем?

Как вести бизнес по закону

И зарабатывать больше на своем деле. Подпишитесь на ежемесячную рассылку для предпринимателей и получайте важные статьи и новости о бизнесе

Право на УСН при применении режима

Например, налогоплательщик уплатил аванс и налоги в режиме УСН, сдавал декларации УСН. Если в налоговой не запрашивали пояснений, а декларации принимали, то суды считают, что право на упрощенку одобрено в ФНС. И если через какое-то время налоговая инспекция вдруг обнаружит, что у нее нет уведомления этого предпринимателя или компании о переходе на УСН, то ссылаться на это уже поздно.

Если в налоговой не запрашивали пояснений, а декларации принимали, то суды считают, что право на упрощенку одобрено в ФНС. И если через какое-то время налоговая инспекция вдруг обнаружит, что у нее нет уведомления этого предпринимателя или компании о переходе на УСН, то ссылаться на это уже поздно.

Но на практике споры между налогоплательщиками и налоговиками по этому поводу продолжаются.

Пример из судебной практики

В июле 2019 года до Верховного суда дошло дело о споре между инспекцией ФНС и компанией. Спор возник из-за того, что компания применяла УСН с первого января 2013 года по 31 декабря 2015 года и не уведомила об этом налоговую.

Налоговики выписали штрафы:

- На 149 381 Р — за неуплату НДС.

- На 67 906 Р — за неуплату налога на прибыль.

- На 268 849 Р — за то, что не представили налоговых деклараций по налогу на прибыль, НДС и налогу на имущество организаций.

ст. 122, ст. 119 НК РФ

Еще компании доначислили недоимку по НДС — 3 694 908 Р и налогу на прибыль — 1 416 530 Р.

Верховный суд обратил внимание, что в таком споре важно учитывать не только действия налогоплательщика — уведомил он о переходе на УСН или нет, — но и поведение налоговой инспекции. ИФНС никак не реагировала на то, что компания ранее применяла УСН. Но, обнаружив это спустя несколько лет, пересчитала налоги по ОСН. Такие действия налоговой инспекции являются незаконными.

Если у вас были схожие обстоятельства, вы платили налоги и сдавали декларации на упрощенке, а налоговая их принимала, то отстоять свое право на УСН можно.

Вот как это удалось сделать одной предпринимательнице.

Личный опыт предпринимателя из Балашихи

Ко мне обратилась предпринимательница Мария. У нее возник спор с инспекцией ФНС в Балашихе. Налоговики отказались принять декларацию УСН за 2019 год, так как ИП не уведомила о переходе на упрощенку.

Мария утверждала, что обо всем уведомила. Зарегистрировала ИП 27 ноября 2018 года и вместе с документами подала форму 26.2-1. Регистрировалась через МФЦ, и подтверждающие документы не сохранились.

В 2019 году она вовремя сдала декларацию УСН и заплатила налог за год и авансовые платежи. Налоговая все приняла, никаких возражений не было. Проблемы начались в 2020 году, когда Мария сдала декларацию УСН за 2019 год.

По каким-то причинам именно в 2020 году налоговики решили обратить внимание, что у них нет уведомления о переходе на упрощенку. ИФНС в Балашихе декларацию не приняла, а в уведомлении об отказе написала, что отсутствует объект УСН.

Отказ налоговой инспекции принять декларацию УСН за 2019 годЧто грозило предпринимательнице

Отказ в принятии декларации — это плохо. Если налоговую декларацию не сдать вовремя, то ИФНС блокирует операции по банковским счетам на основании статьи 76 Налогового кодекса РФ.

Решение о приостановлении операций по счетам могут принять, если декларацию не сдать в течение 10 дней после установленного законом срока. Причем блокировать могут все известные счета предпринимателя. Деньги на эти счета поступать будут, а потратить их можно только на уплату налогов и страховых взносов. Например, заплатить поставщику не получится, снять или перевести деньги со счета тоже. Блокировку снимут, если инспекция отменит свое решение.

Например, заплатить поставщику не получится, снять или перевести деньги со счета тоже. Блокировку снимут, если инспекция отменит свое решение.

Нам повезло: было время на то, чтобы решить конфликт с налоговой. Если бы Мария признала правоту налоговиков, то пришлось бы заплатить весь стандартный набор: недоимку по налогам, пени и штрафы за неуплату.

Как минимум начислили бы 13% НДФЛ с доходов, уменьшенных на величину расходов, пени — 1/300 ключевой ставки за каждый день просрочки. А еще штрафы — 20% от неуплаченной суммы налога и до 30% от неуплаченной суммы налога — за непредставление налоговой декларации.

Основания для начисления штрафов и пени: ст. 75, ст. 122, ст. 119 НК РФ

Кроме того, на общем режиме пришлось бы вести деятельность весь 2020 год, перейти на УСН можно было бы только с 2021 года.

Но у Марии были юридические основания не согласиться с ИФНС — правовая позиция Верховного суда, — право ИП на упрощенке признается налоговой инспекцией, если они ранее принимали декларацию у предпринимателя, а также уплату налогов и авансов. Так что предпринимательница решила отстаивать свое право на УСН.

Так что предпринимательница решила отстаивать свое право на УСН.

Как решить вопрос с налоговой без суда

Сначала мы пытались решить все миром и убедить налоговую инспекцию, что право на УСН у ИП есть. Для этого отправили письмо в ИФНС Балашихи с просьбой подтвердить право на применение упрощенной системы налогообложения.

Обращение подготовили с учетом правовой позиции Верховного суда РФ, поэтому была надежда, что налоговики с нами согласятся.

В инспекции не согласились и ответили, что не могут принять налоговую декларацию по техническим причинам — из-за перехода на новое программное обеспечение. То есть они бы и рады, но техника не позволяет.

Ответ ФНС на обращение о подтверждении права на УСНПоэтому мы решили обжаловать действия инспекции. Сразу пожаловаться на инспекцию в суд нельзя. По правилам сначала жалоба должна подаваться в вышестоящий налоговый орган и лишь потом в суд.

ст. 138 НК РФ — порядок обжалования

Так что Мария подала жалобу на отказ инспекции в Управление федеральной налоговой службы по Московской области.

ст. 139 НК РФ — порядок и сроки подачи жалобы

По правилам налогового законодательства такая жалоба подается через инспекцию, на которую жалуются. То есть, чтобы подать жалобу в УФНС по Московской области, ее нужно направить в тот же ИФНС в Балашихе, на который мы жаловались. Дальше инспекция либо сама устраняет допущенное нарушение, либо передает жалобу в УФНС.

В нашем случае жалобы оказалось достаточно, чтобы инспекция пошла на диалог.

Содержание жалобы было практически таким же, как и первое письмо в инспекцию — мы просили подтвердить право на УСН, указали те же доводы и позицию Верховного суда. Но направив письмо, мы получили отписку, и только подав жалобу в УФНС, нам удалось решить ситуацию.

Получив жалобу, сотрудники ИФНС в Балашихе связались с Марией и предложили отправить на электронную почту потерянное уведомление о переходе на УСН. Предпринимательница заполнила форму 26.2-1, указала первоначальную дату уведомления — в ноябре 2018 года, когда регистрировала ИП и отправила уведомление.

Налоговики подтвердили право предпринимателя на УСН с момента регистрации. На исправление ситуации потребовалось два рабочих дня.

Письмо из ИФНС Балашихи о подтверждении права на УСНЧто произошло

Увидев серьезные намерения предпринимателя, налоговики оценили перспективы и решили устранить нарушение прав ИП самостоятельно.

Поскольку конфликт был исчерпан и предпринимательница получила подтверждение права на УСН, мы отозвали жалобу.

Чтобы отозвать жалобу, нужно написать заявление в налоговуюЕсли бы налоговая инспекция стояла на своем, то мы бы не отозвали жалобу и стали доказывать свою правоту в УФНС по Московской области. Если бы там нам тоже не помогли, обратились бы в арбитражный суд. Думаю, что там мы бы отстояли право на УСН с учетом позиций Верховного суда. Но это уже совсем другой процесс и трата времени и денег.

В этой истории все закончилось благополучно для налогоплательщика. Так бывает не всегда.

Если у предпринимателя или компании нет подтверждения подачи уведомления и налоговый орган своевременно реагирует — говорит, что у них нет уведомления о переходе на УСН при первой же подаче декларации, то позиция налогоплательщика проигрышная. Тогда переход на упрощенку возможен только со следующего налогового периода, а до этого придется применять ОСН.

Тогда переход на упрощенку возможен только со следующего налогового периода, а до этого придется применять ОСН.

Как проверить, угрожает ли что-то ИП на УСН

Чтобы такого не произошло, будьте внимательны при подаче документов в налоговую инспекцию и обязательно сохраняйте подтверждение — расписку, копию с отметкой о принятии.

Если же подтверждения у вас нет, а сомнения в праве на УСН возникли, то можно сделать следующее.

С этим документом вам уже точно ничего не грозит.

Запомнить

- Подавая уведомление о переходе на УСН в ИФНС, не забывайте, что его могут потерять. Сохраните подтверждение.

- Даже если подтверждения у вас нет, право на УСН можно отстоять. Если в налоговой ранее принимали декларации плательщика, то фактически за ним уже признали право на УСН.

- Если у вас не сохранилось подтверждения о переходе на УСН, отправьте письменный запрос в налоговую.

1C Fresh

Бухгалтерский и налоговый учет, сдача отчетности через Интернет — для ИП и организаций: все участки учета, любая система налогообложения (ОСНО, УСН, НПД), любой вид деятельности. Новое в 2020 году: 1С:Электронные трудовые книжки (ЭТК) — включены!

Новое в 2020 году: 1С:Электронные трудовые книжки (ЭТК) — включены!

В программе воплощен опыт практической работы бухгалтеров сотен тысяч предприятий и организаций, различных по размеру и направлениям деятельности.

Сдавайте регламентированную отчетность через Интернет

В ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование с помощью встроенного сервиса «1С-Отчетность».

Отражайте любые хозяйственные операции

Учтены особенности и тонкости практической работы бухгалтера на различных участках учета:

- Материально-производственные запасы

- Банковские и кассовые операции, в т.ч. обмен с банками напрямую (включая Сбербанк) или с подключением клиент-банка

- Расчеты с контрагентами

- Склад

- Операции с тарой

- Торговые операции (опт, розница, интернет-магазин), комиссионная торговля и агентские договоры

- Основные средства и нематериальные активы

- Основное и вспомогательное производство, полуфабрикаты

- Косвенные расходы

- НДС в соответствии с нормами гл.

21 НК РФ

21 НК РФ - Заработная плата, кадровый и персонифицированный учет

Ведите учет нескольких организаций в одной базе,

если их хозяйственная деятельность тесно связана между собой. Можно использовать общие списки товаров, контрагентов, работников, складов (мест хранения) и др., а отчетность формировать раздельно.

Поддерживаются разные системы налогообложения.

Для коммерческих организаций и индивидуальных предпринимателей – ОСНО, УСН; кроме того, для индивидуальных предпринимателей – еще и УСН на основе патента, налог на профессиональный доход (самозанятый).

Закрывайте месяц легко и правильно!

Регламентные операции, выполняемые по окончании месяца, в приложении автоматизированы. Это переоценка валюты, списание расходов будущих периодов, определение финансовых результатов и другие.

Анализируйте данные с помощью стандартных отчетов.

В самых различных разрезах, с разными отборами и сортировкой данных.

Проводите экспресс-проверку учета!

В любой момент вы можете получить сводную и детализированную информацию о корректности своих данных.

Используйте сервисные возможности приложения:

- контроль и исключение ошибочных ситуаций,

- всегда актуальный классификатор БИК и адресный классификатор ФНС,

- автоматическая загрузка курса валют с РБК,

- работа с кассовыми аппаратами (фискальными регистраторами),

- обмен с ИС МП,

- интеграция с интернет-магазинами, Яндекс.Кассой,

- интеграция с онлайн-сервисом для бронирования деловых поездок Smartway,

- отправка отчетов в банки и другим заинтересованным получателям.

Мобильное приложение

Предпринимателям, работающим на УСН, НПД и патенте, самозанятым гражданам и организациям на УСН (6% и 15%) и общем режиме (налог на прибыль и НДС), предлагаем воспользоваться приложением «Мобильная бухгалтерия».

Приложение обеспечивает все, что нужно для ведения учета: расчет и уплату налогов, подготовку и отправку отчетности, кассу и обмен с банком, счета и акты сверки, акты и накладные, ТОРГ-12 и УПД, онлайн-кассы и интеграцию с сервисом 1С:Касса.

Финансирование матрасов | От 55 долларов в месяц

ФИНАНСИРОВАНИЕ 0% годовых *

БЕЗ КОМИССИЙ, БЕЗ СЮРПРИЗОВ

* 0% годовых для квалифицированных клиентов.

Могут быть доступны другие условия финансирования.

Используйте Splitit и свою текущую кредитную карту, чтобы разделить платежи, или получите обычную ссуду от Affirm, которая позволит вам погасить новую кредитную линию с течением времени.

- Обычный заем от 0% годовых

- Выберите тарифный план на 6-48 месяцев

- Быстрая и легкая предварительная квалификация

- Проверка права на участие не повлияет на ваш кредитный рейтинг

- Разделите платежи под 0% с вашей существующей кредитной карты.

- Выберите план оплаты от 2 до 12 месяцев.

- Предварительная квалификация не требуется — карта у вас уже есть.

- Зарабатывайте бонусные баллы по кредитной карте за каждый платеж

Используйте Splitit и свою текущую кредитную карту, чтобы разделить платежи, или получите обычную ссуду от Affirm, которая позволит вам погасить новую кредитную линию с течением времени.

- Обычный заем от 0% годовых

- Выберите тарифный план на 6-48 месяцев

- Быстрая и легкая предварительная квалификация

- Проверка права на участие не повлияет на ваш кредитный рейтинг

- Разделите платежи под 0% с вашей существующей кредитной карты.

- Выберите план оплаты от 2 до 12 месяцев.

- Предварительная квалификация не требуется — карта у вас уже есть.

- Зарабатывайте бонусные баллы по кредитной карте за каждый платеж

ВЫБЕРИТЕ РАЗМЕР МАТРАСА

ВЫБРАТЬ ПЛАН ДЛИНА

Годовая процентная ставка и продолжительность срока в зависимости от права на участие.

Без комиссий, без сюрпризов

Варианты финансированияPurple составляют всего 0% годовых, и все это без скрытых комиссий или наценок.

Два способа оплаты

Purple отказались от финансирования с Affirm и Splitit, так что вы можете поспать сегодня и заплатить позже.

Комфорт для вашего кошелька

Благодаря гибким вариантам финансирования вы можете придерживаться своего бюджета и при этом получать удовольствие от отдыха.

Как использовать финансирование на Purple.com

Как использовать Purple Financing

Выберите оформление заказа в корзине, когда будете готовы.

Заполните раздел доставки и внесите аванс.

Выберите Подтвердить или Разделить на экране оплаты.

Остались вопросы?

Позвоните нам.

7:00 — 19:00 MST (пн-пт)

8:30 — 17:00 MST (сб / вс)

(888) 848-4085

Поговорите со специалистом!

Доступно 7 дней в неделю. С 7:00 до 19:00 (мск

С 7:00 до 19:00 (мск

Часто задаваемые вопросы

Как работает подтверждение?

Affirm проведет мягкую проверку кредитоспособности, чтобы узнать, на какие варианты финансирования вы имеете право.Может потребоваться предоплата. При условии проверки и утверждения правомочности. Варианты оплаты зависят от суммы вашей покупки. Приблизительная сумма платежа не включает налоги и стоимость доставки. Фактические сроки могут отличаться. Способы оплаты через Affirm предоставляются этими кредитными партнерами: affirm.com/lenders. Посетите affirm.com/help для получения дополнительной информации.

Как работает Splitit?

Выберите наиболее подходящий для вас план ежемесячных платежей в рассрочку от 2 до 12 месяцев.

Незавершенный платеж или «приостановка» будет помещен на вашу карту для полной суммы покупки и будет уменьшаться по мере того, как с карты будут списаны ежемесячные платежи, но не беспокойтесь! «Задержка» не будет отображаться как списание в полном объеме в вашем кредитном отчете.

Как использование этих опций повлияет на мой кредит?

Affirm предлагает мягкую проверку кредита, поэтому ваш кредит не пострадает. Просроченные или пропущенные платежи могут повлиять на ваш кредитный рейтинг.

Получу ли я возможность возврата в течение 100 дней при финансировании?

Конечно! Независимо от того, решите вы финансировать или нет, вы все равно можете расслабиться, зная, что у вас есть пробная версия на 100 ночей. Если вы все же решите вернуться, вам будут возвращены произведенные платежи за вычетом начисленных процентов,

Как мне вернуть матрас, если я финансирую?

Мы рекомендуем спать на матрасе как минимум 21 ночь, так как потребуется время, чтобы привыкнуть.Если вы по-прежнему недовольны, позвоните по телефону 888-848-2305, чтобы поговорить с одним из наших специалистов и начать процесс возврата.

ДоставкаБесплатно

Налог При расчете на кассе

Вы экономите $$ {youSave.totalDiscount / 100} Стоимость вашего бесплатного подарка — $$ {youSave.freeSavings / 100} $ {«+» + (youSave.freeItems> 1? youSave.freeItems: «») + «Free Gift»} s

ОПЛАТИТЬ

$$ {cart.total_price / 100} доллар США

ИЛИ

Ежемесячные платежи от 0% годовых.

Учить большеЕжемесячные платежи с использованием кредитной карты с процентной ставкой 0%.

Учить большеВарианты финансирования и коды скидок добавляются при оформлении заказа.

$ {item.product_title} $ {item.variant_title}

Удалить

$$ {item.original_line_price | Деньги }

$$ {item.line_price | Деньги }

$ {item.discounts [0] .title}

$ {item.name} $ {item.variant.name} Добавлять

$ {item.Вариант.размер} | $ {item.variant.color.split («+») [0]} | $ {item.variant.model}

$ {item.modalLinkText}Добавьте к заказу и получите скидку 10%

Добавьте к заказу и получите скидку 15%

Разложи заказ и получи скидку 20%

$$ {(item.variant.strikethrough || (item.variant.price> item.price && item.variant.price) || item.strikethrough) * 100 | Деньги }

$$ {item.price * 100 * 2 | Деньги }

$$ {item.price * 100 | Деньги }

$ {productModalName} $ {имя}

$ {this.pricingText} $$ {productModalStrikethrough} $$ {strikethrough} $$ {price}

$ {this.pricingText} $$ {productModalStrikethrough} $$ {strikethrough} $$ {defaultPrice} $$ {price} БЕСПЛАТНО

Добавить в корзину Выбрать продукт Выбрать продукт Выбрать продукт

Технические характеристики

$ {item2.name}

$ {item.heading}

$$ {item.strikethrough} $$ {item.price} БЕСПЛАТНО

$$ {item.strikethrough? item.strikethrough * item.qty: item.price * item.qty} $$ {Math.floor (item.price * (100 — $ parent. $ Parent.discount) / 100) * item.qty} $$ {Math.floor (item.price * (100 — $ parent. $ Parent.discount) / 100) * item.qty} БЕСПЛАТНО

$$ {item.strikethrough} $$ {Math.floor (item.price * (100 — $ parent.$ parent.discount) / 100)} $$ {Math.floor (item.price * (100 — $ parent. $ Parent.discount) / 100)} БЕСПЛАТНО

$ {item.color}

Финансирование гибких матрасов с Satisfi

Финансовые реквизиты

Банк синхронизации:

Synchrony — ведущая компания по оказанию потребительских финансовых услуг, предлагающая индивидуальные программы финансирования в ключевых отраслях. Synchrony работает с тысячами крупных и малых предприятий, помогая национальным сетям и местным торговцам предлагать кредитные карты с бюджетным финансированием.

* Соответствующая сумма покупки должна быть указана в одном чеке. Проценты не взимаются, и при покупке по акции требуются равные ежемесячные платежи, пока она не будет оплачена полностью. Эти платежи равны первоначальной общей сумме покупки по акции, разделенной на количество месяцев в периоде акции и округленной до следующего целого доллара. Эти платежи могут быть выше, чем платежи, которые потребовались бы, если бы эта покупка не была промо-покупкой. Обычные условия учетной записи применяются к покупкам, не связанным с рекламой. Годовая ставка нового аккаунта — 29.99%. Минимальная процентная ставка составляет 2 доллара США. Существующие держатели карт: ознакомьтесь с условиями соглашения о кредитной карте. При условии одобрения кредита Synchrony Bank. Мы оставляем за собой право отменить или изменить условия этого предложения в любое время.

** Соответствующая сумма покупки должна быть указана в одной квитанции. С даты покупки с даты покупки будут взиматься проценты по сниженной годовой ставке 9,99%, а также требуются фиксированные ежемесячные платежи до полной оплаты. Эти платежи равны 2,1242% от первоначальной общей суммы покупки по акции, округленной до следующего целого доллара.Эти платежи могут быть выше, чем платежи, которые потребовались бы, если бы эта покупка не была промо-покупкой. Обычные условия учетной записи применяются к покупкам, не связанным с рекламой. Годовая процентная ставка для нового аккаунта составляет 29,99%. Минимальная процентная плата составляет 2 доллара США. Существующие держатели карт: ознакомьтесь с условиями соглашения о кредитной карте. При условии утверждения кредита. Мы оставляем за собой право отменить или изменить условия этого предложения в любое время.

Финансирование по аренде с выкупом (Katapult):

Katapult предлагает финансирование на условиях аренды с выкупом для покупок на сумму до 3500 долларов США при условии одобрения Katapult.Katapult в настоящее время доступен в 46 штатах и Вашингтоне, округ Колумбия, и недоступен в Миннесоте, Нью-Джерси, Висконсине и Вайоминге. Пожалуйста, посетите katapult.com/legal для получения более подробной информации.

Финансирование

Могут быть доступны дополнительные предложения, которых нет в списке выше. При условии утверждения кредита каждым поставщиком финансирования.

0% годовых на срок до 24 месяцев * (Подтвердить):

* Никакие проценты не взимаются, и равные ежемесячные платежи требуются при покупке по акции, пока она не будет оплачена полностью.Эти платежи равны общей сумме покупки по акции, разделенной на количество месяцев в периоде акции и округленной до следующего целого доллара. Эти платежи могут быть выше, чем платежи, которые потребовались бы, если бы эта покупка не была промо-покупкой. Обычные условия учетной записи применяются к покупкам, не связанным с рекламой. Для новых аккаунтов: Годовая процентная ставка покупки составляет 29,99%. Минимальная процентная ставка составляет 2 доллара США. Существующие держатели карт: ознакомьтесь с условиями соглашения о кредитной карте. При условии утверждения кредита через Affrim. Мы оставляем за собой право отменить или изменить условия этого предложения в любое время.

Возобновляемая кредитная линия, Специальная программа финансирования

Доступно (Подтвержденный розничный кредит): без процентов при полной выплате в течение 12 месяцев. Проценты будут взиматься с вашего счета со дня покупки, если промо-покупка не оплачена полностью в течение промо-периода. Требуются минимальные ежемесячные платежи. Требуемые ежемесячные платежи могут окупить вашу покупку до конца периода акции по ставке 35,99% годовых. Минимальная сумма ежемесячного платежа, указанная в вашей выписке по счету, необходима для поддержания актуальности вашей учетной записи и для того, чтобы ваш специальный вариант финансирования оставался доступным для вас.В уведомлении об отсроченном проценте в выписке по счету будет указана сумма накопленных на сегодняшний день отсроченных процентных сборов. Чтобы избежать уплаты отсроченных процентных сборов, вы должны полностью оплатить промо-покупку в течение рекламного периода.

Финансирование по аренде с правом владения Affirm предлагает финансирование по аренде с выкупом для покупок на сумму до 3 500 долларов США при условии утверждения со стороны Affirm. В настоящее время программа Affirm доступна в 46 штатах и Вашингтоне, округ Колумбия, и недоступна в Миннесоте, Нью-Джерси, Висконсине и Вайоминге.

Перейти к основному содержанию ПоискПоиск

- Где угодно

Поиск JCSMSearch

Расширенный поиск Авторизоваться Пропустить основную навигацию Закрыть меню ящика Открыть меню ящика Меню- Главная

- Проблемы

- Текущий

- Архив

- Принятые статьи

- RSS-канал

- Коллекции

- 29 Практические стандарты EM

- : Резиденты / стипендиаты

- COVID-19

- 15-летний юбилей

- Преимущества для авторов

- Правила подачи заявок

- О JCSM Редакционная коллегия

- Перепечатки и разрешения

- Рецензенты

- Рекламодатели

- Политика журнала

- Подписка

Проблемы

Проблемы

- Текущий

- Архив

- Принятые статьи

- Новостная лента

Коллекции

Коллекции

- Стандарты практики

- REM: резиденты / стипендиаты

- COVID-19

- 15-летний юбилей

Отправить

Отправить

- Преимущества для авторов

- Правила подачи документов

Информация

Информация

- О компании JCSM

- Редакция журнала

- Заработайте CME

- Перепечатки и разрешения

- Рецензенты

- Рекламодатели

- Правила журнала

- Подписаться

- Подпишитесь на нас в Твиттер

- RSS

© 2021 Американская академия медицины сна Условия эксплуатации

Члены Американской академии медицины сна

Войти через аккаунт AASMЧлены Американского альянса за здоровый сон

Войдите в систему через учетную запись AAHS Решения для снаInfinity и S.T.A.R.S. Здравоохранение: онлайн-платеж

Частные планы медицинского страхования оплачивают большую часть или даже все виды медицинского оборудования, используемого в доме. Этот тип оборудования называется медицинским оборудованием длительного пользования или домашним медицинским оборудованием. Большинство планов медицинского страхования имеют аналогичные правила с Medicare, но вы должны знать, что все планы частного медицинского страхования различаются, и конкретные правила вашего плана могут отличаться от этих руководящих принципов Medicare. Мы принимаем большинство основных планов медицинского страхования.

Мы стараемся изо всех сил, чтобы убедиться, что мы знаем, что ваш тест, назначенный вашим врачом, покрывается до того, как мы проведем тест, а также объясним вам, какими должны быть ваши личные расходы. Почти в каждом плане страхования есть франшиза, а также доплата. Ваша франшиза — это сумма в долларах, которую вы должны платить каждый год ДО того, как ваша страховая компания начнет оплачивать ваше оборудование. Обычно они стоят от 500 до 2500 долларов каждый календарный год. Ваша страховая компания и ваш работодатель установили, что мы этого не делаем.Иногда страховка покрывает тест только с доплатой. В других случаях это идет вразрез с вашей франшизой, которую вы должны ежегодно выполнять.

В дополнение к вашей франшизе, в некоторых планах есть доплата в размере от 10% до 30%, за которую вы будете нести ответственность. Мы проверяем эту информацию заранее, но не стесняйтесь обращаться в свою страховую компанию, чтобы спросить их, каковы франшиза и доплата для вашего плана за тест на сон. Мы будем рады сотрудничать с вами и вашей страховой компанией, чтобы помочь вам понять, как работает ваш план в отношении домашнего медицинского оборудования, необходимого вам или близкому человеку.

После того, как мы выставим счет для вашей страховки, вы получите от них EOB (объяснение льгот) с описанием того, за какой тест был выставлен счет, выставленную сумму (что мы взимаем) и контрактную сумму (что они платят). Мы не устанавливаем сумму, которую выплачивает ваша страховка, они устанавливают. Затем вы получите от нас счет за любую невыплаченную франшизу за год, а также сумму вашей доплаты.

Мы не можем списать вашу франшизу или доплату без документально подтвержденных финансовых трудностей. В этом случае свяжитесь с нами, и один из наших специалистов по дебиторской задолженности в нашем отделе счетов будет счастлив работать с вами.Если у вас есть какие-либо вопросы об этом процессе, не стесняйтесь обращаться к нам в любой из наших офисов.

способов погасить долг по сну и избежать лишений

Находиться в долгах — неинтересно, особенно если вам не хватает сна. Недосыпание может иметь серьезные последствия как для здоровья, так и для самочувствия. Узнайте, как можно погасить недосыпание и избежать побочных эффектов недосыпания.

Мануэла Краузе / Getty ImagesПочему у меня есть долг сна?

Если вы чувствуете себя слишком сонным, вы можете спросить почему.Наиболее частая причина заключается в том, что вам просто не хватает сна, чтобы чувствовать себя отдохнувшим. Без достаточного количества часов вы будете чувствовать сонливость в течение дня. Почему это происходит?

Сон — это, по крайней мере частично, процесс, с помощью которого химические вещества, вызывающие сонливость, выводятся из мозга. Наиболее часто упоминаемый виновник — аденозин. Бодрствование увеличивает уровень аденозина, который является побочным продуктом метаболизма (или использования энергии) во всем теле. Чем дольше вы бодрствуете, тем больше аденозина накапливается, вызывая сонливость.Сон очищает его и постепенно повышает внимательность.

Чтобы оптимизировать этот процесс, вы должны дать достаточно времени для удаления аденозина. Короче говоря, вам нужно удовлетворять свои потребности во сне. Эти потребности зависят от вашего возраста, генетической склонности и других факторов. Некоторым людям нужно меньше сна, а другим — больше. Потребности во сне обычно уменьшаются с возрастом. Если вам нужно 8 часов сна, чтобы почувствовать себя отдохнувшим, но у вас есть только 6 часов, у вас начнется недосыпание.

Помните, что плохое качество сна из-за обструктивного апноэ во сне и других нарушений сна также может повлиять на сон. Эти условия могут способствовать возникновению сонливости в течение дня, несмотря на достаточное количество часов отдыха в ночное время.

Последствия отдаленного и недавнего недосыпания

Если у вас накопился недостаток сна, вы можете задаться вопросом: каковы последствия и можно ли их исправить? На этом фронте есть хорошие и плохие новости. Хорошая новость заключается в том, что восстановительный сон, во время которого вы спите достаточное количество часов, может быть очень эффективным в обращении вспять краткосрочных болезненных эффектов.Если вы хорошо выспались после того, как недавно недосыпали, вы знаете, как это прекрасно. Многие из острых физических последствий недосыпания очень быстро проходят через несколько ночей достаточного сна.

Плохая новость заключается в том, что вы не можете восполнить сон, потерянный месяцами или даже годами ранее. К сожалению, этот корабль, скорее всего, ушел. Недостаток сна может иметь долгосрочные последствия, но трудно предсказать, был ли нанесен стойкий ущерб и в какой степени изменение образа жизни может помочь.Чтобы ответить на эти вопросы, необходимы дополнительные исследования в больших группах населения. Тем не менее, если вы получите необходимый отдых, это поможет вам почти сразу же почувствовать себя и начать функционировать лучше.

Как погасить долг сна

Если вы недосыпаете до такой степени, что испытываете последствия недосыпания, вам следует рассмотреть эти простые способы погасить накопившуюся задолженность по сну:

Попробуйте продлить время сна.

Этого можно добиться, если ложитесь спать пораньше или отложите время бодрствования.Лучше всего прибавлять время постепенно (например, в 15-минутных продлениях) до тех пор, пока вы не получите достаточный отдых.Избегайте использования будильника, это позволит вам выспаться, чтобы чувствовать себя отдохнувшим. Постарайтесь не слишком долго лежать в постели, иначе у вас может начаться бессонница. Например, если вам нужно 8 часов сна, чтобы почувствовать себя отдохнувшим, и вы начинаете проводить в постели 10 часов каждую ночь, со временем вы, несомненно, будете проводить 2 часа бодрствования каждую ночь. Регулярно спите и получайте утренний солнечный свет, чтобы усилить эти преимущества.

Вздремнуть.

Если период ночного сна — праздник, дневной сон подобен перекусу во сне. Вы можете восполнить потерянное время сном в другое время дня, вздремнув. Большинство людей легче всего засыпают в начале или в середине дня. Короткий сон (например, от 15 до 30 минут) может освежить, но может потребоваться более длительный сон продолжительностью несколько часов, чтобы компенсировать значительное недосыпание. Кофеиновый сон может быть полезен, усиливая блокировку и естественное удаление аденозина, сигнала для сна.

Спать по выходным.

Многие люди используют эту технику: в субботу и воскресенье утром можно больше поспать. Если вам нужно рано вставать в будние дни, вы можете обнаружить, что у вас постепенно накапливается недосыпание. К началу выходных вы можете расплатиться с этим, выспавшись. Это похоже на то, как если бы вы каждую неделю нажимали кнопку сброса долга. Это иногда называют «социальной сменой часовых поясов», поскольку это связано с влиянием на циркадный ритм организма. Такое приспособление может быть лучше, чем увековечение недосыпания, но не может быть предпочтительным, поскольку вы можете страдать от последствий недосыпания в течение недели.

Употребляйте кофеин ограниченными способами.

Кофеин блокирует сигнал для аденозина. В результате, после того, как вы выпили кофе, чая или содовой, вы почувствуете себя более бодрым. Эти эффекты относительно недолговечны. В результате вам может потребоваться периодически пить еще один напиток, чтобы получить пользу. Кофеин не может преодолеть глубокое недосыпание, поэтому он может играть ограниченную роль по мере роста недосыпания.

Избегайте вождения в сонном состоянии.

Если есть одна вещь, которую вы должны сделать в контексте лишения сна, так это следующее: не садитесь за руль в сонном состоянии.Если вы слишком сонны, чтобы водить машину, просто не садитесь за руль. Если вы уже едете, осторожно съезжайте с дороги и отдыхайте. Недосыпание может способствовать сонливости при вождении, и это основная причина дорожно-транспортных происшествий. Исследования показывают, что риск несчастных случаев может быть таким же высоким, как при вождении в нетрезвом состоянии. Включение радио и опускание окон не помогают; Люди, лишенные сна, в симуляторах вождения по-прежнему будут разбивать свои машины. Рисковать не стоит.

Слово Verywell

Тем, кто продолжает бороться с последствиями недосыпания, следует обратиться за помощью к специалисту.Поговорите с сертифицированным специалистом по сну. Существуют и другие потенциальные причины плохого сна, влияющие как на количество, так и на качество, включая бессонницу и апноэ во сне. Если вы не чувствуете себя отдохнувшим, несмотря на все ваши усилия, получите необходимую диагностику и лечение. Вы будете рады, что Вы сделали.

Оплата и страхование | Дантист по расстройствам сна | Терапия ВНЧС | Жанна К. Бейли, DDS

Мы стремимся предоставить вам, нашим пациентам, лучшее и самое высокое качество обслуживания.Оплата производится во время обслуживания. Мы принимаем оплату наличными, чеком или кредитной картой (VISA, MasterCard, American Express или Discover). Мы также предлагаем CareCredit ™ и другие варианты финансирования для вашего удобства.

Наша практика рада предложить Springstone Patient Financing SM . Разнообразие гибких планов обеспечивает низкие ежемесячные платежи без предоплаты и выплаты в течение 3-7 недель. Вы можете рассчитать варианты ежемесячной оплаты или разместить заявку.Для получения дополнительной информации об этом привлекательном варианте просто спросите нашу команду или посетите springstoneplan.com.

Нарушение дыхания во сне и расстройства ВНЧС являются заболеваниями. Мы поможем вам, предоставив вам все заполненные документы, необходимые для подачи претензий по вашему полису медицинского страхования (, а не , ваш полис стоматологического страхования). Возмещение покрываемых пособий будет выплачиваться непосредственно вам.

Перед лечением от храпа, обструктивного апноэ во сне и других нарушений дыхания во сне в нашем офисе вам должен сначала поставить диагноз.Это медицинско-правовое требование и требование о страховании, а также процесс, который мы будем координировать для вас через наш офис.

Вам также следует знать, что некоторые частные страховые компании требуют, чтобы у вас была непереносимость CPAP, прежде чем предоставлять льготы для лечения обструктивного апноэ сна (OSA) с использованием пероральной терапии, которую мы предоставляем нашим пациентам. В этом случае мы запросим у вашего лечащего врача информацию, которая документирует вашу неспособность использовать CPAP и вашу потребность в устном приспособлении.

2020 – платеж за 1 квартал 2020;

2020 – платеж за 1 квартал 2020;

21 НК РФ

21 НК РФ