Системы корпоративного управления – Система корпоративного управления

113 Цели деятельности компании в системе корпоративного управления

Корпоративное управление строится на базисе отработанных и действенных норм в сфере финансов, ценных бумаг, управления, трудовых взаимоотношений, контрактных обязательств, договорной деятельности, организационных структур, маркетинга. Построение системы корпоративного управления состоит из следующих этапов:

разработки единых принципов работы корпорации в виде миссии, философии или иного основополагающего документа;

определения целей деятельности корпорации и способов мотивации ее собственников;

выбора организационной структуры, адекватной поставленным целям.

В рыночных условиях хозяйствования целеполагание является важнейшим элементом успешной деятельности предприятия. Здесь, как правило, выделяют два ключевых понятия – видение и миссия.

Видение – это своего рода идеальная картина будущего. Видение, с одной стороны, создает ощущение бесконечной перспективы развития, с другой – определяет единую систему ценностей организации.

Миссия – это

значительно более определенный, по

сравнению с видением, ориентир. Фактически

миссия очень четко обозначает смысл

существования организации, учитывая

при этом интересы социума (государства,

местного сообщества и пр.), партнеров

(клиентов, поставщиков и пр.), владельцев

(инвесторов) и ее сотрудников. И видение,

и миссия задают общее представление об

организации без конкретных количественных

характеристик. Наличие миссии позволяет

направить усилия всех сотрудников на

достижение единых непротиворечивых целей.

Цель представляет собой конкретизацию миссии компании.

Стратегические цели детально описывают, на достижение каких показателей направлена деятельность компании. Экономические цели компании могут быть выражены как в количественных показателях, так и в качественных. Примером первых может являться стремление достичь вполне определенной цифры дохода (оборота и пр.), доли рынка и пр. Примером качественной направленности цели может быть стремление стать абсолютным новатором в своей сфере, достичь технологического превосходства и пр.

— были описаны очень ясными, конкретными и понятными терминами, исключающими любую возможность неправильного толкования;

— содержали описание конкретных “измерителей”, позволяющих судить об уровне достижения цели;

— соответствовали видению и миссии компании;

— были реально достижимыми;

— имели адресный характер (конкретное ответственное лицо), что позволило бы обеспечить их контролируемость;

— были четко согласованы с другими целями и ресурсными возможностями компании;

— определяли конечные сроки их достижения.

В зависимости от того срока, который требуется на достижение целей, выделяют долгосрочные, среднесрочные, краткосрочные и оперативные цели.

Долгосрочные цели, как правило, связаны с периодом жизненного цикла в данной сфере бизнеса. В большинстве случаев речь идет о нескольких годах. Среднесрочные цели в основном обозначают промежуточные ориентиры в достижении долгосрочных целей.

Краткосрочные цели зачастую привязывают к календарю – например, говорят о целях на год, на полугодие и пр. Они сформулированы очень четко и конкретно определяют – что именно должно быть выполнено, кем, и как.

Оперативные цели фактически определяют перечень текущих задач и формируют план конкретных действий, необходимых для осуществления краткосрочных и всех последующих целей.

Характер и степень воздействия на финансовые взаимоотношения компании зависят в первую очередь от долгосрочных целей. Цели развития фирмы должны быть четко обозначены, сформулированы, закреплены внутренними документами и доведены до сведения всего персонала предприятия.

Схема, приведенная на рис.1, иллюстрирует параметры направления развития компании в свете формирования миссии и целей. Цели, отвечая на вопрос “что”, должны конкретно определять результат деятельности компании. Стратегия же, отвечая на вопрос “как”, определяет пути достижения поставленных целей. При этом миссия является связующим звеном между целями и стратегией. Также из схемы видно, что

Бизнес-цели должны определять, какое именно положение организация хочет достичь на своих рынках товаров/услуг. Это положение может быть выражено полученной на рынке долей, удержанием клиентов или привлечением новых, предпочтением, отдаваемым клиентами товарам/услугам организации по сравнению с другими товарами/услугами.

Финансовая стратегия – долговременный курс финансовой политики, рассчитанный на перспективу и предполагающий решение крупномасштабных задач развития корпорации. В процессе ее разработки прогнозируются основные тенденции развития финансов, формируется концепция использования, намечаются принципы финансовых отношений с государством (налоговая политика) и партнерами (поставщиками, покупателями, кредиторами, инвесторами, страховщиками и др.).

Финансовые цели – цели, представленные финансовыми категориями, критерии достижения которых имеют финансовое выражение, т.е., по сути, все цели, результат достижения которых можно измерить в денежных терминах: объем и себестоимость продаж, прибыль и рентабельность, финансовая устойчивость и платежеспособность, рыночная капитализация.

Для достижения выбранных целей корпораций формулируется совокупность задач и разрабатывается система мер по достижению данных целей:

— составляется программа по снижению издержек;

— разрабатываются меры по обеспечению прозрачности финансового состояния корпорации (на основе совершенствования управленческого учета, перехода на международные стандарты бухгалтерского учета), а также меры по обеспечению контроля за финансовыми потоками;

— определяются механизмы и направления инвестирования, возможные источники привлеченных средств, кредитных ресурсов, гарантий;

— разрабатываются мероприятия по выводу ценных бумаг корпорации на фондовый рынок с определением издержек использования различных фондовых инструментов (определение вида ценных бумаг (акции, векселя, облигации), выбор первичного дилера ценных бумаг или портфельного инвестора и согласование с ним условий продажи и торговой площадки для первичных торгов, сопутствующей рекламной кампании и т.д.).

В современных условиях динамичная внешняя среда хозяйствования требует периодического пересмотра целей на основе анализа по соответствующим критериям, чтобы внутренние параметры хозяйствования соответствовали внешним условиям.

Для реализации своей миссии и достижения поставленных целей недостаточно сформулировать стратегию, необходимо определить механизмы и способы, посредством которых данная стратегия будет проводиться в жизнь. Важнейшую роль при этом играет принятая в компании система корпоративного управления.

Система корпоративного управления – это набор принципов и механизмов принятия решений в компании и наблюдения за их выполнением. Данная система, как правило, формируется с учетом

• структуры собственности;

• степени концентрации или рассредоточения акционерного капитала;

• принципов принятия стратегических решений контроля за их исполнением, в том числе формирования совета директоров, наблюдательных советов и системы внутреннего аудита;

• наличия или отсутствия государственного контроля над корпорацией;

• преобладающего типа финансирования деятельности.

Роль системы корпоративного управления в настоящее время существенно возросла. Процессы глобализации, растущая конкуренция между мировыми транснациональными компаниями, требуют от менеджмента создания наиболее эффективных моделей корпоративного управления. В настоящее время в мире сформировались несколько таких моделей.

Британо-американская модель корпоративного управления предполагает широкое использование в деятельности компаний инструментов фондового рынка. Предприятия финансируют свою деятельность в основном за счет эмиссии ценных бумаг. Возможности банков на фондовом рынке ограничены законодательством, основными игроками на фондовом рынке являются небанковские финансовые институты, такие как пенсионные фонды, страховые и инвестиционные компании, а также частные лица.

Для данной системы характерно стремление к росту, отсюда постоянное наращивание рыночной доли и конгломератные явления. При этом менеджеров считают лишь агентами акционеров, стремящихся к максимизации стоимости акций. Таким образом, американо-британская модель корпоративного управления ориентируется главным образом на финансовое мышление.

В германской или континентальной модели корпоративного управления главенствующую роль играет банковская система. В банковской системе преобладают крупные банки, контролирующие существенную часть финансового рынка. Крупные банки, физические лица и корпорации являются основными акционерами компаний;

Японская модель корпоративного управления во многом близка германской, но в ней помимо названных факторов очень большую роль играет особая схема взаимоотношений корпораций с работниками предприятий.

Отечественная система корпоративного управления пока находится в стадии формирования. Очевидно, что для России предпочтительны континентальные варианты. Так сложилось исторически, что Россия последние триста лет культурно и экономически в значительной степени находилась в сфере западноевропейского влияния. Речь идет о системах бухгалтерского учета и отчетности, налогообложения, которые во многом заимствовались из континентальной Европы, не говоря уже о терминологии и особенностях менталитета.

Однако полноценному применению наиболее эффективных форм корпоративного управления в настоящее время мешает ряд негативных явлений, пока присущих отечественной экономике. Это связано с достаточно высокой концентрацией капиталов в руках крупных инвесторов (а следовательно, и с отсутствием широкого круга миноритариев), узостью фондового рынка, сконцентрированного вокруг нефтегазоэнергетического сектора. Сюда же относятся и монополизация рынков и финансовых потоков, “приватизация” институтов власти, безответственность партнеров, незащищенность миноритарных акционеров и др.

studfiles.net

Цели системы корпоративного управления

Понятие и состав системы корпоративного управления

Определение 1

Под системой корпоративного управления принято понимать организационную модель, посредством которой корпоративные структуры представляют и защищают интересы своих акционеров. Ее надлежащие выстраивание призвано обеспечить соответствующие стимулы для того, чтобы менеджеры и совет директоров добивались достижения целей, отвечающих интересам компании и ее собственников.

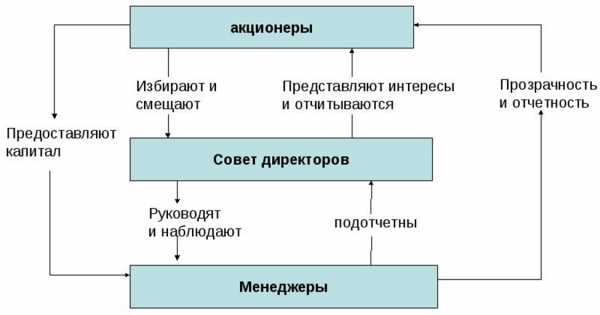

Основные элементы системы корпоративного управления представлены на рисунке 1. Они сформированы из органов корпоративного управления.

Рисунок 1. Система корпоративного управления. Автор24 — интернет-биржа студенческих работ

В основе системы корпоративного управления лежит ряд принципов, закрепленных в соответствующих кодексах. Они сводятся к соблюдению равноправия акционеров, организации функционирования совета директоров в их интересах, учету рои заинтересованных лиц, а также раскрытию информации.

Основным предназначение системы корпоративного управления выступает защита прав акционеров и обеспечивать равного отношение ко всем из них, а также организация своевременного раскрытия достоверной информации о всех существенных аспектах функционирования корпорации, включая информацию о составе собственников, структуре управления, финансовом положении, результатах и перспективах деятельности Общества.

Базовые цели и задачи построения и функционирования системы корпоративного управления

Замечание 1

Основополагающей целью построения и функционирования системы корпоративного управления выступает обеспечение баланса интересов всех участников корпоративных интересов и, в первую очередь, акционеров.

Под участниками корпоративных отношений следует понимать физических и юридических лиц, а также их группы, которые вступают между собой в корпоративные отношения либо оказываются объединены между собой корпоративными связями. Перечень основных участников корпоративных отношений представлен на рисунке 2.

Рисунок 2. Участники корпоративных отношений. Автор24 — интернет-биржа студенческих работ

Участников корпоративных отношений также принято называть стейкхолдерами. Все они предъявляют к корпорациям определённые требования и ожидания, определяемые их интересами, которые зачастую расходятся. Основной же целью системы корпоративного управления выступает их балансировка. Особое внимание при этом уделяется вопросам обеспечения учета и защиты интересов собственников акционерного капитала, в частности – средних и мелких (миноритарных) акционеров.

К числу прочих целей принято относить достижение синергетического эффекта от совместной деятельности внутренних участников корпоративных отношений и их взаимодействия с внешними контрагентами. Так или иначе, функционирование системы корпоративного управления нацелено на обеспечение эффективности механизма взаимодействия, достижение гармонии и синергии, а также рост рыночной стоимости бизнеса.

Для достижения поставленной цели определяется ряд задач. Одной из них считается обеспечение подотчетности менеджмента и организация его деятельности в интересах собственников, а не в личных целях и побуждениях. Иначе говоря, речь идет о необходимости обеспечения защиты интересов акционеров от неэффективных действий менеджеров при условии минимизации величины агентских затрат. Одним из инструментов контроля топ-менеджмента выступает совет директоров, призванный осуществлять стратегическое руководство деятельностью корпоративных структур.

К числу прочих задач, стоящих перед системой корпоративного управления, принято относить:

- обеспечение эффективности принятия управленческих решений по основным направлениям деятельности компании;

- сбалансирование полномочий и ответственности за принимаемые решения;

- создание эффективной системы контроля за реализацией стратегии корпорации;

- создание эффективной системы взаимоотношений, включая информационный обмен между стейкхолдерами, как внутренними, так и внешними;

- создание среды благоприятной для привлечения инвестиций и снижения стоимости заемного капитала.

Таким образом, цели и задачи, стоящие перед системой корпоративного управления, формируют ее сущность. Ее построение является неотъемлемым элементом функционирования корпоративных структур.

Классификация целей деятельности компании в сфере корпоративного управления

В основе системы корпоративного управления, помимо прочего, лежат цели деятельности самой корпоративной организации. Зачастую они весьма обширны и многогранны. Вся их совокупность поддается определённой классификации. Рассмотрим ее более подробно.

Одним из основных классификационных признаков целей системы корпоративного управления считается время, которое необходимо для их достижения. В соответствии с этим критерием все цели подразделяются на четыре группы – долгосрочные, среднесрочные, краткосрочные и оперативные.

Долгосрочные цели ориентированы на длительную перспективу (несколько лет). В значительной степени они носят стратегический характер и зачастую связаны со стадией жизненного цикла, на которой находится компания.

Среднесрочные цели обозначают преимущественно промежуточные ориентиры в достижении целей долгосрочных.

Краткосрочные цели характеризуются привязкой к календарю. Они могут быть рассчитаны на квартал, полугодие или год. Как правило, такие цели поддаются четкой и конкретной формулировке и определяют, что, кем и как должно быть выполнено.

Цели оперативного порядка представляют собой перечень текущих задач. Фактически они формуют план конкретных действия, которые необходимы для реализации краткосрочных и иных целей более высокого порядка.

Помимо этого, все цели, стоящие перед корпоративной организацией в части корпоративного управления принято разграничивать на две группы:

- финансовые цели;

- бизнес-цели.

Первые ориентированы и представлены финансовыми категориями. Иначе говоря, это цели, выраженные в денежных измерителях. Вторые же определяют то, какое именно положение компания стремиться достигнуть на рынке. Каждые из них по-своему важны и также могут подразделяться на четыре группы в зависимости от временной ориентации.

spravochnick.ru

Система корпоративного управления

Система корпоративного управления

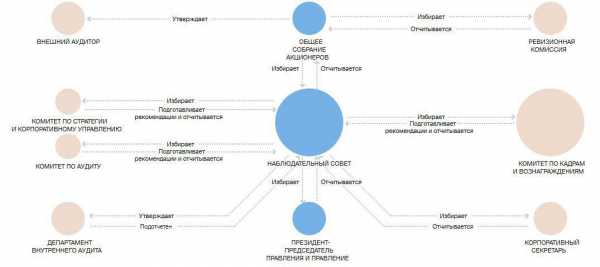

Система корпоративного управления банка ВТБ строится на основе принципа безусловного соблюдения требований российского законодательства и Банка России, рекомендаций ФСФР России, а также максимально учитывает лучшую мировую практику. Банк ВТБ гарантирует равное отношение ко всем акционерам и дает им возможность принимать участие в управлении Банком через Общее собрание акционеров, а также реализовать свое право на получение дивидендов и информации о его деятельности.

Высшим органом управления банка ВТБ является Общее собрание акционеров. Наблюдательный совет Банка, избираемый акционерами и им подотчетный, обеспечивает стратегическое управление и контроль над деятельностью исполнительных органов – Президента – Председателя Правления и Правления. Исполнительные органы осуществляют текущее руководство Банком и реализуют задачи, поставленные перед ними акционерами и Наблюдательным советом.

Банком ВТБ выстроена эффективная система корпоративного управления и внутреннего контроля финансово-хозяйственной деятельности в целях защиты прав и законных интересов акционеров. При Наблюдательном совете Банка функционирует Комитет по аудиту, который вместе с Департаментом внутреннего аудита содействует органам управления в обеспечении эффективной работы Банка. Ревизионная комиссия осуществляет контроль за соблюдением Банком нормативно-правовых актов и законностью совершаемых операций.

В целях проведения проверки и подтверждения финансовой отчетности банк ВТБ ежегодно привлекает внешнего аудитора, не связанного имущественными интересами с Банком и его акционерами.

Действующий при Наблюдательном совете Комитет по кадрам и вознаграждениям выполняет подготовку рекомендаций по ключевым вопросам назначений и мотивации членов Наблюдательного совета, исполнительных органов и органов контроля.

В целях оптимизации принятия решений Наблюдательным советом по вопросам стратегического развития и повышения уровня корпоративного управления ВТБ, был создан Комитет Наблюдательного совета по стратегии и корпоративному управлению. Основными задачами Комитета являются определение стратегических целей деятельности и приоритетов в развитии Банка; поддержка и совершенствование системы корпоративного управления ВТБ; формирование предложений по стратегическому управлению собственным капиталом Банка.

Банк осуществляет своевременное раскрытие полной и достоверной информации, в том числе о своем финансовом положении, экономических показателях, структуре собственности, чтобы обеспечить акционерам и инвесторам Банка возможность принятия обоснованных решений. Раскрытие информации осуществляется в соответствии с требованиями российского законодательства, а также британского регулятора Federal Security Authority (FSA). С 2008 года в банке ВТБ действует Положение об информационной политике, которое в том числе устанавливает правила защиты конфиденциальной и инсайдерской информации.

www.vtb.ru

Российское корпоративное управление

Сущность, цели и задачи корпоративного управления

Сущность корпоративного управления обусловлена характером корпоративных структур. Сама по себе корпорация представляет собой юридически самостоятельной лицо, собственность которого разделена на акции, распределенные между акционерами, которые управляют ее развитием посредством назначения профессиональных управленцев. Иначе говоря, корпорации – это акционерные общества, характерной особенностью которых выступает долевая собственность с одной стороны, и передача управленческих функций высшим эшелонам власти – с другой.

Деятельность корпоративных структур затрагивает интересы различных групп заинтересованных сторон. Именуемых стейкхолдерами, которые по отношению к корпорации могут быть внешними и внутренними. К первым относится государство и местной сообщество, а ко вторым – акционеры, менеджмент, персонал, потребители и поставщики. Задачей корпоративного управления выступает балансировка их интересов.

Определение 1

В общем виде корпоративное управление (КУ) может быть определено в качестве системы взаимоотношений между акционерами, менеджментом и советом директоров корпорации, а также иными группами стейкхолдеров.

Структура корпоративного управления складывается из ряда элементов, в общем виде представленных на рисунке 1.

Рисунок 1. Блоки корпоративного управления. Автор24 — интернет-биржа студенческих работ

Основной целью корпоративного управления выступает содействие созданию среды доверия, прозрачности и ответственности корпоративных обществ. Эффективная система его построения способна не только повысить общую эффективность функционирования акционерного общества и степень доверия к нему со стороны инвесторов, но и обеспечить устойчивость ее развития в долгосрочной перспективе.

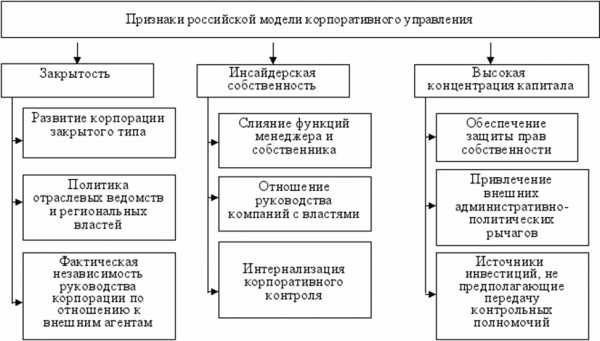

Российская модель корпоративного управления

В Россию само понятие корпоративного управления пришло гораздо позже, нежели на Западе. Соответственно и развитие модели КУ несколько отставало в развитых стран. В то же время, становление российской практики развития корпоративного управления в значительной степени было обусловлено переходным характером экономики.

Впервые о корпоративном управлении в России заговорили в 1990-х годах, когда после распада СССР страна вступила на путь рыночной экономики. Именно тогда была сформирована большая часть корпоративных структур, занимающих сегодня лидирующие позиции в отраслях национальной экономики.

Особенности становления и развития корпораций в России позволяют диагностировать основные признаки национальной модели корпоративного управления (рисунок 2).

Рисунок 2. Признаки российской модели корпоративного управления. Автор24 — интернет-биржа студенческих работ

Из представленных признаков вытекают особенности, присущие российской модели КУ. Ими являются:

- высокая концентрация собственности;

- слабое отделение собственности и от управления;

- низкий уровень траспарентности корпоративных структур, включая вопросы, касающиеся структуры собственности.

Формально в 90-х гг. прошлого столетия посредством приватизации была сформирована относительно рассредоточенная структура собственности, однако в таком виде они просуществовала недолго. Часть акций была выкуплена у населения, а часть – получена в результате рейдерских захватов. В итоге сегодня большая часть капитала российских корпорация сконцентрирована в руках одного или нескольких крупных акционеров. Подобная тенденция характерна, прежде всего, для отраслей нефтегазовой отрасли, лесной и металлургической промышленности.

Второй основополагающей особенностью российской практики является сосредоточение функций собственности и управления в одних и тех же руках. На практике нередко можно встретить такую ситуацию, когда во главе компании или ее управленческих органов стоят крупные (мажоритарные) акционеры или аффилированные с ними лица. В результате возникает отсутствие подотчетности, механизмы контроля слабнут, а информация о корпорации, важная для стейкхолдеров, зачастую не раскрывается. Отсюда вытекает следующая особенность, связанная непосредственно с низким уровнем траспарентности.

Замечание 1

В виду целого ряда особенностей в России сложилась практика низкого уровня прозрачности бизнеса и слабое раскрытие информации. Особенно это касается непубличных (закрытых) акционерных обществ, которые по законодательству не обязаны раскрывать информацию.

Особенности развития корпоративного правления в России

В целом для российской практики корпоративного управления характерна борьба, ведущаяся между мажоритарными и миноритарными (крупными и мелкими) акционерами. Как правило, крупные акционеры зачастую стремятся вытеснить мелких, что обусловлено их «непродуктивно» позицией. Помимо прочего, борьба ведется и между крупными акционерами и менеджерами. До недавнего времени была широко распространена практика недружественных слияний и поглощений.

Все это обуславливает необходимость развития корпоративного управления в условиях российского рынка и повышение его эффективности.

Характерной особенностью развития корпоративного управления на национальном рынке выступает пересмотр в 2014 году Банком России Кодекса корпоративного управления и утверждение им базовых принципов его организации. К их числу относятся:

- справедливость;

- подотчетность;

- социальная ответственность;

- прозрачность.

Однако подобные принципы по-прежнему носят лишь рекомендательный характер и ориентированы преимущественно на использования в корпорациях с государственным участием. Как показывает практика последних лет, вопросы развития корпоративного управления волнуют не только государство и общественность, но и сами корпорации.

Наилучшая практика корпоративного управления наблюдается в крупных акционерных обществах, ведущих свою деятельность, как на российском, так и на международном рынке. При этом наиболее развитым направлением считается соблюдение прав акционеров. Наименее развита информационная прозрачность и социальная ответственность. Определенные проблемы наблюдаются и с привлечением в состав членов совета директоров независимых аутсайдеров – подобная практика характер в основном для крупнейших государственных корпораций.

Дальнейшее развитие и совершенствование практики корпоративного управления российских компаний станет залогом развития корпоративного сектора в России, отвечающего мировым требованиям и стандартам, а также повысит инвестиционную привлекательность национальной экономики для зарубежных инвесторов.

spravochnick.ru

3.Система (структура) корпоративного управления. Основы корпоративного управления

Все системы корпоративного управления вращаются вокруг четырех базовых принципов: честность, подотчетность, ответственность, прозрачность.

Их можно описать следующим образом:

• Честность. Система корпоративного управления должна защищать права всех акционеров, обеспечивать справедливое отношение ко всем, включая миноритарных, и предпринимать действенные меры в случае выявления таких нарушений.

• Подотчетность. Система корпоративного управления должна обеспечивать подотчетность исполнительного органа компании совету директоров и подотчетность совета директоров акционерам.

• Ответственность. Система корпоративного управления должна обеспечивать признание законных прав акционеров, поощрять сотрудничество между компанией и акционерами в вопросах финансового благополучия и устойчивости общества.

• Прозрачность. Система корпоративного управления должна обеспечивать своевременное и достоверное раскрытие информации по всем существенным вопросам, которые могут повлиять на решения заинтересованных лиц, включая:

Финансовую ситуацию;

Результаты деятельности;

Структуру собственности;

Управление обществом.

Корпоративное управление фокусируется на простой модели:

1. Акционеры выбирают директоров, которые представляют их интересы.

2. Директора голосуют по ключевым вопросам и принимают основные

решения.

3. Решения принимаются прозрачно, чтобы акционеры сохраняли подотчетность директоров.

4. Компания принимает бухгалтерские стандарты для производства информации необходимой директорам, инвесторам и другим заинтересованным лицам для принятия решений.

5. Политики и практика компании соответствует национальным и местным законам.

Рисунок 1. Место корпоративного управления. (Использовались материалы из книги Роберта Трикера «Корпоративное управление», 1984 г.)

Заинтересованные стороны в деятельности акционерного общества делятся на внутренних и внешних. Внутренние: аакционеры/инвесторы, сотрудники, совет директоров, иисполнительный орган, ккорпоративный секретарь. Личные интересы членов советов директоров, членов исполнительного органа, корпоративного секретаря могут быть в размере вознаграждения, личной власти, престиже, личном профессионализме и др.

Внешние:

• Внешний аудитор. Общество обязано проводить аудит годовой финансовой отчетности. Кроме того, аудит может проводиться по инициативе совета директоров, исполнительного органа или крупного акционера. Такой аудит проводит внешняя аудиторская компания.

У внешнего аудитора просматривается сущностный конфликт интересов. С одной стороны аудитор работает за вознаграждение, с другой репутация аудитора очень важна для него.

• Партнеры. Заинтересованы в устойчивости компании, ее платежеспособности и продолжении деятельности. Непосредственно взаимодействуют с менеджментом;

• Республиканские и местные органы власти. Заинтересованы в устойчивости компании, ее платежеспособности и продолжении деятельности, так как это прямо влияет и на бюджет и на количество рабочих мест. Непосредственно взаимодействуют с менеджментом.

• Кредиторы. Получают прибыль, уровень которой зафиксирован в договоре между ними и компанией. Диверсифицируют свои вложения между большим числом компаний. Они заинтересованы в том, чтобы компания работала как минимум до выплаты долгов;

• Местное население и сообщества. Эти группы заинтересованы в рабочих местах и здоровой экологической обстановке. У них могут быть и другие интересы;

• Прочие заинтересованные лица (стейкхолдеры).

Почему важно учитывать интересы всех (или многих) групп заинтересованных лиц и конфликты между ними? Дело в том, что компания имеет ограниченные ресурсы. Каждая группа стейкхолдеров хочет получить свой «кусок одного и того же пирога». При этом аппетиты со временем склонны расти. Здесь начинается конфликт интересов между группами, который, конечно же, влияет на принятие решений акционерами и органами общества. Пожалуй, единственный способ сохранения баланса интересов, это с каждым разом «выпекать пирог» все больших и больших размеров.

Для того, чтобы сохранять и увеличивать благосостояние акционеров, учитывая интересы и других групп, которые могут повлиять на деятельность общества, Организация Экономического Сотрудничества и Развития (ОЭСР) предлагает следующие принципы корпоративного управления:

— обеспечение основы для эффективной структуры корпоративного управления;

— соблюдение прав акционеров;

— равное отношение к акционерам;

— учет роли заинтересованных лиц в Корпоративном Управлении;

— раскрытие информации и прозрачность;

— обязанности совета директоров.

Основные механизмы управления АО. Можно выделить шесть способов управления АО.

1. Концентрация собственности.

2. Соглашение акционеров, борьба за доверенности. Согласно Закона Республики Казахстан «Об акционерных обществах» права акционеров не равны.

3. Совет директоров.

4.Рынок (продажа акций, слияния и поглощения).

5.Компенсации руководителям.

6.Банкротства.

studfiles.net

Корпоративное управление — это… Что такое Корпоративное управление?

Корпоративное управление (англ. corporate governance) — система взаимодействия между акционерами и руководством компании (акционерного общества, корпорации), включая её совет директоров, а также с другими заинтересованными лицами, с помощью которой реализуются права акционеров[1]; комплекс механизмов, позволяющих акционерам (инвесторам) контролировать деятельность руководителей компании и разрешать возникающие проблемы с прочими группами влияния.

Корпоративное управление не имеет непосредственного отношения к оперативному (operational management) и тактическому управлению компанией, но в последнее время включается в стратегическое управление[2]. Предметом корпоративного управления является контроль за совершением корпоративных действий.

Конфликт интересов

Необходимость корпоративного управления обусловлена тем, что бизнес как собственность принадлежит принципалам (собственникам, инвесторам), а права управления этим имуществом делегированы агентам — совету директоров и менеджменту, что порождает асимметрию информации и связанные с ней агентские издержки, выражающиеся в действиях менеджмента, не направленных на удовлетворение интересов собственников.

Модели корпоративного управления

В зависимости от характерных особенностей структуры собственности, степени её концентрации, особенностей механизмов финансового регулирования, фондовых рынков и национального акционерного законодательства могут формироваться различные системы корпоративного управления.

В экономической практике развитых стран традиционно различается две модели корпоративного управления:

- Англо-американская

- безусловный приоритет прав акционеров, основной контроль осуществляется через рынок капиталов;

- Континентальная

- модель банковского контроля, когда банки и их представители в совете директоров играют решающую роль в управлении предприятием.

Данное разделение условно и осуществляется для выделения характерных черт, которые в условиях глобализации могут смешиваться и видоизменяться: в организации управленческой деятельности в условиях научно-технического прогресса тесно переплетаются традиционные, национальные и современные формы организации труда.

Акционеры в немецкой модели играют решающую роль в стратегическом планировании деятельности компании. В немецкой модели упор сделан на поддержании баланса интересов всех заинтересованных сторон и взаимной ответственности. Англо-американская модель ориентирована на преимущественное удовлетворение финансовых интересов акционеров. Считается, что следование американской модели способствует динамичности, а немецкой — устойчивости.

Отличительной чертой японской модели является ориентация на социальную сплочённость на уровне компании и «деловую сплочённость» на уровне промышленной группы. В отличие от немецкой модели эта сплочённость имеет не равноправный, а иерархический характер — принесение в жертву интересов «младших» в обмен на патернализм «старших». Характерной чертой японской модели является перекрёстное владение акциями между компаниями-партнёрами.

В России преобладает характерная совмещением функций владения и управления «инсайдерская» модель корпоративного контроля[3] связанная с высокими затратами на удержание собственности.

Принципы и механизмы корпоративного управления

Коллегиально на собрании акционеров могут приниматься решения о реорганизации, слияниях, ценных бумагах, основных исполнительных органах, крупных сделках, внутренних документах и раскрытии информации компании.

Механизмы корпоративного управления призваны обеспечить ответственность совета директоров перед акционерами, менеджмента — перед советом директоров, собственников крупных пакетов акций — перед миноритариями, корпорации — перед работниками и покупателями, обществом в целом. Корпоративное управление сосредоточено на том, чтобы все эти группы и институты выполняли свои функции наилучшим образом при сохранении баланса интересов между ними.

Акционеры, обладающие пакетами акций разного размера не равны не только потому, что обладают разным количеством голосов, но и потому что их права зависят от размера доли. По российскому закону об акционерных обществах права распределяются так:

- 1 % — доступ к реестру акционеров, подача исков в суд на управленцев за их действия, повлекшие убыток для компании;

- 2 % — выносить вопросы, решения и кандидатов на собрании акционеров;

- 10 % — созывать внеочередное собрание;

- 25 % — блокирующий пакет, даёт доступ к первичным бухгалтерским документам и протоколам коллегиального исполнительного органа;

- 75 % — право размещения, приобретения обществом собственных акций, определять их тип, права и количество, изменение уставных документов, ликвидация и реорганизация общества;

- 100 % — отсутствуют требования о сроках созыва собрания.

Это делает возможным ущемление прав миноритарных акционеров, в том числе через вывод прибыли из компании недивидендными способами (трансфертное ценобразование) и присвоение её менеджментом компании или основным акционером. Один из механизмов корпоративного управления, позволяющий преодолеть этот недостаток — рынок корпоративного контроля, существование которого позволяет акционерам продать свои акции в случае, если их не устраивает менеджмент компании. Недовольство акционеров снижает равновесную цену акций таким образом, что компания становится уязвимой для «белого» рейдерства.

Механизмы корпоративного управления англо-американской модели

- Формализация отношений между участниками КУ путём принятия регламентирующих документов, разработки формальных процедур и т. п. В частности, крупные компании принимают собственные корпоративные кодексы.

- Представительство в совете директоров всех групп акционеров, включая миноритарных (в ряде случаев — и других групп интересов, например, профсоюзов).

- Жёсткая подотчётность менеджмента совету директоров (но не непосредственно крупным акционерам), а совета директоров — собранию акционеров.

- Решение всех важных вопросов, выходящих за рамки текущего управления, на заседаниях совета директоров или собраниях акционеров.

- Избегание конфликтов интересов и отношений аффилированности (например, когда менеджмент аффилирован с крупным акционером). С этой целью, в частности, в совет директоров приглашают сторонних независимых директоров — профессионалов, не связанных с акционерами и менеджментом компании. Во многих западных компаниях независимые директора составляют большинство в совете. Кроме того, директора, заинтересованные в тех или иных сделках, не могут участвовать в принятии решений по ним.

- Исключение зависимости директоров от менеджмента. С этой целью, в частности, вопросы зарплаты директоров решаются на специальном комитете при совете директоров, а не менеджментом.

- Разделение «контроля и контролируемых». В частности, основные вопросы аудита и финансовой отчётности решает специальный комитет при совете директоров, а не менеджмент.

- Публикация максимального объёма информации о деятельности и финансовых показателях компании; обеспечение прозрачности действий менеджмента и крупных акционеров (по отношению к компании). Информационная прозрачность — одно из основных требований КУ.

Эти механизмы призваны обеспечить эффективную и честную работу всех участников КУ. Если механизмы корпоративного управления работают плохо, то возможны различные злоупотребления. Один из наиболее известных и скандальных примеров плохого корпоративного управления связан с американской компанией Enron, менеджеры которой подделывали отчётность с целью завышения показателей прибыли.

Особенности корпоративного управления

Не существует данных о том, что «правильное» корпоративное управление непременно обеспечивает высокую конкурентоспособность компании. Например, многие крупные «семейные» компании, не соответствующие стандартам КУ, вполне конкурентоспособны. Считается, что корпоративное управление страхует от злоупотреблений, но делает компании менее гибкими.

В то же время, компании, соблюдающие стандарты корпоративного управления, имеют несомненное преимущество при привлечении инвестиций (например через IPO). По мнению инвесторов, хорошее корпоративное управление обеспечивает честность менеджмента и прозрачность деятельности компании, поэтому риск потери средств существенно уменьшается.

Для компаний из развивающихся стран корпоративное управление особенно важно, так как международные инвесторы особенно опасаются за честность и деловые качества их менеджмента. Как показывают исследования, капитализация компаний с хорошим корпоративным управлением существенно выше средней по рынку. Особенно велика эта разница для арабских стран, стран Латинской Америки (кроме Чили), Турции, России, Малайзии, Индонезии.

Корпоративное управление в России

Корпоративное управление в большинстве российских компаний находится, по общему мнению, на низком уровне в сравнении с развитыми странами. Тем не менее, за последние 7-10 лет в этой сфере произошёл впечатляющий прогресс. Одной из первых компаний, которая начала внедрять у себя международные стандарты КУ, была компания «ЮКОС». В настоящее время ряд российских компаний достигли международного уровня КУ; среди них называют «Вымпелком», «Вимм-Билль-Данн», ряд компаний в системе РАО ЕЭС, некоторые региональные телекоммуникационные компании и др. Рейтинг корпоративного управления публикуют Standard&Poors и консорциум Российского института директоров и рейтингового агентства «Эксперт РА», УК «Арсагера» в рамках вычисления ставки дисконтирования для оценки инвестиционной привлекательности публичных российских компаний.

В ряде публикаций указывалось, что в России сформировалась негативная «инсайдерская модель корпоративного управления», предусматривающая реализацию интересов доминирующих акционеров и менеджмента в ущерб инвесторам. Для российского КУ характерны следующие отрицательные черты:

- Совмещение функций владения и управления. При этом компании, являющиеся публичными корпорациями, продолжают управляться как частные фирмы.

- Слабость механизмов контроля за деятельностью менеджмента. В результате менеджеры подотчётны только доминирующему собственнику (а не всем акционерам) и, как правило, аффилированы с ним.

- Распределение прибыли по внедивидендным каналам. То есть прибыль получают не все акционеры, а только доминирующие собственники (через различные финансовые схемы, например, при помощи трансфертных цен).

- Низкая прозрачность большинства компаний, затруднённый доступ к информации о финансовом состоянии, реальных владельцах и аффилированности, об условиях существенных сделок.

- Нередкое применение неэтичных и даже незаконных методов (размывание пакетов акций, увод активов, недопуск на собрание акционеров, арест акций и т. д.).

Необходимо отметить, что развитие корпоративного управления в России сдерживается неблагоприятной для бизнеса государственной политикой. К примеру, повышать прозрачность невыгодно, так как информационная открытость делает компанию более уязвимой перед контролирующими органами и силовыми структурами. Имеется множество примеров, когда не только миноритарные, но и мажоритарные акционеры лишались собственности при участии коррумпированных судов, чиновников и полицейских подразделений.

С целью развития корпоративного управления российское бизнес-сообщество в 2003 создало Национальный совет по корпоративному управлению. Совет организует тематические конференции, публикует книги и другие аналитические материалы, и даже выпускает журнал «Корпоративное управление». Бизнес-сообщество и Федеральная комиссия по ценным бумагам (ныне — Федеральная служба по финансовым рынкам) разработали Кодекс корпоративного поведения. Его положения учитываются при разработке корпоративных кодексов многих компаний. Кроме того, уже создана нормативная база по деятельности независимых директоров. В частности, Ассоциация независимых директоров России разработала Кодекс независимого директора, положения которого близки к жёстким требованиям к независимому директору, применяемыми в США.

Влияние корпоративного управления на оценку бизнеса

Наряду с такими понятиями, как гудвил, можно выделить влияние качества корпоративного управления на стоимость организации, которое можно учитывать в виде премии владельцам акций, используемой при вычислении ставки дисконтирования по сравнению с другими инструментами, например облигациями. Значение этой премии обычно колеблется от 0 % до 30 %. Эта премия отражает риски владельца акций, связанные, прежде всего, с риском вывода чистой прибыли и активов из компании. Чем выше данная премия, тем, при прочих равных условиях, хуже качество корпоративного управления, которое данной премией компенсируется.

Для оценки применяется рейтингование, когда ставку дисконтирования стоимости бизнеса для компаний с наиболее высоким рейтингом принимают за базу.

См. также

Примечания

Литература

Российские исследования

- Удалов Д.А. «Методические рекомендации по количественной оценке состояния корпоративного управления». //«Журнал Финансы и кредит». — 27(411) — 2010г.

- Бухвалов А. В. Корпоративное управление как объект научных исследований // «Российский журнал менеджмента». — 2005. — Т. 3, № 3. — С. 81−96.

- Гуриев С., Лазарева О., Рачинский А., Цухло С. Корпоративное управление в российской промышленности / Серия «Научные доклады: независимый экономический анализ», № 149. — М.: МОНФ, Российская экономическая школа, 2003.

- Долгопятова Т. Г. Собственность и корпоративный контроль в российских компаниях в условиях активизации интеграционных процессов // «Российский журнал менеджмента». — 2004. — Т. 2, № 2. — С. 3−26.

- Клепач А., Кузнецов П., Крючкова П. Корпоративное управление в России в 1995−96 г. (от предприятия советского типа к фирме, контролируемой менеджерами) // «Вопросы экономики». — 1996. — № 12. — С. 73−87.

- Лазарева О. В., Рачинский А. А., Ружанская Л. С. Корпоративное управление: Методическое пособие к спецкурсу. — Екатеринбург: Изд-во Урал. ун-та, 2003. — 161 с.

- Радыгин А. Д. Внешние механизмы корпоративного управления и их особенности в России // «Вопросы экономики». — 1999. — № 8. — С. 29−44.

- Радыгин А. Д., Гонтмахер А. Е., Межераупс И. В. Экономико-правовые факторы и ограничения в становлении моделей корпоративного управления. — М.: Институт экономики переходного периода, 2004. — 305 с.

- Радыгин А. Д., Энтов Р. М. Корпоративное управление и защита прав собственности: эмпирический анализ и актуальные направления реформ / Научные труды ИЭПП № 36. — М.: ИЭПП, 2001.

- Радыгин А. Д., Энтов Р. М., Межераупс И. В. Особенности формирования национальной модели корпоративного управления. — М.: Институт экономики переходного периода, 2003. — 164 с.

- Развитие спроса на правовое регулирование корпоративного управления в частном секторе / Научные доклады МОНФ № 148. — М.: МОНФ, 2003.

- Проблемы корпоративного управления в России и регионах / под ред. Р. М. Энтов. — М.: Институт экономики переходного периода, 2002. — 214 с.

- Стиглиц Дж. Quis custodies ipsos custodies? Неудачи корпоративного управления при переходе к рынку // «Экономическая наука современной России». — 2001. — № 4. — С. 108−146.

- Шаститко А. Е. Проблемы корпоративного управления и особенности перераспределения прав контроля в России // Информационно-аналитический бюллетень БЭА № 56. — М.: БЭА, 2004.

- Яковлев А. А. Корпоративное управление и реструктуризация предприятий в России: формальные институты и неформальные интересы собственников // «Экономический журнал ВШЭ». — 2003. — Т. 6, № 2. — С. 127−151.

- Яковлев А. А. Корпоративное управление, реструктуризация предприятий и мотивация собственников // Экономический журнал ВШЭ. — 2000. — Т. 3, № 4. — С. 325−344.

Иностранные исследования

- Becht M., Bolton P., Roell A. Corporate Governance and Control. — In: Handbook of the Economics of Finance (eds. G.Constantinides, M.Harris, R.Stulz). — North-Holland, 2002.

- Berle A., Means G. The Modern Corporation and Private Property. — New York: Macmillan, 1932.

- Cadbury A. The report of the Committee on the financial aspect of corporate governance. — L.: Gee and Co., 1992.

- Corporate governance in Central Europe and Russia (eds. R. Frydman, C. W. Gray, A. Rapaczynski). — Budapest: Central European University Press, 1996.

- Estrin S., Wright M. Corporate Governance in Former Soviet Union: An Overview // Journal of Comparative Economics. — 1999. — Vol. 27. — Pp. 398−421.

- Hart O. Firms, Contracts, and Financial Structure. — L.: Oxford University Press, 1995.

- Jensen M., Meckling W. Theory of the Firm: Managerial Behavior, Agency Costs, and Ownership Structure // Journal of Financial Economics. — 1976. Vol. 3. — Pp. 305−360.

- OECD Principles of Corporate Governance. — OECD, 1999.

- Sell, Axel, Krylov, Alexander (Hrsg.): Corporate Governance. Unternehmensverfassung im Ost-West-Dialog, Verlag Peter Lang, Bern / Berlin / Brüssel / Frankfurt / Oxford / New York, 2006. 408 S.

- Shleifer A., Vishny R. A Survey of Corporate Governance // Journal of Finance. — 1997. — Vol. 52, No. 2, — Pp. 737−783.

- Tirole J. Corporate Governance // Econometrica. — 2001. — Vol. 69, No. 1. — Pp. 1−35.

Ссылки

dic.academic.ru

Основы корпоративного управления

Основы корпоративного управления

А. Определение корпоративного управления

В основе понятия «корпоративное управление» лежит так называемая «проблема агентских издержек», и возникла она с разделением функций собственности и управления в компании. Собственники (акционеры), не имея возможности непосредственно участвовать в управлении, передают эту функцию наемным менеджерам. С этого момента возникает конфликт интересов собственников и менеджеров как основных участников корпоративных отношений (рис.1). Акционеры заинтересованы в высоко прибыльной деятельности компании, укреплении ее долгосрочных позиций в той сфере бизнеса, в которой она действует, и низком уровне риска для своих инвестиций, они имеют практически неограниченные потребности в отдаче на свои вложения. Вместе с тем акционеры являются единственными участниками бизнес-отношений с остаточными правами на доходы, т.е. они получают выплаты после всех остальных, и их компенсация не имеет договорных гарантий. Что касается менеджеров, то их стремления традиционно лежат в плоскости создания империи, повышения собственного престижа и т.п.

Теория агентских издержек (свободных денежных потоков) была наиболее полно сформулирована в 1986 г. Майклом Дженсеном. Согласно этой теории менеджеры компаний, генерирующих значительные свободные денежные потоки, не имеют привлекательных инвестиционных проектов, реализация которых могла бы увеличить стоимость компании. Они не стремятся выплачивать повышенные дивиденды акционерам, а предлагают финансировать, например, неэффективные слияния и поглощения. В данном случае интересы менеджеров (увеличение размера компании, карьерный рост, личное обогащение) приходят в конфликт с интересами акционеров.

Для разрешения данного конфликта акционеры несут издержки (агентские затраты):

- связанные с расхождениями во взглядах акционеров и менеджеров на то, что такое благосостояние акционеров,

- на контроль, акционеры вынуждены разрабатывать и внедрять контрольные структуры и, наконец

- на поощрение, т.е. затраты на выплату вознаграждения и мотивацию менеджеров.

Ключевая роль системы корпоративного управления состоит в снижении общей величины агентских затрат, таким образом повышая стоимость компании для инвесторов.

Единого определения понятия корпоративного управления нет, существующие сегодня определения отражают специфический подход их авторов (инвесторы или регуляторы финансовых рынков, международные организации или теоретики менеджмента).

Международная финансовая корпорация (IFC) определяет корпоративное управление как «структуры и процессы руководства компаниями и контроля за ними». Федеральная служба по финансовым рынкам (ФСФР, в 2002 году – Федеральная комиссия по рынку ценных бумаг) подходит к данному определению с государственных позиций. Во введении к Кодексу корпоративного поведения говорится: «Корпоративное поведение» — понятие, охватывающее разнообразные действия, связанные с управлением хозяйственными обществами. Корпоративное поведение влияет на экономические показатели деятельности хозяйственных обществ и на их способность привлекать капитал, необходимый для экономического роста».

Совет институциональных инвесторов США (Council of Institutional Investors), в который входят крупные государственные и частные пенсионные фонды со стоимостью активов свыше 2 триллионов долларов США, подходит к данному понятию с точки зрения акционеров: в целом, […] структуры и практика корпоративного управления должны способствовать повышению ответственности перед акционерами, защищать их интересы и обеспечивать равное отношение к акционерам в финансовых вопросах.

Министерство финансов Великобритании рассматривает корпоративное управление как систему, посредством которой сотрудники, отвечающие за ведение учета в компании, выполняют свои обязанности по обеспечению внедрения в компании эффективных систем управления, включая финансовый мониторинг и контроль.

Наиболее всеобъемлющим является понятие корпоративного управления, данное Организацией экономического сотрудничества и развития (ОЭСР, OECD) в Принципах корпоративного управления: «Корпоративное управление представляет собой систему управления и контроля над компаниями. Структуры корпоративного управления определяют распределение прав и обязанностей между различными участниками корпоративных отношений, такими как совет, руководство, акционеры и другие заинтересованные лица, и устанавливают правила и процедуры для принятия корпоративных решений. Таким образом, оно также определяет рамки, в которых намечаются задачи компании, а также средства реализации этих задач и контроля за результатами деятельности компании».

Несмотря на различные подходы все определения содержат общие элементы. Корпоративное управление – это

- 1) система управления и контроля за деятельностью компаний,

Общее собрание акционеров принимает основные решения, в то время как совет директоров отвечает за общее руководство компанией и контроль за менеджментом. Менеджеры осуществляют оперативное управление компанией, реализуя стратегию, выработанную советом директоров и выполняя решения общего собрания.

- 2) структура, определяющая распределение прав и обязанностей между участниками корпоративных отношений, т.е. советом директоров, менеджментом и акционерами,

Конечная цель такого распределения – повышение стоимости компании для акционеров в долгосрочной перспективе.

- 3) правила и процедуры принятия решений, рамки для формулирования и достижения целей компании и контроля за результатами ее деятельности

Выработка общих «правил игры» и детализация процедур позволяет стабилизировать процесс управления и повышает доверие к компании со стороны всех участников корпоративных отношений и внешних заинтересованных лиц (государство, потенциальные инвесторы и т.д.).

В. Экономический эффект от внедрения надлежащих принципов корпоративного управления

Как показывает практика, внедрение и соблюдение надлежащих принципов корпоративного управления имеет непосредственный экономический эффект для компании. Традиционно выделяют следующие аспекты, в которых корпоративное управление играет важную роль:

- повышение эффективности деятельности компании,

- облегчение доступа к рынкам капитала,

- снижение затрат на привлечение капитала и повышение стоимости активов компании,

- повышение репутации компании.

1. Повышение эффективности деятельности компании

На первый взгляд внедрение принципов корпоративного управления создает «проблемы» для бизнеса: вводятся новые процедуры и правила, накладываются ограничения. Однако создание эффективной системы корпоративного управления, основанной на лучших мировых стандартах, обеспечивает подотчетность менеджеров, снижает риск мошенничества с их стороны, повышает эффективность управления рисками и механизмов внутреннего контроля. Корпоративное управление рационализирует бизнес процессы, повышая эффективность и снижая капитальные затраты (Gompers, Ishii and Metrick, Corporate Governance and Equity Prices, August 2001), повышает окупаемость капитальных затрат компаний, этот показатель для компаний с высокими показателями корпоративного управления составляет в среднем 33%, а с низкими – только 15% (Credit Lyonnais SA, 2001).

Немаловажным эффектом от внедрения и соблюдения всеми участниками корпоративных отношений надлежащих принципов является улучшение процесса принятия решений органами управления. Этот эффект достигается четким разделением полномочий и урегулирование процесса взаимодействия между органами управления.

Наконец, эффективная система корпоративного управления позволяет избежать дорогостоящих судебных разбирательств, в том числе исков со стороны акционеров и других споров, возникающих из конфликтов интересов, коррупции, инсайдерских сделок и т.д., поскольку участники корпоративных отношений соблюдают законодательство и добровольно принятые стандарты. Система корпоративного управления способствует предупреждению и урегулированию корпоративных конфликтов.

2. Облегчение доступа к рынкам капитала

Практика корпоративного управления влияет на то, насколько легко компания может получить доступ к рынкам капитала. Компании с эффективной системой корпоративного управления пользуются большим доверием инвесторов.

Немаловажным фактором является прозрачность компании. Если компания своевременно раскрывает достоверную информацию о себе, инвесторы имеют больше возможностей оценить деятельность компании и ее перспективы в соответствии со своими потребностями и интересами. Даже если такая информация является негативной, они остаются в выигрыше, т.к. снижается уровень неопределенности и, соответственно, риска.

Показатели корпоративного управления уже прочно вошли в качестве критерия при принятии инвестиционных решений, более того, компании стремятся получить рейтинги корпоративного управления (Standard & Poors) непосредственно перед размещением акций на фондовой бирже.

Что касается самих фондовых бирж, то требования листинга в отношении стандартов корпоративного управления ужесточаются с каждым годом, особенно это касается незаивисмости совета директоров, механизмов внутреннего контроля и раскрытия информации.

3. Снижение затрат на привлечение капитала и повышение стоимости активов компании

Стоимость капитала напрямую зависит от риска инвестиций в компанию, чем выше риск, тем дороже стоит привлеченный капитал. С недавних пор инвесторы, предоставляющие заемный капитал стали учитывать практику корпоративного управления компании (подготовка финансовой отчетности, прозрачность структуры собственности) при принятии инвестиционного решения. Внедрение надлежащих принципов корпоративного управления, в конечном счете, приведет к получению компаниями заемного капитала на значительно более выгодных условиях (по более низким ставкам и на более длительные сроки).

Ситуация в стране также влияет на уровень риска и затраты на привлечение капитала. Поэтому в странах с развивающимися рынками, таких как Россия, показатели корпоративного управления конкретной компании имеют особое значение в свете отсутствия общей эффективной системы защиты прав инвесторов. На рисунке 5 показано, что иностранные инвесторы готовы платить премию за хорошее корпоративное управление, и для российских компаний ее размер составляет в среднем 38% к стоимости акций. По данным исследований средняя разница в финансовых показателях (котировка акций) фирм с развитым и неразвитым корпоративным управлением по отрасли составляла 11,86% (Браун и Кэйлер 2004).

Исследования показывают, что за последние 15 лет на мировых рынках доля стоимости репутации (точнее, капитализация компаний за счет ее репутации) в общей стоимости западных компаний возросла с 18% до 82%. То есть если компания стоит 40 млн. долларов, то 32,8 млн. долларов стоит ее репутация. А повышение репутации на 1% обеспечивает рост рыночной стоимости акций на 3%.

Корпоративное управление, т.е. принципы открытости, честности, прозрачности, которых придерживается компания, является непосредственными составляющими ее репутации. Репутация прямо пропорциональна капитализации и кредитоспособности компании и обратно пропорциональна рискам на нее.

С. Отличие корпоративного управления от сходных понятий

Корпоративное управление часто путают с управлением в компании вообще, с менеджментом. Путаница эта произошла от того, что английскому governance более соответствует руководство, чем управление, однако в переводе корпоративное управление звучит лучше, чем корпоративное руководство.

Задача менеджмента – управление бизнесом, задача корпоративного управления – наладить механизмы, обеспечивающие подотчетность и баланс интересов всех участников корпоративных отношений. Корпоративное управление находится на более высоком уровне в системе управления компанией, над менеджментом. Однако у менеджмента и корпоративного управления есть точки соприкосновения, это стратегия развития компании.

D. Различные модели корпоративного управления

Системы корпоративного управления в разных странах различны. Отличается распределение функций между советом директоров и исполнительными органами, структура акционерного капитала, отличается роль и участие других заинтересованных лиц (стейкхолдеров) в жизни компании. Безусловно, на то, какой традиционно сложится система корпоративного управления, влияют особенности культурного и экономического уклада и развитие фондового рынка. Соотношение всех этих факторов и характеристик и позволяет говорить о различных «моделях корпоративного управления». Традиционно выделяют три модели корпоративного управления – англо-американскую модель, немецкую (рейнскую) и японскую.

Основными экономическими особенностями, повлиявшими на формирование англо-американской модели, являются следующие:

- высокая степень распыленности акционерного капитала. Среди крупнейших американских компаний очень незначительное число имеет крупных по американским меркам (как правило, владельцев не более 2-5%), акционеров. Основными владельцами капитала этих компаний являются большое число институциональных (пенсионные, страховые и инвестиционные фонды) и еще большее число мелких (миноритарных) частных инвесторов. Как правило, средства этих инвесторов распределены между большим числом компаний, а сами акционеры не связаны с компаниями какими-либо отношениями помимо владения акциями. Распыленность вложений позволяет инвесторам быть готовыми к принятию высокой степени рисков, связанных с деятельностью компаний.

- Большинство инвесторов ориентировано на краткосрочные цели, на получение дохода за счет курсовой разницы.

- Фондовый рынок высоколиквиден благодаря такой структуре акционерного капитала и особенностям регулирования.

- Структура капитала и высокая ликвидность обусловливают высокую распространенность враждебных поглощений. Фондовый рынок является не просто рынком акций, а рынком компаний – через него осуществляется переход контроля над крупнейшими компаниями.

- Вследствие особенностей законодательства и деловой традиции последних 60 лет, банки играют незначительную роль как акционеры, их отношения с компаниями не выходят за рамки отношений «заемщик – кредитор».

Выделяют следующие преимущества англо-американской модели:

- Высокая степень мобилизации личных накоплений через фондовый рынок, легкость и быстрота их перетока между компаниями и отраслями.

- Инвесторы ориентированы на поиск сфер, обеспечивающих высокий уровень дохода (через рост курсовой разницы или высокие дивиденды), готовность ради этого принять повышенные риски, что стимулирует компании к инновациям, поиску перспективных направления развития, поддерживает их конкурентоспособность.

- Легкость «входа» и «выхода» для инвесторов в компании.

- Высокая информационная прозрачность компаний, вытекающая из указанных особенностей.

Основные недостатки англо-американской модели:

- Высокая стоимость привлеченного капитала.

- Ориентация высших менеджеров, вынужденных учитывать ожидания инвесторов, преимущественно на краткосрочные цели. Они стараются избегать шагов, которые могут привести к снижению курсовой стоимости акций.

- Завышенные требования к доходности инвестиционных проектов.

- Значительные искажения реальной стоимости активов фондовым рынком, высокая опасность переоценки (чаще) или недооценки (реже) активов.

- Завышенный уровень вознаграждения высшего менеджмента.

Отличительным признаком англо-американской модели корпоративного управления стал так называемый «унитарный» (одноуровневый) совет директоров, включающий как исполнительных членов (менеджеров компании), так и неисполнительных (не являющихся работниками компании), часть из которых является «независимыми» директорами, не имеющими никаких отношений с компанией помимо членства в совете директоров. В последние годы после ряда корпоративных скандалов и банкротств, обусловленных мошенническими действиями со стороны менеджмента и недостаточным контролем со стороны советов директоров, число независимых директоров в компаниях растет.

Немецкая (рейнская) модель корпоративного управления сформировалась в контексте следующих экономических особенностей:

- Высокая концентрация акционерного капитала в руках средних и крупных акционеров и широкая практика перекрестного владения акциями. Институциональные и мелкие частные инвесторы, до последнего времени, владели незначительным объемом акций и пассивно участвовали в процессе принятия решений в компаниях.

- Большим весом в структуре собственности компаний обладают банки, а также другие промышленные компании, связанные с компаниями, акциями которых они владеют, не только отношениями собственности, но и деловыми интересами. Как крупные, так и мелкие акционеры являются «терпеливыми акционерами», ориентированными на долгосрочные цели. Преобладающей формой получения доходов от владения акциями до самого недавнего времени были дивиденды.

- Фондовый рынок до последнего времени обладал меньшей ликвидностью по сравнению с фондовыми рынками США и Великобритании. Для привлечения финансирования компании более активно используют банковские инструменты.

- Структура акционерного капитала и невысокая ликвидность обусловливают незначительное влияние враждебных поглощений на систему корпоративного управления.

Основными преимуществами немецкой модели считаются:

- Более низкая по сравнению с США и Великобританией стоимость привлечения капитала.

- Ориентация инвесторов на долгосрочное развитие.

- Высокий уровень устойчивости компаний.

- Более высокая степень корреляции между фундаментальной стоимостью компании и стоимостью ее акций.

Среди недостатков немецкой модели выделяют следующие:

- Более сложный, по сравнению с США и Великобританией, «вход» и «выход» вложений инвесторов в компании.

- Невысокая степень информационной прозрачности компаний.

- Недостаточное внимание к правам миноритарных акционеров.

Отличительным признаком немецкой модели корпоративного управления стал «двухуровневый» совет директоров – жесткое разделение на наблюдательный совет, состоящий из внешних директоров, не являющихся работниками компании, и правление. В состав наблюдательного совета обязательно входят представители банков и работников компании.

Японская модель корпоративного управления имеет следующие особенности:

- Высокая степень концентрации акционерного капитала в руках средних и крупных акционеров и широкая практика перекрестного владения акциями между компаниями входящими в одну группу (кейрецу). Институциональные и мелкие частные инвесторы до последнего времени располагали незначительным объемом акций и вели себя пассивно.

- Исключительно важную роль в деятельности компании играют банки. Каждая промышленная группа имеет свой банк, составляющий ее ядро, выступающий основным регулятором финансовых потоков в ней, и, как правило, являющийся важным акционером компании. Все акционеры ориентированы на долгосрочные цели развития компаний. Преобладающей формой доходов на акции были дивиденды.

- Фондовый рынок до последнего времени обладал гораздо меньшей ликвидностью по сравнению с фондовыми рынками США и Великобритании. Для привлечения капитала активнее использовались банки.

- Структура капитала и невысокая ликвидность обусловливают крайне незначительное влияние враждебных поглощений на систему корпоративного управления.

Основные преимущества японской модели:

- Низкая стоимость привлечения капитала.

- Ориентация инвесторов на долгосрочное развитие.

- Ориентация компаний на высокую конкурентоспособность.

- Больший уровень устойчивости компаний.

- Более высокая степень корреляции между фундаментальной стоимостью компании и курсовой стоимостью ее акций.

Недостатки японской модели:

- Очень сложный «вход» и «выход» вложений инвесторов.

- Недостаточное внимание доходности инвестиций.

- Абсолютное доминирование банковской формы финансирования.

- Слабая информационная прозрачность компаний.

- Незначительное внимание к правам миноритарных акционеров и низкий уровень защиты их прав.

Формально структура совета директоров японской компании повторяет американскую. На практике почти 80% японских открытых акционерных обществ не имеют в составе советов независимых директоров, а сами советы, как и в Германии, являются проводниками интересов компании. При этом две отличительные черты немецкой модели – представительство банков и работников компании – здесь отсутствуют. Почти все члены советов директоров японских компаний – представители высшего руководства или бывшие управляющие.

Характеристики основных моделей корпоративного управления

|

Англо-саксонская |

Немецкая |

Японская |

|

Рыночная культура |

Культура согласия |

Культура сплоченности |

|

Краткосрочная стратегия |

Долгосрочная стратегия |

Долгосрочная стратегия |

|

Относительно большее влияние акционерного капитала |

Относительно большее влияние заемного капитала |

Подавляющее влияние заемного капитала |

|

Финансовые системы, основанные на рынке |

Финансовые системы, основанные на банках |

Финансовые системы, основанные на банках |

|

Доминирование аутсайдеров |

Доминирование инсайдеров |

Доминирование инсайдеров |

|

Акцент на акционерах |

Акцент на других заинтересованных лицах |

Акцент на акционерах |

В системах корпоративного управления других стран присутствуют элементы описанные выше моделей.

Во Франции корпоративное управление характеризуется следующими чертами:

- Высокая степень концентрации капитала. Корпоративный сектор представляет крупнейшую группу акционеров.

- Некоторые крупнейшие компании принадлежат государству.

- Большое число акционеров не принимает участия в контроле.

- Возможна как одноуровневая, так и двухуровневая структура советов директоров.

В Швеции действует система унитарных (одноуровневых) советов, но в отличие от США законодательно закреплено участие представителей трудового коллектива, а участие менеджмента сведено к включению в совет президента компании.

В Нидерландах распространена двухуровневая система советов директоров, но служащие не допускаются в наблюдательные советы, которые состоят только из независимых директоров.

В Италии даже очень большие компании нередко принадлежат семьям, поэтому крупнейшие акционеры почти всегда являются и менеджерами. Советы директоров являются унитарными.

E. История развития и регулирование корпоративного управления

1. История развития корпоративного управления

Практика и стандарты корпоративного управления совершенствовались на протяжении многих лет. Нередко их развитие подталкивали системные кризисы и банкротства крупнейших корпораций. Первым документально зафиксированным крахом системы управления стал крах Торговой компании южных морей в 1721 г., который привел к коренным изменениям в законодательстве и коммерческой практике Великобритании. Аналогично многие положения законодательства о ценных бумагах в США были приняты после краха фондового рынка в 1929 г. Случались и другие кризисы, такие как вторичный банковский кризис 1970-х в Великобритании и банкротство ссудно-сберегательных ассоциаций в США в 1980-х.

На формирование стандартов корпоративного управления оказали влияние также ряд банкротств в США и Европе. Начало 1990-х ознаменовалось историей с Maxwell Group, которая присвоила активы пенсионных фондов газет из Mirror Group, а также крахом банка Barrings. Новый век также начался с впечатляющего банкротства компании Enron в США, близкой к банкротству ситуации, в которую попала компания Vivendi Universal во Франции, и скандала с компанией Parmalat в Италии. В результате всех этих банкротств и скандалов, которые возникали по причине некомпетентности или явного мошенничества, на государственном уровне принимались меры, которые оказывали влияние на систему корпоративного управления.

2. Регулирование корпоративного управления

Традиционно корпоративное управление в разных странах мира регулировалось с помощью корпоративного законодательства (законодательства о компаниях). Однако с развитием корпоративных отношений, стало очевидно, что для построения эффективной системы корпоративного управления законодательных актов недостаточно, необходимо, чтобы участники этих отношений принимали на себя добровольные обязательства в этой сфере, что позволит более гибко строить отношения и повысит уровень доверия инвесторов. Таким образом, появилась еще одна форма регулирования корпоративного управления – кодексы корпоративного управления. На систему корпоративного управления компании также влияют правила фондовых бирж по включению в котировальные списки. В последнее время они все больше ужесточают требования в сфере корпоративного управления.

За последние десять лет были приняты множество кодексов наилучшей практики и принципов корпоративного управления. В 40 странах и регионах было подготовлено более 100 кодексов. В большинстве этих кодексов основное внимание уделяется роли советов директоров в компании. Подавляющее большинство этих кодексов являются национальными, международными можно назвать лишь несколько: рекомендации Европейской ассоциации фондовых дилеров (EASD – www.easd.org), Руководящие принципы корпоративного управления Конфедерации ассоциаций европейских акционеров (www.wfic.org/esh), Изложение глобальных принципов корпоративного управления Международной сети корпоративного управления (ICGN – www.icgn.org) и Принципы корпоративного управления Организации экономического сотрудничества и развития (ОЭСР) (www.oecd.org).

Принципы корпоративного управления ОЭСР необходимо отметить особо, так как только они адресованы не только компаниям, но и органам государственной власти, ответственным за выработку политики в сфере корпоративного управления. Принципы ОЭСР охватывают все сферы корпоративного управления: права акционеров, роль заинтересованных лиц, практику деятельности совета директоров и раскрытие информации). Принятые в 1999 году и обновленные в 2004, Принципы ОЭСР получили признанные во многих странах мира в качестве основополагающего документа при разработке законодательства и национальных кодексов корпоративного управления, в том числе и российского Кодекса корпоративного поведения.

Концепция корпоративного управления ОЭСР строится на четырех ключевых принципах:

- Справедливость. Система корпоративного управления должна защищать права акционеров и обеспечивать равное отношение ко всем акционерам, в том числе миноритарным и иностранным. Все акционеры должны иметь доступ к эффективным средствам защит в случае нарушения их прав.

- Ответственность. Система корпоративного управления должна признавать предусмотренные законом права заинтересованных лиц и способствовать активному сотрудничеству между компаниями и заинтересованными лицами в целях создания рабочих мест, обеспечения благосостояния и устойчивости здоровых с финансовой точки зрения компаний.

- Прозрачность. Система корпоративного управления должна обеспечивать своевременное раскрытие достоверной информации по всем существенным вопросам, касающимся компании, в том числе о его финансовом положении, результатах деятельности, структуре собственности и управления.

- Подотчетность. Система корпоративного управления должна обеспечивать стратегическое руководство компанией, эффективный контроль за управляющими со стороны совета директоров, а также подотчетность совета директоров акционерам.

Скандалы последних лет послужили причиной усиления внимания, как в США, так и в Европе, к совершенствованию трех сфер корпоративного управления:

- определение роли и независимости совета директоров,

- качество внутреннего аудита и контроля,

- раскрытие информации.

Европа и США по разному подходят к решению этих задач. В США наблюдается ужесточение законодательства (закон Сарбейнса-Оксли и требования листинга). Европа пошла по пути более мягкого регулирования через национальные кодексы в сочетании с принципом «выполняй или объясни» (компании должны выполнять стандарты кодексов или объяснить почему они не следуют им), хотя и среди европейских стран есть определенные различия, например, Германия и Нидерланды приняли более жесткую позицию законодательного регулирования.

Основные отличия в регулировании с помощью кодексов состоят в следующем:

- Кодексы обладают большей гибкостью, чем законодательство и позволяют учитывать большое разнообразие ситуаций в бизнесе.

- Кодексы, как правило, составляются в более тесном сотрудничестве с компаниями, чем законодательство.

- В кодексы легче вносить поправки.

- Кодексы более полезны в ситуациях, когда общая рыночная практика еще не сложилась и/или не достигнуто полного согласия относительно стандартов либо при существенных различиях между отдельными секторами рынка.

- Кодексы также более уместны, когда нет достаточных возможностей для исполнения закона.

Достигнуто определенное согласие в том, что в законодательстве должны быть закреплены минимальные стандарты корпоративного управления и вопросы регулирования рынка.

В развитие Принципов корпоративного управления ОЭСР в 2005 году приняла Руководство по корпоративному управлению в компаниях с государственным участием, которое основано на практическом опыте многих стран и содержит конкретные предложения как можно разрешить основные проблемы в корпоративном управлении компаний с участием государства.

www.msfofm.ru