Прямые инструменты денежно кредитной политики: Статья 35 / КонсультантПлюс

Цели и принципы денежно-кредитной политики

Основной целью денежно-кредитной политики Банка России является поддержание ценовой стабильности, то есть стабильно низкой инфляции.

Ценовая стабильность — важный элемент благоприятной среды для жизни людей и ведения бизнеса, так как она:

- защищает доходы и сбережения в национальной валюте от непредсказуемого обесценения. Это позволяет поддерживать уровень жизни, а также более уверенно планировать ежедневные и долгосрочные расходы;

- защищает граждан с невысоким уровнем дохода. Такие семьи в основном покупают недорогие товары первой необходимости. Стабильно низкая инфляции позволяет поддерживать уровень потребления;

- способствует повышению доступности заемного финансирования для компаний, так как снижает инфляционную премию, которые банки закладывают в процентные ставки;

- упрощает финансовое и инвестиционное планирование для бизнеса;

- увеличивает доверие к национальной валюте и создает условия для снижения валютизации активов и обязательств в экономике.

Основные принципы денежно-кредитной политики

Для достижения цели по инфляции Банк России реализует денежно-кредитную политику в рамках режима таргетирования инфляции (от англ. target — «цель»). При проведении денежно-кредитной политики важна последовательность, предсказуемость и прозрачность действий центрального банка, поэтому Банк России проводит свою политику в соответствии с рядом принципов.

- Банк России устанавливает постоянно действующую публичную количественную цель по инфляции

Целью денежно-кредитной политики Банка России является поддержание годовой инфляции вблизи 4% постоянно.

Формулировка «вблизи 4%» отражает допустимость небольших колебаний инфляции вокруг цели.

Формулировка «вблизи 4%» отражает допустимость небольших колебаний инфляции вокруг цели.Подробнее, что такое инфляция

Если инфляция существенно отклоняется от цели, Банк России оценивает причины и продолжительность отклонения и исходя из этого принимает решения об использовании мер денежно-кредитной политики для возвращения инфляции к цели.

- При режиме таргетирования инфляции валютный курс является плавающим, то есть он формируется под влиянием спроса и предложения на валютном рынке. При плавающем валютном курсе Банк России не проводит интервенций на внутреннем валютном рынке в целях поддержания определенного уровня курса или скорости его изменения. При этом Банк России может проводить операции с иностранной валютой на внутреннем рынке в случае возникновения угрозы для финансовой стабильности, а также для пополнения (использования) международных резервов в связи с применением Минфином России бюджетного правила.

- Основным инструментом денежно-кредитной политики Банка России является ключевая ставка.

Изменяя ключевую ставку, Банк России воздействует на динамику процентных ставок в экономике, которая в свою очередь влияет на внутренний спрос и инфляцию.

Изменяя ключевую ставку, Банк России воздействует на динамику процентных ставок в экономике, которая в свою очередь влияет на внутренний спрос и инфляцию.

Подробнее, как Банк России влияет на инфляцию

Совет директоров Банка России регулярно принимает решения по ключевой ставке — восемь раз в год в соответствии с заранее утвержденным и опубликованным графиком.

Подробнее, как принимаются решения по денежно-кредитной политике

Решение по ключевой ставке обязательно сопровождается объяснением его логики и причин, а также, как правило, дополняется сигналом о возможных дальнейших шагах по денежно-кредитной политике. Разъяснение Банком России принятых решений и будущих намерений является важным инструментом управления инфляционными ожиданиями, так называемой привязки их к цели по инфляции.

Привязка инфляционных ожиданий как населения, так и бизнеса к цели по инфляции имеет большое значение для действенности мер, принимаемых центральным банком.

- Банк России принимает решения по денежно-кредитной политике на основе макроэкономического прогноза с учетом анализа широкого круга информации. Денежно-кредитная политика влияет на динамику цен не сразу, а со временем, через длинную цепочку взаимосвязей. Поэтому для оценки влияния решения по ключевой ставке на экономику и инфляцию необходим макроэкономический прогноз.

Для разработки прогноза Банк России использует современные макроэкономические модели. В рамках подготовки макроэкономического прогноза Банк России оценивает продолжительность действия факторов, влияющих на экономику и динамику цен, и устойчивость сформировавшихся экономических тенденций.

Меры, принимаемые по другим направлениям внутренней экономической политики, а также меры экономической политики в крупнейших зарубежных странах являются важными факторами, которые учитывает Банк России при подготовке макроэкономического прогноза.

При формировании предпосылок макроэкономического прогноза и оценке рисков на текущем этапе Банк России использует консервативный подход, придавая несколько большее значение проинфляционным факторам и рискам.

Это связано с тем, что инфляционные ожидания в России пока остаются повышенными и чувствительными даже к временному повышению цен на отдельные товары. В такой ситуации недооценка проинфляционных факторов и рисков может привести к устойчивым и продолжительным отклонениям инфляции вверх от цели.

Это связано с тем, что инфляционные ожидания в России пока остаются повышенными и чувствительными даже к временному повышению цен на отдельные товары. В такой ситуации недооценка проинфляционных факторов и рисков может привести к устойчивым и продолжительным отклонениям инфляции вверх от цели.

- Банк России придерживается информационной открытости в области денежно-кредитной политики, чтобы повысить понимание и доверие к проводимой денежно-кредитной политике, сформировать предсказуемую экономическую среду для всех участников экономических отношений. Понимание и доверие к принимаемым мерам имеет большое значение для повышения их действенности.

В рамках политики информационной открытости Банк России прежде всего стремится максимально оперативно и полно раскрывать информацию о целях, принципах, мерах и результатах денежно-кредитной политики, об оценке экономической ситуации и перспектив ее развития. Банк России также работает над расширением охвата коммуникации по денежно-кредитной политике и повышением ее адресности.

Подробнее, как Банк России рассказывает о своих решениях

Да Нет

Последнее обновление страницы: 02.11.2021

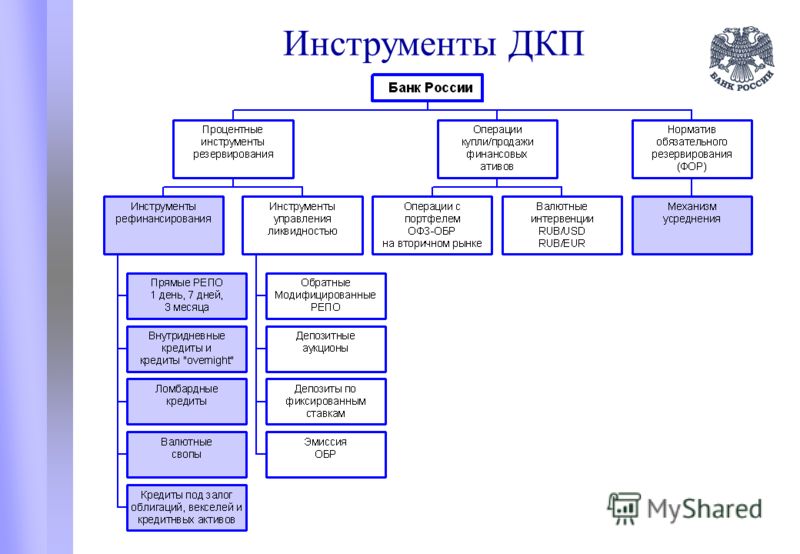

Система инструментов денежно-кредитной политики | Банк России

С помощью системы инструментов денежно-кредитной политики Банк России управляет однодневными процентными ставками, по которым банки совершают операции друг с другом на денежном рынке. Удерживая ставки денежного рынка в границах процентного коридора, Банк России стремится приблизить их к уровню ключевой ставки, определяющей направленность денежно-кредитной политики.

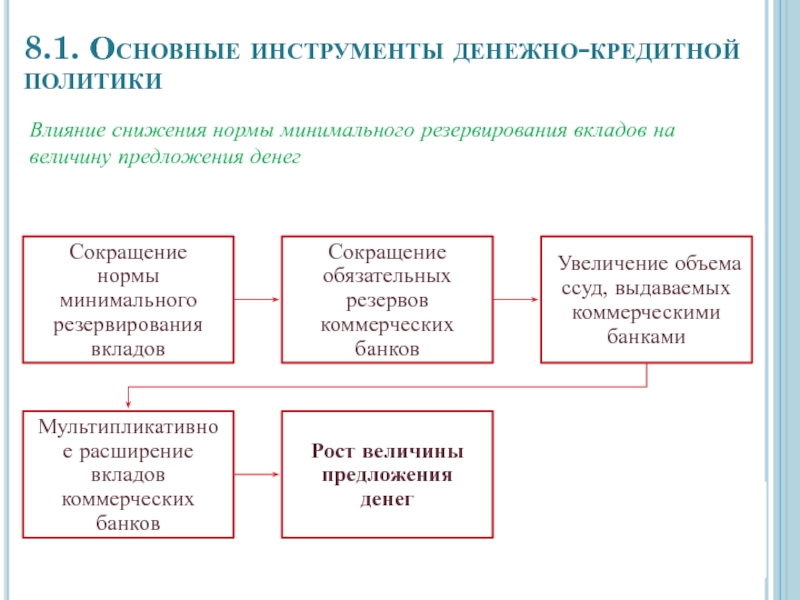

Обязательные резервные требования формируют у кредитных организаций потребность поддерживать определенные остатки средств на корреспондентских счетах в Банке России (определенный объем ликвидности). Далее Банк России либо путем предоставления дополнительной ликвидности либо абсорбирования избыточной ликвидности добивается соответствия фактических средств на корсчетах указанной потребности и, тем самым, создает условия для нахождения ставок денежного рынка вблизи ключевой ставки.

Далее Банк России либо путем предоставления дополнительной ликвидности либо абсорбирования избыточной ликвидности добивается соответствия фактических средств на корсчетах указанной потребности и, тем самым, создает условия для нахождения ставок денежного рынка вблизи ключевой ставки.

Основным инструментом денежно-кредитной политики, который используется для приведения фактических остатков на корсчетах в соответствие с потребностью в ликвидности и управления уровнем процентных ставок денежного рынка, являются аукционы на срок 1 неделя. Данные операции проводятся Банком России один раз в неделю в форме аукционов по предоставлению ликвидности (аукционы репо) либо аукционов по изъятию ликвидности (депозитные аукционы). Банк России определяет направление основных операций, а также максимальный объем предоставления (изъятия) средств на основе прогноза ликвидности банковского сектора. В настоящее время наблюдается структурный профицит (избыток) ликвидности, поэтому Банк России абсорбирует избыточную ликвидность, используя в качестве основного инструмента депозитные аукционы.

Минимальная (максимальная) ставка, по которой банки могут подавать заявки на аукционах по предоставлению (изъятию) ликвидности на срок 1 неделя, является ключевой ставкой Банка России. При этом процентные ставки, по которым банки получают (размещают) средства, определяются по итогам аукциона.

Операции постоянного действия на срок 1 день применяются в целях ограничения колебаний ставок денежного рынка. В качестве инструмента постоянного действия по изъятию ликвидности выступают депозитные операции, в то время как для предоставления средств используется набор инструментов, разнообразных как по форме операций (обеспеченные кредиты, РЕПО, сделки своп), так и по видам обеспечения (облигации, иностранная валюта, кредитные требования к нефинансовым организациям).

В отличие от основных аукционов, проводимых в определенные дни по решению Банка России, который определяет максимальный объем предоставления (изъятия) средств, операции постоянного действия проводятся по обращению банков, могут быть использованы ими ежедневно, при этом поданные ими заявки удовлетворяются полностью. Объем предоставления (изъятия) средств по данным операциям ограничен только лимитами, связанными с управлением рисками Банка России.

Объем предоставления (изъятия) средств по данным операциям ограничен только лимитами, связанными с управлением рисками Банка России.

Поскольку Банк России удовлетворяет потребность банковского сектора в привлечении (размещении) средств преимущественно с помощью аукционов, объемы операций постоянного действия на срок 1 день сравнительно невелики. Как правило, эти инструменты становятся востребованными в случае возникновения у отдельных банков краткосрочных дисбалансов, которые не могут быть устранены посредством совершения операций на межбанковском рынке.

Процентные ставки по операциям постоянного действия по предоставлению и изъятию ликвидности на срок 1 день являются фиксированными и формируют соответственно верхнюю и нижнюю границу коридора процентных ставок Банка России. Его границы симметричны относительно ключевой ставки и в случае ее изменения автоматически сдвигаются на аналогичную величину. Ширина процентного коридора задает допустимый диапазон колебаний ставок денежного рынка и в настоящее время составляет 2 процентных пункта.

В отдельные дни, когда спрос банковского сектора на ликвидность существенно отклоняется от ее предложения, Банк России может проводить аукционы «тонкой настройки» на сроки от 1 до 6 дней в целях предотвращения чрезмерных колебаний ставок денежного рынка внутри процентного коридора. Данные операции проводятся в форме аукционов репо на срок от 1 до 6 дней, аукционов репо и валютный своп по покупке долларов США и евро за рубли на срок от 1 до 2 дней либо депозитных аукционов на срок от 1 до 6 дней. Каждое утро Банк России обновляет оценку состояния ликвидности банковского сектора и в случае необходимости принимает решение и объявляет о проведении аукциона «тонкой настройки», а также о его сроке и максимальном объеме предоставления (изъятия) средств. Аукционы валютный своп «тонкой настройки» могут проводиться только в дополнение к аукциону репо «тонкой настройки». Решение о дополнении аукциона репо «тонкой настройки» сроком от 1 до 2 дней аукционом валютный своп «тонкой настройки» по покупке долларов США и евро за рубли на аналогичный срок принимается с учетом ситуации на денежном рынке, в том числе степени использования кредитными организациями рыночного обеспечения. Минимальная (максимальная) ставка по операциям «тонкой настройки» по предоставлению (изъятию) ликвидности равна ключевой ставке Банка России.

Минимальная (максимальная) ставка по операциям «тонкой настройки» по предоставлению (изъятию) ликвидности равна ключевой ставке Банка России.

Помимо краткосрочных операций, система инструментов Банка России также включает операции по предоставлению или абсорбированию ликвидности на длительные сроки.

В условиях структурного профицита ликвидности Банк России только абсорбирует средства кредитных организаций на длительные сроки с помощью аукционов по размещению облигаций Банка России (ОБР). Облигации выпускаются на срок 3, 6, 12 месяцев, купонный период установлен равным 3 месяцам. Купонный доход начисляется за каждый день купонного периода по ключевой ставке, действующей в этот день. Выпуск ОБР позволяет Банку России абсорбировать среднесрочный избыток ликвидности и повысить воздействие основных операций на процентные ставки денежного рынка. Кроме того, в случае, если у кредитной организации потребность в дополнительной ликвидности возникнет раньше, чем наступит срок погашения облигаций, она имеет возможность продать эти облигации на вторичном рынке или использовать их в качестве обеспечения по операциям на денежном рынке и/или для привлечения рефинансирования у Банка России.

В условиях структурного дефицита Банк России может проводить аукционы по предоставлению кредитов под залог нерыночных активов на срок 3 месяца.

Страница была полезной?Да Нет

Последнее обновление страницы: 12.02.2021

Что такое денежно-кредитная политика простыми словами – регулирование, инструменты

Денежно-кредитная политика – инструмент воздействия на экономику страныСуть денежно-кредитной политики

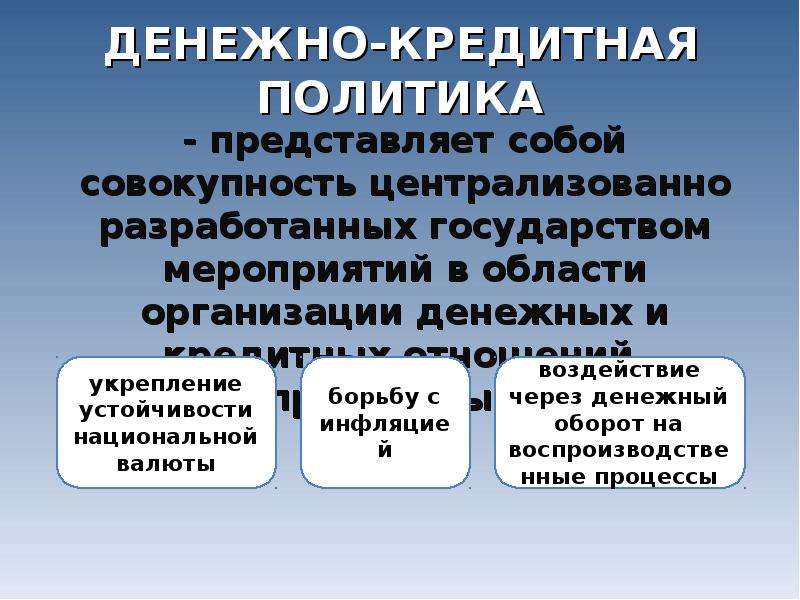

Денежно-кредитная политика – это комплекс государственных мер по управлению финансовыми потоками в стране. Она позволяет регулировать состояние кредитного рынка, контролировать деятельность коммерческих банков, воздействовать на деловую активность и совокупный спрос. По-другому ее еще называют монетарной политикой.

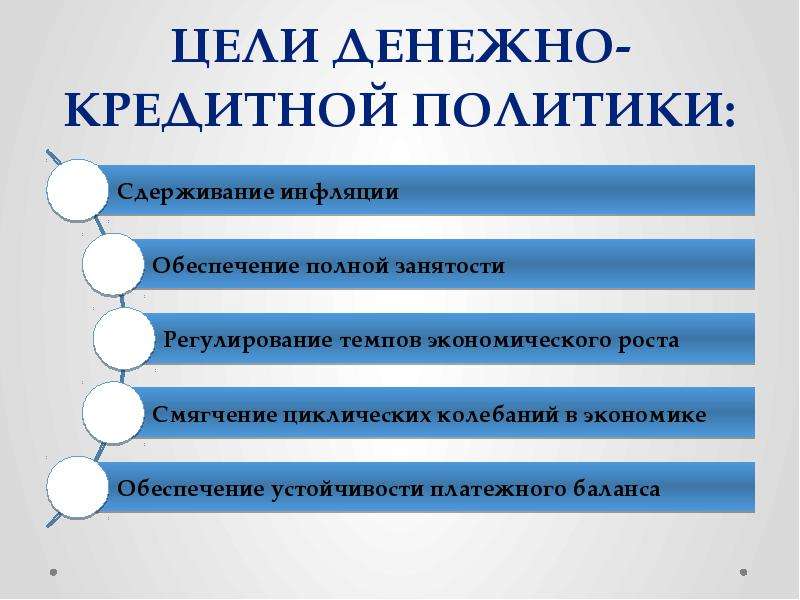

Основная цель ДКП – обеспечение стабильности цен и низкой инфляции. Чем ниже уровень инфляции, тем более благоприятны условия для жизни и ведения бизнеса. Поддержание ценовой стабильности помогает решить сразу несколько актуальных для государства проблем:

Чем ниже уровень инфляции, тем более благоприятны условия для жизни и ведения бизнеса. Поддержание ценовой стабильности помогает решить сразу несколько актуальных для государства проблем:

- защитить сбережения граждан в национальной валюте от обесценивания;

- повысить доступность кредитного финансирования для юридических лиц;

- упростить стратегическое планирование для бизнеса;

- увеличить доверие к национальной валюте;

- защитить граждан с низким уровнем дохода.

Если деньги нужны прямо здесь и сейчас, то лучше оформить заявку на кредит наличными с низкой процентной ставкой. Совкомбанк предлагает выгодные условия по низкой ставке. Для удобства на сайте есть кредитный калькулятор, где можно рассчитать свой ежемесячный платеж.

Кто определяет и на что влияет

За реализацию денежно-кредитной политики государства отвечают специальные финансовые организации – их называют регуляторами. В России это Центральный банк, в США – Федеральная резервная система, в Евросоюзе – Европейский центральный банк. Они обладают определенной автономностью, поэтому защищены от давления госструктур и политических институтов.

В России это Центральный банк, в США – Федеральная резервная система, в Евросоюзе – Европейский центральный банк. Они обладают определенной автономностью, поэтому защищены от давления госструктур и политических институтов.

Монетарная политика проводится в русле экономической стратегии государства и не должна противоречить ей. Ежегодно регуляторы совместно с правительством утверждают ее основные направления и публикуют в свободном доступе.

ДКП затрагивает всех субъектов финансовых отношений: банковский сектор, бизнес-структуры, простых граждан. Не всегда это влияние очевидно и понятно последним. Рассмотрим на примере.

Не так давно Дмитрий узнал, что Центробанк повысил ключевую ставку с 6,75% до 7,5%. Юноша никогда не сталкивался с этим понятием, поэтому решил навести справки.

Он выяснил, что ключевая ставка – это минимальный процент, под который государство кредитует коммерческие банки. Ее рост приведет к удорожанию займов для бизнеса и населения. Но есть и положительный момент – вырастут проценты по вкладам.

Но есть и положительный момент – вырастут проценты по вкладам.

Дима в ближайшее время не собирается брать кредит и размещать деньги на депозите. Поэтому делает вывод, что повышение ключевой ставки никак его не коснется.

Но это не так. Текущая ситуация приведет к тому, что люди и компании менее охотно будут брать кредиты. Соответственно – меньше тратить.

Денежный оборот сократится, спрос на товары и услуги снизится, цены перестанут так быстро расти. Дмитрий сможет позволить себе купить больше товаров на свою зарплату.

Денежно-кредитная политика влияет на динамику ценИнструменты

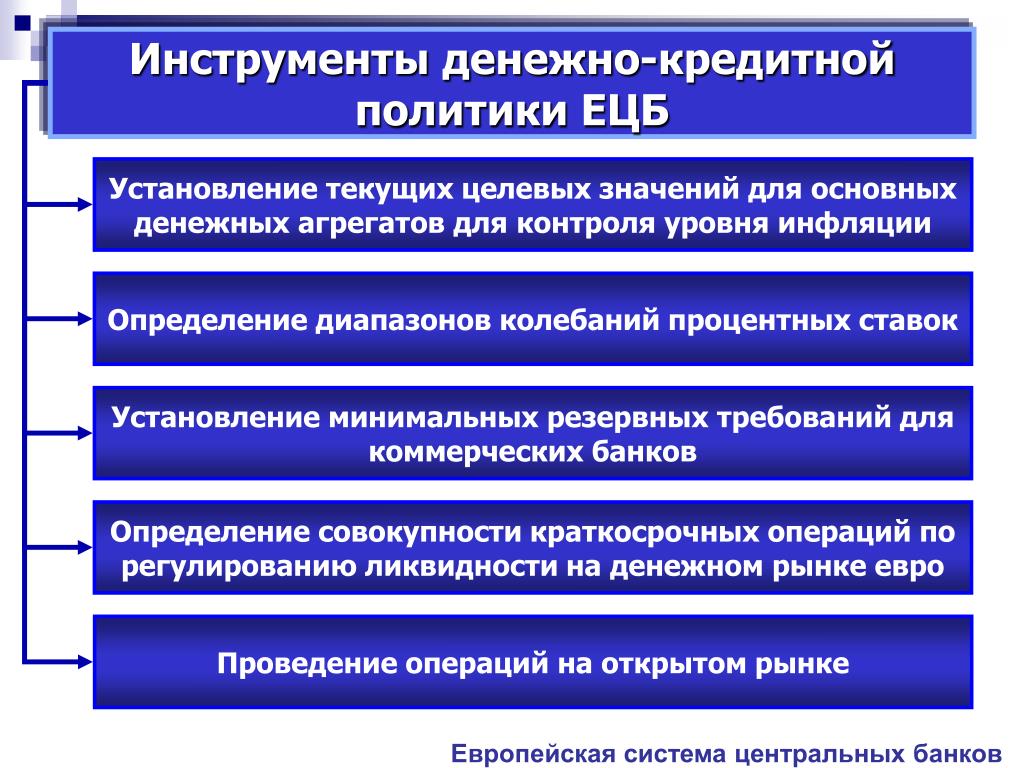

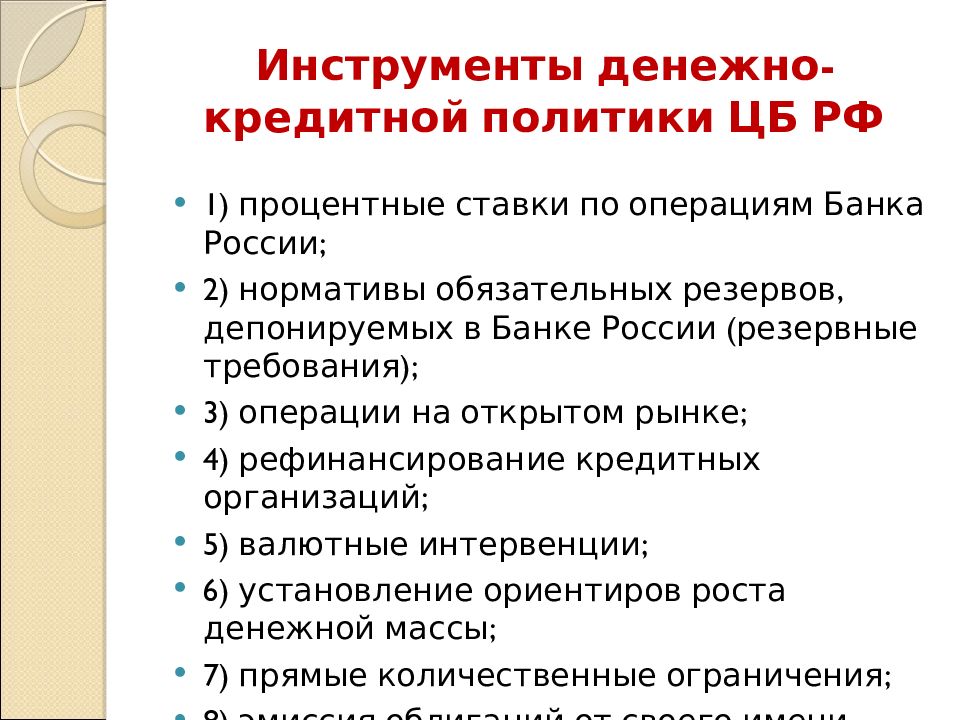

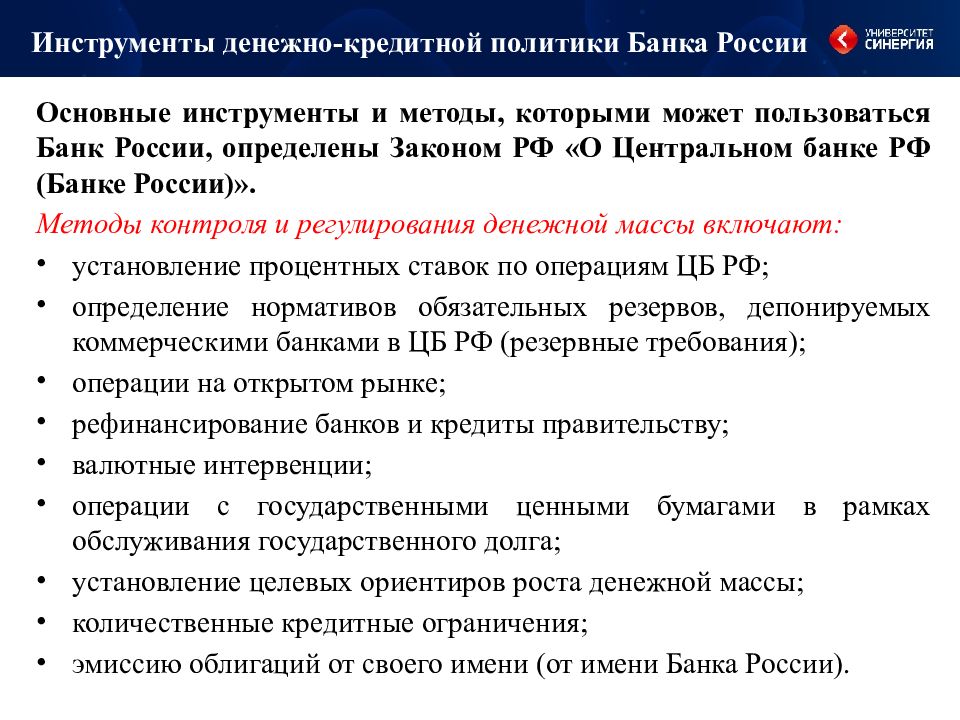

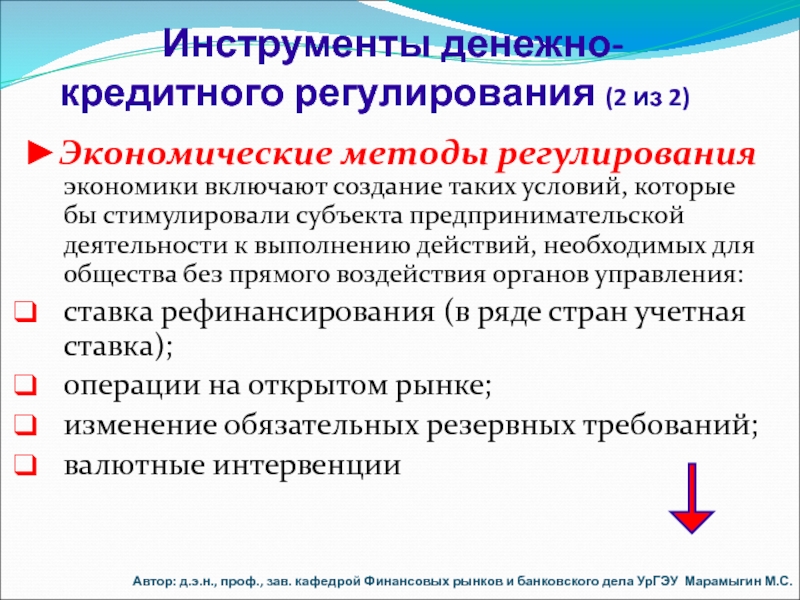

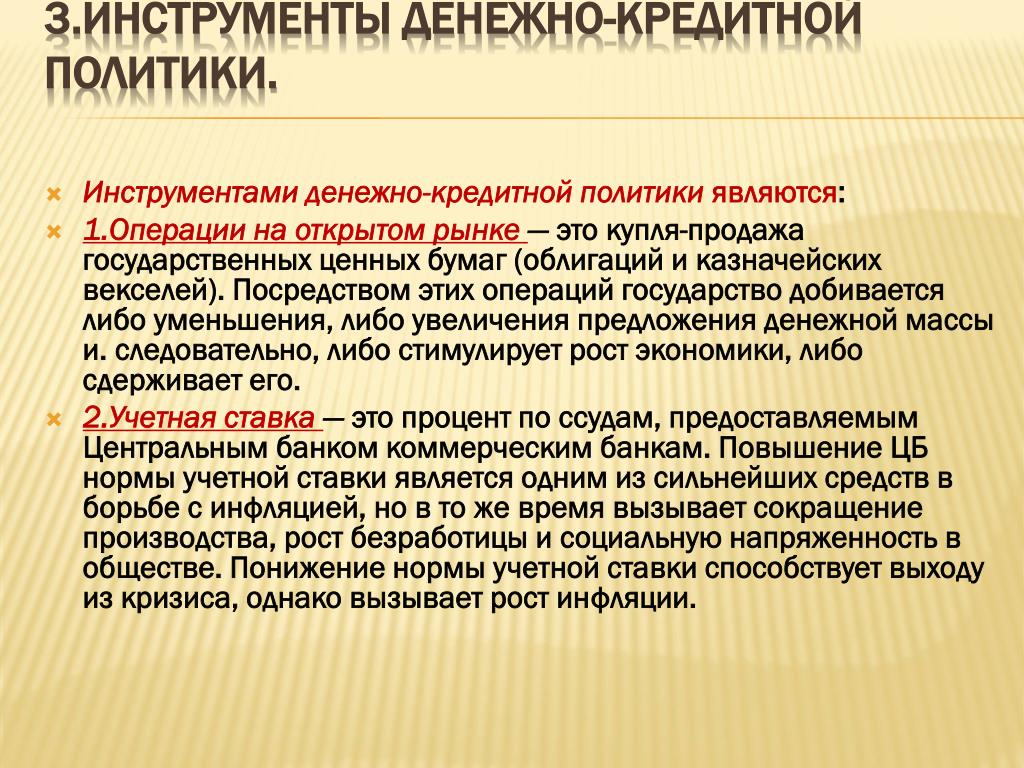

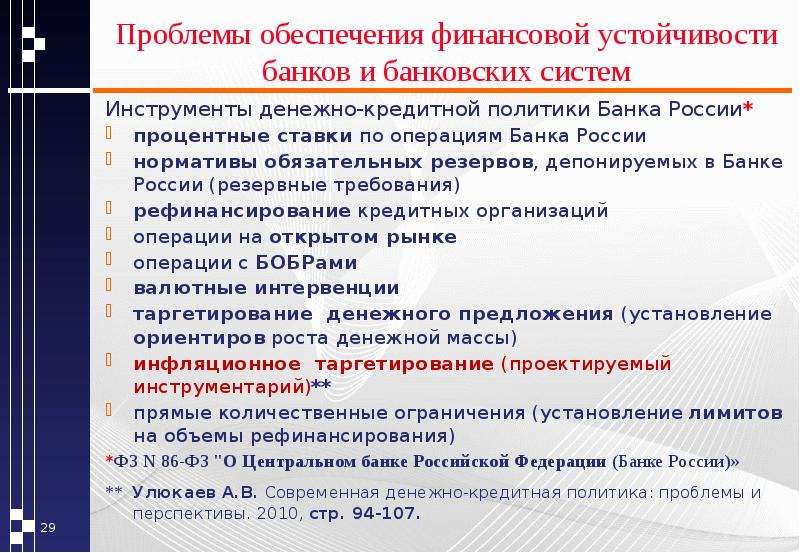

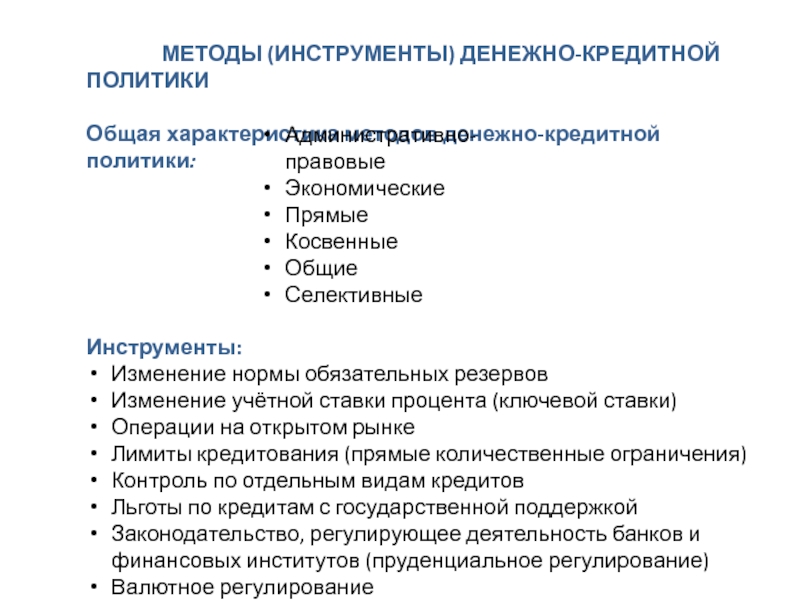

В арсенале финансовых регуляторов есть несколько инструментов воздействия на экономические процессы. Как правило, они применяются комплексно и дополняют друг друга. В РФ они закреплены Федеральным законом «О Центральном банке Российской Федерации» № 86-ФЗ.

- Ключевая процентная ставка

Про нее мы уже сказали. Это главное «оружие» Центробанка в борьбе за ценовую стабильность. С помощью ключевой ставки регулятор поддерживает оптимальный объем денежной массы в обращении.

Это главное «оружие» Центробанка в борьбе за ценовую стабильность. С помощью ключевой ставки регулятор поддерживает оптимальный объем денежной массы в обращении.

- Регулирование официальных резервных требований

Резервные требования – метод контроля за соблюдением коммерческими банками своих обязательств. ЦБ определяет минимальный размер активов, который банки должны направить в резерв. Чем ниже норма резервирования, тем больше у банков возможностей для кредитования населения и бизнеса.

- Операции государства на «открытом» рынке

К ним относят куплю и продажу ценных бумаг, в основном облигаций федерального займа (ОФЗ). Выкуп Центробанком ОФЗ увеличивает объем денежной массы в обращении, а продажа – сокращает.

Помимо трех основных инструментов есть еще несколько дополнительных:

- купля-продажа валюты для стабилизации курса рубля;

- введение ограничений по операциям кредитных организаций;

- выпуск облигаций Центробанка;

- установка финансовых индикаторов и отслеживание их динамики;

- рефинансирование кредитных организаций.

Иногда в качестве инструмента монетарной политики государства выступают публичные заявления и письма руководства центральных банков. В них приводятся рекомендации для кредитных организаций.

Например, в информационном письме от 22.10.2021 № ИН-06-59/83 ЦБ РФ рекомендовал банкам реструктурировать займы физлицам и предпринимателям, испытывающим трудности с выплатами на фоне эпидемии COVID-19.

Методы

Суть ДКП заключается в осуществлении контроля над денежной массой. Регулятор следит за тем, чтобы в свободное обращение не поступало слишком много денег. Если это происходит, спрос на товары начинает обгонять их производство.

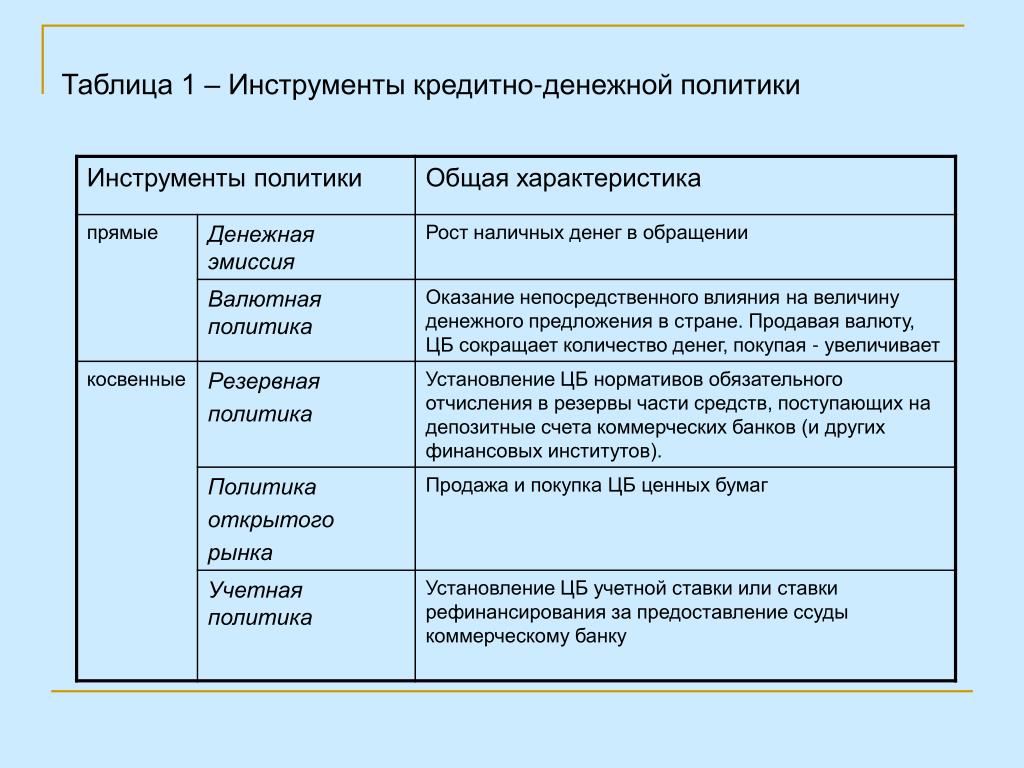

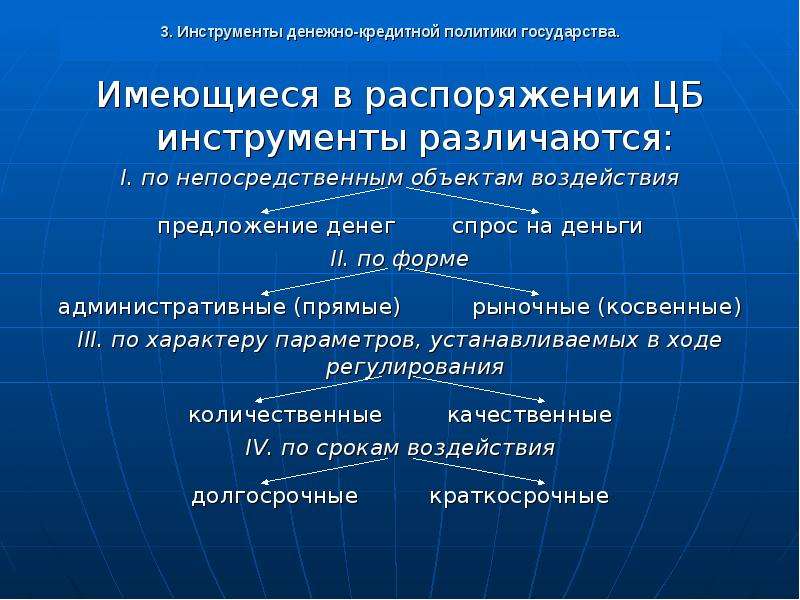

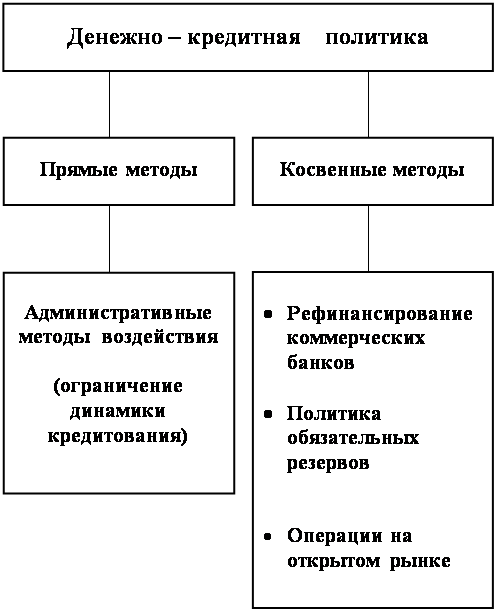

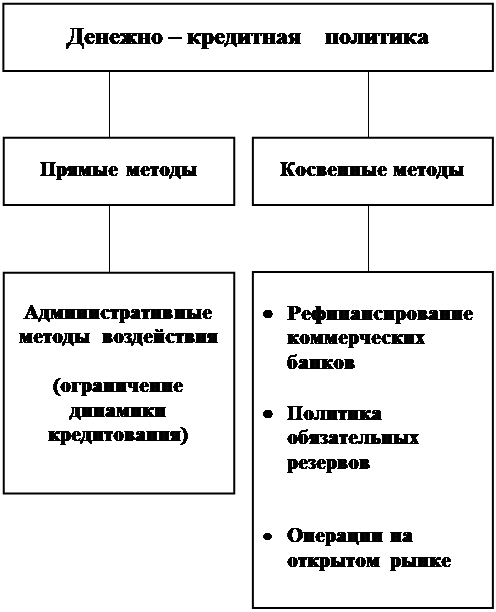

В перспективе дисбаланс на рынке может привести к очень неприятным последствиям. Инфляция – лишь одно из них. Чтобы их избежать, государство использует два вида методов – прямые и косвенные.

Это меры административного контроля за деятельностью банков. Они имеют форму инструкций и предписаний, издаваемых ЦБ от лица государства. К ним относятся:

Они имеют форму инструкций и предписаний, издаваемых ЦБ от лица государства. К ним относятся:

- регулирование процентов по кредитам и депозитам;

- ограничение объема кредитов, предоставляемых банкам;

- кредитование приоритетных отраслей по более низким процентным ставкам;

- предоставление льгот отдельным банковским учреждениям;

- валютные ограничения.

Эти методы активно применяются развивающимися странами. Также они характерны для плановой административно-командной экономики. Развитые государства прибегают к ним только в крайних случаях.

С помощью прямых мер можно добиться быстрого и ощутимого результата. Но достигается он за счет грубого вмешательства в рыночные процессы и подавления естественной конкуренции. Кроме того, жесткий контроль способствует оттоку финансовых средств на неконтролируемые («серые») рынки или за пределы страны.

- Косвенные (рыночные)

Государство воздействует на финансовый сектор не напрямую, а с помощью доступных рыночных инструментов – они перечислены в предыдущем пункте. Каждое кредитное учреждение проводит собственную независимую финансовую политику.

Каждое кредитное учреждение проводит собственную независимую финансовую политику.

Преимущество этой модели перед предыдущей – в более мягком и деликатном воздействии на рынок. Методы можно корректировать по ходу их внедрения, чтобы добиться лучших показателей.

Виды

Выделяют два вида монетарной политики: мягкая (стимулирующая) и жесткая (сдерживающая). Выбор осуществляется в зависимости от экономической ситуации. Если экономика переживает спад, государство «смягчает» политику и вводит стимулирующие меры. Это позволяет «оживить» рынок.

Если же наблюдается бурный экономический рост, регулятор вынужден запустить сдерживающие процессы. Иначе происходит скачок цен и рост инфляции.

Ее еще называют политикой «дешевых» денег. Направлена на стимулирование экономики за счет увеличения денежной массы в обращении и скорости ее оборота. Это достигается следующими методами:

- снижением ключевой ставки;

- снижением норм резервирования;

- скупкой облигаций федерального займа.

Доступность кредитов как для коммерческих банков, так и для населения растет. За счет этого увеличивается количество заемщиков и общие траты людей. Параллельно происходит отток денег с банковских вкладов в сторону фондового рынка. Все это в конечном итоге оживляет экономику.

Но есть и неприятные последствия. Повышение спроса влечет за собой рост цен и разгон инфляции. Тогда регулятор вынужден развернуть монетарную политику на 180 градусов.

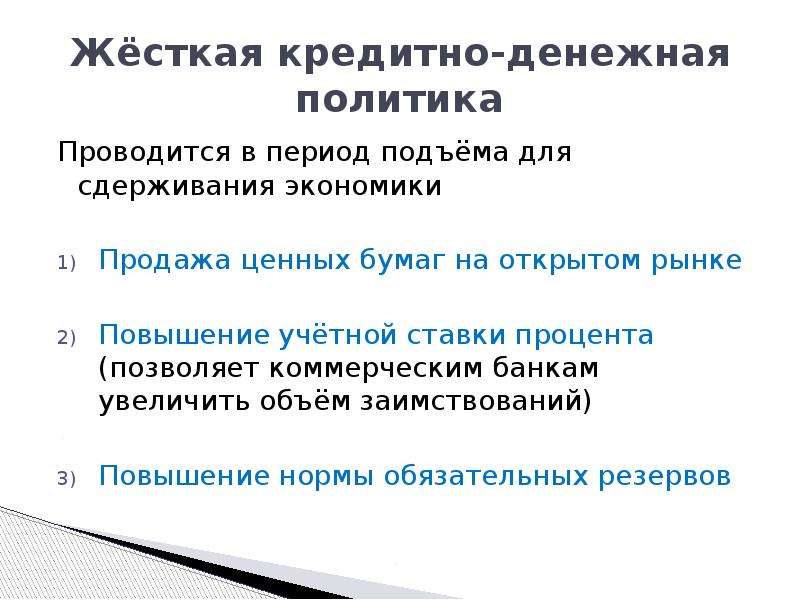

Или по-другому – политика «дорогих» денег. Она направлена на сокращение денежной массы в обращении и снижение инфляции. Характеризуется следующими процессами:

- повышением ключевой ставки;

- повышением нормы резервирования;

- продажей гособлигаций.

Удорожание кредитов приводит к снижению уровня потребления. Падает спрос на товары, а вместе с ним и инфляция. Проценты по вкладам растут, и финансовые потоки населения с фондового рынка перетекают в банки. Развитие экономики замедляется.

Этот процесс сопровождается укреплением национальной валюты. Она становится более привлекательной для иностранных инвесторов.

Инфляция «съедает» накопления гражданГосударства вынуждены постоянно лавировать между мягкими и жесткими мерами, чтобы сгладить существующие противоречия. В странах с развитой экономической системой рыночные процессы более совершенны, поэтому вмешательство правительства минимально.

Развивающиеся государства вынуждены постоянно держать руку на пульсе, чтобы не допустить резкого снижения уровня жизни населения в результате повышения инфляции.

Сторонников мягкой ДКП называют «голубями», а последователей жесткой – «ястребами». Между ними ведется идеологическая борьба. Первые уверены, что экономический рост в конечном итоге приведет к снижению инфляции за счет повышения конкуренции. Поэтому его не нужно искусственно тормозить. Вторые относятся к этой идее скептически и ратуют за борьбу с инфляцией на государственном уровне.

История показала, что стремительный рост экономики – не всегда благо. Он приводит к истощению ресурсов и загрязнению окружающей среды.

В последнее время все больше стран обращают свой взор в сторону зеленой экономики. Не исключено, что в скором времени появятся новые виды денежно-кредитной политики, направленные на сохранение природных ресурсов.

Денежно-кредитная политика России

Основной целью ЦБ РФ на протяжении последних лет является поддержание инфляции на уровне 4%. Такая политика называется таргетированием инфляции (от англ. target – «цель»). Главным ее «оружием» служит ключевая ставка.

Руководство Центробанка устанавливает размер ключевой ставки восемь раз в год в соответствии с заранее утвержденным графиком. Каждое решение сопровождается разъяснением его причин и предсказанием возможных последствий, чтобы все субъекты финансового рынка могли планировать свою деятельность.

При режиме таргетирования инфляции валютный курс формируется под влиянием спроса и предложения. В 2014 году Центробанк отпустил рубль в «свободное плавание», то есть перестал вмешиваться в процессы на внутреннем валютном рынке.

В 2014 году Центробанк отпустил рубль в «свободное плавание», то есть перестал вмешиваться в процессы на внутреннем валютном рынке.

Теперь курс рубля отражает его реальную стоимость относительно мировых валют. Но регулятор оставляет за собой право корректировать его в случае возникновения серьезных финансовых угроз.

За денежно-кредитную политику России отвечает ЦентробанкЕжегодно ЦБ публикует документ, который называется «Основные направления единой государственной денежно-кредитной политики». В нем перечислены:

- принципы, на основе которых строится ДКП;

- характеристика текущего состояния экономики РФ;

- результаты прошедшего года;

- прогноз на следующий год с учетом цен на нефть, показателей инфляции, денежной массы, процентных ставок;

- план мероприятий Банка России на будущий год.

В начале сентября 2021 года Центробанком был опубликован проект основных направлений ДКП на 2022 год. При оптимистичном сценарии уровень инфляции вернется к отметке в 4–4,5% к концу 2022 года. Размер ключевой ставки будет колебаться в пределах 7,5–8,3%. Но существует риск, что пандемия COVID-19 внесет свои коррективы в эти цифры.

Размер ключевой ставки будет колебаться в пределах 7,5–8,3%. Но существует риск, что пандемия COVID-19 внесет свои коррективы в эти цифры.

Не дожидайтесь, пока ключевая ставка снова повысится. Оформите кредит на развитие бизнеса в Совкомбанке прямо сейчас. Для корпоративных клиентов действуют специальные условия.

Денежно-кредитная политика, инструменты денежно-кредитной политики России, суть кредитно-денежной политики

Денежно-кредитная политика — комплекс мер, направленный на регулирование и контроль за количеством денег в экономике. Для достижения своих целей государство может использовать различные денежно-кредитные инструменты:

- параметры денежной массы;

- уровни процентов;

- сроки кредитов;

- нормы резервов;

- ставки рефинансирования.

Контроль и регулирование количества денег в экономике осуществляется различными институтами: Министерство финансов, казначейство, Центральный банк РФ и так далее.

Денежно-кредитная политика России

Конечная цель, которую преследует денежно-кредитная политика России, формулируется в соответствии с целями макроэкономической политики, принятыми на текущий год.

Если говорить о нынешнем периоде, то среди главных задач Банка России в среднесрочной перспективе отдельно стоит выделить плавное и стабильное снижение инфляции. Для достижения цели Банк России прямо или косвенно воздействует на денежную массу.

Могут использоваться две концепции: политика кредитной экспансии («дешевые деньги») или кредитной рестрикции («дорогие деньги»). Кредитная экспансия ЦБ направлена на увеличение ресурсов коммерческих банков, которые, выдавая кредиты, повышают в обращении общую денежную массу. Что касается кредитной рестрикции, то она ограничивает возможности коммерческих банков по выдаче кредитов, тем самым препятствуя перенасыщению экономики деньгами.

Инструменты денежно-кредитной политики

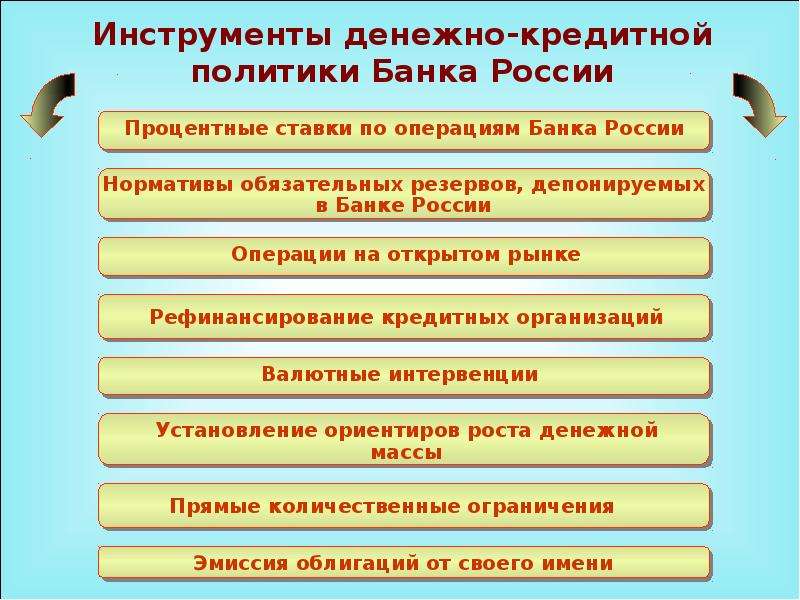

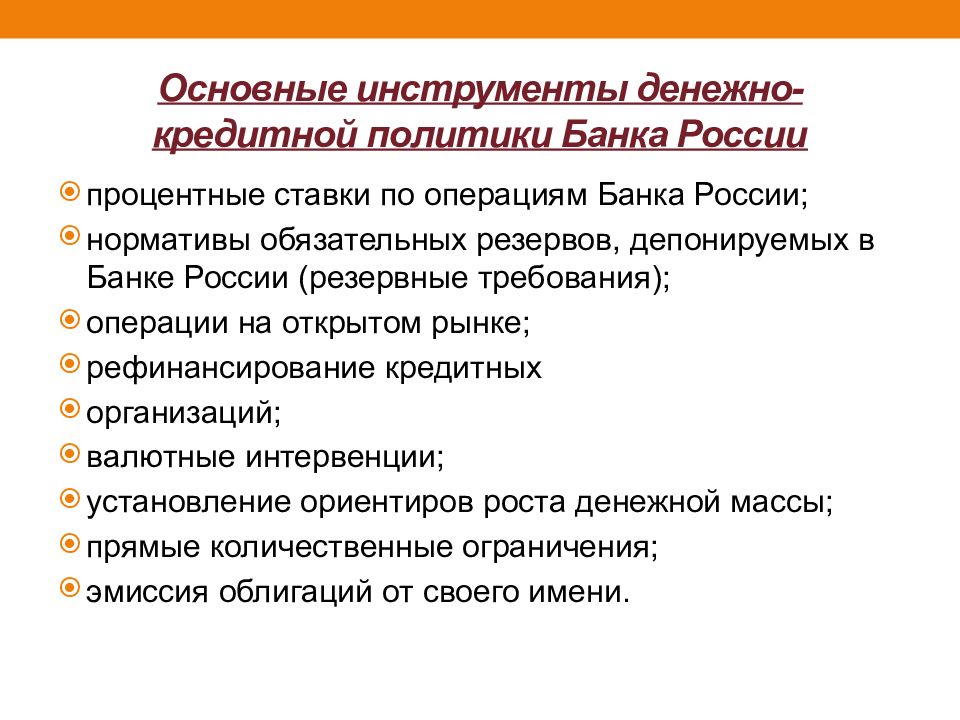

В ФЗ «О Центральном Банке Российской Федерации» можно найти определение основных инструментов денежно-кредитной политики России:

- операции на открытом рынке;

- эмиссия облигаций от своего имени;

- нормативы обязательных резервов, депонируемых в Центральный Банк;

- прямые количественные ограничения;

- процентные ставки по операциям ЦБ;

- установка ориентиров для роста денежной массы;

- валютные интервенции;

- рефинансирование кредитных организаций.

Суть кредитно-денежной политики

В качестве объектов денежно-кредитной политики выступают предложение и спрос на денежном рынке. Что касается субъектов, то речь идет о банках, прежде всего, о ЦБ.

Суть денежно-кредитной политики заключается в контроле денежной массы на рынке. Чтобы регулировать массу денег в обращении, ЦБ может использовать разнообразные денежные агрегаты, увеличивая или уменьшая объем денег, а также меняя структуру денежных агрегатов в общей массе.

Главная стратегическая цель заключается в стремлении повысить благосостояние населения, обеспечить максимальную занятость. Основные ориентиры — снижение инфляции, обеспечение роста ВВП.

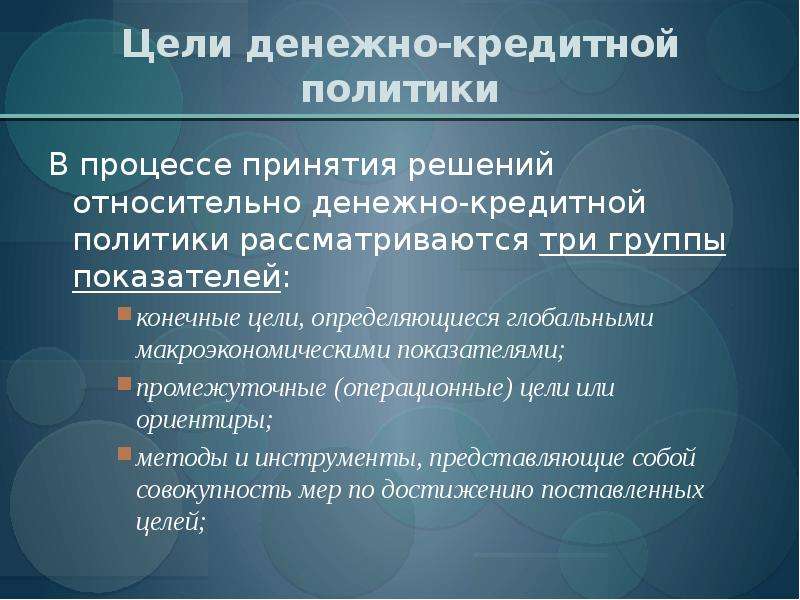

Общая характеристика подходов к реализации монетарной политики

Монетарная (денежно-кредитная) политика – это совокупность мероприятий, которые предпринимает центральный банк для поддержания ценовой стабильности в целях содействия устойчивому и сбалансированному развитию экономики.

Конечной (основной) целью монетарной политики является обеспечение ценовой стабильности. Это связано с тем, что в долгосрочном периоде темпы изменения цен в экономике (инфляция) полностью определяются темпами изменения денежного предложения. В этом смысле инфляция представляет собой денежный феномен. Воздействие монетарной политики на долгосрочный рост экономики проявляется не напрямую, а косвенно через формирование благоприятной ценовой среды для инвестиционной деятельности.

При этом в кратко- и среднесрочном периодах меры монетарной политики оказывают влияние на экономическую активность, а на инфляцию, помимо денежного предложения, воздействуют и другие факторы. В результате воздействие мер монетарной политики на инфляцию осуществляется не напрямую, а опосредованно через их влияние на совокупный спрос в экономике и издержки производства, что обусловливает функционирование трансмиссионного механизма монетарной политики.

Механизм влияния монетарной политики на состояние экономики и инфляцию достаточно сложен. Вместе с тем специфика его работы выступает одним из ключевых критериев выбора режима монетарной политики страны – совокупности правил и процедур проведения центральным банком монетарной политики.

Вместе с тем специфика его работы выступает одним из ключевых критериев выбора режима монетарной политики страны – совокупности правил и процедур проведения центральным банком монетарной политики.

Ключевой характеристикой монетарного режима является система целевых ориентиров, образующих своего рода иерархическую структуру, в которой для достижения конечной цели необходимо последовательно поставить и выполнить операционные и промежуточные ориентиры с помощью применения соответствующих инструментов монетарной политики.

Общей характеристикой промежуточных ориентиров является их устойчивая взаимосвязь с конечной целью, количественная измеримость, возможность центрального банка влиять на них своими инструментами, прозрачность и понятность. Использование промежуточных ориентиров необходимо ввиду того, что взаимосвязь между инструментами и конечной целью монетарной политики сложна. Сигналы, посылаемые экономике через операции и инструменты центрального банка, проявляются на динамике общего уровня цен с запаздыванием (временным лагом).

Операционные цели усиливают взаимосвязь инструментов монетарной политики и промежуточных ориентиров. Через их постановку и достижение центральные банки обеспечивают выполнение промежуточных и, следовательно, конечных целей. Выбор операционных целей определяется режимом монетарной политики, а сами операционные цели предопределяют использование конкретных инструментов денежно-кредитной политики.

В мировой практике наиболее распространенными являются следующие режимы монетарной политики:

- таргетирование обменного курса;

- монетарное таргетирование;

- инфляционное таргетирование.

| Режим | Операционная цель | Промежуточная цель | Конечная цель |

|---|---|---|---|

| Таргетирование обменного курса | Номинальный обменный курс | Номинальный обменный курс | Ценовая стабильность |

| Монетарное таргетирование | Денежная база / процентная ставка | Денежный агрегат | |

| Инфляционное таргетирование | Процентная ставка | Прогноз инфляции |

Режим таргетирования обменного курса означает, что центральный банк привязывает стоимость национальной валюты к курсу валюты (корзины валют) страны (стран) с низким уровнем инфляции, то есть промежуточным ориентиром монетарной политики является определенный уровень или изменение обменного курса. Опираясь на теорию относительного паритета покупательной способности, данный режим предполагает, что при фиксации обменного курса инфляция внутри страны должна приближаться к инфляции в стране валюты привязки. Основным инструментом достижения целей монетарной политики выступают валютные интервенции.

Опираясь на теорию относительного паритета покупательной способности, данный режим предполагает, что при фиксации обменного курса инфляция внутри страны должна приближаться к инфляции в стране валюты привязки. Основным инструментом достижения целей монетарной политики выступают валютные интервенции.

Для того чтобы эффективно использовать данный режим, страна должна обладать существенными золотовалютными резервами для противодействия шокам на валютном рынке.

Режим монетарного таргетирования в качестве промежуточного ориентира использует один из показателей денежной массы. Теоретически опираясь на уравнение обмена И.Фишера, данный режим предполагает наличие в стране тесной прямой взаимосвязи выбранного промежуточного ориентира и индекса потребительских цен. Основным инструментом достижения целей монетарной политики выступают инструменты регулирования ликвидности банков.

Важным условием эффективного осуществления режима монетарного таргетирования является наличие гибкого курса национальной валюты к иностранным валютам. Это позволяет центральному банку сосредоточиться на решении задачи по управлению денежным предложением через инструменты регулирования ликвидности банков и минимизировать влияние валютного канала на промежуточный ориентир.

Это позволяет центральному банку сосредоточиться на решении задачи по управлению денежным предложением через инструменты регулирования ликвидности банков и минимизировать влияние валютного канала на промежуточный ориентир.

Режим таргетирования инфляции предполагает, что центральный банк достигает своей конечной цели через управление инфляционными ожиданиями. В качестве промежуточного ориентира выступает прогноз инфляции. Основное воздействие монетарной политики осуществляется, как правило, через канал процентной ставки.

Подробнее с теоретическими и практическими аспектами режимов монетарной политики можно ознакомиться в работах Мирончик и Безбородовой (2015), Лузгина и Годес (2010).

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ (FAQ)

Трансмиссионный механизм монетарной политики представляет собой совокупность каналов, посредством которых импульсы денежно-кредитной политики воздействуют на экономическую активность и уровень цен в экономике в кратко- и среднесрочном периодах. В долгосрочном периоде в соответствии с концепцией нейтральности денег денежно-кредитное регулирование не оказывает влияния на реальные экономические переменные (ВВП, процентная ставка и др.).

В долгосрочном периоде в соответствии с концепцией нейтральности денег денежно-кредитное регулирование не оказывает влияния на реальные экономические переменные (ВВП, процентная ставка и др.).

Трансмиссия монетарного импульса осуществляется в три основных этапа, что обусловливает наличие временной задержки – лага. На первом этапе изменение операционного инструмента монетарной политики воздействует на переменные финансового сектора, цены нефинансовых активов и ожидания экономических агентов. На втором этапе происходит корректировка поведения экономических агентов, которая отражается в динамике потребительской и инвестиционной активности, а также внешней торговли. На третьем этапе изменяется объем производства в стране, что находит отражение в динамике денежной массы и внутренних цен на товары и услуги.

Канал трансмиссионного механизма монетарной политики можно определить как систему экономических отношений, складывающихся между секторами экономики в процессе последовательной передачи импульса монетарной политики через специфическую экономическую категорию в реальную экономику и инфляцию. Наиболее часто выделяют следующие каналы трансмиссионного механизма: процентный, обменного курса, кредитный, цен на активы и ожиданий.

Подробнее с теоретическим представлением о монетарной трансмиссии можно ознакомиться в работах Мирончик (2015), Харитончика и Дмитриева (2018).

Наиболее часто выделяют следующие каналы трансмиссионного механизма: процентный, обменного курса, кредитный, цен на активы и ожиданий.

Подробнее с теоретическим представлением о монетарной трансмиссии можно ознакомиться в работах Мирончик (2015), Харитончика и Дмитриева (2018).

Долгосрочный экономический рост определяется факторами со стороны предложения (структурными факторами). К ним относят доступные технологии, размер и квалификацию трудовых ресурсов, величину и состояние основного капитала, функционирующие экономические институты и др. Государство способно оказать воздействие на долгосрочный рост посредством совершенствования рыночной системы функционирования экономики, изменения бюджетно-налоговой политики, механизма государственного регулирования экономикой, а не мерами монетарной политики. Стимулирование экономической активности монетарными инструментами сверх потенциальных возможностей экономической системы неизбежно приведет к избыточному росту денежного предложения, что будет иметь негативные инфляционные последствия и, как следствие, социальные издержки. Подробнее о факторах долгосрочного роста экономики см. в работах Мирончик и др. (2016), Демиденко и Кузнецова (2012), Комкова (2011).

Подробнее о факторах долгосрочного роста экономики см. в работах Мирончик и др. (2016), Демиденко и Кузнецова (2012), Комкова (2011).

В кратко- и среднесрочном периодах монетарная политика способна оказать существенное воздействие на экономическую активность. Корректировка цен на товары и услуги в ответ на изменение монетарной политики осуществляется не одномоментно, а с временной задержкой. Это означает, что в результате применения мер монетарной политики происходит временное изменение условий функционирования (например, реальной стоимости кредитных ресурсов) субъектов экономики, приводящее к изменению их инвестиционно-сберегательного поведения и, следовательно, спроса в экономике. Подробнее см. в работе Мирончик и др. (2007).

45. Инструменты и методы денежно-кредитной политики. Деньги. Кредит. Банки: конспект лекций

Читайте также

22. Механизм денежного регулирования как часть денежно-кредитной политики государства

22. Механизм денежного регулирования как часть денежно-кредитной политики государства

Денежно-кредитная (монетарная) политика является наиболее подходящим для демократического общества инструментом государственного регулирования национальной экономики.Высшая

Механизм денежного регулирования как часть денежно-кредитной политики государства

Денежно-кредитная (монетарная) политика является наиболее подходящим для демократического общества инструментом государственного регулирования национальной экономики.Высшая

23. Современные инструменты и методы денежно-кредитной политики

23. Современные инструменты и методы денежно-кредитной политики Обычно выделяют три основных инструмента.1. Операции на открытом рынке, т. е. на рынке казначейских ценных бумаг.2. Политику учетной ставки, т. е. регулирование процента по займам коммерческих банков у

24. Особенности денежно-кредитной политики в России: история и современность

24. Особенности денежно-кредитной политики в России: история и современность

Денежно-кредитная политика современной России имеет ряд особенностей, которыми отличается от монетарной политики США, Англии, Германии и других стран. С началом реформирования российской

С началом реформирования российской

91. Проведение Банком России единой денежно-кредитной политики, эмиссии наличных денег и организация их обращения

91. Проведение Банком России единой денежно-кредитной политики, эмиссии наличных денег и организация их обращения Центральный банк регулирует экономику не прямо, а через денежно-кредитную систему. Воздействуя на кредитные институты, он создает определенные условия для

5. Банк России как орган денежно-кредитной политики

5. Банк России как орган денежно-кредитной политики Основная цель денежно-кредитной политики – обеспечение устойчивости национальной денежной единицы. Указанная цель закреплена в качестве принципа международного права. В частности, одной из целей деятельности

23. Организация и осуществление Банком России единой государственной денежно—кредитной политики

23. Организация и осуществление Банком России единой государственной денежно—кредитной политики

Денежно—кредитная политика– это комплекс мер государственного воздействия, приемов и инструментов, направленных и использующихся для повышения эффективности

Организация и осуществление Банком России единой государственной денежно—кредитной политики

Денежно—кредитная политика– это комплекс мер государственного воздействия, приемов и инструментов, направленных и использующихся для повышения эффективности

12. Основные направления единой государственной денежно-кредитной политики

12. Основные направления единой государственной денежно-кредитной политики Основные инструменты и методы денежно-кредитной политики ЦБ РФ:• Процентные ставки по операциям ЦБ РФ. ЦБ РФ может устанавливать одну или несколько процентных ставок по различным видам операций

ГЛАВА 3 Агония союзного центра и крах советской денежно-кредитной системы

ГЛАВА 3

Агония союзного центра и крах советской денежно-кредитной системы

На рубеже 1990–1991 гг. не было в стране вопроса более спорного и более актуального, чем экономическая программа «Мандат доверия на 500 дней» (основные положения опубликованы 20 июля 1990 года). Одни

Одни

6. Влияние изменения денежно-кредитной и налогово-бюджетной политики на взаимодействие товарного и денежного рынков

6. Влияние изменения денежно-кредитной и налогово-бюджетной политики на взаимодействие товарного и денежного рынков Взаимодействие реальных и денежных факторов в макроэкономике происходит на фоне разделения экономики на два разных рынка: товарный и денежный. Связь

16.2.1. Функция предложения денег и факторы, ее определяющие. Тактические цели денежно-кредитной политики и виды кривой предложения денег

16.2.1. Функция предложения денег и факторы, ее определяющие. Тактические цели денежно-кредитной политики и виды кривой предложения денег Предложение денег – находящаяся в обращении денежная масса, т. е. все те деньги, которые покинули банковскую систему и находятся на

17.

5.3. Трансмиссионный механизм денежно-кредитной политики: экономическое содержание, теоретические подходы

5.3. Трансмиссионный механизм денежно-кредитной политики: экономическое содержание, теоретические подходы17.5.3. Трансмиссионный механизм денежно-кредитной политики: экономическое содержание, теоретические подходы Денежно-кредитная политика связана с денежным рынком. Она воздействует на экономическую конъюнктуру, изменяя количество денег в обращении. Эту политику

64 РОЛЬ ЦЕНТРАЛЬНЫХ БАНКОВ В УПРАВЛЕНИИ ДЕНЕЖНО-КРЕДИТНОЙ СФЕРОЙ

64 РОЛЬ ЦЕНТРАЛЬНЫХ БАНКОВ В УПРАВЛЕНИИ ДЕНЕЖНО-КРЕДИТНОЙ СФЕРОЙ В настоящее время центральные банки (ЦБ) являются неотъемлемой частью денежно-кредитных отношений.При проведении денежно-кредитной политики ЦБ пользуется следующими инструментами:1) привлечением

Денежно-кредитные инструменты регулирования экономики

Денежно-кредитные инструменты регулирования экономики Каким же образом Центральный банк воздействует на экономические процессы? Об инфляции и валютном курсе несколько позже (в соответствующей главе), а сейчас об инструментарии воздействия на темпы экономического

Концепция реализации денежно-кредитной политики — Центральный банк Республики Узбекистан

- org/Breadcrumb»>Главная

- Денежно-кредитная политика

- Концепция реализации денежно-кредитной политики

15590

Подписаться по RSSДата обновления: 21 Май 2021, 21:56

Концепция развития и осуществления денежно-кредитной политики Центрального банка Республики Узбекистан на среднесрочную перспективуI. Введение

Начало реализации в 2017 году нового курса реформирования и развития экономики страны, направленного на экономическую либерализацию и преимущественное использование рыночных механизмов макроэкономического регулирования, предопределило вектор развития банковской системы и приоритеты в сфере денежно-кредитной политики на среднесрочную перспективу.

Одним из ключевых решений в данном направлении стали практические шаги по поэтапной либерализации внутреннего валютного рынка с внедрением рыночных принципов формирования обменного курса национальной валюты.

Принципиально новый режим курсообразования, в свою очередь, создаёт необходимую основу для дальнейшего совершенствования денежно-кредитной политики путём концентрации основного внимания и усилий Центрального банка исключительно на обеспечение стабильности уровня цен на внутреннем рынке.

С другой стороны, успешное завершение процесса валютной либерализации и необратимость данных реформ, во многом, обуславливается эффективностью проводимой денежно-кредитной политики, а также мерами по укреплению финансовой устойчивости коммерческих банков и развития банковской системы республики в целом.

Соответственно, вслед за Указом Президента Республики Узбекистан №УП-5177 «О первоочередных мерах по либерализации валютной политики» было принято Постановление Президента Республики Узбекистан №ПП-3272 «О мерах по дальнейшему совершенствованию денежно-кредитной политики» и одобрен Комплекс мер по дальнейшему совершенствованию денежно-кредитной политики в период на 2017-2021 годы и поэтапному переходу к режиму инфляционного таргетирования.

Следующим важным шагом стало принятие Указа Президента Республики Узбекистан №УП-5296 «О мерах по коренному совершенствованию деятельности Центрального банка Республики Узбекистан» от 9 января 2018 года, в соответствии с которым приоритетной целью деятельности Центрального банка определено обеспечение стабильности уровня цен. Кроме того, данный документ предусматривает укрепление независимости и развитие институциональной базы Центрального банка.

В складывающихся новых макроэкономических реалиях в период трансформации и пересмотра основных подходов к проведению экономической политики решающее значение приобретают правильное восприятие и поддержка со стороны населения качественных преобразований в денежно-кредитной сфере, а также доверие и ожидания бизнес-сообщества.

Концепция развития и осуществления денежно-кредитной политики Центрального банка Республики Узбекистан на среднесрочную перспективу разработана с учетом главенствующей роли коммуникационного канала в формировании общественного мнения и практическом применении режима инфляционного таргетирования.

II. Роль денежно-кредитной политики в обеспечении макроэкономической стабильности и развития

Сохранение устойчивости цен служит залогом макроэкономической и социальной стабильности в стране и обязательным условием продвижения экономических реформ и успеха программ социально-экономического развития республики. Низкая и стабильная инфляция является важнейшим условием обеспечения сбалансированного роста экономики, повышения конкурентоспособности производства и уровня жизни населения. Поэтому снижение и стабилизация темпов роста цен должны стать одним из важных приоритетов государственной экономической политики.

При этом стабильно низкий уровень инфляции стимулирует экономическое развитие посредством создания необходимых условий для трансформации сбережений населения и юридических лиц в долгосрочные инвестиции, а также обеспечения наиболее эффективного распределения имеющихся экономических ресурсов вследствие нивелирования влияния ценовых искажений на рынке.

Изучение опыта ведущих центральных банков развитых и развивающихся стран, а также результаты исследований международных финансовых институтов указывают на безусловный приоритет цели по обеспечению стабильности цен на внутреннем рынке при проведении денежно-кредитной политики. Вместе с тем, последовательность, сроки и методы проведения денежно-кредитной политики могут отличаться по странам в силу отличительных свойств и структуры экономики.

Согласно действующему закону «О Центральном банке Республики Узбекистан» основной целью Центрального банка является обеспечение стабильности национальной валюты. При этом, понятие «стабильность национальной валюты» может быть интерпретирована как стабильность обменного курса национальной валюты по отношению к иностранным валютам, так и стабильность её внутренней покупательской способности.

В условиях свободного формирования обменного курса, изменение которого подвержено как внутренним, так и внешним факторам, стабильность национальной валюты обеспечивается посредством поддержания её внутренней покупательской способности. При этом роль свободного плавающего обменного курса заключается в выполнении им функции внутреннего стабилизатора экономики. Другими словами, в условиях наступления внешних шоков или трудностей, связанных с платежным балансом, адекватное изменение обменного курса будет стимулировать экспортеров и производителей импортозамещающей продукции.

При этом роль свободного плавающего обменного курса заключается в выполнении им функции внутреннего стабилизатора экономики. Другими словами, в условиях наступления внешних шоков или трудностей, связанных с платежным балансом, адекватное изменение обменного курса будет стимулировать экспортеров и производителей импортозамещающей продукции.

В то же время, в целях четкого определения и недопущения двусмысленной интерпретации приоритетной цели Центрального банка при разработке и реализации денежно-кредитной политики предусматривается внесение соответствующих изменений в действующее законодательство.

Важно отметить, что ценовая стабильность не подразумевает нулевую или негативную инфляцию. Под ценовой стабильностью понимается небольшой рост потребительских цен, а не их неизменность. На первый взгляд постоянная неизменность цен может показаться наилучшим условием, однако, низкий и положительно стабильный уровень инфляции является более благоприятным условием для эффективного функционирования экономики.

III. Методы и механизмы осуществления денежно-кредитной политики (важность перехода к инфляционному таргетированию)

Достижение цели по обеспечению стабильности уровня цен на внутреннем рынке требует наличия четкой стратегии и подробного плана реализации мер денежно-кредитной политики, а также набора эффективных инструментов и действенных механизмов их применения для достижения поставленных целевых параметров.

Международная практика применения режимов денежно-кредитной политики Наиболее распространенными методами денежно-кредитной политики, применявшимися большинством центральных банков развитых и развивающихся стран мира, являются инфляционное таргетирование, монетарное таргетирование, таргетирование валютного курса, режим без номинального якоря и др. Хотя конечной целью является достижение целевого уровня или диапазона инфляции, данные методы различаются, в основном, в зависимости от использования оперативных и промежуточных целей.

Данный метод осуществления денежно-кредитной политики подразумевает достижение стабильности цен посредством контролирования изменения денежных агрегатов, объемов резервных денег и денежной массы. Успешная реализация этой стратегии обусловливается наличием устойчивой взаимосвязи между инфляцией и денежными агрегатами. При этом, цели по инфляции достигаются посредством поддержания объемов денежных агрегатов на соответствующем целевом уровне. Монетарное таргетирование активно применялось в 1970-е и 1980-е годы в США, Канаде, Соединенном Королевстве, Германии, Швейцарии и других развитых странах.

Тем не менее, эффективное применение данного метода начало постепенно усложняться в связи с нестабильностью спроса на деньги на фоне развития финансовых рынков и появления новых инструментов. В результате, центральные банки не могли адекватно реагировать на изменение денежной массы при обеспечении целевых параметров инфляции.

Принимая во внимание снижение устойчивой взаимосвязи между показателями денежных агрегатов и уровнем инфляции, многие страны постепенно отказались от практики таргетирования денежных агрегатов и начали внедрять режим инфляционного таргетирования.

Режим монетарного таргетирования нашел своё широкое применение как эффективная стратегия в странах с переходной экономикой, которые неизбежно сталкивались с резкими колебаниями в спросе и предложении денег. В данных странах поддержание определенного порога инфляции обуславливалось целями по поддержке экономического роста.

Рисунок 1

Тем не менее, согласно проведенному нами анализу между уровнем инфляции, дефлятором ВВП и изменением денежной массы не обнаружена четкая и устойчива взаимосвязь. Более того, изменение показателя скорости обращения денег и денежного мультипликатора также свидетельствует об изменчивой динамике данных показателей, что может привести к искажению при разработке целевых показателей денежных агрегатов.

Рисунок 2

Следовательно, умеренный рост денежной массы по отношению к росту номинального ВВП, в целом, мог создать определенные условия для предотвращения существенного влияния на уровень инфляции. Однако отсутствие четкой корреляции между этими показателями не позволяет рассчитать конкретный целевой уровень резервных денег и денежной массы.

Рисунок 3

Другим важным аспектом является способность центрального банка эффективно управлять денежными агрегатами. Как правило, центральные банки успешно управляют денежной базой, но затрудняются с управлением широкой денежной массы. Данный процесс особенно усложняется в странах с высокой степенью долларизации и развивающимися финансовыми рынками, которые могут быть сильно подвержены изменениям спроса на кредиты и депозиты.

Структура широких денег и высокая степень долларизации снижают предсказуемость спроса на деньги вследствие его подверженности резким колебаниям. В данной ситуации спрос на деньги находится в слабой связи с процентными ставками, что затрудняет задачу центрального банка по поддержанию целевого уровня денежной массы. На фоне этих проблем частые отклонения от промежуточной цели по широкой денежной массе подрывает доверие к денежно-кредитной политике центрального банка.

В данной ситуации спрос на деньги находится в слабой связи с процентными ставками, что затрудняет задачу центрального банка по поддержанию целевого уровня денежной массы. На фоне этих проблем частые отклонения от промежуточной цели по широкой денежной массе подрывает доверие к денежно-кредитной политике центрального банка.

Режим валютного курса предусматривает привязку обменного курса национальной валюты к валюте развитых стран, как правило, с низким и стабильным уровнем инфляции. Другими видами таргетирования валютного курса являются установление горизонтального или наклонного коридора, в пределах которого обменный курс национальной валюты может колебаться, а также таргетирование реального обменного курса по отношению к корзине валют стран — основных торговых партнеров.

Таргетирование валютного курса активно применяется в тех странах, где экономика в большей степени зависит от экспорта, в том числе сырьевых товаров, а также в странах, где в структуре потребительской корзины преобладают импортные товары или же продукция с импортной составляющей.

Данный режим обеспечивает быстрое и эффективное снижение инфляции, особенно, в периоды кризисов. При этом, денежно-кредитная политика направлена только на поддержание целевого уровня обменного курса, т.е. в случае обесценения/повышения курса национальной валюты денежно-кредитная политика соответственно ужесточается или смягчается.

В силу своей простоты и ясности режим таргетирования валютного курса легко понимается населением, субъектами хозяйствования и другими участниками рынка. Преимуществом данного режима является его действенность при отсутствии эффективно функционирующих финансовых институтов, так как обменный курс регулируется при помощи валютных интервенций и соответствующей корректировки мер денежно-кредитной политики.

Вместе с тем, при таргетировании валютного курса проведение денежно-кредитной политики сильно ограничивается в условиях высокой мобильности капитала, что может существенно осложнить задачу центрального банка в случае возникновения экономических шоков.

Применение режима таргетирования валютного курса также обуславливается следующими предпосылками и условиями:

- способность центральных банков поддерживать целевой уровень обменного курса зависит от объема золотовалютных резервов. В случае недостаточных объемов резервов неизбежно возникает выбор между девальвацией обменного курса с соответствующим ростом дальнейших девальвационных и инфляционных ожиданий, в том числе вследствие удорожания импорта, и установлением административных ограничений на внутреннем валютном рынке, что может спровоцировать расширение теневого валютного рынка и множественности обменных курсов;

- в случае применения подхода планомерной девальвации обменного курса национальной валюты увеличиваются риски инерционной инфляции, поддерживаемой девальвационными и инфляционными ожиданиями;

- в условиях фиксирования номинального обменного курса национальной валюты укрепление реального курса приводит к ухудшению сальдо платежного баланса и кумулятивному накоплению девальвационного риска;

- при возникновении повышенного давления на рост цен и обменный курс подрывается доверие к способности центрального банка обеспечить финансовую стабильность.

В данной ситуации стабилизация достигается посредством чрезмерного повышения процентных ставок, что негативно скажется на развитии реального сектора экономики и т.д.

В данной ситуации стабилизация достигается посредством чрезмерного повышения процентных ставок, что негативно скажется на развитии реального сектора экономики и т.д. - Опыт зарубежных стран, в том числе стран СНГ, показывает, что таргетирование обменного курса может иметь ряд негативных последствий, таких как существенное снижение объемов золотовалютных резервов, торможение развития экспортного сектора экономики ввиду снижения конкурентоспособности отечественных производителей из-за искусственного поддержания нерыночного уровня обменного курса, повышенная зависимость экономики от внешних факторов и др.

Режим денежно-кредитной политики без номинального якоря предполагает отказ со стороны центральных банков от принятия любых обязательств по достижению целевых значений номинальных показателей. При этом, провозглашаются долгосрочные цели (стабильный рост экономики, высокая занятость, низкая инфляция) с промежуточными ориентирами, которые официально не публикуются.

Как правило, при реализации денежно-кредитной политики центральные банки используют количественный целевой ориентир, который служит номинальным якорем для достижения желаемого уровня инфляции, уровня занятости или других макроэкономических показателей.

Данный режим наиболее предпочтителен в странах с низким уровнем инфляции, где в силу её инерционности наблюдается существенный временной лаг между мерами денежно-кредитной политики и достижением её результатов.

Инфляционное таргетированиеИнфляционное таргетирование представляет собой режим денежно-кредитной политики, при котором центральный банк объявляет среднесрочную цель по уровню инфляции и сосредоточивает все свои усилия на приведении текущей инфляции к её целевому показателю посредством применения денежно-кредитных инструментов.

Данный метод осуществления денежно-кредитной политики нашел широкое применение, как в развитых, так и в развивающихся странах. Инфляционное таргетирование также считается эффективным инструментом снижения волатильности и инерционности инфляции, что, в свою очередь, создает дополнительные условия для устойчивого и сбалансированного роста экономики в среднесрочной перспективе.

Впервые инфляционное таргетирование было внедрено в практику в 1989 году в Новой Зеландии. На сегодняшний день более 30 стран мира, включая Австралию, Аргентину, Бразилию, Великобританию, Грузию, Израиль, Индию, Канаду, Польшу, Турцию, Швецию, Японию, Чехию и др., активно применяют данный режим при проведении денежно-кредитной политики.

Среди стран СНГ Армения и Россия перешли на режим инфляционного таргетирования. Центральные банки Беларуси и Казахстана заявили о своих намерениях и программах перехода к инфляционному таргетированию в среднесрочной перспективе.

Выбор в пользу инфляционного таргетирования, как правило, обусловлен его преимуществами наряду с вышеупомянутыми проблемами при использовании таргетирования валютного курса или денежных агрегатов.

В частности, четкая идентификация целей и приоритетов денежно-кредитной политики, а также ответственности центрального банка за достижение целевых показателей инфляции способствует формированию благоприятных экономических ожиданий в обществе.

Вместе с тем, данный режим предполагает большую свободу действий для центрального банка в достижении целевых показателей по инфляции. При этом, центральный банк может сосредоточиться на внутренних проблемах экономики, так как таргетирование инфляции позволяет более гибко реагировать на изменение макроэкономической ситуации.

Принимая во внимание, что режим инфляционного таргетирования позволяет повысить прозрачность деятельности центрального банка для общественности, то практическое применение данного подхода денежно-кредитной политики ведет к снижению инфляционных ожиданий в обществе и повышает его доверие к центральному банку.

Тем не менее, переход и эффективное функционирование режима инфляционного таргетирования требует наличия в стране комплекса базовых организационно-правовых и макроэкономических условий.

В частности, обеспечение низкого и стабильного уровня инфляции должно быть не только формальным, но и фактическим наивысшим приоритетом центрального банка при проведении денежно-кредитной политики.

В свою очередь, центральный банк принимает обязательства по достижению главного целевого показателя по инфляции на основании прогноза изменения динамики цен, который, в данном случае, служит промежуточным целевым ориентиром. При этом отсутствуют официально принимаемые целевые уровни по другим макроэкономическим показателям (обменный курс, денежная масса, экономический рост и др.).

Следовательно, центральный банк должен иметь надежную прогнозно-аналитическую базу для определения складывающегося уровня инфляции и прогнозирования ожидаемой динамики цен. При этом, качество анализа, во многом, обуславливается наличием достоверных и детальных статистических данных, отражающих реальную динамику цен на внутреннем рынке.

Повышение действенности режима инфляционного таргетирования обуславливается независимостью центрального банка в установлении количественных целей по инфляции и выборе инструментов денежно-кредитной политики.

Соответственно, важной предпосылкой является отсутствие фискального доминирования, то есть, отказ от подчинения денежно-кредитной политики приоритетам в бюджетно-налоговой сфере.

В режиме инфляционного таргетирования главенствующая роль в снижении и достижении целевых показателей по инфляции играют инфляционные ожидания населения и бизнес-сообщества, что обуславливает необходимость завоевания доверия со стороны общества к проводимой политике.

Данная задача достигается посредством укрепления коммуникационного канала и повышения прозрачности действий центрального банка. В частности, центральный банк на регулярной основе публикует статистические данные и детально информирует общество и участников реального сектора экономики о принимаемых мерах по достижению целевых показателей.

Принимая во внимание, что при инфляционном таргетировании основным инструментом денежно-кредитной политики является процентная ставка центрального банка (ставка рефинансирования, ключевая ставка, базовая ставка и др.), обязательным условием функционирования данного режима является наличие хорошо функционирующих финансовых институтов и рынков.

В данном случае, центральный банк оказывает влияние на уровень и динамику процентных ставок денежного рынка через операции банка по предоставлению или абсорбированию ликвидности.

При этом, существенное значение приобретает наличие целевого интервала колебаний инфляции, пределы которого устанавливаются центральным банком. Центральный банк концентрирует все усилия для сохранения целевых показателей в рамках установленных пределов.

В случае несоблюдения данных параметров, центральный банк должен представить разъяснения причин отклонения и четко сформулировать свою позицию с подробным планом дальнейших действий.

Вместе с тем, изучение опыта применения режима инфляционного таргетирования в зарубежных странах свидетельствует о наличии ряда потенциальных проблем, связанных с практическим применением данного режима.

В частности, во многих развивающихся странах, в том числе в странах СНГ, основные факторы инфляции имеют немонетарный характер и не подконтрольны центральному банку, что серьезно ограничивает эффективность использования инструментов денежно-кредитной политики.

Другой важный аспект применения инфляционного таргетирования связан с выбором репрезентативного индекса цен в качестве целевого параметра.

В некоторых странах вместо индекса потребительских цен (ИПЦ) используются индексы, «очищенные» от влияния факторов, связанных с колебаниями мировых цен, административным регулированием, сезонностью и пр. В результате, применение скорректированного показателя повышает риски его расхождения с официальным ИПЦ или дефлятором ВВП.

Практическое применение режима инфляционного таргетирования в разных странах отличаются друг от друга, но, в целом, достигнутые результаты свидетельствуют об эффективности данного подхода денежно-кредитной политики как в промышленно развитых странах, так и в странах с переходной экономикой.

Помимо всего прочего, внедрение режима инфляционного таргетирования обуславливает совершенствование экономической политики в более широком смысле.

Например, в странах Латинской Америки реализация инфляционного таргетирования сопровождалась совершенствованием бюджетно-налоговой политики.

Также в странах, применяющих инфляционное таргетирование, наблюдается повышение качества макроэкономических данных, наращивание технических возможностей, а также прогнозно-аналитического потенциала центрального банка.

Принимая во внимание, что действенность инфляционного таргетирования в значительной степени зависит от эффективности процентного канала денежно-кредитной политики, в данных странах особое внимание уделяется мерам укрепления и развития финансового сектора и пр.

IV. Перспективы внедрения инфляционного таргетирования в Узбекистане

В связи с коренным пересмотром подходов к обеспечению устойчивого экономического развития и методов проведения макроэкономической политики в пользу рыночных инструментов обеспечение стабильности уровня цен на внутреннем рынке определено в качестве приоритетной цели денежно-кредитной политики.

В данном контексте снижение темпов инфляции и поддержание её на низком уровне рассматривается как базовое условие обеспечения макроэкономической стабильности и устойчивого экономического роста в среднесрочной перспективе.

Либерализация внутреннего валютного рынка создаёт необходимые предпосылки для постепенной переориентации принципов и методов осуществления денежно-кредитной политики на инфляционное таргетирование как наиболее эффективный и перспективный метод обеспечения ценовой стабильности в Узбекистане в средне- и долгосрочной перспективе.

Выбор режима инфляционного таргетирования в условиях Узбекистана объясняется рядом предпосылок. Во-первых, на сегодняшний день инфляционное таргетирование зарекомендовало себя как наиболее действенный режим денежно-кредитной политики, который наилучшим образом соответствует поставленным целям по эффективному обеспечению ценовой стабильности в среднесрочной перспективе.

Во-вторых, опыт применения альтернативных режимов валютного или монетарного таргетирования свидетельствует об их несоответствии современным требованиям и реалиям Узбекистана. К примеру, при режиме таргетирования обменного курса необходимость постоянного поддержания его на целевом уровне резко повышает риски истощения международных резервов и возникновения валютных кризисов.

Также таргетирование обменного курса ограничивает возможность автоматического сглаживания внешних шоков с помощью корректировки обменного курса. Кроме того, ссужается возможность проведения независимой денежно-кредитной политики на основе внутренних приоритетов, так как при этом режиме усилия центрального банка направлены только на поддержание обменного курса.

С другой стороны, в условиях либерализации и структурных изменений в экономике, а также наличия теневой экономики могут наблюдаться резкие изменения в денежных агрегатах, что существенно осложняет установление и достижение целевых показателей при монетарном таргетировании.

Более того, снижение устойчивой связи между денежными агрегатами и уровнем инфляции делает применение монетарного таргетирования бесперспективным. Предпринятые шаги по либерализации валютной политики, а также четкое определение приоритетов по обеспечению ценовой стабильности создают базовые предпосылки для перехода на инфляционное таргетирование.

Как показывает международный опыт, переход на режим инфляционного таргетирования требует наличия определенных макроэкономических условий и реализации комплекса мер, направленных на:

- повышение эффективности передаточного, т.е. трансмиссионного механизма денежно-кредитной политики;

- дальнейшую либерализацию и совершенствование деятельности валютного рынка;

- совершенствование имеющихся и внедрение современных рыночных инструментов денежно-кредитной политики;

- развитие и повышение прозрачности деятельности межбанковского денежного рынка;

- укрепление потенциала в области проведения анализа и составления макроэкономических прогнозов;

- повышение прозрачности и предсказуемости проводимой денежно-кредитной политики в целях информирования широкой общественности о применяемых инструментах и конечных целях проводимой политики;

- совершенствование коммуникационной политики;

- развитие институциональной базы Центрального банка;

- развитие финансовых рынков, в том числе рынка государственных ценных бумаг;

- эффективную координацию макроэкономической политики;

- успешную реализацию структурных реформ во всех отраслях экономики.

В целом, переход на инфляционное таргетирование требует кардинального пересмотра и совершенствования всех основных аспектов денежно-кредитной сферы. Следовательно, поэтапная реализация мер, предусмотренных в данной Концепции, будет способствовать выполнению стратегической задачи по повышению эффективности денежно-кредитной политики на основе рыночных механизмов и инструментов.

Данная Концепция развития и осуществления денежно-кредитной политики сопровождается «дорожной картой», охватывающей меры на период 2018-2021 годы. При разработке данной дорожной карты особое внимание уделено реализации последовательных мер по созданию необходимых условий для эффективного внедрения принципов и механизмов инфляционного таргетирования в среднесрочной перспективе.

Трансмиссионный механизм денежно-кредитной политики Наличие действенного механизма передачи мер денежно-кредитной политики на совокупный спрос и, в конечном итоге, на уровень инфляции в экономике имеет решающее значение в обеспечении ценовой стабильности. В режиме инфляционного таргетирования центральный банк устанавливает или изменяет процентную ставку, исходя из установленной цели по инфляции. В случае усиления инфляционных рисков в экономике, центральный банк традиционно ужесточает денежно-кредитные условия посредством повышения процентной ставки.

В режиме инфляционного таргетирования центральный банк устанавливает или изменяет процентную ставку, исходя из установленной цели по инфляции. В случае усиления инфляционных рисков в экономике, центральный банк традиционно ужесточает денежно-кредитные условия посредством повышения процентной ставки.

При этом сроки и степень воздействия данной меры на реальный сектор экономики, во многом, определяется эффективностью трансмиссионного механизма денежно-кредитной политики. Трансмиссионный механизм денежно-кредитной политики означает процесс передачи влияния изменений процентной ставки (инструментов) центрального банка на экономическую активность в экономике и, в конечном счете, на инфляцию.

Рисунок 42

Передача (трансмиссия) влияния денежно-кредитной политики происходит через отдельные трансмиссионные каналы. В качестве основных каналов передачи можно выделить следующие:

- процентный канал;

- кредитный канал;

- канал валютного курса;

- канал инфляционных ожиданий;

- канал цен на активы.

Процентный канал является традиционным каналом передачи воздействия мер денежно-кредитной политики на экономику. Изменение процентной ставки центрального банка влияет на уровень процентных ставок в экономике в целом, что приводит к соответствующим изменениям в инвестициях/сбережениях и, следовательно, в совокупном спросе. Изменение в объеме спроса, в свою очередь, влияет на инфляцию.

Изучение воздействия ставки рефинансирования Центрального банка Республики Узбекистан на процентные ставки в экономике свидетельствует о наличии, в целом, устойчивой взаимосвязи с определенным временным лагом.

В то же время, ограниченное воздействие процентного канала трансмиссионного механизма в условиях Узбекистана объясняется недостаточной развитостью и непрозрачностью межбанковского денежного рынка. В частности, слабая активность банков и небольшие объемы операций, осуществляемые на межбанковском денежном рынке, снижают эффективность процентного канала.

Следовательно, несмотря на активизацию операций Центрального банка по предоставлению краткосрочной ликвидности во второй половине 2017 года, отсутствие единого рынка межбанковских операций, а также ограниченность инструментов денежно-кредитной политики уменьшают действенность прилагаемых усилий и мер со стороны Центрального банка.

С учетом сложившейся ситуации, а также в целях укрепления процентного канала трансмиссионного механизма денежно-кредитной политики в первом квартале 2018 года предусмотрена реализация необходимых мер по запуску единой электронной платформы межбанковского рынка предоставления и привлечения краткосрочных денежных ресурсов для повышения эффективности регулирования и оказания своевременного воздействия на состояние денежного рынка.

Наряду с этим, при необходимости Центральный банк будет проводить активные операции по привлечению избыточной ликвидности из банковской системы, что будет способствовать укреплению процентного канала.

Необходимо также отметить, что в 2019 году предусмотрено введение ключевой ставки и процентного коридора в качестве основного индикатора денежно-кредитной политики Центрального банка в целях оптимизации процентных инструментов и обеспечения эффективности функционирования трансмиссионного механизма денежно-кредитной политики.

Одним из факторов формирования процентного коридора по основным операциям Центрального банка будет расширение набора применяемых денежно-кредитных инструментов по предоставлению и абсорбированию ликвидности.

Реализация данных мер на фоне продолжения процесса экономической либерализации и преобладающего влияния рыночных механизмов вкупе с активными усилиями Центрального банка призваны существенно укрепить процентный канал трансмиссионного механизма денежно-кредитной политики.

Кредитный канал является одним из основных каналов передачи денежно-кредитной политики, посредством которого процентные ставки оказывают влияние на процессы в реальном секторе экономики. Эффективность данного канала, во многом, обусловлена чувствительностью спроса и предложения кредитных ресурсов на повышение или снижение процентной ставки Центрального банка.

На сегодняшний день на кредитный канал приходится существенная доля роста денежной массы в экономике. Следовательно, кредитный канал оказывает значимое влияние на уровень цен на внутреннем рынке.

Следовательно, кредитный канал оказывает значимое влияние на уровень цен на внутреннем рынке.

Например, заметная активизация кредитования реального сектора экономики в первой половине 2017 года со стороны коммерческих банков привела к ускорению темпов роста денежной массы и повышению инфляционного давления в экономике.

В целях стабилизации темпов роста объемов кредитования экономики во второй половине 2017 года Центральный банк ужесточил денежно-кредитные условия посредством повышения ставки рефинансирования до 14%, что привело к соответствующему росту процентных ставок на кредитные ресурсы.

Вместе с тем, существенная доля депозитов и кредитов в иностранной валюте в общем объеме, а также наличие теневой экономики существенно снижают эффективность денежно-кредитной политики, основанной на воздействии на объемы кредитования в экономике.

Снижению эффективности кредитного канала трансмиссионного механизма также способствует механизмы предоставления кредитных ресурсов на нерыночных условиях, в том числе, льготное и целевое кредитование в рамках государственных программ социально-экономического развития.

В сложившихся условиях Центральный банк намерен проводить активную политику повышения привлекательности депозитов и кредитов в национальной валюте посредством соответствующей калибровки инструментов денежно-кредитной политики и пруденциальных требований к коммерческим банкам.

При оценке складывающейся ситуации и проведении процентной политики Центрального банка будут учитываться особенности формирования источников финансирования кредитных ресурсов, а также усилены меры по нивелированию воздействия нерыночных механизмов кредитования.

Канал валютного курса. Передача влияния через этот канал происходит, когда изменение условий денежно-кредитной политики (в сторону ужесточения или смягчения) приводит к изменению обменного курса, влияя на относительный спрос на отечественные и зарубежные товары и услуги.