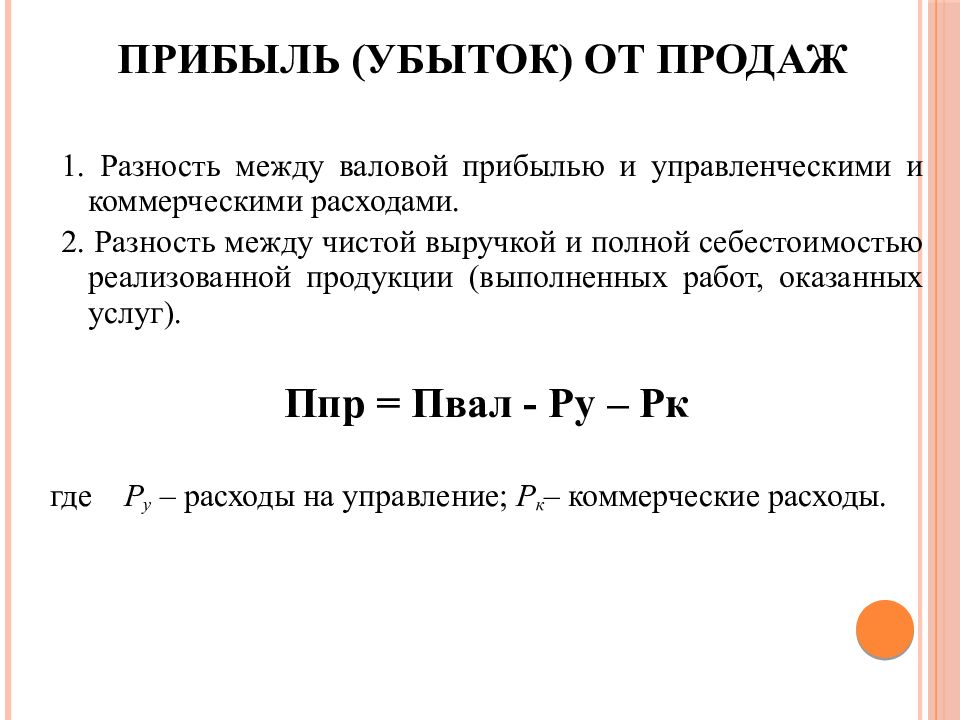

Прибыль и убытки это: Прибыль (убыток) от продаж (строка 2200)

Счет 99 Прибыли и убытки Раздела 8. Плана счетов бухгалтерского учета РБ

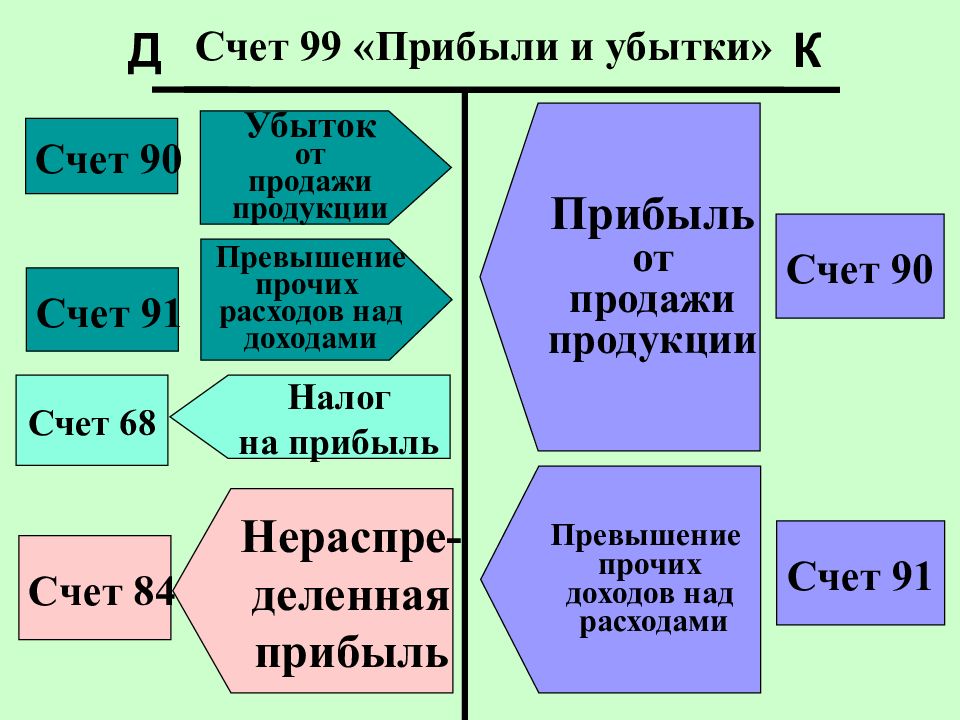

Счет 99 «Прибыли и убытки» предназначен для обобщения информации о формировании конечного финансового результата деятельности организации за отчетный период.

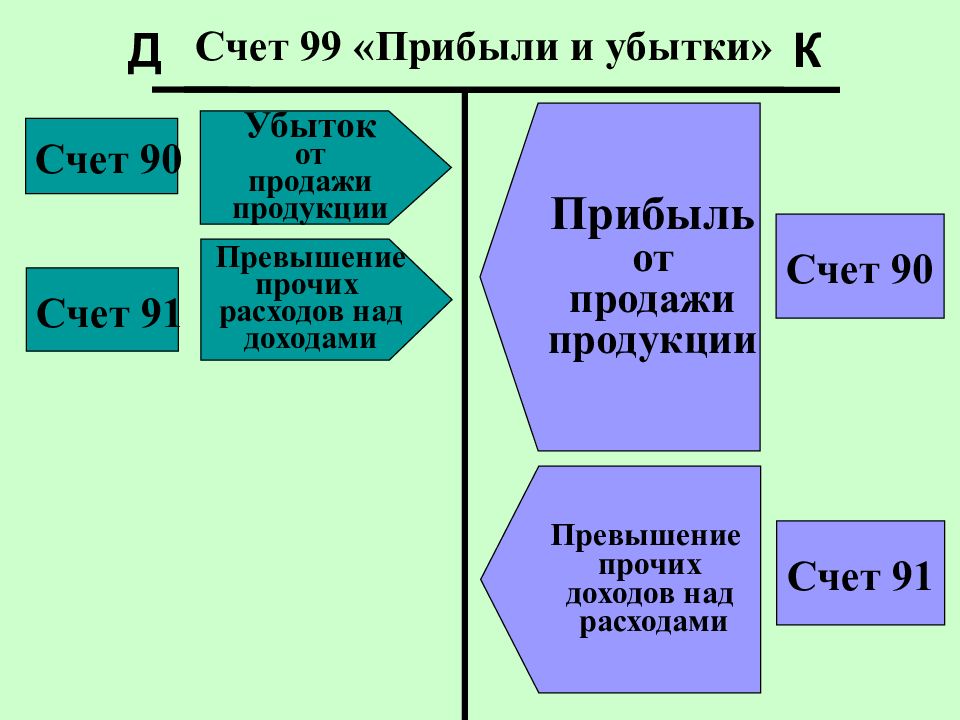

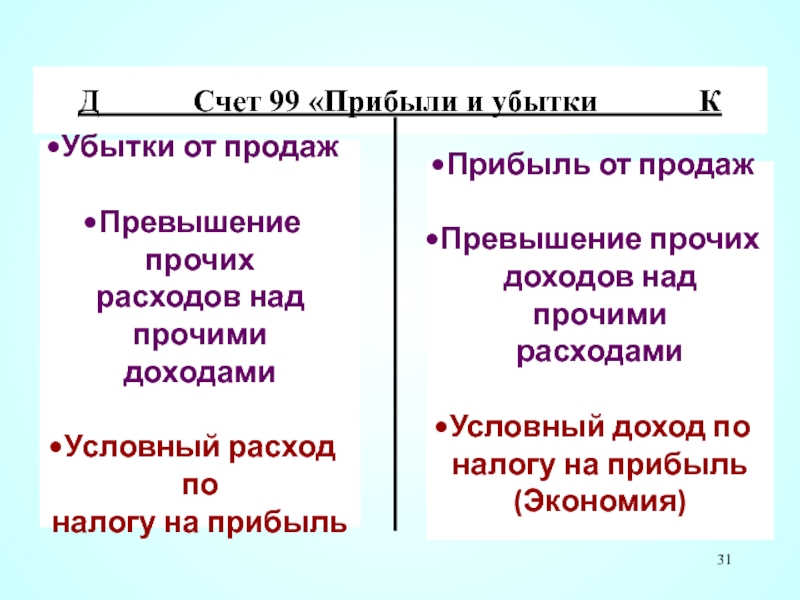

По дебету счета 99 «Прибыли и убытки» отражаются суммы убытков (потерь, расходов), а по кредиту — суммы прибыли (доходов) организации. Сопоставлением дебетового и кредитового оборотов за отчетный период по счету 99 «Прибыли и убытки» определяется конечный финансовый результат отчетного периода (чистая прибыль или чистый убыток).

(в ред. постановления Минфина от 20.12.2012 N 77)

Прибыль (убыток) от текущей деятельности отражается по дебету (кредиту) счета 90 «Доходы и расходы по текущей деятельности» (субсчет 90-11 «Прибыль (убыток) от текущей деятельности») и кредиту (дебету) счета 99 «Прибыли и убытки».

(в ред. постановления Минфина от 20.12.2012 N 77)

Сальдо прочих доходов и расходов за отчетный период отражается по дебету (кредиту) счета 91 «Прочие доходы и расходы» (субсчет 91-5 «Сальдо прочих доходов и расходов») и кредиту (дебету) счета 99 «Прибыли и убытки».

Начисление налогов на прибыль и доходы и других налогов и сборов, исчисляемых из прибыли (дохода) организации в соответствии с законодательством, отражается по дебету счета 99 «Прибыли и убытки» и кредиту счета 68 «Расчеты по налогам и сборам».

По окончании отчетного года счет 99 «Прибыли и убытки» закрывается. При этом заключительной записью последнего месяца отчетного года сумма чистой прибыли (чистого убытка) отчетного года отражается по дебету (кредиту) счета 99 «Прибыли и убытки» и кредиту (дебету) счета 84 «Нераспределенная прибыль (непокрытый убыток)».

(в ред. постановления Минфина от 20.12.2012 N 77)

Аналитический учет по счету 99 «Прибыли и убытки» ведется таким образом, чтобы обеспечить формирование данных, необходимых для составления отчета о прибылях и убытках.

Счет 99 «Прибыли и убытки» имеет следующие субсчета:

Счет 99 «Прибыли и убытки» корреспондирует со счетами:

Другие счета раздела 8

Счет 90.

Доходы и расходы по текущей деятельности

Счет 91. Прочие доходы и расходы

Счет 93. Страховые взносы (премии)

Счет 94. Недостачи и потери от порчи имущества

Счет 95. Страховые резервы

Счет 96. Резервы предстоящих платежей

Счет 97. Расходы будущих периодов

Счет 98. Доходы будущих периодов

Счет 99. Прибыли и убытки

Доходы и расходы по текущей деятельности

Счет 91. Прочие доходы и расходы

Счет 93. Страховые взносы (премии)

Счет 94. Недостачи и потери от порчи имущества

Счет 95. Страховые резервы

Счет 96. Резервы предстоящих платежей

Счет 97. Расходы будущих периодов

Счет 98. Доходы будущих периодов

Счет 99. Прибыли и убыткиЧистая прибыль (убыток) 2400

Определение

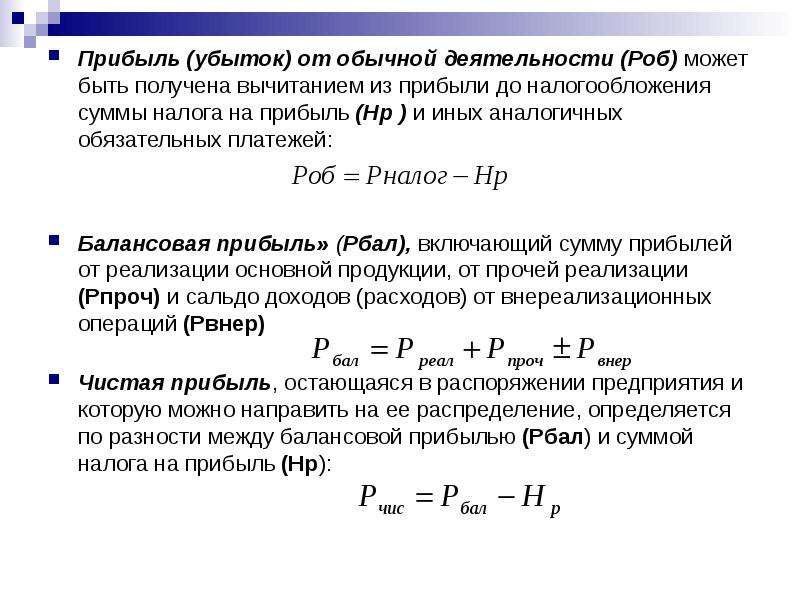

Чистая прибыль (убыток) — это результат деятельности организации в целом, после налогообложения и разнообразных корректировок.

Если показатель положительный, то чистый финансовый результат — чистая прибыль, если отрицательный — чистый убыток.

Формула расчёта (по отчётности)

Строка 2300

минус

строка 2410

плюс / минус

строка 2430

плюс / минус

строка 2450

минус

строка 2460

отчёта о финансовых результатах

Норматив

Не нормируется

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Позитивный фактор

Если показатель уменьшается

Негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Операционная прибыль (убыток) — это… Что такое Операционная прибыль (убыток)?

- Операционная прибыль (убыток)

Операционная прибыль (убыток) (operating profit [loss]) — валовая прибыль за вычетом операционных расходов. См.также Чистая операционная прибыль(NOPAT)

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело.

Л. И. Лопатников.

2003.

— М.: Дело.

Л. И. Лопатников.

2003.

- Операционная компания

- Операционное уравнение системы

Смотреть что такое «Операционная прибыль (убыток)» в других словарях:

операционная прибыль (убыток) — Валовая прибыль за вычетом операционных расходов. См.также Чистая операционная прибыль(NOPAT) [http://slovar lopatnikov.ru/] Тематики экономика EN operating profit [loss] … Справочник технического переводчика

Операционная прибыль — или EBIT (сокр. от англ. Earnings Before Interest and Taxes) разность между валовой прибылью и операционными затратами. Прибыль хозяйствующего субъекта в результате основной экономической деятельности. Представляет собой остаток при… … Википедия

операционная прибыль — (убыток) Разница между доходами от основной деятельности компании и соответствующими расходами и издержками, за исключением дохода, полученного не от основной деятельности предприятия, и подсчитываемая до вычетов из дохода; синонимы чистая… … Финансово-инвестиционный толковый словарь

ПРИБЫЛЬ — (англ.

profit) – разница между доходами, полученными от реализации продукции, основных средств и иного имущества, выполненных работ, оказанных услуг, внереализационной деятельности, и начисленной суммой затрат на производство, реализацию… … Финансово-кредитный энциклопедический словарь

profit) – разница между доходами, полученными от реализации продукции, основных средств и иного имущества, выполненных работ, оказанных услуг, внереализационной деятельности, и начисленной суммой затрат на производство, реализацию… … Финансово-кредитный энциклопедический словарьЧистая прибыль — (Net Income) Чистая прибыль и ее подсчет, формулы чистой прибыли Часть балансовой прибыли предприятия, схема получения чистой прибыли, механизм использования чистой прибыли предприятия Содержание Содержание Раздел 1. Понятие , формула расчёта… … Энциклопедия инвестора

О — Обеспечение кредита (Security for credit, loan security, collateral) Обеспеченность производства запасами (number of days’, weeks’ stock) Обесценение активов (impairment of assets) … Экономико-математический словарь

Фьючерс — (Futures) Фьючерс это срочный биржевой контракт на покупку рыночного актива Что такое фьючерс, фьючерсный контракт, рынок фьючерсов, торговля фьючерсами, стратегия фьючерс, виды ценных бумаг на фьючерсном рынке, хеджирование рисков с помощью… … Энциклопедия инвестора

Капитализация — (Сapitalization) Капитализация это превращение прибыли в добавочный капитал Рыночная капитализация крупных мировых компаний, расчет ставки и коэффициента капитализации предприятия, процентов и недвижимости Содержание >>>>>>> … Энциклопедия инвестора

Мобильные ТелеСистемы — Координаты: 55°44′23.

59″ с. ш. 37°36′51.22″ в. д. / 55.739886° с. ш. 37.614228° в. д. … Википедия

59″ с. ш. 37°36′51.22″ в. д. / 55.739886° с. ш. 37.614228° в. д. … ВикипедияОтчёт о движении денежных средств — Бухгалтерский учёт Ключевые понятия Бухгалтер • Бухгалтерия Главная бухгалтерская книга Оборотно сальдовая ведомость Отчётный период У … Википедия

Экономическая прибыль (или убыток) – Финансовая энциклопедия

Что такое Экономическая прибыль (или убыток)?

Экономическая прибыль или убыток – это разница между доходом, полученным от продажи продукции, и затратами на все использованные ресурсы, а также любыми альтернативными издержками . При расчете экономической прибыли альтернативные издержки и явные затраты вычитаются из полученной выручки.

Альтернативные издержки – это разновидность неявных издержек, определяемая руководством и варьирующаяся в зависимости от различных сценариев и точек зрения.

Ключевые моменты

- Экономическая прибыль – это результат вычитания из дохода как явных, так и альтернативных затрат.

- Альтернативные издержки – это прибыль, которую упускает бизнес, выбирая между альтернативами.

- Экономическая прибыль используется для внутреннего анализа и не требуется для прозрачного раскрытия информации.

Понимание экономической прибыли (или убытка)

Экономическая прибыль часто анализируется вместе с бухгалтерской прибылью . Бухгалтерская прибыль – это прибыль, которую компания показывает в своем отчете о прибылях и убытках . Бухгалтерская прибыль измеряет фактические поступления по сравнению с оттоками и является частью требуемой финансовой прозрачности компании.

С другой стороны, экономическая прибыль не отражается в финансовой отчетности компании и не требуется раскрывать ее регулирующим органам, инвесторам или финансовым учреждениям. Экономическая прибыль – это разновидность анализа «что если». Компании и частные лица могут принять во внимание экономическую прибыль, когда они сталкиваются с выбором, касающимся объемов производства или других бизнес-альтернатив. Экономическая прибыль может служить показателем упущенной выгоды.

Экономическая прибыль может служить показателем упущенной выгоды.

Расчет экономической прибыли может варьироваться в зависимости от организации и сценария. В общем, это можно зафиксировать следующим образом:

Экономическая прибыль = выручка – явные затраты – альтернативные издержки

В этом уравнении исключение альтернативных издержек приводит только к бухгалтерской прибыли – но вычитание альтернативных издержек также может служить прокси для сравнения с другими вариантами, которые могли быть предприняты.

Компании прозрачно показывают свои явные затраты в отчете о прибылях и убытках. Бухгалтерская прибыль в нижней строке отчета о прибылях и убытках представляет собой чистую прибыль после вычета прямых, косвенных и капитальных затрат. Себестоимость проданных товаров является самым основным Явным затрат используется при анализе за единицу затрат. Таким образом, в приведенном выше уравнении компания может также разбить свои альтернативные издержки на единицы, чтобы получить экономическую прибыль на единицу.

Экономическая прибыль может использоваться при поиске сравнения с доходом, который потенциально был бы получен при выборе другого варианта. Лица, начинающие собственное дело, могут использовать экономическую прибыль как показатель своего первого года работы. В случае с крупными предприятиями руководители предприятий потенциально могут более подробно рассматривать валовую, операционную и чистую прибыль по сравнению с экономической прибылью на различных этапах бизнес-операций.

Особые соображения

Цена возможности

Альтернативные издержки можно использовать для более глубокого анализа бизнес-решений, особенно когда доступны альтернативы. Компании могут смотреть на альтернативные издержки при рассмотрении уровней производства для различных типов продуктов, которые они производят вместе, но в различных количествах.

Альтернативные издержки несколько произвольны и могут быть известны как тип неявных издержек. Они могут варьироваться в зависимости от оценок руководства и рыночных условий. Как правило, альтернативная стоимость – это бухгалтерская прибыль, которую можно было бы получить в результате альтернативного выбора.

Как правило, альтернативная стоимость – это бухгалтерская прибыль, которую можно было бы получить в результате альтернативного выбора.

Примеры экономической прибыли

Физическое лицо начинает бизнес и несет начальные затраты в размере 100 000 долларов. В течение первого года работы бизнес приносит доход в размере 120 000 долларов. Таким образом, бухгалтерская прибыль составляет 20 000 долларов. Однако, если бы человек остался на своей предыдущей работе, она бы заработала 45 000 долларов. В этом примере экономическая прибыль человека равна:

120 000–100 000–45 000 = – 25 000 долл. США

Этот расчет учитывает только первый год работы. Если по истечении первого года затраты снизятся до 10 000, то перспективы экономической прибыли улучшатся на будущие годы. Если экономическая прибыль падает до нуля, говорят, что компания находится в состоянии « нормальной прибыли ».

Используя экономическую прибыль по сравнению с валовой прибылью, компания может рассматривать различные типы сценариев. В этом случае основное внимание уделяется валовой прибыли, и компания вычитает альтернативные издержки на единицу:

В этом случае основное внимание уделяется валовой прибыли, и компания вычитает альтернативные издержки на единицу:

Экономическая прибыль = выручка на единицу – COGS на единицу – альтернативные издержки на единицу

Если компания получает 10 долларов за единицу от продажи футболок по цене 5 долларов за единицу, то ее валовая прибыль на единицу футболок составляет 5 долларов. Однако, если бы они потенциально могли производить короткие продажи с доходом в 10 долларов и стоимостью в 2 доллара, то альтернативные издержки также могли бы составить 8 долларов:

10–5–8 долларов = – 3 доллара

При прочих равных, компания могла бы заработать на 3 доллара больше за единицу, если бы они производили шорты вместо футболок. Таким образом, $ 3 за единицу считается экономическим убытком.

Компании могут использовать этот тип анализа при определении объемов производства. Более сложный сценарный анализ прибыли может также учитывать косвенные затраты или другие виды неявных затрат, в зависимости от затрат, связанных с ведением бизнеса, а также от различных фаз бизнес-цикла.

Счет 99 «Прибыли и убытки»

В этом материале, который продолжает серию публикаций, посвященных новому плану счетов, проведен анализ счета 99 «Прибыли и убытки» нового плана счетов. Этот комментарий подготовлен Я.В. Соколовым, д.э.н., зам. председателя Межведомственной комиссии по реформированию бухгалтерского учета и отчетности, членом Методологического совета по бухгалтерскому учету при Минфине России, первым Президентом Института профессиональных бухгалтеров России, В.В. Патровым, профессором Санкт-Петербургского государственного университета и Н.Н. Карзаевой, к.э.н., зам. директора аудиторской службы ООО «Балт-Аудит-Эксперт».

Содержание

- Счет 99 «Прибыли и убытки»

|

С точки зрения теории динамического баланса счет 99 «Прибыли и убытки» — важнейший результатный счет во всей системе счетов. С точки зрения теории статического баланса — это счет, на котором формируется финансовый результат и он выступает как регулирующий дополнительный счет к счету 83 «Добавочный капитал», а по окончании года он выполняет роль операционного, счета экрана и перелаёт сальдо на счет 84 «Нераспределённая прибыль». И в духе статической теории он исчезает из баланса. Баланс оказывается без финансового результата, баланс без прибыли (убытка). Таким образом, в данном случае, составители плана счетов последовательно проводят теорию статического баланса, собственники видят в балансе не саму прибыль, а нераспределённую прибыль.

И в духе статической теории он исчезает из баланса. Баланс оказывается без финансового результата, баланс без прибыли (убытка). Таким образом, в данном случае, составители плана счетов последовательно проводят теорию статического баланса, собственники видят в балансе не саму прибыль, а нераспределённую прибыль.

В течение месяца на счете 99 «Прибыли и убытки» отражаются чрезвычайные доходы и расходы, как результат форс-мажорных событий. Они всегда возникают по причинам, не зависящим от администрации (пожары, национализация, стихийные бедствия, аварии и т.п.)

Во всех подобных случаях возникают недостачи и потери ценностей.

Поскольку эти недостачи возникают по причинам, не зависящим от администрации, постольку они не проводятся через счет 94 «Недостачи и потери от порчи ценностей», а сразу же списываются в дебет счета 99 «Прибыли и убытки».

Таким образом, возникает очень важное правило:

- потери, вызванные текущей работой, должны быть проведены через счет-экран 94 «Недостачи и потери от порчи ценностей»;

- потери, вызванные чрезвычайными обстоятельствами, должны быть сразу же списаны на счет 99 «Прибыли и убытки».

Обычной, в этом случае, можно считать запись:

- Дебет 99 «Прибыли и убытки»

Кредит 41 «Товары»

Если товары учитывались по продажным ценам, то делаются такие записи:

- Дебет 99 «Прибыли и убытки»

- — на стоимость приобретения недостающих товаров,

- Дебет 42 «Торговая наценка»

- — на величину наценки, падающей на недостающие товары,

- Кредит 41 «Товары»

- — на всю величину недостающих товаров, оценённых по продажным ценам.

Согласно подпункту 7 пункта 2 статьи 266 НК РФ потери от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций, включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий или чрезвычайных ситуаций относятся к внереализационным расходам и учитываются для целей налогообложения.

В инструкции по применению плана счетов бухгалтерского учета сказано, что «построение аналитического учета по счету 99 «Прибыли и убытки» должно обеспечивать формирование данных, необходимых для составления отчета о прибылях и убытках».

Инструкцией к данному счету не предусмотрены субсчета, поэтому бухгалтер имеет право вводить субсчета исходя из требования управления организацией, включая нужды анализа, контроля и отчетности.

Мы предлагаем следующую систему субсчетов:

- 99.1″Прибыль (убыток) от продаж»

- 99.2″Сальдо прочих доходов и расходов»

- 99.3″Чрезвычайные доходы»

- 99.4″Чрезвычайные расходы»

- 99.5″Налог на прибыль»

- 99.6″Налоговые санкции».

К субсчетам 99.3″Чрезвычайные доходы» и 99.4″Чрезвычайные расходы» следует открыть аналитические счета на каждый вид этих доходов и расходов (страховые возмещения, материальные ценности, полученные от списания активов, потери от пожаров, потери от аварий, потери от наводнений и т.п.)

Субсчет 99.3 «Чрезвычайные доходы» будет иметь только кредитовое сальдо, субсчета 99.4 «Чрезвычайные расходы», 99.5″ Налог на прибыль», 99.6 «Налоговые санкции только дебетовое, а субсчета 99.1 «Прибыль (убыток) от продаж» и 99.2 «Сальдо прочих доходов и расходов» могут иметь сальдо как кредитовое, так и дебетовое.

Можно также к счету 99 «Прибыли и убытки» открыть ещё один субсчет 99.9 «Чистая прибыль (убыток)», на который по окончании месяца списывать сальдо остальных субсчетов. Сальдо этого субсчета будет показывать:

- кредитовое — сумму чистой прибыли за отчетный период;

- дебетовое — сумму убытка за отчетный период.

Учетные записи по счету 99 «Прибыли и убытки» можно представить следующим образом.

Порядок учета доходов и расходов и выявления финансовых результатов хозяйственной деятельности.

В течение года:

1. Ежемесячное списание:

a) прибыли от продаж;

б) убытка от продаж;

2. Ежемесячное списание превышения:

a) прочих доходов над прочими расходами;

б) прочих расходов над прочими доходами;

3. Начисление налога на прибыль и налоговых санкций.

4. Отражение в учете:

a) чрезвычайных доходов;

б) чрезвычайных расходов;

В декабре отчетного года.

5. Списание финансового результата за отчетный год:

a) нераспределённой прибыли;

б) непокрытого убытка.

Записи по субсчетам счета 99 «Прибыли и убытки» ведутся в течение года накопительно, что облегчает процесс составления отчета о прибылях и убытках (формы № 2).

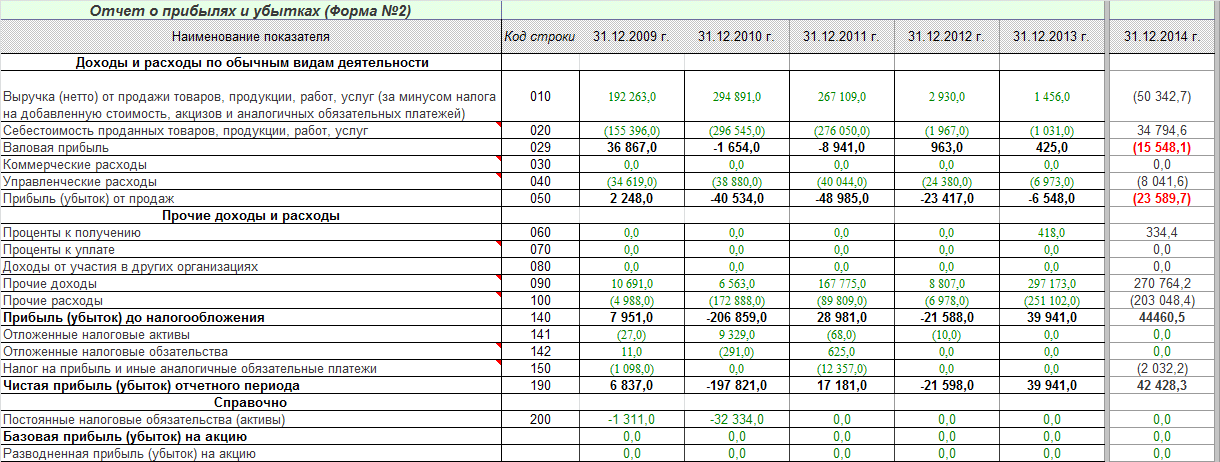

Взаимосвязь показателей данного отчета с вышеуказанными субсчетами показана в таблице 1.

Таблица 1

Взаимосвязь показателей отчета о прибылях и убытках и субсчетов счета 99 «Прибыли и убытки»

| Наименование показателя отчета о прибылях и убытках | Код строки отчета | Порядок определения показателя на конец отчетного года |

|---|---|---|

Налог на прибыль и иные аналогичные обязательные платежи |

150 |

Сальдо субсчета 99.5 плюс сальдо субсчета 99.6 |

Чрезвычайные доходы |

170 |

Сальдо субсчета 99.3 |

Чрезвычайные расходы |

180 |

Сальдо субсчета 99.4 |

Организация, получившая убыток в предыдущем налоговом периоде, вправе уменьшить налоговую базу по налогу на прибыль текущего налогового периода на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее). Перенос этого убытка возможен в течение десяти лет, следующих за тем налоговым периодом, в котором убыток получен. Однако при этом сумма переносимого убытка ни в каком отчетном (налоговом) периоде не может превышать 30% налоговой базы.

Убыток, не перенесенный на ближайший следующий год, может быть перенесен целиком или частично на следующий год из последующих девяти лет.

Если организация получила убытки более чем в одном налоговом периоде, перенос таких убытков на будущее производится в той очередности, в которой они понесены.

Таким образом, нынешний счет 99 «Прибыли и убытки» отличается от прежнего счета 80 «Прибыли и убытки» несколькими принципиальными моментами:

- На счет 99 «Прибыли и убытки» ежемесячно списывается только разница между прочими доходами и расходами (кроме чрезвычайных), тогда как на счет 80 «Прибыли и убытки» записывались развернуто и прочие доходы, и прочие расходы.

- Начисление платежей налога на прибыль и налоговых санкций раньше отражалось на дебете счета 81 «Использование прибыли», а в настоящее время — на дебете счета 99 «Прибыли и убытки».

- Третье различие вытекает из второго. Сальдо счета 80 «Прибыли и убытки» показывало сумму прибыли (убытка) до налогообложения, а сальдо счета 99 «Прибыли и убытки» — сумму чистой прибыли, то есть после налогообложения.

Счет 99 «Прибыли и убытки»

Убыток в декларации по налогу на прибыль в 2021 году

Декларация по прибыли с убытком — это документ, в котором отражен отрицательный результат работы организации за отчетный период или прошлые годы. Подается в ИФНС вместе с пояснениями.

Убытки в налоговой отчетности

При формировании отчетности нередко выявляется, что совокупные суммы поступлений по всем видам деятельности не покрыли общих затрат. В таком случае бухгалтер отражает полученные потери в годовой бухгалтерской отчетности. А вот налоговый убыток в декларации по налогу на прибыль вызывает определенное беспокойство. Почему?

Получение отрицательного результата деятельности компании и отражение его в отчетности налоговым законодательством не запрещены. Такой результат признается налоговым убытком. Но налоговики относятся к отрицательным результатам с недоверием. Иными словами, инспекторы ФНС считают, что в такой ситуации происходит умышленное занижение налоговой базы, сокрытие выручки, искусственное увеличение затрат либо применение незаконных схем и методов вывода денег. Чтобы свести их подозрения и претензии к минимуму, следует понимать, как отразить убыток в декларации по налогу на прибыль по правилам ПБУ и других НПА. И как объяснить его налоговикам, которые потребуют таких объяснений в любом случае.

Правила оформления декларации по налогу на прибыль с убытками

Отрицательный результат в отчетности отражают, если он получен:

- за любой период в течение года;

- в прошлые периоды, если он не перекрыт.

Для каждой ситуации существуют правила. Действующая в I квартале 2021 года форма декларации по налогу на прибыль и порядок ее заполнения утверждены приказом ФНС России от 23.09.2019 № ММВ-7-3/475@. Разберем, как в декларации по налогу на прибыль отражаются убытки текущего года — в Листе 02 «Расчет налога».

Для этого применяем формулу:

строка 060 = строка 010 + строка 020 — строка 030 — строка 040 + строка 050

Общая сумма убытка от реализации товаров (работ, услуг) и внереализационных операций за отчетный (налоговый) период отражается по строке 060 Листа 02 со знаком «минус». Ее корректируют на доходы, исключаемые из прибыли, и другие показатели по формуле:

строка 060 – строка 070 – строка 080 – строка 400 Приложения № 2 к Листу 02 + 100 Листа 05 + строка 530 Листа 06

Итоговый показатель налоговой базы отражается по строке 100 Листа 02 декларации. Одновременно заполняются приложения к Листу 2.

В строке 100 указывается убыток прошлых лет в декларации по налогу на прибыль, если он есть. Дополнительно заполняется приложение № 4 к Листу 2. В нем указывают год образования отрицательного результата и его остаток.

Приложение № 4 заполняют только в декларации за год и за I квартал отчетного периода, за остальные периоды его не сдают.

Нужно ли прятать убытки в декларации

Большинство бухгалтеров и руководителей компаний, обнаружив отрицательный результат в учете, решают его скрыть, так как способов, как спрятать убыток в декларации по налогу на прибыль, довольно много. Например, уменьшить базу расходов отчетного периода либо перенести часть затрат на будущие периоды. Но эти методы «выравнивания» не являются эффективными и имеют ряд недостатков. Разберем ключевые проблемы:

- Увеличение разрыва между данными налогового и бухгалтерского учетов, что отрицательно сказывается на учете в целом. Кроме того, вследствие разрыва данных учетов возникает постоянная положительная разница, которая, в свою очередь, образует постоянное налоговое обязательство.

- Увеличение налоговой нагрузки на экономический субъект. Иными словами, занижая базу расходов и скрывая потери, компания утрачивает возможность снизить базы по ННП в будущих отчетных периодах. То есть при расчете налога на прибыль убытки прошлых лет в налоге на прибыль снизят размер налогового обязательства перед бюджетом. Но только при условии, что отрицательные финансовые результаты прошлых периодов были отражены в налоговой отчетности.

- При переносе некоторых видов затрат (поступлений) на будущие периоды придется корректировать и базу для расчета налога на добавленную стоимость и других налоговых обязательств. Причем при переносе нормируемых затрат довольно сложно предусмотреть лимиты будущих лет.

Однако, перед тем как заниматься искусственным изменением финансовых результатов, следует вспомнить, что будет, если показать убыток в декларации по налогу на прибыль за год: последствия не приведут к действиям налоговиков. Налоговая декларация по ННП с отрицательным финансовым результатом не является достаточным основанием для инициации выездной проверки ФНС. Но при проверке законности действий налогоплательщика сотрудники ФНС требуют предоставить объяснения к декларации либо инициируют специальную комиссионную проверку.

Поясняем причины убытков в ИФНС

Чтобы заранее избежать вопросов и интереса со стороны инспекторов ФНС и узнать, что влечет за собой убыток в декларации по налогу на прибыль за год, подготовьте пояснительную записку к отчету. В объяснительной подробно распишите ситуации и обстоятельства, которые стали причинами убыточной деятельности.

Уважительными признаются пояснения в таких ситуациях:

- Начало деятельности компании либо развитие новых направлений по видам деятельности. Иными словами, когда компания только начала свое существование либо организовала новый вид деятельности, убыточность неизбежна. В такой ситуации расходы практически всегда превышают выручку.

- Основной покупатель расторг договор поставок. В таком случае в пояснительной записке отразите общую информацию о поставщике, укажите причины разрыва торговых взаимоотношений. Приложите копию дополнительного соглашения о прекращении действия договора.

- Рост цен на сырье и материалы. В таком случае придется раскрыть причины, вызвавшие рост учетных цен на закупку материалов. Например, из-за смены поставщика, из-за повышения качества материалов, из-за курсовых разниц по договорам, заключенным в иностранной валюте.

- Форс-мажорные обстоятельства из-за чрезвычайных ситуаций. Подтвердить такие обстоятельства придется официальной бумагой из государственных органов, ответственных за ликвидацию ЧС в конкретном регионе. Помимо официальной справки, компания обязана провести инвентаризацию потерь и приложить копию к пояснительной записке.

В случае возникновения одной из них, налогоплательщик не должен сомневаться, можно ли показать убыток в декларации по налогу на прибыль — данные отчета не могут расходиться с учетными данными, основанными на реальных операциях и финансовых результатах. Недостоверные сведения в отчетности являются нарушением закона, тогда как отрицательный результат деятельности — следствием разных обстоятельств, не зависящих от налогоплательщика.

О том, как отразить проводки по отрицательному финансовому результату по налогу на прибыль в учете и типовые бухгалтерские записи, подробнее в статье «Проводки по налогу на прибыль: популярные вопросы».

Подробнее о НАЛОГЕ НА ПРИБЫЛЬ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Правовые документы

Стоит ли показывать убыток в отчетности и как защищать его от подозрений инспекторов – Пресс-центр

Материал опубликован в издании «Семинар для бухгалтера» 01.02.3015

План семинара: Определитесь, выгодно ли компании показывать убыток. Составьте пояснения, почему в данном периоде компания не получила прибыль. Подготовьтесь к убыточной комиссии.

Стоит ли показывать убыток в отчетности и как защищать его от подозрений инспекторов

Все услуги по этой теме:

Убыточная отчетность – всегда предмет особого внимания инспекторов. В лучшем случае налоговики ограничатся просьбой пояснить причины. Но чаще последствия более негативные: вызов на убыточную комиссию и выездная проверка.

Для начала важно разобраться, показывать ли убыток в декларации или выгоднее его спрятать. Если вы все же решите сдать декларацию без прибыли, то нужно заранее подготовится к возможным вопросам и требованиям налоговиков.

Определитесь, выгодно ли компании показывать убыток

Вы подводите итоги финансового года и обнаруживаете, что компания получила убыток. Вероятно, первое, о чем вы задумаетесь – спрятать его. Положительная налоговая база избавит организацию от перспективы комиссии и выездной проверки. Но если вы можете документально подтвердить и обосновать расходы, так ли важно корректировать финансовый результат? Безопасных маневров искажения налоговой отчетности нет. У каждого метода свои риски.

Но если вы все же решили корректировать отчетность, тщательно проанализируйте возможные варианты. Нужно найти способ, который поможет увеличить доходы либо уменьшить расходы организации с минимальными рисками. Самый безобидный вариант — переоформить документы на расход другим периодом. Или, наоборот, увеличить доходы и подписать у заказчиков акты на выполненные работы. Не забудьте проверить, как изменится сумма НДС в отчетном периоде. Ведь с дополнительной реализации нужно заплатить налог. Только если вы переносите расходы, то и входной НДС по ним учтите в другом квартале.

Договориться с контрагентами не получилось? Рассмотрите другие способы корректировки (см. таблицу).

Таблица. Как скрыть убыток в налоговой декларации

Способ корректировки убытка | Налоговые последствия |

Списать неиспользованный остаток резерва в отчетном периоде | Для этого компании нужно изменить учетную политику и отказаться от начисления резервов в текущем году. Тогда она не сможет равномерно учитывать расходы и будет списывать их единовременно |

Искусственно создать доход в результате фиктивной сделки с покупателем | Финансовая отчетность компании будет искажена. А если компания решит списать безнадежный долг покупателя по такой продаже, налоговики предъявят претензии |

Продать товар, а затем получить его от покупателя обратно | Проверяющие могут настаивать на том, чтобы компания отразила возврат в том же периоде, что и реализацию. Но судьи с такой позицией инспекторов не соглашаются (постановления ФАС Западно-Сибирского округа от 24 января 2007 г. № Ф04-9244/2006(30394-А67-40), ФАС Восточно-Сибирского округа от 11 января 2007 г. № А74-2087/06-Ф02-7288/06-С1) |

«Потерять» документы и учесть расход по ним в следующем периоде | Сложности возникают, когда компания переносит нормируемые затраты. Нужно рассчитать, вписываются ли они в норматив периода, к которому относились изначально. Если условие не соблюдается, налоговики перенос не разрешат. Кроме того, инспекторы могут обратить внимание на то, помещаются ли эти затраты в норматив текущего периода |

Признать часть затрат как расходы будущих периодов на счете 97 | Компания не может растягивать те затраты, которые нужно признать единовременно. Когда компания признает эти расходы в будущем, контролеры их снимут во всех периодах, к которым затраты не относятся |

Убрать из налоговой базы часть расходов | Организация переплатит налог на прибыль. Также возникнет постоянная разница между бухгалтерским и налоговым учетом |

С налоговой точки зрения менее рискованны ухищрения, которые помогают скрыть убыток за счет увеличения доходов. Прежде чем начинать корректировку, проверьте, учтены ли все продажи за отчетный период. Возможно, есть документы, которые компания от клиентов не получила. Если сомнений в том, что реализация учтена правильно, нет, то рассмотрите другие способы увеличения дохода.

Компания может уменьшить убыток, при условии, что она в отчетном периоде начисляла резервы. Спишите их неиспользованный остаток в отчетном периоде, а не переносите на следующий. Это увеличит внереализационные доходы компании. Для этого в учетной политике на будущий год закрепите пункт, что резервы в налоговом учете компания больше не создает.

Чтобы скрыть убыток, некоторые компании признают фиктивные доходы. Заключают с покупателями притворные сделки и отражают доход от продажи, которой не было. Большой минус такого подхода — он искажает финансовую отчетность компании. Велика вероятность, что налоговики предъявят претензии контрагенту организации, если он спишет расходы по этой сделке или примет НДС к вычету. Да и вашей компании проблем с инспекторами не избежать, если спишете такой безнадежный долг покупателя.

Еще один вариант увеличить доходы — продать товар с возвратом. Компания отгружает в конце года продукцию дружественному контрагенту, списывает в расходы ее стоимость и признает доход от реализации. В следующем году покупатель возвращает товар, и компания отражает его уже текущей датой. Налоговый кодекс разрешает исправлять ошибки в расчете налоговой базы в текущем периоде, если они привели к излишней уплате налога (письмо Минфина России от 18 января 2012 г. № 03-03-06/4/1). Обязательное условие переноса расходов – наличие прибыли в том периоде, когда допущена ошибка. Ведь если компания была в убытке, речи об уплате налога не идет вовсе. Возврат товара увеличит расходы организации на сумму их продажи покупателю, а доходы — на величину их себестоимости.

Теперь рассмотрим способы, которые уменьшают убыток за счет сокращения расходов. Компания может перенести затраты и учесть их в следующем периоде. Например, отложить подтверждающие расход бумаги на потом. Здесь снова будет работать знакомое правило исправления ошибок прошлого периода. Если из-за погрешности налог переплатили, ее можно исправить в текущем периоде. Но только при условии, что в квартале с ошибкой компания получила прибыль. Обратите внимание, какие расходы вы переносите — нормируемые для целей налогового учета или нет. Например, вы решили перенести расходы на рекламные услуги на следующий год. Чтобы полностью себя обезопасить от претензий налоговиков, рассчитайте, вписываются ли эти услуги в норматив как прошлого, так и текущего года.

Другой популярный способ спрятать убыток — признать часть затрат как расходы будущих периодов. Такой механизм предусмотрен в пункте 1 статьи 272 НК РФ. Если компания не может установить связь расходов с конкретными доходами, то она распределяет их между отчетными периодами самостоятельно. Такие затраты учитываются на счете 97 «Расходы будущих периодов». Этот способ часто советуют сами инспекторы убыточным компаниям, чтобы убедить их исправить отчетность. Но тут проверяющие забывают, что можно растянуть признание только тех расходов, которые действительно относятся к следующим отчетным периодам и связаны с получением дохода в будущем. В остальных случаях компания должна признавать расход единовременно.

Опасно неоправданно использовать счет 97. Когда компания отразит такие расходы в будущем, инспекторы могут их снять и доначислить налог с пенями и штрафами.

Иногда компании скрывают убыток, просто вычеркивая из базы расходы. В первую очередь бухгалтер исключит те затраты, которые считает сомнительными с налоговой точки зрения. Но иногда избавляются и от легальных затрат, лишь бы избежать вопросов инспекции. В этом случае компания навсегда лишает себя возможности признать исключенные расходы и переплачивает налог на прибыль. Кроме того возникает постоянная разница между налоговым и бухгалтерским учетом. Ведь организация исключает затраты только из налоговой базы.

РЕКОМЕНДАЦИЯ ЛЕКТОРА

Подстройте учетную политику по налогам под ожидаемые убытки

Если предполагаете, что убытки в отчетности компании надолго, пересмотрите учетную политику по налогам. Прежде всего, откажитесь от начисления планируемых расходов — резервов. Это позволит вам признавать только фактические затраты, которые компания понесла.

Используете амортизационную премию и повышающие коэффициенты? Откажитесь и от них. Они ускоряют списание основных средств, уменьшая текущий налог на прибыль. Наоборот, убыточной компании амортизацию лучше начислять в замедленном режиме. Закрепите в учетной политике право применять понижающие коэффициенты (п. 4 ст. 259.3 НК РФ).

Также пересмотрите распределение расходов. Возможно, часть косвенных затрат можно отнести к прямым. Ведь эти затраты списываются не сразу, а только по мере признания выручки. Поэтому увеличение доли прямых расходов поможет компании уменьшить формируемый убыток.

Составьте пояснения, почему в данном периоде компания не получила прибыль

Допустим, вы приняли решение не скрывать реальное положение дел и сдали декларацию с убытком. Инспекторы обязательно проверят, не использует ли ваша компания незаконные способы снижения налогов. Поэтому часто контролеры требуют объяснить отсутствие прибыли. Согласно пункту 3 статьи 88 НК РФ сотрудник инспекции вправе запросить пояснения при камеральной проверке убыточной декларации. Вместе с объяснениями компания может представить в налоговую и подтверждающие документы. Это необязательно, но лучше приложить такие бумаги к пояснениям. Ведь если компания объяснит причины убытка и подтвердит их документально, вероятность получить приглашение на комиссию значительно уменьшится.

ВОПРОС УЧАСТНИКА

– Мы получили письмо от ИФНС с просьбой объяснить убыток. Что будет, если мы на его не ответим?

– Никаких санкций для компании и руководителя законом на этот случай не предусмотрено. В редких случаях чиновники все таки выписывают штраф, но его запросто можно оспорить в суде. Тем не менее, не советую игнорировать такой запрос. Даже при том условии, что никаких санкций со стороны проверяющих не будет. Отказ предоставить пояснения точно привлечет ненужное внимание к компании.

Пояснения готовьте в произвольной форме. Главное — доходчиво объясните причину отрицательного финансового результата. Расскажите и о том, какие меры предпринимаются, чтобы в будущем получить прибыль.

В каждом случае причины убытка индивидуальны. Например, ваша организация на рынке недавно. Объясните налоговикам, что компания свою деятельность только начала и для покупателей продукт в новинку. Поэтому выручка от продаж пока минимальна. А большая часть затрат связана с рекламой и маркетинговыми мероприятиями, которые помогут освоить рынок. Или ваша фирма только готовится начать производство и тратит большие суммы на покупку оборудования. Свои аргументы подтвердите расшифровкой доходов и расходов.

Если компания работает уже давно, опишите, почему сократилась выручка или выросли расходы. Снижение выручки можно объяснить уменьшением объема продаж или демпинговой политикой. А рост затрат — освоением новых производств, ремонтом или модернизацией оборудования. Напишите, что в будущем ожидается положительный экономический эффект от сегодняшних трат.

В пояснениях для инспекторов укажите источники финансирования деятельности компании. Это могут быть: займы, кредиты или финансовая помощь собственников. Налоговики всегда интересуются, за счет каких средств живет убыточная организация.

Обычно подробные и аргументированные объяснения налоговиков устраивают. Но если компания в убытке более двух отчетных периодов подряд, есть вероятность получить приглашение на комиссию. А когда у инспекторов есть негласная установка обеспечить дополнительные поступления в бюджет, вызвать могут даже организацию, которая получила убыток впервые или сумма его очень мала.

Подготовьтесь к убыточной комиссии

Прежде чем пригласить компанию на комиссию налоговики пришлют информационное письмо. В нем они предложат уменьшить убыток, отправить корректировки, самостоятельно оценить и устранить налоговые риски по двенадцати критериям из Концепции, утвержденной приказом ФНС России от 30 мая 2007г. № ММ-3-06/333. Это письмо проверяющие отправят заранее — за месяц до предполагаемой даты заседания. А на подготовку ответа дадут 10 рабочих дней. Такой регламент установлен письмом ФНС РФ от 17 июля 2013 г. № АС-4-2/12722.

Если инспекторы аргументированного ответа не получат, то вызовут компанию на комиссию. Сделать это они должны письменным уведомлением по форме, утвержденной приказом ФНС России от 31 мая 2007 г. № ММ-3-06/338. Если вы получили такое уведомление, не оставляйте его без ответа. Иначе налоговики привлекут директора компании к ответственности (ч. 1 ст. 19.4 КоАП РФ).

Обычно на комиссию вызывают руководителя, но вместо него представлять интересы компании может бухгалтер или другое уполномоченное лицо. Главное, чтобы представитель мог вести с налоговиками конструктивный разговор и отвечать на их вопросы о компании. С собой нужно взять паспорт и доверенность.

Как быть, если ни вы сами, ни директор на комиссию прийти не можете? Попросите налоговиков перенести заседание. Позвоните в инспекцию, а лучше отправьте письмо, указав в нем уважительную причину. Скорее всего, проверяющие перенесут дату заседания.

Итак, дата комиссии назначена. Если компания ведет реальную деятельность, и вы можете объяснить причину убытка, переживать перед встречей не стоит. Волнение слишком велико? Возьмите с собой на подмогу коллегу. Например, юриста или сотрудника бухгалтерии.

Заседание начнется с вопросов о том, чем занимается компания и как давно ведет работу. Будьте готовы перечислить основных клиентов и поставщиков, юридический и фактический адрес и источники финансирования организации. Одна из задач налоговиков на таких комиссиях — выяснить, не является ли ваша компания фирмой-однодневкой. Также от вас потребуется объяснить причины убытка и рассказать о мероприятиях, которые руководство предпринимает, чтобы исправить ситуацию. Не забудьте собрать и взять с собой документы, которые инспекторы указали в письме-вызове.

Скорее всего, налоговики будут настаивать на том, чтобы вы скорректировали отчетность и показали прибыль. Но требовать этого они не вправе. Оставлять убытки или нет — решает компания.

По итогам заседания инспекторы составят протокол со своими рекомендациями. С этим документом налоговики обязаны вас ознакомить и вручить копию. После комиссии проверяющие продолжат наблюдение за организацией. Если налоговая нагрузка компании с течением времени не вырастет, есть вероятность попасть в план выездных проверок.

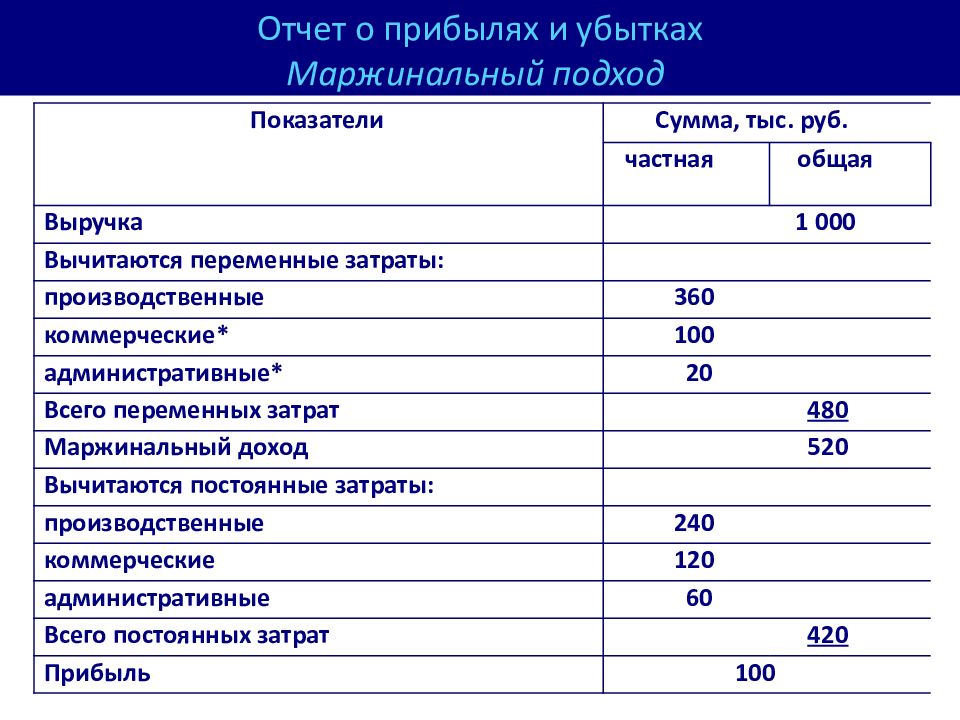

Отчет о прибылях и убытках Определение

Что такое отчет о прибылях и убытках?

Отчет о прибылях и убытках — это запись доходов и расходов, понесенных предприятием за определенный период времени. Отчет о прибылях и убытках также называется отчетом о прибылях и убытках, отчетом о прибылях и убытках, отчетом о прибылях и убытках или отчетом о финансовых результатах. Отчет о прибылях и убытках показывает руководству и инвесторам, получила ли компания прибыль или потеряла деньги за период времени, охватываемый отчетом.

Более глубокое определение

Отчет о прибылях и убытках показывает, как бизнес превращает выручку в прибыль, помогая менеджерам оценивать приливы и отливы доходов и расходов. Кредиторы и инвесторы обращаются к отчету о прибылях и убытках, чтобы определить уровень риска, связанного с присоединением к предприятию или расширением капитала для бизнеса. В отчете также регистрируются прибыли и убытки, подлежащие налогообложению или зачислению в налоговую службу (IRS).

Государственные компании должны подавать три основных финансовых отчета ежеквартально и ежегодно для публичного раскрытия: отчет о прибылях и убытках, баланс и отчет о движении денежных средств.Частные компании регулярно составляют отчеты о прибылях и убытках для внутреннего управления и для своих инвесторов.

Существует два метода бухгалтерского учета для построения отчета о прибылях и убытках. По простому одношаговому методу бизнес суммирует выручку и вычитает расходы, чтобы получить чистую прибыль. При более сложном многоэтапном подходе вы начинаете с вычета операционных расходов из выручки, что дает операционную прибыль. Операционная прибыль добавляется к вычету внереализационных доходов, внереализационных расходов и прибылей и убытков от инвестиций, в результате чего вы получаете прибыль до налогообложения.После вычета подоходного налога у вас будет чистая прибыль.

Пример отчета о прибылях и убытках

В таблице ниже представлен очень простой отчет о прибылях и убытках:

Отчет был построен с использованием многоэтапного подхода, в котором продажи уступают место валовой прибыли, операционной прибыли и чистой прибыли. .

Что вам говорят сводные данные о прибылях и убытках?

4 мин. Прочитать

- Концентратор

- Отчеты

- Что вам говорят сводные данные о прибылях и убытках?

Сводка прибылей и убытков — это финансовый отчет, в котором излагаются доходы, затраты и расходы, чтобы показать, сколько денег компания зарабатывает и теряет в течение определенного периода времени.Обычно они создаются ежемесячно, ежеквартально или ежегодно.

Сводка прибылей и убытков состоит из трех основных частей:

Выручка: Выручка или доход — это деньги, которые компания получает от продажи своих продуктов и / или услуг.

Расходы: Расходы — это деньги, которые компания выплатила.

Общий доход: Общий доход — это сумма, которую компания заработала или потеряла во время ведения бизнеса.

В этой статье также обсуждается:

Как рассчитываются прибыли и убытки?

Как подготовить отчет о прибылях и убытках?

Как подготовить отчет о предполагаемых прибылях и убытках?

Как рассчитываются прибыли и убытки?

Одним из наиболее важных финансовых отчетов, необходимых для бизнеса, является отчет о прибылях и убытках, который иногда называют отчетом о прибылях и убытках.В этом документе показаны доходы и расходы бизнеса, а также полученные прибыли и убытки за определенный период времени (месяц, квартал или год).

Существует простая формула для расчета чистой прибыли и убытков:

- Сложите ваш ежемесячный доход

- Сложите все ваши расходы

- Вычтите общие расходы из общего дохода

- И результат, если ваша прибыль и убыток

Как подготовить отчет о прибылях и убытках?

Отчет о прибылях и убытках — это бизнес-отчет, в котором показаны доходы и расходы, а также итоговая прибыль или убыток бизнеса за определенный период времени.В некоторых случаях этот отчет называют отчетом о прибылях и убытках. Эти записи дают представление о том, может ли компания получать прибыль за счет увеличения доходов, снижения затрат или того и другого.

Итак, как подготовить отчет о прибылях и убытках? У нас есть бесплатный шаблон прибылей и убытков, который вы можете использовать в качестве ориентира. Или выполните этот простой пошаговый процесс.

Для каждой строки у вас будет квартальная сумма, а затем итоговая сумма за год.

Шаг 1: В каждой строке будет ежеквартальная сумма, затем годовая

Шаг 2: Покажите чистую прибыль или объем продаж вашего бизнеса за каждый квартал года.При желании вы можете разбить доход на подразделы, чтобы показать различные источники дохода.

Шаг 3: Детализируйте свои бизнес-расходы на каждый квартал. Каждый расход следует указывать в процентах от продаж. Все расходы должны быть равны 100% от продаж.

Шаг 4: Показать разницу между продажами и расходами как прибыль. Это также называется EBITDA (прибыль до вычета процентов, налогов, износа, амортизации).

Шаг 5: Покажите общую сумму процентов по корпоративному долгу за год и вычтите из EBITDA.

Шаг 6: Перечислите (оценочные) налоги на чистую прибыль и вычтите их.

Шаг 7: Покажите общую сумму износа и амортизации за год и вычтите.

Результат: Это число должно равняться чистой прибыли или прибыли или убытку вашего бизнеса.

Как подготовить отчет о предполагаемых прибылях и убытках?

Когда вы начинаете бизнес, у вас нет информации, необходимой для подготовки отчета о прибылях и убытках, поэтому вам нужно сделать оценки.Предварительный отчет, финансовый отчет, в котором прогнозируются прибыли и убытки вашего бизнеса, обычно готовится на каждый месяц первого года вашей деятельности. Кредиторы могут потребовать от вас добавить больше месяцев или лет к вашим прогнозам, чтобы показать точку безубыточности, когда ваша компания стабильно генерирует положительный денежный поток.

Чтобы создать предварительный отчет:

- Перечислите все возможные расходы с завышенной оценкой для покрытия непредвиденных затрат. Не забудьте добавить категорию «разное» и сумму.

- Оцените объем продаж за каждый месяц. Недооценка продаж как по срокам, так и по объему.

- Разница между расходами и продажами обычно какое-то время отрицательная. Отрицательные суммы следует складывать, чтобы увидеть, сколько капитала вам нужно для начала вашего бизнеса.

СТАТЬИ ПО ТЕМЕ

Что такое отчет о прибылях и убытках? — Определение | Значение

Определение: Отчет о прибылях и убытках, также называемый отчетом о прибылях и убытках, представляет собой финансовый отчет, в котором отражены доходы и расходы компании за определенный период времени.Другими словами, отчет показывает прибыльность компании за определенный период времени.

Что означает отчет о прибылях и убытках?

Что такое определение отчета о прибылях и убытках? Отчет о прибылях и убытках, также называемый Отчетом о прибылях и убытках, является одним из трех основных финансовых отчетов, наряду с Балансом и Отчетом о движении денежных средств. В общих чертах, отчет о прибылях и убытках показывает все доходы и расходы компании, но они часто делятся на четыре основных раздела: выручка, стоимость проданных товаров или услуг, операционные расходы и финансовые расходы.

Каждый из этих разделов будет содержать много разных категорий, но их можно резюмировать, как и предыдущий, чтобы получить обзор текущей прибыльности компании. Отчет о прибылях и убытках позволяет аналитику оценивать прибыльность компании на разных уровнях. Многие коэффициенты используются для анализа прибылей и убытков, чтобы оценить, насколько хороши на самом деле результаты компании.

Вот пример.

Пример

Atlantic Suppliers LLC — компания, предоставляющая туристам услуги подводного плавания с аквалангом в штате Калифорния.Финансовый год компании заканчивается 31 декабря, и главный исполнительный директор хочет, чтобы отчет о результатах за прошлый год был представлен потенциальным инвесторам. В этом году у компании есть несколько проектов по расширению, и генеральный директор хочет проанализировать, насколько прибыльной была компания, прежде чем обращаться к этой группе инвесторов. Предоставляет ли отчет о прибылях и убытках всю эту информацию?

Согласно нашему предыдущему определению, отчет о прибылях и убытках — это отчет, отражающий результаты компании за определенный период времени.Это означает, что для того, чтобы понять, насколько прибыльной была компания, бухгалтерский отдел должен подготовить отчет о прибылях и убытках за прошлый год для генерального директора, чтобы он мог показать его потенциальным инвесторам, чтобы убедить их вкладывать средства в новые предприятия компании.

Краткое определение

Определить отчет о прибылях и убытках: Прибыли и убытки означает отчет о прибылях и убытках, отражающий доходы и расходы компании за период.

Отчет о прибылях и убытках в сравнении с прибылями и убытками | Какая разница между двумя?

Знание финансового состояния вашего бизнеса является ключом к составлению бюджета, принятию решений и внедрению изменений.Вы можете узнать о своих финансах, используя финансовую отчетность.

Чтобы узнать чистую прибыль вашей компании за определенный период времени, используйте отчет о прибылях и убытках или прибылях и убытках. В чем разница между отчетом о прибылях и убытках и отчетом о прибылях и убытках?

Прибыли и убытки в сравнении с отчетом о прибылях и убытках

P&L — это сокращение от отчета о прибылях и убытках. Отчет о прибылях и убытках показывает, сколько денег ваш бизнес заработал и потерял за определенный период времени.

Нет разницы между отчетом о прибылях и убытках и прибылью или убытком. Отчет о прибылях и убытках часто называют отчетом о прибылях и убытках. Отчет о прибылях и убытках также известен как отчет о прибылях и убытках или отчет о прибылях и убытках.

Теперь, когда мы ответили на вопрос о сравнении отчета о прибылях и убытках по сравнению с отчетом о прибылях и убытках, мы можем рассмотреть важность этого отчета, а также то, чем он отличается от других финансовых отчетов.

Так как отчет о прибылях и убытках по сравнению с отчетом о прибылях и убытках на самом деле одно и то же, в этой статье термины будут использоваться как взаимозаменяемые.

О отчете о прибылях и убытках

Используйте отчет о прибылях и убытках для суммирования ежемесячных, квартальных или годовых операций. Информация может показать вам, куда уходят ваши деньги. Инвесторы и кредиторы хотят видеть ваш отчет о прибылях и убытках, чтобы оценить риски вашего бизнеса. И ваш бухгалтер может предоставить финансовую экспертизу на основе вашего отчета.

Вы также можете использовать отчет для измерения рентабельности путем расчета финансовых коэффициентов предприятия, таких как нормы прибыли и коэффициенты валовой прибыли, на основе финансовых данных.

Необходимые части отчета о прибылях и убытках включают выручку, расходы и чистую прибыль / убыток.

Выручка или доход — это суммы, полученные от основной коммерческой деятельности, такой как продажа продукции, или другая финансовая прибыль. Расходы включают суммы, которые вы заплатили, например, стоимость проданных товаров. Нижняя строка отчета о прибылях и убытках — это чистая прибыль или убыток, в зависимости от того, больше или меньше ваши доходы, чем ваши расходы.

Вот пример отчета о прибылях и убытках, показывающий чистый убыток:

Название отчета о прибылях и убытках будет варьироваться в зависимости от периода, который вы хотите охватить.Вот несколько примеров названий, которые вы можете использовать:

- За шесть месяцев, закончившихся 30 июня 2017 г. (1 января — 30 июня)

- Финансовый год, закончившийся 31 декабря 2017 г. (1 января 2017 г. — 31 декабря 2017 г.)

Отчет о прибылях и убытках по сравнению с другими финансовыми отчетами

Отчет о прибылях и убытках может быть таким же, как и отчет о прибылях и убытках, но отличается от других финансовых отчетов. Есть три основных финансовых отчета, включая отчет о прибылях и убытках, баланс и отчет о движении денежных средств.

Отчет о прибылях и убытках обобщает доходы и расходы. Баланс показывает активы, обязательства и собственный капитал. Отчет о движении денежных средств суммирует ваши входящие и исходящие деньги от операций, инвестиций и финансирования.

Отчет о прибылях и убытках по сравнению с балансом: Отчет о прибылях и убытках дает ответ на вопрос, является ли бизнес прибыльным, тогда как баланс показывает, что компания должна и чем она владеет.

Отчет о прибылях и убытках содержит информацию за определенный период времени.С другой стороны, баланс показывает финансовое положение компании в определенный момент времени.

Отчет о прибылях и убытках против отчета о движении денежных средств: В отличие от отчета о прибылях и убытках, отчет о движении денежных средств резюмирует, откуда и куда уходят деньги. На отчет о движении денежных средств влияют просроченные покупатели — если кто-то не платит, у вас будет меньше наличных денег в течение этого периода времени.

Отчет о движении денежных средств можно создать одним из двух способов: косвенным или прямым.Если вы используете косвенный метод, вам необходимо использовать чистую прибыль или убыток из отчета о прибылях и убытках. Последняя строка отчета о прибылях и убытках — это первая строка отчета о движении денежных средств.

Программное обеспечение для онлайн-бухгалтерского учета Patriot отслеживает доходы и расходы и позволяет создавать финансовые отчеты в системе. Мы предлагаем бесплатную поддержку в США. Получите бесплатную пробную версию прямо сейчас!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Отчет о прибылях и убытках — Что такое отчет о прибылях и убытках?

Отчет о прибылях и убытках показывает выручку и убытки предприятия за определенный период времени

Просматривайте отчет о прибылях и убытках вашего бизнеса одним щелчком мыши в программе учета и выставления счетов Debitoor.Попробуйте бесплатно.

Отчет о прибылях и убытках показывает, какую чистую прибыль или убыток получило ваше предприятие за отчетный период после вычета всех расходов из дохода. Чистая прибыль получается, если общие расходы меньше продаж, и чистый убыток, если они больше.

Отчет о прибылях и убытках считается одним из важнейших документов, позволяющих следить за финансовым здоровьем компании. Его также иногда называют «отчетом о прибылях и убытках».

Для всех частных компаний с ограниченной ответственностью отчет о прибылях и убытках является частью годовой обязательной отчетности.

Измерение успеха

Важнейшая цель бизнеса — получение прибыли. Отчет о прибылях и убытках показывает степень успеха в достижении этой цели.

Ожидается, что компании будут вести отчеты о прибылях и убытках в определенных форматах. Обычно отчет о прибылях и убытках показывает доходы, полученные бизнесом, и затраты, связанные с получением этого дохода.Проще говоря:

Выручка — Затраты = Прибыль Помимо отчета о прибылях и убытках, бухгалтерский баланс является важным финансовым отчетом для бизнеса. Данные, собранные для этих двух отчетов, и полученные в результате вычисления, которые могут быть выполнены, предоставляют полезную информацию для владельцев и менеджеров бизнеса.

Отчет о прибылях и убытках, баланс и другие отчеты показывают, насколько хорошо работает бизнес, есть ли места, где можно улучшить расходы, и была ли компания стабильной в своих доходах.

Когда использовать отчет о прибылях и убытках

Обычно отчет о прибылях и убытках создается в конце отчетных периодов, например, в конце каждого квартала. Это позволяет бизнесу оставаться в курсе своего финансового положения и вносить коррективы в наступающий квартал.

Что (не) отображается в отчете о прибылях и убытках

Для расчета чистой прибыли, также известной как прибыль, общие затраты на ведение бизнеса вычитаются из доходов. Эти расходы включают:

Удалив эти суммы из расчетов, отчет о прибылях и убытках дает бизнесу более четкое представление о своих доходах и убытках.

Отчет о прибылях и убытках и дебетовая сумма

В более крупных планах Debitoor у вас есть доступ к отчету о прибылях и убытках вашей компании в любое время. Его можно сгенерировать одним щелчком мыши. Вы также можете установить определенные параметры, такие как диапазон дат, включать ли предыдущие периоды и многое другое.

У вас также есть такой же быстрый доступ к вашему балансу и отчету по НДС, что поможет вам оставаться в курсе финансов своего бизнеса.

Что такое счет прибылей и убытков?

Баланс, отчет о движении денежных средств и отчет о прибылях и убытках — три наиболее важных финансовых документа, которые необходимо подготовить предприятиям.Важность первых двух уже хорошо понята, но что вы знаете о отчетах о прибылях и убытках? Узнайте все, что вам нужно знать об этом важном финансовом документе, прямо здесь.

Объяснение счетов прибылей и убытков

Итак, что такое отчет о прибылях и убытках? Отчет о прибылях и убытках (также называемый прибылями и убытками или отчет о прибылях и убытках) предоставляет вам обзор доходов и расходов вашей компании за определенный период времени. Эти цифры покажут вам, получил ли ваш бизнес прибыль или убыток за этот период (обычно один месяц или консолидированные месяцы в течение года).В результате это один из самых важных финансовых документов, который необходимо подготовить вашему бизнесу.

Для чего используется отчет о прибылях и убытках?

Отчеты о прибылях и убытках дают вам представление о финансовом состоянии вашего бизнеса за определенный период времени. Это то, что отличает его от вашего баланса, который отражает ваши финансы только в определенный момент. Важно сравнивать отчеты о прибылях и убытках за разные отчетные периоды, поскольку это может дать вам представление об изменениях операционных расходов, выручки и чистой прибыли с течением времени.

Управление прибылями и убытками также является ключевой частью расчета нескольких важных финансовых показателей, включая маржу валовой прибыли, маржу чистой прибыли и маржу операционной прибыли, что дает вам еще более полное представление о финансах вашей компании.

Почему важно понимать прибыль?

Прибыль — отличная линза, через которую можно понять финансовое состояние вашего бизнеса. Если у вас есть значительный капитал, входящий и выходящий из вашего бизнеса, не всегда легко определить, действительно ли вы зарабатываете деньги.Отчет о прибылях и убытках может помочь вам понять это немного глубже. Если вы получаете прибыль, вы можете сделать следующий шаг в своем бизнесе — будь то расширение помещений, найм большего числа сотрудников или привлечение дополнительных инвестиций — при условии, что ваша компания является финансово устойчивой.

Каковы ограничения отчета о прибылях и убытках?

Хотя управление прибылями и убытками дает отличное представление о прибыльности вашего бизнеса, есть ряд вещей, которые он просто не сможет рассказать вам о вашем бизнесе.Например, отчет о прибылях и убытках не может дать вам представление о том, заканчиваются ли у вашего бизнеса наличные деньги, когда вы наращиваете запасы. Вот почему так важно составлять баланс и отчет о движении денежных средств вместе с отчетом о прибылях и убытках.

Как работают отчеты о прибылях и убытках?

Все отчеты о прибылях и убытках имеют общую форму. Они начинаются с записи о доходах. Это также называется «верхней линией». Затем затраты на ведение бизнеса (включая операционные расходы, налоговые расходы, процентные расходы и стоимость проданных товаров) вычитаются из выручки.Разница («чистая прибыль») дает чистую прибыль, также известную как прибыль. Если вы выполните поиск в Интернете, вы можете найти широкий спектр шаблонов и примеров отчетов о прибылях и убытках, которые можно использовать в своем бизнесе.

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сократив количество администраторов, с которыми ваша команда должна иметь дело при поиске счетов. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 55 000 компаний по всему миру.Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Определение отчета о прибылях и убытках — AccountingTools

Что такое отчет о прибылях и убытках?

Отчет о прибылях и убытках объединяет доходы, расходы, а также прибыли или убытки бизнеса. В этом отчете отражены финансовые результаты бизнеса за определенный период времени, например за месяц, квартал или год. Если об этом сообщает публичная компания, отчет о прибылях и убытках также включает информацию о базовой и разводненной прибыли на акцию.Документ идентичен отчету о прибылях и убытках.

Отчет о прибылях и убытках многими считается наиболее важным из финансовых отчетов, поскольку он показывает способность отчитывающегося бизнеса приносить прибыль. Таким образом, он используется для планирования увеличения доходов и сокращения затрат, необходимых для повышения прибыльности. Это утверждение особенно полезно, если смотреть на линию тренда, чтобы увидеть, как развивается организация с течением времени. Общий формат отчета о прибылях и убытках, представленный сверху вниз, выглядит следующим образом:

Результат расчета прибылей и убытков может варьироваться в зависимости от того, использует ли бизнес кассовый метод или метод начисления.Эти различные методы могут зависеть от времени поступления денежных потоков в бизнес и выхода из него.

Прибыли и убытки являются частью финансовой отчетности, которая также состоит из баланса и отчета о движении денежных средств. Как минимум, необходимо просматривать отчет о прибылях и убытках вместе с балансом, чтобы получить четкое представление как о финансовых результатах, так и о финансовом положении бизнеса.

profit) – разница между доходами, полученными от реализации продукции, основных средств и иного имущества, выполненных работ, оказанных услуг, внереализационной деятельности, и начисленной суммой затрат на производство, реализацию… … Финансово-кредитный энциклопедический словарь

profit) – разница между доходами, полученными от реализации продукции, основных средств и иного имущества, выполненных работ, оказанных услуг, внереализационной деятельности, и начисленной суммой затрат на производство, реализацию… … Финансово-кредитный энциклопедический словарь 59″ с. ш. 37°36′51.22″ в. д. / 55.739886° с. ш. 37.614228° в. д. … Википедия

59″ с. ш. 37°36′51.22″ в. д. / 55.739886° с. ш. 37.614228° в. д. … Википедия

п.;

п.;