Правовое положение банков как юридических лиц: ПРОБЛЕМЫ ПРАВОВОГО ПОЛОЖЕНИЯ ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ КАК ЮРИДИЧЕСКОГО ЛИЦА

ПРОБЛЕМЫ ПРАВОВОГО ПОЛОЖЕНИЯ ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ КАК ЮРИДИЧЕСКОГО ЛИЦА

%PDF-1.6 % 1 0 obj > endobj 6 0 obj /CreationDate (D:20170804093929+03’00’) /Creator (Adobe Acrobat 11.0.2) /ModDate (D:20170804094509+03’00’) /Producer (Adobe Acrobat Pro 11.0.2 Paper Capture Plug-in) /Title >> endobj 2 0 obj > stream 2017-08-04T09:45:09+03:002017-08-04T09:39:29+03:002017-08-04T09:45:09+03:00Adobe Acrobat 11.0.2application/pdf

3. Понятие и правовое положение банков и иных кредитных организаций

3.1. Понятие кредитной организации

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности» (далее – Закон о банках). Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Банк — кредитная организация, которая имеет

исключительное право осуществлять в

совокупности следующие банковские

операции: привлечение во вклады денежных

средств физических и юридических лиц,

размещение указанных средств от своего

имени и за свой счет на условиях

возвратности, платности, срочности,

открытие и ведение банковских счетов

физических и юридических лиц.

Небанковская кредитная организация — кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные Законом о банках. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

В настоящее время в составе банковской системы РФ имеются следующие виды кредитных организаций: расчетные (клиринговые) НКО и депозитно – кредитные НКО. При этом 95 % кредитных организаций в РФ – банки.

Иностранный банк — банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Согласно закону, могут создаваться союзы и ассоциации кредитных организаций, банковские группы и банковские холдинги.

Союзы и ассоциации– некоммерческие

организации, создаваемые для защиты и

представления интересов своих членов,

координации их деятельности, развития

межрегиональных и международных связей,

удовлетворения научных, информационных

и профессиональных интересов, выработки

рекомендаций по осуществлению банковской

деятельности и решению иных совместных

задач кредитных организаций.

Банковская группа— не являющееся юридическим лицом объединение кредитных организаций, в котором одна (головная) кредитная организация оказывает прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления другой (других) кредитной организации (кредитных организаций). Головная кредитная организация обязана уведомить Банк России в установленном порядке об образовании банковской группы.

Банковский холдинг —не являющееся

юридическим лицом объединение юридических

лиц с участием кредитной организации

(кредитных организаций), в котором

юридическое лицо, не являющееся кредитной

организацией (головная организация

банковского холдинга), имеет возможность

прямо или косвенно (через третье лицо)

оказывать существенное влияние на

решения, принимаемые органами управления

кредитной организации (кредитных

организаций).

Под существенным влиянием в целях Закона о банках понимаются возможность определять решения, принимаемые органами управления юридического лица, условия ведения им предпринимательской деятельности по причине участия в его уставном капитале и (или) в соответствии с условиями договора, заключаемого между юридическими лицами, входящими в состав банковской группы и (или) в состав банковского холдинга, назначать единоличный исполнительный орган и (или) более половины состава коллегиального исполнительного органа юридического лица, а также возможность определять избрание более половины состава совета директоров (наблюдательного совета) юридического лица.

Головная кредитная организация банковского холдинга обязаны уведомить Банк России в порядке, им установленном, об образовании банковского холдинга.

Коммерческая организация, которая в

соответствии с Законом о банках может

быть признана головной организацией

банковского холдинга, в целях управления

деятельностью всех кредитных организаций,

входящих в банковский холдинг, вправе

создать управляющую компанию банковского

холдинга. В этом случае управляющая

компания банковского холдинга исполняет

обязанности, которые в соответствии с

Законом о банках возлагаются на головную

организацию банковского холдинга.

В этом случае управляющая

компания банковского холдинга исполняет

обязанности, которые в соответствии с

Законом о банках возлагаются на головную

организацию банковского холдинга.

Управляющей компанией банковского холдинга в целях Закона о банках признается хозяйственное общество, основной деятельностью которого является управление деятельностью кредитных организаций, входящих в банковский холдинг. Управляющая компания банковского холдинга не вправе заниматься страховой, банковской, производственной и торговой деятельностью. Коммерческая организация, которая в соответствии с Законом о банках может быть признана головной организацией банковского холдинга, обязана иметь возможность определять решения управляющей компании банковского холдинга по вопросам, отнесенным к компетенции собрания ее учредителей (участников), в том числе о ее реорганизации и ликвидации.

Правовое положение кредитных организаций

Правовое

положение (правовой статус) кредитных организаций

представляет собой конгломерат (т. е.

внутренне устойчивую совокупность

свойств), включающий в себя следующие

элементы: порядок создания (учреждение,

государственная регистрация и

лицензирование), порядок реорганизации,

банкротства и ликвидации, фирменное

наименование и местонахождение,

учредительные документы, уставный

капитал, органы управления, порядок

ведения бухгалтерского учета, отчетности

и аудита, правовой режим банковской

тайны. Все эти моменты регулируются

Законом о банках, другими федеральными

законами и актами Банка России.

е.

внутренне устойчивую совокупность

свойств), включающий в себя следующие

элементы: порядок создания (учреждение,

государственная регистрация и

лицензирование), порядок реорганизации,

банкротства и ликвидации, фирменное

наименование и местонахождение,

учредительные документы, уставный

капитал, органы управления, порядок

ведения бухгалтерского учета, отчетности

и аудита, правовой режим банковской

тайны. Все эти моменты регулируются

Законом о банках, другими федеральными

законами и актами Банка России.

Порядок

создания кредитной организации.. Кредитная

организация может быть создана только

в форме хозяйственного общества (ОАО,

ЗАО, ООО, ОДО). Учредителями могут быть

лица, которым это не запрещено законом.

Учредители не имеют права выходить из

состава учредителей в течение первых

3-х лет с момента регистрации. Юридическое

лицо – учредитель должно иметь устойчивое

финансовое положение, достаточно

собственных средств для внесения в

уставный капитал к.о., действовать не

менее 3-х лет, выполнять обязательства

перед бюджетами всех уровней за последние

3 года. Кредитная организация – учредитель

должна быть финансово устойчивой в

течение последних 6 мес., предшествующих

дате подачи документов на государственную

регистрацию и лицензирование.

Кредитная организация – учредитель

должна быть финансово устойчивой в

течение последних 6 мес., предшествующих

дате подачи документов на государственную

регистрацию и лицензирование.

Этапы создания:

Предварительный – согласование с ЦБ РФ названия будущей к.о.;

Подготовка и подписание учредительных документов – учредительного договора и (или) устава.

Государственная регистрация к.о. – не позднее чем через 1 мес. После подписания учредительного договора учредители направляют в ТУ ЦБ РФ документы, указанные в Инструкции ЦБ РФ от 14.01.04. № 109-И.

Получение лицензии на осуществление банковской деятельности.

Порядок

реорганизации, банкротства и ликвидации. Государственная регистрация кредитной

организации в связи с ее ликвидацией и

государственная регистрация кредитной

организации, создаваемой путем ее

реорганизации, осуществляются в порядке,

предусмотренном Федеральным законом

«О государственной регистрации

юридических лиц и индивидуальных

предпринимателей», с учетом особенностей,

установленных федеральным законом «О

банках» и принимаемыми в соответствии

с ним нормативными актами Банка России. Сведения и документы, необходимые для

осуществления государственной регистрации

кредитной организации в связи с ее

ликвидацией и государственной регистрации

кредитной организации, создаваемой

путем реорганизации, представляются в

Банк России. Перечень указанных сведений

и документов, а также порядок их

представления определяется Банком

России.

Сведения и документы, необходимые для

осуществления государственной регистрации

кредитной организации в связи с ее

ликвидацией и государственной регистрации

кредитной организации, создаваемой

путем реорганизации, представляются в

Банк России. Перечень указанных сведений

и документов, а также порядок их

представления определяется Банком

России.

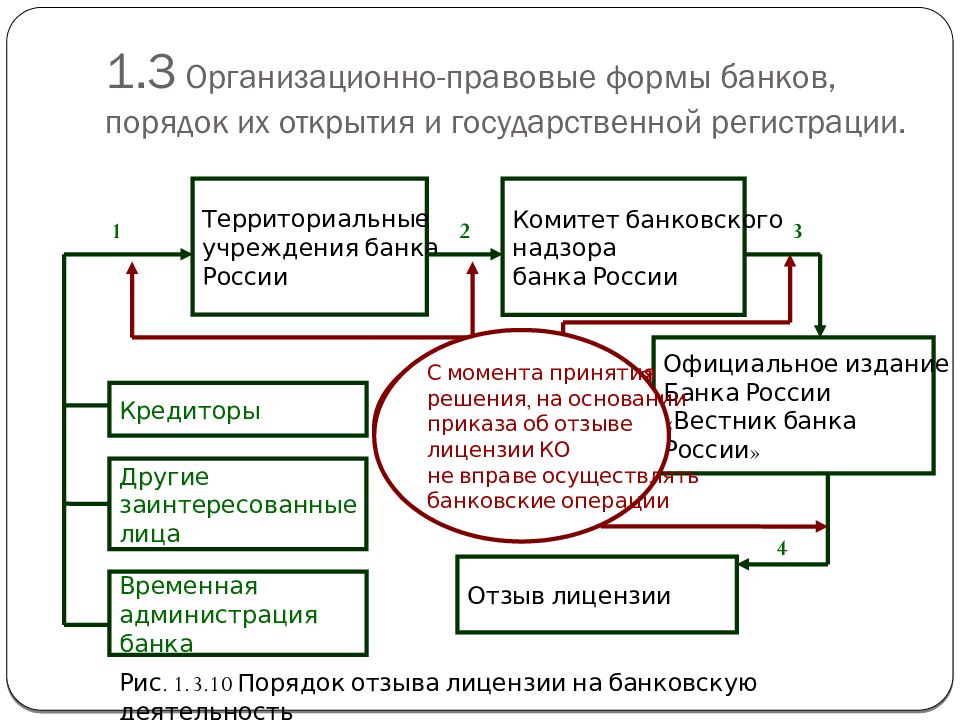

Банк России в течение 15 дней со дня отзыва у кредитной организации лицензии на осуществление банковских операций обязан обратиться в арбитражный суд с требованием о ликвидации кредитной организации (далее — заявление Банка России о принудительной ликвидации кредитной организации), за исключением случая, если ко дню отзыва указанной лицензии у кредитной организации имеются признаки несостоятельности (банкротства), предусмотренные Федеральным законом «О несостоятельности (банкротстве) кредитных организаций».

Если

ко дню отзыва лицензии на осуществление

банковских операций у кредитной

организации имеются признаки

несостоятельности (банкротства),

предусмотренные Федеральным законом

«О несостоятельности (банкротстве)

кредитных организаций», или наличие

этих признаков установлено назначенной

Банком России временной администрацией

по управлению кредитной организацией

после дня отзыва у кредитной организации

указанной лицензии, Банк России обращается

в арбитражный суд с заявлением о признании

кредитной организации несостоятельной

(банкротом) в порядке, установленном

Федеральным законом «О несостоятельности

(банкротстве) кредитных организаций».

Фирменное

наименование и местонахождение. Кредитная организация должна иметь

полное фирменное наименование и вправе

иметь сокращенное фирменное наименование

на русском языке. Кредитная организация

вправе иметь также полное фирменное

наименование и (или) сокращенное фирменное

наименование на языках народов Российской

Федерации и (или) иностранных языках.

Фирменное наименование кредитной

организации на русском языке и языках

народов Российской Федерации может

содержать иноязычные заимствования в

русской транскрипции или в транскрипциях

языков народов Российской Федерации,

за исключением терминов и аббревиатур,

отражающих организационно-правовую

форму кредитной организации. Фирменное

наименование кредитной организации

должно содержать указание на характер

ее деятельности путем использования

слов «банк» или «небанковская

кредитная организация». Иные требования

к фирменному наименованию кредитной

организации устанавливаются Гражданским

кодексом Российской Федерации.

Местонахождение и почтовые адреса органов управления и обособленных подразделений в обязательном порядке указывается в уставе кредитной организации. В случае изменения:

местонахождения (почтового адреса) к.о.;

названия населенного пункта, названия улицы, номера дома;

местонахождения филиала –

— необходима специальная регистрация изменений в устав. Кроме того, в случае, когда изменение адреса местонахождения (почтового адреса) связано с изменением населенного пункта (названия населенного пункта), требуется также замена лицензии к.о. и регистрируется в Банке России. В остальных случаях замена лицензии не требуется, а регистрацию изменений производит ТУ ЦБ РФ.

Кредитная организация в течение 1 мес. после получения от ЦБ РФ зарегистрированных изменений в устав должна:

заменить печать, указав в ней новое местонахождение к.

о.;

о.;письменно уведомить всех известных кредиторов;

Информация о новом местонахождении (почтовом адресе) публикуется в «Вестнике Банка России».

Учредительные документы. Кредитная организация имеет учредительные документы, предусмотренные федеральными законами для юридического лица соответствующей организационно-правовой формы. Кредитная организация обязана регистрировать все изменения, вносимые в ее учредительные документы. Документы, предусмотренные пунктом 1 статьи 17 Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей», нормативными актами Банка России, представляются кредитной организацией в Банк России в установленном им порядке.

Уставный

капитал. Уставный капитал кредитной организации

составляется из величины вкладов ее

участников и определяет минимальный

размер имущества, гарантирующего

интересы ее кредиторов. Минимальный

размер уставного капитала вновь

регистрируемого банка на день подачи

ходатайства о государственной регистрации

и выдаче лицензии на осуществление

банковских операций устанавливается

в сумме рублевого эквивалента 5 миллионов

евро. Минимальный размер уставного

капитала вновь регистрируемой небанковской

кредитной организации на день подачи

ходатайства о государственной регистрации

и выдаче лицензии на осуществление

банковских операций устанавливается

в сумме рублевого эквивалента 500 тысяч

евро.

Минимальный

размер уставного капитала вновь

регистрируемого банка на день подачи

ходатайства о государственной регистрации

и выдаче лицензии на осуществление

банковских операций устанавливается

в сумме рублевого эквивалента 5 миллионов

евро. Минимальный размер уставного

капитала вновь регистрируемой небанковской

кредитной организации на день подачи

ходатайства о государственной регистрации

и выдаче лицензии на осуществление

банковских операций устанавливается

в сумме рублевого эквивалента 500 тысяч

евро.

Банк России устанавливает предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации, которые не могут превышать 20 % уставного капитала кредитной организации, а также перечень видов имущества в неденежной форме, которое может быть внесено в оплату уставного капитала.

Не могут быть использованы для формирования уставного капитала кредитной организации привлеченные денежные средства.

Органы

управления. Органами

управления кредитной организации наряду

с общим собранием ее учредителей

(участников) являются совет директоров

(наблюдательный совет), единоличный

исполнительный орган и коллегиальный

исполнительный орган.

Органами

управления кредитной организации наряду

с общим собранием ее учредителей

(участников) являются совет директоров

(наблюдательный совет), единоличный

исполнительный орган и коллегиальный

исполнительный орган.

Текущее руководство деятельностью кредитной организации осуществляется единоличным исполнительным органом и коллегиальным исполнительным органом.

Единоличный исполнительный орган, его заместители, члены коллегиального исполнительного органа (далее — руководитель кредитной организации), главный бухгалтер кредитной организации, руководитель ее филиала не вправе занимать должности в других организациях, являющихся кредитными или страховыми организациями, профессиональными участниками рынка ценных бумаг, а также в организациях, занимающихся лизинговой деятельностью или являющихся аффилированными лицами по отношению к кредитной организации, в которой работают ее руководитель, главный бухгалтер, руководитель ее филиала.

Порядок

ведения бухучета, отчетности и аудита. Общие

правила ведения бухгалтерского учета,

представления финансовой и статистической

отчетности, составления годовых отчетов

кредитными организациями устанавливаются

ЦБ РФ с учетом международной банковской

практики. В настоящее время действует

Положение ЦБ РФ от 05.12.02. «О правилах

ведения бухгалтерского учета в кредитных

организациях, расположенных на территории

РФ».

Общие

правила ведения бухгалтерского учета,

представления финансовой и статистической

отчетности, составления годовых отчетов

кредитными организациями устанавливаются

ЦБ РФ с учетом международной банковской

практики. В настоящее время действует

Положение ЦБ РФ от 05.12.02. «О правилах

ведения бухгалтерского учета в кредитных

организациях, расположенных на территории

РФ».

Отчетность кредитной организации подлежит ежегодной аудиторской проверке, организацией, имеющей лицензию на данную деятельность. Для организаций – аудиторов банковских холдингов и групп установлено дополнительное требование – аудиторская деятельность в течение не менее чем 2-х лет.

Банковская

тайна. Соблюдение режима конфиденциальности

банковской информации – один из главных

принципов деятельности к.о. во всем

мире. Правовой режим банковской тайны

установлен ст. 857 ГК РФ, Законом о ЦБ,

Законом о банках. Режим банковской тайны

должен соблюдаться бессрочно.

Кредитные организации гарантируют неразглашение третьим лицам следующей информации:

сведений о банковском счете и банковском вкладе;

сведений об операциях по счету;

сведений о клиентах банка, банках – корреспондентах и т.д.

Сведения, составляющие банковскую тайну, могут быть предоставлены только самим клиентам или их представителям. Государственным органам и их должностным лицам такие сведения предоставляются исключительно в случаях и в порядке, предусмотренных законодательством.

В случае неправомерного разглашения кредитной организацией сведений, составляющих банковскую тайну, клиент, права которого нарушены, может требовать от банка возмещения причиненных убытков.

Особенности правового положения кредитных организаций по законодательству России

Библиографическое описание:Ремезова, И. А. Особенности правового положения кредитных организаций по законодательству России / И. А. Ремезова. — Текст : непосредственный // Право: история, теория, практика : материалы V Междунар. науч. конф. (г. Санкт-Петербург, июль 2017 г.). — Санкт-Петербург : Свое издательство, 2017. — С. 22-25. — URL: https://moluch.ru/conf/law/archive/227/12752/ (дата обращения: 03.05.2021).

А. Особенности правового положения кредитных организаций по законодательству России / И. А. Ремезова. — Текст : непосредственный // Право: история, теория, практика : материалы V Междунар. науч. конф. (г. Санкт-Петербург, июль 2017 г.). — Санкт-Петербург : Свое издательство, 2017. — С. 22-25. — URL: https://moluch.ru/conf/law/archive/227/12752/ (дата обращения: 03.05.2021).

В статье рассматриваются особенности правового положения кредитных организаций в Российской Федерации, роль кредитных организаций и их групп в финансовой системе страны.

Ключевые слова: кредитная организация, банк, банковская кредитная организация, банковская группа, банковский холдинг

В нынешних экономических условиях кредитные организации являются одним из важнейших участников финансового рынка во всем развитом мире, их деятельность обеспечивает удовлетворения потребностей субъектов гражданского оборота в финансовых ресурсах за счёт привлечённых денежных средств. Вместе с тем, кредитные организации целью своей деятельности ставят извлечение прибыли, а значит, являются субъектами предпринимательской деятельности и на них распространяются соответствующие положения гражданского законодательства. Эти обстоятельства предопределили необходимость особого правового режима таких субъектов, поэтому неслучайно то, что российский законодатель наделил кредитные организации особой, специальной правосубъектностью.

Вместе с тем, кредитные организации целью своей деятельности ставят извлечение прибыли, а значит, являются субъектами предпринимательской деятельности и на них распространяются соответствующие положения гражданского законодательства. Эти обстоятельства предопределили необходимость особого правового режима таких субъектов, поэтому неслучайно то, что российский законодатель наделил кредитные организации особой, специальной правосубъектностью.

Согласно ст. 1 Федерального закона «О банках и банковской деятельности» (далее — Закон о банках) [1] кредитная организация — это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании лицензии, выданной Центральным банком РФ, имеет право осуществлять банковские операции, закрепленные в федеральном законодательстве. Исследователи также отмечают, что «кредитная организация это экономико-правовая категория, которая представляет собой юридическое лицо, имеющее следующие общие черты: во-первых, работает на определенном сегменте финансового рынка — на кредитном рынке; во-вторых, работает с чужими (привлечёнными) денежными средствами и является институциональным инвестором или осуществляет отдельные банковские операции на условиях и в порядке, установленном специальным законом; в-третьих, является объектом контрольно-надзорных мер с целью обеспечения надёжности и законности деятельности» [2, с. 10].

10].

В литературе рассматриваются основные аспекты финансово-правового регулирования деятельности кредитных организаций:

а) особенности регистрации и лицензирования кредитных организаций;

б) порядок проведения проверок кредитных организаций;

в) меры принуждения, применяемые Банком России к кредитным организациям;

г) порядок принудительной ликвидации кредитных организаций [3].

К этому перечню можно добавить особенности банкротства кредитных организаций и особенности регулирования банковских групп и холдингов.

Действующее законодательство различает банковские и небанковские кредитные организации. Банковская кредитная организация (банк) имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц (ч. 2 ст. 3 Закона о банках). Банки, в свою очередь, подразделяются на банки с универсальной и базовой (относительно усеченной) лицензией.

Небанковские кредитные организации, в свою очередь, на основании норм Закона о банках (ст. 1) и актов Банка России [4] делятся на депозитно-кредитные, расчетные и платежные в зависимости от спектра операций, которые они имеют право совершать.

Несмотря на различия между видами кредитных организаций, деятельность всех подлежит лицензированию, причем урегулирован порядок лицензирования специальными нормами (а не Федеральным законом «О лицензировании отдельных видов деятельности» от 04.05.2011 N 99-ФЗ [5]). Обычным хозяйствующим субъектам, однако, не воспрещается передавать денежные средства взаймы: так, ФАС Уральского округа отметил, что действующее законодательство не предусматривает необходимости получения организацией лицензии при осуществлении деятельности по предоставлению займов; круг лиц, обладающих правом предоставления заемных денежных средств, законодательно не ограничен, а деятельность, связанная с выдачей займа, не может быть признана банковской исключительно на основании факта предоставления заемных денежных средств с получением при этом процентов за пользование займом [6]. Более того, 02 июля 2010 года был принят Федеральный закон N 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» [6], который предоставил осуществления коммерческими организациями, не имеющими статуса кредитной организации, в качестве одного из основных видов своей деятельности привлечение займов и их последующую выдачу.

Возрастает значение банковских групп и холдингов. Одним из последствий кризиса прошлого десятилетия явилось поглощения небольших банков более сильными конкурентами и, как следствие, к настоящему времени банковские группы занимают значительную часть финансового рынка, причем тенденция к сокращению количества кредитных организаций продолжается. Такое положение имеет как положительные, так и отрицательные стороны.

С одной стороны, крупные субъекты легче переживают кризисные явления в экономике, поскольку увеличивается их гибкость и приспособляемость, увеличивается доступность к капиталу и уменьшение риска посредством диверсификации. Банковская группа позволяет диверсифицировать не только отдельные направления банковской деятельности, но и иную предпринимательскую деятельность банков, в том числе путем создания дочерних организаций, осуществляющих деятельность, запрещенную для банков (например, страхование, производство и торговля) [7].

С другой стороны, даже крупные холдинги не бессмертны (не в последнюю очередь по причине высокорискованного характера своей деятельности), а последствия финансового неблагополучия крупного холдинга или группы гораздо серьезнее разорения множества мелких самостоятельных кредитных организаций, поэтому деятельность таких «гигантов» нуждается в особом механизме контроля с усилением публично-правового начала. В качестве наиболее существенных рисков банковской группы исследователи называют кредитный, процентный, валютный риски, риск потери ликвидности и риск деятельности группы в целом. Е. Б. Лаутс отмечает, что «их возникновение обусловлено наличием зависимости одних участников группы от других, что, с одной стороны, влечет предоставление услуг на более льготных условиях, а с другой стороны, лишает участников независимости в принятии решений, например, о выдаче кредита, о принятии средств в депозит, о снижении или, наоборот, увеличении процентных ставок по операциям» [7].

В силу ст. 4 Закона о банках банковской группой признается не являющееся юридическим лицом объединение юридических лиц, в котором одно юридическое лицо или несколько юридических лиц (участников банковской группы) находятся под контролем либо значительным влиянием одной кредитной организации, которая признается головной по отношению к иным.

В свою очередь, банковским холдингом признается не являющееся юридическим лицом объединение юридических лиц (участников), включающее хотя бы одну кредитную организацию, находящуюся под контролем одного юридического лица, не являющегося кредитной организацией (головная организация банковского холдинга), а также (при их наличии) иные юридические лица, не являющиеся кредитными организациями, находящиеся под контролем либо значительным влиянием головной организации банковского холдинга или входящие в банковские группы кредитных организаций — участников банковского холдинга, при условии, что доля банковской деятельности, определенная на основе методики Банка России, в деятельности банковского холдинга составляет не менее 40 процентов. Далее Закон устанавливает порядок определения доли банковской деятельности в деятельности банковского холдинга.

Поскольку основной целью банковского регулирования и надзора является минимизация опасности консолидированных рисков банковских холдингов и групп, законодатель, учитывая опасность консолидированных банковских рисков, предъявляет особенно строгие требования к банковским группам и холдингам. Они в основном изложены в ст. 4 Закона о банках.

Так, в частности, головная организация банковской группы, холдинга, обязана уведомить Центральный Банк РФ об образовании такой группы или холдинга. Такие группы и холдинги обязаны представлять особую отчётность и раскрывать информацию в соответствии с действующим законодательством.

Причем за кредитной организацией, входящей в состав группы или холдинга, закреплена обязанность представить отчётность о деятельности как в Банк России, так и головной организации холдинга или группы (сведения о своих операциях и об операциях своих клиентов и корреспондентов). В свою очередь, головная кредитная организация банковской группы по формам, в порядке и сроки, которые определяются Банком России, составляет и представляет в Банк России отчетность, необходимую для осуществления надзора за кредитными организациями на консолидированной основе, а также иную информацию о деятельности банковской группы в соответствии с перечнем, установленным Советом директоров Банка России.

Наконец, не так давно в российское законодательство была включена категория системно значимых кредитных организаций. Основными направлениями их регулирования явилась поддержка государства в случае проблем с финансовой устойчивостью, задействование механизма финансового оздоровления в случае угрозы несостоятельности (банкротства), а также увеличение надзорной нагрузки с учетом факторов дополнительных концентрированных рисков.

Вместе с тем, к настоящему времени очевидно, что регулирования, установленного ст. 4 Закона о банках недостаточно, особенно с учетом того, что нормы корпоративного законодательства в части регулирования групп компаний и холдингов обычных юридических лиц в целом проработаны слабо.

Представляется, что именно этот сегмент законодательства нуждается в настоящее время в наиболее пристальном внимании, комплексном, системном регулировании с учетом баланса частных и публичных интересов, экономического и правового опыта развитых зарубежных стран и современных российских реалий.

Литература:

- Федеральный закон «О банках и банковской деятельности» от 02.12.1990 N 395–1-ФЗ // СПС КонсультантПлюс

- Щербак Н. В. Гражданско-правовое положение кредитных организаций: диссертация… кандидата юридических наук: 12.00.03. — Москва, 2002. — 198 с.

- Финансовое право: учебник для бакалавров / Б. Г. Бадмаев, А. Р. Батяева, К. С. Бельский и др.; под ред. И. А. Цинделиани. 3-е изд. М.: Проспект, 2016. 656 с. // СПС КонсультантПлюс.

- Постановление Федерального арбитражного суда Уральского округа от 08.02.2011 N Ф09–9382/10-С5. // СПС КонсультантПлюс.

- Федеральный закон «О лицензировании отдельных видов деятельности» от 04.05.2011 N 99-ФЗ // СПС КонсультантПлюс.

- Инструкции Центрального Банка Российской Федерации от 2 апреля 2010 г. N 135-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» // СПС КонсультантПлюс.

- Лаутс Е. Б. Правовое положение банковских групп и системно значимых кредитных организаций в банковской системе // Банковское право. 2016. N 2. С. 34–41.// СПС КонсультантПлюс.

Основные термины (генерируются автоматически): банковская группа, кредитная организация, Банк России, банк, деятельность, юридическое лицо, банковская деятельность, группа, действующее законодательство, финансовый рынок.

Похожие статьи

Банковский контроль и надзор в деятельности Банка РоссииКлючевые слова: Центральный банк, банковский контроль, деятельность банка России, кредитные организации, анализ банковского контроля, формы эффективности, показатели оценки эффективности.

О соотношении

банковского контроля и надзора в деятельности…банковский надзор, Банк России, банковская деятельность, банк, финансовая стабильность, банковское регулирование, банковская система, установление требований, повышение эффективности… Правовое регулирование банковской деятельности…

Роль

банковского надзора в обеспечении финансовой…банковский надзор, Банк России, банковская деятельность, банк, финансовая стабильность, банковское регулирование, банковская система, установление требований, повышение эффективности…

Правовое регулирование

деятельности кредитных организацийКлючевые слова:коммерческие банки, валютное законодательство, банковская деятельность, кредитование, кредитные организации, небанковские кредитные организации, банковское законодательство.

Роль специализированных

финансово—кредитных институтов…Россия, банк, банковская система России, Центральный Банк, банковская система, современная банковская система, Банк России, взаимосвязь элементов, юридическое лицо.

Банковский контроль и надзор в деятельности Банка России.

Банкротство

кредитных организаций: сущность, причины, факторы Федеральный закон от 2 декабря 1990 года № 395–1 «О банках и банковской деятельности» [2]. Необходимость особого правового регулирования отношений, связанных с банкротством кредитных организаций, продиктована тем…

Агентство страхования вкладов как важный элемент…

банковский надзор, Банк России, Российская Федерация, Центральный банк, кредитная организация, банковский контроль, банковская деятельность, банковская система, банковское законодательство…

Анализ правового положения

Банка России в финансовой…центральный банк РФ, банковский контроль, банк, банковский надзор, деятельность, государственная власть, банковская система, Россия, РФ, финансовый рынок. Роль банковского надзора в обеспечении финансовой…

Совершенствование регулирования

банковской системы РоссииКлючевые слова:банковская деятельность, банковская система, финансовая система, регулирование, банковский контроль, устойчивость банковского сектора.

Определение таково: банковская система России — это совокупность кредитных организаций, филиалов…

Правовое положение Центрального Банка России курсовая по финансам

МОРДОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ИМЕНИ Н.П.ОГАРЁВА Факультет юридический Кафедра государственного административного права КУРСОВАЯ РАБОТА на тему: «Правовое положение Центрального Банка (Банка России)» Автор курсовой работы Н.И. Гречишников Специальность 351200 «Налоги и налогообложение» Обозначение курсовой работы КР-2069965- -6-03 Руководитель работы Н. В. Смирнова Оценка______________ САРАНСК 2003 МОРДОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ИМЕНИ Н.П.ОГАРЁВА Факультет юридический Кафедра государственного административного права ЗАДАНИЕ НА КУРСОВУЮ РАБОТУ Студент Н.И. Гречишников группа 105 1. Тема «Правовое положение Центрального Банка (Банка России)» 2. Срок предоставления работы к защите ________________________________ 3. Исходные данные для научного исследования: периодическая печать, научная литература 4. Содержание курсовой работы: 4.1. Исторические особенности генезиса банковской системы России. 4.2. Гражданско-правовой статус Центрального Банка РФ. 4.3. Двойственность правовой природы Банка России. Руководитель работы ___________________________________Н. В. Смирнова подпись, дата Задание к исполнению принял: ________________________________________ дата подпись Введение. Вопрос о правовом статусе Банка России имеет практическое значение и поэтому его решение может существенно повлиять на организацию и эффективность функционирования банковской системы, а возможно, и на весь ход экономической реформы. И здесь нет преувеличения. Достаточно вспомнить о том, какую роль играет денежно-кредитная система в любой экономике. Тем более это справедливо для переходной экономики с ее спецификой. Скоротечность экономических преобразований, переход от огосударствленной экономики к экономике, построенной на различных формах собственности, отсутствие концепции реформ – все это стало причиной для воспроизводства той конструкции Центрального банка, которая закреплена в законодательстве и обнаруживает ряд недостатков. Процесс создания Центрального банка не мог не сказаться на его целях, организационно-правовой форме, структуре и функциях, вследствие чего ему уделяется внимание в настоящей работе. Как правильно отмечает Я.А.Гейвандов, «Централизованное управление денежно-кредитной системой Российской Федерации является одним из основополагающих элементов ее государственности. Вместе с тем правовое регулирование банковской системы и системы Банка России нельзя признать совершенным, в связи с чем их организация и функционирование порождают больше вопросов, чем ответов»1. Отсутствием сколько-нибудь значительных достижений на пути укрепления и развития банковской системы можно объяснить неослабевающий интерес ученых и практиков к этому вопросу. Проблема правового статуса Банка России вызывает многочисленные споры. 1 Гейвандов Я.А. Центральный банк Российской Федерации: юридический статус, организация, функции, полномочия. М., 1997. С. 206. При изучении проблемы определения правого статуса Центрального банка акцент ставится на различных ее аспектах. Особое внимание уделяется таким вопросам как соотношение «независимости» и «подотчетности» Центрального Банка в рамках рассмотрения более общего вопроса о правовом статусе и месте Центрального банка в системе органов государственной власти. Часто в литературе поднимается вопрос о гражданско-правовом статусе Центрального банка как юридического лица, делаются попытки определить его организационно-правовую форму, а также дать характеристику прав на закрепленное за ним имущество. В рамках небольшого исследования невозможно подробно остановиться на абсолютно всех аспектах существующей проблемы определения правового статуса Банка России, в связи с чем автор остановился на наиболее, по его мнению, актуальных и интересных. 1. Исторические особенности генезиса банковской системы России. Как уже указывалось, на целях, организационно-правовой форме, структуре и функциях Центрального банка РФ в современном его состоянии в значительной мере сказался процесс его создания. Макарова Я.М., исследуя вопрос о том, какой статус — публично- правовой или частноправовой, был присущ центральным банкам (и в частности, отечественному) изначально, рассматривает исторические особенности генезиса банковской системы России, послужившие предпосылками для формирования основных черт отечественного Центрального банка, отнеся к ним такие как, во-первых, более позднее становление банковской системы, чем в ведущих зарубежных странах; во- вторых, создание ее (системы) преимущественно за счет государства (большинство кредитных организаций были казенными). Анализ функционирования центрального банка в различные исторические периоды (в дореволюционной России, в советское время, на современном этапе) позволили выделить Макаровой Я.М. две генетические особенности отечественного Центрального Банка: 1. изначально создан государством в распорядительном порядке; 2. превалирование публично-правовых функций над частноправовыми2, то есть выступление Банка в качестве одного из органов государственного управления. Соответственно, как указывает Макарова Я.М., отечественный Центральный Банк со времени своего создания в 1860 году, до недавнего времени характеризовался более как государственная структура, непосредственно кредитующая правительство, а также прямо кредитующая промышленность и сельское хозяйство, и лишенная в своей деятельности какой-либо самостоятельности. 2 Макарова Я.М. Проблемы правового положения Центрального Банка Российской Федерации как юридического лица. Ав-реф. М. 2001. С.12. Принцип независимости Центрального банка получает закрепление на высшем законодательном уровне: в статье 75 Конституции РФ от 12.12.1993 года6. В середине 1990-х годов Банк России создал системы надзора и инспектирования коммерческих банков, а также валютного регулирования и контроля. 1990 год по праву можно назвать революционным для российской банковской системы. Именно тогда она получила самостоятельность от банковской системы СССР, тогда были образованы основные банковские институты, приняты основные нормативные акты в этой сфере и, самое главное, осуществлен радикальный переход от единой централизованной банковской системы к ее двухуровневой организации. Реформа банковской системы была логично увязана с теми задачами, которые стояли перед экономикой в целом. Такое начало естественно предполагало свое развитие, поскольку сам факт устройства новых порядков конечно же ещё не обеспечивает их жизненность. Причем общее направление такого развития, как указывает Д.В.Нефедов, должно заключаться в увеличении гражданско- правовых элементов и связей участников банковской системы, в развитии интереса и диспозитивных контактов между всеми без исключения участниками кредитного финансового рынка. Однако в настоящее время направленность банковского законодательства остается в основном прежней дореформенной. Более того, принимаемые в этой области нормы не только не укрепляют ее коммерческую сущность, а, наоборот, ориентированы на отказ от уже достигнутых гражданских способов управления банками. Пожалуй, самую неблаговидную роль здесь сыграл Закон РФ «О внесении изменений в Закон о Центральном банке (Банке России)», в котором совершенно очевидно прослеживается ориентация на увеличение количества нормативов, устанавливаемых ЦБ для коммерческих банков, укрепление его 6 Российская газета N 197, 25.12.1993 года. влияния и контроля за всей банковской системой через многочисленные контрольные функции и нормативное воздействие на коммерческие банки7. 7 Нефедов Д.В. Основные направления совершенствования банковской системы// Труды конференции. 10 лет кафедре коммерческого права. Актуальные проблемы науки и практики коммерческого права. СПб., 1995. С. 94. 2. Гражданско-правовой статус Центрального Банка РФ. 2.1 Проблема определения организационно-правовой формы Центрального банка РФ, как юридического лица. Общим признаком, характеризующим правовое положение Банка России, независимо от того, в каком качестве он выступает, осуществляя возложенные на него функции, является предоставленный ему Федеральным законом РФ от 26.04.1995 года №65-ФЗ «О внесении изменений и дополнений в Закон РСФСР «О Центральном банке (Банке России)» статус юридического лица. Однако ни данный Закон, определяющий что центральный Банк является юридическим лицом (статья 2), ни другие принятые после него федеральные законы не устанавливают для него организационно-правовой формы юридического лица. По разным мнениям, нашедшим отражение в юридической литературе, по своей организационно-правовой форме он представляет собой: унитарное предприятие; государственное учреждение; государственную корпорацию. Центральный банк – унитарное предприятие (доводы «за» и «против»). Существование данной точки зрения обусловлено некоторыми историческими предпосылками. Так, действовавшие до 1995 года Закон РСФСР от 02.12.1990 года № 394-1 «О Центральном банке РСФСР (Банке России)» и Устав Банка России, утвержденный Постановлением Президиума Верховного Совета РСФСР от 24.07.1991 года закрепляли за Банком России имущество на праве хозяйственного ведения. В результате были созданы Согласно статье 2 Закона о Центральном банке собственником имущества Банка является Российская Федерация. Однако собственник не финансирует Банк России, который не является бюджетной организацией и осуществляет свои расходы за счет собственных средств (пункт 2 статьи 2 Закона). Но как отмечает Гейвандов Я.А.: «Осуществление Банком России своих расходов за счет собственных средств вовсе не противоречит ст.ст.50 и 120 ГК РФ, так как согласно ст.298 ГК РФ: «если в соответствии с учредительными документами учреждению предоставлено право осуществлять приносящую доходы деятельность, то расходы, полученные от такой деятельности, и приобретенное за счет таких доходов имущество поступают в самостоятельное распоряжение учреждения и учитываются на отдельном балансе». Поэтому осуществление Банком России расходов за счет собственных средств не опровергает, а, наоборот, подтверждает, что из ныне существующих организационно-правовых форм ему, как и другим государственным органам, более всего соответствует государственное учреждение»11. Учреждение согласно пункту 2 статьи 120 ГК РФ отвечает по своим обязательствам, находящимися в его распоряжении денежными средствами, а при их недостаточности собственник имущества учреждения несет субсидиарную ответственность по долгам учреждения. Однако государство не отвечает по долгам Центрального банка, а Банк не отвечает по обязательствам государства, если иное не установлено федеральным законом (часть 5 статьи 2 Закона), на что указывает А.И.Муранов12. Центральный банк – государственная корпорация. В связи с внесением изменений в Федеральный закон от 12.01.1996 года № 7-ФЗ «О некоммерческих организациях» в литературе высказано мнение об отнесении Банка России к государственным корпорациям13. Ряд 11 Гейвандов Я.А. Какой Центральный Банк нужен Российской Федерации? //Государство и право. 1999. №8. С. 20. 12 Указанное соч. 13 Минин С.В. К вопросу о правовом статусе Центрального банка Российской Федерации// Деньги и кредит. 1999. № 11. положений Закона о Центральном банке корреспондирует нормам Закона «О некоммерческих организациях». Так, Банк России учрежден Российской Федерацией на основе имущественного взноса (имущество Госбанка СССР перешло к Банку России14), Банк России создан на основе Закона о Центральном банке, Банк не имеет членства, Банк в настоящее время не имеет уставных документов, — все это соответствует требованиям статьи 7.1 Закона «О некоммерческих организациях». Веским доводов против представленной точки зрения является то, что Центральный банк не является собственником, закрепленного за ним имущества, которое в соответствии со статьей 2 Закона о Центральном банке является собственностью Российской Федерации. Макарова Я.М. предлагает свое определение организационно-правовой формы Банка: «Банк России – государственная корпорация с особым конституционно-правовым статусом, учрежденная Российской Федерацией для осуществления защиты и обеспечения устойчивости рубля, наделенная исключительным правом эмиссии на территории Российской Федерации и осуществляющая свои функции независимо от органов государственной власти. Имущество, переданное Банку России, является его собственностью»15. Как видно, данное определение устраняет высказанное выше замечание относительно невозможности признания за Центральным банком статуса государственной корпорации. Подводя итог дискуссии необходимо отметить следующее. Принципиальным выводом является тот, что, Банк России, будучи наделенным властными полномочиями в сфере правления банковской системой не может являться коммерческой организацией, то есть организацией основной целью деятельности которой, в соответствии со статьей 50 ГК РФ, является извлечение прибыли. 14 Постановление Верховного совета РСФСР от 22.11.1991 года «О финансово-кредитном обеспечении экономической реформы» и реорганизации банковской системы РСФСР»// Ведомости съезда народных депутатов РСФСР и Верховного Совета РСФСР. 1991. № 48. Ст.1667. 15 Макарова Я.М. Проблемы правового положения Центрального Банка Российской Федерации как юридического лица. Ав-реф. М. 2001. В соответствии с действующим в настоящее время законодательством за Центральным Банком не может быть однозначно (без оговорок) признана никакая из вышерассмотренных организационно-правовых форм. Но ближе всех Центральный банк, именно в силу закрепленных за ним имущественных прав, подпадает под определение государственного учреждения. Определение же Центрального банка в качестве государственной корпорации потребует внесения соответствующих изменений в Закон о Центральном банке. 2.2 Определение имущественных прав Банка России в отношении закрепленного за ним имущества. Как представляется, одной из важнейших целей установления организационно-правовой формы Центрального банка, является определение имущественных прав Банка в отношении закрепленного за ним имущества, а также принципов наступления гражданско-правовой ответственности Центрального банка и возможности (или невозможности) ответственности Банка России по обязательствам Российской Федерации. Как отмечает Я.А.Гейвандов: «Все те особенности, которые установлены в Федеральном Законе «О Центральном банке РФ (Банке России)» в отношении закрепленного за ним имущества, в полной мере корреспондируют с соответствующими конституционными нормами»16. В соответствии с частью 4 статьи 214 ГК РФ, имущество, находящиеся в государственной собственности, закрепляется за государственными учреждениями во владение, пользование и распоряжение в соответствии с ГК 16 Гейвандов Я.А. Какой Центральный Банк нужен Российской Федерации?//Государство и право. 1999. №8. С. 22. 3. Двойственность правовой природы Банка России. 3.1 Дискуссия о соотношении публичных и частноправовых начал в сфере регулирования банковской деятельности в России. В настоящее время на страницах юридической литературы достаточно часто встречаются публикации, в основу которых положен тезис о чрезмерной централизации банковской системы в России и концентрации (монополизации) всей полноты власти в Банке России. Однако высказывается и совершенно противоположная точка зрения. Основная дискуссия сводится к следующему: сохранить ли в России централизованную банковскую систему, управляемую федеральными государственными органами, или передать часть государственных полномочий некоммерческим объединениям кредитных организаций. Здесь в очередной раз возникают проблемы соотношения публичных и частноправовых начал в сфере общественных отношений, включая экономические. Необходимо заметить, что проблемы публичного и частного в экономике вызывали интерес задолго до начала экономических преобразований в современной России. Например, известный русский ученый профессор И.А.Покровский, отнюдь не являвшийся сторонником усиления роли государства в жизни общества, в опубликованной в июне 1917 года работе подчеркивал сложность формулирования каких-либо однозначных выводов в пользу использования в экономике частного или публично правового метода государственного регулирования. Более того, по его мнению, «вопрос о перестроении экономических отношений по началам публично-правовой централизации только поставлен ХIХ веком на обсуждение; решение же его, очевидно, не есть дело сегодняшнего или завтрашнего дня». В то же время И.А.Покровский считал, что по мере развития общества в одной области — право частное сменяется публичным, в другой — публичное частным. Причем если «в области экономических отношений все более и более усиливается активное вмешательство государства, то, напротив, в старом вопросе о свободе религиозного исповедания торжествует противоположный принцип — принцип свободы и неприкосновенности…»18. Однако и в наше время проблемы соотношения публично-правовых и частноправовых начал в механизме регулирования экономических отношений в России окончательно не решены. Как и сто лет назад, упомянутые проблемы являются лишь предметом научных дискуссий. В результате в течение длительного времени не используются все те возможности регулирования денежно-кредитной сферы, которые могли бы быть основаны на разумном сочетании государственно-правовых, административных и гражданско-правовых форм, методов и средств. Такой подход позволил бы обеспечить соблюдение приемлемого баланса между общественными и частными интересами, создал бы больше предпосылок для стабилизации отечественной экономики и общества в целом. 3.2 Особенности правового статуса Центрального банка Российской Федерации. Правовой статус Банка России имеет свои особенности. С одной стороны, он является юридическим лицом (статья 2 Закона о Центральном банке) и может совершать определенные гражданско-правовые сделки с коммерческими банками и государством (бюджетом) (статьи 16 – 18 указанного закона). С другой – он же наделен широкими властными 18 Покровский И.А. Основные проблемы гражданского права. М., 1998. С. 44-48. полномочиями по управлению денежно-кредитной системой Российской Федерации (статьи 5, 10 – 14, 19 – 33 указанного закона). Таким образом, Банк России имеет двойственную правовую природу. Он одновременно является органом государственного управления специальной компетенции и юридическим лицом, осуществляющим хозяйственную деятельность. Осуществление Банком России хозяйственной деятельности и выполнение им одновременно административно-контрольных полномочий не происходит независимо друг от друга. Заключая гражданско-правовые сделки с коммерческими банками в целях реализации своего хозяйственного интереса и получения прибыли (продажа государственных облигаций, переучет векселей и т.д.), он, прежде всего, оказывает тем самым соответствующее целенаправленное воздействие на развитие системы кредитных учреждений и определяет кредитную политику в государстве. Условия, на которых заключаются такие сделки, вырабатываются Банком России в рамках общей государственной денежно-кредитной политики. По сути дела, управление денежно-кредитной системой РФ БР производит двумя способами: во-первых, с помощью властных предписаний, во-вторых, экономическими методами, то есть путем совершения различных сделок с коммерческими банками, другими организациями. Главной особенностью правового положения Банка России в настоящее время является то, что осуществление его административных прав и хозяйственной деятельности подчинено решению одной и той же задачи – управлению кредитной системой19. Выполнение абсолютно всех административных полномочий по управлению кредитной системой законодательство возложило только на ЦБ РФ. Законодательство предоставило Банку России право издавать нормативные акты по вопросам, отнесенным к их компетенции, обязательные 19 Ефимова Л. Правовая природа Центрального банка Российской Федерации// Хозяйство и право. 1994. № 5. С. 18. государства. Банк де Франс обладает исключительным правом кредитной и налично-денежной эмиссии. Аппарат Банк де Франс обеспечивает деятельность Комитета по банковской регламентации Комитета по кредитным учреждениям, в том числе готовит проекты решений указанных органов управления кредитной системой Франции, а после их утверждения воплощает в жизнь. Таким образом, система органов управления кредитными учреждениями Франции построена таким образом, чтобы соблюдалось своеобразное разделение властей, в котором Банк де Франс отведена роль исполнительного органа. Однако точку зрения Л.Г.Ефимовой разделяют не все ученые. Так Я.А.Гейвандов в своей статье указывает на то, что «практика рыночных реформ в стране показала, что многие общественно значимые задачи невозможно решать вне государственно-правового механизма. В особенности это касается денежно-кредитной сферы. Однако важно не переступить ту грань, за которой государственное регулирование переходит в свою противоположность – управление экономикой исключительно административными методами. В то же время необходимо проявлять крайнюю осторожность и не допустить полного перехода к гражданско- правовым средствам государственного воздействия на экономику»21. Тенденции, свидетельствующие о наличии такой «опасности», по мнению некоторых авторов, стали реальностью. Так, И.Л.Бачило отмечает: «В идеологии руководителей исполнительной власти заметно влияние установок на понимание государственного управления, государства в целом в качестве организации, реализующей определенный вид услуг. Отсюда ориентация на усвоение методов цивилистического характера структурами исполнительной власти. Такие институты, как лицензирование, регистрация, сертификация, становятся источником дохода, а не контроля, учета и регулирования. 21 Гейвандов Я.А. О соотношении публичных и частно-правовых начал в сфере регулирования банковской деятельности //Банковское право. 2001. № 1. С. 12. Получает жизнь модель государственной услуги, и государственный аппарат превращается в цивилистическую структуру»22. К.К.Лебедев также придерживается мнения о том, что существующая ныне в России банковская система является достаточно сложной и гибкой, адаптированной к требованиям современной рыночной экономики. При этом, по его мнению, существование банковской системы в ее нынешнем виде ни в коей мере не препятствует развитию гражданско-правовых отношений в банковской сфере, что подтверждается как общей картиной кредитно-расчетных правоотношений, так и выбранными произвольно фактами совершения отдельных кредитных сделок, пассивных и иных банковских операций, расчетно-кассового обслуживания граждан и организаций23. В условиях рыночного хозяйства центральные банки воздействуют на экономику с помощью инструментов учетной политики, политики минимальных резервов и политики открытого рынка. Таким способом они регулируют соотношение спроса и предложения кредитных ресурсов в целях обеспечения стабильности функционирования денежных и финансовых систем своих стран. Экономическая реформа, направленная на создание в РФ рыночного хозяйства, предопределила необходимость применения данных инструментов и ЦБ РФ. Однако неразвитость рыночных отношений и институтов в экономике России, преобладание в ней государственного (нерыночного) сектора существенно ограничили возможности полномасштабного использования подобного инструментария для реализации денежно- кредитной политики ЦБ РФ. Учитывая это, Банк России был вынужден сохранять прямой контроль за движением и распределением денежно- кредитных ресурсов в стране посредством централизованного кредита, 22 О некоторых актуальных проблемах административного права (По материалам «Лазаревских чтений»)/Государство и право. 1997. № 6. С. 8. 23 Лебедев К.К. Правовое регулирование банковской деятельности// Коммерческое право: Учебник. Под ред. В.Ф.Попондопуло, В.Ф.Яковлевой. СПб., 1998. С. 192. предоставляемого правительству и коммерческим банкам. В этом совмещении рыночных и нерыночных инструментов проявились особые условия переходного периода в реализации денежно-кредитной политики ЦБ РФ в 1992 года. На сегодняшний день централизованный кредит стал основным инструментом воздействия БР на денежную массу и экономику в целом. Первоначально предполагалось, что удорожание централизованного кредита ограничит возможности производителей и торговых посредников в накоплении избыточных товарных запасов и тем самым увеличит предложение товаров на рынке, стабилизирует товарные цены, заставит производителей решать свои финансовые проблемы за счет повышения эффективности производства и снижения себестоимости продукции. Однако эффективному использованию такого инструмента, как централизованный кредит, препятствует деформированная структура современной российской экономики, преобладание государственной собственности и вытекающее отсюда искажение экономической роли кредита, поступающего в государственный сектор. Кредиты, предоставляемые Банком России коммерческим банкам, также не выполняют в полной мере своей роли, так как высокий уровень инфляции и неопределенность экономической конъюнктуры способствуют использованию значительной их доли в сфере торговли, что затрудняет воздействие денежно-кредитной политики Банка России на развитие сферы производства. Интересна проблема подчиненности Банка России. В начале 90-х годов законодательство установило, что Банк России подотчетен Верховному Совету РФ и независим от распорядительных и исполнительных органов государственной власти при решении вопросов, входящих в компетенцию БР. Ранее главный банк государства и вся кредитная система подчинялись непосредственно правительству, органу исполнительной власти. Многие авторы тогда решительно высказывались за изменение подотчетности путем введения в «законодательный» орган управления кредитной системой министра финансов РФ. Заключение. Подводя итог рассматриваемой проблеме необходимо отметить следующее. Рассмотрение вопросов реформирования банковской системы в настоящее время идет по пути дальнейшего усиления властных командно- распорядительных полномочий Центрального банка РФ, в рамках действующего принципа независимости Центрального банка. Такая точка зрения имеет достаточное количество исторических предпосылок, поскольку именно в этом направлении шло развитие банковской системы России. Но с переходом к рыночной экономике, провозглашением принципа демократии, представляется, что развитие принципа жесткого государственного регулирования и контроля в банковской системе будет противоречить общим принципам гражданско-правового регулирования и тормозить дальнейшее развитие экономической системы Российской федерации. Банковская сфера как и любая другая отрасль экономики имеет свои особенности, но наличие этих особенностей не означает, что для регулирования правоотношений, возникающих в банковской системе и с участием банков, должны быть использованы какие-то особые, более жесткие методы правового регулирования. Преобладание методов административно-командного управления в банковской системе не обусловлено особенностями банковской сферы, а является наследием советского периода, от которого сейчас необходимо отказаться. Банковской отрасли права, как любой частноправовой отрасли, присущи диспозитивные методы управления, использование которых создаст дополнительные условия для развития банковской деятельности. Построение банковской системы на принципах саморегулирования, с использования диспозитивных методов управления уже нашло свое воплощение, например, в банковской системе США. Данный вывод не требует слепого копирования и переноса уже существующей в отдельно взятом государстве банковской системы на российскую почву. Но рассмотрение и применение отдельных принципов этой системы при проведении реформы в банковской сфере возможно и необходимо.

правовое положение. Филиалы, представительства иностранных юридических лиц»

ПРОГРАММА1. ООО, филиал, представительство с иностранными инвестициями: правовые аспекты и способы правовой защиты инвестиций иностранных участников.

2. Формирование уставного капитала иностранными участниками общества.

3. Органы управления ООО, участником которого является иностранное лицо (физическое или юридическое).

4. Защита интересов Общества и баланс интересов ООО и иностранного участника: отражение в Уставе: практические совет.

5. Налогообложение и система льгот для организаций с иностранными инвестициями в России: общая характеристика и практические советы.

6. Правовая защита интересов российской организации и интересов иностранных инвесторов: аспекты и судебная практика.

7. Филиал и представительство иностранной организации. Особенности и сложности. Понятие «обособленного подразделения» и особенности документооборота между «головной» компанией и филиалом (представительством).

8. Активы иностранной организации: товарные знаки и недвижимость. Аспекты регистрации и защиты.

9. Аккредитация представительств и филиалов: правовые аспекты, возможные проблемы и пути их разрешения.

10. Актуальные проблемы деятельности российских организаций с иностранным участником и филиала иностранной компании на территории Российской Федерации: обсуждение и решение проблем.

Ответы на вопросы. Разбор ситуаций

! Предварительная подготовка: Желательно заранее прислать наиболее острые и волнующие вопросы из тех, что будут освещаться на семинаре. Это сэкономит время и сделает семинар более практичным.

Методы и формы работы

Занятия проводятся в режиме интенсивного взаимодействия ведущего и участников. Используются работа в малых группах, мозговой штурм, наглядные материалы. Моделируются ситуации, в которых участники будут ощущать действие тех же факторов, с которыми они сталкиваются или могут столкнуться на работе. В ходе последующего обсуждения участники не только наблюдают, анализируют, делают выводы и получают необходимую теоретическую информацию, объясняющую их непосредственный практический опыт, но и соотносят с помощью ведущего свой имеющийся и полученный опыт и знания.

В стоимость входят кофе-паузы, раздаточные материалы, сертификат, др. Бесплатно содействуем в бронировании гостиницы для иногородних участников.

Чегринец Е.А. «Конституционно-правовой статус Центральных банков Европейского Союза»

КОНСТИТУЦИОННО-ПРАВОВОЙ СТАТУС ЦЕНТРАЛЬНЫХ БАНКОВ ЕВРОПЕЙСКОГО СОЮЗА

(НА ПРИМЕРЕ ЕВРОПЕЙСКОЙ СИСТЕМЫ ЦЕНТРАЛЬНЫХ БАНКОВ)

Автореферат диссертации на соискание ученой степени к.ю.н.

Москва – 2001

I. ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования. С принятием на всенародном референдуме Конституции Российской Федерации 1993 г. в российском праве получила закрепление абсолютно новая для него концепция — концепция независимого центрального банка. Впервые в российской истории п. 2 ст. 75 Конституции России закрепил, что Центральный Банк Российской Федерации (Банк России) в своей деятельности по защите и поддержанию стабильности рубля «независим от других органов государственной власти».

Однако, в российской науке до сих пор не сформировалась более или менее общепринятая точка зрения на место Центрального Банка в государственном механизме Российской Федерации и на содержание концепции независимого центрального банка.

Представляется, что при формировании конституционной концепции роли и места Центрального Банка среди других органов государственной власти России, важнейшим аспектом которой является его конституционно закрепленная независимость, необходимо учитывать мировой опыт, который поможет определить содержание и основные элементы этой концепции.

Договор о Европейском Союзе, принятый в 1992 г., содержит в себе положения, направленные на создание Экономического и Валютного Союза (ЭВС) в рамках Европейского Союза. ЭВС предполагает не только высокую степень экономической интеграции, но и создание единой европейской валюты и Европейской Системы Центральных Банков. Она состоит из Европейского Центрального Банка и национальных центральных банков государств-членов ЕС. Ст. 108 и ст. 109 Договора об учреждении Европейского Сообщества, являющегося составной частью Договора о Европейском Союзе, предусматривают, что и Европейский Центральный Банк, и центральные банки государств-членов ЕС должны быть независимыми.

Дополнительный интерес Европейской Системе Центральных Банков придает и тот факт, что это образование будет определять и осуществлять единую кредитно-денежную политику на территории государств-членов ЕС, перешедших на единую валюту, а также управлять единой валютой. Таким образом, впервые в истории эти традиционные полномочия суверенных государств переданы от национальных иным органам.

Степень изученности поставленных в диссертационном исследовании вопросов в российской науке конституционного права в настоящее время представляется явно недостаточной, что связано как с новизной тенденции конституционализации центральных банков, так и с высоким динамизмом и сложностью интеграционных процессов в ЕС.

<…>

В соответствии с итогами проведенного исследования и выводами из него на защиту выносятся следующие положения:

1. В настоящее время в конституционном праве проявилась тенденция правовой институционализации центральных банков в основных законах и закрепления непосредственно в конституциях основ правового статуса центральных банков.

Конституционные основы правового статуса центральных банков носят системный характер и включают следующие элементы: цели создания центрального банка; основные задачи и функции центрального банка; порядок формирования руководящих органов центрального банка; срок полномочий руководящих органов центрального банка; отдельные, имеющие основополагающее значение для государства и общества предметы ведения и полномочия центрального банка; взаимоотношения центрального банка с парламентами и другими органами государственной власти.

2. Наряду с тенденцией закрепления основ правового статуса центральных банков, отчетливое выражение в конституциях последнего поколения получает тенденция конституционного провозглашения независимости центральных банков. Это приводит к усложнению и детализации конституционно-правовых средств обеспечения независимости центральных банков, что обуславливает конституционное закрепление основных компонентов независимости центральных банков, а их подотчетности, как формы демократического контроля.

3. Европейская Система Центральных Банков по своей сущности представляет собой иерархическую комплексную систему отношений, складывающихся между Европейским Центральным Банком и центральными банками государств-членов ЕС по поводу достижения целей и задач, поставленных перед Европейской Системой Центральных Банков. Главенствующая роль в этих отношениях принадлежит Европейскому Центральному Банку.

4. Европейский Центральный Банк является органом, обладающим всеми признаками независимого центрального банка. Он определяет и осуществляет единую денежную политику во всех государствах-членах ЕС, перешедших на третий этап Экономического и Валютного Союза, и осуществляет денежную эмиссию.

Европейский Центральный Банк является центральным банком с чрезвычайно высокой степенью независимости, элементы которой закреплены в нормативных актах, носящих конституционно-правовой характер. Важнейшими конституционно-правовыми средствами обеспечения независимости этого центрального банка являются следующие пять принципов: целевая автономия; функциональная автономия; институционально-финансовая автономия; личная автономия; юридическая автономия.

5. Центральные банки государств-членов ЕС, которые перешли на третий этап Экономического и Валютного Союза, в настоящее время юридически находятся в подчиненном положении по отношению к Европейскому Центральному Банку. Это выражается в возложении на Европейский Центральный Банк ряда функций, принадлежавших ранее центральным банкам государств-членов ЕС, а также в том, что такие центральные банки государств-членов ЕС должны осуществлять свою деятельность под руководством и в соответствии с указаниями руководящих органов Европейского Центрального Банка.

6. Последнее пятилетие привело к гармонизации такого элемента конституционно-правового положения центральных банков государств-членов ЕС, как целевая автономия. Такая гармонизация была вызвана необходимостью привести правовое положение таких центральных банков в соответствие с положениями статей 108 и 109 Договора.

В то же время можно отметить тенденцию существенного усиления функциональной автономии центральных банков тех государств-членов ЕС, которые перешли на третий этап Экономического и Валютного Союза, от органов власти таких государств. Одновременно сэтим, у таких центральных банков отсутствует функциональная автономия по отношению к Европейскому Центральному Банку.

<…>

П. СОДЕРЖАНИЕ РАБОТЫ

Структура работы обусловлена поставленными перед ней целями. Диссертационное исследование состоит из введения, трех глав, заключения и приложения.

Во введении обосновывается актуальность избранной темы, определяются цель и предмет исследования, его теоретическая, нормативно-правовая и информационная основа, указывается научная новизна и практическая значимость диссертации, формулируются положения, выносимые диссертантом на защиту.

Первая глава «Конституционно-правовой статус центральных банков современных государств (сравнительно-правовой анализ)» посвящена анализу конституционно-правового регулирования правового положения центральных банков зарубежных стран. В данной главе обстоятельно исследуется вопрос о характере, формах и содержании процесса конституционализации центральных банков. Особое внимание в этой главе уделено изучению причин возникновения, структуре и методам конституционно-правового регулирования такого элемента правового статуса многих центральных банков в зарубежных странах, как их независимость.

Глава начинается рассмотрением первом параграфе первой главы вопроса проблемы правовой дефиниции центральных банков и их функций.

После анализа целого ряда определений понятия «центральный банк», предложенных российскими и зарубежными исследователями, автор выделил несколько характерных черт, свойственных подавляющему большинству центральных банков. Во-первых, центральный банк является особым органом государственной власти для которого свойственно сочетание публично-правовых и частноправовых аспектов. Другой характерной чертой центральных банков являются присущие центральным банкам специфические властные функции.

Объем этих функций определяется различными учеными по-разному. Автор выделяет следующие функции, наличествующие у всех центральных банков:

1) проведение кредитно-денежной политики государства;

2) функция обеспечения стабильности национальной банковской системы;

3) функция контроля за деятельностью кредитно-банковских учреждений;

4) эмиссионная функция;

5) функция банка правительства;

6) функция организации и контроля за обеспечением функционирования системы платежей.

Выделив основные черты и функции, характерные для центральных банков, во втором параграфе первой главы автор подробно рассмотрел тенденцию конституционализации правового положения центральных банков. Утверждая, что законодательное закрепление правового положения, целей, функций и структуры центрального банка характерно для всех государств, в которых существуют центральные банки, диссертант отмечает, что для некоторых из них свойственно и конституционно-правовое регулирование тех или иных элементов правового положения центральных банков. Проведенное автором исследование показывает, что на март 2000 г. по меньшей мере 54 конституции содержали положения, регулирующие те или иные элементы правового статуса центральных банков, включая основные законы таких государств, как Россия, Украина, Швеция, Финляндия, Великобритания, ФРГ, Португалия, Кипр, Босния и Герцеговина, ЮАР, Намибия, Нигерия, Аргентина, Филиппины, Парагвай, Бразилия, Эквадор, Хорватия, Эфиопия, Эритрея, Мексика и Польша. Таким образом, те или иные элементы правового положения более, чем четверти центральных банков мира закреплены в конституциях соответствующих государств.

Тот факт, что не менее 36 из них были приняты в период с 1990 по 2000 год, и не менее, чем в 10, соответствующие положения конституций были в той или иной степени изменены в тот же период, а еще не менее 5 были приняты между 1980 и 1989 годами, показывает, что, несмотря на то, что впервые попытки конституционно-правового регулирования центральных банков имели место в первой половине и в середине двадцатого века, именно тенденции развития конституционного права последних двух десятилетий позволяют нам говорить о тенденции конституционализации центральных банков.

Это явление было отмечено целым рядом видных отечественных и зарубежных ученых-конституционалистов. Появление такого нового объекта конституционно-правового регулирования, как правовое положение центральных банков не является чем-то необъяснимым. По мере развития центральных банков усиливается та роль, которую играют эти институты в жизни общества и государства и, в частности, в сфере экономики. А изменение экономического базиса называется некоторыми учеными одной из причин усложнения конституционного регулирования.

Объем правового регулирования центральных банков, закрепленный в конституциях различных государств, является разным. Целый ряд конституций просто называет в том или ином контексте сам факт существования центрального банка. Такой минимальный подход в целом не типичен для конституционно-правового регулирования правового положения центральных банков. Большинство конституций, регламентирующих вопросы, связанные с центральными банками, не только предусматривают нормы, либо закрепляющие факт существования центрального банка, либо требующие его образования, но и предусматривают форму нормативного акта, в котором должно закрепляться правовое положение центрального банка.

Важнейшим аспектом правового положения центральных банков, который достаточно часто подлежит конституционно-правовому регулированию, является определение цели деятельности центрального банка. Цель деятельности может определяться как прямо, так и путем указания на то, что за осуществление определенной деятельности центральный банк несет ответственность. Большинство конституций считают такой целью борьбу с инфляцией.

Кроме того, конституции уделяют большое внимание полномочиям и функциям центральных банков. К таким функциям, закрепленным на конституционно-правовом уровне относятся: эмиссионная функция, функция по осуществлению, а иногда и определению, денежной политики государства; а также надзорная функция центральных банков.

Другим аспектом конституционно-правового положения центральных банков, который достаточно часто регулируется конституциями, является система руководящих органов центральных банков. При этом конституции могут просто перечислять такие высшие органы, но могут и более подробно останавливаться на их полномочиях, требованиях к квалификации, сроку полномочий и порядке назначения их членов.

В этом ряду одним из самых распространенных аспектов конституционно-правового положения центральных банков, который подробно регулируется значительным числом конституций, является вопрос о назначении высших должностных лиц центральных банков. Существует несколько вариантов формирования руководящих органов центральных банков, определенных в различных конституциях.

Прежде всего, в ряде государств руководящие органы центральных банков назначаются парламентами соответствующих государств.

Другим вариантом является их назначение главами государств или главами исполнительной власти соответствующих государств.

Третьим вариантом является принятие совместного решения, как органом законодательной власти, так и главой государства. Обычно в этом случае кандидатуры на замещение постов в руководящих органах центральных банков одобряются парламентом, а вслед за этим утверждаются главой государства.

Еще один существенный аспект правового положения центральных банков, все чаще закрепляется конституционным правом. Это -независимость центральных банков. Естественно, что не все центральные банки являются независимыми, однако в силу целого ряда экономических и правовых причин в настоящее время многие государства учредили независимые центральные банки. Цели появления независимых центральных банков, структура и конституционно-правовые гарантии независимости центральных банков исследованы в третьем параграфе первой главы диссертационного исследования.

Рассмотрев основные экономические и правовые причины появления независимых центральных банков автор приходит к выводу, что ограничение полномочий правительства путем создания независимого от него центрального банка вполне вписывается в теорию ограниченной власти, являющуюся, как известно, основой теории разделения властей.