Поток денежных средств: Что такое денежный поток, что он показывает. Как определить денежный поток компании в отчете

Что такое денежный поток, что он показывает. Как определить денежный поток компании в отчете

Из отчёта о движении денежных средств инвесторы делают выводы о денежных потоках (Cash Flow) от указанных видов деятельности, которые показывают, какая сумма от определённого вида деятельности осталась в итоге в компании за отчётный период. Соответственно, разделяют операционный денежный поток, денежный поток от инвестиционной деятельности и денежный поток от финансовой деятельности. Причём данные потоки могут быть как положительными (приносить деньги в компанию), так и отрицательными (представлять из себя затратные статьи).

Если посмотреть представленную отчётность «Магнита», то видно, что денежный поток от операционной (Cash Flow from Operation (CFO)) деятельности составил 858 350 тыс. долл. США. Денежный поток от инвестиционной деятельности (или Cash Flow from Investing (CFI)) составил747 693 тыс. долл. США, а денежный поток от финансовой деятельности (или Cash Flow from Financial (CFF)) составил −43 254 тыс. долл. США.

долл. США.

Исходя из представленных чисел, можно вычислить показатель чистого денежного потока компании (Net Cash Flow (NCF)), который будет равен сумме трех ранее описанных денежных потоков: операционного, инвестиционного и финансового. То есть в нашем случае — равного 858 350 + (-747 693) + (-43 254), что составит 67 403 тыс. долл. США.

Выделяют также свободный денежный поток компании (или Free Cash Flow (FCF)), причём его наиболее используемая инвесторами вариация называется «свободный денежный поток фирмы» (или Free Cash Flow Firm (FCFF)) и используется для оценки привлекательности компании инвесторами с точки зрения генерируемых свободных денежных средств.

Как определить свободный денежный поток компании? FCFF вычисляется как разность между NCF (67 403 тыс. долл. США) и CapEx (Capital Expenditure — капитальными затратами). Величина CapEx определяется из отчёта о движении денежных средств как сумма значений граф отчёта об инвестиционной деятельности «Приобретение основных средств» — 743 021 тыс. долл. США и «Приобретение нематериальных активов» — 8 535 тыс. долл. США. CapEx «Магнита» равен 751 556 тыс. долл. США. Соответственно, FCFF равен разности представленных показателей 67 403 тыс. долл. США — 751 556 тыс. долл. США, что составляет −684 153 тыс. долл. США.

долл. США и «Приобретение нематериальных активов» — 8 535 тыс. долл. США. CapEx «Магнита» равен 751 556 тыс. долл. США. Соответственно, FCFF равен разности представленных показателей 67 403 тыс. долл. США — 751 556 тыс. долл. США, что составляет −684 153 тыс. долл. США.

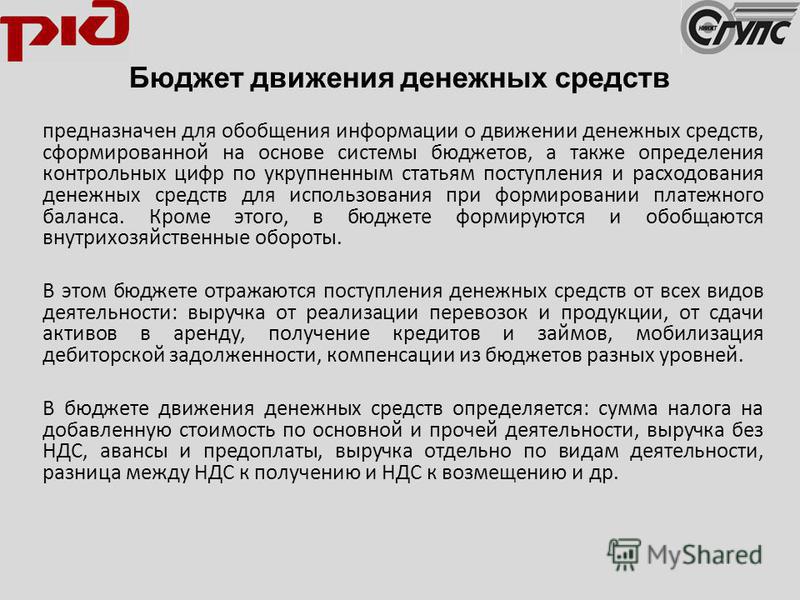

Прямой и косвенный методы анализа движения денежных средств

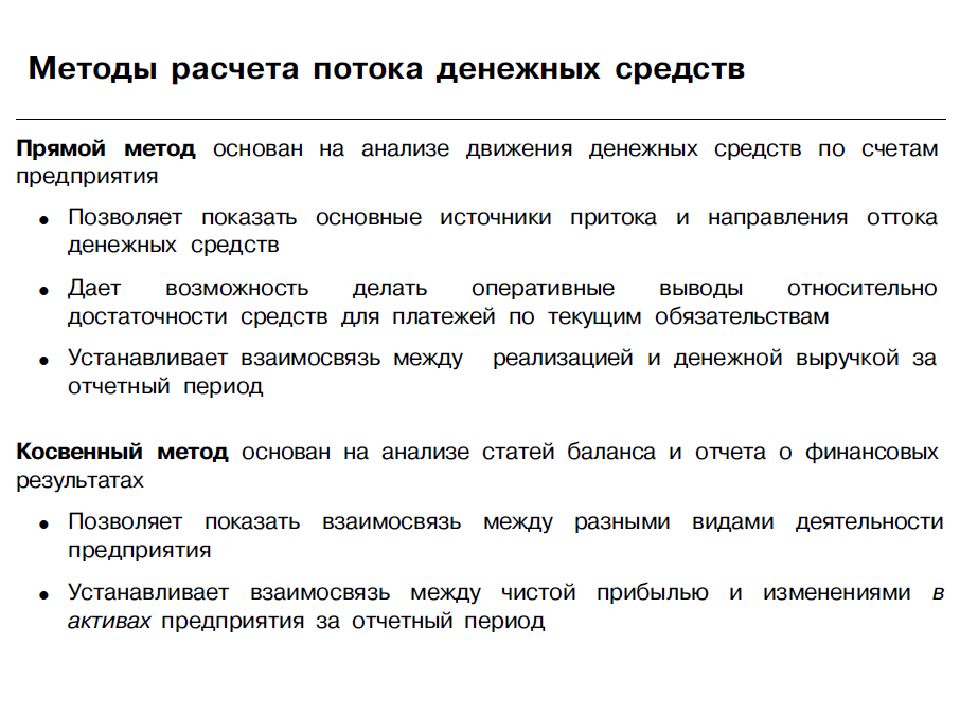

Логика анализа движения денежных средств достаточно очевидна – необходимо выделить (по возможности) все операции, затрагивающие движение денежных средств. В мировой учетно-аналитической практике применяют, как правило, прямой и косвенный методы анализа движения денежных средств.

Разница между ними заключается в последовательности процедур определения величины потоков денежных средств в результате текущей деятельности.

Прямой метод основан на исчислении положительного денежного потока (притока), складывающегося из выручки от реализации продукции, работ и услуг, авансов полученных и др., и отрицательного денежного потока (оттока), связанного с оплатой счетов поставщиков, возвратом полученных краткосрочных ссуд и займов и др. , при этом исходным элементом является выручка.

, при этом исходным элементом является выручка.

Косвенный метод основан на идентификации и учете операций, связанных с движением денежных средств, и других статей баланса, а также на последовательной корректировке чистой прибыли, при этом исходным элементом является прибыль.

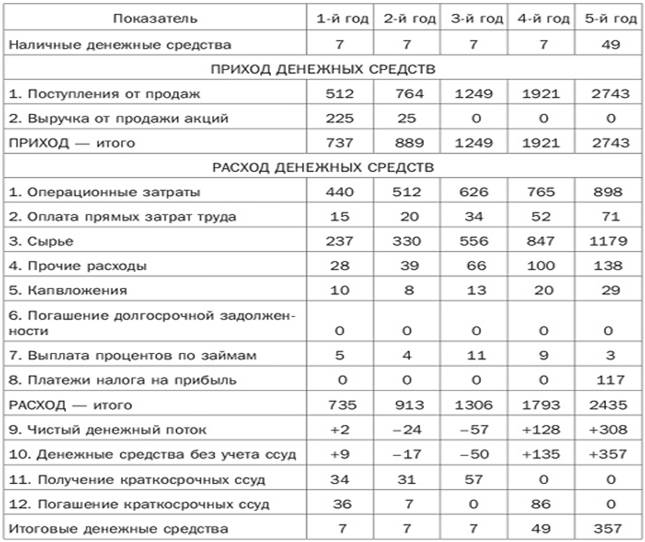

Прямой метод анализа движения денежных средств предполагает учет движения денежных потоков за данный период в качестве разницы поступлений и платежей (табл. 2.1).

Таблица 2.1. Учет движения денежных средств прямым методом.

|

Показатель |

Период |

||

|

1 |

2 |

3 |

|

|

1. Остаток денежных средств на начало периода |

|||

|

2.

|

|||

|

3. Платежи, в том числе

|

|||

|

4. Денежный поток (поступления — платежи) |

|||

|

5. |

|||

Косвенный метод анализа движения денежных средств. При анализе движения денежных средств косвенным методом выделяют потоки денежных средств от основной, инвестиционной и финансовой деятельности. Основной компонент анализа потока денежных средств от основной деятельности – чистая прибыль (см. табл. 2.2).

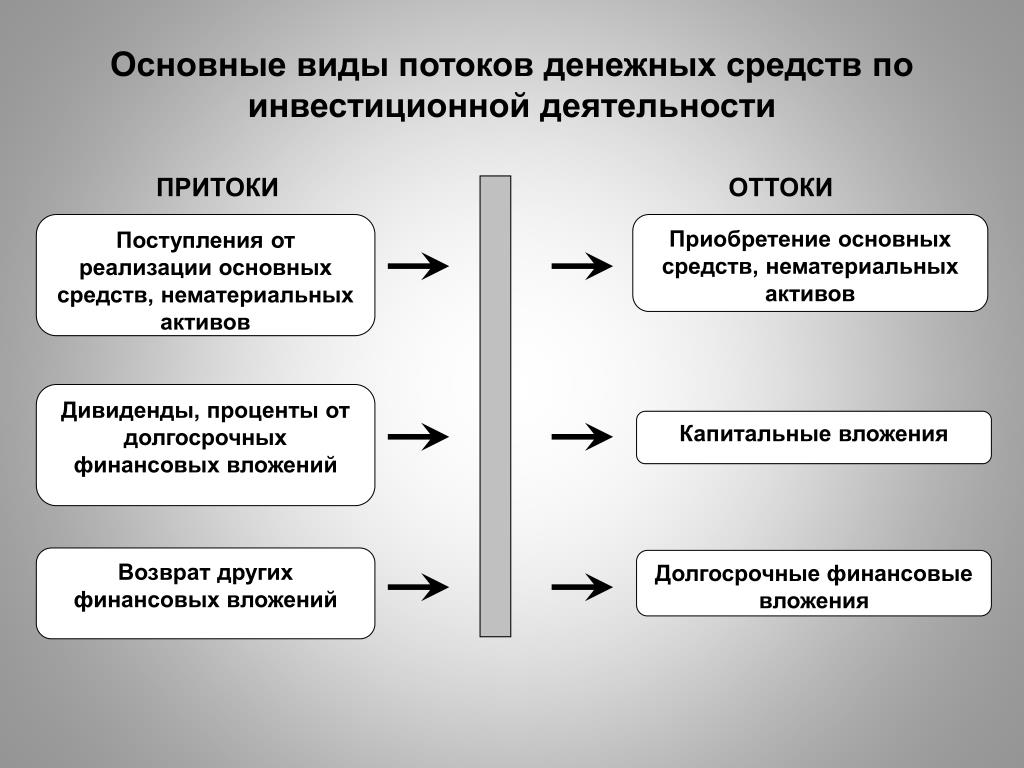

Величина потока денежных средств корректируется на величину амортизации, а также на ряд статей баланса — увеличения кредиторской задолженности, уменьшения дебиторской задолженности, уменьшения запасов и затрат. Основной компонент анализа потока денежных средств от инвестиционной деятельности – инвестиции. К финансовой деятельности относятся получение и погашение кредитов, выпуск акций. Как правило, краткосрочное инвестирование в ценные бумаги и получение дохода также относят к финансовой деятельности.

Таблица 2.2. Учет движения денежных средств косвенным методом.

|

Движение денежных средств |

Период |

||

|

1 |

|

3 |

|

|

Текущая (основная деятельность) |

|||

|

Увеличение (источники денежных средств): |

|||

|

|||

|

Денежный поток от основной деятельности |

|||

|

Инвестиционная деятельность |

|||

|

|||

|

Денежный поток от инвестиционной деятельности |

|||

|

Финансовая деятельность |

|||

|

|||

|

Денежный поток от финансовой деятельности |

|||

|

ИТОГО денежный поток |

|||

|

Денежные средства на начало периода Денежные средства на конец периода |

|||

В табл. 2.3 приведено сравнение прямого и косвенного методов анализа ДДС. Прямой метод анализа ДДС – более привычная форма для российских предприятий.

2.3 приведено сравнение прямого и косвенного методов анализа ДДС. Прямой метод анализа ДДС – более привычная форма для российских предприятий.

Таблица 2.3. Сравнение методов анализа движения денежных средств.

|

Прямой метод |

Косвенный метод |

|

|

Достоинства |

Возможна модификация под потоки различных платежных средств |

Ориентация на управление капиталом. Связан с балансом, рассчитывается через изменение статей баланса |

|

Недостатки |

Не видны задолженности |

Невозможно рассчитать по балансу при осуществлении взаимозачетных и бартерных платежей |

Денежные потоки, полученные с помощью прямого и косвенного методов, эквивалентны.

Обратим внимание, что расчеты движения денежных средств прямым и косвенным методами не зависят от учетной политики предприятия. Метод списания затрат в учетной политике предприятия (LIFO, FIFO, средневзвешенная) влияет на порядок изменения незавершенного производства, но не влияет на учет движения капитала.

Пример составления кэш-фло косвенным методом по МСФО.

Пример консолидации кэш-фло по МСФО для группы, компании которой работают в разных иностранных валютах.

Свободный денежный поток (Free Cash Flow). Что это такое и как его считать

Почти все компании в презентации к финансовым результатам за отчетный период указывают такой важный показатель, как «свободный денежный поток». Понимание принципов его расчета и того, для чего он используется, необходимо каждому инвестору.

Что такое FCF

Согласно определению FCF (Free Cash Flow) представляет собой денежные средства за определенный период, которыми компания располагает после инвестиций на поддержание или расширение своей базы активов (Capex). Это измерение финансовых показателей и здоровья компании.

Это измерение финансовых показателей и здоровья компании.

Существует два типа свободного денежного потока: свободный денежный поток для фирмы (FCFF) и свободный денежный поток для акционеров (FCFE).

Свободный денежный поток (FCF) — это денежные потоки, доступные всем инвесторам в компании, включая акционеров и кредиторов.

Данный показатель не является стандартизированным бухгалтерским показателем, т.е. вы не сможете найти его в отчетности компании. Менеджмент компании может рассчитывать FCF отдельно и использует его для наглядности финансового положения компании. Чаще всего подсчитанный FCF можно найти в презентациях компании, пресс-релизе или анализе руководством финансового состояния и результатов деятельности компании (MD&A).

Существует 3 основных метода расчета FCF

Выбор способа расчета зависит от того, насколько глубоко вы хотите проанализировать денежные потоки компании и на каких данных производится расчет показателя (исторических или прогнозных).

1 способ — самый простой, рассчитанный на первичную оценку денежных потоков компании по фактическим данным:

FCF = Чистые денежные потоки, полученные от операционной деятельности — капитальные затраты (Capex).

То есть из полученных за период денег от основной деятельности мы вычитаем капитальные затраты на поддержание или расширение производства.

Рассчитаем свободный денежный поток за I квартал 2018 г. на примере компании «Северсталь».

Все значения расчета мы можем взять из отчета о движении денежных средств компании.

Капитальные затраты мы можем найти в отчете об инвестиционной деятельности. В данном случае они складываются из двух статей — Приобретение основных средств + приобретение нематериальных активов.

(В скобках подписана цифра, соответствующая строке в отчетности выше).

2 способ — более сложный, который более подробно раскрывает причины изменения свободного денежного потока:

FCF = EBITDA — налог на прибыль уплаченный — капитальные затраты (Capex) — изменения в оборотном капитале (NWC, Net working capital change)

То есть «грязный показатель» денежного потока (EBITDA) мы очищаем от налогов и изменения в оборотном капитале. Обратите внимание, что для расчета берутся именно фактически уплаченные налоги на прибыль, которые отражается в отчете о движении денежных средств компании. Это обусловлено тем, что FCF показывает реальные деньги, которые остаются в компании, в то время как уплаченные и бумажные налоги могут расходиться в несколько раз.

Обратите внимание, что для расчета берутся именно фактически уплаченные налоги на прибыль, которые отражается в отчете о движении денежных средств компании. Это обусловлено тем, что FCF показывает реальные деньги, которые остаются в компании, в то время как уплаченные и бумажные налоги могут расходиться в несколько раз.

Что касается изменения в оборотном капитале, то каждый период компания должна поддерживать чистые оборотные активы, чтобы заниматься своей операционной деятельностью. Если она захочет увеличить выручку, она вынуждена будет увеличивать оборотный капитал, что в свою очередь требует привлечение дополнительных денежных средств из операционного потока на приобретение дополнительных активов.

Изменение в оборотном капитале также берется из отчета о движении денежных средств, тем не менее, компании не всегда его приводят в нем. Тогда мы можем посчитать NWC change самостоятельно из баланса компании, путем подсчета изменений оборотных активов и обязательств относительно предыдущего периода.

Расчет FCF вторым способом для компании «Северсталь»:

Получился результат больше, чем в первом случае. Не забываем, что EBITDA может содержать неденежные статьи, на которые необходимо корректировать свободный денежный поток.

3 способ подобен второму методу, но используется для прогнозных целей:

FCF = EBIT*(1-tax) + амортизация — капитальные затраты — изменения в оборотном капитале

Данный метод отличается от предыдущего исключительно учетом налогов. Поскольку он используется в целях прогнозирования, мы не знаем какими будут реально уплаченные налоги. Тогда в рамках метода используется эффективная средняя налоговая ставка (tax), рассчитанная на исторических данных.

Перечисленные формулы — это базовые формулы в классическом понимании. На практике расчет FCF корректируется разовые или неденежные статьи. Примерами могут служить вычеты, связанные с поступлениями в пенсионный фонд компании, или покупка других бизнесов (она не является частью капитальных затрат).

Таким образом, для каждой фирмы необходимо модернизировать стандартные формулы, чтобы учесть все моменты, связанные с компанией, а также страновыми или отраслевыми особенностями.

В презентации компании «Северсталь» можно найти подробный расчет показателя FCF:

Менеджмент компании отклоняется от классической формулы и вычитает выплаченные проценты (interest paid), а также прочие корректировки (other adjustments). Таким образом, в теоретическом понимании это больше похоже на показатель FCFE, о котором мы поговорим дальше.

Зачем нужен показатель FCF

Теперь давайте разберемся, зачем всем так нужен этот показатель FCF и почему большинство западных компаний привязывают дивидендные выплаты именно к нему.

Свободный денежный поток отражает ту сумму денег, которые зарабатывает компания от операционной деятельности. В отличие от прибыли FCF показывает, насколько компания умеет генерировать денежные потоки (исключает бумажные доходы), которые могут быть направлены на следующие цели:

1. Выплата дивидендов

Выплата дивидендов

2. Выкуп акций с биржи (Buyback)

3. Погашение долга

4. Сделки M&A, скупка непрофильных активов

5. Сбережение денег на балансе

Напомним, один из способов оценки справедливой стоимости компании — это модель DCF (дисконтированных бедующих денежных потоков компании). То есть FCF и его динамика определяет рыночную стоимость акций компании, поскольку чем значительней денежные потоки, тем больше оснований у инвесторов рассчитывать на большие дивиденды (существуют исключения).

Тем не менее, многие компании придерживаются последнего варианта, поскольку боятся, что, если начнут увеличивать дивидендные выплаты, то в скором времени столкнуться с проблемами ликвидности.

Не стоит думать, что FCF это западный показатель, не пригодный для российских реалий. Он является концептуальным, и его смысл не теряется ни при каких обстоятельствах. Однако, если компания отчитывается только по РСБУ, рассчитать его будет гораздо сложнее.

Показатель FCFE (Free cash flow to equity)

FCFE — это разновидность свободного денежного потока, который показывает сколько от FCF приходится на акционеров. Это значение достаточно условная оценка, поскольку акционеры получают лишь дивиденды.

Это значение достаточно условная оценка, поскольку акционеры получают лишь дивиденды.

Основное различие между FCFF и FCFE заключается в том, что из FCFF вычитается часть денег, принадлежавшая кредитором. Формула данного показателя выглядит следующим образом:

FCFE = FCF — проценты уплаченные — (долг погашенный за период — долг выпущенный за период)

То есть, если компания нарастила долг за период, то она увеличила свободный денежный поток, которым могут распоряжаться акционеры. Показатель FCFE показывает сумму денег за период, которые акционеры могут использовать для своих нужд (выплата дивидендов, buyback) без вреда для операционной деятельности компании.

Уплаченные проценты мы также можем найти в отчете о движении денежных средств. Изменение долга находится либо в разделе финансовой деятельности ОДДС, либо отражается как изменение суммарного долга из баланса компании к предыдущему периоду.

Для компании «Северсталь» показатель FCFE равен:

Однако показатель свободного денежного потока, приходящегося на акционеров, имеет свои недостатки:

1. FCFE гораздо волатильней во времени, а следовательно менее предсказуем в финансовом моделировании.

FCFE гораздо волатильней во времени, а следовательно менее предсказуем в финансовом моделировании.

2. Большое значение на показатель FCFE оказывает изменение долга за период. Проблема в том, что чаще всего компания не может использовать долг в любых целях (за исключением кредитных линий). Обычно существуют жесткие условия, которые ограничивают менеджмент компаний использовать привлеченные деньги, например, для выплаты дивидендов. В противном случае кредиторы имеют право вето.

Хоть показатель FCFE является больше теоретическим, но он также полезен как FCFF для анализа финансовой деятельности компании.

Открыть счет

БКС Брокер

Понятие денежного потока – Управление денежным потоком предприятия

Автор admin На чтение 3 мин.

Осуществление практически всех видов финансовых операций предприятия генерирует определенное движение денежных средств в форме их поступления или расходования. Это движение денежных средств функционирующего предприятия во времени представляет собой непрерывный процесс и определяется понятием «денежный поток».

Понятие «денежный поток» широко используется в теории и практике экономики, поэтому весьма важным является его однозначное толкование экономистами различных специализаций.

Международной системе финансовой отчетности (МСФО) по бухгалтерскому учету, по отчету о движении денежных средств, дается понятие денежного потока.

Денежные потоки – это приходы и выбытие денежных средств и их эквивалентов.

Однако данное понятие носит относительно узкий смысл, так как его используют пользователи финансовых отчетов. Специалисты по финансовому менеджменту дают более широкое понятие денежному потоку.

Ю. Бригхем дает такое определение: «Денежный поток – это фактически чистые денежные средства, которые приходят в фирму (или тратятся ею) на протяжении определенного периода».

Данная формулировка непосредственно связана с оценкой целесообразности осуществления капитальных вложений, т.е. с учетом чистого денежного потока.

Автор определяет его по следующей модели: Чистый денежный поток = Чистый доход + Амортизация = Доход на капитал

И. А. Бланк формулирует определение денежного потока:

«Денежный поток (cash-flow) – основной показатель, характеризующий эффект инвестиций в виде возвращаемых инвестору денежных средств. Основу денежного потока по инвестициям составляет чистая прибыль и сумма амортизации материальных и нематериальных активов».

Такие авторы, как Р. А. Брейли и С. С. Майерс предлагают определить поток денежных средств следующим образом:

«Поток денежных средств от производственно-хозяйственной деятельности определяется вычитанием себестоимости проданных товаров, прочих расходов и налогов из выручки от реализации».

Дж. К. Ван Хорн отмечает:

«Движение денежных средств фирмы представляет собой непрерывный процесс. Для каждого направления использования денежных фондов должен быть соответствующий источник.

В широком смысле: активы фирмы представляют собой чистое использование денежных средств, а пассивы и собственный капитал – чистые источники».

Таким образом, денежный поток – это совокупность распределенных во времени поступлений и выплат денежных средств в результате реализации какого-либо проекта или функционирования того или иного вида активов. Денежные потоки представляют собой хозяйственные связи в деятельности предприятия во всех его аспектах.

Эффективное управление денежными потоками предприятия – это обеспечение финансового равновесия и финансового профицита (излишка) в процессе развития предприятия путем сбалансирования объемов поступления и расходования денежных средств и их синхронизации во времени.

Литература:

- Бланк И.А. Финансовый менеджмент: учеб. курс. – 2-е изд. перераб. и доп. – К.: Эльга, Ника-Центр, 2005.

- Бочаров В.В. Управление денежным оборотом предприятий и корпораций. – М.: Финансы и статистика, 2002.

- Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: Финансовая статистика, 2003.

- Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие; под ред. А.Н. Ильченко / Иван. гос. хим.- технол. ун-т. – Иваново, 2008.

Сорокина Е.М. Анализ денежных потоков предприятия: теория и практика в условиях реформирования российской экономики. – М.: Финансы и статистика, 2004.

Потоки денежных средств — Cash Flows, CF

Потоки денежных средств (Cash Flows) – это приток и отток денежных средств. Разница между притоком (поступлением) и оттоком (расходованием) денежных средств образует чистый денежный поток (Free Cash Flow), который может быть положительным или отрицательным.

Инвестиции в акции США и IPO

- Выберите идею. Эксперты уже отобрали лучшие

- Составьте портфель из акций

- Попробуйте с $10

Потоки денежных средств группируются в отчете о движении денежных средств (Cash Flow Statement) по трем направлениям от текущей (операционной), инвестиционной и финансовой деятельности компании:

- Денежный поток от операционной деятельности (Cash Flow From Operating Activities, CFO).

Отражает способность компании получать прибыль от своей основной деятельности.

Отражает способность компании получать прибыль от своей основной деятельности.

- Денежный поток от инвестиционной деятельности (Cash Flows From Investing Activities, CFI). Показывает, какой объем денежных средств реинвестируется в бизнес в виде капитальных затрат (Capital Expenditures), а какой идет на вложения в финансовые инструменты и другие компании.

- Денежный поток от финансовой деятельности (Cash Flows From Financing Activities, CFF). Фиксирует изменения, которые произошли в структуре и стоимости капитала: платились ли дивиденды и за счет каких средств; выкупались ли акции с рынка или выпускались, снизился или возрос объем заемных средств.

Результатом отчета о движении денежных средств является разница между притоком и оттоком наличности – чистый денежный поток (Net Cash Flow, NCF). Величина Net Cash Flow может быть положительной или отрицательной (указывается в круглых скобках).

Отчет о движении денежных средств (Cash Flow Statement)

Пример отчета о движении денежных средств (Cash Flow Statement) с сайта Finance. yahoo. Отток денежных средств указывается в круглых скобках:

yahoo. Отток денежных средств указывается в круглых скобках:

Прибыль от текущей деятельности является источником (притоком) денежных средств; убытки означают отток денежных средств из бизнеса.

Прирост активов любого рода подразумевает расходование (отток) денежных средств; сокращение инвестиций в активы является их источником.

Получение кредитов и займов или дополнительная эмиссия акций являются источником денежных средств.

Обслуживание долга, выплата дивидендов и прочие расчеты с кредиторами и собственниками компании приводят к сокращению денежных средств.

Амортизация не формирует денежных средств, а является лишь бухгалтерской составляющей затрат, которая, уменьшая прибыль, занижает объем фактически полученных в составе выручки денежных средств.

Схема основных потоков денежных средств

Хотите копнуть глубже?

Если вы хотите глубже анализировать компании, то стоит научиться читать ее отчетность и анализировать по ней состояние бизнеса. На эту тему у меня есть большой курс с подробным разбором статей каждого отчета (Баланса, Отчета о прибылях и убытках, Отчета о движении денежных средств). Подробней о нем можно узнать здесь.

На эту тему у меня есть большой курс с подробным разбором статей каждого отчета (Баланса, Отчета о прибылях и убытках, Отчета о движении денежных средств). Подробней о нем можно узнать здесь.

Азы финансовой грамотности. Денежный поток и прибыль

Большинство компаний используют метод начисления при расчёте финансового результата. При таком учёте выручка определяется в момент отгрузки товара или предоставления услуги, а не в момент получения денег от покупателя. Этот показатель демонстрирует объём продаж, но не учитывает того, что покупатель может оказаться недобросовестным и не оплатит покупку. Расходы компании, в этом случае, не зависят от оплаты поставщику товаров, работ или услуг.Ситуация, когда денег нет на расчётном счёте, не редко встречается в бизнесе. Ваши поставщики требуют от вас предоплату, а вот покупатели, наоборот, с вами договорились об отсрочке платежа. Вы поставщику оплатили, а от покупателей денег не получили. Денег нет, а прибыль есть.

Компании, которые занимаются выполнением продолжительных по времени работ, часто оказываются в такой ситуации. Заказчик требует сначала выполнить работы и откладывает оплату выполненных работ. Вы, в свою очередь, несёте расходы: закупаете материалы, выплачиваете зарплату и совершаете другие текущие платежи. После завершения работ, заказчик тянет время с подписанием акта выполненных работ и оплатой. Если вы с заказчиком не договоритесь об оплате этапов работ или о частичной предоплате, денег на вашем банковском счёте не будет.

Заказчик требует сначала выполнить работы и откладывает оплату выполненных работ. Вы, в свою очередь, несёте расходы: закупаете материалы, выплачиваете зарплату и совершаете другие текущие платежи. После завершения работ, заказчик тянет время с подписанием акта выполненных работ и оплатой. Если вы с заказчиком не договоритесь об оплате этапов работ или о частичной предоплате, денег на вашем банковском счёте не будет.

Всё это может привести успешную компанию с прибыльной продукцией на грань банкротства.

Вы спросите, а может быть такой этап в жизни компании, когда прибыли нет, а деньги на расчётном счёте есть? И такая ситуация встречается в бизнесе. Покупатели вернули вам все долги, а вот новой продукции вы ещё не продали. Отсутствие продаж в вашей компании – плохой признак, это говорит о том, что ваша продукция не пользуется спросом, или вы не умеете её продавать.

Деньги на расчётном счёте могут появиться и в результате займа или кредита. В этом случае важно, при расчётах себестоимости продукции, учитывать проценты по кредитам и займам. Если вы не учтёте затраты по кредитам, то может оказаться и так, что ваша продукция будет продана с убытком.

Если вы не учтёте затраты по кредитам, то может оказаться и так, что ваша продукция будет продана с убытком.

Ещё один вопрос, который часто задают руководители. Почему иногда остаток денег на расчётном счёте и прибыль совпадают? Ответ прост. Если оплата товаров, продукции, работ или услуг совпадает по времени с реализацией, и предприятие всегда оплачивает по счетам за товары и услуги, то остаток денег может совпадать с прибылью. Но так бывает крайне редко.

Денежный поток – Финансовая энциклопедия

Чтобы понять истинную прибыльность бизнеса, аналитики смотрят на свободный денежный поток. Это действительно полезный показатель финансовых показателей – он лучше показывает историю, чем чистая прибыль, – потому что он показывает, какие деньги компания оставила для расширения бизнеса или возврата акционерам после выплаты дивидендов, выкупа акций или погашения долга. .

Свободный денежный поток = операционный денежный поток – капитальные затраты

Безрычажный свободный денежный поток

Для измерения валового свободного денежного потока, генерируемого фирмой, используйте свободный денежный поток без рычага . Это денежный поток компании без учета процентных платежей, и он показывает, сколько денежных средств доступно фирме, прежде чем принимать во внимание финансовые обязательства. Разница между перегруженными долгами и unlevered свободными денежными потоками показывают , если бизнес затянутые или работает со здоровой суммой долга.

Это денежный поток компании без учета процентных платежей, и он показывает, сколько денежных средств доступно фирме, прежде чем принимать во внимание финансовые обязательства. Разница между перегруженными долгами и unlevered свободными денежными потоками показывают , если бизнес затянутые или работает со здоровой суммой долга.

Пример денежного потока из реального мира

Ниже представлена финансовый год, заканчивающийся 31 января 2019 года. Все суммы указаны в миллионах долларов США.

Давайте начнем с того, что посмотрим, как отчет о движении денежных средств согласуется с другими компонентами финансовых показателей Walmart. Последняя строка в отчете о движении денежных средств, «денежные средства и их эквиваленты на конец года», совпадает с «денежными средствами и их эквивалентами», первой строкой в разделе текущих активов в балансе . Первое число в отчете о движении денежных средств, «консолидированная чистая прибыль», совпадает с нижней строкой «доход от продолжающейся деятельности» в отчете о прибылях и убытках .

Поскольку в отчете о движении денежных средств учитываются только ликвидные активы в форме денежных средств и их эквивалентов, в нем вносятся корректировки в операционную прибыль, чтобы получить чистое изменение денежных средств. Расходы на износ и амортизацию отражаются в отчете о прибылях и убытках, чтобы дать реалистичную картину уменьшения стоимости активов в течение срока их полезного использования. Однако операционные денежные потоки учитывают только операции, которые влияют на денежные средства, поэтому эти корректировки сторнируются.

Между тем, чистое изменение активов, не относящихся к денежной форме, таких как дебиторская задолженность и запасы, также исключается из операционных доходов. Например, в отчете о движении денежных средств Walmart чистая дебиторская задолженность в размере 368 миллионов долларов вычитается из операционной прибыли. Исходя из этого, мы можем сделать вывод, что дебиторская задолженность увеличилась на 368 миллионов долларов по сравнению с предыдущим годом.

Это увеличение отражалось бы в операционной прибыли как дополнительный доход, но к концу года денежные средства еще не были получены. Таким образом, увеличение дебиторской задолженности необходимо было сторнировать, чтобы показать чистое влияние продаж на денежные средства в течение года. То же самое исключение происходит для текущих обязательств, чтобы получить показатель денежного потока от операционной деятельности.

Инвестиции в основные средства и приобретения других предприятий учитываются в составе денежного потока от инвестиционной деятельности. Поступления от выпуска долгосрочных займов, погашения долга и выплаченных дивидендов учитываются в разделе «Денежный поток от финансовой деятельности».

Главный вывод заключается в том, что денежный поток Walmart в этом году был положительным (рост на 742 миллиона долларов). Это указывает на то, что он сохранил денежные средства в бизнесе и увеличил свои резервы, чтобы справиться с краткосрочными обязательствами и колебаниями в будущем.

Определение денежного потока

Что такое денежный поток?

Денежные потоки — это чистая сумма денежных средств и их эквивалентов, переводимых в бизнес и выходящих из него. Полученные денежные средства — это приток, а потраченные деньги — отток.

На фундаментальном уровне способность компании создавать ценность для акционеров определяется ее способностью генерировать положительные денежные потоки или, более конкретно, максимизировать долгосрочный свободный денежный поток (FCF). Свободный денежный поток — это денежные средства, которые компания получает от своих обычных деловых операций после вычета любых денег, потраченных на капитальные затраты.

Ключевые выводы

- Денежные потоки — это движение денег в бизнес и из него, обычно классифицируемое как денежные потоки от операционной деятельности, инвестирования и финансирования.

- Операционный денежный поток включает все денежные средства, полученные от основной деятельности компании.

- Денежный поток от инвестиций включает все покупки основных средств и инвестиции в другие коммерческие предприятия.

- Денежный поток от финансирования включает все поступления, полученные от выпуска долговых и долевых инструментов, а также платежи, произведенные компанией.

- Свободный денежный поток, мера, обычно используемая аналитиками для оценки прибыльности компании, представляет собой денежные средства, которые компания генерирует после затрат.

Общие сведения о движении денежных средств

Бизнес — это система, которая получает деньги от продаж в качестве доходов и тратит деньги на расходы. Компания также может получать доход от процентов, инвестиций, роялти и лицензионных соглашений. Фирма может также продавать продукты в кредит, ожидая фактического получения причитающихся денежных средств в поздний срок.

Оценка сумм, сроков и неопределенности денежных потоков, а также их происхождения и направления является одной из важнейших задач финансовой отчетности. Это важно для оценки ликвидности, гибкости и финансовых показателей компании.

Это важно для оценки ликвидности, гибкости и финансовых показателей компании.

Положительный денежный поток указывает на то, что ликвидные активы компании увеличиваются, что позволяет ей покрывать обязательства, реинвестировать в свой бизнес, возвращать деньги акционерам, оплачивать расходы и обеспечивать защиту от будущих финансовых проблем.Компании с высокой финансовой гибкостью могут воспользоваться выгодными инвестициями. Они также лучше справляются со спадами, избегая финансовых трудностей.

Денежные потоки можно анализировать с помощью отчета о движении денежных средств, стандартного финансового отчета, в котором сообщается об источниках и использовании денежных средств компании за определенный период времени. Отчет о движении денежных средств можно использовать для понимания тенденций в деятельности компании, которые невозможно понять с помощью других финансовых отчетов, таких как баланс или отчет о прибылях и убытках.

Категории денежных потоков

Денежные потоки от операционной деятельности (CFO)

Финансовый директор, или операционный денежный поток, описывает денежные потоки, непосредственно связанные с производством и продажей товаров в результате обычных операций. Финансовый директор указывает, достаточно ли у компании поступающих средств для оплаты счетов или операционных расходов. Другими словами, для того, чтобы компания была финансово жизнеспособной в долгосрочной перспективе, приток денежных средств от операционной деятельности должен быть больше, чем отток денежных средств.

Финансовый директор указывает, достаточно ли у компании поступающих средств для оплаты счетов или операционных расходов. Другими словами, для того, чтобы компания была финансово жизнеспособной в долгосрочной перспективе, приток денежных средств от операционной деятельности должен быть больше, чем отток денежных средств.

Операционный денежный поток рассчитывается путем вычета выручки и операционных расходов за период.Операционный денежный поток отражается в отчете о движении денежных средств компании, который публикуется как на квартальной, так и на годовой основе. Операционный денежный поток показывает, может ли компания генерировать достаточный денежный поток для поддержания и расширения операций, но он также может указывать на то, когда компании может потребоваться внешнее финансирование для увеличения капитала.

Обратите внимание, что финансовый директор полезен при отделении продаж от полученных денежных средств. Если, например, компания совершит крупную продажу от клиента, это увеличит выручку и прибыль. Однако дополнительный доход не обязательно улучшает денежный поток, если есть трудности со сбором платежа от клиента. Это отразится на операционном денежном потоке, что окажет негативное влияние.

Однако дополнительный доход не обязательно улучшает денежный поток, если есть трудности со сбором платежа от клиента. Это отразится на операционном денежном потоке, что окажет негативное влияние.

Денежные потоки от инвестиций (CFI)

CFI или инвестиционный денежный поток сообщает, сколько денежных средств было получено или потрачено в результате различных инвестиционных операций за определенный период. Инвестиционная деятельность включает покупку спекулятивных активов, вложения в ценные бумаги или продажу ценных бумаг или активов.Отрицательный денежный поток от инвестиционной деятельности может быть связан с инвестированием значительных сумм денежных средств в долгосрочное благополучие компании, такое как исследования и разработки, и не всегда является предупреждающим знаком.

Денежные потоки от финансирования (CFF)

CFF или финансовый денежный поток показывает чистые потоки денежных средств, которые используются для финансирования компании и ее капитала. Финансовая деятельность включает операции, связанные с выпуском долговых обязательств, капитала и выплатой дивидендов. Денежный поток от финансовой деятельности дает инвесторам представление о финансовой устойчивости компании и о том, насколько хорошо управляется структура капитала компании.

Финансовая деятельность включает операции, связанные с выпуском долговых обязательств, капитала и выплатой дивидендов. Денежный поток от финансовой деятельности дает инвесторам представление о финансовой устойчивости компании и о том, насколько хорошо управляется структура капитала компании.

Отчет о движении денежных средств

Финансовая отчетность компании состоит из трех важнейших частей: баланса, отчета о прибылях и убытках и отчета о движении денежных средств. Бухгалтерский баланс дает единовременный снимок активов и пассивов компании. В отчете о прибылях и убытках указывается прибыльность бизнеса за определенный период.

Отчет о движении денежных средств отличается от других финансовых отчетов, поскольку он действует как корпоративная чековая книжка, которая сверяет два других отчета.В отчете о движении денежных средств фиксируются денежные операции компании (приток и отток) за указанный период. Он показывает, была ли получена вся выручка, отраженная в отчете о прибылях и убытках. В то же время, однако, денежный поток не обязательно отражает все расходы компании, потому что не все расходы, понесенные компанией, оплачиваются сразу. Хотя у компании могли быть обязательства, любые платежи по этим обязательствам не отражаются как отток денежных средств до тех пор, пока не будет совершена операция.

В то же время, однако, денежный поток не обязательно отражает все расходы компании, потому что не все расходы, понесенные компанией, оплачиваются сразу. Хотя у компании могли быть обязательства, любые платежи по этим обязательствам не отражаются как отток денежных средств до тех пор, пока не будет совершена операция.

Первое, что нужно отметить в отчете о движении денежных средств, — это нижняя строка. Скорее всего, это будет «чистое увеличение / уменьшение денежных средств и их эквивалентов». В нижней строке отображается общее изменение денежных средств компании и их эквивалентов (активов, которые могут быть немедленно конвертированы в денежные средства) за последний период. Если вы проверите в разделе «Оборотные активы» в балансе, вы найдете денежные средства и их эквиваленты (C&CE). Если взять разницу между текущим CCE и CCE за предыдущий год или предыдущий квартал, у вас должно быть то же число, что и в нижней части отчета о движении денежных средств.

Анализ денежных потоков

Использование отчета о движении денежных средств вместе с другими финансовыми отчетами может помочь аналитикам и инвесторам получить различные показатели и коэффициенты, используемые для принятия обоснованных решений и рекомендаций.

Коэффициент покрытия обслуживания долга

Даже прибыльные компании могут потерпеть неудачу, если их операционная деятельность не приносит достаточно денег, чтобы оставаться ликвидными. Это может произойти, если прибыль связана с непогашенной дебиторской задолженностью и избыточными запасами, или если компания слишком много тратит на капитальные затраты.

Поэтому инвесторы и кредиторы хотят знать, достаточно ли у компании денежных средств и их эквивалентов для погашения краткосрочных обязательств. Чтобы увидеть, может ли компания покрыть свои текущие обязательства за счет денежных средств, полученных от операционной деятельности, аналитики смотрят на коэффициент покрытия долга.

Коэффициент покрытия обслуживания долга = чистый операционный доход / краткосрочные долговые обязательства (также называемый «обслуживание долга»)

Но ликвидность говорит нам только об этом. У компании может быть много денег, потому что она закладывает свой будущий потенциал роста, продавая свои долгосрочные активы или взяв на себя неприемлемый уровень долга.

Свободный денежный поток

Чтобы понять истинную прибыльность бизнеса, аналитики смотрят на свободный денежный поток. Это действительно полезный показатель финансовых показателей — он лучше показывает историю, чем чистая прибыль, — потому что он показывает, какие деньги компания оставила для расширения бизнеса или возврата акционерам после выплаты дивидендов, выкупа акций или погашения долга. .

Свободный денежный поток = операционный денежный поток — капитальные затраты

Безрычажный свободный денежный поток

Для измерения валового свободного денежного потока, генерируемого фирмой, используйте свободный денежный поток без рычага.Это денежный поток компании без учета процентных платежей, и он показывает, сколько денежных средств доступно фирме, прежде чем принимать во внимание финансовые обязательства. Разница между свободным денежным потоком с рычагом и без него показывает, является ли бизнес чрезмерно расширенным или работает со значительным объемом долга.

Пример денежного потока в реальном мире

Ниже представлена копия отчета о движении денежных средств Walmart Inc (WMT) за финансовый год, заканчивающийся 31 января 2019 г. Все суммы указаны в миллионах единиц U.С. долларов.

| Отчет о движении денежных средств WMT (2019) | |

|---|---|

| Денежные потоки от операционной деятельности: | |

| Консолидированная чистая прибыль | 7 179 90 100 |

| (Прибыль) убыток от прекращенной деятельности, за вычетом налога на прибыль | – |

| Прибыль от продолжающейся деятельности | 7 179 90 100 |

| Корректировки для сверки консолидированной чистой прибыли с чистыми денежными средствами, полученными от операционной деятельности: | |

| Нереализованные (прибыль) и убытки | 3,516 |

| (прибыль) и убытки от выбытия хозяйственной деятельности | 4,850 |

| Износ и амортизация | 10 678 |

| Отложенный налог на прибыль | (499) |

| Прочая операционная деятельность | 1,734 |

| Изменения в отдельных активах и обязательствах: | |

| Дебиторская задолженность, нетто | (368) |

| Запасы | (1311) |

| Кредиторская задолженность | 1831 |

| Начисленные обязательства | 183 |

| Начисленные налоги на прибыль | (40) |

| Чистые денежные средства от операционной деятельности | 27,753 |

| Денежные потоки от инвестиционной деятельности: | |

| Платежи за основные средства | (10 344) 90 100 |

| Выручка от выбытия основных средств | 519 |

| Выручка от реализации отдельных операций | 876 |

| Платежи за приобретение бизнеса, за вычетом полученных денежных средств | (14 656) 90 100 |

| Прочая инвестиционная деятельность | (431) |

| Чистые денежные средства, использованные в инвестиционной деятельности | (24036) |

| Движение денежных средств от финансовой деятельности: | |

| Чистое изменение краткосрочных займов | (53) |

| Поступления от выпуска долгосрочной задолженности | 15 872 90 100 |

| Выплаты по долгосрочному долгу | (3784) |

| Выплаченные дивиденды | (6 102) 90 100 |

| Покупка акций Компании | (7 410) 90 100 |

| Дивиденды, выплаченные неконтролирующей доле участия | (431) |

| Прочая финансовая деятельность | (629) |

| Чистые денежные средства, использованные в финансовой деятельности | (2 537) 90 100 |

| Влияние обменных курсов на денежные средства и их эквиваленты | (438) |

| Чистое увеличение (уменьшение) денежных средств и их эквивалентов | 742 |

| Денежные средства и их эквиваленты на начало года | 7 014 90 100 |

| Денежные средства и их эквиваленты на конец года | 7,756 |

Давайте начнем с того, что посмотрим, как отчет о движении денежных средств согласуется с другими компонентами финансовых показателей Walmart. Последняя строка в отчете о движении денежных средств, «денежные средства и их эквиваленты на конец года», совпадает с «денежными средствами и их эквивалентами», первая строка в разделе текущих активов в балансе. Первое число в отчете о движении денежных средств, «консолидированная чистая прибыль», совпадает с нижней строкой «доход от продолжающейся деятельности» в отчете о прибылях и убытках.

Последняя строка в отчете о движении денежных средств, «денежные средства и их эквиваленты на конец года», совпадает с «денежными средствами и их эквивалентами», первая строка в разделе текущих активов в балансе. Первое число в отчете о движении денежных средств, «консолидированная чистая прибыль», совпадает с нижней строкой «доход от продолжающейся деятельности» в отчете о прибылях и убытках.

Поскольку в отчете о движении денежных средств учитываются только ликвидные активы в форме денежных средств и их эквивалентов, в него вносятся корректировки в операционную прибыль, чтобы получить чистое изменение денежных средств.Расходы на износ и амортизацию отражаются в отчете о прибылях и убытках, чтобы дать реалистичную картину уменьшения стоимости активов в течение срока их полезного использования. Однако операционные денежные потоки учитывают только операции, которые влияют на денежные средства, поэтому эти корректировки сторнируются.

Между тем, чистое изменение активов, не относящихся к денежной форме, таких как дебиторская задолженность и запасы, также исключается из операционных доходов. Например, в отчете о движении денежных средств Walmart чистая дебиторская задолженность в размере 368 миллионов долларов вычитается из операционной прибыли.Исходя из этого, мы можем сделать вывод, что дебиторская задолженность увеличилась на 368 миллионов долларов по сравнению с предыдущим годом.

Например, в отчете о движении денежных средств Walmart чистая дебиторская задолженность в размере 368 миллионов долларов вычитается из операционной прибыли.Исходя из этого, мы можем сделать вывод, что дебиторская задолженность увеличилась на 368 миллионов долларов по сравнению с предыдущим годом.

Это увеличение отражалось бы в операционной прибыли как дополнительный доход, но к концу года денежные средства еще не были получены. Таким образом, увеличение дебиторской задолженности необходимо было сторнировать, чтобы показать чистое влияние продаж на денежные средства в течение года. То же самое исключение происходит для текущих обязательств, чтобы получить показатель денежного потока от операционной деятельности.

Инвестиции в основные средства и приобретения других предприятий учитываются в составе денежного потока от инвестиционной деятельности.Поступления от выпуска долгосрочной задолженности, погашения долга и выплаченных дивидендов учитываются в разделе «Денежный поток от финансовой деятельности».

Главный вывод заключается в том, что денежный поток Walmart в этом году был положительным (рост на 742 миллиона долларов). Это указывает на то, что он сохранил денежные средства в бизнесе и увеличил свои резервы, чтобы справиться с краткосрочными обязательствами и колебаниями в будущем.

Часто задаваемые вопросы

Чем денежные потоки отличаются от доходов?

Под выручкой понимается доход, полученный от продажи товаров и услуг.Если товар продается в кредит или по плану платежей по подписке, деньги могут еще не быть получены от этих продаж и учитываются как дебиторская задолженность. Однако они не отражают фактические потоки денежных средств в компанию на тот момент. Денежные потоки также отслеживают отток и приток и классифицируют их по источнику или использованию.

Какие три категории денежных потоков?

Операционные денежные потоки создаются в результате обычной деятельности предприятия, включая деньги, полученные от продаж, и деньги, потраченные на себестоимость проданных товаров (COGS), а также другие операционные расходы, такие как накладные расходы и заработная плата. Денежные потоки от инвестиций включают деньги, потраченные на покупку ценных бумаг, которые будут храниться в качестве инвестиций, таких как акции или облигации в других компаниях или в казначейских облигациях. Приток создается за счет процентов и дивидендов, выплачиваемых по этим активам. Денежные потоки от финансирования относятся к затратам на привлечение капитала — при выпуске акций или облигаций или получении займов.

Денежные потоки от инвестиций включают деньги, потраченные на покупку ценных бумаг, которые будут храниться в качестве инвестиций, таких как акции или облигации в других компаниях или в казначейских облигациях. Приток создается за счет процентов и дивидендов, выплачиваемых по этим активам. Денежные потоки от финансирования относятся к затратам на привлечение капитала — при выпуске акций или облигаций или получении займов.

Что такое свободный денежный поток и почему это важно?

Свободный денежный поток (FCF) — это денежные средства, оставшиеся после оплаты компанией операционных расходов и капитальных затрат (CapEx).Это деньги, которые остаются после оплаты таких вещей, как заработная плата, аренда и налоги, и компания может использовать их по своему усмотрению. Знание того, как рассчитать свободный денежный поток и проанализировать его, поможет компании в управлении денежными средствами и предоставит инвесторам представление о финансовых результатах компании, помогая им принимать более обоснованные инвестиционные решения. Свободный денежный поток является важным показателем, поскольку он показывает, насколько эффективно компания генерирует денежные средства.

Свободный денежный поток является важным показателем, поскольку он показывает, насколько эффективно компания генерирует денежные средства.

Нужно ли компаниям составлять отчет о движении денежных средств?

Отчет о движении денежных средств дополняет баланс и отчет о прибылях и убытках и является обязательной частью требований к финансовой отчетности публичной компании с 1987 года.

Для чего используется соотношение цены и денежных потоков (P / CF)?

Отношение цены к денежному потоку — это мультипликатор акций, который измеряет стоимость цены акции по отношению к ее операционному денежному потоку на акцию. Коэффициент использует операционный денежный поток, который добавляет неденежные расходы, такие как износ и амортизация, к чистой прибыли. P / CF особенно полезен для оценки акций, которые имеют положительный денежный поток, но нерентабельны из-за больших неденежных затрат.

Определение свободного денежного потока (FCF)

Что такое свободный денежный поток (FCF)?

Свободный денежный поток (FCF) представляет собой денежные средства, которые компания генерирует после учета оттока денежных средств для поддержки операций и поддержания своих основных фондов.В отличие от прибыли или чистой прибыли, свободный денежный поток — это показатель рентабельности, который исключает неденежные расходы из отчета о прибылях и убытках и включает расходы на оборудование и активы, а также изменения в оборотном капитале из баланса.

Выплата процентов исключена из общепринятого определения свободного денежного потока. Инвестиционные банкиры и аналитики, которым необходимо оценить ожидаемые результаты компании с различной структурой капитала, будут использовать различные варианты свободного денежного потока, такие как свободный денежный поток для фирмы и свободный денежный поток к собственному капиталу, которые скорректированы с учетом процентных выплат и займов.

Подобно продажам и прибыли, свободный денежный поток часто оценивается в расчете на акцию, чтобы оценить эффект разводнения.

Ключевые выводы

- Свободный денежный поток (FCF) представляет собой денежные средства, доступные компании для выплаты кредиторам или выплаты дивидендов и процентов инвесторам.

- FCF сверяет чистую прибыль с поправкой на неденежные расходы, изменения в оборотном капитале и капитальные затраты (CAPEX).

- Однако в качестве дополнительного инструмента анализа FCF может выявить проблемы в основных показателях до того, как они появятся в отчете о прибылях и убытках.

Понимание свободного денежного потока

Общие сведения о свободном денежном потоке (FCF)

Свободный денежный поток (FCF) — это денежный поток, доступный компании для выплаты кредиторам или выплаты дивидендов и процентов инвесторам. Некоторые инвесторы предпочитают свободный свободный денежный поток или свободный денежный поток на акцию прибыли или прибыли на акцию в качестве показателя прибыльности, поскольку он исключает неденежные статьи из отчета о прибылях и убытках. Однако, поскольку свободный денежный поток учитывает вложения в основные средства, со временем он может быть неоднородным и неравномерным.

Преимущества свободного денежного потока (FCF)

Поскольку FCF учитывает изменения в оборотном капитале, он может дать важную информацию о стоимости компании и устойчивости ее основных тенденций. Например, уменьшение кредиторской задолженности (отток) может означать, что продавцы требуют более быстрой оплаты. Уменьшение дебиторской задолженности (притока) может означать, что компания быстрее получает денежные средства от своих клиентов. Увеличение запасов (отток) может указывать на накопление нереализованной продукции.Включение оборотного капитала в показатель рентабельности дает представление, которое отсутствует в отчете о прибылях и убытках.

Например, предположим, что компания за последнее десятилетие получала 50 000 000 долларов чистой прибыли в год. На первый взгляд это кажется стабильным, но что, если свободный денежный поток снижался в течение последних двух лет, поскольку запасы увеличивались (отток), клиенты начали откладывать платежи (отток), а продавцы начали требовать от фирмы более быстрых платежей (отток)? В этой ситуации свободный денежный поток выявит серьезную финансовую слабость, которая не была бы очевидна при изучении только отчета о прибылях и убытках.

Свободный денежный поток также полезен в качестве отправной точки для потенциальных акционеров или кредиторов для оценки вероятности выплаты компанией ожидаемых дивидендов или процентов. Если выплаты по долгу компании вычитаются из FCF (свободный денежный поток для фирмы), кредитор будет иметь лучшее представление о качестве денежных потоков, доступных для дополнительных заимствований. Аналогичным образом акционеры могут использовать свободный денежный поток за вычетом процентных выплат, чтобы оценить ожидаемую стабильность будущих выплат дивидендов.

Ограничения свободного денежного потока (FCF)

Представьте, что компания имеет прибыль до вычета износа, амортизации, процентов и налогов (EBITDA) в размере 1 000 000 долларов за данный год.Также предположим, что у этой компании не было изменений в оборотном капитале (оборотные активы — текущие обязательства), но они купили новое оборудование на сумму 800 000 долларов в конце года. Расходы на новое оборудование будут распределены с течением времени за счет амортизации в отчете о прибылях и убытках, что сглаживает влияние на прибыль.

Однако, поскольку свободный денежный поток учитывает денежные средства, потраченные на новое оборудование в текущем году, компания отчитается о 200 000 долларов свободного денежного потока (1 000 000 долларов EBITDA — 800 000 долларов США на оборудование) на 1 000 000 долларов EBITDA в этом году.Если предположить, что все остальное останется прежним и больше не будет закупок оборудования, EBITDA и свободный денежный поток в следующем году снова будут равны. В этой ситуации инвестор должен будет определить, почему свободный денежный поток снизился так быстро за один год только для того, чтобы вернуться к предыдущим уровням, и будет ли это изменение продолжаться.

Кроме того, понимание используемого метода амортизации позволит получить дополнительные сведения. Например, чистая прибыль и свободный денежный поток будут отличаться в зависимости от суммы амортизации, взимаемой за год полезного использования актива.Если актив амортизируется с использованием метода балансовой амортизации в течение срока полезного использования в 10 лет, то чистая прибыль будет меньше свободного денежного потока на 80 000 долларов (800 000 долларов за 10 лет) за каждый год до тех пор, пока актив не будет полностью амортизирован. В качестве альтернативы, если актив амортизируется с использованием метода налоговой амортизации, актив будет полностью амортизирован в том году, в котором он был приобретен, что приведет к чистой прибыли, равной свободному денежному потоку в последующие годы.

Расчет свободного денежного потока (FCF)

Свободный денежный поток можно рассчитать, начав с Денежных потоков от операционной деятельности в Отчете о движении денежных средств, поскольку это число уже скорректировано с учетом неденежных расходов и изменений в оборотном капитале.

Изображение Сабрины Цзян © Investopedia 2020Отчет о прибылях и убытках и бухгалтерский баланс также можно использовать для расчета свободного денежного потока.

Изображение Сабрины Цзян © Investopedia 2020Другие факторы из отчета о прибылях и убытках, баланса и отчета о движении денежных средств могут быть использованы для того же расчета. Например, если EBIT не был указан, инвестор мог бы прийти к правильному расчету следующим образом.

Изображение Сабрины Цзян © Investopedia 2020Хотя свободный денежный поток является полезным инструментом, к нему не применяются те же требования к раскрытию финансовой информации, что и к другим статьям финансовой отчетности.Это прискорбно, потому что, если вы сделаете поправку на тот факт, что капитальные затраты (CAPEX) могут сделать эту метрику немного «неуклюжей», свободный денежный поток станет хорошей проверкой отчетной прибыльности компании. Хотя усилия того стоят, не все инвесторы обладают базовыми знаниями или готовы тратить время на расчет числа вручную.

Как определить «хороший» свободный денежный поток (FCF)

К счастью, большинство финансовых веб-сайтов предоставляют краткую информацию о свободном денежном потоке или график тенденции свободного денежного потока для большинства публичных компаний.Однако остается реальная проблема: что представляет собой хороший свободный денежный поток? У многих компаний с очень положительным свободным денежным потоком будет плохая динамика акций, но может быть и обратное.

Использование тренда FCF может помочь вам упростить анализ.

Концепция, которую мы можем позаимствовать у технических аналитиков, заключается в том, чтобы сосредоточить внимание на динамике фундаментальных показателей во времени, а не на абсолютных значениях свободного денежного потока, прибыли или выручки. По сути, если цены на акции являются функцией основных фундаментальных показателей, то положительный тренд свободного денежного потока должен в среднем коррелировать с положительными тенденциями цен на акции.

Распространенным подходом является использование стабильности трендов свободного денежного потока в качестве меры риска. Если тренд свободного денежного потока остается стабильным в течение последних четырех-пяти лет, то вероятность нарушения бычьих тенденций по акциям в будущем меньше. Однако тенденции к снижению свободного денежного потока, особенно тенденции свободного денежного потока, которые сильно отличаются от тенденций доходов и продаж, указывают на более высокую вероятность отрицательных показателей цены в будущем.

Этот подход игнорирует абсолютное значение FCF, чтобы сосредоточиться на наклоне FCF и его связи с ценовыми характеристиками.

Пример свободного денежного потока (FCF)

Рассмотрим следующий пример:

Изображение Сабрины Цзян © Investopedia 2020Какой вы можете сделать вывод о вероятном тренде цены акции с расходящимися фундаментальными показателями?

Основываясь на этих тенденциях, инвестор будет предупреждать о том, что с компанией что-то не так, но что проблемы не дошли до так называемых «заголовочных цифр» — выручки и прибыли на акцию (EPS). Что могло вызвать эти проблемы?

Инвестиции в рост

Подобные тенденции в компании могут отличаться, поскольку руководство инвестирует в основные средства для развития бизнеса.В предыдущем примере инвестор мог определить, что это так, посмотрев, росли ли капитальные затраты в 2016–2018 годах. Если бы FCF + CAPEX по-прежнему имели тенденцию к росту, этот сценарий мог бы быть хорошим для стоимости акций.

Инвентарный запас

В период с 2015 по 2016 год компания Deckers Outdoor Corp (DECK), известная своими ботинками UGG, увеличила продажи чуть более чем на 3%. Однако товарные запасы выросли более чем на 26%, что привело к сокращению свободного денежного потока в том же году, хотя выручка поднимался.Используя эту информацию, инвестор, возможно, захотел выяснить, сможет ли DECK решить свои проблемы с запасами или загрузка UGG просто вышла из моды, прежде чем делать инвестиции с потенциалом дополнительного риска.

Проблемы с кредитом

Изменение оборотного капитала может быть вызвано колебаниями запасов или сдвигом кредиторской и дебиторской задолженности. Если продажи компании идут плохо, поэтому они предоставляют своим клиентам более щедрые условия оплаты, дебиторская задолженность вырастет, что может объяснить отрицательную корректировку свободного денежного потока.В качестве альтернативы, возможно, поставщики компании не желают так щедро предоставлять кредит и теперь требуют более быстрой оплаты. Это уменьшит кредиторскую задолженность, что также является отрицательной корректировкой свободного денежного потока.

С 2009 по 2015 год многие солнечные компании имели дело именно с этой проблемой. Продажи и доход можно было бы увеличить, предложив клиентам более щедрые условия. Однако из-за того, что эта проблема была широко известна в отрасли, поставщики не хотели продлевать сроки и хотели, чтобы солнечные компании платили им быстрее.В этой ситуации расхождение между фундаментальными тенденциями было очевидным при анализе свободного денежного потока, но не сразу при анализе только отчета о прибылях и убытках.

Часто задаваемые вопросы

Как рассчитывается свободный денежный поток (FCF)?

Существует два основных подхода к расчету свободного денежного потока. Первый подход использует денежный поток от операционной деятельности в качестве отправной точки, а затем вносит поправки на процентные расходы, налоговый щит на процентные расходы и любые капитальные затраты (CAPEX), предпринятые в этом году.Второй подход использует прибыль до уплаты процентов и налогов (EBIT) в качестве отправной точки, а затем корректирует налоги на прибыль, неденежные расходы, такие как износ и амортизация, изменения в оборотном капитале и капитальные затраты. В обоих случаях результирующие числа должны быть идентичными, но один подход может быть предпочтительнее другого в зависимости от того, какая финансовая информация доступна.

Что означает FCF?

По сути, свободный денежный поток показывает сумму денежных средств, генерируемых каждый год, которые свободны от всех внутренних или внешних обязательств.Другими словами, он отражает денежные средства, которые компания может безопасно инвестировать или распределить среди акционеров. Хотя хороший показатель свободного денежного потока обычно рассматривается инвесторами как положительный знак, важно понимать контекст, стоящий за этой цифрой. Например, компания может показать высокий свободный денежный поток, потому что он откладывает важные капиталовложения в капитальные затраты, и в этом случае высокий свободный свободный денежный поток может фактически стать ранним признаком проблем в будущем.

Насколько важен свободный денежный поток?

Свободный денежный поток — важный финансовый показатель, поскольку он представляет собой фактическую сумму денежных средств, имеющихся в распоряжении компании.Компания со стабильно низким или отрицательным свободным денежным потоком может быть вынуждена участвовать в дорогостоящих раундах сбора средств, чтобы оставаться платежеспособной. Точно так же, если у компании достаточно свободного денежного потока для поддержания своей текущей деятельности, но недостаточно свободного денежного потока для инвестирования в рост своего бизнеса, эта компания может в конечном итоге отстать от своих конкурентов. Для инвесторов, ориентированных на доходность, свободный денежный поток также важен для понимания устойчивости дивидендных выплат компании, а также вероятности увеличения компанией своих дивидендов в будущем.

Как рассчитать свободный денежный поток

Свободный денежный поток (FCF) — это денежные средства, которые компания генерирует с учетом оттока денежных средств, которые поддерживают ее деятельность и поддерживают ее основные активы. Другими словами, свободный денежный поток — это денежные средства, оставшиеся после оплаты компанией операционных расходов и капитальных затрат (CapEx). Это деньги, которые остаются после оплаты таких вещей, как заработная плата, аренда и налоги, и компания может использовать их по своему усмотрению. Знание того, как рассчитать свободный денежный поток и проанализировать его, поможет компании в управлении денежными средствами и предоставит инвесторам представление о финансовых результатах компании, помогая им принимать более обоснованные инвестиционные решения.

Свободный денежный поток является важным показателем, поскольку он показывает, насколько эффективно компания генерирует денежные средства. Инвесторы используют свободный денежный поток, чтобы измерить, может ли компания иметь достаточно денежных средств после операций по финансированию и капитальных затрат для выплаты инвесторам дивидендов или обратного выкупа акций. Кроме того, чем больше у компании свободного денежного потока, тем больше у нее возможностей для выплаты долга и использования возможностей, которые могут улучшить ее бизнес, что делает ее привлекательным выбором для инвесторов.В этой статье будет рассказано, как компания рассчитывает свободный денежный поток и как интерпретировать это число свободного денежного потока, чтобы выбрать хорошие инвестиции, которые принесут доход на ваш капитал.

Ключевые выводы

- Свободный денежный поток (FCF) — это деньги, оставшиеся у компании после оплаты операционных и капитальных затрат.

- Чем больше у компании свободного денежного потока, тем больше она может направить на дивиденды, погашение долга и возможности роста.

- Есть три способа рассчитать свободный денежный поток: используя операционный денежный поток, используя выручку от продаж и используя чистую операционную прибыль.

- Если у компании уменьшается свободный денежный поток, это не обязательно плохо, если компания инвестирует в свой рост.

- Свободный денежный поток — это всего лишь один показатель, используемый для оценки финансового состояния компании; другие включают рентабельность инвестиций (ROI), отношение долга к собственному капиталу и прибыль на акцию (EPS).

Как рассчитать свободный денежный поток

Существует три разных метода расчета свободного денежного потока, потому что у всех компаний разные финансовые отчеты.Независимо от используемого метода окончательное число должно быть таким же, учитывая информацию, которую предоставляет компания. Три способа расчета свободного денежного потока: использование операционного денежного потока, использование выручки от продаж и использование чистой операционной прибыли.

Использование операционного денежного потока

Использование операционного денежного потока для расчета свободного денежного потока является наиболее распространенным методом, поскольку он является наиболее простым и использует два числа, которые легко найти в финансовой отчетности: операционный денежный поток и капитальные затраты.Чтобы рассчитать свободный денежный поток, найдите в отчете о движении денежных средств денежный поток от операций (также называемый «операционными денежными средствами» или «чистыми денежными средствами от операционной деятельности») и вычтите капитальные затраты, которые находятся в балансе.

Формула:

Взаимодействие с другими людьми Свободный денежный поток знак равно Операционный денежный поток — Капитальные расходы \ begin {выравнивание} \ text {свободный денежный поток} = \ & \ text {операционный денежный поток} \ — \\ & \ text {капитальные расходы} \\ \ end {выравнивание} Свободный денежный поток = операционный денежный поток — капитальные расходы

Использование доходов от продаж

Использование дохода от продаж фокусируется на доходе, который компания получает от своего бизнеса, а затем на вычитании затрат, связанных с получением этого дохода.В этом методе в качестве источника информации используются отчет о прибылях и убытках и бухгалтерский баланс. Чтобы рассчитать свободный денежный поток, найдите объем продаж или выручку в отчете о прибылях и убытках, вычтите сумму налогов и всех операционных расходов (или перечисленных как «операционные расходы»), которые включают такие статьи, как себестоимость проданных товаров (COGS) и продажи, общие и административные расходы (SG&A).

Наконец, вычтите необходимые инвестиции в оборотный капитал, также известные как чистые инвестиции в оборотный капитал, которые выводятся из баланса.

Формула:

Взаимодействие с другими людьми Свободный денежный поток знак равно Выручка от продаж — (Операционные расходы + налоги) — Требуемые вложения в оборотный капитал где: Требуемые вложения в оборотный капитал знак равно Общий чистый операционный капитал за первый год — Общий чистый операционный капитал за второй год а также где: Общий чистый операционный капитал знак равно Чистый оборотный капитал + Чистые объекты, основные средства и оборудование (Операционные долгосрочные активы) а также где: Чистый оборотный капитал знак равно Текущие операционные активы — Текущие операционные обязательства а также где: Текущие операционные активы знак равно Денежные средства + Дебиторская задолженность + Инвентарь Текущие операционные обязательства знак равно Счета к оплате + Начисления \ begin {align} & \ text {Free Cash Flow} = \ text {Доход от продаж} \ — \\ & \ text {(Операционные расходы + налоги)} \ — \\ & \ text {Требуемые инвестиции в оборотный капитал} \ \ & \ textbf {where:} \\ & \ text {Требуемые инвестиции в оборотный капитал} = \\ & \ text {Общий чистый операционный капитал за первый год} \ — \\ & \ text {Общий чистый операционный капитал за второй год} \ \ & \ textbf {и где:} \\ & \ text {Общий чистый оборотный капитал} = \\ & \ text {Чистый операционный оборотный капитал} \ + \\ & \ text {Чистый объем завода, имущества и оборудования} \\ & \ text {(Долгосрочные операционные активы)} \\ & \ textbf {и где:} \\ & \ text {Чистый оборотный капитал} = \\ & \ text {Текущие операционные активы} \ — \\ & \ text {Текущие операционные обязательства} \\ & \ textbf {и где:} \\ & \ text {Текущие операционные активы} = \ text {Денежные средства} \ + \\ & \ text {Дебиторская задолженность} + \ text {Запасы} \ \ & \ text {Текущие текущие обязательства} = \ text {Счета к оплате} \ + \\ & \ text {Начисления} \\ \ end {выровнены} Свободный денежный поток = выручка от продаж — (операционные расходы + налоги) — необходимые инвестиции в оборотный капитал где: необходимые инвестиции в оборотный капитал = общий чистый операционный капитал за первый год — общий чистый операционный капитал за второй год и где: общий чистый операционный капитал = чистый операционный оборот Капитал + Чистые объекты, основные средства и оборудование (операционные долгосрочные активы), где: Чистый оборотный капитал = Операционные оборотные активы — Операционные текущие обязательства, и где: Операционные оборотные активы = Денежные средства + Дебиторская задолженность + Запасы Операционные текущие обязательства = Счета к оплате + Начисления Взаимодействие с другими людьми

Использование чистой операционной прибыли

Расчет свободного денежного потока с использованием чистой операционной прибыли после налогообложения (NOPAT) аналогичен расчету с использованием выручки от продаж, но с использованием операционной прибыли.

Формула:

Взаимодействие с другими людьми Свободный денежный поток знак равно Чистая операционная прибыль после уплаты налогов — Чистые инвестиции в оборотный капитал где: Чистая операционная прибыль после уплаты налогов знак равно Операционная прибыль × (1 — Налоговая ставка) и где: Операционная прибыль знак равно Валовая прибыль — Операционные расходы \ begin {align} & \ text {Free Cash Flow} = \ text {Чистая операционная прибыль после уплаты налогов} \ — \\ & \ text {Чистые инвестиции в оборотный капитал} \\ & \ textbf {где:} \\ & \ text {Чистая операционная прибыль после уплаты налогов} = \ text {Операционная прибыль} \ \ times \\ & \ text {(1 — \ text {Налоговая ставка})} \\ & \ textbf {и где:} \\ & \ text {Операционная прибыль} = \ text {Валовая прибыль} — \ text {Операционные расходы} \\ \ end {выравнивается} Свободный денежный поток = чистая операционная прибыль после уплаты налогов — чистые инвестиции в оборотный капитал, где: чистая операционная прибыль после уплаты налогов = операционная прибыль × (1 — ставка налога) и где: операционная прибыль = валовая прибыль — операционные расходы

Расчет чистых инвестиций в оборотный капитал такой же, как описано выше.

Пример расчета свободного денежного потока

Macy’s Inc. (M)

Отчет о движении денежных средств Macy’s за финансовый год, закончившийся 2019, согласно отчету компании 10K, указывает:

Денежный поток от операционной деятельности = 1,608 млрд долларов США.

Капитальные затраты = 1,157 миллиарда долларов

Взаимодействие с другими людьми Свободный денежный поток знак равно $ 1 . 6 0 8 миллиард — $ 1 . 1 5 7 миллиард знак равно $ 4 5 0 миллион \ begin {align} \ text {Свободный денежный поток} & = \ $ 1.608 \ \ text {миллиард} — \ 1.157 $ \ \ text {миллиард} \\ & = \ 450 $ \ \ text {миллион} \\ \ end {выровнено} Свободный денежный поток = 1,608 миллиарда долларов — 1,157 миллиарда долларов = 450 миллионов долларов

Интерпретация свободного денежного потока

Мы видим, что у Macy’s большой свободный денежный поток, который можно использовать для выплаты дивидендов, расширения операций и уменьшения доли заемных средств на его балансе (т. Е. Сокращения долга).

С 2017 года по настоящее время капитальные затраты Macy’s увеличивались из-за роста количества магазинов, в то время как операционный денежный поток снижался, что приводило к уменьшению свободных денежных потоков.

Рост свободных денежных потоков часто является прелюдией к увеличению прибыли. Компании, у которых наблюдается рост свободного денежного потока за счет роста доходов, повышения эффективности, снижения затрат, обратного выкупа акций, распределения дивидендов или погашения долга, могут вознаградить инвесторов завтра. Вот почему многие в инвестиционном сообществе ценят свободный денежный поток как меру стоимости. Когда цена акций фирмы низкая, а свободный денежный поток растет, велика вероятность того, что прибыль и стоимость акций скоро будут расти.

Напротив, сокращение свободного денежного потока может сигнализировать о том, что компании не могут поддерживать рост прибыли. Недостаточный свободный денежный поток для роста прибыли может вынудить компании увеличить уровень долга или не иметь ликвидности для продолжения бизнеса. При этом сокращение свободного денежного потока не обязательно плохо, особенно если увеличение капитальных затрат используется для инвестирования в рост компании, что может увеличить выручку и прибыль в будущем.

Амортизация

Чтобы рассчитать свободный денежный поток другим способом, найдите отчет о прибылях и убытках и баланс.Начните с чистой прибыли и добавьте обратно начисленные амортизационные отчисления. Сделайте дополнительную корректировку на изменение оборотного капитала, которая производится путем вычитания текущих обязательств из оборотных активов. Затем вычтите капитальные затраты (или затраты на установки и оборудование):

| Чистая прибыль |

| + Амортизация |

| — Изменение оборотного капитала |

| — Капитальные затраты |

| = свободный денежный поток |

Может показаться странным добавлять обратно амортизацию / амортизацию, поскольку она учитывает капитальные затраты.Причина корректировки заключается в том, что свободный денежный поток предназначен для измерения денег, расходуемых прямо сейчас, а не транзакций, которые имели место в прошлом. Это делает FCF полезным инструментом для выявления растущих компаний с высокими первоначальными затратами, которые могут съесть прибыль сейчас, но могут окупиться позже.

Выгоды от свободного денежного потока

Свободный денежный поток может дать важную информацию о финансовом состоянии компании. Поскольку свободный денежный поток в финансовой отчетности состоит из множества компонентов, понимание его состава может предоставить инвесторам много полезной информации.

Конечно, чем больше свободный денежный поток, тем лучше. Но мы уже видели на примере нашего Macy’s, что снижение свободного денежного потока не всегда плохо, если причина кроется в дальнейших инвестициях в компанию, которые позволяют ей в будущем получить более крупную прибыль.

Кроме того, денежный поток от операционной деятельности учитывает увеличение и уменьшение активов и обязательств, что позволяет глубже понять свободный денежный поток. Так, например, если кредиторская задолженность продолжит сокращаться, это будет означать, что компания быстрее платит своим поставщикам.Если бы дебиторская задолженность уменьшалась, это означало бы, что компания быстрее получает платежи от своих клиентов.

Теперь, если кредиторская задолженность сокращалась из-за того, что поставщики хотели получать платежи быстрее, а дебиторская задолженность увеличивалась из-за того, что клиенты платили недостаточно быстро, это могло привести к уменьшению свободного денежного потока, поскольку деньги поступали недостаточно быстро, чтобы покрыть текущие деньги out, что может привести к проблемам для компании в будущем.

Однако общие преимущества высокого свободного денежного потока означают, что компания способна выплатить свои долги, внести свой вклад в рост, поделиться своим успехом с акционерами посредством дивидендов и иметь перспективы на успешное будущее.

Ограничения свободного денежного потока

Одним из недостатков использования метода свободного денежного потока является то, что капитальные затраты могут сильно различаться из года в год и в разных отраслях. Вот почему так важно измерять свободный денежный поток за несколько периодов и на фоне отрасли компании.

Важно отметить, что чрезмерно высокий свободный денежный поток может указывать на то, что компания не инвестирует должным образом в свой бизнес, например в модернизацию своих заводов и оборудования.И наоборот, отрицательный свободный денежный поток может не обязательно означать, что компания испытывает финансовые затруднения, а скорее означает, что компания вкладывает значительные средства в расширение своей доли рынка, что, вероятно, приведет к будущему росту.

Стоимостные инвесторы часто ищут компании с высокими или улучшающимися денежными потоками, но с заниженными ценами на акции. Растущий денежный поток часто рассматривается как показатель вероятности будущего роста.

Как рассчитать свободный денежный поток Часто задаваемые вопросы

Как рассчитать свободный денежный поток?