Понятие и виды денежной эмиссии кратко: Наличное денежное обращение | Банк России

Понятие денежной эмиссии — презентация онлайн

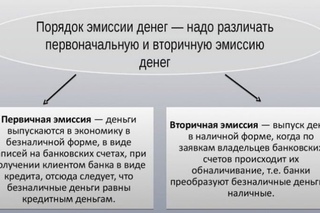

1. Понятие денежной эмиссии.

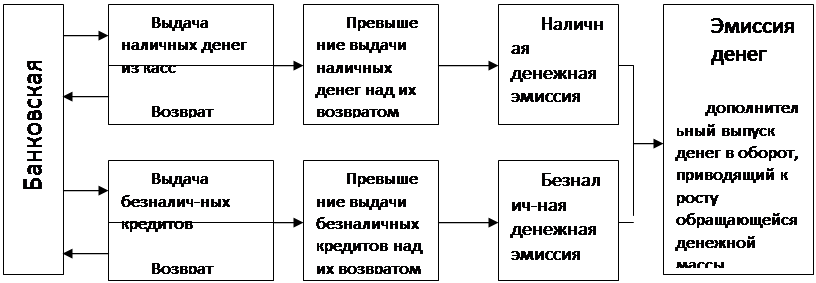

Обслуживая хозяйственный оборот,деньги постоянно выпускаются в оборот

и изымаются из оборота.

Подобный выпуск денег следует

отличать от эмиссии денег.

Безналичные деньги выпускаются в

оборот, когда коммерческие банки

предоставляют ссуду своим клиентам.

Наличные деньги выпускаются в

оборот, когда банки в процессе

осуществления кассовых операций

выдают их клиентам из своих

операционных касс.

Одновременно с этим клиенты банков

погашают банковские ссуды и сдают

наличные деньги в операционные кассы

банков. При этом количество денег в

обороте не увеличивается.

Под эмиссией понимается такой

выпуск денег в оборот, который

приводит к увеличению денежной

массы, находящейся в обороте.

Значительное увеличение денежной

массы в ходе эмиссии может привести в

инфляции.

Существует эмиссия наличных

(называется эмиссией денег в

обращение) и безналичных денег.

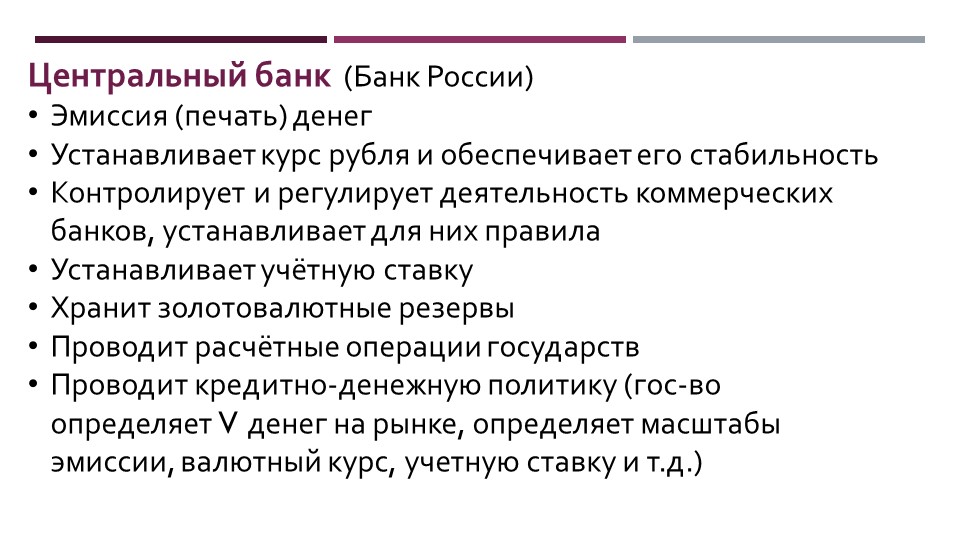

В условиях рыночной экономики эмиссию

наличных денег осуществляют

центральные банки.

Эмиссия безналичных денег, или

кредитная эмиссия, производится

коммерческими банками и регулируется

центральным банком страны.

Важнейшим объектом регулирования со

стороны центрального банка является

денежная масса в обращении.

Понятие денежная масса — базовое

для макроэкономического управления,

поскольку при ее быстром увеличении

неизбежна инфляция, а при быстром

сокращении возникают безработица и

спад производства.

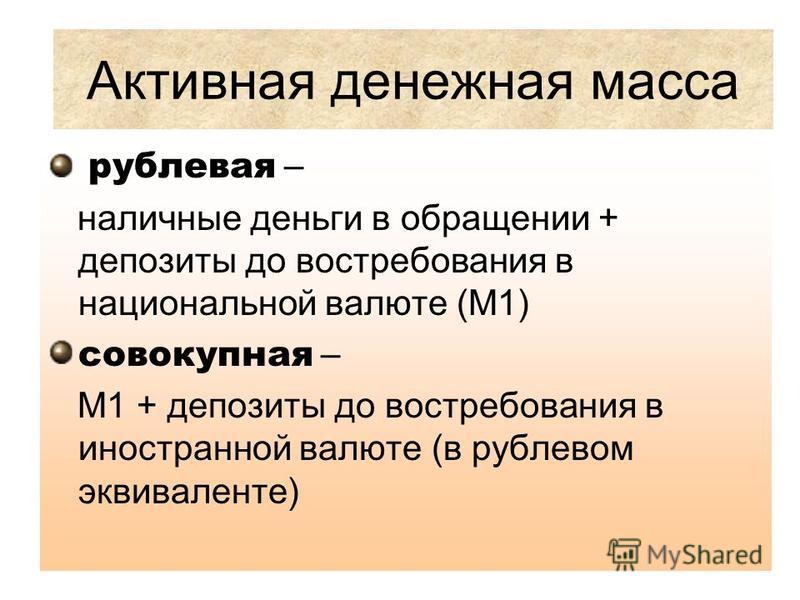

Денежная масса — это совокупность

наличных и безналичных покупательных,

обеспечивающих обращение товаров и услуг в

народном хозяйстве, которыми располагают

частные лица и государство.

Денежная масса, или совокупность всех

имеющихся в обращении денег, является

важнейшим количественным показателем

денежного обращения. Она включает

несколько компонентов, которые выделяются

на основании критерия их ликвидности.

Под ликвидностью понимается та степень, в

которой возможно (или невозможно) использовать

денежные средства в качестве средства платежа.

если его можно непосредственно использовать

для платежей и расчетов или легко обратить в

средство платежа.

В соответствии с присущим им уровнем

ликвидности отдельные виды денежных средств,

образующих часть денежной массы, которая

обращается в стране, объединяются в денежные

агрегаты.

Денежные агрегаты дают возможность

анализировать количественные

изменения денежного обращения на

определенную дату и за определенный

период, а также регулировать темпы

роста и объем денежной массы.

Каждый агрегат характеризуется

определенными показателями состава

и количества денежной массы.

разновидности денежных агрегатов:

МО — включает все имеющиеся в

обращении деньги, бумажные и

металлические (наличные деньги)

М1 — включает МО + средства на

расчетных, текущих и специальных счетах

предприятий и населения + депозиты

населения в банках до востребования

(наличные и безналичные деньги)

М2 — включает Ml + срочные депозиты

предприятий и населения в банках

(денежная масса)

М2Х — М2 + депозиты в иностранной

валюте.

МЗ — включает М2 + депозитные и

сберегательные сертификаты +

Денежная база в узком определении

— это наличные деньги (МО) +

обязательные резервы коммерческих

банков в Банке России.

Денежная база в широком

определении — это наличные деньги

(МО) + обязательные резервы

коммерческих банков в Банке России +

остатки средств на корсчетах

коммерческих банков.

Количество денег, необходимых для

обращения, определяется суммой цен

реализованных товаров, деленной на число

оборотов денежной единицы.

Но так как деньги функционируют не только в

качестве средства обращения, но и в качестве

средства платежа, то действие закона

денежного обращения выражается формулой:

Количество необходимых денег =

услуг — Сумма цен товаров, проданных

в кредит, срок оплаты которых не

наступил + Сумма платежей по

обязательствам — Сумма

взаимопогашающихся платежей) /

Среднее число оборотов денег

КД=СЦТ-К+П-ВП/С

Или более кратко:

М=PQ/V,

где:

М – количество денег, необходимых

для обращения

PQ – сумма товарных цен

V – скорость обращения денег

17.

ЭМИССИЯ БЕЗНАЛИЧНЫХ ДЕНЕГ Контроль за объемом денежной массы в стране

ЭМИССИЯ БЕЗНАЛИЧНЫХ ДЕНЕГ Контроль за объемом денежной массы в странеосуществляет Центробанк. Предоставляя

кредиты, коммерческие банки увеличивают

объем денежной массы.

Задачей Центробанка является ограничение

или расширение помощью проводимой

кредитно-денежной политики возможности

деньги в зависимости от того, какой объем

денежного предложения в данный момент

считается необходимым.

Под резервами коммерческого банка

понимается сумма денег, доступная для

немедленного удовлетворения требований

вкладчиков. Отношение суммы резервов к сумме

депозитов называют нормой резервов

(резервной нормой).

Способность банков влиять на размер денежной

массы, обращающейся в экономике,

регулируется центральными банками через

систему обязательных резервов,

предусматривающую депонирование

кредитными организациями в Центробанке

определенной части привлеченных ими

Обязательные резервы — один из основных

инструментов осуществлений денежнокредитной политики центральными банками.

Обязывая банки депонировать часть

привлеченных ими средств, Центробанк тем

самым ограничивает кредитные возможности

банков, регулирует общую ликвидность

банковской системы.

Изменяя норматив резервирования,

Центробанк имеет возможность поддерживать

на определенном уровне объем денежной

массы, находящейся в обращении в стране.

Под свободными резервами (избыточными

резервами) коммерческого банка понимается

совокупность ресурсов, которые в данный

активных банковских операций.

Величина свободного резерва отдельного

коммерческого банка складывается из его

капитала; привлеченных ресурсов;

централизованного кредита, предоставленного

ему Центробанком; межбанковского кредита за

вычетом отчислений в централизованный

резерв, находящийся в распоряжении

Центробанка, и резервов самого коммерческого

банка.

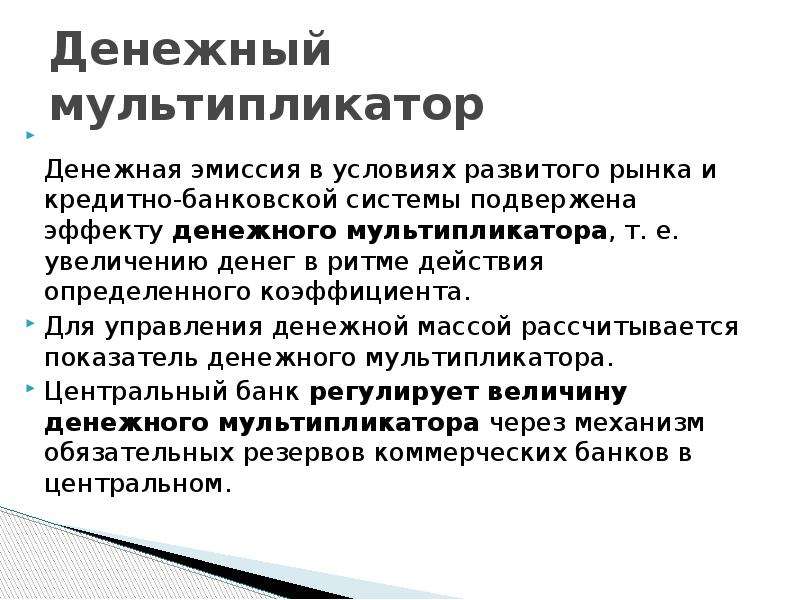

Способность системы коммерческих банков

«создавать деньги» зависит от того, каков

размер установленных законом страны

Чем меньше сумма обязательных резервов,

тем большее количество денег может

создать банковская система. Производя

кредитование экономики, Центральный Банк

учитывает эффект так называемого

банковского мультипликатора.

Этот эффект основывается на том, что когда

хозяйствующие субъекты занимают деньги в

одном банке, то затем, после совершения

сделок, эти деньги часто оказываются в

другом банке, который может выдать часть их

в виде ссуды другому клиенту.

Денежный (банковский) мультипликатор

— это коэффициент увеличения

(мультипликации) денег на депозитных

счетах коммерческих банков в период их

движения от одного коммерческого банка

Коэффициент мультипликации также

можно выразить в виде отношения

образовавшейся денежной массы на

депозитных счетах к величине

первоначального депозита.

Коэффициент мультипликации обратно

пропорционален норме обязательных

резервов.

Процесс мультипликации непрерывен,

поэтому коэффициент мультипликации

рассчитывается за определенный период

времени, например за год.

Коэффициент мультипликации

показывает, насколько за год или

расчетный период времени увеличилась

денежная масса в обороте.

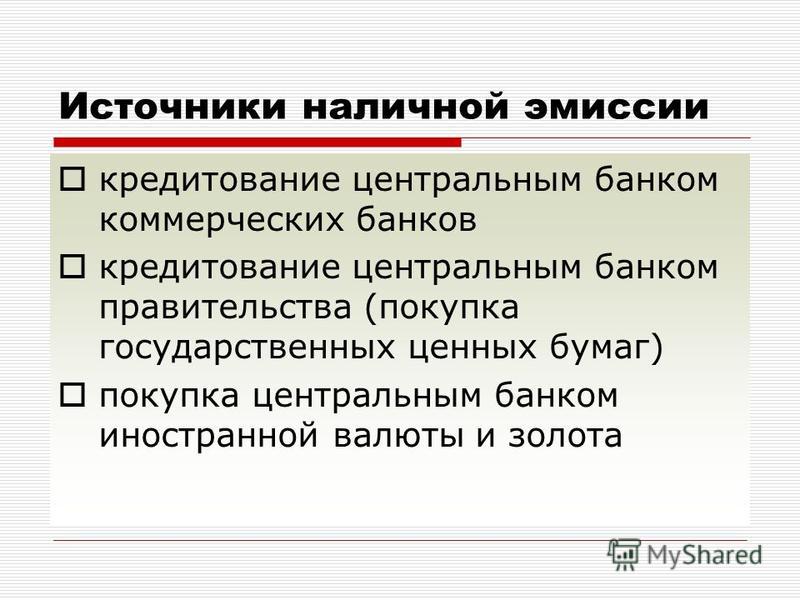

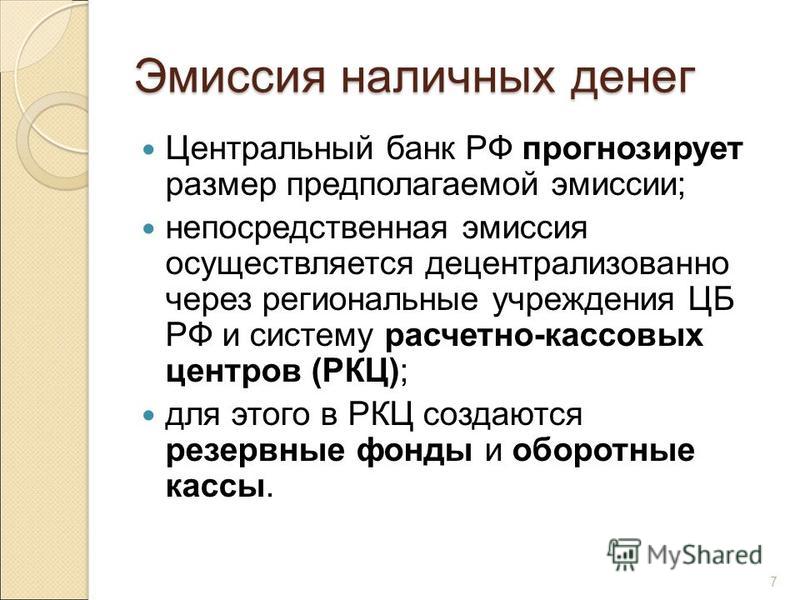

25. ЭМИССИЯ НАЛИЧНЫХ ДЕНЕГ.

Эмиссия наличных денег представляеткотором увеличивается общая масса

наличных денег. Монополия выпуска

наличных денег в каждой стране

принадлежит центральному

государственному банковскому органу.

В резервных фондах расчетно-кассовых

центров хранится запас денежных

знаков, предназначенных для выпуска

их в обращение в случае увеличения

потребности хозяйства данного региона

в наличных деньгах.

Наличная эмиссия проводится

Центральным банком через систему

расчетно-кассовых центров (РКЦ).

Они расположены в различных регионах

коммерческие банки. Эмиссия наличных

денег в РКЦ осуществляется через

резервные фонды и оборотные кассы.

Резервный фонд РКЦ — это место

хранения денежных знаков, которые

могут быть выпущены в обращение при

возникающей потребности в них. Эти

денежные знаки не считаются деньгами,

находящимися в обращении, т.к. они

являются резервом, следовательно, не

совершают движения.

В Правлении Центрального банка

составляется ежедневный эмиссионный

баланс, который отражает, произошла ли

на данный день эмиссия наличных денег в

стране.

Деньги, эмитируемые РКЦ в обращение,

поступят в операционные кассы

коммерческих банков, откуда будут

выданы клиентам этих банков, т.е.

поступят или в кассы предприятий, или

непосредственно населению. При этом

деньги списываются со счетов клиентов

до востребования.

Следовательно, наличные деньги

трансформируются из безналичных

денег, находящихся на депозитных

счетах, и представляют собой

составную часть денежной массы,

созданной коммерческими банками, в

результате действия механизма

банковского мультипликатора.

Статья 42. Функции Банка России / КонсультантПлюс

Статья 42. Функции Банка России

(в ред. Федеральных законов от 28.12.2002 N 185-ФЗ, от 23.07.2013 N 251-ФЗ)

Банк России:

(в ред. Федеральных законов от 28.12.2002 N 185-ФЗ, от 23.07.2013 N 251-ФЗ)

1) разрабатывает во взаимодействии с Правительством Российской Федерации основные направления развития финансового рынка;

(п. 1 в ред. Федерального закона от 23.07.2013 N 251-ФЗ)

2) утверждает стандарты эмиссии ценных бумаг, устанавливает порядок регистрации выпусков (дополнительных выпусков) эмиссионных ценных бумаг, проспектов ценных бумаг, отчетов об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг, а также порядок допуска ценных бумаг иностранных эмитентов к размещению и (или) публичному обращению в Российской Федерации и порядок регистрации проспектов ценных бумаг иностранных эмитентов;

(п. 2 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

3) разрабатывает и утверждает требования к осуществлению профессиональной деятельности на рынке ценных бумаг, в том числе с учетом вида профессиональной деятельности на рынке ценных бумаг и характера совершаемых операций;

(п. 3 в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

3 в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

4) устанавливает обязательные требования к операциям с ценными бумагами, нормы допуска ценных бумаг к их публичному размещению, обращению, листингу, расчетно-депозитарной деятельности, правила ведения учета и составления отчетности (за исключением бухгалтерского учета и бухгалтерской отчетности) эмитентами и профессиональными участниками рынка ценных бумаг;

(в ред. Федеральных законов от 30.11.2011 N 362-ФЗ, от 27.12.2018 N 514-ФЗ)

5) устанавливает обязательные требования к порядку ведения реестра;

6) устанавливает порядок и осуществляет лицензирование различных видов профессиональной деятельности на рынке ценных бумаг, а также приостанавливает или аннулирует указанные лицензии в случае нарушения требований законодательства Российской Федерации о ценных бумагах;

7) утратил силу. — Федеральный закон от 15.04.2006 N 51-ФЗ;

8) утратил силу. — Федеральный закон от 03.07.2016 N 292-ФЗ;

8.1) устанавливает порядок и сроки согласования документов саморегулируемой организации профессиональных участников рынка ценных бумаг, подлежащих согласованию в соответствии с настоящим Федеральным законом и иными федеральными законами;

(п. 8.1 введен Федеральным законом от 29.12.2014 N 460-ФЗ)

8.1 введен Федеральным законом от 29.12.2014 N 460-ФЗ)

8.2) устанавливает порядок формирования компенсационного фонда саморегулируемой организации в сфере финансового рынка, объединяющей форекс-дилеров, и порядок выплаты компенсаций;

(п. 8.2 введен Федеральным законом от 29.12.2014 N 460-ФЗ; в ред. Федерального закона от 03.07.2016 N 292-ФЗ)

9) определяет стандарты деятельности инвестиционных, негосударственных пенсионных, страховых фондов и их управляющих компаний, а также страховых организаций, иностранных страховых организаций на рынке ценных бумаг;

(в ред. Федерального закона от 02.07.2021 N 343-ФЗ)

10) осуществляет контроль за соблюдением эмитентами, профессиональными участниками рынка ценных бумаг, саморегулируемыми организациями в сфере финансового рынка требований законодательства Российской Федерации о ценных бумагах, стандартов и требований, утвержденных Банком России;

11) в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, контролирует порядок проведения операций с денежными средствами или иным имуществом, совершаемых профессиональными участниками рынка ценных бумаг;

(п. 11 введен Федеральным законом от 07.08.2001 N 121-ФЗ)

11 введен Федеральным законом от 07.08.2001 N 121-ФЗ)

12) обеспечивает раскрытие информации о зарегистрированных выпусках ценных бумаг, профессиональных участниках рынка ценных бумаг и регулировании рынка ценных бумаг;

12.1) устанавливает порядок представления и требования к форме уведомления эмитента, предусмотренного пунктом 4 статьи 27.1-1 настоящего Федерального закона;

(п. 12.1 введен Федеральным законом от 18.04.2018 N 75-ФЗ)

13) обеспечивает создание общедоступной системы раскрытия информации на рынке ценных бумаг;

14) устанавливает квалификационные требования к работникам профессиональных участников рынка ценных бумаг, требования к профессиональному опыту лиц, осуществляющих функции единоличного исполнительного органа профессиональных участников рынка ценных бумаг, утверждает программы квалификационных экзаменов для аттестации граждан в сфере профессиональной деятельности на рынке ценных бумаг, определяет условия и порядок аккредитации организаций, осуществляющих аттестацию граждан в сфере профессиональной деятельности на рынке ценных бумаг в форме приема квалификационных экзаменов и выдачи квалификационных аттестатов, осуществляет аккредитацию таких организаций, определяет типы и формы квалификационных аттестатов и ведет реестр аттестованных лиц;

(п. 14 в ред. Федерального закона от 15.04.2006 N 51-ФЗ)

14 в ред. Федерального закона от 15.04.2006 N 51-ФЗ)

15) разрабатывает проекты нормативных актов (за исключением законодательных), связанных с вопросами регулирования рынка ценных бумаг, лицензирования деятельности его профессиональных участников, саморегулируемых организаций в сфере финансового рынка, контроля за соблюдением законодательных и нормативных актов о ценных бумагах, проводит их экспертизу;

(в ред. Федеральных законов от 23.07.2013 N 251-ФЗ, от 03.07.2016 N 292-ФЗ)

16) разрабатывает рекомендации по применению законодательства Российской Федерации, регулирующего отношения, связанные с функционированием рынка ценных бумаг;

(п. 16 в ред. Федерального закона от 28.12.2002 N 185-ФЗ)

17) утратил силу с 1 сентября 2013 года. — Федеральный закон от 23.07.2013 N 251-ФЗ;

18) определяет порядок ведения реестра и ведет реестр профессиональных участников рынка ценных бумаг, содержащий данные о выданных, приостановленных и об аннулированных лицензиях на осуществление профессиональной деятельности на рынке ценных бумаг. Банк России вносит изменения в реестр профессиональных участников рынка ценных бумаг в течение трех дней после принятия соответствующего решения или получения документа, являющегося основанием для внесения изменения;

Банк России вносит изменения в реестр профессиональных участников рынка ценных бумаг в течение трех дней после принятия соответствующего решения или получения документа, являющегося основанием для внесения изменения;

(в ред. Федеральных законов от 27.12.2005 N 194-ФЗ, от 23.07.2013 N 251-ФЗ)

19) устанавливает и определяет порядок допуска к размещению и обращению вне территории Российской Федерации ценных бумаг, выпущенных эмитентами, зарегистрированными в Российской Федерации;

(в ред. Федерального закона от 31.07.2020 N 306-ФЗ)

20) обращается в арбитражный суд с иском о ликвидации юридического лица, нарушившего требования законодательства Российской Федерации о ценных бумагах и о применении к нарушителям санкций, установленных законодательством Российской Федерации;

21) осуществляет надзор за соответствием объема выпуска эмиссионных ценных бумаг их количеству в обращении;

22) исключен. — Федеральный закон от 28.12.2002 N 185-ФЗ;

23) ведет реестр эмиссионных ценных бумаг, определяет порядок его ведения и предоставления содержащейся в нем информации;

(п. 23 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

23 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

24) утратил силу с 1 сентября 2013 года. — Федеральный закон от 23.07.2013 N 251-ФЗ;

25) определяет порядок включения организаций в реестр управляющих компаний специализированных обществ, а также порядок исключения организаций из указанного реестра, осуществляет надзор за деятельностью управляющих компаний специализированных обществ и проверку этой деятельности, направляет им предписания об устранении нарушений настоящего Федерального закона, нормативных актов Банка России;

(п. 25 введен Федеральным законом от 21.12.2013 N 379-ФЗ)

26) устанавливает требования к формам и способам принятия рисков в объеме не менее 20 процентов от общего размера обязательств по облигациям с залоговым обеспечением специализированного финансового общества (за исключением специализированного финансового общества, которое осуществляет эмиссию структурных облигаций) для первоначальных кредиторов по обязательствам, денежные требования по которым являются предметом залога по облигациям, и (или) для последующих кредиторов, если последние уступают денежные требования по таким обязательствам специализированным финансовым обществам;

(п. 26 введен Федеральным законом от 21.12.2013 N 379-ФЗ; в ред. Федерального закона от 18.04.2018 N 75-ФЗ)

26 введен Федеральным законом от 21.12.2013 N 379-ФЗ; в ред. Федерального закона от 18.04.2018 N 75-ФЗ)

27) устанавливает требования к формам и способам принятия рисков в объеме не менее 10 процентов от общего размера обязательств по облигациям с залоговым обеспечением специализированного общества проектного финансирования для первоначальных кредиторов по обязательствам, денежные требования по которым являются предметом залога по облигациям, и (или) для последующих кредиторов, если последние уступают денежные требования по таким обязательствам специализированным обществам проектного финансирования;

(п. 27 введен Федеральным законом от 21.12.2013 N 379-ФЗ)

28) определяет обязательства, денежные требования по которым не могут являться предметом залога по облигациям с залоговым обеспечением;

(п. 28 введен Федеральным законом от 21.12.2013 N 379-ФЗ)

29) определяет размер обеспечения, предоставляемого физическим лицом, не являющимся индивидуальным предпринимателем, форекс-дилеру;

(п. 29 введен Федеральным законом от 29.12.2014 N 460-ФЗ)

29 введен Федеральным законом от 29.12.2014 N 460-ФЗ)

30) определяет период времени, в который форекс-дилер не вправе заключать сделки с разными контрагентами на разных условиях;

(п. 30 введен Федеральным законом от 29.12.2014 N 460-ФЗ)

31) утверждает порядок раскрытия информации о деятельности форекс-дилера и перечень раскрываемой информации;

(п. 31 введен Федеральным законом от 29.12.2014 N 460-ФЗ)

32) устанавливает требования к системе внутреннего контроля профессиональных участников рынка ценных бумаг с учетом характера и масштаба совершаемых операций, уровня и сочетания принимаемых рисков, включая требования к организации и осуществлению внутреннего контроля и внутреннего аудита;

(п. 32 в ред. Федерального закона от 27.12.2019 N 454-ФЗ)

33) утратил силу с 1 января 2021 года. — Федеральный закон от 27.12.2019 N 454-ФЗ;

34) утверждает требования к организации системы управления рисками профессиональных участников рынка ценных бумаг;

(п. 34 введен Федеральным законом от 29.06.2015 N 210-ФЗ; в ред. Федерального закона от 27.12.2019 N 454-ФЗ)

34 введен Федеральным законом от 29.06.2015 N 210-ФЗ; в ред. Федерального закона от 27.12.2019 N 454-ФЗ)

35) определяет порядок и условия лицензирования репозитарной деятельности, а также порядок аннулирования лицензии на осуществление репозитарной деятельности;

(п. 35 введен Федеральным законом от 30.12.2015 N 430-ФЗ)

36) выдает лицензию на осуществление репозитарной деятельности, а также аннулирует указанную лицензию при возникновении оснований, предусмотренных настоящим Федеральным законом;

(п. 36 введен Федеральным законом от 30.12.2015 N 430-ФЗ)

37) осуществляет регулирование репозитарной деятельности, в том числе устанавливает требования к осуществлению репозитарной деятельности;

(п. 37 введен Федеральным законом от 30.12.2015 N 430-ФЗ)

38) устанавливает порядок регистрации документов репозитария и осуществляет их регистрацию;

(п. 38 введен Федеральным законом от 30.12.2015 N 430-ФЗ)

39) утверждает требования к осуществлению деятельности по инвестиционному консультированию;

(п. 39 введен Федеральным законом от 20.12.2017 N 397-ФЗ)

39 введен Федеральным законом от 20.12.2017 N 397-ФЗ)

40) осуществляет иные функции, предусмотренные настоящим Федеральным законом.

(п. 40 введен Федеральным законом от 27.12.2018 N 514-ФЗ)

Денежные агрегаты — что это, виды и структуры денежной массы

Денежные агрегаты – это обобщенное название разных категорий наличных и безналичных денег. Сумма всех денежных агрегатов составляет денежную массу.

Последние новости:

Денежная масса – это все выпущенные государством денежные средства.

Кроме денежной массы специалисты по макроэкономике выделяют такой показатель как денежная база.

Денежная база – это сумма наличных денег в обороте и обязательств Центрального банка государства перед кредиторами.

Денежная масса и денежная база – два основных общих понятия характеризующих состояние государственной экономической системы.Денежные агрегаты, денежная масса и денежная база имеют существенное значение практически для всех аспектов экономической деятельности в стране и становятся объектом государственного регулирования, в т. ч. со стороны главного банка страны.

ч. со стороны главного банка страны.

Методы воздействия Центрального банка на денежную массу многообразны. Они начинаются с эмиссии, т.е. выпуска национальной валюты, включают в себя способы стимулирования нужных в данный момент финансовых потоков, сочетания других законодательных и финансовых механизмов.

Структура денежных агрегатов

Денежные агрегаты в Республике Беларусь и большинстве других стран классифицируются по международной терминологии на М0, М1, М2 и М3.

- М0 – это наличные. Монеты и банкноты в обороте у населения и в кассах организаций, за исключением банков.

- М1 – сумма М0, безналичных денег во вкладах до востребования и на расчетных счетах организаций и предпринимателей. Эти деньги считаются «быстрыми». Они легко приходят в движение по желанию своих владельцев.

- М2 – более широкий показатель. Складывается из агрегата М1 и срочных вкладов физических и юридических лиц в национальной валюте. Эти средства доступны без продажи активов и обменных операций.

Если к показателю М2 добавляется сумма всех стоимостей ценных бумаг у частных лиц и организаций (кроме банков), эмитированных в национальной валюте, то получается промежуточный показатель М2*.

Если к показателю М2 добавляется сумма всех стоимостей ценных бумаг у частных лиц и организаций (кроме банков), эмитированных в национальной валюте, то получается промежуточный показатель М2*. - М3 – другое название – «широкая денежная масса». Это уже перечисленные агрегаты М2 (или М2*), а также банковские вклады в иных валютах, вложения в драгоценных металлах или камнях, стоимость ценных бумаг за исключением акций.

Кроме «понятия широкая денежная масса» используется также термин «активная денежная масса». Она идентична агрегату М1, т.е. сумме наличных и вкладов до востребования. Эти средства могут максимально быстро войти в оборот и влиять на экономические процессы.

Для чего нужны денежные агрегаты

Денежные агрегаты сами по себе являются условными величинами. Которые отражают реальные экономические процессы и тенденции.

Величина денежных агрегатов оценивается чтобы понять уровень обеспеченности экономики денежными средствами. Высокий показатель по этому критерию может свидетельствовать о возможностях для быстрого роста. Слишком высокий – об инфляционных рисках. Нехватка денежных средств при высоком экономическом потенциале дает возможность для эмиссии национальной валюты без риска инфляции. Т.е. дополнительны деньги будут обеспечены сопоставимым ростом производства и товарооборота.

Слишком высокий – об инфляционных рисках. Нехватка денежных средств при высоком экономическом потенциале дает возможность для эмиссии национальной валюты без риска инфляции. Т.е. дополнительны деньги будут обеспечены сопоставимым ростом производства и товарооборота.

Сравнение М0 и других денежных агрегатов дает представление о степени вовлеченности средств населения в банковскую систему. Простое сравнение – лежат ли эти деньги в кубышке или приносят доход от размещения во вкладах и обеспечивают средства для выдачи кредитов.

Существует и множество других более сложных зависимостей. Они имеют всеобщий характер, т.к. значение денежных потоков для экономики сравнимо с работой кровеносной системы для организма.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Денежные агрегаты — глоссарий КСК ГРУПП

Денежные агрегаты — это понятие, используемое в общей экономической науке. Означает различные разновидности денежной массы, которые находятся в обращении в виде банкнот (монет) и в электронной форме (безнал). Сумма всех категорий денежных агрегатов позволяют получить общую сумму денег, которая была эмитирована центральными финансовыми учреждениями страны. В это понятие не входит размер обязательств Центробанков перед своими кредиторами.

Означает различные разновидности денежной массы, которые находятся в обращении в виде банкнот (монет) и в электронной форме (безнал). Сумма всех категорий денежных агрегатов позволяют получить общую сумму денег, которая была эмитирована центральными финансовыми учреждениями страны. В это понятие не входит размер обязательств Центробанков перед своими кредиторами.

Денежные агрегаты, масса и база

Анализ этого показателя дает возможность определить общее состояние экономики в конкретной стране. Денежные агрегаты, масса и база участвуют в различных аспектах экономики государства, потому подлежат регулированию во избежание негативных экономических и политических последствий.

Общепринятая классификация денежных агрегатов

В мире существует общепринятая классификация. К денежным агрегатам относятся:

М0

Деньги в наличном обращении. Считаются деньги, которые находятся в текущем использовании у граждан и те, что находятся в кассах торговых и производственных компаний. Денежные средства, что хранятся в финансовых учреждениях, в эту категорию не входят.

Денежные средства, что хранятся в финансовых учреждениях, в эту категорию не входят.

М1

Представляет собой агрегат М0 плюс деньги, которые находятся на счетах физических лиц в банке (не депозитах) и на банковских счетах предприятий. Являются высоколиквидными, то есть переводятся в М0 практически моментально по требованию их владельца.

М2

Представляет собой сумму М0 и М1 плюс денежные средства в банках, которые находятся на депозитных вкладах с установленным сроком выплаты. Считаются только депозиты в государственной валюте страны. Эти денежные средства владелец может получить без реализации своих активов и обмена валюты. Кроме того, сюда же входит стоимость акций и облигаций, которые имеют цену в государственной валюте страны.

М3

Это широкая денежная масса, куда входят все перечисленные пункты и срочные вклады в банках, сделанные в иностранной валюте. Сюда же относятся сбережения в виде драгоценных металлов и камней, стоимость ценных бумаг кроме акций предприятий.

Сюда же относятся сбережения в виде драгоценных металлов и камней, стоимость ценных бумаг кроме акций предприятий.

Денежный агрегат — это условная величина

Денежный агрегат следует расценивать как условную величину. Его рассчитывают для того, чтобы определить и проанализировать экономические тенденции и спрогнозировать тенденции экономики на ближайшее и длительное время.

Размер денежного агрегата позволяет определить, обеспечена ли национальная экономика достаточным количеством денежных средств. Высокие показатели говорят о возможном быстром росте экономики. Однако слишком большое количество денежной массы приводит к инфляции, что негативно отражается на экономике.

Необходимость дополнительной эмиссии

Нехватка денег влечет за собой необходимость дополнительной эмиссии. Причем в этом случае можно не бояться увеличения темпов инфляции, так как дополнительные средства обеспечиваются пропорциональным ростом экономики.

Распределение средств между М0, М1 и М2 показывает, насколько население использует для своих нужд банковскую систему. Большой показатель М0 по сравнению с М2 говорит о том, что население хранит деньги у себя дома, они не приносят доход.

Возврат к списку

Эмиссия, стандарты выпуска ценных бумаг и облигаций, денежная и дополнительная эмиссия акций

Эмиссия это изготовление и выпуск в обращение денег (наличных и безналичных), банковских карт или ценных бумаг, в результате чего увеличивается их общая масса, имеющаяся в обороте.

Содержание

Скрыть- Денежная эмиссия

- Дополнительная эмиссия акций

- Стандарты эмиссии ценных бумаг

- Эмиссия облигаций

Монопольным правом эмиссии наличных денег обладает Центробанк России. Ее цель — обеспечение экономики платежными средствами. Эмиссию безналичных средств могут осуществлять коммерческие банки с целью удовлетворения дополнительной потребности субъектов рынка в оборотных средствах. Эмиссию ценных бумаг могут осуществлять юридические лица, органы исполнительной власти или местного самоуправления. Ее цель — привлечение дополнительных денежных средств. Эмиссию банковских карт осуществляют коммерческие банки и международные платежные системы с целью расширения клиентской базы.

Эмиссию ценных бумаг могут осуществлять юридические лица, органы исполнительной власти или местного самоуправления. Ее цель — привлечение дополнительных денежных средств. Эмиссию банковских карт осуществляют коммерческие банки и международные платежные системы с целью расширения клиентской базы.

Денежная эмиссия

Денежная эмиссия проводится ЦБ РФ через его расчетно-кассовые центры в разных регионах страны. Для этого в РКЦ открываются оборотные кассы и резервные фонды. Чеканка монет и печать банкнот в физическом исполнении производится на специализированных предприятиях — ОАО «Гознак», московском и санкт-петербургском монетных дворах, в специальных типографиях. Существует три формы денежной эмиссии:

— депозитная — увеличение ЦБ РФ своих кредитных вложений выдачей ссуд, повышающих остатки на счетах;

— бюджетная — выпуск средств на покрытие дефицита государственного бюджета путем приобретения центральным банком государственных ценных бумаг;

— банкнотная эмиссия денег — выпуск банкнот и монет.

Дополнительная эмиссия акций

Дополнительная эмиссия акций производится коммерческими организациями с целью формирования или увеличения уставного капитала, реорганизации акционерного общества, изменения объема прав, предоставленных ранее выпущенными ценными бумагами, пополнения капитала или привлечения инвестиций.

При эмиссии акций выполняется следующий порядок действий:

— принятие решения;

— утверждение решения;

— государственная регистрация выпуска акций;

— размещение акций — передача ценных бумаг владельцам;

— государственная регистрация отчета об итогах выпуска акций.

Стандарты эмиссии ценных бумаг

Стандарты эмиссии ценных бумаг определены в Приказе ФСФР России от 04.07.2013 N 13-55/пз-н «Об утверждении Стандартов эмиссии ценных бумаг и регистрации проспектов ценных бумаг», а также «Положением о стандартах эмиссии ценных бумаг, порядке государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг, государственной регистрации отчетов об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг и регистрации проспектов ценных бумаг», утвержденным Банком России 11. 08.2014 N 428-П.

08.2014 N 428-П.

Эмиссия облигаций

Облигация — ценная бумага, дающая своему владельцу право получить от эмитента в оговоренный срок её номинальную стоимость деньгами или в виде имущественного эквивалента. Порядок эмиссии такой же, как при выпуске других ценных бумаг, но при этом должны быть соблюдены следующие условия:

— номинальная стоимость облигаций не должна быть больше номинала уставного капитала акционерного общества;

— эмиссию можно совершать после полной оплаты этого капитала;

— полная эмиссия облигаций без обеспечения может проводиться только через 2 года после регистрации АО и при утверждении к этому моменту 2 годовых балансов общества;

— АО не должно размещать облигации, возможные к конвертации в акции, если их количество меньше количества акций, которые можно приобрести по облигациям.

Совет от Сравни.ру: Планируя выпуск акций или облигаций, руководству акционерного общества стоит обратиться за консультацией к юристам.

24.

1 Что такое деньги? – Основы экономики

1 Что такое деньги? – Основы экономикиЦели обучения

- Дайте определение деньгам и обсудите их три основные функции.

- Проведите различие между товарными деньгами и фиатными деньгами, приведя примеры каждой из них.

- Определите, что подразумевается под денежной массой, и скажите, что входит в два ее определения Федеральной резервной системы (М1 и М2).

Если сигареты и скумбрию можно использовать как деньги, то что такое деньги? Деньги – это все, что служит средством обмена.Средство обмена — это все, что широко используется в качестве платежного средства. В Румынии при правлении Коммунистической партии в 1980-х годах, например, сигареты Kent служили средством обмена; тот факт, что их можно было обменять на другие товары и услуги, делал их деньгами.

Деньги, в конечном счете, определяются людьми и тем, что они делают. Когда люди используют что-то в качестве средства обмена, это становится деньгами. Если бы люди начали принимать баскетбольные мячи в качестве оплаты за большинство товаров и услуг, баскетбольные мячи были бы деньгами. В этой главе мы узнаем, что изменения в том, как люди используют деньги, привели к появлению новых видов денег и изменили способы измерения денег в последние десятилетия.

В этой главе мы узнаем, что изменения в том, как люди используют деньги, привели к появлению новых видов денег и изменили способы измерения денег в последние десятилетия.

Функции денег

Деньги выполняют три основные функции. По определению, это средство обмена. Он также служит расчетной единицей и средством сбережения, как «мак» в Ломпоке.

Средство обмена

Обмен товарами и услугами на рынках относится к наиболее универсальным видам деятельности человека.Чтобы облегчить этот обмен, люди останавливаются на чем-то, что будет служить средством обмена, — они выбирают что-то в качестве денег.

Мы можем понять значение средства обмена, учитывая его отсутствие. Бартер возникает, когда товары обмениваются непосредственно на другие товары. Поскольку ни один товар не служит средством обмена в бартерной экономике, потенциальные покупатели должны найти вещи, которые примут отдельные продавцы. Покупатель может найти продавца, который обменяет пару ботинок на двух куриц. Другой продавец может предложить стрижку в обмен на садовый шланг. Предположим, вы посещаете продуктовый магазин в бартерной экономике. Вам нужно будет загрузить полный грузовик товаров, которые бакалейщик может принять в обмен на продукты. Это было бы неопределенным делом; вы не могли знать, когда направлялись в магазин, какие товары бакалейщик может согласиться продать. Действительно, сложность — и стоимость — посещения продуктового магазина в бартерной экономике была бы настолько велика, что, вероятно, не было бы никаких продуктовых магазинов! Недолгое размышление о сложности жизни в бартерной экономике покажет, почему человеческие общества неизменно выбирают что-то — иногда несколько вещей — в качестве средства обмена, точно так же, как заключенные в федеральных тюрьмах ели скумбрию.

Другой продавец может предложить стрижку в обмен на садовый шланг. Предположим, вы посещаете продуктовый магазин в бартерной экономике. Вам нужно будет загрузить полный грузовик товаров, которые бакалейщик может принять в обмен на продукты. Это было бы неопределенным делом; вы не могли знать, когда направлялись в магазин, какие товары бакалейщик может согласиться продать. Действительно, сложность — и стоимость — посещения продуктового магазина в бартерной экономике была бы настолько велика, что, вероятно, не было бы никаких продуктовых магазинов! Недолгое размышление о сложности жизни в бартерной экономике покажет, почему человеческие общества неизменно выбирают что-то — иногда несколько вещей — в качестве средства обмена, точно так же, как заключенные в федеральных тюрьмах ели скумбрию.

Расчетная единица

Спросите кого-нибудь в Соединенных Штатах, сколько он или она заплатил за что-то, и этот человек ответит, указав цену, указанную в долларах: «Я заплатил 75 долларов за это радио» или «Я заплатил 15 долларов за эту пиццу». Люди не говорят: «Я заплатил пять пицц за это радио». Это утверждение, конечно, может быть буквально верным в смысле альтернативных издержек сделки, но мы не сообщаем цены таким образом по двум причинам. Во-первых, люди не приходят в такие места, как Radio Shack, с пятью пиццами и не рассчитывают купить радио.Другое дело, что информация будет не очень полезной. Другие люди могут не думать о ценностях в терминах пиццы, поэтому они могут не понять, что мы имели в виду. Вместо этого мы сообщаем стоимость вещей в денежном выражении.

Люди не говорят: «Я заплатил пять пицц за это радио». Это утверждение, конечно, может быть буквально верным в смысле альтернативных издержек сделки, но мы не сообщаем цены таким образом по двум причинам. Во-первых, люди не приходят в такие места, как Radio Shack, с пятью пиццами и не рассчитывают купить радио.Другое дело, что информация будет не очень полезной. Другие люди могут не думать о ценностях в терминах пиццы, поэтому они могут не понять, что мы имели в виду. Вместо этого мы сообщаем стоимость вещей в денежном выражении.

Деньги служат расчетной единицей, которая является последовательным средством измерения стоимости вещей. Мы используем деньги таким образом, потому что они также являются средством обмена. Когда мы сообщаем стоимость товара или услуги в денежных единицах, мы сообщаем, сколько другому человеку, вероятно, придется заплатить, чтобы получить этот товар или услугу.

Средство сбережения

Третья функция денег состоит в том, чтобы служить средством сбережения, то есть предметом, сохраняющим свою ценность с течением времени. Представьте 20-долларовую купюру, которую вы случайно оставили в кармане пальто год назад. Когда найдете, будете довольны. Это потому, что вы знаете, что купюра все еще имеет ценность. Ценность, по сути, «сохранена» в этом маленьком клочке бумаги.

Представьте 20-долларовую купюру, которую вы случайно оставили в кармане пальто год назад. Когда найдете, будете довольны. Это потому, что вы знаете, что купюра все еще имеет ценность. Ценность, по сути, «сохранена» в этом маленьком клочке бумаги.

Деньги, конечно, не единственное, что хранит стоимость. Дома, административные здания, земля, произведения искусства и многие другие товары служат средством сохранения богатства и стоимости.Деньги отличаются от этих других средств сбережения тем, что легко обмениваются на другие товары. Его роль средства обмена делает его удобным средством сбережения.

Поскольку деньги действуют как средство сбережения, их можно использовать в качестве стандарта для будущих платежей. Например, когда вы занимаете деньги, вы обычно подписываете контракт, в котором обязуетесь произвести серию будущих платежей для погашения долга. Эти платежи будут производиться с использованием денег, потому что деньги действуют как средство сбережения.

Однако деньги не являются безрисковым средством сбережения. В главе, в которой вводилась концепция инфляции, мы видели, что инфляция снижает ценность денег. В периоды быстрой инфляции люди могут не захотеть полагаться на деньги как на средство сбережения и вместо этого могут обратиться к таким товарам, как земля или золото.

В главе, в которой вводилась концепция инфляции, мы видели, что инфляция снижает ценность денег. В периоды быстрой инфляции люди могут не захотеть полагаться на деньги как на средство сбережения и вместо этого могут обратиться к таким товарам, как земля или золото.

Виды денег

Хотя деньги могут принимать чрезвычайно разнообразные формы, на самом деле существует только два типа денег: деньги, имеющие внутреннюю стоимость, и деньги, не имеющие внутренней стоимости.

Товарные деньги — это деньги, которые имеют стоимость помимо их использования в качестве денег.Скумбрия в федеральных тюрьмах — пример товарных денег. Скумбрию можно было использовать для покупки услуг у других заключенных; их тоже можно было есть.

Золото и серебро являются наиболее широко используемыми формами товарных денег. Золото и серебро можно использовать в качестве украшений, а также в некоторых промышленных и медицинских целях, поэтому они имеют ценность помимо использования в качестве денег. Первое известное использование золотых и серебряных монет было в греческом городе-государстве Лидия в начале седьмого века до нашей эры. Монеты были изготовлены из электрума, естественной смеси золота и серебра.

Первое известное использование золотых и серебряных монет было в греческом городе-государстве Лидия в начале седьмого века до нашей эры. Монеты были изготовлены из электрума, естественной смеси золота и серебра.

Одним из недостатков товарных денег является то, что их количество может беспорядочно колебаться. Золото, например, было одной из форм денег в Соединенных Штатах в 19 веке. Открытие золота в Калифорнии, а затем и на Аляске резко увеличило количество денег. Некоторые из худших приступов инфляции в этой стране были вызваны увеличением количества золота в обращении в 19 веке. Гораздо большая проблема существует с товарными деньгами, которые можно произвести. В южной части колониальной Америки, например, табак служил деньгами.Существовала постоянная проблема фермеров, увеличивающих количество денег за счет выращивания большего количества табака. Проблема была настолько серьезной, что были организованы отряды самообороны. Они бродили по сельской местности, сжигая табачные поля, чтобы держать под контролем количество табака, а значит, и деньги. (Примечательно, что эти отряды стремились контролировать денежную массу, сжигая табак, выращенный другими фермерами.)

(Примечательно, что эти отряды стремились контролировать денежную массу, сжигая табак, выращенный другими фермерами.)

Другая проблема заключается в том, что товарные деньги могут различаться по качеству. Учитывая эту изменчивость, существует тенденция того, что товары более низкого качества вытесняют из обращения товары более высокого качества.Лошади, например, служили деньгами в колониальной Новой Англии. Обязательства по ссуде обычно выражались в количестве лошадей, подлежащих возврату. Учитывая такие обязательства, существовала тенденция использовать лошадей более низкого качества для выплаты долгов; более качественные лошади не использовались для других целей. Были приняты законы, запрещающие использование хромых лошадей для выплаты долгов. Это пример закона Грешема: тенденция товара более низкого качества (плохих денег) вытеснять из обращения товар более высокого качества (хорошие деньги).Если не будет найдено средство контролировать качество товарных денег, тенденция к снижению этого качества может поставить под угрозу их приемлемость в качестве средства обмена.

Но что-то не обязательно должно иметь внутреннюю ценность, чтобы служить деньгами. Фиатные деньги — это деньги, которые какой-то орган, обычно правительство, приказал принять в качестве средства обмена. Валюта — бумажные деньги и монеты — используемые сегодня в Соединенных Штатах, — это неразменные деньги; он не имеет никакой ценности, кроме использования в качестве денег. Вы заметите заявление, напечатанное на каждой банкноте: «Эта банкнота является законным платежным средством для всех долгов, государственных и частных.

Чековые депозиты, представляющие собой остатки на текущих счетах, и дорожные чеки являются другими формами денег, не имеющими внутренней стоимости. Их можно конвертировать в валюту, но обычно это не так; они просто служат средством обмена. Если вы хотите что-то купить, вы часто можете заплатить чеком или дебетовой картой. Чек — это письменное распоряжение банку о передаче права собственности на чековый депозит. Дебетовая карта является электронным эквивалентом чека. Предположим, например, что у вас есть 100 долларов на текущем счету, и вы выписываете чек в книжный магазин своего кампуса на 30 долларов или даете указание служащему провести вашу дебетовую карту и «снять» с нее 30 долларов.В любом случае 30 долларов будут переведены с вашего расчетного счета на расчетный счет книжного магазина. Обратите внимание, что это чековый депозит, а не чек или дебетовая карта, это деньги . Чек или дебетовая карта просто говорит банку перевести деньги, в данном случае чековые депозиты, с одного счета на другой.

Предположим, например, что у вас есть 100 долларов на текущем счету, и вы выписываете чек в книжный магазин своего кампуса на 30 долларов или даете указание служащему провести вашу дебетовую карту и «снять» с нее 30 долларов.В любом случае 30 долларов будут переведены с вашего расчетного счета на расчетный счет книжного магазина. Обратите внимание, что это чековый депозит, а не чек или дебетовая карта, это деньги . Чек или дебетовая карта просто говорит банку перевести деньги, в данном случае чековые депозиты, с одного счета на другой.

То, что делает что-то деньгами, на самом деле определяется его приемлемостью, а не тем, имеет ли оно внутреннюю ценность или провозгласило ли его таковым правительство.Например, фиатные деньги, как правило, принимаются до тех пор, пока их слишком много не печатается слишком быстро. Когда это происходит, как это было в России в 1990-е годы, люди склонны искать другие предметы, которые могли бы служить деньгами. В случае с Россией доллар США стал популярной формой денег, хотя российское правительство по-прежнему объявляло рубль своими бумажными деньгами.

Внимание!

Термин деньги , используемый экономистами и на протяжении всей этой книги, имеет очень конкретное определение, данное в тексте.Люди могут хранить активы в самых разных формах, от произведений искусства до сертификатов на акции, валюты или остатков на текущих счетах. Даже если люди могут быть очень богатыми, только когда они держат свои активы в форме, служащей средством обмена, они, в соответствии с точным значением этого термина, обладают «деньгами». Чтобы квалифицироваться как «деньги», что-то должно быть широко принято в качестве средства обмена.

Измерение денег

Общее количество денег в экономике в любой момент времени называется денежной массой.Экономисты измеряют денежную массу, потому что она влияет на экономическую активность. Что должно быть включено в денежную массу? Мы хотим включить в состав денежной массы те вещи, которые служат средством обмена. Однако элементы, обеспечивающие эту функцию, менялись с течением времени.

До 1980 года основная денежная масса измерялась как сумма денег в обращении, дорожных чеков и чековых депозитов. Валюта очень хорошо выполняет функцию средства обмена, но лишает людей каких-либо процентных доходов.(До 1980 года по текущим счетам проценты не начислялись.)

За последние несколько десятилетий, особенно из-за высоких процентных ставок и высокой инфляции в конце 1970-х годов, люди искали и находили способы хранить свои финансовые активы таким образом, чтобы приносить проценты и которые можно было бы легко конвертировать в деньги. Например, теперь можно перевести деньги со своего сберегательного счета на текущий счет с помощью банкомата (банкомата), а затем снять наличные со своего текущего счета.Таким образом, многие виды сберегательных счетов легко конвертируются в валюту.

Экономисты называют легкость, с которой актив может быть конвертирован в валюту, ликвидностью актива. Валюта сама по себе совершенно ликвидна; Вы всегда можете поменять две 5-долларовые купюры на 10-долларовую купюру. Чековые депозиты почти идеально ликвидны; Вы можете легко обналичить чек или посетить банкомат. Однако офисное здание крайне неликвидно. Его можно превратить в деньги только путем продажи, что является трудоемким и дорогостоящим процессом.

Чековые депозиты почти идеально ликвидны; Вы можете легко обналичить чек или посетить банкомат. Однако офисное здание крайне неликвидно. Его можно превратить в деньги только путем продажи, что является трудоемким и дорогостоящим процессом.

По мере того, как финансовые активы, отличные от чековых депозитов, становились более ликвидными, экономисты должны были разработать более широкие меры денег, которые соответствовали бы экономической деятельности. В Соединенных Штатах высшим арбитром того, что измеряется деньгами, а что нет, является Федеральная резервная система. Поскольку трудно определить, что (а что нет) измерять в деньгах, ФРС сообщает о нескольких различных показателях денег, включая М1 и М2.

M1 — самое узкое из определений денежной массы ФРС.Он включает наличность в обращении, чековые депозиты и дорожные чеки. М2 является более широким показателем денежной массы, чем М1. Он включает M1 и другие депозиты, такие как небольшие сберегательные счета (менее 100 000 долларов США), а также счета, такие как взаимные фонды денежного рынка (MMMF), которые устанавливают ограничения на количество или суммы чеков, которые могут быть выписаны в определенный период. .

.

М2 иногда называют денежной массой в широком смысле, а М1 — денежной массой в узком смысле.Активы в M1 можно рассматривать как совершенно ликвидные; активы в М2 высоколиквидны, но несколько менее ликвидны, чем активы в М1. Еще более широкие показатели денежной массы включают в себя крупные срочные депозиты, взаимные фонды денежного рынка, принадлежащие учреждениям, и другие активы, несколько менее ликвидные, чем активы в M2. На рис. 24.1 «Две М: Октябрь 2010 г.» показан состав M1 и M2 в октябре 2010 г.

Рисунок 24.1 Две мисс: октябрь 2010 г.

M1, самое узкое определение денежной массы, включает активы, которые являются совершенно ликвидными.M2 обеспечивает более широкую меру денежной массы и включает несколько менее ликвидные активы. Суммы представляют собой данные о денежной массе в миллиардах долларов за октябрь 2010 года с учетом сезонных колебаний.

Источник : Статистический выпуск Федеральной резервной системы H. 6, таблицы 3 и 4 (2 декабря 2010 г.). Суммы указаны в миллиардах долларов на октябрь 2010 года с учетом сезонных колебаний.

6, таблицы 3 и 4 (2 декабря 2010 г.). Суммы указаны в миллиардах долларов на октябрь 2010 года с учетом сезонных колебаний.

Внимание!

Кредитные карты не деньги. Кредитная карта идентифицирует вас как человека, у которого есть особое соглашение с эмитентом карты, по которому эмитент ссужает вам деньги и переводит выручку другой стороне, когда вы этого хотите.Таким образом, если вы предъявите MasterCard ювелиру в качестве оплаты за кольцо на 500 долларов, фирма, выпустившая вам карту, одолжит вам 500 долларов и отправит эти деньги, за вычетом платы за обслуживание, ювелиру. Вы, конечно, будете обязаны погасить кредит позже. Но карта, на которой написано, что у вас такие отношения, — это не деньги, как и ваша дебетовая карта — это не деньги.

При всех имеющихся операционных определениях денег, какое нам следует использовать? Экономисты обычно отвечают на этот вопрос, задавая другой: какая денежная мера наиболее тесно связана с реальным ВВП и уровнем цен? По мере того, как это меняется, должно меняться и определение денег.

В 1980 году ФРС решила, что изменения в способах управления деньгами людей сделали M1 бесполезным для выбора политики. Действительно, ФРС сейчас тоже мало внимания уделяет М2. Он в значительной степени отказался от отслеживания конкретного показателя денежной массы. Выбор того, что измерять деньгами, остается предметом продолжающихся исследований и серьезных дискуссий.

Ключевые выводы

- Деньги — это все, что служит средством обмена. Другие функции денег заключаются в том, чтобы служить расчетной единицей и средством сбережения.

- Деньги могут иметь или не иметь внутреннюю стоимость. Товарные деньги имеют внутреннюю ценность, потому что они могут использоваться не только в качестве средства обмена. Фиатные деньги служат только средством обмена, поскольку их использование как таковое разрешено правительством; он не имеет внутренней ценности.

- ФРС сообщает о нескольких различных денежных показателях, включая М1 и М2.

Попробуй!

Что из следующего является деньгами в Соединенных Штатах сегодня, а что нет? Объясните свои рассуждения с точки зрения функций денег.

- Золото

- Картина Ван Гога

- Десять центов

Показательный пример: деньги без фиата

«У нас нет собственной валюты», — заявил Нерчиван Барзани, премьер-министр курдского регионального правительства, в интервью для новостей в 2003 году. Но даже без официального признания правительством так называемый «швейцарский» динар определенно казалось, функционировал как фиатные деньги. Вот как курдский район на севере Ирака в период между войной в Персидском заливе в 1991 году и падением Саддама Хусейна в 2003 году получил собственную валюту, несмотря на заявление премьер-министра об обратном.

После войны в Персидском заливе северная, в основном населенная курдами, часть Ирака была отделена от остальной части Ирака путем введения запретной для полетов зоны. Из-за санкций Организации Объединенных Наций, которые запретили режиму Саддама Хусейна на юге продолжать импортировать валюту из Швейцарии, центральный банк Ирака объявил, что заменит «швейцарские» динары, названные так потому, что они были напечатаны в Швейцарии, на местные валюта, которая стала известна как «саддамовские» динары. Гражданам Ирака на юге Ирака дали три недели, чтобы обменять свои старые динары на новые.В северной части Ирака граждане не могли обмениваться банкнотами и поэтому просто продолжали пользоваться старыми.

Гражданам Ирака на юге Ирака дали три недели, чтобы обменять свои старые динары на новые.В северной части Ирака граждане не могли обмениваться банкнотами и поэтому просто продолжали пользоваться старыми.

Так получилось, что «швейцарский» динар в течение примерно 10 лет, даже без государственной поддержки или какого-либо закона, устанавливающего его в качестве законного платежного средства, служил бумажными деньгами северного Ирака. Экономисты используют слово « fiat », что на латыни означает «пусть будет сделано», для описания денег, не имеющих внутренней ценности. Такие формы денег обычно получают свою ценность, потому что правительство или орган власти объявили их законным платежным средством, но, как показывает эта история, на самом деле не требуется много «фиата» для удобного, самодостаточного платежа. бесполезный, средство обмена, чтобы развиваться.

Куда делись и «швейцарские», и «саддамовские» динары? После того, как Временная коалиционная администрация (ВВК) взяла под свой контроль весь Ирак, Пол Бремер, тогдашний глава ВВК, объявил, что новый иракский динар будет обменен на обе существующие валюты в течение трехмесячного периода, заканчивающегося в январе 2004 г. курс, который подразумевал, что один «швейцарский» динар оценивался в 150 «саддамовских» динаров. Поскольку режим Саддама Хусейна напечатал намного больше «саддамовских» динаров за 10-летний период, в то время как «швейцарские» динары не были напечатаны, и поскольку дешевая печать «саддамовских» динаров облегчала их подделку, за десятилетие «Швейцарские» динары стали относительно более ценными, а обменный курс, который предлагал Бремер, примерно уравнял покупательную способность двух валют.Например, в то время для покупки мужского костюма в Ираке требовалось примерно в 133 раза больше «саддамовских» динаров, чем «швейцарских» динаров. Новые банкноты, иногда называемые «бремерскими» динарами, были напечатаны в Великобритании и других странах и доставлены в Ирак 22 рейсами на «Боингах-747» и других крупных самолетах. Как в северной, так и в южной частях Ирака граждане обменивали свои старые динары на новые, что свидетельствовало, по крайней мере, о большем доверии в тот момент к «бремеровским» динарам, чем к «саддамовским» или «швейцарским» динарам.

курс, который подразумевал, что один «швейцарский» динар оценивался в 150 «саддамовских» динаров. Поскольку режим Саддама Хусейна напечатал намного больше «саддамовских» динаров за 10-летний период, в то время как «швейцарские» динары не были напечатаны, и поскольку дешевая печать «саддамовских» динаров облегчала их подделку, за десятилетие «Швейцарские» динары стали относительно более ценными, а обменный курс, который предлагал Бремер, примерно уравнял покупательную способность двух валют.Например, в то время для покупки мужского костюма в Ираке требовалось примерно в 133 раза больше «саддамовских» динаров, чем «швейцарских» динаров. Новые банкноты, иногда называемые «бремерскими» динарами, были напечатаны в Великобритании и других странах и доставлены в Ирак 22 рейсами на «Боингах-747» и других крупных самолетах. Как в северной, так и в южной частях Ирака граждане обменивали свои старые динары на новые, что свидетельствовало, по крайней мере, о большем доверии в тот момент к «бремеровским» динарам, чем к «саддамовским» или «швейцарским» динарам.

Источники : Мервин А. Кинг, «Учреждения денежно-кредитной политики» (лекция, Ежегодное собрание Американской экономической ассоциации, Сан-Диего, 4 января 2004 г.), доступно на http://www.bankofengland.co.uk/speeches /speech308.pdf. Хэл Р. Вариан, «Бумажная валюта может иметь ценность без государственной поддержки, но такая поддержка существенно увеличивает ее стоимость», New York Times , 15 января 2004 г., с. С2.

Ответ, чтобы попробовать! Проблема

- Золото не деньги, потому что оно не используется в качестве средства обмена.Кроме того, он не служит расчетной единицей. Однако он может служить средством сбережения.

- Картина Ван Гога — это не деньги. Он служит средством сбережения. Это очень неликвидно, но в конечном итоге может быть конвертировано в деньги. Это не средство обмена и не расчетная единица.

- Десять центов — это деньги, выполняющие все три функции денег. Он, конечно, идеально жидкий.

Деньги как средство обмена: определение, функции и примеры — видео и расшифровка урока

Функция

Деньги на самом деле выполняют несколько различных ключевых функций в нашей экономике. Это средство обмена, расчетная единица и средство сбережения. В этом уроке мы сосредоточимся на той роли, которую играют деньги как средство обмена на рынке.

Это средство обмена, расчетная единица и средство сбережения. В этом уроке мы сосредоточимся на той роли, которую играют деньги как средство обмена на рынке.

Деньги помогают облегчить торговлю, потому что люди в экономике обычно признают их ценность. Поскольку большинство людей признают деньги ценными, они готовы обменивать деньги на товары и услуги с намерением однажды использовать деньги, полученные от продавца, для покупки товаров или услуг у кого-то другого.Если люди перестанут признавать деньги ценными, они перестанут быть хорошим средством обмена, потому что люди не захотят обменивать на них товары или услуги.

Примеры

Давайте рассмотрим несколько примеров, чтобы проиллюстрировать концепцию и функцию денег как средства обмена. Представьте, что вы управляете небольшой фермой в автономном режиме на окраине небольшого городка. Вы выращиваете пшеницу и овощи, у вас есть пара дойных коров и несколько свиней. Вам нужно сельскохозяйственное оборудование, поэтому вы направляетесь в город в местный магазин сельскохозяйственного инвентаря, где предлагаете обменять несколько бушелей пшеницы на необходимое вам оборудование.

Хозяин магазина смешно смотрит на вас, а потом вежливо говорит вам «нет». Он действительно предлагает продать вам оборудование за сумму денег, указанную на ценниках. Поскольку вы живете вне сети, у вас нет денег. Объясняете это владельцу магазина, и снова предлагаете обменять свой товар на его. Он только качает головой и говорит, что ему не нужны ваши посевы. В этом примере вы должны увидеть, что сила денег заключается в том, что люди почти всегда принимают деньги в качестве оплаты за товар или услугу.В то время как наш фермер может найти того, кто хочет получить его урожай, потенциальный покупатель может не иметь того, что ему нужно, и торговля не будет иметь смысла.

Деньги могут потерять всю свою ценность, и так было в прошлом. Представьте, что вы живете в стране с высоким уровнем государственного и частного долга. Кредиторы страны требуют оплаты. Правительство вашей страны довольно глупо решает влить огромную сумму денег в свою экономику, чтобы облегчить выплату долгов. Хотя увеличение денежной массы облегчает выплату долгов, оно также приводит к гиперинфляции, которая очень высока и ускоряет рост цен.

Хотя увеличение денежной массы облегчает выплату долгов, оно также приводит к гиперинфляции, которая очень высока и ускоряет рост цен.

Гиперинфляция происходит в этом случае, потому что объем производства в стране не поспевает за предложением денег — денег слишком много, а вещей не хватает на покупку. Люди начинают терять уверенность в том, что деньги сохранят свою ценность, поэтому они тратят их как можно быстрее, чтобы получить то, что им нужно. Эти быстрые траты еще больше увеличивают цены, потому что покупатели требуют все более и более высоких цен в качестве страховки от потери ценности денег, которые они получают.В конце концов, гиперинфляция становится настолько серьезной, что люди отказываются принимать деньги в обмен на товары и услуги. Другими словами, поскольку люди больше не признают его ценности, он перестает быть средством обмена.

Резюме урока

Деньги являются важной частью современной экономики и выполняют множество функций. Одной из важнейших функций является его способность служить средством обмена. Средство обмена — это то, что продавец готов обменять на товар или услугу.Поскольку все люди в экономике обычно признают деньги чем-то ценным, они служат средством обмена почти для всех покупок. Однако гиперинфляция может привести к тому, что люди не будут видеть в деньгах малой ценности, в результате чего деньги перестанут быть средством обмена.

Средство обмена — это то, что продавец готов обменять на товар или услугу.Поскольку все люди в экономике обычно признают деньги чем-то ценным, они служат средством обмена почти для всех покупок. Однако гиперинфляция может привести к тому, что люди не будут видеть в деньгах малой ценности, в результате чего деньги перестанут быть средством обмена.

Деньги как средство обмена

- Деньги облегчают торговлю.

- Деньги являются средством обмена, потому что покупатели и продавцы согласны с их общей ценностью.

- Деньги могут обесцениваться в периоды гиперинфляции, когда в экономику сбрасывается слишком много денег.

Результаты обучения

После тщательного изучения этого урока вы сможете уверенно:

- Рассказать о назначении денег в экономике

- Обсудите роль денег как средства обмена и преимущества установленной формы валюты

- Осознайте, как деньги могут обесцениться

Могут ли банки самостоятельно создавать деньги из ничего? — Теории и эмпирические данные

https://doi. org/10.1016/j.irfa.2014.07.015Get rights and content

org/10.1016/j.irfa.2014.07.015Get rights and contentAbstract

В этой статье представлены первые в истории банковского дела эмпирические данные по вопросу о том, могут ли банки создавать деньги из ничего. Банковский кризис возродил интерес к этому вопросу, но он остался нерешенным. В литературе признаются три гипотезы. Согласно теории финансового посредничества банковского дела , банки являются просто посредниками, как и другие небанковские финансовые учреждения, собирая депозиты, которые затем выдаются взаймы.Согласно теории частичного резервирования банковского дела , отдельные банки являются простыми финансовыми посредниками, которые не могут создавать деньги, но все вместе они в конечном итоге создают деньги посредством системного взаимодействия. Третья теория утверждает, что каждый отдельный банк имеет право создавать деньги «из ничего» и делает это, когда он предоставляет кредит (теория создания кредита банковского дела ). Вопрос о том, какая из теорий верна, имеет далеко идущие последствия для исследований и политики. Удивительно, но, несмотря на давние споры, до сих пор ни одно эмпирическое исследование не проверило эти теории. Это вклад настоящей статьи. Проводится эмпирический тест, при котором деньги берутся взаймы у сотрудничающего банка, в то время как его внутренние записи отслеживаются, чтобы установить, переводит ли банк в процессе предоставления кредита заемщику эти средства с других счетов в пределах или за пределами банка, или они вновь созданы. Это исследование впервые эмпирически устанавливает, что банки индивидуально создают деньги из ничего.Денежная масса создается как «волшебная пыль», производимая банками индивидуально, «из воздуха».

Удивительно, но, несмотря на давние споры, до сих пор ни одно эмпирическое исследование не проверило эти теории. Это вклад настоящей статьи. Проводится эмпирический тест, при котором деньги берутся взаймы у сотрудничающего банка, в то время как его внутренние записи отслеживаются, чтобы установить, переводит ли банк в процессе предоставления кредита заемщику эти средства с других счетов в пределах или за пределами банка, или они вновь созданы. Это исследование впервые эмпирически устанавливает, что банки индивидуально создают деньги из ничего.Денежная масса создается как «волшебная пыль», производимая банками индивидуально, «из воздуха».

ключевых слов

ключевые слова

Bank Credit

Credit Cretment

финансовое посредничество

Фракционного резерва Banking

Money Reserve

Jel Cartening

E30

E40

E50

E60

Рекомендуемые статьи (0)

Copyright © 2014 Издательство Elsevier Inc.

Рекомендуемые статьи

Ссылки на статьи

Денежно-кредитная и фискальная политика

2022 Учебный план Программа CFA Уровень I экономика

Введение

Экономические решения домохозяйств могут оказать значительное влияние на экономику.Например, решение домохозяйств больше потреблять и меньше сберегать может привести к увеличению занятости, инвестиций и, в конечном счете, прибылей. Точно так же инвестиционные решения, принимаемые корпорациями, могут иметь важное влияние на реальную экономику и на прибыль корпораций. Но отдельные корпорации редко могут влиять на крупные экономики самостоятельно; решения отдельного домохозяйства относительно потребления окажут незначительное влияние на экономику в целом.

Но отдельные корпорации редко могут влиять на крупные экономики самостоятельно; решения отдельного домохозяйства относительно потребления окажут незначительное влияние на экономику в целом.

Напротив, решения, принимаемые правительствами, могут иметь огромное влияние даже на самую крупную и развитую экономику по двум основным причинам.Во-первых, в государственных секторах большинства развитых стран обычно занята значительная часть населения, и на них обычно приходится значительная доля расходов в экономике. Во-вторых, правительства также являются крупнейшими заемщиками на мировых долговых рынках.

Государственная политика в конечном счете выражается в его кредитной и расходной деятельности. В этом чтении мы определяем и обсуждаем два типа государственной политики, которые могут повлиять на макроэкономику и финансовые рынки: денежно-кредитная политика и налогово-бюджетная политика.

w3.org/1999/xhtml»> Денежно-кредитная политика относится к деятельности центрального банка, направленной на влияние на количество денег и кредита в экономике. Напротив, фискальная политика относится к решениям правительства о налогообложении и расходах. Как денежно-кредитная, так и фискальная политика используются для регулирования экономической активности во времени. Их можно использовать для ускорения роста, когда экономика начинает замедляться, или для сдерживания роста и активности, когда экономика начинает перегреваться. Кроме того, фискальная политика может использоваться для перераспределения доходов и богатства. Главной целью как денежно-кредитной, так и налогово-бюджетной политики обычно является создание экономической среды, в которой рост является стабильным и положительным, а инфляция стабильной и низкой. Таким образом, крайне важно направить базовую экономику таким образом, чтобы она не переживала экономический бум, за которым могут последовать продолжительные периоды низкого или отрицательного роста и высокого уровня безработицы. В такой стабильной экономической среде домовладельцы могут чувствовать себя в безопасности при принятии решений о потреблении и сбережении, в то время как корпорации могут сосредоточиться на своих инвестиционных решениях, на выплате регулярных купонных выплат держателям облигаций и получении прибыли для своих акционеров.

В такой стабильной экономической среде домовладельцы могут чувствовать себя в безопасности при принятии решений о потреблении и сбережении, в то время как корпорации могут сосредоточиться на своих инвестиционных решениях, на выплате регулярных купонных выплат держателям облигаций и получении прибыли для своих акционеров.

На пути к достижению этой всеобъемлющей цели существует множество проблем. Мало того, что экономика часто страдает от потрясений (таких как скачки цен на нефть), некоторые экономисты считают, что в экономике также существуют естественные циклы. Более того, в истории есть множество примеров, когда государственная политика — денежно-кредитная, налогово-бюджетная или и та, и другая — усугубляла экономический рост, который в конечном итоге приводил к разрушительным последствиям для реальной экономики, финансовых рынков и инвесторов.

Баланс показаний организован следующим образом.Раздел 2 содержит введение в денежно-кредитную политику и смежные темы. Раздел 3 представляет фискальную политику. Взаимосвязь между денежно-кредитной политикой и налогово-бюджетной политикой является предметом Раздела 4. Резюме и практические проблемы завершают чтение.

Раздел 3 представляет фискальную политику. Взаимосвязь между денежно-кредитной политикой и налогово-бюджетной политикой является предметом Раздела 4. Резюме и практические проблемы завершают чтение.

В этом чтении мы стремились объяснить практику как денежно-кредитной, так и фискальной политики. И то, и другое может оказывать существенное влияние на экономическую активность, и именно по этой причине финансовые аналитики должны быть осведомлены об инструментах как денежно-кредитной, так и фискальной политики, целях денежно-кредитных и фискальных властей и, самое главное, денежно-кредитной и фискальной политики. механизмы передачи.

Правительства могут влиять на показатели своей экономики, используя комбинации денежно-кредитной и налогово-бюджетной политики. Денежно-кредитная политика относится к деятельности центрального банка, направленной на влияние на количество денег и кредита в экономике.

Напротив, фискальная политика относится к решениям правительства о налогообложении и расходах. Два набора политик влияют на экономику через разные механизмы.

Напротив, фискальная политика относится к решениям правительства о налогообложении и расходах. Два набора политик влияют на экономику через разные механизмы.Деньги выполняют три важные функции: они действуют как средство обмена, предоставляют людям способ хранения богатства и обеспечивают общество удобной расчетной единицей.Через процесс частичного резервирования банковская система может создавать деньги.

Сумма богатства, которую граждане страны предпочитают хранить в денежной форме — в отличие, например, от облигаций или акций, — называется спросом на деньги. Существует три основных мотива хранения денег: связанный с транзакциями, предупредительный и спекулятивный.

Добавление 1 единицы дополнительных резервов в банковскую систему с частичным резервированием может поддерживать расширение денежной массы на сумму, равную денежному мультипликатору, определяемому как 1/резервная потребность (указывается в виде десятичной дроби).

Номинальная процентная ставка состоит из трех компонентов: реальной требуемой нормы прибыли, компонента, компенсирующего кредиторам будущую инфляцию, и надбавки за риск, компенсирующей кредиторам неопределенность (например, относительно будущего уровня инфляции).

Центральные банки играют несколько ролей в современной экономике. Обычно они являются монопольным поставщиком своей валюты, кредитором последней инстанции для банковского сектора, государственным банком и банком банков, и они часто контролируют банки.Хотя они могут выражать свои цели по-разному, главной целью большинства центральных банков является стабильность цен.

Чтобы центральный банк мог объективно проводить денежно-кредитную политику, он должен иметь определенную степень независимости от правительства, пользоваться доверием и быть прозрачным в своих целях и задачах.

Главной проблемой для центральных банков, пытающихся манипулировать денежной массой, чтобы влиять на экономику, является то, что они не могут контролировать сумму денег, которую домашние хозяйства и корпорации помещают в банки на депозиты, а также они не могут легко контролировать готовность банков создавать деньги за счет расширения кредита.

В совокупности это также означает, что они не всегда могут контролировать денежную массу. Таким образом, существуют определенные пределы власти денежно-кредитной политики.

В совокупности это также означает, что они не всегда могут контролировать денежную массу. Таким образом, существуют определенные пределы власти денежно-кредитной политики.Понятие денежного нейтралитета обычно интерпретируется как означающее, что деньги не могут влиять на реальную экономику в долгосрочной перспективе. Однако, устанавливая свою учетную ставку, центральный банк надеется повлиять на реальную экономику посредством влияния учетной ставки на другие рыночные процентные ставки, цены активов, обменный курс и ожидания экономических агентов.

Таргетирование инфляции является наиболее распространенной денежно-кредитной политикой, хотя таргетирование обменного курса также используется, особенно в развивающихся странах. Количественное смягчение пытается стимулировать совокупный спрос за счет резкого увеличения денежной массы.

Фискальная политика предполагает использование государственных расходов и повышение доходов (налогообложение) для воздействия на ряд аспектов экономики: общий уровень совокупного спроса в экономике и, следовательно, уровень экономической активности; распределение доходов и богатства среди различных слоев населения; и, следовательно, в конечном итоге распределение ресурсов между различными секторами и экономическими агентами.

Инструменты, которые правительства используют для реализации налогово-бюджетной политики, связаны со способами получения доходов и различными формами расходов. Правительства обычно собирают деньги за счет комбинации прямых и косвенных налогов. Государственные расходы могут быть текущими на товары и услуги или могут принимать форму капитальных затрат, например, на инфраструктурные проекты.

По мере замедления экономического роста или в период рецессии правительство может проводить экспансионистскую налогово-бюджетную политику, например, повышая расходы без компенсирующего повышения налогов.И наоборот, за счет сокращения расходов и сохранения налоговых поступлений сдерживающая политика может снизить экономическую активность. Таким образом, фискальная политика может играть важную роль в стабилизации экономики.

w3.org/1999/xhtml»>

Хотя и фискальная, и денежно-кредитная политика могут изменять совокупный спрос, они действуют по разным каналам, поэтому меры политики не являются взаимозаменяемыми и, по-видимому, могут работать друг против друга, если только правительство и центральный банк не согласуют свои цели.

Денежно-кредитная политика. Цели, инструменты и виды денежно-кредитной политики

Что такое денежно-кредитная политика?

Денежно-кредитная политика – это экономическая политика, которая управляет размером и темпами роста денежной массы в экономике. Это мощный инструмент для регулирования макроэкономических переменных, таких как инфляция. Инфляция — это экономическая концепция, которая относится к повышению уровня цен на товары в течение определенного периода времени. Повышение уровня цен означает, что валюта в данной экономике теряет покупательную способность (т.е., на ту же сумму денег можно купить меньше). и безработица.

Эти правила реализуются с помощью различных инструментов, включая корректировку процентных ставок. продажа государственных ценных бумаг и изменение количества наличных денег, обращающихся в экономике. Центральный банкФедеральный резерв (ФРС)Федеральный резерв является центральным банком Соединенных Штатов и финансовым органом крупнейшей в мире экономики свободного рынка.или аналогичная регулирующая организация отвечает за формулирование этих политик.