Налоговый контроль это: К сожалению, что-то пошло не так

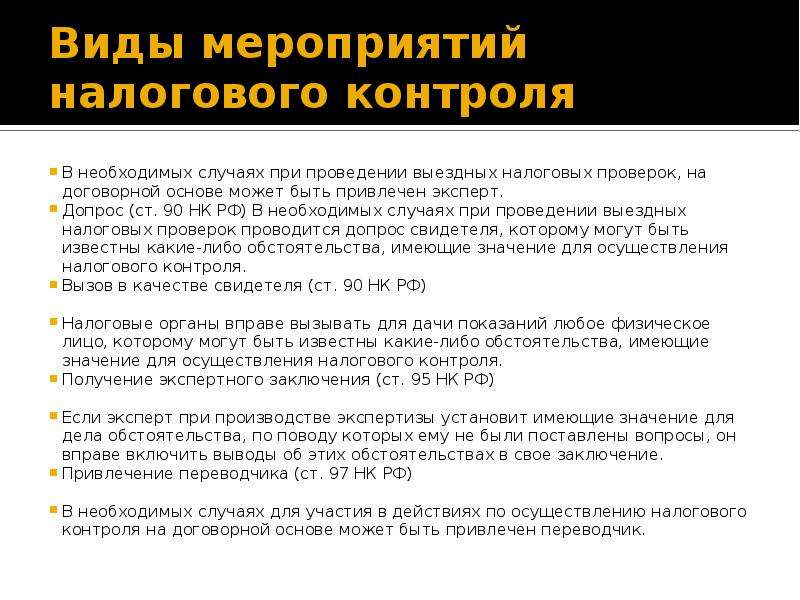

В качестве дополнительных мероприятий налогового контроля может проводиться истребование документов в соответствии со ст. 93 и 93.1 НК РФ, допрос свидетеля, проведение экспертизы.

Дополнительные мероприятия налогового контроля проводятся в соответствии с п. 6 ст. 101 НК РФ.

В качестве дополнительных мероприятий налогового контроля может проводиться истребование документов в соответствии со ст. 93 и 93.1 НК РФ, допрос свидетеля, проведение экспертизы.

Вышеуказанный перечень мероприятий является закрытым.

По результатам дополнительных мероприятий налогового контроля составляется дополнение к акту налоговой проверки, которое вместе с материалами, полученными в результате проведения дополнительных мероприятий налогового контроля, в течение пяти дней с даты этого дополнения должно быть вручено лицу, в отношении которого проводилась налоговая проверка (его представителю), под расписку или передано иным способом, свидетельствующим о дате его получения указанным лицом (его представителем).

Если налоговая проверка проведена в отношении консолидированной группы налогоплательщиков дополнение к акту проверки должно быть вручено ответственному участнику этой группы в течение десяти рабочих дней с даты этого дополнения к акту.

Если же дополнительные мероприятия проводились в отношении иностранной организации, не ведущей деятельность на территории РФ через обособленное подразделение (за исключением международной организации, дипломатического представительства, иностранной организации, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ), то дополнения к акту налоговой проверки направляются по почте заказным письмом по адресу, содержащемуся в ЕГРН. Датой вручения этого дополнения считается двадцатый рабочий день, считая с даты отправки заказного письма.

Лицо, в отношении которого проводилась налоговая проверка (его представитель), в течение пятнадцати дней со дня получения дополнения к акту налоговой проверки вправе представить в налоговый орган письменные возражения по такому дополнению к акту налоговой проверки, а также документы (их заверенные копии), подтверждающие обоснованность возражений.

При этом лицо, в отношении которого проводилась налоговая проверка, вправе ознакомиться с материалами налоговой проверки и дополнительных мероприятий налогового контроля до рассмотрения материалов этой проверки. Налоговый орган обязан обеспечить лицу, в отношении которого проводилась налоговая проверка (его представителю), возможность ознакомиться с материалами налоговой проверки и дополнительных мероприятий налогового контроля на территории налогового органа не позднее двух дней со дня подачи таким лицом соответствующего заявления. Ознакомление с такими материалами осуществляется путем их визуального осмотра, изготовления выписок, снятия копий. По окончании ознакомления составляется протокол в соответствии со ст. 99 НК РФ.

Порядок оформления результатов проведения дополнительных мероприятий налогового контроля установлен в п. 6.1 ст. 101 НК РФ.

Указанный порядок рассмотрения и оформления результатов дополнительных мероприятий налогового контроля применяется при вынесении решений по результатам налоговых проверок, завершенных после 3 сентября 2018 года. К началу страницы

К началу страницы

Инвентаризация (п. 13 ст. 89 НК РФ)

Инвентаризация проводится с целью проверки достоверности данных, содержащихся в документах налогоплательщика, а также для выяснения иных обстоятельств, имеющих значение для выполнения задач налоговой проверки.Выемка (ст. 94 НК РФ)

Выемка документов и предметов производится для того, чтобы выявить и подтвердить достаточными доказательствами нарушения налогового законодательства.Экспертиза (ст. 95 НК РФ)

В необходимых случаях при проведении выездных налоговых проверок, на договорной основе может быть привлечен эксперт.

Вызов в качестве свидетеля (ст. 90 НК РФ)

Налоговые органы вправе вызывать для дачи показаний любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.Получение экспертного заключения (ст. 95 НК РФ)

Если эксперт при производстве экспертизы установит имеющие значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, он вправе включить выводы об этих обстоятельствах в свое заключение.Page not found — alekssandrs Jimdo-Page!

Unfortunately the page you’re looking doesn’t exist (anymore) or there was an error in the link you followed or typed. This way to the home page.

- Главная

- Гражданский кодекс

- Часть 1. Общие положения

- Часть 2 .

договора/возмещение вреда

договора/возмещение вреда - Часть 3.Наследственное право

- Часть 4. интеллектуальная собственность

- 1. Понятие, предмет, метод и задачи российского уголовного права как отрасли права. Общая и Особенна

- 2.Наука уголовного права: предмет, методы и задачи на современном этапе.

- 3.Принципы российского уголовного права: понятие, система, содержание.

- 4.Российский уголовный закон: понятие, признаки, значение. Структура уголовного закона.

- 5.Действие уголовного закона во времени. Обратная сила уголовного закона.

- 6.Действие уголовного закона в пространстве.

- 7.Толкование уголовного закона: понятие и виды.

- 8.Российская уголовная политика: понятие и формы реализации.

- 9.Понятие и признаки преступления по российскому уголовному праву.

- 10.Классификация преступлений: понятие и значение.

- 11.Понятие, основание уголовной ответственности и ее реализация.

- 12.Понятие, значение состава преступления, его структура, виды.

- 13.Понятие и значение объекта преступления. Виды объектов преступления. Предмет преступления. Потерп

- 14.Понятие, признаки и значение объективной стороны преступления.

- 15.Понятие и формы общественно опасного деяния. Виды общественно опасного бездействия.

- 16.Причинная связь в уголовном праве: понятие и уголовно-правовое значение. Особенности причинной св

- 17.Понятие и признаки субъекта преступления. Субъект преступления и личность преступника.

- 18.Вменяемость и невменяемость. Критерии невменяемости.

- 19.Ограниченная вменяемость, ее уголовно-правовое значение. Уголовная ответственность лиц, совершивш

- 20.Вина в российском уголовном праве: понятие, содержание и значение. Формы и виды вины.

- 21.Понятие, признаки и значение субъективной стороны преступления.

- 22.Умысел и его виды.

- 23.Неосторожность и ее виды. Отличие преступного легкомыслия от косвенного умысла.

- 24.Ответственность за преступления, совершенные с двумя формами вины.

- 25.Ошибка: понятие и виды. Влияние ошибки на уголовную ответственность.

- 26.Виды неоконченного преступления и их характеристика.

- 27.Добровольный отказ от преступления. Его отличие от деятельного раскаяния.

- 28.Понятие соучастия в преступлении: объективные и субъективные признаки.

- 29.Виды соучастников преступления.

- 30.Формы соучастия.

- 31.Основания и пределы уголовной ответственности соучастников в преступлении. Эксцесс исполнителя.

- 32.Понятие и виды множественности преступлений. Отличие множественности преступлений от единичных сл

- 34.Понятие, виды и юридические последствия рецидива преступлений.

- 35.Необходимая оборона и условия ее правомерности.

- 36.Крайняя необходимость и условия ее правомерности.

- 37.Причинение вреда при задержании лица, совершившего преступление. Условия правомерности причинения

- 38.

Физическое или психическое принуждение, обоснованный риск, исполнение приказа или распоряжения ка

Физическое или психическое принуждение, обоснованный риск, исполнение приказа или распоряжения ка - 39.Понятие и цели уголовного наказания. Отличие уголовного наказания от иных мер государственного пр

- 40.Понятие и значение системы уголовных наказаний.

- 41.Штраф и лишение права занимать определенные должности или заниматься определенной деятельностью

- 42.Ограничение свободы как вид уголовного наказания.

- 43.Обязательные и исправительные работы как виды уголовного наказания.

- 44.Виды уголовных наказаний, применяемые к военнослужащим.

- 45.Лишение свободы и его виды. Назначение осужденным к лишению свободы видов исправительного учрежде

- 46.Общие начала назначения наказания.

- 47.Понятие, значение и виды обстоятельств, смягчающих и отягчающих наказание.

- 48.Назначение наказания в случае заключения досудебного соглашения о сотрудничестве. Назначение боле

- 49.Назначение наказания по совокупности преступлений и совокупности приговоров.

- 50.Условное осуждение: понятие, его уголовно-правовая природа и характеристика.

- 51.Понятие и виды освобождения от уголовной ответственности. Освобождение от уголовной ответственнос

- 52.Понятие и виды освобождения от наказания. Освобождение от наказания в связи с болезнью.

- 53.Условно-досрочное освобождение от отбывания наказания. Замена неотбытой части наказания более мя

- 54.Отсрочка отбывания наказания.

- 55.Давность в уголовном праве.

- 56.Амнистия. Помилование. Судимость.

- 57.Освобождение несовершеннолетних от уголовной ответственности и уголовного наказания.

- 58.Принудительные меры воспитательного воздействия: понятие и виды; основания и цели применения.

- 59.Принудительные меры медицинского характера: понятие и виды; основания и цели применения.

- 61.Понятие и виды квалификации преступлений. Квалификация преступлений при конкуренции норм.

- 60.Конфискация имущества в системе мер уголовно-правового характера.

- уголовное право/особенная часть/

- 62.Понятие и виды убийства. Уголовно-правовой анализ простого убийства (ч.1 ст. 105 УК РФ).

- 63.Квалифицированные виды убийства (ч. 2 ст. 105 УК РФ).

- 64.«Привилегированные» виды убийства.

- 65.Умышленное причинение тяжкого вреда здоровью человека и его отличие от причинения вреда здоровью

- 66.Побои и его отличие от истязания и причинения легкого вреда здоровью человека.

- 67.Неосторожные посягательства на жизнь и здоровье человека.

- 68.Неоказание помощи больному. Оставление в опасности.

- 69.Похищение человека. Разграничение похищения человека от захвата заложника и незаконного лишения с

- 70.Преступные посягательства, сопряженные с эксплуатацией человека.

- 71.Изнасилование. Отличие изнасилования от насильственных действий сексуального характера.

- 72.Ненасильственные половые преступления в отношении несовершеннолетних.

- 73.Посягательства на личные конституционные права граждан.

Нарушение неприкосновенности частной жизн

Нарушение неприкосновенности частной жизн - 74.Преступные посягательства на избирательные права граждан.

- 75. Преступные посягательсьва на авторские смежные, патентные право.

- 76.Вовлечение несовершеннолетнего в преступную и антиобщественную деятельность.

- 77.Понятие, формы и виды хищения.

- 78.Кража. Ее разграничение с грабежом и неправомерным завладением автомобилем или иным транспортным

- 79.Мошенничество. Причинение имущественного ущерба путем обмана или злоупотребления доверием. Разгра

- 80.Присвоение или растрата. Их отличие от кражи.

- 81.Разбой и его разграничение с грабежом.

- 82.Вымогательство. Его разграничение с грабежом, разбоем и принуждением к совершению сделки или к от

- 83.Легализация (отмывание) денежных средств или иного имущества, приобретенных другими лицами престу

- 84.Незаконное получение кредита. Злостное уклонение от погашения кредиторской задолженности.

- 85.Недопущение, ограничение или устранение конкуренции.

- 86.Преступления, совершаемые в сфере учета прав на ценные бумаги: фальсификация единого государствен

- 87.Изготовление, хранение, перевозка или сбыт поддельных денег или ценных бумаг. Изготовление или сб

- 88.Преступления в сфере экономической деятельности, связанные с банкротством.

- 89.Экономические преступления, связанные с уклонением от уплаты налогов.

- 90.Понятие и виды преступлений против интересов службы в коммерческих и иных организациях. Субъект э

- 91.Преступления террористической направленности: понятие и виды. Террористический акт.

- 92.Бандитизм. Разграничение бандитизма и организации преступного сообщества (преступной организации)

- 93.Организация преступного сообщества (преступной организации) или участие в нем (ней). Ее разграни

- 94.Хулиганство

- 95.Преступления против общественной безопасности, связанные с незаконным оборотом оружия, боеприпасо

- 96.Преступления против общественной безопасности, связанные с хищением либо вымогательством предмето

- 97.

Преступления против здоровья населения, связанные с наркотическими средствами или психотропными в

Преступления против здоровья населения, связанные с наркотическими средствами или психотропными в - 98.Производство, хранение, перевозка либо сбыт товаров и продукции, выполнение работ или оказание ус

- 99.Преступления против общественной нравственности: понятие и виды. Вовлечение в занятие проституцие

- 100.Понятие и виды экологических преступлений. Нарушение правил охраны окружающей среды при производ

- 101.Загрязнение вод, атмосферы и морской среды.

- 102.Незаконная добыча (вылов) водных биологических ресурсов. Незаконная охота.

- 103.Преступления против безопасности движения и эксплуатации транспорта: понятие и виды. Нарушение п

- 104.Преступления в сфере компьютерной информации: понятие и виды. Неправомерный доступ к компьютерн

- 105.Государственная измена. Ее отличие от шпионажа и разглашения государственной тайны.

- 106.Насильственный захват власти или насильственное удержание власти. Вооруженный мятеж. Их разграни

- 107.

Возбуждение ненависти либо вражды, а равно унижение человеческого достоинства.

Возбуждение ненависти либо вражды, а равно унижение человеческого достоинства. - 108.Экстремизм: понятие и виды. Организация экстремистского сообщества.

- 109.Понятие и виды преступлений против государственной власти, интересов государственной службы и сл

- 110.Злоупотребление должностными полномочиями. Его отличие от превышения должностных полномочий.

- 111.Понятие коррупции и уголовно-правовые меры борьбы с ней.

- 112.Взяточничество, его разграничение с коммерческим подкупом.

- 113.Халатность.

- 114.Служебный подлог. Незаконная выдача паспорта гражданина РФ, а равно внесение заведомо ложных све

- 115.Воспрепятствование осуществлению правосудия и производству предварительного расследования.

- 116.Привлечение заведомо невиновного к уголовной ответственности. Незаконное освобождение от уголовн

- 117.Незаконное задержание, заключение под стражу или содержание под стражей.

- 118.Вынесение заведомо неправосудных приговора, решения или иного судебного акта.

- 119.Принуждение к даче показаний. Подкуп или принуждение к даче показаний, или уклонению от дачи пок

- 120.Фальсификация доказательств.

- 121.Заведомо ложный донос. Заведомо ложное показание и заключение эксперта или неправильный перевод.

- 122.Побег из места лишения свободы, из-под ареста или из-под стражи. Уклонение от отбывания лишения

- 123.Применение насилия в отношении представителя власти.

- 124.Дезорганизация деятельности учреждений, обеспечивающих изоляцию от общества.

- 125.Незаконное пересечение Государственной границы РФ. Организация незаконной миграции.

- 126.Похищение или повреждение документов, штампов, печатей либо похищение марок акцизного сбора, спе

- 127.Понятие и виды преступлений против военной службы. Неисполнение приказа и его отличие от сопроти

- 128.Дезертирство. Его отличие от самовольного оставления части или места службы.

- 129.Преступления против мира и безопасности человечества: понятие и виды.

Уголовно-правовой анализ с

Уголовно-правовой анализ с - 1.Понятие и принципы гражданского права. Предмет и метод регулирования. Отграничение гражданского пр

- 2.Понятие и виды источников гражданского права.

- 3.Гражданское правоотношение. Понятие и элементы правоотношения.

- 4.Юридические факты, их классификация. Юридические составы.

- 5.Защита гражданских прав. Способы защиты.

- 6.Правоспособность граждан. Понятие и содержание правоспособности.

- 7.Дееспособность граждан. Разновидности дееспособности. Эмансипация. Признание гражданина недееспосо

- 8.Порядок, условия и правовые последствия признания гражданина безвестно отсутствующим и объявления

- 9.Понятие и признаки юридического лица. Правоспособность, органы, ответственность юридического лица.

- 10.Порядок и способы создания юридических лиц. Учредительные документы.

- 11.Реорганизация и ликвидация юридического лица.

- 12.Хозяйственные товарищества и общества как юридические лица.

- 13.Производственные и потребительские кооперативы.

- 14.Государственные и муниципальные унитарные предприятия.

- 15.Понятие и виды объектов гражданских прав. Вещи как объекты гражданских прав.

- 16.Деньги и ценные бумаги как объекты гражданских прав.

- 17.Нематериальные блага и их защита.

- 18.Понятие и виды сделок. Условия их действительности.

- 19.Недействительные сделки и их виды. Последствия признания сделок недействительными.

- 20.Понятие и виды представительства. Доверенность.

- 21.Понятие и виды сроков в гражданском праве. Исчисление сроков.

- 22.Понятие и виды сроков исковой давности. Приостановление, перерыв, восстановление сроков исковой д

- 23.Последствия истечения сроков исковой давности. Требования, на которые исковая давность не распрос

- 24.Понятие и содержание права собственности.

- 25.Основания приобретения права собственности.

- 26.Основания прекращения права собственности.

- 27.Право собственности граждан.

- 28.Право государственной и муниципальной собственности.

- 29.Общая долевая собственность.

- 30.Общая совместная собственность.

- 31.Защита права собственности и других вещных прав.

- 32.Понятие и виды обязательств. Стороны обязательств и основания возникновения обязательств.

- 33.Понятие и виды договоров.

- 34.Содержание договора.

- 35.Заключение договора.

- 36.Изменение и расторжение договора.

- 37.Исполнение обязательств с множественностью лиц.

- 38.Перемена лиц в обязательстве.

- 39.Способы обеспечения исполнения обязательств.

- 40.Неустойка. Задаток.

- 41.Ипотека предприятий, зданий, сооружений, жилых домов и квартир.

- 42.Поручительство. Банковская гарантия.

- 43.Понятие и условия гражданско-правовой ответственности.

- 44.Виды и размер гражданско-правовой ответственности.

- 45.Договор купли-продажи (понятие, содержание).

Виды договора купли-продажи.

Виды договора купли-продажи. - 46.Права и обязанности сторон по договору купли-продажи. Ответственность сторон.

- 47.Последствия продажи товаров ненадлежащего качества.

- 48.Понятие и виды розничной купли-продажи.

- 49.Права покупателя по договору розничной купли-продажи.

- 50.Продажа недвижимости.

- 51.Продажа предприятий. Права кредиторов.

- 52.Понятие договора поставки. Структура договорных отношений.

- 53.Содержание договора поставки. Исполнение договора поставки.

- 54.Права и обязанности сторон. Ответственность за невыполнение и ненадлежащее выполнение обязательст

- 55.Поставка товаров для государственных и муниципальных нужд.

- 56.Контрактация.

- 57.Энергоснабжение.

- 58.Мена. Дарение.

- 59.Понятие и виды договора ренты. Постоянная рента.

- 60.Пожизненная рента. Договор пожизненного содержания с иждивением.

- 61.Договор аренды. Понятие договора, права и обязанности сторон.

- 62.Прекращение и досрочное расторжение договора аренды. Судьба улучшений арендованного имущества.

- 63.Договор проката.

- 64.Договор аренды транспортных средств.

- 65.Аренда зданий, сооружений, предприятий.

- 66.Финансовая аренда (лизинг).

- 67.Понятие и виды жилищных фондов в РФ. Понятие жилого помещения и пределы его использования.

- 68.Договор социального найма жилого помещения. Права и обязанности сторон по договору.

- 69.Предоставление гражданам жилых помещений в домах государственного и муниципального жилищных фондо

- 70.Изменение договора социального найма жилого помещения. Обмен жилыми помещениями.

- 71.Особенности коммерческого найма жилых помещений.

- 72.Основания возникновения права пользования жильем в доме ЖСК, ЖК, жилищном накопительном кооперати

- 73.Права и обязанности собственника жилого помещения и иных проживающих в нем граждан.

- 74.Виды жилых помещений в специализированном жилом фонде.

Служебные жилые помещения.

Служебные жилые помещения. - 75.Основания и порядок выселения с предоставлением и без предоставления другого жилого помещения по

- 76.Договор подряда. Понятие, стороны, структура договорных связей. Содержание договора.

- 77.Договор строительного подряда.

- 78.Договор подряда на выполнение проектных и изыскательских работ.

- 79.Договор на выполнение научно-исследовательских, опытно-конструкторских и технологических работ.

- 80.Понятие и виды договоров перевозки грузов. Перевозочные документы. Содержание договора перевозки

- 81.Ответственность сторон за нарушение договора перевозки грузов. Претензии и иски по перевозкам.

- 82.Особенности ответственности морского перевозчика. Общая и частная авария.

- 83.Договор перевозки пассажиров и багажа.

- 84.Договор займа. Понятие, предмет, виды договора займа.

- 85.Кредитный договор. Товарный и коммерческий кредит. Финансирование под уступку денежного требовани

- 86.

Договор банковского вклада.

Договор банковского вклада. - 87.Договор банковского счета.

- 88.Расчетные правоотношения. Формы безналичных расчетов.

- 89.Понятие договора хранения. Права и обязанности сторон. Ответственность сторон по договору хранени

- 90.Договор складского хранения. Складские документы.

- 91.Специальные виды хранения.

- 92.Понятие и значение страхования. Страховое правоотношение. Основные страховые понятия.

- 93.Договор имущественного страхования.

- 94.Договор личного страхования. Виды договоров.

- 95.Договор поручения.

- 96.Комиссия.

- 97.Агентирование

- 98.Доверительное управление имуществом.

- 99.Коммерческая концессия.

- 100.Простое товарищество.

- 101.Обязательства, возникающие вследствие причинения вреда. Общие условия ответственности за причине

- 102.Ответственность за вред, причиненный незаконными действиями органов дознания, предварительного с

- 103.Ответственность за вред, причиненный несовершеннолетними, недееспособными, ограниченно дееспособ

- 104.

Ответственность за вред, причиненный деятельностью, создающей повышенную опасность для окружающи

Ответственность за вред, причиненный деятельностью, создающей повышенную опасность для окружающи - 105.Возмещение вреда, причиненного жизни или здоровью гражданина при исполнении договорных либо иных

- 106.Возмещение вреда, причиненного вследствие недостатков товаров, работ или услуг. Компенсация мора

- 107.Понятие интеллектуальных и исключительных прав. Сроки действия. Их государственная регистрация.

- 108.Договор об отчуждении исключительного права. Лицензионный договор и его виды. Защита интеллектуа

- 109.Понятие, объекты, субъекты авторских прав. Соавторство и его виды. Права авторов. Служебные прои

- 110.Договор об отчуждении исключительного права на произведение, лицензионный договор, договор автор

- 111.Права, смежные с авторскими. Права изготовителей баз данных.

- 112.Понятие, субъекты, объекты патентного права. Условия патентоспособности.

- 113.Неимущественные и исключительные права авторов и патентообладателей. Сроки действия исключительн

- 114.

Договор об отчуждении исключительного права. Лицензионный договор и его виды. Объекты патентных

Договор об отчуждении исключительного права. Лицензионный договор и его виды. Объекты патентных - 115.Оформление прав на изобретение, полезную модель, промышленный образец.

- 116.Прекращение и восстановление действия патента. Защита прав авторов и патентообладателей.

- 117.Право на селекционное достижение.

- 118.Право на секрет производства (ноу-хау).

- 119.Право на фирменное наименование и коммерческое обозначение.

- 120.Право на товарный знак и знак обслуживания.

- 121.Право на наименование места происхождения товара.

- 122.Право на технологию.

- 123.Понятие наследства. Открытие наследства (время, место). Наследники. Недостойные наследники.

- 124.Принятие наследства. Наследственная трансмиссия. Отказ от наследства

- 125.Охрана наследства и управление им. Возмещение расходов на охрану наследства и управление им.

- 126.Свидетельство о праве на наследство. Раздел наследства.

- 127.Форма завещания.

Закрытое завещание, завещание при чрезвычайных обстоятельствах. Завещательные р

Закрытое завещание, завещание при чрезвычайных обстоятельствах. Завещательные р - 128.Отмена, изменение и недействительность завещания.

- 129.Подназначение. Завещательный отказ. Завещательное возложение.

- 130.Наследование по закону. Наследование по праву представления.

- 131.Право на обязательную долю в наследстве. Наследование нетрудоспособными иждивенцами.

- 132.Свидетели завещания. Лица, не имеющие право быть свидетелями и рукоприкладчиками.

- 133.Исполнение завещания. Права исполнителя завещания.

- 134.Возмещение расходов, вызванных смертью наследодателя. Ответственность наследников по долгам насл

- 135.Наследование отдельных видов имущества.

- 1-15

- 16-27

- 28-40

- 41-56

- 57-69

- 70-84

- 85-98

- 99-108

- 109-117

- 1.предмет и метод теории государства и права

- 2.Методология теории государства и права

- 3.Теория государства и права в системе юридических и иных гуманитарных наук

- 4.

Соотношение и взаимосвязь государства и права

Соотношение и взаимосвязь государства и права - 5.Причины и формы возникновения государства

- 6.Признаки государства, отличающие его от общественной власти родового строя

- 7.Соотношение общества и государства

- 8.Государственная власть как особая разновидность социальной власти

- 9.Понятие и определение государства

- 10.Признаки государства, отличающие его от других организаций и учреждений общества

- 11.Типология государства: формационный и цивилизационный подходы

- 12.Правовое государство: понятие и принципы формирования.

- 13.Разделение властей как принцип организации и деятельности правового государства

- 14.Понятие формы государства.

- 15.Соотношение типа и формы государства.

- 16.Форма государственного правления: понятие и виды.

- 17.Форма государственного устройства: понятие и виды.

- 18.Политический режим: понятие и виды.

- 19.Место и роль государства в политической системе общества.

- 20.Понятие и классификация функций Российского государства.

- 21.Характеристика основных внутренних функций Российского государства.

- 22.Характеристика основных внешних функций Российского государства.

- 23.Формы осуществления функций государства.

- 24.Механизм государства: понятие и структура.

- 25.Принципы организации и деятельности государственного аппарата.

- 26.Орган государства: понятие, признаки и виды.

- 27.Понятие, сущность и определение права.

- 28.Понятие права в объективном и субъективном смысле.

- 29.Принципы права: понятие и виды.

- 30.Соотношение экономики, политики и права.

- 31.Правовая политика: понятие и основные приоритеты.

- 32.Функции права: понятие и классификация.

- 33.Понятие и структура правосознания.

- 34.Правовая культура: понятие и структура.

- 35.Правовая система общества: понятие и структура. Соотношение права и правовой системы

- 36.

Социальные и технические нормы, их особенности и взаимосвязь.

Социальные и технические нормы, их особенности и взаимосвязь. - 37.Соотношение права и морали: единство, различие, взаимодействие и противоречия.

- 38.Понятие нормы права. Отличие правовых норм от иных социальных норм.

- 39.Предоставительно-обязывающий характер юридических норм.

- 40.Эффективность правовых норм.

- 41.Структура нормы права.

- 42.Соотношение нормы права и статьи нормативного акта. Способы изложения правовых норм.

- 43.Классификация норм права.

- 44.Понятие и виды форм права. Источники права.

- 45.Правотворчество: понятие, принципы и виды.

- 46.Понятие и виды нормативно-правовых актов.

- 47.Отличие нормативно-правового акта от акта применения норм права.

- 48.Закон в системе нормативно-правовых актов.

- 49.Основные стадии законодательного процесса в РФ.

- 50.Действие нормативных актов во времени, в пространстве и по кругу лиц.

- 51.Систематизация нормативных актов: понятие, виды.

- 52.Понятие и структурные элементы системы права.

- 53.Частное и публичное право.

- 54.Предмет и метод правового регулирования как основания деления норм права на отрасли.

- 55.Отрасль права. Краткая характеристика основных отраслей права.

- 56.Институт права: понятие и виды.

- 57.Соотношение системы права и системы законодательства.

- 58.Понятие и основные принципы законности.

- 59.Понятие правопорядка. Соотношение и взаимосвязь законности, правопорядка и демократии.

- 60.Гарантии законности: понятие и виды.

- 61.Основные правовые системы современности.

- 62.Формы реализации права. Применение как особая форма его реализации.

- 63.Основные стадии процесса применения норм права.

- 64.Юридические коллизии и способы их разрешения.

- 65.Акт применения правовых норм: понятие, особенности и виды.

- 66.Толкование права: понятие и виды по субъектам.

- 67.Акты официального толкования: понятие и виды.

- 68.Способы и объем толкования правовых норм.

- 69.Пробелы в праве и способы их преодоления. Аналогия закона и аналогия права.

- 70.Юридическая практика: понятие и структура.

- 71.Правовое отношение: понятие и признаки.

- 72.Предпосылки возникновения правоотношений.

- 73.Понятие и виды субъектов правоотношений.

- 74.Правоспособность, дееспособность, правосубъектность субъектов права.

- 75.Правовой статус личности: понятие и структура.

- 76.Субъективное право и юридическая обязанность: понятие и структура.

- 77.Объект правоотношения.

- 78.Понятие и классификация юридических фактов. Юридический состав.

- 79.Понятие и регулятивное значение правовых аксиом, презумпций и фикций.

- 80.Механизм правового регулирования: понятие и основные элементы.

- 81.Правомерное поведение: понятие, виды и мотивация.

- 82.Понятие, признаки и виды правонарушений

- 83.Юридический состав правонарушения.

- 84.Понятие, признаки и виды юридической ответственности.

- 85.Обстоятельства, исключающие противоправность деяния и юридическую ответственность. Презумпция нев

- 86.Правовой нигилизм и пути его преодоления.

- 87.Основные теории происхождения государства.

- 88.Социологическая теория права.

- 89.Естественно-правовая теория.

- 90.Историческая школа права.

- 91.Психологическая теория права.

- 92.Нормативистская теория права.

- 93.Юридическая техника.

- Фотографии

- нормативные акты

- 21. Особенности надзора за законностью правовых актов и критерии их оценки.

- 1. Государственные формы разрешения экономических споров в России.

- 2. Альтернативные формы разрешения экономических споров в России.

- 3. Понятие арбитражных судов и их система.

- 4. Полномочия арбитражных судов. Задачи судопроизводства в арбитражных судах.

- 5. Арбитражный процесс: понятие, стадии.

Арбитражная процессуальная форма: понятие, значение.

Арбитражная процессуальная форма: понятие, значение. - 6. Общая характеристика производств в арбитражном процессе.

- 7. Арбитражное процессуальное право: предмет, метод, система.

- 8. Источники арбитражного процессуального права.

- 9. Принципы арбитражного процессуального права и их система.

- 10. Судоустройственные (организационные) принципы арбитражного процессуального права.

- 11. Судопроизводственные (функциональные) принципы арбитражного процессуального права.

- 12. Понятие подведомственности дел арбитражному суду и ее основные критерии. Процессуальные последст

- 13. Виды подведомственности дел арбитражным судам.

- 14. Подсудность дел арбитражным судам: понятие и виды. Процессуальные последствия несоблюдения прави

- 15. Арбитражные процессуальные правоотношения: понятие, предпосылки, содержание.

- 16. Понятие и состав участников арбитражного процесса.

- 17. Арбитражный суд как участник арбитражного процесса.

- 18. Понятие и состав лиц, участвующих в деле, их правовой статус.

- 19. Стороны в арбитражном процессе: понятие, правовой статус.

- 20. Понятие и состав третьих лиц в арбитражном процессе, их правовой статус.

- 21. Участие прокурора в арбитражном процессе.

- 22. Участие в арбитражном процессе государственных органов, органов местного самоуправления и иных о

- 23. Лица, содействующие осуществлению правосудия в арбитражном процессе: понятие, состав, правовой с

- 24. Представительство в арбитражном процессе.

- 25. Понятие и стадии доказывания в арбитражном процессе.

- 26. Предмет доказывания в арбитражном процессе и его структура. Факты, освобождаемые от доказывания.

- 27. Распределение обязанностей по доказыванию. Роль доказательственных презумпций в доказывании.

- 28. Понятие и классификация доказательств в арбитражном процессе.

- 29. Правила оценки доказательств в арбитражном процессе.

- 30. Общая характеристика средств доказывания в арбитражном процессе.

- 31. Понятие иска, его элементы и виды.

- 32. Право на иск и право на предъявление иска в арбитражном процессе.

- 33. Обеспечительные меры в арбитражном процессе: понятие, признаки, классификация.

- 34. Условия применения обеспечительных мер в арбитражном процессе. Встречное обеспечение.

- 35. Процессуальные средства защиты ответчика против иска.

- 36. Понятие, значение и виды судебных расходов.

- 37. Государственная пошлина: понятие, правила исчисления и уплаты. Льготы по уплате государственной

- 38. Распределение судебных расходов в арбитражном процессе.

- 39. Понятие, виды и значение процессуальных сроков.

- 40. Правила исчисления процессуальных сроков. Приостановление, восстановление и продление процессуал

- 41. Порядок предъявления иска и процессуальные последствия его несоблюдения.

- 42. Подготовка дела к судебному разбирательству: понятие, значение, задачи. Процессуальные действия

- 43.

Процессуальные формы подготовки дела к судебному разбирательству.

Процессуальные формы подготовки дела к судебному разбирательству. - 44. Судебные извещения. Процессуальные последствия ненадлежащего извещения участников арбитражного п

- 45. Судебное заседание как форма судебного разбирательства.

- 46. Примирительные процедуры в арбитражном процессе. Мировое соглашение.

- 47. Процессуальные формы временной остановки судебного разбирательства.

- 48. Процессуальные формы окончания производства по делу без вынесения решения.

- 49. Протокол судебного заседания: понятие, содержание, значение.

- 50. Понятие и виды судебных актов арбитражных судов.

- 51. Решение арбитражного суда: понятие, сущность, значение. Порядок вынесения и объявления решения.

- 52. Требования, предъявляемые к форме и содержанию решения арбитражного суда.

- 53. Законная сила решения арбитражного суда. Немедленное исполнение решения.

- 54. Исправление недостатков решения арбитражного суда.

- 55. Определение арбитражного суда: понятие, виды, содержание, особенности обжалования.

- 56. Понятие апелляционного производства в арбитражном процессе (право апелляционного обжалования, ег

- 57. Производство в апелляционной инстанции (порядок рассмотрения жалобы, пределы рассмотрения дела в

- 58. Полномочия арбитражного суда апелляционной инстанции. Основания для изменения или отмены решения

- 59. Понятие кассационного производства в арбитражном процессе (право кассационного обжалования, его

- 60. Производство в кассационной инстанции (порядок рассмотрения жалобы, пределы рассмотрения дела в

- 61. Полномочия арбитражного суда кассационной инстанции. Основания для изменения или отмены решения,

- 62. Понятие надзорного производства (право обращения в надзорную инстанцию, его субъекты, объекты пе

- 63. Этапы надзорного производства.

- 64. Основания для отмены или изменения в порядке надзора судебных актов. Полномочия арбитражного суд

- 65. Понятие, основания, порядок и сроки пересмотра по вновь открывшимся обстоятельствам судебных акт

- 66.

Производство по делам, возникающих из административных и иных публичных правоотношений, в арбитр

Производство по делам, возникающих из административных и иных публичных правоотношений, в арбитр - 67. Особенности рассмотрения арбитражными судами дел об оспаривании нормативных правовых актов.

- 68. Особенности рассмотрения арбитражными судами дел об оспаривании ненормативных правовых актов, ре

- 69. Особенности рассмотрения арбитражными судами дел о привлечении к административной ответственност

- 70. Особенности рассмотрения арбитражными судами дел об оспаривании решений административных органов

- 71. Особенности рассмотрения арбитражными судами дел о взыскании обязательных платежей и санкций.

- 72. Рассмотрение дел в порядке упрощенного производства.

- 73. Рассмотрение арбитражными судами дел об установлении фактов, имеющих юридическое значение.

- 74. Рассмотрение арбитражными судами дел о присуждении компенсации за нарушение права на судопроизво

- 75. Особенности рассмотрения дел о несостоятельности (банкротстве).

- 76.

Особенности рассмотрения дел по корпоративным спорам.

Особенности рассмотрения дел по корпоративным спорам. - 77. Особенности рассмотрения арбитражными судами дел о защите прав и законных интересов группы лиц.

- 78. Производство по делам об оспаривании решений третейских судов и о выдаче исполнительного листа н

- 79. Производство по делам о признании и приведении в исполнение решений иностранных судов и иностран

- 80. Производство по делам с участием иностранных лиц в арбитражном процессе.

- 81. Производство по делам, связанным с исполнением судебных актов арбитражных судов.

- 1.Организация выявления, расследования и предупреждения преступлений.

- 2.Общие положения следственной тактики. Общие положения тактика отдельных процессу

- 3 Понятие, виды и значение следственных ситуаций.

- 4.Понятие и значение тактической операции.

- 5.Понятие и виды криминалистической версии.

- 6.Формирование версий и выведение следствий из них.

- 7.Организация проверки следственных версий.

- 8.Понятие и значение планирования. Его принципы, виды и элементы.

- 9.Виды планов. Планирование расследования конкретного уголовного дела.

- 10.Особенности планирования при бригадном методе расследования

- 11.Основные тактические положения взаимодействия следственных и оперативно-розыскных органов в проце

- 12.Понятие и виды следственного осмотра, общие положения тактики следственного осмотра.

- 13.Тактика осмотра места происшествия. Применение служебно-розыскных собак.

- 14.Понятие инсценировки, её виды и распознавание. Негативные обстоятельства и их значение при рассле

- 15.Тактика освидетельствования.

- 16.Розыскная деятельность следователя.

- 17.Понятие, виды и задачи обыска. Подготовка к обыску.

- 18.Общие тактические приемы обыска. Фиксация процесса и результатов обыска.

- 19.Особенности тактики обыска в помещении и на открытой местности.

- 20.Тактика задержания. Тактика личного обыска.

- 21.

Тактика выемки.

Тактика выемки. - 22.Понятие, виды и общие положения тактики допроса.

- 23.Подготовка к допросу. Понятие психологического контакта и его установление при допросе.

- 24.Тактика допроса свидетелей и потерпевших.

- 25.Тактические приемы допроса обвиняемого (подозреваемого) в условиях конфликтных ситуаци

- 26.Особенности допроса несовершеннолетних (обвиняемых, подозреваемых, свидетелей и потерпевших).

- 27.Тактика очной ставки.

- 28.Понятие, виды и способы предъявления для опознания.

- 29.Тактика предъявления для опознания живых лиц по анатомическим и функциональным признакам.

- 30.Тактика предъявления для опознания предметов и животных.

- 31.Тактика предъявления для опознания трупа.

- 32.Понятие, задачи и виды следственного эксперимента. Подготовка к его проведению.

- 33.Тактические приемы следственного эксперимента. Фиксация и оценка его результатов.

- 34.Тактика прослушивания и контроля за записью телефонных и иных переговоров.

- 35.Понятие и значение проверки показаний на месте, тактика ее проведения. Фиксация процесса и резуль

- 36.Классификация судебных экспертиз. Виды криминалистических экспертиз.

- 37.Понятие, виды и тактика получения образцов для сравнительного исследования. Требова

- 38. Назначение и производство экспертиз. Структура криминалистических экспертных учрежден

- 39.Особенности организации повторных, дополнительных, комиссионных и комплексных экспертиз

- 40.Заключение эксперта и его оценка. Допрос эксперта и специалиста.

- 41.Понятие, задачи и структура частных криминалистических методик расследования преступл

- 42.Проблемы криминалистической характеристики преступления.

- 43.Проверочные действия в стадии возбуждения уголовного дела при неясности причин смерти.

- 44.Первоначальный этап расследования при обнаружении трупа с признаками насильственной смерти.

- 45.

Особенности осмотра трупа на месте его обнаружения в зависимости от характера пов

Особенности осмотра трупа на месте его обнаружения в зависимости от характера пов - 46.Методы установления личности неопознанного трупа. Особенности дактил

- 47.Особенности возбуждения и расследования дел, связанных с исчезновением человека.

- 48. Расследование убийств, сопряженных с расчленением трупа.

- 49.Первоначальный этап расследования преступлений против половой неприкосновенности и половой свобод

- 50.Обстоятельства, подлежащие доказыванию по делам о краже. Планирование начального этапа расследова

- 51.Обстоятельства, подлежащие доказыванию при расследовании грабежей и разбойных нападений. Планиров

- 52.Проверочные действия в стадии возбуждения уголовного дела о хищении чужого имущества путем присво

- 53. Расследование вымогательства.

- 54. Расследование легализации («отмывания») денежных средств или иного имущества, приобретенных неза

- 55.Особенности расследования незаконного предпринимательства и лжепредпринимательства.

- 56.Особенности расследования преступных уклонений от уплаты налогов. Многочисленные способы соверше

- 57.Расследование преступлений в сфере компьютерной информации. При расследовании преступлений в дан

- 58.Первоначальный этап расследования преступлений, связанных с незаконным оборотом наркотических сре

- 59.Особенности расследования преступлений, совершаемых организованными преступными группами

- 60.Обстоятельства, подлежащие доказыванию по делам о преступных нарушениях правил техники безопаснос

- 61.Проверочные действия в стадии возбуждения уголовного дела о преступных нарушениях правил техник

- 62.Использование документов но делам о преступных нарушениях правил техники безопаснос

- 63.Назначение и производство судебных экспертиз при расследовании преступных нарушений правил техник

- 64. Осмотр места происшествия при расследовании преступных нарушений правил пожарной безоп

- 65.

Назначение и производство судебных экспертиз по делам о преступных нарушениях правил пожарной без

Назначение и производство судебных экспертиз по делам о преступных нарушениях правил пожарной без - 66.Возбуждение уголовных дел о преступных нарушениях правил безопасности движения и эксплуатации тра

- 67.Осмотр места происшествия по делам о преступных нарушениях правил безопасности движения и эксплуа

- 68. Назначение и производство судебных экспертиз по делам о преступных нарушениях правил безопасност

- 69.Розыск скрывшегося водителя и транспортного средства при расследовании преступных нарушений прави

- 70. Проверочные действия в стадии возбуждения уголовных дел о должностных преступления

- 71.Особенности расследования взяточничества. Поводами для возбуждения уголовного дела по признакам

- 72.Возбуждение уголовного дела и первоначальный этап расследования экологических преступлений (загря

- 73.Следственный осмотр при расследовании экологических преступлений.

- 74.Назначение и производство судебных экспертиз при расследовании экологических преступлений.

- 75.Особенности расследования преступлений, совершенных несовершеннолетними.

- применение физической силы

- 1.Таможенное дело и его элементы. Цели таможенного дела.

- 2.Предмет и метод таможенного права как комплексной отрасли законодательства.

- 3.Принципы таможенного права.

- 4.Система источников таможенного права.

- 5.Таможенное правоотношение и его структура.

- 6.Общая характеристика таможенных органов РФ.

- 7.Правоохранительная и финансовая деятельность таможенных органов.

- 8.Правовой статус Федеральной таможенной службы РФ.

- 9.Территориальные таможенные органы в системе федеральных органов исполнительной власти

- 10.Индивидуальные субъекты таможенного права.

- 11.Виды коллективных субъектов таможенного права.

- 12.Правовой статус таможенного брокера и таможенного перевозчика.

- 13.Объект и предмет таможенного правоотношения. Специфика перемещения через таможенную границу РФ тр

- 14.

Культурные ценности как особые предметы таможенного правоотношения.

Культурные ценности как особые предметы таможенного правоотношения. - 15.Методы государственного регулирования внешнеторговой деятельности. Общая характеристика Федеральн

- 16.Таможенная служба: понятие, принципы, особенности.

- 17.Порядок прохождения службы в таможенных органах РФ.

- 18.Правовой статус должностного лица таможенного органа.

- 19.Ограничения на таможенной службе.

- 20.Дисциплинарная ответственность сотрудников таможенных органов.

- 21.Основания прекращения таможенной службы.

- 22.Понятие и сущность таможенного режима. Таможенный режим во времени, пространстве и по кругу лиц.

- 23.Особенности экономических таможенных режимов.

- 24.Основные таможенные режимы.

- 25.Содержание завершающих и специальных таможенных режимов.

- 26.Классификация таможенных режимов, используемых при перемещении товаров через таможенную границу Р

- 27.Понятие и виды таможенных платежей.

- 28.Таможенная пошлина как основной таможенный платеж.

Общая характеристика Закона РФ «О таможенном т

Общая характеристика Закона РФ «О таможенном т - 29.Косвенные налоги в системе таможенных платежей.

- 30.Пеня как таможенный фискальный доход.

- 31.Правовое регулирование исчисления таможенных платежей. Объект и субъект таможенного обложения.

- 32.Порядок и сроки уплаты таможенных платежей.

- 33.Принудительное взыскание таможенных платежей и меры, обусловленные таким взысканием.

- 34.Правовые способы обеспечения уплаты таможенных платежей.

- 35.Особенности уплаты таможенных платежей при перемещении товаров физическими лицами.

- 36.Таможенное оформление как стадия таможенного процесса.

- 37.Порядок таможенного оформления. Внутренний таможенный транзит в системе таможенных процедур.

- 38.Временное хранение товаров в процессе таможенного оформления. Склады временного хранения, их типы

- 39.Понятие и сущность декларирования.

- 40.Порядок декларирования. Виды таможенных деклараций.

- 41.Понятие и цели таможенного контроля.

- 42.Субъекты и объекты таможенного контроля.

- 43.Таможенные досмотр и осмотр, личный досмотр как формы таможенного контроля.

- 44.Проверка документов и сведений как форма таможенного контроля. Виды проверяемых документов.

- 45.Таможенная ревизия: понятие, виды, подконтрольные субъекты, порядок проведения.

- 46.Организация проведения таможенного контроля.

- 47.Порядок проведения экспертиз и исследований при осуществлении таможенного контроля

- 48.Понятие и сущность валютного контроля в таможенных правоотношениях.

- 49.Направления взаимодействия таможенных органов и банковской системы в процессе осуществления валют

- 50.Уголовная ответственность за контрабанду. Виды экономических преступлений в области таможенного д

- 51.Административное принуждение в таможенной сфере. Меры административного принуждения.

- 52.Основания административной ответственности в области таможенного дела.

- 53.Нарушение таможенных правил: понятие и состав.

Виды нарушений.

Виды нарушений. - 54.Субъекты административной ответственности за нарушения таможенных правил.

- 55.Система административных наказаний, назначаемых за нарушения таможенных правил.

- 56.Производство по делам о нарушениях таможенных правил.

- Новая страница

- 1.Понятие налога и иных обязательных платежей.

- 2.Элементы налогообложения.

- 3.Система налогов и сборов: понятие, структура.

- 4.Классификация налогов и сборов.

- 5.Порядок установления, введения и отмены федеральных налогов и сборов.

- 6.Порядок установления, введения и отмены региональных и местных налогов.

- 7.Налоговое право: понятие, предмет, методы.

- 8.Формы налогово-правового регулирования.

- 9.Принципы налогового права РФ.

- 10.Место налогового права в системе российского права.

- 11.Налоговое правоотношение: понятие, виды, особенности.

- 12.Субъекты налогового правоотношения: понятие, виды.

- 13.Органы, осуществляющие контроль и надзор в области налогов и сборов: виды, правовое положение.

- 14.Органы, осуществляющие нормативное регулирование в области налогов и сборов: виды, полномочия.

- 15.Налогоплательщики: понятие, виды, права и обязанности.

- 16.Налогоплательщики – физические лица: понятие, признаки.

- 17.Налогоплательщики – организации: понятие, признаки.

- 18.Взаимозависимые лица. Представительство в налоговых правоотношениях.

- 19.Лица, способствующие уплате налогов: понятие, виды, права и обязанности.

- 20.Органы, обязанные предоставить информацию о налогоплательщике: понятие, виды, их обязанности.

- 21.Лица, привлекаемые к осуществлению мероприятий налогового контроля: понятие, виды, права и обязан

- 22.Способы обеспечения налогового обязательства: залог, поручительство.

- 23.Способы обеспечения налогового обязательства: пени.

- 24.Арест имущества налогоплательщика (налогового агента): понятие, порядок наложения.

- 25.Приостановление операций по счетам налогоплательщика (налогового агента): понятие, порядок реализ

- 26.

Изменение срока уплаты налогов и сборов: виды, основания и условия предоставления.

Изменение срока уплаты налогов и сборов: виды, основания и условия предоставления. - 27.Порядок предоставления рассрочки и отсрочки по уплате налогов и сборов.

- 28.Порядок предоставления инвестиционного налогового кредита.

- 29.Зачет и возврат излишне уплаченных и излишне взысканных сумм налогов, сборов, пени.

- 30.Налоговый контроль: понятие, виды, стадии.

- 31.Учет налогоплательщиков: порядок осуществления.

- 32.Порядок проведения камеральной налоговой проверки.

- 33.Порядок проведения выездной налоговой проверки

- 34.Мероприятия налогового контроля: истребование и выемка документов, осмотр экспертиза. Привлечение

- 35.Производство по делу о налоговом правонарушении

- 36.Взыскание налога, сбора, пени, штрафа за счет денежных средств налогоплательщика (налогового аген

- 37.Взыскание налога, сбора, пени, штрафа за счет иного имущества налогоплательщика (налогового агент

- 38.Административный порядок защиты прав и законных интересов в сфере налогообложения.

- 39.Судебный порядок защиты прав и законных интересов в сфере налогообложения.

- 40.Налоговая ответственность: понятие, признаки и основания.

- 41.Налоговое правонарушение: понятие, признаки, состав.

- 42.Обстоятельства, влияющие на размер налоговой ответственности.

- 43.Ответственность банков за правонарушения, предусмотренные НК РФ.

- 44.Ответственность лиц, обязанных предоставлять информацию о налогоплательщике, а также лиц, привлек

- 45.Административная ответственность за правонарушения в сфере налогообложения.

- 46.Уголовная ответственность за совершение преступлений в сфере налогообложения.

- 47.Налог на добавленную стоимость: налогоплательщики и основные элементы налогообложения.

- 48.Акцизы: налогоплательщики и основные элементы налогообложения.

- 49.Налог на доходы физических лиц: налогоплательщики и основные элементы налогообложения.

- 50.Единый социальный налог: налогоплательщики и основные элементы налогообложения.

- 51.Налог на прибыль организаций: налогоплательщики и основные элементы налогообложения.

- 52.Государственная пошлина: плательщики и основные элементы.

- 53.Налоги на пользование природными ресурсами: плательщики и виды, основные элементы налогообложения

- 54.Налог на имущество организаций: налогоплательщики и основные элементы налогообложения.

- 55.Транспортный налог: основные элементы налогообложения.

- 56.Налог на игорный бизнес: налогоплательщики и основные элементы налогообложения.

- 57.Система налогообложения при выполнении соглашений о разделе продукции: налогоплательщики и основн

- 58.Система налогообложения для сельскохозяйственных товара производителей (единый сельскохозяйственн

- 59.Упрощенная система налогообложения

- 60.Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности

- 61.Налог на имущество физических лиц: налогоплательщики и основные элементы налогообложения.

- 62.Земельный налог: налогоплательщики и основные элементы налогообложения.

Налоговый контроль в налоговом администрировании

Подробнее об авторах Мороз Виктор Владимирович кандидат экономических наук, доцент, профессор Департамента налогов и налогового администрированияФинансовый университет при Правительстве Российской Федерации

Москва, Российская Федерация

Аннотация:

Место налогового контроля в общей системе финансового контроля можно определить следующим образом: налоговый контроль — это государственный контроль, осуществляемый специальными контрольными органами. ФНС России представляет собой систему органов, построенных по предметно-территориальному принципу на началах строгой иерархии, что позволяет выстроить систему непрерывного контроля за законностью как внутри самой системы, так и контроль за уплатой налогов и сборов налогоплательщиками.

Образец цитирования:

Мороз В.В., (2013), НАЛОГОВЫЙ КОНТРОЛЬ В НАЛОГОВОМ АДМИНИСТРИРОВАНИИ. Пробелы в российском законодательстве, 6: 296-298.

Список литературы:

1.Налоговый кодекс РФ.

Цыганков В.В.Совершенствование процедуры оформления и рассмотрения дополнительных мероприятий налогового контроля//Налоги и налогообложение. 2010.- № 4.

Регламент планирования и подготовки выездных налоговых проверок, утвержденный приказом ФНС России от 05.10.2009 № ММ-8-2/41.

Российский налоговый портал [Электронный ресурс]. – Режим доступа: www.taxpravo.ru

Мороз В.В. Определение налоговой нагрузки на предприятии // Бизнес в законе. 2012 — №4.

Мороз В.В. О подготовке и проведении налогового контроля в системе налогового администрирования // Бизнес в законе. 2012 — №4.

Мороз В.В. Сущность и основные формы налогового администрирования // Бизнес в законе. 2012 — №5.

Мороз В.В. Государственная налоговая политика и приоритеты ее развития в России // Черные дыры в Российском в законодательстве. 2013 — №6

Ключевые слова:

налог, сбор, налоговый орган, налоговое администрирование, налоговый контроль.

Бизнес попросил защиты при «встречах» с налоговиками

Четкий регламент коммуникации налоговых органов с бизнесом за рамками налоговых проверок не установлен. Это в большинстве случаев дает инспекторам возможность оказывать на предпринимателей давление, действовать с позиции силы еще на первоначальной стадии переговоров, пожаловался президент Торгово-промышленной палаты (ТПП РФ) Сергей Катырин руководителю Федеральной налоговой службы Даниилу Егорову. «Ведомости» ознакомились с письмом.

ТПП предлагает четко описать порядок такого «неформального» общения. Как правило, инспекции рассылают компаниям письма, где сообщают о выявленных рисках и предлагают уточнить налоговую декларацию, говорится в письме. Предпринимателя могут вызвать на комиссию и предложить добровольно заплатить налоги до открытия выездной проверки, которая всегда заканчивается доначислениями, подчеркивает Катырин. «В ряде случаев сумма налога к уплате по итогам заседания комиссии бывает достаточно внушительной. Единовременная уплата таких сумм может повлечь за собой невозможность дальнейшего ведения бизнеса и фактическое банкротство компании», – говорится в обращении в ФНС.

Как правило, инспекции рассылают компаниям письма, где сообщают о выявленных рисках и предлагают уточнить налоговую декларацию, говорится в письме. Предпринимателя могут вызвать на комиссию и предложить добровольно заплатить налоги до открытия выездной проверки, которая всегда заканчивается доначислениями, подчеркивает Катырин. «В ряде случаев сумма налога к уплате по итогам заседания комиссии бывает достаточно внушительной. Единовременная уплата таких сумм может повлечь за собой невозможность дальнейшего ведения бизнеса и фактическое банкротство компании», – говорится в обращении в ФНС.

Из опасения довести дело до комиссии бизнес может согласиться на требования инспекторов на предварительной стадии, хотя оснований к этому у них может и не быть. Чтобы избежать такой практики, компаниям нужно сразу показывать все материалы, которые стали поводом для подозрений, и давать достаточно времени на возражения, отмечается в письме. У ФНС больше ресурсов для сбора данных, в то время бизнес находится в информационном вакууме. Зачастую невозможно быстро дать обоснованные и развернутые пояснения – нужно запросить информацию у контрагентов, поднять документацию и т. д. Поэтому срок на уточнение компанией налоговых обязательств по итогам комиссии нужно продлить до месяца, предлагает ТПП.

Зачастую невозможно быстро дать обоснованные и развернутые пояснения – нужно запросить информацию у контрагентов, поднять документацию и т. д. Поэтому срок на уточнение компанией налоговых обязательств по итогам комиссии нужно продлить до месяца, предлагает ТПП.

«Ведомости» направили запрос в ФНС.

Принеси то, не знаю что

Для предпроверочного анализа не нужна такая же жесткая процедура, как при налоговой проверке, заявлял ранее замглавы ФНС Дмитрий Сатин. Налоговый орган вправе вызвать налогоплательщика для дачи пояснений (пп. 4 п.1 ст. 31 НК). «Такая встреча в простонародье называется «налоговая комиссия», но на самом деле, это использование полномочий налогового органа, – отметил он. – Они очень четко прописаны в НК и достаточно ограниченны». По сути, инспектора информируют бизнес о рисках и «есть возможность диалога», отметил Сатин. «Говорить о том, что этот инструмент применяется налоговыми органами тотально, нельзя, – считает Сатин. – Это касается исключительно компаний, которые подпадают под рисковую зону».

Подобные комиссии – скрытая нагрузка на бизнес. Подготовка к ним отнимает у бизнеса не меньше ресурсов, чем возражения по акту налоговой проверки, отмечает партнер департамента налогов и права «Делойт» в СНГ Антон Зыков. Во многих случаях инспекции запрашивают объем документов как при налоговой проверке – по десяткам и сотням сделок, а иногда даже основные документы в целом по деятельности за несколько лет. «Многие компании негативно воспринимают такое внимание и считают избыточным истребование значительного объема документов вне рамок налоговых проверок», – рассказал руководитель направления разрешения налоговых споров Bryan Cave Leighton Paisner Александр Ерасов.

В то время как закон устанавливает четкие правила налоговых проверок, включая обжалование претензий, предпроверочный анализ вообще не урегулирован в законодательстве, подтверждают опрошенные «Ведомостями» налоговые консультанты. Ведомственные руководящие документы ФНС имеют гриф «для служебного пользования», отмечает адвокат, партнер консалтинговой компании «Номен» Иван Яголович.

Регламентирующие налоговый контроль статьи НК написаны 15–20 лет назад. «Налоговый контроль стал принципиально другим, а нормы остались прежними, – констатировал Ерасов. – В итоге сейчас целый пласт налогового контроля не урегулирован законодательно и фактически находится в серой зоне, что довольно часто приводит к возникновению недопониманий между компаниями и налоговыми органами. Возможны злоупотребления на местах».

При общении вне рамок проверки налоговый орган не обязан раскрывать доказательства предполагаемых нарушений, и предпринимателю не всегда понятно, в чем его подозревают и на чем основаны подозрения, рассказал Зыков: «В результате предпроверочный анализ становится похож на сюжет сказки «Пойди туда, не знаю куда, принеси то, не знаю что». Понуждение доплатить налоги обычно сопровождается угрозой проведения выездной налоговой проверки, рассказал Зыков: «Собираемость налогов стремительно растет по большей части за счет подобных комиссий». Письма из налоговой нередко похожи на акты по итогам проверок, в то время как никто не может быть привлечен к ответственности иначе, как по основаниям и в порядке, которые предусмотрены НК РФ (ст. 108 НК), подчеркивает Ерасов.

Протокол предпроверочного анализа не считается решением налогового органа и не может быть обжалован в суде. После корректировки обязательств вне рамок проверки нельзя взыскать убытки с недобросовестного контрагента, объяснил недостатки практики партнер практики налоговых споров МЭФ PKF Александр Овеснов.

ФНС требовала от территориальных инспекций не допускать произвольных запросов документов и других злоупотреблений полномочиями (письмо ФНС от 27 июня 2017 г.). Излишние запросы могут спровоцировать жалобы от бизнеса, снизить репутацию ФНС, не улучшая налоговый контроль, отмечается в документе. «К сожалению, инспекции не все соблюдают эти разъяснения», – констатировал Ерасов.

За непредставление сведений по требованию компанию могут оштрафовать. Она может оспорить наказание в суде, но практика противоречива. Например, Арбитражный суд Московского округа отказал АО «Страховая компания «Пари» в отмене штрафов в марте 2020 г. За полгода инспекция направила компании 161 запрос вне налоговых проверок.

В то же время в октябре этого года суд в решении по делу «Стройресурса» признал незаконным расширительное понимание налоговым органом своих прав. Постоянные запросы документов приводят к принудительному мониторингу деятельности налогоплательщика, отметил суд и обратил внимание на то, что НК предусматривает такую форму налогового контроля, как налоговый мониторинг, применение которого является добровольным и предоставляет налогоплательщикам ряд преференций, которые отсутствуют при истребовании документов в порядке п. 2 ст. 93.1 НК РФ.

«Фактически ТПП предлагает легализовать дополнительный механизм налогового контроля», – отметил Овеснов. «Это мнимое решение проблемы», – считает Яголович. Негативным последствием станет расширение полномочий налоговых органов.

Лучшее решение – вовсе запретить взаимодействие с бизнесом за рамками проверок, уверен Зыков. Камеральные проверки (на основе декларации, представленных документов и информации налогового органа. – «Ведомости») и выездные проверки вполне могут справиться с аналогичной задачей, солидарны эксперты.

Если же оставить «налоговые комиссии», то минимальные требования к ним должны включать доступ к материалам, на которых основаны подозрения, возможность представить возражения в сроки как по итогам выездной проверки, запрет повторных мероприятий в отношении одного и того же налогового периода, считает Зыков.

Налоговый контроль в условиях пандемии COVID-19

Принят Федеральный закон от 01.04.2020 № 102-ФЗ1, предусматривающий предоставление Правительству РФ специальных полномочий для принятия мер оперативного реагирования в условиях пандемии COVID-19 и ухудшения экономической ситуации, в том числе, в области регулирования налоговой сферы.

В частности, Правительство РФ временно наделяется правом издавать нормативные правовые акты, предусматривающие в период с 1 января по 31 декабря 2020 года приостановление, отмену или перенос на более поздний срок мероприятий налогового контроля, в том числе проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами, а также приостановление течения сроков, предусмотренных НК, в том числе сроков назначения (проведения) проверок, на период приостановления или переноса указанных мероприятий налогового контроля.

Также уточняется понятие рабочего дня для целей НК РФ (п. 6 ст. 6.1), устанавливается, что рабочим днем считается день, который не признается в соответствии с законодательством РФ или актом Президента РФ выходным, нерабочим праздничным и (или) нерабочим днем. Таким образом, для целей исчисления сроков по НК РФ будет разрешена спорная ситуация, которая возникла в связи с объявлением2 недели с 30 марта по 3 апреля нерабочей. Данная норма также позволит избежать схожих коллизий в будущем при продлении нерабочих дней в период пандемии.

Правительство РФ уже вынесло на общественное обсуждение проект3 соответствующего постановления «О мерах по обеспечению устойчивого развития экономики», которым, в том числе, планирует расширить ранее утвержденные Приказом ФНС России от 20.03.2020 № ЕД-7-2/181@4 меры по ограничению контрольных процедур. Главным образом, планируется приостановить на некоторое время вынесение решений о проведении выездных (повторных выездных) налоговых проверок, проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами, а также проведение уже назначенных выездных (повторных выездных) налоговых проверок, проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами.

Налоговики будут проводить оперативные проверки бизнеса

Минфин доработал поправки в НК РФ, которые вводят оперативный контроль в качестве новой формы налогового контроля. Соответствующий законопроект опубликован на Едином портале для размещения проектов НПА.

Напомним, еще в 2020 году Минфин подготовил законопроект, который вводит новую форму налогового контроля – «оперативный контроль». Оперативным контролем признается деятельность налоговых органов за соблюдением организациями и ИП правил применения контрольно-кассовой техники при осуществлении расчетов.

Изначально для реализации оперативного контроля Минфин планировал включить в состав НК РФ все законодательные нормы о применении ККТ из Федерального закона от 22.05.2003 № 54-ФЗ и ввести новую категорию – «фиксация расчетов» взамен «применение контрольно-кассовой техники». Однако, представители бизнеса раскритиковали эту инициативу Минфина.

Теперь Минфин представил доработанный вариант законопроекта. Он уже не предполагает включать в НК РФ правила применения ККТ. Вместо этого в статьях НК РФ появятся нормы, ссылающиеся на положения Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетов в РФ».

При этом новый законопроект устанавливает в НК РФ дополнительные обязанности лиц (организаций и ИП), осуществляющих расчеты. В частности, такие лица обязаны:

- предоставлять в налоговые органы по их требованиям документы и пояснения, необходимые для осуществления оперативного контроля;

- обеспечивать должностным лицам налоговых органов доступ к контрольно-кассовой технике и фискальному накопителю, в том числе с использованием технических средств, и предоставлять указанным должностным лицам документы на них;

- использовать кабинет контрольно-кассовой техники;

- выполнять иные обязанности, предусмотренные законодательством о налогах и сборах.

Одновременно нормы НК РФ дополняются правилами осуществления оперативного контроля, проводимого для целей соблюдения правил применения контрольно-кассовой техники при осуществлении расчетов.

В частности, должностные лица налоговых органов, осуществляющие оперативный контроль, могут производить осмотр контрольно-кассовой техники, фискального накопителя, в том числе с использованием технических средств, и документации на них. Осмотр ККТ, фискального накопителя и документации на них может осуществляться с использованием технических средств, а также дистанционно. При указанном осмотре могут осуществляться фото- и киносъемка, видеозапись, иные установленные способы фиксации, в том числе аудиофиксация.

Всего в рамках оперативного контроля налоговые органы будут проводить такие мероприятия, как:

- наблюдение;

- контрольная закупка;

- оперативный мониторинг;

- комплексная оперативная проверка.

Порядок проведения каждого мероприятия будет регулироваться отдельной статьей НК РФ.

Минфин рассчитывает, что новые нормы вступят в силу с 1 января 2023 года.

Налоговый контроль ценообразования: система сдержек и противовесов

В.М. Зарипов,эксперт по налогам юридической компании «Пепеляев, Гольцблат и партнеры»

Независимо от концепции предстоящих изменений в законодательной регламентации контроля трансфертного ценообразования для целей налогообложения важно обеспечить баланс публичных и частных интересов. С одной стороны, требуется эффективный государственный контроль. С другой — необходимо предусмотреть защиту от неоправданного вторжения в хозяйственную деятельность и предотвратить превышение служебных полномочий, ошибки и злоупотребления. Для обеспечения такого баланса следует продумать и внедрить систему естественных сдержек и противовесов.

Признание лиц взаимозависимыми по иным основаниям

Текущая редакция закона и все законопроекты предусматривают, что суд вправе признать лиц взаимозависимыми по иным основаниям, прямо не указанным в Налоговом кодексе Российской Федерации. На практике это полномочие реализуется налоговым органом, а не судом.

В пункте 1 статьи 20 НК РФ содержится перечень оснований, по которым лица могут быть признаны взаимозависимыми (участие в другой организации, должностное подчинение, семейные отношения). В соответствии с пунктом 2 статьи 20 НК РФ суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 1 статьи 20 НК РФ, если отношения между этими лицами могут повлиять на результаты сделок. Следует сделать вывод, что налоговый орган вправе признавать лица взаимозависимыми только в конкретных случаях, указанных в пункте 1 статьи 20 НК РФ.

Однако в настоящее время сложилась практика, когда налоговый орган по итогам проверки выносит решение на основе самостоятельно сделанного вывода о признании лиц взаимозависимыми по основаниям, не указанным в пункте 1 статьи 20 НК РФ. Такое решение, как правило, исполняется, но в некоторых случаях налогоплательщик подает жалобу в суд. И только в этом случае суд получает возможность высказать мнение о взаимозависимости лиц, фактически лишь одобряя или не одобряя ранее вынесенное решение налогового органа. В остальных случаях взыскание происходит без санкции суда.

Такая практика была закреплена разъяснением Высшего Арбитражного Суда РФ. В пункте 1 Обзора [ сноска 1 ] практики разрешения арбитражными судами дел, связанных с применением отдельных положений части 1 НК РФ, разъясняется, что установление факта взаимозависимости лиц по обстоятельствам иным, чем те, что перечислены в пункте 1 статьи 20 НК РФ, судом осуществляется с участием налогового органа и налогоплательщика в ходе рассмотрения дела, касающегося обоснованности вынесения решения о доначислении налога и пеней на основании статьи 40 НК РФ. Такой подход, с одной стороны, стимулирует налогоплательщиков проявлять инициативу в защите своих прав, с другой — прямо нарушает императивные требования пункта 2 статьи 20 НК РФ, превращая их в фикцию, поскольку допускает на практике внесудебное признание лиц взаимозависимыми по иным признакам.

Для сравнения: до принятия мер по совершенствованию административных процедур урегулирования споров и мер по совершенствованию налогового администрирования — федеральные законы от 04.11.2005 № 137-ФЗ и от 27.07.2007 № 137-ФЗ — лицо считалось невиновным в совершении налогового правонарушения, пока его виновность не доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда (п. 6 ст. 108 НК РФ). Данный принцип гарантировался судебным порядком взыскания штрафов, предусмотренным пунктом 7 статьи 114 НК РФ.

Следовательно, для полноценной реализации положений пункта 2 статьи 20 НК РФ необходимо установить судебную процедуру взыскания начисленных сумм, то есть пункт 2 статьи 45 НК РФ дополнить подпунктом 4: «…если лица могут быть признаны взаимозависимыми по основаниям, не предусмотренным пунктом 1 статьи 20 НК РФ». Такой порядок не означает подачи двух исков — иска о признании лиц взаимозависимыми и иска о взыскании, — но перекладывает бремя инициативы на налоговые органы и обеспечивает обязательный, а не факультативный судебный контроль.

Еще одно основание для введения полноценного судебного порядка взыскания в этом случае — это понимание признания взаимозависимости лиц как одного из видов переквалификации статуса налогоплательщика.

Если обязанность по уплате налога основана на изменении юридической квалификации сделки или статуса налогоплательщика, то взыскание налога производится только в судебном порядке (п. 2 ст. 45 НК РФ). Другими словами, после того как налоговый орган вынесет решение, он обязан обратиться в суд и, лишь получив решение суда, вправе выставлять требование об уплате налога и принимать другие меры по взысканию.

Следовательно, признание лиц взаимозависимыми — это частный случай переквалификации статуса налогоплательщика. А пересмотр цены — это по сути переквалификация одного из условий сделки, хотя чаще всего при переквалификации пересматривается предмет сделки. Если основания изменения статуса четко установлены в законе (п. 1 ст. 20 НК РФ), то обычный порядок взыскания вполне оправдан. Если же решение принимается на основании судебного усмотрения, а не прямой нормы закона, то должно действовать общее правило: налоговый орган должен предварительно обратиться в суд.

Таким образом, сдерживающим фактором послужит обязательный предварительный, а не последующий, по инициативе налогоплательщика, судебный контроль.

В идеале перечень оснований для признания лиц взаимозависимыми должен быть закрытым, иначе все налогоплательщики попадают в ситуацию, когда они в момент совершения сделки даже не предполагают, что в дальнейшем могут быть признаны взаимозависимыми, например, по признаку общих учредителей, общего адреса.

Определение объема документов в свете баланса публичных и частных интересов

При определении перечня документов, которые могут быть истребованы у налогоплательщика для обоснования применяемых цен, необходимо учитывать, что такие документы, как правило, содержат коммерческую тайну. Принимая во внимание существующие сложности с хранением налоговой тайны, следует ограничить степень вмешательства в хозяйственную деятельность, предусмотрев лишь отдельные случаи налоговой проверки цен.

Законодательное ограничение судебного усмотрения

Следует законодательно установить ограничения судебного усмотрения. Пунктом 12 статьи 40 НК РФ предусмотрено, что «при рассмотрении дела суд вправе учесть любые обстоятельства, имеющие значение для определения результатов сделки, не ограничиваясь обстоятельствами, перечисленными в пунктах 4—11 настоящей статьи».

Аналогичные положения предусмотрены и в обсуждаемых законопроектах. Налоговые органы и суды нередко понимают, что это правило позволяет не применять порядок пересмотра цен, а брать в расчет, например, средние цены [ сноска 2 ] . Не уповая на мудрость суда, следует устранить риск неоправданного судебного усмотрения и дополнить пункт 12 статьи 40 НК РФ словами «если при этом не ухудшается положение налогоплательщика». При этом подразумевается, что за государством остается право в любой момент в установленном порядке вносить необходимые изменения в пункты 4—11 статьи 40 НК РФ.

Отсутствие в законе зеркальной корректировки цены сделки для обеих сторон

Ни действующая редакция, ни законопроекты не предусматривают зеркальной корректировки пересмотра цены сделки для обеих ее сторон.

То, что для покупателя — затраты, для продавца — доходы. Пересмотр цены в одностороннем порядке для целей налогообложения у одной из сторон одной и той же сделки не приводит к перенесению налоговой базы и налоговой нагрузки на другое лицо, а по сути означает новый объект налогообложения или повторное налогообложение, либо может быть квалифицирован как ответственность, что в любом случае недопустимо. Налоги должны иметь экономическое основание и не могут быть произвольными (п. 3 ст. 3 НК РФ).