Налично денежная эмиссия: Статья 29 \ КонсультантПлюс

Деньги. Кредит. Банки. Налично-денежная эмиссия

Раздел 1. Деньги

Глава 1. Происхождение и сущность денег

1.1. Происхождение денег. Развитие форм стоимости

1.2. Эволюция денег

1.3. Сущность и функции денег

Глава 2. Денежная система

2.1. Денежная система, понятие и элементы

2.2. Система металлического обращения

2.3. Система обращения бумажно-кредитных денег

2.4. Денежная система Российской Федерации

Глава 3. Виды и формы денег

3.1. Бумажные деньги

3.2. Кредитные деньги

Глава 4. Эмиссионная система

4.1. Понятие эмиссии и эмиссионных операций

4.2. Механизм безналичной эмиссии

4.3. Налично-денежная эмиссия

Глава 5. Организация денежного обращения

5.1. Общая характеристика денежного обращения

5.2. Правила организации денежного обращения

Глава 6. Основы организации безналичного денежного оборота

6. 1. Система безналичного оборота, основные элементы

1. Система безналичного оборота, основные элементы

6.2. Формы безналичных расчётов

6.3. Организация межбанковских расчётов

Глава 7. Управление денежным оборотом

7.1. Характеристика совокупного денежного оборота

7.2. Денежно-кредитная политика. Методы денежно-кредитного регулирования

Раздел 2. Кредит

Глава 8. Ссудный капитал и кредит

8.1. Ссудный капитал и кредит

8.2. Ссудный процент

Глава 9. Формы и виды кредита

9.1. Формы кредита

9.2. Виды кредита

Раздел 3. Банки

Глава 10. Банки и банковская система

10.1. Происхождение и сущность банков

10.2. Понятие и характеристика банковской системы

10.3. Банковская система России

Глава 11. Центральные банки

11.1. Статус и функции центрального банка

11.2. Операции центрального банка

11.3. Цели деятельности и основные функции центрального банка Российской Федерации

Глава 12. Коммерческие банки

Коммерческие банки

12.1. Принципы деятельности и функции коммерческих банков

12.2. Пассивные операции коммерческих банков

12.3. Активные операции коммерческих банков

- 4.3. Налично-денежная эмиссия

Центральный банк любого государства прежде всего ответственен за стабильность национальной валюты. Выпуск наличных денег — основа контроля расширения всей денежной массы, включая средства на счетах коммерческих банков. Банкноты ЦБ сохраняют свою ключевую роль только при условии, если их количество ограничено.

Выпуск наличных денег происходит ежедневно (ежечасно) на территории конкретного государства в пределах сумм, изымаемых из обращения. Эмиссия наличных денег осуществляется сверх сумм, изъятых из обращения, и в этом смысле становится фактором денежно-кредитного регулирования со стороны центрального банка.

Осуществление эмиссии банкнот центральным банком является показателем его независимости. Всякое покрытие бюджетного дефицита, государственных расходов выпуском денег со стороны центральный банк ограничивает его независимость в проведении денежно-кредитного регулирования.

Необходимость обслуживания товарооборота банкнотами означает, что эмиссия наличных средств должна осуществляться под рост национального богатства, прежде всего в порядке кредитования производства, государства, образования золотовалютных резервов.

Таким образом, наличноденежная эмиссия имеет также кредитный характер. Например, часть или даже весь эмиссионный кредит коммерческий банк получает наличными деньгами. При этом у центрального банка при наличноденежной эмиссии происходит перемещение денег из резервных фондов денежных билетов и монет в оборотную кассу.

В резервных фондах хранится запас денежных знаков, предназначенных для выпуска их в обращение в случае увеличения потребности хозяйства территории в наличных деньгах. Они не совершают движения, не накапливаются в виде сокровища, не служат средством платежа, поэтому они являются резервными. Движение наличных денег происходит через оборотную кассу: туда они постоянно поступают и оттуда выдаются клиентам центрального банка и прежде всего коммерческим банкам.

Механизм банкнотной эмиссии по балансу центрального банка и коммерческого банка выглядит следующим образом (Таблица 4).

Таблица 4 — Банкнотная эмиссия

Центральный банк | Коммерческий банк | |||

Актив | Пассив | Актив | Пассив | |

1. | Выдача эмиссионного кредита | + Увеличение остатка на корсчёте коммерческого банка в сумме эмиссионного кредита | ||

2. | Увеличение в сумме эмиссионного кредита остатка на корсчёте коммерческого банка | Кредит, полученный от центрального банка | ||

3. | Выдача кредита предприятию | Увеличение на сумму кредита остатка на расчётном счёте предприятия | ||

4. | Увеличение остатка оборотной кассы центрального банка за счёт поступлений денег из резервных фондов в сумме заявки коммерческого банка (из средств эмиссионного кредита) | Увеличение остатка счёта «Наличные деньги в обращении» на сумму подкрепления оборотной кассы из резервных фондов. | ||

5. | Уменьшение остатка оборотной кассы центрального банка – деньги получены коммерческим банком | Уменьшение остатка на корсчете коммерческого банка в сумме полученной наличности | ||

6. | Увеличение остатка операционной кассы за счёт наличности, поступившей из центрального банка | |||

7. | Уменьшение на эту сумму остатка на корсчёте | |||

8. | Уменьшение остатка операционной кассы – наличность получена клиентом | Уменьшение остатка на расчётном счёте клиента – часть суммы выданного кредита получена наличными деньгами |

Наличные деньги, покинув кассы банков, могут обращаться во внебанковском обороте достаточно долго: между юридическими и физическими лицами, между физическими лицами, реже — между юридическими лицами. Наличные деньги могут выручкой возвращаться в банк и превращаться в безналичные денежные средства.

Наличные деньги могут выручкой возвращаться в банк и превращаться в безналичные денежные средства.

Таким образом, прежде чем наличные деньги появятся в обороте, они должны появиться на счетах в виде записи посредством безналичной эмиссии.

В современных условиях третья часть денежного оборота организуется с использованием наличных денег. Между тем полностью отделить безналичную и наличную денежную эмиссию на практике не представляется возможным. Состояние денежного обращения оценивается по тем параметрам, которые дают представление о динамике совокупного денежного оборота и необходимости выпуска новых денег. Установка центральным банком целевых ориентиров прироста денежной массы определяет и размер выпуска наличных денег. Показатели по объёму выпуска наличных денег в обращение отдельно не устанавливаются.

Центральный банк, поддерживающий устойчивость национальной денежной единицы, в конечном счёте берёт на себя обязательство увязки эмиссии банкнот с процессами производства и обмена товаров.

Краткое содержание

- Потребность хозяйственного оборота в деньгах определяет объём денежной массы. Увеличение денежной массы происходит в результате эмиссии.

- Эмиссия денег — это выпуск денег в обращение сверх имеющегося объёма. Противоположный эмиссии процесс — изъятие денег из обращения. Выпуск (изъятие) денег в обращение (из обращения) относятся к понятию «эмиссионный результат».

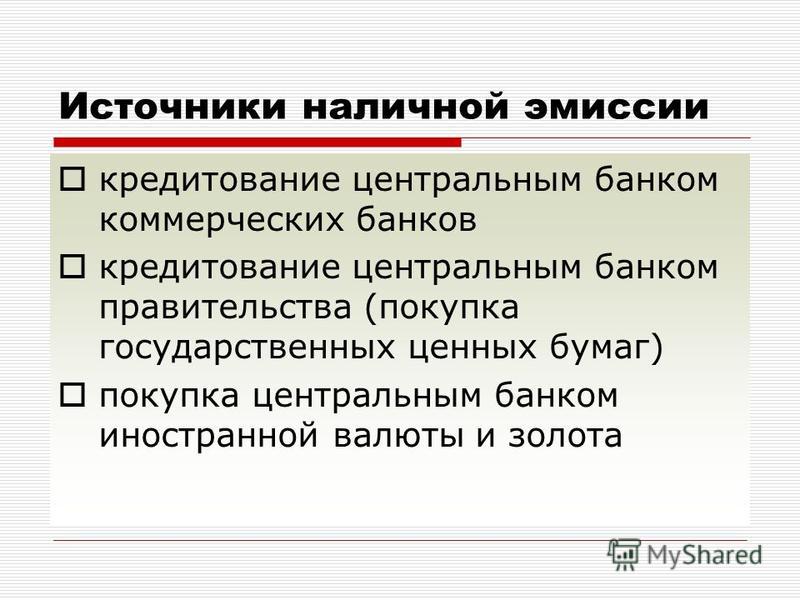

- Достижение эмиссионного результата происходит путём проведения эмиссионных операций: 1) предоставление (погашение) кредита; 2) купля (продажа) ценных бумаг; 3) купля (продажа) иностранной валюты; купля (продажа) драгоценных металлов.

- Купля (продажа) драгоценных металлов.

- Эмитентом, т.е. институтом, осуществляющим эмиссионные операции является Центральный банк.

- Различают безналичную эмиссию (когда в обращение выпускаются безналичные денежные средства) и наличную эмиссию (когда в обращение выпускаются наличные деньги).

- Основной канал эмиссии — предоставление эмиссионных кредитов центральным банком.

В результате происходят увеличения остатков денег на банковских счетах и рост денежной массы.

В результате происходят увеличения остатков денег на банковских счетах и рост денежной массы. - Возникновение потребности в наличных деньгах приведёт к смене безналичных денег на наличную форму, удовлетворение этой потребности происходит при передаче денег из резервных фондов в оборотную кассу центрального банка, далее в операционную кассу коммерческого банка. Из кассы банка деньги поступают в кассу предприятия либо непосредственно населению.

Вопросы для самопроверки

- Что такое эмиссия?

- Что понимается под эмиссионным результатом?

- Назовите эмиссионные операции. Что происходит в результате их проведения Центральным банком?

- Какие виды денежной эмиссии существуют?

- Как происходит безналичная эмиссия?

Читать дальше

Денежное обращение и деньги | Налично-денежная эмиссия. Роль центрального банка в эмиссии наличных денег

Эмиссия наличных денег – выпуск наличных денег центральным банком страны в целях увеличения денежной массы в обращении для обеспечения экономики законными платежными средствами. Часто под эмиссией наличных денег понимают такой выпуск денег в оборот, который приводит к общему увеличению находящейся в обороте денежной массы. Наличные деньги выпускаются в оборот в процессе осуществления кассовых операций кредитными институтами (коммерческими банками), которые выдают клиентам наличные деньги из своих операционных касс. Одновременно клиенты погашают свои ссуды и сдают наличные деньги в операционные кассы банков.

Часто под эмиссией наличных денег понимают такой выпуск денег в оборот, который приводит к общему увеличению находящейся в обороте денежной массы. Наличные деньги выпускаются в оборот в процессе осуществления кассовых операций кредитными институтами (коммерческими банками), которые выдают клиентам наличные деньги из своих операционных касс. Одновременно клиенты погашают свои ссуды и сдают наличные деньги в операционные кассы банков.

Налично-денежная эмиссия обладает высокой эластичностью, что определяется возможностью банков увеличивать по мере необходимости запасы наличных денег путем списания денежных средств со своих счетов в центральном банке или депонирования на счетах излишков наличности.

Центральный банк любого государства является монопольным эмитентом наличных денег в обращение. При этом он следит за стабильностью национальной валюты, так как банкноты сохраняют свою ключевую роль только при условии, что их количество будет ограничено. Центральный банк фактически платит банкнотами, которые сам же создает, когда расплачивается требованиями на себя.

Центральный банк берет на себя обязательство увязывать эмиссию банкнот с процессом производства и обмена товаров и услуг или не выпускать такого количества банкнот, на которое владельцы товаров, исполнители работ и услуг не согласны обменивать собственные активы. Основными статьями активов центрального банка, обеспечивающих выпуск банкнот в обращение, являются официальные валютные резервы, государственные и прочие ценные бумаги, кредиты банкам, предоставленные под залог ценных бумаг. Необходимость обслуживания товарооборота фактически означает, что новые выпуски наличных денег могут осуществляться либо в целях замены физически износившихся банкнот, либо под рост национального богатства.

Предоставление банкнот для платежного оборота в стране является для любого центрального банка технически сложным процессом. Центральные банки занимаются не только производством банкнот, но и их дизайном. Они уделяют большое внимание таким вопросам, как обеспечение долговечности банкнот, разработка способов их защиты от подделки.

Банкноты как законное средство платежа имеют определенный срок обращения. Степень износа банкнот зависит от уровня культуры их использования в качестве средства платежа, сферы обращения, места хранения. Банкноты выпускаются строго определенного достоинства и на особой бумаге.

При разработке и изготовлении банкнот на первом месте стоит защита от подделок. Наряду с отличительными признаками (вид бумаги, пунктирная металлическая нить, проверочный регистр и др.) банкноты содержат дополнительные невидимые приметы, различаемые только с помощью специального оборудования. В этом смысле ценность банкнот как платежного средства выше ценности бумаги, на которой они напечатаны.

Банкноты старых серий или номиналов остаются при выпуске новых еще определенное время полноценным законным средством платежа. Центральный банк и дальше будет обменивать их по номинальной стоимости или в определенной пропорции исходя из целей укрепления стабильности национальной валюты.

Для получения наличности коммерческие банки используют свои резервы в центральном банке для ее покупки. Это приводит к сокращению резервов на корреспондентских счетах коммерческих банков в центральном банке. Таким образом, чем предпочтительнее наличность или ниже доверие населения к банкам, тем меньше способность банков предоставлять кредит. Если наличность станет единственной формой существования денег, то не будет ни банков, ни банковской системы.

Это приводит к сокращению резервов на корреспондентских счетах коммерческих банков в центральном банке. Таким образом, чем предпочтительнее наличность или ниже доверие населения к банкам, тем меньше способность банков предоставлять кредит. Если наличность станет единственной формой существования денег, то не будет ни банков, ни банковской системы.

Российская Федерация как независимое и суверенное государство стала выпускать на своей территории благодаря эмиссионной деятельности Банка России собственную национальную наличную валюту (российские рубли) с 1 июля 1993 года, а российские монеты разного достоинства в копейках – с 1 января 1998 года.

НАЛИЧНАЯ ВЫДАЧА | определение в кембриджском словаре английского языка

Примеры выдачи наличных

Выдача наличных

Как бы то ни было, наличных выпуска составляло от 100 до 200 лир в месяц, или это была общая сумма.

Из архива

Hansard

Пример из архива Hansard. Содержит парламентскую информацию под лицензией Open Parliament License v3.0

.Кассир обращает внимание на любой долг, превышающий 5 фунтов стерлингов, но он не может предотвратить чрезмерную выдачу наличных денег.

Из архива

Hansard

Пример из архива Hansard. Содержит парламентскую информацию под лицензией Open Parliament License v3.0

Денежная эмиссия против фактических расходов составила 96 390 ф.

Из архива

Hansard

Пример из архива Hansard. Содержит парламентскую информацию под лицензией Open Parliament License v3.0

.Продолжение выдачи наличных по полной ставке означало бы просто отсрочку даты окончательного возмещения, если полное списание не будет одобрено.

Из архива

Hansard

Пример из архива Hansard. Содержит парламентскую информацию под лицензией Open Parliament License v3.0

. Тем не менее, выдача наличных солдату ограничена при условии, что у солдата, как правило, остается минимум 1 шиллинг. день.

день.

Из архива

Hansard

Пример из архива Hansard. Содержит парламентскую информацию под лицензией Open Parliament License v3.0

.Эти примеры взяты из корпусов и из источников в Интернете. Любые мнения в примерах не отражают мнение редакторов Кембриджского словаря, издательства Кембриджского университета или его лицензиаров.

Как произносится кассовый номер ?

Обзор

наличные в руках

нажиться на чем-то

обналичить что-либо

наличные ИСА

выдача наличных

банкомат

управление наличностью

счет управления денежными средствами

наличный рынок

Проверьте свой словарный запас с помощью наших веселых викторин по картинкам

- {{randomImageQuizHook.

copyright1}}

copyright1}} - {{randomImageQuizHook.copyright2}}

Авторы изображений

Пройди тест сейчас

Слово дня

приглушенный

Великобритания

Ваш браузер не поддерживает аудио HTML5

/ˈmjuː.tɪd/

НАС

Ваш браузер не поддерживает аудио HTML5

/ˈmjuː.t̬ɪd/

Приглушенный цвет не яркий.

Об этом

Блог

Валять, бить и колотить: глаголы для прикосновения и удара (2)

Подробнее

Новые слова

Столетие

Еще новые слова

выдать за наличные Определение | Инсайдер права

означает 25 долларов США за предпочтительное зеркало серии A. Приоритет ликвидации Серии А должен быть «Привилегией ликвидации» в отношении Привилегированных зеркальных единиц Серии А.

означает все дивиденды в отношении Дисквалифицированных акций Компании, принадлежащих Лицам, не являющимся Ограниченной дочерней компанией, находящейся в полной собственности. Сумма любого такого дивиденда должна быть равна частному такого дивиденда, деленному на разницу между единицей и максимальной установленной законом ставкой федерального подоходного налога (выраженной в виде десятичного числа от 1 до 0), применимой к Компании.

означает любые Привилегированные акции Заемщика, которые по своим условиям (или по условиям любой ценной бумаги или других Долей участия, в которые они могут быть конвертированы или на которые они могут быть обменены, либо в обязательном порядке, либо по выбору их держателя ), или при наступлении любого события или условия, (a) наступает срок погашения или подлежит обязательному погашению (кроме исключительно Обыкновенных акций Заемщика или Квалифицированных привилегированных акций), будь то в соответствии с обязательством фонда погашения или иным образом, (b) подлежит погашению по цене опцион их держателя (кроме исключительно Обыкновенных акций Заемщика или Квалифицированных привилегированных акций), полностью или частично, или требуется выкуп Заемщиком или любой Ограниченной дочерней компанией, полностью или частично, по усмотрению их держателем или (c) является или становится конвертируемым или обменяемым, либо в обязательном порядке, либо по выбору его держателя, на Задолженность или любые другие Доли в капитале (кроме исключительно Обыкновенных акций Заемщика или Квалифицированных привилегированных Red Stock), в каждом случае до даты, которая составляет 91 день после Даты погашения срочного кредита, за исключением, в случае пунктов (a) и (b), если в результате «перехода контроля» или «продажи активов», при условии, что какие-либо права их держателей при наступлении такого события смены контроля или продажи активов подлежат досрочному полному погашению Займов и всех других Обязательств (кроме неподтвержденных условных обязательств по возмещению убытков) и прекращению Обязательств.

означает в отношении любого Лица любой Уставный капитал такого Лица, который по его условиям (или по условиям любой ценной бумаги, в которую он конвертируется или на которую он может быть обменен) или при наступлении любого события:

означает любую привилегированную акцию Заемщика, если условия любой такой привилегированной акции (а) не содержат обязательного предложения, выкупа, погашения, фонда погашения или другого подобного положения, (б) не требуют денежных средств выплата дивидендов или распределения, (c) не содержат каких-либо обязательств, (d) не предоставляют их держателям каких-либо прав голоса, за исключением (i) прав голоса, которые должны быть предоставлены таким держателям в соответствии с применимым законодательством, и (ii) ограниченных обычных права голоса по фундаментальным вопросам, таким как слияния, консолидации, продажа всех или практически всех активов Заемщика или ликвидация с участием Заемщика, и (e) в других отношениях разумно удовлетворяет Административного агента.

означает весь основной капитал Лица, кроме Дисквалифицированных акций.

означает ликвидационную льготу для каждой Привилегированной доли Серии C, первоначально равную 25,00 долларов США за единицу, которая подлежит увеличению на сумму каждой Привилегированной единицы Серии C любых накопленных и невыплаченных Распределений Серии C (независимо от того, такие распределения должны быть объявлены).

означает сумму Ликвидационных привилегий Серии А и объявленных и невыплаченных дивидендов, если таковые имеются, до даты Случая ликвидации по Привилегированным акциям Серии А, но не включая ее.

означает ликвидационную льготу для каждой Привилегированной доли Серии B, первоначально равную 25,00 долларов США за единицу, которая подлежит увеличению на сумму каждой Привилегированной единицы Серии B любых накопленных и невыплаченных Распределений Серии B (независимо от того, являются ли такие распределения должны быть объявлены).

означает 1000 долларов за акцию привилегированных акций серии B.

означает любую серию привилегированных акций без номинальной стоимости Корпорации.

означает лицо, имеющее действующую регистрацию в Совете медсестер Индии или Совете медсестер любого штата Индии.

означает негосударственную начальную или среднюю школу.

имеет соответствующее значение.

означает количество Акций REIT, равное произведению количества Единиц Партнерства, предлагаемых для выкупа Партнером по погашению, на Коэффициент конвертации; при условии, что в случае, если Компания выдает всем держателям Акций REIT права, опционы, варранты или конвертируемые или обмениваемые ценные бумаги, дающие акционерам право подписаться или покупать Акции REIT, или любые другие ценные бумаги или имущество (совместно именуемые «права») , и Компания может выдать такие права Партнеру-искупителю, то Сумма Акций REIT также должна включать такие права, на получение которых имеет право владелец такого количества Акций REIT.

означает любые ценные бумаги, выпущенные Заемщиком или его Дочерним предприятием, или механизм финансирования Заемщика или его Дочернего предприятия, которые (i) классифицируются как имеющие минимальное «промежуточное содержание капитала» S&P, Корзина C кредита на акции Moody’s, и 50% кредита в собственном капитале Fitch и (ii) не требуют погашения или предоплаты, а также обязательного погашения или выкупа, в каждом случае, по крайней мере до 91 дня после прекращения Обязательств и полного погашения Возобновляемых Кредитные авансы и все другие суммы, причитающиеся по настоящему Соглашению.

любого Лица означает любой Уставный капитал такого Лица, который по его условиям (или по условиям любой Облигации, в которую он может быть конвертирован или на которую он может быть обменян), или при наступлении любого события, погашается или подлежат обязательному погашению в соответствии с обязательством фонда погашения или иным образом, или подлежат погашению по выбору их держателя, полностью или частично, в день или до наступления окончательного установленного срока погашения Облигаций;

означает количество Акций, равное произведению количества Единиц Партнерства, предлагаемых для выкупа Партнером по погашению, умноженное на Коэффициент конвертации; при условии, однако, что если Материнская компания выдает владельцам Акций ценные бумаги, права, опционы, варранты или конвертируемые или обмениваемые ценные бумаги, дающие таким держателям право подписаться на Акции или любые другие ценные бумаги или имущество (совместно именуемые «права»), тогда Сумма Акций также включает такие права, которые владелец такого количества Акций имел бы право получить, если Партнерство не выдает соответствующие права владельцам Долей Партнерства.

означает ценные бумаги подотчетного эмитента, дающие право участвовать в голосовании по вопросу о назначении или отзыве аудитора подотчетного эмитента;

Продажа всех или практически всех активов или выпущенных и находящихся в обращении акций Компании, или слияние или объединение с участием Компании, в которых акционеры Компании непосредственно перед таким слиянием или объединением не владеют сразу после такого слияния или консолидация акционерного капитала или других долей в уставном капитале выживающей корпорации или юридического лица, представляющих более пятидесяти процентов права голоса основного капитала или других долей в капитале такой выживающей корпорации или юридического лица, находящихся в обращении сразу после такого слияния или объединения.

означает и относится к любой Привилегированной акции, выпущенной Материнской компанией (а не одной или несколькими ее Дочерними компаниями), которая не является Запрещенной привилегированной акцией.

означает привилегированные акции Компании серии А номинальной стоимостью 0,01 доллара США за акцию.

означает любую Конвертируемую ценную бумагу или варрант, опцион или другое право на подписку или покупку любых Дополнительных Обыкновенных акций или любой Конвертируемой ценной бумаги.

означает любой Уставный капитал, который можно обменять или конвертировать в другую ценную бумагу (кроме Уставного капитала Компании, который не является ни Обмениваемыми, ни Погашаемыми акциями).

означает в отношении любого Лица любую Долю в капитале такого Лица, которая в соответствии с условиями такой Доли в капитале (или в соответствии с условиями любой ценной бумаги, в которую она конвертируется или на которую она может быть обменена или реализована), при наступления какого-либо события или иным образом, (a) наступает срок погашения или подлежит обязательному выкупу в соответствии с обязательством фонда погашения или иным образом (кроме доли в капитале в той мере, в какой она может быть выкуплена в обмен на обыкновенные акции или другие эквивалентные доли в обыкновенных акциях по выбору эмитентом такой Доли в капитале), (b) может быть конвертирована, обменена или реализована на Задолженность или Обязательно выкупаемые акции, или (c) может быть выкуплена по выбору их держателя полностью или частично (кроме Доли в капитале, которая подлежит погашению исключительно в обмен на обыкновенные акции или другие эквивалентные обыкновенные доли участия), в каждом случае не позднее даты, на которую запланировано полное погашение всех Займов.

В результате происходят увеличения остатков денег на банковских счетах и рост денежной массы.

В результате происходят увеличения остатков денег на банковских счетах и рост денежной массы. copyright1}}

copyright1}}