Кто является налогоплательщиком налога на прибыль: Налог на прибыль организаций | ФНС России

Статья 247 Налогового кодекса РФ. Действующая редакция на 2021 год, комментарии и судебная практика

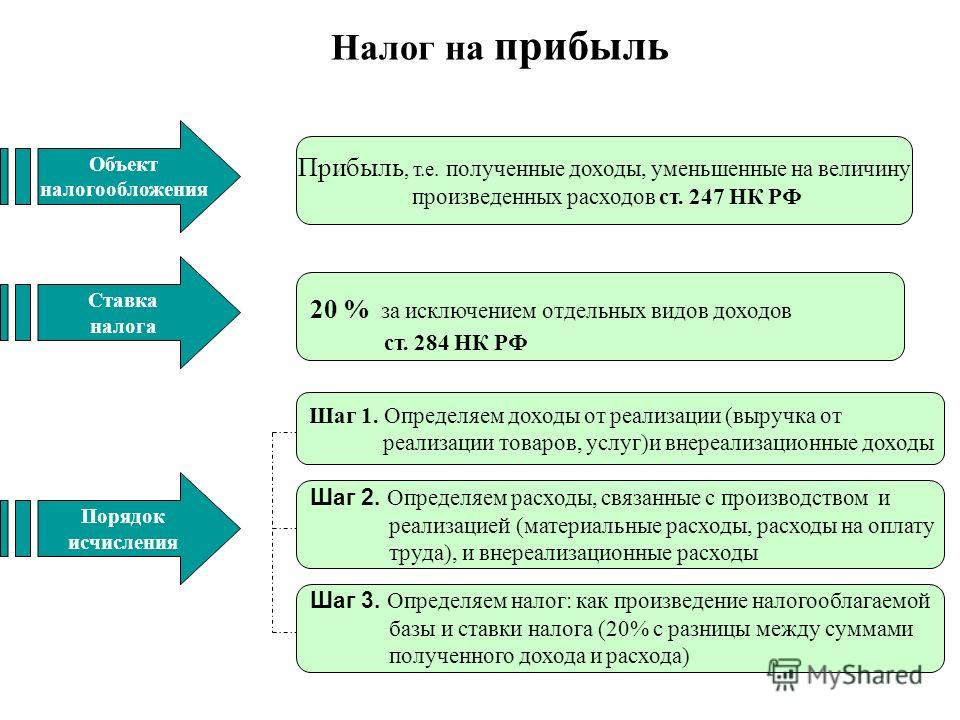

Объектом налогообложения по налогу на прибыль организаций (далее в настоящей главе — налог) признается прибыль, полученная налогоплательщиком.

Прибылью в целях настоящей главы признается:

1) для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, — полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с настоящей главой;

2) для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, — полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов, которые определяются в соответствии с настоящей главой;

3) для иных иностранных организаций — доходы, полученные от источников в Российской Федерации.

4) для организаций — участников консолидированной группы налогоплательщиков — величина совокупной прибыли участников консолидированной группы налогоплательщиков, приходящаяся на данного участника и рассчитываемая в порядке, установленном пунктом 1 статьи 278.1 и пунктом 6 статьи 288 настоящего Кодекса.

Комментарий к ст. 247 НК РФ

Объектом налогообложения является прибыль организации, то есть разница между доходами и расходами. И российские фирмы, и иностранные компании, которые работают в России через постоянные представительства, считают прибыль одинаково.

Понятно, что в случае с иностранными компаниями речь идет о доходах (расходах), полученных (произведенных) этими представительствами.

Обратите внимание: иностранные организации могут получать от российских организаций доходы, которые никак не связаны с деятельностью их постоянных представительств. Такие доходы также облагаются налогом на прибыль. Особенности их налогообложения изложены в статье 309 Налогового кодекса РФ.

Такие доходы также облагаются налогом на прибыль. Особенности их налогообложения изложены в статье 309 Налогового кодекса РФ.

Доходы определяются по правилам, указанным в статьях 249 — 251 Налогового кодекса РФ. В свою очередь расходам организации посвящены статьи 252 — 270 Кодекса. Особенностям определения доходов и расходов банков, страховых организаций, негосударственных пенсионных фондов, организаций системы потребительской кооперации и профессиональных участников рынка ценных бумаг посвящены статьи 290 — 300 Налогового кодекса РФ. И, наконец, организации, которые совершают операции с инструментами срочных сделок, должны определять свои доходы и расходы с учетом статей 301 — 303 и 305 Налогового кодекса РФ.

Судебная практика по статье 247 НК РФ

«Обзор практики Конституционного Суда Российской Федерации за 2017 год» Определением от 4 июля 2017 года N 1440-О Конституционный Суд выявил смысл положений статей 146, 153, 154, 247 — 249 и 274 Налогового кодекса Российской Федерации.

Определением от 4 июля 2017 года N 1440-О Конституционный Суд выявил смысл положений статей 146, 153, 154, 247 — 249 и 274 Налогового кодекса Российской Федерации. Оспоренные положения определяют объект налогообложения и налоговую базу по налогам на добавленную стоимость и на прибыль организаций и направлены на создание нормативной основы для исполнения налогоплательщиками конституционной обязанности по уплате указанных налогов.

Отменяя судебные акты судов первой и апелляционной инстанций, суд округа, руководствуясь положениями статей 171, 172, 247, 252 Налогового кодекса, учитывая разъяснения, изложенные в постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды», исходил из того, что выводы судов об обоснованности получения обществом налоговой выгоды и незаконности обжалуемого решения не соответствуют фактическим обстоятельствам дела и имеющимся в деле доказательствам, сделаны при неправильном применении норм права.

Определение Верховного Суда РФ от 25.01.2019 N 304-КГ18-23705 по делу N А03-12564/2017

С учетом установленных обстоятельств, руководствуясь положениями статей 169, 170, 171, 172, 247, 284, 346.2, 346.26 Налогового кодекса Российской Федерации, учитывая разъяснения, изложенные в постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды», суды пришли к выводу о законности оспариваемого решения инспекции в обжалуемой части.

Апелляционное определение Судебной коллегии по административным делам Верховного Суда РФ от 23.01.2019 N 34-АПГ18-10

Из положений статьи 247 Налогового кодекса Российской Федерации (далее также — НК РФ) следует, что объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, прибылью признаются полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с главой 25 данного Кодекса.

Определение Верховного Суда РФ от 27.03.2019 N 303-ЭС19-2398 по делу N А04-1346/2018

Признавая решение налогового органа соответствующим действующему законодательству, суды руководствовались статьями 169, 171, 172, 247, 252 Налогового кодекса Российской Федерации и исходили из обстоятельств дела, установленных на основе имеющихся в деле доказательств, оцененных в совокупности и взаимосвязи по правилам главы 7 Арбитражного процессуального кодекса Российской Федерации, свидетельствующих о нереальности хозяйственных операций ООО «Вектор» с названными контрагентами, представлением обществом к налоговому учету документов, содержащих недостоверные сведения.

Определение Верховного Суда РФ от 20.05.2019 N 306-ЭС19-6023 по делу N А12-1656/2018

Признавая решение инспекции законным в части доначисления НДФЛ, суды, оценив представленные в материалы дела доказательства, руководствуясь положениями статей 227, 247, 248, 249 Налогового кодекса Российской Федерации (далее — Налогового кодекса), разъяснениями, изложенными в постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 12. 10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды», пришли к выводу о доказанности налоговым органом совокупности обстоятельств, свидетельствующих о создании обществом с взаимозависимыми лицами формального документооборота, направленного на минимизацию налоговых обязательств путем «дробления» бизнеса.

10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды», пришли к выводу о доказанности налоговым органом совокупности обстоятельств, свидетельствующих о создании обществом с взаимозависимыми лицами формального документооборота, направленного на минимизацию налоговых обязательств путем «дробления» бизнеса.

Определение Судебной коллегии по экономическим спорам Верховного Суда РФ от 30.05.2019 N 305-ЭС19-4394 по делу N А40-125588/2017

Согласно пункту 1 статьи 247 Налогового кодекса для российских организаций объектом налогообложения по налогу на прибыль организаций признается полученная ими прибыль, определяемая как доходы, уменьшенные на величину произведенных расходов.

Определение Верховного Суда РФ от 27.05.2019 N 301-ЭС19-6413 по делу N А11-12398/2016

Определение Верховного Суда РФ от 03.07.2019 N 306-ЭС19-10752 по делу N А65-8036/2018

Признавая решение налогового органа законным и обоснованным, суды руководствовались положениями статей 169, 171, 172, 247, 252 Налогового кодекса Российской Федерации, а также исходили из правовой позиции, изложенной в постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

Определение Верховного Суда РФ от 24.09.2019 N 305-ЭС19-13650 по делу N А40-248663/2017

Обращаясь с кассационной жалобой в Верховный Суд Российской Федерации, общество ссылается на положения статей 30, 89, 247, 264, 274 Налогового кодекса и указывает на обязанность налогового органа установить действительный размер налогового обязательства общества за проверяемые налоговые периоды, поскольку в рамках выездной налоговой проверки инспекция не вправе избирательно выявлять факты занижения размера подлежащих уплате налогов, а должна комплексно анализировать хозяйственную деятельность налогоплательщика с учетом его прав на признание расходов, выявляя при этом факты излишней уплаты налогов, в том числе возникшие в связи с произведенными в рамках этой же проверки доначислениями.

Определение Верховного Суда РФ от 15.10.2019 N 309-ЭС19-18195 по делу N А76-576/2018

Рассматривая спор, суды руководствовались положениями статей 169, 171, 172, 247, 252 Налогового кодекса, а также исходили из правовой позиции, изложенной в постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

Какими налогами облагаются дивиденды: являются ли проценты доходом

Дивиденды — это часть чистой прибыли компании, которая подлежит распределению между всеми действующими инвесторами, пропорционально акциям, которыми они владеют. Согласно законодательству РФ, все доходы физических лиц и прибыль компаний подлежат налогообложению. Поэтому инвесторам, вкладывающим свой капитал в ценные бумаги акционерного общества, важно разобраться, являются ли дивиденды доходом, и если являются, то как в данном случае происходит начисление и уплата обязательств в бюджет. Какими налогами облагаются дивиденды — тема сегодняшней статьи.

Какими налогами облагаются дивиденды — тема сегодняшней статьи.

Подлежат ли дивиденды налогообложению

Датой получения дивидендов считается день фактического осуществления выплат. При этом не важно, как именно будут начисляться и выплачиваться проценты: наличными средствами через кассу компании, банковским переводом или выдал в натуральной форме.

Согласно ст.43 Налогового кодекса РФ, любой доход, полученный акционером при распределении прибыли после уплаты из нее налогов, считается дивидендами.

На получение дивидендов имеют право:

- Участники акционерного общества. Проценты по дивидендам выплачивают данным лицам по итогам определенного периода работы компании, например, ежеквартально, два раза в год или ежегодно. Сроки и сумма выплат определяются Советом директоров компании. Если собранием будет принято решение о невыплате дивидендов, акционеры не получат доход за определенный период деятельности предприятия.

- Инвесторы, осуществляющие операции с акциями. Совокупный размер полученных доходов определяется по итогам года.

Статьями 275 и 226.1 Налогового кодекса Российской Федерации определено, что налог на дивиденды должен быть перечислен в бюджет не позднее первого рабочего дня, следующего за датой выплат. Отчисления в ФНС удерживаются налоговым агентом автоматически при внесении дивидендов на счет инвестора. Расчет производится отдельно по каждому налогоплательщику при каждой выплате дохода.

В качестве налогового агента выступает акционерное общество-эмитент ценных бумаг, по которым производятся выплаты. В некоторых исключительных случаях данная ответственность возлагается на самого инвестора, например, если компания-плательщик дивидендов по каким-либо причинам не выполнила свои обязательства перед ФНС.

Когда дивиденды не подлежат уплате

Несмотря на то, что дивиденды в обязательном порядке подлежат налогообложению, существуют исключения из данного правила. Примером тому являются акции компании «Система». Данная организация получает прибыль в виде дивидендов от инвестиций в акции других юридических лиц. Эти средства компания в свою очередь также использует для осуществления выплат вкладчикам. В таком случае налог из этих сумм не удерживается.

Примером тому являются акции компании «Система». Данная организация получает прибыль в виде дивидендов от инвестиций в акции других юридических лиц. Эти средства компания в свою очередь также использует для осуществления выплат вкладчикам. В таком случае налог из этих сумм не удерживается.

ПИФы не платят налог на прибыль с дивидендов.

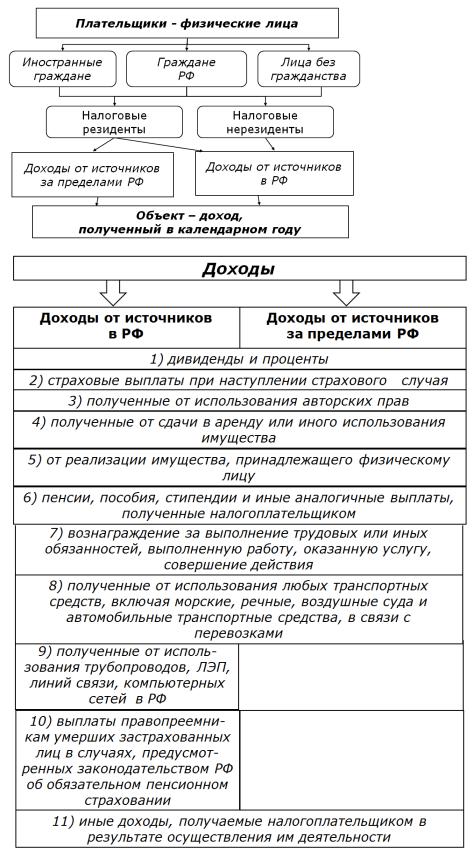

Какие налоги подлежат уплате физическими лицами

Налогообложение дивидендов физ. лиц относится к НДФЛ, ставка которого по состоянию на 2020 год установлена в следующем размере:

- 13 % — для налоговых резидентов РФ;

- 15 % — для лиц, не являющихся резидентами Российской Федерации (при наличии договора между странами-партнерами ставка может быть снижена с целью избежания двойного налогообложения).

Резидентами считаются не только россияне, имеющие соответствующее гражданство, но и иностранцы, которые пребывали в РФ не менее 183 дней в течение последнего года. Дни проживания иностранных граждан в России рассчитываются путем сложения всех отдельных периодов, в течение которых гражданин другого государства находился на территории Российской Федерации, за последние 12 месяцев.

Согласно абз. 2 п. 3 ст. 210 НК РФ, налоговый вычет по отношению к доходам, получаемым в виде дивидендов, не применяется.

Компания-эмитент выступает в роли налогового агента. Она обязана самостоятельно рассчитать сумму НДФЛ, удержать ее и перечислить в бюджет. При невыполнении данных условий к налоговому агенту может быть применена мера наказания в виде штрафной санкции в размере 20 % от суммы неуплаченного налога.

Инвестор должен самостоятельно осуществить оплатить налог в следующих случаях:

- налоговый агент не произвел удержание НДФЛ при выплате дивидендов;

- инвестор, являясь резидентом РФ, получил доход от вложений в акции компании, расположенной за пределами России.

Акции американских компаний приобретаются инвесторами через брокера. В этом случае налог может платиться 2 способами:

- при покупке ценных бумаг на российской бирже ответственность за выполнение обязательств перед бюджетом несет брокер;

- если акции были приобретены через американского посредника, исчислить и уплатить НДФЛ инвестор должен самостоятельно.

Для определения суммы налога следует применять следующую формулу:

НДФЛ = Сумма дивидендов х Ставка налога

При использовании схемы расчетов, применяемой для избежания двойного налогообложения, перед выплатой дивидендов по американским акциям автоматически удерживается налог в размере 10 %. Инвестору остается доплатить недостающие 3 %. Поэтому, получая доход от иностранных ценных бумаг, эмитентом которых является компания США, необходимо проверять суммы выплат на предмет налоговых отчислений.

Если американская компания удержала налог в размере 10 % от суммы дохода, полученного акционером, но у инвестора отсутствуют документы, подтверждающие факт данной уплаты, снизить базу налогообложения не удастся. В таком случае придется уплатить НДФЛ в полном объеме.

Если сумма налога, уплаченного американской компанией, превысила итоговый размер обязательств, подлежащих перечислению в бюджет, сумма переплаты возврату не подлежит.

При приобретении американских акций необходимо подписать форму W-8BEN для подтверждения, что инвестор не является резидентом США.Это позволит ему уплачивать налог в размере 13 % от суммы дивидендов без применения повышенной ставки.

По завершении отчетного периода, один раз в год (до 30 апреля), инвестор обязан подать декларацию по НДФЛ в налоговую инспекцию по месту своей регистрации и до 15 июля произвести полный расчет по налоговым обязательствам за прошлый год.

Являются ли проценты с акций доходом физического лица

Дивиденды — это доход, который подлежит налогообложению на общих основаниях в соответствии с п.1 ст. 43 НК РФ.

Какие налоги подлежат уплате юридическими лицами

Согласно действующему законодательству Российской Федерации, все юр. лица обязаны платить налог на прибыль, получаемую от инвестиций в другие компании.

Сумма обязательств по налогообложению дивидендов определяется по формуле:

Н = К х Сн х (Д1 — Д2), где

Н — сумма налога;

К — это соотношение величины выплат конкретному инвестору и общей суммы прибыли, подлежащей распределению между всеми получателями;

Сн — ставка налога;

Д1 — сумма прибыли, подлежащая распределению между всеми акционерами;

Д2 — сумма прибыли в виде дивидендов, полученная самим налоговым агентом в текущем и отчетном периоде, из которой ранее был уплачен налог.

Какими налогами облагаются выплаты учредителям

Налогообложение дивидендов, перечисляемых учредителям, зависит от статуса последних:

- физическое лицо, являющееся резидентом РФ, обязано уплачивать НДФЛ по ставке 13 %;

- физическое лицо, не являющееся резидентом РФ, перечисляет в бюджет суммы НДФЛ, удержанные с применением ставки в размере 15 %;

- российская компания уплачивает налог на прибыль по ставке 13 %;

- иностранное юридическое лицо является плательщиком налога на прибыль с применением ставки в размере 15 %.

Допустим, учредителями акционерного общества являются два физических лица и ООО. В данном случае при выплате им дивидендов компания должна перечислить НДФЛ, удержанный из дохода первых двух участников, и уплатить в бюджет налог на прибыль за третьего учредителя.

Страховые взносы из суммы начисленных дивидендов не удерживаются, т.к. данные выплаты не относятся к трудовым или гражданско-правовым договорам.

Ставки налога на прибыль с дивидендов, причитающихся российским компаниям

При удержании сумм налога на прибыль из дивидендов, получаемых российскими компаниями, применяется ставка, установленная законодательством в размере 13 %. Но в некоторых случаях процент удержаний может составлять 0 %.

Для освобождения от уплаты налоговых обязательств компания, которая является получателем прибыли от инвестиций, должна непрерывно (в течении 365 календарных дней и более) иметь в собственности:

- долю в уставном капитале эмитента в размере 50 % и более;

- депозитарные расписки, предусматривающие уплату дивидендов в объеме не менее 50 % от общей суммы данных выплат акционерам компании.

Чтобы воспользоваться данной льготой, юридическое лицо должно предоставить в налоговую инспекцию документы, подтверждающие право на владение достаточной долей капитала компании, акционером которой она является.

Если компания-плательщик решит увеличить свой уставной капитал, процентный показатель доли данного акционера может снизиться до уровня ниже 50 %. В таком случае право на получение льготы утрачивается до момента выполнения указанных условий.

В таком случае право на получение льготы утрачивается до момента выполнения указанных условий.

Чем отличаются дивиденды при УСН и ОСН

Дивиденды при УСН и ОСН отличаются методом их расчета. Во втором случае соответствующие вычисления производятся на основании бухгалтерского баланса.

При использовании юридическим лицом УСН данная процедура усложняется. В отношении компаний, выбравших этот способ ведения налогового учета, действуют положения пункта 2 ст. 346.11 НК РФ. Несмотря на то, что субъекты предпринимательской деятельности, работающие на упрощенной системе налогообложения, освобождаются от уплаты налога на прибыль, дивидендов данное правило не касается.

Для определения суммы чистой прибыли эмитентами, использующими УСН, применяется следующая формула:

ЧП = В — Р — З — Н, где

ЧП — чистая прибыль;

В — выручка, поступившая на счет субъекта предпринимательской деятельности в отчетном периоде;

Р — расходы, понесенные в тот же промежуток времени;

З — текущая задолженность, которая возникла в отчетном периоде и является непогашенной;

Н — налоги, которые подлежат уплате.

Все перечисленные показатели берутся за один и тот же промежуток времени.

Расходы, которые не подтверждены документально, не могут быть включены в расчет суммы чистой прибыли. Это часто является причиной завышения фактической величины данного показателя.

Нюансы начисления подоходного налога c дивидендов

Некоторые эмитенты, акции которых обращаются на Московской бирже, выплачивают дивиденды в иностранной валюте. Выплаты в таком случае поступают на счет инвестора в полном объеме без предварительного удержания налога. Уплачивать обязательства в этой ситуации акционерам придется самостоятельно. Сколько уплатит в бюджет инвестор, зависит и от курса валют, действующего на дату получения дохода.

Особенности уплаты налогов, если акционер не резидент

При начислении налога с дивидентов, выплаченных акционерам, которые не являются резидентами РФ, применяется ставка в размере 15 %.

Для применения льготной ставки, установленной договором между странами-партнерами, налогоплательщик обязан предоставить доказательства своего постоянного местонахождения на территории государства, с которым заключено данное соглашение.

В случае, если акционер имеет различные налоговые статусы (резидента и нерезидента) на день начисления и день выплаты дивидендов, при удержании налога применяется ставка, которая соответствовала его статусу, действовавшему на дату получения дохода.

Может ли налог, начисленный на сумму дивидендов, быть уплачен в натуральной форме

Несмотря на то, что дивиденды могут выплачиваться не только в денежной, но и в натуральной форме, НДФЛ или налог на прибыль из данных выплат не может быть уплачен аналогичным образом.

Если дивиденды выплачиваются участникам акционерного общества исключительно имуществом, налоговые отчисления в бюджет не производятся. Компания должна в таком случае сообщить в налоговую инспекцию о невозможности произвести соответствующие удержания.

Инвестор должен самостоятельно по итогам года до подать декларацию о доходах по форме 3-НДФЛ в органы ФНС и произвести уплату соответствующих обязательств до 15 июля года, следующего за отчетным периодом.

Кроме того, при реализации имущества, посредством которого были выплачены дивиденды, у акционера возникают обязательства по уплате НДС.

Сумма удерживаемого налога не может превышать 50 % суммы выплат, производимых акционеру в денежной форме.

Дивиденды являются источником доходов для граждан и прибыли — для юридических лиц. Уплата налога из суммы этих выплат является обязательной за исключением некоторых ситуаций, предусмотренных законодательством. Право на получение льготы в каждом конкретном случае должно быть подтверждено документально. Несмотря на то, что начисление, удержание и выплата обязательств производится налоговым агентом самостоятельно, иногда данная обязанность возлагается на инвестора.

Налог на прибыль. Налоговые агенты

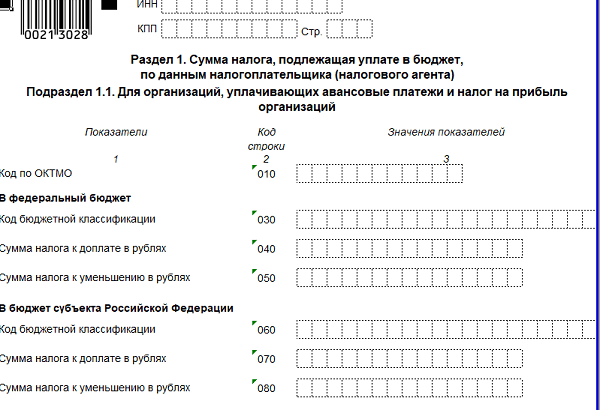

Налоговые агенты, так же как и налогоплательщики, представляют в ИФНС по месту своего нахождения отчетность по налогу на прибыль не позднее 28 календарных дней со дня окончания соответствующего квартала (п.4 ст.289 НК РФ).

Налоговыми агентами по налогу на прибыль являются те организации, которые выплачивают доходы, подлежащие налогообложению у источника выплаты, иностранным компаниям.

Положениями ст.24 части 1 Налогового кодекса определен порядок признания налогоплательщика налоговым агентом, а так же его права и обязанности.

Налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по:

- исчислению,

- удержанию у налогоплательщика,

- перечислению налогов в бюджетную систему РФ.

Налоговые агенты обязаны:

1. Своевременно, правильно и в полном объеме:

- исчислять,

- удерживать из денежных средств, выплачиваемых налогоплательщикам,

- перечислять налоги в бюджетную систему РФ на соответствующие счета Федерального казначейства.

- о невозможности удержать налог,

- о сумме задолженности налогоплательщика

3. Организовать и вести учет:

- начисленных и выплаченных налогоплательщикам доходов,

- исчисленных, удержанных и перечисленных в бюджетную систему РФ налогов,

4. Представлять в ИФНС по месту своего учета документы, необходимые для осуществления контроля за правильностью:

- исчисления,

- удержания,

- перечисления

5. Обеспечивать сохранность документов, необходимых для:

- исчисления,

- удержания,

- перечисления

Порядок перечисления удержанных налогов для налоговых агентов аналогичен порядку, предусмотренном Налоговым Кодексом для уплаты налога налогоплательщиком.

При этом, в соответствии с п.5 ст.24 НК РФ, за неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствии с законодательством РФ.

В статье будут рассмотрены положения действующего законодательства относительно:

- Доходов, подлежащих налогообложению у источника выплаты,

- Особенностей исчисления и уплаты налога с доходов, полученных иностранной организацией от источников в РФ, удерживаемого налоговыми агентами.

Положениями ст.309 Налогового кодекса определены виды доходов, которые относятся к доходам от источников в РФ и подлежат налогообложению у источника их выплаты.

К таким доходам относятся те доходы иностранных организаций, которые не связаны с их предпринимательской деятельностью в РФ, а именно (п.1 ст.309 НК РФ):

1) Дивиденды, выплачиваемые иностранной организации — акционеру (участнику) российских организаций.

Данные доходы облагаются по ставке 15% (пп.3 п.3 ст.284 НК РФ).

2) Доходы, получаемые в результате распределения в пользу иностранных организаций прибыли или имущества организаций, иных лиц или их объединений, в том числе при их ликвидации (с учетом положений п.1 и п.2 ст.43 Налогового кодекса).

Данные доходы облагаются по ставке 20% в соответствии с пп.1 п.2 ст.284 НК РФ.

3) Процентный доход от следующих долговых обязательств любого вида, включая облигации с правом на участие в прибылях и конвертируемые облигации:

- государственные и муниципальные эмиссионные ценные бумаги, условиями выпуска и обращения которых предусмотрено получение доходов в виде процентов;

- иные долговые обязательства российских организаций, не указанные в абзаце втором настоящего подпункта;

4) Доходы от использования в РФ прав на объекты интеллектуальной собственности.

Данные доходы облагаются по ставке 20% в соответствии с пп.1 п.2 ст.284 НК РФ.

К таким доходам, в частности, относятся платежи любого вида, получаемые в качестве возмещения за использование (или за предоставление права использования):

4.1) Любого авторского права на произведения литературы, искусства или науки, включая:

- кинематографические фильмы,

- фильмы или записи для телевидения или радиовещания,

4.3) Информации, касающейся промышленного, коммерческого или научного опыта.

5) Доходы от реализации акций (долей) российских организаций, более 50% активов которых состоит из недвижимого имущества, находящегося на территории РФ, а также финансовых инструментов, производных от таких акций (долей).

Исключение составляют акции, признаваемые обращающимися на организованном рынке ценных бумаг в соответствии с п.3 ст.280 НК РФ.

При этом доходы от реализации на иностранных биржах (у иностранных организаторов торговли) ценных бумаг или производных от них финансовых инструментов, обращающихся на этих биржах, не признаются доходами от источников в РФ.

Данные доходы облагаются по ставке 20% в соответствии с п.1 ст.284 НК РФ либо в соответствии с пп.1 п.2 ст.284 НК, в зависимости от порядка признания связанных с такими доходами расходов для целей НУ в соответствии с п.4 ст.309 НК РФ.

6) Доходы от реализации недвижимого имущества, находящегося на территории РФ.

Данные доходы облагаются по ставке 20% в соответствии с п.1 ст.284 НК РФ либо в соответствии с пп.1 п.2 ст.284 НК, в зависимости от порядка признания связанных с такими доходами расходов для целей НУ в соответствии с п.4 ст.309 НК РФ.

7) Доходы от сдачи в аренду или субаренду имущества, используемого на территории РФ.

В том числе:

- доходы от лизинговых операций,

Данные доходы облагаются по ставке 20% в соответствии с пп.1 п.2 ст.284 НК РФ.

- доходы от предоставления в аренду или субаренду морских и воздушных судов и (или) транспортных средств, а также контейнеров, используемых в международных перевозках.

8) Доходы от международных перевозок (в том числе демереджи и прочие платежи, возникающие при перевозках).

Термин «демередж» употребляется в значении, установленном Кодексом торгового мореплавания РФ.

Под международными перевозками понимаются любые перевозки:

- морским, речным или воздушным судном,

- автотранспортным средством,

- железнодорожным транспортом,

Данные доходы облагаются по ставке 10% в соответствии с пп.2 п.2 ст.284 НК РФ.

9) Штрафы и пени за нарушение российскими лицами, государственными органами и (или) исполнительными органами местного самоуправления договорных обязательств.

Данные доходы облагаются по ставке 20% в соответствии с пп.1 п.2 ст.284 НК РФ.

10) Иные аналогичные доходы.

Данные доходы облагаются по ставке 20% в соответствии с пп.1 п.2 ст.284 НК РФ.

Обратите внимание:Доходы, полученные иностранной организацией от продажи:

- товаров,

- иного имущества (кроме указанного в пп.5 и пп.6 п.1 ст.309),

- имущественных прав,

- осуществления работ,

- оказания услуг

Кроме того, не признаются доходами от источников в РФ премии по перестрахованию и тантьемы, уплачиваемые иностранному партнеру.

В соответствии с п.3 ст.309 Налогового кодекса, доходы, указанные в п.1 ст.309 НК РФ, являются объектом налогообложения по налогу независимо от формы, в которой получены такие доходы, в частности:

- в натуральной форме,

- путем погашения обязательств этой организации,

- в виде прощения ее долга,

- зачета требований к этой организации.

Особенности исчисления и уплаты налога с доходов, полученных иностранной организацией от источников в РФ, удерживаемого налоговым агентом, регламентированы положениями ст.310 НК РФ.

Такой налог исчисляется и удерживается в валюте выплаты дохода, а перечисляется в федеральный бюджет в валюте РФ.

Налоговая база по доходам иностранной организации, подлежащим налогообложению в соответствии со ст.309 НК РФ так же исчисляется в валюте, в которой иностранная организация получает такие доходы (п.5 ст.309 НК РФ).

При этом расходы, произведенные в другой валюте, исчисляются в той же валюте, в которой получен доход, по официальному курсу (кросс-курсу) ЦБ РФ на дату осуществления таких расходов.

Налоговый агент обязан перечислить налог в бюджет в исчисленной сумме, уменьшив соответствующим образом доход иностранной организации, получаемый в неденежной форме, в случае, если:

1. Доход выплачивается иностранной организации:

- в натуральной форме,

- иной неденежной форме (в том числе в форме осуществления взаимозачетов),

Обратите внимание: Налоговые агенты не имеют права уплачивать налог с доходов иностранной организации за счет собственных средств.

Именно такого мнения придерживается Минфин в своем Письме от 30.09.2011г. №03-08-05:

«Что касается вопроса об уплате налоговым агентом — российской организацией налога из собственных средств, то необходимо отметить следующее.

Статьей 24 Кодекса на налогового агента возлагается обязанность правильно и своевременно исчислять, удерживать из средств, выплачиваемых налогоплательщикам, и перечислять в бюджетную систему Российской Федерации соответствующие налоги.

Согласно ст. 8 Кодекса под налогом понимается обязательный, индивидуально безвозмездный платеж. Обязанность по уплате налога считается исполненной налогоплательщиком со дня удержания сумм налога налоговым агентом, если обязанность по исчислению и удержанию налога из денежных средств налогоплательщика возложена в соответствии с Кодексом на налогового агента (пп. 5 п. 3 ст. 45 Кодекса).

Таким образом, налоговые агенты не вправе за счет собственных средств уплачивать суммы налога с доходов иностранной организации от источников в Российской Федерации вместо налогоплательщика.»

Налоговый агент обязан перечислить соответствующую сумму налога не позднее дня, следующего за днем выплаты (перечисления) денежных средств иностранной организации или иного получения доходов иностранной организацией (п.2 и п.4 ст.287 НК РФ).

При определении налоговой базы по доходам от реализации:

- акций (долей) российских организаций, более 50% активов которых состоит из недвижимого имущества, находящегося на территории РФ, а также финансовых инструментов, производных от таких акций (долей) в соответствии с пп.5 п.1 ст.309 НК РФ.

- недвижимого имущества, находящегося на территории РФ с пп.6 п.1 ст.309 НК РФ,

Указанные расходы иностранной организации учитываются при определении налоговой базы, если к дате выплаты этих доходов в распоряжении налогового агента, удерживающего налог с таких доходов в соответствии с настоящей статьей, имеются представленные этой иностранной организацией документально подтвержденные данные о таких расходах.

В соответствии с п.6 ст.309 НК РФ, если учредителем или выгодоприобретателем по договору доверительного управления является:

- иностранная организация, не имеющая постоянного представительства в РФ,

- а доверительным управляющим является:

- российская организация,

- либо иностранная организация, осуществляющая деятельность через постоянное представительство в РФ,

В случае выплаты налоговым агентом иностранной организации доходов, которые в соответствии с международными договорами облагаются налогом в РФ (п.3 ст.310 НК РФ):

- по пониженным ставкам,

Налоговый агент представляет информацию о суммах:

- выплаченных иностранным организациям доходов,

- удержанных налогов за прошедший отчетный (налоговый) период

Обратите внимание:В налоговой отчетности отражаются фактически выплаченные доходы иностранной организации, вне зависимости от не/удержания налога при их выплате.

В соответствии с п.5 ст.310 НК РФ, особенности исчисления и уплаты налога с доходов, полученных иностранной организацией от источников в РФ, удерживаемого налоговым агентом, установленные ст.310 НК РФ, распространяются на исчисление и уплату налога российскими организациями, являющимися участниками консолидированной группы налогоплательщиков и выплачивающими доход иностранной организации.

Исчисление, удержание и перечисление в бюджет соответствующих сумм налога осуществляется организациями, являющимися участниками консолидированной группы налогоплательщиков, самостоятельно, без участия ответственного участника консолидированной группы налогоплательщиков (за исключением случаев, когда налоговым агентом по правилам настоящей статьи выступает такой ответственный участник).

КОГДА НАЛОГ УДЕРЖИВАТЬ НЕ НУЖНО

В соответствии с положениями ст.310 Налогового кодекса:

- Российские организации,

- Представительства иностранных организаций,

Исключение составляют случаи, указанные в п.2 ст.309 НК РФ, а именно:

1) Когда налоговый агент уведомлен получателем дохода, что выплачиваемый доход относится к постоянному представительству получателя дохода в РФ.

При этом, у налогового агента должна быть нотариально заверенная копия свидетельства о постановке получателя дохода на учет в налоговых органах, оформленная не ранее чем в предшествующем налоговом периоде.

2) Когда в отношении дохода, выплачиваемого иностранной организации, ст.284 НК ФР предусмотрена налоговая ставка 0%.

3) Случаев выплаты доходов, полученных при выполнении соглашений о разделе продукции, если налоговым законодательством РФ предусмотрено освобождение таких доходов от удержания налога.

4) Случаев выплаты доходов, которые в соответствии с международными договорами (соглашениями) не облагаются налогом в РФ.

При условии предъявления иностранной организацией налоговому агенту подтверждения, предусмотренного п.1 ст.312 НК РФ.

В случае выплаты доходов российскими банками и банком развития — государственной корпорацией по операциям с иностранными банками подтверждение факта постоянного местонахождения иностранного банка в государстве, с которым имеется международный договор (соглашение), регулирующий вопросы налогообложения, не требуется, если такое местонахождение подтверждается сведениями общедоступных информационных справочников.

5) В случае выплаты доходов организациям, являющимся иностранными организаторами XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи.

6) Случаев выплаты доходов, связанных с распространением продукции средств массовой информации, касающейся XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, официальным вещательным компаниям.

7) Случаев выплаты процентных доходов:

- по государственным ценным бумагам РФ, государственным ценным бумагам субъектов РФ и муниципальным ценным бумагам;

- выплачиваемых российскими организациями по обращающимся облигациям, выпущенным этими организациями в соответствии с законодательством иностранных государств.

- Долговые обязательства российских организаций, по которым выплачиваются процентные доходы, возникли в связи с размещением иностранными организациями обращающихся облигаций.

- Иностранные организации, которым выплачиваются процентные доходы по долговым обязательствам, на дату выплаты процентного дохода имеют постоянное местонахождение в государствах, с которыми РФ имеет действующие договоры, регулирующие вопросы избежания двойного налогообложения дохода организаций и физических лиц, и предъявили российской организации, осуществляющей выплату процентного дохода, подтверждение, предусмотренное п.1 ст.312 НК РФ.

Налоговая служба пояснила порядок отказа от статуса самозанятого :: Экономика :: РБК

Самозанятые могут моментально сняться с учета и перестать быть плательщиками налога на профессиональный доход, пояснили РБК в Федеральной налоговой службе. Отказ от регистрации предусмотрен в приложении «Мой налог»

Фото: ТАСС

Отказаться от статуса самозанятого можно так же легко, как им стать. Сняться с учета и перестать быть плательщиком налога на профессиональный доход можно через приложение «Мой налог», пояснил РБК замруководителя Федеральной налоговой службы (ФНС) Даниил Егоров.

Для отказа от статуса плательщика налога на профессиональный доход пользователь приложения должен нажать на кнопку «Сняться с учета». Далее необходимо выбрать одну из трех причин: «Я больше не занимаюсь такой деятельностью», «Мне сложно работать с этим приложением», «Я стал госслужащим» — и подтвердить свое решение. Снятие с учета произойдет автоматически, рассказал Егоров.

Почему самозанятые не хотят выйти из тени

- Нежелание регистрироваться в налоговой стало главной причиной сокрытия доходов, озвучивала результаты опроса самозанятых ФНС.

- Многие фрилансеры скрывают свои доходы и официально не регистрируются из-за опасений раскрыть свою деятельность государству и что впоследствии с них спросят, отметил в беседе с РБК член президиума «Опоры России» Юрий Савелов. Но оставаясь в тени, самозанятые рискуют столкнуться с серьезным наказанием, подчеркивает Савелов. «Многих самозанятых в тени, например тех, кто сдает квартиры, подрабатывает таксистом и не платит налоги, легко вычислить и оштрафовать. Им может грозить даже уголовная ответственности в зависимости от размера доходов», — предупредил Савелов.

Налог в Испании для нерезидентов

Дополнительная информация:

Когда физическое лицо считается резидентом Испании и когда – нерезидентом?

Физическое лицо является резидентом на испанской территории при наличии каких-либо из следующих обстоятельств:

- человек находится на территории Испании более чем 183 дня в течение календарного года. Чтобы определить данный период пребывания на испанской территории, учитывается время возможного случайного отсутствия лица, за исключением ситуаций, когда налогоплательщик может подтвердить свой налоговый статус резидента в другой стране. В случае стран или территорий, отнесенных к категории свободных налоговых зон, налоговые органы могут потребовать доказательства пребывания в данной зоне в течение 183 дней в календарном году.

- Нахождение в Испании (прямо или косвенно) экономических интересов физического лица.

- Проживание в Испании супруга или супруги и несовершеннолетних детей, находящихся на иждивении данного физического лица. Последний случай допускает доказательства обратного.

Не теряют статуса налогоплательщиков по налогу на доходы с физических лиц граждане Испании, которые могут подтвердить свое новое место жительства и налоговый статус в стране, чья территория классифицируется как офшорная зона. Данное правило применяется к налоговому периоду, в котором происходит смена места жительства, а также в течение последующих четырех налоговых периодов.

Физическое лицо считается нерезидентом Испании, когда ни одно из вышеуказанных требований не выполняется.

Какие юридические лица считаются резидентами Испании и какие – нерезидентами?

Юридическое лицо является резидентом на испанской территории при наличии каких-либо из следующих обстоятельств:

- учреждение юридического лица в соответствии с испанским законодательством;

- местонахождение юридического лица на испанской территории;

- наличие органа управления и контроля деятельности общества на испанской территории.

Юридическое лицо считается нерезидентом Испании, если ни одно из вышеуказанных требований не выполняется.

Налоговые органы Испании также могут предположить, что юридическое лицо, находящееся в стране или на территории, необлагаемой налогами, является резидентом на испанской территории:

- Если его основные активы прямо или косвенно состоят из имущества, расположенного на испанской территории, или юридическое лицо пользуется своими правами, которые исполняются на испанской территории;

- В случае, когда его основная деятельность осуществляется в Испании, если только не будет установлено, что орган управления и контроля за деятельностью общества не находится в вышеуказанной стране или на ее территории. Еще одно исключение – если учреждение общества и его деятельность отвечают существенным экономическим мотивам и деловым причинам, отличным от простого управления ценными бумагами или иными активами.

Как можно подтвердить статус нерезидента?

Статус нерезидента можно подтвердить, предоставив справку о проживании в другом государстве, выдаваемую налоговыми органами данного государства. Справка действительна в течение одного года.

Однако срок действия справки может быть не определен, если налогоплательщиком является иностранное государство или какое-либо из его политических или административных подразделений либо местных органов власти.

Что происходит, когда при применении внутренних норм Испании и другого государства человек является резидентом обоих государств?

В данном случае необходимо прибегнуть к подписанному между данными странами Соглашению об избежании двойного налогообложения, если таковое имеется. В соглашении устанавливаются нормы, позволяющие избежать ситуации, когда человек будет рассматриваться в качестве резидента в обоих государствах. Как правило, в соответствии с данными нормами человек является резидентом:

- государства, в котором имеет постоянное место жительства. Если у него есть постоянное жилье в обоих государствах, он является резидентом того государства, с которым у него более тесные личные и экономические связи;

- если это определить таким образом невозможно, человек является резидентом того государства, где регулярно проживает;

- если человек проживает регулярно в обоих государствах или ни в одном государстве регулярно не живет, то он считается резидентом государства, гражданином которого является;

- если человек является гражданином обоих государств или ни одного из них, то в данном случае компетентные органы должны решить данный вопрос по взаимному согласию.

Когда доходы от трудовой деятельности, получаемые нерезидентами, считаются полученными на территории Испании?

Как правило, когда работа осуществляется на территории Испании (критерий территориальности).

Особые случаи (критерий оплаты):

- оплата труда работников, осуществляемая государственными органами Испании, за исключением случаев, когда работа полностью выполняется за рубежом и такой доход подлежит налогообложению за рубежом;

- оплата труда работников, занимающихся трудовой деятельностью на корабле или самолете на международных рейсах, за исключением случаев, когда работа выполняется полностью за рубежом и такой доход подлежит налогообложению за рубежом;

- пенсии и другие подобные пособия, если они выплачиваются за работу, выполнявшуюся на территории Испании, или когда они выплачиваются физическим либо юридическим лицом, являющимся резидентом;

- оплата труда членов совета директоров и членов правления, собрания или представительств компании, являющейся резидентом.

Кто из налогоплательщиков обязан платить налог с доходов физических лиц (Impuesto sobre la Renta de las Personas Físicas) и налог на прибыль предприятий (Impuesto sobre Sociedades) в Испании и кто из налогоплательщиков платит налог с доходов нерезидентов (Impuesto sobre la Renta de no Residentes)?

Начиная с 1 января 1999 года исчезли традиционные определения налогоплательщиков, подразделяющихся на лично подавших заявление об уплате налогов и на фактически обязанных декларировать доходы. Они были заменены на налогоплательщиков по налогу на доходы с физических лиц и по налогу на прибыль предприятий и плательщиков налога на доходы нерезидентов соответственно. Таким образом, плательщиками по налогу на доходы нерезидентов являются физические и юридические лица, которые не имеют статуса резидента Испании и получают доход в данной стране. Плательщиками по налогу на доходы с физических лиц и налогу на прибыль предприятий являются физические или юридические лица, имеющие постоянную резиденцию на испанской территории.

Могут ли плательщики налога на доходы нерезидентов использовать какие-либо вычеты?

1. Доходы, полученные в случае наличия постоянного представительства.

Может использоваться в полном объеме на тех же условиях, которые действуют для плательщиков налога на прибыль предприятий (Impuesto sobre Sociedades), сумма льгот и вычеты в соответствии со ст. 30 и 44 закона о налоге на прибыль предприятий. Также могут использоваться налоговые вычеты с доходов, поступивших на счет и платежей в рассрочку.

2. Доходы, полученные без наличия постоянного представительства.

Из суммы налога могут быть вычтены только:

- отчисления в счет пожертвований на условиях, предусмотренных законом о подоходном налоге;

- налоговые вычеты, произведенные с доходов налогоплательщика.

Какой доход плательщика по налогу с доходов нерезидентов считается начисленным?

- Доходы, полученные в случае учреждения постоянного представительства. Налог исчисляется в последний день налогового периода.

- Доходы, полученные без учреждения постоянного представительства.

- В случае доходов от занятости в требуемый день или в день выплаты, если он наступает раньше.

- В случае дохода от имущества, когда происходит изменение в составе имущества.

- В случае вмененного дохода, связанного с недвижимостью, — 31 декабря каждого года.

- В остальных случаях – в момент востребования соответствующих доходов.

Предполагаемый доход будет начисляться в момент его востребования или же 31 декабря каждого года.

В случае смерти весь подлежащий распределению доход считается востребованным в момент смерти.

Какие налоги должен платить человек, приехавший работать в Испанию и продолжающий получать зарплату от компании, находящейся в стране, из которой он приехал, с которой Испания не подписала соглашение о двойном налогообложении?

Если работник по-прежнему является резидентом государства, из которого он приехал, он считается налогоплательщиком в Испании по налогу с доходов нерезидентов (IRNR) согласно налоговой ставке, приведенной ниже в таблице, в зависимости от года начисления дохода, применяемой ко всем полученным доходам без вычета каких-либо расходов.

Тем не менее, в случае доходов, полученных с 1 января 2010 года, для определения налогооблагаемой базы налогоплательщики-резиденты другого государства-члена ЕС могут вычесть расходы в соответствии с законом о подоходном налоге, при условии подтверждения прямой связи расходов с полученным в Испании доходом и наличия прямой и неразрывной связи с хозяйственной деятельностью, осуществляемой в Испании.

Напротив, если работник получает статус резидента Испании, его доход подлежит обложению налогом с доходов физических лиц, и в данном случае ему необходимо платить налоги в Испании со всех доходов, независимо от их происхождения.

Год начисления | 2007-2011 | 2012-2014 |

Налоговая ставка | 24 % | 24,75 % |

Как нужно платить налоги в Испании в связи с получением испанских грантов, предназначенных для реализации за рубежом?

Как правило, гранты получают лица, являющиеся резидентами Испании, выезжающими за рубеж по случаю получения данного гранта, и их отсутствие носит временный или спонтанный характер. Поэтому они по-прежнему считаются налоговыми резидентами Испании (если только эти лица не подтверждают свое место жительства в другом государстве), а значит, и налогоплательщиками по месту жительства в Испании, и подлежат обложению налогом НДФЛ согласно испанскому законодательству.

Если получившее грант лицо регистрируется как налоговый резидент в государстве, куда оно переезжает, и подтверждает данный статус справкой по месту проживания, выдаваемой компетентным налоговым органом данного государства, то, в принципе, его можно рассматривать как нерезидента и к нему будут применяться нормы налогообложения доходов нерезидентов.

Внутренние нормы. Гранты квалифицируются как доходы от трудовой деятельности. Соглашение: применяется статья о доходах от трудовой занятости по найму, несмотря на оплату данной работы со стороны государственных органов.

В принимающей стране грант может быть освобожден от применения к нему условий статьи вышеуказанного соглашения в отношении студентов.

Лицо, получившее грант и являющее резидентом: облагается налогом в Испании согласно законодательству о налоге НДФЛ (IRPF). В статье 7 пункте j) закона об НДФЛ определены некоторые льготы, применяемые в отношении грантов.

Лица, получившие грант и не являющиеся резидентами: согласно законодательству о налоге с доходов нерезидентов грант не может подлежать налогообложению в Испании, так как трудовая деятельность не осуществляется на испанской территории, и может облагаться налогом, если плательщиком гранта является испанский государственный орган. Кроме того, могут применяться льготы, содержащиеся в статьях 14.1 b) и 7.j) закона о налогах с доходов нерезидентов. На основании установленного в соглашении об избежании двойного налогообложения и в соответствии с его применением грант может быть освобожден от уплаты налога в Испании в связи с ведением деятельности в другой стране.

Как облагается налогом в Испании персонал, работающий по контракту в испанских дипломатических и консульских представительствах в странах, с которыми Испания не подписала соглашение об избежании двойного налогообложения, и который проживал в данных странах до найма на указанную работу?

При получении дохода от испанского источника, не будучи резидентом Испании, гражданин является плательщиком налога с доходов нерезидентов, и налогообложение осуществляется по специальной налоговой ставке в размере 8 %, взимаемой со всех полученных доходов.

С другой стороны, данное лицо не облагается налогом в Испании в случае, если работа осуществляется полностью за рубежом и доходы подлежат налогообложению за рубежом.

Как облагаются налогом испанские государственные служащие, работающие за границей?

Физические лица-граждане Испании, их супруги и несовершеннолетние дети, имеющие свое постоянное место жительство за границей ввиду их работы (в частности, в качестве членов испанских дипломатических представительств, консульских учреждений, исполнения должностей или официальных чинов либо государственных служащих, занимающих официальную должность или чин за границей), облагаются налогом с доходов физических лиц, но существует два исключения:

- лица, не состоящие на государственной службе и проживающие постоянно за границей до получения какого-либо из вышеуказанных статусов;

- если законно не разведенный супруг/супруга или несовершеннолетние дети постоянно проживали за границей до получения другим супругом какого-либо из вышеуказанных статусов.

Люди искусства и спортсмены-нерезиденты облагаются налогом в Испании ввиду их деятельности, осуществляемой на испанской территории?

Да. Доход получается на территории Испании и, следовательно, облагается налогом на доходы нерезидентов, даже если доход получают за артистов/спортсменов физические или юридические лица, не занимающиеся искусством или спортом, с учетом изложенного в международных договорах и соглашениях.

Облагаются ли налогом в Испании пенсии, выплачиваемые испанскими органами социального обеспечения резидентам других государств, которые не имеют подписанных с Испанией соглашений об избежании двойного налогообложения?

Да. Пенсии и пассивные доходы, получаемые нерезидентам в Испании, подлежат обложению налогом на доходы нерезидентов и облагаются по ставке в соответствии с нужной шкалой.

Если между странами нет соглашения об избежании двойного налогообложения, то как облагаются налогом доходы нерезидентов, полученные от движимого имущества на территории Испании, такие как дивиденды или проценты?

В целом нерезиденты, получающие проценты или дивиденды на испанской территории, обязаны применять налоговую ставку, действительную в период, в котором был получен доход (см. таблицу).

Налогооблагаемой базой считается, как правило, полная сумма полученного дохода.

(Тем не менее налогоплательщики, проживающие в другом государстве-члене Европейского союза, в связи с доходами, полученными с 1 января 2010 года, для определения налогооблагаемой базы могут вычесть расходы, предусмотренные законом о подоходном налоге при условии подтверждения их непосредственной связи с полученными доходами).

Год начисления | 2003-2006 | 2007-2009 | 2010-2011 | 2012-2014 |

Налоговая ставка | 15 % | 18 % | 19 % | 21 % |

Также в этой области существует много исключений, среди которых можно упомянуть следующие:

• проценты по государственному долгу.

• Проценты, полученные резидентами других государств Европейского союза.

• Проценты по счетам нерезидентов.

• Дивиденды, распределяемые дочерними испанскими компаниями в пользу головной компании-резидента другого государства Европейского союза.

• Дивиденды, полученные с 1 января 2007 года физическими лицами-резидентами другого государства-члена Европейского союза или в странах и на территориях, с которыми существует эффективный обмен налоговой информацией, с лимитом 1500 евро, который применяется ко всем доходам, полученным в течение календарного года. Данная льгота не применяется, если дивиденды получены через страны или территорий, отнесенные к офшорной зоне.

Налогообложение недвижимого имущества, находящегося в Испании, владельцами которого являются физические лица-нерезиденты

Налогообложение зависит от того, сдается ли данное имущество в аренду или нет:

• если недвижимое имущество сдается в аренду, налогооблагаемая база должна состоять из получаемого дохода, декларируя отдельно каждый начисляемый доход.

В целом налогооблагаемая база включает в себя весь получаемый доход. Тем не менее, если речь идет о налогоплательщиках, проживающих в другом государстве-члене Европейского союза, то в отношении доходов, полученных с 1 января 2010 года, для определения налогооблагаемой базы могут быть вычтены расходы, предусмотренные законом о подоходном налоге с физических лиц, при условии подтверждения прямой связи с получаемым доходом.

Год начисления | 2007-2011 | 2012-2014 |

Налоговая ставка | 24 % | 24,75 % |

• Если недвижимое имущество не сдано в аренду (используется собственником или свободно), доход оценивается из расчета 2 % от оценочной стоимости каждого объекта недвижимости, и к нему применяется общая ставка налога. В случае с недвижимым имуществом, кадастровая стоимость которого была пересмотрена или изменена в соответствии с нормами кадастра, вступившими в силу с 1 января 1994 года, доход будет оцениваться исходя из 1,1 %. Начисление происходит в последний день календарного года.

Год начисления | 2007-2011 | 2012-2014 |

Налоговая ставка | 24 % | 24,75 % |

Какова налогооблагаемая база, когда нерезидент имеет в Испании сданное в аренду имущество?

Как правило, налогооблагаемая база – это вся сумма, которую арендодатель получает от арендатора, в том числе и в случае необходимости сумма в счет всего сданного в аренду имущества вместе с недвижимостью без учета налога на добавленную стоимость. Из всего полученного таким образом дохода не допускается осуществление вычетов каких-либо расходов.

Однако в случае с налогоплательщиками, проживающими в другом государстве-члене Европейского союза, в отношении доходов, полученных с 1 января 2010 года, для определения налогооблагаемой базы могут быть вычтены расходы в соответствии с законом о подоходном налоге, при условии подтверждения прямой связи данных расходов с полученным доходом.

Внимание! Более подробную информацию о налогах на недвижимость в Испании для нерезидентов смотрите в подразделе «Налог на недвижимость в Испании».

Как облагаются налогом доходы от имущества, связанные с передачей какого-либо имущества, полученного на испанской территории физическими лицами, проживающими в странах, которые не подписали соглашение об избежании двойного налогообложения с Испанией?

Как правило, доход от имущества, полученный физическими лицами-нерезидентами без постоянной регистрации в Испании, облагается налогом на доходы нерезидентов.

Определение суммы дохода от имущества осуществляется следующим образом:

- Расчет полученного от имущества дохода выполняется исходя из разницы между стоимостью передачи и стоимостью приобретения имущества (с 1 января 1999 года коэффициенты переоценки применяются исключительно к продаже недвижимого имущества).

- Уменьшение суммы доходы в случае приобретения имущества до 31 декабря 1994 года в соответствии с нормами, изложенными во временной положении закона о подоходном налоге, при условии, что период владения имуществом или передаваемым правом до 31 декабря 1996 года составляет более 2 лет.

В целом к полученному от имущества доходу применяется налоговая ставка в зависимости от года начисления дохода согласно указанному в нижеследующей таблице.

Год начисления | До 31-12-2006 | 2007-2009 | 2010-2011 | 2012-2014 |

Налоговая ставка | 35 % | 18 % | 19 % | 21 % |

Доходы от продажи или возмещения по акциям либо долям участия в капитале или активах коллективных инвестиционных компаний подлежат налогообложению по ставке, действующей в налоговый период, в котором был начислен доход (см. таблицу).

Год начисления | 2003-2006 | 2007-2009 | 2010-2011 | 2012-2014 |

Налоговая ставка | 15 % | 18 % | 19 % | 21 % |

Специальный налог на недвижимое имущество компаний-нерезидентов

Год начисления налога – до 2012 года включительно

Как правило, компании-нерезиденты, которые имеют в собственности в Испании какое-либо недвижимое имущество или имущественные права владения либо пользования данным имуществом, подлежат обложению специальным налогом. Налогооблагаемая база формируется исходя из оценочной стоимости объекта, а если она отсутствует, то из стоимости, определяемой на основании положений о налоге на весь капитал. Ставка налога составляет 3 %.

Однако специальным налогом не облагаются:

- государства и зарубежные государственные учреждения и международные организации.

- Субъекты, имеющие право применения соглашения об избежании двойного налогообложения, содержащего пункт об обмене информацией на условиях и с учетом требований, предусмотренных в статье 42 закона о налоге с доходов нерезидентов.

- Субъекты, осуществляющие постоянную дифференцированную хозяйственную деятельность в Испании в виде простого владения или сдачи в аренду недвижимого имущества на условиях, изложенных в статье 20.2 Регламента о налоге с доходов нерезидентов.

- Компании, торгующие ценными бумагами на официальных вторичных рынках. Данный случай применяется также, если владение собственностью осуществляется в косвенной форме через организацию, имеющую право на применение положений соглашения об избежании двойного налогообложения, содержащего пункт об обмене информацией.

- Некоммерческие организации, имеющие благотворительные или культурные цели деятельности, руководствуются статьей 42 закона о доходах с нерезидентов.

Год начисления налога с 2013 года

Подлежат обложению специальным налогом исключительно компании-резиденты стран или территорий, которые относятся к офшорной зоне, и имеющие в собственности или владеющие в Испании каким-либо недвижимым имуществом либо имущественными правами пользования или владения данным имуществом. Налоговая база считается на основании оценочной стоимости, а в случае ее отсутствия – на основании стоимости, определяемой в соответствии с положениями налога на все имущество. Ставка налога составляет 3 %.

Однако специальным налогом не облагаются:

- государства и зарубежные государственные учреждения и международные организации.

- Субъекты, осуществляющие хозяйственную деятельность, отличную от простого владения или сдачи в аренду недвижимого имущества.

- Компании, оперирующие на официальных вторичных торговых рынках ценных бумаг.

Все вышеуказанное имеет место с учетом применения изложенного в международных договорах и соглашениях.

Page not found — alekssandrs Jimdo-Page!

Unfortunately the page you’re looking doesn’t exist (anymore) or there was an error in the link you followed or typed. This way to the home page.

- Главная

- Гражданский кодекс

- Часть 1. Общие положения

- Часть 2 .договора/возмещение вреда

- Часть 3.Наследственное право

- Часть 4. интеллектуальная собственность

- 1. Понятие, предмет, метод и задачи российского уголовного права как отрасли права. Общая и Особенна

- 2.Наука уголовного права: предмет, методы и задачи на современном этапе.

- 3.Принципы российского уголовного права: понятие, система, содержание.

- 4.Российский уголовный закон: понятие, признаки, значение. Структура уголовного закона.

- 5.Действие уголовного закона во времени. Обратная сила уголовного закона.

- 6.Действие уголовного закона в пространстве.

- 7.Толкование уголовного закона: понятие и виды.

- 8.Российская уголовная политика: понятие и формы реализации.

- 9.Понятие и признаки преступления по российскому уголовному праву.

- 10.Классификация преступлений: понятие и значение.

- 11.Понятие, основание уголовной ответственности и ее реализация.

- 12.Понятие, значение состава преступления, его структура, виды.

- 13.Понятие и значение объекта преступления. Виды объектов преступления. Предмет преступления. Потерп

- 14.Понятие, признаки и значение объективной стороны преступления.

- 15.Понятие и формы общественно опасного деяния. Виды общественно опасного бездействия.

- 16.Причинная связь в уголовном праве: понятие и уголовно-правовое значение. Особенности причинной св

- 17.Понятие и признаки субъекта преступления. Субъект преступления и личность преступника.

- 18.Вменяемость и невменяемость. Критерии невменяемости.

- 19.Ограниченная вменяемость, ее уголовно-правовое значение. Уголовная ответственность лиц, совершивш

- 20.Вина в российском уголовном праве: понятие, содержание и значение. Формы и виды вины.

- 21.Понятие, признаки и значение субъективной стороны преступления.

- 22.Умысел и его виды.

- 23.Неосторожность и ее виды. Отличие преступного легкомыслия от косвенного умысла.

- 24.Ответственность за преступления, совершенные с двумя формами вины.

- 25.Ошибка: понятие и виды. Влияние ошибки на уголовную ответственность.

- 26.Виды неоконченного преступления и их характеристика.

- 27.Добровольный отказ от преступления. Его отличие от деятельного раскаяния.

- 28.Понятие соучастия в преступлении: объективные и субъективные признаки.

- 29.Виды соучастников преступления.

- 30.Формы соучастия.

- 31.Основания и пределы уголовной ответственности соучастников в преступлении. Эксцесс исполнителя.

- 32.Понятие и виды множественности преступлений. Отличие множественности преступлений от единичных сл

- 33.Совокупность преступлений: понятие, виды, отграничение от рецидива преступлений.

- 34.Понятие, виды и юридические последствия рецидива преступлений.

- 35.Необходимая оборона и условия ее правомерности.

- 36.Крайняя необходимость и условия ее правомерности.

- 37.Причинение вреда при задержании лица, совершившего преступление. Условия правомерности причинения

- 38.Физическое или психическое принуждение, обоснованный риск, исполнение приказа или распоряжения ка

- 39.Понятие и цели уголовного наказания. Отличие уголовного наказания от иных мер государственного пр

- 40.Понятие и значение системы уголовных наказаний.

- 41.Штраф и лишение права занимать определенные должности или заниматься определенной деятельностью

- 42.Ограничение свободы как вид уголовного наказания.

- 43.Обязательные и исправительные работы как виды уголовного наказания.

- 44.Виды уголовных наказаний, применяемые к военнослужащим.

- 45.Лишение свободы и его виды. Назначение осужденным к лишению свободы видов исправительного учрежде

- 46.Общие начала назначения наказания.

- 47.Понятие, значение и виды обстоятельств, смягчающих и отягчающих наказание.

- 48.Назначение наказания в случае заключения досудебного соглашения о сотрудничестве. Назначение боле

- 49.Назначение наказания по совокупности преступлений и совокупности приговоров.

- 50.Условное осуждение: понятие, его уголовно-правовая природа и характеристика.

- 51.Понятие и виды освобождения от уголовной ответственности. Освобождение от уголовной ответственнос

- 52.Понятие и виды освобождения от наказания. Освобождение от наказания в связи с болезнью.

- 53.Условно-досрочное освобождение от отбывания наказания. Замена неотбытой части наказания более мя

- 54.Отсрочка отбывания наказания.

- 55.Давность в уголовном праве.

- 56.Амнистия. Помилование. Судимость.

- 57.Освобождение несовершеннолетних от уголовной ответственности и уголовного наказания.

- 58.Принудительные меры воспитательного воздействия: понятие и виды; основания и цели применения.

- 59.Принудительные меры медицинского характера: понятие и виды; основания и цели применения.

- 61.Понятие и виды квалификации преступлений. Квалификация преступлений при конкуренции норм.

- 60.Конфискация имущества в системе мер уголовно-правового характера.

- уголовное право/особенная часть/

- 62.Понятие и виды убийства. Уголовно-правовой анализ простого убийства (ч.1 ст. 105 УК РФ).

- 63.Квалифицированные виды убийства (ч. 2 ст. 105 УК РФ).

- 64.«Привилегированные» виды убийства.

- 65.Умышленное причинение тяжкого вреда здоровью человека и его отличие от причинения вреда здоровью

- 66.Побои и его отличие от истязания и причинения легкого вреда здоровью человека.

- 67.Неосторожные посягательства на жизнь и здоровье человека.

- 68.Неоказание помощи больному. Оставление в опасности.

- 69.Похищение человека. Разграничение похищения человека от захвата заложника и незаконного лишения с

- 70.Преступные посягательства, сопряженные с эксплуатацией человека.

- 71.Изнасилование. Отличие изнасилования от насильственных действий сексуального характера.

- 72.Ненасильственные половые преступления в отношении несовершеннолетних.

- 73.Посягательства на личные конституционные права граждан. Нарушение неприкосновенности частной жизн

- 74.Преступные посягательства на избирательные права граждан.

- 75. Преступные посягательсьва на авторские смежные, патентные право.

- 76.Вовлечение несовершеннолетнего в преступную и антиобщественную деятельность.

- 77.Понятие, формы и виды хищения.

- 78.Кража. Ее разграничение с грабежом и неправомерным завладением автомобилем или иным транспортным

- 79.Мошенничество. Причинение имущественного ущерба путем обмана или злоупотребления доверием. Разгра

- 80.Присвоение или растрата. Их отличие от кражи.

- 81.Разбой и его разграничение с грабежом.

- 82.Вымогательство. Его разграничение с грабежом, разбоем и принуждением к совершению сделки или к от

- 83.Легализация (отмывание) денежных средств или иного имущества, приобретенных другими лицами престу

- 84.Незаконное получение кредита. Злостное уклонение от погашения кредиторской задолженности.

- 85.Недопущение, ограничение или устранение конкуренции.

- 86.Преступления, совершаемые в сфере учета прав на ценные бумаги: фальсификация единого государствен

- 87.Изготовление, хранение, перевозка или сбыт поддельных денег или ценных бумаг. Изготовление или сб

- 88.Преступления в сфере экономической деятельности, связанные с банкротством.

- 89.Экономические преступления, связанные с уклонением от уплаты налогов.

- 90.Понятие и виды преступлений против интересов службы в коммерческих и иных организациях. Субъект э

- 91.Преступления террористической направленности: понятие и виды. Террористический акт.

- 92.Бандитизм. Разграничение бандитизма и организации преступного сообщества (преступной организации)

- 93.Организация преступного сообщества (преступной организации) или участие в нем (ней). Ее разграни

- 94.Хулиганство

- 95.Преступления против общественной безопасности, связанные с незаконным оборотом оружия, боеприпасо

- 96.Преступления против общественной безопасности, связанные с хищением либо вымогательством предмето

- 97.Преступления против здоровья населения, связанные с наркотическими средствами или психотропными в

- 98.Производство, хранение, перевозка либо сбыт товаров и продукции, выполнение работ или оказание ус

- 99.Преступления против общественной нравственности: понятие и виды. Вовлечение в занятие проституцие

- 100.Понятие и виды экологических преступлений. Нарушение правил охраны окружающей среды при производ

- 101.Загрязнение вод, атмосферы и морской среды.

- 102.Незаконная добыча (вылов) водных биологических ресурсов. Незаконная охота.

- 103.Преступления против безопасности движения и эксплуатации транспорта: понятие и виды. Нарушение п

- 104.Преступления в сфере компьютерной информации: понятие и виды. Неправомерный доступ к компьютерн

- 105.Государственная измена. Ее отличие от шпионажа и разглашения государственной тайны.

- 106.Насильственный захват власти или насильственное удержание власти. Вооруженный мятеж. Их разграни

- 107.Возбуждение ненависти либо вражды, а равно унижение человеческого достоинства.

- 108.Экстремизм: понятие и виды. Организация экстремистского сообщества.

- 109.Понятие и виды преступлений против государственной власти, интересов государственной службы и сл

- 110.Злоупотребление должностными полномочиями. Его отличие от превышения должностных полномочий.

- 111.Понятие коррупции и уголовно-правовые меры борьбы с ней.

- 112.Взяточничество, его разграничение с коммерческим подкупом.

- 113.Халатность.

- 114.Служебный подлог. Незаконная выдача паспорта гражданина РФ, а равно внесение заведомо ложных све

- 115.Воспрепятствование осуществлению правосудия и производству предварительного расследования.

- 116.Привлечение заведомо невиновного к уголовной ответственности. Незаконное освобождение от уголовн

- 117.Незаконное задержание, заключение под стражу или содержание под стражей.

- 118.Вынесение заведомо неправосудных приговора, решения или иного судебного акта.

- 119.Принуждение к даче показаний. Подкуп или принуждение к даче показаний, или уклонению от дачи пок

- 120.Фальсификация доказательств.

- 121.Заведомо ложный донос. Заведомо ложное показание и заключение эксперта или неправильный перевод.

- 122.Побег из места лишения свободы, из-под ареста или из-под стражи. Уклонение от отбывания лишения

- 123.Применение насилия в отношении представителя власти.

- 124.Дезорганизация деятельности учреждений, обеспечивающих изоляцию от общества.

- 125.Незаконное пересечение Государственной границы РФ. Организация незаконной миграции.

- 126.Похищение или повреждение документов, штампов, печатей либо похищение марок акцизного сбора, спе

- 127.Понятие и виды преступлений против военной службы. Неисполнение приказа и его отличие от сопроти

- 128.Дезертирство. Его отличие от самовольного оставления части или места службы.

- 129.Преступления против мира и безопасности человечества: понятие и виды. Уголовно-правовой анализ с

- 1.Понятие и принципы гражданского права. Предмет и метод регулирования. Отграничение гражданского пр

- 2.Понятие и виды источников гражданского права.

- 3.Гражданское правоотношение. Понятие и элементы правоотношения.

- 4.Юридические факты, их классификация. Юридические составы.

- 5.Защита гражданских прав. Способы защиты.

- 6.Правоспособность граждан. Понятие и содержание правоспособности.

- 7.Дееспособность граждан. Разновидности дееспособности. Эмансипация. Признание гражданина недееспосо

- 8.Порядок, условия и правовые последствия признания гражданина безвестно отсутствующим и объявления

- 9.Понятие и признаки юридического лица. Правоспособность, органы, ответственность юридического лица.

- 10.Порядок и способы создания юридических лиц. Учредительные документы.

- 11.Реорганизация и ликвидация юридического лица.

- 12.Хозяйственные товарищества и общества как юридические лица.

- 13.Производственные и потребительские кооперативы.

- 14.Государственные и муниципальные унитарные предприятия.

- 15.Понятие и виды объектов гражданских прав. Вещи как объекты гражданских прав.

- 16.Деньги и ценные бумаги как объекты гражданских прав.

- 17.Нематериальные блага и их защита.

- 18.Понятие и виды сделок. Условия их действительности.

- 19.Недействительные сделки и их виды. Последствия признания сделок недействительными.

- 20.Понятие и виды представительства. Доверенность.

- 21.Понятие и виды сроков в гражданском праве. Исчисление сроков.

- 22.Понятие и виды сроков исковой давности. Приостановление, перерыв, восстановление сроков исковой д

- 23.Последствия истечения сроков исковой давности. Требования, на которые исковая давность не распрос

- 24.Понятие и содержание права собственности.

- 25.Основания приобретения права собственности.

- 26.Основания прекращения права собственности.

- 27.Право собственности граждан.

- 28.Право государственной и муниципальной собственности.

- 29.Общая долевая собственность.

- 30.Общая совместная собственность.

- 31.Защита права собственности и других вещных прав.

- 32.Понятие и виды обязательств. Стороны обязательств и основания возникновения обязательств.

- 33.Понятие и виды договоров.

- 34.Содержание договора.

- 35.Заключение договора.

- 36.Изменение и расторжение договора.

- 37.Исполнение обязательств с множественностью лиц.

- 38.Перемена лиц в обязательстве.

- 39.Способы обеспечения исполнения обязательств.

- 40.Неустойка. Задаток.

- 41.Ипотека предприятий, зданий, сооружений, жилых домов и квартир.

- 42.Поручительство. Банковская гарантия.

- 43.Понятие и условия гражданско-правовой ответственности.

- 44.Виды и размер гражданско-правовой ответственности.

- 45.Договор купли-продажи (понятие, содержание). Виды договора купли-продажи.

- 46.Права и обязанности сторон по договору купли-продажи. Ответственность сторон.

- 47.Последствия продажи товаров ненадлежащего качества.

- 48.Понятие и виды розничной купли-продажи.

- 49.Права покупателя по договору розничной купли-продажи.

- 50.Продажа недвижимости.

- 51.Продажа предприятий. Права кредиторов.

- 52.Понятие договора поставки. Структура договорных отношений.

- 53.Содержание договора поставки. Исполнение договора поставки.

- 54.Права и обязанности сторон. Ответственность за невыполнение и ненадлежащее выполнение обязательст

- 55.Поставка товаров для государственных и муниципальных нужд.

- 56.Контрактация.

- 57.Энергоснабжение.

- 58.Мена. Дарение.

- 59.Понятие и виды договора ренты. Постоянная рента.

- 60.Пожизненная рента. Договор пожизненного содержания с иждивением.

- 61.Договор аренды. Понятие договора, права и обязанности сторон.

- 62.Прекращение и досрочное расторжение договора аренды. Судьба улучшений арендованного имущества.

- 63.Договор проката.

- 64.Договор аренды транспортных средств.

- 65.Аренда зданий, сооружений, предприятий.

- 66.Финансовая аренда (лизинг).

- 67.Понятие и виды жилищных фондов в РФ. Понятие жилого помещения и пределы его использования.

- 68.Договор социального найма жилого помещения. Права и обязанности сторон по договору.

- 69.Предоставление гражданам жилых помещений в домах государственного и муниципального жилищных фондо

- 70.Изменение договора социального найма жилого помещения. Обмен жилыми помещениями.

- 71.Особенности коммерческого найма жилых помещений.

- 72.Основания возникновения права пользования жильем в доме ЖСК, ЖК, жилищном накопительном кооперати

- 73.Права и обязанности собственника жилого помещения и иных проживающих в нем граждан.

- 74.Виды жилых помещений в специализированном жилом фонде. Служебные жилые помещения.

- 75.Основания и порядок выселения с предоставлением и без предоставления другого жилого помещения по

- 76.Договор подряда. Понятие, стороны, структура договорных связей. Содержание договора.

- 77.Договор строительного подряда.

- 78.Договор подряда на выполнение проектных и изыскательских работ.

- 79.Договор на выполнение научно-исследовательских, опытно-конструкторских и технологических работ.

- 80.Понятие и виды договоров перевозки грузов. Перевозочные документы. Содержание договора перевозки

- 81.Ответственность сторон за нарушение договора перевозки грузов. Претензии и иски по перевозкам.

- 82.Особенности ответственности морского перевозчика. Общая и частная авария.