Краткосрочные финансовые вложения актив или пассив: Cинтетический и аналитический учет финансовых вложений

Краткосрочные финансовые вложения за 2021 год от А до Я для начинающих

BINARIUM

Лучший брокер по бинарным опционам! Огромный раздел по обучению! Идеально для новичков! Бесплатный демо-счет! Заберите бонус за регистрацию:

Finmax (Форекс)

Бонусы для новых трейдеров!

СОДЕРЖАНИЕ СТАТЬИ:

Радостного дня всем посетителям сайта 50baksov.ru!

Что из себя представляют краткосрочные финансовые вложения в балансе на 2021 год?

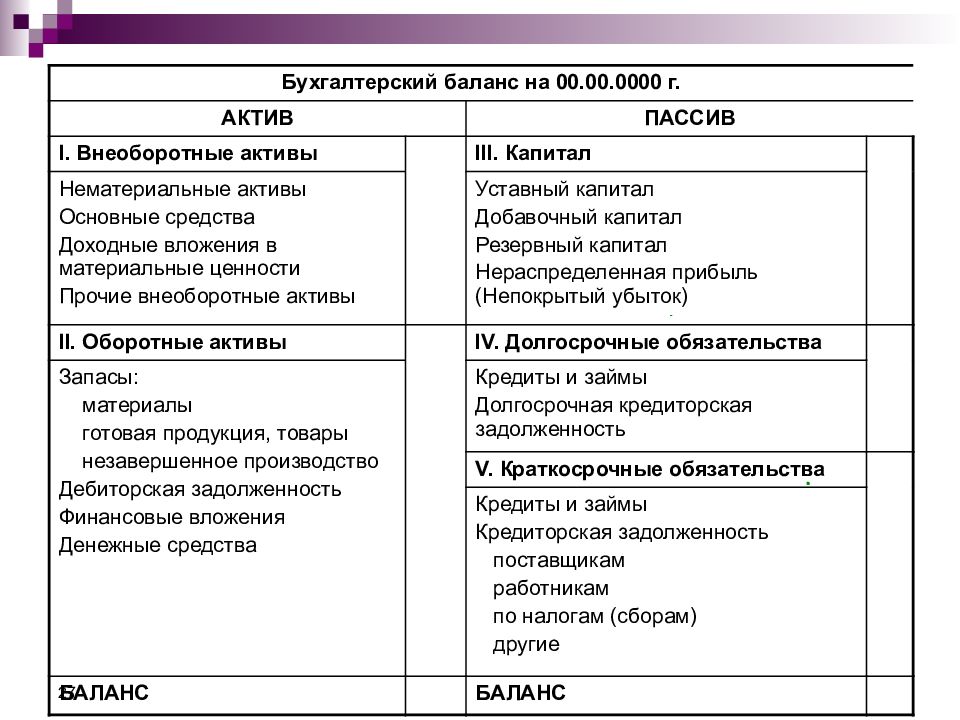

Баланс — основной вид бухгалтерских отчетов. Он показывает состояние (имущество и финансы) организации за определенный срок и/или на текущий момент.

Они, в свою очередь, делятся на подпункты, где отображаются типы актива и пассива соответственно. Структура баланса закреплена приказом Минфина РФ 1999 года под номером 43н.

- приобретение муниципальных и государственных ценных бумаг: векселей, сберегательных сертификатов, краткосрочных облигаций;

- вложение денег на депозит;

- дебиторская задолженность компании;

- процентные кредиты, которые предоставляются прочим организациям.

Данный вид инвестиций является одним из способов защиты активов организации от инфляции и получения прибыли. Краткосрочные финансовые вложения имеют хорошую ликвидность, поэтому их относят к готовым средствам платежа. Инвестиции на короткий срок могут обеспечивать срочные обязательства компании.

Денежные активы и краткосрочные финансовые инвестиции являются одним и тем же объектом управления в финансовом менеджменте.

Финансовые вложения подразделяются на долгосрочные и краткосрочные, но критерии, которые применяются для подобного разделения объектов, являются весьма условными. Бухгалтер, как правило, непосредственно не вовлечен в принятие решений по инвестиционной деятельности организации, а это приводит к сложностям в его работе на этапе признания финансовых вложений.

В дальнейшем возникает необходимость перевода объектов из разряда долгосрочных в краткосрочные и наоборот.

При классификации финансовых вложений на долгосрочные и краткосрочные следует понимать не столько период обращения ценных бумаг (время с момента эмиссии до момента погашения), сколько степень их ликвидности, то есть, легко ли их быстро реализовать при необходимости. При таком подходе к краткосрочным инвестициям относятся вложения в легко реализуемые ценные бумаги, которые покупают для того, чтобы выгодно разместить временно свободные денежные средства.

Долгосрочность финансовых вложений означает, что ценные бумаги приобретены не только в целях хранения временно свободных денежных средств и получения дополнительного дохода, но и в целях содействия и поддержки определенной предпринимательской деятельности либо коммерческих связей. Решение о покупке ценных бумаг имеет под собой намерение финансировать организацию, то есть долгосрочные финансовые вложения представляют собой помещение капитала в юридически самостоятельные организации на длительные сроки (более одного года).

Решение о покупке ценных бумаг имеет под собой намерение финансировать организацию, то есть долгосрочные финансовые вложения представляют собой помещение капитала в юридически самостоятельные организации на длительные сроки (более одного года).

BINARIUM

Надежный брокер по бинарным опционам. Огромный раздел по обучению.

Ведь наличие в составе имущества ценностей долгосрочного и краткосрочного характера оказывает неодинаковое влияние на финансовое положение организации. Величина и соотношение оборотных и внеоборотных активов непосредственно сказывается на ликвидности бухгалтерского баланса, платежеспособности и устойчивости финансового состояния.

Очевидно, что владение легко реализуемыми ценностями является положительным фактором, характеризующим деятельность организации.

Краткосрочные финансовые вложения (КФВ)

| К финансовым вложениям относятся | К финансовым вложениям не относятся |

|---|---|

| Государственные и муниципальные ценные бумаги | Собственные акции, выкупленные у акционеров |

| Ценные бумаги других организаций, в т.ч. облигации, векселя | Векселя, выданные организацией векселедателем организации-продавцу при расчетах за продукцию, услуги, работы |

| Вклады в уставные (складочные) капиталы других организаций, в т.ч. дочерних и зависимых хозяйственных обществ | Вложения в недвижимое и иное имущество, имеющее материально-вещественную форму, предоставляемые за плату во временное пользование с целью получения дохода |

| предоставленные другим организациям займы | Драгоценные металлы, ювелирные изделия, произведения искусства и другие аналогичные ценности, приобретенные не для осуществления обычных видов деятельности |

| Депозитные вклады в кредитных организациях | |

Дебиторская задолженность, приобретенная на основании уступки права требования и т. д. д. | |

| В составе финансовых вложений учитываются также вклады организации — товарища по договору простого товарищества. | Активы, имеющие материально-вещественную форму, такие как основные средства, материально-производственные запасы, а также нематериальные активы не являются финансовыми вложениями. |

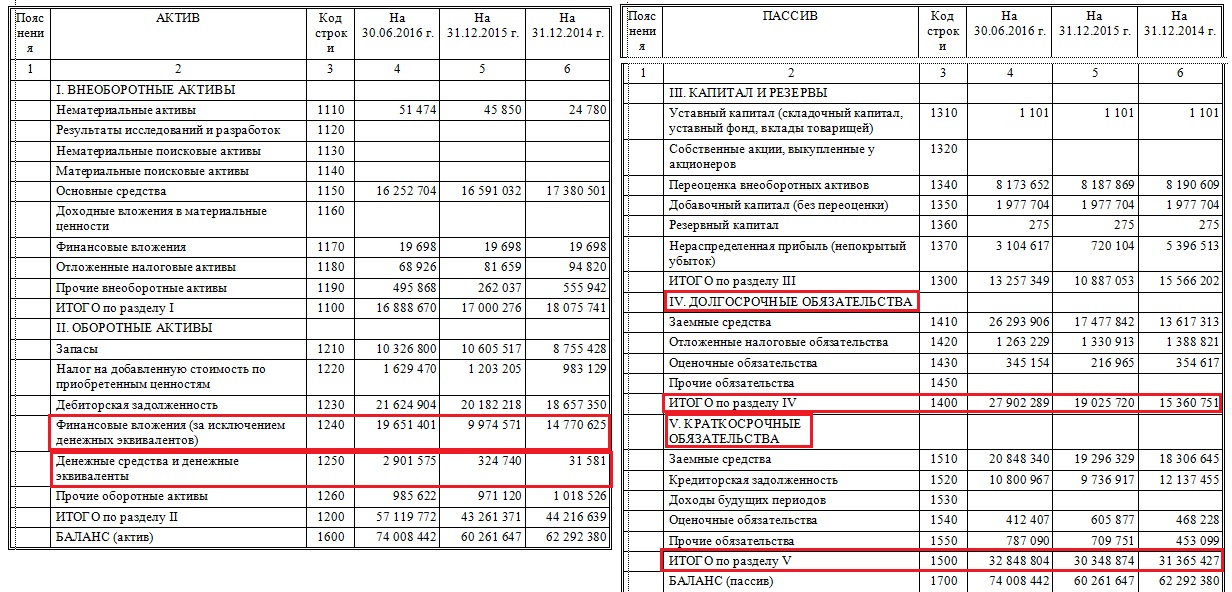

Краткосрочные финансовые вложения (КФВ) — средства, вложенные на срок, не превышающий двенадцать месяцев со дня последнего отчета. Они находятся в группе «Актив», во 2о-м пункте Бухгалтерского Баланса, код стр.1240. Там отражаются все направления финансовых вложений: ценные бумаги (долговые), переданные займы (с учетом %%), купленные права, акции, вклады по договорам товариществ, депозит (разделяются на рубли и иностранную валюту).

Финансовые вложения

Сюда нельзя отнести займы, которые являются беспроцентными, так как они не считаются вложением. Если срок по какому-либо из пунктов не установлен, но получать прибыль или погасить кредит планируется менее чем за год, такая ситуация отражается в КФВ.

Направления краткосрочных финансовых вложений

КФВ – метод защиты организацией свободных денежных средств от инфляции или для получения дополнительных выгод, в перспективе. Так как вложения такого рода имеют высокую ликвидность и входят в состав оборотных активов, они становятся на одну ступень со средствами платежа, в их обязанности входит обеспечение финансовых обязательств владельца.

Доля КФВ

Чаще всего краткосрочные вклады делают в материалы либо сырье. Плюс данного вида вложений – такие вклады менее всего подвержены риску быть потерянными потому, что ситуация в экономике может быть спрогнозирована на срок в 12 месяцев. В качестве влияющих факторов можно так же выявить политическую ситуацию и курс национальной валюты.

Что касается вкладов ценные бумаги, то тут предприятие идет на сознательный риск, так как в данном случае лучше всего вкладывать средства в ликвидные бумаги, которые без особого труда можно перевести в финансы в любой момент времени. Предугадать это может лишь грамотный специалист, возможно даже с использованием каких-либо аналитических программ. Некоторые предприятия специально обращаются к таким специалистам за советом. Данный пункт краткосрочных финансовых вложений можно относить к ликвидным лишь в том случае, если бумаги имеют минимальный риск падения в цене и могут быть легко реализованы.

Предугадать это может лишь грамотный специалист, возможно даже с использованием каких-либо аналитических программ. Некоторые предприятия специально обращаются к таким специалистам за советом. Данный пункт краткосрочных финансовых вложений можно относить к ликвидным лишь в том случае, если бумаги имеют минимальный риск падения в цене и могут быть легко реализованы.

Если говорить о кредитах, то, как правило, займы, выданные на небольшие сроки, облагаются большими процентами, чем долгосрочные (ДФВ). Такая мера убережет фирму от невозврата денежных средств.

У предприятия есть право перевести любой денежный вклад из долгосрочного в краткосрочный, если меняется его назначение или намерение его использовать дальше. Такой пункт должен быть предусмотрен в уставных бухгалтерских документах компании.

Краткосрочные финансовые вложения в балансе, пример.

Пример: В феврале 2010 организация получила кредит от другой фирмы на срок 24 месяца, соответственно, она должна выплатить его в феврале 2012. В отчете за 2010 год он будет отображаться в пункте о ДФВ. Через два года он может быть перемещен в состав КФВ, так как время, оставшееся на его выплату, составляет менее года.

В отчете за 2010 год он будет отображаться в пункте о ДФВ. Через два года он может быть перемещен в состав КФВ, так как время, оставшееся на его выплату, составляет менее года.

Краткосрочные финансовые вложения указываются на счете 58. Данный счет предусмотрен для сведения воедино информации о вложениях и их движениях в рамках предприятия. Могут быть открыты подсчета, предположим, 58-1 – «Ценные бумаги». Учет ведется по группам и типам вложений организации, независимо в какой стране размещены средства или активы.

Информация, которая должна быть раскрыта при указании в отчетах бухгалтера (минимум)

- Методы оценки ФВ по их типам.

- Варианты ситуаций, возможных при изменениях этих методов, себестоимость тех инвестиций, у которых определена цена и у которых ее нет как таковой, либо определить не представляется возможным.

- Разность цены на сегодняшний день со стоимость, указанной в прошлом отчете.

- Стоимость тех бумаг, которые находятся в залоге, а также тех, которые были переданы другим компаниям или частным лицам (без учета продаж).

- Информация о резервах на случай обесценивания вкладов с указанием типа, размера резервов, и суммы, на которую они были использованы в указанном году.

- Данные о предоставленных займах и долговых бумагах (дисконтированная стоимость, способы предоставления дисконта).

Шпаргалка — Характеристика пассива и актива баланса

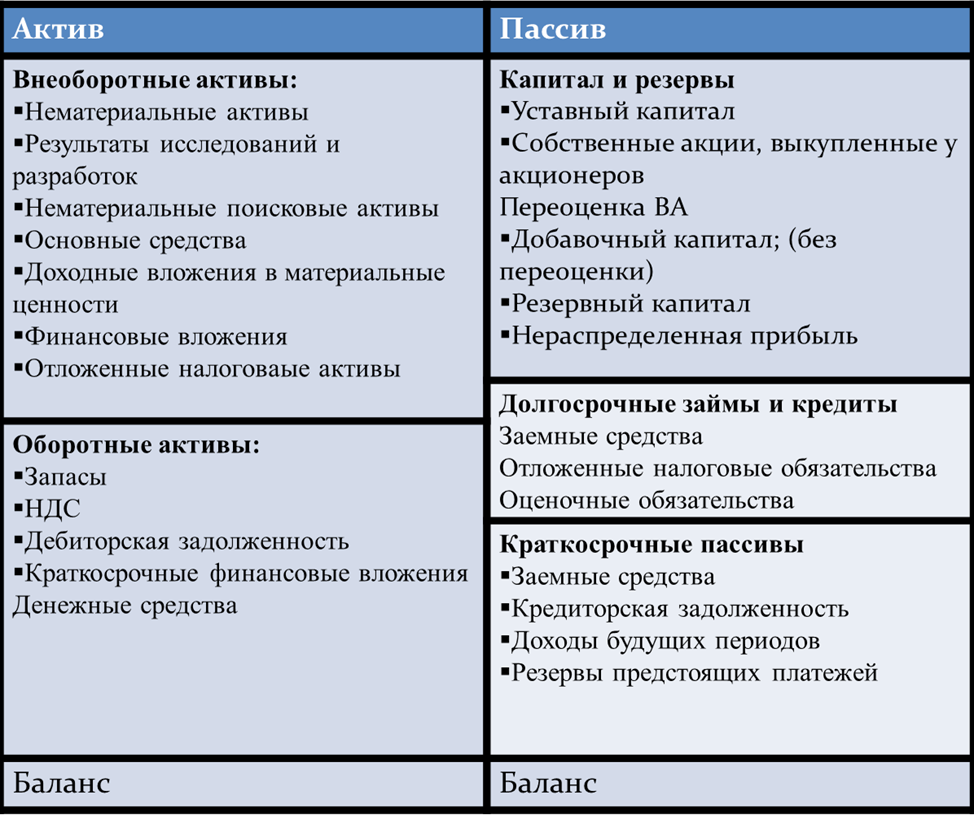

Бухгалтерский баланс — основная форма бухгалтерской отчетности. Он характеризует имущественное и финансовое состояние организации на отчетную дату. В балансе отражаются остатки по всем счетам бухгалтерского учета на отчетную дату. Эти показатели приводятся в бухгалтерском балансе в определенной группировке. Бухгалтерский баланс делится на две части: актив и пассив. Сумма активов баланса всегда равна сумме пассивов баланса.

Актив баланса

Любая собственность предприятия — машины и оборудование, недвижимость, финансовые вложения, задолженность дебиторов и т. д. — является его активами. Это все то, что можно обратить в денежные средства.

Активы подразделяются на:

- Внеоборотные

- Нематериальные активы

- Основные средства

- Незавершенное строительство

- Доходные вложения в материальные ценности

- Долгосрочные финансовые вложения

- Отложенные налоговые активы

- Прочие внеоборотные активы

- Оборотные

- Запасы

- Налог на добавленную стоимость по приобретенным ценностям

- Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)

- Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

- Краткосрочные финансовые вложения

- Денежные средства

- Прочие оборотные активы

Нематериальные активы — неденежный актив, не имеющий физической формы.

Основные средства (ОС) (или Основные производственные фонды (ОПФ)) — отражённые в бухгалтерском или налоговом учёте основные фонды организации в денежном выражении.

«Незавершенное строительство» — это сумма незавершенных капитальных вложений.

Доходные вложения в материальные ценности — вложения организации в часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода

Долгосрочные финансовые вложения — вложение свободных денежных средств предприятия, срок погашения которых превышает один год:

— средства, направленные в уставные капиталы других предприятий;

— средства, направленные на приобретение ценных бумаг других предприятий;

— долгосрочные займы, выданные другим предприятиям; и т.п.

Отложенные налоговые активы представляют собой часть отложенного налога на прибыль, задача которой привести к уменьшению размера налога, который необходимо уплатить в бюджет в отчетный период.

Внеоборотные активы — активы с продолжительностью использования более одного года: долгосрочные финансовые вложения, нематериальные активы, основные средства, прочие долгосрочные активы.

Материально-производственные запасы — активы, используемые в качестве сырья, материалов и т. п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг), приобретаемые непосредственно для перепродажи, а также используемые для управленческих нужд организации.

Налог на добавленную стоимость по приобретенным ценностям

— счет, предназначенный для обобщения информации об уплаченных (причитающихся к уплате) предприятием суммах налога на добавленную стоимость по приобретенным ценностям.

Краткосрочные финансовые вложения — краткосрочные (на срок не более одного года) финансовые вложения предприятия в доходные активы (акции, облигации и другие ценные бумаги) других предприятий, объединений и организаций, денежные средства на срочных депозитных счетах банков, процентные облигации государственных и местных займов и др. — являются наиболее легко реализуемыми активами.

com/embed/khkkFsi2yQs?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Пассив баланса

Пассивы организации — это источники формирования ее активов. К ним относятся капиталы, резервы, а также кредиторские обязательства, возникшие у организации в процессе ведения хозяйственной деятельности.

Пассивы подразделяются на:

- Капитал и резервы

- Уставный капитал

- Собственные акции, выкупленные у акционеров

- Добавочный капитал

- Резервный капитал

- Нераспределенная прибыль (непокрытый убыток)

- Долгосрочные обязательства

- Займы и кредиты

- Отложенные налоговые обязательства

- Прочие долгосрочные обязательства

- Краткосрочные обязательства

- Займы и кредиты

- Кредиторская задолженность

- Задолженность перед участниками (учредителями) по выплате доходов

- Доходы будущих периодов

- Резервы предстоящих расходов

- Прочие краткосрочные обязательства

youtube.com/embed/ftkBf5A7IR4?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Капитал и резервы

Уставный капитал — это сумма средств, первоначально инвестированных собственниками для обеспечения уставной деятельности организации; уставный капитал определяет минимальный размер имущества юридического лица, гарантирующего интересы его кредиторов

Добавочный капитал — статья пассива баланса, складывающаяся из следующих элементов:

- эмиссионный доход — разница между продажной и номинальной стоимостью акций предприятия;

- курсовые разницы — разницы при оплате доли уставного капитала в иностранной валюте;

- разница при переоценке основных средств — разница при изменении стоимости основных средств.

Резервный капитал — размер имущества предприятия, который предназначен для размещения в нём нераспределённых прибылей, для покрытия убытков, погашения облигаций и выкупа акций предприятия, а также для других целей.

Краткосрочные обязательства

Кредиторская задолженность — задолженность субъекта (предприятия, организации, физического лица) перед другими лицами, которую этот субъект обязан погасить.

Резервы предстоящих расходов

В целях равномерного включения предстоящих расходов в издержки производства или обращения организация может создавать резервы на: предстоящую оплату отпусков работникам; выплату ежегодного вознаграждения за выслугу лет; выплату вознаграждений по итогам работы за год; ремонт основных средств; производственные затраты по подготовительным работам в связи с сезонным характером производства; предстоящие затраты на рекультивацию земель и осуществление иных природоохранных мероприятий; предстоящие затраты по ремонту предметов, предназначенных для сдачи в аренду по договору проката; гарантийный ремонт и гарантийное обслуживание; покрытие иных предвиденных затрат и другие цели, предусмотренные законодательством Российской Федерации, нормативными актами Министерства финансов Российской Федерации.

Краткосрочные финансовые вложения в балансе

В процессе осуществления экономической деятельности предприятие производит различные инвестиционные вложения, направленные на извлечение прибыли. Они могут быть краткосрочными и долгосрочными.

Рассмотрим более подробно краткосрочные финансовые вложения (в балансе это строка 1240).В бухгалтерском учете и отчетности инвестиционные вложения организации классифицируются на краткосрочные и долгосрочные. Рассмотрим их отличия.

Под долгосрочными понимаются инвестиции на длительный срок (свыше одного года). Это могут быть, например:

- долевое участие в капитале других организаций;

- предоставление процентных займов другим организациям;

- приобретение ценных бумаг (акций, облигаций и др.) с длительным сроком погашения.

В отчетности их указывают в строке 1170 баланса.

Напротив, краткосрочные финансовые вложения – это инвестиции, период обращения или погашения которых составляет один год и менее. Активами, в которые инвестируются денежные средства организации, могут быть ценные бумаги других предприятий и организаций, финансы на срочных депозитных счетах кредитных организаций и др. Такие активы характеризуются как ликвидные и наиболее легко реализуемые.

В отчетности их указывают в строке 1240 баланса.

По-другому вне зависимости от конкретного вида инвестиций учет финансовых вложений кратко можно объяснить следующим образом.

Во многом отнесение активов к той или иной категории связано с планами предприятия по отношению к ним. К примеру, если предприятие вложилось в уставный капитал другой организации, оно может планировать различные варианты получения экономического эффекта для себя. Это может быть влияние на организацию, контроль над ней, извлечение прибыли за счет дивидендов. В этом случае такие инвестиции признаются долгосрочными финансовыми вложениями.

В этом случае такие инвестиции признаются долгосрочными финансовыми вложениями.

Однако купленную долю в уставном капитале можно и перепродать, извлекая прибыль именно от такой сделки. Владение долей с ее перепродажей в течение года рассматривается как ликвидный актив и краткосрочные финансовые вложения. Они подлежат внесению во второй раздел баланса «Оборотные активы».

В связи с тем, что в балансе финансовые вложения отражают как долгосрочные, так и краткосрочные активы, к счету 59 «Резервы под обесценение финансовых вложений» создается аналитический учет. Стоимость вложений, в отношении которых создан такой резерв, соответствует балансовой за минусом соответствующих резервов.

Значение краткосрочных вложений

Положительный эффект от краткосрочных вложений зависит от множества факторов. Как правило, инвестиция считается удачной, если вложение осуществляется за счет собственных средств без заимствований на стороне. Такие вложения самые рискованные, т.к. период времени на управление ими очень мал. Ожидаемая прибыль по краткосрочным активам вполне может обратиться и в убыток, т.к. по ним высок риск обесценивания.

Значительное увеличение краткосрочных финансовых вложений говорит о стремлении к сохранению капитала и получении прибыли путем применения тактических методов в небольшой период времени. В этом случае структура активов обогащается ликвидностью.

Важно учитывать, что на определенном этапе увеличение оборотных активов, включающих в себя краткосрочные финансовые вложения, может свидетельствовать о расширении масштабов экономической деятельности предприятия. Подобный эффект подлежит анализу наравне с другими экономическими факторами. В ходе него изучаются структура, адресность размещения и т.д.

Сберегательные сертификаты актив или пассив баланса

Приведенные оценки могут расходиться с общепринятыми, но они не затеняют сути излагаемых вопросов. Активы банка – это все его имущество. Это кассовая наличность – деньги, находящиеся на счетах банка.

Слово «кассовая наличность» на жаргоне банкиров не означает только банкноты и монеты, подразумевается и безнал тоже. Активом также являются выданные банком кредиты и связанные с этим имущественные права.

Эти права оценены и отражены в балансе банка, но случаи бывают разные – кредит может не вернуться, залог может «скиснуть», да и форс-мажоры не такая уж редкость.

Эта статья включает средства на счетах в ЦБ и в других КБ, наличность в хранилище (банкноты и монеты), платежные документы в процессе инкассирования. Обычно банк стремится удерживать эту статью на менее высоком уровне, так как запас наличных денег почти или вовсе не приносит дохода.

Эта статья для КБ наиболее ликвидная, но наименее прибыльная. Крупнейшим активом банка являются ссуды, выдаваемые организациям. На них обычно приходится от 1/2 до 3/4 суммарной стоимости всех активов.

Уровень ликвидности зависит от сроков и целей, на которые предоставлены ссуды, и от их заемщиков.

Наиболее ликвидными являются ссуды, выданные другим КБ, и краткосрочные ссуды первоклассным заемщикам.

Краткосрочные финансовые вложения: актив или пассив?

В балансе финансовые долгосрочные вложения учитываются в разделе 1 «Внеоборотные активы» по строке 1170, а краткосрочные во втором разделе «Оборотные активы» в строчке 1240. В бухучете данные по финансовым вложениям отображаются на счете 58.

Для каждого финвложения открываются субсчета. Например, 58.2 «Ценные бумаги»: здесь будут учитываться вексельные обязательства, облигации и другие ценные бумаги.

Для заполнения строки 1240 баланса берем дебет 58 счета и вычитаем из него кредитовое сальдо 59 и 63 счета. По этим счетам берем не все данные, а суммы краткосрочных вложений. При покупке финвложений в дебет 58 счета заносится первоначальная стоимость, а также иные затраты, связанные с приобретением.

Актив и пассив бухгалтерского баланса

Пассив – также принимают непосредственное участие, но доходы из-за них не увеличиваются, они создают активы. Говоря простым языком, к активам предприятия относятся финансы и имущество. К пассивам же – задолженность банку за кредит, по заработной плате работникам, налоги и так далее.

Кроме того, это собственный капитал фирмы . По итогу должно получиться, что сумма доходов равна сумме расходов, ведь баланс произошел от слова балансирование (равноценность).

Совет 1: Как определять пассив и актив баланса

В 3 графе укажите данные на начало отчетного периода. Их берут из 4 графы бухгалтерского баланса предыдущего годового отчета. Раздел I. Внеоборотные активы В строках 110-112 укажите остаточную стоимость нематериальных активов, по которым начисляется амортизация и полную стоимость нематериальных активов, относящихся к жилому фонду.

При заполнении этих строк руководствуйтесь формой №5. В 130 строку вносите стоимость всего незавершенного строительства.

Руководствуйтесь Приказом МФР №130 от 19.12. 95 г.; ПБУ №160 от 30.12.93г.; ПБУ № 167 от 20.12.94г.

В разделе «Долгосрочные финансовые вложения» (строка 140) отразите инвестиции в ценные бумаги и уставные капиталы других организаций.

Долгосрочные финансовые вложения в балансе

Финансовые вложения — это инвестиции, вклады организации в различные активы, инструменты рынка ценных бумаг. Долгосрочные финансовые вложения предполагают длительный срок окупаемости и направлены на привлечение дохода в будущем. Рассмотрим понятие и основные признаки таких вложений.

К финансовым вложениям относят следующие виды активов:

- ценные бумаги с установленными сроками и стоимостью погашения;

- вклады в капиталы иных предприятий и организаций;

- выданные займы (за исключением беспроцентных) и депозиты;

- приобретенная дебиторская задолженность и др.

Такие вложения должны соответствовать таким критериям, как:

- наличие документального подтверждения;

- несение финансовых рисков от подобных инвестиций;

- направленность на извлечение прибыли.

Бухгалтерский учет долгосрочных инвестиций и финансовых вложений ведется на счете 58 «Финансовые вложения». К ним не относятся:

- выкупленные для аннулирования или последующей продажи собственные акции предприятия;

- выданные в правоотношениях купли-продажи и оказания услуг векселя;

- инвестиции в имущество, переданное в аренду за определенную плату;

- драгоценности, картины и т.п., если их приобретение не имеет отношения к обычной деятельности предприятия;

- основные средства;

- материальные запасы;

- нематериальные активы.

Долгосрочные и краткосрочные финансовые вложения

Для целей бухучета инвестиционные вложения предприятия подразделяются на краткосрочные и долгосрочные.

Для целей бухгалтерской отчетности долгосрочные финансовые вложения в балансе – это строка 1170. Краткосрочные же отражаются по строке 1240.

Под краткосрочными понимаются вложения на срок до одного года включительно. Активами, в которые инвестируются денежные средства организации, могут быть ценные бумаги других предприятий и организаций, финансы на срочных депозитных счетах кредитных организаций и др. Такие активы характеризуются как наиболее легко реализуемые.

Напротив, долгосрочные финансовые вложения в балансе — это вложения на срок свыше года. Это могут быть, например:

- долевое участие в капитале других организаций;

- предоставление займов другим организациям;

- приобретение ценных бумаг (акций, облигаций и др.) с длительным сроком погашения.

Они рискованные, т.к. требуют стратегического прогноза на длительный период. К примеру, целью подобных инвестиций может являться получение в итоге контрольного пакета акций какого-либо крупного предприятия.

В связи с тем, что в балансе финансовые вложения отражают как долгосрочные, так и краткосрочные активы, к счету 59 «Резервы под обесценение финансовых вложений» создается аналитический учет. Стоимость вложений, в отношении которых создан такой резерв, соответствует балансовой за минусом соответствующих резервов.

Финансовые вложения можно разделить на активы, в отношении которых подлежит установлению текущая рыночная стоимость, и на вложения, по которым такая стоимость не определяется. Долгосрочные финансовые вложения в балансе не делятся на актив или пассив. Все они подлежат отнесению в актив.

И если одни активы обращаются на рынке, то другие — нет. Те, которые не обращаются на ОРЦБ, учитываются на отчетную дату согласно первоначальной стоимости. Именно по ним предусмотрена необходимость:

- вести контроль обесценивания;

- вводить резерв под обесценение.

Инвестиционные вложения, обращающиеся на ОРЦБ, подлежат учету и отчетности по завершении соответствующего года по текущей рыночной стоимости. Она определяется путем корректировки стоимости, определенной на предыдущую отчетную дату.

Краткосрочные финансовые вложения: виды и особенности

Краткосрочные финансовые вложения – это инвестиции, сделанные предприятием на срок до 1 года. Любые вклады, срок которых превышает 12 месяцев, считаются долгосрочными.

Кратковременные вклады имеют несколько распространенных форм. Они характеризуются высокой ликвидностью и составляют часть оборотных активов предприятия. Одна из обязанностей таких вкладов – обеспечение денежных обязательств вкладчика.

Краткосрочные инвестиции. Виды и особенности

Ключевые и самые распространенные формы кратковременных инвестиций:

- облигации;

- сберегательные сертификаты;

- векселя;

- депозитные вклады сроком до 1 года.

Краткосрочные финансовые вложения имеют ряд особенностей, отличающих их от долговременных вкладов. Прежде всего, из-за своей высокой ликвидности они стоят наравне с готовыми средствами платежей. Краткосрочные инвестиции позволяют обеспечивать неотложные денежные обязательства организации. Помимо получения прибыли, инвесторы используют их как форму защиты денежных активов от инфляции и непредвиденных обстоятельств.

Краткосрочные инвестиции – это система, отличающаяся от долговременных вкладов. Кроме отличия в сроках, они разнятся своей формой, рисками и особенностями ведения учета. Но процессы оценки и анализа практически идентичны как для кратковременных, так и для долгосрочных вкладов.

Какими бывают кратковременные вклады?

Краткосрочные финансовые вложения могут иметь следующие формы:

- ценные бумаги государственного и муниципального значения;

- векселя, облигации и другие ценные бумаги предприятий;

- вклады в уставный капитал предприятий, в том числе дочерних;

- займы, предоставленные предприятиям;

- депозиты в кредитных компаниях;

- различные виды дебиторской задолженности;

- вклады, сделанные по договору товарищества.

В этом списке представлены краткосрочные инвестиции, но они могут быть и долгосрочными. Всё зависит от срока вложения. Все распространенные виды вкладов могут быть сроком как менее, так и более 1 года.

Что не относится к кратковременным вкладам?

Есть ряд финансовых операций, которые не относятся к кратковременным вкладам:

- личные акции, которые человек выкупает у акционеров;

- векселя, которые были выданы продавцу в процессе расчета за товар или услугу;

- материально-вещественное вложение в недвижимость, имеющее форму платы за временное пользование;

- произведения искусства и драгоценные металлы, которые были куплены не для стандартных типов деятельности;

- материально-вещественные активы;

- нематериальные активы.

Если перечисленные операции используются как краткосрочные финансовые вложения, то такая инвестиция считается незаконной. Вкладчикам следует воздержаться от подобных сделок.

Направления кратковременных инвестиций. Куда стоит вкладывать?

Основные направления таких вкладов – сырье и материалы. Эти вложения имеют низкую степень риска, ведь экономическую ситуацию на ближайшие 12 месяцев легко спрогнозировать. Другие факторы, создающие риск – политическая обстановка в стране и курс внутренней валюты. Они также достаточно предсказуемы.

Зато краткосрочные инвестиции в ценные бумаги являются нежелательными. Такое вложение – всегда сознательный риск. Если такой вклад необходим, то лучше вкладывать в ликвидные бумаги, чтобы была возможность в любое время перевести инвестицию в деньги. Работать с ценными бумагами в годовом периоде может лишь опытный специалист, но даже он не обойдется без хорошей аналитической программы.

Поэтому предприятия, которые решаются на кратковременные вклады в ценные бумаги, чаще всего обращаются за помощью к профессионалам. Некоторые заказывают консультацию, а другие – полное сопровождение инвестиционного процесса.

Особенности краткосрочных займов

Займы и кредиты, выданные на небольшой промежуток времени – очень популярный вид инвестиций. Эти краткосрочные инвестиции с фиксированной доходностью просты в оценке и управлении, поэтому доступны всем желающим. Но они имеют несколько особенностей:

- Предприятие желает уберечь себя от невозврата средств, поэтому ему нужны меры предосторожности.

- Первая из таких мер – повышение процентной ставки. Как правило, проценты по кратковременным займам намного выше, чем по долгосрочным.

- У предприятия есть возможность перевести инвестицию из кратковременной в долгосрочную и наоборот.

Исходя из этого, краткосрочные финансовые вложения в форме займов не всегда целесообразны. Высокий процент негативно сказывается на прибыли, и вкладывать финансы стоит лишь в том случае, если итоговый доход всё равно устраивает инвестора.

Увеличение и уменьшение краткосрочных вложений

Рост объема краткосрочных вложений говорит о наличии свободных средств, доступных для инвестиций на небольшой срок. Такие вложения менее рискованны, чем долгосрочные, быстро возвращаются и позволяют быстро компенсировать возможные убытки.

Примеры проводок:

- Выдача займов сторонним организациям – Дт 58 – Кт 50;

- Открытие депозита – Дт 58 – Кт 51;

- Покупка ценных бумаг – Дт 58 – Кт 76.

Уменьшение краткосрочных вложений говорит о:

- снижении деловой и финансовой активности;

- нехватке оборотных средств;

- приближении кризисной ситуации;

- возврате займа или погашении ценных бумаг.

Снижение сумм по краткосрочным вложениям свидетельствует и о погашении обязательств. Средства, которые можно было бы вложить, использованы на погашение кредита. Это не свидетельствует о снижении финансовых показателей и приближении кризиса, а рассматривается, как перспектива на будущее. В следующем отчетном периоде эти суммы уже могут использоваться для активизации деятельности при условии аналогичного уровня доходов.

При выбытии вложений они фиксируются по кредиту 58-счета и дебету 91-го (субсчет 2).

Примеры проводок:

- Утрата финансовых вложений – Дт 99 – Кт 58;

- Прочее выбытие вложений – Дт 91.2 – Кт 58.

Управление краткосрочными вложениями

Под управлением понимается отслеживание их движения – есть ли риск утраты, оправданы ли затраты, нужно ли задействовать резервы. Последние создаются с целью компенсации убытков при обесценивании вложения.

Для их формирования используется 91-счет. Появление и движение резервов отражается проводкой: Дт 91 – Кт 59. Общая величина резерва учитывается в составе прочих расходов (ПБУ 19/02). Проверка на предмет обесценивания проводится не реже 1 раза в год. В отношении краткосрочных вложений допустима более плотная регулярность. Например, на конец квартала или полугодия.

Краткосрочные финансовые вложения: определение и строка в балансе

Вложения в финансовые активы со сроком, не достигающим 12 месяцев (приобретенные права на дебиторку, краткосрочные процентные займы, депозиты, ценные бумаги, прочие финансовые вложения) — это краткосрочные финансовые вложения. Они отражаются в стр. 1240 баланса предприятия. Напомним, что 1240-я — одна из строк актива баланса, характеризующая оборотные активы предприятия.

ВАЖНО! П. 20 ПБУ 4/99 «Бухгалтерская отчетность организации» указывает на то, что к числу краткосрочных финансовых вложений необходимо относить и собственные выкупленные акции предприятия. Однако это прямо противоречит абз. 4 п. 3 ПБУ 19/02 «Учет финансовых вложений».

Как быть? Существует общий юридический принцип, по которому противоречие между нормативными актами одного уровня (ПБУ 4/99 и ПБУ 19/02 — это нормативные документы одного уровня), разрешается в пользу того, который имеет более поздний срок принятия. В нашем случае следовать надлежит именно нормам ПБУ 19/02, так как оно вступило в силу в 2003 году, а ПБУ 4/99 — в 2000 году. Следовательно, не стоит относить собственные выкупленные акции предприятия к числу финансовых активов.

В стр. 1240 отражается сумма сальдо по Дт 58 (в части краткосрочных финансовых вложений), сальдо по Дт 73 (в части краткосрочных займов персоналу) и сальдо по Дт 55 (в части краткосрочных депозитов). Эта сумма должна быть уменьшена на сальдо по Кт 59 в части формирования резервов под краткосрочные финансовые вложения.

Сложность представляет тот факт, что для сч. 58 современного плана счетов (приказ Минфина РФ от 31.10.2000 № 94н, далее — приказ № 94н) отсутствует деление на долгосрочные и краткосрочные финансовые вложения. При этом предприятие самостоятельно имеет право открывать субсчета первого и второго порядка в соответствии с целями своей учетной политики.

Кроме того, в инструкции по применению плана счетов (приказ № 94н) относительно сч. 58 прямо сказано, что предприятие обязано «обеспечить возможность получения данных о краткосрочных и долгосрочных активах». Такое детальное деление к тому же значительно упростит процесс составления баланса предприятия.

Дебиторская задолженность как краткосрочная инвестиция

Одним из видов КФВ (краткосрочных финансовых вложений) является дебиторская задолженность, то есть долги контрагентов.

Дебиторская задолженность входит в оборотный капитал фирмы.

Однако получить долги у фирмы получается не всегда. Поэтому «дебиторкой» нужно правильно управлять. Речь идет не только о том, чтобы «выбить долги» в сжатые сроки, но и о том, чтобы не допустить увеличения долгов выше определенной суммы в будущем. Говоря иначе, меньшая дебиторская задолженность быстрее погашается. В итоге фирма повышает рентабельность своего капитала.

С точки зрения маркетинга, дебиторская задолженность неразрывно связана со сбытом. Дабы не растерять всех своих клиентов, работать с задолженностью нужно очень осторожно. Нужно не столько думать о ликвидации задолженности, сколько о сбалансированности финансовых и коммерческих интересов организации. По сути, владелец бизнеса жертвует краткосрочными выгодами для получения «долгоиграющих» результатов

Краткосрочные финансовые вложения отображаются в группе «Активов» во втором пункте баланса. Здесь не отображаются беспроцентные займы – их нельзя считать вложением. Если для определенного пункта инвестиций срок не установлен, но прибыль планируется получить через год, то это однозначно КФВ. Наиболее популярным типом КФВ являются сырье и материалы. Такие виды вложений являются относительно безрисковыми. Со вкладами в ценные бумаги нужно быть более осторожным. Необходимо выбирать только ликвидные бумаги, которые всегда могут быть «обменяны» на деньги.

Компания может выдавать кредиты другим организациям. Краткосрочные кредиты выдаются под больший процент, чем долгосрочные. Так фирма перестраховывается от невозврата денег.

Инвестицию допускается перевести из долгосрочных в краткосрочные. Для учета КФВ существует 58-й счет бухучета. К этому счету могут открываться субсчета, например, 58-1 «Ценные бумаги». Учет ведут по группам и видам инвестиций, вне зависимости от того, где именно размещаются активы или средства.

Документация

Документация, сопровождающая сделку кратковременных финансовых вложений, состоит из:

- Договора, заключаемого по положениям текущего законодательства страны. Заключается в двух экземплярах письменной формы и регистрируется в определенных инстанциях. В нем описываются права/обязанности сторон, в т.ч. порядок оплаты и стоимость ценных бумаг и чрезвычайные обстоятельства.

- Сертификат, который подтверждает факт выпуска ценных бумаг. Используется при приобретении таких бумаг, которые имеют форму документа.

- Выписка из реестра акционеров. При необходимости предоставляется покупателю с подписью и печатью ответственного лица. В выписке указана информация о владельцах активов, а также количестве и свойствах активов.

- Акт приемки-передачи. В этом документе устанавливается факт передачи разных имущественных средств между хозяйствующими субъектами. Передача и получение фиксируется посредством подписания и печати документа субъектами, участвующими в сделке. Печать ставится при ее наличии.

Вложения на период до двенадцати месяцев можно рассматривать как способ защиты предприятием свободных финансов от влияния инфляции, а также как способ получения отложенных доходов.

АКТИВ И ПАССИВ БАЛАНСА | Бета Финанс

Бухгалтерский баланс представляет собой способ группировки имущества компании. Баланс отражает стоимость имущества, размер задолженности, прибыль и другие статьи на конкретную дату (конец года, квартала, месяца). Любой баланс состоит из численно равных актива и пассива (если актив не равен пассиву, то перед нами вовсе не баланс). Пассив показывает каким образом формируются источники финансирования компании, а актив – куда эти источники направляются. В общем виде баланс выглядит следующим образом:

Актив

- Внеоборотные активы.

- Оборотные активы.

Пассив

- Капитал и резервы.

- Долгосрочные обязательства.

- Краткосрочные обязательства.

Теперь кратко познакомимся с каждой из статей актива и пассива.

Внеоборотные активы. Состоят из нематериальных активов, основных средств, незавершенного строительства, различных видов долгосрочных (боле 12 месяцев) вложений и займов. Именно внеоборотные активы составляют опору компании в долгосрочной перспективе, генерируя более или менее стабильную прибыль.

Актив баланса: внеоборотные активы

Компания, у которой очень мало внеоборотных активов в общей сумме активов будет иметь очень изменчивую величину прибыли, которая будет зависеть от спроса на продукцию или услуги компании, а также от других циклических факторов, таких как величина арендной платы, стоимость обслуживания долга, уровень заработной платы и пр. Соответственно, цена акций таких компаний может изменяться в большом диапазоне – от десятков, до тысяч процентов. Такое часто наблюдается у розничных сетей, которые при агрессивном расширении предпочитают аренду помещений их покупке.

Оборотные активы. В их состав входят запасы, дебиторская задолженность, краткосрочные финансовые вложения (до 12 месяцев) и денежные средства. Оборотные активы используются в ежедневной деятельности компании и подвержены значительным изменениям от периода к периоду, особенно это относится к денежным средствам. Более подробно об оборотных активах вы узнаете на сайте успешного форекс-брокера Gerchik & Co,

актив баланса: оборотные активы

Оборотные активы обычно оборачиваются за год несколько раз (могут и десятки раз), формируя значительную часть выручки; т.е. оборотные активы генерируют постоянный поток прибыли. Капитал и резервы. К ним относятся: уставный капитал, добавочный капитал, резервный капитал, нераспределенная прибыль/непокрытый убыток. Эта статья содержит собственный источники финансирования компании.

Пассив баланса: капитал и резервы

Уставный капитал является первоначальным видом финансирования; затем, в процессе деятельности за счет прибыли и других финансовых влияний формируются добавочный и резервный капиталы. Статья капитал и резервы должна постоянно увеличиваться из года в год. Если происходит обратное, т.е. есть четкая динамика уменьшения этой статьи, то об инвестициях в такую компанию лучше забыть.

Долгосрочные обязательства. Долгосрочными обязательствами называются кредиты и займы, погашены которые будут не ранее, чем через год. Кредитная ставка по долгосрочным кредитам меньше, чем по краткосрочным, поэтому за их счет имеет смысл формировать статью «внеоборотные активы». Такие обязательства идеально подходят при инвестировании в долгосрочные проекты.

Пассив баланса: долгосрочные обязательства

Важное значение имеет вид процентной ставки – фиксированная ставка, взятая под невысокий процент, лучше плавающей, величина которой может сильно измениться в неблагоприятный для компании момент, и прибыльные проекты мгновенно превратятся в убыточные из-за увеличении оплаты процентов. Краткосрочные обязательства. В состав краткосрочных обязательств входят: займы и кредиты, кредиторская задолженность и другие платежи, осуществить которые необходимо в течение года. Как правило, краткосрочные займы и кредиты достаточно дорого обслуживать, поэтому использовать их стоит только там, где доходность выше процента по займам, а срок не превышает года.

Пассив баланса: краткосрочные обязательства

Часто краткосрочные кредиты служат основой формирования внеоборотных активов, т.к. доходность их достаточно высокая. Хуже обстоят дела у компании, которая финансирует свои долгосрочные проекты краткосрочными обязательствами. Это говорит о недостаточной надежности такой компании.

Далее: Анализ выручки, P/S

Краткосрочные финансовые вложения: виды и особенности

Краткосрочные финансовые вложения – это инвестиции, сделанные предприятием на срок до 1 года. Любые вклады, срок которых превышает 12 месяцев, считаются долгосрочными. Кратковременные вклады имеют несколько распространенных форм. Они характеризуются высокой ликвидностью и составляют часть оборотных активов предприятия. Одна из обязанностей таких вкладов – обеспечение денежных обязательств вкладчика.

Краткосрочные инвестиции. Виды и особенности

Ключевые и самые распространенные формы кратковременных инвестиций:

- облигации;

- сберегательные сертификаты;

- векселя;

- депозитные вклады сроком до 1 года.

Краткосрочные финансовые вложения имеют ряд особенностей, отличающих их от долговременных вкладов. Прежде всего, из-за своей высокой ликвидности они стоят наравне с готовыми средствами платежей. Краткосрочные инвестиции позволяют обеспечивать неотложные денежные обязательства организации. Помимо получения прибыли, инвесторы используют их как форму защиты денежных активов от инфляции и непредвиденных обстоятельств.

Краткосрочные инвестиции – это система, отличающаяся от долговременных вкладов. Кроме отличия в сроках, они разнятся своей формой, рисками и особенностями ведения учета. Но процессы оценки и анализа практически идентичны как для кратковременных, так и для долгосрочных вкладов. к оглавлению ↑

Какими бывают кратковременные вклады?

Краткосрочные финансовые вложения могут иметь следующие формы:

- ценные бумаги государственного и муниципального значения;

- векселя, облигации и другие ценные бумаги предприятий;

- вклады в уставный капитал предприятий, в том числе дочерних;

- займы, предоставленные предприятиям;

- депозиты в кредитных компаниях;

- различные виды дебиторской задолженности;

- вклады, сделанные по договору товарищества.

В этом списке представлены краткосрочные инвестиции, но они могут быть и долгосрочными. Всё зависит от срока вложения. Все распространенные виды вкладов могут быть сроком как менее, так и более 1 года. к оглавлению ↑

Что не относится к кратковременным вкладам?

Есть ряд финансовых операций, которые не относятся к кратковременным вкладам:

- личные акции, которые человек выкупает у акционеров;

- векселя, которые были выданы продавцу в процессе расчета за товар или услугу;

- материально-вещественное вложение в недвижимость, имеющее форму платы за временное пользование;

- произведения искусства и драгоценные металлы, которые были куплены не для стандартных типов деятельности;

- материально-вещественные активы;

- нематериальные активы.

Если перечисленные операции используются как краткосрочные финансовые вложения, то такая инвестиция считается незаконной. Вкладчикам следует воздержаться от подобных сделок. к оглавлению ↑

Направления кратковременных инвестиций. Куда стоит вкладывать?

Основные направления таких вкладов – сырье и материалы. Эти вложения имеют низкую степень риска, ведь экономическую ситуацию на ближайшие 12 месяцев легко спрогнозировать. Другие факторы, создающие риск – политическая обстановка в стране и курс внутренней валюты. Они также достаточно предсказуемы.

Зато краткосрочные инвестиции в ценные бумаги являются нежелательными. Такое вложение – всегда сознательный риск. Если такой вклад необходим, то лучше вкладывать в ликвидные бумаги, чтобы была возможность в любое время перевести инвестицию в деньги. Работать с ценными бумагами в годовом периоде может лишь опытный специалист, но даже он не обойдется без хорошей аналитической программы. Поэтому предприятия, которые решаются на кратковременные вклады в ценные бумаги, чаще всего обращаются за помощью к профессионалам. Некоторые заказывают консультацию, а другие – полное сопровождение инвестиционного процесса.

к оглавлению ↑

Особенности краткосрочных займов

Займы и кредиты, выданные на небольшой промежуток времени – очень популярный вид инвестиций. Эти краткосрочные инвестиции с фиксированной доходностью просты в оценке и управлении, поэтому доступны всем желающим. Но они имеют несколько особенностей:

- Предприятие желает уберечь себя от невозврата средств, поэтому ему нужны меры предосторожности.

- Первая из таких мер – повышение процентной ставки. Как правило, проценты по кратковременным займам намного выше, чем по долгосрочным.

- У предприятия есть возможность перевести инвестицию из кратковременной в долгосрочную и наоборот.

Исходя из этого, краткосрочные финансовые вложения в форме займов не всегда целесообразны. Высокий процент негативно сказывается на прибыли, и вкладывать финансы стоит лишь в том случае, если итоговый доход всё равно устраивает инвестора. к оглавлению ↑

Краткосрочные инвестиции в бухгалтерском балансе

Что такое бухгалтерский баланс? Это основной способ систематизации имущества предприятия. Баланс включает в себя стоимость всего имущества, размер прибыли, задолженность и другие денежные величины, привязанные к конкретной дате. В качестве даты используется конец месяца, квартала или года. Если предприятие имеет дело с вкладами, то бухгалтерия обязана отразить краткосрочные финансовые вложения в балансе.

Бухгалтерский баланс включает в себя 2 части:

- актив (состав имущества, его стоимость)e

- пассив (обязательства предприятия).

Другими словами, пассив показывает формирование источников финансирования, а актив – направленность этих источников, конкретные примеры использования денежных средств. Актив и пассив должны иметь одинаковое денежное значение – в этом и есть суть бухгалтерского баланса. Отличия между активом и пассивом нарушают баланс.

Актив предприятия делится на 2 части:

- оборотные активы;

- внеоборотные активы.

Пассив состоит из 3 частей:

- резервы и капитал;

- кратковременные обязательства;

- долговременные обязательства.

Из этого деления следует, что краткосрочные финансовые вложения исходят из пассива. Как правило, это кредиты и займы, дебиторские задолженности, а также другие платежи, крайний срок которых истекает не позднее, чем через 1 год. Краткосрочное инвестирование является более простым, чем долгосрочное. Но его обслуживание стоит достаточно дорого. Поэтому кратковременные вклады целесообразны только в ситуациях, когда прибыль выше процента по займу.

Зачастую краткосрочные финансовые вложения составляют основу внеоборотных активов. Это абсолютно нормальная практика, которую применяют многие организации. Но если компания производит финансирование долговременных проектов, используя краткосрочные инвестиции – это уже не очень правильно. Скорее всего, такая организация недостаточно надежна. к оглавлению ↑

Какая информация должна быть в бухгалтерской отчетности?

Если в бухгалтерском балансе предприятия появились краткосрочные финансовые вложения, то в бухотчетность должна быть включена следующая информация:

- Способы оценки вложений в зависимости от их типа.

- Варианты различных ситуаций, которые могут произойти при изменениях этих способов.

- Себестоимость инвестиций (в том числе тех, цену которых невозможно определить).

- Отличие актуальной цены от стоимости, указанной в предыдущем отчете.

- Стоимость залоговых бумаг (в том числе переданных другим предприятиям или лицам). Проданные бумаги в этот пункт не входят.

- Актуальная информация о резервах. Она нужна на тот случай, если вклады обесценятся. Бухгалтер должен указать размер и тип резервов, а также использованную их сумму за отчетный год.

- Информация о долговых бумагах и займах (дисконтная стоимость, методы предоставления дисконта).

Заключение

Краткосрочные вклады – это выгодная и распространенная категория инвестиций. Их срок не может превышать 12 месяцев. Предприятие имеет законное право переквалифицировать кратковременный вклад в долгосрочный, если иное не было оговорено заранее.

Как и другие источники финансирования, эти вложения должны быть полноценно отражены в бухгалтерской отчетности. Они являются частью актива предприятия, но напрямую влияют и на пассив. Риски таких инвестиций довольно невысоки, ведь политическую и экономическую ситуацию на ближайший год легко спрогнозировать.

Понравилась статья? Жми на одну из кнопок — расскажи друзьям, это лучшая благодарность!Оцените статью

Загрузка…Финансовые вложения в балансе — это…

Финансовые вложения в балансе — это активы, которые имеют определенные признаки, четко обозначенные действующим законодательством. Бухгалтер должен отличать финансовые вложения от иных активов.

Финвложения в структуре баланса

В структуре баланса финансовые вложения — это активы, заносимые в строки 1170 и 1240. Строка 1170 расположена в первом разделе баланса «Внеоборотные активы», а строка 1240 — во втором разделе («Оборотные активы»). В строке 1170 фиксируют суммы долгосрочных финвложений (на срок более года), а в строке 1240 — краткосрочных (на срок, не превышающий года).

В бухучете разбивку финвложений по сроку, на который они сформированы, необходимо проводить обязательно, так как это предусмотрено инструкцией по применению плана счетов (приказ Минфина от 31.10.2000 № 94н, далее — приказ 94н) и ПБУ 19/02.

Основная часть финвложений, отражаемых в строках 1170 и 1240 баланса, в бухучете зафиксирована в форме дебетового сальдо сч. 58, на котором и ведется учет финвложений. К нему прибавляется дебетовое сальдо финансовых вложений по счетам 55 и 73 (в части депозитов и займов работникам предприятия соответственно). Кроме того, сумма дебетовых сальдо счетов 58, 55, 73 должна быть уменьшена на сальдо по кредиту счета 59 (формирование резервов по финвложениям).

ВАЖНО! Активы, отраженные на счетах 55 и 73, относимые к финвложениям, целесообразно учитывать на отдельных субсчетах в зависимости от срока вложений. Тогда при формировании баланса не возникнет проблем с заполнением строк 1170 и 1240.

Об основных принципах составления баланса предприятия читайте в материале «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Пример заполнения строки 1170 «Финансовые вложения» от КонсультантПлюс

Показатели по счетам 58, 59 и 73, субсчет 73-1, в бухгалтерском учете (показатели по счету 55, субсчет 55-3, отсутствуют)…

Смотрите в К+ фрагмент бухбаланса по строке 1170, а также по другим отчетным показателям. Пробный доступ можно получить бесплатно.

Рассмотрим подробнее, какие активы отражаются на счете 58.

Счет 58 «Финансовые вложения»

Приказом 94н установлен следующий перечень субсчетов счета 58:

- 58.1 — паи и акции;

- 58.2 — долговые ценные бумаги;

- 58.3 — предоставленные займы;

- 58.4 — вклады по договору простого товарищества.

Однако закон не запрещает предприятиям самостоятельно устанавливать перечень субсчетов в соответствии с целями своей учетной политики. В то же время в приказе 94н однозначно указано, что предприятие обязано обеспечить разбивку финвложений на долгосрочные и краткосрочные.

Поэтому если на предприятии имеются финансовые вложения со сроком до 12 месяцев и больше 12 месяцев, необходимо организовать их обособленный бухучет, позволяющий отделить суммы долгосрочных финвложений от краткосрочных.

Подробнее о порядке организации бухучета финансовых вложений можно узнать в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Проводки по операциям с финвложениями по счету 58 могут иметь следующий вид:

|

Дт |

Кт |

Содержание операции |

|

58.1 |

75.1 |

Внесены акции в уставный капитал предприятия |

|

51 |

58.1 |

Поступили средства за ценные бумаги (продажа акций) |

|

58.2 |

50 |

Приобретены векселя (долговые ценные бумаги) с оплатой наличными |

|

58.2 |

75.1 |

Долговые ценные бумаги внесены в уставный фонд предприятия |

|

58.1(58.2) |

98.2 |

Ценные бумаги получены предприятием безвозмездно |

Учет финансовых вложений на счетах 55.3 и 73.1, типовые проводки

На счете 55.3 отражаются депозиты предприятия — средства, предоставленные финансовым структурам с целью получения процентного дохода. Они также могут быть краткосрочными или долгосрочными. На счете 73.1 отражаются займы, предоставленные предприятием своим работникам.

Приведем некоторые типовые проводки при учете финвложений на счетах 55.3 и 73.1.

|

Дт |

Кт |

Описание операции |

|

Счет 55.3 «Депозитные счета» |

||

|

55.3 |

51 |

Перечислены денежные средства на депозитный счет |

|

76 |

91 |

Начисление процентов по вкладу |

|

55.3 |

76 |

Проценты перечислены на депозитный счет (если предприятие не снимает их) |

|

51 |

76 |

Проценты переведены на расчетный счет предприятия |

|

51 |

55.3 |

Закрытие депозита |

|

Счет 73.1 «Расчеты с персоналом по предоставленным займам» |

||

|

73.1 |

50 |

Выдан заем из кассы предприятия работнику |

|

73.1 |

51 |

Заем перечислен на карту работника |

|

73.1 |

91.1 |

Предприятие начислило проценты по займу, выданному работнику (если договор займа это предусматривает) |

|

70 |

73.1 |

Удержание процентов или суммы займа из зарплаты работника |

|

50 |

73.1 |

Возврат займа работником в кассу предприятия |

|

91.2 |

73.1 |

Предприятие списало задолженность работника по займу (если принято такое решение) |

Учет процентов по финвложениям

Операции по предоставлению займов отражаются с использованием субсчета 58.3 «Предоставленные займы». Такие финвложения должны быть оформлены договорами займа. Существенной информацией в договоре является сумма и срок займа, а также величина процентов, начисляемых по таким обязательствам.

Типовые проводки при этом могут выглядеть так:

|

Дт |

Кт |

Описание операции |

|

58.3 |

51 |

Отражена сумма, предоставленная заемщику |

|

76 |

91 |

Начислены проценты по предоставленному займу |

|

51 |

76 |

Заемщик оплатил проценты по займу |

|

51 |

58.3 |

Погашение займа |

Итоги

Финансовые вложения в балансе отражают по строкам 1170 и 1240. При этом в соответствии с действующим бухгалтерским законодательством необходимо организовать обособленный бухучет краткосрочных и долгосрочных финвложений.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

8. Актив баланса. Бухгалтерский учет: Шпаргалка

Читайте также

Самый мощный актив

Самый мощный актив S&P 500 – это международный рынок, в то время как недвижимость – местный рынок. Это означает, что если вы сообразительный инвестор, вкладывающий капитал в недвижимость, то можете достичь даже более высокой прибыли в этой области. Ваши 10 тысяч,

Бизнес как актив

Бизнес как актив Самыми богатыми людьми на свете являются предприниматели, такие как Билл Гейтс («Microsoft»), Стив Джобс («Apple»), Ричард Брэнсон («Virgin») и Сергей Брин («Google»).Умение продавать, убеждать, торговаться является необходимым для любого бизнесмена. В 1974 году лучшей

Недвижимость как актив

Недвижимость как актив Недвижимость – это актив, требующий умения управлять ею, а также заемным капиталом и арендаторами.В 1973 году я записался на курсы продажи недвижимости. Сегодня мы с Ким имеем долгов на десятки миллионов долларов, и эти долги приносят нам миллионы

Ценные бумаги как актив

Ценные бумаги как актив Мы с Ким редко инвестируем в ценные бумаги, поскольку такими инвестициями почти невозможно управлять. Покупая акции, облигации или паи взаимных фондов, инвестор никак не может повлиять ни на доходы, ни на расходы, ни на активы, ни на

Сырьевые товары как актив

Сырьевые товары как актив Для покупки золота и серебра большого финансового образования не нужно, но кое-что знать об этой категории активов все-таки не повредит. Цены на золото и серебро постоянно колеблются, и, кроме того, в этой области развелось немало мошенников,

Главный актив компании: ее трейдеры

Главный актив компании: ее трейдеры В этой главе вы встретитесь с Франчайзом, Манимейкером, Доктором Импульсом, Джи-Мэном, Зет-Машем, Яппо-хиппи и Джей-Тома (в книге мы будем называть их не по именам, а по прозвищам – все великие трейдеры имеют прозвища). Все вместе они

3.3. Приобретение неисключительных прав на нематериальный актив

3.3. Приобретение неисключительных прав на нематериальный актив Большинство организаций используют в своей работе компьютерные программы. В подавляющем большинстве таких случаев исключительное авторское право на компьютерные программы остается

86. Равновесие платежного баланса, структура платежного баланса

86. Равновесие платежного баланса, структура платежного баланса Показатели платежного баланса за определенный период связаны с агрегатными показателями экономического развития (валовым внутренним продуктом, национальным доходом и т. д.) и являются объектом

97. Недвижимость как актив для инвестирования. Методы оценки

97. Недвижимость как актив для инвестирования. Методы оценки Затратный метод – основан на предположении, что затраты на строительство объекта (кроме износа) в совокупности с рыночной стоимостью земельного участка являются приемлемым ориентиром для определения

Разработайте идею – ценный актив

Разработайте идею – ценный актив Деньги для писателя – это время для того, чтобы писать. Фрэнк Герберт Есть ли у вас любимое место, куда вы заходите по дороге на работу за утренней порцией кофе? Осмелюсь предположить, что вы пользуетесь маленькими картонными держателями

Заблуждение № 6 Ваш дом – это актив

Заблуждение № 6 Ваш дом – это актив Почти все финансовые «эксперты» заявляют: «Собственный дом – это ваш самый большой актив». В своей книге «Богатый папа, бедный папа» я высказал утверждение, что дом является не активом, а пассивом. Это было равносильно тому, чтобы

Что же такое актив?

Что же такое актив? С точки зрения бизнеса актив – это ваши плюсы, а пассив – минусы. Вы должны приобретать активы, чтобы компенсировать пассивы. Избавившись от заблуждений, о которых говорится в данной книге, вы сможете более осознанно оперировать данными

Пассив или актив?

Пассив или актив? Я знаю, что многие из вас с опаской и неохотой выбирают путь к финансовой свободе, и причиной тому является ваша вторая половина. Как отреагирует ваш супруг, если вы попросите его пойти вместе с вами на бухгалтерские курсы, записаться на семинар

Клиентская база – ваш золотой актив

Клиентская база – ваш золотой актив В каждой стоматологии, руководитель которой стремится к процветанию, ведется клиентская база. У вас все еще нет базы контактов ваших пациентов? Начинайте вести ее прямо сейчас! Ведь клиентская база – это возможность постоянно

13. Главный актив турагентства – база клиентов

13. Главный актив турагентства – база клиентов К сожалению, у многих агентств обычно до этой темы руки не доходят. А это очень большая ошибка, потому что клиентская база – самый главный актив, который есть в туристическом агентстве. Если с клиентами не работать, то многие

Главный актив Америки

Главный актив Америки Только опциональность дает нам возможность работать и расти, но для этого нужно быть человеком особого склада. Многие сожалеют о том, что в США очень низок уровень общеобразовательной подготовки (если учитывать, например, оценки по математике). Эти

Актив и пассив бухгалтерского баланса 2019

Бухгалтерский баланс является основным документом в рамках бухгалтерской отчетности. Он позволяет воссоздать точную картину финансового состояния компании. Бухгалтерский баланс имеет особую структуру, понять назначение которой невозможно без представления о том, чем является суть актива и пассива бухгалтерского баланса.

Составные части балансаБухгалтерский баланс представляет собой таблицу особой структуры, где все суммы сгруппированы в особом порядке, формируя разделы бухгалтерского баланса.

Актив

Первой и основной частью баланса является его Актив. Именно здесь указывается все то, что принадлежит компании или предприятию. Сюда входит все имущество, а также материалы, товары для осуществления деятельности. Также здесь находит свое отображение оборудование, перешедшее в собственность компании при его покупке.

Актив бухгалтерского баланса отражает то, чем владеет данное предприятие на отчетную дату. Актив имеет в своей структуре два раздела, которые составляются на базе разных статей.

Указанные разделы стоит рассмотреть подробнее, так как правильность их заполнения играет ключевую роль в составлении качественного бухгалтерского отчетного баланса.

Данные разделы имеют название внеоборотных и оборотных Активов, в зависимости от того, как и куда используются данные средства.

В число внеоборотных Активов включаются нематериальные средства фирмы, вклады финансового характера на длительное время, а также средства, касающиеся незавершенных строительных процессов.

Нематериальные активы выражаются в денежной сумме после определения их остаточной цены. Ее можно определить после вычисления разницы первоначальной суммы приобретения и суммы износа.

В бухгалтерском балансе основные средства отражаются так же. Иная форма расчета касается только Земельных участков, так как в их отношении не рассчитывается какой-либо износ.

Группа финансового вложения создается статьями о вложении финансовых средств в другие предприятия или компании сроком более одного года, то есть долгосрочными.

Под понятием капитальных вложений подразумевают затраты, сделанные по строительству, которое еще не завершено. Затраты по данной статье учитываются фактические.

Второй раздел актива формируют оборотные активы. Они также являются имуществом данной фирмы, но постоянно претерпевают изменения как по общим суммам, так и по их назначению.

Основной группой данного раздела являются Запасы, в сумму которых входит стоимость запасов для осуществления производства, стоимость готовой продукции, а также ожидаемых затрат на производство в размере себестоимости.

Группа по денежным средствам образовывается из статей бухгалтерского баланса, включающих Кассу, Денежные средства и др.

Также к числу активов можно относить дебиторскую финансовую задолженность, сформированную долгами от других организаций и сотрудников данной в счет ее самой.

Пассив

Пассивом в бухгалтерском балансе являются те источники, из которых формируется имущество данной компании. Причем источники могут быть собственными, а могут быть заемными. Все они все равно будут отображаться по стороне пассива.

Данная часть бухгалтерского баланса включает в себя разделы с 3-го по 5-й, называемые:

- Капитал и резервы.

- Долгосрочные обязательства.

- Краткосрочные обязательства.

В пассиве бухгалтерского баланса отражаются все разновидности капитала компании: добавочный, резервный, уставной. Они находят свое место именно в разделе капитал и резервы. Сюда также относятся прибыль и убытки по текущему году, а также по прошлым годам.

Долгосрочные обязательства – это такой вид задолженности кредиторам, когда заем ими выдается на длительный срок. В данном случае – больше одного года.

Краткосрочными обязательствами называются займы и кредиты, которые подлежат выплате в скорое время. Также к данному разделу относятся обязательства перед сотрудниками в виде отпускных и зарплат, а также те расходы, которые могут возникнуть в ближайшее время.

Таким образом, пассив баланса поясняет, откуда берутся средства в активе по каждой статье отдельно, ведь при правильном составлении баланса зачет между разнотипными статьями невозможен.

Подробное видео смотрите в этом видео:

Равенство между половинами баланса всегда должно быть найдено, так как изменения в одной его стороне не могут пройти бесследно для стороны другой. Это надо обязательно учитывать, ведь таким образом доказывается правильное функционирование компании и составление баланса в целом. А значит, и выводы, которые по данному документу составлены.

Итак, Бухгалтерский баланс составляется для того, чтобы показать ситуацию внутри компании в финансовом плане. По структуре своей он имеет две части, называемые Активом и Пассивом. В активе бухгалтерского баланса отображается то имущество, которым данная компания владеет в данное время. В пассиве отображаются источники, по которым данное имущество формируется. Равенство между двумя частями баланса свидетельствует о его правильном составлении и о том, что финансовая ситуация компании вполне стабильна.

«что это?»), которые включают … // Бухгалтерский учёт в организации

Бухгалтерский учёт в организации

В активе баланса показываются имущество и обязательства организации (отвечают на вопрос: «что это?»), которые включают в себя: основные средства, нематериальные активы, капитальные вложения, финансовые вложения, запасы, денежные средства, дебиторскую задолженность и др.

В пассиве баланса показываются источники имущества и обязательств организации (отвечают на вопрос: «чье это?»), которые включают в себя: собственные имущество и обязательства организации (уставный капитал, нераспределенную прибыль, фонды и резервы специального назначения) и заемные имущество и обязательства (долгосрочные и краткосрочные кредиты банка, другие заемные средства, кредиторскую задолженность).

Имущество и обязательства и источники имущества и обязательств. сгруппированы в балансе в разделах и статьях. Итоги актива и пассива баланса равны между собой. Это вытекает из принципа построения баланса: в активе и пассиве отражаются одни и те же имущество и обязательства организации, но рассмотренные с двух сторон (по составу — в активе, по источникам — в пассиве).

Итог баланса носит название «валюта баланса». Содержание баланса предприятия, установленное Положением по бухгалтерскому учёту «Бухгалтерская отчётность организации» (ПБУ 4/96), приведено в табл. 3.

Таблица 3. Содержание баланса организации

Раздел | Группа статей | Статьи |

АКТИВ | ||

Внеоборотные активы | Нематериальные активы | Организационные расходы Патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные права и активы Деловая репутация организации |

Основные средства | Земельные участки и объекты природопользования Здания, машины, оборудование и другие основные средства Незавершенное строительство | |

Финансовые вложения | Инвестиции в дочерние общества Инвестиции в зависимые общества Инвестиции в другие организации Займы, предоставленные организациям на срок более 12 месяцев Прочие финансовые вложения | |

Оборотные активы | Запасы | Сырье, материалы и аналогичные ценности Затраты в незавершенном производстве (издержках обращения) Готовая продукция, товары для перепродажи и товары отгруженные Расходы будущих периодов |

Начисленный налог на добавленную стоимость на остаток имущества | ||

Дебиторская задолженность | Покупатели и заказчики Векселя к получению Задолженность дочерних и зависимых обществ Задолженность участников (учредителей) по взносам в уставный капитал Авансы выданные Прочие дебиторы | |

Финансовые вложения | Займы, предоставляемые организациям па срок менее 12 месяцев Собственные акции, выкупленные у акционеров Прочие финансовые вложения | |

Денежные средства | Расчётный счет Валютный счет Прочие денежные средства | |

Убытки | Непокрытые убытки прошлых лет Убыток отчетного года | |

ПАССИВ | ||

Капитал и резервы | Уставный капитал Добавочный капитал | |

Резервный капитал | Резервы, образованные в соответствии с законодательством Резервы, образованные в соответствии с учредительными документами | |

Нераспределенная прибыль прошлых лет | ||

Нераспределенная прибыль отчетного года | ||

Долгосрочные пассивы | Заемные средства | Кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты Прочие займы, подлежащие погашению более чем через 12 месяцев после отчетной даты |

Прочие пассивы | ||

Краткосрочные пассивы | Заемные средства | Кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты Прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты |

Кредиторская задолженность | Поставщики и подрядчики Векселя к уплате Задолженность перед дочерними и зависимыми обществами Задолженность перед персоналом организации Задолженность перед бюджетом и социальными фондами Задолженность участникам (учредителям) по выплате доходов Авансы полученные Прочие кредиторы | |

Доходы будущих периодов | ||

Резервы предстоящих расходов и платежей | ||

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30

Являются ли краткосрочные инвестиции оборотными активами?

Оборотные активы включают

Активы перечислены на балансе компании вместе с обязательствами и собственными средствами .

Обычно в балансе текущие активы отражаются отдельно от других долгосрочных активов или основных средств, если это применимо.

Аналогичным образом, в балансе будет проводиться различие между текущими обязательствами, которые представляют собой краткосрочные долги, которые должны быть выплачены в течение года, и долгосрочными обязательствами.

Отношение текущих активов к текущим обязательствам называется коэффициентом текущей ликвидности и используется для определения способности компании выполнять краткосрочные обязательства.

Чтобы узнать коэффициент текущей ликвидности компании, просто разделите ее текущие активы на текущие обязательства, используя следующее уравнение:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Важно отметить, что только материальные активы могут считаться текущими.

Нематериальные активы, такие как товарные знаки, авторские права, интеллектуальная собственность и деловая репутация, не могут быть легко конвертированы в денежные средства в течение года, даже если они по-прежнему обеспечивают компании экономическую ценность.

Какие примеры оборотных активов?

Существуют пять основных категорий оборотных средств.

Список текущих активов в порядке убывания ликвидности:

1. Денежные средства и их эквиваленты

Денежные средства и их эквиваленты являются наиболее ликвидными активами, а это означает, что их легче всего конвертировать в твердую валюту.

Наличные деньги, конечно, не требуют конвертации и могут быть потрачены как есть после снятия в банке или другом месте, где они хранятся.

Эквиваленты денежных средств — это любой тип ликвидных ценных бумаг, которые в настоящее время не находятся в денежной форме, но будут в форме денежных средств в течение года.

Например, казначейские векселя СШАявляются эквивалентом денежных средств, как и фонды денежного рынка.

2. Краткосрочные инвестиции и рыночные ценные бумаги

Подобно эквивалентам денежных средств, это вложения в ценные бумаги, которые обеспечат возврат денежных средств в течение одного года.

Эти типы ценных бумаг можно покупать и продавать на публичных рынках акций и облигаций.

В случае облигаций , чтобы они были оборотными активами, они должны иметь срок погашения менее года; в случае рыночного капитала это текущий актив, если он будет продан или продан в течение года.

Акции, продаваемые на рынке, могут быть обыкновенными или привилегированными. .

3. Предоплата

Предоплаченные расходы — это средства, которые были предварительно потрачены на приобретение товаров или услуг, которые будут получены в будущем.

Они не являются технически ликвидными, потому что не приносят прибыли компании; однако они включены в оборотные активы компании, поскольку высвобождают капитала для использования в дальнейшем.

Платежи страховым компаниям или подрядчикам — это обычные предоплаченные расходы, которые засчитываются в счет текущих активов.

Компания также может выбрать предоплату арендной платы за здания или недвижимость; однако только годовая сумма предоплаты за аренду засчитывается в счет текущих активов.

Если компания решает платить, скажем, за три года аренды вперед, то оставшиеся 24 месяца аренды не считаются текущими активами.

4. Дебиторская задолженность

Дебиторская задолженность — это средства, причитающиеся компании клиентам, которые получили товар или услугу, но еще не заплатили.

Как обычно, для того, чтобы эти средства были оборотными активами, ожидается, что они будут получены в течение года.

Дебиторская задолженность обычно возникает, когда покупатели платят компании за ее продукты или услуги в кредит.

При оплате покупки кредитной картой, например, увеличивается дебиторская задолженность компании, у которой была сделана покупка.

Если предприятие что-то продает другому предприятию, сделка также обычно принимает форму кредитной линии, увеличивающей дебиторскую задолженность.

Векселя к получению также считаются оборотными активами, если их срок службы составляет менее одного года.

5. Опись

Любые запасы, которые предполагается продать в течение года с момента их производства, являются оборотными активами.

Запасы являются наименее ликвидными из всех текущих активов, потому что в отличие от краткосрочных ценных бумаг, которые всегда подлежат выплате в течение года, и дебиторской задолженности, которую покупатель обязан оплатить, запасы должны активно производиться и продаваться, чтобы их можно было конвертировать в наличные. .

Аналогичным образом, не все запасы могут быть проданы в течение одного года; тяжелая техника, в частности специализированная техника, такая как самолеты или промышленное оборудование, может некоторое время простаивать на складе, прежде чем найти покупателя.

Запасы, которые покупаются потребителями и быстро перемещаются, известны как быстро перемещающиеся потребительские товары, или FMCG, и являются основным типом запасов, которые также попадают в категорию оборотных активов.

Формула оборотных активов

Уравнение оборотных средств имеет следующий вид:

Оборотные активы = C + CE + I + AR + MS + PE + OLA

Где:

- C = Наличные

- CE = Денежные эквиваленты

- I = Инвентарь

- AR = Дебиторская задолженность

- MS = Рыночные ценные бумаги

- PE = Предоплаченные расходы

- OLA = Прочие ликвидные активы

Что такое внеоборотные активы?

Внеоборотные активы — это активы, срок полезного использования которых превышает один год.

Типичными примерами являются основные средства, нематериальные активы и долгосрочные инвестиции.

Списки клиентов, патенты и интеллектуальная собственность также могут быть долгосрочными активами в некоторых непроизводственных отраслях.

Коэффициент текущей ликвидности

Оборотные активы отражают способность компании оплачивать краткосрочные непогашенные обязательства и финансировать повседневные операции.

По этой причине «оборотный капитал» компании известен как «коэффициент текущей ликвидности», который делит текущие активы на текущие обязательства.