Какие затраты: Основные виды затрат

Расходы: обязательные, постоянные, переменные, случайные и прочие

Планируя бюджет, важно четко осознавать, какие расходы в нем являются абсолютно необходимыми, а какие нам просто хотелось бы себе позволить.

Обязательные расходы – это такие платежи, повлиять на сроки и размер которых мы не можем

(по крайней мере, это невозможно сделать быстро):

- налоги;

- платежи по кредитам;

- плата за коммунальные услуги и/или аренду жилья;

- плата за детский сад и т. п.

Нередко в сложной финансовой ситуации подобные платежи откладывают, думая погасить долг позже, но заниматься этим бесконечно невозможно: к сумме основного долга прибавляются пени и штрафы. Со временем дело может дойти до суда, изъятия части имущества в счет погашения долга, а при задолженности по ЖКУ – отключения от соответствующих услуг (например, электричества и канализации).

Следующая группа расходов – постоянные

Всем нужно что-то есть, во что-то одеваться, пользоваться транспортом и услугами связи.

Часть расходов можно назвать переменными – совершать их приходится относительно редко

Сюда относится, например, покупка мебели, бытовой техники и электроники, расходы на отпуск или ремонт в квартире. Нередко речь идет о расходах, которые нельзя себе позволить «с одной зарплаты», значит, планировать их нужно заранее, постепенно откладывая деньги. Потребительские кредиты на эти цели часто обходятся слишком дорого.

Попробуйте сформировать на «случайные цели» отдельный «фонд», деньги из которого вы не будете расходовать ежемесячно

Часть необязательных расходов мы совершаем и вовсе случайно. Мы их или не планировали делать, но искушение оказалось слишком велико, или планировали позднее, но вдруг подвернулся удобный случай. В каких-то ситуациях эти расходы вполне рациональны (например, когда нужный вам товар продается с большой скидкой), а в каких-то приносят лишь недолгое счастье покупки.

Попробуйте сформировать на «случайные цели» отдельный «фонд», деньги из которого вы не будете расходовать ежемесячно и за рамки которого вы никогда не будете выходить (для этой цели можно использовать банковский депозит с возможностью частичного снятия средств без потери процентов). Такое решение – компромисс между объективной необходимостью контролировать расходы и желанием обеспечить себе психологический комфорт: если постоянно отказывать себе в спонтанных действиях, можно почувствовать себя неуверенно.

Деньги на развлечения и маленькие радости – еще один вид необязательных расходов, который можно выделить в бюджете отдельной строкой. Формировать ее лучше по остаточному принципу – после того, как вы определили, сколько потратите на все остальное, и направили часть средств на долгосрочные сбережения.

Подсчет собственных расходов — крайне увлекательное занятие, хотя и не такое простое, как кажется. Придется побороть лень и выработать привычку постоянно записывать свои покупки. Я скачал себе в телефон специальную программку и забиваю в нее информацию сразу после оплаты на кассе. Кстати, я знаю, что записывают свои расходы многие, но дело не в том, чтобы записывать, а в том, что потом делать с этими цифрами. Одна моя коллега, например, использовала записи в воспитательных целях. Показывала своему сыну: мол, вот я сколько на тебя трачу, а ты должен учиться хорошо и поступить в вуз на бюджетное место.

Но это не единственный способ применения записей о расходах.

Продовольственная инфляция, о которой так много пишут, для нас оказалась заметна, но не катастрофична. Крупнейшей статьей расходов нашего домохозяйства является еда — на нее уходит примерно каждый четвертый потраченный рубль. При этом за два последних года эта сумма выросла на целых 22%. Или всего на 22% — ведь если считать по Росстату, то должно было получиться куда больше. Хотя, может быть, мы, сами того не заметив, изменили свои предпочтения. В общем, мы молодцы – умеем жить по средствам.

Интересно, что расходы на коммуналку, включая телефон и интернет, за два года выросли всего лишь на 3,5%. Свою роль, очевидно, сыграли светодиодные лампы, включение стиральной и посудомоечной машин по ночам, когда тариф выгоднее, и прочие полезные привычки. Буду продолжать следить за новинками науки и техники!

Расходы на детей у нас не так уж и велики, во всяком случае пока: старшей девочке 2,5 года, мальчик только родился. Но тут большую роль играет, кормить ли ребенка грудным молоком или смесями, здоров ли малыш или требует постоянного наблюдения врачей и т. д. А еще важно, остались ли в семье от старшего поколения пеленки-распашонки!

Но тут большую роль играет, кормить ли ребенка грудным молоком или смесями, здоров ли малыш или требует постоянного наблюдения врачей и т. д. А еще важно, остались ли в семье от старшего поколения пеленки-распашонки!

В связи с началом летнего сезона стал актуален вопрос дачи. Своей у нас пока нет, и мы решили оккупировать дачу родителей. Они не против, но сразу же оказалось, что привести ее в порядок, чтобы можно было жить с двумя маленькими детьми – это большие расходы. Понадобилось купить кое-какую мебель, залатать крышу… В общем, набежало прилично. Могли бы мы за эти деньги снять дачу уже «со всеми удобствами» на все лето? Вряд ли, вышло бы дороже. Да и глупо отдавать свои деньги чужим людям – лучше вложить в хозяйство родителей. Как они сами любят повторять: «Все внукам достанется!»

Проанализировал и расходы на мобильную связь, так как люблю следить за изменениями тарифов и выбирать самые выгодные комбинации услуг и опций. Оказалось, что ничего, кроме спортивного азарта, мне это не дает.

Зато подсчитал, сколько мне даст поход в налоговую для получения всех полагающихся моей семье вычетов. Это более ощутимая цифра, стоит посидеть над заполнением налоговой декларации!

В общем, скоро год, как я веду учет расходов. И почти каждую неделю нахожу повод призадуматься, похвалить или поругать себя за неосмотрительность. Семейному бюджету это только на пользу. Да и споров с женой стало меньше.

Илья Кивин, Москва

переменные, постоянные, смешанные. Бухгалтерский управленческий учет. Шпаргалки

Читайте также

Каковы издержки производства? Постоянные и переменные?

Каковы издержки производства? Постоянные и переменные?

По издержкам первым для менеджера по маркетингу должен быть вопрос: «Какие из моих издержек являются переменными, а какие постоянными?» Похоже на бухгалтерский учет? Так это он и есть. К переменным относят издержки,

К переменным относят издержки,

65. Виды затрат банка на проведение ссудных операций и методика расчета нормы (ставки) процента

8.6.5. Сметы затрат, порядок учета фактических расходов и форм отчетов по центрам затрат

8.6.5. Сметы затрат, порядок учета фактических расходов и форм отчетов по центрам затрат После выбора центров затрат по каждому из них составляется смета затрат. В смету включаются только те затраты, которые непосредственно контролируются исполнителем или другим

48.

Виды затрат

Виды затрат

48. Виды затрат Производственные и внепроизводственные затраты. Производственные затраты овеществлены в запасах материалов, в объемах незавершенного производства и остатках готовой продукции (товаров) на складе предприятия. Внепроизводственные затраты, или затраты

7. 6. Вспомогательные переменные

7. 6. Вспомогательные переменные Вспомогательные переменные были выделены как независимые понятия из функций решений, поскольку они имеют самостоятельное значение. Они располагаются в каналах потоков информации между уровнями и функциями решений, которые регулируют

Постоянные курсы

Постоянные курсы

“Авторемонтные системы”. Учебный центр.119501. Москва, ул. Лобачевского, 130, тел: (495)737-07-27.Подготовка ремонтной поверхности автомобиля. Продолжительность:2 дня.Окраска ремонтной поверхности автомобиля. Продолжительность:3 дня.Ремонт мелких повреждений.

Москва, ул. Лобачевского, 130, тел: (495)737-07-27.Подготовка ремонтной поверхности автомобиля. Продолжительность:2 дня.Окраска ремонтной поверхности автомобиля. Продолжительность:3 дня.Ремонт мелких повреждений.

Постоянные курсы

Постоянные курсы “Тритон ремма”. Учебно-консультационный центр по шиномонтажу. 113114, Москва, ул. Кожевнический Вражек, д. За м. Павелецкая, тел/факс: (095) 959-68-00“Тритон Мастер”. Учебный центр технологии ремонта и сервиса шин. 117292, Москва, ул. Кржижановского, д. 3, тел.: (095) 981-06-61

3. Постоянные, переменные и общие издержки производства

3. Постоянные, переменные и общие издержки производства

Различные виды ресурсов по-разному переносят свою стоимость на готовую продукцию. В соответствии с этим различают постоянные и переменные издержки производства.Постоянные издержки производства – затраты,

В соответствии с этим различают постоянные и переменные издержки производства.Постоянные издержки производства – затраты,

101. Аудит материальных затрат на производство и затрат на оплату труда

101. Аудит материальных затрат на производство и затрат на оплату труда Материальные затраты. По элементу «материальные затраты» расходы группируются следующим образом: сырье, топливо, энергия, материалы, производственные работы.Аудитору важно знать, что стоимость

Постоянные издержки

Постоянные издержки Издержки, предусмотренные и понесенные в планируемый период независимо от уровня производства и продаж, называются постоянными. Абсолютные постоянные издержки — это износ оборудования и амортизация патентов. Другими видами постоянных издержек

Прямые переменные издержки

Прямые переменные издержки

Прямые переменные издержки, такие как прямые материальные издержки и затраты труда, непосредственно связаны с объемом производства и продаж, т. е. повышаются с ростом производства и продаж. При падении производства и продаж следует ожидать

е. повышаются с ростом производства и продаж. При падении производства и продаж следует ожидать

45. Смешанные системы оплаты труда

45. Смешанные системы оплаты труда Системы оплаты труда не являются строго определенными и носят многообразный характер. На многих предприятиях такие системы являются своеобразным ноу-хау и не подлежат разглашению.На практике, как правило, применяются смешанные системы

6.5. Смешанные формы

6.5. Смешанные формы Одним из видов коммандитного общества является общество с ограниченной ответственностью (GmbH) и компаньоны в форме коммандитного общества

Внутренние переменные

Внутренние переменные

Внутренние переменные – это ситуативные факторы, существующие внутри организации. А поскольку организации являются системами, созданными людьми, эти переменные прежде всего – результат решений, принимаемых в процессе менеджмента. Но это не

А поскольку организации являются системами, созданными людьми, эти переменные прежде всего – результат решений, принимаемых в процессе менеджмента. Но это не

Вопрос 40 Анализ состава и структуры затрат. Особенности анализа постоянных и переменных затрат

Вопрос 40 Анализ состава и структуры затрат. Особенности анализа постоянных и переменных затрат Оценка состава и структуры затрат проводится на основе сопоставления удельного веса фактических данных отчетного года с данными прошлых лет или плановыми значениями по

Почему постоянные клиенты лучше всех других

Почему постоянные клиенты лучше всех других Для начала немного о том, почему вообще хорошо работать с постоянными клиентами. Первый момент достаточно очевиден: по всем данным привлечение нового клиента будет стоить вам в пять – семь раз дороже, чем удержание и

Какие затраты принято называть затратами на производство в 2020 и 2021 году

При наличии подтверждающих документов затраты на производство позволяют снижать сумму налога на прибыль для организаций. Разберемся, какие суммы правомерно включать в состав затрат на производство и реализацию.

Разберемся, какие суммы правомерно включать в состав затрат на производство и реализацию.

Виды и перечень расходов

Налоговый кодекс РФ гласит, что все расходы бизнеса делятся на:

- внереализационные;

- производственные (связанные с производством и реализацией).

Структура затрат на производство, исключаемых из расчетов в целях налогообложения прибыли организаций, детально описана в ст. 253 НК РФ. Из нее следует, что затраты на основное производство делятся на несколько видов. Рассмотрим их подробнее.

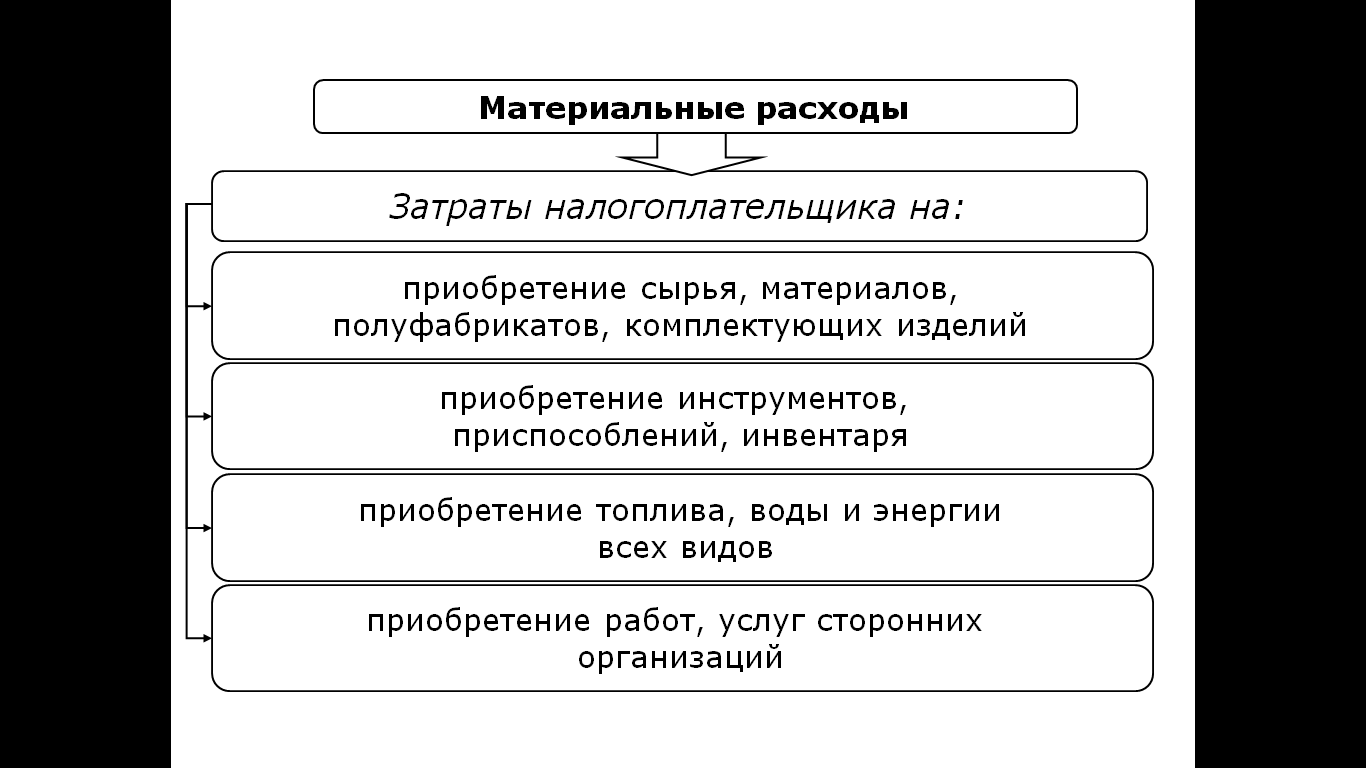

Материальные расходы

К ним относят траты предпринимателей непосредственно на изготовление продукции (закупку сырья, например), ее доставку (приобретение ГСМ, к примеру) и хранение либо на выполнение работ (оказание услуг). Сюда же включают траты на содержание, техобслуживание и ремонт используемого оборудования, помещений, транспорта, иных основных средств, причем учитывать их могут не только владельцы, но и арендаторы.

Средства на оплату труда

Это суммы, выплачиваемые работникам в качестве заработной платы, премий, компенсационных и стимулирующих выплат. Смета затрат на производство такого вида дополняется расходами на содержание работников, например, на проведение обязательных периодических медосмотров, закупку и выдачу средств индивидуальной защиты, компенсацию за жилье (предоставление бесплатного жилья) и(или) за потребленные услуги. Также на основании ст. 255 НК РФ сюда следует относить траты, связанные с обязательным и добровольным страхованием работников, иными обязательствами работодателей, вытекающими из коллективных договоров или трудовых соглашений.

Смета затрат на производство такого вида дополняется расходами на содержание работников, например, на проведение обязательных периодических медосмотров, закупку и выдачу средств индивидуальной защиты, компенсацию за жилье (предоставление бесплатного жилья) и(или) за потребленные услуги. Также на основании ст. 255 НК РФ сюда следует относить траты, связанные с обязательным и добровольным страхованием работников, иными обязательствами работодателей, вытекающими из коллективных договоров или трудовых соглашений.

Суммы амортизации

Речь идет о ежемесячно начисляемых суммах, которые позволяют списывать стоимость основного средства в течение срока полезного использования. Подробнее об имуществе, подлежащем амортизации, и способах расчета сумм, не включаемых в налогооблагаемую базу, с учетом повышающих и понижающих коэффициентов написано в ст. 256–259.3 НК РФ.

Траты на освоение природных ресурсов

Согласно ст. 261 НК РФ, в данном случае можно учитывать траты на изучение недр, поиск полезных ископаемых, проведение подготовительных работ.

Издержки на заказ и проведение исследований, научных разработок

Обращаем внимание, что не все использованные на эти цели средства можно учитывать как производственные расходы в размере 100 %. Исключения предусмотрены в пп. 4 и пп. 6 п. 2, 5 и 7 ст. 262 НК РФ.

На страхование

Сюда относятся суммы по всем договорам обязательного страхования, а также по некоторым видам добровольного имущественного страхования.

Их разрешено учитывать не только непосредственным владельцам, но и арендаторам, если в договорах аренды прописано, что такие издержки несет именно пользователь, а не собственник.

Прочее

Последний вид производственных расходов в налоговом законодательстве фигурирует под общим названием «прочие расходы». Они перечислены в ст. 264 НК РФ. Но отметим, что в статье не содержится исчерпывающий список трат, которые налогоплательщики могут не учитывать при расчете налога на прибыль.

Правовые документы

Какие затраты можно капитализировать в стоимости основных средств? | статьи

Эти затраты — объект основных средств или часть себестоимости ОС? Или их нужно списывать на себестоимость запасов? Или это просто расход, который отражается напрямую в составе прибыли или убытка?

В 90% случаев ответ на вышеуказанные вопросы ясен. Очевидно, что здания, оборудование или другие БОЛЬШИЕ материальные активов, предположительно используемые более 1 периода, являются основными средствами.

Очевидно, что здания, оборудование или другие БОЛЬШИЕ материальные активов, предположительно используемые более 1 периода, являются основными средствами.

Тем не менее, на практике встречаются ситуации, когда у бухгалтера нет полной уверенности в правильности сделанного заключения. Рассмотрим на примерах 4 наиболее обсуждаемые и неоднозначные ситуации.

Что предписывает IAS 16 «Основные средства»?

Основные средства являются материальными активами, которые:

- предназначены для использования в производстве или поставки товаров или услуг, для сдачи в аренду другим лицам или для административных целей; а также

- как ожидается, будет использоваться более 1 периода.

[см. определение в параграфе IAS 16:6]

Кроме того, МСФО (IAS) 16 отвечает на первый и основной вопрос: когда необходимо признавать объект основных средств?

Этот ответ, содержащийся в IAS 16, взят практически дословно из Концептуальных основ финансовой отчетности.

Первоначальная cтоимость объекта основных средств признается в качестве актива, только в том случае, если:

- вероятно, что компания получит будущие экономические выгоды, связанные с этим объектом; а также

- стоимость объекта может быть надежно оценена.

[см. параграф IAS 16:7]

Поэтому, в целом, когда вы оцениваете, должен ли какой-либо актив рассматриваться или не рассматриваться как объект ОС, вам необходимо учитывать следующие факторы:

- цель, для которой этот актив приобретается и/или удерживается

- срок полезного использования (более 1 периода)

- будущие экономические выгоды, получаемые компанией и

- возможность надежной оценки.

Тем не менее, несмотря на то, что опираясь на эти основы, можно легко оценивать и классифицировать одни активы, для других активов приходится использовать суждение и часто применять принцип существенности, чтобы сделать вывод.

Более подробно правила МСФО, касающиеся капитализации ОС, рассмотрены здесь.

1. Следует ли капитализировать запасные части?

Единого мнения о капитализации запасных частей нет. Это означает, что запасные части требуют вашего собственного мнения в конкретной ситуации.

В большинстве случаев запасные части и техническое обслуживание включаются в стоимость запасов и учитываются в соответствии с МСФО (IAS) 2 «Запасы».

Однако основные запасные части могут претендовать на включение в себестоимость ОС, особенно когда их можно использовать только применительно к определенному объекту ОС. Например, резервные двигатели для самолетов будут скорее включены в ОС, чем в запасы.

Но может быть и наоборот. Приведем пример противоположной ситуации.

Например, компания заранее приобрела большой запас песка (или другого строительного материала) по выгодной цене. Однако компания не собирается использовать песок в текущих строительных работах. Песок может пролежать на складе много лет.

Что делать в этом случае? Хотя срок полезного использования песка действительно превышает 1 период, это НЕ объект ОС. Это сырьевой материал, и его цель заключается в том, чтобы потребляться в процессе производства, что полностью соответствует определению запасов.

Это сырьевой материал, и его цель заключается в том, чтобы потребляться в процессе производства, что полностью соответствует определению запасов.

Вместо того, чтобы начислять амортизация на эти запасы песка, следует проверять, превышает ли себестоимость песка стоимость его реализации в конце каждого отчетного периода, и если нет, то его следует оставить в запасах до тех пор, пока он не будет потреблен.

2. Следует ли капитализировать мелкие предметы, приобретенные в больших количествах?

Представьте, что вы открываете библиотеку.

Там тысячи книг, закупочная стоимость каждой из которых весьма незначительна (независимо от валюты), и все они определенно будет использоваться более 1 периода.

Следует ли учитывать каждую книгу отдельно и, в итоге, признать ее в прибыли или убытке при приобретении? Или вы следует учитывать все книги как один объект основных средств?

Другими подобными примерами являются наборы инструментов, наборы мебели, поддоны и возвратные контейнеры, которые используются более 1 отчетного периода, но стоимость 1 единицы низка или незначительна.

Что делать в этом случае? Как учитывать эти мелкие предметы в больших количествах?

Опять же, однозначного ответа нет.

В стандарте IAS 16 указано, что единица измерения для признания основных средств НЕ предписана.

Другими словами, иногда уместно объединять небольшие предметы и применять критерии к агрегированной стоимости. А иногда это не уместно.

В примере с библиотекой, вероятно, уместно рассматривать книги как один отдельный актив (или несколько активов) и точно также амортизировать эти активы, особенно если деятельность библиотеки приносит основной доход.

3. Следует ли капитализировать улучшения объектов недвижимости, которые сдаются в аренду?

Представьте, что вы арендовали офисное помещение. Большое.

Но вам нужно благоустроить его в соответствии с вашими потребностями, и поэтому вы решили установить стеклянные перегородки, чтобы разделить пространство и сделать его более элегантным.

Стеклянные перегородки стоят дорого и представляют собой значительные инвестиции. Однако их нельзя использовать отдельно от служебных помещений, и как только ваш договор аренды истекает, стеклянные перегородки становятся для вас бесполезны. Вы даже не можете их демонтировать и установить в другом месте.

Однако их нельзя использовать отдельно от служебных помещений, и как только ваш договор аренды истекает, стеклянные перегородки становятся для вас бесполезны. Вы даже не можете их демонтировать и установить в другом месте.

Как учитывать такие инвестиции в улучшение арендуемой недвижимости?

Напомним еще раз: однозначного ответа нет, это зависит от вашего договора и конкретных обстоятельств.

Прежде всего, нужно разобраться, — вероятны ли будущие экономические выгоды от этих улучшений? Возможно, да, поскольку стеклянные перегородки делают офисное пространство пригодным для вашего бизнеса.

Другой вопрос заключается в том, собираетесь ли вы использовать эти улучшения более чем на 1 период?

В большинстве случаев, когда вы можете надежно оценить полезный ресурс ваших улучшений, целесообразно учитывать их в стоимости основных средств. В данном случае, срок полезной службы зависит в основном от срока аренды.

4. Нужно ли капитализировать предварительные расходы?

Допустим, вы создаете бизнес. Прежде чем вы приступите к своей основной деятельности, вам нужно получить разрешения, нанять сотрудников и сделать много других вещей — и все это стоит денег.

Прежде чем вы приступите к своей основной деятельности, вам нужно получить разрешения, нанять сотрудников и сделать много других вещей — и все это стоит денег.

На предварительном этапе вашего бизнеса вы должны платить зарплату, арендную плату, оплачивать услуги консультантов, и т.д.

В большинстве случаев эти расходы НЕЛЬЗЯ капитализировать. Вы также не можете капитализировать их как отдельный нематериальный актив.

Почему?

Они не соответствуют определению нематериального актива в соответствии с МСФО (IAS) 38, то есть:

- они не могут быть разделены и проданы/переданы, и

- они не связаны с договорными или иными юридическими правами.

[см. определение в параграфе IAS 38:8]

Существует одно исключение, когда вы фактически можете капитализировать предварительные расходы.

Когда вы строите объект ОС, и ваши предварительные расходы были понесены в связи с созданием этого объекта ОС, тогда вы можете их капитализировать, если они соответствуют критериям IAS 16.

Например, если вы строите производственный до начала производства, вы можете включить заработную плату прямых производственных работников в стоимость этого цеха.

См. также:

CFA — Капитализация затрат в сравнении со списанием затрат: влияние на финансовую отчетность и коэффициенты.

Адвокатские затраты для целей налогообложения

1 августа 2019 г.

Согласно п. 1 ст. 221 и п. 1 ст. 227 Налогового кодекса РФ (далее – НК РФ) лица, занимающиеся в установленном действующем законодательстве порядке частной практикой, в том числе – адвокаты, учредившие адвокатские кабинеты, при исчислении налоговой базы налога на доходы физических лиц имеют право на профессиональный налоговый вычет. Размер этого вычета определяется в сумме фактически произведенных налогоплательщиком и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

Состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком-адвокатом самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному гл. 25 НК РФ «Налог на прибыль организаций». Для целей гл. 25 НК РФ расходы должны быть обоснованными (экономически оправданными) и документально подтвержденными, могут быть связанными с производством и реализацией товаров, работ, услуг, внереализационными, материальными, расходами на оплату труда и прочими. При этом перечень таких расходов открытый.

25 НК РФ «Налог на прибыль организаций». Для целей гл. 25 НК РФ расходы должны быть обоснованными (экономически оправданными) и документально подтвержденными, могут быть связанными с производством и реализацией товаров, работ, услуг, внереализационными, материальными, расходами на оплату труда и прочими. При этом перечень таких расходов открытый.

Согласно п. 7 ст. 25 Федерального закона от 31 мая 2002 г. № 63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации» (далее – Закон об адвокатуре) профессиональные расходы адвоката определены как расходы на:

1) общие нужды адвокатской палаты в размерах и порядке, которые определяются собранием (конференцией) адвокатов;

2) содержание соответствующего адвокатского образования;

3) страхование профессиональной ответственности;

4) иные расходы, связанные с осуществлением адвокатской деятельности.

Таким образом, исчерпывающего перечня расходов, связанных с профессиональной деятельностью адвоката, не установлено ни в НК РФ, ни в Законе об адвокатуре.

Конституционный Суд РФ в определениях от 4 июня 2007 г. № 320-О-П и 366-О-П высказал несколько правовых позиций, позволяющих восполнить этот правовой пробел:

– законодатель оправданно отказался от закрытого перечня затрат налогоплательщика, которые могут быть учтены при расчете налоговой базы, имея в виду многообразие содержания и форм экономической деятельности и видов возможных расходов;

– детальное и исчерпывающее их нормативное закрепление привело бы к ограничению прав налогоплательщика, поэтому налогоплательщикам предоставлена возможность самостоятельно определять в каждом конкретном случае, исходя из фактических обстоятельств и особенностей финансово-хозяйственной деятельности, относятся или нет те или иные не поименованные в гл. 25 НК РФ затраты к расходам в целях налогообложения;

– общие критерии отнесения тех или иных затрат к расходам, указанные в ст. 252 и других статьях гл. 25 НК РФ, должны применяться с учетом целей и общих принципов налогообложения, а также позиций Конституционного Суда РФ;

– налоговое законодательство не использует понятия «экономическая целесообразность» и не регулирует порядка и условий ведения финансово-хозяйственной деятельности, а потому обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата; в соответствии с принципом свободы экономической деятельности налогоплательщик ведет ее на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность.

Приведенные правовые позиции Конституционного Суда РФ практически дословно воспроизведена в письме Министерства финансов РФ от 22 октября 2007 г. № 03-03-06/1/729.

Спустя почти 11 лет Министерство финансов РФ отклонилось от этих конституционных ориентиров. В Письме Департамента налоговой и таможенной политики Минфина России от 27 декабря 2018 г. № 03-04-05/95365 рассмотрено обращение по вопросам учета в составе профессионального налогового вычета по налогу на доходы физических лиц расходов, связанных с деятельностью адвоката, учредившего адвокатский кабинет, где права адвокатов были существенно ограничены.

Так, по мнению Минфина России, расходы на пользование мобильной связью, интернетом и т.п. не могут считаться относящимися к профессиональной деятельности адвоката без документального подтверждения их деловой цели. Также не подлежат налоговому учету и расходы на добровольное медицинское страхование и медицинскую помощь, расходы на приобретение транспортного средства и повышение квалификации.

Письмо снабжено оговоркой, что оно имеет информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Такие ограничительные разъяснения, противоречащие Закону об адвокатуре и НК РФ, вызвали справедливую критику в профессиональном адвокатском сообществе .

На самом деле профессиональные расходы адвоката, служащие основанием для профессионального налогового вычета по правилам п. 1 ст. 221 и п. 1 ст. 227 Налогового кодекса РФ являются его фактически произведенные и документально подтвержденные расходы, непосредственно связанные с извлечением его доходов. Их конкретный состав можно вывести из положений Федерального закона от 31 мая 2002 г. № 63-ФЗ (в ред. от 29 июля 2017 г.) «Об адвокатской деятельности и адвокатуре в Российской Федерации», Кодекса профессиональной этики адвоката (далее – КПЭА), принятого I Всероссийским съездом адвокатов 31 января 2003 г.

Это:

1. Расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии , включая:

1.1. Рабочие (служебные) помещения, приобретенные адвокатом за свой счет ;

1.2. Личные (наемные) жилые помещения, используемые для адвокатской деятельности ; 1.3. Средства связи, аудио- и видеозаписи, компьютерную технику, связанную с оказанием адвокатских услуг, приобретенные адвокатом за свой счет;

1.4. Транспортные средства, приобретенные адвокатом за свой счет, и расходы на пользование общественным транспортом и такси в целях оказания адвокатских услуг;

1.5. Средства личной охраны адвоката, его семьи и имущества, приобретенные адвокатом за свой счет;

2. Расходы на социальное обеспечение адвоката, предусмотренное для граждан Конституцией Российской Федерации , включая:

2.1. Взносы на обязательное и добровольное страхование ;

2. 2. Взносы на страхование профессиональной ответственности адвоката .

2. Взносы на страхование профессиональной ответственности адвоката .

3. Расходы на оплату услуг специалистов и экспертов, привлеченных для оказания юридической помощи на договорной основе .

4. Расходы на обучение и повышение квалификации адвоката .

5. Обязательные ежемесячные отчисления на общие нужды адвокатской палаты .

6. Расходы на телефонную, телеграфную, почтовую и иные виды связи, используемые в профессиональной деятельности .

7. Расходы на открытие и обслуживание счетов в банке, изготовление печатей, штампов, бланков, используемых в профессиональной деятельности .

8. Стоимость имущества адвоката, внесенного в качестве вклада в уставной фонд коллегии адвокатов .

9. Некомпенсируемые субъектом РФ расходы на оказание юридической помощи в труднодоступных и малонаселенных местностях, понесенных адвокатом самостоятельно .

10. Расходы на содержание помощника (помощников) .

Расходы на содержание помощника (помощников) .

11. Расходы на содержание стажера (стажеров) .

12. Расходы на адвокатское делопроизводство (включая учет финансовых документов) .

13. Расходы на обеспечение адвокатской тайны (сейфы и иные технические средства, а также организационные мероприятия) .

14. Расходы на приобретение (аренду) одежды, соответствующей деловому стилю работы адвоката с доверителем, нахождению в общественных местах и в органах государственной власти .

15. Расходы на отпуск (транспортные расходы, отдых и лечение) .

16. Иные расходы, связанные с осуществлением адвокатской деятельности .

В ситуации, когда финансовое ведомство заполняет правовой пробел спорными неисполнимыми неконституционными разъяснениями, затрагивающими права (повышающими налоговые риски) всех адвокатов Российской Федерации, Федеральная палата адвокатов РФ праве и обязана выработать рекомендации по применению п. 7 ст. 25 Закона об адвокатуре и растолковать, какие расходы само профессиональное сообщество считает связанными с ведением адвокатской деятельности.

7 ст. 25 Закона об адвокатуре и растолковать, какие расходы само профессиональное сообщество считает связанными с ведением адвокатской деятельности.

Законная основа для издания таких разъяснений имеется.

Адвокатская деятельность осуществляется на профессиональной основе и предполагает наличие профессиональных затрат. Поскольку эта деятельность имеет целью защиту прав, свобод и интересов доверителей, а также обеспечение доступа к правосудию, все затраты адвоката, нацеленные на достижение этих целей, должны признаваться относящимися к его профессиональной деятельности, т.е. являются профессиональными затратами адвоката.

Профессиональное сообщество адвокатов действует на основе принципа независимости (в том числе материальной и финансовой) . Никто, кроме самой адвокатуры, не вправе определять, какие материально-технические условия необходимы для ведения профессиональной деятельности и служат критериями независимости.

В соответствии с Законом об адвокатуре Всероссийский съезд адвокатов полномочен утверждать обязательные для всех адвокатов стандарты оказания квалифицированной юридической помощи и другие стандарты адвокатской деятельности.

ФПА РФ в рамках методической деятельности в целях защиты профессиональных прав адвокатов и их информационного обеспечения вправе дать развернутую позицию в отношении содержания подп. 4 п. 7 ст. 25 Закона об адвокатуре («иные расходы, связанные с осуществлением адвокатской деятельности») и определить, какие затраты адвокатов следует считать совершенными в целях защиты прав, свобод и интересов их доверителей и обеспечения их доступа к правосудию.

Такая позиция может быть оформлена в виде стандарта состава адвокатских затрат, утверждаемых Всероссийским съездом адвокатов.

Прямые и косвенные затраты в бухгалтерском и налоговом учете — Контур.Бухгалтерия

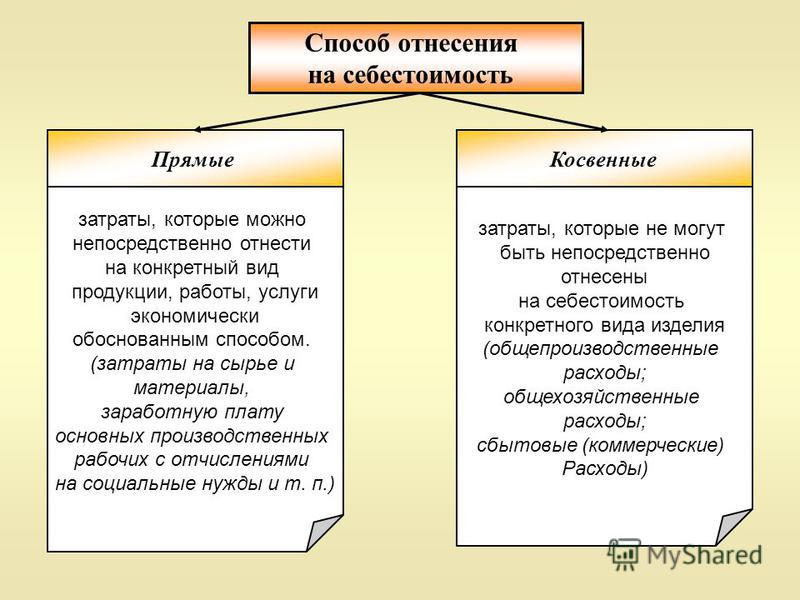

Разделение прямых и косвенных затрат проводится для расчета налоговой базы и формирования себестоимости. Такое деление важно для бухучета и налогового учета. В организациях различных отраслей расходы одного вида могут классифицироваться по-разному. Чтобы корректно распределять затраты, нужно дать им верное определение.

Прямые затраты

Прямые затраты формируют себестоимость только одного вида продукции. В учетной политике вы должны самостоятельно определять затраты, относимые к прямым.

Примеры прямых затрат:

- материально-производственные запасы, комплектующие и полуфабрикаты;

- зарплата работников основного производства и социальные выплаты;

- амортизация оборудования основного производства.

Перечень прямых затрат представлен в ст. 318 НК РФ, он открытый и может включать другие расходы по вашему усмотрению. Однако перед тем как включить затраты в список прямых, обратите внимание: они должны быть непосредственно связаны с производством и реализацией товаров, работ и услуг.

Для торговых организаций есть отдельный список прямых расходов, который строго регламентирован и не подлежит изменениям. К ним относятся стоимость приобретенных товаров и затраты на транспортировку.

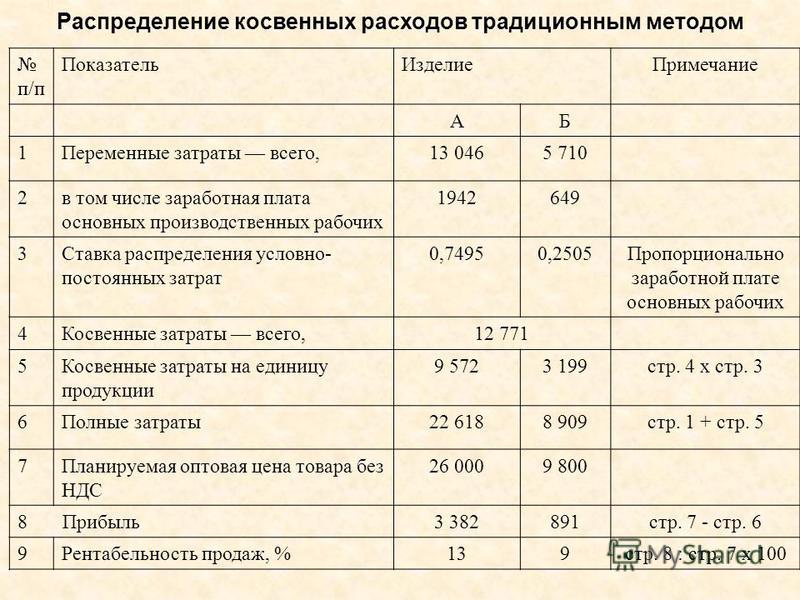

Косвенные затраты

Косвенные затраты формируют себестоимость нескольких видов продукции одновременно. Нет возможности прямо установить, на какую продукцию их относить. Эти расходы обеспечивают производственные процессы и работу организации в целом. Примеры косвенных затрат:

Нет возможности прямо установить, на какую продукцию их относить. Эти расходы обеспечивают производственные процессы и работу организации в целом. Примеры косвенных затрат:

- коммунальные платежи;

- заработная плата вспомогательного персонала, административных работников и управленцев;

- амортизация вспомогательного оборудования;

- маркетинговые акции для рекламы компании.

В Налоговом кодексе говорится, что все затраты, которые вы не отнесли к прямым в учетной политике, классифицируются как косвенные. К косвенным расходам не стоит относить внереализационные, так как они не имеют прямой связи с производством и реализацией товаров, работ и услуг. Распределяйте косвенные затраты пропорционально на все виды продукции. Для распределения выберите базу. Базой могут быть переменные затраты, например, зарплата или стоимость материалов.

Постоянные и переменные затраты

Среди всех затрат на предприятии выделяются постоянные и переменные. Постоянные затраты не связаны с объемом выпускаемой продукции и при его увеличении или уменьшении остаются неизменными. Переменные, напротив, напрямую зависят от производственных объемов и пропорционально увеличиваются. Эти понятия являются условными.

Постоянные затраты не связаны с объемом выпускаемой продукции и при его увеличении или уменьшении остаются неизменными. Переменные, напротив, напрямую зависят от производственных объемов и пропорционально увеличиваются. Эти понятия являются условными.

Комбинации разных типов затрат

Классификация затрат основана на разных критериях, поэтому возможны их комбинации. Существуют переменные и постоянные прямые и косвенные затраты.

Прямые затраты тесно связаны с производством, поэтому их большая часть относится к переменным. Но есть исключения: например, зарплата супервайзера, контролирующего процесс производства продукции определенного вида. Его зарплата не зависит от производственных объемов, что говорит о постоянном характере затрат, а отношение к конкретному виду продукции делает их прямыми.

На постоянные и переменные разделяют и косвенные затраты. К постоянным можно отнести аренду офиса, а к переменным расходы на инструменты, вспомогательные материалы и пр.

Прямые и косвенные затраты в бухгалтерском учете

Из всех затрат на изготовление продукции складывается ее себестоимость. На счете 20 сосредоточены почти все расходы производственного характера, которые можно отнести к прямым. Счет основного производства по дебету корреспондирует со счетами 02, 10, 23, 25, 26, 60, 69, 70 по кредиту. Чтобы определить себестоимость изделия определенного вида, к счету 20 открывайте аналитические счета по отдельным видам изделий и затрат. Это упростит процедуру формирования себестоимости по видам.

Косвенные затраты содержатся на счетах 25 и 26. Для составления проводок по кредиту применяются те же корреспонденции, что и для прямых затрат. Не забывайте, что относить косвенные расходы напрямую на себестоимость одного изделия нельзя. Выберите обоснованную базу распределения и отметьте свой выбор в учетной политике.

Прямые и косвенные расходы в налоговом учете

В налоговом учете расходы тоже разделяют на прямые и косвенные, но с другими целями. Задача бухучета — формирование себестоимости единицы продукции, а для налогового учета важно, в какой момент затраты относятся на стоимость продукции. Размер налоговой базы будет изменяться в зависимости от величины прямых и косвенных расходов.

Задача бухучета — формирование себестоимости единицы продукции, а для налогового учета важно, в какой момент затраты относятся на стоимость продукции. Размер налоговой базы будет изменяться в зависимости от величины прямых и косвенных расходов.

Прямые расходы относятся на текущий налоговый период только после того, как продукция, на стоимость которой они отнесены, была реализована.

Косвенные расходы никак не связаны с реализацией, они уменьшают налоговую базу в том же отчетном периоде, в котором возникают.

Если в вашей организации объем косвенных расходов превышает прямые, то затраты будут учитываться раньше, и размер налогооблагаемой прибыли снизится. Нужно внимательно следить за обоснованием ваших решений по отнесению расходов к косвенным. Если занижать величину прямых расходов или неверно их учитывать, налоговые органы могут посчитать это нарушением и привлечь к ответственности.

Порядок списания расходов

Независимо от того когда поступит оплата за продукцию, прямые расходы нужно списывать в том периоде, в котором продукция была реализована. Даже если оплата поступит в следующем отчетном периоде. Не стоит списывать расходы на готовую продукцию на складах, НЗП, и отгруженные товары.

Даже если оплата поступит в следующем отчетном периоде. Не стоит списывать расходы на готовую продукцию на складах, НЗП, и отгруженные товары.

Прямые расходы можно единовременно списать только организациям, оказывающим услуги. Они могут относить весь объем прямых затрат на отчетный период. Для организаций, занимающихся выполнением работ, это правило не действует, так как при выполнении работ результат представлен в материальной форме.

Косвенные расходы в налоговом учете не подлежат распределению. Они списываются единовременно, в том же налоговом периоде, в котором были произведены. Размер налогооблагаемой прибыли при этом снижается.

Для сближения бухучета и налогового учета постарайтесь уравновесить размер производственной себестоимости с прямыми расходами в налоговом учете.

Использование облачного сервиса Контур.Бухгалтерия поможет вам верно разделить расходы на прямые и косвенные, а также своевременно и в полном размере их отразить. В течение 14 дней вы можете бесплатно вести учет и составлять отчетность в Контур. Бухгалтерии.

Бухгалтерии.

Какие затраты не относятся к прямым?

Прямые затраты

Актуально на: 27 июня 2019 г.

Организации, которые по налогу на прибыль применяют метод начисления, должны разделять свои расходы, связанные с производством и реализацией, на 2 группы:

- прямые расходы;

- косвенные расходы (п. 1 ст. 318 НК РФ).

При этом косвенные расходы, произведенные в отчетном периоде, организация полностью относит в состав расходов, уменьшающих налоговую базу по прибыли этого периода. А прямые расходы подлежат распределению между реализованной и нереализованной продукцией (в т.ч. остатками НЗП) в порядке, предусмотренном НК и учетной политикой организации (п. 2 ст. 318, ст. 319 НК РФ).

Что относится к прямым затратам

НК предоставляет организации право самостоятельно определять перечень прямых расходов, закрепив его в своей учетной политике для целей налогообложения.

При этом НК приводит примерный перечень прямых расходов. К прямым расходам относятся:

К прямым расходам относятся:

- материальные затраты;

- расходы на оплату труда работников, занятых в процессе производства товаров, выполнения работы, оказания услуг, а также взносы во внебюджетные фонды с указанных расходов;

- суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

Прямые расходы в торговых организациях

Торговые организации распределяют расходы на прямые и косвенные в особом порядке (ст. 320 НК РФ). Прямые затраты включают в себя следующие статьи:

- стоимость приобретения товаров, реализованных в отчетном периоде;

- транспортные расходы по доставке товаров до склада организации (если они не включены в цену приобретения товаров).

Прямые расходы в части транспортных расходов распределяются между реализованными и нереализованными товарами по среднему проценту транспортных расходов.

Какие затраты не относятся к прямым

Все остальные расходы, кроме внереализационных, признаются косвенными расходами текущего месяца.

Прямые и косвенные затраты

Под классификацию прямых затрат попадают те из них, которые могут быть легко отнесены к конкретному объекту затрат (продукции, услуге или проекту). К ним относятся сырье и материалы, которые непосредственно используются для производства продукции, или затраты на оплату труда, непосредственно связанного с ее производством.

Например, если компания занимается разработкой программного обеспечения, затраты на оплату труда программистов являются прямыми. Также примером таких затрат является сдельная оплата труда рабочих.

Следует помнить, что в большинстве случаев прямые затраты являются переменными, но это не всегда так. Как правило, переменные затраты увеличиваются пропорционально объему произведенной продукции, что будет справедливо по отношению к используемому сырью и материалам. Однако заработная плата супервизора, осуществляющего непосредственный контроль за производством, относится уже к постоянным затратам.

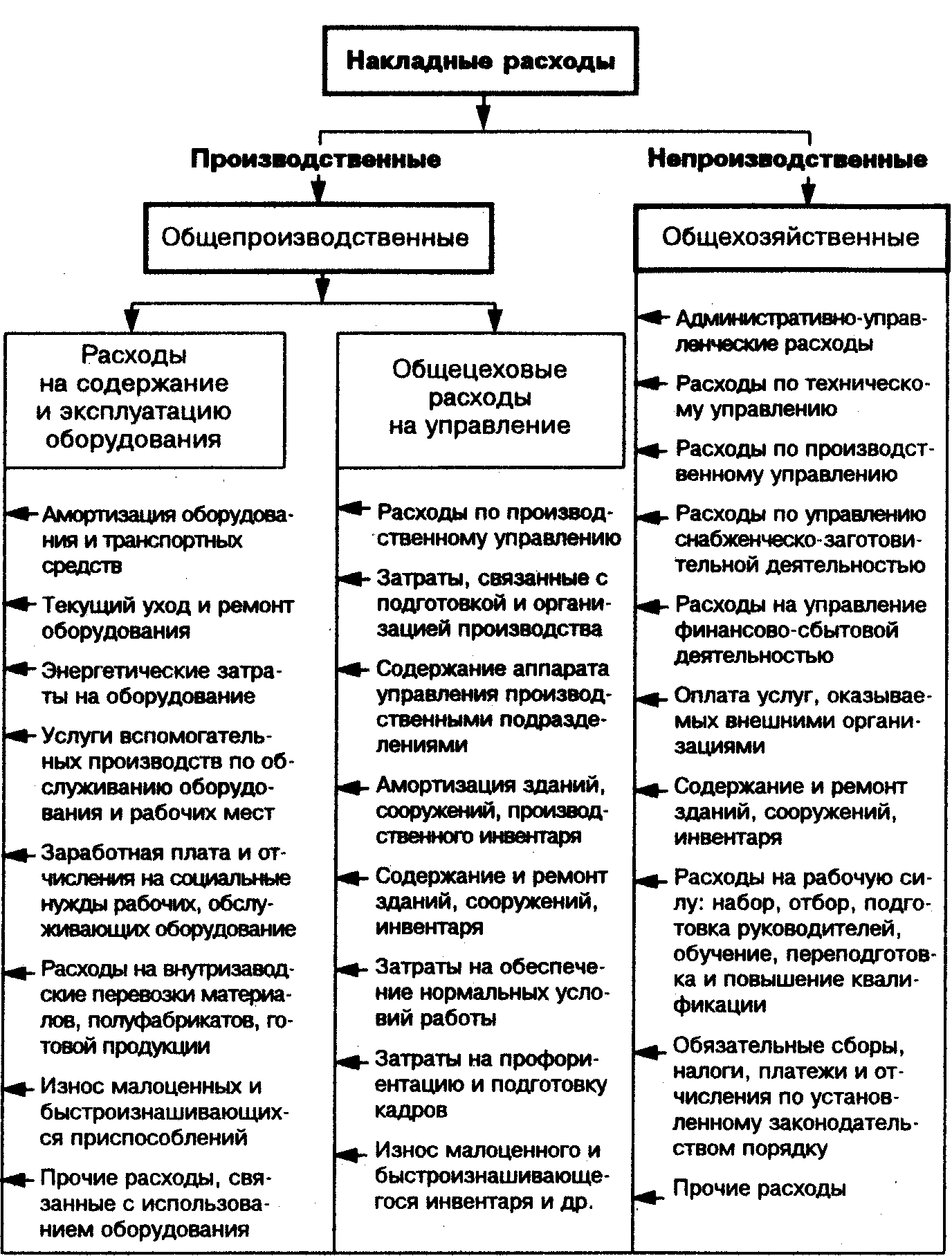

К косвенным затратам относят те из них, которые невозможно отнести непосредственно к конкретному объекту затрат, но они связаны с поддержанием деятельности компании в целом. Накладные расходы, которые остались после вычитания прямых затрат, являются примером таких затрат.

Накладные расходы, которые остались после вычитания прямых затрат, являются примером таких затрат.

Примером косвенных затрат являются административные расходы, такие как моющие средства, коммунальные услуги, аренда офисного оборудования, компьютеры, услуги связи и т.д. В то время как эти элементы вносят вклад в деятельность компании в целом, их невозможно отнести на создание какой-либо конкретной продукции. Также примерами этого типа затрат являются расходы на рекламу и маркетинг, консалтинговые и юридические услуги, расходы на кол-центр и т.п.

Косвенные затраты на оплату труда делают возможным производство объекта затрат, но не могут быть отнесены к конкретному продукту. Например, затраты на оплату труда бухгалтерии и финансового отдела необходимы для поддержания деятельности компании, но не могут быть непосредственно отнесены на конкретный вид продукции.

Так же, как и прямые затраты, косвенные затраты по своей природе могут быть как постоянными, так и переменными. Например, к постоянным можно отнести арендную плату за офисное помещение компании, а к переменным расходы на электроэнергию и природный газ для вспомогательного оборудования.

Например, к постоянным можно отнести арендную плату за офисное помещение компании, а к переменным расходы на электроэнергию и природный газ для вспомогательного оборудования.

Классификация прямых и косвенных затрат

Следует понимать, что в каждом отдельном случае классификация затрат на прямые и косвенные предполагает индивидуальный подход, поскольку статьи расходов могут существенно отличаться даже для компаний, работающих в одной отрасли.

В общем виде классификацию прямых затрат можно представить следующим образом.

- Прямые материальные затраты:

- сырье и материалы;

- комплектующие и полуфабрикаты;

- энергия для основного производственного оборудования.

- заработная плата основного производственного персонала.

- амортизация основного производственного оборудования;

- расходы на рекламу конкретного продукта;

- транспортные расходы;

- расходы на упаковку;

- комиссионные торговым агентам.

Классификация косвенных затрат в укрупненном виде выглядит следующим образом.

- Косвенные материальные затраты:

- энергия для вспомогательного производственного оборудования.

- заработная плата вспомогательного производственного персонала;

- заработная плата административно-управленческого персонала.

- амортизация вспомогательного производственного оборудования;

- расходы на рекламу компании в целом;

- административные и общехозяйственные расходы;

- затраты на профессиональные услуги;

- прочие расходы.

На рисунке ниже приведен пример классификации прямых и косвенных затрат.

Примеры расчета

Бюджет прямых затрат на оплату труда

Ниже приведен пример бюджета прямых затрат на оплату труда.

Например, прямые затраты на оплату труда для первого квартала составляет 5 425 у. е.

е.

Основные затраты

Основные издержки отражаются в отчете о финансовых результатах (форме 2 финансовой отчетности) как себестоимость продаж.

Основные затраты — прямые расходы, поскольку они относятся к себестоимости товаров и услуг. Их размер может изменяться пропорционально объему производства: растет с его расширением и снижается по мере сокращения.

Расчет основных затрат

В зависимости от состава затрат различают два вида себестоимости продукции:

- предельная себестоимость — сумма прямых материальных затрат, на единицу продукции. На основе калькуляции стоимости товара или услуги устанавливается их продажная цена. Общая предельная себестоимость рассчитывается путем умножения прямых расходов на количество продукции;

- полная себестоимость — общая стоимость производства продукта с учетом коммерческих затрат.

Предельная себестоимость смартфона включает прямые материальные затраты и расходы на сборку: стоимость запчастей (процессора, материнской платы, батареи, чипа памяти, камеры и пр. ) и оплату труда по сборке этих деталей. Полная себестоимость аппарата вычисляется добавлением дополнительных расходов, включая разработку, создание программного обеспечения, упаковку, хранение, доставку, рекламу.

) и оплату труда по сборке этих деталей. Полная себестоимость аппарата вычисляется добавлением дополнительных расходов, включая разработку, создание программного обеспечения, упаковку, хранение, доставку, рекламу.

Элементы основных расходов

- покупка сырья, материалов, комплектующих изделий, полуфабрикатов;

- закупка товаров для реализации;

- комиссии по продажам;

- плата за электроэнергию для освещения цехов и работы станков;

- плата за топливо, используемое для запуска установок и оборудования;

- заработная плата производственного персонала с начислениями;

- амортизация основных производственных средств;

- перевозка груза.

Актив может отражаться в учете как основные или накладные расходы. Топливо для транспортной компании — основные затраты, поскольку его стоимость изменяется в зависимости от количества рейсов и продолжительности поездок. Топливо, используемое для управленческих целей, относится к административным расходам.

Влияние на прибыль

На предприятиях с высокой долей основных затрат точка безубыточности и маржинальная прибыль находится на более низком уровне, чем в компаниях с высокими накладными издержками. Часть переменных расходов в финансовой структуре организации изменяется в зависимости от отрасли промышленности, поэтому сравнения необходимо проводить среди компаний, работающих в одной сфере.

Доход от реализации продукции (выручка) за вычетом себестоимости продаж представляет собой валовую прибыль. Если прямые издержки равны выручке, достигается точка безубыточности. Компании увеличивают прибыль за счет сокращения основных расходов, поскольку косвенные издержки (аренда, коммунальные услуги) оплачиваются независимо от эффективности производства.

Прямые затраты в смете — это …

Прямые затраты в смете – это то же, что и прямые затраты при обычном рассмотрении структуры себестоимости. В этой статье расскажем о прямых затратах применительно к смете на строительные работы.

Что включают в себя прямые затраты в смете

Что входит в прочие прямые затраты

Итоги

Что включают в себя прямые затраты в смете

В экономической теории существуют различные виды затрат. Один из них — прямые затраты. Противоположность прямым затратам в смете — это накладные расходы (для целей составления строительной сметы). Прямыми затратами являются те, которые направлены на выполнение конкретных работ. Они складываются из оплаты человеческого труда, работы машин и стоимости материалов, а также прочих затрат.

О методах классификации затрат читайте в статье «Состав включаемых в себестоимость продукции затрат».

Затраты на основную зарплату рабочих относятся к производственному персоналу, который напрямую участвует в строительстве и перемещении материалов. В стоимость стройматериалов входят и затраты на полуфабрикаты, детали, готовые конструкции, а также затраты на их доставку и заготовку. Затраты на эксплуатацию машин и механизмов рассчитываются на основании времени их эксплуатации и расчетной стоимости машино-часа. В часы работы входит время:

В часы работы входит время:

- непосредственного выполнения строительных работ;

- переезда стройплощадки с одного места на другое;

- техобслуживания;

- замены деталей, которые быстро изнашиваются;

- технологических перерывов в работе машин и в работе персонала, ими управляющего.

В стоимость машино-часа входит:

- амортизация самой машины;

- затраты на ремонт любого типа и техобслуживание;

- затраты на обновление деталей, которые быстро теряют качественные характеристики;

- зарплата работников, управляющих машиной;

- затраты на энергию, смазочные материалы;

- затраты на монтаж/демонтаж, перевозку на другую стройплощадку и т. д.

Что входит в прочие прямые затраты

В зависимости от специфики строительных работ в прочие прямые затраты могут входить такие затраты по основной деятельности подрядной организации:

- стоимость отвода земли под строительство;

- стоимость проектно-изыскательских работ;

- затраты на технический надзор;

- перевозка строителей;

- страхование;

- премии по поводу сдачи объекта и т.

д.

д.

Полный перечень прочих затрат можно найти в приложении № 8 методики, утвержденной постановлением Госстроя России от 05.03.2004 № 15/1.

Итоги

Прямые затраты касаются только определенного объекта строительства, в смете они рассчитываются прямым счетом, то есть без использования процентных ставок. От суммы прямых затрат на строительство зависит сумма накладных затрат, поскольку они находятся как процент, и сметная стоимость строительных работ.

О соотношении прямых и накладных затрат читайте в статье «Какой процент накладных расходов от прямых затрат?».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Себестоимость проданных товаров — определение COGS

Какова стоимость проданных товаров (COGS)?

Себестоимость проданных товаров (COGS) относится к прямым затратам на производство товаров, продаваемых компанией. Эта сумма включает стоимость материалов и рабочей силы, непосредственно используемых для создания товара. Он не включает косвенные расходы, такие как затраты на сбыт и затраты на продажи.

Себестоимость проданных товаров также называется «себестоимостью реализации».

Ключевые выводы

- Себестоимость проданных товаров (COGS) включает все затраты и затраты, непосредственно связанные с производством товаров.

- COGS не включает косвенные расходы, такие как накладные расходы и продажи и маркетинг.

- COGS вычитается из выручки (продаж) для расчета валовой прибыли и валовой прибыли. Чем выше себестоимость, тем ниже маржа.

- Стоимость COGS будет меняться в зависимости от стандартов бухгалтерского учета, используемых в расчетах.

Проверка себестоимости проданных товаров (COGS)

Формула и расчет для COGS

Взаимодействие с другими людьми КОГС знак равно Начиная опись + п — Конечный инвентарь где п знак равно Покупки за период \ begin {выровненный} & \ text {COGS} = \ text {Начальный инвентарь} + \ text {P} — \ text {Конечный инвентарь} \\ & \ textbf {where} \\ & \ text {P} = \ text {Покупки за период} \\ \ end {выравниваются} COGS = Начальный инвентарь + P — Конечный инвентарь, где P = Покупки в течение периода

Проданные запасы отражаются в отчете о прибылях и убытках по счету COGS.Начальные запасы в году — это запасы, оставшиеся с предыдущего года, то есть товары, которые не были проданы в предыдущем году. Любые дополнительные производства или покупки, сделанные производственной или розничной компанией, добавляются к начальному запасу. В конце года непроданные товары вычитаются из суммы начальных запасов и дополнительных покупок. Окончательное число, полученное в результате расчета, — это стоимость проданных товаров за год.

COGS применяется только к тем расходам, которые напрямую связаны с производством товаров, предназначенных для продажи.

В балансе есть счет, который называется счетом текущих активов. Под этой учетной записью находится элемент под названием инвентарь. Баланс отражает финансовое состояние компании только на конец отчетного периода. Это означает, что инвентарная стоимость, учтенная в составе оборотных активов, является конечной инвентаризацией. Поскольку начальные запасы — это запасы, которые компания имеет на складе на начало отчетного периода, это означает, что начальные запасы также являются конечными запасами компании в конце предыдущего отчетного периода.

Что вам говорят COGS?

COGS — важный показатель финансовой отчетности, поскольку он вычитается из выручки компании для определения ее валовой прибыли. Валовая прибыль — это показатель рентабельности, который оценивает, насколько эффективно компания управляет своим персоналом и расходными материалами в производственном процессе.

Поскольку COGS — это затраты на ведение бизнеса, они отражаются как коммерческие расходы в отчете о прибылях и убытках. Знание стоимости проданных товаров помогает аналитикам, инвесторам и менеджерам оценить чистую прибыль компании.Если COGS увеличится, чистая прибыль уменьшится. Хотя это движение выгодно для целей налогообложения прибыли, бизнес будет иметь меньшую прибыль для своих акционеров. Таким образом, предприятия стараются поддерживать низкий уровень себестоимости, чтобы чистая прибыль была выше.

Себестоимость проданных товаров (COGS) — это стоимость приобретения или производства продуктов, которые компания продает в течение периода, поэтому единственные затраты, включенные в показатель, — это те, которые напрямую связаны с производством продуктов, включая стоимость рабочей силы. , материалы и производственные накладные расходы.Например, COGS для автопроизводителя будет включать в себя материальные затраты на детали, которые используются для изготовления автомобиля, плюс затраты на рабочую силу, использованные для сборки автомобиля. Стоимость отправки автомобилей в дилерские центры и стоимость рабочей силы, использованной для продажи автомобиля, будут исключены.

Кроме того, затраты, понесенные на автомобили, которые не были проданы в течение года, не будут включены при расчете COGS, независимо от того, являются ли затраты прямыми или косвенными. Другими словами, COGS включает прямые затраты на производство товаров или услуг, которые покупатели приобрели в течение года.

Как правило, если вы хотите знать, подпадают ли расходы под COGS, спросите: «Были бы эти расходы расходами, даже если бы не было продаж?»

Методы учета и себестоимость

Стоимость проданных товаров зависит от метода оценки запасов, принятого в компании. Существует три метода, которые компания может использовать при регистрации уровня запасов, проданных за период: первый пришел, первый ушел (FIFO), последний пришел, первый ушел (LIFO) и метод средней стоимости.Взаимодействие с другими людьми

ФИФО

Первые товары, которые будут куплены или произведены, продаются первыми. Поскольку цены имеют тенденцию к росту со временем, компания, использующая метод FIFO, сначала продаст свои наименее дорогие продукты, что означает более низкие COGS, чем COGS, зарегистрированные по LIFO. Следовательно, чистая прибыль при использовании метода FIFO со временем увеличивается.

ЛИФО

Последние товары, добавленные в инвентарь, продаются первыми. В периоды роста цен в первую очередь продаются товары с более высокими затратами, что приводит к увеличению суммы COGS.Со временем чистая прибыль имеет тенденцию к снижению.

Метод средней стоимости

Средняя цена всех товаров на складе, независимо от даты покупки, используется для оценки проданных товаров. Взятие средней стоимости продукта за период времени имеет сглаживающий эффект, который предотвращает сильное влияние на COGS экстремальных затрат на одно или несколько приобретений или покупок.

Специальный метод идентификации

В специальном методе идентификации используется конкретная стоимость каждой единицы товара (также называемая запасами или товарами) для расчета конечных запасов и себестоимости за каждый период.В этом методе бизнес точно знает, какой товар был продан, и его точную стоимость. Кроме того, этот метод обычно используется в отраслях, где продаются уникальные предметы, такие как автомобили, недвижимость, редкие и драгоценные камни.

Исключения из удержания COGS

Многие сервисные компании вообще не имеют стоимости проданных товаров. COGS не рассматривается подробно в общепринятых принципах бухгалтерского учета (GAAP), но COGS определяется только как стоимость товаров, проданных в течение определенного периода.Не только у сервисных компаний нет товаров для продажи, но и у сервисных компаний нет запасов. Если COGS не указаны в отчете о прибылях и убытках, вычет этих затрат не может быть применен.

Примеры компаний, занимающихся исключительно услугами, включают бухгалтерские фирмы, юридические бюро, оценщиков недвижимости, бизнес-консультантов, профессиональных танцоров и т.д.Вместо этого у них есть так называемая «стоимость услуг», которая не учитывается при вычете COGS.

Стоимость выручки по сравнению с COGS

Затраты на выручку существуют для текущих контрактных услуг, которые могут включать сырье, прямые затраты на оплату труда, транспортные расходы и комиссионные, выплачиваемые сотрудникам отдела продаж. Однако эти предметы не могут быть заявлены как COGS без физически произведенного продукта для продажи. На веб-сайте IRS даже перечислены некоторые примеры «предприятий, оказывающих индивидуальные услуги», которые не рассчитывают COGS в своих отчетах о доходах.К ним относятся врачи, юристы, плотники и маляры.

У многих сервисных компаний есть товары для продажи. Например, авиакомпании и отели в первую очередь являются поставщиками таких услуг, как транспорт и проживание, соответственно, но они также продают подарки, еду, напитки и другие товары. Эти предметы однозначно считаются товарами, и у этих компаний, безусловно, есть запасы таких товаров. Обе эти отрасли могут указывать COGS в своих отчетах о прибылях и убытках и требовать их для целей налогообложения.Взаимодействие с другими людьми

Операционные расходы по сравнению с COGS

И операционные расходы, и себестоимость проданных товаров (COGS) — это расходы, которые компании несут при ведении своего бизнеса. Однако в отчете о прибылях и убытках расходы выделены отдельно. В отличие от COGS, операционные расходы (OPEX) — это расходы, которые напрямую не связаны с производством товаров или услуг.

Обычно SG&A (коммерческие, общие и административные расходы) включаются в операционные расходы отдельной строкой.Общие и административные расходы — это расходы, не связанные напрямую с продуктом, например, накладные расходы. Примеры операционных расходов включают следующее:

- Аренда

- Коммунальные услуги

- Канцелярские товары

- Судебные издержки

- Продажи и маркетинг

- Заработная плата

- Страховые расходы

Ограничения COGS

Бухгалтеры или менеджеры могут легко манипулировать COGS, готовя книги. Его можно изменить:

- Отнесение к запасам более высоких производственных накладных расходов, чем понесенные

- Завышение скидки

- Завышение возврата поставщикам

- Изменение количества товарно-материальных запасов на конец отчетного периода

- Переоценка наличных запасов

- Списание устаревших товарно-материальных ценностей

Когда запасы искусственно завышены, COGS будет занижена, что, в свою очередь, приведет к более высокой, чем фактическая валовая прибыль, и, следовательно, к завышенной чистой прибыли.

Инвесторы, просматривающие финансовую отчетность компании, могут обнаружить недобросовестный учет запасов, проверив накопление запасов, например, рост запасов быстрее, чем выручка или общие активы, указанные в отчетности.

Пример использования COGS

В качестве исторического примера давайте рассчитаем стоимость товаров, проданных для J.C. Penney (NYSE: JCP) за финансовый год (FY), закончившийся 2016. Первый шаг — найти начальные и конечные запасы в балансе компании:

- Начальные запасы: Запасы, учтенные в финансовом году, закончившемся 2015 = 2 доллара США.72 миллиарда

- Конечные запасы: Запасы, учтенные в финансовом году, закончившемся 2016 = 2,85 миллиарда долларов

- Покупок в течение 2016 г .: С использованием информации выше = 8,2 миллиарда долларов

Используя формулу для COGS, мы можем вычислить следующее:

- 2,72 долл. США + 8,2 — 2,85 = 8,07 млрд долл. США

Если мы посмотрим на отчет о прибылях и убытках компании за 2016 год, то увидим, что указанные COGS составляют 8,07 миллиарда долларов — точную цифру, которую мы здесь рассчитали.

Часто задаваемые вопросы

Как вы рассчитываете себестоимость проданных товаров (COGS)?

Себестоимость проданных товаров (COGS) рассчитывается путем сложения различных прямых затрат, необходимых для получения доходов компании. Важно отметить, что COGS основывается только на затратах, которые непосредственно используются для получения этой выручки, таких как инвентарные запасы компании или затраты на рабочую силу, которые можно отнести к конкретным продажам. Напротив, постоянные затраты, такие как заработная плата менеджеров, аренда и коммунальные услуги, не включаются в COGS.Запасы — это особенно важный компонент себестоимости, и правила бухгалтерского учета допускают несколько различных подходов к тому, как включать его в расчет.

Включена ли заработная плата в COGS?

COGS не включает заработную плату и другие общехозяйственные и административные расходы. Однако некоторые виды затрат на рабочую силу могут быть включены в себестоимость при условии, что они могут быть напрямую связаны с конкретными продажами. Например, компания, которая использует подрядчиков для получения доходов, может выплачивать этим подрядчикам комиссию в зависимости от цены, взимаемой с покупателя.В этом сценарии комиссионные, заработанные подрядчиками, могут быть включены в COGS компании, поскольку эти затраты на рабочую силу напрямую связаны с получаемыми доходами.

Как запасы влияют на COGS?

Теоретически себестоимость продукции должна включать стоимость всех запасов, проданных в течение отчетного периода. Однако на практике компании часто не знают, какие именно единицы инвентаря были проданы. Вместо этого они полагаются на такие методы учета, как правила «первым пришел — первым ушел» (FIFO) и «Последний пришел — первым ушел» (LIFO), чтобы оценить, какая стоимость запасов была фактически продана за период.Если стоимость запасов, включенная в COGS, относительно высока, это окажет понижательное давление на валовую прибыль компании. По этой причине компании иногда выбирают методы бухгалтерского учета, которые позволяют получить более низкий показатель COGS, в попытке повысить свою отчетную прибыльность.

Стоимость— Сколько стоит?

В бизнесе и бухгалтерском учете стоимость — это денежная стоимость, которую компания потратила на производство чего-либо

Отслеживайте расходы своей компании и с легкостью следите за своими бизнес-счетами с помощью Debitoor.Попробуйте бесплатно в течение 7 дней.

Стоимость означает сумму денег, которую компания тратит на создание или производство товаров или услуг. В нее не входит наценка на прибыль.

С точки зрения продавца , стоимость — это сумма денег, которая тратится на производство товара или продукта. Если бы производитель продавал свою продукцию по производственной цене, его затраты и доходы были бы безубыточными, что означало бы, что он не потерял бы деньги на продажах. Однако он не получит прибыли.

С точки зрения покупателя стоимость продукта также известна как цена. Это сумма, которую продавец взимает за продукт, и она включает как производственные затраты, так и наценку, которая добавляется продавцом для получения прибыли.

Себестоимость

В бухгалтерском учете термин «затраты» относится к денежной стоимости затрат на сырье, оборудование, материалы, услуги, рабочую силу, продукцию и т. Д. Это сумма, которая отражается как расход в бухгалтерском учете.

Виды стоимости

Для бизнеса существует ряд различных видов затрат. В этом контексте, вероятно, наиболее актуальны переменные и прямые затраты.

Переменные затраты имеют наибольшее финансовое влияние на компанию, когда речь идет о производстве и поставке продуктов или услуг. Эти расходы возникают в результате заказа, доставки и обработки сырья. Поскольку иногда для этого могут потребоваться особые условия, переменные затраты включаются в окончательную сумму.

Прямые затраты также являются важным аспектом, который следует учитывать на заключительных этапах наценки продукта или услуги. Прямые затраты включают количество времени и усилий, затраченных на создание продукта. Другими словами, часы работы, которые идут на производство. Прямые затраты — еще один элемент, который следует учитывать при окончательной наценке.

Планирование затрат

Когда разрабатывается бизнес-план новой компании, организаторы часто составляют смету. Они используются для оценки того, покроют ли выгоды и доходы от предлагаемого бизнеса затраты.Это называется анализом затрат и выгод.

Недооценка стоимости бизнеса может привести к перерасходу средств после начала операций. Это означает, что затраты выше, чем доход, и, следовательно, компания потеряет деньги.

Модель Cost Plus

Большинство компаний используют модель Cost Plus для определения продажной цены продукта. Cost Plus — это когда цена = Стоимость +/- X% , где X — это процент встроенных накладных расходов или маржа прибыли, которая должна быть добавлена к стоимости.

Стоимость и дебит

Debitoor позволяет вам записывать свои расходы и загружать документы, чтобы отслеживать расходы вашего бизнеса. Используйте свой смартфон, чтобы сфотографировать квитанцию, пока вы в пути, и заполнить детали позже — она попадает прямо в ваш аккаунт Debitoor!

Сохраните контактную информацию своих поставщиков, чтобы быстро вводить и автоматически заполнять свои расходы и оставаться в курсе бухгалтерского учета вашего бизнеса.

Стоимость | экономика | Britannica

Стоимость , обычно используется, денежная стоимость товаров и услуг, которые покупают производители и потребители.В основном экономическом смысле затраты — это мера альтернативных возможностей, упущенных при выборе одного товара или деятельности по сравнению с другими. Эта фундаментальная стоимость обычно называется альтернативной стоимостью. Для потребителя с фиксированным доходом альтернативная стоимость покупки нового бытового прибора может равняться, например, стоимости неиспользованной поездки в отпуск.

Подробнее по этой теме

общественный транспорт: Стоимость

Затраты на оказание услуг общественного транспорта бывают двух видов: капитальные и операционные.Капитальные затраты включают в себя стоимость земли, проезжей части, …

Говоря более традиционным языком, затраты связаны с соотношением между стоимостью производственных ресурсов и уровнем выпуска. Общие затраты относятся к общим расходам, понесенным для достижения определенного уровня выпуска; если такая общая стоимость делится на произведенное количество, получается средняя или удельная стоимость. Часть общих затрат, известная как фиксированные затраты, например, затраты на аренду здания или тяжелую технику, не зависит от произведенного количества и, в краткосрочном периоде, не меняется с изменениями в произведенном количестве.Переменные затраты, такие как затраты на рабочую силу или сырье, меняются в зависимости от уровня выпуска.

Важным аспектом затрат в экономическом анализе являются предельные затраты или добавление к общей стоимости в результате производства дополнительной единицы продукции. Фирма, желающая максимизировать свою прибыль, теоретически будет определять уровень выпуска, продолжая производство до тех пор, пока стоимость последней произведенной дополнительной единицы (предельные затраты) не сравняется с прибавкой к выручке (предельный доход), полученной от нее.

Еще одно соображение касается стоимости внешних эффектов, то есть затрат, которые намеренно или непреднамеренно возлагаются на других. Таким образом, стоимость производства электроэнергии путем сжигания высокосернистого битуминозного угля может быть измерена не только стоимостью угля и его транспортировки на электростанцию (среди других экономических соображений), но также его стоимостью с точки зрения загрязнения воздуха.

Получите подписку Britannica Premium и получите доступ к эксклюзивному контенту. Подпишитесь сейчасКакие затраты включены в основные средства?

Основные средства — это отдельная категория в классифицированном балансе.Обычно он следует за долгосрочными инвестициями и часто упоминается как «основные средства». Элементы, надлежащим образом включенные в этот раздел, — это физические активы , развернутые в производственной деятельности предприятия, такие как земля, здания и оборудование. Обратите внимание, что неиспользуемые объекты и земли, предназначенные для спекуляции, более целесообразно указывать в какой-либо другой категории баланса, например, «Долгосрочные инвестиции».