Какая из ценных бумаг является долевой: что это такое, виды, что к ним относится

что это такое, виды, что к ним относится

Долевые ценные бумаги – это инструмент, который предоставляет его владельцу право на четко обозначенную часть имущества компании-эмитента. В момент покупки такой бумаги ее владелец получает возможность претендовать на определенную часть прибыли компании, долю имущества при ликвидации, участие в управлении и т.д.

Долевые ценные бумаги – это активы, которые являются свидетельством внесения их владельцем какой-то суммы в совокупный капитал.

Таким образом, за указанную стоимость физическое/юридическое лицо покупает долю в выпустившей акции компании, определенные права и возможности. Все это обязательно указывается в документах и четко обозначается.

От долговых долевые бумаги отличаются тем, что они формируют собственный капитал компании в то время, как долговые – заемный. Благодаря долевым бумагам компании-эмитенту удается привлекать к своей деятельности инвесторов, расширяться, увеличивать капитал.

Какие ЦБ относят к долевым

К долевым ценным бумагам относят самые разные финансовые инструменты, которые дают владельцу право на часть дохода, имущества и т.д. компании, которая выпустила бумаги. Часто долевые путают с долговыми бумагами, но увидеть их отличие очень просто.

Долговые ценные бумаги представляют собой заемный капитал компании-эмитента, а долевые – собственный. Благодаря облигациям, например, компании привлекают со стороны дополнительное финансирование – попросту берут в долг. И это долговые бумаги.

А вот акция – это долевая ценная бумага, благодаря выпуску акций компанию как бы делят на небольшие части и продают физическим/юридическим лицам, которые выступают инвесторами (но не кредиторами). Их еще называют акционерами.

Благодаря привлеченным средствам компания создает основной капитал, развивается, а потом выплачивает дивиденды держателям акций, предоставляет им управленческие функции и дает другие преимущества, предусмотренные уставом и иными документами.

Долевые ценные бумаги оцениваются по определенному алгоритму. Необходимость в оценке может появиться при покупке, продаже, эмиссии, других операциях. Стоимость долевых бумаг обычно определяется специалистами, с обязательной оценкой рыночной цены.

Основные критерии оценки долевых ценных бумаг:

- Ликвидность.

- Размер оцениваемой доли (пакета).

- Уровень контроля, которым обладает владелец.

- Уровень доходности актива.

- Конъюнктура фондового рынка.

Методы оценки стоимости долевой ценной бумаги:

- Затратный – предполагает определение цены бумаги с использованием метода чистых активов: стоимость акции считают посредством вычитания всех обязательств компании из рыночной цены ее активов. Показатели считаются с учетом конкретной даты.

- Доходный – основывается на дисконтировании будущих финансовых потоков: прогнозируется прибыль с учетом перспектив и особенностей развития компании, рисков.

- Сравнительный – применяются способы рынка капитала и сделок: специалист анализирует информацию про цены покупки/продажи акций таких же компаний на фондовом рынке, корректирует данные с учетом отличий предприятий.

Классификация

Прежде, чем рассматривать виды долевых ценных бумаг, стоит изучить различные типы активов, классифицируемые по тем или иным параметрам.

Какими бывают ценные бумаги:

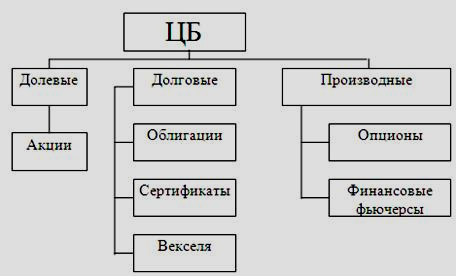

- По функциям – долевые (определяют долю инвестора в общем капитале), долговые (предполагают возврат суммы долга в указанный срок с процентами), платежные (служат официальным платежным инструментом), производные (бездокументарные, появляются в связи с изменением стоимости), товарораспорядительные (для обслуживания оборота товаров), залоговые.

- По срокам обращения – долгосрочные (5 лет и больше), среднесрочные (1-5 лет), краткосрочные (до 1 года).

- По способу передачи прав собственности – бумаги именные и предъявительские, ордерные.

- По форме выпуска – в документарной форме и бездокументарной.

Рассматривая виды и особенности долевых ценных бумаг, обычно имеют ввиду только акции и фондовые паи. Акции бывают обыкновенными с правом управления компанией и получения прибыли, а также привилегированными с правом установки ограничений в управлении компанией и дополнительными управленческими правами.

Инвестиционный пай также относится к долевым ценным бумагам, ведь он подтверждает долю владельца в имуществе инвестиционного фонда. Пай в фонде не предполагает выпуска производных ценных бумаг, не обладает номинальной стоимостью, не считается эмиссионной ценной бумагой, но фиксирует основные права владельца в бездокументарном виде.

Долевые акции и их виды

Данный тип ценных бумаг закрепляет права владельца на определенную долю имущества предприятия-эмитента и распоряжение собственными долями по установленной либо определяемой стоимости.

По сути, долевые ценные бумаги удостоверяют право владельцев принимать участие в акционерном капитале, давая конкретные права. К таким ценным бумагам относятся акции, сертификаты владельцев паев/долей в ПИФах.

К таким ценным бумагам относятся акции, сертификаты владельцев паев/долей в ПИФах.Акции – самый распространенный тип долевых ценных бумаг. Они являются подтверждением права владельца на получение дивидендов и управление компанией, части имущества в случае ликвидации. Бумага данного типа является бессрочной – на вторичном рынке срок ее обращения ограничен лишь фактом ликвидации компании-эмитента. Акции бывают простыми и привилегированными.

Все акции, которые были выпущены компанией-эмитентом, создают акционерный капитал. В то время, как все владельцы ценных бумаг выступают в роли акционеров общества – то есть, совладельцев компании. Акция обыкновенного типа предоставляет владельцу право на долю компании. Собственник обладает правом голосовать на собраниях, быть членом надзорных и управляющих органов, реализовывать другие функции в четком соответствии с объемами и типом имеющихся у него прав.

Также владелец акции имеет право на часть дивидендов, их размер считают по результатам работы предприятия в течение отчетного периода и лишь при условии, что общее собрание приняло решение про выплату дивидендов. Владелец акций может требовать информацию касательно ведения хозяйственной деятельности, а также имеет право претендовать на часть имущества предприятия в случае банкротства/ликвидации (того, что останется в ведении после полного расчета с кредиторами).

Владелец акций может требовать информацию касательно ведения хозяйственной деятельности, а также имеет право претендовать на часть имущества предприятия в случае банкротства/ликвидации (того, что останется в ведении после полного расчета с кредиторами).

Права инвестора напрямую зависят от доли в уставном капитале:

- 1-2% — право получать информацию, выдвигать кандидатов в управление, участие в формировании повестки собраний.

- 25%+1 – можно блокировать решения собрания касательно вопросов изменения устава, реорганизации, заключения сделок, ликвидации предприятия.

- 30%+1 – можно созывать новое общее собрание акционеров компании.

- 50%+1 – право принимать решения на собрании (исключая вопросы изменения устава, ликвидации предприятия, реорганизации).

- 75%+1 – у инвестора есть полный контроль над компанией и право принимать любые решения.

Привилегированные ценные бумаги и их преимущества

Данные ценные бумаги относятся к долевым, но нужно отметить, что такое вложение акционеру предлагает несколько уникальных преимуществ.

Так, владельцы привилегированных акций не имеют никаких прав в управлении предприятием, но обладают первоочередным правом на распределение прибыли в формате дивидендов и на получение доли имущества в случае банкротства эмитента.

Дивиденды по обычным акциям в случае работы предприятия в убыток не выплачиваются вообще. А вот владельцы привилегированных ценных бумаг все равно могут получать определенную в уставе сумму – в истории можно найти такие примеры в большом количестве.

Привилегированные акции предпочтительнее тогда, когда компания работает в убыток или получает небольшой доход. Если же прибыль большая, то привилегированная акция приносит в разы меньше дивидендов в сравнении с обычной. В уставном капитале цена привилегированных акций должна составлять не больше 25% по номиналу.

В уставном капитале цена привилегированных акций должна составлять не больше 25% по номиналу.

Основные типы привилегированных акций:

- С долей участия – дают дивиденды поверх установленной суммы, если сумма дивидендов по обычным акциям больше ранее заявленной цифры.

- Кумулятивные – по ним объявленные (но не начисленные) владельцу дивиденды платятся в последующие периоды.

- Некумулятивные – их собственники теряют дивиденды за определенный период, если выплата за него не объявлялась.

- Конвертируемые – инвестор имеет право менять их по заранее определенной ставке на указанное количество обычных акций.

По выплатам дивидендов акции могут быть: с фиксированной/плавающей ставкой, гарантированной выплатой. Есть объявленные (эмитент имеет право выпускать их дополнительно) и размещенные акции (уже в обращении).

Выбор между обычной и привилегированной акцией обычно происходит после просчетов прибылей и рисков. При покупке привилегированной ценной бумаги владелец не рискует ничем и имеет гарантии. А вот обыкновенные акции могут стать риском, зато приносят намного больший доход в случае успешной работы компании.

А вот обыкновенные акции могут стать риском, зато приносят намного больший доход в случае успешной работы компании.

Паи фондов как вид долевых ценных бумаг

Паи инвестиционных фондов (ПИФы) также относятся к долевым ценным бумагам. Инвестиционные фонды бывают разных видов, но в основном в качестве активов для вложений используют ценные бумаги в том числе (наряду с недвижимостью, паями других фондов и т.д.).

Цена активов фонда точно делится на одинаковое количество паев, которые может купить инвестор. Таким образом, он покупает часть инвестиционного портфеля фонда, среди которого обычно есть и акции компаний.

Фондом управляет компания или физическое лицо, они же выпускают, продают и покупают паи. Инвестиционный пай – именная ценная бумага, предоставляющая право инвестору на долю имущества ПИФа.

Права у всех пайщиков одинаковые. Как правило, инвестиционный пай идет в обращение в электронной бездокументарной форме, учет владельцев ведется в реестре.

Обращение долевых ценных бумаг на рынке

На рынке долевые ценные бумаги обращаются свободно. Акции могут быть именными либо на предъявителя. Именные не обращаются на рынке, так как учет их передачи иным владельцам осуществляется путем записи в специальном реестре. Акции на предъявителя на фондовом рынке обращаются свободно, с ними могут осуществляться различные операции.

Акции могут быть именными либо на предъявителя. Именные не обращаются на рынке, так как учет их передачи иным владельцам осуществляется путем записи в специальном реестре. Акции на предъявителя на фондовом рынке обращаются свободно, с ними могут осуществляться различные операции.

Долевые бумаги оцениваются на рынке в соответствии с жизненным циклом, включающим такие этапы: выпуск, размещение первичное, обращение. Цена может быть рыночной и номинальной. Рыночная создается в процессе обращения на рынке, ее определяют уровни спроса/предложения по всем заключенным в текущий момент сделкам. Номинальная стоимость указывается компанией-эмитентом при выпуске.

Обращение ценных бумаг предполагает заключение гражданско-правовых сделок, связанных с удостоверением перехода всех прав на бумаги на первичном, вторичном рынках. Выпуск бумаг должен быть зарегистрирован в госорганах, обращение начинается лишь после полной оплаты выпуска, регистрации отчета про итоги.

На вторичном рынке обращение акций, паев осуществляется проведением операций по покупке/продаже актива на биржевых площадках. На биржах есть масса разных инструментов торговли долевыми ценными бумагами, поэтому операции осуществляются как с самими акциями и паями, так и производными. Все операции допускается совершать удаленно, через брокеров.

На биржах есть масса разных инструментов торговли долевыми ценными бумагами, поэтому операции осуществляются как с самими акциями и паями, так и производными. Все операции допускается совершать удаленно, через брокеров.

Продажа паев ПИФов на вторичном рынке предполагает определенную специфику, поэтому через Интернет (удаленно) не может осуществляться. Процедура предполагает оформление договора продажи паев, передачи поручения в депозитарий и тут без личного присутствия сторон, назначения оператором счета брокерской компании обойтись не удастся.

Обороты различных рынков ценных бумаг растут постоянно, а акции и паи в инвестиционных фондах выступают активами в ведении краткосрочной, средне/долгосрочной торговли как для спекуляции, так и для длительного инвестирования.

Страница не найдена — Strategy4You

Кажется, ничего не найдено. Может, попробуете воспользоваться поиском по сайту или перейдете по ссылкам ниже?

Архивы Выберите месяц Апрель 2021 Март 2021 Февраль 2021 Январь 2021 Декабрь 2020 Ноябрь 2020 Октябрь 2020 Сентябрь 2020 Август 2020 Июль 2020 Июнь 2020 Май 2020 Апрель 2020 Март 2020 Февраль 2020 Январь 2020 Декабрь 2019 Ноябрь 2019 Октябрь 2019 Сентябрь 2019 Август 2019 Июль 2019 Июнь 2019 Май 2019 Апрель 2019 Март 2019 Февраль 2019 Январь 2019 Декабрь 2018 Ноябрь 2018 Октябрь 2018 Сентябрь 2018 Август 2018 Июль 2018 Июнь 2018 Май 2018 Апрель 2018 Март 2018 Февраль 2018 Январь 2018 Декабрь 2017 Ноябрь 2017 Октябрь 2017 Сентябрь 2017 Август 2017 Июль 2017 Июнь 2017 Май 2017 Апрель 2017 Март 2017 Февраль 2017 Январь 2017 Декабрь 2016 Ноябрь 2016 Октябрь 2016 Сентябрь 2016 Август 2016 Июль 2016 Июнь 2016 Май 2016 Апрель 2016 Март 2016 Февраль 2016 Январь 2016 Декабрь 2015 Ноябрь 2015 Октябрь 2015 Сентябрь 2015 Август 2015 Июль 2015 Июнь 2015 Май 2015 Апрель 2015 Март 2015 Февраль 2015 Январь 2015 Декабрь 2014 Ноябрь 2014 Октябрь 2014 Сентябрь 2014 Август 2014 Июль 2014 Июнь 2014 Май 2014 Апрель 2014 Март 2014 Февраль 2014 Январь 2014 Декабрь 2013 Ноябрь 2013 Октябрь 2013 Сентябрь 2013 Август 2013 Июль 2013 Июнь 2013 Май 2013 Апрель 2013 Март 2013 Февраль 2013 Январь 2013 Декабрь 2012 Ноябрь 2012 Октябрь 2012 Сентябрь 2012 Август 2012 Июль 2012 Июнь 2012 Май 2012 Апрель 2012 Март 2012 Февраль 2012 Январь 2012 Декабрь 2011 Ноябрь 2011 Октябрь 2011 Сентябрь 2011 Август 2011 Июль 2011 Июнь 2011 Май 2011 Апрель 2011 Март 2011 Февраль 2011 Январь 2011 Декабрь 2010 Ноябрь 2010 Октябрь 2010 Сентябрь 2010 Август 2010 Июль 2010 Июнь 2010 Май 2010 Апрель 2010 Март 2010 Февраль 2010 Январь 2010 Декабрь 2009 Ноябрь 2009 Октябрь 2009 Сентябрь 2009 Август 2009 Июль 2009 Июнь 2009 Май 2009 Апрель 2009 Март 2009

РубрикиВыберите рубрику10 пунктов в день2016 стратегия форекс2018 стратегия форекс30 пунктов в день4 часа стратегия форекс4 экранаant-GUBreakout_V. 0.4.2.ex4AUD/USD стратегия форексCCI+RSI+StochasticD1 стратегия форексDaily Volatility Breakout.mq4 индикаторEMA+Stochastic+RSIEURUSD M15 стратегия форексEURUSD стратегия форексFAQ по Стратегиям форексGBPJPY стратегия форексh2 стратегия форексLinear Weighted Moving AverageM5 стратегия форексMA Chanels FIBO.ex4MACD-comboMetaTrader 4 видео урокиMetatrader 4 стратегия форексMoving Average + CCI + RSIMT4 стратегия форексMTF Moving AverageNonfarm Payrolls (NFP)Nord FXParabolic SARParamon ScalpPivot pointUSDCAD стратегия форексАКЦИИ Брокеров форексАКЦИИ сайтаАмериканская сессияАналитика и прогноз по EUR/USD (пара Евро Доллар)Аналитика и прогнозы ФОРЕКС (FOREX)Безиндикаторная торговая система/стратегия форексБезрисковая стратегия форексБезубыточная стратегия форексБесплатные вебинары форексБинарные Опционы / Binary optionsБиржевые БрокерыБрокер форексБрокеры бинарных опционовВебинары, Тренинги форексВИДЕОКУРСЫ ФорексВнутридневные стратегии форексВолны ЭллиотаВсе, что нужно знать начинающим о Форекс [основы]Высокоприбыльные стратегииГолосование за стратегии форексГрафический АнализДолгосрочная стратегия форексЕвро-йена прогнозЗаработать на форексЗаработок на СвопахЗнаменитые трейдерыИндикатор ADXИндикатор ADX CrossingИндикатор ATRИндикатор b-clock modifiedИндикатор Buy Sell pressure volumeИндикатор CCI ZERO FX520Индикатор DDFX 3 BBStop v4Индикатор DSS of momentumИндикатор Flat ScannerИндикатор Force IndexИндикатор Forex Freedom BarsИндикатор FX Sniper’s CCIИндикатор Gann Hilo HistoИндикатор Heiken Ashi SmoothedИндикатор HMA ModifiedИндикатор I-Gentor LSMA&EMAИндикатор Laguerre.

0.4.2.ex4AUD/USD стратегия форексCCI+RSI+StochasticD1 стратегия форексDaily Volatility Breakout.mq4 индикаторEMA+Stochastic+RSIEURUSD M15 стратегия форексEURUSD стратегия форексFAQ по Стратегиям форексGBPJPY стратегия форексh2 стратегия форексLinear Weighted Moving AverageM5 стратегия форексMA Chanels FIBO.ex4MACD-comboMetaTrader 4 видео урокиMetatrader 4 стратегия форексMoving Average + CCI + RSIMT4 стратегия форексMTF Moving AverageNonfarm Payrolls (NFP)Nord FXParabolic SARParamon ScalpPivot pointUSDCAD стратегия форексАКЦИИ Брокеров форексАКЦИИ сайтаАмериканская сессияАналитика и прогноз по EUR/USD (пара Евро Доллар)Аналитика и прогнозы ФОРЕКС (FOREX)Безиндикаторная торговая система/стратегия форексБезрисковая стратегия форексБезубыточная стратегия форексБесплатные вебинары форексБинарные Опционы / Binary optionsБиржевые БрокерыБрокер форексБрокеры бинарных опционовВебинары, Тренинги форексВИДЕОКУРСЫ ФорексВнутридневные стратегии форексВолны ЭллиотаВсе, что нужно знать начинающим о Форекс [основы]Высокоприбыльные стратегииГолосование за стратегии форексГрафический АнализДолгосрочная стратегия форексЕвро-йена прогнозЗаработать на форексЗаработок на СвопахЗнаменитые трейдерыИндикатор ADXИндикатор ADX CrossingИндикатор ATRИндикатор b-clock modifiedИндикатор Buy Sell pressure volumeИндикатор CCI ZERO FX520Индикатор DDFX 3 BBStop v4Индикатор DSS of momentumИндикатор Flat ScannerИндикатор Force IndexИндикатор Forex Freedom BarsИндикатор FX Sniper’s CCIИндикатор Gann Hilo HistoИндикатор Heiken Ashi SmoothedИндикатор HMA ModifiedИндикатор I-Gentor LSMA&EMAИндикатор Laguerre. mq4Индикатор macd-crossover-alertИндикатор MBFX TimingИндикатор MomentumVTИндикатор MomPinboll.mq4Индикатор OsMAИндикатор Price ChannelИндикатор PSARИндикатор QQEИндикатор QQE Alert MTF v5Индикатор QQE Alert v3Индикатор Recurrent StatisticИндикатор Reversal_Indicator_v2Индикатор Robby DSS Bressert Colored_AИндикатор RSXИндикатор RSX-3CИндикатор SHI_SilverTrendSigИндикатор Solar Winds joy – histoИндикатор True TrendИндикатор TTLИндикатор Vortex IndicatorИндикатор Vulkan Profitиндикатор ZigZagИндикатор Вуди ССIИндикатор МА rsiИндикатор свингов Ганна скачатьиндикатор со стрелкамиИндикатор стоимости пункта форексКак выбрать стратегию форексКанал скользящих среднихКанальная стратегия форексКластеры на форекскомбинация индикаторов PSAR и MACDКоробка на форексЛинда РашкеЛокирующий советник форексЛучшие брокеры форексЛучшие валютные пары для carry tradeЛучшие внутридневные торговые стратегии форекс на М15Лучшие индикаторные cтратегии форексЛучшие стратегии бинарных опционов (БО)лучшие точки входа в рынок форексМ30 стратегия форексМани МенеджментМедленные скользящие средниеМТ5Мультивалютная стратегия для форексНедельные (W1) стратегии форексНедельный ПивотНовая стратегия форексНовости рынкаНовости Форекс (Forex) и других финансовых рынковОсновные индикаторы форексПАММпаттерн 3 индейцаПаттерн HammerПаттерн ГиППаттерн ТреугольникПивот-уровниПолуавтоматическая стратегия форексприбыльная стратегия форексПробой ZigZagПробой Азиатской сессииПробой дневной свечиПробой трендовой линииПробой фракталаПробойная свечапробойная стратегия форексПробойный советник форексПроверенная стратегия форексПроверенные стратегии форекс на h5 (4-х часовые графики)Продукты от трейдера Алексея Лободыпростая стратегия на Moving AverageПРОСТАЯ стратегия форексРазворотная стратегия форексРазновидности стратегийРейтинг стратегийсайт Виктора БаришпольцаСамые успешные стратегии форексСвечной анализСвечные паттерныСеточные советники форексСеточные стратегии форексСигналы Forex4youСигналы Волн ВульфаСигналы паттернов форексСигналы по графическим моделям форексСигналы по стратегии S3Сигналы ФорексСкальпирующие Стратегии форексСкачать Gordago Forex OptimizerСкачать QuikСкачать Алерт T3MA AlarmСкачать индикатор DSS of momentum + arrows _ mtf nmcскачать шаблон для Metatrader 4скачать шаблон для MT4Сложный индикатор MT4Советник PIVOTСОВЕТНИКИ ФОРЕКС — в помощь трейдеруСписок лучших дневных стратегий ФорексСреднесрочная стратегия форексСтабильная стратегия форексСтоп-лосс по ATRСтратегии В.

mq4Индикатор macd-crossover-alertИндикатор MBFX TimingИндикатор MomentumVTИндикатор MomPinboll.mq4Индикатор OsMAИндикатор Price ChannelИндикатор PSARИндикатор QQEИндикатор QQE Alert MTF v5Индикатор QQE Alert v3Индикатор Recurrent StatisticИндикатор Reversal_Indicator_v2Индикатор Robby DSS Bressert Colored_AИндикатор RSXИндикатор RSX-3CИндикатор SHI_SilverTrendSigИндикатор Solar Winds joy – histoИндикатор True TrendИндикатор TTLИндикатор Vortex IndicatorИндикатор Vulkan Profitиндикатор ZigZagИндикатор Вуди ССIИндикатор МА rsiИндикатор свингов Ганна скачатьиндикатор со стрелкамиИндикатор стоимости пункта форексКак выбрать стратегию форексКанал скользящих среднихКанальная стратегия форексКластеры на форекскомбинация индикаторов PSAR и MACDКоробка на форексЛинда РашкеЛокирующий советник форексЛучшие брокеры форексЛучшие валютные пары для carry tradeЛучшие внутридневные торговые стратегии форекс на М15Лучшие индикаторные cтратегии форексЛучшие стратегии бинарных опционов (БО)лучшие точки входа в рынок форексМ30 стратегия форексМани МенеджментМедленные скользящие средниеМТ5Мультивалютная стратегия для форексНедельные (W1) стратегии форексНедельный ПивотНовая стратегия форексНовости рынкаНовости Форекс (Forex) и других финансовых рынковОсновные индикаторы форексПАММпаттерн 3 индейцаПаттерн HammerПаттерн ГиППаттерн ТреугольникПивот-уровниПолуавтоматическая стратегия форексприбыльная стратегия форексПробой ZigZagПробой Азиатской сессииПробой дневной свечиПробой трендовой линииПробой фракталаПробойная свечапробойная стратегия форексПробойный советник форексПроверенная стратегия форексПроверенные стратегии форекс на h5 (4-х часовые графики)Продукты от трейдера Алексея Лободыпростая стратегия на Moving AverageПРОСТАЯ стратегия форексРазворотная стратегия форексРазновидности стратегийРейтинг стратегийсайт Виктора БаришпольцаСамые успешные стратегии форексСвечной анализСвечные паттерныСеточные советники форексСеточные стратегии форексСигналы Forex4youСигналы Волн ВульфаСигналы паттернов форексСигналы по графическим моделям форексСигналы по стратегии S3Сигналы ФорексСкальпирующие Стратегии форексСкачать Gordago Forex OptimizerСкачать QuikСкачать Алерт T3MA AlarmСкачать индикатор DSS of momentum + arrows _ mtf nmcскачать шаблон для Metatrader 4скачать шаблон для MT4Сложный индикатор MT4Советник PIVOTСОВЕТНИКИ ФОРЕКС — в помощь трейдеруСписок лучших дневных стратегий ФорексСреднесрочная стратегия форексСтабильная стратегия форексСтоп-лосс по ATRСтратегии В. БаришпольцаСтратегии для форексСтратегии на основе полос БоллинджераСтратегии форекс на «Уровнях Фибоначчи»Стратегии форекс на основе индикатора ИшимокуСтратегии форекс на основе Японских СвечейСтратегии форекс по методу МартингейлаСтратегия «Черепаховый суп»стратегия для 5 минутСтратегия для EURUSDстратегия для GBPUSDСтратегия для NZDUSDСтратегия на AO и ACстратегия на лимитных ордерахстратегия на мувингахСтратегия на осцилляторах АО и АССтратегия с минимальным рискомСтратегия торговли по объемамСтратегия форексСтратегия форекс «2 экрана»Стратегия форекс «Крестики нолики»Стратегия форекс 2017стратегия форекс M30Стратегия форекс без просадокСтратегия форекс без стоп-лоссовстратегия форекс для 15 минутСупер стратегия форексТермины форекс, словарь трейдераТест стратегии форекс 2018ТЕСТЫ стратегий форексТипы стратегийТОП-50 Стратегий на основе скользящих среднихТорговая система «Оракул»Торговая система «Черепах»Торговая система «Черепахи»Торговая стратегия форексторговля внутри дняторговля на 1-минутных графикахторговля на 1 минутеТорговля на минуткахторговля на минутном графикеторговля по внутренним барамТорговля по ПАТТЕРНАМ и графическим моделям форексторговля по трендуТочная стратегия форексТочные сигналы форекстрейдер Уэллс УайлдерТрейлинг-стопТрейлинг-стоп от 1 пункта — Советник для Metatrader 4трендовая стратегия форексуровни для индикатора MACDФильтр ложных сигналовФинансовая грамотностьФинансовые ВКЛАДЫФлетовая стратегия форексФорекс голосованиеФорекс ИНДИКАТОРЫФорекс математический расчетФорекс системаФорекс статистикаХеджированиечасовая стратегия форексШаблон МТ4 скачатьШаблоны для MT4Школа графического анализаэффективная стратегия форексЯпонские подсвечникиЯпонские свечи: список статей для обучения свечному анализу

БаришпольцаСтратегии для форексСтратегии на основе полос БоллинджераСтратегии форекс на «Уровнях Фибоначчи»Стратегии форекс на основе индикатора ИшимокуСтратегии форекс на основе Японских СвечейСтратегии форекс по методу МартингейлаСтратегия «Черепаховый суп»стратегия для 5 минутСтратегия для EURUSDстратегия для GBPUSDСтратегия для NZDUSDСтратегия на AO и ACстратегия на лимитных ордерахстратегия на мувингахСтратегия на осцилляторах АО и АССтратегия с минимальным рискомСтратегия торговли по объемамСтратегия форексСтратегия форекс «2 экрана»Стратегия форекс «Крестики нолики»Стратегия форекс 2017стратегия форекс M30Стратегия форекс без просадокСтратегия форекс без стоп-лоссовстратегия форекс для 15 минутСупер стратегия форексТермины форекс, словарь трейдераТест стратегии форекс 2018ТЕСТЫ стратегий форексТипы стратегийТОП-50 Стратегий на основе скользящих среднихТорговая система «Оракул»Торговая система «Черепах»Торговая система «Черепахи»Торговая стратегия форексторговля внутри дняторговля на 1-минутных графикахторговля на 1 минутеТорговля на минуткахторговля на минутном графикеторговля по внутренним барамТорговля по ПАТТЕРНАМ и графическим моделям форексторговля по трендуТочная стратегия форексТочные сигналы форекстрейдер Уэллс УайлдерТрейлинг-стопТрейлинг-стоп от 1 пункта — Советник для Metatrader 4трендовая стратегия форексуровни для индикатора MACDФильтр ложных сигналовФинансовая грамотностьФинансовые ВКЛАДЫФлетовая стратегия форексФорекс голосованиеФорекс ИНДИКАТОРЫФорекс математический расчетФорекс системаФорекс статистикаХеджированиечасовая стратегия форексШаблон МТ4 скачатьШаблоны для MT4Школа графического анализаэффективная стратегия форексЯпонские подсвечникиЯпонские свечи: список статей для обучения свечному анализу

Страница не найдена — Strategy4You

Кажется, ничего не найдено. Может, попробуете воспользоваться поиском по сайту или перейдете по ссылкам ниже?

Может, попробуете воспользоваться поиском по сайту или перейдете по ссылкам ниже?

Архивы Выберите месяц Апрель 2021 Март 2021 Февраль 2021 Январь 2021 Декабрь 2020 Ноябрь 2020 Октябрь 2020 Сентябрь 2020 Август 2020 Июль 2020 Июнь 2020 Май 2020 Апрель 2020 Март 2020 Февраль 2020 Январь 2020 Декабрь 2019 Ноябрь 2019 Октябрь 2019 Сентябрь 2019 Август 2019 Июль 2019 Июнь 2019 Май 2019 Апрель 2019 Март 2019 Февраль 2019 Январь 2019 Декабрь 2018 Ноябрь 2018 Октябрь 2018 Сентябрь 2018 Август 2018 Июль 2018 Июнь 2018 Май 2018 Апрель 2018 Март 2018 Февраль 2018 Январь 2018 Декабрь 2017 Ноябрь 2017 Октябрь 2017 Сентябрь 2017 Август 2017 Июль 2017 Июнь 2017 Май 2017 Апрель 2017 Март 2017 Февраль 2017 Январь 2017 Декабрь 2016 Ноябрь 2016 Октябрь 2016 Сентябрь 2016 Август 2016 Июль 2016 Июнь 2016 Май 2016 Апрель 2016 Март 2016 Февраль 2016 Январь 2016 Декабрь 2015 Ноябрь 2015 Октябрь 2015 Сентябрь 2015 Август 2015 Июль 2015 Июнь 2015 Май 2015 Апрель 2015 Март 2015 Февраль 2015 Январь 2015 Декабрь 2014 Ноябрь 2014 Октябрь 2014 Сентябрь 2014 Август 2014 Июль 2014 Июнь 2014 Май 2014 Апрель 2014 Март 2014 Февраль 2014 Январь 2014 Декабрь 2013 Ноябрь 2013 Октябрь 2013 Сентябрь 2013 Август 2013 Июль 2013 Июнь 2013 Май 2013 Апрель 2013 Март 2013 Февраль 2013 Январь 2013 Декабрь 2012 Ноябрь 2012 Октябрь 2012 Сентябрь 2012 Август 2012 Июль 2012 Июнь 2012 Май 2012 Апрель 2012 Март 2012 Февраль 2012 Январь 2012 Декабрь 2011 Ноябрь 2011 Октябрь 2011 Сентябрь 2011 Август 2011 Июль 2011 Июнь 2011 Май 2011 Апрель 2011 Март 2011 Февраль 2011 Январь 2011 Декабрь 2010 Ноябрь 2010 Октябрь 2010 Сентябрь 2010 Август 2010 Июль 2010 Июнь 2010 Май 2010 Апрель 2010 Март 2010 Февраль 2010 Январь 2010 Декабрь 2009 Ноябрь 2009 Октябрь 2009 Сентябрь 2009 Август 2009 Июль 2009 Июнь 2009 Май 2009 Апрель 2009 Март 2009

РубрикиВыберите рубрику10 пунктов в день2016 стратегия форекс2018 стратегия форекс30 пунктов в день4 часа стратегия форекс4 экранаant-GUBreakout_V. 0.4.2.ex4AUD/USD стратегия форексCCI+RSI+StochasticD1 стратегия форексDaily Volatility Breakout.mq4 индикаторEMA+Stochastic+RSIEURUSD M15 стратегия форексEURUSD стратегия форексFAQ по Стратегиям форексGBPJPY стратегия форексh2 стратегия форексLinear Weighted Moving AverageM5 стратегия форексMA Chanels FIBO.ex4MACD-comboMetaTrader 4 видео урокиMetatrader 4 стратегия форексMoving Average + CCI + RSIMT4 стратегия форексMTF Moving AverageNonfarm Payrolls (NFP)Nord FXParabolic SARParamon ScalpPivot pointUSDCAD стратегия форексАКЦИИ Брокеров форексАКЦИИ сайтаАмериканская сессияАналитика и прогноз по EUR/USD (пара Евро Доллар)Аналитика и прогнозы ФОРЕКС (FOREX)Безиндикаторная торговая система/стратегия форексБезрисковая стратегия форексБезубыточная стратегия форексБесплатные вебинары форексБинарные Опционы / Binary optionsБиржевые БрокерыБрокер форексБрокеры бинарных опционовВебинары, Тренинги форексВИДЕОКУРСЫ ФорексВнутридневные стратегии форексВолны ЭллиотаВсе, что нужно знать начинающим о Форекс [основы]Высокоприбыльные стратегииГолосование за стратегии форексГрафический АнализДолгосрочная стратегия форексЕвро-йена прогнозЗаработать на форексЗаработок на СвопахЗнаменитые трейдерыИндикатор ADXИндикатор ADX CrossingИндикатор ATRИндикатор b-clock modifiedИндикатор Buy Sell pressure volumeИндикатор CCI ZERO FX520Индикатор DDFX 3 BBStop v4Индикатор DSS of momentumИндикатор Flat ScannerИндикатор Force IndexИндикатор Forex Freedom BarsИндикатор FX Sniper’s CCIИндикатор Gann Hilo HistoИндикатор Heiken Ashi SmoothedИндикатор HMA ModifiedИндикатор I-Gentor LSMA&EMAИндикатор Laguerre.

0.4.2.ex4AUD/USD стратегия форексCCI+RSI+StochasticD1 стратегия форексDaily Volatility Breakout.mq4 индикаторEMA+Stochastic+RSIEURUSD M15 стратегия форексEURUSD стратегия форексFAQ по Стратегиям форексGBPJPY стратегия форексh2 стратегия форексLinear Weighted Moving AverageM5 стратегия форексMA Chanels FIBO.ex4MACD-comboMetaTrader 4 видео урокиMetatrader 4 стратегия форексMoving Average + CCI + RSIMT4 стратегия форексMTF Moving AverageNonfarm Payrolls (NFP)Nord FXParabolic SARParamon ScalpPivot pointUSDCAD стратегия форексАКЦИИ Брокеров форексАКЦИИ сайтаАмериканская сессияАналитика и прогноз по EUR/USD (пара Евро Доллар)Аналитика и прогнозы ФОРЕКС (FOREX)Безиндикаторная торговая система/стратегия форексБезрисковая стратегия форексБезубыточная стратегия форексБесплатные вебинары форексБинарные Опционы / Binary optionsБиржевые БрокерыБрокер форексБрокеры бинарных опционовВебинары, Тренинги форексВИДЕОКУРСЫ ФорексВнутридневные стратегии форексВолны ЭллиотаВсе, что нужно знать начинающим о Форекс [основы]Высокоприбыльные стратегииГолосование за стратегии форексГрафический АнализДолгосрочная стратегия форексЕвро-йена прогнозЗаработать на форексЗаработок на СвопахЗнаменитые трейдерыИндикатор ADXИндикатор ADX CrossingИндикатор ATRИндикатор b-clock modifiedИндикатор Buy Sell pressure volumeИндикатор CCI ZERO FX520Индикатор DDFX 3 BBStop v4Индикатор DSS of momentumИндикатор Flat ScannerИндикатор Force IndexИндикатор Forex Freedom BarsИндикатор FX Sniper’s CCIИндикатор Gann Hilo HistoИндикатор Heiken Ashi SmoothedИндикатор HMA ModifiedИндикатор I-Gentor LSMA&EMAИндикатор Laguerre. mq4Индикатор macd-crossover-alertИндикатор MBFX TimingИндикатор MomentumVTИндикатор MomPinboll.mq4Индикатор OsMAИндикатор Price ChannelИндикатор PSARИндикатор QQEИндикатор QQE Alert MTF v5Индикатор QQE Alert v3Индикатор Recurrent StatisticИндикатор Reversal_Indicator_v2Индикатор Robby DSS Bressert Colored_AИндикатор RSXИндикатор RSX-3CИндикатор SHI_SilverTrendSigИндикатор Solar Winds joy – histoИндикатор True TrendИндикатор TTLИндикатор Vortex IndicatorИндикатор Vulkan Profitиндикатор ZigZagИндикатор Вуди ССIИндикатор МА rsiИндикатор свингов Ганна скачатьиндикатор со стрелкамиИндикатор стоимости пункта форексКак выбрать стратегию форексКанал скользящих среднихКанальная стратегия форексКластеры на форекскомбинация индикаторов PSAR и MACDКоробка на форексЛинда РашкеЛокирующий советник форексЛучшие брокеры форексЛучшие валютные пары для carry tradeЛучшие внутридневные торговые стратегии форекс на М15Лучшие индикаторные cтратегии форексЛучшие стратегии бинарных опционов (БО)лучшие точки входа в рынок форексМ30 стратегия форексМани МенеджментМедленные скользящие средниеМТ5Мультивалютная стратегия для форексНедельные (W1) стратегии форексНедельный ПивотНовая стратегия форексНовости рынкаНовости Форекс (Forex) и других финансовых рынковОсновные индикаторы форексПАММпаттерн 3 индейцаПаттерн HammerПаттерн ГиППаттерн ТреугольникПивот-уровниПолуавтоматическая стратегия форексприбыльная стратегия форексПробой ZigZagПробой Азиатской сессииПробой дневной свечиПробой трендовой линииПробой фракталаПробойная свечапробойная стратегия форексПробойный советник форексПроверенная стратегия форексПроверенные стратегии форекс на h5 (4-х часовые графики)Продукты от трейдера Алексея Лободыпростая стратегия на Moving AverageПРОСТАЯ стратегия форексРазворотная стратегия форексРазновидности стратегийРейтинг стратегийсайт Виктора БаришпольцаСамые успешные стратегии форексСвечной анализСвечные паттерныСеточные советники форексСеточные стратегии форексСигналы Forex4youСигналы Волн ВульфаСигналы паттернов форексСигналы по графическим моделям форексСигналы по стратегии S3Сигналы ФорексСкальпирующие Стратегии форексСкачать Gordago Forex OptimizerСкачать QuikСкачать Алерт T3MA AlarmСкачать индикатор DSS of momentum + arrows _ mtf nmcскачать шаблон для Metatrader 4скачать шаблон для MT4Сложный индикатор MT4Советник PIVOTСОВЕТНИКИ ФОРЕКС — в помощь трейдеруСписок лучших дневных стратегий ФорексСреднесрочная стратегия форексСтабильная стратегия форексСтоп-лосс по ATRСтратегии В.

mq4Индикатор macd-crossover-alertИндикатор MBFX TimingИндикатор MomentumVTИндикатор MomPinboll.mq4Индикатор OsMAИндикатор Price ChannelИндикатор PSARИндикатор QQEИндикатор QQE Alert MTF v5Индикатор QQE Alert v3Индикатор Recurrent StatisticИндикатор Reversal_Indicator_v2Индикатор Robby DSS Bressert Colored_AИндикатор RSXИндикатор RSX-3CИндикатор SHI_SilverTrendSigИндикатор Solar Winds joy – histoИндикатор True TrendИндикатор TTLИндикатор Vortex IndicatorИндикатор Vulkan Profitиндикатор ZigZagИндикатор Вуди ССIИндикатор МА rsiИндикатор свингов Ганна скачатьиндикатор со стрелкамиИндикатор стоимости пункта форексКак выбрать стратегию форексКанал скользящих среднихКанальная стратегия форексКластеры на форекскомбинация индикаторов PSAR и MACDКоробка на форексЛинда РашкеЛокирующий советник форексЛучшие брокеры форексЛучшие валютные пары для carry tradeЛучшие внутридневные торговые стратегии форекс на М15Лучшие индикаторные cтратегии форексЛучшие стратегии бинарных опционов (БО)лучшие точки входа в рынок форексМ30 стратегия форексМани МенеджментМедленные скользящие средниеМТ5Мультивалютная стратегия для форексНедельные (W1) стратегии форексНедельный ПивотНовая стратегия форексНовости рынкаНовости Форекс (Forex) и других финансовых рынковОсновные индикаторы форексПАММпаттерн 3 индейцаПаттерн HammerПаттерн ГиППаттерн ТреугольникПивот-уровниПолуавтоматическая стратегия форексприбыльная стратегия форексПробой ZigZagПробой Азиатской сессииПробой дневной свечиПробой трендовой линииПробой фракталаПробойная свечапробойная стратегия форексПробойный советник форексПроверенная стратегия форексПроверенные стратегии форекс на h5 (4-х часовые графики)Продукты от трейдера Алексея Лободыпростая стратегия на Moving AverageПРОСТАЯ стратегия форексРазворотная стратегия форексРазновидности стратегийРейтинг стратегийсайт Виктора БаришпольцаСамые успешные стратегии форексСвечной анализСвечные паттерныСеточные советники форексСеточные стратегии форексСигналы Forex4youСигналы Волн ВульфаСигналы паттернов форексСигналы по графическим моделям форексСигналы по стратегии S3Сигналы ФорексСкальпирующие Стратегии форексСкачать Gordago Forex OptimizerСкачать QuikСкачать Алерт T3MA AlarmСкачать индикатор DSS of momentum + arrows _ mtf nmcскачать шаблон для Metatrader 4скачать шаблон для MT4Сложный индикатор MT4Советник PIVOTСОВЕТНИКИ ФОРЕКС — в помощь трейдеруСписок лучших дневных стратегий ФорексСреднесрочная стратегия форексСтабильная стратегия форексСтоп-лосс по ATRСтратегии В. БаришпольцаСтратегии для форексСтратегии на основе полос БоллинджераСтратегии форекс на «Уровнях Фибоначчи»Стратегии форекс на основе индикатора ИшимокуСтратегии форекс на основе Японских СвечейСтратегии форекс по методу МартингейлаСтратегия «Черепаховый суп»стратегия для 5 минутСтратегия для EURUSDстратегия для GBPUSDСтратегия для NZDUSDСтратегия на AO и ACстратегия на лимитных ордерахстратегия на мувингахСтратегия на осцилляторах АО и АССтратегия с минимальным рискомСтратегия торговли по объемамСтратегия форексСтратегия форекс «2 экрана»Стратегия форекс «Крестики нолики»Стратегия форекс 2017стратегия форекс M30Стратегия форекс без просадокСтратегия форекс без стоп-лоссовстратегия форекс для 15 минутСупер стратегия форексТермины форекс, словарь трейдераТест стратегии форекс 2018ТЕСТЫ стратегий форексТипы стратегийТОП-50 Стратегий на основе скользящих среднихТорговая система «Оракул»Торговая система «Черепах»Торговая система «Черепахи»Торговая стратегия форексторговля внутри дняторговля на 1-минутных графикахторговля на 1 минутеТорговля на минуткахторговля на минутном графикеторговля по внутренним барамТорговля по ПАТТЕРНАМ и графическим моделям форексторговля по трендуТочная стратегия форексТочные сигналы форекстрейдер Уэллс УайлдерТрейлинг-стопТрейлинг-стоп от 1 пункта — Советник для Metatrader 4трендовая стратегия форексуровни для индикатора MACDФильтр ложных сигналовФинансовая грамотностьФинансовые ВКЛАДЫФлетовая стратегия форексФорекс голосованиеФорекс ИНДИКАТОРЫФорекс математический расчетФорекс системаФорекс статистикаХеджированиечасовая стратегия форексШаблон МТ4 скачатьШаблоны для MT4Школа графического анализаэффективная стратегия форексЯпонские подсвечникиЯпонские свечи: список статей для обучения свечному анализу

БаришпольцаСтратегии для форексСтратегии на основе полос БоллинджераСтратегии форекс на «Уровнях Фибоначчи»Стратегии форекс на основе индикатора ИшимокуСтратегии форекс на основе Японских СвечейСтратегии форекс по методу МартингейлаСтратегия «Черепаховый суп»стратегия для 5 минутСтратегия для EURUSDстратегия для GBPUSDСтратегия для NZDUSDСтратегия на AO и ACстратегия на лимитных ордерахстратегия на мувингахСтратегия на осцилляторах АО и АССтратегия с минимальным рискомСтратегия торговли по объемамСтратегия форексСтратегия форекс «2 экрана»Стратегия форекс «Крестики нолики»Стратегия форекс 2017стратегия форекс M30Стратегия форекс без просадокСтратегия форекс без стоп-лоссовстратегия форекс для 15 минутСупер стратегия форексТермины форекс, словарь трейдераТест стратегии форекс 2018ТЕСТЫ стратегий форексТипы стратегийТОП-50 Стратегий на основе скользящих среднихТорговая система «Оракул»Торговая система «Черепах»Торговая система «Черепахи»Торговая стратегия форексторговля внутри дняторговля на 1-минутных графикахторговля на 1 минутеТорговля на минуткахторговля на минутном графикеторговля по внутренним барамТорговля по ПАТТЕРНАМ и графическим моделям форексторговля по трендуТочная стратегия форексТочные сигналы форекстрейдер Уэллс УайлдерТрейлинг-стопТрейлинг-стоп от 1 пункта — Советник для Metatrader 4трендовая стратегия форексуровни для индикатора MACDФильтр ложных сигналовФинансовая грамотностьФинансовые ВКЛАДЫФлетовая стратегия форексФорекс голосованиеФорекс ИНДИКАТОРЫФорекс математический расчетФорекс системаФорекс статистикаХеджированиечасовая стратегия форексШаблон МТ4 скачатьШаблоны для MT4Школа графического анализаэффективная стратегия форексЯпонские подсвечникиЯпонские свечи: список статей для обучения свечному анализу

Страница не найдена — Strategy4You

Кажется, ничего не найдено. Может, попробуете воспользоваться поиском по сайту или перейдете по ссылкам ниже?

Может, попробуете воспользоваться поиском по сайту или перейдете по ссылкам ниже?

Архивы Выберите месяц Апрель 2021 Март 2021 Февраль 2021 Январь 2021 Декабрь 2020 Ноябрь 2020 Октябрь 2020 Сентябрь 2020 Август 2020 Июль 2020 Июнь 2020 Май 2020 Апрель 2020 Март 2020 Февраль 2020 Январь 2020 Декабрь 2019 Ноябрь 2019 Октябрь 2019 Сентябрь 2019 Август 2019 Июль 2019 Июнь 2019 Май 2019 Апрель 2019 Март 2019 Февраль 2019 Январь 2019 Декабрь 2018 Ноябрь 2018 Октябрь 2018 Сентябрь 2018 Август 2018 Июль 2018 Июнь 2018 Май 2018 Апрель 2018 Март 2018 Февраль 2018 Январь 2018 Декабрь 2017 Ноябрь 2017 Октябрь 2017 Сентябрь 2017 Август 2017 Июль 2017 Июнь 2017 Май 2017 Апрель 2017 Март 2017 Февраль 2017 Январь 2017 Декабрь 2016 Ноябрь 2016 Октябрь 2016 Сентябрь 2016 Август 2016 Июль 2016 Июнь 2016 Май 2016 Апрель 2016 Март 2016 Февраль 2016 Январь 2016 Декабрь 2015 Ноябрь 2015 Октябрь 2015 Сентябрь 2015 Август 2015 Июль 2015 Июнь 2015 Май 2015 Апрель 2015 Март 2015 Февраль 2015 Январь 2015 Декабрь 2014 Ноябрь 2014 Октябрь 2014 Сентябрь 2014 Август 2014 Июль 2014 Июнь 2014 Май 2014 Апрель 2014 Март 2014 Февраль 2014 Январь 2014 Декабрь 2013 Ноябрь 2013 Октябрь 2013 Сентябрь 2013 Август 2013 Июль 2013 Июнь 2013 Май 2013 Апрель 2013 Март 2013 Февраль 2013 Январь 2013 Декабрь 2012 Ноябрь 2012 Октябрь 2012 Сентябрь 2012 Август 2012 Июль 2012 Июнь 2012 Май 2012 Апрель 2012 Март 2012 Февраль 2012 Январь 2012 Декабрь 2011 Ноябрь 2011 Октябрь 2011 Сентябрь 2011 Август 2011 Июль 2011 Июнь 2011 Май 2011 Апрель 2011 Март 2011 Февраль 2011 Январь 2011 Декабрь 2010 Ноябрь 2010 Октябрь 2010 Сентябрь 2010 Август 2010 Июль 2010 Июнь 2010 Май 2010 Апрель 2010 Март 2010 Февраль 2010 Январь 2010 Декабрь 2009 Ноябрь 2009 Октябрь 2009 Сентябрь 2009 Август 2009 Июль 2009 Июнь 2009 Май 2009 Апрель 2009 Март 2009

РубрикиВыберите рубрику10 пунктов в день2016 стратегия форекс2018 стратегия форекс30 пунктов в день4 часа стратегия форекс4 экранаant-GUBreakout_V. 0.4.2.ex4AUD/USD стратегия форексCCI+RSI+StochasticD1 стратегия форексDaily Volatility Breakout.mq4 индикаторEMA+Stochastic+RSIEURUSD M15 стратегия форексEURUSD стратегия форексFAQ по Стратегиям форексGBPJPY стратегия форексh2 стратегия форексLinear Weighted Moving AverageM5 стратегия форексMA Chanels FIBO.ex4MACD-comboMetaTrader 4 видео урокиMetatrader 4 стратегия форексMoving Average + CCI + RSIMT4 стратегия форексMTF Moving AverageNonfarm Payrolls (NFP)Nord FXParabolic SARParamon ScalpPivot pointUSDCAD стратегия форексАКЦИИ Брокеров форексАКЦИИ сайтаАмериканская сессияАналитика и прогноз по EUR/USD (пара Евро Доллар)Аналитика и прогнозы ФОРЕКС (FOREX)Безиндикаторная торговая система/стратегия форексБезрисковая стратегия форексБезубыточная стратегия форексБесплатные вебинары форексБинарные Опционы / Binary optionsБиржевые БрокерыБрокер форексБрокеры бинарных опционовВебинары, Тренинги форексВИДЕОКУРСЫ ФорексВнутридневные стратегии форексВолны ЭллиотаВсе, что нужно знать начинающим о Форекс [основы]Высокоприбыльные стратегииГолосование за стратегии форексГрафический АнализДолгосрочная стратегия форексЕвро-йена прогнозЗаработать на форексЗаработок на СвопахЗнаменитые трейдерыИндикатор ADXИндикатор ADX CrossingИндикатор ATRИндикатор b-clock modifiedИндикатор Buy Sell pressure volumeИндикатор CCI ZERO FX520Индикатор DDFX 3 BBStop v4Индикатор DSS of momentumИндикатор Flat ScannerИндикатор Force IndexИндикатор Forex Freedom BarsИндикатор FX Sniper’s CCIИндикатор Gann Hilo HistoИндикатор Heiken Ashi SmoothedИндикатор HMA ModifiedИндикатор I-Gentor LSMA&EMAИндикатор Laguerre.

0.4.2.ex4AUD/USD стратегия форексCCI+RSI+StochasticD1 стратегия форексDaily Volatility Breakout.mq4 индикаторEMA+Stochastic+RSIEURUSD M15 стратегия форексEURUSD стратегия форексFAQ по Стратегиям форексGBPJPY стратегия форексh2 стратегия форексLinear Weighted Moving AverageM5 стратегия форексMA Chanels FIBO.ex4MACD-comboMetaTrader 4 видео урокиMetatrader 4 стратегия форексMoving Average + CCI + RSIMT4 стратегия форексMTF Moving AverageNonfarm Payrolls (NFP)Nord FXParabolic SARParamon ScalpPivot pointUSDCAD стратегия форексАКЦИИ Брокеров форексАКЦИИ сайтаАмериканская сессияАналитика и прогноз по EUR/USD (пара Евро Доллар)Аналитика и прогнозы ФОРЕКС (FOREX)Безиндикаторная торговая система/стратегия форексБезрисковая стратегия форексБезубыточная стратегия форексБесплатные вебинары форексБинарные Опционы / Binary optionsБиржевые БрокерыБрокер форексБрокеры бинарных опционовВебинары, Тренинги форексВИДЕОКУРСЫ ФорексВнутридневные стратегии форексВолны ЭллиотаВсе, что нужно знать начинающим о Форекс [основы]Высокоприбыльные стратегииГолосование за стратегии форексГрафический АнализДолгосрочная стратегия форексЕвро-йена прогнозЗаработать на форексЗаработок на СвопахЗнаменитые трейдерыИндикатор ADXИндикатор ADX CrossingИндикатор ATRИндикатор b-clock modifiedИндикатор Buy Sell pressure volumeИндикатор CCI ZERO FX520Индикатор DDFX 3 BBStop v4Индикатор DSS of momentumИндикатор Flat ScannerИндикатор Force IndexИндикатор Forex Freedom BarsИндикатор FX Sniper’s CCIИндикатор Gann Hilo HistoИндикатор Heiken Ashi SmoothedИндикатор HMA ModifiedИндикатор I-Gentor LSMA&EMAИндикатор Laguerre. mq4Индикатор macd-crossover-alertИндикатор MBFX TimingИндикатор MomentumVTИндикатор MomPinboll.mq4Индикатор OsMAИндикатор Price ChannelИндикатор PSARИндикатор QQEИндикатор QQE Alert MTF v5Индикатор QQE Alert v3Индикатор Recurrent StatisticИндикатор Reversal_Indicator_v2Индикатор Robby DSS Bressert Colored_AИндикатор RSXИндикатор RSX-3CИндикатор SHI_SilverTrendSigИндикатор Solar Winds joy – histoИндикатор True TrendИндикатор TTLИндикатор Vortex IndicatorИндикатор Vulkan Profitиндикатор ZigZagИндикатор Вуди ССIИндикатор МА rsiИндикатор свингов Ганна скачатьиндикатор со стрелкамиИндикатор стоимости пункта форексКак выбрать стратегию форексКанал скользящих среднихКанальная стратегия форексКластеры на форекскомбинация индикаторов PSAR и MACDКоробка на форексЛинда РашкеЛокирующий советник форексЛучшие брокеры форексЛучшие валютные пары для carry tradeЛучшие внутридневные торговые стратегии форекс на М15Лучшие индикаторные cтратегии форексЛучшие стратегии бинарных опционов (БО)лучшие точки входа в рынок форексМ30 стратегия форексМани МенеджментМедленные скользящие средниеМТ5Мультивалютная стратегия для форексНедельные (W1) стратегии форексНедельный ПивотНовая стратегия форексНовости рынкаНовости Форекс (Forex) и других финансовых рынковОсновные индикаторы форексПАММпаттерн 3 индейцаПаттерн HammerПаттерн ГиППаттерн ТреугольникПивот-уровниПолуавтоматическая стратегия форексприбыльная стратегия форексПробой ZigZagПробой Азиатской сессииПробой дневной свечиПробой трендовой линииПробой фракталаПробойная свечапробойная стратегия форексПробойный советник форексПроверенная стратегия форексПроверенные стратегии форекс на h5 (4-х часовые графики)Продукты от трейдера Алексея Лободыпростая стратегия на Moving AverageПРОСТАЯ стратегия форексРазворотная стратегия форексРазновидности стратегийРейтинг стратегийсайт Виктора БаришпольцаСамые успешные стратегии форексСвечной анализСвечные паттерныСеточные советники форексСеточные стратегии форексСигналы Forex4youСигналы Волн ВульфаСигналы паттернов форексСигналы по графическим моделям форексСигналы по стратегии S3Сигналы ФорексСкальпирующие Стратегии форексСкачать Gordago Forex OptimizerСкачать QuikСкачать Алерт T3MA AlarmСкачать индикатор DSS of momentum + arrows _ mtf nmcскачать шаблон для Metatrader 4скачать шаблон для MT4Сложный индикатор MT4Советник PIVOTСОВЕТНИКИ ФОРЕКС — в помощь трейдеруСписок лучших дневных стратегий ФорексСреднесрочная стратегия форексСтабильная стратегия форексСтоп-лосс по ATRСтратегии В.

mq4Индикатор macd-crossover-alertИндикатор MBFX TimingИндикатор MomentumVTИндикатор MomPinboll.mq4Индикатор OsMAИндикатор Price ChannelИндикатор PSARИндикатор QQEИндикатор QQE Alert MTF v5Индикатор QQE Alert v3Индикатор Recurrent StatisticИндикатор Reversal_Indicator_v2Индикатор Robby DSS Bressert Colored_AИндикатор RSXИндикатор RSX-3CИндикатор SHI_SilverTrendSigИндикатор Solar Winds joy – histoИндикатор True TrendИндикатор TTLИндикатор Vortex IndicatorИндикатор Vulkan Profitиндикатор ZigZagИндикатор Вуди ССIИндикатор МА rsiИндикатор свингов Ганна скачатьиндикатор со стрелкамиИндикатор стоимости пункта форексКак выбрать стратегию форексКанал скользящих среднихКанальная стратегия форексКластеры на форекскомбинация индикаторов PSAR и MACDКоробка на форексЛинда РашкеЛокирующий советник форексЛучшие брокеры форексЛучшие валютные пары для carry tradeЛучшие внутридневные торговые стратегии форекс на М15Лучшие индикаторные cтратегии форексЛучшие стратегии бинарных опционов (БО)лучшие точки входа в рынок форексМ30 стратегия форексМани МенеджментМедленные скользящие средниеМТ5Мультивалютная стратегия для форексНедельные (W1) стратегии форексНедельный ПивотНовая стратегия форексНовости рынкаНовости Форекс (Forex) и других финансовых рынковОсновные индикаторы форексПАММпаттерн 3 индейцаПаттерн HammerПаттерн ГиППаттерн ТреугольникПивот-уровниПолуавтоматическая стратегия форексприбыльная стратегия форексПробой ZigZagПробой Азиатской сессииПробой дневной свечиПробой трендовой линииПробой фракталаПробойная свечапробойная стратегия форексПробойный советник форексПроверенная стратегия форексПроверенные стратегии форекс на h5 (4-х часовые графики)Продукты от трейдера Алексея Лободыпростая стратегия на Moving AverageПРОСТАЯ стратегия форексРазворотная стратегия форексРазновидности стратегийРейтинг стратегийсайт Виктора БаришпольцаСамые успешные стратегии форексСвечной анализСвечные паттерныСеточные советники форексСеточные стратегии форексСигналы Forex4youСигналы Волн ВульфаСигналы паттернов форексСигналы по графическим моделям форексСигналы по стратегии S3Сигналы ФорексСкальпирующие Стратегии форексСкачать Gordago Forex OptimizerСкачать QuikСкачать Алерт T3MA AlarmСкачать индикатор DSS of momentum + arrows _ mtf nmcскачать шаблон для Metatrader 4скачать шаблон для MT4Сложный индикатор MT4Советник PIVOTСОВЕТНИКИ ФОРЕКС — в помощь трейдеруСписок лучших дневных стратегий ФорексСреднесрочная стратегия форексСтабильная стратегия форексСтоп-лосс по ATRСтратегии В. БаришпольцаСтратегии для форексСтратегии на основе полос БоллинджераСтратегии форекс на «Уровнях Фибоначчи»Стратегии форекс на основе индикатора ИшимокуСтратегии форекс на основе Японских СвечейСтратегии форекс по методу МартингейлаСтратегия «Черепаховый суп»стратегия для 5 минутСтратегия для EURUSDстратегия для GBPUSDСтратегия для NZDUSDСтратегия на AO и ACстратегия на лимитных ордерахстратегия на мувингахСтратегия на осцилляторах АО и АССтратегия с минимальным рискомСтратегия торговли по объемамСтратегия форексСтратегия форекс «2 экрана»Стратегия форекс «Крестики нолики»Стратегия форекс 2017стратегия форекс M30Стратегия форекс без просадокСтратегия форекс без стоп-лоссовстратегия форекс для 15 минутСупер стратегия форексТермины форекс, словарь трейдераТест стратегии форекс 2018ТЕСТЫ стратегий форексТипы стратегийТОП-50 Стратегий на основе скользящих среднихТорговая система «Оракул»Торговая система «Черепах»Торговая система «Черепахи»Торговая стратегия форексторговля внутри дняторговля на 1-минутных графикахторговля на 1 минутеТорговля на минуткахторговля на минутном графикеторговля по внутренним барамТорговля по ПАТТЕРНАМ и графическим моделям форексторговля по трендуТочная стратегия форексТочные сигналы форекстрейдер Уэллс УайлдерТрейлинг-стопТрейлинг-стоп от 1 пункта — Советник для Metatrader 4трендовая стратегия форексуровни для индикатора MACDФильтр ложных сигналовФинансовая грамотностьФинансовые ВКЛАДЫФлетовая стратегия форексФорекс голосованиеФорекс ИНДИКАТОРЫФорекс математический расчетФорекс системаФорекс статистикаХеджированиечасовая стратегия форексШаблон МТ4 скачатьШаблоны для MT4Школа графического анализаэффективная стратегия форексЯпонские подсвечникиЯпонские свечи: список статей для обучения свечному анализу

БаришпольцаСтратегии для форексСтратегии на основе полос БоллинджераСтратегии форекс на «Уровнях Фибоначчи»Стратегии форекс на основе индикатора ИшимокуСтратегии форекс на основе Японских СвечейСтратегии форекс по методу МартингейлаСтратегия «Черепаховый суп»стратегия для 5 минутСтратегия для EURUSDстратегия для GBPUSDСтратегия для NZDUSDСтратегия на AO и ACстратегия на лимитных ордерахстратегия на мувингахСтратегия на осцилляторах АО и АССтратегия с минимальным рискомСтратегия торговли по объемамСтратегия форексСтратегия форекс «2 экрана»Стратегия форекс «Крестики нолики»Стратегия форекс 2017стратегия форекс M30Стратегия форекс без просадокСтратегия форекс без стоп-лоссовстратегия форекс для 15 минутСупер стратегия форексТермины форекс, словарь трейдераТест стратегии форекс 2018ТЕСТЫ стратегий форексТипы стратегийТОП-50 Стратегий на основе скользящих среднихТорговая система «Оракул»Торговая система «Черепах»Торговая система «Черепахи»Торговая стратегия форексторговля внутри дняторговля на 1-минутных графикахторговля на 1 минутеТорговля на минуткахторговля на минутном графикеторговля по внутренним барамТорговля по ПАТТЕРНАМ и графическим моделям форексторговля по трендуТочная стратегия форексТочные сигналы форекстрейдер Уэллс УайлдерТрейлинг-стопТрейлинг-стоп от 1 пункта — Советник для Metatrader 4трендовая стратегия форексуровни для индикатора MACDФильтр ложных сигналовФинансовая грамотностьФинансовые ВКЛАДЫФлетовая стратегия форексФорекс голосованиеФорекс ИНДИКАТОРЫФорекс математический расчетФорекс системаФорекс статистикаХеджированиечасовая стратегия форексШаблон МТ4 скачатьШаблоны для MT4Школа графического анализаэффективная стратегия форексЯпонские подсвечникиЯпонские свечи: список статей для обучения свечному анализу

Долевые ценные бумаги

1. Описание.

(Description)Ценные бумаги подразделяются на долевые ценные бумаги и долговые ценные бумаги в зависимости от формы инвестиций собственника.

Долевые ценные бумаги считаются более выгодными, чем долговые ценные бумаги. К эмиссионным ценным бумагам относятся акции и доли. они не создают долговых обязательств инвестора перед эмитентом. этот вид ценных бумаг подтверждает право собственности владельца эмиссионных ценных бумаг по отношению к эмитенту, его право на получение дохода от прибыли компании и право на долю в капитале компании. финансовые и нефинансовые корпорации являются эмитентами эмиссионных ценных бумаг.

Долевые ценные бумаги — долгосрочные. они делятся на внутренние и международные по типу размещения депозитарных расписок. англ. depositary receipts (депозитарные расписки), акции и облигации, получили наибольшее распространение на международном рынке ценных бумаг.

Акции подразделяются на простые, или как их называют — обычные и привилегированные. Те, кто владеет обыкновенными акциями, имеют право преимущественной покупки акций, которые были недавно выпущены. Владельцы обыкновенных акций имеют право на получение дивидендов, на участие в голосовании на Общем собрании акционеров, при выборе директора или принять участие в ряде других важных для компании вопросов. Те, кто владеет привилегированными акциями, имеют гарантированный дивиденд. они имеют преимущественное право на часть имущества корпорации в случае ликвидации. но у них есть некоторые ограничения, по сравнению с владельцами обыкновенных акций. владельцы привилегированных акций не имеют права голоса на Общем собрании акционеров, они имеют право преимущественного приобретения вновь выпущенных акций.

Депозитарные расписки, выпущенные Национальным банком на внутреннем рынке. они подтверждают право собственности на акции национальных банков в иностранных компаниях. широкое распространение глобальных депозитарных расписок и американских депозитарных расписок. многих российских компаний выйти на фондовый рынок США с помощью депозитарных расписок.

Долевые ценные бумаги

Роль и функции рынка ценных бумаг

Основной любой экономики является воспроизводственный процесс. Финансовый рынок обеспечивает встречное движение денежных средств, позволяющее достигать результата хозяйственной деятельности – получения прибыли. Рынок фондовых инструментов является частью рынка финансов. Он решает ряд финансовых задач, а именно, способствует аккумуляции и централизации финансовых средств, их накоплению для целей рынка или отдельных субъектов. Сам рынок фондовых инструментов складывается на основе отношений выпуска и обмен ценных бумага.

Рынок выполняет ряд специфических функций, в частности он:

- способствует мобилизации свободных денежных и финансовых средств субъектов хозяйствования в целях получения дополнительного дохода.

- обеспечивает потребности реального сектора в недостающих финансовых средствах. Как правило, необходимый объем денег и капитала берется из собственных резервов и прибыли. Нехватка восполняется за счет ссудного капитала и инвестирования в фондовые инструменты.

Объектом отношений выступает ценная бумага, представляющая собой документ строго учета и отчетности, подтверждающий право владения отдельного субъекта. Фондовые инструменты обладают рядом свойств, определяющих классификацию рынков ценных бумаг. Например, на первичном рынке реализуются только что выпущенные бумаги по их номинальной стоимости. На вторичном происходит интенсивный обмен бумаг, ранее выпущенных и уже находившихся в обороте. Регулируемые рынки отличаются высоким уровнем требований к их участникам, при этом они дают гарантии соблюдения прав всех сторон сделок. На нерегулируемых рынках взаимодействие происходит на договорной основе между непосредственными владельцами ценных бумаг. Если торги происходят на фондовой бирже, то рынок называется биржевым. Если для сделок используются сторонние площадки, в том числе среда Интернет, то говорят о небиржевом рынке.

Сам рынок будет привлекательным для инвесторов в том случае, если даст приемлемую норму доходности, адекватный уровень рисков, а также сформирует доступ к услугам профессиональных участников.

Классификация и виды фондовых инструментов

Развитие фондового рынка повлияло на формирование различных видов ценных бумаг. Их классификация зависит от характеристик, которыми они обладают. Например, в зависимости от срока исполнения их подразделяют на отзывные, бессрочные, средне- и краткосрочные. По своей природе они могут быть эмиссионными и не эмиссионными. В зависимости от вовлеченности в рыночные отношения определяют обращаемые и необращаемые фондовые инструменты. По форме регистрации они могут быть бездокументарными или документарными и так далее.

В практике наиболее часто используются следующие виды фондовых инструментов:

- Сберегательные и депозитарные сертификаты подтверждают право их владельца на получение денежных средств, размещенных на счетах банков и других финансовых организаций, с учетом выплаты процентов за пользование.

- Долговым обязательством частного и государственного типа является облигация. Она описывает отношения займа между покупателем и эмитентом. Доход по облигации рассчитывается в зависимости от величины купона, либо от разницы между номинальной и рыночной ценой.

- Вексель является долговым обязательством строгой отчетности. Он может передаваться от одного владельца другому, если это предусмотрено изначально. Сроки погашения и сумма прописываются в документе, а также лицо, которое обязано произвести платеж.

- Акции являются эмиссионными ценными бумагами. Они определяют право владельца на получение части дохода, либо на участие в управлении, либо на получение части суммы, полученной при ликвидации предприятия.

Замечание 1

Вышеперечисленные фондовые инструменты являются долгосрочными или среднесрочными. Среди краткосрочных наиболее часто используются опционы и фьючерсы.

Долевые ценные бумаги

Акции являются эмиссионными фондовыми инструментами. Они бессрочные, то есть их обращение на рынке может прекратиться только при условии ликвидации компании-эмитента. Акции могут быть привилегированными и простыми. Объем выпускаемых акций равен уставному капиталу компании. Все владельцы акций имеют право на управление частью своего имущества, а также участия в управлении или осуществлении контроля пропорционально доли, которой они обладают.

Получение дивидендов происходит периодически. Их размер зависит от успешности хозяйственной деятельности компании за период. Владелец акций имеет право запрашивать необходимую информацию об экономической деятельности предприятия-эмитента. При этом сам эмитент должен ежегодно публиковать информацию о состоянии собственных дел в соответствующих информационных источниках.

В отличии от собственников простых акций, владельцы привилегированных не могут участвовать в управлении компанией. Однако, они получают преимущество при получении своей части от продажи предприятия при условии его ликвидации.

Замечание 2

Покупка таких акций оправдана, если предприятие не приносит высокой прибыли, либо не получает ее вовсе. Если компания является высокодоходной, то выгоднее покупать простые акции, так как доход по ним будет выше. Доля привилегированных акций составляет не более 25% общего выпуска.

Выделяют следующие виды привилегированных акций:

- По кумулятивным акциям размер дивидендов не объявляется, но выплачивается в последующих периодах.

- Некумулятивные акции дают право на получение дивидендов за отчетный период, при этом выплата по ним не должна быть объявленной.

- Конвертируемые могут быть обменены на простые по заранее обговоренной стоимости.

Выплата дивидендов так же различается. Например, может применяться плавающий курс, фиксированная ставка, либо гарантированная выплата.

основные виды, что к ним относится, основные примеры, долевые акции и их классификация, в чем разница, зачем нужны биржевые индексы

В деловом мире практикуется сложная система финансовых отношений. В таких ситуациях бизнесменов выручает фондовая биржа ценных бумаг. Финансовые регуляторы, которые выпускаются и обращаются здесь, упрощают взаимодействия сторон экономических сделок.

Сегодня экономисты выделяют две главных группы такого инструментария: долговые ценные бумаги и долевые ценные бумаги. Разберемся с отличиями и узнаем о нюансах этих видов.

Содержание вопроса

Начнем обсуждение с определения основных терминов. В экономической области на фондовом рынке различают долевые и долговые ценные бумаги.

Первая разновидность создана для определения части инвестора при создании или управлении компанией. Соответственно, подобная доля определяет и пропорциональный доход участника организации.

Привычной формой подобной документации тут считаются акции.

Долговые и долевые ценные бумаги используются для обеспечения прав инвесторов и увеличения оборотного актива эмитентов

Если же говорить о долговых ЦБ, здесь учитываются нюансы размера и даты возврата заемного капитала кредитору, который инвестирует конкретное предприятие. Таким образом, в этом случае экономический инструмент выступает гарантиями для бизнесмена, вкладывающего средства в развитие компании.

Отметим, в Российской Федерации правила и порядок обращения этого регулятора описаны в двух Федеральных Законах: «О рынке ценных бумаг» и «О векселе».

Общая классификация ценных бумаг на фоновой бирже

Учитывайте, оба направления характеризуются сложной классификацией, однако экономисты делят фондовый рынок на две ключевые части: финансовые обязательства и акции.

Соответственно, в первом случае происходит обращение долговых регуляторов, а во втором – долевых.

Обратите внимание, несмотря на кажущееся сходство, на обеих биржах практикуются различные принципы и методики работы.

Характеристики регуляторов

Чтобы разобраться в этой теме и безошибочно отделять оба понятия, уместно изучить общие черты и различия долевых и долговых ЦБ. Правильная оценка пакета гарантирует держателю уверенность в ликвидности вложений или возврате заемного актива. Кроме того, тут целесообразно учитывать и вероятную выгоду.

Ключевые критерии и характеристики конкретного вида ценных бумаг определяют риски и прибыль инвестора

Одним словом, полный перечень особенностей обоих пакетов помогает в изучении этого вопроса. Предлагаем начать с рассмотрения общих параметров, узнать о вероятных различиях и нюансах. Подобные аспекты способствуют глубокому пониманию темы и облегчают выбор начинающих биржевых игроков.

Сходство портфелей

Сначала затронем вопрос общности характеристик рассматриваемых видов финансовых инструментов. Учитывая, что долговые и долевые ценные бумаги – это своеобразное обеспечение прав инвестора, здесь экономисты говорят о сходстве появления таких регуляторов. В обоих случаях инструменты выпускаются эмитентом с целью привлечения стороннего актива в компанию.

Обращение обеих разновидностей финансовых регуляторов регулирует действующее законодательство

Причем все ЦБ обращаются на фондовом рынке по определенным параметрам, предусмотренных действующим законодательством. Отметим, сходством здесь становится и унифицированная форма документации. Кроме того, подобные портфели продаются по номинальной либо рыночной стоимости. «Классические» формы обоих видов допускают свободное обращение и передачу третьим лицам.

Обратите внимание! Подобные технологии повышают ликвидность вложений кредиторов. Однако и тут встречаются отдельные нюансы.

Помните, держатели ценных бумаг обеспечивают заемный капитал, однако степень доходности и риска в обеих ситуациях разнится. Отметим, эти понятия взаимосвязаны.

Причем умеренный рост прибыли в определенных обстоятельствах приводит к падению дохода из-за повышения инфляции. Соответственно, в таких случаях говорят о высоких рисках для получения выгоды.

Отличия пакетов

Теперь перейдем к различиям рассматриваемых портфелей. Для упрощенного понимания приведем стандартный пример.

Приобретая векселя или облигации, кредитор вкладывает деньги в развитие предприятия-эмитента, руководствуясь анализом функционирования этой компании.

Иными словами, для определения степени риска инвестору потребуется изучить хроники работы конкретной организации, обратив внимание на выплаты кредиторской задолженности.

Долговые ценные бумаги предполагают своеобразное «кредитование» эмитента на особых условиях

Если корпорация за время существования успешно рассчитывалась с кредиторами, а рост экономики здесь стабильный, инвестор вправе считать риски вложения низкими. Именно этой схемой и руководствуются при покупке долговых бумаг. Однако в ситуации с приобретением портфеля долевой документации, дела обстоят сложнее.

Фондовый рынок акций функционирует по иным принципам. Тут долгосрочный инвестор приобретает портфель перспективной компании, которая показывает стабильный рост экономики. Целью таких действий становится получение дохода, а основанием – прогнозы роста ликвидности предприятия.

Соответственно, ошибка или неточность предварительных расчетов оборачивается для кредитора потерей актива либо существенным уменьшением капитала. К такому результату приводят форс-мажорные обстоятельства, которые сложно предсказать. Смена политического курса или падение экономики становятся причинами неоправданных ожиданий спонсоров.

Долевые ценные бумаги предусматривают высокую прибыль при повышенном риске потери актива

Отметим, на бирже акций используется и принцип краткосрочного инвестирования. В таких ситуациях задачей трейдера становится получение выгоды на изменении курса стоимости бумаг.

Здесь, соответственно, спросом пользуются акции предприятий, курс которых колеблется со значительными отклонениями.

Такое свойство обеспечивает выручку при покупке пакета по низкой цене и продаже по увеличенной стоимости.

Нюансы

Таким образом, отличием между обоими рынками бумаг становится присутствие рисков получения вероятной прибыли. В ситуации с покупкой портфеля долговых регуляторов инвестор рассчитывает на средний размер выручки и низкие шансы потери актива. Отметим, этот момент и становится особенностью игры на такой бирже.

Главным отличием тут становится степень риска для получения дохода

Если же речь идет об участии в торгах по приобретению пакета долевых бумаг, здесь финансисты говорят о высоких рисках. Однако в таких обстоятельствах повышается и предполагаемый доход.

Причем краткосрочные операции с ЦБ тут менее рискованны, нежели долгосрочные вклады. Хотя подобное капиталовложение увеличивает ликвидность актива, если сравнивать с банковским депозитом.

Учитывая невысокие ставки финансовых учреждений, растущая инфляция «съедает» часть вероятного дохода на протяжении депозитного срока.

Отметим, участие в торгах на акционной бирже нуждается в опыте игрока – ведь в подобных ситуациях необдуманное решение чревато потерей актива, а иногда и банкротством инвестора. В случае же с фондовым долговым рынком, риски сведены к минимуму. Поскольку даже после признания неплатежеспособности эмитента, держатель облигаций вправе взыскать средства в порядке первой очереди.

Кроме того, отличия прослеживаются и в разнице получения дохода. В ситуации с долговыми ЦБ держатель получает прибыль в виде купонов или процентов. Иногда практикуются и вложения «на интерес». Долевые же обязательства предполагают выручку в форме выплат дивидендов или ренты. Кроме того, тут практикуется и прибыль, полученная на разнице стоимости.

О трастовых сертификатах

Такие бумаги становятся популярным вложением для российских инвесторов. Проясним ситуацию и разберемся, трастовый сертификат – долговая или долевая ценная бумага. Если подходить с позиции классических экономических определений, сертификаты считаются редко используемой формой долговых бумаг.

Трастовый сертификат — неэмиссионная именная ценная бумага, используемая при доверительном управлении капиталом инвестора

Трастовый сертификат отличает определение. Здесь сказано, что это – неэмиссионная именная ценная бумага, которая выпущена для привлечения капиталов инвесторов с целью доверительного управления. Соответственно, схема здесь такая: компания или частный кредитор передает капитал посреднику, который размещает активы в наиболее перспективных предприятиях.

Отметим, после окончания периода действия сертификата вкладчик получает сумму вложений и выручку, которая образовалась при обороте этих средств.

Обратите внимание, такие портфели регистрируются после подписания соглашений о доверительном управлении активом.

Причем здесь инвестор перечисляет позиции вероятных источников получения прибыли, куда планируется вложение средств. Учитывайте, тут допускается и передача прав по сертификату третьему субъекту.

Соответственно, такое решение становится уместным, если инвестор беспокоится о ликвидности сделки.

Заключительные положения

Подытоживая вышесказанное, отметим, что эмитенты, выпускающие портфели ценных бумаг, стремятся решить стратегические задачи развития организации с минимальными вложениями. Привлекая потенциальных инвесторов надежными условиями сделки, трассанты обеспечивают рост экономики и увеличивают оборотный актив компании.

Игра на бирже с долевыми ценными бумагами требует богатого опыта и глубоких знаний

Однако подобные сделки становятся обоюдовыгодными – ведь инвестор заинтересован в приумножении собственного капитала. Причем вложения в ЦБ обеспечивают заемные средства средними гарантиями возврата при относительно невысоких рисках потерь. Что касается новичков на бирже, тут уместно начать именно с приобретения трастовых сертификатов.

Учитывайте, опытные трейдеры-посредники грамотно распорядятся вверенными деньгами, а кредитор гарантированно получит вложения обратно.

Надеемся, что тема отличий и сходства двух главных видов ценных бумаг окажется полезной информацией для читателей. Предлагаем изучить и материал о привлечении к субсидиарной ответственности – такие методики взыскания недоимки отличаются противоречиями в судебной практике, но считаются цивилизованным путем решения проблемы.

Источник: https://lichnyjcredit.ru/kto-takoy-chto-takoe/raznica-dolgovye-dolevye-cennye-bumagi.html

Долевые ценные бумаги: что это такое, основные виды, что к ним относится, примеры

Долевые ценные бумаги – это инструмент, который предоставляет его владельцу право на четко обозначенную часть имущества компании-эмитента. В момент покупки такой бумаги ее владелец получает возможность претендовать на определенную часть прибыли компании, долю имущества при ликвидации, участие в управлении и т.д.

Долевые ценные бумаги – это активы, которые являются свидетельством внесения их владельцем какой-то суммы в совокупный капитал.

Таким образом, за указанную стоимость физическое/юридическое лицо покупает долю в выпустившей акции компании, определенные права и возможности. Все это обязательно указывается в документах и четко обозначается.

От долговых долевые бумаги отличаются тем, что они формируют собственный капитал компании в то время, как долговые – заемный. Благодаря долевым бумагам компании-эмитенту удается привлекать к своей деятельности инвесторов, расширяться, увеличивать капитал.

Какие ЦБ относят к долевым

К долевым ценным бумагам относят самые разные финансовые инструменты, которые дают владельцу право на часть дохода, имущества и т.д. компании, которая выпустила бумаги. Часто долевые путают с долговыми бумагами, но увидеть их отличие очень просто.

Долговые ценные бумаги представляют собой заемный капитал компании-эмитента, а долевые – собственный. Благодаря облигациям, например, компании привлекают со стороны дополнительное финансирование – попросту берут в долг. И это долговые бумаги.

А вот акция – это долевая ценная бумага, благодаря выпуску акций компанию как бы делят на небольшие части и продают физическим/юридическим лицам, которые выступают инвесторами (но не кредиторами). Их еще называют акционерами.

Долевые ценные бумаги оцениваются по определенному алгоритму. Необходимость в оценке может появиться при покупке, продаже, эмиссии, других операциях. Стоимость долевых бумаг обычно определяется специалистами, с обязательной оценкой рыночной цены.

Основные критерии оценки долевых ценных бумаг:

- Ликвидность.

- Размер оцениваемой доли (пакета).

- Уровень контроля, которым обладает владелец.

- Уровень доходности актива.

- Конъюнктура фондового рынка.

Методы оценки стоимости долевой ценной бумаги:

- Затратный – предполагает определение цены бумаги с использованием метода чистых активов: стоимость акции считают посредством вычитания всех обязательств компании из рыночной цены ее активов. Показатели считаются с учетом конкретной даты.

- Доходный – основывается на дисконтировании будущих финансовых потоков: прогнозируется прибыль с учетом перспектив и особенностей развития компании, рисков.

- Сравнительный – применяются способы рынка капитала и сделок: специалист анализирует информацию про цены покупки/продажи акций таких же компаний на фондовом рынке, корректирует данные с учетом отличий предприятий.

Классификация

Прежде, чем рассматривать виды долевых ценных бумаг, стоит изучить различные типы активов, классифицируемые по тем или иным параметрам.

Какими бывают ценные бумаги:

- По функциям – долевые (определяют долю инвестора в общем капитале), долговые (предполагают возврат суммы долга в указанный срок с процентами), платежные (служат официальным платежным инструментом), производные (бездокументарные, появляются в связи с изменением стоимости), товарораспорядительные (для обслуживания оборота товаров), залоговые.

- По срокам обращения – долгосрочные (5 лет и больше), среднесрочные (1-5 лет), краткосрочные (до 1 года).

- По способу передачи прав собственности – бумаги именные и предъявительские, ордерные.

- По форме выпуска – в документарной форме и бездокументарной.

Рассматривая виды и особенности долевых ценных бумаг, обычно имеют ввиду только акции и фондовые паи. Акции бывают обыкновенными с правом управления компанией и получения прибыли, а также привилегированными с правом установки ограничений в управлении компанией и дополнительными управленческими правами.

Инвестиционный пай также относится к долевым ценным бумагам, ведь он подтверждает долю владельца в имуществе инвестиционного фонда. Пай в фонде не предполагает выпуска производных ценных бумаг, не обладает номинальной стоимостью, не считается эмиссионной ценной бумагой, но фиксирует основные права владельца в бездокументарном виде.

Долевые акции и их виды

Данный тип ценных бумаг закрепляет права владельца на определенную долю имущества предприятия-эмитента и распоряжение собственными долями по установленной либо определяемой стоимости.

Акции – самый распространенный тип долевых ценных бумаг. Они являются подтверждением права владельца на получение дивидендов и управление компанией, части имущества в случае ликвидации. Бумага данного типа является бессрочной – на вторичном рынке срок ее обращения ограничен лишь фактом ликвидации компании-эмитента. Акции бывают простыми и привилегированными.

Источник: https://strategy4you.ru/finansovaya-gramotnost/dolevye-cennye-bumagi.html

Долговые и долевые ценные бумаги: что это такое, и как выбрать инвестору

Подробней о том, какие выделяют основные виды ценных бумаг, чем они отличаются, и какая между ними существует взаимосвязь, Вы узнаете из данной статьи.

Основные виды ценных бумаг и различия между ними

Ценные бумаги могут быть представлены десятками видов.

Разница между ними состоит, прежде всего, в правах покупателя ценных бумаг (инвестора) и организации, выпускающей эти бумаги (эмитента).

Основными являются облигации, акции и казначейские обязательства государства (депозитные сертификаты, векселя и т.д.), которые, по сути, являются правами на денежные средства, имущество, продукцию, земельные и прочие ресурсы.

Все ценные бумаги принято делить на две больших группы – долевые и долговые. Первые устанавливают долю инвестора в капитале, конкретном проекте. Классический пример – акции, которые закрепляют права акционера (владельца акций) в уставном капитале АО в случае его ликвидации, право на участие в управлении компании, получение дохода в виде дивидендов.

Во второй группе в качестве наиболее привлекательного способа вложения средств можно назвать облигации. Эти долговые ценные бумаги чаще всего имеют фиксированную доходность, в России преимущественно представлены облигациями федерального займа, которые выпускает Минфин.

Данные обязательства предполагают гарантированную выплату энной суммы в конце оговоренного срока и перечисление ежегодного дохода в виде плавающих либо фиксированных процентов.

При этом должник четко знает, когда, каким способом и в каком размере он обязуется вернуть средства кредитору.

Вообще, облигации принято считать частным случаем векселя – довольно-таки старого финансового инструмента, ставшего основой для возникновения множества других. Только у облигаций сохранились в основном наиболее принципиальные параметры.