К федеральным налогам относится налог: Статья 13. Федеральные налоги и сборы

Статья 13. Федеральные налоги и сборы

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) утратил силу с 1 января 2010 года. — Федеральный закон от 24.07.2009 N 213-ФЗ;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

7) утратил силу. — Федеральный закон от 01.07.2005 N 78-ФЗ;

8) водный налог;

9) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

10) государственная пошлина;

11) налог на дополнительный доход от добычи углеводородного сырья.

Комментарий к ст. 13 НК РФ

Федеральными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и обязательны к уплате на всей территории Российской Федерации, если иное не предусмотрено настоящим Кодексом.

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) единый социальный налог;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

7) утратил силу с 01.01.2006 — Федеральный закон от 01.07.2005 N 78-ФЗ;

8) водный налог;

9) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

10) государственная пошлина.

Судебная практика по статье 13 НК РФ

Определение Конституционного Суда РФ от 28.02.2019 N 292-О

Определение Конституционного Суда РФ от 28.02.2019 N 417-О

Это относится и к правилам, регламентирующим порядок уплаты государственной пошлины, поскольку согласно статье 13 Налогового кодекса Российской Федерации государственная пошлина относится к федеральным сборам, а в силу статьи 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы. При этом из положений пункта 3 статьи 333.18 Налогового кодекса Российской Федерации следует, что факт уплаты государственной пошлины плательщиком подтверждается либо квитанцией установленной формы, либо платежным поручением с отметкой банка или иного органа, осуществляющего открытие и ведение счетов, а также с использованием информации об уплате государственной пошлины, содержащейся в Государственной информационной системе о государственных и муниципальных платежах. Таким образом, приложение к исковому заявлению, административному исковому заявлению подлинника документа об уплате государственной пошлины подтверждает надлежащее исполнение истцом возложенной на него законом обязанности по уплате государственной пошлины за рассмотрение конкретного дела.

Определение Конституционного Суда РФ от 26.03.2019 N 783-О

Определение Конституционного Суда РФ от 19.12.2017 N 3007-О

Это относится и к правилам, регламентирующим порядок уплаты государственной пошлины, поскольку государственная пошлина является федеральным сбором (пункт 10 статьи 13, пункт 1 статьи 333.16 Налогового кодекса Российской Федерации), а в силу статьи 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы, при этом определение видов юридически значимых действий, за совершение которых взимается государственная пошлина, и установление ее размера входят в компетенцию федерального законодателя (Определение от 24 января 2008 года N 46-О-О).

Определение Конституционного Суда РФ от 30.01.2020 N 31-О

Определение Конституционного Суда РФ от 23.04.2020 N 819-О

Это относится и к правилам, регламентирующим порядок уплаты государственной пошлины, поскольку государственная пошлина относится к федеральным налогам и сборам (пункт 10 статьи 13 и пункт 1 статьи 333.16 Налогового кодекса Российской Федерации), а в силу статьи 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы.

Определение Конституционного Суда РФ от 23.04.2020 N 955-О

Это относится и к правилам, регламентирующим порядок уплаты государственной пошлины, поскольку согласно статье 13 Налогового кодекса Российской Федерации государственная пошлина относится к федеральным сборам, а в силу статьи 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы.

Определение Конституционного Суда РФ от 28.05.2020 N 1116-О

Государственная пошлина относится к федеральным налогам и сборам (пункт 10 статьи 13 и пункт 1 статьи 333.16 Налогового кодекса Российской Федерации), а в силу статьи 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы.

Вместе с тем отсутствие у заинтересованного лица возможности — в силу его имущественного положения — исполнить такую обязанность не должно препятствовать осуществлению им права на судебную защиту, поскольку иное вступало бы в противоречие с положениями Конституции Российской Федерации, гарантирующими государственную, в том числе судебную, защиту прав и свобод (статья 45, часть 1; статья 46, часть 1). С учетом этого пункт 2 статьи 333.20 данного Кодекса, предусматривающий возможность предоставления льготы при уплате государственной пошлины для лиц, находящихся в сложном имущественном положении, не может рассматриваться как нарушающий конституционные права заявительницы в указанном в жалобе аспекте.

Определение Конституционного Суда РФ от 29.10.2020 N 2378-О

В силу статьи 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы. Это относится и к правилам, регламентирующим порядок уплаты государственной пошлины, поскольку государственная пошлина относится к федеральным сборам (пункт 10 статьи 13, пункт 1 статьи 333.16 Налогового кодекса Российской Федерации). При этом, как указал Конституционный Суд Российской Федерации, определение видов юридически значимых действий, за совершение которых взимается государственная пошлина, и установление ее размера относятся к компетенции федерального законодателя (Определение от 24 января 2008 года N 46-О-О).

Определение Конституционного Суда РФ от 16.01.2018 N 11-О

2. Государственная пошлина относится к федеральным сборам (пункт 10 статьи 13, пункт 1 статьи 333.16 Налогового кодекса Российской Федерации), которые подлежат уплате в силу требования статьи 57 Конституции Российской Федерации об обязанности каждого платить законно установленные налоги и сборы.

Определение Конституционного Суда РФ от 27.02.2018 N 515-О

Согласно статье 13 Налогового кодекса Российской Федерации государственная пошлина относится к федеральным налогам и сборам, а в силу статьи 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы. Таким образом, статья 322 ГПК Российской Федерации, в соответствии с которой к апелляционной жалобе прилагается документ, подтверждающий уплату государственной пошлины, если жалоба подлежит оплате (пункт 4 части третьей статьи), в системной связи с Налоговым кодексом Российской Федерации, в частности с пунктом 2 его статьи 333.20, направленным на обеспечение возможности обратиться в суд лицам, чье имущественное положение не позволяет уплатить государственную пошлину, также не может рассматриваться как нарушающая конституционные права заявителя в указанном им аспекте.

Статья 13 НК РФ.

Федеральные налоги и сборы

Федеральные налоги и сборыНовая редакция Ст. 13 НК РФ

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) утратил силу с 1 января 2010 г.;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

7) утратил силу с 1 января 2006 г.;

8) водный налог;

9) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

10) государственная пошлина;

11) налог на дополнительный доход от добычи углеводородного сырья.

Комментарий к Статье 13 НК РФ

В ст. 13 НК РФ содержится перечень федеральных налогов и сборов. К ним, в частности, относятся налог на добавленную стоимость (НДС), акцизы, налог на доходы физических лиц (НДФЛ), единый социальный налог (ЕСН), налог на прибыль организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, а также государственная пошлина.

Другой комментарий к Ст. 13 Налогового кодекса Российской Федерации

В статье 13 Кодекса установлен перечень федеральных налогов и сборов:

1 — 4) налог на добавленную стоимость, акцизы, налог на доходы физических лиц и единый социальный налог регулируются соответственно гл. 21, 22, 23 и 24 части второй Кодекса, введенной в действие с 1 января 2001 г. в соответствии с Федеральным законом от 5 августа 2000 г. N 118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах» <*>;

———————————

<*> СЗ РФ. 2000. N 32. Ст. 3341.

5) налог на прибыль организаций регулируется гл. 25 части второй Кодекса, введенной в действие с 1 января 2002 г. в соответствии с Федеральным законом от 6 августа 2001 г. N 110-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства Российской Федерации о налогах и сборах» <*>;

———————————

<*> СЗ РФ. 2001. N 33. Ст. 3413.

2001. N 33. Ст. 3413.

6) налог на добычу полезных ископаемых установлен и регулируется гл. 26 части второй Кодекса, введенной в действие с 1 января 2002 г. в соответствии с Федеральным законом от 8 августа 2001 г. N 126-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации, а также о признании утратившими силу отдельных актов законодательства Российской Федерации» <*>;

———————————

<*> СЗ РФ. 2001. N 33. Ч. 1. Ст. 3429.

7) ранее действующий налог на наследование или дарение был установлен и регулировался Законом РФ от 12 декабря 1991 г. N 2020-1 «О налоге с имущества, переходящего в порядке наследования или дарения» <*>, введенным в действие с 1 января 2002 г. Постановлением Верховного Совета РФ от 12 декабря 1991 г. N 2021-1 <**>. В связи с отменой налога с имущества, переходящего в порядке наследования или дарения, с 1 января 2006 г. в соответствии с Федеральным законом от 1 июля 2005 г. N 78-ФЗ «О признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации в связи с отменой налога с имущества, переходящего в порядке наследования или дарения» <***> признаны утратившими силу как п. 7 ст. 13 Кодекса, так и указанный Закон РФ «О налоге с имущества, переходящего в порядке наследования или дарения»;

в соответствии с Федеральным законом от 1 июля 2005 г. N 78-ФЗ «О признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации в связи с отменой налога с имущества, переходящего в порядке наследования или дарения» <***> признаны утратившими силу как п. 7 ст. 13 Кодекса, так и указанный Закон РФ «О налоге с имущества, переходящего в порядке наследования или дарения»;

———————————

<*> Ведомости СНД и ВС РФ. 1992. N 12. Ст. 593.

<**> Ведомости СНД и ВС РФ. 1992. N 12. Ст. 594.

<***> СЗ РФ. 2005. N 27. Ст. 2717.

8) водный налог установлен и регулируется гл. 25.2 части второй Кодекса, введенной в действие с 1 января 2005 г. в соответствии с Федеральным законом от 28 июля 2004 г. N 83-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации, изменения в ст. 19 Закона Российской Федерации «Об основах налоговой системы в Российской Федерации», а также о признании утратившими силу отдельных законодательных актов Российской Федерации» <*>;

———————————

<*> СЗ РФ. 2004. N 31. Ст. 3219.

2004. N 31. Ст. 3219.

9) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов установлены и регулируются гл. 25.1 части второй Кодекса, введенной в действие с 1 января 2004 г. в соответствии с Федеральным законом от 11 ноября 2003 г. N 148-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации» <*>;

———————————

<*> СЗ РФ. 2003. N 46. Ч. 1. Ст. 4444.

10) государственная пошлина регулируется гл. 25.3 части второй Кодекса, введенной в действие с 1 января 2005 г. в соответствии с Федеральным законом от 2 ноября 2004 г. N 127-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации» <*>.

———————————

<*> СЗ РФ. 2004. N 45. Ст. 4377.

Следует отметить, что указанные в п. 2 ст. 18 Кодекса специальные режимы предусматривают следующие федеральные налоги, не указанные в комментируемой статье (см. комментарий к ст. 18 Кодекса):

1) единый сельскохозяйственный налог;

2) единый налог, уплачиваемый в связи с применением упрощенной системы налогообложения;

3) единый налог на вмененный доход для отдельных видов деятельности.

Налоги

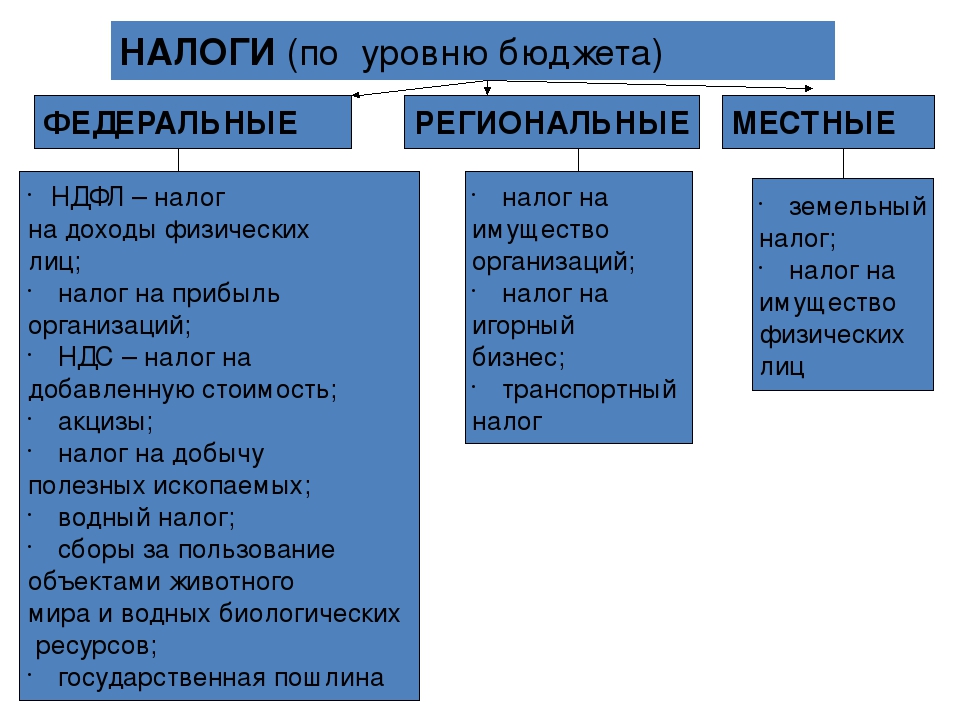

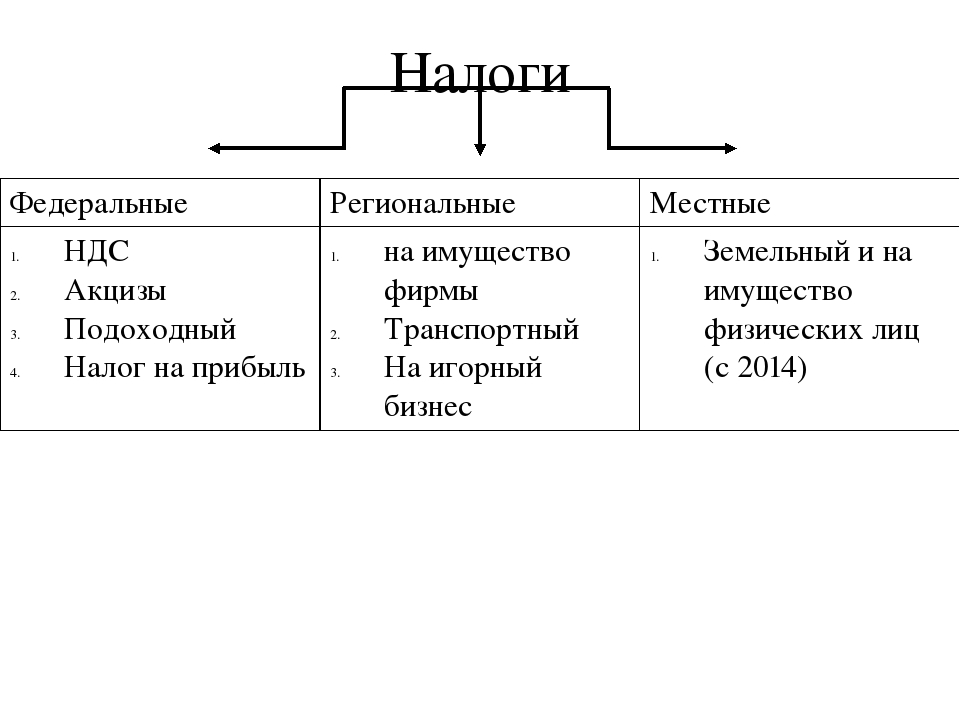

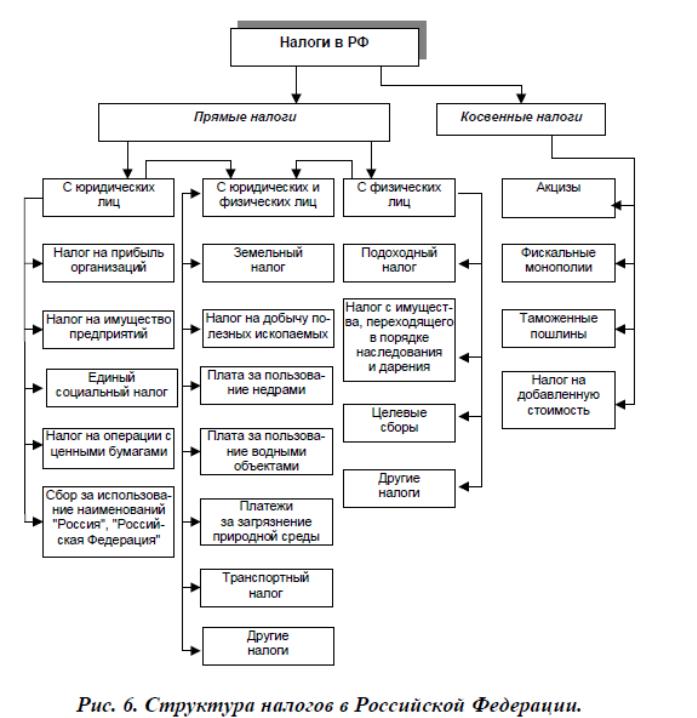

В Российской Федерации установлены следующие виды налогов и сборов:

федеральные, региональные и местные.

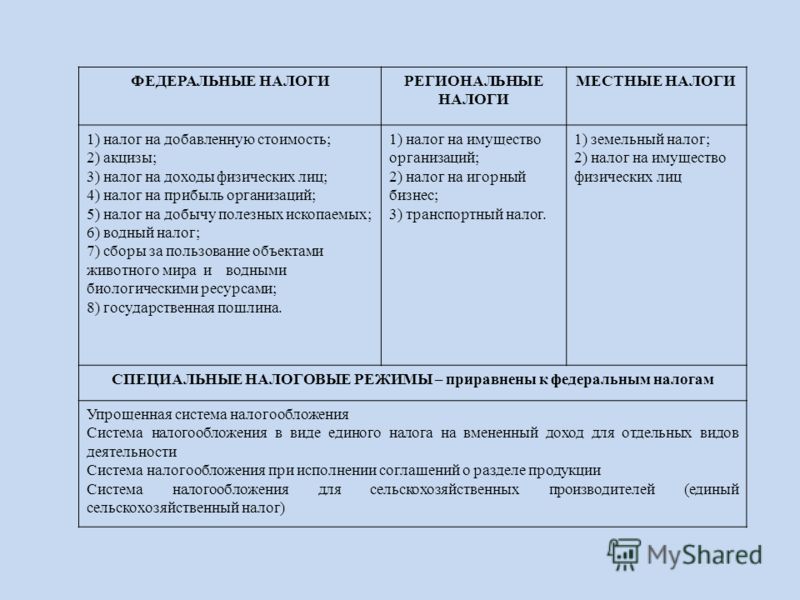

Федеральными налогами и сборами признаются налоги и сборы, которые установлены Налоговым кодексом Российской Федерации и обязательны к уплате на всей территории России: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, водный налог, государственная пошлина, налог на добычу полезных ископаемых.

Региональными налогами признаются налоги, которые установлены Налоговым кодексом Российской Федерации и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации: транспортный налог, налог на игорный бизнес, налог на имущество организаций.

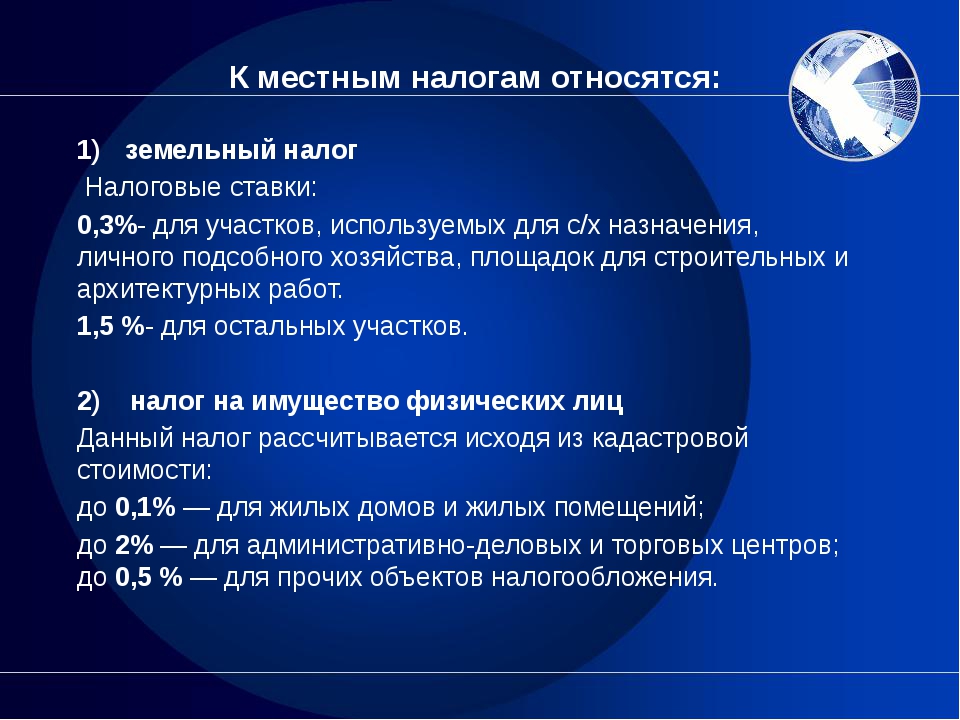

Местными налогами признаются налоги, которые установлены Налоговым кодексом Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований: земельный налог, налог на имущество физических лиц.

По региональным и местным налогам законами субъектов Российской Федерации (нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов) устанавливаются налоговые ставки, порядок и сроки уплаты налога. Также в пределах, предусмотренных Налоговым кодексом Российской Федерации, могут устанавливаться налоговые льготы, основания и порядок их применения. Все остальные элементы налога устанавливаются Налоговым кодексом Российской Федерации.

Все остальные элементы налога устанавливаются Налоговым кодексом Российской Федерации.

Специальные налоговые режимы устанавливаются Налоговым кодексом Российской Федерации и могут предусматривать введение федеральных налогов, не указанных выше: система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.

Что такое доходы и откуда они поступают? Обучающий сервис. Портал «Открытый бюджет г. Москвы»

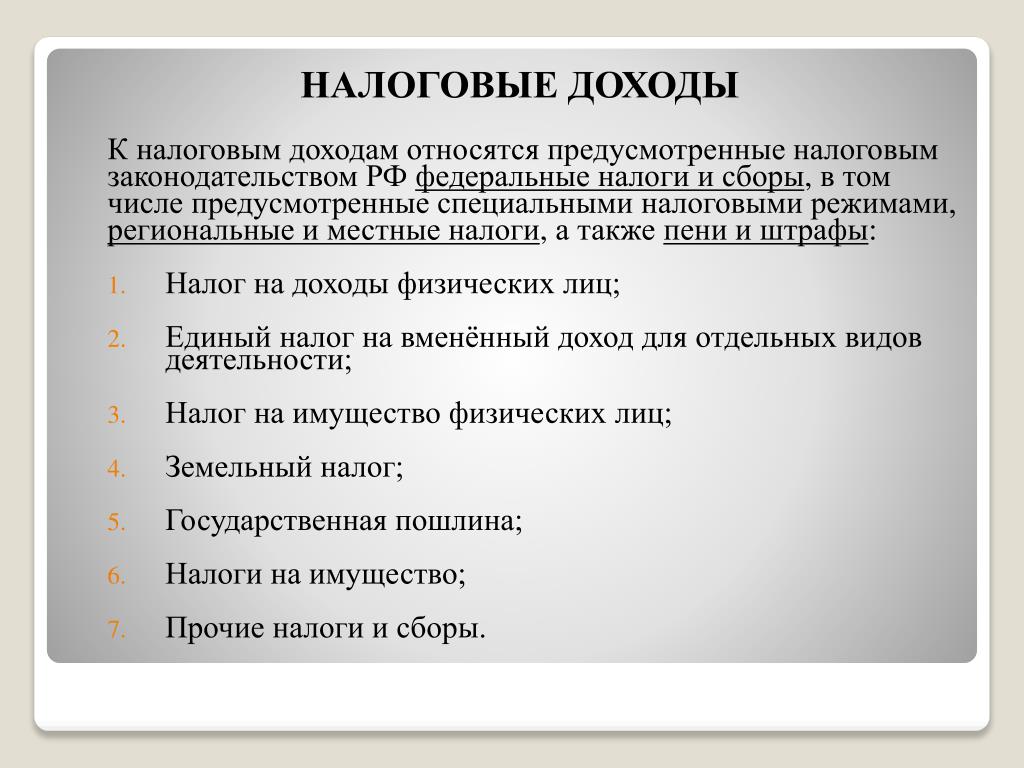

ДОХОДЫ БЮДЖЕТА — денежные средства, поступающие в бюджет в безвозмездном и безвозвратном порядке в соответствии с законодательством Российской Федерации в распоряжение органов государственной власти Российской Федерации, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, за исключением средств, являющихся источниками финансирования дефицита бюджета.

Доходы бюджета города формируются на основе прогноза социально-экономического развития города Москвы, с учетом действующего законодательства о налогах и сборах и бюджетного законодательства Российской Федерации, в соответствии с которым устанавливаются нормативы распределения доходов между бюджетами бюджетной системы, а также законодательства Российской Федерации, законов города Москвы, устанавливающих неналоговые доходы бюджета города Москвы.

Учет и контроль за осуществлением платежей в бюджет, а также пеней и штрафов по ним осуществляют Администраторы доходов бюджета.

ДоходыОТКУДА ПОСТУПАЮТ ДОХОДЫ?Доходы бюджета состоят из налоговых, неналоговых доходов и безвозмездных поступлений.

Налоговые доходы бюджета города Москвы формируются из федеральных, региональных и местных налогов, а также доходов от применения специальных налоговых режимов.

Налог – обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципального образования.

Сбор — обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на которой введен сбор, отдельных видов предпринимательской деятельности.

Федеральные налоги устанавливаются Налоговым кодексом Российской Федерации и обязательны к уплате на территории всей Российской Федерации. Распределение федеральных налогов между федеральным бюджетом, региональным и местными бюджетами осуществляется в соответствии с нормативами, установленными Налоговым и Бюджетным кодексами Российской Федерации.

К федеральным налогам и сборам относятся:

— налог на добавленную стоимость, акцизы, налог на доходы физических лиц;

— налог на прибыль организаций;

— налог на добычу полезных ископаемых;

— водный налог;

— сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

— государственная пошлина;

— налог на дополнительный доход от добычи углеводородного сырья.

Из федеральных налогов и сборов основными налоговыми доходами бюджета города Москвы являются: налог на доходы физических лиц, налог на прибыль организаций.

Региональные налоги и сборы установлены и обязательны к уплате на территории города Москвы.

К региональным налогам относятся:

— налог на имущество организаций;

— транспортный налог;

— налог на игорный бизнес.

Местные налоги и сборы установлены нормативными правовыми актами о налогах и сборах органов муниципальных образований (законы города федерального значения Москвы) в соответствии с Налоговым кодексом Российской Федерации.

К местным налогам и сборам относятся:

— земельный налог;

— налог на имущество физических лиц;

— торговый сбор.

Специальные налоговые режимы устанавливаются Налоговым кодексом Российской Федерации и могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов.

К специальным налоговым режимам относятся:

— упрощенная система налогообложения;

— система налогообложения при выполнении соглашений о разделе продукции;

— единый сельскохозяйственный налог;

— патентная система налогообложения;

— налог на профессиональный доход.

Неналоговые доходы бюджета города Москвы формируются за счет:

— доходов от использования имущества, находящегося в государственной собственности города Москвы, за исключением имущества бюджетных и автономных учреждений города Москвы, а также имущества государственных унитарных предприятий города, в том числе казенных;

— доходов от продажи имущества (кроме акций и иных форм участия в капитале), находящегося в государственной собственности города Москвы, за исключением движимого имущества бюджетных и автономных учреждений города, а также имущества государственных унитарных предприятий города, в том числе казенных;

— доходов от платных услуг, оказываемых казенными учреждениями города Москвы;

— части прибыли унитарных предприятий, созданных городом Москвой, остающейся после уплаты налогов и иных обязательных платежей в бюджет;

— платы за негативное воздействие на окружающую среду;

— доходов от продажи земельных участков, которые находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти города Москвы, передачи в аренду таких земельных участков, продажи прав на заключение договоров аренды таких земельных участков;

— и других неналоговых поступлений.

Безвозмездные поступления – это межбюджетные трансферты (средства, предоставляемые одним бюджетом бюджетной системы Российской Федерации другому)

К безвозмездным поступлениям в бюджет относятся:

— субсидии — бюджетные средства, предоставляемые бюджету города Москвы на условиях долевого финансирования целевых расходов;

— субвенции — бюджетные средства, предоставляемые бюджету города на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов;

— дотации — бюджетные средства, предоставляемые на безвозмездной и безвозвратной основе для покрытия текущих расходов бюджету Москвы;

— иные межбюджетные трансферты;

— безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

Президент США Дональд Трамп заплатил в 2016 году $750 федеральных налогов

Президент США Дональд Трамп не платил федеральные налоги 10 лет из последних 15. Об этом сообщила 27 сентября The New York Times (NYT) со ссылкой на налоговые декларации американского лидера. По информации издания, основанием для неуплаты налогов Трамп называл многомиллионные убытки, которые несли его компании. Сам Трамп заявил, что эта информация полностью сфабрикована и ему уже приходилось ее опровергать еще в 2016 г. перед выборами.

Об этом сообщила 27 сентября The New York Times (NYT) со ссылкой на налоговые декларации американского лидера. По информации издания, основанием для неуплаты налогов Трамп называл многомиллионные убытки, которые несли его компании. Сам Трамп заявил, что эта информация полностью сфабрикована и ему уже приходилось ее опровергать еще в 2016 г. перед выборами.

Как отмечает NYT, Трамп уже много лет теряет денег больше, чем любой налогоплательщик в США. При этом президент инвестирует свои средства в убыточные проекты и предприятия, чтобы избежать уплаты налогов. Так, за период с 2004 по 2018 г. включительно Трамп получил прибыль размером в $427 млн от своего шоу The Apprentice, в котором он оценивает способности участников к ведению бизнеса. Еще $176,5 млн дохода ему принесли успешные инвестиции в два офисных здания. Ни с того, ни с другого Трамп не заплатил налоги, хотя, как пишет NYT, они должны были составить более $100 млн. Однако понесенные за год убытки, о которых заявил президент, освободили его от уплаты налогов. Согласно американскому законодательству бизнесмен, несущий убытки, может снизить будущие налоговые выплаты. Налогов же на утраченную сумму он может не платить вовсе.

Согласно американскому законодательству бизнесмен, несущий убытки, может снизить будущие налоговые выплаты. Налогов же на утраченную сумму он может не платить вовсе.

Этой лазейкой Трамп воспользовался еще в 1995 г., когда после коллапса своего бизнеса заявил о потере $1 млрд. Убытков на такую сумму хватило бы, чтобы «кредит» на списание налогов растянулся на 18 лет. Однако Трамп решил заплатить налоги раньше, чем истекал этот период. В 2005 г. он впервые заплатил существенную сумму – $70 млн подоходного налога.

По мере того как росла его известность, Трамп принялся скупать недвижимость. В 2004 г., когда стартовало шоу The Apprentice, предприниматель владел тремя гольф-клубами, в 2015 г. в его распоряжении оказались уже 15 гольф-клубов. Старое здание почтовой службы в Вашингтоне стали перестраивать в гостиницу Trump International Hotel. В 2012 г. Трамп приобрел гольф-курорт Дорал в Майами за $150 млн, инвестиции в который, по данным NYT, составили еще $213 млн. При этом вскоре и вновь приобретенные объекты стали приносить будущему президенту убытки. С 2000 г., по словам самого Трампа, он потерял на своих гольф-клубах $315,6 млн. Его новый отель, расположившийся в здании почтовой службы, с 2016 по 2018 г. принес Трампу убытков в размере $55,5 млн.

С 2000 г., по словам самого Трампа, он потерял на своих гольф-клубах $315,6 млн. Его новый отель, расположившийся в здании почтовой службы, с 2016 по 2018 г. принес Трампу убытков в размере $55,5 млн.

Самым успешным бизнесом Трампа по-прежнему остается одноименная башня в Нью-Йорке – с 2000 г. Trump Tower принесла ему $336,3 млн. Доходы ему приносит и продажа собственного бренда Trump странам, которые NYT назвала «склонными к авторитаризму или ведущими противоречивую геополитику». К таким странам, по мнению газеты, относятся Филиппины, Индия и Турция. От продажи лицензии этим государствам Трамп получил $6,3 млн.

Федеральный подоходный налог президент не заплатил и в 2014 г. – потери, которые несет принадлежащий Трампу бизнес, полностью освобождают американского лидера от этого налога. $70 млн налогов Трамп решил вернуть обратно себе по итогам 2009 г., заявив об убытках в размере $1,4 млрд. Это позволило будущему президенту получить обратно свой налог с процентами – государство вернуло Трампу $72,9 млн. Трамп жаловался на Службу внутренних доходов (налоговое управление) США, заявляя, что она с ним «ужасно» обращается. Но благодаря решению президента Барака Обамы, занимавшего тогда Овальный кабинет, Трамп оказался в выгодном положении. Налоговые льготы бизнесменам, понесшим убытки, до 2009 г. могли действовать на протяжении двух лет, Обама же увеличил этот срок более чем в два раза. Годом, когда Трамп все же заплатил налоги, стал 2016 год – тогда Трамп внес в государственную казну всего $750.

Трамп жаловался на Службу внутренних доходов (налоговое управление) США, заявляя, что она с ним «ужасно» обращается. Но благодаря решению президента Барака Обамы, занимавшего тогда Овальный кабинет, Трамп оказался в выгодном положении. Налоговые льготы бизнесменам, понесшим убытки, до 2009 г. могли действовать на протяжении двух лет, Обама же увеличил этот срок более чем в два раза. Годом, когда Трамп все же заплатил налоги, стал 2016 год – тогда Трамп внес в государственную казну всего $750.

По мнению руководителя Центра прикладных исследований Института США и Канады РАН Павла Шарикова, расследование NYT вряд ли приведет к юридическим последствиям для Трампа. При этом налоги президента – тема далеко не новая в американской политике. Как замечает эксперт, от Трампа давно и активно требуют опубликовать налоговые декларации. Делать это Трамп отказывался еще четыре года назад на дебатах с Хиллари Клинтон. По словам Шарикова, обвинение Трампа в неуплате налогов – это «тяжелая артиллерия демократов». «Складывается впечатление, что это реакция на расследование республиканцев о сыне Джо Байдена. Будто это делается для того, чтобы эти темы всплыли в самом невыгодном свете во время дебатов», – считает эксперт. Шариков замечает, что рейтинг Трампа пошатнется, но вряд ли картина выборов поменяется радикально.

«Складывается впечатление, что это реакция на расследование республиканцев о сыне Джо Байдена. Будто это делается для того, чтобы эти темы всплыли в самом невыгодном свете во время дебатов», – считает эксперт. Шариков замечает, что рейтинг Трампа пошатнется, но вряд ли картина выборов поменяется радикально.

список, специфические особенности и расчет

На территории всей страны действуют разные налоги. К одним из них относят федеральные, которые считаются социально значимыми. Они входят в трехуровневую систему РФ, в которой еще есть региональные и местные сборы. Для проверки наличия задолженности есть официальный сайт Налоговой службы. Какие налоги относятся к федеральным?

Существует отличие между налогами и сборами. Первые оплачиваются на безвозмездной основе, а вторые за предоставление государством какой-либо услуги. Это регулируется Налоговым кодексом и Конституцией РФ.

У каждого вида взимания есть круг плательщиков. К ним относят юридических, физических лиц, частных предпринимателей. В законодательстве описано, какие лица оплачивают налоги.

В законодательстве описано, какие лица оплачивают налоги.

Если косвенные налоги оплачиваются в бюджет страны, то федеральные имеют несколько другие функции. Существуют платежи, которые для организаций разделяются на основные и косвенные. Последние не всегда оплачивает организация. Например, продавец создает декларации и предоставляет их в казенное учреждение, но НДС на товар оплачивает покупатель.

Виды налогов

К федеральным налогам и сборам относятся:

- НДС;

- акцизы;

- подоходный;

- единый социальный;

- на прибыль;

- на добычу полезных ископаемых;

- дарение;

- водный;

- за использование объектов животного мира;

- госпошлина.

Каждый вид платежа предусмотрен за определенную отрасль жизни. В обязанность граждан входит оплата необходимых налогов. Федеральные взимания оплачиваются на всей территории страны. Для граждан предусмотрены и льготы, которые зафиксированы в федеральных актах. Ставка налога устанавливается Федеральным Собранием, но на некоторые сборы это определяет правительство РФ. Налоговое законодательство основывается на финансовой политике страны.

Налоговое законодательство основывается на финансовой политике страны.

Добавленная стоимость

К федеральным налогам относится налог на добавленную стоимость. Также есть много других платежей. Чтобы разобраться в этой системе, необходимо подробно рассмотреть особенности каждого. К популярным сборам относят НДС. По нему обложению налогом подвергается не вся цена продукции, а лишь часть.

НДС платят все предприятия, что регулируется государством. Причем ставка по ним одинаковая для всех. Это защищает от искажения структуры спроса.

Особенности НДС

В сравнении с другими типами этот налог обладает следующими особенностями:

- обозначается в счетах компаний отдельно от стоимости товара;

- основу налогообложения составляет система компенсаций;

- в обороте не учитываются суммы, которые оплатил предприниматель ранее;

- в бюджет оплачивается лишь та часть налога, которая соответствует стоимости, прибавленной к цене закупок.

Налоговые вычеты

При оплате НДС есть право уменьшения выплат на сумму установленных налоговых вычетов. Их применяют к тем платежам, которые были предоставлены плательщику после закупки товаров. К федеральным налогам относится налог за провоз продукции через таможню.

Их применяют к тем платежам, которые были предоставлены плательщику после закупки товаров. К федеральным налогам относится налог за провоз продукции через таможню.

Для оплаты предоставляются счета-фактуры, которые передают продавцы при покупке товаров. Платежи являются обязательными для погашения, что закреплено законодательно.

Акциз

К федеральным относится следующий налог — акциз. Покупатели платят за него с приобретением какой-либо продукции или при заказе услуги. Получается, что такие сборы существуют практически в каждой отрасли.

Подакцизным считается тот товар, изготовление которого монополизировано государством. Это относится к табачным изделиям, алкоголю, машинам, бензину, солярке, драгоценным украшениям. Акциз включен на транспортные и коммунальные услуги. Оплачивают его предприниматели, перевозчики товаров через таможню, компании.

Госпошлина

К федеральным налогам относится налог — государственная пошлина. Ее оплата требуется в том случае, если частное лицо обращается в органы для совершения каких-то действий, обладающих юридическим значением. Обычно это касается выдачи документов, копий, дубликатов. Госпошлину оплачивают:

Обычно это касается выдачи документов, копий, дубликатов. Госпошлину оплачивают:

- ответчики в арбитражных судах;

- при обращении к уполномоченным объектам для юридически значимых действий.

Налог на прибыль

К федеральным налогам относится налог на прибыль. Это касается процента, который отчисляется от прибыли плательщика. Прибылью считается часть дохода, в которую входят расходы на покупку ресурсов.

Этот вид налога считается прямым. Его размер составляет 20 %. Для расчета применяется налоговая декларация. Налоговый период равен 1 году. Оплачивать его можно авансовыми платежами.

Другие налоги

К обязательным сборам относят единый социальный налог. Это платежи, отчисляемые в Пенсионный фонд РФ. Сейчас есть и негосударственные организации, осуществляющие медицинское, социальное страхование. К таким налогам относят платежи, которые работодатель перечисляет за своих сотрудников.

Существует водный налог. Оплачивают его физические лица и организации, осуществляющие специальное водоиспользование, за которое надо выплачивать процент на основе законодательства. Это касается использования акватории для получения прибыли.

Это касается использования акватории для получения прибыли.

Налог за добычу полезных ископаемых платят те лица, которые пользуются недрами земли для получения прибыли. К объектам относят все ископаемые, находящиеся в стране. Плательщик самостоятельно рассчитывает налоговую базу, которая вычисляется из стоимости товара.

К федеральным налогам РФ относятся и другие сборы. Вся система организована грамотно, что необходимо для эффективного привлечения ресурсов в бюджет. Все правила по расчету, оплате, срокам присутствуют в законодательстве.

Каждый вид платежа рассчитывается за определенный период, а универсального срока нет. Налоговая служба производит расчет сбора самостоятельно, а оплатить его надо после получения уведомления. Если до этого была уплачена сумма больше, то в следующий раз придется платить меньше. При просрочках появляются штрафы и пени.

Оплачивать налоги можно любыми удобными способами. Сейчас этой работой занимаются банки, финансовые организации. Также есть возможность оплаты через интернет с помощью электронных систем. К своевременно погашавшему платежи гражданину никогда не будет претензий.

Также есть возможность оплаты через интернет с помощью электронных систем. К своевременно погашавшему платежи гражданину никогда не будет претензий.

Три уровня российской налоговой системы

Современная налоговая система РФ строится на протяжении последних 25 лет. За это время она претерпевала изменения — эти процессы продолжаются до сих пор. В основе налоговой системы лежат налоги, сборы и прочие платежи, которые регулируются федеральным законодательством, нормативными актами субъектов РФ, а также органов местного самоуправления.

Структура налоговой системы

Итак, налоговая система состоит из трех уровней: федерального, регионального и местного. На каждом из них устанавливаются налоги и прочие обязательные платежи. Соответственно, все они подразделяются на федеральные, региональные и местные налоги и сборы. Что это значит?

В первую очередь, правила применения того или иного налога устанавливаются на уровне, к которому он относится. Одни налоги, например, НДС или НДФЛ, взимаются по единым правилам на всей территории страны. Тогда как основные параметры региональных или местных налогов и сборов устанавливаются на уровне субъекта РФ или муниципального образования. Это относится, в частности, к налогам на имущество организаций и физических лиц.

Одни налоги, например, НДС или НДФЛ, взимаются по единым правилам на всей территории страны. Тогда как основные параметры региональных или местных налогов и сборов устанавливаются на уровне субъекта РФ или муниципального образования. Это относится, в частности, к налогам на имущество организаций и физических лиц.

Следует отметить, что регион либо муниципальное образование действуют строго в рамках Налогового кодекса. Это значит, что они не могут вести собственный налог, не регламентированный на федеральном уровне. Акты субъекта или муниципального образования устанавливают лишь определенные параметры применения того или иного налога — ставки, льготы, периоды и так далее.

Уровнем, к которому относится налог, обусловлена и территория действия правил его применения. Например, ставка регионального налога будет действовать на территории всего субъекта РФ, а ставка местного налога — на территории муниципального образования.

Подразделение налогов на федеральные, региональные и местные

Отнесение того или иного налога к определенному уровню установлено в Налоговом кодексе. В статье 13 перечислены федеральные налоги и сборы:

В соответствии со статьей 14 НК РФ, к региональным налогам отнесены:

О местных налогах сказано в статье 15 НК РФ. К ним относятся:

Обратите внимание! Среди перечисленных налогов не упомянуты специальные налоговые системы — УСН, ЕНВД, ЕСХН, ПСН. К какому уровню налоговой системы они относятся? В пункте 7 статьи 12 НК РФ сказано, что Кодекс может устанавливать специальные налоговые режимы, предусматривающие уплату неназванных в статье 13 федеральных налогов. Из этой формулировки следует, что все специальные режимы относятся к федеральному уровню.

Налоги с зарплаты — федеральные, государственные и местные удержания

Корешки чеков содержат много информации. Они показывают вашу зарплату, а также ваши федеральные удержания и остатки на отпусках.

Они показывают вашу зарплату, а также ваши федеральные удержания и остатки на отпусках.

Все квитанции о зарплате показывают вашу заработную плату брутто — общую сумму, которую вы заработали до удержания любых налогов за период выплаты. Они также показывают вашу чистую зарплату — сумму вашего чека после всех удержаний.

Почему существует так много разных налоговых удержаний на федеральном уровне и уровне штата и почему они иногда отличаются от зарплаты к зарплате? Вот разбивка различных налогов на зарплату и причины, по которым они иногда меняются:

Удержание федерального налога(Федеральный налог, FT или FWT)

Ваш работодатель будет использовать информацию, которую вы предоставили в своей новой форме Form W-4 , а также сумму вашего налогооблагаемого дохода и частоту выплат, чтобы определить размер удержания федерального подоходного налога (FITW) с каждой зарплаты. .

Если вы зарабатываете больше обычного в течение периода оплаты (например, работаете сверхурочно или получаете бонус), FITW увеличится. Если вы зарабатываете меньше (например, работаете меньше часов или увеличиваете взносы в свой 401k), FITW уменьшится.

Если вы зарабатываете меньше (например, работаете меньше часов или увеличиваете взносы в свой 401k), FITW уменьшится.

Ваш работодатель отправляет удержанный федеральный подоходный налог в IRS от вашего имени. Ваша цель — иметь как минимум достаточное количество FITW в течение года, чтобы покрыть ваши ожидаемые обязательства по федеральному подоходному налогу.

Общая сумма FITW за год будет указана в вашей форме W-2 в поле 2.Если вы не удерживаете достаточную сумму федерального налога, пора скорректировать размер удержания с помощью формы W-4.

Федеральный подоходный налог может быть сокращен как Fed Tax, FT или FWT. Ваш федеральный налог — это сумма, которую вы уже выплатили федеральному правительству. Таким образом, когда вы подадите декларацию, вы получите кредит на эту сумму для уплаты любого налога, который вы должны будете заплатить федеральному правительству. Размер вашего федерального подоходного налога, удерживаемого из вашей заработной платы, зависит от:

- Статус регистрации, указанный в вашей форме W-4

- Указанное количество иждивенцев или пособий, а также

- Прочие доходы и корректировки по форме W-4, которую вы подали своему работодателю

Обратите внимание, что надбавки не будут использоваться для расчета удержания из зарплаты по форме W-4, начиная с 2020 года.

Чтобы правильно определить размер федерального налога, удерживаемого из вашей заработной платы, вам необходимо заполнить форму W-4. Ваш работодатель удерживает из вашей зарплаты на основании информации, которую вы заполняете в своей Форме W-4, например:

- Ваш регистрационный статус (например, холост или женат),

- Указанное количество иждивенцев или пособий.

Прочие доходы и корректировки Вы можете увеличить сумму возмещения, изменив свой W-4 на отображение:

- Прочие доходы больше,

- Меньшие вычеты, или

- Дополнительные удержания.

Подайте форму W-4 своему работодателю, чтобы он мог удержать правильную сумму налога.

(Используйте наш калькулятор удержания W-4 для дополнительной информации.)

Удержание местных и государственных налогов(St Tax, ST или SWT)

Удержание государственного подоходного налога Если в вашем штате действует подоходный налог, вероятно, из вашей зарплаты будут удерживаться подоходные налоги штата. Ваш работодатель будет использовать информацию, предоставленную в государственной версии формы W-4, и ваш доход, чтобы определить, какую сумму удерживать.

Ваш работодатель будет использовать информацию, предоставленную в государственной версии формы W-4, и ваш доход, чтобы определить, какую сумму удерживать.

Если вы задолжали налоги более чем одному штату (например, если вы работаете в штате, отличном от штата вашего постоянного проживания), вы можете потребовать, чтобы ваш работодатель удерживал налоги для другого штата, удерживал дополнительные налоги из вашего рабочего штата или выплачивать предполагаемые платежи другому государству, чтобы компенсировать разницу.

Хотя с вашей зарплаты, скорее всего, будут удерживаться налоги штата, это зависит от того, где вы живете. Фактически, в зависимости от вашего местоположения вы можете:

- Нет государственного удержания

- Иметь удержание штата для более чем одного штата — штата, в котором вы живете, и штата, в котором вы работаете

- Получите местное удержание

Удержание местного подоходного налога

Если в вашем городе или районе есть подоходный налог, ваш работодатель может удерживать местные налоги. Цены и правила варьируются в зависимости от местоположения.

Цены и правила варьируются в зависимости от местоположения.

Информация о том, удерживает ли ваш работодатель местные налоги, может помочь вам заранее спланировать и избежать неожиданностей при подаче налоговой декларации.

Местный подоходный налог может удерживаться с заработной платы, которую вы зарабатываете в пределах города, округа или школьного округа. Если вы живете или работаете в районе, где взимается налог, ваша заработная плата будет облагаться налогом в этой юрисдикции.

Удержания по программе Medicare и социального обеспечения(Социальное обеспечение: налог FICA, SS, SSWT или OASDI | Налог на медицинское обслуживание: MWT или Med)

Обычно у вас должны быть удержания по программе Medicare и Social Security на каждую зарплату.Это верно даже в том случае, если у вас ничего не удерживается по федеральным налогам, налогам штата и местным налогам на прибыль.

Если вы зарабатываете как минимум определенную сумму в течение как минимум 40 кварталов, вы можете получать пособие по социальному обеспечению после выхода на пенсию. Каждый работодатель удерживает 6,2% от вашего валового дохода на социальное обеспечение до дохода в размере 132 900 долларов на 2019 год. И 137 700 долларов на 2020 год. Ваш работодатель должен заплатить 6,2% за вас, которые не выходят из вашей заработной платы.

Каждый работодатель удерживает 6,2% от вашего валового дохода на социальное обеспечение до дохода в размере 132 900 долларов на 2019 год. И 137 700 долларов на 2020 год. Ваш работодатель должен заплатить 6,2% за вас, которые не выходят из вашей заработной платы.

Налоги по программе Medicare

Налоги на Medicare, в отличие от налога на социальное обеспечение, идут на оплату расходов текущих получателей Medicare.

Ваш работодатель удерживает 1,45% вашего валового дохода из вашей зарплаты. Ваш работодатель платит дополнительно 1,45% налога на Medicare — работодателя. Для налога на Медикэр нет ограничений на доход, поэтому вся покрываемая заработная плата подлежит обложению налогом Медикэр.

Работодатели также должны удерживать 0,9% (всего 2,35%) налога Medicare с заработанного дохода, превышающего 200 000 долларов в налоговом году.

С начала года Оплата В квитанции к зарплате также могут быть показаны итоговые суммы за текущий год. Это полезно знать, если вы хотите оценить, будет ли у вас возврат или остаток средств в конце года.

Это полезно знать, если вы хотите оценить, будет ли у вас возврат или остаток средств в конце года.

Сохраните последнюю квитанцию о зарплате для сравнения с вашим W-2. Суммы на последней корешке и суммы W-2 обычно должны совпадать. Однако ваш работодатель мог добавить другие суммы для дополнительных предлагаемых льгот. Это может быть для вас облагаемый налогом доход. Свяжитесь с отделом расчета заработной платы, если есть какие-либо различия.

Прочие позицииВ квитанции к зарплате могут быть указаны вычеты по страхованию здоровья или жизни.Если это так, в вашей квитанции может быть указано, были ли вычтены премии до налогообложения или после уплаты налогов. Вычеты до налогообложения уменьшат размер удерживаемого подоходного налога для федерального правительства, правительства штата и местного правительства.

Некоторые работодатели предлагают своим сотрудникам возможность внести свой вклад в пенсионные планы, например 401 (k) s. Другие предлагают услуги по уходу за детьми или усыновлению. Если вы воспользовались каким-либо из этих планов, в вашей квитанции обычно отображаются вычеты по ним.

Если у вас есть вопросы по поводу других сумм или налоговых статей в квитанции о заработной плате, обратитесь к своему руководителю или в отдел кадров.

Дополнительная информация о налогах на зарплатуПроверьте свою квитанцию о заработной плате и воспользуйтесь калькулятором W-4 , чтобы узнать, нужно ли вам вносить какие-либо изменения в размер удерживаемого вами федерального подоходного налога в этом году. Если вы ожидаете крупного возмещения в этом году, вы можете скорректировать удержание, чтобы получать больше получаемой оплаты за каждый платежный период.

Подробнее о удержании зарплаты по чеку W-4

Понимание налогов на трудоустройство | Налоговая служба

Работодатели должны вносить налоги на заработную плату и сообщать о них.Конкретные формы и сроки оплаты см. На странице «Сроки уплаты налога на работу».

В конце года вы должны подготовить и подать форму W-2, Отчет о заработной плате и налоге, чтобы сообщить о заработной плате, чаевых и других компенсациях, выплаченных сотруднику. Используйте форму W-3 «Передача отчетов о заработной плате и налогах», чтобы передать форму W-2 в Управление социального обеспечения.

Федеральный подоходный налог

Работодатели обычно должны удерживать федеральный подоходный налог из заработной платы сотрудников. Чтобы выяснить, сколько налога удерживать, используйте форму W-4 сотрудника, соответствующий метод и соответствующую таблицу удержания, описанные в Публикации 15-T, Федеральные методы удержания подоходного налога.

Вы должны внести свои удержания. Требования к внесению депозита, как описано в Публикации 15, различаются в зависимости от вашего бизнеса и суммы, которую вы удерживаете.

Налоги на социальное обеспечение и медицинское обслуживание

Работодатель, как правило, должен удерживать часть налогов на социальное обеспечение и Medicare из заработной платы сотрудников, и работодатель дополнительно выплачивает соответствующую сумму. Чтобы определить размер удерживаемого налога, используйте форму W-4 сотрудника и методы, описанные в Публикации 15 Налогового руководства работодателя и Публикации 15-A Дополнительного налогового руководства работодателя.

Вы должны внести удержанные налоги. См. Требования для внесения депозита.

Базовый предел заработной платы по социальному обеспечению составляет 137 700 долларов на 2020 год и 142 800 долларов на 2021 год. Ставка налога на социальное обеспечение для сотрудников составляет 6,2% на оба года.

Дополнительный налог на Medicare

Начиная с 1 января 2013 года, работодатели несут ответственность за удержание 0,9% дополнительного налога Medicare с заработной платы и компенсации сотрудника, превышающей пороговую сумму, зависящую от статуса сотрудника.Вы должны начать удерживать дополнительный налог с Medicare в период выплаты заработной платы и компенсации, превышающей пороговую сумму, сотруднику. Дополнительный налог на медицинское обслуживание не взимается с работодателя.

Для получения дополнительной информации см. Наши вопросы и ответы.

Федеральный налог на безработицу (FUTA)

Работодатели отчитываются и платят налог FUTA отдельно от федерального подоходного налога, а также налогов на социальное обеспечение и бесплатную медицинскую помощь. Вы платите налог FUTA только из собственных средств. Работники не платят этот налог или удерживают его из заработной платы. См. Публикацию 15 Налогового руководства работодателя и Публикацию 15-A Дополнительного налогового руководства работодателя для получения дополнительной информации о налоге FUTA.

Налог на самозанятость

Налог на самозанятость (SE) — это налог на социальное обеспечение и бесплатную медицинскую помощь в первую очередь для физических лиц, которые работают на себя. Это похоже на налоги на социальное обеспечение и бесплатную медицинскую помощь, которые удерживаются из заработной платы большинства сотрудников.

Налоги, которые вы должны заплатить

Как бы вы ни зарабатывали деньги — работая или инвестируя, вы можете рассчитывать на то, что должны заплатить налоги федеральному правительству.В большинстве мест вы также должны будете платить налоги правительству вашего штата.

А пока давайте просто рассмотрим размер вашего федерального налога на общие формы дохода.

Налог на прибыль: Ваш «заработанный» доход — то, что вы получаете в результате работы — будет облагаться налогом по градуированной шкале.

Существует 7 ставок налога на прибыль: 10%, 15%, 25%, 28%, 33%, 36% и 39,6%.

Первый доллар, который вы заработаете, будет облагаться налогом по ставке 10%, в то время как последний доллар, который вы заработаете, вероятно, будет облагаться налогом по более высокой ставке.Чем больше вы зарабатываете, тем выше будет ваша максимальная ставка.

Например, в 2015 году, если ваш налогооблагаемый доход составляет 65 000 долларов и вы не замужем, вы попадете в группу 25%. Вы будете должны 10% на первые 9 225 долларов вашего дохода, 15% на следующие 28 225 долларов и 25% на оставшуюся часть.

Помните, ваш налогооблагаемый доход не является вашим валовым доходом. Как правило, он отражает ваш валовой доход за вычетом любых вычетов, кредитов и льгот, которые вы можете запросить.

Итак, если вы заработаете 100 000 долларов, ваш налогооблагаемый доход может быть ближе к 80 000 долларов.

Налоги на социальное обеспечение и медицинское обслуживание: Налоги на заработную плату — или налоги FICA, как их еще называют — предназначены для финансирования двух крупнейших программ социальной защиты в США.

Ваша задолженность по налогу на социальное обеспечение составляет 12,4% от первых 118 500 долларов вашего заработанного дохода. (Этот порог дохода установлен на 2015 год; он ежегодно корректируется с учетом инфляции.)

Если вы являетесь сотрудником, вы будете платить 6,2% от этой суммы, а ваш работодатель будет платить остальные 6,2%.

Если вы работаете не по найму, вы заплатите полные 12.4%, но вы можете вычесть половину из вашей налоговой декларации как коммерческие расходы.

Вы будете должны еще 2,9% налогов по программе Medicare со всего вашего заработанного дохода. Опять же, если вы работаете, вы будете платить половину (1,45%), в то время как ваш работодатель заплатит вторую половину.

Если у вас очень высокий доход, вы должны дополнительно 0,9% от суммы, превышающей 200 000 долларов (250 000 долларов в браке). Таким образом, вы в конечном итоге заплатите 1,45% с первых 200 000 долларов и 2,35% с остальных.

Подоходный налог в размере 0,9% от Medicare — это недавнее изменение, предназначенное для оплаты реформы здравоохранения.

Налог на инвестиционный доход: Прирост капитала, дивиденды и проценты представляют собой «незаработанный доход».

Вообще говоря, проценты, например со сберегательного счета, облагаются налогом по обычным ставкам подоходного налога.

Но вы будете платить более низкую ставку на прирост капитала и дивиденды по инвестициям, которыми вы владеете не менее года. Насколько ниже зависит от вашего общего дохода.

Для большинства людей ставка налога на прирост капитала и дивиденды составляет 15%.

Но это возрастает до 20% для домохозяйств, зарабатывающих более 200 000 долларов.

Те же самые домохозяйства с высоким доходом, возможно, также должны будут уплатить 3,8% дополнительный налог Medicare на некоторые из своих доходов от прироста капитала и дивидендов, что является еще одной мерой, призванной помочь в оплате реформы здравоохранения.

Доходы от инвестиционной собственности (например, от аренды на время отпуска) также облагаются обычным подоходным налогом.

CNNMoney (Нью-Йорк) Впервые опубликовано 28 мая 2015 г .: 16:19 по восточноевропейскому времени

Как работают налоги и удержание налогов FICA в 2021 г.

Налоги на заработную плату, включая налог FICA или удерживаемый налог, — это то, что ваш работодатель вычитает из вашей заработной платы и отправляет в IRS, штат или другой налоговый орган от вашего имени.Вот ключевые факторы и то, почему важно контролировать удержание налогов.

Что такое налог FICA?

Налог FICA включает налог на социальное обеспечение в размере 6,2% и налог на прибыль в размере 1,45% по программе Medicare. В 2020 году только первые 137 700 долларов дохода облагались налогом на социальное обеспечение (142 800 долларов в 2021 году). Налог в размере 0,9% по программе Medicare может применяться к доходам, превышающим 200 000 долларов США для лиц, подавших индивидуальную декларацию, и 250 000 долларов США для лиц, подающих совместную декларацию.

Что такое налог на заработную плату? Налог FICA и налог на заработную плату — это одно и то же?

FICA часто называют налогом на заработную плату, потому что обычно работодатели вычитают налог FICA из зарплаты сотрудников и переводят деньги в IRS от имени сотрудника.

FICA означает Федеральный закон о страховых взносах.

2021 FICA налоговые ставки и лимиты

Налог на социальное обеспечение (также известный как OASDI) | 6,2% (только первые 137 700 долларов США из 142 800 долларов США в 2020 году) | 6,2% (только первые 137 700 долларов прибыли в 2020 году; 142 800 долларов в 2021 году) |

0.9% (от заработка более 200 000 долларов США для лиц, подавших одиночный файл; 250 000 долларов США для лиц, подавших совместную декларацию) |

Что такое удерживаемый налог? Как работает удерживаемый налог?

Подоходный налог — это подоходный налог, который плательщик (обычно работодатель) уплачивает от имени получателя платежа (обычно работника). Плательщик вычитает или удерживает налог из дохода получателя.

Вот разбивка налогов, которые могут быть выплачены из вашей зарплаты.

Налог на социальное обеспечение: 6.2%. Часто обозначаемый как OASDI (это означает страхование по старости, на случай потери кормильца и инвалидности), этот налог обычно удерживается с первых 137 700 долларов вашей заработной платы в 2020 году (142 800 долларов в 2021 году). Уплата этого налога — это то, как вы впоследствии зарабатываете кредиты на пособия по социальному обеспечению.

Налог на Medicare: 1,45%. Иногда это называется «налогом на больничную страховку». Он используется для оплаты медицинского страхования людей в возрасте 65 лет и старше, молодых людей с ограниченными возможностями и людей с определенными заболеваниями.Работодатели обычно должны удерживать 0,9% с денег, которые вы зарабатываете более 200 000 долларов.

Федеральный подоходный налог. Это подоходный налог, который ваш работодатель удерживает из вашей заработной платы и отправляет в IRS от вашего имени. Сумма во многом зависит от того, что вы положили на свой W-4.

Государственный налог: это подоходный налог штата, удерживаемый с вашей заработной платы и отправляемый штату вашим работодателем от вашего имени. Сумма зависит от того, где вы работаете, где вы живете, и других факторов, таких как ваш W-4 (а в некоторых штатах нет подоходного налога).

Местный подоходный налог или налог на заработную плату: в вашем городе или округе также может взиматься подоходный налог. Эти деньги могут пойти на такие расходы, как автобусная система или службы экстренной помощи.

Узнайте, что еще вы можете сделать для своего бизнеса

Вместе известные как налог FICA: | налог на социальное обеспечение (также известный как OASDI) 6,2% (только первые 137 700 долларов прибыли в 2020 году; 142 800 долларов в 2021 году) | 6.2% (только первые 137700 долларов США в 2020 году; 142 800 долларов США в 2021 году) | |

0,9% (от доходов, превышающих 200000 долларов США для одиночных файлов; 250 000 долларов США для совместных файлов) | |||

Государственный налог, местный подоходный налог или налог на заработную плату | |||

Федеральный налог на безработицу (FUTA) | 000 |

Как рассчитывается налог FICA или подоходный налог

Сумма налога, удерживаемого вашим работодателем с вашего чека, во многом зависит от того, что вы указали в своей Форме W-4, которую вы, вероятно, заполняли, когда начинали работа.Вот некоторые вещи, которые нужно знать:

Форма W-4 спрашивает о вашем семейном положении, иждивенцах и других факторах, чтобы помочь вам рассчитать, сколько удерживать. Чем меньше вы удерживаете, тем меньше налогов будет выплачиваться из вашей зарплаты.

То, что вы помещаете в свой W-4, затем направляется через так называемые таблицы удержания, которые департамент заработной платы вашего работодателя использует для точного расчета суммы удерживаемого федерального подоходного налога и налога штата.

Другие статьи налога на заработную плату, о которых вы можете услышать.

Налог FUTA: Это означает Федеральный закон о налоге на безработицу.Налог финансирует федеральную программу, которая предоставляет пособия по безработице людям, потерявшим работу. Сотрудники не платят этот налог и не удерживают его из заработной платы. Работодатели платят.

Налог SUTA: та же общая идея, что и FUTA, но деньги финансируют государственную программу. Работодатели платят налог.

Налог на самозанятость: если вы работаете на себя, вам, возможно, также придется платить налоги на самозанятость, которые по сути являются полной нагрузкой налогов на социальное обеспечение и медицинскую помощь.Это потому, что IRS взимает налог на социальное обеспечение в размере 12,4% и налог на медицинское страхование в размере 2,9% с чистой прибыли. Обычно сотрудники и их работодатели делят этот счет, поэтому работники получают 6,2% и 1,45% соответственно от их зарплаты. Однако самозанятые люди платят все. (В 2020 году только первые 137 700 долларов дохода подлежат части социального обеспечения.) Дополнительный налог в размере 0,9% по программе Medicare также может применяться, если ваш чистый доход от самозанятости превышает 200 000 долларов, если вы подает заявление на одного человека, или 250 000 долларов, если вы: повторная подача совместно.Поскольку вы можете не получать традиционную зарплату, вам может потребоваться подавать расчетные квартальные налоги вместо удержаний.

Почему я должен платить налог FICA?

Работодатели должны удерживать налоги из зарплаты сотрудников, потому что налоги в США являются распределительными. Когда вы зарабатываете деньги, Налоговое управление США требует как можно скорее сократить их долю.

Некоторые люди являются «освобожденными работниками», что означает, что они предпочитают не удерживать федеральный подоходный налог с их зарплаты.Тем не менее, налоги на социальное обеспечение и медицинское обслуживание по-прежнему не будут выплачиваться из-под контроля.

Обычно вы освобождаетесь от удержания только в том случае, если выполняются два условия:

Вам вернули весь ваш федеральный подоходный налог, удержанный в прошлом году, потому что у вас не было налоговых обязательств.

Вы ожидаете, что в этом году произойдет то же самое.

Налоги лучше удерживать?

Помните, что одна из главных причин, по которой вы подаете налоговую декларацию, — это рассчитать подоходный налог со всего вашего налогооблагаемого дохода за год и посмотреть, какую часть этого налога вы уже уплатили в виде удерживаемого налога.Если окажется, что вы переплатили, вы, вероятно, получите возврат налога. Если окажется, что вам недоплачили, вам придется заплатить налоговый счет.

Если в этом году вы получили большой налоговый счет и не хотите другого, вы можете использовать форму W-4, чтобы увеличить размер удерживаемого вами налога. Это поможет вам уменьшить задолженность (или ничего) в следующем году.

Если вы получили большой возврат налога, рассмотрите возможность использования формы W-4, чтобы уменьшить размер удерживаемого вами налога. Вы даете правительству бесплатную ссуду и — что еще хуже — можете напрасно жить на меньшую часть своей зарплаты в течение всего года.Может показаться приятным получить возврат налога от IRS, но подумайте, какой могла бы быть жизнь в прошлом году, если бы у вас были эти дополнительные деньги, когда они вам понадобились для покупки продуктов, просроченных счетов, ремонта автомобиля, выплаты кредитная карта или инвестирование.

Что такое налог FICA | Общие сведения о налоговых требованиях к заработной плате

5 мин. Читать

Федеральный закон о страховых взносах, также известный как FICA, представляет собой вид налога на заработную плату, который работодатели удерживают из зарплаты физических лиц и уплачивают в Налоговую службу (IRS).Наряду с удержаниями от сотрудников и взносами работодателей налог FICA используется для финансирования программ Medicare и Social Security.

Введенный в 1930-х годах для оплаты социального обеспечения, а затем и Medicare, налог FICA собирается для выплаты пособий выжившим после войны, инвалидам, пенсионерам и лицам, участвующим в федеральной программе медицинского страхования. Он рассчитывается как процент от валовой заработной платы сотрудника.

О чем эта статья

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Какова ставка FICA на 2018 год?

Ставка FICA на 2018 год составляет 15,3%. Он разделен на четыре части: взнос работника в социальное обеспечение, взнос работодателя в социальное обеспечение, часть работодателя в рамках программы Medicare и часть программы для служащих в программе Medicare.

Согласно IRS, доля работодателя в налоге на социальное обеспечение и Medicare равна доле работника. Текущая ставка налога на социальное обеспечение — 12.Всего 4% или по 6,2% как для работодателя, так и для работника. Это означает, что вы должны удерживать 6,2% от заработной платы сотрудника в качестве налога, а также вносить дополнительные 6,2% в качестве своей доли налога как работодателя.

Аналогичным образом, текущая ставка Medicare составляет 1,45% для работодателя и 1,45% для служащего, или 2,9% в сумме.

Важно отметить, что правила для сотрудников, получающих чаевые, различаются. Кроме того, работодатель не участвует в подоходном налоге Medicare, также известном как дополнительный налог на Medicare, в размере 0.9 процентов, которые взимаются с высокооплачиваемых сотрудников.

Это означает, что вы должны удерживать 0,9% налога с заработной платы сотрудников и не должны платить взнос работодателя. Дополнительный налог взимается с сотрудников, заработная плата которых превышает 200 000 долларов в календарный год.

Предел базовой заработной платы, который относится к максимальной заработной плате, которая подлежит налогообложению каждый год, применяется только к налогу на социальное обеспечение. В 2020 году текущая база заработной платы составляет 137 700 долларов США (см. «Что нового» в Публикации 15).

В дополнение к федеральным налогам, уплачиваемым за социальное обеспечение и медицинскую помощь, некоторые штаты и местные органы власти могут также взимать налоги в фонды по инвалидности и фонды компенсации работникам.

Хотя и федеральный подоходный налог, и налоги FICA являются налогами на занятость, которые работодатели должны удерживать из зарплаты работника, между двумя компонентами федеральных налогов на фонд заработной платы США есть некоторые фундаментальные различия.

В отличие от налогов FICA, которые применяются только к заработанному доходу, включая оклады, заработную плату и бонусы, федеральный подоходный налог применяется ко всем вашим доходам, независимо от того, как вы их заработали.Это означает, что подоходный налог применяется не только к вашему трудовому доходу, но также к дивидендам, процентам, краткосрочному приросту капитала, аннуитетам и пенсиям.

Вычеты

Кроме того, при расчете федерального подоходного налога вы можете требовать удержания таких вещей, как проценты по студенческому кредиту, проценты по ипотеке, налоги штата и местные налоги и взносы в благотворительную организацию. Эти вычеты не применяются, когда работодатель рассчитывает налоги FICA из вашей зарплаты.

Статус регистрации

Федеральный подоходный налог — это прогрессивный налог, на который влияет ваш налоговый статус.Это означает, что чем выше ваш доход, тем выше ставка налога. Ставки индивидуального налога могут составлять от десяти до тридцати семи процентов.

Напротив, налоги FICA, которые включают налог на социальное обеспечение и налог на медицинскую помощь, не зависят от вашего статуса подачи. Процент фиксированного налога рассчитывается и вычитается из вашей зарплаты.

Этот налог на самом деле является регрессивным налогом, поскольку он применяется только к определенной сумме заработанного дохода каждый год, известной как база взносов и пособий, которая увеличивается в большинстве лет из-за инфляции.

FICA не входит в федеральный подоходный налог. Хотя оба этих налога используют в качестве отправной точки валовую заработную плату работника, они представляют собой два отдельных компонента, которые рассчитываются независимо. Налоги на Medicare и социальное обеспечение редко влияют на ваш федеральный подоходный налог или возмещения.

Для расчета федерального подоходного налога работодатель будет использовать информацию, представленную в форме W-4, вместе с налогооблагаемым доходом и частотой ваших выплат. Если вам заплатят за сверхурочную работу или вы получите бонус, ваш федеральный подоходный налог увеличится.

Для расчета удержания налога FICA работодатель должен отделить установленную сумму от валовой заработной платы, которая включает 6,2% для социального обеспечения и 1,45% для Medicare. Если вы зарабатываете более 200 000 долларов, к превышению применяется дополнительный налог на Medicare в размере 0,09%.

В зависимости от размера вашей общей заработной платы вашего сотрудника вы должны делать платежи в IRS раз в пол недели или ежемесячно. Кроме того, в конце каждого квартала вы должны сообщать о налогах на заработную плату, используя форму 941. Неуплата налогов на заработную плату приводит к пени и штрафам.

Государственный подоходный налоги федеральный подоходный налог: в чем разница?

Государственный подоходный налог и федеральный подоходный налог: обзор

В Соединенных Штатах существует многоуровневая система подоходного налога, в соответствии с которой налоги взимаются федеральным правительством, правительством штата, а иногда и местными властями. Федеральный подоходный налог и налог штата схожи в том, что они применяют процентную ставку к налогооблагаемым доходам, но они могут значительно различаться в отношении этих ставок и того, как они применяются, а также в отношении типа налогооблагаемого дохода и вычетов и разрешенные налоговые льготы.

Ключевые выводы

- Федеральное правительство и большинство штатов имеют подоходный налог, но их правила и ставки могут сильно различаться.

- Федеральные налоги являются прогрессивными, с более высокими ставками налога для более высоких уровней дохода.

- В одних штатах действует прогрессивная налоговая система, в других — фиксированная ставка налога на весь доход.

Государственный подоходный налог

Подоходные налоги штата могут значительно отличаться от штата к штату.Фактически, Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг вообще не имеют подоходного налога. Нью-Гэмпшир облагает налогом только процентный доход и дивиденды — а не заработанный доход от заработной платы и заработной платы — но находится в процессе отмены этого налога путем постепенной отмены в течение пяти лет, окончание которой намечено на январь 2024 г. (Теннесси, как и Нью-Гэмпшир, , использовалась для налогообложения процентного дохода и дивидендов, но с 1 января 2021 г. была прекращена).

Во всех остальных штатах действует фиксированная или прогрессивная система подоходного налога.Система фиксированного налога — это система, которая применяет единую ставку ко всем уровням дохода. По состоянию на 2021 год этим методом пользуются девять штатов: Колорадо (4,55%), Иллинойс (4,95%), Индиана (3,23%), Кентукки (5%), Массачусетс (5%), Мичиган (4,25%), Северная Каролина (5,25%). ), Пенсильвания (3,07%) и Юта (4,95%).

Однако в большинстве штатов, которые взимают подоходный налог, используются прогрессивные налоговые системы, в которых более высокие уровни дохода облагаются налогом по более высокой процентной ставке, как в случае с федеральной системой подоходного налога.Некоторые штаты основывают свои предельные налоговые категории для этой цели на основании федерального налогового кодекса, но многие штаты применяют свои собственные. Некоторые ежегодно корректируют свои скобки, чтобы идти в ногу с инфляцией, как это делает федеральное правительство, а другие нет.

По состоянию на 2021 год на Гавайях будет 12 налоговых категорий, а в Канзасе — только три. В прогрессивной налоговой системе Калифорнии самая высокая максимальная ставка налога составляет 13,3%, которая применяется к одиноким людям с налогооблагаемым доходом более 1 миллиона долларов и супружеским парам с доходом более 1 181 484 долларов.В Северной Дакоте (2,9%) — которая применяется к одиноким или супружеским парам с доходом более 433 200 долларов — самая низкая верхняя предельная ставка налога.

В одних указывается налог на пенсию и доход по социальному обеспечению, в других — нет.

Федеральный подоходный налог

Налоговый кодекс США, в котором излагаются правила федерального подоходного налога, претерпел некоторые существенные изменения в 2018 году с принятием Закона о сокращении налогов и занятости (TCJA). В настоящее время на федеральном уровне существует семь предельных налоговых категорий: 10%, 12%, 22%, 24%, 32%, 35% и 37%.

В 2020 налоговом году максимальная ставка 37% начинается с 518 401 доллар США налогооблагаемого дохода для одиноких и 622 051 доллара США для супружеских пар, подающих совместную декларацию. В 2021 налоговом году максимальная ставка 37% начинается с 523 601 доллара США для одинокие и 628 301 доллар для супружеских пар, подающих совместную регистрацию.

Особые соображения

Согласно федеральной налоговой системе, налогоплательщики могут потребовать либо стандартный вычет, либо перечислить свои вычеты. Стандартные вычеты в 2018 году значительно увеличились в соответствии с TCJA, что сделало для многих налогоплательщиков более выгодным просто использовать стандартный вычет.В 2020 налоговом году стандартный вычет составляет 12 400 долларов США для налогоплательщиков-одиночек и тех, кто состоит в браке, подающих раздельно, 18 650 долларов США для лиц, подающих документы на главу семьи, и 24 800 долларов США для супружеских пар, подающих документы совместно. В 2021 налоговом году стандартный вычет увеличивается до 12550 долларов США. для налогоплательщиков-одиночек и лиц, состоящих в браке, подающих раздельную регистрацию, 18 800 долларов США для главы семьи и 25 100 долларов США для совместной подачи документов о браке.

Как упоминалось выше, штаты и федеральное правительство различаются по типам доходов, которые они облагают налогом, а также по разрешенным вычетам и кредитам.Пенсионный доход и доход социального обеспечения, например, подлежат налогообложению в соответствии с федеральными правилами, в то время как ряд штатов освобождает его от налогообложения. Доход от ценных бумаг Казначейства США, включая сберегательные облигации, освобожден от налога штата, но подлежит федеральным налогам. Взаимодействие с другими людьми

Государственный подоходный налог в сравнении с федеральным подоходным налогом Пример

Рассмотрим единого налогоплательщика, который живет в Нью-Гэмпшире и сообщает облагаемый налогом заработанный доход в размере 75 000 долларов в год плюс процентный доход в размере 3 000 долларов в своей федеральной налоговой декларации.В Нью-Гэмпшире освобождены от уплаты налога на проценты и дивиденды в размере 2400 долларов, поэтому налог взимается только с оставшихся 600 долларов (3000–2400 долларов) дохода от процентов и дивидендов.

Таким образом, налогоплательщик заплатит всего 30 долларов (600 долларов * 0,05) в качестве налогов штата, потому что Нью-Гэмпшир не облагает налогом заработанный доход, но облагает налогом инвестиционный доход сверх суммы освобождения по ставке 5%. Эффективная ставка налога штата для этого физического лица на их общий доход в размере 78000 долларов (налоговые обязательства, деленные на налогооблагаемый доход) будет равна 0.038%.

Однако, если бы этот же человек жил в Юте, весь его налогооблагаемый доход, как заработанный, так и незаработанный, облагался бы фиксированной налоговой ставкой этого штата в размере 4,95%. В этом случае их налоговый счет составит 3 861 доллар (78 000 долларов * 0,0495).

Что касается федеральных налогов, то в 2021 году при прогрессивной системе этот налогоплательщик будет платить 995 долларов на первые 9 950 долларов своего дохода, что соответствует 10-процентной налоговой категории. Они будут платить 12% от своего дохода от 9 950 до 40 526 долларов (3669,12 доллара) и 22% от суммы, превышающей 40 526 долларов (7 584 доллара).28) на общую сумму 12 248,40 долларов США. Их эффективная ставка федерального налога составит 16,3%.

Налоги на заработную плату и доход от заработной платы

Труд сотрудника обычно компенсируется в виде заработной платы, оклада, а иногда и чаевых, комиссионных, дополнительных льгот, премий и премий. Вся эта компенсация облагается различными налогами на уровне штата и на федеральном уровне. По крайней мере, три федеральных налога взимаются с заработной платы и дохода от заработной платы: подоходный налог, налог на социальное обеспечение и налог на медицинское страхование.

Федеральный подоходный налог

Подоходный налог, взимаемый с заработной платы и других компенсаций, рассчитывается по форме 1040 каждый год. Общая сумма вашей компенсации указана в графе 1 Формы W-2 2020 года.

Федеральная система подоходного налога является прогрессивной — ставки постепенно повышаются по мере увеличения вашего дохода, но различные вычеты и освобождения могут снизить федеральный подоходный налог за счет уменьшения суммы налогооблагаемого дохода. Налоговые льготы могут быть применены к налогу, который вы должны, так же, как если бы вы внесли платеж в IRS.

Удержание федерального подоходного налога

Общая сумма подоходного налога, удержанного вашим работодателем из вашей заработной платы, указана в поле 2 формы W-2. Сумма основана на информации, которую вы предоставили в форме W-4, которую вы должны были заполнить, когда приступили к работе. Это может быть больше или меньше суммы федерального налога, которая будет причитаться правительству в конце года, когда вы подадите свою налоговую декларацию. Ваш работодатель переводит эти деньги в IRS от вашего имени.

Сотрудники могут изменить размер федерального подоходного налога, удерживаемого из их зарплаты, изменив информацию, представленную в Форме W-4.Эту форму можно изменить в любое время во время вашего трудоустройства.

Часть вашего дохода может не подлежать удержанию. Традиционные взносы 401 (k) сначала вычитаются перед расчетом удержания, как и некоторые взносы на медицинское страхование и групповое страхование жизни, уплачиваемые вашим работодателем. Счета возмещения расходов по уходу за иждивенцами и помощь в усыновлении также обычно не считаются налогооблагаемым доходом.

Налог на бесплатную медицинскую помощь

Корректировка вашего удержания влияет только на удержание федерального подоходного налога и подоходного налога штата, но не на удержание социального обеспечения и Medicare, поскольку эти налоги применяются по фиксированной ставке для всех налогоплательщиков.Налоги на медицинское обслуживание и социальное обеспечение вместе именуются налогами FICA.

Налог Medicare — это фиксированный налог на весь компенсационный доход, который указан в поле 5 вашего W-2. С 2020 года ставка составляет 2,9%. Половину налога на Medicare, или 1,45%, оплачивает работодатель. Остальные 1,45% оплачивает работник. Налог на бесплатную медицинскую помощь также вычитается из общей суммы вознаграждения работника в качестве удержания из заработной платы за каждый платежный период.

Дополнительный налог на Medicare в размере 0,9% может применяться к тем, чей доход превышает 200 000 долларов США по состоянию на 2020 год.Эта сумма увеличивается до 250 000 долларов для состоящих в браке налогоплательщиков, подающих совместно, но снижается до 125 000 долларов, если вы состоите в браке, но подаете отдельную декларацию.

Налог на социальное обеспечение