Государственный бюджет рф утверждается кем: Как принимается главный финансовый документ страны?

Как принимается главный финансовый документ страны?

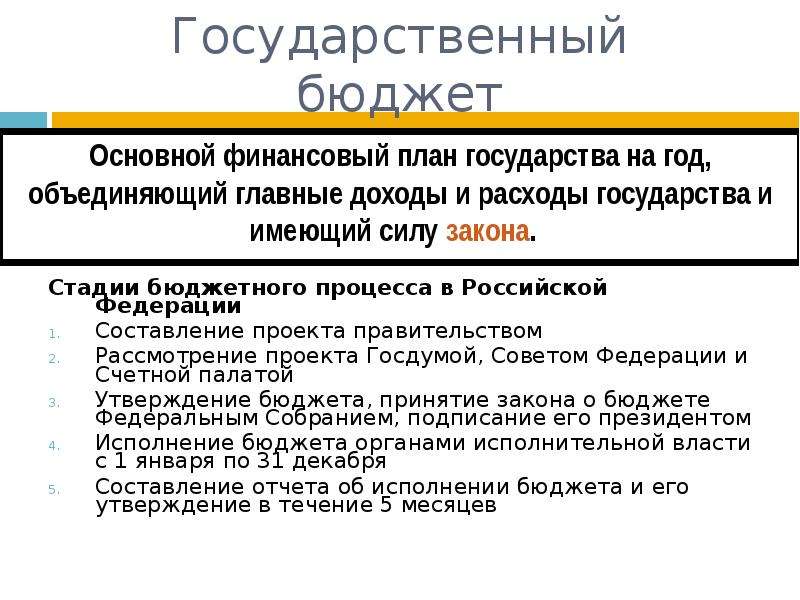

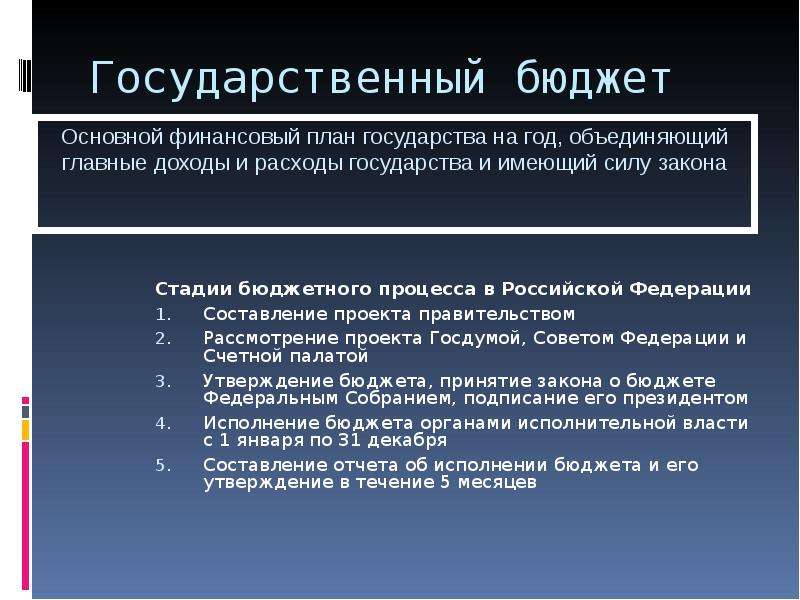

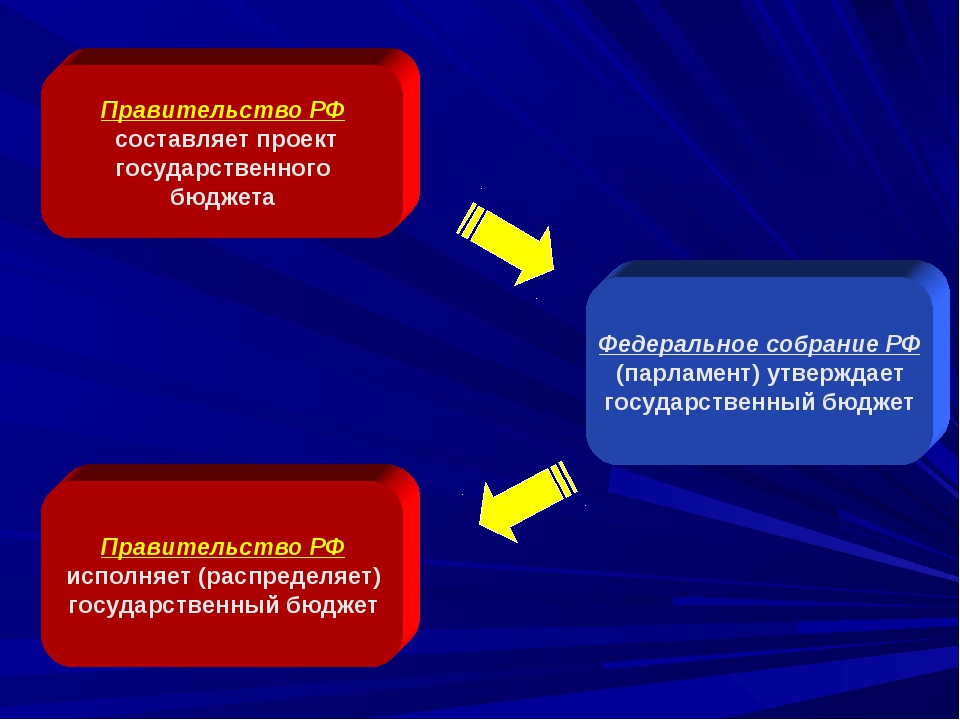

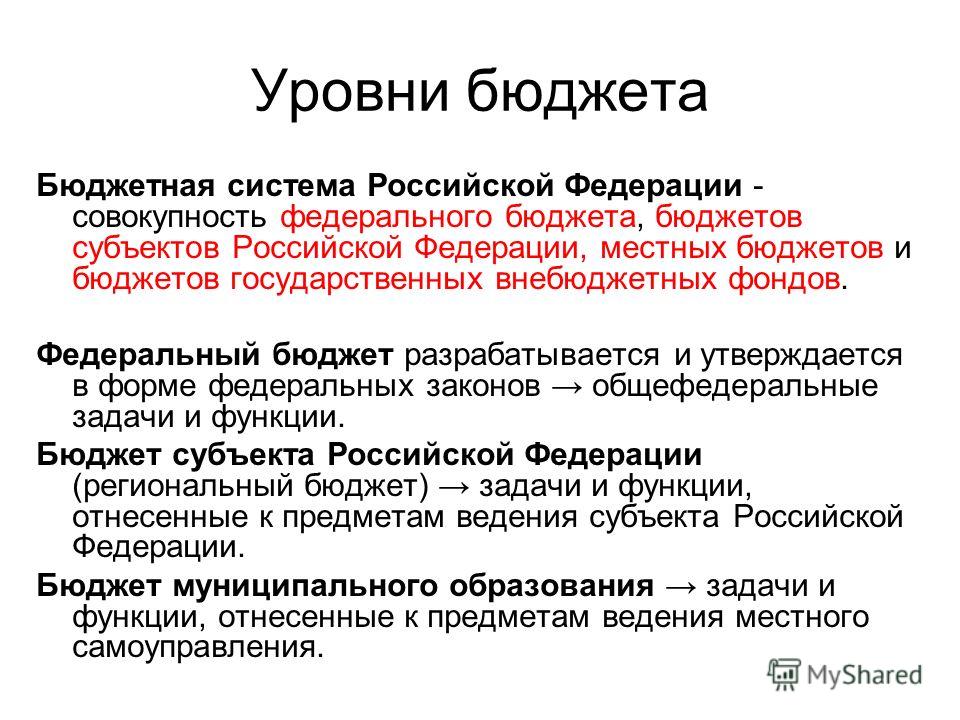

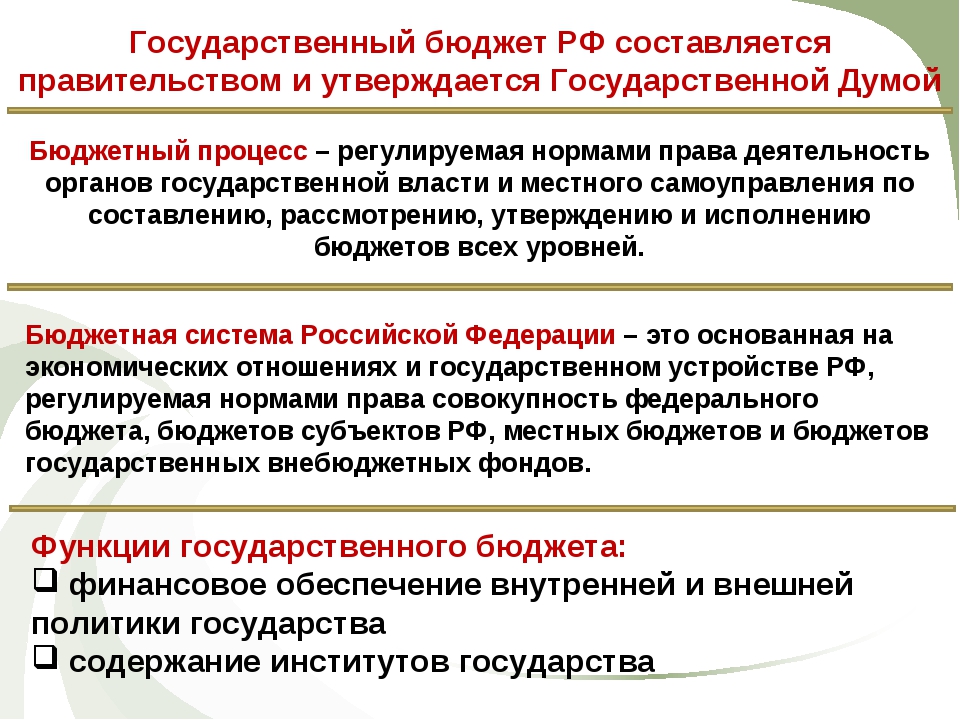

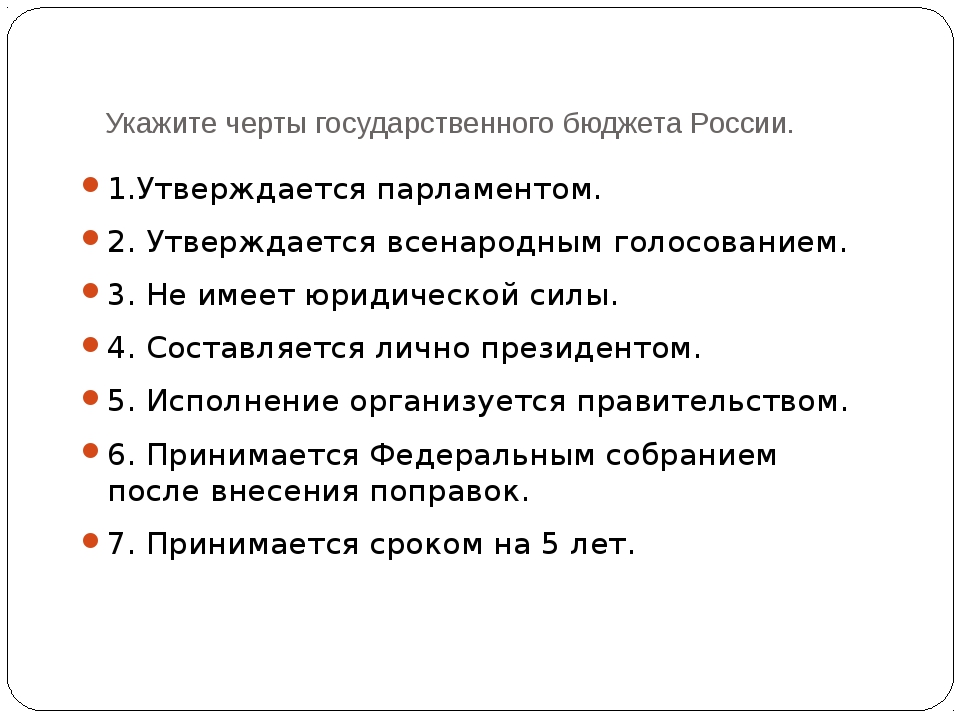

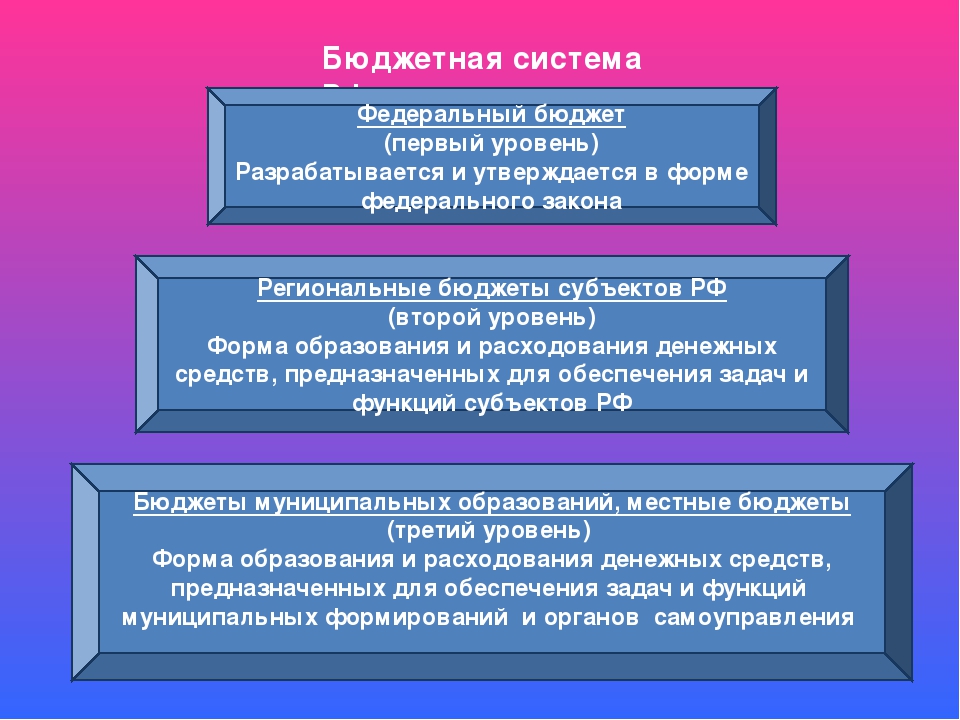

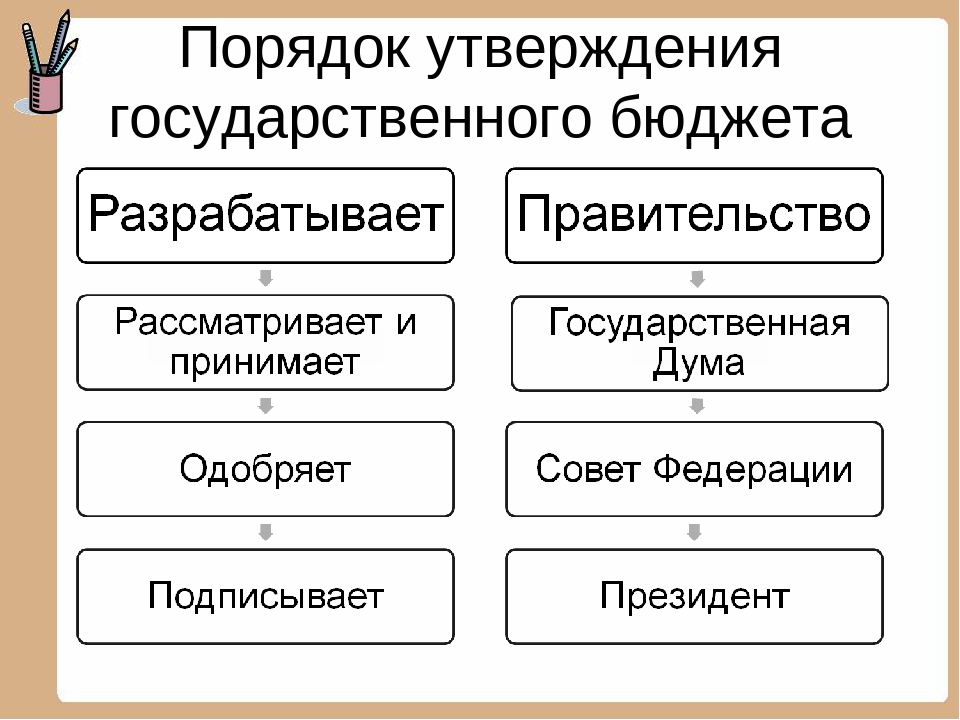

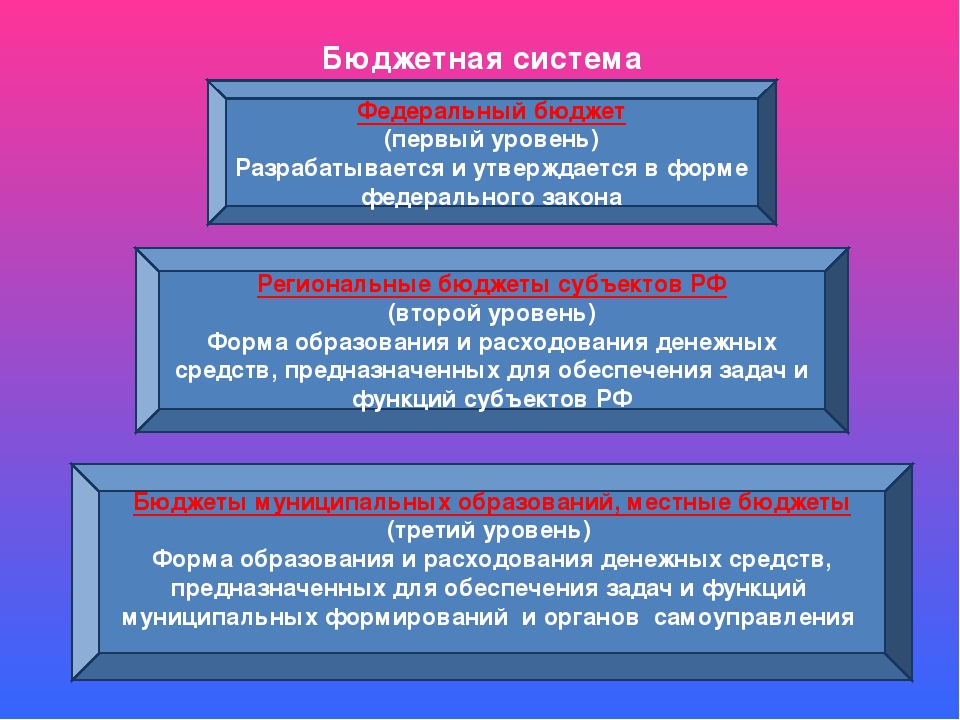

Федеральный бюджет России – главное звено бюджетной системы страны. Он утверждается в форме федерального закона.

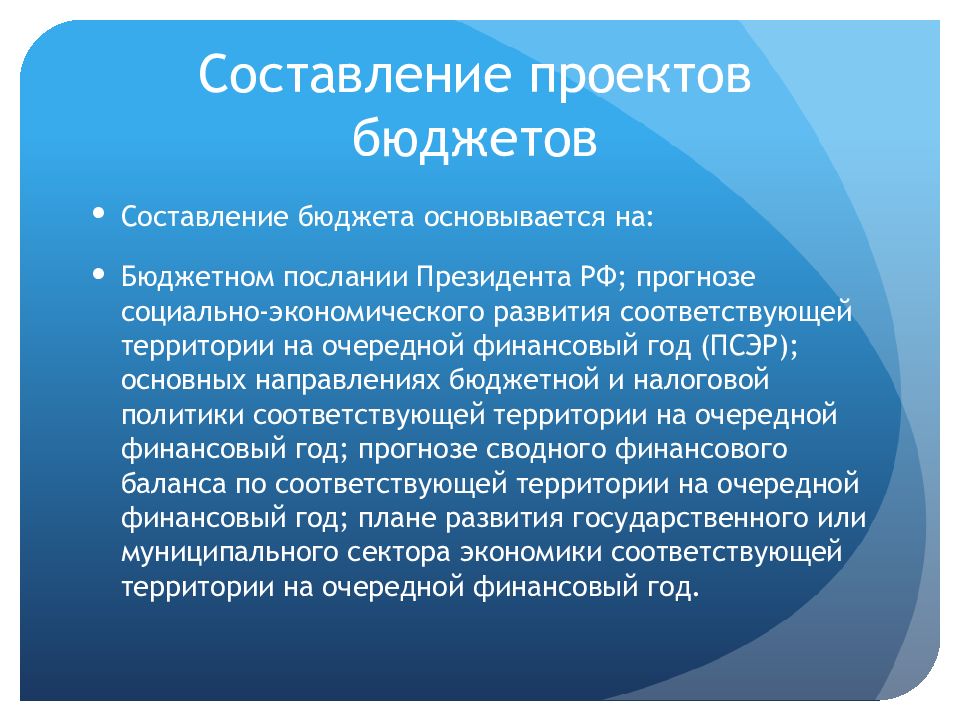

Порядок формирования и исполнения бюджета регламентируется Бюджетным кодексом РФ.

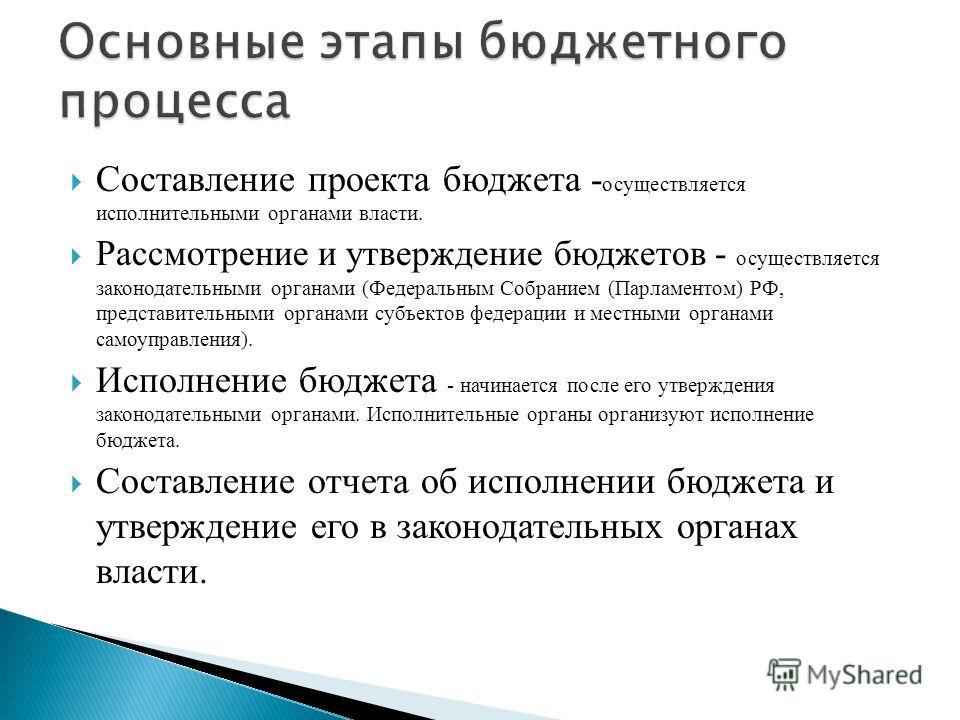

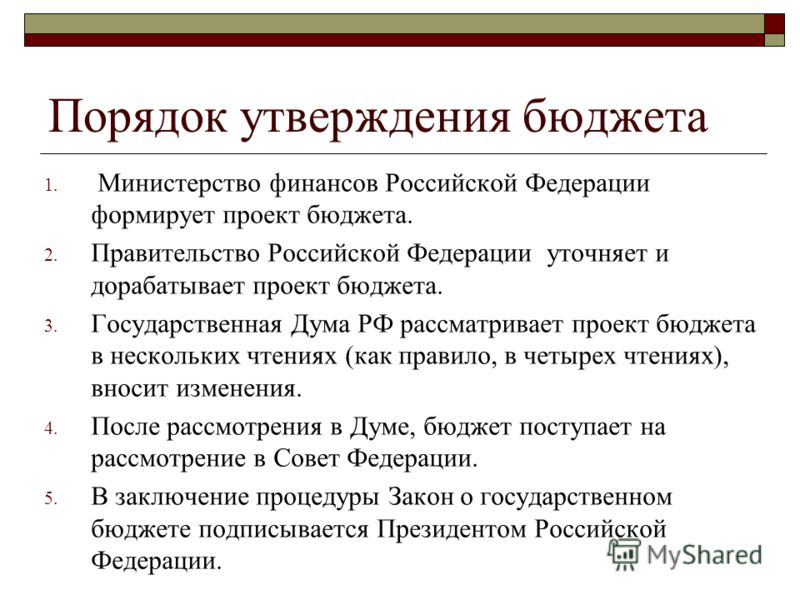

Этап 1

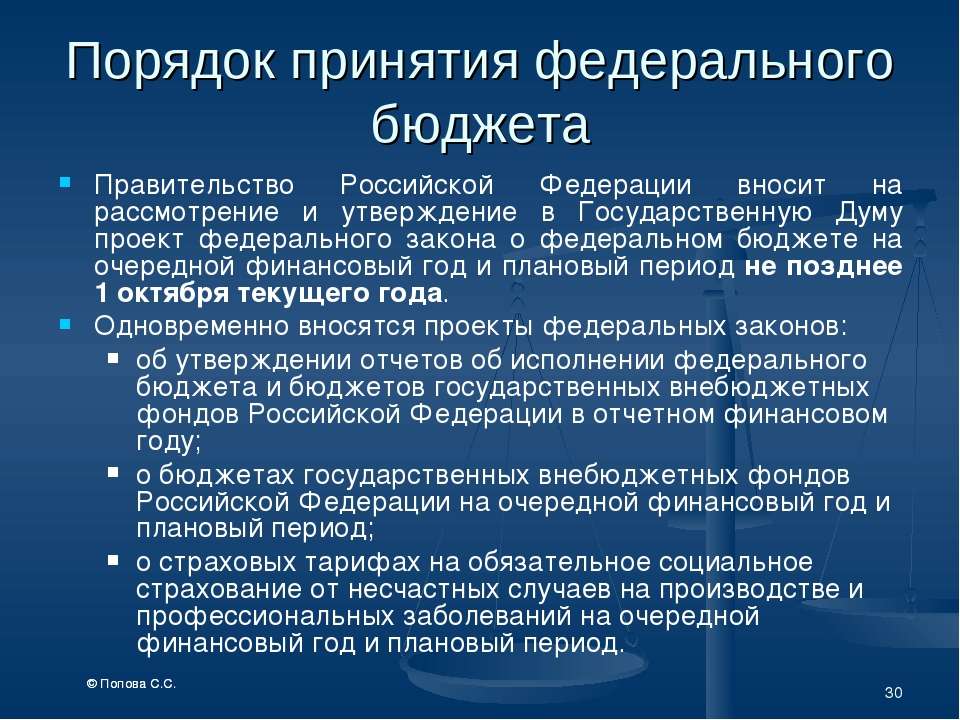

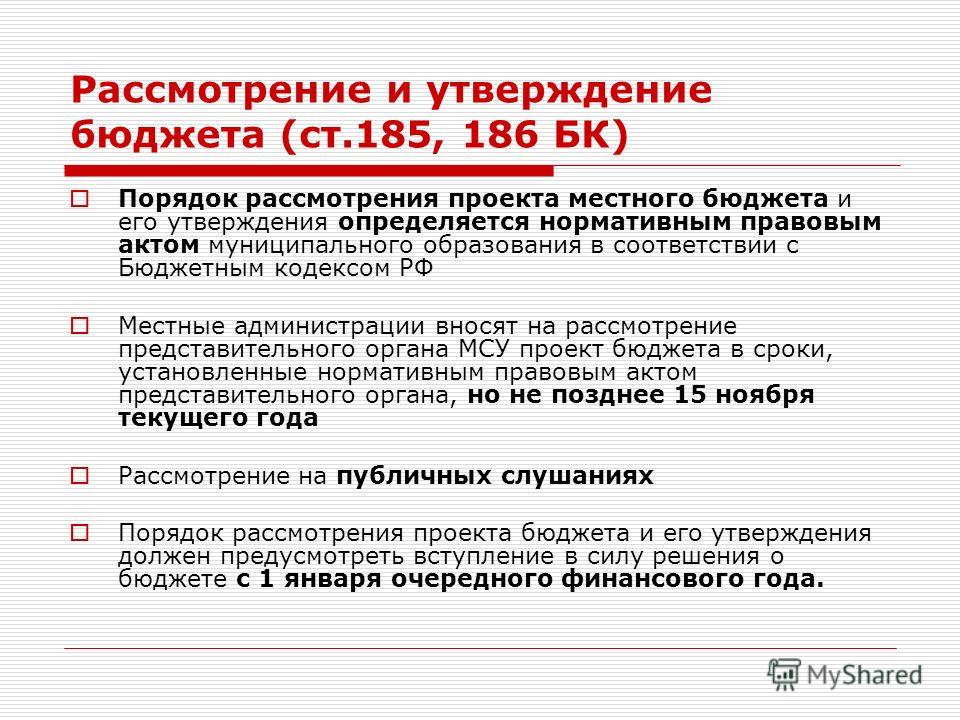

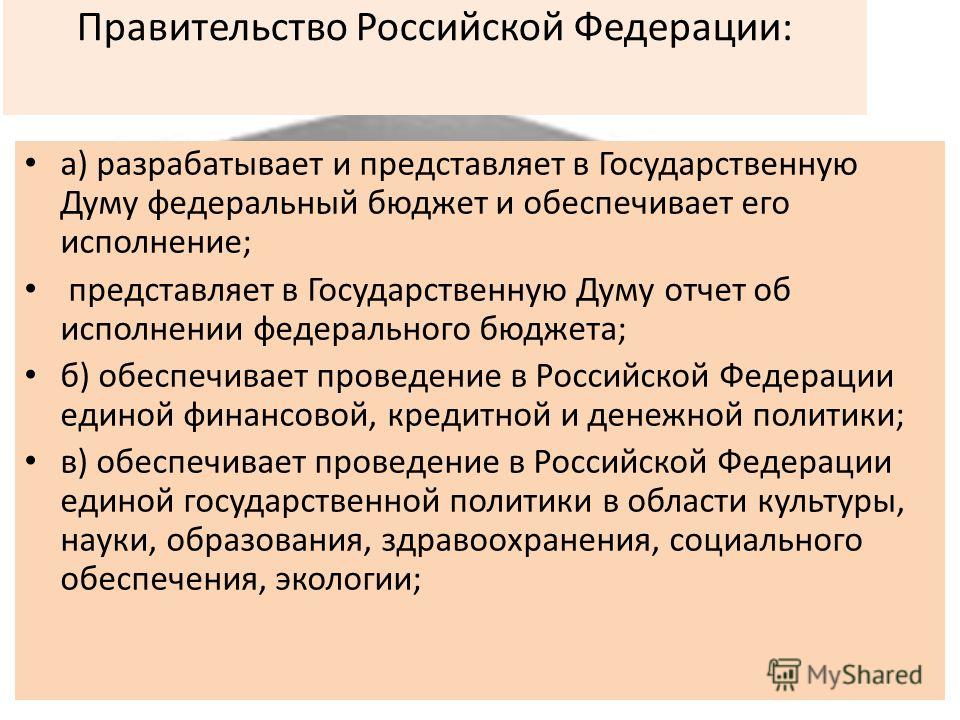

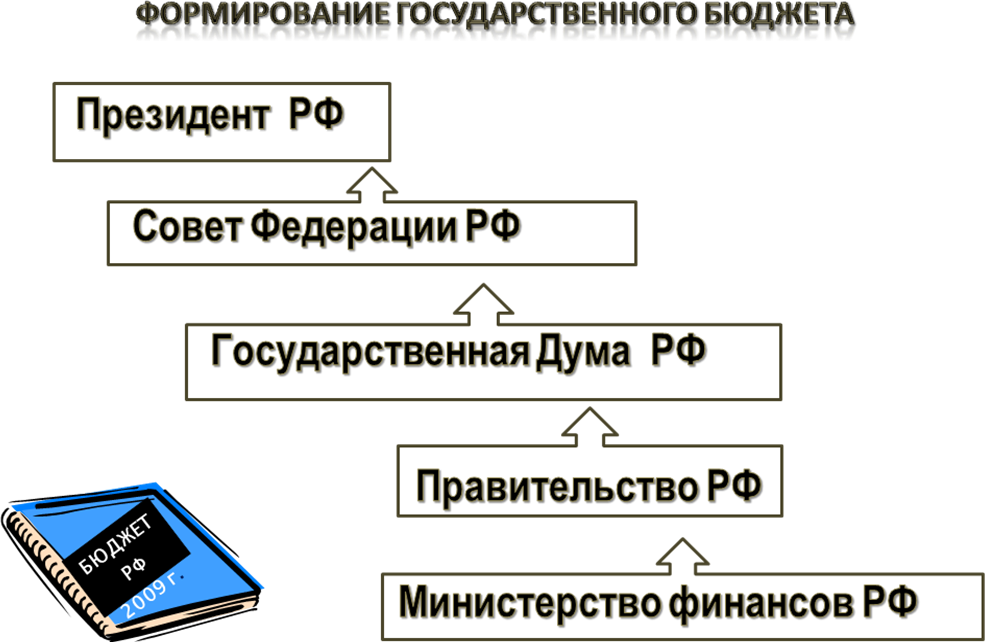

Проект бюджета вносится в Государственную Думу каждый год до 1 октября. Одновременно с этим он направляется Президенту РФ.

После внесения в Государственную Думу проект бюджета в течение трех дней направляется в комитеты ГД для внесения замечаний и предложений, Совет Федерации и в Счетную палату РФ для подготовки заключения.

Государственная Дума рассматривает проект бюджета в течение 60 дней в трех чтениях. Таким образом, бюджет на 2019 год и на плановый период 2020–2021 годов должен быть принят до 29 ноября 2018 года.

Этап 2

Рассмотрение документа в первом чтении.

На этом этапе обсуждается:

- концепция закона;

- прогноз социально-экономического развития страны, объем ВВП и уровень инфляции;

- направления бюджетной, налоговой и таможенно-тарифной политики;

- объем доходов и расходов;

- предельный размер внутреннего и внешнего долга.

Этап 3

Прохождение второго чтения.

Во втором чтении рассматриваются текстовая часть проекта бюджета и приложения:

- бюджетные ассигнования по направлениям;

- основные показатели

государственного оборонного заказа;

- перечень субсидий бюджетам

субъектов РФ;

- программа государственных внутренних и внешних заимствований страны и др.

Этап 4

Принятие в третьем чтении.

В третьем чтении законопроект выносится на голосование в целом с учетом бюджетных ассигнований, принятых во втором чтении.

Федеральный закон о бюджете в течение пяти дней со дня принятия Государственной Думой передается на рассмотрение Совета Федерации.

Этап 5

Рассмотрение в Совете Федерации.

Совет Федерации в течение 14 дней со дня представления Государственной Думой рассматривает закон о бюджете.

Этап 6

Последний этап в утверждении главного финансового документа страны — подписание бюджета Президентом РФ.

Основные понятия / Официальный портал Администрации города Ханты-Мансийска

- Кратко о бюджете

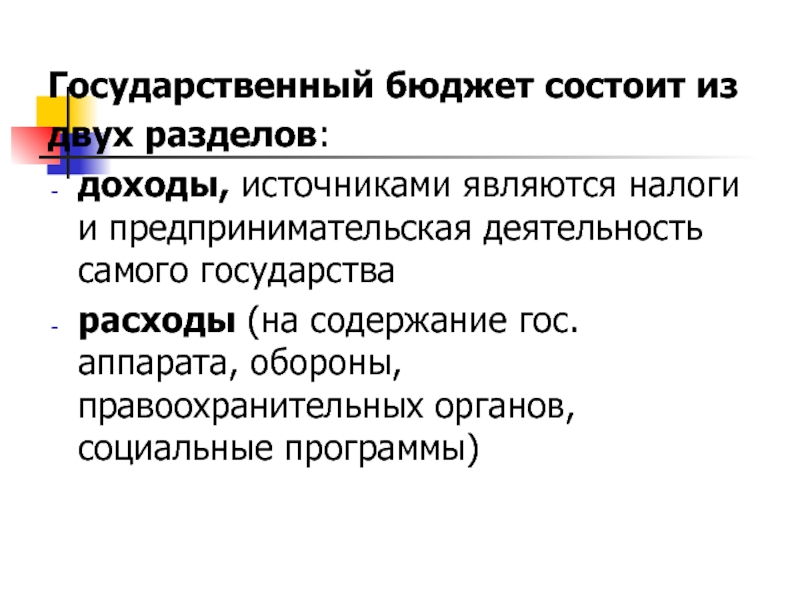

БЮДЖЕТ – это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

Как правовой акт бюджет – это основной финансовый план образования, распределения и использования централизованного денежного фонда государственного или муниципального образования, утверждаемый соответствующим представительным органом власти.

Федеральный бюджет и бюджеты государственных внебюджетных фондов разрабатываются и утверждаются в форме законов субъектов РФ, местные разрабатываются и утверждаются в форме правовых актов представительных органов местного самоуправления либо в порядке, установленном уставами муниципальных образований.

Роль бюджета состоит в том, что он создает финансовую основу, необходимую для деятельности государственных органов и органов местного самоуправления. Бюджетные средства предназначены для:

Бюджетные средства предназначены для:

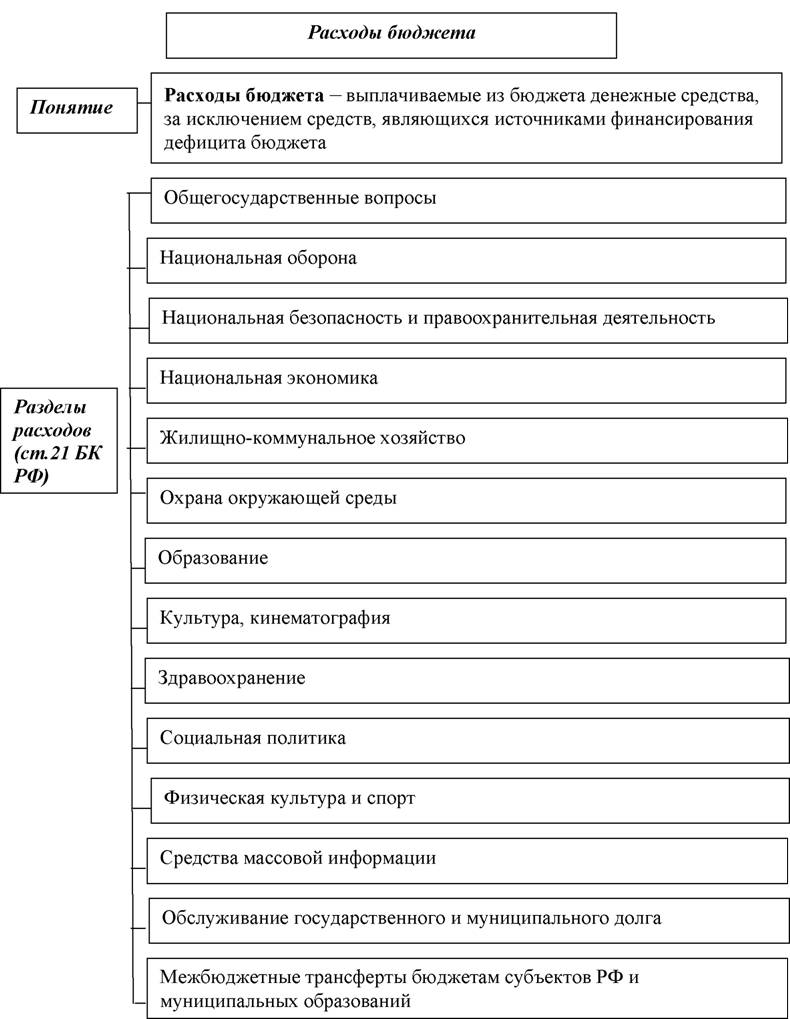

1) функционирования органов государственного управления;

2) осуществления международной деятельности государства, в том числе реализация международных договоров, возврат и предоставление кредитов, выполнение международных обязательств по охране окружающей природной среды, культурных и информационных связей;

3) национальной обороны;

4) правоохранительной деятельности и обеспечения безопасности государства;

5) функционирования федеральной судебной системы;

6) фундаментальных исследований и содействия научно-техническому прогрессу;

7) развития промышленности, энергетики и строительства;

8) развития сельского хозяйства, транспорта, дорожного хозяйства, информатики, рыночной инфраструктуры;

9) предупреждения и ликвидации чрезвычайных ситуаций;

10) развития образования, культуры, искусства и средств массовой информации, здравоохранения;

11)осуществления социальной политики и т. д.

д.

Консолидированный бюджет – свод бюджетов всех уровней бюджетной системы Российской Федерации на соответствующей территории (ст. 6 БК РФ).

Функции бюджета:

1) образование бюджетного фонда или бюджетных доходов. Эта функция проявляется через формирование централизованных фондов денежных средств по уровням государственной власти. Основной источник бюджетных доходов – это национальные доходы;

2) расходование бюджетного фонда, или финансирование бюджетных расходов. Эта функция предполагает конкретные целевые бюджетные расходы. Через расходы бюджета государство получает возможность обеспечивать свои функции, а именно производство общественных благ, поддержание правопорядка, эмиссионную деятельность, развитие науки и техники, обеспечение обороноспособности страны;

3) бюджет выполняет контрольную функцию, которая предполагает возможность и обязанность государственного контроля за поступлением и расходованием бюджетных средств.

Бюджет отражает расходование средств, перераспределение национального дохода и ВВП и выступает в качестве эффективного регулятора экономики и социальных процессов страны.

Документы — Правительство России

Распоряжение от 29 марта 2019 года №558-р. Утверждён бюджетный прогноз Российской Федерации на период до 2036 года. Ключевая цель бюджетного прогноза – оценка на вариативной основе наиболее вероятных тенденций в бюджетной системе, позволяющая путём выработки и реализации соответствующих решений в сфере налоговой, бюджетной и долговой политики обеспечить стабильные макроэкономические условия и достижение стратегических целей социально-экономического развития страны.

Справка

Документ

Распоряжение от 29 марта 2019 года №558-р

Разработано Минфином России в соответствии со статьёй

1701 Бюджетного кодекса Российской Федерации.

Постановлением Правительства от 31 августа 2015 года №914 установлены правила разработки и утверждения бюджетного прогноза Российской Федерации на долгосрочный период (далее – бюджетный прогноз) и требования к его составу и содержанию. В соответствии с этими правилами бюджетный прогноз разрабатывается на 18-летний период каждые шесть лет и утверждается распоряжением Правительства.

Ключевая цель разработки бюджетного прогноза – оценка на вариативной основе наиболее вероятных тенденций в бюджетной системе Российской Федерации, позволяющая путём выработки и реализации соответствующих решений в сфере налоговой, бюджетной и долговой политики обеспечить стабильные макроэкономические условия и достижение стратегических целей социально-экономического развития страны.

При подготовке бюджетного

прогноза до 2036 года учтены положения Указа Президента России от 7 мая 2018

года №204 «О национальных целях и стратегических задачах развития

Российской Федерации на период до 2024 года», Основных направлений деятельности

Правительства России на период до 2024 года, государственных

программ и Основных направлений бюджетной, налоговой и таможенно-тарифной

политики на 2019 год и на плановый период 2020 и 2021 годов.

Структура бюджетного прогноза включает укрупнённые разделы в части текущего состояния бюджетной системы, условий формирования бюджетного прогноза (внешних, внутренних условий, а также описание сценариев социально-экономического развития России), прогноза основных характеристик бюджетов всех уровней на период до 2036 года, в том числе структуры доходов и расходов бюджетов, траектории показателей бюджетной и долговой устойчивости. В приложении к бюджетному прогнозу представлены прогноз основных характеристик федерального бюджета, прогноз основных показателей федерального бюджета и показатели финансирования обеспечения государственных программ на период их действия.

Тесты по бюджету.doc реферат по деньгам и кредитованию

1. В соответствии с Бюджетным кодексом РФ бюджет — это: регламентируемая нормами права деятельность органов государственной власти по составлению и рассмотрению проектов бюджетов, их утверждению и исполнению; система императивных денежных отношений, в процессе которых образуется и используется бюджетный фонд; * форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления; документ о поквартальном распределении доходов, расходов бюджета и поступлений из источников финансирования его дефицита, устанавливающий распределение ассигнований между получателями бюджетных средств. 2. Составленный правительством проект закона о бюджете рассматривается парламентом, в него вносятся корректировки с учетом мнений депутатов, представляющих интересы своих избирателей. Какую функцию бюджета иллюстрирует это положение? * регулирующая функция; информационная функция; контрольная функция; институционализация общественных предпочтений. 4. Необходимым свойством бюджета является его прозрачность. Это означает: охват всех финансовых потоков государственных учреждений; наличие законодательно установленной группировка доходов и расходов бюджетов всех уровней; * информационную открытость бюджетной системы для органов государственной власти и общества в целом; зачисление всех видов доходов бюджета на единый бюджетный счет в Центральном банке. 3. Открытость методики расчета отдельных показателей закона о бюджете необходима для того, чтобы обеспечить: полноту бюджета; * прозрачность бюджета; единство бюджетной классификации для бюджетов различных уровней; регулирующую функцию бюджета.

2. Составленный правительством проект закона о бюджете рассматривается парламентом, в него вносятся корректировки с учетом мнений депутатов, представляющих интересы своих избирателей. Какую функцию бюджета иллюстрирует это положение? * регулирующая функция; информационная функция; контрольная функция; институционализация общественных предпочтений. 4. Необходимым свойством бюджета является его прозрачность. Это означает: охват всех финансовых потоков государственных учреждений; наличие законодательно установленной группировка доходов и расходов бюджетов всех уровней; * информационную открытость бюджетной системы для органов государственной власти и общества в целом; зачисление всех видов доходов бюджета на единый бюджетный счет в Центральном банке. 3. Открытость методики расчета отдельных показателей закона о бюджете необходима для того, чтобы обеспечить: полноту бюджета; * прозрачность бюджета; единство бюджетной классификации для бюджетов различных уровней; регулирующую функцию бюджета. 4. Принцип полноты бюджета означает, что: * в составе федерального бюджета должны отражаться доходы и расходы бюджетов нижестоящих уровней бюджетной системы; все статьи доходов и расходов консолидированного бюджета должны ежегодно утверждаться в форме федерального закона; бюджет должен охватывать все финансовые потоки государственных учреждений; все вышеперечисленное верно. 5. Бюджетная классификация предназначена для того, чтобы: определить полномочия основных участников бюджетного процесса; * обеспечить сопоставимость показателей бюджетов различных уровней; определить последовательность и содержание этапов бюджетного процесса; установить единую методику расчета межбюджетных трансфертов. 6. Особенностью бюджетного устройства федеративных государств является то, что: * каждый субъект федерации формирует и исполняет собственный бюджет; бюджеты различного уровня самостоятельны, и между ними не существует финансовых потоков; бюджеты субъектов федерации рассматриваются и утверждаются парламентом страны; все перечисленное верно.

4. Принцип полноты бюджета означает, что: * в составе федерального бюджета должны отражаться доходы и расходы бюджетов нижестоящих уровней бюджетной системы; все статьи доходов и расходов консолидированного бюджета должны ежегодно утверждаться в форме федерального закона; бюджет должен охватывать все финансовые потоки государственных учреждений; все вышеперечисленное верно. 5. Бюджетная классификация предназначена для того, чтобы: определить полномочия основных участников бюджетного процесса; * обеспечить сопоставимость показателей бюджетов различных уровней; определить последовательность и содержание этапов бюджетного процесса; установить единую методику расчета межбюджетных трансфертов. 6. Особенностью бюджетного устройства федеративных государств является то, что: * каждый субъект федерации формирует и исполняет собственный бюджет; бюджеты различного уровня самостоятельны, и между ними не существует финансовых потоков; бюджеты субъектов федерации рассматриваются и утверждаются парламентом страны; все перечисленное верно. 7. Кто из перечисленных субъектов не является участником бюджетного процесса? Президент; органы государственного финансового контроля; распорядители бюджетных средств; * нет правильного ответа. 8. Ведомственная бюджетная классификация – это распределение средств по ведомствам; * распределение средств по главным распорядителям средств; распределение средств по предприятиям согласно ведомственной подчиненности. 9. Укажите верную последовательность этапов бюджетного процесса: составление проекта; исполнение; финансовый контроль; рассмотрение и утверждение; финансовый контроль; составление проекта; исполнение; рассмотрение и утверждение; * составление проекта; рассмотрение и утверждение; исполнение; финансовый контроль; рассмотрение и утверждение; составление проекта; финансовый контроль; исполнение. 10. Кем разрабатывается проект закона о федеральном бюджете? законодательной (представительной) властью; * исполнительной властью; Администрацией Президента; распорядителями бюджетных средств.

7. Кто из перечисленных субъектов не является участником бюджетного процесса? Президент; органы государственного финансового контроля; распорядители бюджетных средств; * нет правильного ответа. 8. Ведомственная бюджетная классификация – это распределение средств по ведомствам; * распределение средств по главным распорядителям средств; распределение средств по предприятиям согласно ведомственной подчиненности. 9. Укажите верную последовательность этапов бюджетного процесса: составление проекта; исполнение; финансовый контроль; рассмотрение и утверждение; финансовый контроль; составление проекта; исполнение; рассмотрение и утверждение; * составление проекта; рассмотрение и утверждение; исполнение; финансовый контроль; рассмотрение и утверждение; составление проекта; финансовый контроль; исполнение. 10. Кем разрабатывается проект закона о федеральном бюджете? законодательной (представительной) властью; * исполнительной властью; Администрацией Президента; распорядителями бюджетных средств. 11. Рассмотрение и утверждение бюджета осуществляется: Счетной палатой; Президентом; * законодательным (представительным) органом власти; высшим органом исполнительной власти. 12. Проект закона о федеральном бюджете рассматривается Государственной Думой: в одном чтении; в двух чтениях; в трех чтениях; * в четырех чтениях. 13. Основными формами финансового контроля являются: предварительный и текущий контроль; * предварительный, текущий и последующий контроль; текущий, последующий контроль и ревизия исполненного бюджета; предварительный контроль и ревизия исполненного бюджета. 14. Трансферты регионам выделяются для: сокращения кассовых разрывов бюджета; выравнивания среднедушевого бюджетного дохода; * финансирования расходов при недостатке собственных средств бюджета. 15. Процесс разработки федерального бюджета начинается с момента: бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ или юридическому лицу на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов 29.

11. Рассмотрение и утверждение бюджета осуществляется: Счетной палатой; Президентом; * законодательным (представительным) органом власти; высшим органом исполнительной власти. 12. Проект закона о федеральном бюджете рассматривается Государственной Думой: в одном чтении; в двух чтениях; в трех чтениях; * в четырех чтениях. 13. Основными формами финансового контроля являются: предварительный и текущий контроль; * предварительный, текущий и последующий контроль; текущий, последующий контроль и ревизия исполненного бюджета; предварительный контроль и ревизия исполненного бюджета. 14. Трансферты регионам выделяются для: сокращения кассовых разрывов бюджета; выравнивания среднедушевого бюджетного дохода; * финансирования расходов при недостатке собственных средств бюджета. 15. Процесс разработки федерального бюджета начинается с момента: бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ или юридическому лицу на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов 29. Субвенции предоставляются: на условиях долевого финансирования целевых расходов * на безвозмездной и безвозвратной основах для осуществления целевых расходов из Федерального фонда финансовой поддержки регионов на безвозмездной и безвозвратной основах для покрытия текущих расходов 30. Существенную долю в доходах консолидированного бюджета субъекта РФ наряду с налоговыми доходами в последние несколько лет играли: неналоговые доходы доходы целевых бюджетных фондов * безвозмездные перечисления доходы от предпринимательской и иной, приносящей доход деятельности 31. Выберите верное: дотации от бюджетов других уровней отражаются в группе «налоговые доходы» классификации доходов дотации от бюджетов других уровней отражаются в группе «неналоговые доходы» классификации доходов * дотации от бюджетов других уровней отражаются в группе «безвозмездные перечисления» классификации доходов дотации от бюджетов других уровней отражаются в группе «прочие неналоговые доходы» 32. Отличительным признаком налога является: обязательность уплаты; целевой характер платежа; индивидуальная безвозмездность; * все перечисленное относится к признакам налога.

Субвенции предоставляются: на условиях долевого финансирования целевых расходов * на безвозмездной и безвозвратной основах для осуществления целевых расходов из Федерального фонда финансовой поддержки регионов на безвозмездной и безвозвратной основах для покрытия текущих расходов 30. Существенную долю в доходах консолидированного бюджета субъекта РФ наряду с налоговыми доходами в последние несколько лет играли: неналоговые доходы доходы целевых бюджетных фондов * безвозмездные перечисления доходы от предпринимательской и иной, приносящей доход деятельности 31. Выберите верное: дотации от бюджетов других уровней отражаются в группе «налоговые доходы» классификации доходов дотации от бюджетов других уровней отражаются в группе «неналоговые доходы» классификации доходов * дотации от бюджетов других уровней отражаются в группе «безвозмездные перечисления» классификации доходов дотации от бюджетов других уровней отражаются в группе «прочие неналоговые доходы» 32. Отличительным признаком налога является: обязательность уплаты; целевой характер платежа; индивидуальная безвозмездность; * все перечисленное относится к признакам налога. 33. Участниками налоговых отношений в России являются: Министерство Российской Федерации по налогам и сборам и его территориальные подразделения; государственные таможенные органы; финансовые органы субъектов федерации и органов местного самоуправления; * все указанные субъекты. 34. Как соотносятся между собой налоговые и неналоговые доходы федерального бюджета России? неналоговые доходы составляют 50% от размера налоговых доходов; * неналоговые доходы составляют 30% от размера налоговых доходов; неналоговые доходы составляют менее 10% от размера налоговых доходов; федеральный бюджет формируется только за счет налоговых доходов. 35. Для реализации какой функции налоговой системы используется инвестиционный налоговый кредит? фискальной; перераспределительной; * стимулирующей; информационной. 36. Принцип горизонтального равенства налоговой системы означает: дифференциацию налоговых обязательств плательщиков в зависимости от уровня их экономического потенциала; соответствие налоговых обязательств плательщика тем выгодам, которые он получает от государственных расходов; наличие налоговых механизмов выравнивания нормы бюджетной обеспеченности по различным регионам страны; * равенство налоговых обязательств для налогоплательщиков, находящихся в одинаковом положении.

33. Участниками налоговых отношений в России являются: Министерство Российской Федерации по налогам и сборам и его территориальные подразделения; государственные таможенные органы; финансовые органы субъектов федерации и органов местного самоуправления; * все указанные субъекты. 34. Как соотносятся между собой налоговые и неналоговые доходы федерального бюджета России? неналоговые доходы составляют 50% от размера налоговых доходов; * неналоговые доходы составляют 30% от размера налоговых доходов; неналоговые доходы составляют менее 10% от размера налоговых доходов; федеральный бюджет формируется только за счет налоговых доходов. 35. Для реализации какой функции налоговой системы используется инвестиционный налоговый кредит? фискальной; перераспределительной; * стимулирующей; информационной. 36. Принцип горизонтального равенства налоговой системы означает: дифференциацию налоговых обязательств плательщиков в зависимости от уровня их экономического потенциала; соответствие налоговых обязательств плательщика тем выгодам, которые он получает от государственных расходов; наличие налоговых механизмов выравнивания нормы бюджетной обеспеченности по различным регионам страны; * равенство налоговых обязательств для налогоплательщиков, находящихся в одинаковом положении. 37. Какой из приведенных перечней содержит только федеральные налоги России? налог на добавленную стоимость; налог с продаж; вывозные таможенные пошлины; * налог на прибыль организаций; налог на доходы физических лиц; акцизы; взносы в государственные внебюджетные фонды; земельный налог; налоги на совокупный доход; нет правильного ответа. 38. Задачей налоговых органов является: управление доходами и расходами бюджета на счетах Федерального казначейства; * организация и ведение учета налогоплательщиков; разработка форм учета и отчетности по кассовому исполнению федерального бюджета; все вышеперечисленное. 39. Финансовым планом бюджетного учреждения является: * бюджет; смета; бухгалтерский баланс; казначейский лицевой счет. 40. Что из перечисленного относится к капитальным расходам бюджета? * ссуды, предоставляемые бюджетам других уровней бюджетной системы; страховые взносы в Пенсионный фонд РФ; субсидии отраслям экономики на текущее функционирование; оплата труда государственных служащих.

37. Какой из приведенных перечней содержит только федеральные налоги России? налог на добавленную стоимость; налог с продаж; вывозные таможенные пошлины; * налог на прибыль организаций; налог на доходы физических лиц; акцизы; взносы в государственные внебюджетные фонды; земельный налог; налоги на совокупный доход; нет правильного ответа. 38. Задачей налоговых органов является: управление доходами и расходами бюджета на счетах Федерального казначейства; * организация и ведение учета налогоплательщиков; разработка форм учета и отчетности по кассовому исполнению федерального бюджета; все вышеперечисленное. 39. Финансовым планом бюджетного учреждения является: * бюджет; смета; бухгалтерский баланс; казначейский лицевой счет. 40. Что из перечисленного относится к капитальным расходам бюджета? * ссуды, предоставляемые бюджетам других уровней бюджетной системы; страховые взносы в Пенсионный фонд РФ; субсидии отраслям экономики на текущее функционирование; оплата труда государственных служащих. 41. Какие из перечисленных видов расходов финансируются в России исключительно из федерального бюджета? проведение муниципальных выборов и местных референдумов; государственная поддержка атомной энергетики; обеспечение социальной защиты населения; * все перечисленное. 42. При каком условии обеспечивается эффективность социальных трансфертов в денежной форме? * адресный порядок выплат; децентрализация системы трансфертов; ориентация трансфертов на нетрудоспособное население; при всех перечисленных условиях. 43. Особенностью бюджетных кредитов как формы финансирования бюджетных расходов является то, что они предоставляются: на условиях долевого финансирования целевых расходов; * на условиях возвратности и возмездности; на безвозмездной основе на срок не более шести месяцев; бюджету другого уровня бюджетной системы для покрытия текущих расходов. 44. Под первичным профицитом государственного бюджета понимается: превышение расходов бюджета над его доходами; превышение доходов бюджета над его расходами; * превышение доходов бюджета над расходами без учета расходов на обслуживание государственного долга; превышение доходов бюджета над расходами без учета межбюджетных трансфертов.

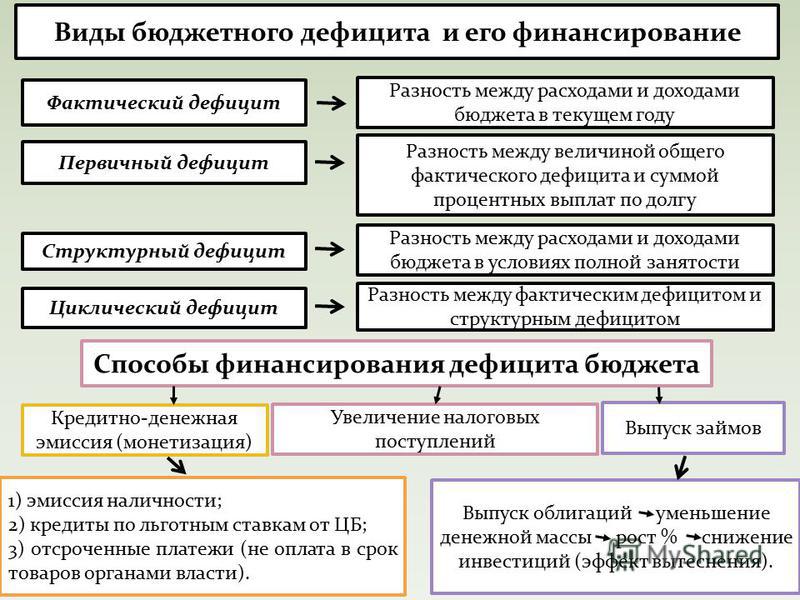

41. Какие из перечисленных видов расходов финансируются в России исключительно из федерального бюджета? проведение муниципальных выборов и местных референдумов; государственная поддержка атомной энергетики; обеспечение социальной защиты населения; * все перечисленное. 42. При каком условии обеспечивается эффективность социальных трансфертов в денежной форме? * адресный порядок выплат; децентрализация системы трансфертов; ориентация трансфертов на нетрудоспособное население; при всех перечисленных условиях. 43. Особенностью бюджетных кредитов как формы финансирования бюджетных расходов является то, что они предоставляются: на условиях долевого финансирования целевых расходов; * на условиях возвратности и возмездности; на безвозмездной основе на срок не более шести месяцев; бюджету другого уровня бюджетной системы для покрытия текущих расходов. 44. Под первичным профицитом государственного бюджета понимается: превышение расходов бюджета над его доходами; превышение доходов бюджета над его расходами; * превышение доходов бюджета над расходами без учета расходов на обслуживание государственного долга; превышение доходов бюджета над расходами без учета межбюджетных трансфертов. 45. Долговое финансирование дефицита бюджета осуществляется путем: * выпуска доходных государственных обязательств и их размещения на фондовом рынке; получения правительством кредитов от центрального банка; прямой продажи центральному банку долговых обязательств правительства; верно а) и в). 46. К внутренним источникам финансирования дефицита бюджета относятся: * кредиты в рублях, полученные от кредитных организаций; кредиты в рублях и иностранной валюте, полученные от кредитных организаций; кредиты в рублях и иностранной валюте, полученные от кредитных организаций, зарегистрированных на территории России; кредиты в рублях и иностранной валюте, полученные от Центрального банка. 47. Какие ограничения установлены Бюджетным кодексом для размеров дефицита бюджета субъекта РФ? не более 5% от объема доходов бюджета; * не более 5% от объема доходов без учета финансовой помощи из федерального бюджета; не более 3% от объема доходов без учета расходов на обслуживание и погашение долга субъектов РФ; ограничения не установлены.

45. Долговое финансирование дефицита бюджета осуществляется путем: * выпуска доходных государственных обязательств и их размещения на фондовом рынке; получения правительством кредитов от центрального банка; прямой продажи центральному банку долговых обязательств правительства; верно а) и в). 46. К внутренним источникам финансирования дефицита бюджета относятся: * кредиты в рублях, полученные от кредитных организаций; кредиты в рублях и иностранной валюте, полученные от кредитных организаций; кредиты в рублях и иностранной валюте, полученные от кредитных организаций, зарегистрированных на территории России; кредиты в рублях и иностранной валюте, полученные от Центрального банка. 47. Какие ограничения установлены Бюджетным кодексом для размеров дефицита бюджета субъекта РФ? не более 5% от объема доходов бюджета; * не более 5% от объема доходов без учета финансовой помощи из федерального бюджета; не более 3% от объема доходов без учета расходов на обслуживание и погашение долга субъектов РФ; ограничения не установлены. 48. Предельные объемы государственного внутреннего и внешнего долга утверждаются: * ежегодно в законе о бюджете; один раз в три года в законе о бюджете; два раза в год распоряжением министра финансов; ежегодно постановлением Правительства. 49. В РФ расходы на национальную оборону финансируются из: федерального и региональных бюджетов региональных и местных бюджетов федеральных, региональных и местных бюджетов * федерального бюджета 50. В РФ расходы на международную деятельность финансируются из * федерального бюджета региональных и местных бюджетов федеральных, региональных и местных бюджетов федерального и региональных бюджетов 51. В РФ расходы на жилищно-коммунальное финансируются из: региональных и местных бюджетов местных бюджетов федерального и местных бюджетов * федерального, региональных и местных бюджетов 52. В РФ расходы на правоохранительную деятельность и обеспечение безопасности государства финансируются из: региональных бюджетов

48. Предельные объемы государственного внутреннего и внешнего долга утверждаются: * ежегодно в законе о бюджете; один раз в три года в законе о бюджете; два раза в год распоряжением министра финансов; ежегодно постановлением Правительства. 49. В РФ расходы на национальную оборону финансируются из: федерального и региональных бюджетов региональных и местных бюджетов федеральных, региональных и местных бюджетов * федерального бюджета 50. В РФ расходы на международную деятельность финансируются из * федерального бюджета региональных и местных бюджетов федеральных, региональных и местных бюджетов федерального и региональных бюджетов 51. В РФ расходы на жилищно-коммунальное финансируются из: региональных и местных бюджетов местных бюджетов федерального и местных бюджетов * федерального, региональных и местных бюджетов 52. В РФ расходы на правоохранительную деятельность и обеспечение безопасности государства финансируются из: региональных бюджетов

О деятельности — Официальный информационный ресурс Премьер-Министра Республики Казахстан

Правительство осуществляет исполнительную власть Республики Казахстан, возглавляет систему исполнительных органов и осуществляет руководство их деятельностью.

Правительство образуется Президентом Республики в порядке, предусмотренном Конституцией Республики Казахстан.

Структуру Правительства образуют министерства.

В состав Правительства входят члены Правительства — Премьер-Министр Республики, его заместители, министры и иные должностные лица Республики.

Правительство Республики:

- разрабатывает основные направления социально-экономической политики государства, его обороноспособности, безопасности, обеспечения общественного порядка и организует их осуществление;

- по согласованию с Президентом Республики утверждает государственные программы, а также обеспечивает их исполнение;

- одобряет прогноз социально-экономического развития;

- вырабатывает меры по проведению внешней политики Республики;

- представляет Парламенту республиканский бюджет и отчет о его исполнении, обеспечивает исполнение бюджета;

- образует Республиканскую бюджетную комиссию, утверждает положение о ней, определяет ее состав;

- по согласованию с Президентом Республики Казахстан определяет систему государственного планирования;

- определяет порядок составления и представления годового отчета об исполнении республиканского бюджета;

- разрабатывает и осуществляет меры по укреплению финансовой системы Республики; обеспечивает государственный контроль за соблюдением законности при образовании и использовании государственных валютных, финансовых и материальных ресурсов;

- осуществляет структурную и инвестиционную политику;

- вырабатывает государственную политику ценообразования; устанавливает номенклатуру продукции, товаров и услуг, на которые применяются регулируемые государством цены;

- организует управление государственной собственностью, вырабатывает и осуществляет меры по ее использованию, обеспечивает защиту права государственной собственности;

- формирует систему и условия оплаты труда, социальной защищенности граждан, государственного социального обеспечения и социального страхования;

- по согласованию с Президентом Республики утверждает единую систему финансирования и оплаты труда работников для всех органов, содержащихся за счет государственного бюджета;

- вырабатывает основные направления государственной региональной политики; обеспечивает решение межрегиональных проблем и вопросов социально-экономического развития регионов;

- формирует государственную политику по развитию науки и техники, внедрению новых технологий, культуры, образования, здравоохранения, туризма и спорта;

- разрабатывает и осуществляет мероприятия по обеспечению рационального использования и охраны природных ресурсов и окружающей природной среды;

- обеспечивает реализацию правовой политики; разрабатывает и реализует меры по охране и защите прав и свобод граждан, обеспечению законности и правопорядка, безопасности и обороноспособности Республики, территориальной целостности и охраны государственных границ Республики;

- принимает решения о проведении переговоров и подписании межправительственных соглашений; обеспечивает развитие взаимоотношений Республики с иностранными государствами, международными и региональными организациями; вырабатывает меры по реализации внешнеэкономической политики; принимает меры по развитию внешней торговли; осуществляет сотрудничество и взаимодействие с международными финансовыми организациями;

- выполняет иные функции, возложенные на него Конституцией, законами и актами Президента.

Премьер-Министр Республики:

- организует работу Правительства и распределяет функциональные обязанности между членами Правительства;

- представляет Правительство или поручает представительство Правительства в отношениях с Президентом Республики, Парламентом, Конституционным Советом, Верховным Судом, Генеральной прокуратурой и другими государственными органами;

- представляет Правительство или поручает представительство Правительства в международных отношениях и подписывает межправительственные договоры и соглашения;

- вносит Президенту Республики представления: о структуре и составе Правительства; после консультаций с Мажилисом Парламента по кандидатурам для назначения на должности членов Правительства, за исключением министров иностранных дел, обороны, внутренних дел; об освобождении от должности члена Правительства, в том числе не согласного с проводимой Правительством политикой или не проводящего ее, за исключением министров иностранных дел, обороны, внутренних дел;

- согласовывает с Президентом Республики единую систему финансирования и оплаты труда работников для всех органов, содержащихся за счет государственного бюджета;

- докладывает Президенту и Парламенту об основных направлениях деятельности Правительства и о всех его важнейших решениях;

- заслушивает отчеты членов Правительства и руководителей местных исполнительных органов;

- образует и упраздняет консультативно-совещательные органы при Правительстве;

- выполняет другие функции, связанные с организацией и руководством деятельностью Правительства.

Информационно-аналитическое и организационно-правовое обеспечение деятельности Премьер-Министра и Правительства Республики осуществляется Канцелярией Премьер-Министра Республики.

Какие страны попали в список недружественных для России — неофициально

В списке недружественных для России стран, показанному по российскому телевидению, пока девять позиций. Эстония — в списке. Все подробности — в материале Sputnik Meedia.

ТАЛЛИН, 27 апр – Sputnik Meedia. В программе «60 минут» на телеканале «Россия 1» был продемонстрирован список государств, которые, как предполагается, вскоре будут официально объявлены недружественными по отношению к Российской Федерации, исходя из указа президента Владимира Путина.

Всего в списке 9 позиций, три из которых занимают страны Балтии — Эстония, Латвия и Литва. Кроме балтийских стран, недружественными заявлены США, Украина, Польша, Чехия, Великобритания и Грузия.

© Sputnik Meedia

Снимок с экрана со списком недружественных стран

На инфографике, представленной телеканалом «Россия 1», можно видеть источник информации: Пул №3. В Телеграм-канале «пула» объясняется, с учетом каких факторов составлялся список.

В Телеграм-канале «пула» объясняется, с учетом каких факторов составлялся список.

«Список недружественных России стран давно существует, причем на официальном уровне. Кто хочет с ним ознакомиться — откройте любое поздравление Путина иностранным лидерам с Новым годом. Таковые каждое 31 декабря публикуются на сайте Кремля, иногда только слегка видоизменяясь. И посмотрите — где Путин поздравил лично лидера, пожелав ему удачи и счастья, а где — народ этой страны. И Песков много раз объяснял, почему так делается», — поясняют авторы поста.

«Плюс теперь снова США и зачем-то примкнувшая к ним Чехия. Вот и весь список», — говорится в сообщении.

Ранее Sputnik Media писал, что одной из ответных мер на антироссийские шаги ряда государств стал указ президента России Владимира Путина «о применении мер воздействия (противодействия) на недружественные действия иностранных государств».

Глава государства постановил ограничить дипломатическим представительствам и консульским учреждениям, а также представительствам госучреждений иностранных государств, совершающих недружественные действия в отношении России и ее граждан, заключение трудовых договоров с физическими лицами, находящимися на территории России.

При необходимости ограничения могут быть заменены полным запретом.

Согласно указу, количество физических лиц, которые находятся на территории Российской Федерации и с которыми могут быть заключены договоры, будет определять правительство РФ.

«Договоры, заключенные до дня вступления в силу настоящего Указа с физическими лицами, количество которых превышает определенное Правительством Российской Федерации, подлежат прекращению», – говорится в указе.

Президент поручил членам правительства определить список недружественных иностранных государств, в отношении которых будут применяться данные меры, а также количество физических лиц, с которыми диппредставительства недружественных государств смогут заключать договоры.

Что еще вам может быть интересно на Sputnik Meedia:

Кто принудил Сейм к компромиссу: коалиция продолжает «шататься»

Решение Сейма об открытии террас — дело рук Новой консервативной партии, которая угрожала в противном случае голосовать за более широкую отмену ограничений вместе с оппозицией

РИГА, 30 апр — Sputnik. Принятое в четверг решение Сейма открыть террасы ресторанов и кафе было уступкой коалиции перед Новой консервативной партией (НКП), сообщает Mixnews.lv.

Принятое в четверг решение Сейма открыть террасы ресторанов и кафе было уступкой коалиции перед Новой консервативной партией (НКП), сообщает Mixnews.lv.

В четверг Сейм в окончательном чтении принял поправки к закону, согласно которым с 7 мая предприятиям общественного питания разрешено предоставлять услуги вне помещений в соответствии с установленными правительством требованиями эпидемиологической безопасности. Тем самым парламент проигнорировал ранее достигнутую в правительстве договоренность о том, что ограничения не будут пересматриваться до 11 мая.

Глава правительства Кришьянис Кариньш болезненно воспринял решение парламента, указав, что Сейм решил «идти своей индивидуальной дорогой». Аналитики также описывают это событие как вотум недоверия правительству. Министр здравоохранения Даниэль Павлютс считает, что депутаты просто устали.

Однако, как выяснило агентство LETA, причина того, что поправки были приняты — фактический шантаж со стороны НКП.

Как рассказал Арвилс Ашераденс («Новое Единство»), политики НКП подали «массивные поправки» для отмены многих ограничений и могли этого добиться при помощи голосов оппозиции.

«В этот момент нам надо было решить очень тяжелый вопрос – как действовать? Так как с голосами оппозиции можно было добиться отмены ограничений. Поэтому мы договорились о компромиссе, к которому фактически принудил один из партнеров коалиции», – объяснил политик.

Сам Ашераденс уверен, что решение об отмене ограничений надо оставить в ведении специалистов медицины, так как «именно им надо будет бороться за жизни людей, если слишком быстрая отмена ограничений в очередной раз повысит число госпитализированных пациентов COVID-19».

Глава фракции «Для развития/За!» Мария Голубева указала, что коалиции не хватало голосов, чтобы оставить решение правительства неизменным. Она также подчеркнула, что была очень реальная возможность, что НКП вместе с оппозицией добьются отмены ряда ограничений.

«Это было минимальное послабление, которое могло удержать остальные ограничения», – сказала политик.

Глава Национального объединения Райвис Дзинтарс напомнил, что Сейм корректирует решения правительства и в других вопросах, например во время утверждения бюджета. По его мнению, в отдельных случаях Сейм – это единственное место, где возможно исправить ошибки, а ограничение на работу террас было нелогичным.

По его мнению, в отдельных случаях Сейм – это единственное место, где возможно исправить ошибки, а ограничение на работу террас было нелогичным.

Председатель фракции НКП Юрис Юрашс также подчеркнул, что Сейм «не является продолжением кабинета министров», которое автоматически утверждает все решения правительства. При этом Юрашс не согласен с тем, что голосование Сейма можно трактовать как недоверие правительству.

По его словам, ответственная комиссия Сейма не услышала основанных на данных аргументов в пользу того, что открытие террас и возобновления обучения езде на мотоциклах приведет к росту заболеваемости COVID-19. По мнению политика, лучше «управлять рисками, чем смотреть, как жители игнорируют ограничения».

Это второй масштабный кризис в коалиции за последнее время. Ранее министр экономики Янис Витенбергс (KPV LV) сообщил о переходе в Национальное объединение. Согласно коалиционному договору, портфель министра экономики принадлежит KPV LV, которая отозвала Витенбергса и собиралась предложить кандидатуру нового министра. Однако в итоге он остался в правительстве, причем при поддержке фракции KPV LV, которая уже некоторое время назад рассорилась с правлением собственной партии.

Однако в итоге он остался в правительстве, причем при поддержке фракции KPV LV, которая уже некоторое время назад рассорилась с правлением собственной партии.

Два экономичных года: бюджет России на 2018–2020 годы

Эта статья впервые появилась на Intersection. Он был слегка отредактирован для улучшения стиля.

Впереди несколько тревожных лет для экономики России. Российское правительство испытывает нехватку денежных средств как на национальном, так и на региональном уровнях, и это пострадает от образования, здравоохранения, заработной платы и социального обеспечения. Ожидается, что высокие военные расходы сохранятся.

Президент Владимир Путин вскоре подпишет закон о бюджете страны на 2018–2020 годы.Этот бюджет, принятый Государственной Думой 29 ноября, отражает относительно оптимистичный взгляд на экономические перспективы России. В 2018 году доходы бюджета составят 15,258 трлн рублей, расходы — 16,529 трлн, дефицит — 1,3 процента ВВП. В 2019 году доходы планируются на уровне 15,555 трлн, расходы — 16,374 трлн, а дефицит составит 0,8 процента ВВП. К 2020 году доходы оцениваются в 16,285 трлн при расходах 17.155 трлн, а дефицит также ожидается на уровне 0,8 процента ВВП. В пересчете на доллары США расходы в 2018 году должны составить 255 миллиардов долларов.

К 2020 году доходы оцениваются в 16,285 трлн при расходах 17.155 трлн, а дефицит также ожидается на уровне 0,8 процента ВВП. В пересчете на доллары США расходы в 2018 году должны составить 255 миллиардов долларов.

Эти статистические данные выглядят многообещающими. На самом деле, слишком многообещающе. В действительности государственные расходы, скорее всего, будут намного выше. Бюджет составляется с базовой ценой на нефть марки Urals, установленной на уровне 40 долларов США за баррель в ценах 2017 года (при условии ежегодной индексации на 2 процента, начиная с 2018 года). По оценке Минфина, среднегодовой курс доллара составит 64.7 рублей за доллар (глава Минэкономики Максим Орешкин прогнозирует, что к концу 2018 года курс упадет до 65,7 рубля за доллар). Эти оценки не соответствуют действительности: среднегодовая цена на нефть марки Urals в 2017 году была выше 51 доллара США за баррель (с тенденцией к росту), в то время как среднегодовой обменный курс доллара снизился и остается ниже 60 рублей за баррель. доллар. Однако заниженная бюджетная цена на нефть и завышенный курс доллара фактически уравновешивают друг друга с точки зрения доходов в рублях.Так, согласно сентябрьской корректировке годового бюджета, рост цен на нефть принес доход на 418 млрд рублей, а заниженный курс рубля к доллару сократил доходы на 364 млрд рублей. Другими словами, доходы в конечном итоге увеличились менее чем на 0,1 процента ВВП.

доллар. Однако заниженная бюджетная цена на нефть и завышенный курс доллара фактически уравновешивают друг друга с точки зрения доходов в рублях.Так, согласно сентябрьской корректировке годового бюджета, рост цен на нефть принес доход на 418 млрд рублей, а заниженный курс рубля к доллару сократил доходы на 364 млрд рублей. Другими словами, доходы в конечном итоге увеличились менее чем на 0,1 процента ВВП.

Дефицит будет финансироваться за счет займов и Фонда национального благосостояния (начиная с 2018 года в Фонд национального благосостояния будет включен Резервный фонд, что, по сути, подтвердит, что Фонд национального благосостояния, безусловно, не является инструментом долгосрочного инвестиции на благо будущих поколений, вопреки предыдущим утверждениям).В Фонде национального благосостояния будет чуть больше 4 трлн рублей, и непонятно, как эти деньги могут покрыть дефицит в 8,3 трлн на 2019–2020 годы, даже с учетом новых заимствований на 1,8 трлн рублей. Видимо, потребуются дополнительные займы. ВВП на 2018 год установлен на уровне 97,462 трлн рублей (рост на 2,1 процента), а в 2019 году власти планируют поднять его на 2,2 процента, увеличившись до 2,3 процента в 2020 году. В своих отчетах эксперты Всемирного банка и ОЭСР сомневаются в этих очень скромных показателях. прогнозов, хотя цифры ниже темпов роста, наблюдаемых в мировой экономике, а также в экономиках Европы и Северной Америки.

ВВП на 2018 год установлен на уровне 97,462 трлн рублей (рост на 2,1 процента), а в 2019 году власти планируют поднять его на 2,2 процента, увеличившись до 2,3 процента в 2020 году. В своих отчетах эксперты Всемирного банка и ОЭСР сомневаются в этих очень скромных показателях. прогнозов, хотя цифры ниже темпов роста, наблюдаемых в мировой экономике, а также в экономиках Европы и Северной Америки.

Кроме того, российская статистика из года в год вызывает все больше вопросов. По результатам 2016 года выяснилось, что рост ВВП обеспечивался в основном различными корректировками и оценками, такими как якобы незарегистрированный рост в секторе малого бизнеса, пересчет результатов прошлых лет (конечно, в сторону увеличения) или огромная статистическая ошибка. более 1,5 трлн руб., что составляет примерно 1,5% ВВП (ранее было 250–300 млрд руб.).Такие цифры легко «съедают» запланированный рост ВВП на 2017 год.

В этом случае недостатки официальной статистики отметаются правительственными отчетами об успехах. Недавно в телеинтервью Channe One премьер-министр Дмитрий Медведев сказал, что «реальные доходы населения страны растут, а реальная заработная плата растет». В прошлом то же самое неоднократно заявлял президент Владимир Путин. Фактически, по данным Росстата (Официальная статистическая служба России), реальные доходы граждан России снизились на 1.3 процента в течение первых десяти месяцев 2017 года.

Недавно в телеинтервью Channe One премьер-министр Дмитрий Медведев сказал, что «реальные доходы населения страны растут, а реальная заработная плата растет». В прошлом то же самое неоднократно заявлял президент Владимир Путин. Фактически, по данным Росстата (Официальная статистическая служба России), реальные доходы граждан России снизились на 1.3 процента в течение первых десяти месяцев 2017 года.

Стагнация средней заработной платы, сокращение расходов на здравоохранение и образование

Реальные доходы населения в Российской Федерации снижаются четыре года подряд: на 5,9 процента в 2016 году , на 3,2 процента в 2015 году и на 0,7 процента в 2014 году. Две трети работающего населения в России получают заработную плату ниже средней.

Избиратели должны помнить обещания Путина, данные ему перед последними президентскими выборами.Тогда Путин заявил, что «средняя реальная заработная плата в России должна вырасти как минимум на 60–70 процентов к 2020 году, и власти должны сосредоточиться на создании высокоэффективных рабочих мест». В 2011 году средняя заработная плата по России составила 25,6 тыс. Руб. (В расчетах учитывается 13-процентный налог на прибыль). К ноябрю 2017 года средний показатель вырос до 38 тысяч рублей. Однако уровень инфляции за тот же период составил 53 процента. Другими словами, реальная заработная плата не увеличилась на 70 процентов, а вместо этого упала более чем на 5 процентов, а реальные доходы людей упали более чем на 10 процентов.(Разница объясняется тем, что в реальном доходе учитываются пенсии по возрасту и доход от предпринимательской деятельности, которые снизились еще более резко). Реальные доходы населения в Российской Федерации снижаются четыре года подряд: на 5,9 процента в 2016 году, на 3,2 процента в 2015 году и на 0,7 процента в 2014 году. Две трети работающего населения в России получают заработную плату ниже среднего.

В 2011 году средняя заработная плата по России составила 25,6 тыс. Руб. (В расчетах учитывается 13-процентный налог на прибыль). К ноябрю 2017 года средний показатель вырос до 38 тысяч рублей. Однако уровень инфляции за тот же период составил 53 процента. Другими словами, реальная заработная плата не увеличилась на 70 процентов, а вместо этого упала более чем на 5 процентов, а реальные доходы людей упали более чем на 10 процентов.(Разница объясняется тем, что в реальном доходе учитываются пенсии по возрасту и доход от предпринимательской деятельности, которые снизились еще более резко). Реальные доходы населения в Российской Федерации снижаются четыре года подряд: на 5,9 процента в 2016 году, на 3,2 процента в 2015 году и на 0,7 процента в 2014 году. Две трети работающего населения в России получают заработную плату ниже среднего.

Показательным является также взгляд на структуру бюджетных расходов за последние несколько лет.Рост расходов на «благие» социальные цели заметен только по сравнению с очень незначительными уровнями, наблюдавшимися в 2016–2017 годах. Для сравнения возьмем докризисный 2013 год, когда из федерального бюджета на образование было выделено 607 млрд рублей. В 2016 году было 597 миллиардов, в 2017 — 630 миллиардов. В 2018 году это будет 653 миллиарда рублей, а в 2020 году — 668 миллиардов. Как читатели помнят, цены уже выросли в 1,5 раза. Следствие? С 2013 года произошло резкое сокращение образования.

Для сравнения возьмем докризисный 2013 год, когда из федерального бюджета на образование было выделено 607 млрд рублей. В 2016 году было 597 миллиардов, в 2017 — 630 миллиардов. В 2018 году это будет 653 миллиарда рублей, а в 2020 году — 668 миллиардов. Как читатели помнят, цены уже выросли в 1,5 раза. Следствие? С 2013 года произошло резкое сокращение образования.

Ситуация со здравоохранением выглядит еще хуже: 494 млрд рублей в 2013 году, 506 млрд в 2016 году, 452 млрд в 2017 году, 460 млрд в 2018 году и 499 млрд в 2020 году. Так что цифры, опять же, остались на уровне, но что это составляет из-за инфляции намного меньше. Проблема в том, что бремя оказания медицинской помощи будет выше по мере старения населения. Основные расходы в этом случае (больницы и общеобразовательные школы) ложатся на региональные бюджеты, и там ситуация довольно плачевная.«Майские указы» Путина 2012 года — доведение заработной платы учителей до средней по региону, а врачей — вдвое выше среднего — осуществляются путем массовых увольнений (если два врача получают одинаковую зарплату, то, если одного увольняют, зарплата другого врача может быть увеличена вдвое) и статистических манипуляций (например, в прошлом доход учителей состоял из «основного» и «мотивирующего» компонента за дополнительную нагрузку и успеваемость учеников; в настоящее время только увеличенный «Базовая» часть была сохранена, но реальные зарплаты не выросли, а уменьшились).

Пенсионеры без пенсии, скопившиеся военнослужащие

Расходы на социальную политику состоят в основном из пенсий. В 2013 году такие пенсии составили 3 трлн 960 млрд рублей; к 2016 году эта цифра составляла 4,588 трлн, а в 2017 году — 5,71 трлн. В правительственном плане расходов предусмотрено всего 4,706 трлн на 2018 год и 4,873 трлн на 2020 год. Таким образом, хотя расходы на пенсионные выплаты для растущего числа пенсионеров в 2013–2016 годах действительно выросли, теперь ожидается, что они будут сокращены.В течение нескольких лет пенсии работающих пенсионеров (более 20 процентов от общего числа пенсионеров) не индексировались с учетом инфляции, а пенсионный возраст госслужащих был повышен. В реальном выражении пенсии продолжат сокращаться, что было признано властями: например, глава Счетной палаты Татьяна Голикова прогнозирует снижение на 2,7 процента.

Напротив, военные расходы выросли с 2 трлн 141 млрд в 2013 году до 3,775 трлн в 2016 году. В 2017 году он упал до 2,778 трлн, а в 2018 году он снизится до 2,771 трлн, но впоследствии снова вырастет до 2,808 трлн в 2020 году. Следует учитывать, что фактические военные расходы в России намного выше запланированных. цифры. Традиционно в этот сектор направляются дополнительные доходы бюджета, если таковые имеются. Более того, некоторые военные расходы скрываются под другими гражданскими статьями, прежде всего под «национальной экономикой». Расходы полиции выросли с 1 триллиона 487 миллиардов в 2013 году до 1.898 трлн в 2016 году, 1,977 трлн в 2017 году, 2,108 трлн в 2018 году и 2,140 трлн в 2020 году. Доля скрытых бюджетных расходов в 2013 году составила 13,8 процента от общих расходов и увеличилась до 18,6 процента в 2017 году с планируемым увеличением до 20,1 процента бюджета в 2020 году. Это абсолютно диковинные цифры, которые не выдерживают никакого сравнения с секретными частями бюджетов в развитых странах. При этом значительная часть «секретных расходов», скорее всего, идет не на военные цели, а просто остается в чьем-то кармане.

В 2017 году он упал до 2,778 трлн, а в 2018 году он снизится до 2,771 трлн, но впоследствии снова вырастет до 2,808 трлн в 2020 году. Следует учитывать, что фактические военные расходы в России намного выше запланированных. цифры. Традиционно в этот сектор направляются дополнительные доходы бюджета, если таковые имеются. Более того, некоторые военные расходы скрываются под другими гражданскими статьями, прежде всего под «национальной экономикой». Расходы полиции выросли с 1 триллиона 487 миллиардов в 2013 году до 1.898 трлн в 2016 году, 1,977 трлн в 2017 году, 2,108 трлн в 2018 году и 2,140 трлн в 2020 году. Доля скрытых бюджетных расходов в 2013 году составила 13,8 процента от общих расходов и увеличилась до 18,6 процента в 2017 году с планируемым увеличением до 20,1 процента бюджета в 2020 году. Это абсолютно диковинные цифры, которые не выдерживают никакого сравнения с секретными частями бюджетов в развитых странах. При этом значительная часть «секретных расходов», скорее всего, идет не на военные цели, а просто остается в чьем-то кармане.

Государственные банки, такие как ВТБ и Россельхозбанк, а также Российские железные дороги (РЖД) и электросетевая компания Россети, уже много лет показывают либо убыток, либо минимальную прибыль.

В оценках доходов много пробелов. Например, бюджет рассчитывается на основе предположения, что 50 процентов прибыли, полученной государственными компаниями (согласно отчетности по МСФО), будут поступать в государственный бюджет. Однако, как известно, ни одно из предыдущих заявлений на этот счет не выполнялось: ни «Газпром», ни «Роснефть», ни многие другие крупные компании этих взносов не платили.Государственные банки, такие как ВТБ и Россельхозбанк, а также Российские железные дороги (РЖД) и электросетевая компания Россети, уже много лет показывают либо убыток, либо минимальную прибыль. Что касается «Роснефти», она перечисляет свои дивиденды не государству напрямую, а государственной посреднической структуре, «Роснефтегаз», которая имеет классифицированные бухгалтерские книги; не ведя никакой экономической деятельности, Роснефтегаз объявил об убытках за 2017 год.

В ближайшие годы российский бюджет продолжит направлять около трети своих расходов на военные и полицейские нужды, в то время как расходы на социальную политику будут сокращаться, поскольку рядовые граждане становится все беднее.В целом планы Путина в отношении любимых избирателей накануне президентских выборов можно описать старым советским анекдотом из цикла «Армянское радио» (вымышленная радиостанция, дающая юмористические ответы на вопросы слушателей). Слушатель спрашивает: «Будут ли деньги при коммунизме?» Радио отвечает: «Югославские оппортунисты говорят, что будут деньги. Китайские маоисты говорят, что денег не будет. Правильный диалектический ответ: когда будет построен коммунизм, у кого-то будут деньги, а у кого-то — нет.«Ситуация при Путине очень похожа на этот анекдот. Согласно его новому бюджету, у ВПК будут деньги, а у большинства населения их не будет.

Российские военные расходы

Российские военные расходыФАС | Ядерная бомба | Путеводитель | Россия | Агентство | Министерство обороны |||| Индекс | Поиск |

В 1988 году военные расходы составляли единую статью государственного бюджета и составляли 21 миллиард рублей, или около 33 миллиардов долларов США. Однако, учитывая размер военного ведомства, реальная цифра была как минимум в десять раз выше. Западные эксперты пришли к выводу, что цифра в 21 миллиард рублей отражает только затраты на эксплуатацию и техническое обслуживание. Суммы, потраченные на исследования и разработки советского оружия, были особо тщательно охраняемой государственной тайной, а другие военные расходы, включая обучение, военное строительство и производство оружия, скрывались в рамках бюджетов общесоюзных министерств и государственных комитетов. Помимо соображений государственной тайны, это распределение военных расходов между министерствами, кроме Министерства обороны, отражало советский подход к управлению распределением ресурсов.Оружие, произведенное такими агентствами, как Министерство общего машиностроения [ракеты] или Министерство судостроительной промышленности [корабли], по сути, предоставлялось Министерству обороны как «бесплатные товары».

Однако, учитывая размер военного ведомства, реальная цифра была как минимум в десять раз выше. Западные эксперты пришли к выводу, что цифра в 21 миллиард рублей отражает только затраты на эксплуатацию и техническое обслуживание. Суммы, потраченные на исследования и разработки советского оружия, были особо тщательно охраняемой государственной тайной, а другие военные расходы, включая обучение, военное строительство и производство оружия, скрывались в рамках бюджетов общесоюзных министерств и государственных комитетов. Помимо соображений государственной тайны, это распределение военных расходов между министерствами, кроме Министерства обороны, отражало советский подход к управлению распределением ресурсов.Оружие, произведенное такими агентствами, как Министерство общего машиностроения [ракеты] или Министерство судостроительной промышленности [корабли], по сути, предоставлялось Министерству обороны как «бесплатные товары».

С середины 1980-х годов Советский Союз выделял от 15 до 17 процентов своего годового валового национального продукта на военные расходы, согласно источникам в правительстве Соединенных Штатов. До начала 1980-х годов расходы на оборону СССР росли от 4 до 7 процентов в год. Впоследствии они замедлились, поскольку годовой рост советского ВНП упал примерно до 3 процентов.В 1987 году Горбачев и другие партийные чиновники обсуждали распространение гласности на военное дело посредством публикации подробного советского оборонного бюджета. В начале 1989 года Горбачев объявил военный бюджет в 77,3 миллиарда рублей, но западные власти оценили бюджет примерно в два раза больше.

До начала 1980-х годов расходы на оборону СССР росли от 4 до 7 процентов в год. Впоследствии они замедлились, поскольку годовой рост советского ВНП упал примерно до 3 процентов.В 1987 году Горбачев и другие партийные чиновники обсуждали распространение гласности на военное дело посредством публикации подробного советского оборонного бюджета. В начале 1989 года Горбачев объявил военный бюджет в 77,3 миллиарда рублей, но западные власти оценили бюджет примерно в два раза больше.

С окончанием холодной войны совокупные военные расходы России и других государств-преемников СССР резко упали. в 1997 г. была примерно в десять раз меньше, чем в СССР в 1988 г.Между 1988 и 1993 годами производство оружия в России упало как минимум на 50% практически по всем основным системам вооружений. Расходы на вооружение в 1992 году были примерно на 75% меньше, чем в 1988 году. Практически все производство оружия в России предназначено для продажи иностранным правительствам, а закупки основных конечных товаров российскими военными практически прекратились.

Трудности оценки военных расходов СССР и России хорошо известны. Основные проблемы включают отсутствие прозрачности в официально публикуемых данных (особенно до 1992 г. и все чаще в конце 1990-х), а также степень, в которой военные расходы по-прежнему распределяются между министерствами и ведомствами, помимо Министерства обороны.К этим давним вызовам советской эпохи следует добавить множество более свежих проблем, связанных с постсоветскими событиями. В середине 1990-х годов в российской экономике наблюдались чрезвычайно высокие темпы инфляции, что делало официальные бюджеты почти бессмысленными и, конечно, довольно сложными для понимания внешними наблюдателями. На протяжении 1990-х годов существовала существенная разница между принятыми военными бюджетами и фактическими расходами, отражая дефицит государственных налоговых поступлений.

Воинские части и предприятия оборонной промышленности, применяющие различные творческие методы компенсации капризов государственного бюджета, от коммерческой продажи военных товаров и услуг воинскими частями до субсидий оборонным предприятиям из более прибыльных секторов экономики. экономия.Многие оборонные заводы и оборонные базы получают скрытые субсидии от региональных и городских властей в виде бесплатной земли, электричества, продуктов питания и других услуг. На самом деле много денег из оборонного бюджета идет на гражданское производство и социальные услуги для оборонных работников. Масштабы этой деятельности невозможно оценить, но в 90-е годы она, несомненно, была значительной.

экономия.Многие оборонные заводы и оборонные базы получают скрытые субсидии от региональных и городских властей в виде бесплатной земли, электричества, продуктов питания и других услуг. На самом деле много денег из оборонного бюджета идет на гражданское производство и социальные услуги для оборонных работников. Масштабы этой деятельности невозможно оценить, но в 90-е годы она, несомненно, была значительной.

| ОБОРОННЫЙ БЮДЖЕТ | ВОЕННЫЕ РАСХОДЫ | ВООРУЖЕННЫЕ СИЛЫ | ВАЛОВОЙ НАЦИОНАЛЬНЫЙ ПРОДУКТ | ПРАВИТЕЛЬСТВО РАСХОДЫ | ||||||||||||||

| Смета | Смета | Год | Рублей | Текущие | $Текущие | $ Постоянные 2000 | Текущие | $ Постоянные 2000 | , 000 | Текущие | $ Постоянные 2000 | Текущие | ||||||

| 1985 | 277. 2 2 | 415,0 | ||||||||||||||||

| 1986 | 287,6 | 426,1 | ||||||||||||||||

| 1987 | 303,0 | 435,6 | 303 | 435,6 | 3900 | 2,350,0 | 3,377 900 | 2350,0 | 3,377 9,377 | |||||||||

| 1988 | 21 | 319,0 | 443,3 | 319 | 443,3 | 3900 | 2510,0 | 3487,0 | 951. 5 5 | |||||||||

| 1989 | 77,3 | 303,0 | 405,9 | 303 | 405,9 | 3700 | 2,650,0 | 3,542,0 | 932,8 | |||||||||

| 1990 | 292,0 | 376,2 | 3,400 | 2,660,0 | 3,432,0 | 873,4 | ||||||||||||

| 1991 | 260,0 | 324,5 | 260 | 324. 5 5 | 3,000 | 2530,0 | 3 157,0 | ??? | ||||||||||

| 1992 | 159,2 | 193,5 | 71,3 | 86,9 | 1,900 | 886,0 | 1,081,3 | 310,2 | ||||||||||

| 1993 | 125,0 | 62 148,0 | 62 148,0 | 74,11,500 | 833 | 990,0 | 209,0 | |||||||||||

| 1994 | 93. 0 0 | 107,7 | 61,7 | 71,7 | 1,400 | 743 | 864,6 | 278,3 | ||||||||||

| 1995 | 76,0 | 85,9 | 40,9 | 46,6 | 1,400 | 725 | 157,3 | |||||||||||

| 1996 | 789 000,0 | 19,0 | 37,7 | 42,1 | 1300 | 710 | 793,1 | 158. 4 4 | ||||||||||

| 1997 | 67,3 | 41,7 | 45,9 | 1300 | 724 | 796,4 | 148,5 | |||||||||||

| 1998 | . | |||||||||||||||||

| 1999 | 105,8 | 55,0 | 56,0 | 620 | . | |||||||||||||

| 2000 | 110,9 | 1,195 | . | |||||||||||||||

| 2000 | . | |||||||||||||||||

| миллиарды рублей и долларов ИСТОЧНИКОВ | ||||||||||||||||||

В оборонный бюджет Российской Федерации на 1996 год, утвержденный Государственной Думой в декабре 1995 года, было выделено 78,9 триллиона рублей (около 19 миллиардов долларов США), из которых около 16 процентов, или 12.6 триллионов рублей (около 3,0 миллиардов долларов США) было направлено на приобретение, а 7,3 процента, или 5,8 триллиона рублей (около 1,4 миллиарда долларов США), были направлены на исследования и разработки (НИОКР). В российском бюджете на 1995 г. 10,2% были выделены на НИОКР и 21,2% на приобретения. Для сравнения: в 1996 году бюджет Министерства обороны США составил 249 миллиардов долларов США, из которых 39 миллиардов долларов США (15,7 процента) были выделены на приобретение и 34 миллиарда долларов США (13,7 процента) на НИОКР. В феврале 1996 года Совет Безопасности выделил от 50 до 54 триллионов рублей (от 10 до 11 миллиардов долларов США) на финансирование дополнительных государственных заказов от ВПК, включая деньги на ускоренные НИОКР и производство передовых систем вооружений.Эти дополнительные целевые ассигнования представляли собой значительное увеличение по сравнению с ассигнованиями на 1994 год (2 миллиарда долларов США) и 1995 год (около 3,4 миллиарда долларов США), что указывает на возможное перенаправление ресурсов на НИОКР даже при том, что военный оперативный бюджет остался неизменным.

В феврале 1996 года Совет Безопасности выделил от 50 до 54 триллионов рублей (от 10 до 11 миллиардов долларов США) на финансирование дополнительных государственных заказов от ВПК, включая деньги на ускоренные НИОКР и производство передовых систем вооружений.Эти дополнительные целевые ассигнования представляли собой значительное увеличение по сравнению с ассигнованиями на 1994 год (2 миллиарда долларов США) и 1995 год (около 3,4 миллиарда долларов США), что указывает на возможное перенаправление ресурсов на НИОКР даже при том, что военный оперативный бюджет остался неизменным.

По состоянию на 1997 год оборонный бюджет России оценивался примерно в 65 миллиардов долларов в год, что составляет около 45 процентов от общей суммы 1992 года. По другой оценке, военные расходы упали с примерно 257 миллиардов долларов в СССР в 1987 году до 24 долларов.1 миллиард в России в 1997 году, и как доля ВНП с 16,6% в 1987 году до 3,8% в 1997 году. Тем не менее, по третьей оценке общие военные расходы составили 41,7 миллиарда долларов. По любым оценкам, российские военные закупки замедлились. В то время как в 1992 году было закуплено около 1200 танков и боевых машин пехоты, в 1997 году было приобретено только около 355. Производство боевых самолетов также упало со 170 в 1992 году до 35 в 1997 году. Несмотря на это, Россия по-прежнему имеет самые большие военные силы и оборонные бюджеты в размере любая страна Европы и Евразии.

По любым оценкам, российские военные закупки замедлились. В то время как в 1992 году было закуплено около 1200 танков и боевых машин пехоты, в 1997 году было приобретено только около 355. Производство боевых самолетов также упало со 170 в 1992 году до 35 в 1997 году. Несмотря на это, Россия по-прежнему имеет самые большие военные силы и оборонные бюджеты в размере любая страна Европы и Евразии.

Ельцин дал понять в середине 1997 года, что военная реформа будет сдерживаться экономическими ресурсами, и его решение было подтверждено в Концепции национальной безопасности. После решения Ельцина были предприняты конкретные шаги по реформированию вооруженных сил в рамках сильно сокращенного оборонного бюджета под руководством министра обороны Игоря Сергеева. В соответствии с программой реформ Россия планировала сократить численность военнослужащих на 300 000 в 1998 году в дополнение к 200 000, которые она сократила в 1997 году.В рамках организационной реформы, направленной на повышение эффективности и сокращение военнослужащих, в 1997 году были объединены Ракетные войска стратегического назначения и Военно-космические силы, а в 1998 году Военно-воздушные силы были объединены с ВВС.

Бюджет на первые три квартала 1998 г. (с января по сентябрь) составлял 7,00 млрд. Долларов США или 50,6 млрд. Новых рублей (средний обменный курс за первые три квартала 1998 г. составлял 1 USD = 7,23 новых рубля).Фактические расходы за этот период составили 4,66 долларов США или 33,7 миллиарда долларов, то есть исполнено 66,5 процента бюджета. За первые три квартала 1998 года фактические военные расходы составили 1,8 процента от общего ВВП. Сумма, заложенная в бюджет, составила бы 2,7 процента ВВП.

В отличие от 1996-97 годов, военный бюджет в 1998 году был закрыт. Неофициальный постатейный оборонный бюджет публикуется ежемесячно в «Красной звезде». Этот неофициальный бюджет иногда отражает несоответствия, такие как получение Министерством обороны меньше денег, чем та, которую Министерство финансов объявляет выплаченной.С помощью этого неофициального бюджета военные демонстрируют свою ответственность за полученные деньги и документируют свое заявление о том, что они не получают достаточно средств для боевой готовности. С другой стороны, Министерству финансов и казначейству не удалось получить подробный отчет о расходах на оборону в соответствии с бюджетом. Минобороны поддерживает единственное федеральное правительственное агентство, еще не включенное в систему управления денежными средствами казначейства.

С другой стороны, Министерству финансов и казначейству не удалось получить подробный отчет о расходах на оборону в соответствии с бюджетом. Минобороны поддерживает единственное федеральное правительственное агентство, еще не включенное в систему управления денежными средствами казначейства.

К середине 1990-х годов боевая подготовка практически перестала финансироваться, и в 1998 году военные получали только 6 процентов ресурсов, необходимых для боевой подготовки.Даже эта сумма была выделена только на поддержание инфраструктуры, вынуждая военных финансировать расходы на топливо, боеприпасы и учебное оборудование из других источников. Обучение по-прежнему проводится в сокращенном масштабе или заменяется менее ресурсоемкими мероприятиями (например, командно-штабные учения заменяют тактические полевые учения).

Нехватка персонала в сочетании с нехваткой материальных средств способствовала отсрочке или невыполнению планов обучения подразделений. В сухопутных войсках только 35 процентов от плановой полковой и 73

процент батальонных тактических учений проводился в 1998 году. Морская пошлина для подводных лодок российского флота снижена на 25 процентов, а для надводных судов — на 33 процента. Российские военно-воздушные силы

элементы выполнены на 15-40 процентов от своих стандартных тренировочных норм. Это способствует быстрому падению боевой готовности; согласно внутренним оценкам Министерства обороны США, средний российский солдат лишь незначительно боеспособен.

Морская пошлина для подводных лодок российского флота снижена на 25 процентов, а для надводных судов — на 33 процента. Российские военно-воздушные силы

элементы выполнены на 15-40 процентов от своих стандартных тренировочных норм. Это способствует быстрому падению боевой готовности; согласно внутренним оценкам Министерства обороны США, средний российский солдат лишь незначительно боеспособен.

Сценарии военной игры проверяли способность российских вооруженных сил координировать отражение агрессии со стороны Запада и таким образом восстанавливать территориальную целостность Федерации.Это включало отражение наступательного воздушного налета на территорию Беларуси и снятие блокады с Калининградской области, а также имитацию применения ограниченного ядерного удара — положение российской военной доктрины, применяемое, когда все обычные меры исчерпаны, — на территории соседних стран. Это упражнение подчеркнуло желание России продемонстрировать силу, но было ясно, что при любых сравнениях с Западом-81 это была незначительная и неустойчивая операция.

Сценарии военной игры проверяли способность российских вооруженных сил координировать отражение агрессии со стороны Запада и таким образом восстанавливать территориальную целостность Федерации.Это включало отражение наступательного воздушного налета на территорию Беларуси и снятие блокады с Калининградской области, а также имитацию применения ограниченного ядерного удара — положение российской военной доктрины, применяемое, когда все обычные меры исчерпаны, — на территории соседних стран. Это упражнение подчеркнуло желание России продемонстрировать силу, но было ясно, что при любых сравнениях с Западом-81 это была незначительная и неустойчивая операция. По состоянию на 1 января 1999 г. утвержденная численность российских вооруженных сил в мирное время должна была составлять 1 шт.2 миллиона после массовых сокращений персонала и сокращения квартир в мирное время за предыдущие два года. Фактическую численность персонала было трудно определить из-за отсутствия стандартизированных методов подсчета и процедур внутренней безопасности, которые не позволяют получить точные данные о численности. Фактическая численность российских вооруженных сил, вероятно, составляла от 1,4 до 1,6 миллиона человек на начало 1999 года. Министерство обороны (МО) и сообщения прессы оценили фактическую численность личного состава вооруженных сил на уровне 80-85 процентов от утвержденной численности личного состава мирного времени.

Фактическая численность российских вооруженных сил, вероятно, составляла от 1,4 до 1,6 миллиона человек на начало 1999 года. Министерство обороны (МО) и сообщения прессы оценили фактическую численность личного состава вооруженных сил на уровне 80-85 процентов от утвержденной численности личного состава мирного времени.

Рублей — 3% от общей внутренней суммы. продукт оценен в 5.1 трлн руб. 15 сентября 1999 года вице-премьер Илья Клебанов сообщил, что к 1 сентября 1999 года гособоронзаказ оплачен в размере 45 процентов против 20 процентов на аналогичную дату прошлого года. И весьма вероятно, что впервые с 1992 года гособоронзаказ на 1999 год будет полностью оплачен. Общая сумма в проекте гособоронзаказа на следующий год составляла 36 миллиардов рублей, включая НИОКР. и разработка, закупка новой военной техники и вооружения, техническое обслуживание и модернизация, а также капитальное строительство.А 16 сентября 1999 года вице-премьер Илья Клебанов заявил, что с 2000 года финансирование гособоронзаказа будет увеличено на 50%, а все долги по гособоронзаказу за предыдущие годы будут списаны к концу первого квартала. в 2000 году. В свете последних событий в Чечне приоритет будет отдан приобретению сложных современных вооружений.

Рублей — 3% от общей внутренней суммы. продукт оценен в 5.1 трлн руб. 15 сентября 1999 года вице-премьер Илья Клебанов сообщил, что к 1 сентября 1999 года гособоронзаказ оплачен в размере 45 процентов против 20 процентов на аналогичную дату прошлого года. И весьма вероятно, что впервые с 1992 года гособоронзаказ на 1999 год будет полностью оплачен. Общая сумма в проекте гособоронзаказа на следующий год составляла 36 миллиардов рублей, включая НИОКР. и разработка, закупка новой военной техники и вооружения, техническое обслуживание и модернизация, а также капитальное строительство.А 16 сентября 1999 года вице-премьер Илья Клебанов заявил, что с 2000 года финансирование гособоронзаказа будет увеличено на 50%, а все долги по гособоронзаказу за предыдущие годы будут списаны к концу первого квартала. в 2000 году. В свете последних событий в Чечне приоритет будет отдан приобретению сложных современных вооружений. Согласно резолюциям Совета Безопасности от 11 августа 2000 года, основные меры по реформированию сил общего назначения будут завершены к 2006 году. Сокращение численности сил начнется в 2001 году, а основные сокращения должны быть завершены к 2003 году. К тому времени в этих силах будет около 850 тысяч военнослужащих, а общее сокращение составит 350-400 тысяч человек. Армия потеряет 180 000 человек, флот — более 50 000, а военно-воздушные силы — около 40 000 человек. Планируется дальнейшее сокращение численности пограничников, железнодорожников и войск МВД. Ожидается, что внутренние войска МВД будут сокращены более чем на 20 тысяч человек.Численность железнодорожных войск будет сокращена на 10 тысяч, а Федеральная пограничная служба — на 5 тысяч. Остальные министерства и ведомства, имеющие воинские формирования, будут сокращены в общей сложности более чем на 25 тысяч человек. Значительно увеличится количество частей и соединений постоянной готовности. Расходы на оборону в размере 3,5% ВВП могут вырасти, если ВВП будет расти более чем на 7% в год (как это было в 2000 году) в течение нескольких лет подряд. К 2016 году планируется потратить 50% военного бюджета на эксплуатацию и техническое обслуживание, а 50% — на их развитие (НИОКР и закупка вооружения и боевой техники).

Сокращение численности сил начнется в 2001 году, а основные сокращения должны быть завершены к 2003 году. К тому времени в этих силах будет около 850 тысяч военнослужащих, а общее сокращение составит 350-400 тысяч человек. Армия потеряет 180 000 человек, флот — более 50 000, а военно-воздушные силы — около 40 000 человек. Планируется дальнейшее сокращение численности пограничников, железнодорожников и войск МВД. Ожидается, что внутренние войска МВД будут сокращены более чем на 20 тысяч человек.Численность железнодорожных войск будет сокращена на 10 тысяч, а Федеральная пограничная служба — на 5 тысяч. Остальные министерства и ведомства, имеющие воинские формирования, будут сокращены в общей сложности более чем на 25 тысяч человек. Значительно увеличится количество частей и соединений постоянной готовности. Расходы на оборону в размере 3,5% ВВП могут вырасти, если ВВП будет расти более чем на 7% в год (как это было в 2000 году) в течение нескольких лет подряд. К 2016 году планируется потратить 50% военного бюджета на эксплуатацию и техническое обслуживание, а 50% — на их развитие (НИОКР и закупка вооружения и боевой техники).

ФАС | Ядерная бомба | Путеводитель | Россия | Агентство | Министерство обороны |||| Индекс | Поиск |

http://www.fas.org/nuke/guide/russia/agency/mo-budget.htm