Что за налог ндфл: Налог на доходы физических лиц (НДФЛ) | ФНС России

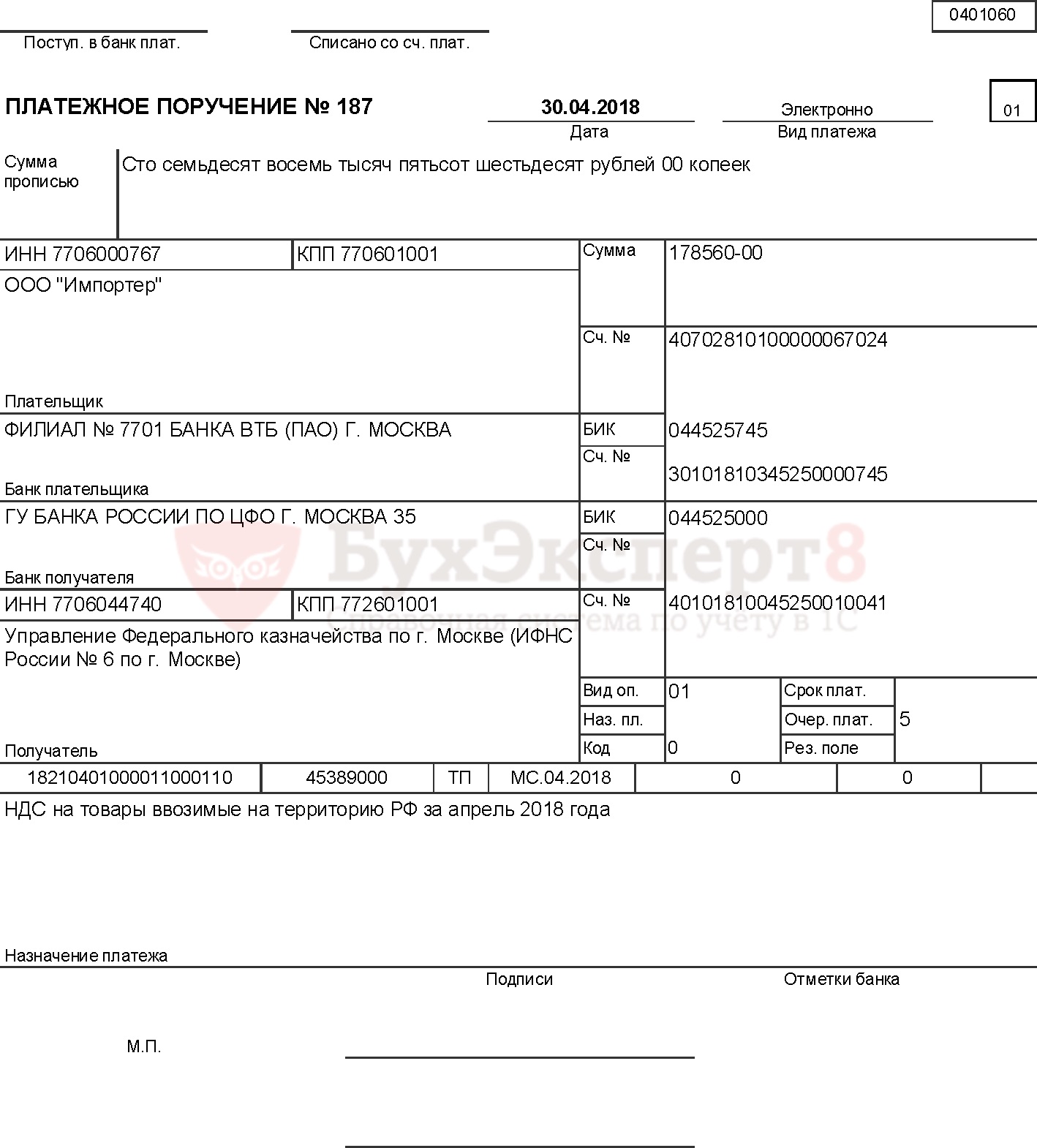

КБК по налогу на доходы физических лиц — Контур.Бухгалтерия — СКБ Контур

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02010 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02010 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02010 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02010 01 3000 110 |

| прочие поступления | 182 1 01 02010 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02010 01 5000 110 |

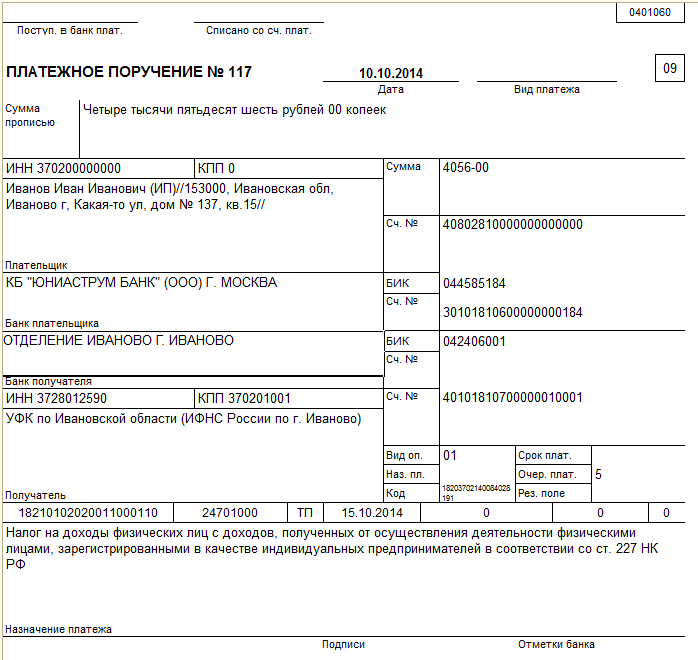

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02020 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02020 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02020 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02020 01 3000 110 |

| прочие поступления | 182 1 01 02020 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02020 01 5000 110 |

Квартал в подарок для новых ООО

Попробовать бесплатноНалог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02030 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02030 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02030 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02030 01 3000 110 |

| прочие поступления | 182 1 01 02030 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02030 01 5000 110 |

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02040 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02040 01 4000 110 |

| проценты по соответствующему платежу | 182 1 01 02040 01 5000 110 |

Как рассчитать НДФЛ и страховые взносы

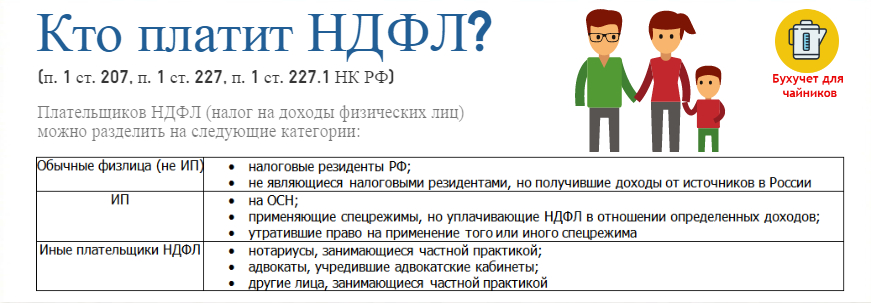

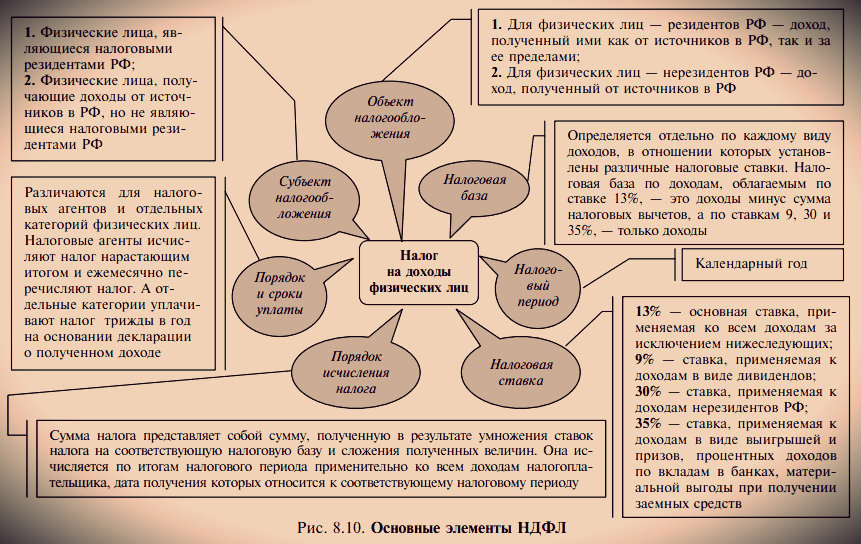

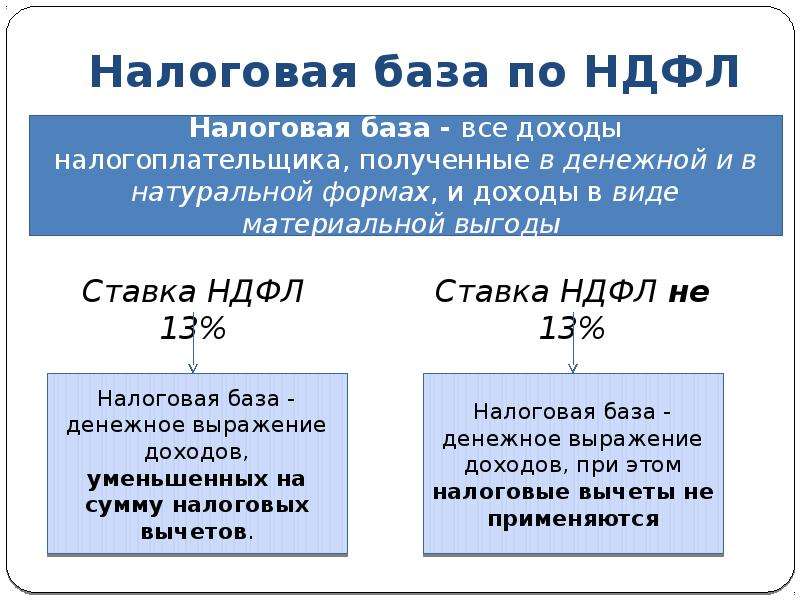

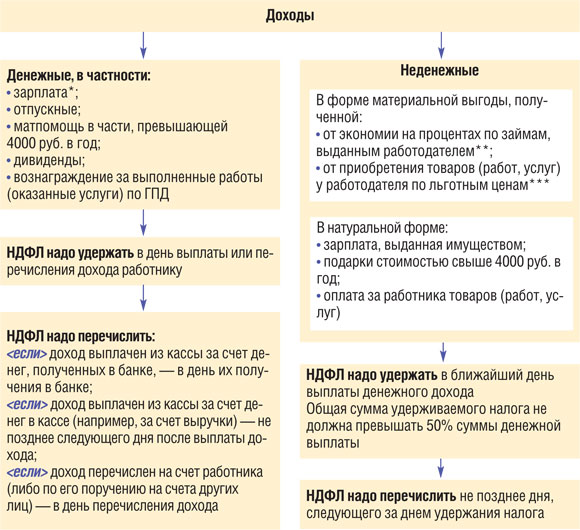

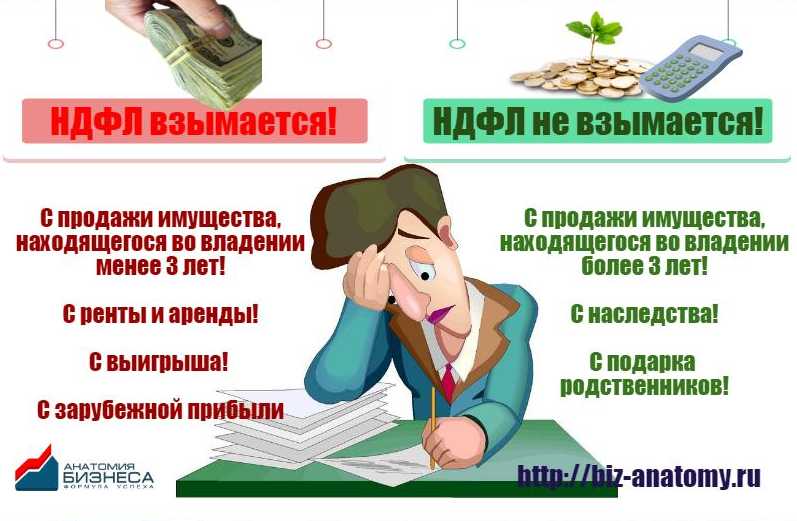

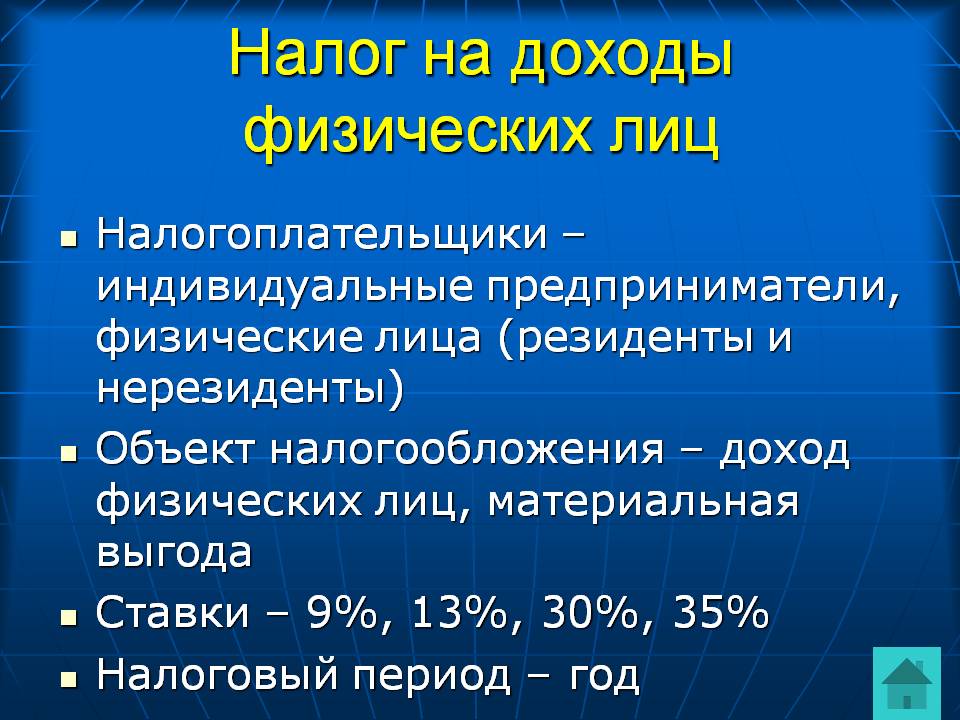

Как рассчитать НДФЛ и страховые взносыНалог на доходы физических лиц (НДФЛ) удерживается с доходов, полученных физлицом: зарплата, дивиденды учредителям или материальная выгода от экономии на процентах по займу и других. Организации или индивидуальные предприниматели удерживают НДФЛ со своих работников и перечисляют его в налоговую.

Расчет страховых взносов

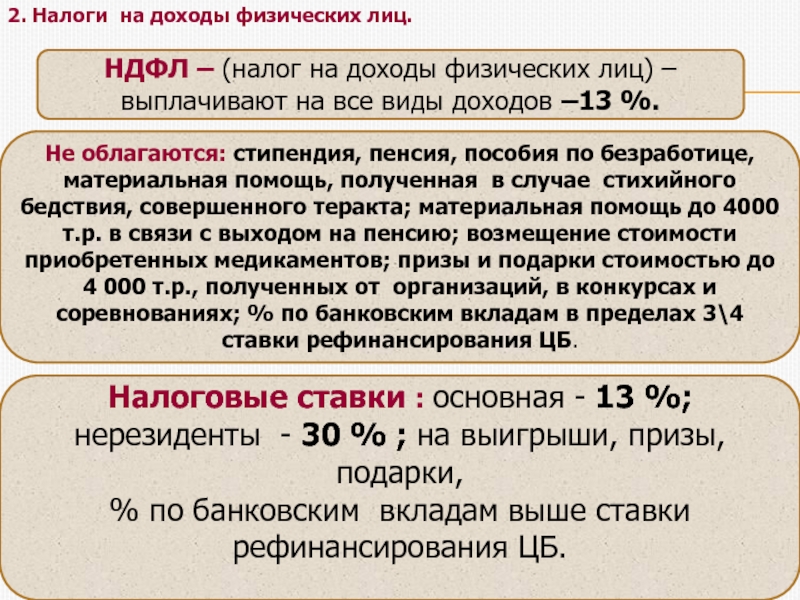

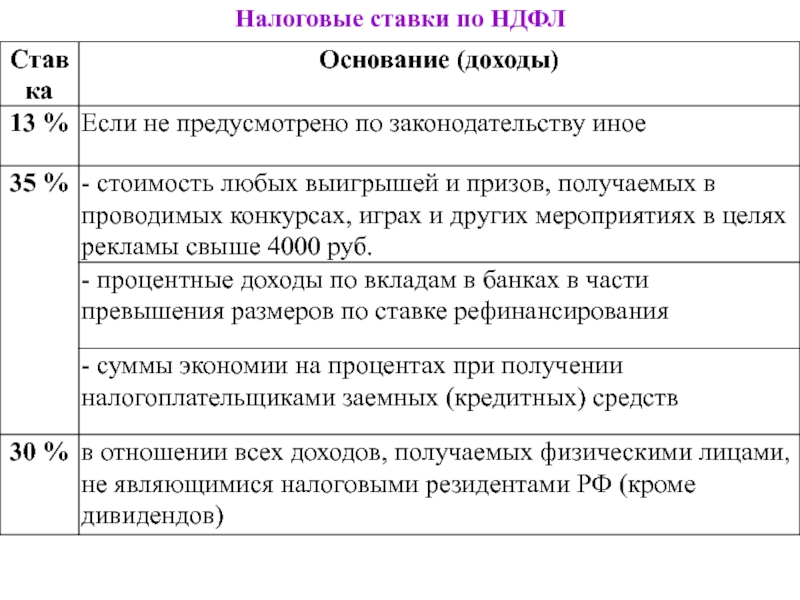

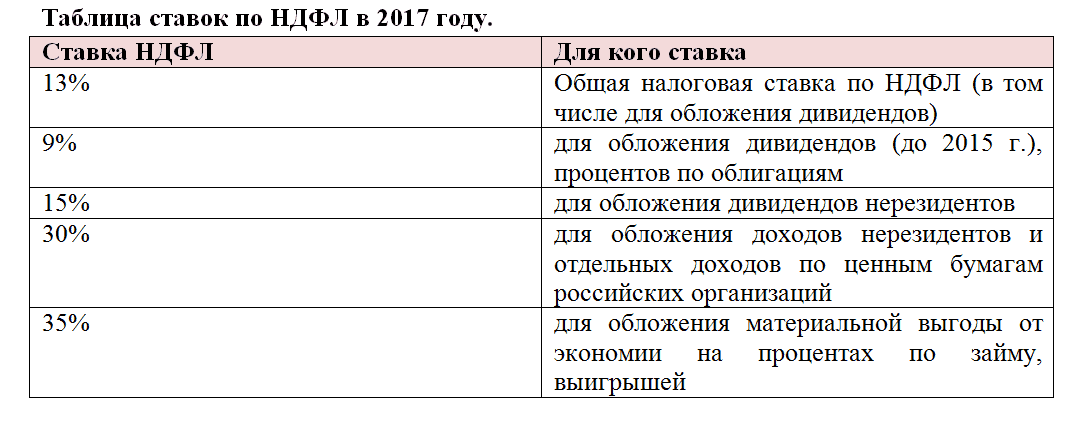

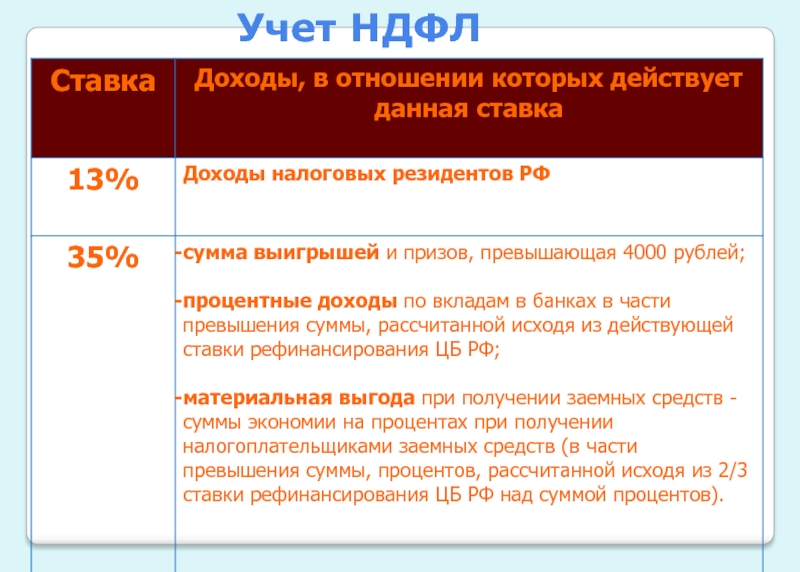

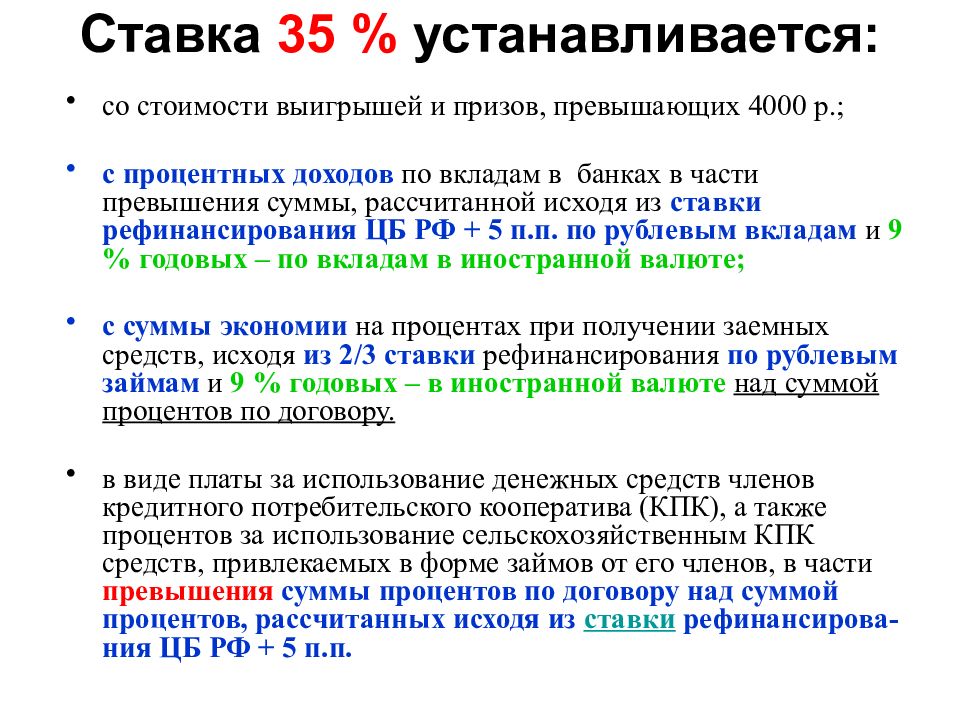

Для расчета НДФЛ используются различные налоговые ставки. Они зависят от видов доходов и налогового статуса работника: резидент РФ или нерезидент.

Они зависят от видов доходов и налогового статуса работника: резидент РФ или нерезидент.

Ставки для резидентов

- 13% — от зарплаты и других доходов, кроме облагаемых по ставке 15% и 35%;

- 15% — от зарплаты и других доходов более 5 млн., кроме облагаемых по ставке 35%;

- 35% — от материальной выгоды, призов и выигрышей.

Ставки для нерезидентов

- 13% — от зарплаты не более 5 млн. для иностранцев на патенте, высококвалифицированных специалистов, беженцев и получивших временное убежище в РФ, граждан из ЕАЭС, членов экипажей судов под Государственным флагом РФ, участников Государственной программы по оказанию создействия добровольному переселению в Россию соотечественников;

- 15% — от зарплаты более 5 млн. для вышеперечисленных категорий иностранцев;

- 30% — для других категорий иностранцев и для других доходов нерезидентов.

Дивиденды резидентов до 5 млн. облагаются по ставке 13%, свыше 5 млн. по ставке 15%. Для нерезидентов вся сумма дивидендов облагается по ставке 15%.

В СБИС НДФЛ рассчитывается автоматически по данным о доходах, налоговых вычетах и налоговых льготах по каждой налоговой базе отдельно. В расчетном листке сотрудника будет указана сумма дохода, облагаемая налогом, объем и виды предоставленных льгот и вычетов, а также сумма удержания по НДФЛ.

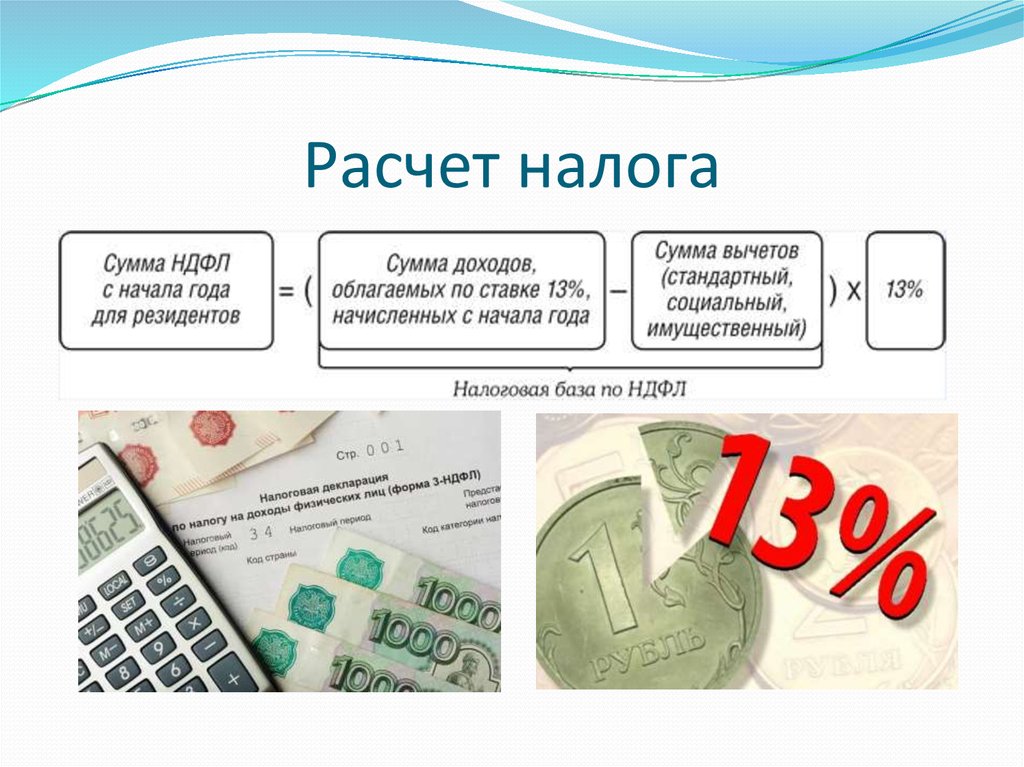

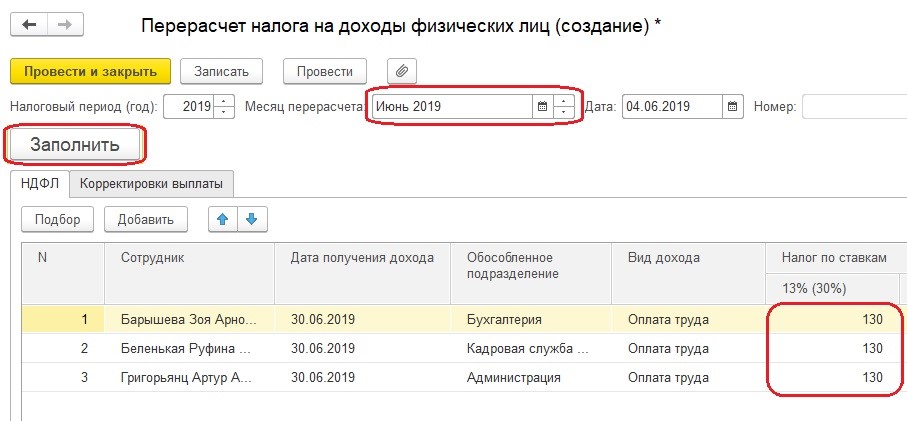

Рассмотрим, как рассчитывается НДФЛ:

Страховые взносы — это обязательные платежи в бюджет по всем видам обязательного социального страхования ваших работников. Сотрудники, за которых уплачены страховые взносы, могут обратиться к врачу, получить компенсацию за больничный или декрет, а по окончании трудоспособного возраста получать пенсию.

Работодатели должны ежемесячно рассчитывать страховые взносы по каждому сотруднику. Индивидуальные предприниматели платят страховые взносы сами за себя.

Порядок расчета взносов по всем видам страхования общий.

- По каждому виду соцстрахования СБИС ежемесячно определяет базу нарастающим итогом. Она рассчитывается как сумма выплат в пользу работника минус суммы, не подлежащие обложению взносами.

- База умножается на тариф при условии, что лимит не превышен.

- Из получившейся суммы СБИС вычитает взносы, начисленные ранее в этом году. Разница перечисляется в бюджет.

Рассмотрим расчет страхового взноса на примере.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Как заполнить 2‑НДФЛ в 2021 году

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

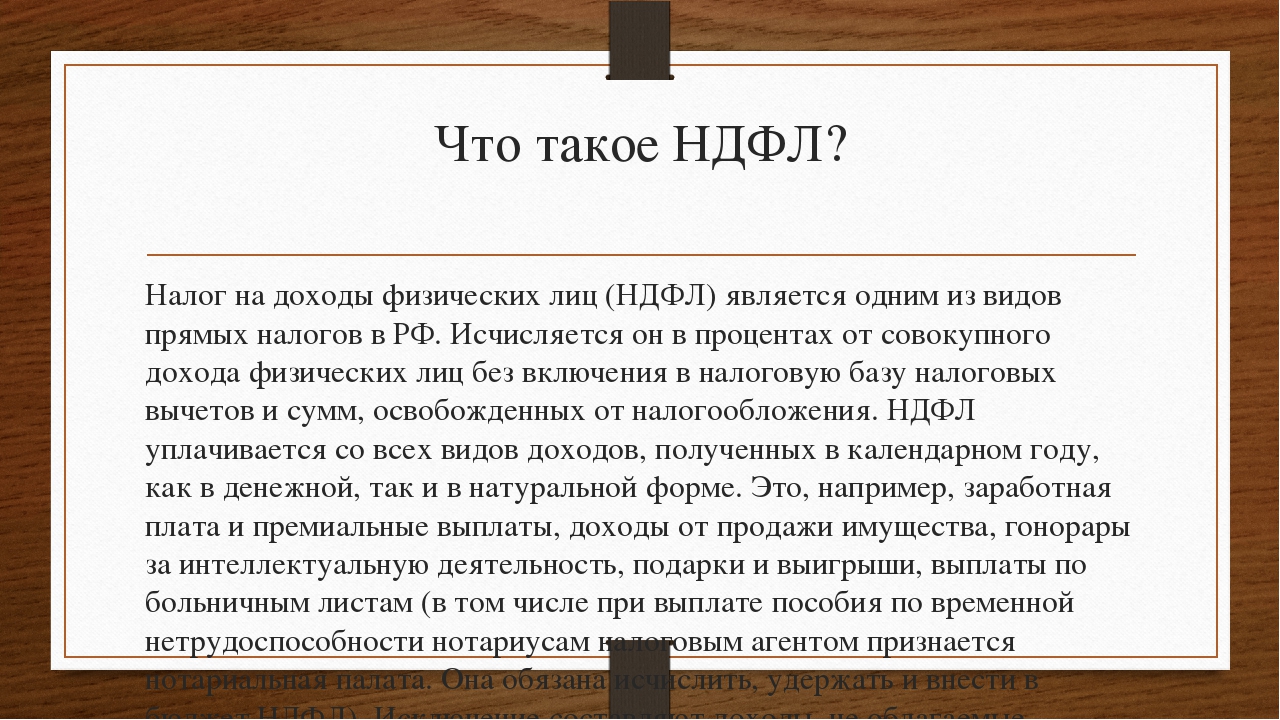

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

Скачать форму 2-НДФЛ

Правила заполнения 2-НДФЛ

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников.

И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.Если вы успеете вернуть работнику деньги до подачи 2-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноКак выдать сотруднику справку 2-НДФЛ

Сотрудники получают 2-НДФЛ на руки, например, если увольняются. Для этого случая с 2019 года действует своя версия формы. Пользуйтесь ей.

Скачать форму 2-НДФЛ для сотрудников

Статья актуальна на

Карта сайта

Условия пользования сайтом

1. Общие положения

Настоящий интернет-сайт (далее — «Сайт») принадлежит Обществу с ограниченной ответственностью

«Национальные Кредитные Рейтинги» (далее — ООО «НКР») и обслуживается им.

Настоящие Условия пользования включают в себя условия и положения, в соответствии с которыми посетитель Сайта (также далее по тексту «Пользователь») имеет право доступа к Сайту и его содержимому, включая (помимо прочего) рейтинги, оценки и иные материалы, инструменты, продукты, услуги, публикации и информацию (далее совместно — «Материалы»), размещаемые на Сайте.

ООО «НКР» оставляет за собой право вносить изменения в настоящие Условия пользования без согласия

Пользователей после предварительного уведомления, которое может быть сделано путем публикации

подобных изменений (или исправленного текста Условий пользования) на Сайте. Изменения вступают в

силу с момента публикации. Использование вами Сайта после отправки уведомления о внесении изменений

в условия пользования будет означать ваше согласие как Пользователя со всеми изменениями. Пользователь соглашается с тем, что уведомление о внесении изменений в настоящие Условия пользования

Сайтом, размещенное на Сайте, представляет собой надлежащее и достаточное уведомление.

Пользователь соглашается с тем, что уведомление о внесении изменений в настоящие Условия пользования

Сайтом, размещенное на Сайте, представляет собой надлежащее и достаточное уведомление.

Настоящие Условия пользования применимы к любому контенту ООО «НКР» в социальных сетевых сервисах третьих лиц (например, на страницах ООО «НКР» в социальных сетях) со ссылкой на настоящие Условия пользования. В таких случаях понятие «Сайт» включает в себя контент ООО «НКР» во всех случаях, когда данное понятие используется в настоящих Условиях пользования.

Пользуясь Сайтом, вы подтверждаете, что ознакомились с настоящими Условиями пользования, поняли их содержание и согласились соблюдать их положения.

2. Предоставление лицензии

Настоящие Условия пользования предоставляют Пользователю персональную, отзывную, неисключительную,

не подлежащую передаче лицензию на пользование Сайтом, при условии соблюдения настоящих Условий

пользования. Пользователь имеет право распечатывать и скачивать Материалы, размещенные на Сайте,

исключительно для личного некоммерческого использования. При наличии иных соглашений Пользователь

имеет право распечатывать и скачивать Материалы с Сайта только в пределах, предусмотренных такими

соглашениями, и исключительно для внутреннего использования в служебных целях. В любом случае

Пользователь обязуется не затемнять, не изменять и не удалять уведомления об авторских и иных

интеллектуальных правах, содержащиеся в подобных Материалах. За исключением вышеизложенного и если

настоящими Условиями пользования не предусмотрено иное, Пользователь не имеет права создавать

производные документы, изменять, копировать, распространять, перекомпоновывать, перегруппировывать,

распределять, транслировать, передавать, воспроизводить, публиковать, лицензировать, продавать или

перепродавать, дублировать, фреймить, давать внешние ссылки, скрейпить, анализировать или иным

образом использовать или хранить для последующего использования с какой-либо из названных целей

информацию и Материалы, полученные на Сайте или через него, без предварительного письменного

согласия ООО «НКР».

Пользователь имеет право распечатывать и скачивать Материалы, размещенные на Сайте,

исключительно для личного некоммерческого использования. При наличии иных соглашений Пользователь

имеет право распечатывать и скачивать Материалы с Сайта только в пределах, предусмотренных такими

соглашениями, и исключительно для внутреннего использования в служебных целях. В любом случае

Пользователь обязуется не затемнять, не изменять и не удалять уведомления об авторских и иных

интеллектуальных правах, содержащиеся в подобных Материалах. За исключением вышеизложенного и если

настоящими Условиями пользования не предусмотрено иное, Пользователь не имеет права создавать

производные документы, изменять, копировать, распространять, перекомпоновывать, перегруппировывать,

распределять, транслировать, передавать, воспроизводить, публиковать, лицензировать, продавать или

перепродавать, дублировать, фреймить, давать внешние ссылки, скрейпить, анализировать или иным

образом использовать или хранить для последующего использования с какой-либо из названных целей

информацию и Материалы, полученные на Сайте или через него, без предварительного письменного

согласия ООО «НКР». Кроме того, Пользователь не имеет права размещать какие-либо Материалы с Сайта

на форумах, списочных серверах, электронных досках объявлений, в новостных группах, списках рассылки

и на иных интернет-сайтах без получения предварительного письменного согласия от ООО «НКР».

Пользователь гарантирует ООО «НКР», что не будет использовать Сайт в противоправных целях или целях

противоречащих положениям настоящих Условий пользования, включая, помимо прочего:

Кроме того, Пользователь не имеет права размещать какие-либо Материалы с Сайта

на форумах, списочных серверах, электронных досках объявлений, в новостных группах, списках рассылки

и на иных интернет-сайтах без получения предварительного письменного согласия от ООО «НКР».

Пользователь гарантирует ООО «НКР», что не будет использовать Сайт в противоправных целях или целях

противоречащих положениям настоящих Условий пользования, включая, помимо прочего:

- нарушение работы, причинение ущерба или взлом Сайта;

- сбор любой информации о других пользователях Сайта;

- систематическое извлечение информации, содержащейся на Сайте с целью формирования баз данных для внутреннего или внешнего коммерческого использования.

3. Интеллектуальные права

Все Материалы, размещенные на Сайте, кроме отмеченных отдельно, защищены законодательством, включая,

помимо прочего, законодательство Российской Федерации об авторских и (или) смежных правах, товарных

знаках. Сайт, размещенные на нем Материалы, верстка и дизайн являются исключительной собственностью

ООО «НКР». За исключением случаев, прямо указанных в настоящих Условиях пользования, ООО «НКР»

настоящим не предоставляет какие-либо явные или подразумеваемые права на указанные Материалы. В

частности, помимо прочего, ООО «НКР» обладает авторскими правами на Сайт как коллективное

произведение и (или) компиляцию, а также на все базы данных, доступные на Сайте, и имеет право

отбирать, координировать, оформлять и улучшать Материалы Сайта. Общество с ограниченной

ответственной «Национальные Кредитные Рейтинги», ООО «НКР» и иные наименования, логотипы и знаки,

идентифицирующие ООО «НКР» и (или) продукцию и услуги ООО «НКР» являются товарными знаками ООО

«НКР». Товарные знаки третьих лиц, размещенные на Сайте, принадлежат их законным правообладателям.

Сайт, размещенные на нем Материалы, верстка и дизайн являются исключительной собственностью

ООО «НКР». За исключением случаев, прямо указанных в настоящих Условиях пользования, ООО «НКР»

настоящим не предоставляет какие-либо явные или подразумеваемые права на указанные Материалы. В

частности, помимо прочего, ООО «НКР» обладает авторскими правами на Сайт как коллективное

произведение и (или) компиляцию, а также на все базы данных, доступные на Сайте, и имеет право

отбирать, координировать, оформлять и улучшать Материалы Сайта. Общество с ограниченной

ответственной «Национальные Кредитные Рейтинги», ООО «НКР» и иные наименования, логотипы и знаки,

идентифицирующие ООО «НКР» и (или) продукцию и услуги ООО «НКР» являются товарными знаками ООО

«НКР». Товарные знаки третьих лиц, размещенные на Сайте, принадлежат их законным правообладателям.

4. Принятие риска

Пользователь использует интернет исключительно на свой страх и риск и в соответствии с международным

законодательством и законодательством Российской Федерации. Несмотря на то, что ООО «НКР» приняло

все возможные меры для создания безопасного и надежного интернет-сайта, Пользователь обязан иметь в

виду, что конфиденциальность любой корреспонденции или материалов, передаваемых на Сайт или

скачиваемых с него, не гарантируется. Соответственно, ООО «НКР» и его лицензиары не несут

ответственности за безопасность любой информации, передаваемой в интернете, точность информации,

размещенной на Сайте, и за последствия ее использования. ООО «НКР» и его лицензиары также не несут

ответственности за перебои и ошибки в работе сети интернет или предоставлении услуг по размещению

данных на веб-узлах. Пользователь единолично принимает на себя весь риск, связанный с использованием

Сайта.

Пользователь единолично принимает на себя весь риск, связанный с использованием

Сайта.

5. Безопасность

С целью обеспечения безопасности и целостности Сайта ООО «НКР» оставляет за собой право отслеживать

и фиксировать деятельность пользователей на Сайте в той степени, в которой это допускается

законодательством Российской Федерации. Любая информация, полученная путем такого отслеживания,

может быть предоставлена в правоохранительные органы в ходе проведения следственных мероприятий,

связанных с возможной преступной деятельностью, осуществляемой на Сайте. ООО «НКР» также будет

соблюдать любые судебные решения, которые предусматривают запросы такой информации. Попытка или

фактическое несанкционированное использование любой части Сайта может повлечь уголовную и (или)

гражданско-правовую ответственность.

Используя Сайт и предоставляя ООО «НКР» адрес своей электронной почты, Пользователь соглашается получать от ООО «НКР» любую информацию, которую ООО «НКР» сочтет необходимым предоставить. Пользователь вправе в любое время отказаться от получения информации.

ООО «НКР» стремится защищать конфиденциальность представленной информации. Информация об адресах электронной почты хранится на защищенном компьютере (далее — «Сервер»), который ООО «НКР» использует для хранения данных и который доступен назначенным сторонним агентствам, поставщикам и (или) уполномоченным сотрудникам только под строгим контролем ООО «НКР» (далее — «Уполномоченный персонал»). Сервер подключен к сети Интернет через брандмауэр и не является общедоступным.

6.

Возмещение ущерба

Возмещение ущербаПользователь соглашается гарантировать возмещение ущерба и не допускать возникновения убытков у ООО «НКР», его лицензиаров, поставщиков, всех их аффилированных лиц и, соответственно, всех их руководителей, членов органов управления, сотрудников, представителей и правопреемников вследствие ущерба, ответственности, издержек и иных расходов (включая оплату услуг адвокатов и иных специалистов, а также судебные издержки в разумных пределах), вытекающих из претензий третьих лиц, возникших на основании или в связи с использованием Сайта или нарушения Пользователем настоящих Условий пользования.

7. Ограничение ответственности

ООО «НКР» получает все Материалы, размещаемые на Сайте, из достоверных и надежных, по его мнению,

источников. Настоящим Пользователь полностью соглашается с тем, что:

Настоящим Пользователь полностью соглашается с тем, что:

- 1) кредитные рейтинги и иные оценки, приведенные на Сайте, являются и будут являться исключительно изложением оценки относительных будущих кредитных рисков (кредитный риск — риск того, что компания может не выполнить свои договорные и финансовые обязательства при их наступлении, следствием чего является определенный финансовый ущерб) юридических лиц, кредитных обязательств, долговых и аналогичных долговым ценных бумаг, а не утверждением настоящего или исторического факта относительно кредитоспособности, инвестиционными или финансовыми консультациями, рекомендациями, касающимися решений о предоставлении кредитов, покупки, сохранения или продажи ценных бумаг любого рода, подтверждением точности тех или иных данных, выводов, а также попытками самостоятельно определить или подтвердить финансовое состояние какой-либо компании;

- 2) кредитные рейтинги и (или) иные оценки, предоставляемые посредством Сайта, не направлены на определение любого другого риска, включая, помимо прочего, риск потери ликвидности, риск, связанный с рыночной стоимостью;

- 3) при публикации кредитных рейтингов и (или) иных кредитных оценок на Сайте не учитываются личные задачи, финансовая ситуация или нужды Пользователей;

- 4) каждый кредитный рейтинг или иная оценка является одним из факторов инвестиций или решения о предоставлении кредита, принимаемого Пользователем или от имени Пользователя самостоятельно;

- 5) Пользователь обязуется с должной осмотрительностью проводить собственное исследование и

оценку ценных бумаг или решения об инвестициях, а также каждого эмитента или поручителя, в

отношении ценной бумаги или кредита, который Пользователь рассматривает на предмет покупки,

удержания, продажи или предоставления.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

финансовый ущерб.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

финансовый ущерб.

ООО «НКР» принимает все необходимые меры, чтобы информация, используемая при присвоении кредитных

рейтингов, соответствовала высоким требованиям качества и поступала из источников, которые ООО «НКР»

считает надежными, включая, в том числе, независимые сторонние источники. Однако вследствие

возможности человеческой или технической ошибки, а также иных факторов, Сайт и все связанные с ним

Материалы предоставляются по принципу «КАК ЕСТЬ» и «КАК ДОСТУПНО» без каких-либо гарантий. ООО «НКР»

не предоставляет Пользователю или иным физическим и юридическим лицам никаких выраженных или

подразумеваемых заверений или гарантий в отношении точности, результатов, своевременности, полноты,

коммерческой выгоды, пригодности для каких-либо целей Сайта или Материалов.

Однако вследствие

возможности человеческой или технической ошибки, а также иных факторов, Сайт и все связанные с ним

Материалы предоставляются по принципу «КАК ЕСТЬ» и «КАК ДОСТУПНО» без каких-либо гарантий. ООО «НКР»

не предоставляет Пользователю или иным физическим и юридическим лицам никаких выраженных или

подразумеваемых заверений или гарантий в отношении точности, результатов, своевременности, полноты,

коммерческой выгоды, пригодности для каких-либо целей Сайта или Материалов.

ООО «НКР» не предоставляет никаких гарантий того, что отдельные Материалы, размещенные на Сайте,

являются подходящими или доступными для использования в каком-либо конкретном государстве, а также

доступ к ним на территориях, где что-либо из содержания Сайта является незаконным или запрещенным. В

том случае, если Пользователь желает получить доступ к Сайту, находясь на подобной территории,

Пользователь поступает так по собственной воле и несет ответственность за соблюдение

соответствующего местного законодательства. ООО «НКР» имеет право частично или полностью

ограничивать доступ к Сайту в отношении любого лица, географического района или юрисдикции по выбору

ООО «НКР» в любое время. Настоящим вы соглашаетесь и подтверждаете, что никакая устная или

письменная информация, рекомендация, предоставленная компанией ООО «НКР», одним из его сотрудников в

отношении Сайта не может являться заверением или гарантией, за исключением тех случаев, когда такая

информация или рекомендация включены в настоящие Условия пользования посредством письменного

соглашения. Также Материалы, размещенные на сайте, могут содержать типографические ошибки или

какие-либо неточности. Кроме того, возможны случаи, когда Сайт или размещенные на нем Материалы

могут быть не доступны. ООО «НКР» вправе в любое время и по любой причине вносить изменения в

Материалы и структуру расположения Материалов, размещенных на Сайте.

ООО «НКР» имеет право частично или полностью

ограничивать доступ к Сайту в отношении любого лица, географического района или юрисдикции по выбору

ООО «НКР» в любое время. Настоящим вы соглашаетесь и подтверждаете, что никакая устная или

письменная информация, рекомендация, предоставленная компанией ООО «НКР», одним из его сотрудников в

отношении Сайта не может являться заверением или гарантией, за исключением тех случаев, когда такая

информация или рекомендация включены в настоящие Условия пользования посредством письменного

соглашения. Также Материалы, размещенные на сайте, могут содержать типографические ошибки или

какие-либо неточности. Кроме того, возможны случаи, когда Сайт или размещенные на нем Материалы

могут быть не доступны. ООО «НКР» вправе в любое время и по любой причине вносить изменения в

Материалы и структуру расположения Материалов, размещенных на Сайте. Пользователь принимает на себя

риск использования или принятия каких-либо решений на основе Материалов, размещенных на Сайте.

Пользователь принимает на себя

риск использования или принятия каких-либо решений на основе Материалов, размещенных на Сайте.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и косвенные убытки или ущерб, возникающие или возникшие в связи с доступом к Сайту и его Материалам либо в связи с невозможностью доступа к Сайту и размещенным на нем Материалам. Кроме того, ООО «НКР» не несет ответственности за вышеуказанные убытки и ущерб даже в том случае, когда ООО «НКР» уведомили о возможности возникновения таких убытков и (или) ущерба.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и

косвенные убытки или ущерб, причиненные физическому или юридическому лицу в том числе, но не

исключительно, в связи с неосторожностью ООО «НКР», а также вследствие любых непредвиденных или

форс-мажорных обстоятельств, вызванных или иным образом связанных с использованием или

невозможностью использования Сайта и размещенных на нем Материалов.

Пользователь обязан прилагать все разумные усилия и действия для минимизации любых потерь, убытков и ущерба (возникающих по любой причине) и никакое положение настоящих Условий пользования не может рассматриваться как отменяющее обязанность Пользователя минимизировать возможные убытки или ущерб.

Настоящим ООО «НКР» освобождается от ответственности за причинение любого рода убытков или ущерба,

неисполнение обязательств вследствие форс-мажорных обстоятельств, включая, кроме того, сбои

электронного, механического оборудования, коммуникаций, телефонного или интернет-соединения,

компьютерные вирусы, несанкционированный доступ, кражу, ошибки операторов, суровые погодные условия,

землетрясения, стихийные бедствия, забастовки и иные проблемы занятости, войны, террористические

акты или государственные запреты.

8. Заключительные положения

ООО «НКР» вправе по своему усмотрению размещать ссылки на другие ресурсы сети Интернет с целью предоставления своим Пользователям доступа к смежной информации и услугам. Данные интернет-сайты могут не принадлежать ООО «НКР», а поддерживаться третьими лицами, на деятельность которых ООО «НКР» не имеет влияния. Соответственно, ООО «НКР» и его органы управления, работники не несут ответственности за содержание, правильность информации, качество предлагаемых или рекламируемых продуктов или услуг и (или) скачиваемого с подобных интернет-сайтов третьих лиц программного обеспечения. Кроме того, указанные ссылки не являются положительной оценкой третьих лиц, интернет-сайтов, продуктов или услуг, предоставляемых третьими лицами.

Все возможные споры, вытекающие из настоящих Условий пользования или связанные с ними, подлежат

разрешению в соответствии с действующим законодательством Российской Федерации.

Настоящие Условия пользования вступают в силу с момента начала использования Сайта Пользователем. ООО «НКР» оставляет за собой право по своему усмотрению отказать любому Пользователю в доступе к Сайту, любой части Сайта, любому Материалу, размещенному на Сайте, в любое время.

В результате вступления в силу настоящих Условий пользования или использования Сайта между Пользователем и ООО «НКР» не возникает совместного предприятия, партнерства, трудовых или агентских отношений.

Отсутствие требования о строгом соблюдении положений настоящих Условий пользования не может

рассматриваться в качестве отказа от права потребовать такого исполнения в случае нарушения или

неисполнения обязательства. Отказ ООО «НКР» от какого-либо права, предусмотренного настоящими

Условиями пользования, не является отказом от любого другого права или положения, а также отказом от

аналогичного положения в любое другое время.

Если какое-либо из положений Условий пользования признается недействительным или противоречащим законодательству Российской Федерации, соответствующее положение считается удаленным, действительность остальных положений настоящих Условий пользования при этом не затрагивается.

© 2021 ООО «НКР».

Данный документ является интеллектуальной собственностью Общества с ограниченной

ответственностью «Национальные Кредитные Рейтинги» и охраняется законом. Представленная

информация предназначена для использования исключительно в ознакомительных целях. Не допускается

распространение настоящей информации любым способом и в любой форме без предварительного

согласия со стороны ООО «НКР» и ссылки на источник. Использование информации в нарушение

указанных требований запрещено.

Использование информации в нарушение

указанных требований запрещено.

НДФЛ — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным органом) с дохода физического лица. Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего штаты используют системы скобок, которые варьируют ставку в зависимости от дохода человека. [1]

Налоги на доходы физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами.Доходы от налога на доходы физических лиц становятся все более важными для государственных доходов. В 1950 подоходный налог с населения составлял примерно 9,3% всех государственных налоговых поступлений. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год доля еще больше увеличилась до 33,5 процента. [2]

По состоянию на 2010 год доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В Соединенных Штатах используется система предельных налоговых ставок, в соответствии с которой разные налоговые ставки применяются к разным группам доходов. Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу человека.Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода. Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемый доход в размере 32 050 долларов США: [3] [4]

| » | [Т]о том, как работает предельная налоговая система, вы платите разные налоговые ставки с разных частей вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке. В этом случае вы заплатили налог в размере 10% с первых заработанных вами 9075 долларов (907,50 долларов). На оставшиеся 22 975 долларов дохода (32 050–9 075 долларов) вы платили налог в размере 15% (3 446,25 долларов). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15 %, эффективная налоговая ставка была ниже и составляла 12 % (4 353,75 долл. США/36 000 долл. США). [5] В этом случае вы заплатили налог в размере 10% с первых заработанных вами 9075 долларов (907,50 долларов). На оставшиеся 22 975 долларов дохода (32 050–9 075 долларов) вы платили налог в размере 15% (3 446,25 долларов). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15 %, эффективная налоговая ставка была ниже и составляла 12 % (4 353,75 долл. США/36 000 долл. США). [5] | ” |

| — Инвестопедия | ||

Ставки налога на доходы физических лиц

2017

Федеральные тарифы

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

| Ставки федерального налога на доходы физических лиц, 2017 г. (статус единой подачи) | ||

|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | |

| Низкий | Высокий | |

| $0 | 9 325 долл. США США | 10% |

| 9 325 долл. США | 37 950 долларов США | 15% |

| 37 950 долл. США | 91 900 долларов США | 25% |

| 91 900 долл. США | 191 650 долларов США | 28% |

| 191 650 долл. США | 416 700 долларов США | 33% |

| 416 700 долл. США | 418 400 долларов США | 35% |

| 418 400 долларов США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Налоговый фонд , «Налоговые скобки 2017», 10 ноября 2016 г. | ||

| Ставки федерального налога на доходы физических лиц, 2017 г. (супруги подают совместно) | ||

|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | |

| Низкий | Высокий | |

| $0 | 18 650 долларов США | 10% |

18 650 долл. США США | 75 900 долларов США | 15% |

| 75 900 долл. США | 153 100 долларов США | 25% |

| 153 100 долл. США | 233 350 долларов США | 28% |

| 233 350 долл. США | 416 700 долларов США | 33% |

| 416 700 долл. США | 470 700 долларов США | 35% |

| 470 700 долларов США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Налоговый фонд , «Налоговые скобки 2017», 10 ноября 2016 г. | ||

| Ставки федерального налога на доходы физических лиц, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | |

| Низкий | Высокий | |

| $0 | 13 150 долларов США | 10% |

13 150 долл. США США | 50 800 долларов США | 15% |

| 50 800 долл. США | 131 200 долларов США | 25% |

| 131 200 долл. США | 212 500 долларов США | 28% |

| 212 500 долл. США | 416 700 долларов США | 33% |

| 416 700 долл. США | 444 500 долларов США | 35% |

| 444 500 долларов США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Налоговый фонд , «Налоговые скобки 2017», 10 ноября 2016 г. | ||

Государственные тарифы

В таблице ниже перечислены ставки налога на доходы физических лиц для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно варьируются, как и структуры скобок. [7]

[7]

| Ставки налога на доходы физических лиц, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государство | Налоговые ставки | Количество кронштейнов | Кронштейны | |||

| Самый низкий | Высшее | Самый низкий | Высшее | |||

| Алабама | 2% | 5% | 3 | 500 долларов | 3001 долл. США | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | 10 179 долларов | 152 668 долларов США | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долларов США | 35 100 долларов США | |

| Калифорния | 1% | 12,3% | 9 | 8 015 $ | 537 498 долларов США | |

| Колорадо | 4,63% | 1 | Фиксированная ставка | |||

| Коннектикут | 3% | 6. 99% 99% | 7 | 10 000 долларов | 500 000 долларов США | |

| Делавэр | 0% | 6,6% | 7 | 2000 долларов | 60 001 $ | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долларов | 7001 $ | |

| Гавайи | 1,4% | 8,25% | 9 | 2400 долларов | 48 000 долларов США | |

| Айдахо | 1.6% | 7,4% | 7 | 1454 долл. США | 10 905 долларов США | |

| Иллинойс | 3,75% | 1 | Фиксированная ставка | |||

| Индиана | 3,23% | 1 | Фиксированная ставка | |||

| Айова | 0,36% | 8,98% | 9 | 1 573 долл. США США | 70 785 долларов США | |

| Канзас | 2,7% | 4,6% | 2 | 15 000 долларов США | 15 000 долларов США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долларов США | 50 001 долл. США | |

| Мэн | 5.8% | 7,15% | 4 | 21 100 долларов США | 200 000 долларов США | |

| Мэриленд | 2% | 5,75% | 8 | 1000 долларов | 250 000 долларов США | |

| Массачусетс | 5,1% | 1 | Фиксированная ставка | |||

| Мичиган | 4,25% | 1 | Фиксированная ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долларов США | 156 911 долларов США | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов | 10 001 долл. США США | |

| Миссури | 1.5% | 6% | 10 | 1000 долларов | 9001 $ | |

| Монтана | 1% | 6,9% | 7 | 2900 долларов США | 17 600 долларов США | |

| Небраска | 2,46% | 6,84% | 4 | 3090 долларов | 29 830 долларов США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гемпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | 20 000 долларов | 500 000 долларов США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | 5 500 долларов США | 16 001 долл. США | |

| Нью-Йорк | 4% | 8,82% | 8 | 8 500 долларов США | 1 077 550 долларов США | |

| Северная Каролина | 5,499% | 1 | Фиксированная ставка | |||

| Северная Дакота | 1. 1% 1% | 2,9% | 5 | 37 950 долларов США | 413 350 долларов США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долларов США | 208 500 долларов США | |

| Оклахома | 0,5% | 5% | 6 | 1000 долларов | 7 200 долларов США | |

| Орегон | 5% | 9,9% | 4 | 3400 долларов США | 125 000 долларов США | |

| Пенсильвания | 3.07% | 1 | Фиксированная ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | 61 300 долларов США | 139 400 долларов США | |

| Южная Каролина | 0% | 7% | 6 | 2930 долларов США | 14 600 долларов США | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только на дивиденды и процентный доход | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Фиксированная ставка | |||

| Вермонт | 3. 55% 55% | 8,95% | 5 | 37 950 долларов США | 416 700 долларов США | |

| Вирджиния | 2% | 5,75% | 4 | 3000 долларов | 17 001 долл. США | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долларов | 60 000 долларов США | |

| Висконсин | 4% | 7,65% | 4 | 11 230 долларов США | 247 350 долларов США | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц в 2000-2017 гг.», по состоянию на 26 октября 2017 г.  | ||||||

Персональные льготы

Государства, которые взимают подоходный налог с населения, позволяют физическим лицам ежегодно требовать личного освобождения от подоходного налога. Личное освобождение указывает, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Освобождения действуют путем уменьшения суммы налогооблагаемого дохода физического лица.И государственные, и федеральные налоги допускают исключения. Государственные льготы по данным Центра налоговой политики представлены в таблице ниже. [10]

| Персональные льготы, 2015 г. | |||

|---|---|---|---|

| Государство | Одноместный | Женат | Иждивенцы |

| Алабама | 1500 долларов | 3000 долларов | 500 долларов |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2100 долларов США | 4 200 долларов США | 2300 долларов США |

| Арканзас | 26 $ | 52 $ | $26 |

| Калифорния | 111 долларов | 222 $ | $344 |

| Колорадо | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Коннектикут | 14 500 долларов США | 24 000 долларов | $00 |

| Делавэр | 110 $ | 220 долларов | 110 долларов США |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | 2700 долларов США | 5400 долларов | 3000 долларов США |

| Гавайи | 1144 долл. США США | 2 288 долларов США | 1144 долл. США |

| Айдахо | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Иллинойс | 2000 долларов | 4000 долларов | 2000 долларов США |

| Индиана | 1000 долларов | 2000 долларов | 2500 долларов США |

| Айова | 40 долларов | 80 долларов | 40 долларов |

| Канзас | 2250 долларов США | 4500 долларов | 2250 долларов США |

| Кентукки | 20 долларов | 40 долларов | 20 долларов |

| Луизиана | 4500 долларов | 9000 долларов | 1000 долларов США |

| Мэн | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Мэриленд | 3200 долларов США | 6400 долларов | 3200 долларов США |

| Массачусетс | 4400 долларов | 8 800 долларов США | 1000 долларов США |

| Мичиган | 4000 долларов | 8000 долларов | 4000 долларов США |

| Миннесота | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Миссисипи | 6000 долларов | 12 000 долларов США | 1500 долларов США |

| Миссури | 2100 долларов США | 4 200 долларов США | 1200 долларов США |

| Монтана | 2400 долларов | 4800 долларов | 2400 долларов США |

| Небраска | 132 $ | 264 $ | $132 |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гемпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | ||

| Нью-Джерси | 1000 долларов | 2000 долларов | 1500 долларов США |

| Нью-Мексико | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Нью-Йорк | $00 | $00 | 1000 долларов США |

| Северная Каролина | $00 | $00 | $00 |

| Северная Дакота | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Огайо | 2250 долларов США | 4500 долларов | 2250 долларов США |

| Оклахома | 1000 долларов | 2000 долларов | 1000 долларов США |

| Орегон | 197 $ | 394 $ | $197 |

| Пенсильвания | Без исключений | $00 | $00 |

| Род-Айленд | 3900 долларов США | 7800 долларов | 3900 долларов США |

| Южная Каролина | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только на дивиденды и процентный доход | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый кредит |

| Вермонт | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Вирджиния | 930 $ | 1860 долларов США | $930 |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2000 долларов | 4000 долларов | 2000 долларов США |

| Висконсин | 700 долларов | 1400 долларов | 700 долларов |

| Вайоминг | Нет государственного подоходного налога | ||

Примечание : Полные примечания и аннотации см. в источнике ниже. в источнике ниже.Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц в 2000-2017 гг.», по состоянию на 26 октября 2017 г. | |||

Последние новости

Этот раздел ссылается на поиск новостей Google по термину « Личное + доход + налог »

См. также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори, Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению моего чистого дохода?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Предельная налоговая ставка», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно процитирован из первоисточника.

Любые несоответствия относятся к первоисточнику.

Любые несоответствия относятся к первоисточнику. - ↑ Tax Foundation , «Налоговые скобки 2017», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки подоходного налога с физических лиц в штате в 2000-2015 гг.», по состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 г.», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные освобождения и иждивенцы», по состоянию на 14 декабря 2015 г.

НДФЛ — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным органом) с дохода физического лица. Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего штаты используют системы скобок, которые варьируют ставку в зависимости от дохода человека. [1]

Некоторые используют фиксированную ставку для расчета налога, но чаще всего штаты используют системы скобок, которые варьируют ставку в зависимости от дохода человека. [1]

Налоги на доходы физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами. Доходы от налога на доходы физических лиц становятся все более важными для государственных доходов. В 1950 подоходный налог с населения составлял примерно 9,3% всех государственных налоговых поступлений. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В Соединенных Штатах используется система предельных налоговых ставок, в соответствии с которой разные налоговые ставки применяются к разным группам доходов.Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу человека. Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода. Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемый доход в размере 32 050 долларов США: [3] [4]

Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемый доход в размере 32 050 долларов США: [3] [4]

| » | [Т]о том, как работает предельная налоговая система, вы платите разные налоговые ставки с разных частей вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке.В этом случае вы заплатили налог в размере 10% с первых заработанных вами 9075 долларов (907,50 долларов). На оставшиеся 22 975 долларов дохода (32 050–9 075 долларов) вы платили налог в размере 15% (3 446,25 долларов). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15 %, эффективная налоговая ставка была ниже и составляла 12 % (4 353,75 долл. США/36 000 долл. США). [5] | ” |

| — Инвестопедия | ||

Ставки налога на доходы физических лиц

2017

Федеральные тарифы

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

[6]

| Ставки федерального налога на доходы физических лиц, 2017 г. (статус единой подачи) | ||

|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | |

| Низкий | Высокий | |

| $0 | 9 325 долл. США | 10% |

| 9 325 долл. США | 37 950 долларов США | 15% |

| 37 950 долл. США | 91 900 долларов США | 25% |

| 91 900 долл. США | 191 650 долларов США | 28% |

| 191 650 долл. США | 416 700 долларов США | 33% |

| 416 700 долл. США | 418 400 долларов США | 35% |

| 418 400 долларов США и выше | 39.60% | |

Примечание : Полные примечания и аннотации см. в источнике ниже. в источнике ниже. Источник: Налоговый фонд , «Налоговые скобки 2017», 10 ноября 2016 г. | ||

| Ставки федерального налога на доходы физических лиц, 2017 г. (супруги подают совместно) | ||

|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | |

| Низкий | Высокий | |

| $0 | 18 650 долларов США | 10% |

| 18 650 долл. США | 75 900 долларов США | 15% |

| 75 900 долл. США | 153 100 долларов США | 25% |

| 153 100 долл. США | 233 350 долларов США | 28% |

| 233 350 долл. США | 416 700 долларов США | 33% |

| 416 700 долл. США | 470 700 долларов США | 35% |

| 470 700 долларов США и выше | 39. 60% 60% | |

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Налоговый фонд , «Налоговые скобки 2017», 10 ноября 2016 г. | ||

| Ставки федерального налога на доходы физических лиц, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | |

| Низкий | Высокий | |

| $0 | 13 150 долларов США | 10% |

| 13 150 долл. США | 50 800 долларов США | 15% |

| 50 800 долл. США | 131 200 долларов США | 25% |

| 131 200 долл. США | 212 500 долларов США | 28% |

| 212 500 долл. США | 416 700 долларов США | 33% |

416 700 долл. США США | 444 500 долларов США | 35% |

| 444 500 долларов США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Налоговый фонд , «Налоговые скобки 2017», 10 ноября 2016 г. | ||

Государственные тарифы

В таблице ниже перечислены ставки налога на доходы физических лиц для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно варьируются, как и структуры скобок. [7]

| Ставки налога на доходы физических лиц, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государство | Налоговые ставки | Количество кронштейнов | Кронштейны | |||

| Самый низкий | Высшее | Самый низкий | Высшее | |||

| Алабама | 2% | 5% | 3 | 500 долларов | 3001 долл. США США | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | 10 179 долларов | 152 668 долларов США | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долларов США | 35 100 долларов США | |

| Калифорния | 1% | 12,3% | 9 | 8 015 $ | 537 498 долларов США | |

| Колорадо | 4,63% | 1 | Фиксированная ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долларов | 500 000 долларов США | |

| Делавэр | 0% | 6,6% | 7 | 2000 долларов | 60 001 $ | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долларов | 7001 $ | |

| Гавайи | 1,4% | 8,25% | 9 | 2400 долларов | 48 000 долларов США | |

| Айдахо | 1. 6% 6% | 7,4% | 7 | 1454 долл. США | 10 905 долларов США | |

| Иллинойс | 3,75% | 1 | Фиксированная ставка | |||

| Индиана | 3,23% | 1 | Фиксированная ставка | |||

| Айова | 0,36% | 8,98% | 9 | 1 573 долл. США | 70 785 долларов США | |

| Канзас | 2,7% | 4,6% | 2 | 15 000 долларов США | 15 000 долларов США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долларов США | 50 001 долл. США | |

| Мэн | 5.8% | 7,15% | 4 | 21 100 долларов США | 200 000 долларов США | |

| Мэриленд | 2% | 5,75% | 8 | 1000 долларов | 250 000 долларов США | |

| Массачусетс | 5,1% | 1 | Фиксированная ставка | |||

| Мичиган | 4,25% | 1 | Фиксированная ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долларов США | 156 911 долларов США | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов | 10 001 долл. США США | |

| Миссури | 1.5% | 6% | 10 | 1000 долларов | 9001 $ | |

| Монтана | 1% | 6,9% | 7 | 2900 долларов США | 17 600 долларов США | |

| Небраска | 2,46% | 6,84% | 4 | 3090 долларов | 29 830 долларов США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гемпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | 20 000 долларов | 500 000 долларов США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | 5 500 долларов США | 16 001 долл. США | |

| Нью-Йорк | 4% | 8,82% | 8 | 8 500 долларов США | 1 077 550 долларов США | |

| Северная Каролина | 5,499% | 1 | Фиксированная ставка | |||

| Северная Дакота | 1. 1% 1% | 2,9% | 5 | 37 950 долларов США | 413 350 долларов США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долларов США | 208 500 долларов США | |

| Оклахома | 0,5% | 5% | 6 | 1000 долларов | 7 200 долларов США | |

| Орегон | 5% | 9,9% | 4 | 3400 долларов США | 125 000 долларов США | |

| Пенсильвания | 3.07% | 1 | Фиксированная ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | 61 300 долларов США | 139 400 долларов США | |

| Южная Каролина | 0% | 7% | 6 | 2930 долларов США | 14 600 долларов США | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только на дивиденды и процентный доход | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Фиксированная ставка | |||

| Вермонт | 3. 55% 55% | 8,95% | 5 | 37 950 долларов США | 416 700 долларов США | |

| Вирджиния | 2% | 5,75% | 4 | 3000 долларов | 17 001 долл. США | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долларов | 60 000 долларов США | |

| Висконсин | 4% | 7,65% | 4 | 11 230 долларов США | 247 350 долларов США | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц в 2000-2017 гг.», по состоянию на 26 октября 2017 г.  | ||||||

Персональные льготы

Государства, которые взимают подоходный налог с населения, позволяют физическим лицам ежегодно требовать личного освобождения от подоходного налога. Личное освобождение указывает, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Освобождения действуют путем уменьшения суммы налогооблагаемого дохода физического лица.И государственные, и федеральные налоги допускают исключения. Государственные льготы по данным Центра налоговой политики представлены в таблице ниже. [10]

| Персональные льготы, 2015 г. | |||

|---|---|---|---|

| Государство | Одноместный | Женат | Иждивенцы |

| Алабама | 1500 долларов | 3000 долларов | 500 долларов |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2100 долларов США | 4 200 долларов США | 2300 долларов США |

| Арканзас | 26 $ | 52 $ | $26 |

| Калифорния | 111 долларов | 222 $ | $344 |

| Колорадо | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Коннектикут | 14 500 долларов США | 24 000 долларов | $00 |

| Делавэр | 110 $ | 220 долларов | 110 долларов США |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | 2700 долларов США | 5400 долларов | 3000 долларов США |

| Гавайи | 1144 долл. США США | 2 288 долларов США | 1144 долл. США |

| Айдахо | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Иллинойс | 2000 долларов | 4000 долларов | 2000 долларов США |

| Индиана | 1000 долларов | 2000 долларов | 2500 долларов США |

| Айова | 40 долларов | 80 долларов | 40 долларов |

| Канзас | 2250 долларов США | 4500 долларов | 2250 долларов США |

| Кентукки | 20 долларов | 40 долларов | 20 долларов |

| Луизиана | 4500 долларов | 9000 долларов | 1000 долларов США |

| Мэн | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Мэриленд | 3200 долларов США | 6400 долларов | 3200 долларов США |

| Массачусетс | 4400 долларов | 8 800 долларов США | 1000 долларов США |

| Мичиган | 4000 долларов | 8000 долларов | 4000 долларов США |

| Миннесота | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Миссисипи | 6000 долларов | 12 000 долларов США | 1500 долларов США |

| Миссури | 2100 долларов США | 4 200 долларов США | 1200 долларов США |

| Монтана | 2400 долларов | 4800 долларов | 2400 долларов США |

| Небраска | 132 $ | 264 $ | $132 |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гемпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | ||

| Нью-Джерси | 1000 долларов | 2000 долларов | 1500 долларов США |

| Нью-Мексико | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Нью-Йорк | $00 | $00 | 1000 долларов США |

| Северная Каролина | $00 | $00 | $00 |

| Северная Дакота | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Огайо | 2250 долларов США | 4500 долларов | 2250 долларов США |

| Оклахома | 1000 долларов | 2000 долларов | 1000 долларов США |

| Орегон | 197 $ | 394 $ | $197 |

| Пенсильвания | Без исключений | $00 | $00 |

| Род-Айленд | 3900 долларов США | 7800 долларов | 3900 долларов США |

| Южная Каролина | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только на дивиденды и процентный доход | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый кредит |

| Вермонт | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Вирджиния | 930 $ | 1860 долларов США | $930 |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2000 долларов | 4000 долларов | 2000 долларов США |

| Висконсин | 700 долларов | 1400 долларов | 700 долларов |

| Вайоминг | Нет государственного подоходного налога | ||

Примечание : Полные примечания и аннотации см. в источнике ниже. в источнике ниже.Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц в 2000-2017 гг.», по состоянию на 26 октября 2017 г. | |||

Последние новости

Этот раздел ссылается на поиск новостей Google по термину « Личное + доход + налог »

См. также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори, Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению моего чистого дохода?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Предельная налоговая ставка», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно процитирован из первоисточника.

Любые несоответствия относятся к первоисточнику.

Любые несоответствия относятся к первоисточнику. - ↑ Tax Foundation , «Налоговые скобки 2017», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки подоходного налога с физических лиц в штате в 2000-2015 гг.», по состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 г.», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные освобождения и иждивенцы», по состоянию на 14 декабря 2015 г.

НДФЛ — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным органом) с дохода физического лица. Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего штаты используют системы скобок, которые варьируют ставку в зависимости от дохода человека. [1]

Некоторые используют фиксированную ставку для расчета налога, но чаще всего штаты используют системы скобок, которые варьируют ставку в зависимости от дохода человека. [1]

Налоги на доходы физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами. Доходы от налога на доходы физических лиц становятся все более важными для государственных доходов. В 1950 подоходный налог с населения составлял примерно 9,3% всех государственных налоговых поступлений. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В Соединенных Штатах используется система предельных налоговых ставок, в соответствии с которой разные налоговые ставки применяются к разным группам доходов.Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу человека. Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода. Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемый доход в размере 32 050 долларов США: [3] [4]

Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемый доход в размере 32 050 долларов США: [3] [4]

| » | [Т]о том, как работает предельная налоговая система, вы платите разные налоговые ставки с разных частей вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке.В этом случае вы заплатили налог в размере 10% с первых заработанных вами 9075 долларов (907,50 долларов). На оставшиеся 22 975 долларов дохода (32 050–9 075 долларов) вы платили налог в размере 15% (3 446,25 долларов). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15 %, эффективная налоговая ставка была ниже и составляла 12 % (4 353,75 долл. США/36 000 долл. США). [5] | ” |

| — Инвестопедия | ||

Ставки налога на доходы физических лиц

2017

Федеральные тарифы

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

[6]

| Ставки федерального налога на доходы физических лиц, 2017 г. (статус единой подачи) | ||

|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | |

| Низкий | Высокий | |

| $0 | 9 325 долл. США | 10% |

| 9 325 долл. США | 37 950 долларов США | 15% |

| 37 950 долл. США | 91 900 долларов США | 25% |

| 91 900 долл. США | 191 650 долларов США | 28% |

| 191 650 долл. США | 416 700 долларов США | 33% |

| 416 700 долл. США | 418 400 долларов США | 35% |

| 418 400 долларов США и выше | 39.60% | |

Примечание : Полные примечания и аннотации см. в источнике ниже. в источнике ниже. Источник: Налоговый фонд , «Налоговые скобки 2017», 10 ноября 2016 г. | ||

| Ставки федерального налога на доходы физических лиц, 2017 г. (супруги подают совместно) | ||

|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | |

| Низкий | Высокий | |

| $0 | 18 650 долларов США | 10% |

| 18 650 долл. США | 75 900 долларов США | 15% |

| 75 900 долл. США | 153 100 долларов США | 25% |

| 153 100 долл. США | 233 350 долларов США | 28% |

| 233 350 долл. США | 416 700 долларов США | 33% |

| 416 700 долл. США | 470 700 долларов США | 35% |

| 470 700 долларов США и выше | 39. 60% 60% | |

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Налоговый фонд , «Налоговые скобки 2017», 10 ноября 2016 г. | ||

| Ставки федерального налога на доходы физических лиц, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | |

| Низкий | Высокий | |

| $0 | 13 150 долларов США | 10% |

| 13 150 долл. США | 50 800 долларов США | 15% |

| 50 800 долл. США | 131 200 долларов США | 25% |

| 131 200 долл. США | 212 500 долларов США | 28% |

| 212 500 долл. США | 416 700 долларов США | 33% |

416 700 долл. США США | 444 500 долларов США | 35% |

| 444 500 долларов США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Налоговый фонд , «Налоговые скобки 2017», 10 ноября 2016 г. | ||

Государственные тарифы

В таблице ниже перечислены ставки налога на доходы физических лиц для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно варьируются, как и структуры скобок. [7]

| Ставки налога на доходы физических лиц, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государство | Налоговые ставки | Количество кронштейнов | Кронштейны | |||

| Самый низкий | Высшее | Самый низкий | Высшее | |||

| Алабама | 2% | 5% | 3 | 500 долларов | 3001 долл. США США | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | 10 179 долларов | 152 668 долларов США | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долларов США | 35 100 долларов США | |

| Калифорния | 1% | 12,3% | 9 | 8 015 $ | 537 498 долларов США | |

| Колорадо | 4,63% | 1 | Фиксированная ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долларов | 500 000 долларов США | |

| Делавэр | 0% | 6,6% | 7 | 2000 долларов | 60 001 $ | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долларов | 7001 $ | |

| Гавайи | 1,4% | 8,25% | 9 | 2400 долларов | 48 000 долларов США | |

| Айдахо | 1. 6% 6% | 7,4% | 7 | 1454 долл. США | 10 905 долларов США | |

| Иллинойс | 3,75% | 1 | Фиксированная ставка | |||

| Индиана | 3,23% | 1 | Фиксированная ставка | |||

| Айова | 0,36% | 8,98% | 9 | 1 573 долл. США | 70 785 долларов США | |

| Канзас | 2,7% | 4,6% | 2 | 15 000 долларов США | 15 000 долларов США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долларов США | 50 001 долл. США | |

| Мэн | 5.8% | 7,15% | 4 | 21 100 долларов США | 200 000 долларов США | |

| Мэриленд | 2% | 5,75% | 8 | 1000 долларов | 250 000 долларов США | |

| Массачусетс | 5,1% | 1 | Фиксированная ставка | |||

| Мичиган | 4,25% | 1 | Фиксированная ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долларов США | 156 911 долларов США | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов | 10 001 долл. США США | |

| Миссури | 1.5% | 6% | 10 | 1000 долларов | 9001 $ | |

| Монтана | 1% | 6,9% | 7 | 2900 долларов США | 17 600 долларов США | |

| Небраска | 2,46% | 6,84% | 4 | 3090 долларов | 29 830 долларов США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гемпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | 20 000 долларов | 500 000 долларов США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | 5 500 долларов США | 16 001 долл. США | |

| Нью-Йорк | 4% | 8,82% | 8 | 8 500 долларов США | 1 077 550 долларов США | |

| Северная Каролина | 5,499% | 1 | Фиксированная ставка | |||

| Северная Дакота | 1. 1% 1% | 2,9% | 5 | 37 950 долларов США | 413 350 долларов США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долларов США | 208 500 долларов США | |

| Оклахома | 0,5% | 5% | 6 | 1000 долларов | 7 200 долларов США | |

| Орегон | 5% | 9,9% | 4 | 3400 долларов США | 125 000 долларов США | |

| Пенсильвания | 3.07% | 1 | Фиксированная ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | 61 300 долларов США | 139 400 долларов США | |

| Южная Каролина | 0% | 7% | 6 | 2930 долларов США | 14 600 долларов США | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только на дивиденды и процентный доход | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Фиксированная ставка | |||

| Вермонт | 3. 55% 55% | 8,95% | 5 | 37 950 долларов США | 416 700 долларов США | |

| Вирджиния | 2% | 5,75% | 4 | 3000 долларов | 17 001 долл. США | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долларов | 60 000 долларов США | |

| Висконсин | 4% | 7,65% | 4 | 11 230 долларов США | 247 350 долларов США | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : Полные примечания и аннотации см. в источнике ниже. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц в 2000-2017 гг.», по состоянию на 26 октября 2017 г.  | ||||||

Персональные льготы

Государства, которые взимают подоходный налог с населения, позволяют физическим лицам ежегодно требовать личного освобождения от подоходного налога. Личное освобождение указывает, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Освобождения действуют путем уменьшения суммы налогооблагаемого дохода физического лица.И государственные, и федеральные налоги допускают исключения. Государственные льготы по данным Центра налоговой политики представлены в таблице ниже. [10]

| Персональные льготы, 2015 г. | |||

|---|---|---|---|

| Государство | Одноместный | Женат | Иждивенцы |

| Алабама | 1500 долларов | 3000 долларов | 500 долларов |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2100 долларов США | 4 200 долларов США | 2300 долларов США |

| Арканзас | 26 $ | 52 $ | $26 |

| Калифорния | 111 долларов | 222 $ | $344 |

| Колорадо | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Коннектикут | 14 500 долларов США | 24 000 долларов | $00 |

| Делавэр | 110 $ | 220 долларов | 110 долларов США |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | 2700 долларов США | 5400 долларов | 3000 долларов США |

| Гавайи | 1144 долл. США США | 2 288 долларов США | 1144 долл. США |

| Айдахо | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Иллинойс | 2000 долларов | 4000 долларов | 2000 долларов США |

| Индиана | 1000 долларов | 2000 долларов | 2500 долларов США |

| Айова | 40 долларов | 80 долларов | 40 долларов |

| Канзас | 2250 долларов США | 4500 долларов | 2250 долларов США |

| Кентукки | 20 долларов | 40 долларов | 20 долларов |

| Луизиана | 4500 долларов | 9000 долларов | 1000 долларов США |

| Мэн | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Мэриленд | 3200 долларов США | 6400 долларов | 3200 долларов США |

| Массачусетс | 4400 долларов | 8 800 долларов США | 1000 долларов США |

| Мичиган | 4000 долларов | 8000 долларов | 4000 долларов США |

| Миннесота | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Миссисипи | 6000 долларов | 12 000 долларов США | 1500 долларов США |

| Миссури | 2100 долларов США | 4 200 долларов США | 1200 долларов США |

| Монтана | 2400 долларов | 4800 долларов | 2400 долларов США |

| Небраска | 132 $ | 264 $ | $132 |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гемпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | ||

| Нью-Джерси | 1000 долларов | 2000 долларов | 1500 долларов США |

| Нью-Мексико | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Нью-Йорк | $00 | $00 | 1000 долларов США |

| Северная Каролина | $00 | $00 | $00 |

| Северная Дакота | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Огайо | 2250 долларов США | 4500 долларов | 2250 долларов США |

| Оклахома | 1000 долларов | 2000 долларов | 1000 долларов США |

| Орегон | 197 $ | 394 $ | $197 |

| Пенсильвания | Без исключений | $00 | $00 |

| Род-Айленд | 3900 долларов США | 7800 долларов | 3900 долларов США |

| Южная Каролина | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только на дивиденды и процентный доход | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый кредит |

| Вермонт | 4050 долларов | 8 100 долларов США | 4050 долларов США |

| Вирджиния | 930 $ | 1860 долларов США | $930 |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2000 долларов | 4000 долларов | 2000 долларов США |

| Висконсин | 700 долларов | 1400 долларов | 700 долларов |

| Вайоминг | Нет государственного подоходного налога | ||