Что такое в бухгалтерии счет активный и пассивный: 1.2. План счетов бухгалтерского учета и его характеристика / КонсультантПлюс

Активные и пассивные счета бухгалтерского учета, бухгалтерские проводки и двойная запись

В процессе деятельности в организации происходит большое количество хозяйственных операций, которые изменяют остатки средств и их источников в балансе. Составлять новый баланс после каждой операции невозможно, поэтому все хозяйственные операции сначала отражаются на счетах бухгалтерского учета, так как баланс составляется на 1-е число месяца (квартала, года), нельзя с его помощью повседневно следить за изменениями, происходящими в составе имущества, обязательств предприятия, источников их формирования. Для текущего учета и контроля используется система счетов бухгалтерского учета.

Счет бухгалтерского учета – это способ текущей группировки и учета, контроля однородных по экономическому содержанию активов, обязательств, а также хозяйственных операций.

Учет средств и источников на счетах бухгалтерского учета осуществляется непрерывно и последовательно.

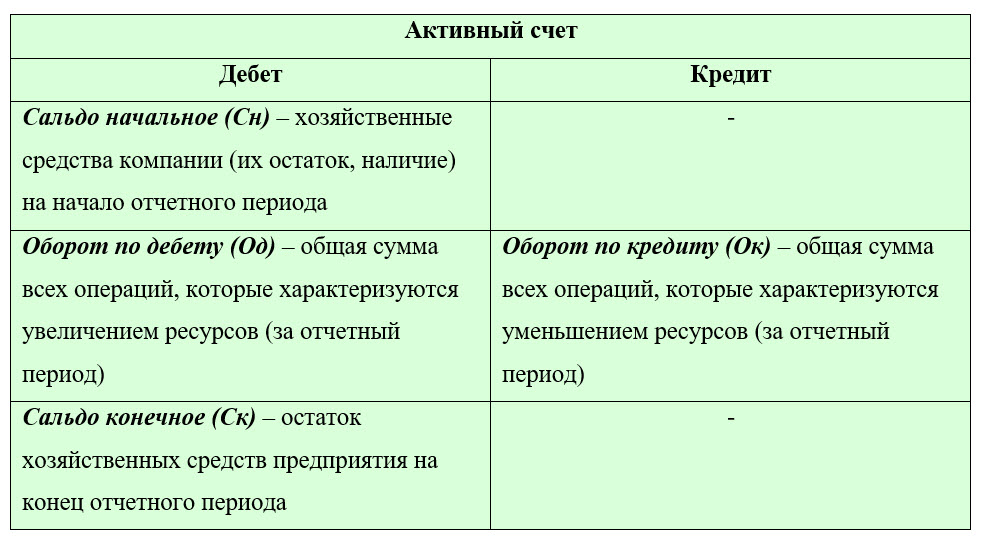

По своему внешнему виду счет представляет собой таблицу, состоящую из двух частей: левая – дебет, правая – кредит. В начале таблицы пишутся название и шифр счета. На счетах бухгалтерского учета информация может отражаться как в количественном, так и в стоимостном выражении.

Для открытия счета необходимо записать сумму из баланса (по соответствующей статье), которая называется остатком или сальдо. Различают сальдо на начало и сальдо на конец отчетного периода.

В течение месяца на счете записываются суммы хозяйственных операций, которые в конце месяца подсчитываются и называются оборотом. Выделяют оборот по дебету и оборот по кредиту и выводят сальдо конечное, который используют при составлении баланса на начало следующего периода.

Выделяют оборот по дебету и оборот по кредиту и выводят сальдо конечное, который используют при составлении баланса на начало следующего периода.

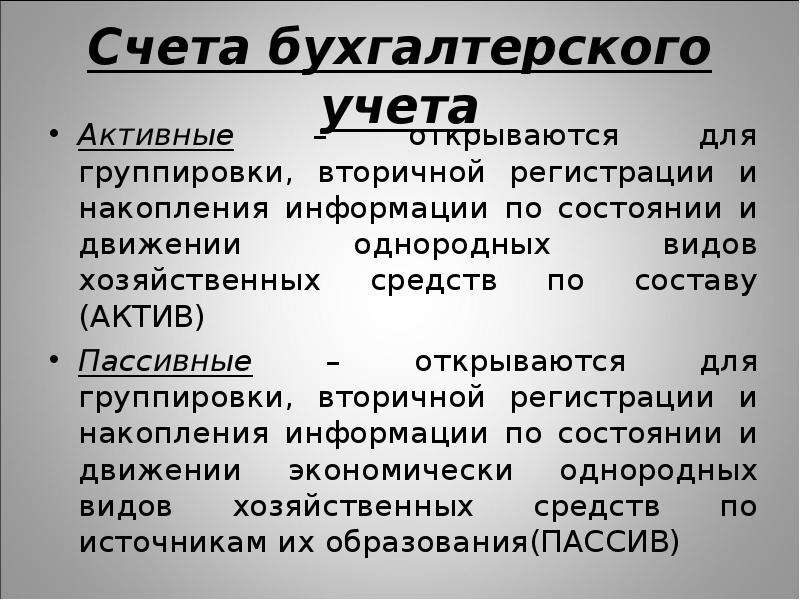

Активные и пассивные счета

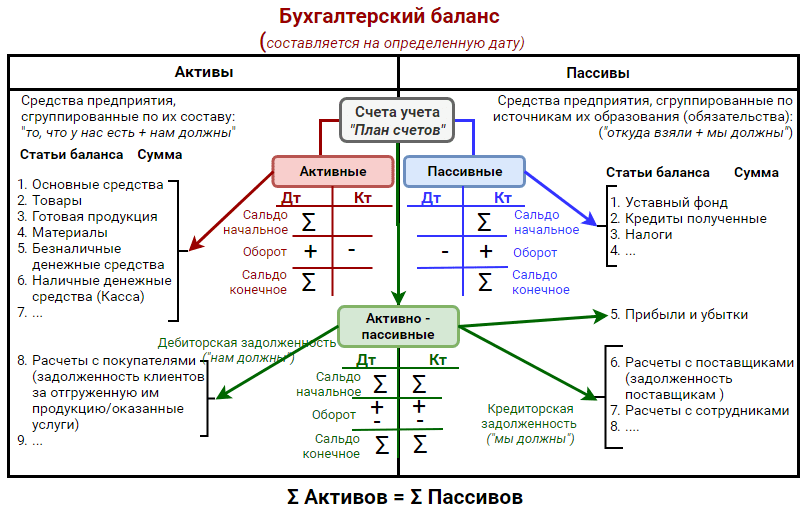

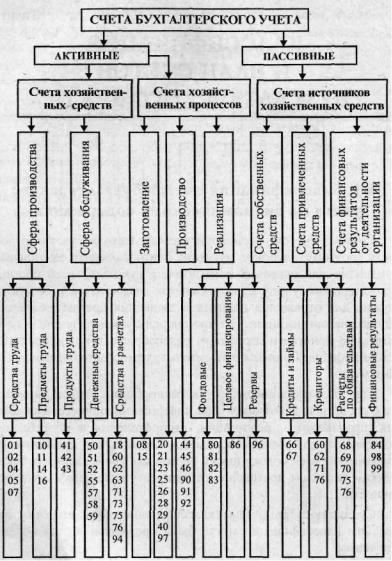

В соответствии с делением бухгалтерского баланса на актив и пассив, то и счета делятся на активные и пассивные.

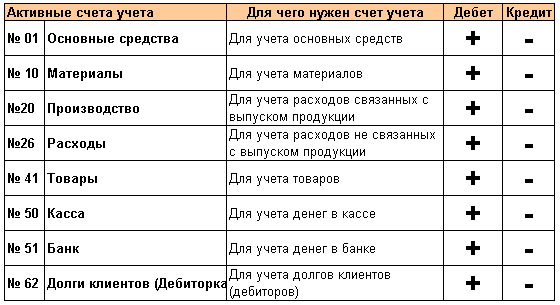

Активные счета

На активных счетах (например, «Касса», «Материалы», «Основные средства», «Расчетный счет» и т.д.) остатки бывают только по дебету счета.

Пассивные счета предназначены для учета состояния и движения источников хозяйственных средств. На пассивных счетах увеличение источников хозяйственных средств записывается по кредиту, а уменьшение – по дебету. Сальдо начальное и сальдо конечное у пассивных счетов (например, «Расчеты с поставщиками и подрядчиками», «Уставный капитал», «Расчеты с персоналом по оплате труда», «Долгосрочные займы» и т.

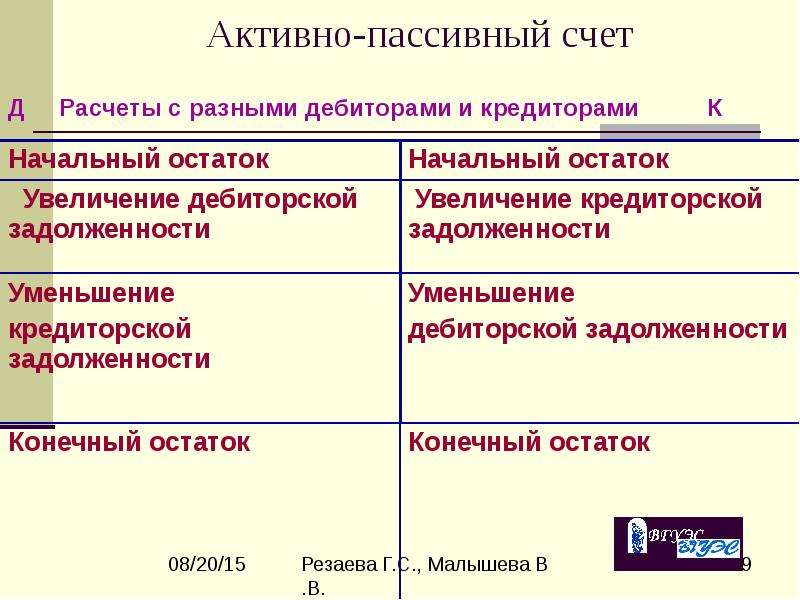

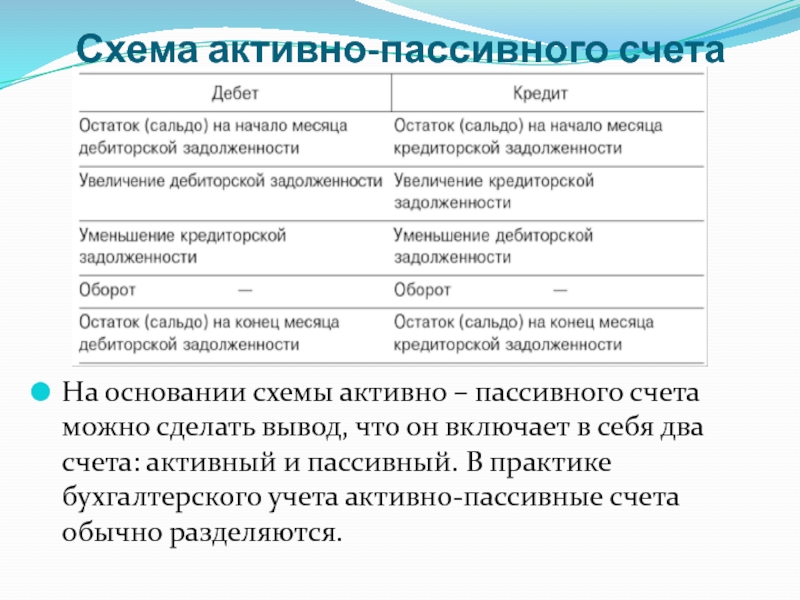

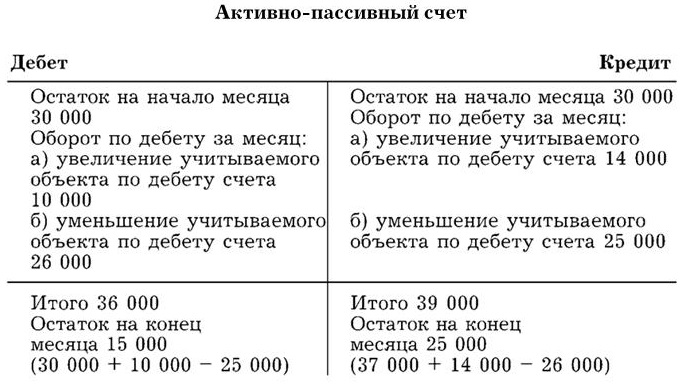

Активно-пассивные счета имеют признаки как активных, так и пассивных счетов и служат для отражения расчетных операций, где одновременно могут возникать дебиторская и кредиторская задолженности. Записи на активно-пассивных счетах начинают с указания начальных остатков (сальдо) хозяйственных средств по дебету и источников хозяйственных средств по кредиту. Затем на счетах отражают суммы операций, вызывающие изменения начальных остатков (сальдо). Записи по дебету могут иметь разное значение: увеличение средств, уменьшение источника. Разное значение имеет и запись по кредиту счета: увеличение источника, уменьшение средств.

Если по активно-пассивному счету нет начального сальдо, то конечное сальдо определяется сравнением месячных оборотов и отражается на той стороне счета, где оборот больше. Сальдо на таких счетах называется развернутым, т.е. дебетовое сальдо отражается в активе баланса, кредитовое в пассиве баланса. Обычным порядком его определить невозможно, для этого необходимы данные аналитического учета. К активно-пассивному счету относится счет «Расчеты с разными дебиторами и кредиторами». В данном активно-пассивном счете записи по дебету могут иметь разное значение: либо увеличение дебиторской задолженности, либо уменьшение кредиторской задолженности. Разное значение имеет и запись по кредиту счета: либо увеличение кредиторской, либо уменьшение дебиторской задолженности.

Обычным порядком его определить невозможно, для этого необходимы данные аналитического учета. К активно-пассивному счету относится счет «Расчеты с разными дебиторами и кредиторами». В данном активно-пассивном счете записи по дебету могут иметь разное значение: либо увеличение дебиторской задолженности, либо уменьшение кредиторской задолженности. Разное значение имеет и запись по кредиту счета: либо увеличение кредиторской, либо уменьшение дебиторской задолженности.

Расчеты с дебиторами и кредиторами объединяют на одном счете, чтобы не открывать разных счетов для организаций, которые в разное время могут быть и дебиторами и кредиторами.

Между счетами и балансом существует тесная взаимосвязь.

- Активные счета соответствуют активу баланса; пассивные счета – пассиву баланса.

- Отдельные наименования статей баланса соответствуют наименованию счетов.

- Остатки хозяйственных средств и источников их образования показываются на счетах по той же стороне, что и в балансе.

- Суммы остатков по всем активным счетам равны итогу актива баланса, а по всем пассивным счетам – итогу пассива баланса.

- Баланс составляется на основании данных счетов бухгалтерского учета, а счета открываются на основании данных баланса.

Изменения средств организации являются результатом хозяйственных операций, которые учитываются на бухгалтерских счетах при помощи двойной записи.

Так как каждая хозяйственная операция, исходя из ее экономического содержания, затрагивает два объекта учета, то она имеет двойственный характер. Например, если организация приобретает материалы, то, с одной стороны, увеличивается остаток материалов, а с другой – уменьшаются средства, за счет которых они приобретены, т.е. обязательно указывается счет источника приобретения (за наличный расчет – счет «Касса», за безналичный расчет – счет «Расчетный счет», образовалась кредиторская задолженность поставщику – счет «Расчеты с поставщиками и подрядчиками» и т.

Двойная запись в бухгалтерском учете

Двойная запись – способ отражения каждой хозяйственной операции в дебет одного и кредит другого счета в одной и той же сумме.

Двойная запись придает бухгалтерскому учету систематический характер, обеспечивает взаимосвязь между счетами, что позволяет объединить их в единую систему. Двойная запись имеет большое информационное значение, так как позволяет получить информацию о движении хозяйственных средств и источников их образования, позволяет проверить экономическое содержание хозяйственных операций и правомерность их осуществления, начиная от отдельных операций и заканчивая отражением в балансе. Двойная запись обеспечивает выявление ошибок в счетных записях. Каждая сумма отражается по дебету и кредиту разных счетов, поэтому оборот по дебету всех счетов должен быть равен обороту по кредиту всех счетов. Нарушение этого равенства свидетельствует о допущении ошибок в записях. Метод двойной записи имеет и контрольное значение, так как одна и та же хозяйственная операция в равной сумме отражается дважды, поэтому расхождений сумм по обороту не должно быть, сразу выявляется ошибка и устанавливается ответственный за нее.

Бухгалтерские проводки

В каждом бухгалтерском счете хозяйственные операции отражаются систематически, в последовательности их свершения, т.е. в хронологическом порядке. Запись на счетах бухгалтерского учета производят на основании документов, поэтому все принятые бухгалтерией документы подвергают бухгалтерской обработке. Один из ее этапов – запись корреспондирующих счетов по каждой операции, отраженной в документе. Взаимосвязь между дебетом одного и кредитом другого счета, возникшая в результате двойной записи на них хозяйственной операции в бухгалтерском учете, называется корреспонденцией счетов, а сами счета – корреспондирующими.

Отражение на счетах хозяйственных операций называется бухгалтерской записью (проводкой). Бухгалтерские проводки бывают простые и сложные.

Простая бухгалтерская проводка – запись хозяйственной операции по дебету одного и кредиту другого счета.

Сложная бухгалтерская проводка – запись по дебету нескольких счетов и кредиту одного счета или по дебету одного счета и кредиту нескольких счетов.

Пример.

- Поступили денежные средства с расчетного счета в кассу на выплату заработной платы работникам организации и на выдачу денежных средств в подотчет 150 000 р.

Составим простую бухгалтерскую проводку.

Дт «Касса» – 150 000 р. Кт «Расчетный счет» – 150 000 р.

- Из кассы выдана заработная плата работникам организации в сумме – 130 000 р.; выдано в подотчет на командировочные расходы работникам организации – 20 000 р.

Составим сложную проводку.

Дт 71 «Расчеты с подотчетными лицами» – 20 000 р.

Кт «Касса» – 150 000 р.

Бухгалтерские счета по степени детализации учета подразделяются на:

- синтетические;

- аналитические;

- субсчета.

Синтетические и аналитические счета.

Синтетические счета – это наиболее высокий уровень обобщения в учете. На них учет ведется по видам средств или их источникам только в стоимостном выражении. Эти счета являются счетами I порядка («Основные средства», «Материалы», «Расчеты с персоналом по оплате труда», «Расчеты с поставщиками и подрядчиками» и т.д.). Учет на этих счетах называется синтетическим.

На них учет ведется по видам средств или их источникам только в стоимостном выражении. Эти счета являются счетами I порядка («Основные средства», «Материалы», «Расчеты с персоналом по оплате труда», «Расчеты с поставщиками и подрядчиками» и т.д.). Учет на этих счетах называется синтетическим.

Синтетический учет дает обобщенное отражение хозяйственной деятельности организации в системе синтетических счетов и в бухгалтерском балансе.

Но для управления организацией синтетических (обобщенных) данных недостаточно. Поэтому в развитие синтетических счетов открываются аналитические счета более детализированные. Учет на них осуществляется как в денежном, так и в натуральном измерении. Эти счета являются счетами III порядка. Между ними – субсчета, которые являются промежуточными счетами. Субсчета являются счетами II порядка, они открываются в пределах соответствующего синтетического счета. Учет на них ведется в стоимостном выражении. Например, к счету 10 «Материалы» открываются субсчета: 10-1 «Сырье и материалы», 10-2 «Покупные полуфабрикаты и комплектующие изделия, конструкции и детали», 10-3 «Топливо», 10-4 «Тара и тарные материалы», 10-5 «Запасные части», 10-6 « Прочие материалы», 10-7 «Материалы, переданные в переработку на сторону», 10-8 «Строительные материалы» 1, 10-9 «Инвентарь и хозяйственные принадлежности».

В Федеральном законе «О бухгалтерском учете» аналитический учет определяется как учет, который ведется в лицевых, материальных и иных аналитических счетах бухгалтерского учета, группирующих информацию об имуществе, обязательствах и хозяйственных операциях внутри каждого синтетического счета.

Аналитический учет в организации относится к самым трудоемким участкам работы в системе бухгалтерского учета. Особенно сложным по объему учетной информации является сортовой учет материальных ресурсов (разнообразная номенклатура материальных ценностей, оформление приходных и расходных документов вручную, большое количество первичных документов и т.п.). Поэтому в крупных организациях одним счетом занимается конкретный бухгалтер, в обязанности которого входит ведение бухгалтерского учета на определенном синтетическом счете («Материалы», «Основные средства», «Расчеты с поставщиками и подрядчиками» и др.). Бухгалтеру самому предоставлено право принимать решения о необходимости открытия конкретных аналитических счетов.

Аналитические и синтетические счета бухгалтерского учета взаимосвязаны, так как на аналитических счетах отражаются те же виды имущества и источники их формирования, что и на синтетических, но более дробными экономическими группировками. Поэтому общие итоговые данные аналитических счетов должны быть равны итоговым данным соответствующего синтетического счета.

Читать далее:

Основные понятия бухгалтерского учета.

Что такое активные и пассивные счета бухгалтерского учета

Виды бухсчетов в балансе

Средства, или активы, компании и источники их формирования группируют по признаку однородности, отражая на специальных регистрах. С этой целью и применяют активные или пассивные счета: по учету денежных средств и имущества используют актив, по бухучету источников их формирования — пассив. Все операции фиксируются с точной датой. При необходимости бухгалтер формирует сведения о движении средств и проведении расчетов за конкретный период.

Для каждого оперативного действия формируется проводка, то есть бухгалтерская запись по корреспондирующим регистрам. Такими регистрами и являются бухсчета. Минфином утвержден единый план счетов: бухгалтерские активные и пассивные регистры систематизированы и разбиты на восемь разделов (приказ Минфина № 94н от 31.10.2000). Этот план используют все предприятия, независимо от организационно-правовой формы и отраслевой принадлежности. Исключение составляет лишь бюджетная сфера. План для бюджетников утвержден приказом Минфина № 157н от 01.12.2010.

Компании не обязаны использовать все бухсчета из единого плана для отражения финансово-хозяйственных операций. Специфика их деятельности позволяет определить основные регистры для проведения сделок и сформировать рабочий план на основе единого. Рабочий план следует закрепить в учетной политике.

Все операции в бухгалтерском учете проводятся только на основании первичных документов — выставленных регистров на оплату, кассовых и товарных чеков, накладных и актов.

После обработки первички при закрытии регистра образуется сальдо — остаток на начало и на конец отчетного периода. Только после проведения всех операций и подведения итогов результирующая информация отражается в бухгалтерском балансе, который является ключевым отчетом в бухучете.

Собрали все активные и пассивные счета бухгалтерского учета в таблице:

|

Номер бухсчета |

Наименование бухсчета |

Тип бухсчета |

|---|---|---|

| 01 |

Основные средства |

А |

| 02 | Амортизация основных средств | П |

| 03 |

Доходные вложения в материальные ценности |

А |

| 04 |

Нематериальные активы |

А |

| 05 | Амортизация нематериальных активов | П |

| 07 |

Оборудование к установке |

А |

| 08 |

Вложения во внеоборотные активы |

А |

| 09 |

Отложенные налоговые активы |

А |

| 10 | Материалы | А |

| 11 |

Животные на выращивании и откорме |

А |

| 19 |

Налог на добавленную стоимость по приобретенным ценностям |

А |

| 20 |

Основное производство |

А |

| 21 |

Полуфабрикаты собственного производства |

А |

| 23 |

Вспомогательные производства |

А |

| 25 |

Общепроизводственные расходы |

А |

| 26 |

Общехозяйственные расходы |

А |

| 28 |

Брак в производстве |

А |

| 29 |

Обслуживающие производства и хозяйства |

А |

| 41 |

Товары |

А |

| 42 | Торговая наценка | П |

| 43 |

Готовая продукция |

А |

| 44 |

Расходы на продажу |

А |

| 45 |

Товары отгруженные |

А |

| 46 |

Выполненные этапы по незавершенным работам |

А |

| 50 | Касса | А |

| 51 |

Расчетные счета |

А |

| 52 |

Валютные счета |

А |

| 55 |

Специальные счета в банках |

А |

| 57 |

Переводы в пути |

А |

| 58 |

Финансовые вложения |

А |

| 59 |

Резервы под обесценение финансовых вложений |

П |

| 63 |

Резервы по сомнительным долгам |

П |

| 66 |

Расчеты по краткосрочным кредитам и займам |

П |

| 67 |

Расчеты по долгосрочным кредитам и займам |

П |

| 70 |

Расчеты с персоналом по оплате труда |

П |

| 77 |

Отложенные налоговые обязательства |

П |

| 80 |

Уставный капитал |

П |

| 81 |

Собственные акции (доли) |

А |

| 82 |

Резервный капитал |

П |

| 83 |

Добавочный капитал |

П |

| 94 |

Недостачи и потери от порчи ценностей |

А |

| 96 |

Резервы предстоящих расходов |

П |

| 97 |

Расходы будущих периодов |

А |

| 98 |

Доходы будущих периодов |

П |

Активные счета бухгалтерского учета

По правилам бухучета активные счета — это счета для учета активов, то есть капитала, имущества, акций компании. Если собственные средства увеличиваются (организация приобретает новые средства), это отражается по дебету актива. Выбытие или уменьшение средств, наоборот, фиксируют по кредиту активного регистра.

Если собственные средства увеличиваются (организация приобретает новые средства), это отражается по дебету актива. Выбытие или уменьшение средств, наоборот, фиксируют по кредиту активного регистра.

Оборот по дебету показывает увеличение активов. Кредитовый оборот отражает уменьшение активных регистров.

У активных бухсчетов — дебетовое сальдо: начальное демонстрирует наличие средств на начало выбранного промежутка, конечное — остаток активов на конец этого периода. Конечное сальдо представляет собой сумму начального остатка с дебетовым оборотом за отчетный период за вычетом кредитового оборота.

Вот актуальный список активных счетов бухгалтерского учета 2021 года:

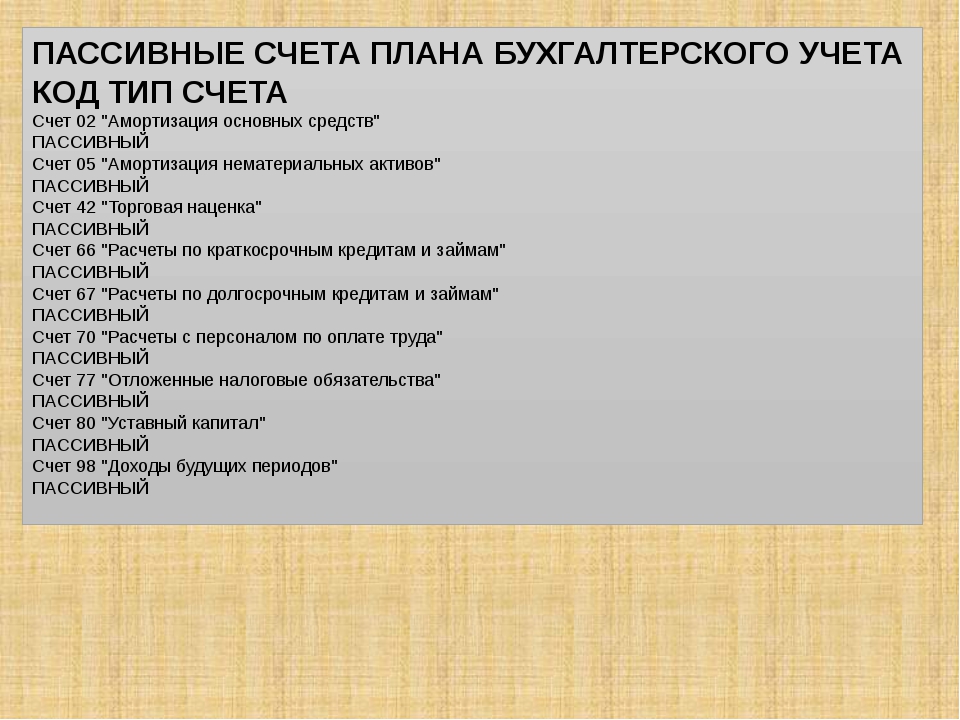

Пассивные счета бухгалтерского учета

По установленным правилам пассивные счета — это для учета различных вариантов формирования средств и имущества предприятия. К пассивам относятся займы и кредиты, взносы в уставной капитал и другие источники финансирования.

В нормативах Минфина разъясняется, как определить пассивность счета — по сальдо. У пассивов остаток на начало и на конец периода всегда кредитовое. Остаток отражает объем капитала или обязательств компании на начало или конец определенного периода. Поступления фиксируют по кредиту, выбытия — по дебету регистра. Следовательно, обороты по дебету означают уменьшение пассива, а обороты по кредиту — увеличение капитала или обязательств.

У пассивов остаток на начало и на конец периода всегда кредитовое. Остаток отражает объем капитала или обязательств компании на начало или конец определенного периода. Поступления фиксируют по кредиту, выбытия — по дебету регистра. Следовательно, обороты по дебету означают уменьшение пассива, а обороты по кредиту — увеличение капитала или обязательств.

У пассивных регистров образуется кредитовое сальдо на конец периода. Остаток рассчитывают так: сначала складывают сальдо на начало периода и кредитовый оборот, затем из полученной суммы вычитают оборот по дебету.

Полный список пассивных счетов бухгалтерского учета в соответствии с Единым планом Минфина:

Активно-пассивные счета бухгалтерского учета

Кроме активов и пассивов, есть и активно-пассивные счета бухгалтерского учета — это регистры, на которых отражаются средства и имущество организации и одновременно фиксируются источники их формирования. Сальдо по активно-пассивным регистрам меняется в разные моменты времени: формируется и дебетовое, и кредитовое сальдо.

Активно-пассивные бухсчета обычно используют для проведения операций по взаиморасчетам с контрагентами — дебиторами и кредиторами организации.

Дебетовый оборот по активно-пассивным регистрам показывает рост дебиторской задолженности и уменьшение долгов по кредиту. Кредитовый оборот отражает увеличение обязательств, то есть кредиторской задолженности, и снижение задолженности по дебету.

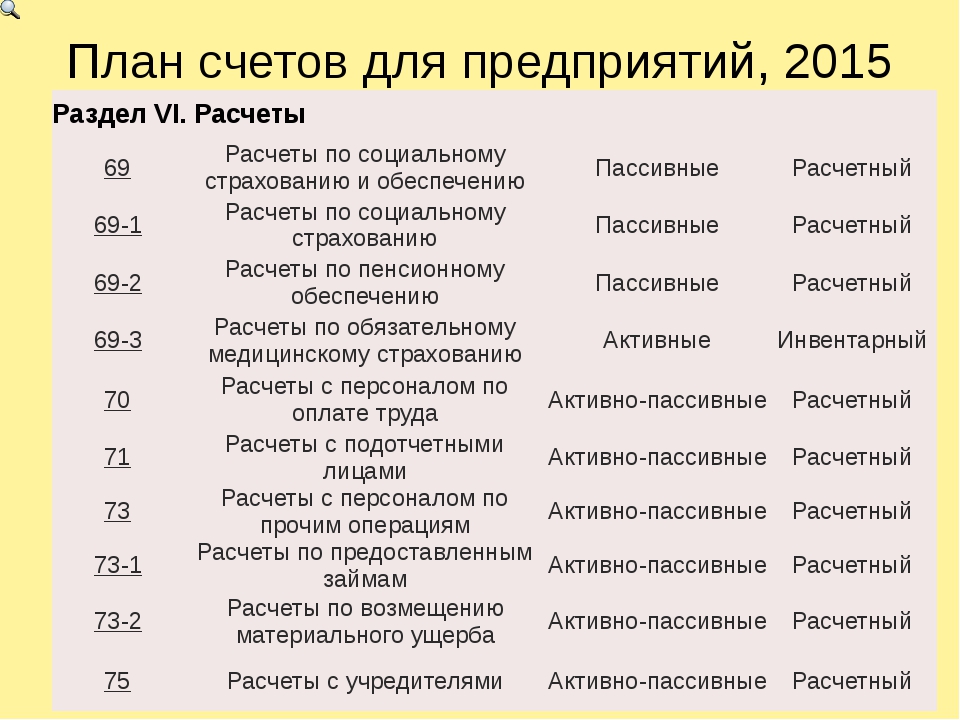

Список активно-пассивных регистров бухучета — в таблице:

| Номер бухсчета | Наименование бухсчета |

|---|---|

| 14 | Резервы под снижение стоимости материальных ценностей |

| 15 | Заготовление и приобретение материальных ценностей |

| 16 | Отклонение в стоимости материальных ценностей |

| 40 | Выпуск продукции (работ, услуг) |

| 60 | Расчеты с поставщиками и подрядчиками |

| 62 | Расчеты с покупателями и заказчиками |

| 68 | Расчеты по налогам и сборам |

| 69 | Расчеты по социальному страхованию и обеспечению |

| 71 | Расчеты с подотчетными лицами |

| 73 | Расчеты с персоналом по прочим операциям |

| 75 | Расчеты с учредителями |

| 76 | Расчеты с разными дебиторами и кредиторами |

| 79 | Внутрихозяйственные расчеты |

| 84 | Нераспределенная прибыль (непокрытый убыток) |

| 86 | Целевое финансирование |

| 90 | Продажи |

| 91 | Прочие доходы и расходы |

| 99 | Прибыли и убытки |

Счета активные и пассивные — Энциклопедия по экономике

Остатки на начало года проставляются из предыдущего отчетного баланса. Равенство остатков по итогам актива и пассива между собой на конец года обусловлено их равенством на начало года и равенством общей суммы оборотов за год по дебету и кредиту всех счетов (активных и пассивных).

[c.22]

Равенство остатков по итогам актива и пассива между собой на конец года обусловлено их равенством на начало года и равенством общей суммы оборотов за год по дебету и кредиту всех счетов (активных и пассивных).

[c.22]Итак, в оборотно-сальдовой таблице имеются остатки на начало года на активных и пассивных счетах АО и По, которые равны между собой. Далее баланс поддерживается постоянно. Совершая двойную запись первого и второго типа в виде бухгалтерской проводки на двух альтернативных счетах (активном и пассивном), бухгалтер не нарушает баланса запись по дебету увеличивает (или уменьшает) одну из двух частей исходного уравнения (Ао Ш), но одновременно — запись по кредиту — восстанавливает равновесие, соответственно увеличив (или уменьшив) и другую часть уравнения. Запись проводок третьего и четвертого типа вообще не затрагивает итогов актива и пассива. [c.24]

Различают два вида счетов активные и пассивные. Свое название они получили от названия сторон баланса и отражают их содержание. Активные счета предназначены для учета хозяйствен-

[c.63]

Активные счета предназначены для учета хозяйствен-

[c.63]

Сумма записей по дебету или кредиту счета (активного и пассивного) называется оборотом. Различают оборот по дебету и оборот по кредиту счета. Разница между оборотами на счете с учетом остатка (сальдо) на начало месяца составит остаток (сальдо) на конец месяца. [c.66]

Из схемы (табл. 4.3) видно, что активно-пассивный счет фактически включает в себя два счета активный и пассивный. Поэтому, чтобы подсчитать конечные остатки (сальдо) по дебету и кредиту активно-пассивного счета необходимо этот счет разделить на два счета — активный и пассивный. [c.68]

В теории двух рядов счетов (смысл дебета и кредита прямо противоположен в зависимости от того, идет ли речь о дебетовых или кредитовых счетах) выделяют счета активные и пассивные, однако при этом никогда не знают, куда отнести счета расчетов — активно-пассивные. На самом деле должны существовать только активно-пассивные [c.320]

Товары — это не активный, а активно-пассивный счет, только в нем итог дебетового оборота всегда больше кредитового. Так же, но в обратном значении этого положения, можно охарактеризовать счет Уставный фонд . Таким образом, применяя старую терминологию балансовой школы, счета активные и пассивные — это частные случаи счетов активно-пассивных.

[c.321]

Так же, но в обратном значении этого положения, можно охарактеризовать счет Уставный фонд . Таким образом, применяя старую терминологию балансовой школы, счета активные и пассивные — это частные случаи счетов активно-пассивных.

[c.321]

Счета активные и пассивные [c.64]

Обязательства и требования по таким сделкам учитываются на внебалансовых счетах со дня заключения сделки до даты валютирования по тем же принципам, что и в балансе банка (по принципу двойной записи счета активные и пассивные приход по пассивному счету отражается по кредиту, расход по дебету, а по активному счету — наоборот), в день валютирования -подлежат переводу на балансовые счета. [c.147]

Счета и двойная запись. Счета бухгалтерского учета предназначены для группировки и текущего учета однородных хозяйственных операций. На каждый вид хозяйственных средств и их источников открывается отдельный счет. Различают два вида счетов активные и пассивные. Свое название они получили от названия сторон баланса и отражают их содержание. Так, активные счета предназначены для учета хозяйственных средств по их составу и размещению, пассивные — для учета источников хозяйственных средств по их целевому назначению. Строение счетов, независимо от их вида, одинаково — это таблица двусторонней формы, левая сторона которой есть дебет, а правая — кредит. Для большинства счетов характерно наличие остатка (сальдо) на начало и на конец месяца и оборотов за месяц по дебету и кредиту. Необходимо помнить, что при одинаковом строении счетов назначение сторон (дебета и кредита) в активных и пассивных счетах различно, что видно из приведенных ниже схем счетов.

[c.9]

Так, активные счета предназначены для учета хозяйственных средств по их составу и размещению, пассивные — для учета источников хозяйственных средств по их целевому назначению. Строение счетов, независимо от их вида, одинаково — это таблица двусторонней формы, левая сторона которой есть дебет, а правая — кредит. Для большинства счетов характерно наличие остатка (сальдо) на начало и на конец месяца и оборотов за месяц по дебету и кредиту. Необходимо помнить, что при одинаковом строении счетов назначение сторон (дебета и кредита) в активных и пассивных счетах различно, что видно из приведенных ниже схем счетов.

[c.9]

Балансовое уравнение пассивного счета по форме является зеркально симметричным по отношению к активному счету, так же как Т-счета активного и пассивного счетов. [c.138]

Последовательность расположения счетов в плане может быть различной. Счета располагают в зависимости от их связи с балансом, т. е. отдельно счета активные, а затем пассивные, или по- признаку однородности экономической сущности отражаемых в счетах средств и их источников, хозяйственных процессов и финансовых результатов без подразделения на счета активные и пассивные. На основе этого второго признака деления построены счётные планы промышленных предприятий железных дорог.

[c.576]

На основе этого второго признака деления построены счётные планы промышленных предприятий железных дорог.

[c.576]

Для учета результатов переоценки средств в иностранной валюте, ценных бумаг, драгоценных металлов на счетах доходов (№ 613) и расходов (№ 614) будущих периодов открыты отдельные пары счетов (активный и пассивный) второго порядка [c.158]

Учет операций в разделе «Г» внебалансовых счетов «Срочные операции» строится по принципу двойной записи, которая осуществляется на парных счетах активном и пассивном. [c.182]

Бухгалтерский учет на счетах «Нереализованные курсовые разницы» ведется следующим образом. Открыты отдельные пары счетов (активный и пассивный) для учета нереализованных доходов и расходов по заключенным сделкам. Нереализованные положительные курсовые разницы —доходы учитываются на пассивных [c.182]

Счета бухгалтерского учета предназначены для группировки и текущего учета однородных банковских операций. На каждый вид средств и их источников открывается отдельный балансовый счет. Имеется два вида счетов активные и пассивные, названные от частей баланса и отражающие их содержание.

[c.9]

Имеется два вида счетов активные и пассивные, названные от частей баланса и отражающие их содержание.

[c.9]

Однако бухгалтерский учет без активно-пассивных счетов (или их суррогата) существовать не может, поэтому в новый план счетов банковского учета была введена большая группа счетов, выполняющих функции активно-пассивных. Два таких счета (активный и пассивный) работают как бы вместо одного активно-пассивного счета и часто имеют одно наименование. Эти счета в целом не получили какого-либо названия, а их определенная часть (подгруппа) называется парными счетами. [c.16]

Экономическая характеристика баланса банка. Типы счетов. Аналитический и синтетический учет. Особенности учета активных и пассивных операций. [c.27]

Счета разделяются на активные и пассивные. Активные счета показывают, на что (куда) израсходованы средства предприятия, а пассивные счета — источники средств. [c.357]

Счета предназначены для учета изменений статей баланса. Так как статьи баланса делятся на активные и пассивные, то и счета текущего учета тоже делятся на активные и пассивные. [c.23]

[c.23]

Изложенное позволяет вскрыть сущность терминов дебет и кредит . Сопоставим схемы активных и пассивных счетов. [c.26]

Из сопоставления схем видно, что значение дебета и кредита противоположно в активных и пассивных счетах. В активных счетах дебет означает увеличение, кредит — уменьшение. В пассивных счетах, наоборот, дебет означает уменьшение, кредит — увеличение. [c.26]

Таково строение активных и пассивных счетов. [c.26]

Счета делятся на активные и пассивные. Первые служат для учета отдельных видов хозяйственных средств, вторые — для учета источников образования средств. Помимо этого, существуют оперативные счета, назначение которых — обособленное отражение отдельных операций, например исчисления себестоимости продукции, стоимости потребляемых материалов, финансовых результатов деятельности.. [c.287]

Характер отражаемых на счетах объектов положен в основу их деления на активные и пассивные счета. Учет хозяйственных средств ведется на активных счетах, а учет источников этих средств — на пассивных. [c.286]

[c.286]

В основе бухгалтерского учета лежит балансовый метод, сущность которого заключается в делении бухгалтерских счетов на активные и пассивные. С помощью первых учитывается наличие имеющихся у строительной организации средств, вторых — регистрируется состояние их источников. Увеличение одного счета всегда влечет за собой уменьшение другого. Это позволяет фиксировать каждую операцию сразу в двух счетах, что создает возможность контроля. Каждый счет в бухгалтерском учете имеет вид таблицы, состоящей из двух частей. Левая часть называется дебет, правая — кредит. [c.389]

На основе характера объектов учета все счета делятся на активные и пассивные. На активных счетах ведут учет хозяйственных средств, а на пассивных — учет источников этих средств. Операции, направленные на увеличение объекта учета, записывают в активных, счетах в дебет, а уменьшение — в кредит. В пассивных счетах запись делают в обратном порядке. [c.343]

Активные и пассивные счета. Дебет и кредит имеют различное (противоположное) значение на активных и пассивных счетах. На активных счетах дебет означает плюс (увеличение), а кредит — минус (уменьшение). На пассивных счетах, наоборот по дебету отражается уменьшение (минус), а по кредиту — увеличение (плюс). Для правильного отражения данных о хозяйственных операциях нужно научиться отличать активные счета от пассивных.

[c.45]

На активных счетах дебет означает плюс (увеличение), а кредит — минус (уменьшение). На пассивных счетах, наоборот по дебету отражается уменьшение (минус), а по кредиту — увеличение (плюс). Для правильного отражения данных о хозяйственных операциях нужно научиться отличать активные счета от пассивных.

[c.45]

В соответствии с классификацией всех объектов учета (средств) на виды средств и их источники, т.е. на актив и пассив, все счета также делятся на активные и пассивные. Активные счета используются для учета отдельных видов хозяйственных средств (счета Основные средства , Материалы , Расчетный счет и т.д.) пассивные счета используются для учета источников средств (счета Уставный капитал , Краткосрочные кредиты банков и т.д.). [c.468]

Кроме активных и пассивных счетов в учете используются счета, где одновременно отражаются и виды средств и их источники. Такие счета называют активно-пассивными, и им присущи все свойства и активных и пассивных счетов. В дальнейшем при изложении соответствующего материала на такие счета будет обращено внимание. [c.469]

[c.469]

Учетно-аналитический подход является, по сути, некоторой комбинацией двух предыдущих подходов и использует модификации физической и финансовой концепций капитала. В этом случае капитал как совокупность ресурсов характеризуется одновременно с двух сторон (а) направлений его вложения (капитал как единая самостоятельная субстанция не существует и всегда облекается в некоторую физическую форму) и (б) источников происхождения (откуда получен капитал, чей он). Соответственно выделяют две взаимосвязанные разновидности капитала активный и пассивный капиталы. Активный капитал—это производственные мощности хозяйствующего субъекта, формально представленные в активе его бухгалтерского баланса в виде двух блоков — основного и оборотного капиталов (см. рис. 15.1). Пассивный капитал —это долгосрочные источники средств, за счет которых сформированы активы субъекта они подразделяются на собственный и заемный капиталы (см. рис. 15.2). [c.384]

В табл. 3.1 отражаются остатки и обороты на активных счетах, предназначенных для учета материальных (нефинансовых) оборотных средств (Раздел 3. 1.1) и — соответственно — остатки и обороты на пассивных счетах, которые корреспондируют с данными активными счетами (Раздел 3.1.2). Остатки на начало и на конец года, а также приросты за год совпадают на активных и пассивных счетах. Иначе и не может быть ведь речь идет об одной и той же части имущества. Конкретная ситуация на АО Гранат такова, что собственных средств — как в начале, так и в конце года, — хватает только на покрытие так называемых внеоборотных активов, поэтому следует считать остатки всех оборотных активов — заемными. В бухгалтерском учете этот вопрос не ставится, т.к. активы и пассивы существуют параллельно. Этот вопрос ставится — и на него находится ответ — только в экономическом учете, но с помощью данных бухгалтерского учета.

[c.118]

1.1) и — соответственно — остатки и обороты на пассивных счетах, которые корреспондируют с данными активными счетами (Раздел 3.1.2). Остатки на начало и на конец года, а также приросты за год совпадают на активных и пассивных счетах. Иначе и не может быть ведь речь идет об одной и той же части имущества. Конкретная ситуация на АО Гранат такова, что собственных средств — как в начале, так и в конце года, — хватает только на покрытие так называемых внеоборотных активов, поэтому следует считать остатки всех оборотных активов — заемными. В бухгалтерском учете этот вопрос не ставится, т.к. активы и пассивы существуют параллельно. Этот вопрос ставится — и на него находится ответ — только в экономическом учете, но с помощью данных бухгалтерского учета.

[c.118]

Чтобы совместить движение собственных и заемных оборотных средств с реальным движением запасов и, кроме того, избежать употребления бухгалтерского инструментария (дебет и кредит, активные и пассивные счета), составим экономический баланс оборотных нефинансовых средств (см. табл. 3.2).

[c.119]

табл. 3.2).

[c.119]

Другими словами, если какое-либо утверждение подтверждается практическим наблюдением, то его можно считать научным. Если, например, кто-то утверждает, что все счета делятся на активные и пассивные и увеличение учитываемых объектов показывается по дебету активных и по кредиту пассивных, а уменьшение наоборот, то все факты хозяйственной жизни, отражаемые на бухгалтерских счетах, должны отвечать этому утверждению. Если это наблюдается на практике, то мы, казалось бы, должны признать, что существует теория, исповедующая два ряда счетов (активных и пассивных), и эта теория является научной. Однако, согласно К. Попперу, это не так. Ни одна теория не может объяснить все наблюдаемые факты, и поэтому главным критерием должна выступать не верификация, а фальсификация. Так, если бы все факты объяснялись приведенной теорией, то она, согласно К. Попперу, не была бы научной, но если мы найдем факты, в нашем случае такие факты, которые не могут быть объяснены исходя из приведенных предпосылок, то теория станет научной. К счастью, в нашем случае далеко не все факты объясняются теорией двух рядов счетов. Например, если имеет место переамортиза-

[c.642]

К счастью, в нашем случае далеко не все факты объясняются теорией двух рядов счетов. Например, если имеет место переамортиза-

[c.642]

Иоган Фридрих Шер (1846—1924) — швейцарский бухгалтер, дал математическое описание бухгалтерской процедуры исходя из формальной теории двух рядов счетов (активных и пассивных). Считал, что учет начинается с баланса, из которого и вытекают счета записи по синтетическим счетам имеют большую убедительность, чем записи по счетам аналитическим. Ему принадлежат и первые попытки анализа баланса, в частности оборачиваемости средств, нахождения точки безубыточности (мертвая точка), исчисления издержке-емкости и др. Он был пропагандистом карточных форм счетоводства. [c.247]

В разделе XXII плана счетов бухгалтерского учета (Письмо № 254 от 21 декабря 1989 года) открывается новый активно-пассивный балансовый счет № 949 «Средства полученные и затраты произведенные по облигационным купонам». По вновь вводимому балансовому счету № 949 открываются два лицевых счета активный и пассивный. [c.295]

[c.295]

САЛЬДО (итал. saldo—остаток)—1) В бухгалтерском учете разность между итогами записей по дебету и кредиту счетов. Активные счета имеют дебетовое сальдо, показывающее величину остатка хозяйственных средств. В пассивных счетах сальдо кредитовое оно отражает состояние источников хозяйственных средств. При составлении баланса счета с дебетовыми С. помещаются в актив, а счета с кредитовыми С. — в пассив баланса. При равенстве итогов по дебету и кредиту, т. е. при отсутствии С., счет закрывается ежемесячно закрывается и своими итогами не попадает в баланс большинство операционных счетов (счета цеховых, общезаводских, внепроиз-водственных расходов и др.). В активно-пассивных счетах С. может быть свернутым и развернутым. Так, по счету Прочих дебиторов и кредиторов свернутое С. показывает сумму дебиторской задолженности (превышение дебета) либо сумму обязательств предприятия перед кредиторами (превышение кредита). Если на этом счете учитывались расчеты с несколькими предприятиями, то свернутое С. , возникшее в результате зачета различных по характеру требований и обязательств, искажает отчетные данные о составе дебиторской и кредиторской задолженности. Чтобы показать в балансе обособленно суммы этой задолженности, предприятия применяют развернутое С. по активно-пассивному счету, расчленяя его на два счета активный и пассивный. По первому из них выводится дебетовое С., а по второму — кредитовое они показываются отдельно в активе баланса по статье Прочие дебиторы , а в пассиве — по статье Прочие кредиторы .

[c.315]

, возникшее в результате зачета различных по характеру требований и обязательств, искажает отчетные данные о составе дебиторской и кредиторской задолженности. Чтобы показать в балансе обособленно суммы этой задолженности, предприятия применяют развернутое С. по активно-пассивному счету, расчленяя его на два счета активный и пассивный. По первому из них выводится дебетовое С., а по второму — кредитовое они показываются отдельно в активе баланса по статье Прочие дебиторы , а в пассиве — по статье Прочие кредиторы .

[c.315]

В 1675 году Жак Савари создал учение о постоянной инвентаризации. Он разделил учет на синтетический и аналитический, разработал принципы оценки и методы калькуляции для торговли. Немного позднее братья В. ван Гезель (1681 г.) и К. ван Гезель (1698 г.) заложили основы теории двух рядов счетов (активных и пассивных). [c.9]

Виды бухгалтерских счетов — активные, пассивные, активно-пассивные

29 марта 2014 Основы бухучетаВ прошлой статье мы разобрались, что собой представляют бухгалтерские счета. Они классифицируются по ряду следующих критериев: по виду взаимосвязи с финансовым балансом, по уровню детализации учетных данных, по экономическому содержанию, по последовательности указания информации в отчетных документах, по структуре и назначению.

Они классифицируются по ряду следующих критериев: по виду взаимосвязи с финансовым балансом, по уровню детализации учетных данных, по экономическому содержанию, по последовательности указания информации в отчетных документах, по структуре и назначению.

В статье разберем виды счетов бухгалтерского учета. Познакомимся с активными, пассивными и активно-пассивными счетами, а также синтетическими и аналитическими.

По виду взаимосвязи с экономическим балансом бухгалтерские счета подразделяются на активные и пассивные, а также активно-пассивные. Рассмотрим данные типы более подробно, так как именно они являются основными элементами в классификации финансового баланса.

Понятие активного счета бухгалтерского учета

Необходимы для отображения всех процессов, напрямую связанных с наличием и использованием имущественных ценностей предприятия. Тут подразумевается отражение не только имущества в материальном виде, но также и нематериальных ценностей компании (торговых марок, патентов и т. д.). В этом случае номер активного бухгалтерского счета может с приблизительной точностью сказать, какого рода имущество находится во владении собственника организации – владельца финансового баланса.

д.). В этом случае номер активного бухгалтерского счета может с приблизительной точностью сказать, какого рода имущество находится во владении собственника организации – владельца финансового баланса.

Если говорить более простым языком, то на активных счетах ведется учет активов предприятия. Для того чтобы понять, активный счет или нет, нужно знать их отличительные черты:

- Начальное сальдо всегда дебетовое;

- Конечное сальдо также дебетовое;

- По дебету отражается увеличение актива, по кредиту – уменьшение.

Примеры:

К активным счетам относятся — 50 «Касса», 10 «Материалы», 01 «Основные средства», 04 «Нематериальные активы» и т.д.

Возьмем для примера сч. 10 «Материалы», для него выполняются все три признака, указанные выше. На нем ведется учет активов – материалов. При поступлении материалов (увеличение актива) делается запись по дебету, при выбытии (уменьшение актива) делается запись по кредиту. Сальдо всегда дебетовое, ведь не возможно отпустить в производство материалов больше, чем есть на складе. Значит, дебет всегда будет больше кредита. То есть сч. 10 – активный по всем признакам.

Значит, дебет всегда будет больше кредита. То есть сч. 10 – активный по всем признакам.

Понятие пассивного счета в бухучете

Направлены на учет и контроль сведений обо всех источниках финансирования предприятия, которые подразделяются на собственные и привлеченные (заемные). Собственные капиталы компании содержат в своей структуре всю прибыль, которую получила организация без финансовой помощи со стороны. Привлеченные источники состоят из всех займов и кредитов, участвующих в делопроизводстве компании, которые оформило предприятие.

Таким образом, на пассивных счетах ведется учет пассивов предприятия. Для пассивных характерно:

- Кредитовое начальное сальдо;

- Кредитовое конечное сальдо;

- Увеличение пассива отражается по кредиту, а уменьшение – по дебету.

Примеры пассивных счетов:

80 «Уставной капитал», 83 «Добавочный капитал», 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам» и пр.

Возьмем для примера сч. 67, он предназначен для учета кредитов, выданных предприятию на срок свыше 1 года, то есть на нем ведется учет пассивов.

Появление кредита (увеличение пассива) отражается по кредиту сч.67, его выплата (уменьшение пассива)– по дебету. Сальдо будет кредитовым до тех пор, пока кредит будет не выплачен и счет не закроется.

Активно-пассивные счета

Обычно можно сразу определить по названиям бухгалтерской документации. Как правило, при таком виде счетов бухгалтерского учета наименование документа начинается со слова «расчет» (например, «расчеты с персоналом», «расчеты с бюджетом» и т.д.). Также они служат для отображения всех расчетов с разными типами контрагентов (активных и пассивных), для сообщения информации о дебиторских и кредиторских задолженностях, для контроля результатов делопроизводства предприятия, его прибыли или убытков.

То есть на активно-пассивных счетах учитываются как активы, так и пассивы предприятия. Для них характерны черты как активных, так и пассивных счетов бухгалтерского учета.

Примеры активно-пассивных:

60 «Расчеты с поставщиками», 62 «Расчеты с покупателями», 76 «Расчеты с разными дебиторами и кредиторами», 90 «Продажи», 91 «Прочие доходы и расходы», 99 «Прибыли и убытки» и пр.

Пример — счет 62 активный или пассивный?

При реализации товара покупателю возникает дебиторская задолженность покупателя перед организацией, которая является активом, ее появление отражаем по дебету сч.62, когда покупатель погасит задолженность, мы занесем сумму погашения в кредит сч.62. Видим, что появление актива отражается по дебету, а его уменьшение по кредиту, получается, что для сч. 62 выполняются признаки активных счетов.

Возьмем еще одну ситуацию, покупатель перечисляет аванс организации, пока в счет этой оплаты организация не отгрузит товар, за ней будет числиться кредиторская задолженность перед покупателем. Появление этой задолженности (то есть получение аванса) мы отразим по кредиту сч. 62. В момент отгрузки покупателю товара, кредиторская задолженность уменьшится, при этом будет выполнена запись по дебету 62. То есть появление пассива (задолженности) мы отразим по кредиту, а его уменьшение – по дебету. Выходит сч.62 подчиняется правилам, характерным для пассивных счетов.

То есть появление пассива (задолженности) мы отразим по кредиту, а его уменьшение – по дебету. Выходит сч.62 подчиняется правилам, характерным для пассивных счетов.

На основе этого можем сделать вывод, счет 62 – активно-пассивный, так как для него характерны черты как активных, так и пассивных счетов, на нем ведется учет как активов, так и пассивов.

Синтетические и аналитические

По степени, в которой детализована вся учетная информация, делят на синтетические и аналитические.

Синтетические счета бухгалтерского учета подразумевают собой обобщенную характеристику данных, в которой вся информация представлена сжато и без уточнений. Для внесения в документ каких-либо дополнительных сведений используются субсчета. Субсчет – это составляющая синтетического счета. Учет ведется в денежном выражении.

Для наиболее высокого уровня детализации используют аналитические счета, в которых требуемые данные отображены подробно, с включением всех необходимых элементов и нюансов. На аналитических счетах учет может вестись и в других эквивалентах: в килограммах, метрах, литрах, штуках и пр., как удобно бухгалтеру.

На аналитических счетах учет может вестись и в других эквивалентах: в килограммах, метрах, литрах, штуках и пр., как удобно бухгалтеру.

Например, организация имеет сч. 41, на котором учитывает товары (различные виды круп) в обобщенном виде в рублях. К синтетическому сч. 41 открыты для удобства аналитические счета «Крупа пшенная», «Крупа манная» и др., на которых учет ведется в килограммах.

Какие еще виды бухгалтерских счетов бывают?

В соответствии с экономическим содержанием, они подразделены на счета активов, источников образования активов и хозяйственных операций. Они отображают все виды активных средств, а также те капиталы, что предназначены для последующей продажи. Счета, показывающие источники образования активов, содержат информацию обо всех путях, откуда поступают средства, включая собственные доходы и заемные капиталы. Счета хозяйственных операций включают в свою структуру все данные о финансовой прибыли предприятия, а также сведения о расходах предприятия на разнообразные цели.

Согласно последовательности указания в учетных записях, счета поделены на балансовые, номинальные и внебалансовые.

По своему назначению и структуре могут быть основными, регулирующими, бюджетно-распределительными, операционными, финансово-результатными и т.д.

1.5. Счета бухгалтерского учета. Азбука бухгалтерского учета

1.5. Счета бухгалтерского учета

В бухгалтерском учете все активы и пассивы организации отражаются на так называемых счетах. Любой счет это таблица с двумя колонками. Левая колонка называется «дебет», а правая колонка называется «кредит».

Структура счета.

Счета, на которых учитываются активы, называются активными. Счета, на которых учитываются пассивы, называются пассивными. Существуют также и активно-пассивные счета.

Рассмотрим активный счет. Рост активов всегда отражается по дебету активного счета. Уменьшение активов всегда отражается по кредиту активного счета. То есть для активного счета дебет это увеличение, а кредит это уменьшение.

Рост активов всегда отражается по дебету активного счета. Уменьшение активов всегда отражается по кредиту активного счета. То есть для активного счета дебет это увеличение, а кредит это уменьшение.

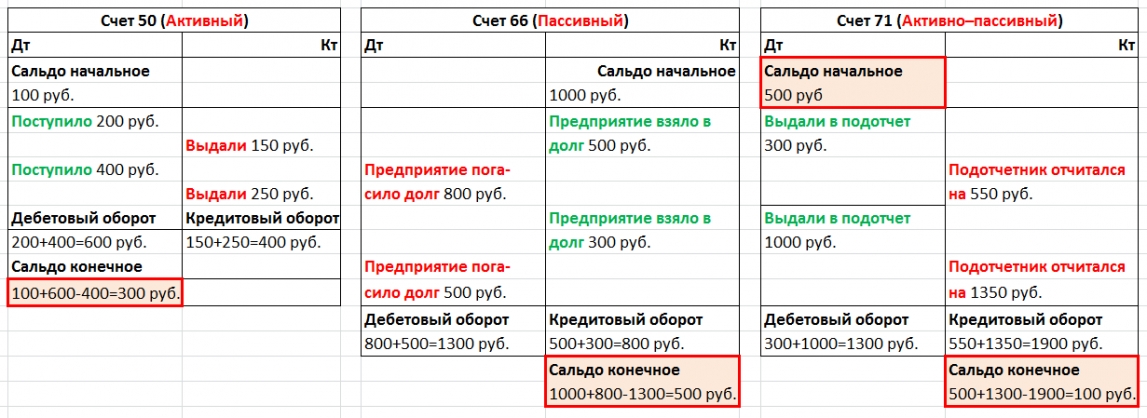

Пример отражения операций на активном счете – счете «Касса».

Начальное сальдо – это начальный остаток средств на счете. Конечное сальдо – это конечный остаток средств на счете.

У активных счетов начальное и конечное сальдо всегда дебетовое.

Оборот по счету – это суммы всех операций за некоторый период по дебету (дебетовый оборот) или по кредиту (кредитовый оборот).

Для активного счета: конечное сальдо (дебетовое) = начальное сальдо (дебетовое) + дебетовый оборот (увеличение) – кредитовый оборот (уменьшение).

Таким образом, активные счета соответствуют левой стороне баланса и отражают то имущество, которое есть в организации в данный момент.

Рассмотрим пассивный счет. Рост пассивов (капитала и обязательств) всегда отражается по кредиту пассивного счета. Уменьшение пассивов всегда отражается по дебету пассивного счета. То есть для пассивного счета кредит это увеличение, а дебет это уменьшение.

Рост пассивов (капитала и обязательств) всегда отражается по кредиту пассивного счета. Уменьшение пассивов всегда отражается по дебету пассивного счета. То есть для пассивного счета кредит это увеличение, а дебет это уменьшение.

Пример отражения операций на пассивном счете – счете «Расчеты с персоналом по оплате труда».

Начальное сальдо – это начальный остаток задолженности на счете. Конечное сальдо – это конечный остаток задолженности на счете.

У пассивных счетов начальное и конечное сальдо всегда кредитовое.

Для пассивного счета: конечное сальдо (кредитовое) = начальное сальдо (кредитовое) + кредитовый оборот (увеличение) – дебетовый оборот (уменьшение).

Таким образом, пассивные счета соответствуют правой стороне баланса и отражают источники имущества организации и ее обязательства, которые есть в организации в данный момент.

Рассмотрим активно-пассивные счета. Это счета для отражения различных расчетов. Например, счет 71 «Расчеты с подотчетными лицами» может быть активным, если денежные средства выделены подотчетному лицу и оно должно организации, или этот счет может быть пассивным, если признано, что подотчетное лицо потратило денег больше, чем было выделено организацией и теперь организация должна подотчетному лицу.

Например, счет 71 «Расчеты с подотчетными лицами» может быть активным, если денежные средства выделены подотчетному лицу и оно должно организации, или этот счет может быть пассивным, если признано, что подотчетное лицо потратило денег больше, чем было выделено организацией и теперь организация должна подотчетному лицу.

Обратим внимание на то, что баланс – это сводная информация о конечных сальдо по всем счетам бухгалтерского учета.

Приведем ниже план счетов бухгалтерского учета.

План счетов (первая часть)

План счетов (вторая часть)

План счетов (третья часть)

План счетов (четвертая часть)

Здесь А – означает активный счет, П – пассивный счет, А-П – активно-пассивный счет.

Все счета делятся на две группы – балансовые и забалансовые.

Балансовые счета – предназначены для учета собственных средств организации, источников формирования собственных средств и операций с этими средствами и их источниками.

Забалансовые счета – предназначены для учета имущества, которое не принадлежит организации, находится у него во временном пользовании и для операций, которые не отражаются в балансе.

Синтетические счета – предназначены для учета в обобщенном виде. Ведутся только в денежном выражении. Используются для заполнения форм бухгалтерской отчетности и в первую очередь – баланса.

Аналитические счета – предназначены для детализации информации, имеющейся на синтетических счетах. Эти счета используются для развития какого-либо синтетического счета и часто с оценкой информации, кроме денежной, еще и в натуральном или трудовом выражении.

Субсчета – предназначены для промежуточного использования между синтетическими и аналитическими счетами. Например, как показано в плане счетов, на синтетическом счете 10 «Материалы» предусмотрено 11 субсчетов.

Между синтетическим счетом и открытыми к нему аналитическими счетами есть четкая связь – сальдо (начальное или конечное) синтетического счета равно сумме сальдо аналитических счетов (соответственно начальных или конечных), оборот (по дебету или по кредиту) синтетического счета равен сумме оборотов аналитических счетов (соответственно по дебету или по кредиту).

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесАктивные и пассивные счета бухгалтерского учета

Автор статьи: Судаков А.П.

Для функционирующего субъекта предпринимательства характерны ежедневные проводки по финансовым операциям. Активные и пассивные счета бухгалтерского учета позволяют их учесть и систематизировать. Все они подразделяются на три типа. В зависимости от предмета, в отношении которого производятся действия, они могут быть учтены на активном, пассивном или активно-пассивном счетах. Что на них должно быть учтено и чем они отличаются?

Основы бухгалтерского учета

Активные

Активный счет — это документ, в котором отображена информация о движении денежных средств в отношении активов предприятия. К их категории относится собственность субъекта предпринимательства, использование или эксплуатация которой является причиной:

- получения материальной выгоды;

- приумножению капитала.

Активный счет и его структура

Их отличительной чертой является наличие дебетового или отсутствие кредитового сальдо. Оно также может иметь нулевое значение. Увеличение средств по активу отражается по дебету, а их уменьшение интерпретируется по кредиту. На активных счетах отображается движение финансовых средств в кассе предприятия, а также при расходе их на закупку средств на обеспечение функционирования предприятия.

Пассивные

Пассчивный счет и его структура

Пассивный счет — это учет пассивов предприятия. На нем по дебету отражается его уменьшение, а по кредиту увеличение. К пассивам субъекта хозяйствования относятся объекты его собственности, не приносящие материальной выгоды, содержание которых требует дополнительных инвестиций. Сальдо по пассивке всегда равно нулю или соответствует кредитовому статусу. Оно не может быть дебетовым.

Взаимосвязь активных и пассивных счетов

На нем отражаются расчеты с контрагентами по займам, выдаваемым и получаемым на непродолжительный временной период, а также уменьшение стоимости основных средств субъекта предпринимательской деятельности в результате амортизации. К примеру, на счету 70 отображаются расчеты с наемными сотрудниками по оплате их труда. Однако, в зависимости от производимой операции, он также может относиться и к категории активного. На пассивном счету учитываются также движения по уставному капиталу.

К примеру, на счету 70 отображаются расчеты с наемными сотрудниками по оплате их труда. Однако, в зависимости от производимой операции, он также может относиться и к категории активного. На пассивном счету учитываются также движения по уставному капиталу.

Активно-пассивные

Активно-пассивный счет — это документ, в котором учтено движение финансовых средств по объекту собственности, который может быть активом или пассивом субъекта хозяйствования.

Для него актуальны правила, применяемые для обоих видов счетов. На них могут быть учтены активы и пассивы, а их сальдо может иметь дебетовый или кредитовый характер.

Пример

Счет 62 отображает проведенные расчеты субъекта хозяйствования с контрагентами, которыми могут быть покупатели и заказчики. В ракурсе активного документа он функционирует при поставке товара покупателю, в результате чего формируется дебиторская задолженность покупателя. Она является его активом, в результате чего его увеличение отображается на 62. После оплаты товара задолженность уменьшается, и она уже отображается по кредиту. В данной ситуации тип документа является активным.

После оплаты товара задолженность уменьшается, и она уже отображается по кредиту. В данной ситуации тип документа является активным.

Признаки активно-пассивных счетов

Пассивным он может быть в случае перечисления покупателем аванса за еще не переданный товар. В результате таких действий формируется кредиторская задолженность перед покупателем, являющаяся пассивом компании. После отгрузки товара, долг уменьшается, а движение денег отражается по дебету.

Таблица активно-пассивных счетов

Активные, пассивные и активно-пассивные счета, таблица

Таблица пассивных счетов

Все виды документов отображаются в бухгалтерских таблицах. Наиболее популярные из них связаны с общими операциями, такими как расчеты с контрагентами, оплата обязательных сборов и заработной платы.

Таблица активных счетов

На 71 счету отражается движение средств по подотчетным лицам. На 60 фиксируются взаиморасчеты с контрагентами. 68 документ позволяет получить информацию об уплаченных обязательных платежах в уполномоченные органы, а 19 — об оплаченном НДС. На 75 можно ознакомиться с расчетами, произведенными с учредителями, а на 76 — с дебиторами и с кредиторами. Все расчеты по продажам результата труда субъекта вносятся на 90 документ, а на 91 указываются прочие доходы, не отнесенные к основной деятельности предприятия.

На 75 можно ознакомиться с расчетами, произведенными с учредителями, а на 76 — с дебиторами и с кредиторами. Все расчеты по продажам результата труда субъекта вносятся на 90 документ, а на 91 указываются прочие доходы, не отнесенные к основной деятельности предприятия.

Вконтакте

Одноклассники

Google+

Основные различия между активным и пассивным признанием делового интереса

Основные различия между активным и пассивным признанием делового интереса

Нью-Джерси является штатом по справедливому распределению («ED»), когда речь идет о разделе имущества при разводе. Но какая часть доли в бизнесе, если таковая имеется, подлежит ED? Часто адвокаты обращаются к судебному бухгалтеру, чтобы он различал «активную» и «пассивную» оценку при принятии решения о том, как следует разделить определенные активы.Из всех активов бизнес-интересы, как правило, являются наиболее сложными и значимыми при военном роспуске.

Но какая часть доли в бизнесе, если таковая имеется, подлежит ED? Часто адвокаты обращаются к судебному бухгалтеру, чтобы он различал «активную» и «пассивную» оценку при принятии решения о том, как следует разделить определенные активы.Из всех активов бизнес-интересы, как правило, являются наиболее сложными и значимыми при военном роспуске.

Активные активы — это активы, которыми управляли во время брака, так что изменение стоимости связано, по крайней мере частично, с активным вкладом стороны или сторон. Пассивные активы — это активы, стоимость которых колебалась во время брака из-за рыночных условий. Такие слова, как «контроль», «управляемый» и «усилия» описывают активные активы.

По определению, должно быть легко отличить активный актив от пассивного, но на практике это не так просто.Если супруг (а) владел бизнесом до брака, это усложняет ситуацию, поскольку оценка стоимости активных усилий супруга-собственника в бизнесе во время брака включается в семейный актив, подпадающий под действие ED. С другой стороны, если стоимость бизнеса повысилась из-за рыночных условий, он исключается из семейного имущества.

С другой стороны, если стоимость бизнеса повысилась из-за рыночных условий, он исключается из семейного имущества.

Аналитик-оценщик рассчитывает стоимость бизнес-интереса на дату заключения брака и дату подачи жалобы.Разница или оцененная стоимость обычно подлежат ED. Однако в большинстве случаев все не так просто.

- Как определить, что вся повышенная стоимость является результатом активного управления супругом-владельцем?

- А как насчет рыночных факторов? Может ли часть или вся завышенная стоимость быть отнесена на счет внешних рыночных условий и исключена из семейного имущества?

- Бизнес вырос благодаря благоприятным экономическим или отраслевым условиям?

- Бизнес вырос из-за изменений в законодательстве или других демографических тенденций?

- А как насчет усилий третьих лиц? Что делать, если бизнесом управляет несколько владельцев?

- Как насчет нефинансовых взносов супруга, не являющегося собственником, на содержание домашнего хозяйства, включая воспитание детей сторон, что позволяет супругу-владельцу активно управлять бизнесом?

- Что делать, если неработающий супруг приобрел долю собственности в бизнесе после брака?

Стоимость бизнес-интереса, подпадающего под действие ED, часть увеличения стоимости, относящаяся к усилиям владельца-супруга, не так проста и существенно повлияет на исход дела. Оценка бизнес-интереса и определение доли, относящейся к активному или пассивному признанию, требует наличия правильного эксперта по оценке бизнеса, который имеет решающее значение в любом деле о разводе, касающемся ED бизнес-интереса и, фактически, других брачных активов.

Оценка бизнес-интереса и определение доли, относящейся к активному или пассивному признанию, требует наличия правильного эксперта по оценке бизнеса, который имеет решающее значение в любом деле о разводе, касающемся ED бизнес-интереса и, фактически, других брачных активов.

Задайте вопрос нашим экспертам

Для обеспечения соблюдения правил Казначейства США, если прямо не указано иное, любые налоговые рекомендации США, содержащиеся в этом сообщении, не предназначены или написаны для использования и не могут быть использованы получателем с целью избежания штрафов, которые могут быть наложены. в соответствии с Налоговым кодексом.

Дебетовый кредит простым языком Баланс. Счета активного и пассивного учета

Аналогично географии, в которой все карты разделены на широту и долготу, на пересечении которых указывается местонахождение объекта, так же бизнес-структура компании распределяется по учетным координатам — дебетовым и кредитным. Посредством этих согласных определений образуется так называемая двойная запись: в бухгалтерском учете она отражается в виде счетных формул.

Бухгалтерские счета отражаются, как правило, двумя способами — доходным и расходным. Поступление, естественно, — это зачисление денег на счета предприятия, а расход — списание проведенных сумм со счетов. Для ведения хозяйственных операций используется двойная запись. А для упрощения процесса ведения бухгалтерского учета были введены и понятия дебетового и кредитного.

Сейчас сложно представить, как велся бухгалтерский учет, например, в средние века.Тем не менее, первые упоминания о дебете и кредите встречаются у итальянского учителя математики Луки Пачоли в его книге «Трактат о счетах и записях», опубликованной в 1494 (!). Более пятисот лет назад рассматриваемые понятия «дебет» и «кредит» означали «доход» и «расход».

Бухгалтеры прекрасно понимают разницу между кредитом и дебетом, и тем, кто следит за их выступлением, мы напомним вам правильное произношение. Верно сказать — от кредита до дебета , но неправда — с дебета до кредита .

Чтобы понять значение определений «дебет » и «кредит », необходимо выяснить их происхождение. В переводе с латинского языка глагол « кредит » означает «Я должен», а глагол « дебет » — «Он должен».

В переводе с латинского языка глагол « кредит » означает «Я должен», а глагол « дебет » — «Он должен».

Дебет и кредит в бухгалтерском учете. Как их понять? Вы можете понять суть ведения счета по дебету и кредиту. Как это сделать? Так что стандартный. Как он выглядит? Обычно это таблица, разделенная на две колонки.В первом столбце мы видим дебет , то есть слева, во втором столбце соответственно отражается кредит , то есть он находится справа. Есть еще одно подразделение, о котором вам нужно знать. Счета, составляемые бухгалтером, имеют свои категории. Всего их два — активный и пассивный. Разберемся в их предназначении. Активные счета — это транзакции, которые отражают размещение средств юридического лица или банковского учреждения … Пассивные счета, в свою очередь, представляют собой транзакции, отражающие привлечение средств.Для этих двух типов счетов дебет и кредит означают совершенно противоположные понятия. Дебет , используемый для ведения активных счетов, означает поступление денежных вливаний или материальных ценностей.

В пассивных счетах он ( дебет ) наоборот отражает их потребление. Движение с кредита на дебет происходит по активным счетам, и, наоборот, с дебета на кредит — по пассиву.

Увеличение дебета, каким бы оно ни было, на активных счетах указывает на увеличение стоимости имущества предприятия.А факт увеличения дебета пассивных счетов отражает уменьшение основных средств компании.

Дебет и кредит в бухгалтерском учете. Как их понять?

Процесс увеличения ссуды в структуре активного счета свидетельствует о снижении фактической стоимости имущества и материальных ценностей предприятия. Увеличение кредита в структуре пассивного счета, соответственно, приводит к увеличению средств компании.

Каждая проводимая бухгалтером хозяйственная операция приводит к тому, что один показатель увеличивается, а второй — пропорционально уменьшается.В одном случае плюс, во втором — минус.

Благодаря такому отражению операций, проводимых бухгалтером, можно контролировать правильность ведения бухгалтерского учета и использование основных средств предприятия.

Также существуют понятия дебетового сальдо и дебетового оборота. В первом случае баланс представляет собой денежную стоимость учтенных основных средств компании за определенный период времени. Во втором случае оборот также представляет собой денежную оценку всех операций, которые привели к увеличению зарегистрированных основных средств компании или уменьшению источника их формирования.

Метод двойной записи не нарушает равенства общих обязательств и активов и не влияет на окончательную структуру баланса. Чтобы правильно завершить бухгалтерский цикл операций, двойная запись всегда должна вестись правильно.

Финансовый бюджет крупной компании или любой российской семьи складывается из доходов, то есть денежных поступлений, и расходов — из затрат на оплату услуг и приобретение товаров. В бухгалтерском учете такие операции называются дебетовыми и кредитными.В статье мы рассмотрим ключевые концепции этих транзакций, а также определим, что означает дебетовый счет.

Счет «Дебет» и счет «Кредит» в бухгалтерии

Все хозяйственные операции хозяйствующего субъекта имеют два направления:

- Прибыльные, то есть те факты хозяйственной деятельности, которые приводят к увеличению финансовых показателей, увеличению материально-технической базы, повышению платежеспособности и прибыльности предприятия.

- Расходные материалы, предназначенные для приобретения товаров, работ или услуг, необходимых для обеспечения жизнедеятельности предприятия в целом. Например, оплата коммунальных услуг, начисление заработной платы персоналу, закупка материально-технических ценностей, горюче-смазочных материалов и сырья для производства.

Следовательно, дебетом счета являются все операции с доходом (доходом) и факты хозяйственной деятельности хозяйствующего субъекта, будь то рядовой гражданин, семья или компания. Заем, соответственно, это расход.

Эти концепции широко используются в бухгалтерском учете и неразрывно связаны между собой. Итак, основным методом ведения бухгалтерского учета является отражение хозяйственных операций методом двойной записи. Если говорить простым языком, то одна конкретная хозяйственная операция в жизни хозяйствующего субъекта регистрируется в БУ одновременно по дебету одного бухгалтерского счета и кредиту другого. То есть методом двойной записи является процедура составления бухгалтерских записей — проводок.

Дебет и кредит в балансе

Бухгалтерский баланс — это не просто отчет, характеризующий финансовые показатели деятельности компании. Это отражение результатов правильной регистрации фактов ведения бизнеса методом двойной записи.

Как это понимать? Другими словами, при регистрации транзакции (операции, факта) в бухгалтерии формируется проводка, которая затрагивает сразу два счета синтетического учета. Причем для одного — операция отражается по дебету, а по второму — по кредиту.В результате сравниваются обороты по этим показателям. В результате левая часть баланса (активы) приравнивается к правой (пассивы). Если есть расхождения между активами и пассивами, то такая ситуация свидетельствует о наличии ошибок в учете.

Активы баланса — это денежные, имущественные и нематериальные ценности, принадлежащие компании. Обычно такие показатели формируются как дебетовое сальдо бухгалтерского счета. Остаток на счете — что это? Это данные о наличии у организаций денежных, имущественных и нематериальных активов. Дебетовый оборот — это операция по получению аналогичных показателей. Однако для пассивного учета действуют прямо противоположные условия.

Дебетовый оборот — это операция по получению аналогичных показателей. Однако для пассивного учета действуют прямо противоположные условия.

Пассивы баланса — это расходы, обязательства, а также источники, из которых было сформировано имущество и активы общества. Кредитовое сальдо — это сумма долга, а кредитный оборот — это расходная операция. Однако это правило распространяется только на активные аккаунты. Если в BSC есть пассивная функция, то зачисление на такой счет бухгалтерского учета представляет собой квитанцию (увеличение).

Что такое дебетовый банковский счет

Часто понятие «дебет» из бухгалтерского учета путают с концепцией дебетового текущего счета в банке. Однако существенных отличий эти понятия не имеют. Таким образом, дебетовый счет — это какой счет?

Дебетовый счет — это счет, открытый в банковской организации для размещения денежных средств клиента. То есть клиент (физический или юридический) открывает счет для хранения, инвестирования и расходования собственных денег. Примером могут служить банковские вклады (сберегательные книжки) или банковские карты. Например, популярная зарплатная карта «Мир».

Примером могут служить банковские вклады (сберегательные книжки) или банковские карты. Например, популярная зарплатная карта «Мир».

Запрет списания со счета — что это

Некоторые банковские вклады имеют ряд ограничений и условий использования. Одно из таких ограничений — запрет на списание средств со счета. При открытии депозита с запретом на дебет клиент просто не сможет внести свои средства на этот счет. Другими словами, счет с запретом на дебет не предусматривает кредитных операций.

Однако некоторые банки могут временно заблокировать возможность поступления с банковских карт … Такая блокировка может быть вызвана сомнительными транзакциями по счету. Во избежание мошенничества сотрудник банка блокирует карту. Для разблокировки обратитесь в ближайшее отделение банка.

Определение конечного сальдо для активных счетов происходит путем прибавления к начальному сальдо дебетового оборота и вычитания кредитового оборота. В активном аккаунте не может быть кредитового баланса (ни окончательного, ни начального), так как это означает, что учитываемый объект меньше нуля. Таким же образом определяется итоговый остаток на пассивном счете: начальный остаток плюс сумма кредитового оборота и минус сумма дебета. Полученные итоговые остатки на пассивных счетах отражаются в кредите, а на активных — по дебету. На активно-пассивных счетах отображается как имущество организации, так и источники ее образования. Использование двойной записи, отражающей каждую бизнес-операцию, обусловлено четкой взаимосвязью этих операций с изменением финансового состояния предприятия, в котором учитывается взаимодействие двух объектов.

Таким же образом определяется итоговый остаток на пассивном счете: начальный остаток плюс сумма кредитового оборота и минус сумма дебета. Полученные итоговые остатки на пассивных счетах отражаются в кредите, а на активных — по дебету. На активно-пассивных счетах отображается как имущество организации, так и источники ее образования. Использование двойной записи, отражающей каждую бизнес-операцию, обусловлено четкой взаимосвязью этих операций с изменением финансового состояния предприятия, в котором учитывается взаимодействие двух объектов.

Бухгалтерские услуги для организаций и предпринимателей

Просто забыть об этом не получится, потому что банк и дальше будет списывать годовое обслуживание … А это грозит вам уходом в «минус». Что это за дебетовая карта? Дебетовой картой можно оплачивать не только товары и услуги, но и:

- получение заработной платы, пенсий, пособий, стипендий;

- снятие наличных;

- перевод денежных средств с одного счета на другой;

- хранение и накопление денежных средств.

Преимущества:

- Компактность. Нет необходимости носить с собой наличные, так как они занимают много места в кошельке или карманах.

- Экономия времени.

При оплате товаров и услуг вы не тратите минуты на поиск необходимой суммы и ожидание сдачи. - Эффективность. Возможность получить деньги в любое время и где удобно.

- Круглосуточное обслуживание.

Что такое дебет и кредит в учете для чайников

Давайте возьмем отдельную бизнес-операцию, которая ясно покажет, как делается двойная запись и как в ней используются дебет и кредит.Например, организация оплатила отгрузку поставщику. Очевидно, увеличилась ее дебиторская задолженность, то есть сумма, которую должны ей третьи лица или организации — часть средств, перечисленных с расчетного счета, была отнесена бухгалтером на дебет счета 60 «Расчеты с поставщиками и подрядчиками». »

Внимание

При этом компания потеряла часть своих активов, так как некоторая сумма осталась с текущего счета, а актив на счете 51 — «Текущий счет» — уменьшился. Бухгалтерский учет — это строгая, хорошо структурированная система, не терпящая путаницы. С древних времен было разработано, что при записи бизнес-операции проводка всегда выглядит так: сначала идет дебет, затем кредит.

Бухгалтерский учет — это строгая, хорошо структурированная система, не терпящая путаницы. С древних времен было разработано, что при записи бизнес-операции проводка всегда выглядит так: сначала идет дебет, затем кредит.

Что такое дебет и кредит простыми словами

Стремительное развитие рыночных отношений во всем мире вызвало большой интерес населения к знанию и пониманию элементарных концепций финансирования. Термины, которые раньше использовались только в профессиональной среде и специализированной литературе, теперь все чаще мелькают в периодических изданиях и слетают с языка россиян, далекого от бухгалтерского учета.Ревностные собственники по-прежнему прибегают к упрощенному варианту учета, подсчитывая все полученные доходы в одной части листа, а понесенные расходы — в другой.

Таким образом, «дебет» и «кредит» в повседневной жизни используются довольно часто. Определение этих значений с помощью простых математических расчетов позволяет судить об эффективности потраченных средств и в будущем планировать способы снижения затрат. Именно этот метод является самым надежным на пути к финансовому благополучию.

Именно этот метод является самым надежным на пути к финансовому благополучию.

Историческая экскурсия.

Для чего нужны дебет и кредит?

Информация

Для эффективного ведения хозяйственной деятельности и своевременного принятия правильных управленческих решений необходимо отслеживать бизнес-процессы и бизнес-операции, выполняемые в текущее время. Для этого данные первичной документации группируются в бухгалтерские счета, поэтому эти данные систематизируются, анализируются и руководство предприятия может сделать выводы о результатах своих усилий.Бухгалтерский учет основан на принципе двойной записи: каждая бизнес-операция должна отражаться в дебетовой и кредитной отчетности, т.е.

поступлений должны быть приравнены к расходам. Иначе и быть не может, поскольку средства переходят из одного состояния в другое, но они не могут возникнуть из ниоткуда и исчезнуть бесследно. На этом принципе построена вся система бухгалтерского учета, а само понятие «баланс» означает равенство при соблюдении этого правила.

Дебет и кредит, определение для жизни и бизнеса.Бухгалтерия

Рубрика: Для бизнеса Выражение «уменьшить дебет в кредит», наверное, знакомо каждому. При этом многие даже приблизительно не понимают, что это значит. Поэтому ниже мы постараемся максимально просто объяснить, что такое дебет и кредит.

Зачем нужна бухгалтерия? Почему вы придумали бухгалтерию? Для того, чтобы учесть имущество предприятия, его обязательства, капитал и в целом всю его деятельность. Что такое код IBAN и для чего он нужен? Представьте, если считать товары в штуках, бензин в литрах, а деньги в рублях, непонятно, как все это сложить? Как понять, приносит ли компания прибыль или убыток, сколько товаров осталось на складе и сколько денег на расчетном счете? Поэтому все операции, будь то поступление сумм на счета компании, списание материальных ценностей или расчеты с поставщиками, отражаются в бухгалтерском учете в денежном выражении.

Что такое дебетовая карта: для чего она нужна и как ее выбрать?

Иногда требуется поставить подпись на чеке или в окне терминала. При совершении транзакций онлайн достаточно войти в личный кабинет на сайте банка или войти в мобильное приложение на смартфоне. Будьте готовы к дополнительной проверке при перечислении крупной суммы денег.

При совершении транзакций онлайн достаточно войти в личный кабинет на сайте банка или войти в мобильное приложение на смартфоне. Будьте готовы к дополнительной проверке при перечислении крупной суммы денег.