Офз купонный доход – облигации с постоянным купоном, что это такое и какая доходность, где купить и смотреть весь список этих долговых бумаг, приобретение на примере QUIK

что это такое и виды купона, какая процентная ставка у долговых ценных бумаг, от чего зависит и где смотреть доходность, понятие НКД

Поделись полезной страницей:

Кредитование государства или большой компании с целью получения прибыли — отличный вариант для заработка. На финансовом рынке для этого существует специальный инструмент — облигации. Дать денег в долг государству могут не только крупные игроки, но и физические лица, и, что немаловажно, вернуть их в любой момент. Чтобы понять как работают облигации и откуда там доход, нужно узнать о купонах и их видах.

Что это такое?

Прежде чем дать определение купонному доходу, разберемся в понятии купона.

Купон облигации — это установленная при выпуске ценной бумаги величина дохода, которую владелец облигации получает за заданный эмитентом период.

В доцифровую эпоху облигации были бумажными, а купоны являлись часть этого документа. По прошествии определённого времени, владелец мог обменять эти купоны, которые отрывались физически, на положенные ему деньги. В наше время долговые бумаги выпускаются в виде электронных записей, где зафиксированы все их свойства.

Таким образом, купонный доход — это выплаты по купонам, которые получает инвестор.

Процентная ставка

Купонная ставка — это установленный эмитентом процентный доход, который выплачивается держателю облигации купонными платежами. Её ещё называют процентной ставкой по купону. Её величина всегда указывается в годовых процентах от номинальной стоимости бумаги.

Сами выплаты измеряются в денежных единицах, производятся они с разной периодичностью: раз в квартал, полгода или год. Большую ценность имеют бумаги, ставка по которым выплачивается чаще. У государственных ОФЗ начисления обычно производятся 2 раза в год. Разбираем подробнее понятие ОФЗ и их виды в отдельной статье.

В случае с государственными облигациями, размер купона зависит от ключевой ставки Центрального Банка, которая, в свою очередь, определяется с расчётом экономической обстановки в стране. Влияют также цены на внутреннюю валюту, нефть, золото и множество других факторов. Чем лучше ситуация в стране, тем меньше ставка и меньше доход. Поэтому в России облигации имеют приличную доходность, особенно они интересны зарубежным инвесторам.

Для корпоративного сектора

Обычно, чем больше риск, тем более доходны облигации.

На рынке корпоративных долговых бумаг нужно быть особенно осторожным и тщательно выбирать эмитент. Хорошая новость в том, что в случае банкротства компании, она обязана в первую очередь рассчитаться с кредиторами, а уже потом с акционерами.

Возможно, вам будет интересно узнать о том, какие ещё бывают облигации.

Виды купонов

- Постоянный. Размер купона остаётся статичным в течение всего времени манипуляций с купонами. Это самый распространённый способ, который применяется для крупных сделок.

- Фиксированный. Данный вид подразумевает, что прибыль регулируется регламентом договора и не зависит от курса валюты на данный момент.

- Переменный. Размер купона не оглашается заранее. При этом эмитент объявляет ставку купона только на последующий купонный период. Облигации с плавающей ставкой не были востребованы до 80-х годов, а потом набрали популярность после резких колебаний курса валюты. Еврооблигации часто имеют именно переменный купон.

- Индексируемый. Разновидность облигаций с переменным доходом. В этом случае номинальная стоимость периодически пересчитывается с учетом роста индексов, и прибыль рассчитывают с учетом изменения номинала. Обычно используется индекс инфляции, ведь такие купоны дают уверенность инвесторам, защищая их от потери средств, из-за финансовых обстоятельств на рынке. Иногда используют и другие индексы. К примеру, власти Мексики выпускали бумаги, номинал которых рассчитывался в соответствии с ростом цен на нефть. В России и США были популярны бумаги, стоимость которых обеспечена золотым стандартом, но после «великой депрессии» инвесторы начали искать другие источники.

-

Доход = Цена размещения — Цена погашения

НКД

Ещё один важный параметр, на который стоит обратить внимание при покупке на вторичном рынке. Когда инвестор совершает покупку, он оплачивает не только её рыночную стоимость, но и накопившийся купонный доход, то есть то, что положено прежнему владельцу за период с момента крайней выплаты эмитентом до дня оформления сделки.

Вспомним, что купоны выплачиваются с заданной периодичностью и после того, как очередной купон выплатили, стартует новый период выплат, и купон начинает накапливать свои средства.

Теперь дадим следующее определение:

Накопленный Купонный Доход (НКД) – это часть купонного дохода, которую рассчитывают, исходя из количества дней от даты, когда последний раз эмитентом выплачивался купон и до данного момента.

Наличие НКД даёт возможность покупать и продавать облигации на вторичном рынке до их погашения без утраты купонного дохода. Т.е. деньги, в отличие от депозитов, можно забрать в любой момент без потери процентов.

Где смотреть доход облигаций?

Размер купона можно посмотреть несколькими способами:

- На сайте РусБондс (www.rusbonds.ru) находим интересующую вас долговую бумагу через «поиск облигаций» и в общих сведениях будет указан размер купона в % годовых, вместе с НКД и со всеми другими данными.

- На сайте Финам (bonds.finam.ru) в разделе «облигации» «итоги торгов», точно также находим облигацию, переходим на страничку облигации и во вкладке «платежи» будет видна ставка по купону.

- Если же у вас уже есть брокерский счёт, то можно посмотреть все параметры через терминал QUIK.

Для мониторинга облигаций в QUIK, изначально нужно настроить списки, по которым терминал будет получать необходимые данные. Для этой цели через Меню «Система» нужно выбрать пункт «Заказ данных», далее «Поток котировок», затем всплывает нужное нам окно.

Развёрнутый список будет представлен в двух списках:

- МБ ФР: Т+ Облигации – в этом списке отображены все государственные ОФЗ с расчетами на следующий торговый день.

- МБ ФР: Т0 Облигации – здесь находится подавляющая масса бумаг с расчетами облигаций на сегодня (корпоративные, биржевые, МФО и тд.).

Зная эти параметры, а также рыночную стоимость и сколько вы будете держать бумагу (до погашения или планируете продать раньше) можно довольно точно рассчитать фактический доход. Но это уже тема для отдельной статьи.

Полезное видео

Если желаете ознакомиться подробнее с математикой облигаций, по каким формулам считать цену и доходность, вам будет полезна следующая лекция:

Налоги

На заседании от 22 марта Госдума приняла в третьем чтении закон об освобождении физических субъектов и юр. лиц от уплаты НДФЛ с купонной прибыли по рублевым облигациям, которые были выпущены в период с 1 января 2017 года по 31 декабря 2020 года. Согласно его тексту, частным инвесторам больше не нужно уплачивать налог в 13% на купонный доход от облигаций российских организаций. Помимо того, если владелец бумаги удерживает её до погашения — он освобождается от НДФЛ на разницу между ценой облигации и её номиналом.

Закон не распространяется на корпоративные облигации с купоном, который превышает ставку рефинансирования ЦБ на 5 пунктов или больше. Если ставка рефинансирования равна 7%, то покупая облигации компаний с доходностью более 13%, вы не освобождаетесь от налогов.

Облигаций с таким купоном на финансовом рынке почти нет, но если Банк России возобновит цикл понижения ключевой ставки, их количество будет расти. Так, в будущем инвестор все чаще будет оплачивать НДФЛ на купон по высокодоходным бондам.

Выводы

Подведём итоги всего, что нужно знать о купонном доходе:

- У облигаций есть купоны, по которым держателю выплачивается вознаграждение с заданной эмитентом периодичностью.

- Процентная ставка — это годовой доход, выраженный в процентах от номинальной стоимости.

- Величина процентной ставки по купону зависят от множества факторов и они отличаются для государственных и корпоративных облигаций.

- Существуют разные виды купонов.

- НКД — это накопленная часть дохода от купона, с момента последний выплаты предыдущего по текущий момент. НКД позволяет продать облигации в любой момент без потери процентов.

- Все параметры для подсчёта доходности можно посмотреть на специальных сайтах или в торговом терминале QUIK.

- На текущий момент, большинство рублёвых облигаций не облагается налогом.

Понравилась статья? Поделись с друзьями:

ofzdohod.ru

Облигации федерального займа: где узнать или как рассчитать накопленный купонный доход

Начну с того, что если требуется узнать накопленный купонный доход на текущую дату, то его всегда можно посмотреть на сайте Московской биржи moex.com или на сайте агенства «Интерфакс» rusbond.ru

Не стоит удивляться тому факту, что значения НКД на сайте Московской биржи и значения НКД на сайте агенства «Интерфакс» отличаются друг от друга. Это связано с режимом торгов на Московской бирже. Облигации федерального займа торгуются в режиме Т+, то есть с расчетами, перенесенными на следующий торговый день. Поэтому НКД на сайте биржи для ОФЗ всегда больше значения на сайте агенства «Интерфакс».

В статье «ОФЗ вместо банковских вкладов: гос облигации в рф и их доходность» я пишу, что накопленный купонный доход уплачивается покупателем облигации ее продавцу при совершении сделки.

Если же сделку планируется совершить не сегодня, а хочется учесть все, связанные со сделкой, расходы при составлении своих планов на приобретение облигаций федерального займа, да и не только их, требуется узнать НКД на произвольную дату купонного периода.

Самый простой способ узнать НКД на произвольную дату купонного периода — это его рассчитать. Формулу расчета проще всего ввести в Microsoft Excel, но лучше сначала разобраться с этим расчетом в рукопашную.

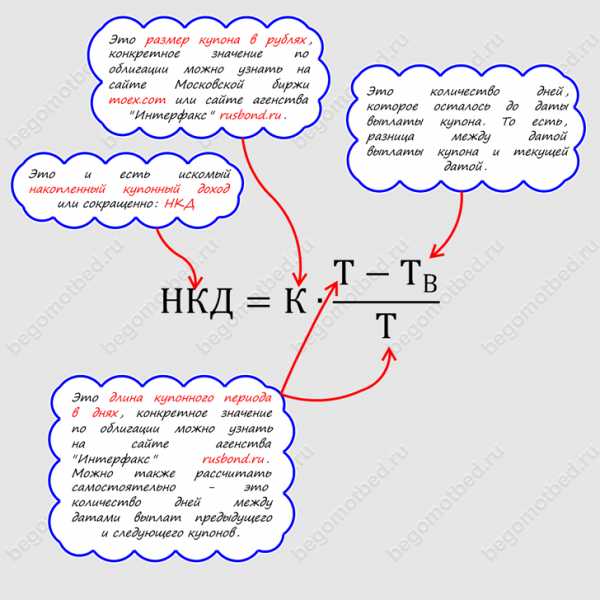

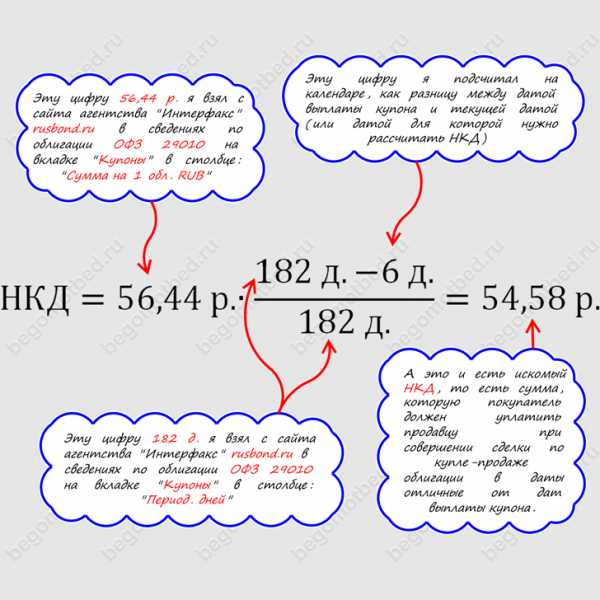

Формула расчета накопленного купонного дохода

Формула сама по себе очень простая. Но на всякий случай, на рисунке ниже я расписал, как и что в этой формуле обозначено:

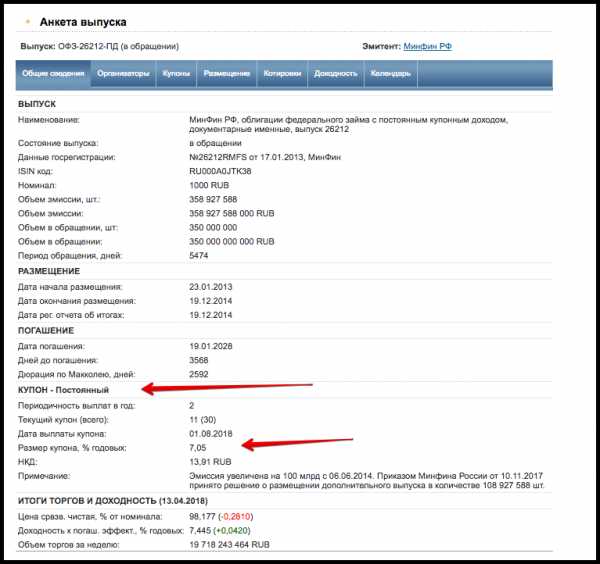

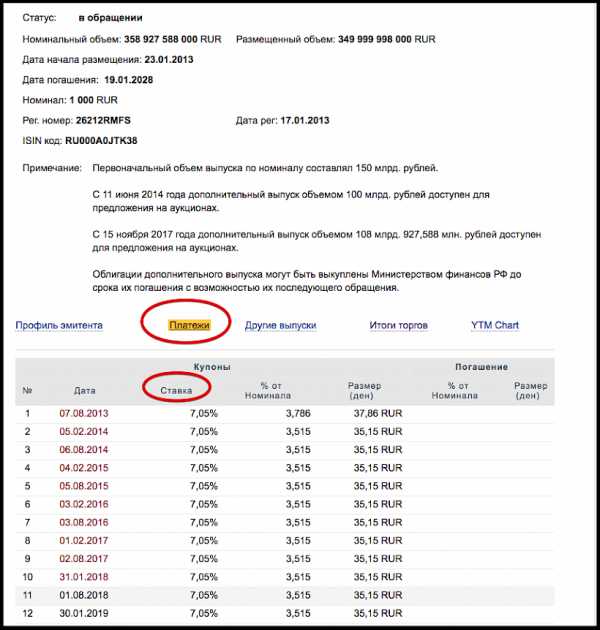

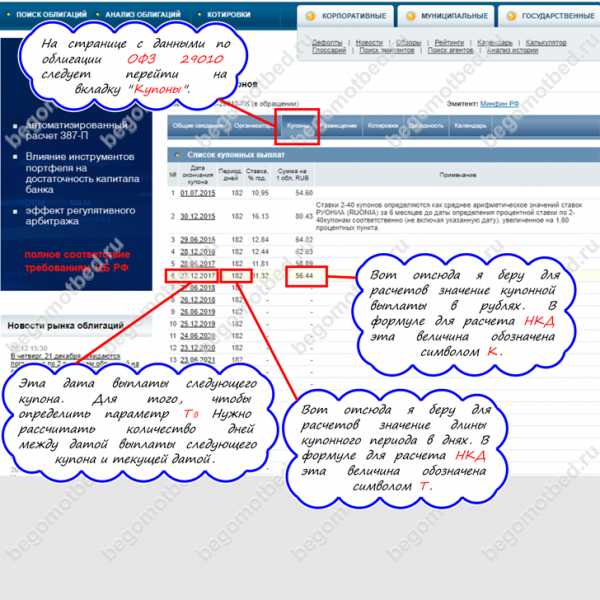

Пример расчета накопленного купонного дохода для ОФЗ

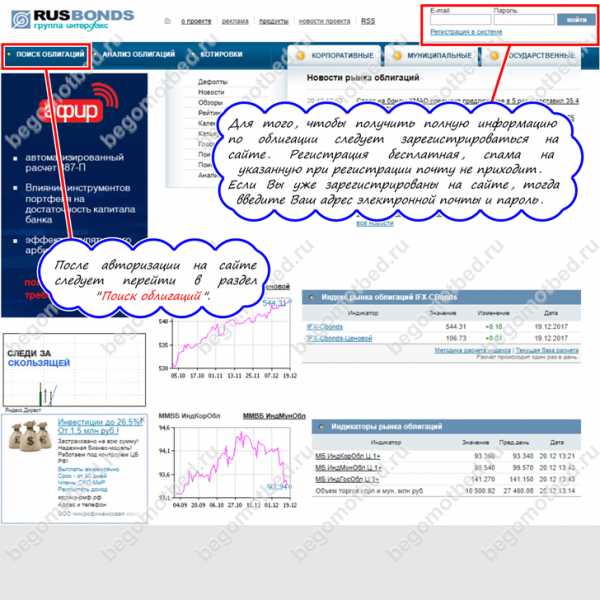

Для примера я приведу облигацию федерального займа выпуска ОФЗ 29010. Чтобы рассчитать ее НКД я воспользуюсь услугами сайта агентства «Интерфакс» rusbond.ru, на рисунке ниже показана его главная страница:

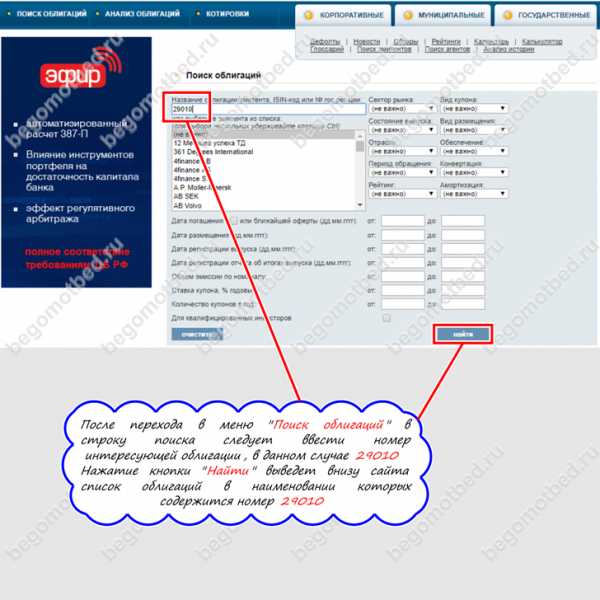

Для того, чтобы получить полную информацию по облигации следует зарегистрироваться на сайте. Регистрация бесплатная, спама на указанную при регистрации почту не приходит. Если Вы уже зарегистрированы на сайте, тогда введите Ваш адрес электронной почты и пароль. После авторизации на сайте следует перейти в раздел «Поиск облигаций».

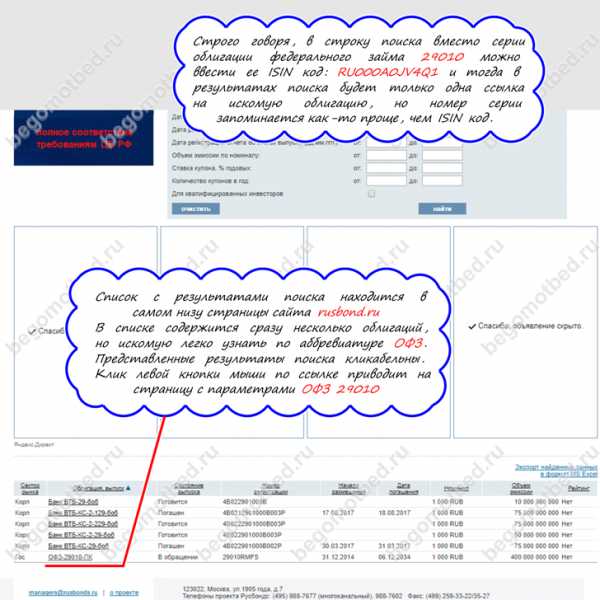

После ввода данных в поисковую строку сайта rusbond.ru и нажатия кнопки «Найти» — внизу страницы появятся результаты поиска. Каждая найденная облигация содержится в одной строке и эта строка является кликабельной ссылкой, кликнув по которой можно попасть на страницу с подробными данными по выбранной облигации.

В списке содержится сразу несколько облигаций, но искомую легко узнать по аббревиатуре ОФЗ. Представленные результаты поиска кликабельны. Клик левой кнопки мыши по ссылке приводит на страницу с параметрами ОФЗ 29010.

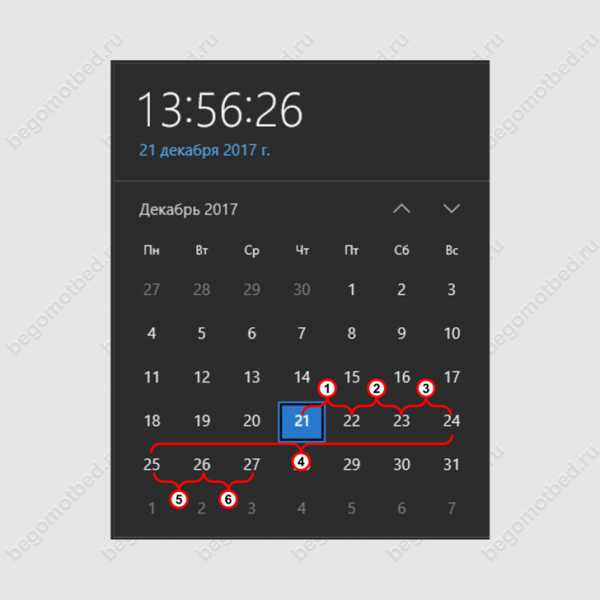

Теперь почти все данные для расчета собраны, осталось только определить количество дней, которое осталось до даты выплаты купона. То есть, разницу между датой выплаты купона и текущей датой. Чтобы не запутаться в интервалах, на рисунке ниже я показываю рукопашный расчет на календаре:

Осталось собранные данные подставить в формулу и произвести расчет НКД на интересующую дату. На следующем рисунке я показываю подстановку данных в формулу:

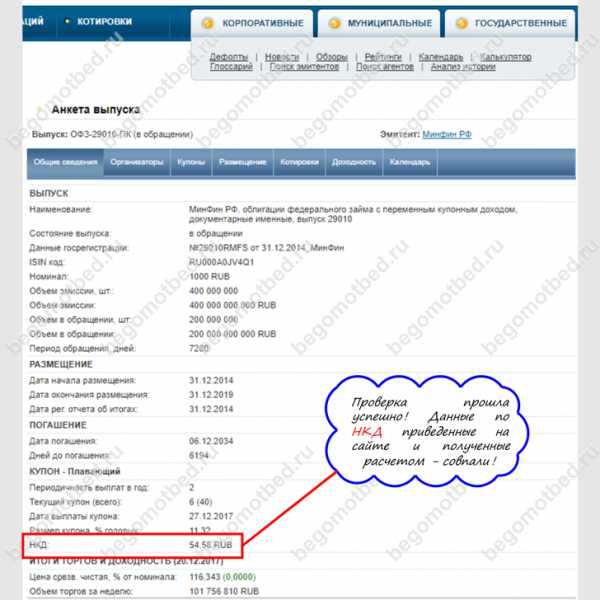

Проверка расчета накопленного купонного дохода с данными на сайтах

Ну и конечно, после столь долгих расчетов неплохо было бы себя проверить. Поэтому я смотрю на сайт rusbond.ru на вкладку «Общие сведения», где приведено значение НКД:

А теперь я загляну на сайт Московской биржи, где приведено значение НКД для ОФЗ 29010:

В начале статьи я уже упоминал о том, что НКД на сайте биржи и Итерфакс может не совпадать из-за режима торгов. В случае режима торгов Т0 (в котором торгуются субфедеральные облигации, а также облигации корпоративных эмитентов) НКД будет совпадать.

О том, сколько примерно стоят облигации на биржевом рынке я уже писал в статье: Почем облигации федерального займа для физических лиц: покупка с нуля

Важное послесловие

Представленная в статье методика расчета подходит не для всех облигаций. Количество дней купонного периода может рассчитываться в различных базисах. Недавно я наткнулся на методичку с методикой расчета доходности облигаций и накопленного купонного дохода на сайте Московской биржи. Не помню, в каком из разделов портала биржи я ее нашел, поэтому — выкладываю ее тут для свободного скачивания.

В предлагаемом для скачивания архиве, кроме методики я приложил файл Excel с построением графиков для акций. Вот ссылочка для скачивания: Методика расчета НКД и доходности скачать

Буду рад вашим мнениям и личному опыту в области облигаций, когда вы поделитесь ими в комментариях к этой статье. Вопросам тоже буду рад и постараюсь найти на них ответы, а может они мне уже известны – задавайте вопросы в комментариях к статье, не стесняйтесь, отвечу всем.

Вот и все на сегодня, дорогие мои читатели.

Читайте также:

www.begomotbed.ru

Налоги с доходов по ОФЗ — вопросы от читателей Т—Ж

В 2017 году я с помощью брокера купил несколько облигаций ОФЗ-26214 — аж три штуки. И забыл о них. Тогда думал ежемесячно докупать эти облигации на небольшую сумму, чтобы был пассивный доход дополнительно к основной зарплате.

Письма от брокера почему-то начали попадать в папку «Спам», и я их не видел. Прошел год и вот только сейчас, разгребая почту, я нашел одно письмо. Вспомнил, что доход от средств ИИС подлежит налогообложению, а отчетный период за 2017 год закончился в апреле.

Что мне делать? Как задекларировать этот доход? Как минимизировать штраф, можно ли его избежать, или все бесполезно и надо начинать сушить сухари и учить тюремный жаргон?

Тимур

Тимур, бежать в налоговую не нужно. Пока можете расслабиться.

Роман Кобленц

частный инвестор

Брокер — ваш налоговый агент

Первая хорошая новость: ваш налоговый агент — брокер. Он должен сам рассчитать все налоги, которые вам нужно заплатить, удержать их с вашего брокерского счета и перечислить налоговой. В Тинькофф-инвестициях всё так же.

Это, разумеется, касается только тех случаев, когда вы торгуете на российском рынке и через российского брокера.

Где узнать, заплатил ли брокер налогТут два варианта. Можно просто посмотреть в вашем личном кабинете на сайте брокера. Но я рекомендую сразу идти на сайт налоговой.

Как выбрать брокера

Заходите в личный кабинет на сайте nalog.ru. Открываете раздел «Сведения о доходах из декларации по налогу на прибыль». Важно: информация там появляется не сразу, а после завершения налогового периода. Данные по всем вашим операциям 2017 года в личном кабинете появятся только в 2018 году, после конца налогового периода — 30 апреля.

В личном кабинете налоговой выглядит это так:

Если по итогам года вы получили не прибыль а убыток, то записей в личном кабинете на сайте налоговой не будет.

В вашем случае в ЛК может быть пусто по другой — хорошей для вас — причине.

Купонный доход по облигациям ОФЗ не облагается налогом

Да-да, доход по ОФЗ, который вы получаете в виде купонов, вообще не облагается налогом. Платить ничего не нужно. Именно поэтому мы так часто рекомендуем покупать в качестве облигаций именно ОФЗ.

Поэтому по вашим ОФЗ потенциально нужно платить доход только с прибыли. Эту прибыль можно получить за счет разницы между ценой покупки и продажи самих ОФЗ. Но учитывая, что у вас открыт ИИС счет, вы можете и от этого налога себя избавить. Этот налог платить не надо, если у вас открыт ИИС с типом вычета Б — «освобождение от уплаты налога на прибыль». Подробнее о том, какие бывают типы вычета по ИИС, я писал в статье «Россия заплатит за ваши инвестиции».

Как получить налоговый вычет по ИИС

Таким образом государство вам дает совершенно законный способ вообще не платить никакой налог. Так что сухари можно пока не сушить.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru