Срочные депозиты: Что такое срочные вклады и стоит ли в них инвестировать

Депозиты юридических лиц, индивидуальных предпринимателей и физических лиц, занимающихся частной практикой

Банковские депозиты в современных условиях являются одним из доступных и надежных инструментов для размещения денежных средств.

Юридическим лицам, индивидуальным предпринимателям и физическим лицам, занимающимся частной практикой, Банк предлагает широкую линейку депозитов для размещения временно свободных денежных средств в рублях Российской Федерации и иностранной валюте.

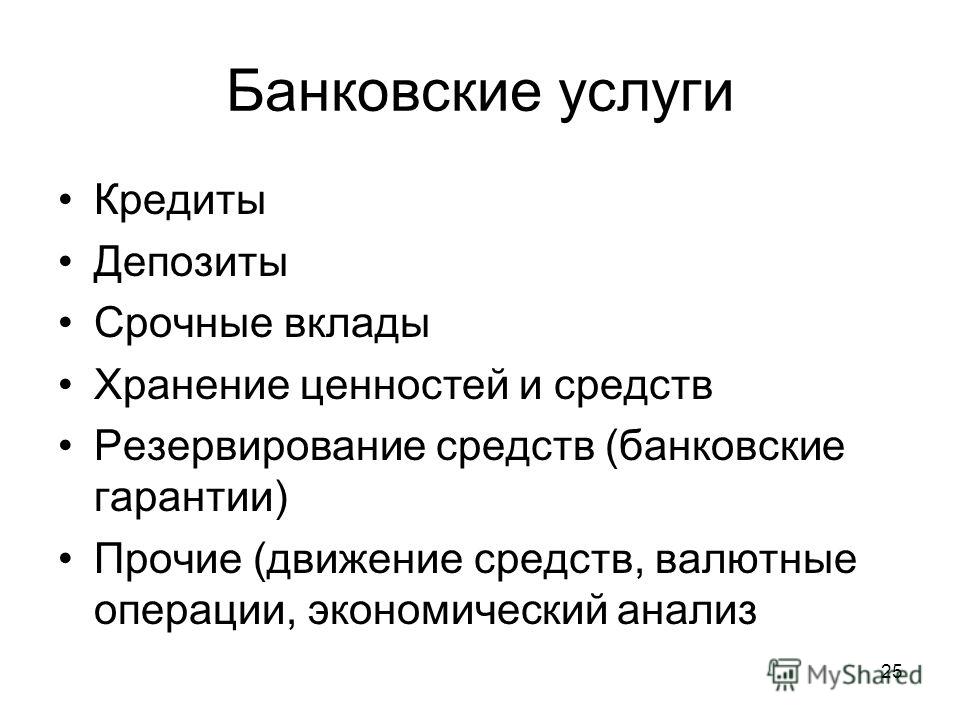

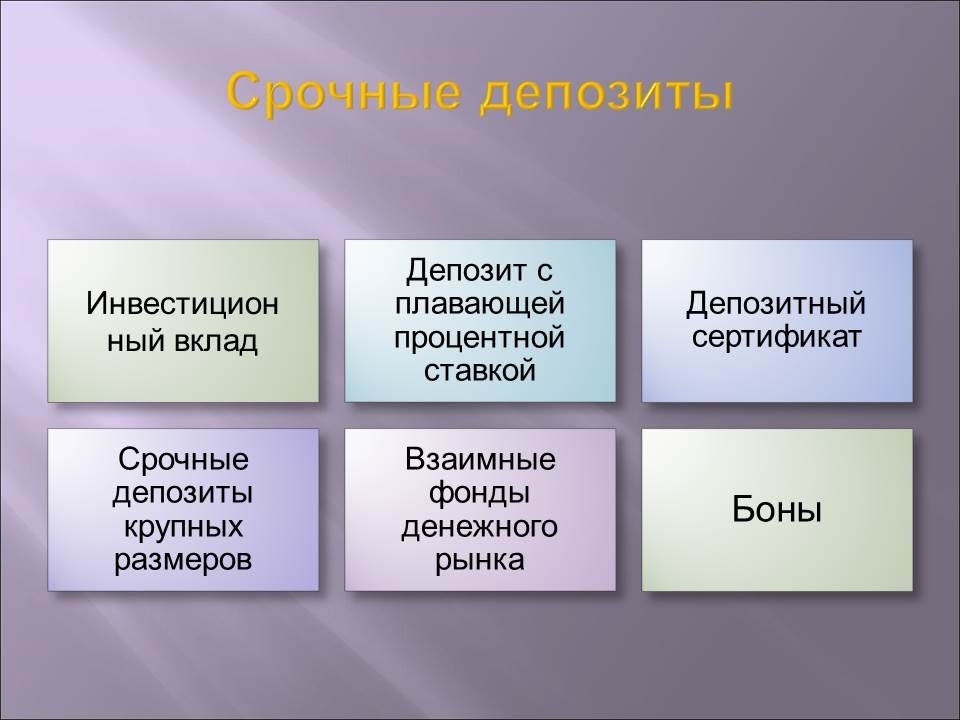

Вкладчикам предлагаются следующие виды депозитов:

Управляющим компаниям:

Банк предлагает размещать в срочные банковские депозиты:

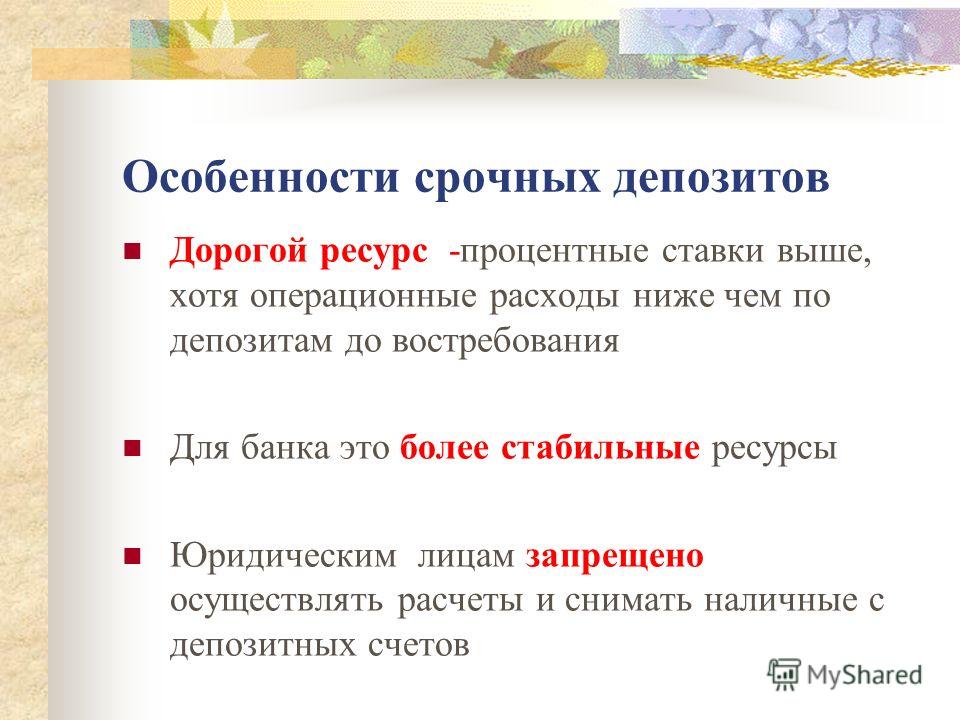

Все депозиты АО «Россельхозбанк» характеризуются гибкими сроками, рыночными процентными ставками и возможностью выбора периодичности выплаты процентов – ежемесячно и/или в конце срока.

При установлении процентных ставок применяется индивидуальный подход к каждому вкладчику.

Для открытия счета банковского депозита необходимы следующие документы:

При открытии счета по депозиту условие о наличии в Банке расчетного счета юридического лица, индивидуального предпринимателя или физического лица, занимающегося частной практикой, не является обязательным. В случае наличия в Банке такого счета список документов будет сокращенным.

Более подробную информацию об условиях размещения денежных средств в банковские депозиты можно узнать по телефонам:

Страховым организациям:

Банк предлагает страховым организациям централизованно размещать временно свободные денежные средства в депозиты Банка на условиях депозита «Стабильный» путем заключения с Банком в головном офисе Банка договора об общих условиях размещения депозитов, в рамках которого возможно размещать средства на оговоренных условиях сделки в любом региональном филиале Банка.

Договор об общих условиях размещения депозитов определяет порядок взаимодействия страховой организации с Банком при определении (согласовании) условий сделок и размещении средств в депозиты Банка.

Преимущества данного вида сотрудничества:

-

Оперативность согласования условий по сделке и размещения средств в депозиты Банка.

-

Формирование одного юридического дела (пакета документов) для передачи в Банк.

-

Взаимодействие с одним клиентским менеджером в головном офисе Банка.

-

Централизованное планирование и распределение временно свободных денежных средств страховой организации.

Консолидация информации о размещенных в Банке средствах и сроках их размещения (контроль за финансовыми потоками).

Более подробную информацию Вы можете получить, обратившись в Департамент крупного бизнеса Банка по телефонам

8 (495) 726-56-34, 8 (495) 662-15-99.

Срочные вклады и процентные ставки по депозитам в банках Казахстана на сегодня

Как управлять риском

Кредитный риск – риск неплатежеспособности банка – берет на себя Казахстанский фонд гарантирования депозитов – в пределах максимальной гарантируемой суммы.

Вы можете управлять и другими рисками, связанными с долгосрочными вложениями.

Кредитный риск: банк, в котором вы размещаете депозит, может быть лишен лицензии.

Выберите два–три банка и разместите сбережения равномерно, даже если депозит – в пределах максимальной суммы гарантии.

Крупным вкладчикам особенно важно рассмотреть возможность размещать деньги в разных банках – в пределах максимальной суммы гарантии, с учетом будущего вознаграждения, которое будет начисляться на вклад.

Процентный риск: ставки вырастут после того, как вы открыли депозит.

Решение. Максимальные рекомендуемые ставки вознаграждения, которые публикует КФГД, опираются на рыночные ставки вознаграждения с учетом рыночного привлечения.

Максимальные ставки вознаграждения по всем видам вкладов и средние рыночные ставки известны на два месяца вперед. Однако более долгосрочный прогноз особенно затруднителен по срочным вкладам, так как динамики на этом рынке пока мало. Срочные вклады привлекает на порядок меньше банков, чем сберегательные: ориентируйтесь на несколько банков и следите за появлением новых депозитных продуктов. Если новые срочные вклады появились в интересном вам банке – подождите до следующего месяца: возможно, с учетом запаса, который КФГД предусматривает для роста ставок (спреда), ваш банк тоже поднимет ставки вознаграждения по срочному вкладу.

Риск реинвестирования: к окончанию срока депозита ставки на рынке могут снизиться, и вы не сможете разместить депозит под высокую ставку.

Решение. Открывайте вклады с пополнением на максимально долгий срок. Ставка по ним может быть существенно ниже, чем по вкладам без пополнения, но такой вклад даст вам возможность реинвестировать деньги под фиксированную ставку, если в целом ставки на рынке станут ниже. Сравнивайте годовую эффективную ставку вознаграждения по этим вкладам с показателем верхнего коридора инфляции и со ставками по несрочным вкладам.

Риск ликвидности: вам потребуется чуть больше денег на текущие расходы, чем вы предусмотрели, открывая срочный вклад.

Решение. Несмотря на то, что ставки вознаграждения по сберегательным и срочным вкладам привлекательны, все же рассмотрите возможность оставить часть денег на мобильном несрочном вкладе. Деньги на несрочном вкладе будут вашей подушкой безопасности в непредвиденных обстоятельствах, вы сможете ими воспользоваться в любое время. Выбирайте несрочный вклад с минимальным неснижаемым остатком.

Срочные депозиты — РСК Банк

При наличии временно свободных денежных средств РСК>БАНК предлагает Вам возможность получения дополнительного дохода. Депозиты от РСК>БАНК — удобный инструмент сбережения и накопления средств. Размещая временно свободные денежные средства в нашем Банке, Вы думаете о своем будущем.

Чтобы открыть депозит

Открытие вклада – бесплатно. Все депозиты от РСК>Банк принимаются как в национальной, так в иностранной валютах.

Открытие вклада – бесплатно. Все депозиты от РСК>Банк принимаются как в национальной, так в иностранной валютах.Депозит до востребования

Срок хранения и минимальная сумма не ограничены.

Процентная ставка по депозиту в национальной валюте составляет 0% годовых.

Процентная ставка по депозиту в иностранной валюте составляет 0% годовых.

Возможность изъятия части денежных средств с депозита, пополнения депозита в необходимом объеме и совершения безналичных платежей за счет депозита.

ОАО «РСК Банк» — участник системы защиты вкладов физических лиц в Кыргызской Республике.

Система защиты банковских вкладов физических лиц в Кыргызской Республике призвана обеспечить защиту прав и законных интересов вкладчиков кыргызских банков, укрепить доверие к банковской системе и стимулировать привлечение сбережений населения в банковскую систему.

Создание и функционирование системы регламентируется законом «О защите банковских вкладов (депозитов)» в соответствии с которым, сумма компенсаций вкладчикам установлена на уровне 200 тысяч сомов.

ОАО «РСК Банк» провел все предусмотренные законодательством подготовительные мероприятия для вступления в систему и одним из первых среди банков Кыргызстана получил свидетельство об участии банка в системе защиты депозитов.

Срок депозита в национальной валюте от 3 до 36 месяцев, процентная ставка зависит от срока депозита и составляет от 3% до 11 % годовых.*

Минимальная сумма не ограничена, выплата процентов ежемесячно.

|

Период |

Процентная ставка |

|

3 месяца |

4,25% |

|

6 месяцев |

5,75% |

|

9 месяцев |

7,25% |

|

12 месяцев |

10,25% |

|

18 месяцев |

10,75% |

|

24 месяцев |

11,25% |

|

36 месяцев |

12,25% |

**При досрочном расторжении договора ставки процентов по срочным депозитам для физических лиц «Сандык» в национальной валюте и в долларах США пересчитываются по ставке вкладов до востребования. *Условия на суммы свыше 10 млн. сом по договоренности. При этом учитываются суммы всех действующих депозитов во всех имеющихся валютах на момент открытия срочного депозита.

*Условия на суммы свыше 10 млн. сом по договоренности. При этом учитываются суммы всех действующих депозитов во всех имеющихся валютах на момент открытия срочного депозита.

Срок депозита в иностранной валюте от 3 до 24 месяцев, процентная ставка зависит от срока депозита и составляет до 1,5% годовых.

Минимальная сумма не ограничена, выплата процентов ежемесячно.

|

3 месяца |

1,25% |

|

6 месяцев |

1,25% |

|

9 месяцев |

1,25% |

|

12 месяцев |

2,25% |

|

18 месяцев |

2,75% |

|

24 месяца |

3,25% |

|

36 месяцев |

3,75% |

Процентная ставка не подлежит изменению в течение срока хранения, указанного в договоре. В случае досрочного расторжения договора доход исчисляется по ставке вкладов до востребования.

В случае досрочного расторжения договора доход исчисляется по ставке вкладов до востребования.

Срок депозита в иностранной валюте от 3 до 36 месяцев, процентная ставка зависит от срока депозита и составляет от 3 до 6 % годовых.

Минимальная сумма не ограничена, выплата процентов ежемесячно.

|

3 месяца |

3% (Эффективная процентная ставка 3,04%) |

|

6 месяцев |

3,5% (Эффективная процентная ставка 3,56%) |

|

9 месяцев |

4% (Эффективная процентная ставка 4,07%) |

|

12 месяцев |

4,5% (Эффективная процентная ставка 4,59%) |

|

18 месяцев |

5% (Эффективная процентная ставка 5,11%) |

|

24 месяца |

5,5% (Эффективная процентная ставка 5,63%) |

|

36 месяцев |

6% (Эффективная процентная ставка 6,16%) |

Все условия открытия вкладов можно посмотреть скачать.

Депозиты для малого бизнеса. Выгодные ставки по депозитам для ИП и юридических лиц.

× В соответствии с требованиями Федерального закона от 27.07.2006 г. № 152-ФЗ «О персональных данных» выражаю согласие на обработку ПАО «МТС-Банк» (далее — Банк) местонахождение: 115432, г. Москва, пр-кт. Андропова, д.18, корп.1 своих персональных данных без оговорок и ограничений, совершение с моими персональными данными действий, предусмотренных п.3 ч.1 ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих интересах. Настоящее согласие дается для целей: продвижения услуг Банка или третьих лиц на рынке путем осуществления прямых контактов с помощью связи, получения рекламной информации по почте и по сетям электросвязи (в том числе по телефону, мобильной связи и электронной почте), принятия Банком решения о возможности заключения договоров о предоставлении банковских услуг и распространяется на следующую информацию: фамилия, имя, отчество, год, месяц, дата и место моего рождения, пол, паспортные данные и иные данные документов, удостоверяющих личность, СНИЛС, адрес (регистрации, фактического проживания), фото- и видеоизображения, семейное, имущественное положение, образование, профессия, сведения о занятости, доходах и расходах, данные о родителях, супругах, детях и иных родственниках, номер телефона (мобильный, стационарный, рабочий), адрес электронной почты, а также иные полученные от меня персональные данные (далее – Персональные данные). Под обработкой Персональных данных понимается совершение Банком операций с Персональными данными, включая сбор, систематизацию, накопление, хранение, уточнение, использование, передачу, блокирование, уничтожение, в т.ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank.

Под обработкой Персональных данных понимается совершение Банком операций с Персональными данными, включая сбор, систематизацию, накопление, хранение, уточнение, использование, передачу, блокирование, уничтожение, в т.ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank. ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных. Согласие дается на неопределенный срок и может быть в любой момент отозвано мной при предоставлении в Банк заявления в простой письменной форме в соответствии с требованиями законодательства Российской Федерации. В случае отзыва настоящего согласия на обработку своих персональных данных Банк обязан прекратить обработку Персональных данных и уничтожить их в срок, не превышающий 30 календарных дней со дня получения такого заявления, кроме данных необходимых для хранения в соответствии с действующим законодательством РФ.

ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных. Согласие дается на неопределенный срок и может быть в любой момент отозвано мной при предоставлении в Банк заявления в простой письменной форме в соответствии с требованиями законодательства Российской Федерации. В случае отзыва настоящего согласия на обработку своих персональных данных Банк обязан прекратить обработку Персональных данных и уничтожить их в срок, не превышающий 30 календарных дней со дня получения такого заявления, кроме данных необходимых для хранения в соответствии с действующим законодательством РФ. Я ознакомлен (на), что обработка Персональных данных осуществляется с применением следующих основных способов обработки Персональных данных: автоматизированного и неавтоматизированного.

Я ознакомлен (на), что обработка Персональных данных осуществляется с применением следующих основных способов обработки Персональных данных: автоматизированного и неавтоматизированного.

Вклады, депозиты для юридических лиц, открытие срочных депозитных вкладов для малого бизнеса

Пользователям интернет-банка предоставляется услуга в круглосуточном режиме открывать депозитные вклады и/или заключать сделки резервирования, что позволяет пользователям интернет-банка получать доход в виде начисленных процентов на сумму временно свободных денежных средств при минимальных затратах времени на оформление сделки.

Форма размещения — депозит или резервирование, зависит от выбранного вами срока размещения, суммы и валюты, а процессы оформления практически идентичны.

При размещении средств в депозит денежные средства переводятся на открываемый в режиме реального времени счет по учету депозита, а при заключении сделки резервирования денежные средства остаются на расчетном счете в виде неснижаемого остатка.

Депозитные сделки принимаются в рублях и долларах США. В рублях минимальная сумма размещения — 100 000, минимальный срок — 1 день, в долларах минимальная сумма — 10 000, минимальный срок — 60 дней.

Заявки на размещение с текущего дня на срок до 4-х календарных дней включительно принимаются до 15.00 мск., после этого времени заявки автоматически принимаются на размещение со следующего рабочего дня. Заявки на размещение средств на срок до 10-ти календарных дней в последний рабочий день перед выходными и праздничными днями продолжительностью более 3-х календарных дней подряд, принимаются на размещение с текущего рабочего дня до 13.00 мск., после этого времени — с первого рабочего дня, следующего за праздничными и выходными днями.

Заявки, поступающие в праздничные и выходные дни, обрабатываются день в день, но срок размещения денежных средств по ним начинается с первого рабочего дня, следующего за не рабочими днями.

Ставки начисления процентов зависят от валюты, срока и суммы сделки, устанавливаются банком в зависимости от конъюнктуры рынка и размещаются в интернет-банке в таблице ставок.

По сделкам резервирования проценты начисляются банком на сумму неснижаемого остатка по принятым заявкам, действующим в течение всего срока резервирования, указанного в них, при условии сохранения на счете неснижаемого остатка по данной заявке в течение всего срока резервирования. Проценты на неснижаемый остаток начисляются, начиная с первого дня периода резервирования по день окончания срока включительно, а выплачиваются не позднее первого рабочего дня, следующего за днем окончания срока резервирования.

По депозитам проценты начисляются, начиная со дня, следующего за днем размещения суммы на депозитном счете, по день возврата депозита включительно, и выплачиваются банком в день возврата депозита путем зачисления суммы процентов на счет клиента. Проценты, начисляемые на сумму депозита, могут выплачиваться как в конце срока, так и ежемесячно. Схему выплаты процентов вы можете выбрать уже в процессе оформления заявки на депозит.

Для оформления депозита или резервирования необходимо направить в банк cпециальную заявку.

Продление срока резервирования неснижаемого остатка или депозита не допускается. Данные операции оформляются новыми заявками. В интернет-банке предусмотрена возможность досрочного расторжения сделки резервирования. Пополнение и частичное снятие суммы депозита, а также досрочное расторжение депозита в интернет-банке не предусмотрено.

Депозиты на индивидуальных условиях, отличных от содержащихся в оферте банка, обсуждаются с менеджерами банка и оформляются отдельным договором на бумажном носителе.

Срочные депозиты — БАНК «МСКБ» (АО)

БАНК «МСКБ» (АО) предлагает срочные депозиты в рублях. [1]

| Вклад | Валюта вклада | Ставка, % годовых | Срок, дней | Сумма вклада от | Выплата % в конце срока | Досрочное снятие* | Пополнение | Выплата % ежемесячно | Частичное снятие |

| «Доходный» | рубли | 1 год – 4,25% 2 года – 4,5% | 730 | 5 000 | – | + | + | + | – |

| «Доходный +» | рубли | 1 год – 4,5% 2 года – 4,75% 3 года– 5,0% | 1100 | 5 000 | – | + | + | + | – |

| «Для друзей» | рубли | 01-91д. -4,5% -4,5%92-365д.-4,2% 366-730д.-3,75% | 730 | 5 000 | + | + | – | + | – |

| «Стабильный» | рубли | 3,5% | 730 | 5 000 | – | + | + | + | – |

| «Стабильный +» (с капитализацией) | рубли | 3,0% | 730 | 5 000 | + | + | + | – | – |

| «Лето круглый год» | рубли | 4,0% | 367 | 50 000 | + | + | + | – | + |

| «Стандартный» | рубли | 2,5% – 4,0% | 181– 367 | 5 000 | + | – | – | – | – |

* возможность досрочного снятия с сохранением части дохода

** за 1 год хранения – в день размещения вклада, за 2 год хранения — в день, следующего за днём окончания первого года хранения вклада

Договор банковского вклада*:

* «Минимальная гарантированная процентная ставка соответствует действующей процентной ставке на момент заключения договора банковского вклада»

Операционный отдел тел. (8152) 231-931

(8152) 231-931

[1] Данное предложение не является офертой.

Депозиты юридических лиц. Размещение срочных средств.

Всероссийский банк развития регионов предлагает выгодные условия по размещению свободных денежных средств юридических лиц в рублях и иностранной валюте. Клиентам помогут подобрать индивидуальные условия, структурировать вложения в зависимости от целей и сроков размещения депозита.

Банк ВБРР (АО) отвечает требованиям, предъявляемых к кредитным организациям, согласно Постановления Правительства РФ от 21.12.2011 № 1080 «Об инвестировании временно свободных средств государственных корпораций, государственных компаний». Банк включен в перечень кредитных организаций, соответствующих требованиям, Федерального закона «Об открытии банковских счетов и аккредитивов, о заключении договоров банковского вклада, договора на ведение реестра владельцев ценных бумаг хозяйственными обществами, имеющими стратегическое значение для оборонно-промышленного комплекса и безопасности Российской Федерации, и внесении изменений в отдельные законодательные акты Российской Федерации».

Банк ВБРР (АО) входит в перечень банков, в которых допускается размещение средств компенсационных фондов саморегулируемых организаций (СРО), а также размещение пенсионных накоплений и пенсионных резервов.

- Депозит

Размещение денежных средств в депозиты в Банке ВБРР (АО) предоставляет возможность получать стабильную прибыль и эффективно защищать свои финансы от инфляции. Выплата процентов производиться ежемесячно, ежеквартально или в дату окончания срока действия договора.

- Публичный депозитный счет

На основании действующего законодательства Банк ВБРР (АО) открывает публичный депозитный счет нотариусам, службам судебных приставов, судам, а также иным органам или лицам, к компетенции которых в соответствии с законом, относится открытие данного счета для депонирования денежных средств

- Неснижаемый остаток

Между клиентом, владельцем расчетного счета, и Банком оформляется соглашение о величине минимального неснижаемого остатка на расчетном счете и сроке хранения финансовых средств. В случае нарушения условий договор расторгается, и проценты Банком не начисляются.

В случае нарушения условий договор расторгается, и проценты Банком не начисляются.

Процентные ставки по депозитам/неснижаемым остаткам зависят от сроков и суммы размещения депозита/неснижаемого остатка.

Контакты:

Садкеева Анна Сергеевна

Телефон: +7 (495) 933-03-43, доб.2947

E-mail: [email protected].

Корнеев Михаил Вячеславович

Телефон: +7 (495) 933-03-43, доб.2872

E-mail: [email protected].

Определение срочного депозита | Bankrate.com

Что такое срочный вклад?Срочный вклад — это банковский вклад с фиксированным сроком и процентной ставкой. Средства на этом счете не могут быть сняты на определенный срок, если не уплачен штраф.

Более подробное определениеСрочный вклад, также называемый срочным вкладом, представляет собой процентный банковский счет с фиксированным сроком. Это позволяет вкладчикам приумножать свои деньги с более высокими процентными ставками по сравнению с обычным сберегательным счетом.

По истечении срока вкладчики могут забрать свои деньги или они могут быть продлены и удержаны на другой срок. Хотя средства могут быть сняты со срочного депозита без предварительного уведомления, как правило, за досрочное снятие средств предусмотрены штрафные санкции. Размер штрафа зависит от общего срока депозита и эмитента.

Чтобы избежать штрафных санкций, вкладчики должны запрашивать и планировать снятие средств заблаговременно. Обычно период ожидания между запросом и фактической реализацией вывода составляет 30 календарных дней.

Банки и другие финансовые учреждения используют средства на срочном депозитном счете для предоставления ссуд и других финансовых продуктов квалифицированным физическим или юридическим лицам. Банки получают прибыль, ссужая средства, хранящиеся на срочном депозитном счете, по ставкам выше, чем те, которые предоставляются держателю срочного депозитного счета.

При повышении процентных ставок последуют и ставки по депозитным сертификатам. Вы будете готовы? Узнайте, как найти лучшие цены на компакт-диски сегодня.

Пример срочного депозитаВ СШАС., одним из самых распространенных примеров срочного депозита являются компакт-диски. Например, Марио Лопес покупает компакт-диск стоимостью 5000 долларов по фиксированной процентной ставке 4% и сроком погашения через три года.

Через год сумма его депозита станет 5 200 долларов, а в следующем году она увеличится до 5 408 долларов. К концу срока сумма денег, которую может снять Марио, составит 5624,32 доллара.

Если Марио решит снять свои деньги до истечения срока платежа, он понесет штраф. Таким образом, в конце второго года, когда сумма компакт-диска составит 5 408 долларов, с Марио будет взиматься 3/12 (25 процентов) годового дохода.Вместо 5 408 долларов на второй год он получит 5 356 долларов.

Ищете более безопасное место для хранения денег? Делайте покупки сегодня, чтобы получить лучшие цены на компакт-диски, застрахованные FDIC.

срочных вкладов | Сбережения с фиксированным сроком

Надежный дом за ваши деньги с конкурентоспособными процентными ставками

Мы понимаем, что всем инвесторам нужен вариант сбережений с низким уровнем риска, и наши срочные вклады — это срочные сбережения, которые дают вам уверенность в безопасности ваших денег.

Внесите свои деньги на 1, 2, 3, 6 или 12 месяцев и сэкономьте столько, сколько захотите, в 16 валютах на выбор.

Новые деньги Срочные вклады

Если вы новый клиент, и это ваш первый депозит, или вы уже существующий клиент, который вносит новую сумму денег, новые временные депозиты Citi International Personal Bank предлагают вам конкурентоспособные процентные ставки.

Выберите один или три месяца и сэкономьте деньги в популярных валютах: долларах США, фунтах стерлингов или евро.

Воспользуйтесь преимуществами наших срочных вкладов «Новые деньги»

Стандартные срочные вклады

Наши стандартные срочные вклады доступны тем, у кого средства уже хранятся на счете в Citi International Personal Bank, и предлагают фиксированную ставку доходности с привлекательными процентными ставками.

Мы также предоставляем функцию пролонгации для тех, у кого уже есть срочные вклады, которые хотят сохранить свои деньги в безопасности и перенести свой капитал и / или проценты на тот же срочный вклад.

Стандартные ставки срочного депозитадоступны в следующих валютах:

- Австралийский доллар (AUD)

- канадский доллар (CAD)

- Чешская крона (CZK)

- Евро (EUR)

- Гонконгский доллар (HKD)

- Венгерский форинт (HUF)

- израильский шекель (ILS)

- Польский злотый (PLN)

- Румынский лей (RON)

- Российские рубли (RUB)

- Стерлингов (GBP)

- Шведская крона (SEK)

- швейцарских франков (CHF)

- Турецкая лира (TRY)

- Дирхам ОАЭ (AED)

- долларов США (USD)

Получите максимальную отдачу от наших срочных вкладов

Почему клиентам нравятся срочные депозиты

Срочные вкладыпредставляют собой привлекательные инвестиционные возможности для наших клиентов по ряду причин.

Гарантированные срочные сбережения

Благодаря как новым деньгам, так и стандартным срочным депозитам ваши деньги в безопасности, а также вы можете воспользоваться выгодными процентными ставками.

Набор опций

У вас также есть возможность выбрать разные счета для вашей первоначальной инвестированной суммы и полученных процентов для выплаты. Кроме того, вы можете перенести свои срочные вклады на новую сделку по истечении срока погашения или получить еще более высокие процентные ставки при внесении новых денег в банк.

Кому они подходят?

- Все вкладчики и инвесторы, которые хотят извлечь максимальную пользу из управления частным капиталом, могут получить выгоду от срочного депозита, будь то инвесторы, не склонные к риску, которые хотят надежное жилье для своих денег, или агрессивные инвесторы, которым нужен резервный банк для своих средств. между инвестициями

- Любой, кто хочет сохранить свое состояние в безопасности и защитить, получая при этом гарантированно хорошую процентную ставку

- Для тех, кто хочет сэкономить, на выбор до 16 валют

- Те, кто может хранить свои деньги на Срочном депозите в течение согласованного срока — хотя вы можете снять свои деньги раньше, если это необходимо, при условии уплаты комиссии за досрочное прекращение действия

- Любой клиент, который может инвестировать минимальную сумму в 20 000 долларов США или эквивалент в другой валюте

Как получить

Существующие клиенты могут открыть срочный вклад через вашего менеджера по работе с клиентами или через Citibank Online; или вы можете присоединиться к Citi International Personal Bank и легко получить доступ к этим безопасным сберегательным продуктам с фиксированным сроком.

Воспользуйтесь преимуществами фиксированной экономии

срочных депозитов против. Денежный рынок

Что лучше? По-разному.

Создание сбережений — важная часть рационального управления капиталом. Как бы вы ни работали, чтобы зарабатывать и откладывать, вы хотите быть уверены, что ваши деньги находятся на правильном типе счета, чтобы удовлетворить ваши будущие потребности. Внесение сбережений на счет денежного рынка или срочный депозитный счет (также известный как депозитный сертификат или CD) обеспечивает безопасный способ получения процентов и увеличения вашего баланса с течением времени.

Ваши средства на любом из типов счетов имеют преимущество в том, что они застрахованы до максимума, разрешенного законом Федеральной корпорацией страхования депозитов (FDIC) в Security First Bank.

Какой вариант вам лучше? Процентные ставки, доступность и гибкость — все это факторы, которые могут повлиять на ваше решение о сбережениях.

- Процентные ставки — Чтобы сравнить процентные ставки, посмотрите на годовую процентную доходность (APY), которая учитывает сложное сложение. APY — это процентная ставка, отражающая общую сумму процентов, выплачиваемых по счету, на основе процентной ставки и частоты начисления сложных процентов в течение года.Обычно по срочным депозитным счетам, особенно по более длительным срокам, выплачивается более высокая процентная ставка, чем по счетам денежного рынка.

- Доступ — Счет денежного рынка может быть хорошим выбором, если вам периодически требуется доступ к своим наличным деньгам, но реже, чем стандартный текущий счет. Вы можете снимать деньги, выписывая чек, снимая деньги в банкомате или переводя деньги онлайн, хотя есть ограничения на количество транзакций, которые вы можете совершать каждый месяц.

Срок погашения срочных депозитов наступает по истечении определенного срока (от 3 до 60 месяцев), то есть когда вы получаете основную сумму депозита вместе с начисленными процентами. Если вы снимаете средства или закрываете счет до наступления срока погашения, обычно вам придется заплатить штраф за досрочное снятие средств. Срочные вклады могут быть хорошим вариантом, если вы хотите получить более высокую процентную ставку и уверены, что вам не понадобятся сбережения до наступления срока погашения счета.

- Гибкость — Счета денежного рынка в Security First Bank предлагают такие преимущества, как выписка чеков, доступ к банкоматам, онлайн-переводы денег и онлайн-оплата счетов, а также относительно низкие требования к минимальному депозиту в размере 100 долларов США.Наши традиционные срочные депозитные счета имеют минимальный начальный депозит в размере 1000 долларов США и требуют, чтобы ваш депозит оставался в течение всего срока.

Какими бы ни были ваши сберегательные цели, вполне вероятно, что у Security First Bank есть счет, который будет соответствовать вашим потребностям. Мы здесь, чтобы ответить на ваши вопросы, предложить информацию и помочь вам принять решения в отношении рационального управления капиталом.

В чем разница между вкладом до востребования и срочным вкладом?

Благодаря разнообразию банковских вкладов, доступных как для коммерческих, так и для частных банкиров, вы хотите быть уверены, что найдете правильный счет для своих нужд.

С чего начать?

Отличной отправной точкой является понимание вкладов до востребования и срочных вкладов. Как только вы выберете одно из двух, вы будете на правильном пути к принятию решений, которые принесут вам пользу. Если у вас возникнут вопросы, наши банкиры из Cornerstone Bank помогут вам в этом!

Что такое депозит до востребования?

Депозит до востребования — это любой внесенный вами депозит, который вы можете снять без предупреждения, является депозитом до востребования. Во многих случаях именно с этими типами вкладов вы будете иметь дело чаще всего; однако они часто не вызывают интереса.В этой категории есть три основных типа вкладов до востребования: (1) текущие счета (2) сберегательные счета (3) счета денежного рынка.

Узнайте больше о преимуществах счетов денежного рынка. →

Что такое срочный вклад?

Если банковский вклад предоставляется с фиксированной ставкой и сроком, он считается срочным вкладом. При использовании срочных вкладов вам не разрешается снимать деньги в течение определенного периода времени, иначе вам придется заплатить штраф, чтобы получить деньги. Размер штрафа варьируется от учреждения к учреждению, поэтому всегда лучше поговорить с вашим банком, прежде чем делать предположения.

Депозитные сертификаты (CD) являются примерами срочных депозитов. Компакт-диски позволяют добавлять деньги и наблюдать, как на них начисляются проценты по более высокой ставке, чем на традиционных сберегательных счетах. Опять же, предостережение: вы должны держать деньги на месте, чтобы избежать комиссии. По окончании срока вы можете либо вывести свои деньги, либо продлить свою учетную запись на другой срок. Поэтому, если вы считаете, что вам может потребоваться снять средства в ближайшем будущем, лучше всего положить деньги на сберегательный счет, а не на компакт-диск.

Позвольте Cornerstone Bank сделать выбор между депозитами до востребования исрочные вклады проще, чем когда-либо.

Наши банкиры готовы помочь вам с любыми вашими финансовыми проблемами. С 2001 года мы являемся основным ресурсом для наших клиентов в метро Канзас-Сити и по всей стране. Мы гордимся тем, что наблюдаем за процветанием наших клиентов, независимо от того, кто вы.

Мы всегда ставим наших клиентов на первое место, а это значит, что мы предоставляем им лучшие банковские услуги. Мы не верим в простые банковские операции; скорее, мы делаем все возможное, чтобы помочь нашим клиентам заставить их деньги работать на них.

Для получения дополнительной информации посетите наш офис Overland Park или позвоните нам по телефону 913-239-8100, чтобы сообщить, чем мы можем помочь. Также попробуйте наш новый онлайн-инструмент для депозита, чтобы узнать, какой тип банковского депозита лучше всего подходит для ваших нужд.

Инструмент онлайн-депозита

Открытие срочного депозита? Знайте шаги, ставки и другие часто задаваемые вопросы

Временные депозиты на Филиппинах | Moneymax

Срочные вклады — хороший вариант вложения средств? Как бы банально это ни звучало, но ответ таков: «Это зависит от обстоятельств.”

Это зависит от ваших финансовых целей, а также от банка, в котором вы открываете срочный вклад. Несколько других соображений также могут повлиять на ваше решение, идти ли на это или инвестировать в другое место.

Принятие разумного инвестиционного решения начинается с знания и понимания того, во что вы собираетесь попасть. Конечно, вы хотите приумножить свои деньги, а не потерять их. Вот все, что вам нужно знать о срочных вкладах на Филиппинах.

Что такое срочный вклад?Срочный вклад (также известный как срочный вклад или фиксированный вклад) — это тип банковского счета, на котором начисляются фиксированные проценты, но который не может быть снят в течение определенного срока или периода.

Хотя срочные вклады на Филиппинах представляют собой депозитные счета, такие как обычные сберегательные и текущие счета, эти банковские продукты отличаются друг от друга, особенно с точки зрения начисления процентов.

Подробнее: Типы банковских счетов на Филиппинах: какой из них вам подходит?

Как работают временные депозиты?срочные вклады на филиппинах — как работают срочные вклады

Открыть счет срочных вкладов просто. Выберите банк, подготовьте требования и убедитесь, что у вас есть первоначальный депозит.Первоначальный депозит или минимальная сумма размещения зависят от выбранного вами банка. Минимальная сумма для срочного депозита может составлять от 1 000 до 50 000 филиппинских песо.

Оттуда выберите период блокировки или период времени, в течение которого ваши деньги должны оставаться в банке. Большинство финансовых учреждений на Филиппинах имеют период блокировки от 30 дней до 5 лет.

Как рассчитать проценты по срочному депозитуСледуйте этой формуле, чтобы вычислить проценты, которые вы можете получить со своего счета срочного депозита:

Для периодов блокировки, не превышающих 1 год:

(процентная ставка) x (360) x (период блокировки в днях) / 360) x (сумма депозита)

Для периодов блокировки более 1 года:

(процентная ставка ) x (период блокировки в днях) / 365) x (сумма депозита)

Однако обратите внимание, что банк взимает налог у источника выплаты в размере 20%, что означает, что вы получите только 80% процентного дохода при срок владения.

История продолжается

Какой банк для срочных вкладов лучший?Это зависит от вас. Ведущие банки Филиппин предлагают срочные вклады с разными сроками и процентными ставками. Убедитесь, что вы выбрали тот, который вам больше всего подходит.

Вот список банков, предлагающих срочные вклады на Филиппинах, вместе с их процентными ставками. Ставки основаны на первоначальном депозите в размере 100 000 филиппинских песо с периодом блокировки в 360 дней.

Название банка | Процентная ставка |

|---|---|

BPI Direct | 0.1875 |

Семейство BPI | 0,1875 |

BDO | 0,2500% |

EastWest Bank | 0,625% |

Metrobank | 0.250 |

PBCOM | 0,500% |

PSBank | 0,3750% |

UnionBank | 0,375 |

На сегодняшний день у Chinabank самая высокая процентная ставка по срочным депозитам на Филиппинах.

Что нужно знать перед инвестированием во срочные депозитысрочные вклады на филиппинах — часто задаваемые вопросы по срочным депозитам

1. Вы можете инвестировать от 1000 песоТребуемая минимальная сумма для открытия времени депозиты на Филиппинах варьируются от 1 000 до 100 000 PHP, в зависимости от банка и конкретного продукта срочных вкладов, который он предлагает.

Срочные вклады в AUB, BDO и LANDBANK открываются наиболее дешево, их минимальная сумма размещения составляет 1000 PHP.

Продукты срочных вкладов в других банках с более высокими процентными ставками и более длительными сроками требуют более высоких минимальных вложений. Например, у Security Bank есть самый высокий требуемый минимальный размер срочного депозита в песо в размере 100 000 PHP, но он также имеет самый долгосрочный вариант — семь лет и конкурентоспособные ставки от 3,50% до 4,60%.

2. Средства заблокированы на срок от 30 дней до семи летСрочные вклады на Филиппинах подходят для краткосрочных и среднесрочных финансовых целей, поскольку их периоды фиксации или погашения могут быть такими короткими, как один от месяца до пяти или семи лет.

Вкладчики могут по своему выбору хранить свои деньги (и продолжать получать проценты) в банке на фиксированный срок в 30 дней, 12 месяцев, пять лет или любой другой период хранения, доступный для конкретного продукта срочного вклада.

Это означает, что ваши средства на срочном депозитном счете остаются в банке в течение всего срока его погашения, в отличие от обычных сберегательных и текущих счетов, которые можно снять в любое время. При наличии срочного депозита вы можете получить доступ к своим деньгам только по истечении срока его действия или срока погашения.

В зависимости от вашего инвестиционного горизонта у вас есть возможность либо снять свои средства по истечении срока погашения вашего срочного депозитного счета, либо позволить ему продолжать получать проценты в течение другого срока, который может быть короче или дольше первоначального.

3. Срочные вклады — безопасный и стабильный вариант инвестированияСрочные вклады имеют меньший риск, чем другие типы инвестиций. В отличие от акций и недвижимости, они гарантируют возврат ваших инвестиций (плюс любые процентные доходы).

Проще говоря, при срочном депозите нет опасности потерять деньги.

Это делает срочные вклады идеальными для консервативных инвесторов, которые хотят приумножить свои деньги, но имеют низкую толерантность к риску. Эти финансовые продукты также идеально подходят для сохранения капитала, особенно для пожилых людей, которые не могут позволить себе потерять пенсию или пенсионный фонд.

4. Процентные ставки выше, чем на обычных сберегательных счетахсрочные вклады на Филиппинах — высокие процентные ставки

Большинство сберегательных счетов приносят доход менее 1%.Даже так называемые сберегательные счета с высокой процентной ставкой на Филиппинах приносят немногим более 1%.

Напротив, на срочных вкладах можно заработать до 5%, в зависимости от срока и суммы депозита.

Ставки по срочным депозитам на Филиппинах выше, чем процентные ставки традиционных сберегательных счетов, поскольку средства остаются на удержании в течение заранее определенного периода. В течение этого времени банки могут использовать средства для реинвестирования или ссуды для получения более высокой прибыли.

Подробнее: 22 Сберегательные счета на Филиппинах с низким уровнем обслуживания

5.Процентные ставки фиксированные и гарантированныеПроцентная ставка по срочному вкладу не меняется в течение периода блокировки.

У фиксированных срочных депозитных ставок на Филиппинах есть свои плюсы и минусы.

Поскольку ваша ставка останется прежней, вы можете рассчитать, сколько процентов будет приносить ваш срочный вклад, даже если рыночные ставки начнут падать после того, как вы откроете свой счет.

Однако фиксированные ставки невыгодны при росте рыночных процентных ставок. Вы застрянете на более низкой ставке вашего срочного депозита.

6. Вы получите более высокий доход с более высоким депозитом и более длительным срокомБанки на Филиппинах имеют многоуровневые ставки по срочным депозитам, которые повышаются по мере увеличения минимального количества размещений и увеличения сроков. Например, вы получите более высокую процентную ставку при депозите в размере 50 000 филиппинских песо сроком на пять лет, чем при более низком депозите в размере 1000 филиппинских песо только на один месяц.

Таким образом, чем больше сумма, которую вы инвестируете на более длительный период, тем выше будет ваш заработок.

7. Вы можете получать процентные выплатыВы все равно можете получать процентные платежи, даже если вы не можете снимать деньги со своего срочного депозитного счета. Банки производят выплату процентов каждый месяц, квартал или год через чек, через ваш сберегательный или текущий счет.

В качестве альтернативы вы можете выбрать получение процентных платежей вместе с основной суммой (внесенной вами суммой) по истечении срока действия срочного депозита.

8. Срочные вклады также доступны в иностранной валютесрочные вклады на Филиппинах — в иностранной валюте

Срочные вклады на Филиппинах не ограничиваются только счетами в филиппинских песо.Большинство банков предлагают продукты для срочных вкладов в долларах США. Некоторые из них, такие как BPI и Metrobank, имеют срочные вклады в самых разных иностранных валютах, включая китайский юань, японскую иену и британский фунт стерлингов.

Это отличный вариант для филиппинцев, особенно для семей OFW, которые получают денежные переводы за границу. Вы можете поместить сумму прямо на свой срочный депозитный счет без необходимости конвертировать ее в песо и платить комиссию за обмен валюты.

9. Простота настройки и пониманияОткрыть срочный депозитный счет так же просто, как открыть обычный сберегательный или текущий счет.Вам просто нужно посетить ближайшее отделение банка, предъявить хотя бы один действующий идентификатор и заполнить формы открытия счета.

Однако вместо банковской карты или сберегательной книжки банк выдает сертификат о срочном вкладе, который служит подтверждением депозита. В этом документе также показаны детали счета, такие как срок, процентная ставка и срок погашения.

Срочные вклады на Филиппинах тоже легко изучить и понять. После того, как вы открыли счет, вам не придется тратить время на его изучение, в отличие от акций, недвижимости и паевых инвестиционных фондов, которые требуют времени и усилий для анализа рыночных тенденций.Вам просто нужно подождать, пока срок вашего срочного депозита истечет, и решить, хотите ли вы вывести свои средства или снова вложить их на другой период.

Подробнее: 25 ведущих коммерческих банков на Филиппинах

10. Никаких комиссий, но прибыль облагается налогомБольшинство банков не взимают никаких авансовых или текущих сборов за обслуживание своих срочных вкладов.

Однако срочные вклады на Филиппинах не освобождаются от уплаты государственных налогов (за исключением счетов сроком на пять лет и более).Окончательный удерживаемый налог в размере 20% и документарный гербовый сбор (1,50 филиппинских песо за 200 филиппинских песо) вычитаются из процентного дохода.

11. Существует штраф за досрочное снятие средствсрочные вклады на Филиппинах — штраф

В случае возникновения чрезвычайной ситуации банк разрешит вам произвести досрочное снятие средств со счета срочного депозита. Но снятие средств до наступления срока погашения имеет последствия: с вас будет начислен штраф за досрочное расторжение, который представляет собой процент (обычно от 10% до 50%) от заработанных процентов.Другие срочные вклады имеют штраф за досрочное снятие в форме возврата к обычной банковской ставке сбережений, которая ниже, чем ставка срочных вкладов.

12. Срочные вклады застрахованыСрочные вклады на Филиппинах застрахованы Филиппинской корпорацией по страхованию вкладов (PDIC) на сумму до 500 000 PHP [1] . Это означает, что вы получите свои деньги обратно в случае закрытия банка, поскольку PDIC выплатит вам страховку по депозиту.

13.Вы не можете размещать дополнительные депозитыПосле того, как вы внесли определенную сумму на свой срочный депозитный счет, вы не можете размещать дополнительные депозиты, как на сберегательном или текущем счете. Если у вас есть дополнительные деньги, которые вы хотите инвестировать, вам придется открыть новый счет срочного депозита или перевести их в другой инвестиционный канал.

14. Вы можете брать деньги в долг со своего срочного депозитного счетаСрочные вклады в некоторых банках, таких как PSBank, имеют кредитную линию до 90% от общей суммы депозита.Если у вашего срочного депозита есть эта функция, это означает, что вы можете занимать до определенного процента от общей суммы размещения.

Последние мыслиИзучение срочных вкладов на Филиппинах или любых сберегательных / инвестиционных продуктов является ключом к принятию правильного финансового решения.

Срочный депозит — хороший вариант, если вы ищете инструмент, который больше, чем просто для хранения ваших денег. Но если это не соответствует вашим финансовым целям, в качестве альтернативы изучите другие высокодоходные методы инвестирования, такие как акции, паевые инвестиционные фонды и UITF.

Никаких годовых комиссий по кредитной карте!

Источник: [1] Общие сведения о страховании вкладов (PDIC)

Сообщение Открытие срочного депозита? Информация о шагах, тарифах и других часто задаваемых вопросах впервые появилась на Moneymax.

Программа срочных вкладов

Контактная информация

Эвелин Горман

Менеджер срочного депозита

Шон Коллиер

Программный аналитик

(916) 653-3147

Государственный казначей

Инвестиционный отдел

915 Capitol Mall, зал 106

Сакраменто, Калифорния 95814

П.О. Box 942809

Сакраменто, CA 94209-0001

Что такое программа срочных вкладов?

Программа срочных вкладов была создана в 1945 году в соответствии с Законом штата Калифорния о банковских депозитах. Программа позволяет казначею штата размещать депозиты в соответствующих финансовых учреждениях Калифорнии.

Целью программы срочных вкладов является стимулирование местной экономики путем поддержки финансовых учреждений, которые служат интересам своих сообществ по всему штату.

Все срочные вклады полностью обеспечены залогом.

Кто имеет право?

Финансовые учреждения со штаб-квартирой в Калифорнии и уполномоченные принимать депозиты в штате Калифорния. Приемлемые учреждения включают коммерческие банки с федеральным страхованием, сберегательные банки и кредитные союзы.

Почему так важны инвестиции в сообщества?

Государственный казначей уделяет большое внимание инвестициям в сообщества. Прилагаются все усилия, чтобы обеспечить доступ к Программе срочных вкладов для учреждений, которые больше полагаются на государственные и частные вклады при кредитовании и инвестировании в своих районах.Получая доступ к фондам через Программу срочных вкладов, финансовые учреждения могут реинвестировать в калифорнийские сообщества, которые они обслуживают.

Информация об участии в программе срочных вкладовна 30.04.2021

| Размер учреждения | Кол-во учреждений | Итого по депозитам |

|---|---|---|

| Итого активы | % от программы TD | % от программы TD |

| <5 миллиардов долларов | 78.3% | 44,9% |

| 5-10 миллиардов долларов | 8,3% | 19,5% |

| 10-20 миллиардов долларов | 10,0% | 28,2% |

| 20-50 миллиардов долларов | 1,7% | 0,2% |

| > 50 миллиардов долларов | 1,7% | 7,2% |

Документы по программе срочных вкладов

Стратегия ретро-сбережений, которую можно использовать уже сегодня

Даже в условиях низких процентных ставок срочные депозитные счета могут быть хорошим вариантом для разнообразного финансового плана.Когда рынок меняется, это всегда хорошее время, чтобы переоценить, куда вы вкладываете свои деньги. Здесь мы объясняем преимущества срочных депозитных счетов и то, как вы можете использовать эту сберегательную стратегию для диверсификации своего портфеля.

Поскольку процентные ставки в США имеют тенденцию к исторически низким уровням, сейчас, возможно, самое подходящее время, чтобы пересмотреть, как вы распределяете свой ежемесячный доход на сбережения, расходы и долгосрочные финансовые планы. Рассмотрите варианты, которые помогут вам ориентироваться в различных рыночных условиях, включая спады.Срочный депозитный счет (также известный как TD или CD) может быть счетом, который следует учитывать на нестабильном фондовом рынке.

Рекомендуется, чтобы отдельные лица и семьи создавали и содержали сберегательный фонд, который мог бы обеспечить их прожиточными расходами не менее шести месяцев. Но что, если ваш фонд на случай чрезвычайной ситуации уже хорошо обеспечен? Каковы следующие шаги и стратегии для оптимизации вашего плана сбережений? Одна вещь, которую вы могли бы рассмотреть, это лестница срочных депозитов.

Что такое срочный депозитный счет?TD — это сберегательный счет, который обычно позволяет вам получать проценты на свои деньги быстрее или по более высокой ставке, чем на стандартном сберегательном счете.При использовании TD процентная ставка увеличивается в течение установленного срока, а это означает, что ваши средства могут с большей вероятностью расти с течением времени.

Однако эти преимущества процентной ставки сопровождаются условием: TD блокируют ваши деньги на определенный период времени (срок), который может варьироваться от одного месяца до пяти лет (и более). Срок действия TD зависит как от учреждения, предлагающего счет, так и от предпочитаемой вами процентной ставки, при этом более длительные сроки обычно предлагают наиболее привлекательные процентные ставки.

Как поднимать свои ТДДоступ к средствам, которые вы размещаете в TD до наступления срока погашения счета, может быть затруднен и может повлечь за собой штрафы, сборы или сборы.Но если вы правильно рассчитываете время своих счетов, вы можете установить стратегию сбережений, которая обеспечивает регулярный доступ к вашим средствам TD, но при этом дает вам преимущества. Лестничный план срочных вкладов включает в себя преднамеренное размещение средств в нескольких TD с течением времени с разнесенными сроками погашения. Начните с покупки счетов TD и выясните подробности об условиях и процентных ставках. Затем определите, сколько вы планируете инвестировать в свою лестничную стратегию TD ‡, которую можно разделить между несколькими счетами TD. Наконец, начните открывать TD с разными сроками погашения.

Например, если у вас есть 5000 долларов для инвестирования, вы можете выбрать вложить 1000 долларов в годичный TD, 2000 долларов в двухлетний TD и 2000 долларов в трехлетний TD (и так далее). Как только первая учетная запись созреет, у вас есть два варианта: вывести деньги или сбросить свой TD с новым сроком и ставкой. Прелесть лестничной стратегии заключается в том, что вы можете получить доступ к той части своих наличных, которая наступает после первого года, если она вам понадобится. Но, если вам это не нужно, вы можете открыть новый TD на более длительный срок, который может иметь более привлекательную долгосрочную ставку.Со временем ваши TD станут более зрелыми, предоставляя доступ к наличным деньгам, а также предлагая возможности для роста процентных ставок.

Что это означает в среде с низкой скоростьюСтавка по федеральным фондам часто используется в качестве ориентира для процентных ставок TD или CD. Следовательно, когда федеральные ставки падают или повышаются, то же самое происходит и с процентными ставками по новым ТД. Когда ставки высоки, вкладывать деньги в TD может быть более прибыльным. Тем не менее, даже в условиях низкой процентной ставки TD по-прежнему являются отличным вариантом для разнообразного финансового плана, который может помочь обеспечить средства на падающем рынке.

TD действительно имеют более низкую доходность с течением времени, чем акции; однако они могут помочь сбалансировать волатильность рынка в вашем финансовом плане. Со временем TD могут помочь повысить доходность портфеля, выступая в качестве стабильного элемента на меняющемся рынке.

Преимущества лэддеринга срочных депозитов- Безопасность : счета TD застрахованы FDIC ‡ в пределах стандартного лимита страхового покрытия вкладов, поэтому вы можете иметь дополнительную защиту на открытых вами счетах.

- Последовательность: TD не подвержены сдвигам и изменениям фондовых рынков, что может помочь сбалансировать волатильность рынка в вашем финансовом плане.

- Лучшие ставки : В этой среде процентных ставок может быть трудно предсказать, как будут выглядеть процентные ставки через три месяца, не говоря уже о трех годах. Тем не менее, лестничная стратегия TD может помочь вам воспользоваться преимуществами изменения ставок, когда каждый из ваших средств достигает срока погашения в вашем нестабильном темпе. Затем вы можете просмотреть свои варианты ставок и определить лучший способ продлить TD или использовать свои деньги.

- Гибкость : Вы можете точно решить, как ваши средства распределяются, используются и планируются. Выберите количество TD, сумму в каждом и сроки, чтобы удовлетворить вашу потребность в доступе к фондам по наступлении срока погашения, одновременно увеличивая свой потенциал дохода.

Хотя для полной реализации этой стратегии может потребоваться несколько лет, помните, что каждый TD — лишь одна часть плана. Настройте свою лестницу с различными условиями TD, чтобы убедиться, что вы чувствуете себя комфортно с доступом к своим средствам и ставками, которые вы зарабатываете.

С точки зрения общей картины, лестничная стратегия экономии TD — это хороший способ воспользоваться преимуществами долгосрочных ставок TD, сохраняя при этом гибкость для доступа к вашим денежным средствам в краткосрочной перспективе.

UMB Personal Banking Решения предлагают удобство и простоту для удовлетворения всех ваших прошлых, настоящих и будущих финансовых потребностей.