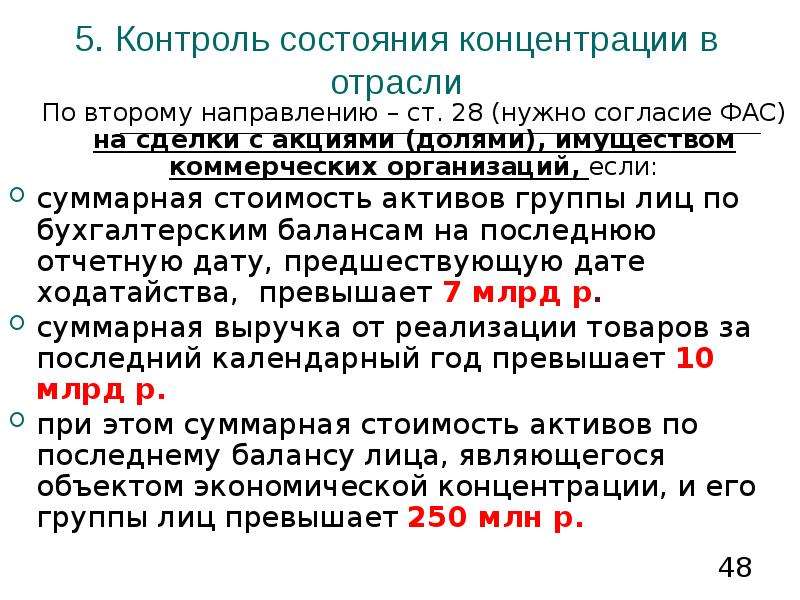

Сделки с акциями: Статья 28. Сделки с акциями (долями), имуществом коммерческих организаций, правами в отношении коммерческих организаций с предварительного согласия антимонопольного органа / КонсультантПлюс

Статья 29. Сделки с акциями (долями), активами финансовых организаций и правами в отношении финансовых организаций с предварительного согласия антимонопольного органа / КонсультантПлюс

Статья 29. Сделки с акциями (долями), активами финансовых организаций и правами в отношении финансовых организаций с предварительного согласия антимонопольного органа

1. В случае, если стоимость активов по последнему балансу финансовой организации превышает величину, установленную Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации (при осуществлении сделок с акциями (долями), активами финансовой организации, не поднадзорной Центральному банку Российской Федерации, или правами в отношении ее такая величина устанавливается Правительством Российской Федерации), с предварительного согласия антимонопольного органа осуществляются следующие сделки с акциями (долями), активами финансовой организации или правами в отношении финансовой организации:

(в ред. Федерального закона от 23.07.2013 N 251-ФЗ)

Федерального закона от 23.07.2013 N 251-ФЗ)

1) приобретение лицом (группой лиц) голосующих акций акционерного общества, если такое лицо (группа лиц) получает право распоряжаться более чем двадцатью пятью процентами указанных акций при условии, что до этого приобретения такое лицо (группа лиц) не распоряжалось голосующими акциями данного акционерного общества или распоряжалось не более чем двадцатью пятью процентами голосующих акций данного акционерного общества. Это требование не распространяется на учредителей финансовой организации при ее создании;

(в ред. Федерального закона от 17.07.2009 N 164-ФЗ)

2) приобретение лицом (группой лиц) долей в уставном капитале общества с ограниченной ответственностью, если такое лицо (группа лиц) получает право распоряжаться более чем одной третью долей в уставном капитале данного общества при условии, что до этого приобретения такое лицо (группа лиц) не распоряжалось долями данного общества или распоряжалось менее чем одной третью долей в уставном капитале данного общества.

3) приобретение долей в уставном капитале общества с ограниченной ответственностью лицом (группой лиц), распоряжающимся не менее чем одной третью долей и не более чем пятьюдесятью процентами долей в уставном капитале этого общества, если такое лицо (группа лиц) получает право распоряжаться более чем пятьюдесятью процентами указанных долей;

4) приобретение голосующих акций акционерного общества лицом (группой лиц), распоряжающимся не менее чем двадцатью пятью процентами и не более чем пятьюдесятью процентами голосующих акций акционерного общества, если это лицо (группа лиц) получает право распоряжаться более чем пятьюдесятью процентами таких голосующих акций;

5) приобретение долей в уставном капитале общества с ограниченной ответственностью лицом (группой лиц), распоряжающимся не менее чем пятьюдесятью процентами и не более чем двумя третями долей в уставном капитале этого общества, если такое лицо (группа лиц) получает право распоряжаться более чем двумя третями указанных долей;

6) приобретение голосующих акций акционерного общества лицом (группой лиц), распоряжающимся не менее чем пятьюдесятью процентами и не более чем семьюдесятью пятью процентами голосующих акций акционерного общества, если это лицо (группа лиц) получает право распоряжаться более чем семьюдесятью пятью процентами таких голосующих акций;

7) приобретение лицом (группой лиц) в результате одной сделки или нескольких сделок активов финансовой организации (за исключением денежных средств), размер которых превышает величину, установленную Правительством Российской Федерации;

(в ред.

8) приобретение лицом (группой лиц) в результате одной сделки или нескольких сделок (в том числе на основании договора доверительного управления имуществом, договора о совместной деятельности или договора поручения) прав, позволяющих определять условия осуществления предпринимательской деятельности финансовой организацией или осуществлять функции ее исполнительного органа.

2. Предусмотренное частью 1 настоящей статьи требование о получении предварительного согласия антимонопольного органа на осуществление сделок не применяется, если указанные в части 1 настоящей статьи сделки осуществляются лицами, входящими в одну группу лиц по основаниям, предусмотренным пунктом 1 части 1 статьи 9 настоящего Федерального закона, или если указанные в части 1 настоящей статьи сделки осуществляются с соблюдением условий, предусмотренных статьей 31 настоящего Федерального закона, либо если их осуществление предусмотрено актами Президента Российской Федерации или актами Правительства Российской Федерации.

(часть вторая в ред. Федерального закона от 17.07.2009 N 164-ФЗ)

Открыть полный текст документа

В 2021 году законодатели США совершили рыночные сделки на $631 млн :: Новости :: РБК Инвестиции

С начала 2021 года члены Конгресса и их ближайшие родственники совершили рыночные сделки с акциями и другими финансовыми активами на сумму $631 млн.

Около 60% сделок пришлось на акции компаний, а остальное было распределено между фондами, облигациями и другими активами. Республиканцы купили акций на $100 млн, а представители демократической партии вложили в них $75 млн, согласно данным официальных деклараций.

США отложили решение по усилению санкций против китайской SMIC «У нас свободная рыночная экономика. Они должны иметь возможность участвовать в ней», — заявила Пелоси.

«У нас свободная рыночная экономика. Они должны иметь возможность участвовать в ней», — заявила Пелоси.Фото: Shutterstock

Демократы отдали предпочтение акциям технологических компаний, на которые пришлось около $35 млн, а самым популярным активом стали акции Microsoft. Республиканцы же чаще покупали акции энергетических компаний, вложив в бумаги сектора около $32 млн, что составляет около трети всего объема купленных ими акций. У демократов на бумаги энергетического сектора приходится лишь 1% от всех вложений в акции.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

ПодробнееАвтор

Дмитрий Ильин

В Госдуму внесли проект об утверждении президентом сделок с акциями ОПК

https://ria. ru/20210907/gosduma-1749085449.html

ru/20210907/gosduma-1749085449.html

В Госдуму внесли проект об утверждении президентом сделок с акциями ОПК

В Госдуму внесли проект об утверждении президентом сделок с акциями ОПК — РИА Новости, 07.09.2021

В Госдуму внесли проект об утверждении президентом сделок с акциями ОПК

Правительство РФ внесло в Госдуму законопроект, по которому для сделок, связанных с владением акциями стратегических предприятий оборонно-промышленного… РИА Новости, 07.09.2021

2021-09-07T21:51

2021-09-07T21:51

2021-09-07T22:09

общество

безопасность

госдума рф

оборонно-промышленный комплекс россии (опк)

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/realty/39763/91/397639113_0:305:1518:1159_1920x0_80_0_0_21208d38105d1df8074ff889d4bc3899.jpg

МОСКВА, 7 сен — РИА Новости. Правительство РФ внесло в Госдуму законопроект, по которому для сделок, связанных с владением акциями стратегических предприятий оборонно-промышленного комплекса (ОПК), нужно согласие президента РФ, следует из электронной базы данных нижней палаты парламента. В Госдуму внесен проект федерального закона «Об особенностях отчуждения акций (долей) хозяйственных обществ, относящихся к организациям оборонно-промышленного комплекса, и о внесении изменений в отдельные законодательные акты Российской Федерации».В пояснительной записке отмечается, что «законопроектом предусматривается подготовка правительством РФ предложений о формировании перечня стратегически значимых организаций оборонно-промышленного комплекса, которые представляются президенту Российской Федерации для утверждения».»Совершение акционерами (участниками) сделок, связанных с отчуждением или возможностью отчуждения либо передачей в доверительное управление акций (долей) хозяйственных обществ, включенных в перечень, осуществляется с согласия президента Российской Федерации на основании предложений правительства Российской Федерации. Сделки, совершенные без такого согласия, ничтожны», — говорится в тексте законопроекта.Изменения в части необходимости согласования с президентом РФ вносятся в федеральные законы «О государственной корпорации по содействию разработке, производству и экспорту высокотехнологичной промышленной продукции «Ростех» и «О государственной корпорации по космической деятельности «Роскосмос».

В Госдуму внесен проект федерального закона «Об особенностях отчуждения акций (долей) хозяйственных обществ, относящихся к организациям оборонно-промышленного комплекса, и о внесении изменений в отдельные законодательные акты Российской Федерации».В пояснительной записке отмечается, что «законопроектом предусматривается подготовка правительством РФ предложений о формировании перечня стратегически значимых организаций оборонно-промышленного комплекса, которые представляются президенту Российской Федерации для утверждения».»Совершение акционерами (участниками) сделок, связанных с отчуждением или возможностью отчуждения либо передачей в доверительное управление акций (долей) хозяйственных обществ, включенных в перечень, осуществляется с согласия президента Российской Федерации на основании предложений правительства Российской Федерации. Сделки, совершенные без такого согласия, ничтожны», — говорится в тексте законопроекта.Изменения в части необходимости согласования с президентом РФ вносятся в федеральные законы «О государственной корпорации по содействию разработке, производству и экспорту высокотехнологичной промышленной продукции «Ростех» и «О государственной корпорации по космической деятельности «Роскосмос». В пояснительной записке уточняется, что «законопроект не распространяется на сделки, совершаемые с акциями акционерных обществ, обращающимися на организованных торгах, на сделки между гражданами РФ, совершаемые с акциями (долями) хозяйственных обществ, а также на отношения, возникающие при принудительном отчуждении акций (долей) хозяйственных обществ в рамках исполнительного производства, или в ходе процедур, применяемых в деле о банкротстве, или в порядке универсального правопреемства (наследование, реорганизация юридического лица)».

В пояснительной записке уточняется, что «законопроект не распространяется на сделки, совершаемые с акциями акционерных обществ, обращающимися на организованных торгах, на сделки между гражданами РФ, совершаемые с акциями (долями) хозяйственных обществ, а также на отношения, возникающие при принудительном отчуждении акций (долей) хозяйственных обществ в рамках исполнительного производства, или в ходе процедур, применяемых в деле о банкротстве, или в порядке универсального правопреемства (наследование, реорганизация юридического лица)».

https://ria.ru/20201222/sanktsii-1590356625.html

https://ria.ru/20180809/1526223388.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria. ru/docs/about/copyright.html

ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/realty/39763/91/397639113_0:163:1518:1302_1920x0_80_0_0_4411983c233aacf016e179e9ab9d8146.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

общество, безопасность, госдума рф, оборонно-промышленный комплекс россии (опк), россия

21:51 07.09.2021 (обновлено: 22:09 07.09.2021)В Госдуму внесли проект об утверждении президентом сделок с акциями ОПК

МОСКВА, 7 сен — РИА Новости. Правительство РФ внесло в Госдуму законопроект, по которому для сделок, связанных с владением акциями стратегических предприятий оборонно-промышленного комплекса (ОПК), нужно согласие президента РФ, следует из электронной базы данных нижней палаты парламента.

В Госдуму внесен проект федерального закона «Об особенностях отчуждения акций (долей) хозяйственных обществ, относящихся к организациям оборонно-промышленного комплекса, и о внесении изменений в отдельные законодательные акты Российской Федерации».

22 декабря 2020, 12:06

Борисов оценил влияние новых санкций США на ОПКВ пояснительной записке отмечается, что «законопроектом предусматривается подготовка правительством РФ предложений о формировании перечня стратегически значимых организаций оборонно-промышленного комплекса, которые представляются президенту Российской Федерации для утверждения».«Совершение акционерами (участниками) сделок, связанных с отчуждением или возможностью отчуждения либо передачей в доверительное управление акций (долей) хозяйственных обществ, включенных в перечень, осуществляется с согласия президента Российской Федерации на основании предложений правительства Российской Федерации. Сделки, совершенные без такого согласия, ничтожны», — говорится в тексте законопроекта.

9 августа 2018, 11:19

ОПК не пострадает из-за новых санкций США, считают в ГосдумеИзменения в части необходимости согласования с президентом РФ вносятся в федеральные законы «О государственной корпорации по содействию разработке, производству и экспорту высокотехнологичной промышленной продукции «Ростех» и «О государственной корпорации по космической деятельности «Роскосмос».

В пояснительной записке уточняется, что «законопроект не распространяется на сделки, совершаемые с акциями акционерных обществ, обращающимися на организованных торгах, на сделки между гражданами РФ, совершаемые с акциями (долями) хозяйственных обществ, а также на отношения, возникающие при принудительном отчуждении акций (долей) хозяйственных обществ в рамках исполнительного производства, или в ходе процедур, применяемых в деле о банкротстве, или в порядке универсального правопреемства (наследование, реорганизация юридического лица)».

Госдума приняла в I чтении законопроект об утверждении президентом сделок с акциями ОПК | 16.

11.21

11.21Госдума приняла в первом чтении законопроект, согласно которому для совершения сделок, связанных с владением акциями стратегических предприятий оборонно-промышленного комплекса (ОПК), необходимо согласие президента РФ. Документ был инициирован правительством РФ.

Законопроект устанавливает специальные требования в части согласования с президентом РФ отчуждения, возможности отчуждения или передачи в доверительное управление акций (долей в уставном капитале) организаций, имеющих стратегическое значение для ОПК и безопасности РФ. Законопроект не распространяется на сделки, совершаемые с акциями акционерных обществ, обращающимися на организованных торгах, на сделки между гражданами РФ, совершаемые с акциями (долями) хозяйственных обществ, а также на отношения, возникающие при принудительном отчуждении акций (долей) хозяйственных обществ в рамках исполнительного производства, или в ходе процедур, применяемых в деле о банкротстве, или в порядке универсального правопреемства (наследования, реорганизации юридического лица).

Для иностранных инвесторов устанавливается запрет на совершение сделок, направленных на приобретение, возможность приобретения или получение в доверительное управление акций (долей) хозяйственных обществ, включенных в перечень. Бенефициарными владельцами акций (долей) таких хозяйственных обществ могут быть только российские физические и юридические лица, которые не являются иностранными инвесторами. Корреспондирующие поправки вносятся в законы о госкорпорациях «Ростех» и «Роскосмос».

Правительство будет готовить предложения о формировании перечня стратегически значимых организаций ОПК, которые представляются президенту РФ для утверждения. Порядок формирования и уточнения перечня будет определяться правительством РФ. Перечень будет включать в себя хозяйственные общества, деятельность которых направлена на создание образцов вооружения, военной и специальной техники, определяющих облик перспективных систем вооружения видов (родов войск) Вооруженных Сил РФ, других войск, воинских формирований и органов, головные организации интегрированных структур ОПК, хозяйственные общества, которые участвуют в поставках продукции по гособоронзаказу, и деятельность которых вносит существенный вклад в обеспечение обороны страны и безопасности государства.

Сделки с акциями. Возврат акций из чужого незаконного владения

Сделки с акциями. Возврат акций из чужого незаконного владения

Статью для журнала «Акционерное общество» подготовил Андрей Ступников, руководитель практики разрешения споров и банкротства юридической фирмы Coleman Legal Services.

В течение последних нескольких лет законодатель вносил изменения в сферу регулирования сделок с бездокументарными ценными бумагами и правил их возврата из чужого незаконного владения.

Заем акций

До 01.06.2018 согласно Гражданскому кодексу РФ (далее — ГК, Кодекс) объектом предоставления по договору займа могли являться лишь деньги или другие вещи, определенные родовыми признаками. На этом основании многие суды признавали договоры займа акций ничтожными сделками, поскольку, по их мнению, бездокументарные ценные бумаги не относились к вещам, определенным родовыми признаками. Другая часть судов допускала возможность заключения договора займа акций.

Другая часть судов допускала возможность заключения договора займа акций.

При этом п. 4 ст. 3 ФЗ «О рынке ценных бумаг» прямо разрешал предоставление брокером ценных бумаг в заем клиенту, что приводило к парадоксальной ситуации, когда договор займа ценных бумаг, заключенный между брокером и его клиентом, был действителен, а такой же договор займа, в котором брокер не являлся заимодавцем, — ничтожен.

С 01.06.2018 возможность передачи ценных бумаг в заем прямо предусмотрена ст. 807 ГК, что можно только приветствовать, так как в данном случае законодатель учел потребности оборота. Поскольку акции передаются в собственность к заемщику, то из практических последствий передачи акций в заем следует отметить переход к заемщику корпоративных прав, в том числе права голосовать на собраниях акционеров эмитента и права на получение дивидендов. Если заимодавец заинтересован в добросовестном осуществлении корпоративных прав заемщиком, он может предложить соответствующие ограничения для заемщика в качестве условий договора займа. Однако необходимо помнить, что для третьих лиц (в том числе иных акционеров, голосующих на общем собрании акционеров эмитента) такие ограничения по общему правилу силы иметь не будут (ст. 174 ГК), что затруднит признание недействительными решений, принятых с учетом голосов заемщика, даже если эти решения повлекут негативные последствия для эмитента.

Однако необходимо помнить, что для третьих лиц (в том числе иных акционеров, голосующих на общем собрании акционеров эмитента) такие ограничения по общему правилу силы иметь не будут (ст. 174 ГК), что затруднит признание недействительными решений, принятых с учетом голосов заемщика, даже если эти решения повлекут негативные последствия для эмитента.

Читать статью полностью >>>

ПАО НОВАТЭК Инвесторам и акционерам : Вопросы и ответы

Где и как можно получить информацию о рыночной стоимости акций Компании?

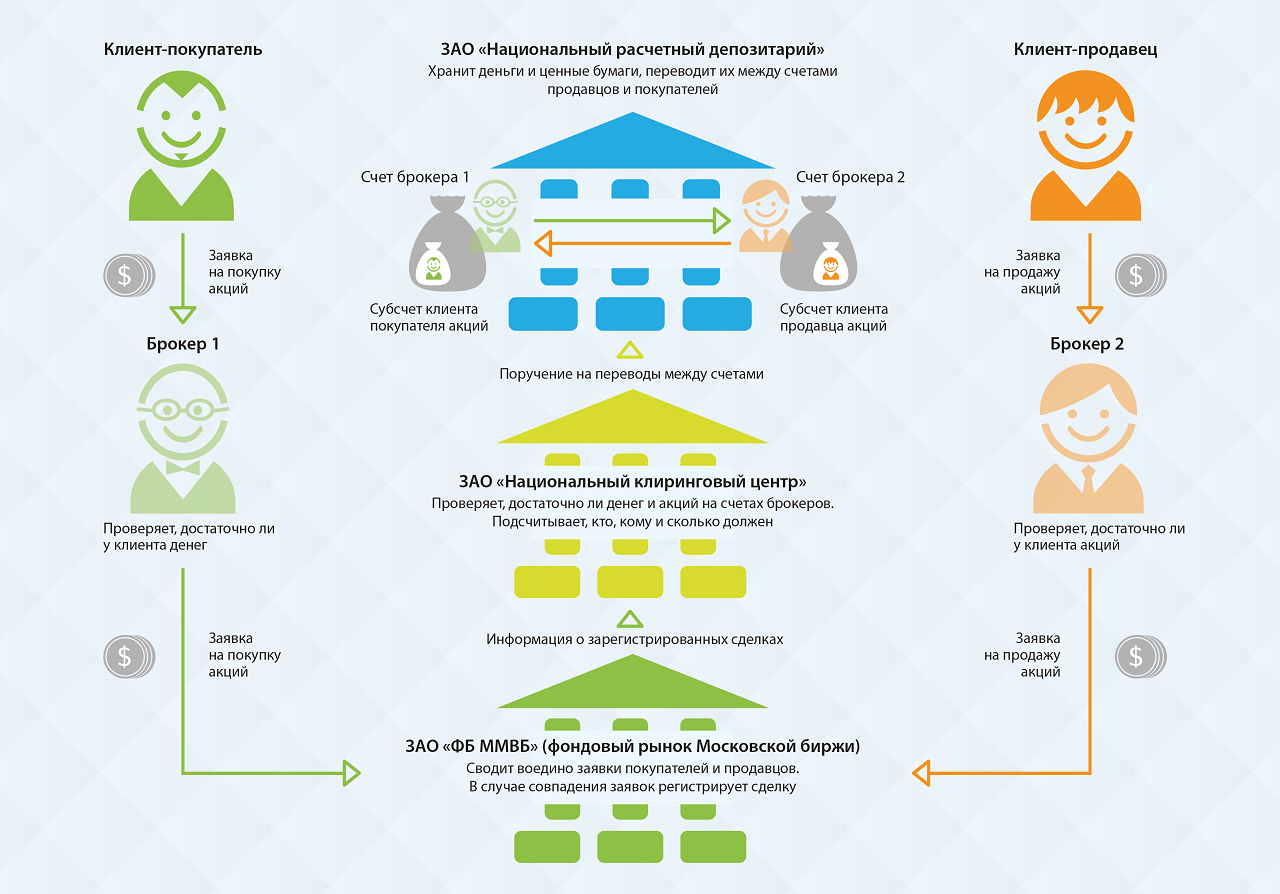

Получить информацию о текущей рыночной цене акций «НОВАТЭКа» можно на сайте Компании, сайте Московской биржи, в средствах массовой информации и т.д.

Где и как я могу купить/продать акции «НОВАТЭКа»?

Сделки купли-продажи акций обычно совершаются на бирже через профессиональных участников рынка ценных бумаг (банки, брокеры, инвестиционные компании), поэтому для совершения операций с акциями «НОВАТЭКа» следует обратиться к одному из перечисленных профессиональных участников.

Что такое ГДР (GDR)?

ГДР или глобальные депозитарные расписки — это ценные бумаги, представляющие акции «НОВАТЭКа» за пределами Российской Федерации [подробнее].

Кто имеет право принять участие в Общем собрании акционеров?

Право на участие в собрании имеют акционеры, которые владели акциями Компании на дату составления списка лиц, имеющих право на участие в собрании акционеров. Список лиц формируется на основании данных реестра акционеров Компании. Дата составления такого списка утверждается Советом директоров.

Информация о решениях, принятых Советом директоров Компании, в том числе о созыве собрания акционеров и дате составления списка лиц, имеющих право на участие в собрании, раскрывается на сайте «НОВАТЭКа», а также на странице, предоставленной информационным агентством, уполномоченным федеральным органом исполнительной власти по рынку ценных бумаг на осуществление распространения информации, раскрываемой на рынке ценных бумаг, — ООО «Интерфакс-ЦРКИ».

Как ознакомиться с материалами, к Общему собранию акционеров?

Акционер вправе ознакомиться с материалами, предоставляемыми при подготовке к собранию акционеров по адресам, указанным в сообщении о проведении собрания акционеров.

Кто принимает решение о выплате дивидендов акционерам Компании?

Решение о выплате дивидендов, в том числе о размере дивидендов, форме их выплаты, дате, на которую определяются лица, имеющие право на получение дивидендов, принимается Общим собранием акционеров по рекомендации Совета директоров.

Кто имеет право на получение дивидендов?

Право на получение дивидендов имеют акционеры, которые владели акциями на дату, на которую определяются лица, имеющие право на получение дивидендов. Решение об установлении даты, на которую определяются лица, имеющие право на получение дивидендов, принимается собранием акционеров по рекомендации Совета директоров.

Кто является Регистратором Компании и как я могу с ним связаться?

Регистратором «НОВАТЭКа» является АО «Независимая регистраторская компания». Адрес регистратора: 107076, г. Москва, ул. Стромынка, д. 18, корпус 5Б. Телефон регистратора: +7 (495) 989 76 50.

Адрес регистратора: 107076, г. Москва, ул. Стромынка, д. 18, корпус 5Б. Телефон регистратора: +7 (495) 989 76 50.

Член совета директоров Игорь Антошин и Владимир Литвиненко уведомили о совершении сделки с акциями ПАО «ФосАгро»

ПАО «ФосАгро» («Компания», «Эмитент»; Московская биржа, LSE: PHOR), российская вертикально-интегрированная компания, один из ведущих мировых производителей фосфорсодержащих минеральных удобрений, уведомляет о том, что г-н Владимир Литвиненко приобрел у члена Совета директоров ПАО «ФосАгро» Игоря Антошина 6 228 950 обыкновенных акций ПАО «ФосАгро», что составляет 4,81% от уставного капитала Компании). Все действия по переходу прав собственности завершены.

В результате совершенной сделки доля акций Компании, находящихся в свободном обращении (free-float), не изменилась и составляет 25,10% от уставного капитала Компании.

В результате совершенной сделки структура акционеров Компании выглядит следующим образом:

|

Акционер |

Доля участия |

|---|---|

|

В свободном обращении |

25,10% |

|

Адорабелла Лимитед (Adorabella Limited) |

21,15% |

|

Хлодвиг Энтерпрайзес Лимитед (Chlodwig Enterprises Limited) |

22,51% |

|

Г-н Игорь Антошин *** |

7,07% |

|

Г-н Владимир Литвиненко |

19,35% |

|

Г-жа Евгения Гурьева |

4,82% |

Согласно информации, имеющейся у Компании, акции компаний Chlodwig Enterprises Limited и Adorabella Limited были переданы в трасты, экономическими бенефициарами которых являются Андрей Гурьев и члены его семьи.

*** доля г-на Игоря Антошина включает в себя 2 489 540 штук обыкновенных акций Компании (1,92% от уставного капитала), переданных им 21.12.2016 г. по сделке РЕПО (сделки продажи акций с обязательством их последующего выкупа).

транзакций с акциями: определение, типы и примеры — видео и стенограмма урока

Рыночный ордер

Самая распространенная сделка с акциями — это простой рыночный ордер. Когда вы отдаете рыночный ордер , вы приказываете своей брокерской фирме купить или продать определенное количество акций определенной компании по текущей рыночной цене. Это простой ордер на покупку и продажу, который исполняется сразу. В большинстве случаев эти приказы исполняются, когда кто-то готов продать ваши акции по рыночной цене или купить ваши акции по рыночной цене.Но иногда никого не будет, и ваш заказ не пройдет. С каждым рыночным ордером вы выбираете, сколько акций вы хотите купить или продать.

Для целей этого урока акции ABC — это вымышленные акции вымышленной компании с текущей рыночной ценой 36,51 доллара. Если вы отдаете приказ на покупку, вы говорите, что хотите купить акции ABC по цене 36,51 доллара за акцию. Если вы хотите купить 10 акций, то ваша стоимость акций составит 36,51 доллара * 10 = 365,10 доллара плюс все комиссии, взимаемые вашей брокерской фирмой.Если вы отдаете приказ на продажу, то вы говорите, что хотите продать свои акции ABC по 36,51 доллара за акцию. Если вы хотите продать 5 акций, вы заработаете 36,51 доллара * 5 = 182,55 доллара за вычетом любых комиссионных от вашей брокерской фирмы.

Если вы отдаете приказ на покупку, вы говорите, что хотите купить акции ABC по цене 36,51 доллара за акцию. Если вы хотите купить 10 акций, то ваша стоимость акций составит 36,51 доллара * 10 = 365,10 доллара плюс все комиссии, взимаемые вашей брокерской фирмой.Если вы отдаете приказ на продажу, то вы говорите, что хотите продать свои акции ABC по 36,51 доллара за акцию. Если вы хотите продать 5 акций, вы заработаете 36,51 доллара * 5 = 182,55 доллара за вычетом любых комиссионных от вашей брокерской фирмы.

Лимитный ордер

Другой тип ордера, который вы можете подать, называется лимитным ордером . Этот приказ дает вам больше контроля над тем, как вы хотите покупать или продавать свои акции. Когда вы размещаете лимитный ордер, вы просите свою брокерскую фирму купить акции по желаемой цене или ниже, называемой лимитной ценой, или продать акции по желаемой цене или выше.Если цена определенной акции не достигнет желаемой лимитной цены до истечения срока действия лимитного ордера, то ваш лимитный ордер не будет исполнен. У каждой брокерской фирмы свой срок действия лимитных ордеров. Некоторые устанавливают 60-дневный срок действия своих лимитных ордеров, в то время как другие устанавливают истечение 90-дневного срока.

У каждой брокерской фирмы свой срок действия лимитных ордеров. Некоторые устанавливают 60-дневный срок действия своих лимитных ордеров, в то время как другие устанавливают истечение 90-дневного срока.

Например, возвращаясь к вашим акциям ABC, предположим, что ваши акции ABC в настоящее время стоят 28,51 доллара. У вас есть 200 акций этой компании, и вы хотите продать. Но продавать вы хотите, только если акция достигнет 30 долларов.00. Для этого вы размещаете лимитный ордер на покупку, когда цена акции достигает 30 долларов США. Если цена акций ABC достигнет 30 долларов США до истечения срока действия вашего лимитного ордера, то ваши 200 акций ABC будут продаваться по 30 долларов каждая. Но если цена акций ABC достигает только 29,95 доллара, то ваш лимитный ордер не будет исполнен.

С другой стороны, если вы разместите лимитный ордер на покупку большего количества акций ABC за 25,80 долларов США, то ваш ордер будет исполнен только тогда, когда цена акций ABC будет равна 25,80 долларов США или ниже. Итак, если вы попросили купить 100 акций ABC за 25 долларов.80, а текущая цена составляет 28,51 доллара, тогда вам нужно подождать, пока ABC упадет до 25,80 доллара. Если акции не упадут до этого минимума, ваш лимитный ордер не будет выполнен. Если он упадет до 25,60 доллара, он исполнится, и вы купите свои 100 акций за 25,60 доллара.

Итак, если вы попросили купить 100 акций ABC за 25 долларов.80, а текущая цена составляет 28,51 доллара, тогда вам нужно подождать, пока ABC упадет до 25,80 доллара. Если акции не упадут до этого минимума, ваш лимитный ордер не будет выполнен. Если он упадет до 25,60 доллара, он исполнится, и вы купите свои 100 акций за 25,60 доллара.

Стоп-лосс

Последний тип ордера на покупку или продажу, рассматриваемый в этом уроке, называется стоп-лосс . Этот тип ордера аналогичен лимитному ордеру в том, что ваш ордер на покупку не будет исполнен, если цена акции не будет равна или ниже вашей цены, и он не будет продавать ваши акции, если цена акции не будет равна или выше вашей желаемой цены.Во многом это похоже на лимитный ордер. Единственная разница — это срок действия этого приказа. В отличие от лимитного ордера, срок действия вашего стоп-лосса не истечет, если вы не выберете более ранний срок его действия. Размещение стоп-лосса может помочь предотвратить потерю значительных сумм денег.

Например, у вас есть 500 акций ABC. Вы купили акцию за 25,24 доллара, а сейчас она стоит 45,35 доллара. Вы хорошо справились с этой ложей. Вы уже заработали (45,35 — 25 долларов.24) * 500 = скидка 10 055 $. Теперь вы не хотите терять все деньги, которые вы заработали на этой акции, поэтому вы устанавливаете стоп-лосс, чтобы продать эти 500 акций ABC, если и когда цена акции упадет до 40 долларов США. Вы устанавливаете срок действия до отмены (GTC) или навсегда. Таким образом, если цена акций ABC начнет падать, вы не потеряете слишком много, поскольку ваш стоп-лосс будет продавать ваши акции, когда цена упадет до 40 долларов США. Этот приказ защищает вас от слишком больших дополнительных потерь.

Резюме урока

Хорошо, давайте кратко рассмотрим то, что мы узнали.

Операция с акциями — это то, что происходит с акцией, когда она меняет владельца. Есть несколько типов биржевых операций.

Когда вы отдаете рыночный ордер , вы приказываете своей брокерской фирме купить или продать определенное количество акций определенной компании по текущей рыночной цене.

Когда вы размещаете лимитный ордер , вы просите свою брокерскую фирму купить акции по желаемой цене или ниже, называемой лимитной ценой, или продать акции по желаемой цене или выше.Срок действия лимитного ордера истекает, даже если вы установили дату истечения срока действия до отмены.

И, наконец, стоп-лосс похож на лимитный ордер, за исключением того, что вы можете установить дату истечения срока действия на вечность.

Учет биржевых операций

Учет биржевых операций

В этом разделе показано, как учитывать операции с акциями.

Акции, выпущенные за наличный расчетКорпорации могут выпускать акции за наличные.

Акции обыкновенные. Когда такая компания, как Big City Dwellers, выпускает 5000 акций из своих обыкновенных акций номинальной стоимостью 1 доллар по номиналу за наличные, это означает, что компания получит 5000 долларов (5000 акций × 1 доллар за акцию). Продажа акций регистрируется путем увеличения (списания) денежных средств и увеличения (кредитования) обыкновенных акций на 5000 долларов.

Продажа акций регистрируется путем увеличения (списания) денежных средств и увеличения (кредитования) обыкновенных акций на 5000 долларов.

Если жители большого города продадут свои акции номинальной стоимостью 1 доллар по 5 долларов за акцию, они получат 25000 долларов (5000 акций × 5 долларов за акцию) и зафиксируют разницу между номинальной стоимостью 5000 долларов США (5000 акций × 1 доллар номинальной стоимости). на акцию) и денежные средства, полученные в качестве добавочного капитала сверх номинальной стоимости (часто называемые дополнительным оплаченным капиталом).

Когда выпускаются акции без номинальной стоимости и Совет директоров устанавливает заявленную стоимость для юридических целей, указанная стоимость рассматривается как номинальная стоимость при регистрации операции с акциями. Если Совет директоров не указал заявленную стоимость, вся сумма, полученная при продаже акций, отражается на счете обыкновенных акций. Если у корпорации есть обыкновенные акции как с номинальной, так и без номинальной стоимости, необходимо вести отдельные счета обыкновенных акций.

Привилегированные акции. Продажа привилегированных акций учитывается с использованием тех же принципов. Отдельный набор счетов должен использоваться для определения номинальной стоимости привилегированных акций и любого дополнительного оплаченного капитала сверх номинальной стоимости привилегированных акций. Привилегированные акции могут иметь цену продажи , которая представляет собой сумму, которую компания-эмитент может заплатить, чтобы выкупить привилегированные акции в определенную дату в будущем. Если жители большого города выпустят 1000 акций своих привилегированных акций номинальной стоимостью 1 доллар по 100 долларов за акцию, запись о продаже увеличит (дебет) денежные средства на 100000 долларов (1000 акций × 100 долларов за акцию), увеличит (кредит) привилегированные акции на номинальная стоимость, или 1000 долларов США (1000 акций × 1 доллар номинальной стоимости), и увеличение (кредит) дополнительного оплаченного капитала — привилегированных акций на разницу в 99 000 долларов.

Если корпорации выпускают акции в обмен на активы или в качестве оплаты за оказанные услуги, значение должно быть присвоено с использованием принципа стоимости. Стоимость актива, полученного в обмен на акции корпорации, равна рыночной стоимости выпущенных акций. Если рыночная стоимость акций еще не определена (как это может случиться, когда компания только начинает свою деятельность), для оценки сделки используется справедливая рыночная стоимость полученных активов или услуг. Если общая стоимость превышает номинальную или заявленную стоимость выпущенных акций, стоимость, превышающая номинальную или заявленную стоимость, добавляется к счету дополнительного оплаченного капитала (или оплаченного капитала сверх номинала).Например, J Trio, Inc., , начинающая компания , выпускает 10 000 акций своих обыкновенных акций номинальной стоимостью 0,50 долл. США своему поверенному в счет оплаты счета-фактуры на сумму 50 000 долл. США от поверенного на покрытие расходов, понесенных юридической фирмой в целях установления корпорация. Запись для записи этого обмена будет основана на стоимости счета-фактуры, поскольку рыночная стоимость акций корпорации еще не определена. Запись для записи транзакции увеличивает (списывает) расходы организации на 50 000 долларов, увеличивает (зачисляет) обыкновенные акции на 5 000 долларов (10 000 акций × 0 долларов).50 номинальной стоимости), и увеличивает (зачисляет) добавочный капитал на 45000 долларов (разница). Организационные расходы — это нематериальный актив, включаемый в баланс и амортизируемый в течение определенного периода, не превышающего 40 лет.

Запись для записи этого обмена будет основана на стоимости счета-фактуры, поскольку рыночная стоимость акций корпорации еще не определена. Запись для записи транзакции увеличивает (списывает) расходы организации на 50 000 долларов, увеличивает (зачисляет) обыкновенные акции на 5 000 долларов (10 000 акций × 0 долларов).50 номинальной стоимости), и увеличивает (зачисляет) добавочный капитал на 45000 долларов (разница). Организационные расходы — это нематериальный актив, включаемый в баланс и амортизируемый в течение определенного периода, не превышающего 40 лет.

Если J Trio, Inc., , зарегистрированная корпорация , выпустит 10 000 акций из своих обыкновенных акций номинальной стоимостью 1 доллар в обмен на землю, которая будет использоваться в качестве завода, рыночная стоимость акций на дату их выпуска используется для оценки транзакции.Справедливая рыночная стоимость земли не может быть определена объективно, поскольку она зависит от мнения отдельного лица, и поэтому при оценке земли используется более объективная цена акций.

Все обсуждаемые здесь операции с акциями связаны с первоначальной продажей или выпуском акций компанией J Trio, Inc. Последующие операции между акционерами не учитываются компанией J Trio, Inc. и не влияют на стоимость акционерного капитала на Баланс. Акционерный капитал затрагивается только в том случае, если корпорация выпускает дополнительные акции или выкупает свои собственные акции.

Казначейские акции — это выпущенные акции корпорации, выкупленные у акционеров. Поскольку корпорация не может быть собственным акционером, любые акции, приобретенные корпорацией, не считаются активами корпорации. Если предположить, что корпорация планирует перевыпустить акции в будущем, акции хранятся в казначействе и отражаются в балансе как уменьшение акционерного капитала. Акции казначейских акций не имеют права голоса, получения дивидендов или ликвидационной стоимости.Компании покупают казначейские акции, если акции необходимы для компенсационных выплат сотрудникам или для приобретения другой компании, а также для уменьшения количества находящихся в обращении акций, поскольку акции считаются выгодной покупкой. Покупка казначейских акций может стимулировать торговлю и без изменения чистой прибыли увеличит прибыль на акцию.

Покупка казначейских акций может стимулировать торговлю и без изменения чистой прибыли увеличит прибыль на акцию.

Метод затрат учета казначейских акций отражает сумму, уплаченную при выкупе акций, как увеличение (дебет) собственных акций и уменьшение (кредит) денежных средств.Счет казначейских акций является контрольным счетом по отношению к счетам собственного капитала других акционеров и, следовательно, имеет дебетовое сальдо. Не делается различия между номинальной или заявленной стоимостью акций и премией, выплачиваемой компанией. Для иллюстрации предположим, что корпорация Soccer Trio выкупает 15 000 акций из своих обыкновенных акций номинальной стоимостью 1 доллар по 25 долларов за акцию. Для регистрации этой транзакции казначейские акции увеличиваются (списываются) на 375 000 долларов (15 000 акций × 25 долларов за акцию), а денежные средства уменьшаются (зачисляются) на соответствующую сумму.Запись выглядит так:

В балансе казначейские акции отражаются как контрсчет после нераспределенной прибыли в разделе акционерного капитала. Это означает, что сумма, отраженная как казначейские акции, вычитается из суммы капитала других акционеров. Собственные выкупленные акции включаются в указанное количество выпущенных акций, но вычитаются из количества выпущенных акций для определения количества акций в обращении.

Это означает, что сумма, отраженная как казначейские акции, вычитается из суммы капитала других акционеров. Собственные выкупленные акции включаются в указанное количество выпущенных акций, но вычитаются из количества выпущенных акций для определения количества акций в обращении.

Когда казначейские акции продаются, счета, используемые для регистрации продажи, зависят от того, были ли казначейские акции проданы выше или ниже затрат, уплаченных за их покупку.Если казначейские акции продаются по цене, превышающей их себестоимость, продажа увеличивает (списывает) денежные средства на полученную выручку, уменьшает (зачисляет) казначейские акции на сумму, уплаченную при выкупе казначейских акций, и увеличивает (зачисляет) добавочный оплаченный капитал. — казначейские запасы на разницу между ценой продажи и ценой обратной покупки. Если Soccer Trio Corporation впоследствии продаст 7500 выкупленных акций за 25 долларов за 28 долларов, запись для регистрации продажи будет выглядеть следующим образом:

Когда оставшиеся 7500 акций проданы, запись о продаже включает увеличение (дебет) денежных средств за полученную выручку, уменьшение (кредит) казначейских акций по цене обратной покупки в размере 25 долларов США за акцию или 187 500 долларов США и уменьшение ( дебет) на дополнительный оплаченный капитал × казначейские акции, если на счете есть остаток, на разницу. Если разница между полученными денежными средствами и стоимостью казначейских акций превышает сумму дополнительного оплаченного капитала — казначейские акции, нераспределенная прибыль уменьшается (списывается) на оставшуюся сумму после дополнительной оплаты на душу населения — казначейских акций. остаток на счете уменьшен до нуля. Если Soccer Trio Corporation продаст оставшиеся 7500 акций своих казначейских акций за 21 доллар, запись для регистрации продажи будет выглядеть следующим образом:

Если разница между полученными денежными средствами и стоимостью казначейских акций превышает сумму дополнительного оплаченного капитала — казначейские акции, нераспределенная прибыль уменьшается (списывается) на оставшуюся сумму после дополнительной оплаты на душу населения — казначейских акций. остаток на счете уменьшен до нуля. Если Soccer Trio Corporation продаст оставшиеся 7500 акций своих казначейских акций за 21 доллар, запись для регистрации продажи будет выглядеть следующим образом:

Если Совет директоров решает списать казначейские акции во время их выкупа, они аннулируются и больше не считаются выпущенными.Когда это происходит, счета обыкновенных акций и дополнительного оплаченного капитала уменьшаются (дебетуются) на суммы, записанные на этих счетах, когда акции были первоначально выпущены, а денежные средства уменьшаются (кредитуются) на сумму, уплаченную для выкупа акций. Если цена обратной покупки превышает первоначальную цену выпуска, разница представляет собой уменьшение (дебет) на счете дополнительных оплаченных капиталовложений — казначейских акций до тех пор, пока его баланс не достигнет нуля. Когда сальдо на счете добавочного капитала — казначейских акций достигает нуля, или если такого счета нет, разница представляет собой уменьшение (дебет) нераспределенной прибыли.Если цена обратной покупки меньше первоначальной цены продажи, разница увеличивается (кредитуется) на счет дополнительного оплаченного капитала.

Когда сальдо на счете добавочного капитала — казначейских акций достигает нуля, или если такого счета нет, разница представляет собой уменьшение (дебет) нераспределенной прибыли.Если цена обратной покупки меньше первоначальной цены продажи, разница увеличивается (кредитуется) на счет дополнительного оплаченного капитала.

5.8 Типовые операции с запасами — Финансовый и управленческий учет

Чад и Рик успешно зарегистрировали La Cantina и готовы выпустить обыкновенные акции для себя и вновь привлеченных инвесторов. Вырученные средства пойдут на открытие новых локаций. В корпоративном уставе корпорации указано, что номинальная стоимость ее обыкновенных акций составляет 1 доллар США.50 за акцию. Когда акции продаются инвесторам, они очень редко продаются по номинальной стоимости. Чаще всего акции выпускаются по стоимости, превышающей номинал. Это называется выпуском акций с премией. Акции без номинальной стоимости, которым была присвоена заявленная стоимость, обрабатываются аналогично акциям с номинальной стоимостью.

Акции могут быть выпущены в обмен на наличные деньги, имущество или услуги, предоставляемые корпорации. Например, инвестор может отдать грузовик в обмен на акции компании.Другой инвестор может оплатить юридические услуги в обмен на акции. Общее правило заключается в признании активов, полученных в обмен на акции, по справедливой рыночной стоимости актива.

Типичные операции с обыкновенными акциями

Компания планирует выпустить большую часть акций в обмен на наличные деньги, а другие акции в обмен на кухонное оборудование, предоставленное корпорации одним из новых инвесторов. При выпуске акций используются два общих счета в разделе капитала баланса: обыкновенные акции и дополнительный оплаченный капитал из обыкновенных акций.Обыкновенные акции состоят из номинальной стоимости всех выпущенных обыкновенных акций. Дополнительный оплаченный капитал за счет обыкновенных акций состоит из превышения выручки, полученной от выпуска акций, над их номинальной стоимостью. Когда компания имеет более одного класса акций, она обычно ведет отдельный счет дополнительного оплаченного капитала для каждого класса.

Когда компания имеет более одного класса акций, она обычно ведет отдельный счет дополнительного оплаченного капитала для каждого класса.

Выпуск обыкновенных акций с номинальной стоимостью в обмен на денежные средства

Когда компания выпускает новые акции за наличные, активы увеличиваются за счет дебета, а счета капитала увеличиваются за счет кредита.Для иллюстрации предположим, что 1 января La Cantina выпускает инвесторам 8000 обыкновенных акций за наличные, при этом инвесторы платят наличными по 21,50 доллара за акцию. Общая сумма денежных средств, подлежащих получению, составляет 172 000 долларов США.

8000 акций × 21,50 доллара = 172 тысячи долларов Транзакция приводит к увеличению (дебету) денежных средств на общую сумму полученных денежных средств. Счет обыкновенных акций увеличивается (кредит) за счет кредита на номинальную стоимость 8000 выпущенных акций: 8000 × 1,50 доллара или 12000 долларов. Превышение полученной номинальной стоимости отражается на счете «Дополнительный оплаченный капитал из обыкновенных акций». Поскольку акции были выпущены по цене 21,50 доллара за акцию, превышение номинальной стоимости одной акции в размере 20 долларов (21,50 доллара — 1,50 доллара) умножается на количество выпущенных акций для получения Дополнительного оплаченного капитала из кредита на обыкновенные акции.

Поскольку акции были выпущены по цене 21,50 доллара за акцию, превышение номинальной стоимости одной акции в размере 20 долларов (21,50 доллара — 1,50 доллара) умножается на количество выпущенных акций для получения Дополнительного оплаченного капитала из кредита на обыкновенные акции.

Выпуск обыкновенных акций с номинальной стоимостью в обмен на собственность или услуги

Когда компания выпускает акции для собственности или услуг, компания увеличивает соответствующий счет актива дебетом, а соответствующие счета собственного капитала — кредитом.Актив, полученный при обмене, — например, земля, оборудование, инвентарь или любые услуги, предоставленные корпорации, такие как юридические или бухгалтерские услуги, — учитывается по справедливой рыночной стоимости акций или полученных активов или услуг, в зависимости от того, что более четко определяемый.

Для иллюстрации предположим, что La Cantina выпускает 2 000 разрешенных к выпуску обыкновенных акций в обмен на юридические услуги, предоставляемые поверенным. Стоимость юридических услуг составляет 8000 долларов, исходя из суммы, которую взимает поверенный.Поскольку акции La Cantina не торгуются активно, актив будет оцениваться по более легко определяемой рыночной стоимости юридических услуг. La Cantina должна признать рыночную стоимость юридических услуг как увеличение (дебет) на 8000 долларов на своем счете расходов на юридические услуги. Подобно учету акций, выпущенных за наличные, счет Обыкновенных акций увеличивается на номинальную стоимость выпущенных акций, 1,50 доллара × 2 000 акций или 3000 долларов. Превышение стоимости юридических услуг над номинальной стоимостью акций отображается как увеличение (кредит) Дополнительного оплаченного капитала со счета Обыкновенных акций:

Рисунок 5.55 Автор: Университет Райса Источник: Openstax CC BY-NC-SA 4. 0

0Сразу после выпуска обеих инвестиций на счету акционерного капитала «Обыкновенные акции» отражается общая номинальная стоимость выпущенных акций; в данном случае 3000 + 12000 долларов, или всего 15000 долларов. Суммы, полученные сверх номинальной стоимости, накапливаются на счете Дополнительного оплаченного капитала из Обыкновенных акций в размере 5 000 долларов США + 160 000 долларов США, или 165 000 долларов США. Часть раздела баланса капитала сразу после двух выпусков акций La Cantina будет отражать выпуск акций на счету общих акций, как показано на Рисунке 5.56.

Выпуск обыкновенных акций без номинальной стоимости с заявленной стоимостью

Не все акции имеют номинальную стоимость, указанную в уставе компании. В большинстве случаев совет директоров присваивает акциям без номинальной стоимости заявленную стоимость, которая затем становится юридической стоимостью капитала. Акции с заявленной стоимостью рассматриваются так, как если бы указанная стоимость была номинальной стоимостью. Предположим, что 8000 обыкновенных акций La Cantina, выпущенных 1 июня по цене 21,50 доллара, были выпущены по заявленной стоимости 1,50 доллара, а не по номинальной стоимости. Общая сумма денежных средств, подлежащих получению, остается 172000 долларов (8000 акций × 21 доллар.50), что отражается как увеличение (дебет) на кассу. Счет Обыкновенных акций увеличивается за счет кредита на указанную стоимость выпущенных 8000 акций: 8000 × 1,50 доллара США, или 12000 долларов США. Превышение, полученное над заявленной стоимостью, отражается на счете Дополнительного оплаченного капитала из обыкновенных акций в размере 160 000 долларов США, исходя из цены выпуска 21,50 доллара за акцию минус заявленная стоимость 1,50 доллара США или 20 долларов США, умноженных на 8000 выпущенных акций:

Предположим, что 8000 обыкновенных акций La Cantina, выпущенных 1 июня по цене 21,50 доллара, были выпущены по заявленной стоимости 1,50 доллара, а не по номинальной стоимости. Общая сумма денежных средств, подлежащих получению, остается 172000 долларов (8000 акций × 21 доллар.50), что отражается как увеличение (дебет) на кассу. Счет Обыкновенных акций увеличивается за счет кредита на указанную стоимость выпущенных 8000 акций: 8000 × 1,50 доллара США, или 12000 долларов США. Превышение, полученное над заявленной стоимостью, отражается на счете Дополнительного оплаченного капитала из обыкновенных акций в размере 160 000 долларов США, исходя из цены выпуска 21,50 доллара за акцию минус заявленная стоимость 1,50 доллара США или 20 долларов США, умноженных на 8000 выпущенных акций:

Транзакция выглядит идентично, за исключением пояснения.

Рисунок 5.57 Автор: Университет Райса Источник: Openstax CC BY-NC-SA 4. 0

0Если бы 8000 обыкновенных акций La Cantina не имели номинальной стоимости и не была назначена заявленная стоимость, 172000 долларов были бы списаны на счет денежных средств, с соответствующим увеличением на счете обыкновенных акций в виде кредита на 172 000 долларов. Никакая запись не будет производиться на счете дополнительного оплаченного капитала, поскольку он зарезервирован для сумм выпуска акций, превышающих номинальную или установленную стоимость. Запись будет выглядеть так:

Рисунок 5.58 Автор: Университет Райса Источник: Openstax CC BY-NC-SA 4.0

Выпуск привилегированных акций

Несколько месяцев спустя Чаду и Рику нужен дополнительный капитал для разработки веб-сайта, чтобы добавить присутствие в Интернете, и они решили выпустить все 1000 разрешенных привилегированных акций компании. Привилегированные акции с 5% номинальной стоимостью 8 долларов продаются по 45 долларов каждая. Денежный счет увеличивается с дебетовой суммой 45 долларов на 1 000 акций, или 45 000 долларов. Счет привилегированных акций увеличивается в зависимости от номинальной стоимости привилегированных акций в 8 долларов на 1 000 акций или на 8 000 долларов.Превышение эмиссионной цены в 45 долларов за акцию над номинальной стоимостью 8 долларов, умноженной на 1000 акций, засчитывается как увеличение дополнительного оплаченного капитала за счет привилегированных акций, что приводит к получению кредита в размере 37 000 долларов.

Привилегированные акции с 5% номинальной стоимостью 8 долларов продаются по 45 долларов каждая. Денежный счет увеличивается с дебетовой суммой 45 долларов на 1 000 акций, или 45 000 долларов. Счет привилегированных акций увеличивается в зависимости от номинальной стоимости привилегированных акций в 8 долларов на 1 000 акций или на 8 000 долларов.Превышение эмиссионной цены в 45 долларов за акцию над номинальной стоимостью 8 долларов, умноженной на 1000 акций, засчитывается как увеличение дополнительного оплаченного капитала за счет привилегированных акций, что приводит к получению кредита в размере 37 000 долларов.

Запись в журнале:

Рисунок 5.59 Автор: Университет Райса Источник: Openstax CC BY-NC-SA 4.0На рисунке 5.60 показано, что будет отражаться в разделе капитала баланса после выпуска привилегированных акций.

Обратите внимание, что корпорация представляет привилегированные акции перед обыкновенными акциями в разделе «Акционерный капитал» баланса, поскольку привилегированные акции имеют преимущество перед обыкновенными акциями в случае ликвидации. GAAP требует, чтобы каждый класс акций, отображаемый в этом разделе баланса, включал несколько позиций, которые должны быть раскрыты вместе с соответствующими названиями счетов. Обязательные элементы, подлежащие раскрытию:

GAAP требует, чтобы каждый класс акций, отображаемый в этом разделе баланса, включал несколько позиций, которые должны быть раскрыты вместе с соответствующими названиями счетов. Обязательные элементы, подлежащие раскрытию:

- Номинальная или заявленная стоимость

- Количество объявленных акций

- Количество выпущенных акций

- Количество акций в обращении

- Если привилегированные акции, ставка дивидендов

Длинное описание

La Cantina, Раздел баланса акционерного капитала, за месяц, закончившийся 31 декабря 2020 г.Акционерный капитал: 5% процентов привилегированных акций, номинальная стоимость 8 долларов США, 1 000 объявленных акций, 1 000 выпущенных и находящихся в обращении акций 8 000 долларов США. Дополнительный оплаченный капитал из привилегированных акций 37,000. Обыкновенные акции, номинальная стоимость 1,50 доллара США, 20 000 разрешенных акций, 10 000 выпущенных и находящихся в обращении 15 000 долларов. Дополнительный оплаченный капитал из 165,000 обыкновенных. Нераспределенная прибыль xx. Возврат

Дополнительный оплаченный капитал из привилегированных акций 37,000. Обыкновенные акции, номинальная стоимость 1,50 доллара США, 20 000 разрешенных акций, 10 000 выпущенных и находящихся в обращении 15 000 долларов. Дополнительный оплаченный капитал из 165,000 обыкновенных. Нераспределенная прибыль xx. Возврат

Размер транзакции по сделкам «запас в обмен на запас»

Этот информационный лист содержит руководство для гипотетической сделки, когда компания A приобретает голосующие акции компании B, а акционеры B получают голосующие акции компании A в качестве вознаграждения.Размер транзакции для целей HSR зависит от различных факторов, в том числе от того, существует ли обмен с фиксированным соотношением (где может быть определена цена приобретения) или если участвующие компании являются публичными. Справедливая рыночная стоимость (FMV) определяется в соответствии с разделом 801.10 (c) (3) Свода федеральных правил 16 CFR. Рыночная цена определена в 16 CFR, Раздел 801. 10 (c) (1).

10 (c) (1).

Для обмена с фиксированным соотношением размер транзакции составляет:

| A публично торгуется, B не является | B является публичной компанией, A не является | A и B публично торгуются | Ни A, ни B не торгуются на открытом рынке | |

| Приобретение акций компании А за 45 дней или менее: | Рыночная цена акции | Рыночная цена акции B | большее из: рыночной цены акции A или рыночной цены акции B | FMV инвентаря B |

| Приобретение акций B через 45 дней: | FMV инвентаря B | FMV инвентаря B | FMV инвентаря B | FMV инвентаря B |

| Приобретение акционером акций компании А за 45 дней или менее: | Рыночная цена акции | FMV инвентаря | Рыночная цена акции | FMV инвентаря |

| Приобретение акционером B акций A через 45 дней: | FMV инвентаря | FMV инвентаря | FMV инвентаря | FMV инвентаря |

Если нет обмена с фиксированным соотношением , размер транзакции составляет:

| A публично торгуется, B не является | B является публичной компанией, A не является | A и B публично торгуются | Ни A, ни B не торгуются на открытом рынке | |

| Приобретение акций компании А за 45 дней или менее: | FMV инвентаря B | Рыночная цена акции B | Рыночная цена акции B | FMV инвентаря B |

| Приобретение акций B через 45 дней: | FMV инвентаря B | FMV инвентаря B | FMV инвентаря B | FMV инвентаря B |

| Приобретение акционером B акций компании A в течение 45 дней или менее: * | Рыночная цена акции | FMV инвентаря | Рыночная цена акции | FMV инвентаря |

| Приобретение акционером B акций A через 45 дней: * | FMV инвентаря | FMV инвентаря | FMV инвентаря | FMV инвентаря |

* Акционеры B должны оценить количество акций A, которые они получат.

Торговля акциями — Верность

1.Комиссия 0,00 $ применяется к онлайн-торговле акциями США, биржевым фондам (ETF) и опционам (+ 0,65 доллара США за контракт) на розничном счете Fidelity только для розничных клиентов Fidelity Brokerage Services LLC. По заявкам на продажу взимается комиссия за оценку деятельности (от 0,01 до 0,03 доллара за 1 000 долларов основной суммы). Существует комиссия за регулирование опционов (от 0,03 до 0,05 доллара за контракт), которая применяется как к сделкам покупки, так и продажи опционов.Размер комиссии может быть изменен. Могут применяться другие исключения и условия. Подробности см. На Fidelity.com/commissions. Операции по выплате вознаграждения сотрудникам и счета, управляемые консультантами или посредниками через Fidelity Clearing & Custody Solutions ® , подлежат различным графикам комиссионных.

Торговля опционами сопряжена со значительным риском и подходит не всем инвесторам. Некоторые сложные опционные стратегии несут дополнительный риск.Перед тем, как торговать опционами, прочтите. Подтверждающая документация по любым претензиям, если применимо, будет предоставлена по запросу.

Некоторые сложные опционные стратегии несут дополнительный риск.Перед тем, как торговать опционами, прочтите. Подтверждающая документация по любым претензиям, если применимо, будет предоставлена по запросу.

Фондовые рынки нестабильны и могут значительно колебаться в зависимости от развития компании, отрасли, политики, регулирования, рынка или экономики. Инвестирование в акции сопряжено с рисками, включая потерю основной суммы долга.

Иностранные инвестиции сопряжены с большими рисками, чем российские.S. инвестиции, включая политические и экономические риски и риск колебаний валютных курсов, все из которых могут быть увеличены на развивающихся рынках.

Существуют риски, связанные с инвестированием в публичное размещение акций, в том числе бездоказательное управление и устоявшиеся компании, которые могут иметь значительную задолженность. Таким образом, они могут не подходить для каждого инвестора. Клиенты должны внимательно прочитать проспект эмиссии и самостоятельно определить, соответствует ли вложение в предложение их инвестиционным целям, финансовому положению и устойчивости к риску.

Клиенты должны внимательно прочитать проспект эмиссии и самостоятельно определить, соответствует ли вложение в предложение их инвестиционным целям, финансовому положению и устойчивости к риску.

Исследование предоставляется только в информационных целях, не является советом или руководством, а также не является одобрением или рекомендацией какой-либо конкретной ценной бумаги или торговой стратегии. Исследования предоставлены независимыми компаниями, не связанными с Fidelity. Пожалуйста, определите, какая безопасность, продукт или услуга вам подходит, исходя из ваших инвестиционных целей, устойчивости к риску и финансового положения. Обязательно периодически пересматривайте свои решения, чтобы убедиться, что они по-прежнему соответствуют вашим целям.

Сводная оценка капитала предоставляется только для информационных целей, не является советом или руководством и не является одобрением или рекомендацией для какой-либо конкретной ценной бумаги или торговой стратегии. Сводная оценка капитала предоставлена StarMine от Refinitiv, независимой компании, не связанной с Fidelity Investments. Для получения дополнительной информации и подробностей посетите Fidelity.com.

Сводная оценка капитала предоставлена StarMine от Refinitiv, независимой компании, не связанной с Fidelity Investments. Для получения дополнительной информации и подробностей посетите Fidelity.com.

Доступность системы и время отклика могут зависеть от рыночных условий.

Расчет по акциям: почему вам нужно понимать временную шкалу T + 2

Нарушения расчетов по запасам могут происходить, когда новые сделки не покрываются должным образом расчетными средствами. Здесь мы обсудим основные виды нарушений урегулирования и способы их избежать.

Что такое поселение?

Расчет означает официальный перевод ценных бумаг на счет покупателя и денежных средств на счет продавца.

Когда происходит расчет?

Для большинства сделок с акциями расчет происходит через два рабочих дня после дня исполнения приказа или T + 2 (дата сделки плюс два дня).Например, если вы выполняете заказ в понедельник, он обычно рассчитывается в среду. Для некоторых продуктов, таких как паевые инвестиционные фонды, расчет происходит в другой график.

Для некоторых продуктов, таких как паевые инвестиционные фонды, расчет происходит в другой график.

Что считается расчетными средствами?

- Входящие наличные деньги (например, чек или перевод)

- Доступная стоимость маржинального займа на маржинальном счете (не применяется к денежному счету)

- Расчетная выручка от продажи полностью оплаченных ценных бумаг

Как просмотреть информацию о поселениях на Schwab.ком?

Вы можете просмотреть дату расчета для конкретной транзакции в своем аккаунте Страница истории , или вы можете увидеть общую сумму доступных урегулированных средств своего счета на своей странице Остатки .

Для просмотра История :

- Войдите на Schwab.com .

- Выберите Счета .

- Щелкните История .

- Щелкните вкладку Транзакции .

- Чтобы просмотреть окно «Сведения о торговых операциях », щелкните ссылку «Сведения о торговых операциях ». (См. Ниже.)

Источник: Schwab.com

Для просмотра Остатки:

- Войдите на Schwab.com .

- В раскрывающемся списке Счета выберите Остатки .

- Перейдите в правую часть страницы к Доступные средства .

- В разделе Для торговли вы увидите сумму Расчетных средств .(См. Ниже.)

Источник: Schwab.com

Что такое нарушения поселений?

Нарушения расчетов по акциям происходят, когда новые сделки на покупку не покрываются должным образом расчетными фондами. Хотя нарушения расчетов обычно происходят на денежных счетах, они также могут иметь место на маржинальных счетах, особенно при торговле немаржинальными ценными бумагами.

Основными видами нарушений являются добросовестности , фрирайд и ликвидация .

Нарушения добросовестности происходят, когда вы покупаете акцию на невыплаченные средства, а затем продаете ее до того, как средства, на которые вы ее купили, рассчитались.

- Ситуация:

- Г-жа Джонс продает 100 акций XYZ за 2000 долларов, выручка от которых будет погашена через два рабочих дня (Т + 2). Г-жа Джонс немедленно инвестирует 1000 долларов из невыплаченных доходов в акции UVW.

- На следующий день г-жа Джонс продает свои акции UVW за 1500 долларов — за день до того, как сделка XYZ завершится.

- Нарушение: Г-жа Джонс купила акции UVW, используя неурегулированную выручку от продажи акций XYZ, а затем продала акции UVW до того, как выручка XYZ будет урегулирована на T + 2.

- Следствие:

- Первый случай добросовестного нарушения в учетной записи обычно приводит к уведомлению, но без ограничений.

(Обратите внимание, что Schwab может по своему усмотрению наложить постоянные ограничения или закрыть учетные записи.)

(Обратите внимание, что Schwab может по своему усмотрению наложить постоянные ограничения или закрыть учетные записи.) - Нарушения со второй по четвертую в скользящем 12-месячном периоде могут привести к 90-дневному ограничению расчетов наличными, то есть торговля ограничена суммой расчетных средств, доступной на вашем счете. В Schwab клиенты могут использовать одноразовое исключение, то есть один раз в жизни учетной записи, чтобы снять такое ограничение.

- Пятое нарушение любого рода обычно приводит к постоянному ограничению расчетов наличными.

- Первый случай добросовестного нарушения в учетной записи обычно приводит к уведомлению, но без ограничений.

Нарушения «фрирайда» происходят, когда вы покупаете ценную бумагу на денежном счете, на котором недостаточно расчетных средств, а затем продаете ту же ценную бумагу перед внесением средств для оплаты ее покупки.Это нарушение может иметь место независимо от того, совершаются ли покупка и продажа в один и тот же день или в разные дни.

- Ситуация:

- Г-н Смит начинает день с внесенными на счет 100 долларами наличных и покупает акции XYZ на 1000 долларов. Оставшиеся 900 долларов, необходимые для покрытия сделки, должны быть оплачены до даты расчетов T + 2.

- На следующий день г-н Смит все еще не внес оставшиеся 900 долларов, которые он должен, но продает свои акции XYZ за 1500 долларов.

- Нарушение: г.Смит продал акции, прежде чем заплатить за их покупку.

- Последствия: Отраслевые правила требуют, чтобы брокерская фирма заморозила счет на 90 дней, в течение которых торговля ограничивается суммой доступных расчетных средств. (По своему усмотрению Schwab может наложить постоянные ограничения или закрыть счета.)

- Schwab не может отказаться от этого ограничения . Однако, если в течение периода платежа зачисляются средства для покрытия всей покупки — обычно через четыре рабочих дня после даты совершения сделки — нарушение может быть понижено до уровня нарушения добросовестности

Нарушения при ликвидации основаны на датах сделок, а не на датах расчетов. Ликвидационные нарушения бывают двух видов: кассовых нарушений и ликвидационных маржинальных нарушений .

Ликвидационные нарушения бывают двух видов: кассовых нарушений и ликвидационных маржинальных нарушений .

Нарушение при ликвидации наличных средств происходит, когда вы продаете ценную бумагу и используете выручку для покрытия покупки другой ценной бумаги, которую вы купили в предыдущую дату сделки. Хотя это и похоже на нарушение фрирайда, основное различие между нарушением ликвидации и нарушением фрирайда заключается в том, что вы продаете ценную бумагу , отличную от той, которую вы приобрели , и используете ее выручку для покрытия другой сделки.

- Ситуация:

- Г-н Ли начинает с рассчитанных акций XYZ и 100 долларов наличными и покупает акции UVW за 1000 долларов. Оставшиеся 900 долларов в расчетных фондах, необходимых для полной оплаты покупки UVW, подлежат оплате к дате расчетов T + 2.

- На T + 2 г-н Ли размещает заказ на продажу части своих акций XYZ вместо депонирования 900 долларов, которые он все еще должен за акции UVW.

- Нарушение: Приняв решение выставить ордер на продажу акций XYZ в дату расчета по его покупке UVW, вместо предоставления наличных денег, которые он все еще был должен, г-н.Ли совершил ликвидационное нарушение. Если бы он продал достаточно рассчитанных, полностью оплаченных акций XYZ в тот же день, когда купил акции UVW, эта сделка была бы завершена вовремя, чтобы покрыть свои обязательства.

- Следствие:

- Первое нарушение ликвидации в учетной записи обычно приводит к уведомлению, но без ограничений. (Обратите внимание, что Schwab может по своему усмотрению наложить постоянные ограничения или закрыть счета.)

- нарушения со второй по четвертую нефрирайд в скользящем 12-месячном периоде могут привести к 90-дневному ограничению расчетов наличными, то есть торговля ограничивается суммой расчетных средств, доступных на вашем счете.В Schwab клиенты могут использовать одноразовое исключение, то есть один раз в жизни учетной записи, чтобы снять такое ограничение.

- Пятое нарушение любого рода обычно приводит к постоянному ограничению расчетов наличными.

Нарушение маржи при ликвидации происходит, когда на ваш маржинальный счет поступает и требование ФРС, и требование нормативного обслуживания, и вы продаете ценные бумаги на счете для покрытия требований.

- Запрос ФРС представляет собой сумму депозита, необходимую для выполнения требований Положения T (Reg T) Совета директоров Федеральной резервной системы для сделок на маржинальном счете.Согласно Reg T, вы можете занять до 50% от общей покупной цены маржинальной ценной бумаги и профинансировать оставшиеся 50% наличными.

- Запрос на обслуживание происходит, когда брокерский счет опускается ниже установленного брокерской фирмы минимального требования к собственному капиталу. Требования Schwab к обслуживанию долевых ценных бумаг обычно составляют 30% от текущей рыночной стоимости, хотя эта сумма может варьироваться в зависимости от типа ценной бумаги.

Требование регулирующего обслуживания происходит, когда счет становится ниже нормативного минимального требования, которое составляет 25% для долевых ценных бумаг.

Требование регулирующего обслуживания происходит, когда счет становится ниже нормативного минимального требования, которое составляет 25% для долевых ценных бумаг.

Добавочные номера

В Schwab, если вы не осуществите оплату покупки акций или не поставите акции для продажи акций в установленные сроки, вы получите уведомление с просьбой принять меры.

Если вы не предпримете никаких действий после получения уведомления, отраслевые правила требуют, чтобы Schwab либо запросил продление, либо выкупил или продал позицию, а также пометил вашу учетную запись как нарушение фрирайда. На вашу учетную запись также может быть наложено 90-дневное ограничение на выплату наличных, или на нее могут быть наложены более серьезные штрафы, включая закрытие учетной записи или удаление электронного доступа.Опять же, клиенты Schwab могут запросить одноразовое исключение (то есть один раз в жизни учетной записи), чтобы снять ограничение.

Schwab не предоставляет продления для торгов на пенсионных счетах (IRA, SEP, Keoghs и т. Д.) Или счетах с существующими торговыми ограничениями. Существуют разные методы продления покупок и продаж. Вы можете связаться с торговым специалистом Schwab по телефону 800-435-9050 для получения дополнительной информации о расширениях.

Д.) Или счетах с существующими торговыми ограничениями. Существуют разные методы продления покупок и продаж. Вы можете связаться с торговым специалистом Schwab по телефону 800-435-9050 для получения дополнительной информации о расширениях.

Какие общие ситуации могут привести к нарушениям урегулирования?

Я случайно разместил сделку не на том счете.

Это может случиться с самыми осторожными инвесторами. Вы думаете, что размещаете сделку на своем маржинальном счете, но обнаруживаете, что случайно разместили ее в своем IRA. Если вы разместили сделку не на том счете, немедленно обратитесь к торговому специалисту Schwab по телефону

800-435-9050 . Самостоятельное закрытие позиции может стать причиной нарушения. Во многих случаях Schwab может запросить «отмену и повторное выставление счета», чтобы переместить сделку на предполагаемый счет.

Я продал немаржинальную ценную бумагу на своем маржинальном счете.

Если вы покупаете ценную бумагу, по которой не взимается маржа, то для полной оплаты требуются расчетные средства. Следовательно, нарушение расчетов может произойти на маржинальном счете, если вы покупаете и затем продаете немаржинальную ценную бумагу до того, как расчетные средства покроют покупку. Экран проверки заказа предупредит вас, если акции не подлежат маржинальному покрытию. Если вы не уверены, что сможете удерживать немаржинальную ценную бумагу в течение как минимум трех торговых дней, подумайте о том, чтобы ограничить свою покупку только расчетными средствами.

Я разместил дневную сделку на своем денежном счете.

Когда торговля акциями завершается на денежном счете, средства не будут рассчитаны в течение двух полных торговых дней. Поскольку сделка, удерживаемая менее двух дней на денежном счете, требует урегулированных средств, чтобы избежать нарушения добросовестности, может возникнуть необходимость подождать не менее двух дней между сделками, чтобы дневные или краткосрочные сделки могли быть выполнены с использованием урегулированных средств. Только. Ограничение краткосрочных сделок расчетными средствами поможет снизить риск нарушения правил расчетов.

Только. Ограничение краткосрочных сделок расчетными средствами поможет снизить риск нарушения правил расчетов.

В течение расчетного периода на моем денежном счете сработала скобка или предупреждение.

Когда скобка или предупреждение прикреплены к ценной бумаге, которую вы купили на неоплаченные средства на денежном счете, существует вероятность того, что сработает триггер выхода (например, стоп на продажу, скользящий стоп, выход из прибыли и т. Д.), Закрывая позицию и нарушение мирового соглашения. Если вам нужна немедленная защита позиции с помощью предупреждения или брекета, рассмотрите возможность использования рассчитанных средств для покупки, если выход срабатывает в течение периода расчета.

В качестве альтернативы, вы можете отложить активацию оповещения до первого дня, когда позиция может быть продана без нарушения — либо день расчета для покупки, либо день расчета для средств, использованных для совершения покупки. Если вы решили одновременно разместить покупку с невыплаченными средствами и сразу же прикрепить скобку или предупреждение, подумайте о том, чтобы добавить дополнительную подушку для параметра (ов) выхода, чтобы снизить риск исполнения в течение периода расчета. Вы всегда можете обновить параметры выхода, когда подушка больше не нужна.

Вы всегда можете обновить параметры выхода, когда подушка больше не нужна.

Типы операций на фондовом рынке

Типы операций на фондовом рынке

IPO

Первичное публичное предложение (IPO) или запуск фондового рынка — это тип публичного предложения, при котором акции компании продаются общему публичная, на бирже ценных бумаг, впервые. Благодаря этому процессу частная компания трансформируется в публичную. Первоначальное публичное размещение акций используется компаниями для увеличения капитала расширения, монетизации инвестиций ранних частных инвесторов и превращения их в предприятия, акции которых обращаются на бирже.

Компания, продающая акции, никогда не обязана возвращать капитал своим публичным инвесторам. После IPO, когда акции свободно обращаются на открытом рынке, деньги переходят между государственными инвесторами.

Когда компания размещает свои ценные бумаги на публичной бирже, деньги, уплачиваемые инвесторами за вновь выпущенные акции, поступают непосредственно компании (первичное размещение), а также любым ранним частным инвесторам, которые решают продать все или часть своих пакетов акций (вторичное размещение) в рамках более крупного IPO. Таким образом, IPO позволяет компании подключиться к широкому кругу потенциальных инвесторов, чтобы обеспечить себя капиталом для будущего роста, погашения долга или оборотного капитала.

Таким образом, IPO позволяет компании подключиться к широкому кругу потенциальных инвесторов, чтобы обеспечить себя капиталом для будущего роста, погашения долга или оборотного капитала.

Хотя IPO дает много преимуществ, есть и существенные недостатки. Главными из них являются затраты, связанные с процессом, и требование раскрывать определенную информацию, которая может оказаться полезной для конкурентов или создать трудности с поставщиками. Подробности предлагаемого предложения раскрываются потенциальным покупателям в виде длинного документа, известного как проспект эмиссии.

Большинство компаний, проводящих IPO, проводят это с помощью инвестиционно-банковской фирмы, выступающей в качестве андеррайтера. Андеррайтеры предоставляют ценную услугу, которая включает помощь в правильной оценке стоимости акций (цене акций) и создании открытого рынка акций (первоначальная продажа).

Предложение на вторичном рынке

Предложение на вторичном рынке, согласно Управлению по регулированию финансовой отрасли США (FINRA), представляет собой зарегистрированное предложение большого пакета ценных бумаг, которое ранее было выпущено для общественности. Предлагаемые блоки могли принадлежать крупным инвесторам или учреждениям, и выручка от продажи поступает этим держателям, а не компании-эмитенту. Это также иногда называют вторичным распределением.

Предлагаемые блоки могли принадлежать крупным инвесторам или учреждениям, и выручка от продажи поступает этим держателям, а не компании-эмитенту. Это также иногда называют вторичным распределением.

Вторичное предложение не оказывает разводняющего воздействия на существующих акционеров, поскольку новых акций не создается. Поступления от продажи ценных бумаг никоим образом не приносят пользу компании-эмитенту. Предлагаемые акции находятся в частной собственности акционеров компании-эмитента, которые могут быть директорами или другими инсайдерами (например, венчурными капиталистами), которые могут стремиться диверсифицировать свои владения.Однако обычно увеличение количества доступных акций позволяет большему количеству учреждений занимать нетривиальные позиции в компании-эмитенте, что может улучшить торговую ликвидность акций компании-эмитента.

Сделки на вторичном рынке

После первоначального выпуска инвесторы могут покупать у других инвесторов на вторичном рынке. На вторичном рынке ценные бумаги продаются и передаются от одного инвестора или спекулянта к другому. Поэтому важно, чтобы вторичный рынок был высоколиквидным.Как правило, чем больше инвесторов участвует в данной торговой площадке и чем выше ее централизация, тем более ликвидным является рынок.